資金調達の相談先を探している経営者の方は、こんな疑問やお悩みをお持ちではありませんか?

資金調達を検討しているが、自分1人で進めるのは不安がある…。いい相談先はないだろうか?

資金調達のノウハウがないので、イチから学びたい。資金調達の相談で押さえておくべきポイントはあるのかな?

会社を成長・安定化させるために、資金調達はとても重要です。しかし、筆者が現場で資金調達のご支援をしていると、資金調達の専門スタッフいない中小企業・ベンチャー企業では、なかなか資金調達を「学ぶ時間」も「考える時間」も使えないことほとんどだと感じています。

そんな時に有効なのが、資金調達の相談をできる相談先機関です。プロの専門家の意見やアドバイスを聞きながら資金調達をすることで、余計な失敗や回り道を回避することができるようになります。

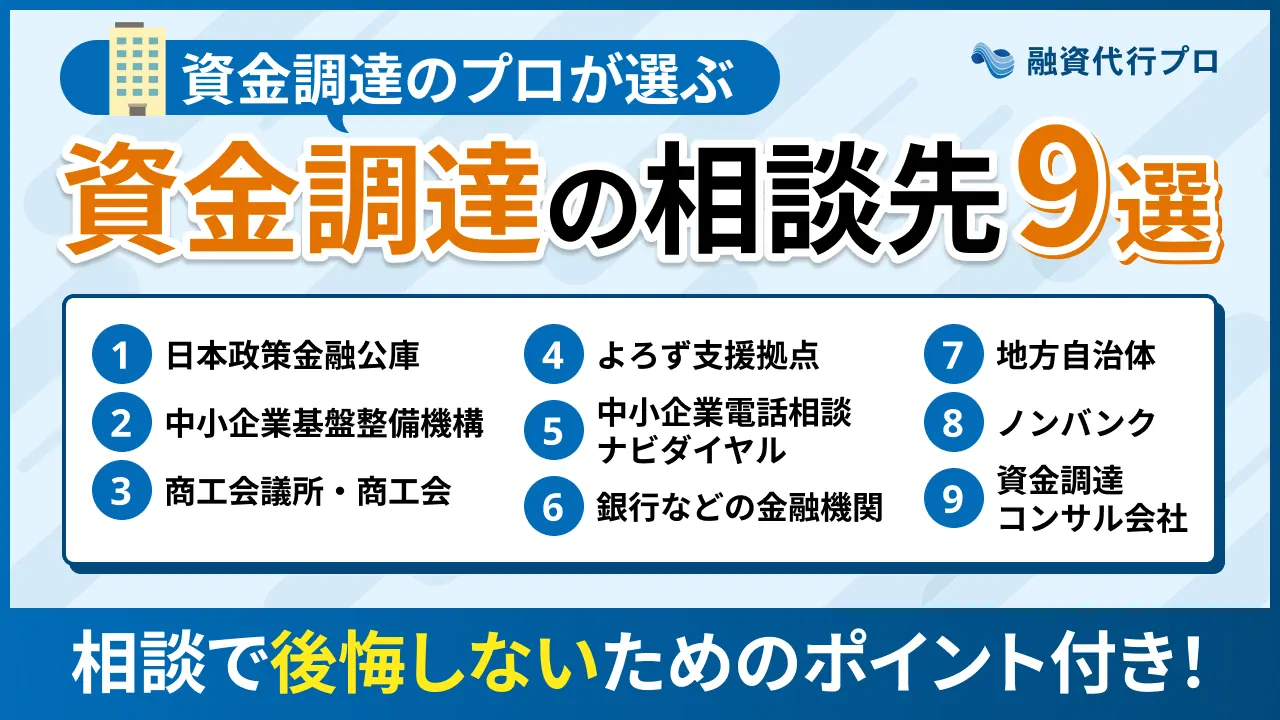

結論、資金調達の相談ができるおすすめの相談先は、以下9つです。

▼資金調達の相談ができるおすすめの相談先

- 相談先1. 日本政策金融公庫

- 相談先2. 中小企業基盤整備機構

- 相談先3. 商工会議所・商工会

- 相談先4. よろず支援拠点

- 相談先5. 中小企業電話相談ナビダイヤル

- 相談先6. 銀行などの金融機関

- 相談先7. 地方自治体

- 相談先8. ノンバンク

- 相談先9. 資金調達コンサル会社

筆者は「融資代行プロ」という成果報酬1%~の融資代行コンサルサービスを提供しており、これまでに多くの経営者の資金調達支援を行ってまいりました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、そんな筆者の経験をもとに、「おすすめの資金調達の9つの相談先」「資金調達の相談をする際の7つのポイント」について解説します。融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

各相談先の特徴と、どのような資金調達に関しての相談ができるのかについてまとめ、資金調達がうまくいくためのポイントも紹介しています。会社の成長と安定化ために本記事を参考にしていただけたら幸いです。

\「安心の相談先」をお探しなら/

エクイティ・デット両方の調達を目指すのに、知識・経験もなしに「なんとなく」で進めると必ず失敗します。資金調達には「投資家」「金融機関」の幅広い知見が必要で、成功には一定のノウハウが欠かせません。

「(株)融資代行プロ」は、成果報酬型で資金調達を支援するコンサルティング(代行)サービスです。これまで500件以上の資金調達のご相談を受けて「100万円〜5億円」「多様な資金調達方法」などの実績をあげてきました。

そんな我々に、資金調達の相談をしてみませんか?詳しくは資金調達サービスページをご覧ください。

「成果報酬型」資金調達支援サービスの詳細はコチラ>

\資金も気持ちもグッと楽になる/

※【毎日 限定5名まで】

「資金調達の相談ができる」おすすめの相談先9選

中小企業が資金調達をする際には、どこに相談すれば良いのでしょうか。

ここでは、資金調達の相談を受け付けている下記9つの機関について、具体的にご紹介します。

▼資金調達の相談ができるおすすめの相談先

- 相談先1. 日本政策金融公庫

- 相談先2. 中小企業基盤整備機構

- 相談先3. 商工会議所・商工会

- 相談先4. よろず支援拠点

- 相談先5. 中小企業電話相談ナビダイヤル

- 相談先6. 銀行などの金融機関

- 相談先7. 地方自治体

- 相談先8. ノンバンク

- 相談先9. 資金調達コンサル会社

提供できる融資や支援金、サービス内容は機関によって異なりますので、それぞれの特徴を押さえて検討してください。

相談先1. 日本政策金融公庫

日本政策金融公庫は、「一般の金融機関が行う金融を補完すること」を旨とし、国国の中小企業・小規模事業者政策や農林漁業政策に基づき、中小企業・小規模事業者、農林漁業者への資金提供を行っている政策金融機関です。

日本政策金融公庫の融資制度や支援制度は、銀行や信用金庫などの民間の金融機関から融資が受けにくい事業者をサポートする仕組みがあり、融資の対象とならなかった中小企業への融資を中心に行っており、低金利で無担保無保証での借入れができるのも特徴です。

資金調達の相談は支店の窓口で行っています。

参考> 日本政策金融公庫

相談先2. 中小企業基盤整備機構

独立行政法人中小企業基盤整備機構(中小機構)は、中小企業を支援するためにつくられた経産省傘下の独立行政法人です。

知名度はあまり高くなく、存在を知らない中小企業の経営者も多いですが、国内で唯一の中小企業政策全般にわたる総合的な支援・実施機関として、成長段階に合わせた経営支援サービスを多く提供していているのが特徴となっています。

無料で経営相談ができるほか、中小機構には都道府県と一体となって作られた基金があり、助成を受けられる可能性もあるので、相談を視野に入れてみましょう。

相談先3. 商工会議所・商工会

商工会議所と商工会は、中小企業や個人事業主の経営相談や融資を行っている団体です。名前は似ていますがそれぞれ別の組織で、主に市や区を管轄している商工会議所に対し、商工会は主に町や村を管轄としています。

いずれの団体も、事業の中心は経営改善普及事業で、中小企業に向けたサービスの提供や相談対応をしているのが特徴です。

商工会議所や商工会の融資に関しては、マル経融資制度(小規模事業者経営改善資金融資制度)といって、経営改善に必要な資金を無担保・無保証人でご利用できる制度を提供しています。

参考>

相談先4. よろず支援拠点

よろず支援拠点は、中小企業庁によって設置された、国が全国に設置する中小企業・小規模事業者向けの経営相談所です。

相談は無料で行うことができ、公的団体の商工会議所や商工会などと連携して、起業や経営改善、事業再生、売上拡大などの経営に関わる様々な相談に対応してくれます。

どのような助成金や補助金を利用することができるのか、融資申請についてなど、資金調達の相談が可能です。

参考> よろず支援拠点全国本部

相談先5. 中小企業電話相談ナビダイヤル

「中小企業電話相談ナビダイヤル」は、経済産業局中小企業課で中小企業施策に詳しい担当者が対応する公的機関の相談窓口で、経営課題や資金繰り全般について相談可能です。

基本的に公式電話番号を通じて相談を行いますが、無料で提供されています。「資金調達をしたいけれど、どこに相談したら分からない」という場合でも、アドバイスや相談を行う先を案内してもらえるでしょう。

相談先6. 銀行などの金融機関

都市銀行、地方銀行、信用組合、信用金庫などの金融機関は、資金調達の相談先として真っ先に思いつく経営者は多いでしょう。

これらの機関の融資は基本的に金利が低いとされていますが、審査が厳しく、一定の信用性にを持っている企業でなければ融資をしいケースが散見されます。

また、彼らのビジネスは「貸出金利の儲け」「信託報酬や保険の手数料」のため、最終的には融資か保険・投資信託などの販売が提案されます。あなたの会社を考えてトータルで提案することは難しいので、あくまで融資を検討している際に活用するのが良いでしょう。

相談先7. 地方自治体

地方自治体によっては、地域の中小企業を対象とした制度融資を実施している場合があります。それに付随して、資金繰り相談を受け付けている地方自治体も存在ます。

資金繰りに不安を抱えている経営者の方は、企業を構える地域の自治体に相談してみると良いでしょう。また、融資の有無や内容は地域によって異なるため、事前に調べておくのがおすすめです。

ただし、専門的な話や個別具体的な相談やアドバイスを期待することはできませんので、あくまで一般的な相談をする時に活用すべき相談先です。

相談先8. ノンバンク

ビジネスローンをはじめとしたノンバンクは、銀行の融資に比べると審査ハードルが低いため、スピーディーな資金調達がしたい場合の相談先としては向いています。

ただし、金利は一般的な銀行よりも高めに設定されているのがほとんどであるため、ノンバンクから借りた場合の返済には注意が必要です。ノンバンクの利用が、後の銀行融資やその他資金調達で不利になる場合もあるため、利用は慎重に考えましょう。

なお、筆者がおすすめする即日で資金調達ができるビジネスローンを比較したい場合は、下記の記事が参考になりますので是非ご覧ください。

相談先9. 資金調達コンサル会社

最後に紹介するのは、資金調達専門コンサルティング会社です。さまざまな企業の資金調達コンサルを支援してきた知識や経験から、あなたの会社に合ったぢ金調達のサポートをしてくれるのが特徴です。

また、金融機関などに相談するより「フラットな目線」でアドバイスや率直な意見をくれることも嬉しいポイントです。【初回相談は無料】という会社が多いので、まずは気軽に相談することがオススメです。

下記は、資金調達のプロである筆者がおすすめする「資金調達に強いコンサルティング会社6社」の比較表です。あなたの会社にあったコンサルティング会社を選ぶのに、ぜひご活用ください。

◆ 【厳選】おすすめの融資コンサル会社

※スマホでは、横にスライドできます >

| サービス名 |   1. 融資代行プロ |   2. MMコンサルティング |   |   4. ソラボ |   5. INQ |   6. 創業手帳 | |

|---|---|---|---|---|---|---|---|

| 会社名 | (株)融資代行プロ | (株)MMコンサルティング | (株)喜創産業 | (株)ソラボ | 株式会社INQ | (株)創業手帳 | |

| ターゲット | 法人 個人事業主 | 法人 個人事業主 | 法人 | 法人 個人事業主 | 法人 | 法人 個人事業主 | |

| コンサルタント属性 | コンサルタントは 元銀行マン | コンサルタントは 元公庫の職員 | コンサルタントは 元銀行マン | 銀行経験がない コンサルタント在籍 | 銀行経験がない コンサルタント担当 | 専門家紹介だけ | |

| 費用 | 成功報酬率 | 1~5% | 3~5% | 5% | 5% | 不明 | なし 専門家の紹介だけ |

| 着手金 | なし | 10万円(税抜) | なし | なし | 不明 | なし 専門家の紹介だけ | |

| 最低報酬 | なし | なし | 45万円(税抜) | 20万円(税抜) | 不明 | なし 専門家の紹介だけ | |

| 支援内容 | 支援スタイル | 面談 電話 メール チャット など | 面談 電話 メール など | 面談 電話 メール など | 電話 メール | 電話 メール | 面談 専門家の紹介だけ |

| 支援範囲 | 面談ヒアリング 事業計画書の支援 書類の作成支援 面談対策 調達後のコンサル | 面談ヒアリング 事業計画書の支援 書類の作成支援 面談対策 調達後のコンサル | 面談ヒアリング 事業計画書の支援 書類の作成支援 面談対策 調達後のコンサル | 電話ヒアリング 事業計画書の支援 書類の作成支援 | 電話ヒアリング 事業計画書の支援 書類の作成支援 | 初回面談のみ 専門家の紹介だけ | |

| サービス 範囲の広さ | 融資 エクイティ 財務コンサル 補助金申請 事業計画書作成 等 | 起業支援 補助金申請 事業承継 M&A 等 | 事業再生 M&A仲介 ビジネスマッチング 等 | デジマ支援 Web制作 補助金申請 シェアオフィス 等 | エクイティ 補助金診断 等 | 専門家紹介 等 | |

| 公式HP | 公式サイトへ > | 公式サイトへ > | 公式サイトへ > | 公式サイトへ > | 公式サイトへ > | 公式サイトへ > | |

\エクイティもデットも相談するなら/

エクイティ・デット両方の調達を目指すのに、知識・経験もなしに「なんとなく」で進めると必ず失敗します。資金調達には「投資家」「金融機関」の幅広い知見が必要で、成功には一定のノウハウが欠かせません。

「(株)融資代行プロ」は、成果報酬型で資金調達を支援するコンサルティング(代行)サービスです。これまで500件以上の資金調達のご相談を受けて「100万円〜5億円」「多様な資金調達方法」などの実績をあげてきました。

そんな我々に、資金調達の相談をしてみませんか?詳しくは資金調達サービスページをご覧ください。

「成果報酬型」資金調達支援サービスの詳細はコチラ>

\資金も気持ちもグッと楽になる /

※【毎日 限定5名まで】

エクイティファイナンス(株式発行調達)とデットファイナンス(融資調達)の相談は、同じ相談先(機関)に相談できることは少ない

資金調達の検討する際、「エクイティファイナンス(株式発行による調達)」と「デットファイナンス(融資による調達)」の両方を視野に入れるのは、経営者として当然の戦略です。

しかし、この二つの方法を同時に相談できる機関は意外と少ないのが現状です。なぜなら、この二つの調達方法が根本的に異なる性質を持つためです。

エクイティファイナンスとデットファイナンスの違い

| エクイティファイナンス | デットファイナンス | |

|---|---|---|

| 調達方法 | 株式発行 (出資) | 借入 (融資) |

| 資金提供者 | ベンチャーキャピタル エンジェル投資家 | 銀行 信用金庫 政府系金融機関 |

| 返済義務 | なし (配当の可能性あり) | あり (利息含む) |

| 経営関与 | あり (株主として) | なし |

| 重視すること | 成長性 将来性 経営陣の能力 | 返済能力 担保価値 現在の財務状況 |

| 評価の焦点 | 「5年後に10倍の価値になるか?」 | 「5年間、安定返済できるか?」 |

| 企業価値の影響 | 株式価値の希薄化 | 負債の増加 |

| 最適なタイミング | 急成長期 事業拡大期 | 安定期 設備投資期 |

| 調達金額の傾向 | 大規模 (案件による) | 中小規模 (信用力による) |

| 調達の時間 | 長い (6ヶ月以上) | 短い (数週間〜数ヶ月) |

エクイティファイナンスは「会社の所有権の一部を譲渡する形で資金を得る」のに対し、デットファイナンスは「借入れという形で資金を調達」します。この違いは、資金提供者の立場や見る視点に大きな違いをもたらします。

例えば、ベンチャーキャピタル(VC)はエクイティファイナンスの専門家です。彼らは、企業の成長性や将来性、経営陣の能力などを重視し、投資リターンを最大化することを目指します。

一方、銀行などの金融機関はデットファイナンスを得意とし、企業の返済能力や担保価値、現在の財務状況などに注目します。

具体的には、VCは「この会社は5年後に10倍の価値になるか?」と考えるのに対し、銀行は「この会社は5年間安定して返済できるか?」を重視します。VCは高いリスクを取っても大きなリターンを狙いますが、銀行は安定返済ができるか?を優先します。

このように、エクイティとデットでは評価の基準や目的が大きく異なるため、両方に精通し、適切なアドバイスができる専門家や機関は限られています。そのため、経営者の皆様には、それぞれの調達方法に適した相談先を見つけ、複数の視点から資金調達の戦略を練ることをお勧めします。

もし「エクイティもデットも、両方相談できるパートナーが欲しい…」というお悩みをお持ちであれば、弊社「(株)株式会社融資代行プロ」は有効な選択肢になるはずです。

「(株)株式会社融資代行プロ」は、社名に「融資代行」と記載があるため融資特化と思われがちですが、社内にエクイティ・デットの両方に強いコンサルタントも複数在籍しています。初回の相談は無料ですので、まずはお気軽にご相談ください。

\エクイティもデットも相談するなら/

エクイティ・デット両方の調達を目指すのに、知識・経験もなしに「なんとなく」で進めると必ず失敗します。資金調達には「投資家」「金融機関」の幅広い知見が必要で、成功には一定のノウハウが欠かせません。

「(株)融資代行プロ」は、成果報酬型で資金調達を支援するコンサルティング(代行)サービスです。これまで500件以上の資金調達のご相談を受けて「100万円〜5億円」「多様な資金調達方法」などの実績をあげてきました。

そんな我々に、資金調達の相談をしてみませんか?詳しくは資金調達サービスページをご覧ください。

「成果報酬型」資金調達支援サービスの詳細はコチラ>

\資金も気持ちもグッと楽になる/

※【毎日 限定5名まで】

資金調達の相談をする際の「7つのポイント」

中小企業が資金調達の相談ができる機関はたくさんありますが、実際に資金を得るためには、事前の対策が非常に大切です。そこで本章では、下記の「資金調達を相談する際の7つのポイント」についてご説明します。

◆ 資金調達を相談する際の7つのポイント

- 綿密な事業計画を準備する

- 財務状況の把握

- 自社の強みと弱みの分析

- 市場環境の理解

- リスク要因の認識と対策

- 返済計画または出口戦略の提示

- 違法事業者に注意する

それでは、それぞれ詳しく解説していきます。

ポイント1. 綿密な事業計画を準備する

資金調達の活動では、「明確で明朗な事業計画」は必須ツールといえます。

投資家や金融機関は、あなたの事業のビジョンと具体的な成長戦略、安定的なキャッシュフローを把握したいのです。その上で、資金調達したお金の使い道を明確に説明し、それがどのように事業の成長・安定につながるのかを示すことが重要です。

短期的な目標だけでなく、3年後、5年後の姿を描き、そこに至るまでのマイルストーンを設定しましょう。数字だけでなく、市場でのポジショニングや競争優位性についても言及し、説得力のある計画を立てることが成功への第一歩です。

◆ 事業計画に必要な要素

- 会社情報

- 事業概要

- 経営者の経歴・起業の動機

- 経営理念・目標・ビジョン

- 事業概要(コンセプト・サービス内容)

- 市場環境・競合状況

- 自社の強みや成長性

- 人員計画や実施体制

- 収支計画

ポイント2. 財務状況の把握

資金調達の相談をするなら、まずはあなたの会社の財務状況をご自身でも把握しておくべきです。

「過去3年分の財務諸表(貸借対照表、損益計算書、勘定科目内訳書)」を用意し、「資金繰り表」も作成・更新しながら、現在の資金繰り状況を正確に把握しておきましょう。

特に、売上高の推移、利益率、負債比率などの主要な財務指標について、業界平均と比較しながら説明できるようにしましょう。また、将来の財務や資金繰りの予測も重要です。楽観的すぎず、かつ現実的な成長を示す予測を立て、その根拠を明確に説明できるようにしておくことで、信頼性を高めることができます。

ポイント3. 自社の強みと弱みの分析

SWOT分析などのフレームワークを用いて、自社の強み(Strengths)、弱み(Weaknesses)、機会(Opportunities)、脅威(Threats)を客観的に評価しましょう。

強みについては、それがどのように競争優位性につながるのかを具体的に説明できるようにします。一方、弱みについては、それを認識していることを示すとともに、改善のための具体的な計画を提示することが重要です。

分析を通じて、自社の「将来の成長性」や「安定性」を示すことができます。また、この過程で自社の本質的な価値を再確認し、それを効果的にアピールする戦略を立てることができるでしょう。

ポイント4. 市場環境の理解

資金調達の相談をする前には必ず、あなたが事業展開する市場について深い理解と見識を持っておくことが必要です。

例えば、下記のような項目は必ず押さえておくべきです。

◆ 押さえておくべき市場環境情報

- 業界の現状

- 成長率

- 主要プレイヤー

- 顧客動向

さらに、自社の製品やサービスが市場のどのニーズに応えているのか、そしてそれがどのように差別化されているのかを明確に示すことで、事業の将来性をアピールできます。

市場規模や成長予測についても、信頼できるデータソースを基に具体的な数字を示すことが求められます。

ポイント5. リスク要因の認識と対策

事業には必ずリスクが伴います。そのため、資金調達の相談をする前には、自分で「想定されるリスク」を洗い出し、それぞれに対する対応策を準備しておくことが重要です。

主なリスクと考えられるものは下記の通りです。

◆ 主なリスク要因

- 競合の参入

- 技術の陳腐化

- 規制の変更

- 経済環境の変化

これらリスクを認識していることを示すとともに、それぞれに対する具体的な対策や緊急時の計画を説明できるようにしておきましょう。リスクを隠すのではなく、それらを適切に管理する能力があることをアピールすることが、資金提供者の信頼を得ることができます。

また、過去に直面したリスクとその克服方法について具体例を挙げることも効果的です。

ポイント6. 返済計画または出口戦略の提示

デットファイナンスの場合は「具体的な返済計画」を、エクイティファイナンスの場合は「IPOやM&Aなどの出口戦略」を明確に示すことが重要です。

返済計画では、事業から生み出されるキャッシュフローと返済スケジュールの整合性を、根拠を交えて資料に落とした上で説明し、万が一の場合の代替案も用意しておきましょう。

出口戦略については、想定されるスケジュールと、それまでの成長計画を根拠を踏まえて具体的に示すことが求められます。また類似企業の事例を参考に、現実的な評価額や売却価格の予測を立てることも重要です。

資金を出す金融機関やベンチャーキャピタルにとって有効な計画を提示することで、融資や投資の決断を後押しすることができるでしょう。

ポイント7. 違法事業者に注意する

資金調達を検討する際は、違法業者に注意することが極めて重要です。

正規の金融機関やベンチャーキャピタル以外にも、資金提供を匂わせる業者が存在しますが、中には「違法業社」または「不適切な手段で資金提供する業者」も存在します。これらの業者は、高金利や不当な条件を設定しており、経営状況を危険水域まで陥れる可能性があります。

資金調達の相談先を選ぶ際にも、その事業者の「評判」や「契約内容」を十分に吟味しつつ、必要に応じて、弊社のような専門家のアドバイスを受けることがおすすめです。

◆ 違法事業者を見極めるポイント

- 会社情報は正しいか

- 契約内容に違法性はないか

- その会社の評判に悪い口コミはないか

- 手数料は適正か

着手金含めて、5%を超える手数料は違法 - 保証人・担保を設定しているか

違法業者に引っかかり、経営に失敗した際の損失は膨大です。相談先の見極めには、十分な時間とお金をかけて慎重に進めることが重要です。

もし「資金調達を相談できる、安心のパートナーが欲しい…」というお悩みをお持ちであれば、弊社「(株)株式会社融資代行プロ」は有効な選択肢になるはずです。

「(株)株式会社融資代行プロ」は、社名に「融資代行」と記載があるため融資特化と思われがちですが、社内にエクイティ・デットの両方に強いコンサルタントも複数在籍しています。初回の相談は無料ですので、まずはお気軽にご相談ください。

\「安心の相談先」をお探しなら/

エクイティ・デット両方の調達を目指すのに、知識・経験もなしに「なんとなく」で進めると必ず失敗します。資金調達には「投資家」「金融機関」の幅広い知見が必要で、成功には一定のノウハウが欠かせません。

「(株)融資代行プロ」は、成果報酬型で資金調達を支援するコンサルティング(代行)サービスです。これまで500件以上の資金調達のご相談を受けて「100万円〜5億円」「多様な資金調達方法」などの実績をあげてきました。

そんな我々に、資金調達の相談をしてみませんか?詳しくは資金調達サービスページをご覧ください。

「成果報酬型」資金調達支援サービスの詳細はコチラ>

\資金も気持ちもグッと楽になる/

※【毎日 限定5名まで】

資金調達とは

資金調達とは、企業が経営するにあたり、必要な資金を調達することを言います。

企業の事業活動を円滑にし、事業を存続・発展させていくためには、資金は欠かせないものです。

資金調達を怠ったまま雇用や設備投資を増やしたり、事業を拡大したりしようとすれば、手持ちの資金が枯渇し、企業の事業活動が機能しなくなり、倒産してしまう危険性があります。

ですから、経営者は常に資金調達の方法を考えておかなければならないのです。

中小企業が資金調達を行う目的

中小企業が資金調達を行う主な目的は、以下の4つです。

- 起業・開業資金

- 運転資金

- 事業拡大

- 設備投資

これらは全て事業を存続させるために欠かせないものです。

詳しく説明していきますので、自社に当てはまるものはないか確認してみましょう。

1.起業・開業資金

起業・開業資金は、起業や開業する際に必要となる一時的な資金です。

開業するためには、店舗や事務所の準備資金、電気やインターネット通信などの設備資金、オフィス用品、事務手続きなどの諸経費がかかります。

これらは手元に現金がなければ今後の不安材料になります。

開業したとしても、すぐに利益に繋がるわけではなく、その間も様々な経費がかかるため、自己資金でまかなえない場合は資金調達が必要です。

2.運転資金

運転資金は、突発的な費用ではなく、商品の仕入れや従業員の給料など、経営をするうえで事業を継続するために必要な資金です。

自社に潤沢な現預金があれば問題ありませんが、売掛金は現金化するまでに時間を要しますし、その間も仕入れや給料が発生します。

企業の運転資金が枯渇してしまうと、事業がストップしてしまうのです。

企業のキャッシュフローを安定させることを目的としており、資金繰りが改善されると、日々の業務が円滑に進められるでしょう。

3.事業拡大

店舗拡大や従業員の増強など、事業を拡大させるために必要な資金です。

事業拡大は今後、大きな利益に繋げるための投資となります。

費用を投じてから売上や利益を得るまでには時間がかかるため、その間の経営を支えるために資金調達が必要です。

4.設備投資

設備資金とは、事業を行う上で必要となる資産を購入するための資金で、企業が事業を維持・発展させるために大切なものです。

設備投資には、以下のものがあります。

- 有形固定資産(機械や備品など目に見えるもの)

- 無形固定資産(ソフトウェアや商標権など目に見えないもの)

中小企業がこれらを導入したり更新したりするには、長期にわたる資金調達が必要になるでしょう。

中小企業は資金調達が難しい

中小企業のほとんどは、自己資金以外に資金調達して経営をしています。

しかし、成長段階もしくは起業したばかりの中小企業は安定性や信頼力に欠けるため、融資が受けられないケースも多いのです。

そのほか、資金調達が難しい理由として、以下が挙げられます。

- 経営基盤が脆弱

- 提供する不動産担保がない

- 銀行融資しか視野に入れていない

そのため、今現在資金調達が必要でなくても、経営者の方は今後に備えて、どこで資金調達ができるのか、どこへ相談すれば良いのかについて調べておく必要があります。

専門家に資金調達の相談をして、さらに自社を成長させよう!

会社を大きく成長・安定化させるために、資金調達はとても重要な活動です。しかし、筆者が実際に現場でご支援していると、大企業と比較して人員が少ない中小企業やベンチャー企業では、なかなか資金調達に「時間」を使うことができていないケースが多いと感じます。

しかし、資金調達の対応が遅れれば資金繰りが悪くなり、投資もできずに成長が鈍化するのが明らかなので、早めに専門家に相談することがおすすめです。

資金調達の相談には、下記の団体・機関がある点をおさえておきましょう。

◆ 資金調達の相談ができるおすすめの相談先

いざという時のために、日頃より相談先の専門家から資金調達の情報を入れておきましょう。

もし「資金調達で、信頼できるパートナーが欲しい…」というお悩みをお持ちであれば、弊社「(株)株式会社融資代行プロ」は有効な選択肢になるはずです。

「(株)株式会社融資代行プロ」は、社名に「融資代行」と記載があるため融資特化と思われがちですが、社内にエクイティ・デットの両方に強いコンサルタントも複数在籍しています。初回の相談は無料ですので、まずはお気軽にご相談ください。

\エクイティもデットも相談するなら/

エクイティ・デット両方の調達を目指すのに、知識・経験もなしに「なんとなく」で進めると必ず失敗します。資金調達には「投資家」「金融機関」の幅広い知見が必要で、成功には一定のノウハウが欠かせません。

「(株)融資代行プロ」は、成果報酬型で資金調達を支援するコンサルティング(代行)サービスです。これまで500件以上の資金調達のご相談を受けて「100万円〜5億円」「多様な資金調達方法」などの実績をあげてきました。

そんな我々に、資金調達の相談をしてみませんか?詳しくは資金調達サービスページをご覧ください。

「成果報酬型」資金調達支援サービスの詳細はコチラ>

\資金も気持ちもグッと楽になる/

※【毎日 限定5名まで】

_20250924.png)