先にブラックでも可能性がある、おすすめのビジネスローンだけ教えて!

こんな忙しい方には、資金調達のプロである筆者”厳選”の下記「おすすめビジネスローンの比較表」をご覧ください。

◆ ブラックでも柔軟に審査可能なビジネスローン

※比較表は、横にスクロールできます>

\オススメNo.1/ あんしんワイド あんしんワイドおすすめ度 (5.0 / 5.0) | \オススメNo.2/ AGビジネスサポート AGビジネスサポートおすすめ度 (4.5 / 5.0) | \オススメNo.3/ HTファイナンス おすすめ度 (4.5 / 5.0) | \オススメNo.4/ Biz LENDING おすすめ度 (4.0 / 5.0) | \オススメNo.5/ アクト・ウィル おすすめ度 (4.0 / 5.0) | \オススメNo.6/ キャレント おすすめ度 (3.5 / 5.0) | \オススメNo.7/ MRF おすすめ度 (3.0 / 5.0) | \オススメNo.8/ ファンドワン おすすめ度 (2.5 / 5.0) | \オススメNo.9/ ニチデン おすすめ度 (1.5 / 5.0) | \オススメNo.10/ オージェイ オージェイおすすめ度 (1.0 / 5.0) | |

| 対象 | 法人 | 法人 個人事業主 | 法人 | 法人 | 法人 | 法人 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 |

| 金利 | 0.9%〜14.0% | 3.1%~18.0% | 8.0%~18.0% | 0.8%〜14.0% | 7.5%~15.0% | 7.8%~18.0% | 4.0%~9.9% | 10%~18% (不動産担保有は2.5%~) | 4.8%~17.5% | 10.0%~15.0% |

| 限度額 | 10~1,000万円 | 50~1000万円 | 50万~1億円 | 50~1000万円 | 300万~2億円 | 1~500万円 | 100万~3億円 | 30~500万円 (不動産担保有は~1億円) | 1億円まで | 30~2,000万円 |

| 必要書類 | 不要 銀行口座の 「入出金履歴」 のみでOK | 2種類 本人確認書類 決算書/確定申告書 | 2種類 本人確認書類 決算書 | 1種類 本人確認書類 | 2種類 本人確認書類 決算書 | 2種類 本人確認書類 登記簿謄本 | 4種類 本人確認書類 不動産登記簿謄本 決算書/確定申告書 残高証明書 など | 4種類 本人確認書類 登記簿謄本 決算書/確定申告書 印鑑証明 | 4種類 本人確認書類 事業計画書 決算書/確定申告書 印鑑証明 など | 4種類 本人確認書類 登記簿謄本 決算書/確定申告書 印鑑証明 など |

| 返済期間 | 自由 | 5年/最長 | 1年/原則 | 1年/最長 | 5年/最長 | 10年/最長 | 3年/最長 | 35年/最長 | 20年/最長 | 3年/最長 |

| 担保・保証人 | 不要 | 不要 | 不要 | 不要 | 原則不要 | 不要 | 原則不要 | 不要 | 要相談 (原則保証人必要) | 原則不要 |

| 融資スピード | 最短2日 | 最短即日 | 最短即日 | 最短2日 | 最短即日 | 最短即日 (最短30分) | 最短3日 | 最短即日 (最短40分) | 最短即日 | 最短即日 (審査厳しめ) |

| 公式HP | 公式サイト>

※まず銀行口座を開設 | 公式サイト>

| 公式サイト>

| 公式サイト>

| 公式サイト>

| 公式サイト >

| 公式サイト |

※比較表は、横にスライドできます >

————<解説記事はココから>————-

本記事は、一部にPRを含みます。

比較表の根拠 >

口コミ投稿したい方 >

「ブラックOK」のビジネスローンをお探しの方は、以下の悩みをお持ちではありませんか?

来週、仕入れ代金の支払いがあるが、口座はカラッポ。

銀行融資じゃ遅すぎるし、そもそも金融ブラックで銀行の融資融資は通らない…。

ブラックでも通る可能性のあるビジネスローンはないものか…?

この3年ずっと赤字…でも、今期は一気に黒字転換ができそう!

でも、黒字に必要な資金を調達したいが、金融ブラックになっていて銀行融資が通らない…。

ブラックでも通る可能性のあるビジネスローンはあるのかな…?

銀行融資をしたいけど、信用履歴が良くない…。

ブラックリストに載っているかもしれない。

金利は少し高くてもいいので、調達ができるビジネスローンを探したい…!

ビジネスローンは、銀行融資とくらベて審査が柔軟な資金調達方法です。

しかし、そんなビジネスローンも信用情報に傷(ブラック)がついていると審査が一気に厳しくなります。なぜなら、金融ブラックの人は信用力・返済力がないと判断されるからです。

そのため、金融ブラックでも絶対にOKなビジネスローンというものは存在しません。また、必ず借りられるビジネスローンも存在しません。

ただし、比較的、審査が柔軟なビジネスローンは存在します。

金融ブラックな人は、これから紹介する「審査が柔軟なビジネスローン10社」から選ぶようにしましょう。

筆者は「財務コンサル”御社の財務責任者”」という財務コンサルで経営者を支援する中で、数多くのビジネスローン選びをご支援してきました。

筆者が現場で資金調達をご支援する中で、ブラックな人に対しても審査が柔軟だと感じるのは「GMOあおぞらネット銀行のあんしんワイド」「AGビジネスサポート」の2つです(「ブラックOKなビジネスローン」というわけでないので、その点はご注意ください)。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では「ブラック状態でも審査が柔軟なビジネスローンの紹介」「ブラック状態で審査が通るコツ」「ブラックでも使えるビジネスローン以外の2つの資金調達手法」について解説します。

ブラック状態でもOK?審査が柔軟なおすすめの10社のビジネスローン

結論、ブラックOKの審査が甘いビジネスローンは存在しません。

しかし、比較的審査が柔軟なビジネスローンは存在しますので、今回は審査が柔軟なビジネスローンを10社紹介します。

◆ ブラックでも審査が柔軟なビジネスローン

ビジネスローン

- おすすめNo.1

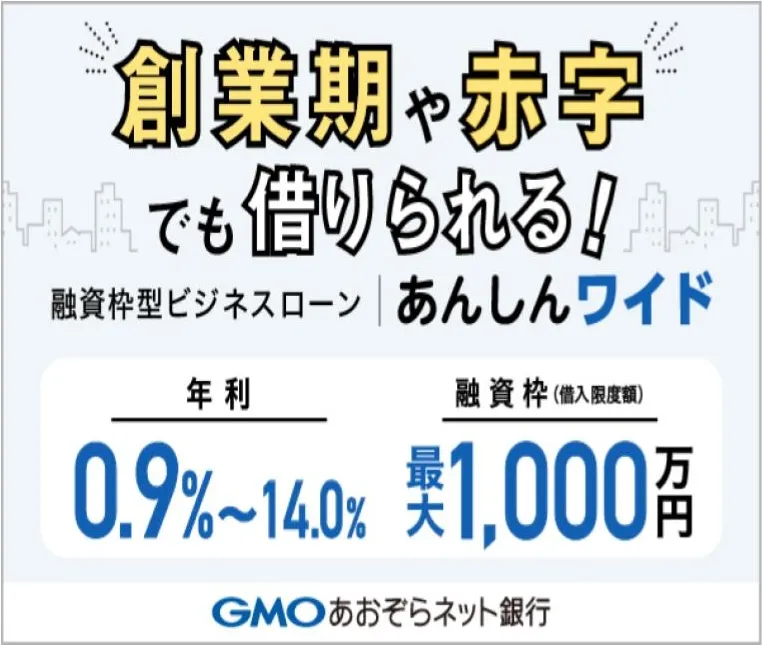

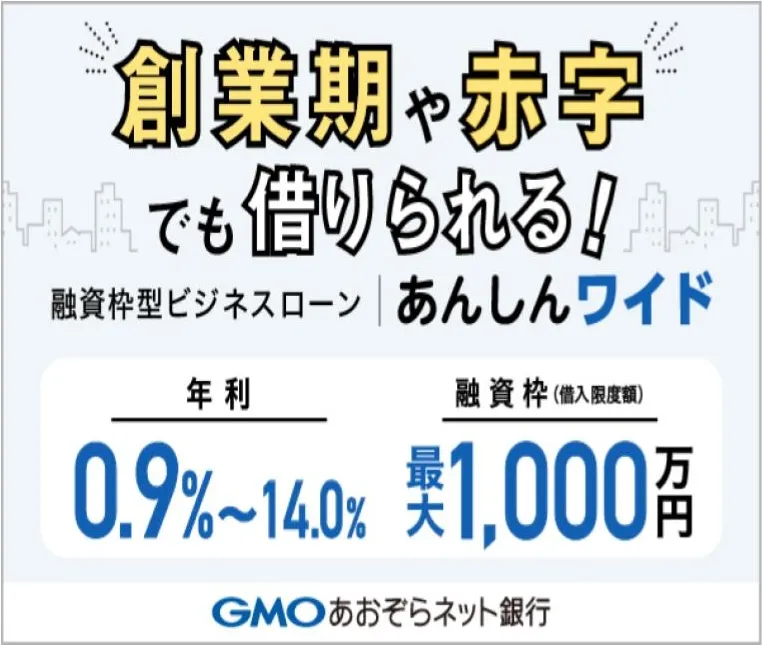

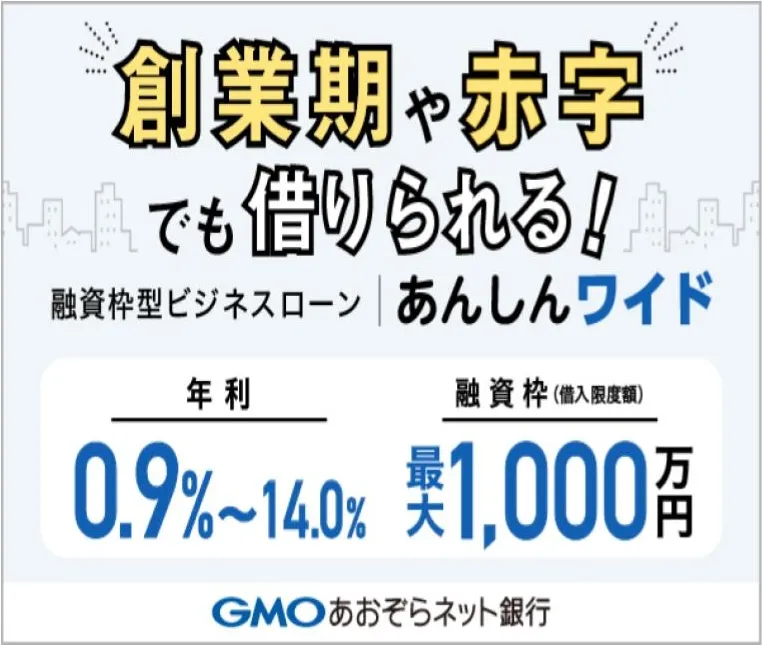

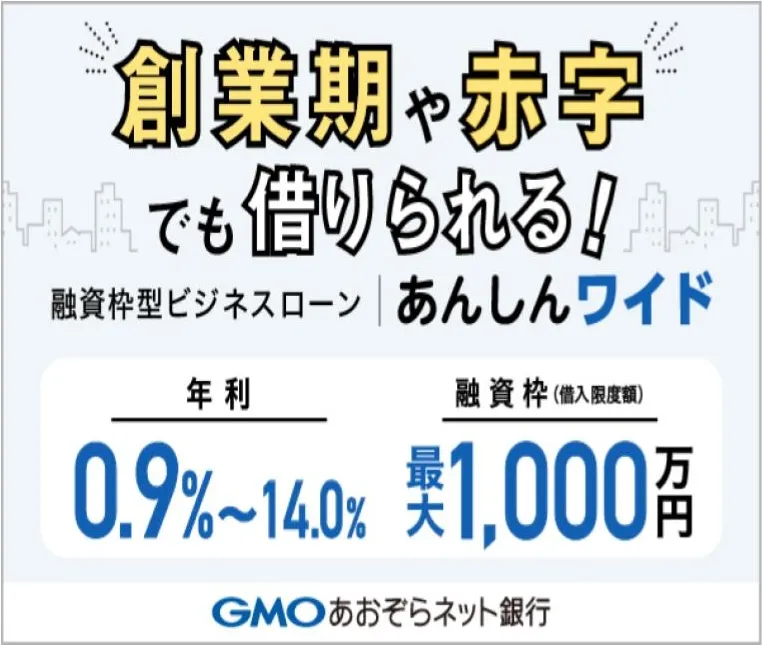

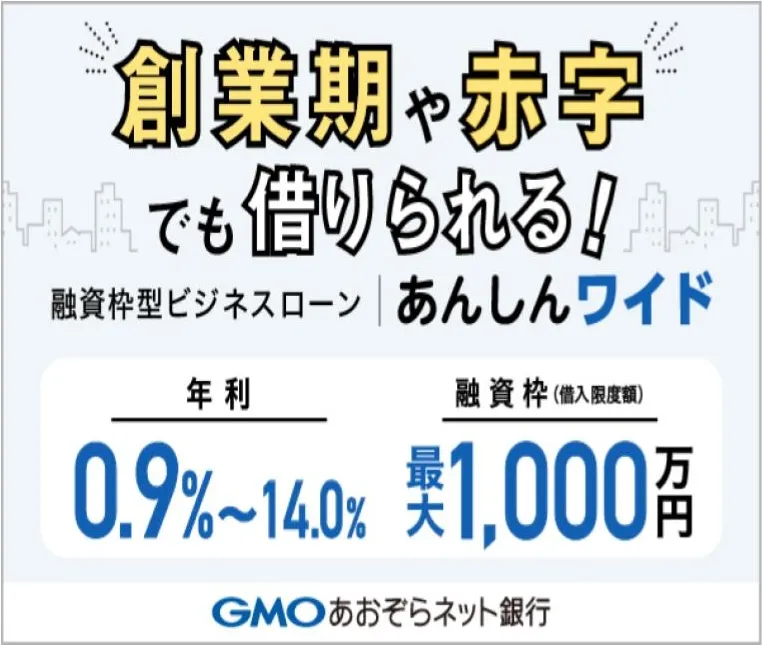

GMOあおぞらネット銀行【あんしんワイド】 ※まずは口座開設(無料) 15分で完了

※まずは口座開設(無料) 15分で完了 - おすすめNo.2

AGビジネスサポート

- おすすめNo.3

HTファイナンス

- おすすめNo.4

Biz LENDING by三菱UFJ銀行

- おすすめNo.5

アクト・ウィル

- おすすめNo.6

キャレント

- おすすめNo.7

MRF

- おすすめNo.8

ファンドワン - おすすめNo.9

ニチデン

- おすすめNo.10

オージェイ

いずれも「スピード融資」も可能なので、急ぎで資金調達をしたい場合に参考にしてください。ただし、あくまで「審査が柔軟」であるだけで、「ブラックOKでも必ず通るビジネスローン」ではありません。

以下の9つのビジネスローンの中でも、筆者がおすすめなのは「GMOあおぞらネット銀行の【あんしんワイド】」と「AGビジネスサポート」です。なぜなら提出書類が少なく、金利も低く、担保・保証人が不要、かつ赤字決算・税金未納状態でも申し込み可能だからです。

◆ ブラックでも審査が柔軟なビジネスローン

※比較表は、横にスクロールできます>

\オススメNo.1/ あんしんワイド あんしんワイドおすすめ度 (5.0 / 5.0) | \オススメNo.2/ AGビジネスサポート AGビジネスサポートおすすめ度 (4.5 / 5.0) | \オススメNo.3/ HTファイナンス おすすめ度 (4.5 / 5.0) | \オススメNo.4/ Biz LENDING おすすめ度 (4.0 / 5.0) | \オススメNo.5/ アクト・ウィル おすすめ度 (4.0 / 5.0) | \オススメNo.6/ キャレント おすすめ度 (3.5 / 5.0) | \オススメNo.7/ MRF おすすめ度 (3.0 / 5.0) | \オススメNo.8/ ファンドワン おすすめ度 (2.5 / 5.0) | \オススメNo.9/ ニチデン おすすめ度 (1.5 / 5.0) | \オススメNo.10/ オージェイ オージェイおすすめ度 (1.0 / 5.0) | |

| 対象 | 法人 | 法人 個人事業主 | 法人 | 法人 | 法人 | 法人 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 |

| 金利 | 0.9%〜14.0% | 3.1%~18.0% | 8.0%~18.0% | 0.8%〜14.0% | 7.5%~15.0% | 7.8%~18.0% | 4.0%~9.9% | 10%~18% (不動産担保有は2.5%~) | 4.8%~17.5% | 10.0%~15.0% |

| 限度額 | 10~1,000万円 | 50~1000万円 | 50万~1億円 | 50~1000万円 | 300万~2億円 | 1~500万円 | 100万~3億円 | 30~500万円 (不動産担保有は~1億円) | 1億円まで | 30~2,000万円 |

| 必要書類 | 不要 銀行口座の 「入出金履歴」 のみでOK | 2種類 本人確認書類 決算書/確定申告書 | 2種類 本人確認書類 決算書 | 1種類 本人確認書類 決算書 | 2種類 本人確認書類 決算書 | 2種類 本人確認書類 登記簿謄本 | 4種類 本人確認書類 不動産登記簿謄本 決算書/確定申告書 残高証明書 など | 4種類 本人確認書類 登記簿謄本 決算書/確定申告書 印鑑証明 | 4種類 本人確認書類 事業計画書 決算書/確定申告書 印鑑証明 など | 4種類 本人確認書類 登記簿謄本 決算書/確定申告書 印鑑証明 など |

| 返済期間 | 自由 | 5年/最長 | 1年/原則 | 1年/最長 | 5年/最長 | 10年/最長 | 3年/最長 | 35年/最長 | 20年/最長 | 3年/最長 |

| 担保・保証人 | 不要 | 不要 | 不要 | 不要 | 原則不要 | 不要 | 原則不要 | 不要 | 要相談 (原則保証人必要) | 原則不要 |

| 融資スピード | 最短2日 | 最短即日 | 最短即日 | 最短2日 | 最短即日 | 最短即日 (最短30分) | 最短3日 | 最短即日 (最短40分) | 最短即日 | 最短即日 (審査厳しめ) |

| 詳細解説へ | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> |

※比較表は、横にスライドできます >

それぞれのビジネスローン商品について、詳しく解説していきます。

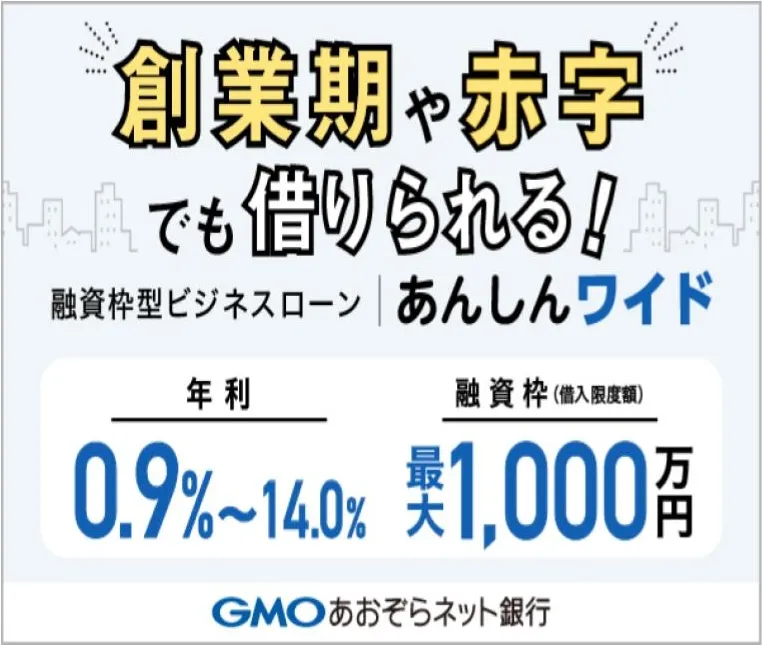

おすすめNo.1|GMOあおぞらネット銀行「あんしんワイド」:脅威の「提出書類は不要」

「ブラックだけど資金調達をしたい」そんな方に、まずオススメするのが「GMOあおぞらネット銀行のあんしんワイド」です。

- 赤字・創業時でも借入OK!

- 金利0.9%〜と格安

- 決算書・事業計画書は不要!

- 提出書類は銀行口座の明細だけ!

- 借入はネットで完結!

- 返済自由!何度でも借りられる

- 担保・保証人も不要!

- 個人事業主は利用不可

金融庁 銀行免許番号

関東財務局長(登金)第665号1

赤字・創業時・債務超過でも融資審査OK、提出書類なし(入出金履歴のみ)、ネットで全て完結など、新しいビジネスローンの形式です。金利も安く、返済方法も自由とあらゆる面で他のビジネスローンを圧倒する存在です。

ただし、即日融資ではない(2日ほど必要)こと、個人事業主は使うことができないことはデメリットです。

◆ あんしんワイドの概要

| GMOあおぞらネット銀行 「あんしんワイド」 | |

|---|---|

| 対象 | 法人 |

| 金利 | 0.9%~14.0% |

| 融資額 | 最大1,000万円 |

| 必要書類 | 不要 銀行口座の入出金明細だけ(最低2ヶ月分) |

| 返済期間 | 自由(枠内ならいくら借りても、いつ借りても、いつ返してもOK) |

| 担保 / 保証人 | 不要 |

| 融資スピード | 最短2営業日 |

| 会社概要 | |

| 社名 | GMOあおぞらネット銀行株式会社 |

| 本社 | 東京都渋谷区道玄坂1-2-3 渋谷フクラス |

| 設立 | 平成6年2月28日 |

| 資本金 | 241億2,996万円(2024年4月19日現在) |

| 代表者 | 代表取締役 山根 武 |

| 従業員数 | 157名 |

| 金融庁 銀行免許番号 | 関東財務局長(登金)第665号 |

「あんしんワイド」がオススメの理由は、下記のような圧倒的な資金調達の柔軟性です。

◆ あんしんワイドの3つの柔軟性

- 赤字/債務超過/創業期OK

赤字・債務超過・創業期の法人でもOK - 迅速な融資プロセス

最短2営業日で融資可能。 - 柔軟な返済計画(自由)

枠内で「いつ借りても」「いつ返しても」OK

そのため、急な出費に対応が必要な企業、季節毎の資金需要が大きい業種、急成長中のベンチャーに最適な融資商品です。GMOあおぞらネット銀行「あんしんワイド」は、その柔軟性と利便性で、経営者の皆様の強力なサポーターになるでしょう。

あんしんワイドを活用したい方は、以下からまずは「GMOあおぞらネット銀行」の口座開設をしておきましょう。

\「筆者も活用中」なビジネスローン/

特徴・メリット

- 赤字/創業時/債務超過でも借入OK

- 「金利0.9%〜、最大1,000万円」

※ 余計な手数料も無し! - 決算書・事業計画も不要!

- 担保・保証人も不要!

- 審査申込〜借入は最短2営業日!

- 24時間365日、お申込み可能(※)

※ システムメンテナンス時を除く

\15分で開設!即日ネットで完了/

※安心・安全のGMOグループが運営!

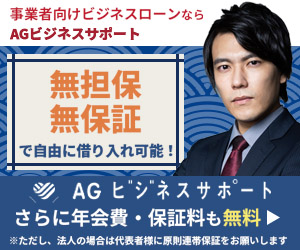

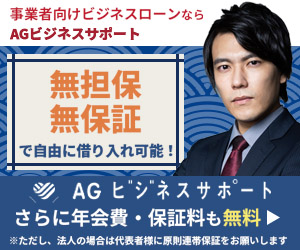

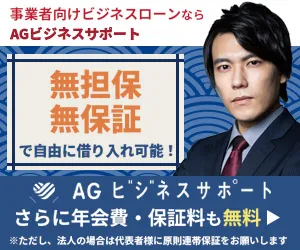

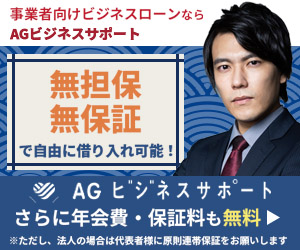

おすすめNo.2|AGビジネスサポート:安心のアイフルグループ

「AGビジネスサポート」のビジネスローンは、有名大手ならではの「迅速な融資スピード」「審査の柔軟性」に特徴がある全国対応のビジネスローンです。

- 安心の「アイフルグループ」が運営!

- 法人・個人事業主、どちらも利用可

- 無担保・無保証で借入可能!

- 返済日を任意で選択可能

- 上限金利が少し高め(~18.0%)

貸金業者登録番号

関東財務局長(8)第01262号2

最短即日での融資が可能で、50万円から最大1000万円までの幅広い融資サービスを提供しています。金利も3.1%~18.0%で、資金需要な会社の状態に合わせて柔軟に融資と金利設定が可能になっています。

「AGビジネスサポート」は、銀行融資が活用できない方もに適した柔軟性の高いビジネスローンといえます。

◆ AGビジネスサポートの概要

| AGビジネスサポート 「事業者向けビジネスローン」 | |

|---|---|

| 対象 | 法人 / 個人事業主 |

| 金利 | 3.1%〜18.0% |

| 融資額 | 50万~1,000万円 |

| 必要書類 | 基本2種類 本人確認書類、決算書(法人) or 確定申告書(個人事業主) |

| 返済期間 | 最長5年(元利均等返済) または最長1年(元金一括返済) |

| 担保 / 保証人 | 原則不要 |

| 融資スピード | 最短即日 |

| 会社概要 | |

| 社名 | AGビジネスサポート株式会社 |

| 本社 | 東京都港区芝2丁目31-19 |

| 設立 | 平成13年1月18日 |

| 資本金 | 1億1,000万円 |

| 代表者 | 代表取締役 深田 裕司 |

| 従業員数 | 130名 |

| 貸金業者登録番号 | 関東財務局長(8)第01262号 |

「AGビジネスサポート」は、特に事業拡大、一時的な資金繰り、決算時の資金ニーズに対応しています。来店不要で申し込みが可能で、返済方法も柔軟に選べるため、事業の現状や計画に応じて最適な融資計画を立てることができます。

特に急速に事業を拡大させたい企業や、季節的な資金需要がある業種、または短期的な資金繰り改善を図りたい個人事業主に最適な選択肢です。「AGビジネスサポート」を通じて、事業のさらなる発展を実現しましょう。

より詳細な情報については、下記ボタンから「AGビジネスサポート」の公式サイトをご参照ください。

即日融資可能

\「老舗・安心ブランド」 /

特徴・メリット

- 「赤字」「債務超過」「リスケ中」も借入OK

- 「金利3.1%〜、最大1,000万円」の調達可能

- 担保は原則不要(手数料も無し!)

- 審査申込〜入金まで最短即日!24時間365日

\即日審査・即日入金で最大1,000万円/

※アイフルグループだから、安心です

おすすめNo.3|HTファイナンス:赤字決算・税金滞納も相談OK!最短即日の事業資金融資

資金繰りに苦しい経営者にとって、頼り甲斐のあるビジネスローンが「HTファイナンス」です。

- 圧倒的な審査の柔軟性

- 赤字決算・税金滞納OK

- 提出資料は原則2種類

- Web完結

- 最短即日の融資も可能

- 融資額は最大1億円

- 法人・個人事業どちらもOK

- 返済期間は原則1年

貸金業者登録番号

東京都知事(1)第31997号3

「HTファイナンス」の最大の特徴は、銀行融資では審査通過が難しい状況でも申し込める「審査の柔軟性」です。

多くの金融機関が敬遠しがちな「赤字決算」や「税金の滞納」がある企業でも相談の対象となる点は、他のビジネスローンにはない大きな強みです。これにより、事業の立て直しや、あと一歩で届く成長機会を財務状況だけで諦める必要がなくなります。

その上で、申し込み〜融資実行まではWeb完結でき、「最短即日」での融資にも対応しています。融資枠も最大1億円のため緊急のつなぎ資金から大規模な設備投資までカバーできるパワフルなスペックを誇ります。また、運営元は「認定支援機関」にも認定されているため、安心です。

そのため「HTファイナンス」は、あらゆる状況の経営者にとって、最後の切り札となる頼もしいビジネスローンだと断言できます。

| HTファイナンス「無担保無保証融資」 | |

|---|---|

| 対象 | 法人(2期目以降の法人) |

| 金利 | 8.0%〜18.0% |

| 融資額 | 50万~1億円 ※借入1,500万円までは来店不要 |

| 必要書類 | 2種類 本人確認書類、決算書 |

| 返済期間 | 1年/原則 |

| 担保 / 保証人 | 不要 |

| 融資スピード | 最短即日 |

| 会社概要 | |

| 社名 | ヒューマントラスト株式会社 |

| 本社 | 東京都中央区八重洲2-11-7 一新ビル8F |

| 設立 | 2019年3月4日 |

| 資本金 | 5,000万円 |

| 代表者 | 代表取締役 川口 竜史 |

| 従業員数 | – |

| 貸金業者登録番号 | 東京都知事(1)第31997号 |

| 日本貸金業協会会員 | 第006355号4 |

| 認定支援機関ID | 1078130011125 |

「HTファイナンス」がオススメの理由は、下記のような圧倒的な柔軟性です。

- 圧倒的な審査の柔軟性

赤字決算・税金滞納・債務超過でも相談可能。他社で断られた場合でもOK。 - 迅速な融資プロセス

Web完結・来店不要で最短即日の融資。緊急の資金需要もスピーディー対応。 - パワフルな融資条件

最大1億円の融資枠。大規模な投資計画もサポート可。

上記の柔軟性から、「銀行融資が困難な企業」、「スピードを最優先したい企業」、そして「大きな成長を目指すベンチャー企業」にも最適な融資商品です。「HTファイナンス」は、その柔軟性とスピードで、経営者の強力なサポーターになるでしょう。

利用した方の意見が気になる方は、HTファイナンスの評判もご覧ください。

より詳細な情報については、下記ボタンから「HTファイナンス」の公式サイトをご確認ください。

ビジネスローン

\「資金調達」最後の砦 /

※「突発的な資金ニーズ」にも対応

特徴

- 「赤字」「社保・税金滞納」もOK

- 最短即日で融資実行

- 国指定の認定支援機関で安心

- オンライン完結

- 担保/保証人は不要

- 融資額「最大1億円」

\赤字・滞納ありでもスピード審査/

※運営元は「認定支援機関」で安心運営

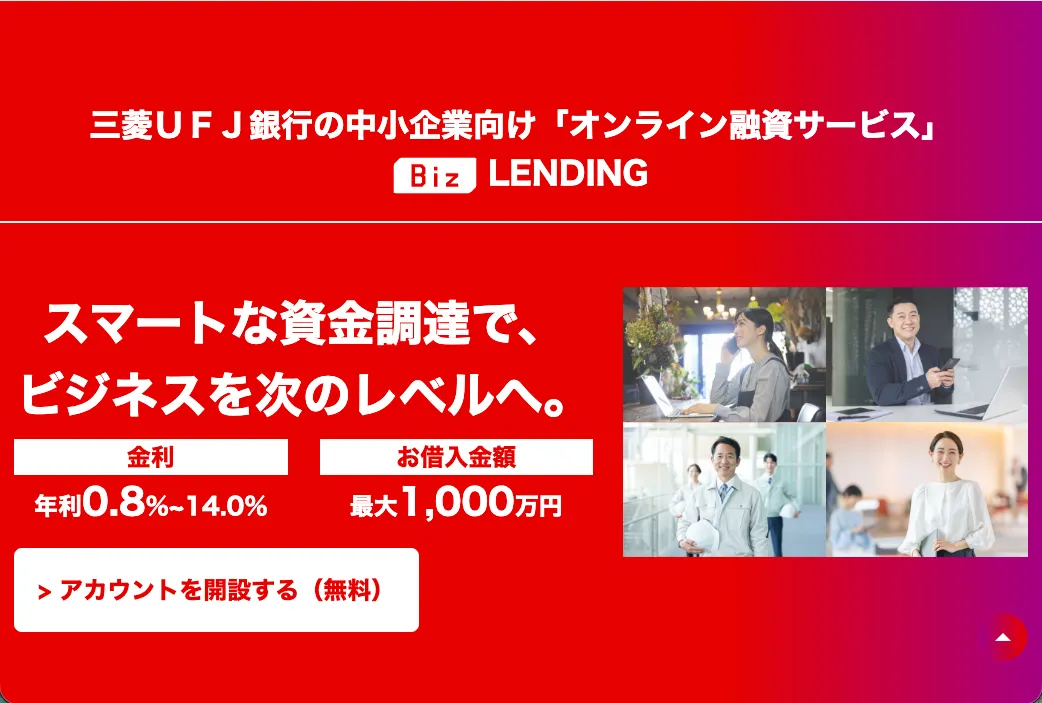

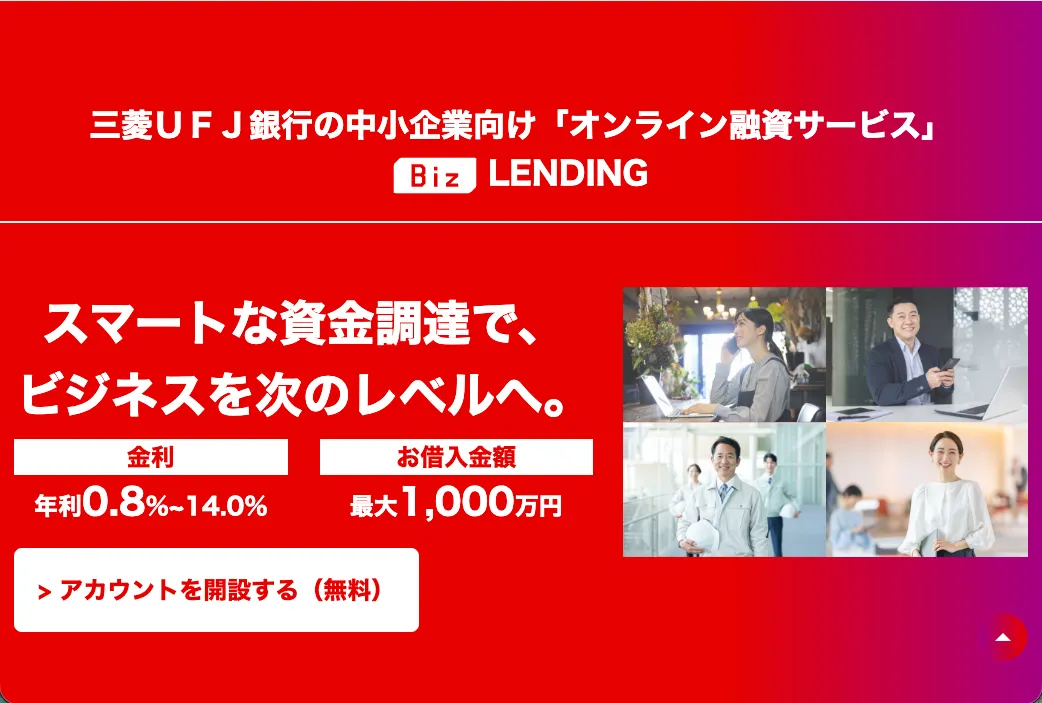

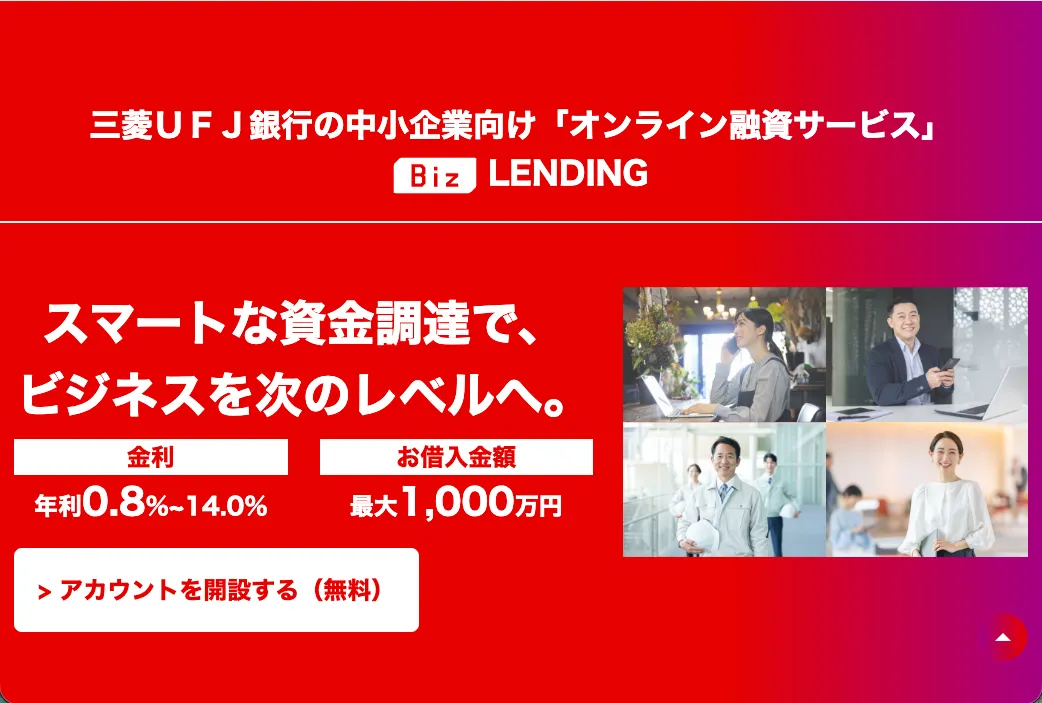

おすすめNo.4|Biz LENDING by三菱UFJ銀行:入出金履歴で審査が行われるので、信用情報は関係なし

三菱UFJ銀行の「Biz LENDING」の最大の特徴は、「信用情報」や「決算書の内容」ではなく「日々の入出金データ」で審査が行われるという点です。

銀行融資では、決算書・事業計画書、時には信用情報が審査で対象となるため、「赤字」「業績の悪化」「債務超過」「ブラック」があれば、審査では不利に働いてきました。

しかし、「Biz LENDING」はAIが銀行口座の入出金(キャッシュフロー)を分析して、融資を判断します。

つまり、たとえ決算書や信用情報が悪かったとしても、日々の取引(入金や支払い)がしっかり履歴があり、ビジネスとして成り立っている法人であれば、審査に通る可能性があるということです。三菱UFJ銀行を利用している実績が信用となり、従来の審査基準とは異なる土俵で融資を受けられる可能性があります。

- メガバンク融資の安心感

- 0.8%からの低金利融資

- AI審査でスピード審査。オンライン完結

- 必要書類は「本人確認書類」のみ(決算書、事業計画書不要)

- 担保・保証人が不要で心理的負担を軽減

- 三菱UFJ銀行の口座を開設している必要あり

金融庁 銀行免許番号

関東財務局長(登金)第5号6

ただし、三菱UFJ銀行の口座を保有している方が対象なのには注意が必要です。

以下は、「Biz LENDING」の概要です。

▼Biz LENDINGの概要

| 三菱UFJ銀行「Biz LENDING」 | |

|---|---|

| 対象 | 法人 ※株式会社、合名・合資・合同・有限会社 |

| 金利 | 0.8%~14.0% |

| 融資額 | 50~1,000万円 |

| 必要書類 | 代表の本人確認書類だけ ※運転免許証やマイナンバーカード等 |

| 返済期間 | 最長1年 |

| 担保 / 保証人 | 不要 |

| 融資スピード | 最短2営業日 |

| 会社概要 | |

| 社名 | 株式会社三菱UFJ銀行 |

| 本社 | 東京都千代田区丸の内1-4-5 |

| 設立 | 大正8年8月15日 |

| 資本金 | 1兆7,119億円 |

| 代表者 | 取締役頭取執行役員 半沢 淳一 |

| 従業員数 | 31,427名 |

| 金融庁 銀行免許番号 | 関東財務局長(登金)第5号 |

| 加入協会 | 日本証券業協会7、一般社団法人 金融先物取引業協会8、一般社団法人 第二種金融商品取引業協会9 |

最後に、「Biz LENDING」を筆者がおすすめする理由について、詳しく解説します。

Biz LENDINGがオススメの理由

「Biz LENDING」がオススメの理由は、「既存の銀行融資とは審査のモノサシが違う」という点につきます。

- 決算書/信用情報に依存しない柔軟審査

「過去の決算数値」よりも「銀行口座の入出金の履歴の質・量」が評価されます。 - AIによる客観的な評価

担当者の裁量や面談の印象に左右されず、利用実績で公平・スピーディーに判断されます。 - 無担保・無保証で利用可能

担保がない中小企業、保証人になりたくない経営者にはピッタリ。

「まじめに商売をしていて、三菱UFJの口座に入出金履歴がある」という企業にとっては、最も使いやすい銀行融資の一つと言えます。

すでに三菱UFJ銀行の口座をお持ちなら、まずは以下の公式サイトからアカウント登録(無料)を行い、自社が融資対象になるかを確認してみることを強くおすすめします。

ビジネスローン

\「0.8%~の低金利」最短2営業日/

※「三菱UFJ銀行」ブランドの安心感

特徴

- メガバンク「三菱UFJ銀行」提供

- 最短2営業日で融資実行

- 必要は本人確認書類(代表者)だけ

- オンライン完結(来店不要)

- 担保/保証人は不要

- 融資額「最大1,000万円」

\ 信頼のメガバンクのビジネスローン /

※決算書・事業計画書は不要で、低金利

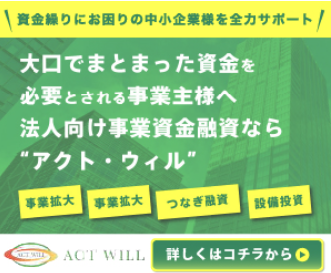

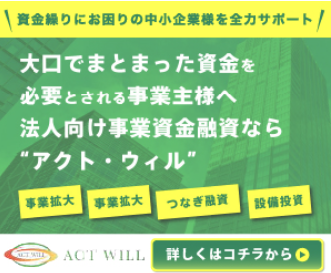

おすすめNo.5|アクト・ウィル:低金利で最大2億円まで融資可能!(法人専門)

アクトウィルは、最大2億円までの融資が可能なビジネスローンです。事業拡大はもちろん、債務返済やつなぎ融資など、資金繰りに困った際の費用を借入できます。

- 最短当日の融資可能!

- 無担保・無保証人でOK

- その他、多彩な融資商品あり

- 個人事業主は利用不可

- 最大金利が高め(15%)

貸金業者登録番号

東京都知事(4)第31521号10

小切手や手形をお持ちの法人であれば、30日間無利息で借入できるメリットもあります。ただし、融資対象者は法人のみです。

◆ アクト・ウィルの概要

| アクト・ウィル「事業資金融資」 | |

|---|---|

| 対象 | 法人 |

| 金利 | 7.5%〜15.0% |

| 融資額 | 300万~2億円 |

| 必要書類 | 基本2種類 本人確認書類、決算書 |

| 返済期間 | 最長5年 |

| 担保 / 保証人 | 不要 |

| 融資スピード | 最短即日(最短60分) |

| 会社概要 | |

| 社名 | アクト・ウィル株式会社 |

| 本社 | 東京都豊島区東池袋3-11-9 |

| 設立 | 平成25年5月9日 |

| 資本金 | 5,500万円 |

| 代表者 | 代表取締役 谷口 友祐 |

| 従業員数 | – |

| 貸金業者登録番号 | 東京都知事(4)第31521号 |

「アクト・ウィル」は、来店が不要なビジネスローンにおいては、圧倒的な融資限度額(最大2億円)をほこるビジネスローンです。また、融資審査も最短60分のため、急いで大きな資金を獲得した法人経営者にとっては心強い存在になるでしょう。

更に詳細な情報は、下記ボタンから「アクト・ウィル」の公式サイトをご参照ください。

\ 赤字・債務超過・リスケ中もOK /

特徴・メリット

- 「赤字」「債務超過」「リスケ中」でも借入OK

- 審査申込〜入金まで最短即日!24時間365日

- 「金利7.5%〜、最大2億円」で調達可能

- 担保・保証は原則不要(手数料も無し)

\「最短60分」審査で「最大2億円」/

※「余計な手数料もなし」で安心

おすすめNo.6|キャレント:最短30分でスピード融資!スマホ・ネットで完結

申し込み当日に現金を手にしたい事業者におすすめなのが、キャレントです。キャレントは、平日14時までに申し込み手続きを完了させれば、その日のうちに融資してもらうことが可能です。

- 最短当日の融資可能!

- 提出書類は原則、2種類!

- 最大500万円まで借入OK

- 上限金利は~18%

- 個人事業主は利用不可

貸金業者登録番号

東京都知事(4)第31399号11

オンライン申し込みで完結できるので、外に出る暇さえもない事業者におすすめです。ただし、利用限度額は500万円までと低い設定になっています。

◆ キャレントの概要

| キャレント「スーパーローン」 | |

|---|---|

| 対象 | 法人 |

| 金利 | 7.8%〜18.0% |

| 融資額 | 1~500万円 |

| 必要書類 | 基本2種類 本人確認書類、登記簿謄本 |

| 返済期間 | 最長10年 |

| 担保 / 保証人 | 不要 |

| 融資スピード | 最短即日(最短30分) |

| 会社概要 | |

| 社名 | 株式会社IPGファイナンスソリューションズ |

| 本社 | 東京都品川区西五反田7-9-2 KDX五反田ビル5階 |

| 設立 | 平成15年11月13日 |

| 資本金 | 5,100万円 |

| 代表者 | 代表取締役 池田 秀明 |

| 従業員数 | – |

| 貸金業者登録番号 | 東京都知事(4)第31399号 |

「キャレント」は最短30分で審査が終わるため、資金繰りが苦しく、明日にでも資金が必要な中小企業に最適といえます。柔軟な融資条件と返済計画により、資金需要に応じた適切な資金調達が可能です。利用の手軽さと速さで、経営の幅を広げる一助となることでしょう。

更に詳細な情報は、下記ボタンから「キャレント」の公式サイトをご参照ください。

\最短30分で審査完了 スピード調達/

※審査の負担が少なくて安心!

おすすめNo.7|MRF:最大融資額は3億円

金利の低さで選ぶなら、MRFがおすすめです。最大融資額3億円を、低い金利で借りられます。

貸金業者登録番号

福岡財務支局長(4)第00173号12

FPなどの有資格者も在籍しているので、ビジネスローンのプランに悩んでいる人にもおすすめです。ただし、即日融資はできません。

◆ MRFの概要

| MRF「長期間元金据置プラン」 | |

|---|---|

| 対象 | 法人/個人事業主 |

| 金利 | 4.0%~9.9% |

| 融資額 | 100万~3億円 |

| 必要書類 | 4種類 本人確認書類、不動産登記簿謄本、決算書/確定申告書、残高証明書 など |

| 返済期間 | 3年/最長 |

| 担保 / 保証人 | 原則不要 |

| 融資スピード | 最短3日 |

| 会社概要 | |

| 社名 | 株式会社エム・アール・エフ |

| 本社 | 福岡市中央区渡辺通5-23-8 サンライトビル6F |

| 設立 | 平成24年4月 |

| 資本金 | 7,500万円 |

| 代表者 | 代表取締役 日下部 豊 |

| 従業員数 | 115名 |

| 貸金業者登録番号 | 福岡財務支局長(4)第00173号 |

おすすめNo.8|ファンドワン:最短40分で審査完了!

「ファンドワン」は、法人・個人事業主(事業内容や収支状況による)どちらにも対応できる柔軟な全国対応のビジネスローンです。

- 審査結果は最短40分!

- 最短即日で資金調達が可能

- 無担保・無保証人でOK

- その他、多彩な融資商品あり

- 最大金利が高め(18%)

貸金業者登録番号

東京都知事(2)第31816号13

「ファンドワン」であれば、銀行融資に落ちてしまった法人・個人事業主でも資金調達の可能性があるでしょう。申込みから最短40分で審査結果がわかるため、急ぎの資金調達を希望する方にとっても非常に活用しやすい商品です。

◆ ファンドワンの概要

| ファンドワン「事業者ローン」 | |

|---|---|

| 対象 | 法人/個人事業主 |

| 金利 | 10.0%〜18.0% ※不動産担保ありの場合2.5%~ |

| 融資額 | 30~500万円 ※不動産担保有は~1億円 |

| 必要書類 | 4種類 本人確認書類、登記簿謄本、決算書or確定申告書、印鑑証明 など |

| 返済期間 | 最長35年 |

| 担保 / 保証人 | 不要 |

| 融資スピード | 最短即日(最短40分) |

| 会社概要 | |

| 社名 | ファンドワン株式会社 |

| 本社 | 東京都豊島区南大塚二丁目39-11 ヒサビル6階 |

| 設立 | 令和2年1月6日 |

| 資本金 | 5,000万円 |

| 代表者 | – |

| 従業員数 | – |

| 貸金業者登録番号 | 東京都知事(2)第31816号 |

「ファンドワン」は法人・個人事業を問わないため、幅広い層が活用できるという点でオススメです。

また、審査のスピードも早く、返済期間も最長35年と初心者の方でも安心して活用できるビジネスローンといえます。多様なニーズに応えるため商品も多彩なため、あなたにピッタリな資金調達を示現することができでしょう。

更に詳細な情報は、下記ボタンから「ファンドワン」の公式サイトをご参照ください。

特徴・メリット

- 審査は最短40分!

- オンラインで資金調達が完結

- 経営者保証も不要で融資可能!

- 返済期間を長めに設定したい方にも対応

\「最短40分」で資金調達/

※担保無しで即日融資が受けられる

おすすめNo.9|ニチデン:少額融資から1億円の大口融資にも対応

ニチデンは、法人・個人事業主、どちらも利用できるビジネスローンです。少額融資から1億円の大口融資にも対応しています。

貸金業者登録番号

大阪府知事(05)第12923号14

最長20年の長期返済も可能なので、返済が心配な方でもゆとりのある返済プランを組み立てられるでしょう。ただし、原則保証人が必要になるので心理的ハードルは高いといえるでしょう。

◆ ニチデンの概要

| ニチデン「事業者ローン」 | |

|---|---|

| 対象 | 法人/個人事業主 |

| 金利 | 4.8%~17.5% |

| 融資額 | ~1億円 |

| 必要書類 | 4種類 |

| 返済期間 | 20年/最長 |

| 担保 / 保証人 | 要相談(原則保証人必要) |

| 融資スピード | 最短即日 |

| 会社概要 | |

| 社名 | 株式会社日電社 |

| 本社 | 大阪市北区梅田1丁目2番2-1409-2号 大阪駅前第2ビル |

| 設立 | 平成19年3月12日 |

| 資本金 | 4,600万円 |

| 代表者 | 代表取締役 西川 正洋 |

| 従業員数 | – |

| 貸金業者登録番号 | 大阪府知事(05)第12923号 |

おすすめNo.10|オージェイ:最大2,000万円まで融資(審査厳しめ)

オージェイは、個人事業主から法人まで、気軽に申し込みできるビジネスローンです。赤字決算・税金未納状態の申し込みもOK。担保・保証人も不要で、もちろん即日融資にも対応しています。

- 無担保で最大2,000万円まで融資可能

- 法人・個人どちらもOK

- 最短即日で資金調達が可能

- 無担保・無保証人でOK

- 金利は10%~

- 審査はかなり厳しめ

貸金業者登録番号

東京都知事(2)第31549号15

ただし、「最低金利が10%〜と高く」、「審査もなかなか通らない」ためビジネスローン初心者には少しハードルが高いといえます。

◆ オージェイの概要

| オージェイ「無担保融資」 | |

|---|---|

| 対象 | 法人/個人事業主 |

| 金利 | 10.0%〜15.0%(審査厳しめ) |

| 融資額 | 30~2,000万円 |

| 必要書類 | 4種類 本人確認書類、登記簿謄本、決算書(法人)or確定申告書(個人事業主)、印鑑証明 など |

| 返済期間 | 最長3年 |

| 担保 / 保証人 | 不要 |

| 融資スピード | 最短即日 |

| 会社概要 | |

| 社名 | 株式会社オージェイ |

| 本社 | 東京都中野区中央1-32-5 青光堂ビル3F |

| 設立 | 平成25年8月8日 |

| 資本金 | 5,500万円 |

| 代表者 | 代表取締役 小田桐 徹 |

| 従業員数 | – |

| 貸金業者登録番号 | 東京都知事(2)第31549号 |

オージェイのビジネスローンは、特に急速な事業拡大を図りたい企業や、一時的な資金繰り改善を必要とする個人事業主に最適です。柔軟な融資方法と迅速な対応で、経営者の皆様の多様なニーズに応えます。

ブラックOKのビジネスローンは「ほぼない」

融資審査において、信用情報は最重要ポイントです。そのため、金融ブラックの場合はビジネスローンであっても借入はほぼできません。

個人事業主の場合は、その本人が審査対象になるため、金融ブラック状態であればほぼ100%審査には通りません。また法人の場合であっても、代表者がブラックである場合は借入の難易度はとても高くなります(代表者が法人の連帯保証人となるケースが多いため)。

ただし、すべてを判断するのは最終的には各ビジネスローン会社です。ある程度信用情報にキズがある場合でも、ローン会社が軽微なキズだと判断すれば、審査に通る可能性はあります。

▼軽微なキズの例

- 返済・支払い遅延が短期間

(1ヶ月程度、ただの支払い忘れ等) - 滞納・遅延が解消されている

- 滞納・遅延の頻度が少ない

ブラックでも「審査が通る」可能性のある方とは?

金融ブラックの状態であっても、以下のような条件を満たしている場合には、審査に通る可能性が高まります。

◆金融ブラックでも審査が通る可能性のある方

- 延滞や事故情報がすでに解消され、一定期間が経過している

- 安定した事業収益や売上があり、返済原資が明確に示せる

- 担保や保証人を用意できる

- 過去の金融事故が軽微で、他の信用情報に問題がない

- 既存の借入残高が少なく、返済負担比率が低い

このような特徴を備えている場合、ブラックであっても一部のビジネスローン会社では前向きな審査が行われることがあります。

もっとも、審査結果は「どの金融機関に相談するか」だけでなく「相談する時期」や「担当者」によっても大きく変わります。金融機関も内部の方針や業績状況によって、審査を通す基準が変動することがあるためです。

ブラックでビジネスローンが利用できないなら、「不動産担保ローン」「ファクタリング」が選択肢

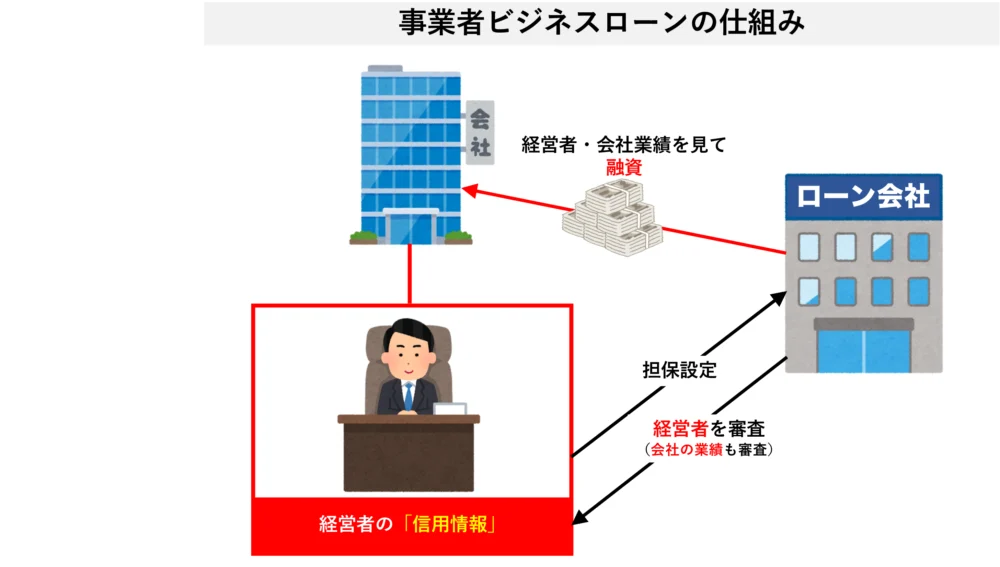

ブラックの場合はビジネスローンの審査にほとんど通りません。なぜなら、ビジネスローンは審査で、会社の業績と同じく「経営者の信用情報」も重要視しているからです。

◆ ビジネスローンの仕組み

しかし、下記2つのようなビジネスローン以外の方法であれば、資金調達は可能です。

それぞれの方法について以下で解説しますので、ブラックでビジネスローンを利用できない際に活用してください。

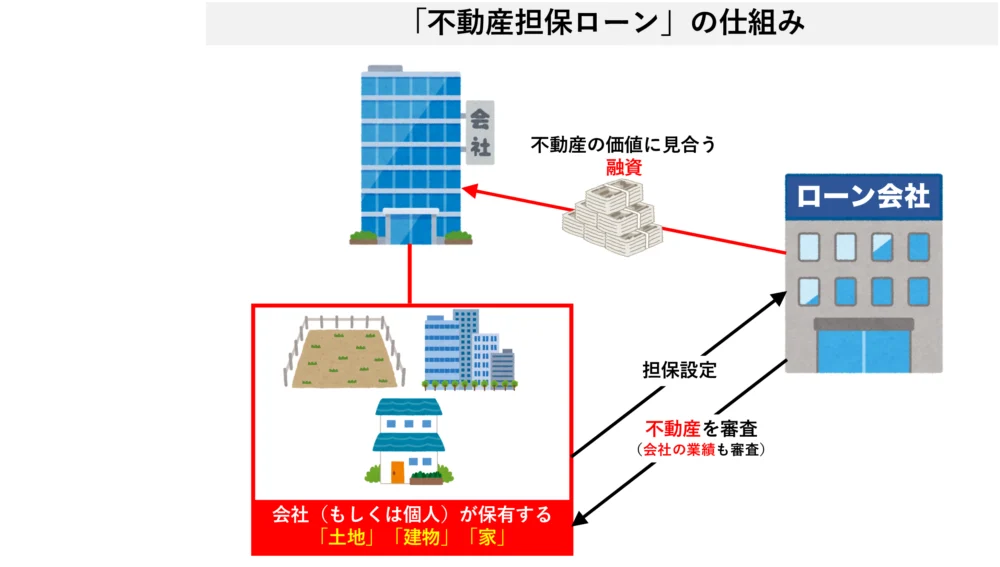

方法1. 不動産担保ローン

不動産を担保にする「不動産担保ローン」であれば、過去の信用情報にキズがあっても借入できる可能性があります。なぜなら、不動産を担保としているため、ローン会社にとってのリスクがないからです。

不動産担保ローンの主な審査対象は、会社(もしくは個人)が保有している「土地」「建物」「家」になります。もし支払いが滞ったり返済できなくなったりしても、担保にしていた不動産を競売にかけるため、問題にありません。

◆ 不動産担保ローンの仕組み

上記の仕組みから、不動産担保ローンはブラックOKとなっているのです。

詳しく知りたい方は、不動産担保ローンのおすすめの商品を比較してみてください。

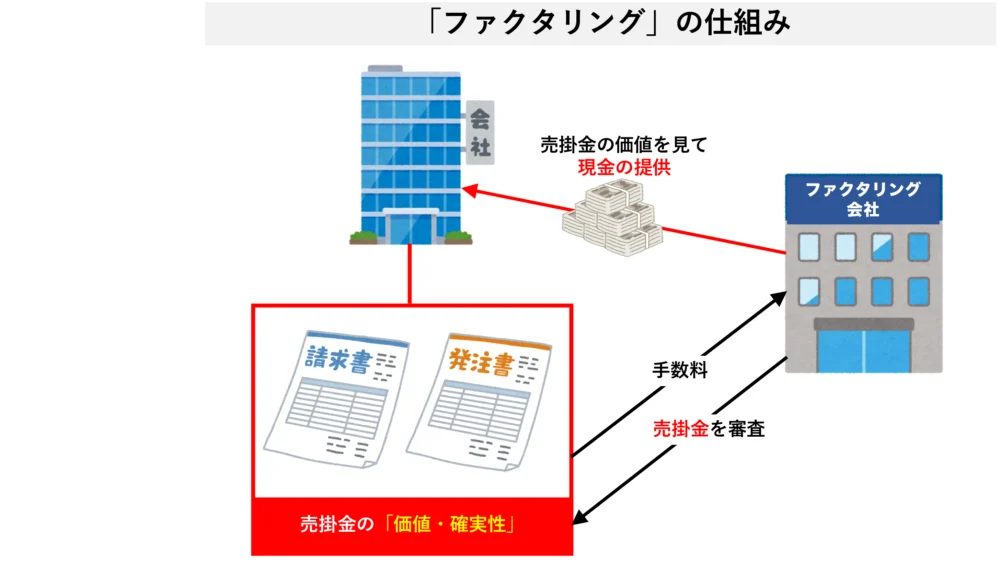

方法2. ファクタリング

ファクタリングは、売掛金をファクタリング会社に買い取ってもらい資金調達(現金化)するサービスです。ファクタリング会社に売掛金の買取をしてもらうことで、最短即日で現金化が実現します。

◆ ファクタリングの仕組み

また、ファクタリングは売掛金の売買契約のため、決算書上では借金(借入)とは分類されません。そのため、信用情報は関係なく、任意整理や個人再生、自己破産した場合でも利用できます。

ただし、ファクタリング会社に10~20%という安くはない手数料を支払う必要があり、資金が目減りする特徴があります。あくまで急ぎで現金を用意したい場合におすすめです。なお、即日入金が可能なファクタリング業社を比較したい方は、下記の記事をご覧ください。

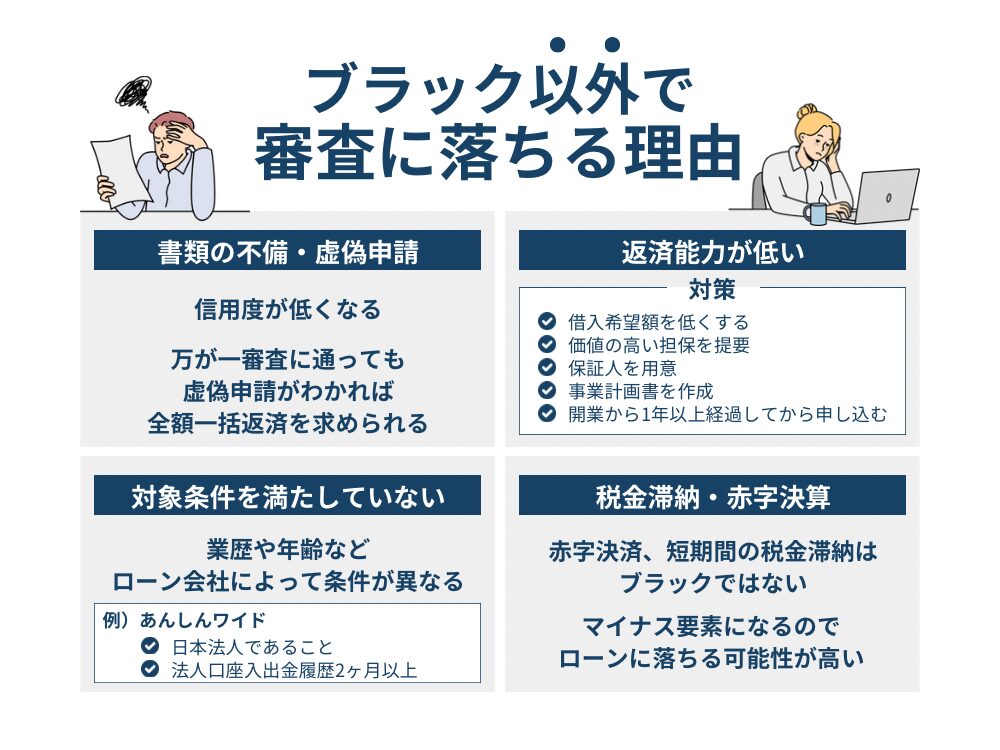

ブラック以外で「審査に落ちる4つの理由」と、その対策

信用情報がブラック状態でなくとも、審査に落ちることはあります。

ビジネスローンの審査基準は明確に公開されていませんが、以下4つのケースには注意が必要です。

◆ 審査に落ちる4つの理由

- 書類の不備・虚偽申告

- 返済能力が低い

- 対象条件を満たしていない

- 税金滞納・赤字決算

それぞれの対策について、以下で解説します。

落ちる理由1. 書類の不備・虚偽申告

書類不備・虚偽申告があれば、信用度が低くなり審査に通りません。万が一審査に通ってしまったとしても、虚偽申告があったとわかれば全額一括返済を求められます。また、書類の不備にも注意しましょう。

審査を受ける前には、下記2点に注意してから審査書類を提出しましょう。

▼書類提出前の「2つの注意点」

- 必要書類が揃っているか

- 記入漏れがないか

落ちる理由2. 返済能力が低い

返済能力が低い場合は、審査に落ちやすいです。対策としては以下の5つが挙げられます。

▼返済能力の低い事業者「5つの対策」

- (新規申込の場合)借入希望額を低くする

- 価値のある担保を提供する

- 保証人を用意する

- 計画書を提出し、返済力をアピール

- 開業1年経過後に申し込む

▶︎稀に、「GMOあおぞらネット銀行【あんしんワイド】 」のように1年未満でも活用可能なビジネスローンもあります。

」のように1年未満でも活用可能なビジネスローンもあります。

それぞれの対策をおこなえば、返済能力が低くても借入できる可能性があります。

詳しく知りたい方は「事業計画書の作り方」も併せてご確認ください。

落ちる理由3. 対象条件を満たしていない

そもそも、対象条件を満たしていないのにビジネスローンに申し込んでしまっているケースもあります。

例えば「GMOあおぞらネット銀行【あんしんワイド】」の場合、以下のような対象者でなければいけません。

▼GMOあおぞらネット銀行の対象条件

- 日本法人であること

▶︎株式/合同/有限/合名/合資会社 - 法人口座の入出金履歴が2ヶ月以上

(2ヶ月未満の場合は、一律10万円)

業歴や年齢などはローン会社によって異なるので、必ず事前に確認しておきましょう。

落ちる理由4. 税金滞納・赤字決算

税金の滞納や赤字決算においても、審査に通らないケースがあります。ただし、先述したように赤字決算だからといってブラックであるわけではありません。また、税金や社保の滞納も、短期間であればブラックとして登録はされません。

とはいえ、ローンの審査を受ける上ではマイナス要素になるので、ローンに落ちる可能性は高くなります。

ただし、「GMOあおぞらネット銀行【あんしんワイド】」のように明確に「赤字決算でもOK」と謳っているビジネスローンでは、他ビジネスローンと比較しても審査通過はしやすいでしょう。

あんしんワイドを活用したい方は、以下からまずは「GMOあおぞらネット銀行」の口座開設(無料)をしておきましょう。

\「筆者も活用中」なビジネスローン/

特徴・メリット

- 赤字/創業時/債務超過でも借入OK

- 「金利0.9%〜、最大1,000万円」

※ 余計な手数料も無し! - 決算書・事業計画も不要!

- 担保・保証人も不要!

- 審査申込〜借入は最短2営業日!

- 24時間365日、お申込み可能(※)

※ システムメンテナンス時を除く

\15分で開設!即日ネットで完了/

※安心・安全のGMOグループが運営!

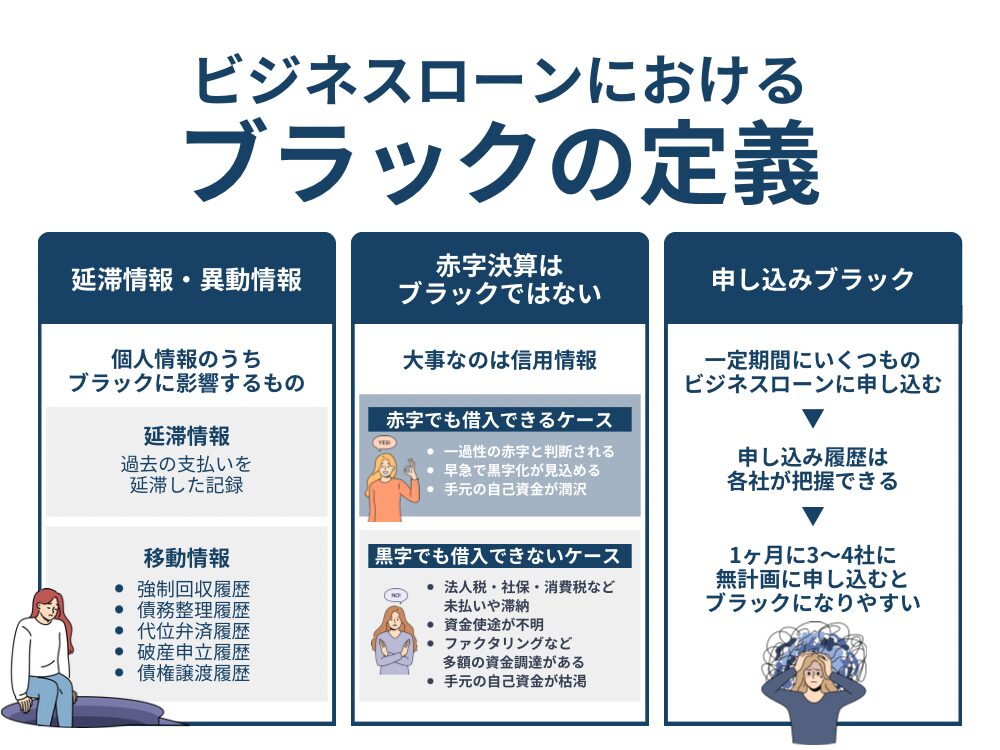

ビジネスローンにおける “ブラック” の3つ定義

結論から言えば、ビジネスローンに「ブラックリスト」という概念は存在しません。

多くの人は「ブラックリスト」と呼ばれるリストがあると誤解していますが、単純に借金などの個人情報が登録されているだけで、リストが作られているわけではないのです。延滞や借金などの個人情報が登録されているものが、いわゆる「ブラック」と呼ばれています。

それではビジネスローンにおいてブラックと定義はどんなものか?下記3点について解説をいたします。

◆ビジネスローン「ブラックの3つの定義」

- 延滞情報・異動情報

- 赤字決算

- 申込みブラック

それぞれについて、詳しく解説していきます。

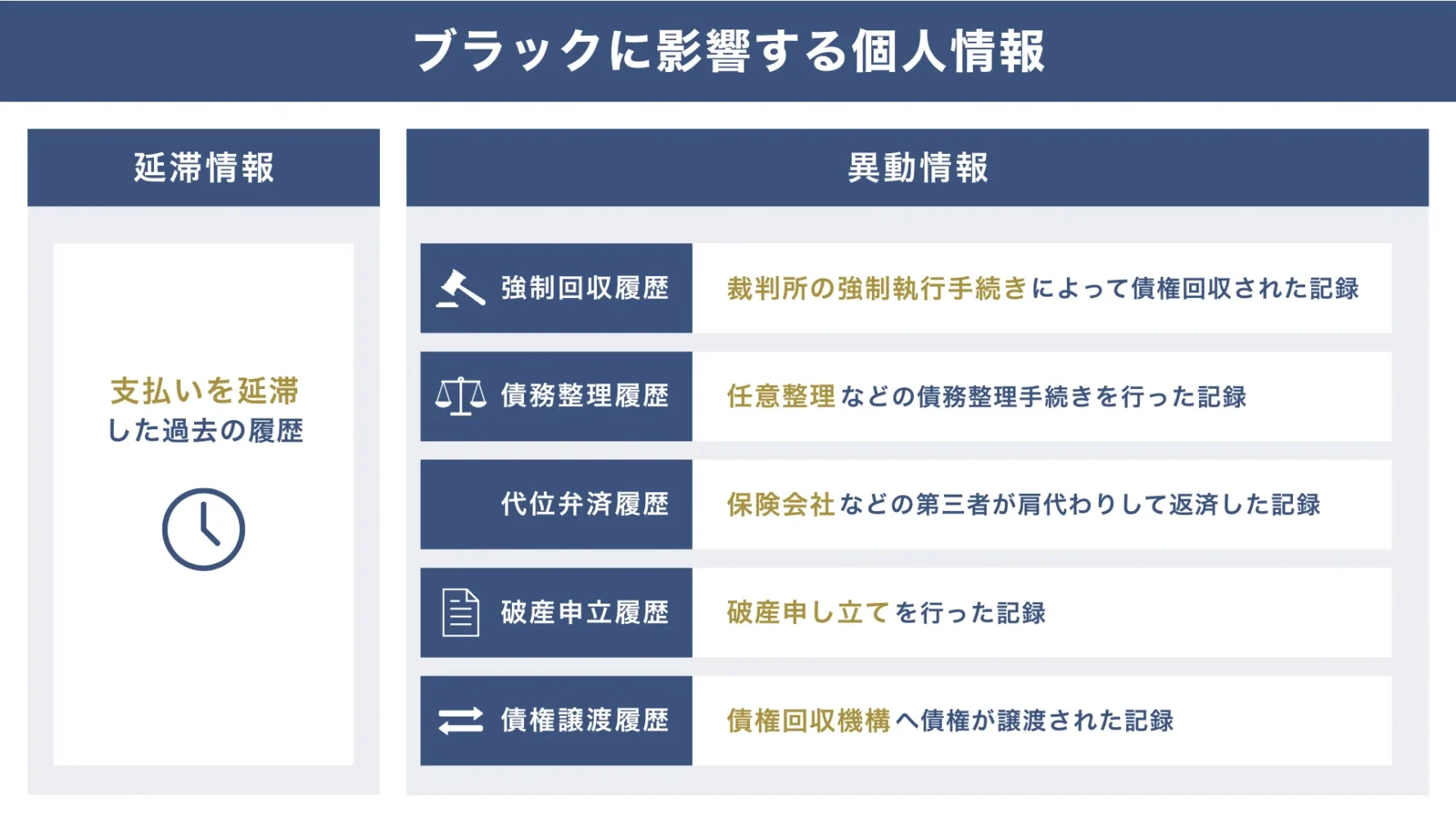

定義1. ブラックに影響する延滞情報・異動情報

個人信用情報のうち、いわゆる「ブラック」に影響するのは「延滞情報」や「異動情報」と呼ばれるものです。

「延滞情報」とは、その名の通り、過去の支払いが期日までに行われなかった履歴を指します。

「異動情報」に含まれるのは、主に以下の5つです。

▼ブラックに影響する「5つの異動情報」

- 裁判所などの強制執行手続きでの「強制回収履歴」

- 任意整理などの手続きを行った「債務整理履歴」

- 保険会社等の第三者が肩代わりして返済する「代位弁済履歴」

- 破産申し立てを行った場合の「破産申立履歴」

- 回収機構へ債権譲渡された場合の「債権譲渡履歴」

信用情報に上記の記載がある場合は、ブラックと呼ばれます。

定義2. 赤字決算はブラックではない

個人事業主や会社経営を行っている場合の、「赤字決算」はブラックとして扱われません。大事なのは信用情報であり、決算状況についてはそこまで重要視されないのです。

実際に、赤字であっても借入できる場合は多くありますし、反対に黒字であっても借入できないケースもあります。そのため「赤字=ブラック」と考えるのは、早まった考え方といえます。

赤字でも借入できるケース・黒字でも借入できないケース

◆ 赤字でも借入できるケース

- 一過性/一時的な赤字と判断される場合

- 早急で黒字化が見込める場合

- 手元の自己資金が潤沢にある場合

◆ 黒字でも借入できないケース

- 法人税/社保/消費税の未払い・滞納がある

- 資金使途が不明(計画性がない)

- ファクタリング等から相当額の調達がある

- 手元の自己資金が枯渇している

定義3. ビジネスローンの「申し込みブラック」とは?

一定期間にいくつものビジネスローンを申し込むと、「申し込みブラック」というマイナス評価になります。

ビジネスローン申し込み履歴は各社が把握できるため、一度にいくつも申し込みをすると「信用が低い」「それだけ資金繰りに困っている」と判断されててしまいます。「どの位の期間に、何社申し込んだらNG」という線引きはありませんが、基準としては、1ヶ月に3~4社に無計画に申し込みをすると、申し込みブラックになりやすいでしょう。

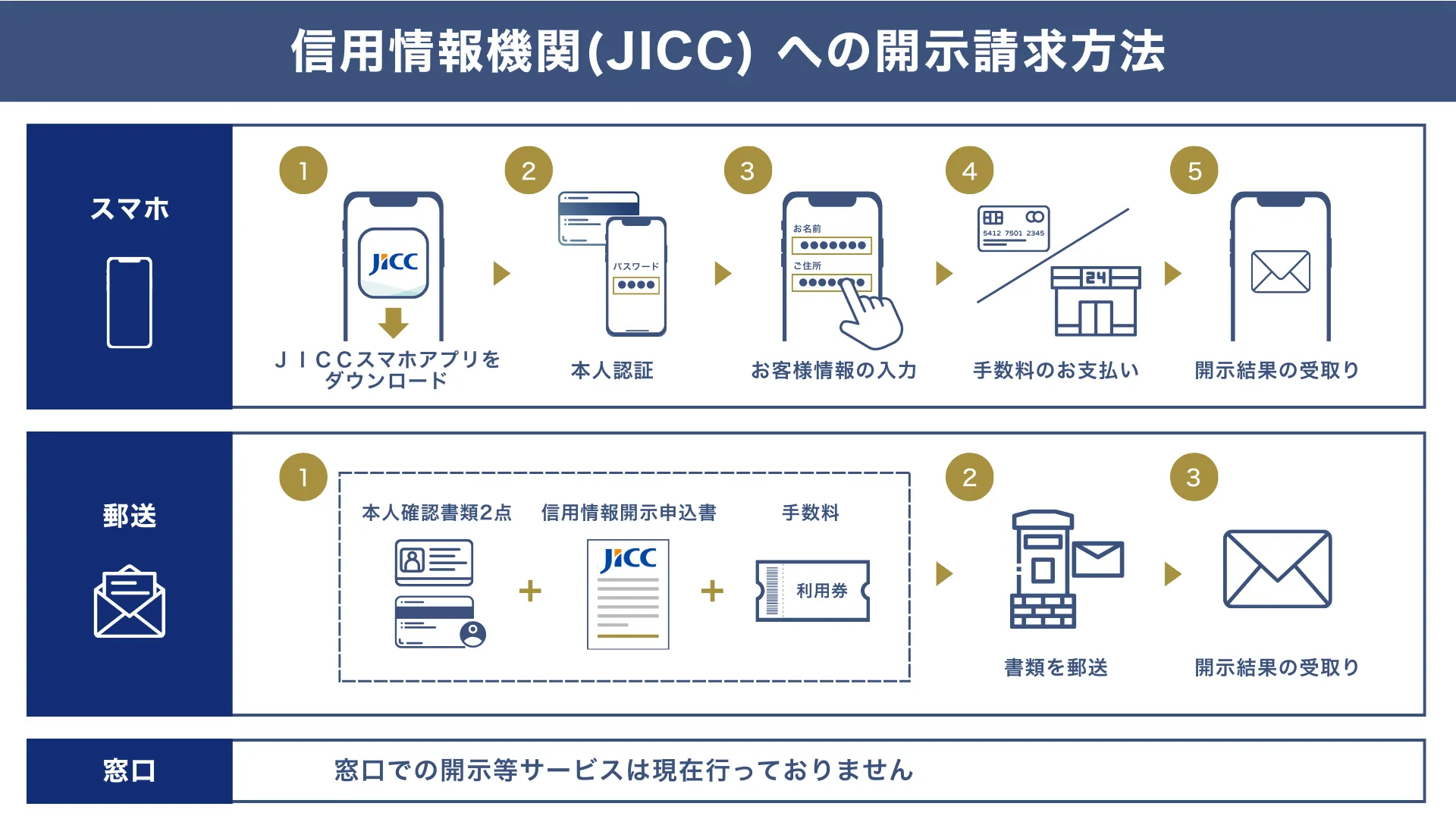

ブラックかどうかの確認方法は「信用情報機関に開示請求する」(費用は¥1,000ほど)

自分がブラックであるかどうかを確認する方法として、信用情報機関に開示請求する方法があります。

信用情報機関は主に下記3社です。

◆ 主な信用情報機関3社

3社の中でも、特にJICCが最も確認しやすいため、おすすめです。以下から開示請求の方法を3つ解説しますので、自身の信用情報を確認する際の参考にしてください。

筆者は、すぐに結果がわかるスマホで確認する方法をおすすめします。

開示請求方法1. スマホを使った開示請求の手続き

スマートフォンを使えば、専用のアプリから開示請求をおこなえます。

具体的な方法は、以下のとおりです。

◆ スマホを使った開示請求方法

- 「JICCスマホアプリ」をインストール

- 利用規約の確認

- 自分のアドレスにパスワードが届くのでパスワードを入力

- 個人情報の開示申し込み

- 本人確認書類のアップロード

本人確認書類のアップロード後、利用手数料をコンビニまたはカード決済で支払えば、手続きは完了です。後日、「スマホアプリ」か「本人限定受取郵便」にて結果が届きます。

ちなみに手数料は、以下の通りです。

- データ受取:1,000円(税込)

開示請求方法2. 郵送による開示請求の手続き

郵送による手続きは、以下の方法でおこなえます。

◆ 郵送での開示請求方法

- JICCホームページから信用情報開示申込書を印刷

- 必要事項を記入

- コンビニでの開示手数料お支払い票を本人確認書類とともに郵送

後日、簡易書留にて結果が郵送されます。

郵送手続きの手数料は以下の通りです。

- 郵送受取:1,300円(税込)

- 郵送受取 / 速達:1,600円(税込)

開示請求方法3. 窓口での確認手続き(窓口は2023年2月28日から休止中)

JICCの窓口で直接手続きをおこなう方法もあります。

JICCは東京開示センターと大阪開示センターがあるので、いずれかの開示センターへ行けば、その場で開示申込書に記入・本人確認書類の提出が可能です。情報開示はその場でおこなえるので、急ぎの場合には窓口を利用すると良いでしょう。

ブラックOKのビジネスローンに関するよくある質問

「ブラックOKのビジネスローン」に関して、筆者が現場でよく聞かれる質問をまとめました。

「ブラックOK」なビジネスローンは存在しない。だから、審査柔軟なビジネスローンを選んでスムーズに資金調達しよう

今回は、ブラックでも活用できる可能性のあるビジネスローンについて解説しました。

結論、「ブラックでも必ず通る」「ブラックOK」といった審査が通りやすいビジネスローンは存在しません。なぜなら、ビジネスローンは信用情報を重視する資金調達サービスであるため、ブラック状態の方には資金提供をしずらいからです。

ただし、ビジネスローン業社によって審査の基準やポイントが違うため、ブラック状態でも審査が柔軟な業者も存在します。

ビジネローンの種類は星の数だけあり、ブラック状態でも活用できるビジネスローンを、自分で探すとなると膨大な時間を浪費します。

ブラック状態でビジネスローンを活用したくて、本記事にたどり着いた方は、ぜひ下記のブラック状態でも審査が柔軟なビジネスローンの比較表を参考に、少しでも資金調達を進めてください。

◆ ブラックでも審査が柔軟なビジネスローン

※比較表は、横にスクロールできます>

\オススメNo.1/ あんしんワイド あんしんワイドおすすめ度 (5.0 / 5.0) | \オススメNo.2/ AGビジネスサポート AGビジネスサポートおすすめ度 (4.5 / 5.0) | \オススメNo.3/ HTファイナンス おすすめ度 (4.5 / 5.0) | \オススメNo.4/ Biz LENDING おすすめ度 (4.0 / 5.0) | \オススメNo.5/ アクト・ウィル おすすめ度 (4.0 / 5.0) | \オススメNo.6/ キャレント おすすめ度 (3.5 / 5.0) | \オススメNo.7/ MRF おすすめ度 (3.0 / 5.0) | \オススメNo.8/ ファンドワン おすすめ度 (2.5 / 5.0) | \オススメNo.9/ ニチデン おすすめ度 (1.5 / 5.0) | \オススメNo.10/ オージェイ オージェイおすすめ度 (1.0 / 5.0) | |

| 対象 | 法人 | 法人 個人事業主 | 法人 | 法人 | 法人 | 法人 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 |

| 金利 | 0.9%〜14.0% | 3.1%~18.0% | 8.0%~18.0% | 0.8%〜14.0% | 7.5%~15.0% | 7.8%~18.0% | 4.0%~9.9% | 10%~18% (不動産担保有は2.5%~) | 4.8%~17.5% | 10.0%~15.0% |

| 限度額 | 10~1,000万円 | 50~1000万円 | 50万~1億円 | 50~1000万円 | 300万~2億円 | 1~500万円 | 100万~3億円 | 30~500万円 (不動産担保有は~1億円) | 1億円まで | 30~2,000万円 |

| 必要書類 | 不要 銀行口座の 「入出金履歴」 のみでOK | 2種類 本人確認書類 決算書/確定申告書 | 2種類 本人確認書類 決算書 | 1種類 本人確認書類 決算書 | 2種類 本人確認書類 決算書 | 2種類 本人確認書類 登記簿謄本 | 4種類 本人確認書類 不動産登記簿謄本 決算書/確定申告書 残高証明書 など | 4種類 本人確認書類 登記簿謄本 決算書/確定申告書 印鑑証明 | 4種類 本人確認書類 事業計画書 決算書/確定申告書 印鑑証明 など | 4種類 本人確認書類 登記簿謄本 決算書/確定申告書 印鑑証明 など |

| 返済期間 | 自由 | 5年/最長 | 1年/原則 | 1年/最長 | 5年/最長 | 10年/最長 | 3年/最長 | 35年/最長 | 20年/最長 | 3年/最長 |

| 担保・保証人 | 不要 | 不要 | 不要 | 不要 | 原則不要 | 不要 | 原則不要 | 不要 | 要相談 (原則保証人必要) | 原則不要 |

| 融資スピード | 最短2日 | 最短即日 | 最短即日 | 最短2日 | 最短即日 | 最短即日 (最短30分) | 最短3日 | 最短即日 (最短40分) | 最短即日 | 最短即日 (審査厳しめ) |

| 詳細解説へ | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> | 記事内の解説に飛ぶ> |

※比較表は、横にスライドできます >

※本ページは金融庁、中小企業庁、経済産業省等公的機関、日本貸金業協会、全国銀行協会等金融団体、その他、各銀行・ビジネスローン・請求書カード払い・クレジットカード等金融商品の公式サイトを元に、公正・公平に比較し記事制作しています。

※本ページは可能な範囲にて正確な情報掲載を目指しておりますが、その内容の正確性や安全性を保証するものではありません。

※本ページで紹介されている金融商品のお申し込みは、ご自身で各Webサイトをご確認の上、ご判断をするようお願いします。

※本ページのコンテンツ内容は、専門的・客観的な知識や経験に基づく執筆・編集体制の元、信憑性のあるクチコミ・体験談を収集しています。

※本ページでは、本事業運営費用の確保を目的とし、広告配信を導入しています。なお、掲載される広告商品・サービスの概要・比較・評価等情報は、客観的事実に基づいたもので、利益関係による優遇等は一切ありません。

<外部参考サイト>

金融庁:「貸金業法のキホン」

金融庁:「地域銀行における中小企業取引に関する取組状況」

日本貸金業協会:「貸金業者の経営実態等に関する調査結果報告」

_20250924.png)