「不動産担保ローンの説明はいいから、おすすめの不動産担保ローンだけ、比較したものを先に教えて!

こんな忙しい方に向けて、まずは筆者が厳選した「おすすめの不動産担保ローンの比較表」を共有します。

◆「金利」「返済期間」の比較軸マップ

不動産担保ローン比較軸(重要)

- 金利

→最大金利にも注目 - 最長返済期間

→長いと資金繰りは楽だが、条件厳しい - 必要書類

→必要書類の少なさも借りやすさの目安 - 融資限度額

→最大融資額が出ることは滅多にない - 融資実行までの期間

→早ければ早いほど良い

◆ 筆者おすすめの不動産担保ローン会社14社

※比較表は、横にスライドできます >>

| 商品名 | \おすすめNo1/ トラストホールディングス トラストホールディングスおすすめ度 (5.0 / 5.0) | \おすすめNo2/ セゾンファンデックス セゾンファンデックスおすすめ度 (4.5 / 5.0) | \おすすめNo3/ AGビジネスサポート AGビジネスサポートおすすめ度 (4.0 / 5.0) | \おすすめNo4/ マテリアライズ マテリアライズおすすめ度 (3.5 / 5.0) | \おすすめNo5/ MIRAIアセットファイナンス おすすめ度 (3.5 / 5.0) | \おすすめNo6/ 日宝 おすすめ度 (3.0 / 5.0) | \おすすめNo7/ 総合マネージメントサービス 総合マネージメントサービスおすすめ度 (3.0 / 5.0) | \おすすめNo8/ 丸の内AMS おすすめ度 (3.0 / 5.0) | \おすすめNo9/ MRF おすすめ度 (3.0 / 5.0) | \おすすめNo10/  つばさコーポレーション おすすめ度 (2.5 / 5.0) | \おすすめNo11/ ジェイエフシー(JFC) おすすめ度 (2.5 / 5.0) | \おすすめNo12/ オージェイ おすすめ度 (2.0 / 5.0) | \おすすめNo13/ ファンドワン おすすめ度 (1.5 / 5.0) | \おすすめNo14/ 首都圏ファンド 首都圏ファンドおすすめ度 (1.0 / 5.0) |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 商品名 | 不動産担保ローン | 事業者向け 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産事業者向けローン | 不動産担保融資 | 不動産担保融資 | 不動産・土地担保ローン |

| 金利 | 3.45~7.45% | 3.15~9.9% | 2.49~8.99% | 4.8~9.8% | 4.0~9.5% | 4.0~9.9% | 3.4~9.8% | 3.8~15.0% | 6.0~15.0% | 4.0~15.0% (条件合えば) 3.8~7.8% | 5.86~15.0% | 8.0~15.0% | 2.5~15.0% | 4.0~9.8% |

| 返済期間 | ~30年 | ~25年 | ~30年 | ~20年 | ~20年 | ~30年 | ~35年 | ~35年 | ~35年 | ~30年 | 3ヶ月~10年 | 5年/最長 | ~35年 | ~35年 |

| 限度額 | 100万円~10億円 | 500万円~5億円 | 100万円~5億円 | 100万~3億円 | 30万~5億円 | 50万~5億円 | 30万~3億円 | 500万~5億円 | 50万~3億円 | 記載なし | 300万~5億円 | 300万~1億円 | 300万~1億円 | 100万~2億円 |

| 融資スピード | 最短即日 | 最短即日 | 最短即日 | 最短翌日 (審査は即日) | 最短翌日 (審査は即日) | 最短3日 | 最短3日 | 最短2日 | 最短3日 | 最短即日 (1週間目安) | 最短3日 | 最短即日 | 最短即日 | 最短3日 |

| 対象 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 |

| 対応可能エリア | 全国 | 全国 | 全国 | 全国 | 全国 (一都三県が強い) | 全国 | 全国 | 一都三県 (東京/神奈川/埼玉/千葉) | 西日本エリア 大阪、京都、兵庫、中四国、九州(沖縄県除) | 全国 | 全国 | 全国 | 全国 | 一都三県 |

| 必要書類 | 不動産登記簿謄本 印鑑証明書 住民票 本人確認書類 実印 | 不動産登記簿謄本 決算書2期分(確定申告書) 本人確認書類 など | 不動産登記簿謄本 決算書2期分(確定申告書) 本人確認書類 など | 不動産資料 収入証明書類 身分証明書 など | 不動産登記簿藤本 収入証明書 本人確認書類 など | 要問合せ | 不動産登記簿謄本 印鑑証明書 本人確認書類 など | 本人確認書類2点 不動産登記簿謄本 源泉徴収票の写し 印鑑証明書 住民票 固定資産税評価証明書 残高証明書 など | 本人確認書類2点 不動産登記簿謄本 事業実績証明書類 残高証明書 権利証 実印 印鑑証明書 など | 要問合せ | 要問合せ | 不動産登記簿謄本 決算書2期分(確定申告書) 印鑑証明書 本人確認書類 納税証明書 | 不動産登記簿謄本 決算書2期分(確定申告書) 印鑑証明書 本人確認書類 納税証明書 | 要問合せ |

| その他 融資商品 | なし | リースバック 補助金POファイナンス | ビジネスローン ファクタリング 売掛債権担保融資 補助金POファイナンス | なし | なし | なし | リースバック | なし | なし | なし | 事業者ローン 個人ローン | 手形・小切手貸付 動産担保融資 介護/診療報酬担保 売掛債権担保融資 | 車担保融資 介護/診療報酬担保 売掛債権担保融資 | なし |

| 公式HP | 公式サイト >

| 詳細はこちら > | 公式サイト>

| 公式サイト >

| 公式サイト >

| 公式サイト>

| 公式サイト >

| 公式サイト >

| 公式サイト >

| 公式サイト>

| 公式サイト>

| 公式サイト | 公式サイト |

————<解説記事はココから>————-

本記事は、一部にPRを含みます。

比較表の根拠 >

口コミを投稿したい方 >

中小企業経営者A

中小企業経営者A不動産担保ローンって聞いたことあるけど、私の会社でも使える資金調達方法なのかな…?

不動産担保ローンを検討している。でも、仕組みやメリットデメリットを知った上で実施したいな…。

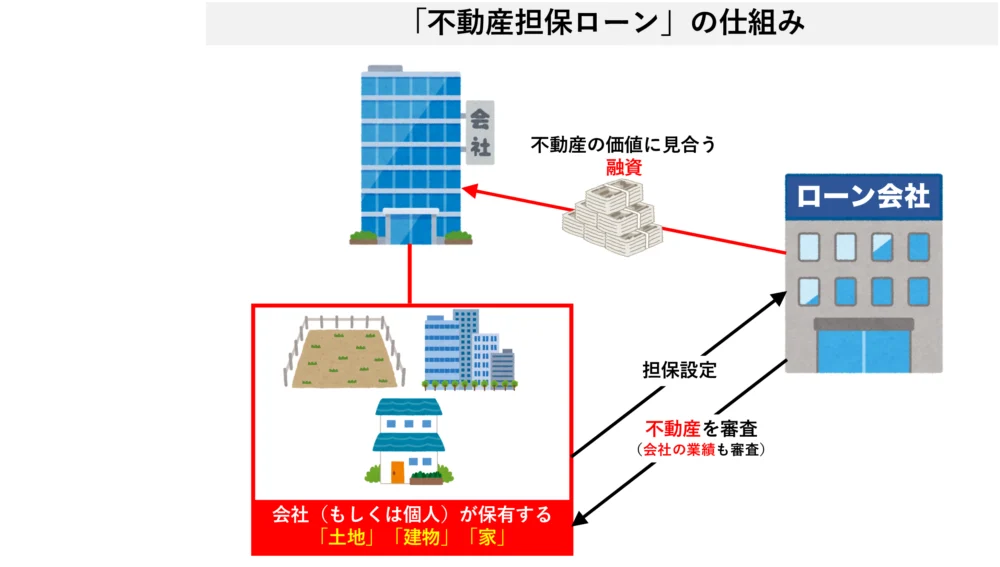

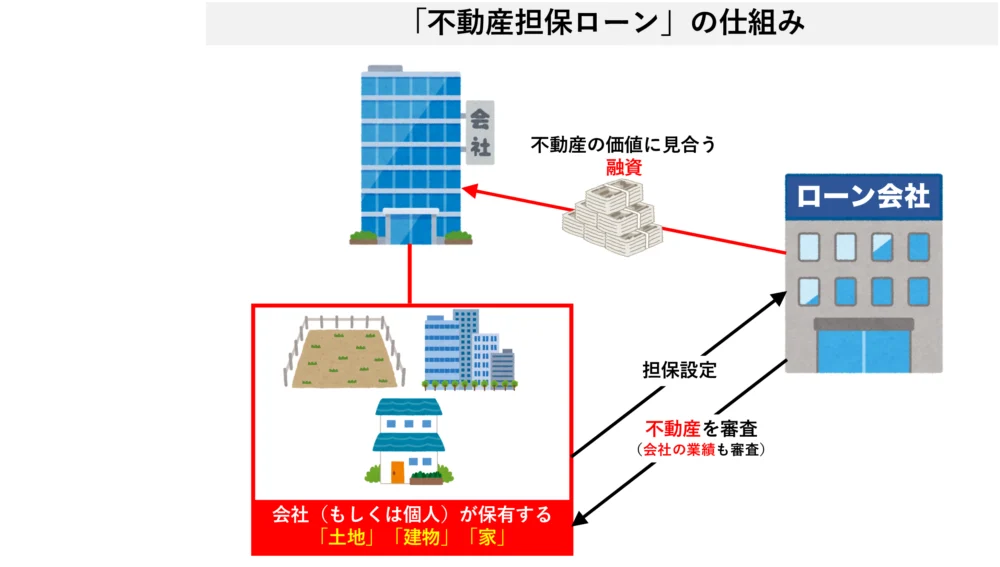

不動産担保ローンとは、不動産を担保に入れて資金を借りる方法のことです。「不動産」とは、企業が所有しているビルや店舗、事務所、経営者が所有する戸建てやマンションなども対象となります。

不動産担保ローンを活用すれば、金融機関から大きな資金を調達することができます。

筆者は、「融資代行プロ」という資金調達コンサルサービスでこれまでたくさんの中小企業の資金調達をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、そんな筆者が厳選したおすすめの不動産担保ローンを14社ご紹介します。

結論、資金調達の支援を本業とする筆者が1番おすすめする不動産担保ローンは「トラストホールディングス」と「セゾンファンデックス」の2つです。なぜなら、最大金利も安く、返済期間も長く設定できるからです。

上記の特徴から「トラストホールディングス

![]()

![]()

この記事を読めば実現できること

- 日々の資金繰り不安から解放される

- 不動産担保ローンの審査基準がわかり、資金調達しやすくなる

- おすすめの不動産担保ローン商品がわかり、資金調達しやすくなる

- 銀行口座残高を気にせず、使いたい事業投資に回せる

- 会社の資金繰りが安定し、あなたの精神状態も安定する

不動産担保ローン “厳選おすすめ14社”【比較表付き】

まずは下記の通り、事業者向けに「不動産担保ローン」を提供している、代表的なローン会社14社を一覧表にまとめました。

◆「金利」「返済期間」の比較軸マップ

その上で、不動産担保ローンの主な選定軸は下記5点です。

不動産担保ローン比較軸(重要)

- 金利

→最大金利にも注目 - 最長返済期間

→長いと資金繰りは楽だが、条件厳しい - 必要書類

→必要書類の少なさも借りやすさの目安 - 融資限度額

→最低融資額にも注目する - 融資実行までの期間

→早ければ早いほど良い

◆ 筆者おすすめの不動産担保ローン会社14社

※比較表は、横にスライドできます >>

| 商品名 | \おすすめNo1/  おすすめ度 (5.0 / 5.0) | \おすすめNo2/  おすすめ度 (4.5 / 5.0) | \おすすめNo3/  おすすめ度 (4.0 / 5.0) | \おすすめNo4/  おすすめ度 (3.5 / 5.0) | \おすすめNo5/  MIRAIアセットファイナンス おすすめ度 (3.5 / 5.0) | \おすすめNo6/  日宝 おすすめ度 (3.0 / 5.0) | \おすすめNo7/  おすすめ度 (3.0 / 5.0) | \おすすめNo8/  丸の内AMS おすすめ度 (3.0 / 5.0) | \おすすめNo9/  MRF おすすめ度 (3.0 / 5.0) | \おすすめNo10/  つばさコーポレーション おすすめ度 (2.5 / 5.0) | \おすすめNo11/  ジェイエフシー(JFC) おすすめ度 (2.5 / 5.0) | \おすすめNo12/  オージェイ おすすめ度 (2.0 / 5.0) | \おすすめNo13/  ファンドワン おすすめ度 (1.5 / 5.0) | \おすすめNo14/  おすすめ度 (1.0 / 5.0) |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 商品名 | 不動産担保ローン | 事業者向け 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産事業者向けローン | 不動産担保融資 | 不動産担保融資 | 不動産・土地担保ローン |

| 金利 | 3.45~7.45% | 3.15~9.9% | 2.49~8.99% | 4.8~9.8% | 4.0~9.5% | 4.0~9.9% | 3.4~9.8% | 3.8~15.0% | 6.0~15.0% | 4.0~15.0% (条件合えば) 3.8~7.8% | 5.86~15.0% | 8.0~15.0% | 2.5~15.0% | 4.0~9.8% |

| 返済期間 | ~30年 | ~25年 | ~30年 | ~20年 | ~20年 | ~30年 | ~35年 | ~35年 | ~35年 | ~30年 | 3ヶ月~10年 | 5年/最長 | ~35年 | ~35年 |

| 限度額 | 100万円~10億円 | 500万円~5億円 | 100万円~5億円 | 100万~3億円 | 30万~5億円 | 50万~5億円 | 30万~3億円 | 500万~5億円 | 50万~3億円 | 記載なし | 300万~5億円 | 300万~1億円 | 300万~1億円 | 100万~2億円 |

| 融資スピード | 最短即日 | 最短即日 | 最短即日 | 最短翌日 (審査は即日) | 最短翌日 (審査は即日) | 最短3日 | 最短3日 | 最短2日 | 最短3日 | 最短即日 (1週間目安) | 最短3日 | 最短即日 | 最短即日 | 最短3日 |

| 対象 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 |

| 対応可能エリア | 全国 | 全国 | 全国 | 全国 | 全国 (一都三県が強い) | 全国 | 全国 | 一都三県 (東京/神奈川/埼玉/千葉) | 西日本エリア 大阪、京都、兵庫、中四国、九州(沖縄県除) | 全国 | 全国 | 全国 | 全国 | 一都三県 |

| 必要書類 | 不動産登記簿謄本 印鑑証明書 住民票 本人確認書類 実印 | 不動産登記簿謄本 決算書2期分(確定申告書) 本人確認書類 など | 不動産登記簿謄本 決算書2期分(確定申告書) 本人確認書類 など | 不動産資料 収入証明書類 身分証明書 など | 不動産登記簿藤本 収入証明書 本人確認書類 など | 要問合せ | 不動産登記簿謄本 印鑑証明書 本人確認書類 など | 本人確認書類2点 不動産登記簿謄本 源泉徴収票の写し 印鑑証明書 住民票 固定資産税評価証明書 残高証明書 など | 本人確認書類2点 不動産登記簿謄本 事業実績証明書類 残高証明書 権利証 実印 印鑑証明書 など | 要問合せ | 要問合せ | 不動産登記簿謄本 決算書2期分(確定申告書) 印鑑証明書 本人確認書類 納税証明書 | 不動産登記簿謄本 決算書2期分(確定申告書) 印鑑証明書 本人確認書類 納税証明書 | 要問合せ |

| その他 融資商品 | なし | リースバック 補助金POファイナンス | ビジネスローン ファクタリング 売掛債権担保融資 補助金POファイナンス | なし | なし | なし | リースバック | なし | なし | なし | 事業者ローン 個人ローン | 手形・小切手貸付 動産担保融資 介護/診療報酬担保 売掛債権担保融資 | 車担保融資 介護/診療報酬担保 売掛債権担保融資 | なし |

| 詳細情報 | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

各社で独自の審査基準がありますので、片方が通らなくても、もう一方は通るということがあります。そのため、融資実行までのスピードを上げるのであれば、まずは2~3社に審査を依頼することがおすすめです。

おすすめNo.1 トラストホールディングス|あらゆる不動産に対応、金利水準・返済期間ともに最強クラス!

トラストホールディングスの不動産担保ローンは二番抵当や三番抵当、借地権や底地権、共有持分など、複雑な不動産条件にも対応でき、最大で7.45%の低金利が魅力です。

返済が滞っても基本的に差し押さえや競売がなく、返済プランの練り直しができます。

- MAX7.45%の低金利!

- 最大10億円まで融資!

- 返済最長30年とゆとりが持てる

- 最短即日の融資!

- 安心の不動産担保ローン専業業者!

- 事務手数料0%~5.5%

貸金業者登録番号

東京都知事(5)第31275号

トラストホールディングスには専門知識を持つスタッフが常駐しているため、不明点があってもすぐに対応してもらえます。

「将来的な不安にも熱心に相談に乗ってくれた」「親身になってくれた」という声も寄せられており、初めての不動産担保ローンであっても、安心して利用できるでしょう。

- 丁寧な説明

専門家が丁寧に説明し、不明点に対応。必要に応じて弁護士同席も可能。 - 最短即日の融資も可能

専門知識を持つスタッフがスピーディーに対応し、最適プランを提示。 - 3.45%~7.45%の低金利

金利はの範囲で、他社と比較しても低い水準です。 - 返済期間が最長30年

1ヶ月~30年。返済回数は~360回と柔軟。 - 返済方式の多様性

自由返済方式、一括返済方式、元利均等返済方式、元金均等返済方式など、複数の返済方法を選択可能です。 - 不動産条件の柔軟な対応

二番抵当や三番抵当、借地権や底地権、共有持分など、複雑な不動産条件にも対応。 - 専門性

不動産担保ローンをメインに扱う会社です。

| トラストホールディングスの商品概要 | |

|---|---|

| 融資額 | 100万~10億円 |

| 金利 | 3.45~7.45% |

| 遅延損害金 | 20.0%(年率) |

| 返済期間 (返済回数) | 1ヶ月~30年 / 1~360回 |

| 融資までの期間 | 最短即日 |

| 対象 | 法人 / 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済方式 | 自由返済方式 / 一括返済方式 / 元利均等返済方式 / 元金均等返済方式 |

| 会社概要 | |

| 会社名 | トラストホールディングス株式会社 |

| 資本金 | 9,980万円 |

| 設立年 | 平成21年6月29日 |

| 本社 | 東京都千代田区有楽町1-2-15 タチバナ日比谷ビル4階 |

| 代表者 | 代表取締役 春山 真樹 |

| 貸金業登録番号 | 東京都知事(5)第31275号 |

| 日本貸金業協会 | 第005559号 |

\Max10億融資・金利は最小/

※全国対応の不動産担保ローン専門業者

おすすめNo.2 セゾンファンデックス|全国対応!審査の柔軟性も高く、低金利!大手セゾングループ

セゾンファンデックスの「事業者向け不動産担保ローン」は年間7,000件もの申込実績(2024年度)のある商品です。さまざまな資金ニーズに対応し、赤字決算/創業したての事業主への融資事例も豊富にあります。

全国の物件に対応し、法人・代表者の所有する不動産だけでなく、二番抵当や親族所有の不動産も担保として使用可能です。

- 全国対応

- 最短即日回答(仮審査)

- 不動産担そのもの重視の審査基準

- 来店契約が前提(来店以外は別途費用)

貸金業者登録番号

関東財務局長(11)第00897号

セゾンファンデックスは、クレディセゾンのグループ企業です。大手企業のグループ会社であるため、経営面でも安心できます。

主な特徴は以下の通りです。

- 多様な担保利用が可能

二番抵当や親族所有の不動産も担保として利用可能 - 多様な資金ニーズに対応

急な運転資金、ローンの借り換え、税金の支払いなど、さまざまな資金ニーズに対応。 - 審査基準の柔軟性

赤字決算/創業したての事業主や、銀行融資を断られたケースも対応可能 - 全国対応

地方物件や銀行の支店が近くにない場合にも対応 - 返済方式と期間

返済方式は「元利均等返済方式」

5年〜25年(60回〜300回)です。 - クレディセゾングループの企業

東証上場企業のグループ企業なので安心

| セゾンファンデックスの商品概要 | |

|---|---|

| 融資額 | 500万~5億円 |

| 貸付利率 | 3.15~9.9% |

| 遅延損害金 | 20.0%(年率) |

| 返済期間 (返済回数) | 5〜25年 / 60〜300回 |

| 融資までの期間 | 最短即日 |

| 対象 | 法人 / 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 運転資金 / 設備資金 / 開業資金 / 納税資金 / ローンの組み換え など |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済方式 | 元利均等返済方式 |

| 会社概要 | |

| 会社名 | 株式会社セゾンファンデックス |

| 資本金 | 45億98,000円 |

| 設立年 | 1984年2月1日 |

| 本社 | 東京都豊島区東池袋3-1-1 サンシャイン60 37階 |

| 代表者 | 代表取締役 三浦 義昭 |

| 電話番号 | 03-3988-1883 |

| 貸金業登録番号 | 関東財務局長(11)第00897号 |

| 日本貸金業協会 | 第001350号 |

\日本全国で豊富な実績、審査柔軟/

※大手「セゾングループ」で安心

おすすめNo.3 AGビジネスサポート|最短3日の融資スピードと、柔軟な審査・提出書類の少なさが魅力

AGビジネスサポートの「不動産担保ビジネスローン」は、最短3日で融資が受けられます。100万円からの融資なので、早くたくさん資金を借りたい方にはうってつけの商品です。

- 手数料・保証料なし

- Webで完結!(来店不要)

- 最短即日のスピード融資

- 2番抵当でも対応可

- 最大金利が高め(~11.9%)

貸金業者登録番号

関東財務局長(8)第01262号

AGビジネスサポートは融資スピードが早いだけでなく、赤字決算、債務超過であっても検討の対象となります。審査結果によっては、売上額以上の融資も可能です。

AGビジネスサポートは、以下のような特徴とメリットを持つサービスです。

- 融資スピードと融資額

簡易診断は最短即日、融資は最短3日で完了。融資額は最大5億円。

来店は不要で、全国対応しています。 - 融資条件の柔軟性

利率は2.49%~8.99%。

抵当順位は不問で、保証人は原則不要。 - 返済方式と期間

元金一括返済(最長2年:24回以内)と元利均等返済(最長30年:360回以内)の2種類 - 余計なコスト無し

調査料・保証料は不要。

| AGビジネスサポートの商品概要 | |

|---|---|

| 融資額 | 100万~5億円 |

| 金利 | 2.49~8.99% |

| 遅延損害金 | 20.0%(年率) |

| 返済期間 (返済回数) | ~30年 / ~360回 |

| 融資までの期間 | 最短即日 |

| 対象 | 法人 / 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 土地・建物(根抵当権) |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済方式 | 元金一括返済 / 元利均等返済 |

| 会社概要 | |

| 会社名 | AGビジネスサポート株式会社 |

| 資本金 | 1億1,000万円 |

| 設立年 | 平成13年1月18日 |

| 本社 | 東京都港区芝2丁目31-19 |

| 代表者 | 代表取締役 吾妻 弘 |

| 貸金業登録番号 | 関東財務局長(8)第01262号 |

| 日本貸金業協会 | 第001208号 |

\5秒のスピード診断ができる/

※全国対応!アイフルグループで安心

おすすめNo.4 マテリアライズ|最短即日審査・翌日融資とスピードはピカイチ!

マテリアライズは、即日審査で最短翌日融資と、とにかくスピードが早い点が大きな特徴です。

他社に断られた物件への融資実績があり、調整区域や他人名義の物件にも対応しています。LINEを通じた気軽な問い合わせや全国対応により、地方に住んでいても、自宅や会社での契約が可能です。

- 即日の審査回答!最短翌日のスピード融資!

- 4.8~9.8%と低金利!

- 最大3億円!返済最長20年!

- 安心の不動産担保ローン専業業者!

- 融資は最短でも翌日(審査は即日)

貸金業者登録番号

東京都知事(4)第31620号

マテリアライズは、独自の審査基準で、信用情報に不安のある方や収入の低い方に対しても柔軟に対応しています。手数料は融資のときに差し引かれるため、手数料の用意が不要な点も魅力です。

| マテリアライズの商品概要 | |

|---|---|

| 融資額 | 100万~3億円 |

| 金利 | 4.8~9.8% |

| 返済期間 (返済回数) | ~20年 / ~240回 |

| 遅延損害金 | 20.0%(年率) |

| 融資までの期間 | 最短翌営業日 |

| 対象 | 法人 / 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済方式 | 元金一括返済 / 元利均等返済 / 元金均等返済 / 自由返済 |

| 会社概要 | |

| 会社名 | 株式会社マテリアライズ |

| 資本金 | 7,500万円 |

| 設立年 | 平成28年5月10日 |

| 本社 | 東京都中央区日本橋本石町3-2-3 日本橋オリーブビル3F |

| 代表者 | 記載なし |

| 貸金業登録番号 | 東京都知事(2)第31620号 |

| 日本貸金業協会 | 第005966号 |

\他社で断られても、可能性あり/

※全国対応!今スグお申込みを!

おすすめNo.5 MIRAIアセットファイナンス|幅広い物件で、土日も申込・契約可能

MIRAIアセットファイナンスは、融資額の幅がかなり広い点が大きな特徴です。最大5億円から30万円まで幅広い融資に対応、審査も即日完了し、融資も翌営業日に実施されます。

また、土日も営業しているので、申込や契約を土日に済ませられます。ただし、融資の開始は翌営業日です。

- 最短で即日審査回答!

- 土日も審査・融資可能!

- どんな物件でも審査・融資可能!

- 30万~5億円まで融資可能!

- 主軸エリアは「一都三県」

貸金業者登録番号

東京都知事(1)第31990号

MIRAIアセットファイナンスの融資額は最大5億円、期間は最長20年です。金利上限も9.5%と、低めの水準となっています。二番抵当や三番抵当、差押物件など、あらゆる物件に対応可能な点も魅力です。

MIRAIアセットファイナンスの不動産担保ローンの特徴は下記のとおりです。

- 融資スピード

最短翌日(審査は即日)で融資可能 - 土日でも審査可能

土日の間も営業、休日に審査・契約可能 - 金利は「低金利」

上限が9.5%とノンバンクでは最低水準 - 限度額・返済期間は「高水準」

融資額は最大5億円、融資期間は最長20年と最高水準 - 返済方法

返済方法は、元利均等返済・元金一括返済。 - どんな物件も審査・融資可能

二番・三番抵当、差押物件、相続登記未了、共有持分、違法建築、不適格物件、築古、事故物件など

| MIRAIアセットファイナンスの商品概要 | |

|---|---|

| 融資額 | 30万~5億円 |

| 金利 | 4.0~9.5% |

| 遅延損害金 | 20.0%(年率) |

| 返済期間 (返済回数) | 1ヶ月~20年 / 1~240回 |

| 融資までの期間 | 最短翌日(審査は即日) |

| 対象 | 法人 / 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 不問 |

| 担保 | 不動産(土地/建物/マンション/アパートなど) |

| 抵当順位 | 不問 |

| 保証人 | 原則不要※保証人が必要な場合あり |

| 返済方式 | 元金一括返済 / 元利均等返済 |

| 会社概要 | |

| 会社名 | 株式会社MIRAIアセットファイナンス |

| 資本金 | 5,800万円 |

| 設立年 | 令和6年4月1日 |

| 本社 | 東京都千代田区九段北1-7-3 九段岡澤ビル5F |

| 代表者 | 代表取締役 金村 哲弘 |

| 貸金業者登録番号 | 東京都知事(1)第31990号 |

| 宅建業登録 | 東京都知事(1)第111570号 |

\「土日・祝」も審査・契約が可能!/

※多様な物件にも対応!安心の業者

おすすめNo.6 日宝|個人・法人ともに利用可能で資金使途も自由

日宝は、資金使途が事業用に限らない不動産担保ローンです。最低融資額も50万円と低く、一時的に少しだけ資金をつなぎたいときにも活用できます。

- 上限が9.9%とノンバンクで最低水準!

- 融資上限5億円と高水準!

- 資金使途は自由!

- 融資は最短でも3日後

貸金業者登録番号

東京都知事(13)第04793号

日宝の不動産担保ローンは、融資期間に1ヵ月から30年とかなり幅があります。多く融資を受けたときは長めの返済期間に、頑張ってたくさん返済できそうなときは短めに設定するなど、ご自身の状況に応じて柔軟に設定可能です。

日宝の不動産担保ローンの特徴は下記のとおりです。

- 低金利

上限が9.9%とノンバンクでは最低水準 - 融資スピード

最短即日で融資可能 - 限度額・返済期間は「最高水準」

融資額最大5億円、融資期間最長30年と最高水準 - 返済方法

返済方法は、元利均等返済・元金一括返済・元金自由返済 (1ヶ月〜30年)のオプションです。

| 日宝の商品概要 | |

|---|---|

| 融資額 | 50万~5億円 |

| 金利 | 4.0~9.9% |

| 遅延損害金 | 20.0%(年率) |

| 返済期間 (返済回数) | 1ヶ月~30年 / 1~360回 |

| 融資までの期間 | 最短即日 |

| 対象 | 法人 / 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済方式 | 元利均等返済 / 元金一括返済 / 元金自由返済 |

| 会社概要 | |

| 会社名 | 日宝 |

| 資本金 | 記載なし |

| 設立年 | 記載なし |

| 本社 | 東京都渋谷区神南1-20-15 和田ビル6F |

| 代表者 | 金子 武正 |

| 貸金業者登録番号 | 東京都知事(13)第04793号 |

| 日本貸金業協会 | 第000978号 |

\「資金使途は自由」で使いやすい/

※個人にも対応!今スグお申込みを

おすすめNo.7 総合マネージメントサービス|低金利かつ、少額から5億円以上の融資が受けられる可能性有り

総合マネージメントサービスは、最長35年の返済期間を設定でき、返済計画を柔軟に立てられます。所有権、底地、借地、担保提供、共有持分など、さまざまな形態の不動産を担保にでき、資金の使途も自由です。

- 最長35年の返済期日!

- 多様な不動産に対応している!

- 資金使途は自由!

- 融資は最短でも3日後

貸金業者登録番号

東京都知事(8)第25131号

総合マネージメントサービスの不動産担保ローンは、最大融資額が5億円ですが「要相談」となっています。5億円以上の融資を受けたい場合に、門前払いされる心配がないため、高額の融資を検討中の方には特におすすめです。

総合マネージメントサービスの不動産担保ローンの特徴は、下記のとおりです。

- 長期返済期間

最長35年(420回)の返済期間 - 保証人不要

原則保証人が不要 - 全国対応

日本全国の不動産が対象 - 多様な担保物件対応

所有権、底地、借地、担保提供、共有持分など、さまざまな形態の不動産を担保可能。 - 資金使途の自由度

事業資金、設備投資、運転資金、納税資金など、資金使途に制限なし - 高い担保評価

流通価格の100%プラスαの評価を行い、高い融資額を実現します。 - 柔軟な返済方式

元利均等返済、自由返済、一括返済、ボーナス併用返済など、多様な返済方式に対応しています。

| 総合マネージメントの商品概要 | |

|---|---|

| 融資額 | 30万~5億円(5億以上要相談) |

| 金利 | 3.40~9.80% |

| 遅延損害金 | 20.0%(年率) |

| 返済期間 (返済回数) | 最長35年 / 1~420回 |

| 融資までの期間 | 最短3日 |

| 対象 | 法人 / 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済方式 | 元利均等方式 / 自由返済方式 / 一括返済方式 / ボーナス併用返済方式 等 |

| 会社概要 | |

| 会社名 | 株式会社総合マネージメントサービス |

| 資本金 | 8,400万円 |

| 設立年 | 平成14年2月 |

| 本社 | 東京都中央区日本橋3-6-13 アベビルディング3F |

| 代表者 | 代表取締役 白石 一雄 |

| 貸金業者登録番号 | 東京都知事(8)第25131号 |

| 日本貸金業協会 | 第003672号 |

\低金利で、最大5億円で使いやすい/

※24時間、年中無休で安心

おすすめNo.8 丸の内AMS|最大限の評価で、家族・親族名義 / 共有持分の不動産でも申込OK!

丸の内AMSでは、知識と経験による独自の査定方法で、不動産を最大限に評価します。他社で断られた方への融資した実績もあり、家族・親族名義 / 共有持分の不動産でも申込が可能です。

- 保証人は不要

- 審査は即日回答(融資は最短2日)

- 返済期間は最長35年

- MAX5億円まで融資可

- 共有持分の不動産も申込可

- 家族/親族名義の不動産も申込可

- 高齢者も申込可

- 最大金利が高め(~15.0%)

- エリアが一都三県のみ

貸金業者登録番号

東京都知事(2)第31762号

丸の内AMSの不動産担保ローンは、電話相談から契約まで、同一の専門スタッフが担当します。また、女性の有資格スタッフも在籍しており、女性の方が相談しやすいと考えている方も安心です。このように、丸の内AMSは個々に寄り添った親身なサービスが魅力の事業者といえるでしょう。

丸の内AMSの主な特徴は以下の通りです。

- 一都三県(東京/神奈川/埼玉/千葉)に特化した専門部隊

不動産を最大限評価できるプロが在籍 - 審査は当日、融資も最短2日のスピード対応

お急ぎの場合でも、迅速に資金調達が可能です。 - 柔軟な審査

金融機関で断られた物件も申込可、信用情報に不安がある方も可能性あり - 多様なニーズに対応

住宅ローン残債あり・抵当権不問・借換え・借入のおまとめもOK - 年齢不問

高齢の方も申込み可 - 家族や親族名義でも申込可

- 共有持分の不動産もOK

相続で発生した共有持分の不動産など、柔軟に対応(他共有者への連絡の必要なし) - 税金滞納中でもOK

実際に、過去にも税金滞納していた方への融資実績は多数あり。

\家族・親族名義・共有持分もOK/

※一都三県に特化!今スグお申込み

おすすめNo.9 MRF(エム・アール・エフ)|中小企業や個人事業主に特化、借入期間も最大35年

MRF(エム・アール・エフ)は、中小企業や個人事業主に特化した不動産担保ローンです。ファイナンシャルプランナー(2級)や貸金業務取扱主任者といった金融の有資格者も多く、融資に関連した金銭面での相談にも乗ってもらえます。

- 借入期間は最大35年!

- 上限金額が3億円

- 融資は最短でも3日後

貸金業者登録番号

福岡財務支局長(4)第00173号

MRF(エム・アール・エフ)の不動産担保ローンの特徴は、なんといってもプランの多さです。不動産担保ローンだけで3種類あり、使途や資金状況により、ニーズに沿った商品を選べます。

MRF(エム・アール・エフ)の不動産担保ローンの特徴は下記の通りです。

- 金利は「低金利」

金利は年6.0%~15.0% - 借入限度額

100万円〜3億円と比較的高額な融資 - 融資スピード

最短3日で融資可能 - 返済方式と期間

元金据置一括返済:3年以内(1回〜36回) ※最長15年まで更新可能。 - 設定保証人

連帯保証人、原則不要

| MRF(エム・アール・エフ)の商品概要 | |

|---|---|

| 融資額 | 50万~3億円 |

| 金利 | 6.0~15.0% |

| 遅延損害金 | 20.0%(年率) |

| 返済期間 (返済回数) | 1ヶ月~35年 / 1~420回 |

| 融資までの期間 | 最短3日 |

| 対象 | 法人 / 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済方式 | 元利均等返済 / 元金均等返済 / 自由返済 |

| 会社概要 | |

| 会社名 | 株式会社エム・アール・エフ |

| 資本金 | 7,500万円 |

| 設立年 | 2012年4月 |

| 本社 | 福岡県福岡市中央区渡辺通5-23-8 サンライトビル6F |

| 代表者 | 代表取締役 日下部 豊 |

| 貸金業者登録番号 | 福岡財務支局長(4)第00173号 |

| 加盟団体 | 日本貸金業協会 第005731号 |

\保証人不要で安心借入!最長35年/

※中小企業・個人事業に強みあり!今スグお申込み

おすすめNo.10 つばさコーポレーション|柔軟な対応で最適なプランを提案

つばさコーポレーションの「不動産ビジネスローン」は、法人・個人事業主が対象ですが、使途が自由な商品です。消費者金融で借入をしていた方や他社の不動産担保ローンをすでに借りていた方にも融資例があり、柔軟な審査が魅力です。

- 条件が合えば金利3.8%も可能!

- 多種多様な不動産に対応

貸金業者登録番号

東京都知事(5)第31325号

つばさコーポレーションの不動産担保ローンも、最短当日に融資が可能です。また、一定の条件を満たした方には、年利が3.8%〜7.8%となる「不動産スーパーサポートローン」で有利に融資を受けられます。

つばさコーポレーションの不動産担保ローンの特徴は、下記の通りです。

- 低金利

「不動産スーパーサポートローン」の条件合えば3.8%〜7.8%と比較的低い

(通常年4.0%~15.0%) - 融資スピード

最短当日〜1週間というスピード感 - 返済方式の多様性

元金一括返済、元利均等返済、元金自由返済の返済方式 - 設定保証人

連帯保証人が必要な場合あり。

| つばさコーポレーションの商品概要 | |

|---|---|

| 融資額 | 要相談 |

| 金利 | 4.0~15.0%(条件合えば3.8~7.8%) |

| 遅延損害金 | 20.0%(年率) |

| 返済期間 (返済回数) | 1ヶ月~30年 / 1~360回 |

| 融資までの期間 | 最短即日(目安は1週間) |

| 対象 | 法人 / 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済方式 | 元利均等返済 / 元金自由返済 / 元金一括返済 |

| 会社概要 | |

| 会社名 | 株式会社つばさコーポレーション |

| 資本金 | 6,000万円 |

| 設立年 | 2009年3月 |

| 本社 | 東京都渋谷区宇田川町36-6 ワールド宇田川ビル7F |

| 代表者 | 代表取締役 金子 豊子 |

| 貸金業者登録番号 | 東京都知事(5)第31325号 |

| 日本貸金業協会 | 加入なし |

\様々な資金使途に対応/

※全国対応!今スグお申込みを!

おすすめNo.11 ジェイ・エフ・シー(JFC)|全国対応で30年以上の長い実績

ジェイエフシー(JFC)は、不動産担保ローンの専業で30年以上の実績があるノンバンク系企業です。不動産ローンのフィナンシャルスペシャリストによる的確なアドバイスが魅力で、ビジネスローンだけでなく、運転資金や設備資金としても活用できます。

- 融資は最短でも3日後

貸金業者登録番号

東京都知事(10)第15091号

ジェイ・エフ・シー(JFC)の不動産担保ローンは、300万円〜5億円まで融資可能で、5億円以上の案件についても相談可能です。また、自社や事務所への訪問対応も可能なため、申込に出向く必要がありません。

ジェイエフシーの不動産担保ローンの特徴は、下記の通りです。

- 豊富な実績と専門性

不動産担保ローンを専門に30年以上の豊富な経験と高い専門性 - 高額融資対応

300万円〜5億円まで融資可能で、5億円以上の案件についても応相談 - 全国対応

日本全国の不動産を担保にした融資が可能 - スペシャリストによるサポート

不動産投資ローンのスペシャリストが、的確なアドバイスや審査を行い、最適な融資プランを提案 - 訪問対応の柔軟性

来社だけでなく、顧客のもとへ訪問しての対応も可能。 - 多様な担保物件対応

抵当順位を問わず不動産を担保に融資を行い、物件により火災保険に質権設定を行うなど、柔軟な対応が可能。

| ジェイエフシー(JFC)の商品概要 | |

|---|---|

| 融資額 | 300万~5億円(5億円以上も相談可) |

| 金利 | 5.86~15.00% |

| 遅延損害金 | 20.0%(年率) |

| 返済期間 (返済回数) | 3ヶ月~10年 / 3~120回 |

| 融資までの期間 | 最短3日 |

| 対象 | 法人 / 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不問 |

| 返済方式 | 期限一括返済方式 / 元利均等返済方式 / 元金均等返済方式 / その他、相談可 |

| 会社概要 | |

| 会社名 | ジェイ・エフ・シー株式会社 |

| 資本金 | 9,800万円 |

| 設立年 | 平成5年3月26日 |

| 本社 | 東京都新宿区新宿5丁目11番4号 姫路ビル6階 |

| 代表者 | 代表取締役 但馬 毅紀 |

| 貸金業者登録番号 | 東京都知事(10)第15091号 |

| 日本貸金業協会 | 第000532号 |

\「30年以上の実績」で安心/

※全国対応!今スグお申込み

おすすめNo.12 オージェイ|最少10万円から融資可能、希望を叶えるプランを提供

最後に紹介するオージェイは、最少10万円から融資可能で、幅広い提案をしてくれる点がメリットです。ただし、金利設定は比較的高く、返済期間も最長5年と短めです。

- 即日審査回答

- 返済方法が豊富(一括返済・元金均等・元利均等・自由返済)

- その他の多彩な融資商品あり

- 最大金利が高め(~15.0%)

- 返済期間が短め(3年以内)

貸金業者登録番号

東京都知事(3)第31549号

審査時間は原則即日で、融資は数日以内に可能です。自社の希望を実現する最良の融資プランを提案してもらえる点も、魅力のひとつとなっています。

また設定保証人は、法人の場合は代表者の設定が必要です。

| オージェイの商品概要 | |

|---|---|

| 融資額 | 300万~1億円 |

| 金利 | 8.0~15% |

| 遅延損害金 | 20.0%(年率) |

| 返済期間 (返済回数) | 1ヶ月~5年 / 1~60回 |

| 融資までの期間 | 最短即日 |

| 対象 | 法人 / 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済方式 | 元金均等 / 元利均等 / 自由返済 / 一括返済 |

| 会社概要 | |

| 会社名 | 株式会社オージェイ |

| 資本金 | 5,500万円 |

| 設立年 | 平成25年8月8日 |

| 本社 | 東京都中野区中央1-32-5 青光堂ビル3F |

| 代表者 | 代表取締役 小田桐 徹 |

| 貸金業者登録番号 | 東京都知事(3)第31549号 |

| 日本貸金業協会 | 第005868号 |

\「即日の審査回答」のスピード/

※全国対応!今スグお申込み

おすすめNo.13 ファンドワン|申込者に寄り添った柔軟な対応が魅力

ファンドワンの不動産担保ローンは、赤字決算や税金・社会保険料の問題にも柔軟に対応し、初めての方や保証人のいない方でも相談可能です。

事情や条件などを丁寧にヒアリング、不動産担保ローンを含めた全商品から、資金融資に最適な商品と返済プランを提案してもらえます。

- 保証人は不要

- 即日審査回答

- その他の多彩な融資商品あり

- 事務手数料は不要!

- 最大金利が高め(~15.0%)

貸金業者登録番号

東京都知事(2)第31816号

ファンドワンの不動産担保ローンは幅広いニーズに対応し、特に事業者の資金調達に特化しています。午前中の申し込みで最短即日に対応が完了しますが、最大金利が15%とやや高めの設定です。

主な特徴は以下の通りです。

- スピード審査と即日融資

午前中の申し込みで、最短即日審査が完了 - 全国対応・来店不要

全国対応で、原則、来店不要 - 柔軟な審査

赤字決算や税金・社会保険料の問題にも柔軟に対応し、初めての方や保証人なしでも相談可能。

事業歴が短い金融業者者のため、審査通過に積極的です。審査のハードルは比較的低く、審査に通りやすい傾向があります。 - 返済方法

一括返済、元金均等、元利均等、自由返済など、返済方法が豊富です。 - 事務手数料は不要

通常の不動産担保融資では必要な、事務手数料が無料です。 - 返済方法と期間

一括返済:1ヶ月〜12ヶ月

元金均等:2ヶ月〜420ヶ月

元利均等:2ヶ月〜420ヶ月 - 設定保証人

不要

| ファンドワンの商品概要 | |

|---|---|

| 融資額 | 300万~1億円 |

| 金利 | 2.5~15.0% |

| 遅延損害金 | 20.0%(年率) |

| 返済期間 (返済回数) | 1ヶ月~35年 / 1~420回 |

| 融資までの期間 | 最短即日 |

| 対象 | 法人 / 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 /他社からの借り換え /他社借入のおまとめ |

| 担保 | 不動産 |

| 抵当順位 | – |

| 保証人 | 不要 |

| 返済方式 | 元金均等 / 元利均等 / 一括返済 |

| 会社概要 | |

| 会社名 | ファンドワン株式会社 |

| 資本金 | 5,000万円 |

| 設立年 | 令和2年1月6日 |

| 本社 | 東京都豊島区南大塚2-39-11 ヒサビル6階 |

| 代表者 | 記載なし |

| 貸金業者登録番号 | 東京都知事(2)第31816号 |

| 日本貸金業協会 | 第006140号 |

\「保証人不要」不動産担保ローン/

※寄り添った対応で好評!今スグお申込み

おすすめNo.14 首都圏ファンド|東京 / 神奈川 / 埼玉 / 千葉の1都3県

首都圏ファンドは、企業名のとおり、東京 / 神奈川 / 埼玉 / 千葉の1都3県にある不動産に強い不動産担保ローンです。もちろん、1都3県外にある物件も査定対象で事業資金だけでなく、生活資金や教育資金など、幅広い用途での資金調達が可能です。

着金までのスピードや調達額など、希望を聞いたうえで、返済に無理の出ない計画を一緒に考えてくれます。

- 上限が9.8%とノンバンクで最低水準!

- 東京/神奈川/埼玉/千葉の物件に強い!

- 助成金・補助金の申請サポートもできる!

- 仮審査は最短5分で完了!

- 資金使途は自由!

- 融資は最短でも3日後

貸金業者登録番号

東京都知事(7)第29269号

首都圏ファンドの仮審査は最短5分で回答があり、着金も最短即日となっています。助成金や補助金の申請サポートも実施しており、多角的な資金調達支援が受けられるでしょう。

首都圏ファンドの不動産担保ローンの特徴は下記のとおりです。

- 柔軟な審査基準

保証人・保証会社を原則不要。 - 迅速な資金調達

仮審査は最短5分、契約から最短即日での着金が可能 - 低金利の融資

融資金利は年4.0%~9.8%と、非常に低水準。 - 一都三県(首都圏)に専門性あり!的確な査定

首都圏(1都3県)の不動産に専門性があり、精度の高い査定 - 豊富な実績と信頼性

約20年の実績 - 幅広い担保対象

繁華街から離れた郊外の物件でも担保利用可 - 助成金・補助金申請サポート

助成金や補助金の申請サポートも実施しており、多角的な資金調達支援が受けられます。

| 首都圏ファンドの商品概要 | |

|---|---|

| 融資額 | 100万~2億円 |

| 金利 | 4.0~9.8% |

| 遅延損害金 | 20.0%(年率) |

| 返済期間 (返済回数) | 1ヶ月~35年 / 1~420回 |

| 融資までの期間 | 最短即日 |

| 対象 | 法人 / 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済方式 | 元金均等月賦返済 |

| 会社概要 | |

| 会社名 | 株式会社首都圏ファンド |

| 資本金 | 1,000万円 |

| 設立年 | 平成17年3月2日 |

| 本社 | 東京都足立区綾瀬6-6-6 |

| 代表者 | 代表取締役 山本 秀一 |

| 貸金業者登録番号 | 東京都知事(7)第29269号 |

| 日本貸金業協会 | 第00224号 |

\「一都三県」に専門特化!関東に強い/

※他で断られた方も、十分チャンスあり

不動産担保ローンは不動産を担保に融資を受ける仕組み

不動産担保ローンは、土地や建物など、自社または個人が保有する不動産を担保にして、不動産の価値に見合った分の融資を受ける金融商品です。ただし、購入した額と同じだけ借りられるわけではありません。

ここからは、不動産担保ローンの仕組みを、以下の流れで解説します。

- 担保にできる不動産とできない不動産

- 融資限度額を決定する「掛目(かけめ)」

- 「二番抵当」でも借りられる不動産担保ローン

改めて、不動産担保ローンの知識を理解しておきましょう。

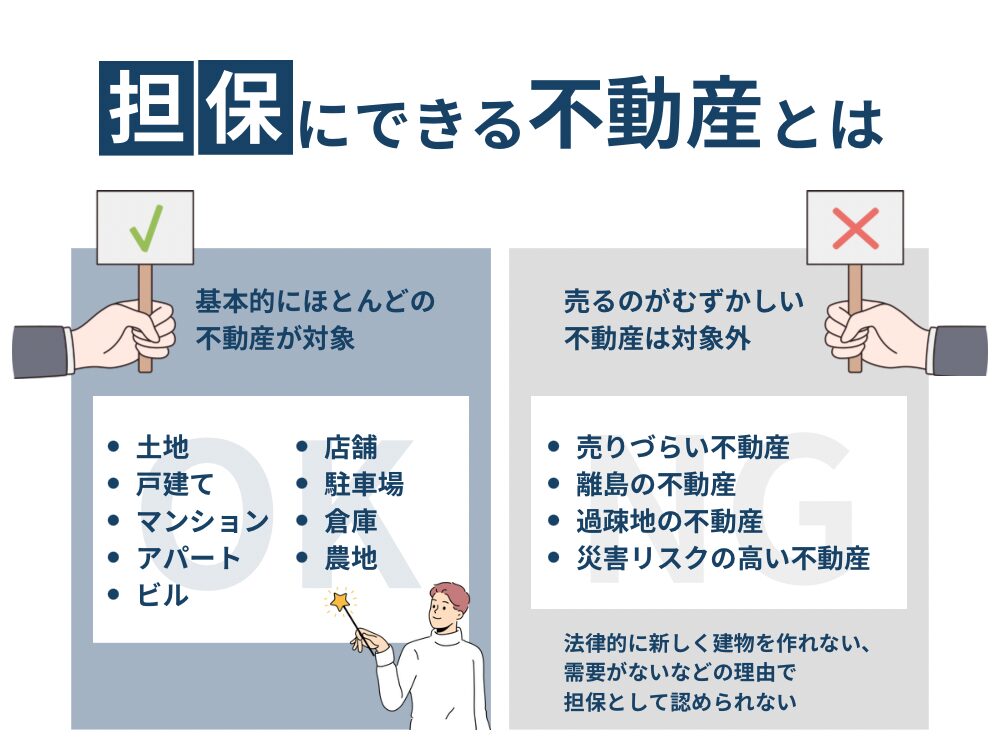

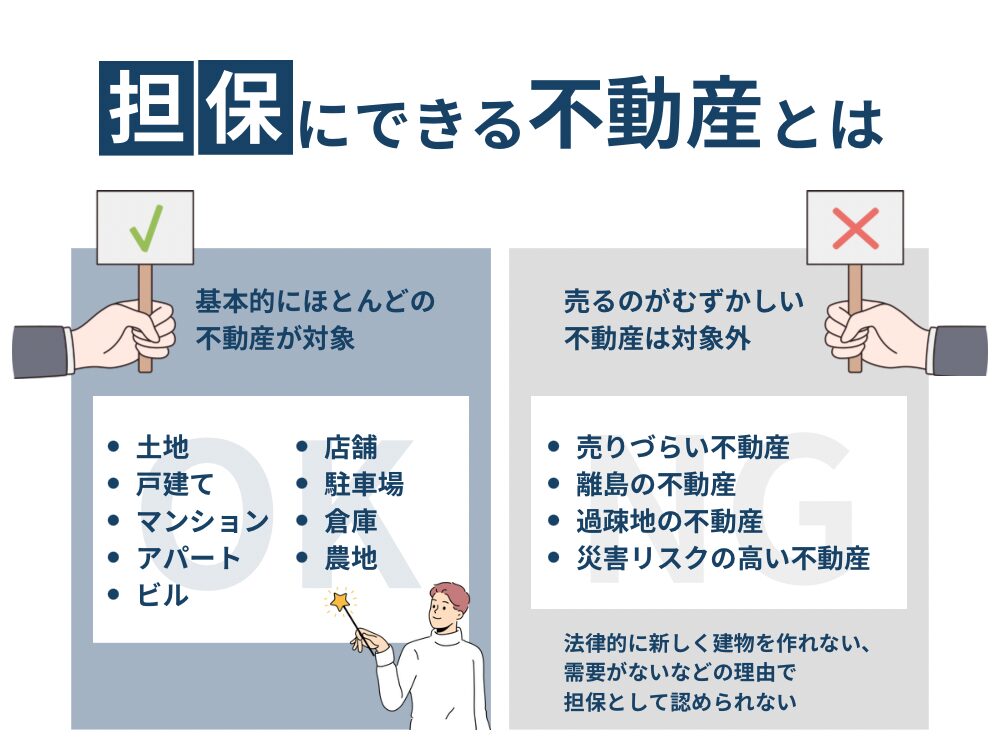

担保にできる不動産とできない不動産

不動産担保ローンは、すべての不動産が担保にできるわけではなく、担保にできる不動産と担保にできない不動産が存在します。

一般的にはほとんどの不動産が担保の対象で、家族・親族や法人名義の不動産も、担保にできます。

しかし、売却が難しい、もしくは売却できない不動産は、担保にできません。

借り手がローンを返済できなくなった場合、金融機関は担保不動産を競売にかけ、その売却金で債権を回収します。当然、そこで売れる物件でなければ担保の役割を果たせないため、売りづらい不動産は担保対象外となります。

下表は、担保にできる不動産・できない不動産の一例です。

| 担保にできる不動産 | 担保にできない不動産 |

|---|---|

| ・土地 ・戸建て(一軒家) ・マンション ・別荘 ・アパート ・ビル ・店舗 ・駐車場 ・倉庫 ・農地 | ・売りづらい不動産(接道義務違反など) ・離島の不動産 ・過疎地の不動産 ・災害リスクの高い不動産 |

たとえば、幅員4mの道路に2m以上接していない土地は、建築基準法で定めた「接道義務」に反するため、新たに建物を建てられず、売却の見込みはほぼありません。また、離島や過疎地、災害リスクの高い土地・建物も市場からの需要が低く、担保として認められない場合があります。

融資限度額を決定する「掛目(かけめ)」

不動産担保ローンでは、現在の価値=融資額とはなりません。現在の不動産価値に「掛目(かけめ)」と呼ばれる一定の割合をかけて融資の限度額を設定します。

不動産の価値は、短期間で乱高下することはあまりないとされています。とはいえ、リーマンショックのような景気を揺るがす大事件が発生した場合、不動産の価値が大幅に下落してしまうかもしれません。

そこで金融機関では、以下のように、担保評価額に掛目を乗じて融資の限度額を設定します。

- 担保評価額:1億円

- 掛目:70%

- 借入上限額:1億円 × 70% = 7,000万円

不動産担保ローンの掛目は金融機関によって異なります。一般的には60~80%といわれていますが、公開はされていません。

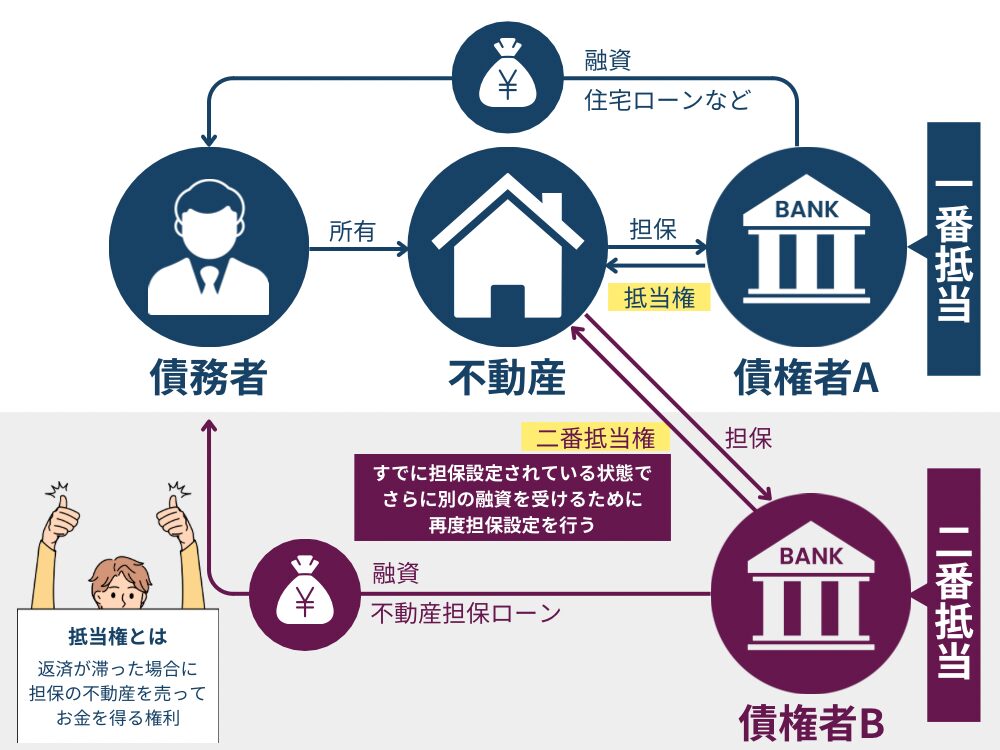

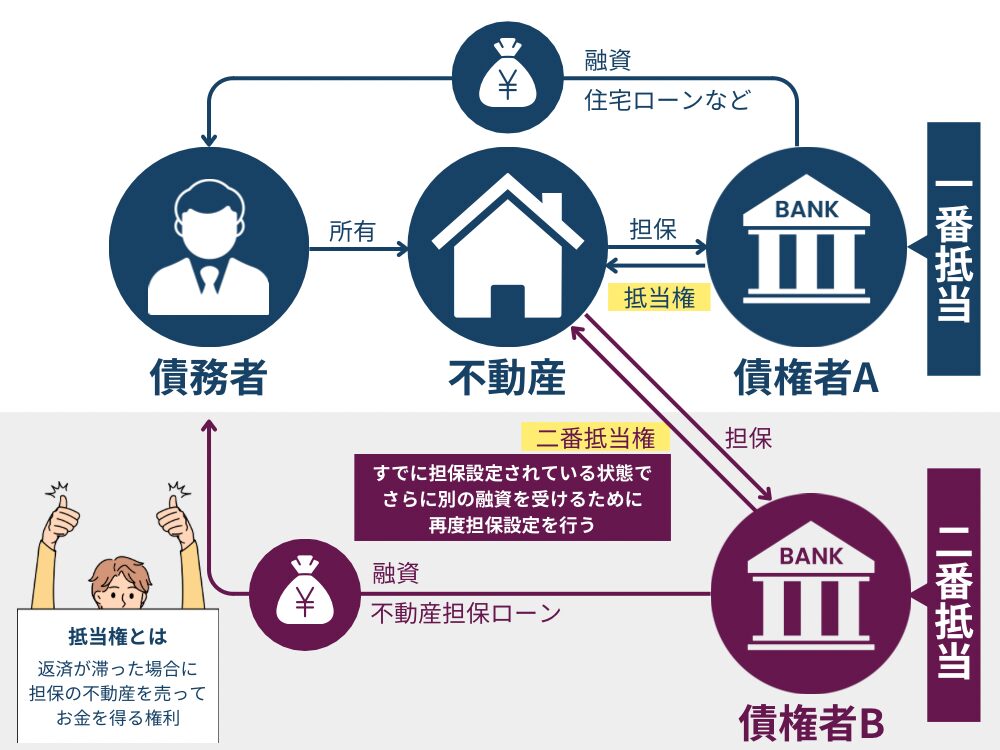

「二番抵当でも借りられる」不動産担保ローン7社を紹介

二番抵当とは、住宅ローンなどですでに抵当権(一番抵当権)の設定がされている状態で、新たに抵当権の設定を行うことをいいます。二番抵当を利用することで、住宅ローンに代表される一番抵当権のローンがあっても、追加融資を受けることが可能です。

二番抵当は返済の優先順位も下がるため、貸し倒れのリスクを回避したい事業者は、担保設定を不可にするケースもあります。

下表の不動産担保ローンであれば、二番抵当・三番抵当、それ以上まで設定可能です。

▼二番抵当・三番抵当、それ以上で借りられるローン会社

| 抵当順位 | 事業者名 |

|---|---|

| 二番抵当 | セゾンファンデックス AGビジネスサポート |

| 三番抵当 | トラストホールディングス

マテリアライズ MIRAIアセットファイナンス |

| 不問 | 総合マネージメントサービス

ジェイエフシー(JFC) |

二番抵当をつけられる商品を探すには、公式ホームページなどで、以下のような記載を目安にすると良いでしょう。

- 第二順位・第三順位でも利用できます

- 住宅ローン返済中でも利用可能

- 抵当順位不問

ただし、二番抵当以下で不動産担保ローンを利用する場合、第一抵当のローン残額や担保価値によっては、審査が不可になったり借入額が減ったりすることがある点は、しっかり覚えておきましょう。

不動産担保ローンに向いている人・向いていない人の比較

メリットも大きい不動産担保ローンですが、当然ながら、活用に向いていない人もいらっしゃいます。不動産担保ローンに向いている人と向いていない人を比較してみましょう。

| 向いている人(会社) | 向いていない人(会社) |

|---|---|

| より良い条件で融資を受けたい なるべく大きい金額を調達したい 複数融資を一括にまとめたい 不動産を保持している 保証人を用意できない | 不動産を担保に出したくない 早急な資金調達が必要 書類準備・やり取りが面倒だと感じる そもそも不動産を持っていない |

向いていない項目に当てはまる場合は、デットファイナンスや資金調達 一覧の比較記事で自分・自社に合った方法を見つけましょう。

不動産担保ローン3つの審査基準

不動産担保ローンを申し込むと、金融機関から所定の審査を受けることになります。ここでは主な審査基準を3つ解説します。

- 事業の安定性

- 借り入れの有無や融資額

- 担保不動産の価値

なお、審査の基準は金融機関によって異なるため、ここでお伝えするのは、あくまで一般的な基準です。

基準1. 事業の安定性

融資期間が長期にわたる不動産担保ローンの場合、滞りなくローンを返済できる能力があるかどうかが大切です。将来にわたって安定した事業を継続できるかどうか、以下のポイントから総合的に判断します。

- 数年間の決算状況

- 事業年数

- 事業規模

開業したばかりで事業規模が小さい企業は十分な信用力が備わっていないので、通常の融資審査では不利になります。しかし、不動産担保ローンは担保として不動産を入れるため、無担保ローンに比べると信用力の影響は少ない傾向にあります。

基準2. 借り入れの有無や融資額

不動産担保ローンに限らず、他の金融機関の融資やローンを利用しているかどうかも審査の対象となります。下記のようなケースは「返済不能に陥るリスクが高い」と判断され、審査に不利に働きます。

- 借入先数や融資額が、年商規模に対して過大である

- リスケ(融資の条件変更)をしている

一般的な銀行融資であれば審査にはほぼ影響しない点が、不動産担保ローンでは影響します。不利になるケースに該当する場合は、この記事を参考に柔軟な審査をしている不動産担保ローンを選ぶのがおすすめです。

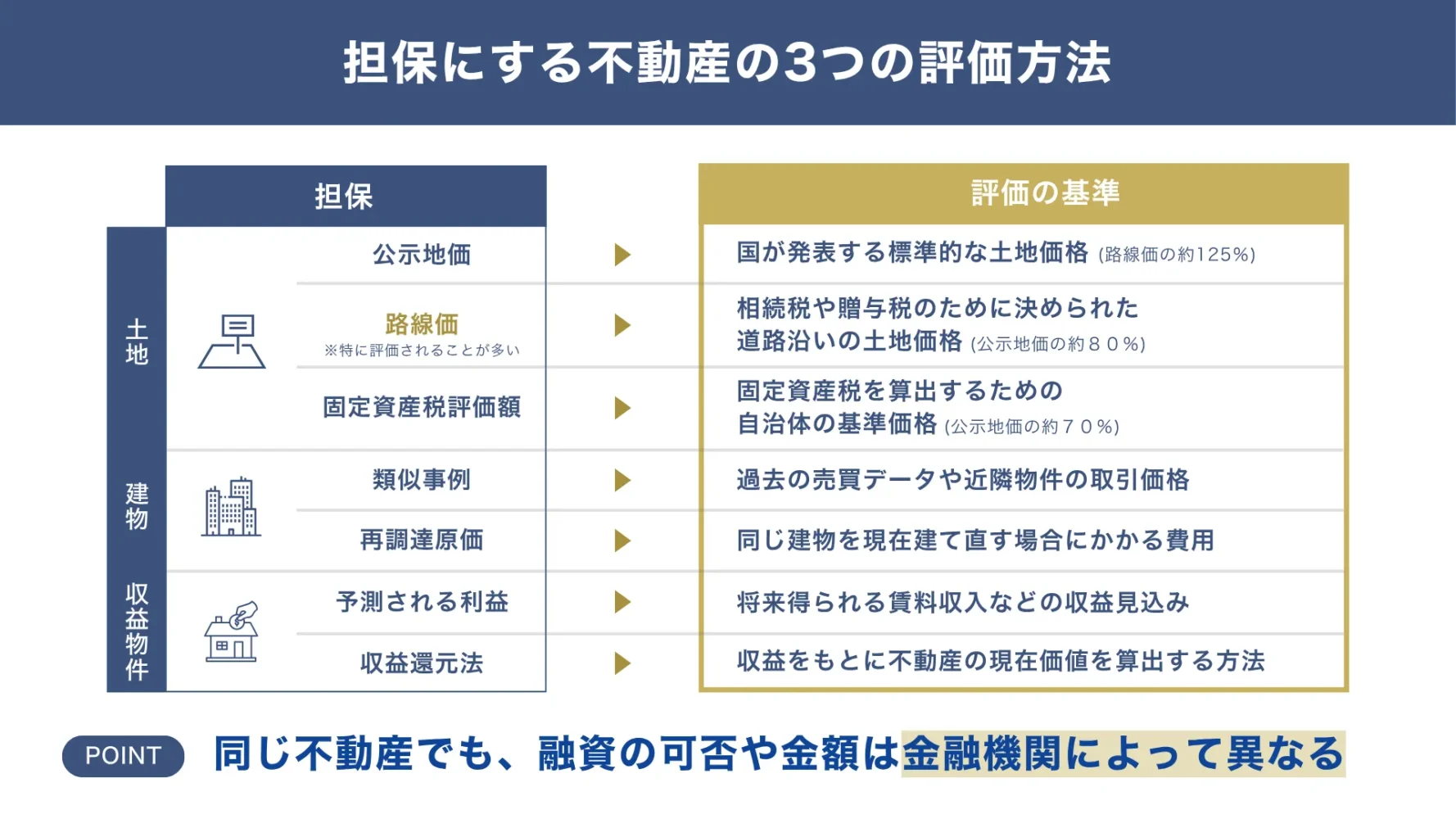

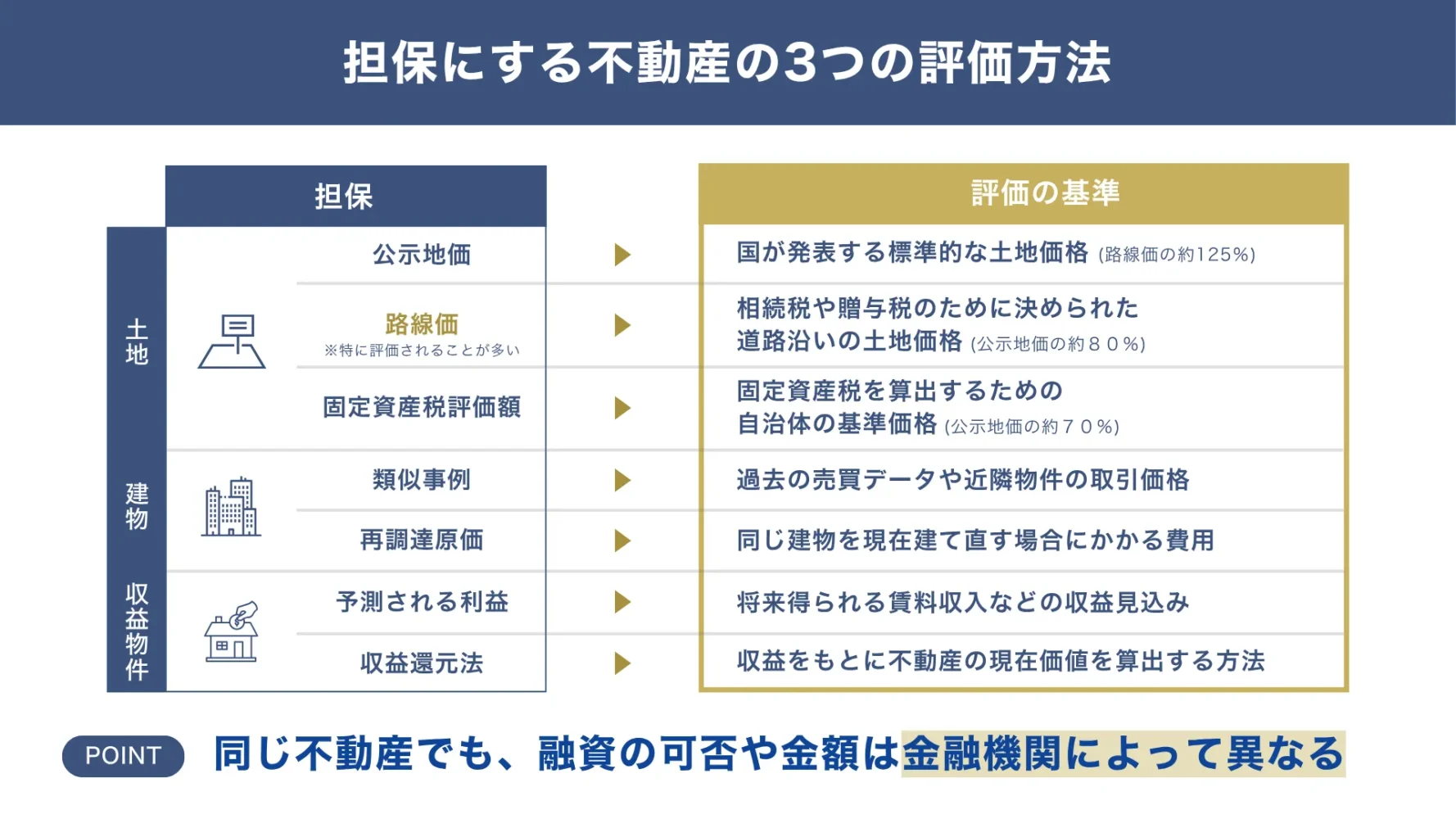

基準3. 担保不動産の価値

不動産担保ローンの融資額の基準は、担保にする不動産(担保不動産)の価値に大きく影響を受けます。担保にできる不動産は下記3種類です。

- 土地

- 建物

- 収益物件(賃貸マンション・アパートなど)

土地は、「公示地価」や「路線価」、「固定資産税評価額」などが評価の基準となり、特に「路線価」で評価されることが多いようです。

建物の場合は、担保とする不動産に類似した物件の過去の取引事例や、その不動産を現在調達する際に必要とされる予想購入額(再調達原価)などをベースに、金融機関ごとに定めた基準と照らし合わせて妥当とされる価値を算出します。

担保不動産が賃貸マンションや賃貸アパートのような収益物件の場合は、その物件から得られると予測される利益と、現在の価値を総合して評価する「収益還元法」を用いるのが一般的です。

加えて、金融機関ごとに独自の審査基準があるため、同じ不動産を担保に申し込んだローンでも、金融機関によって融資の可否や融資限度額が異なる場合があります。

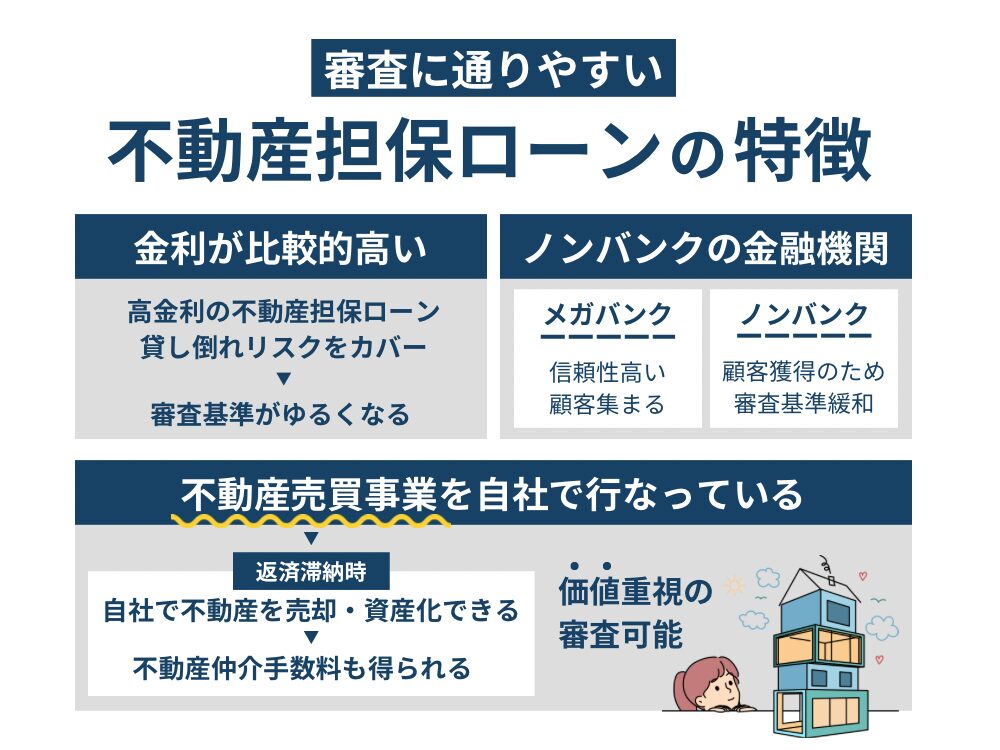

審査に通りやすい不動産担保ローンの特徴3選

審査に通りやすい不動産ローンの特徴は、以下の3点です。

- 比較的金利が高め

- ノンバンクの金融機関である

- 自社で不動産売買を行っている

審査に通りやすい不動産担保ローンの特徴を押さえておくことで、迅速かつ低リスクで資金調達ができ、ビジネスの促進につながります。是非参考にしてみてください。

特徴1. 金利が比較的高い

審査に通りやすい不動産担保ローンは、多くの場合金利が高めに設定されています。金利を高く設定することで貸し倒れリスクをカバーできるため、審査基準が緩和されるからです。

ただし、金利の高さは返済金額の増加に直結します。そのため、審査に通りやすいからと、安易に金利が高いローンを利用するのは控えましょう。

あわせて、以下のように、融資の際に金利を低く設定してもらう方法もあります。

- 借入金を早期に返済する、業績を上げるなどして、自社の信用を向上させる

- 担保価値が高い不動産を担保にする

融資を受ける前にできることがあるなら、準備しておきましょう。

なお、審査が通りやすい(甘い)ビジネスローンはあっても、必ず借りられるビジネスローンは存在しません。この記事を参考に、できるだけ金利を抑えつつ審査に通りやすい(審査が甘い)不動産担保ローンを見つけてください。

特徴2. ノンバンクの金融機関である

ノンバンク系の不動産担保ローンは、審査基準が柔軟な傾向があります。

一般的には、銀行系の不動産担保ローンを活用する事業者が大半です。融資を受ける側も、融資の実績があり、かつ倒産の心配が少ない金融機関から融資を受けたいと考えます。

そのため、顧客を獲得したいノンバンク系の不動産担保ローンは、審査基準の柔軟さを特徴とし、多様なニーズに対応できるよう設定しています。

現在では、ノンバンク系でも信用できる不動産担保ローンが豊富です。特にこの記事で紹介した14社は、どれも信頼できるノンバンク系不動産担保ローンになっています。

特徴3. 自社で不動産売買を行っている

自社で不動産売買を行っている不動産担保ローン会社は、審査が比較的柔軟な傾向があります。返済が滞納になった際に、自社で不動産を売却して資金化でき、かつ不動産仲介手数料も得られるためです。

加えて、自社のノウハウを活用した査定で不動産価値を評価できるため、価値重視の審査が実施されます。価値の高い不動産を担保にできる場合は、不動産売買を行っている企業のビジネスローンを検討するのも良いでしょう。

不動産担保ローン融資までの流れ

ここで、不動産担保ローンの審査から融資までの流れを見ていきましょう。以下の順で解説します。

- 一般的な流れ

- 必要書類

不動産担保ローンを実際に申し込む際、参考にしてください。

一般的な流れ

活用したい不動産担保ローンの業者が決まったら、下記の5ステップでローンの申し込みを進めましょう。

この記事では、申込完了までではなく、皆さんが気になる「返済」まで解説しています。

仮審査の申込み・お問い合わせ

各種不動産担保ローンの事業者の公式サイトから、仮申し込みをしましょう。ローン事業者は、企業情報や本人情報、融資希望額、担保にする不動産情報を審査をおこないます。

なお事前に不明点があれば、この時点で問い合わせをしておきましょう。

本審査の申し込み

仮審査に通過すると、申込書類が届きます。指示に従って記入し、提出しましょう。同時に必要書類も提出するので、この時までに手元に揃えておくと、その後の手続きがスムーズです。

契約手続き

提出した申込書・各種書類をもとに進められた本審査に無事通過すると、契約書類の提出です。指定された契約書類に必要事項を記入し、提出しましょう。

契約書類に不備があると、融資実行までの時間が遅れていきますので、記入漏れや記入ミスをしないように細心の注意が必要です。不明点があれば、面倒くさがらずにローン事業者に必ず確認を取りましょう。

融資実行と抵当権の登記

契約書が受理されると、ようやく融資の実行と、抵当権設定登記が実施されます。

返済の開始

融資実行後、月々の返済が始まります。返済方法は契約内容によって変わりますが、「元利均等返済(毎月返済額が一定)」が一般的です。

次に、契約に必要な書類を紹介します。

必要書類

不動産担保ローンの申込には、下表のような書類が必要です。

| 必要書類 | 詳細 |

|---|---|

| 本人確認書類 | ・運転免許証 ・パスポート ・住民票(写し) ・収入証明書 |

| 事業に関する書類 | ・決算書(2期分以上) ・確定申告書(2期分以上) ・納税証明書 ・印鑑証明書 ・返済予定表(銀行などから借入がある場合) |

| 担保不動産関係の書類 | ・不動産登記簿謄本(登記事項証明書) ・建物図面 |

なお、これらすべてを要求されることは少なく、業者によって提出書類の数も種類も異なります。必ず「不動産担保ローンの比較表」にある公式サイトから問い合わせをし、必要書類の確認をしておきましょう。

不動産担保ローンの審査を通過するためにやるべき3つのこと

ここでは、不動産担保ローンの審査を通過するためにやるべきことを、3つご紹介します。

- 事業・返済計画を綿密に立てておく

- 担保にする不動産の価値を把握しておく

- 提出書類に不備がないか確認する

審査に通るためには、事前準備は怠れません。それぞれ詳しく解説するので、今一度確認しておきましょう。

やるべきこと1. 事業・返済計画を綿密に立てておく

不動産担保ローンを申し込む前に、事業計画や返済計画を綿密に立てておきましょう。

自社が融資を受けるべき理由を、事業計画で証明します。事業計画書には、以下の内容を記載しましょう。

| 項目 | 具体的な内容 |

|---|---|

| 事業概要 | ・経営者の経歴 ・起業した動機 ・将来の目標やビジョン |

| 事業内容 | ・コンセプト ・現状分析 ・仕入/販売計画 ・実施体制 ・人員計画 |

| 数値計画 | ・投資計画 ・物資調達計画 ・損益計画 |

| 実施計画 | ・年次/月次計画 |

参考>事業計画書の作成手順 | 起業マニュアル | J-Net21[中小企業ビジネス支援サイト]

事業計画だけでなく、返済計画も大切です。「毎月○○万円の利益が出る見込みで、××万円返済予定、□□年△△月までに返済する」など、毎月返済できる点を明確にした計画を立てましょう。

やるべきこと2. 担保にする不動産の価値を把握しておく

不動産担保ローンでは、担保となる不動産の価値(担保価値)が重要となります。担保の価値が借入希望額を満たさない場合、融資金額が減額されることがありるからです。

特に、建物は経年劣化により価値が減少するため、注意が必要です。見た目や感覚では問題なくても、経年劣化があると価値が減少します。

とはいえ、劣化した部分をリフォームしておくと、価値の減少を食い止めることが可能です。建築・設置して年月が経過した備品があるなら、できるだけ先にリフォームしておきましょう。

また、道路から2m以上の距離がある物件は、建築基準法の「接道義務」を満たしていないため担保として評価されない場合があります。活用しづらい「市街化調整区域」に建てられた物件も、担保価値が下がるかもしれません。

このように融資額に影響する要因を理解し、必要に応じて対応しておくことが重要です。

やるべきこと3. 提出書類に不備がないか確認する

不動産担保ローンの申込には、事業計画書や返済計画書など、さまざまな書類が必要です。これらの書類に不備があると、再提出が必要になり、時間や手間が増えます。加えて、重要な書類に不備があると、金融機関に悪い印象を与えかねません。

円滑な手続きと良好な関係を保つためには、提出書類の不備をできるだけ避けることが重要です。必要書類がすべて揃っているか必ず確認し、必要な情報が完全かつ正確であることを確かめてから提出しましょう。

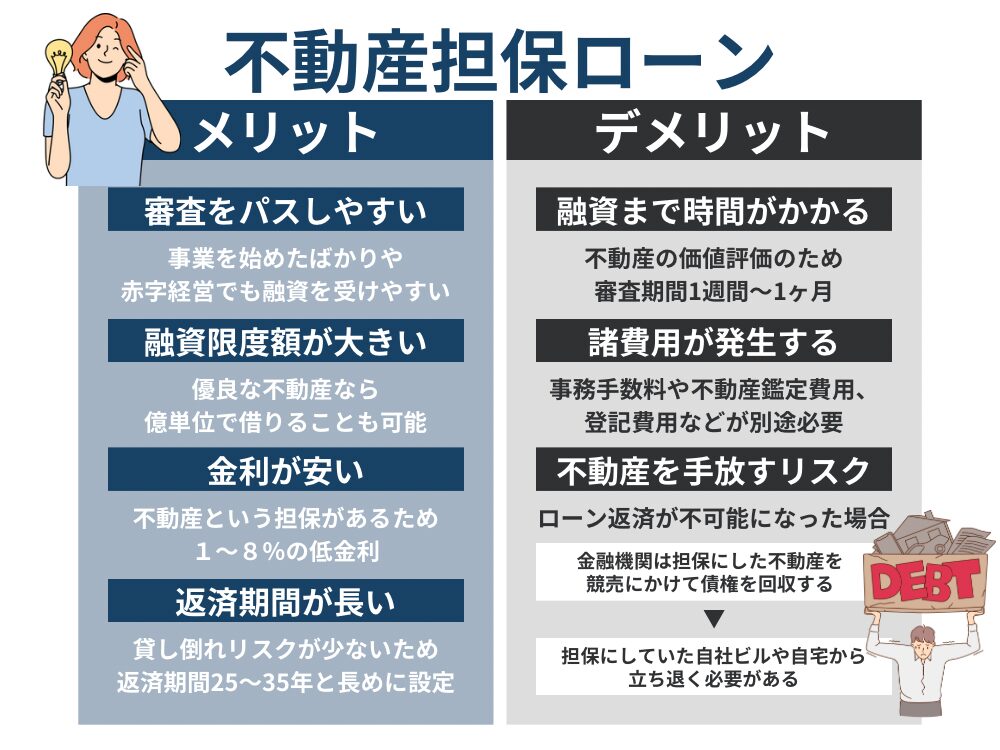

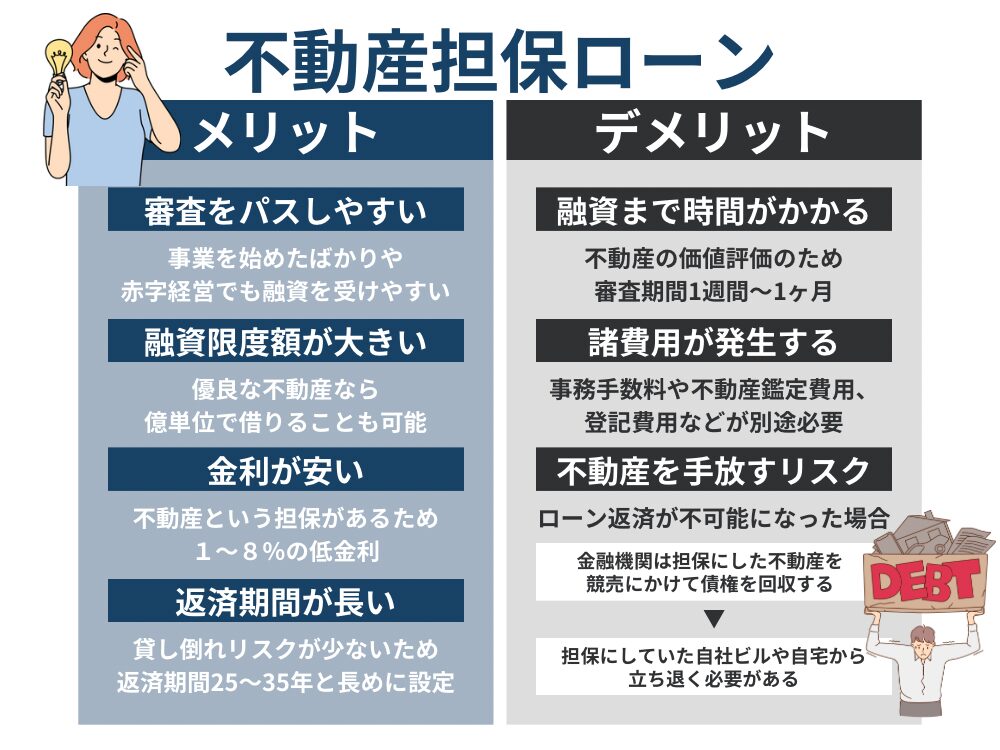

不動産担保ローンを利用する3つのメリット

不動産担保ローンでの資金調達には、大きく下記3つのメリットがあります。

- 審査に通りやすく融資限度額も高い

- 比較的金利が安い

- 返済期間が長い

それぞれ詳しく解説します。

メリット1. 審査に通りやすく融資限度額が大きい

土地や建物などの固定資産を担保に入れる不動産担保ローンは、金融機関の審査基準がやや甘めで審査に通りやすい点がメリットです。

事業を始めて間もない方や、赤字経営や債務超過に陥っている企業でも、資産価値のある不動産を担保に入れることで、融資審査を通過できる可能性が高くなります。

一般的な無担保ローンの場合、融資限度額は最高でも1,000万円程度で、最初のうちは数十万円程度しか借り入れられないこともあります。一方、担保に入れた不動産の価値で融資限度額が決まる不動産担保ローンでは、最初から数千万円のお金を借りることも可能です。

メリット2. 比較的金利が安い

不動産担保ローンのメリットとして、他のローン商品と比べると金利が安めである点も忘れてはいけません。

無担保ローンの場合、貸し倒れリスクをカバーするため、金利は高めに設定されています。中には金利が年10%を超えるものもあり、多額の融資を受けた場合、金利の負担が大きくなってしまうことも。

一方、不動産担保ローンは、不動産という大きな資産を担保に入れているため、1%~8%程度の低金利で融資を受けることができます。

金融機関から融資を受ける場合、下表のように、融資額に応じた上限利率が決められています。

| 上限額 | 上限利率 |

|---|---|

| 10万円未満 | 20% |

| 10万円~100万円 | 18% |

| 100万円以上 | 15% |

このように借入の上限額が大きいからこそ上限利率が低く設定できる点も、不動産担保ローンが低金利である理由のひとつです。

メリット3. 返済期間が長い

貸し倒れリスクの少ない不動産担保ローンは、返済期間も長めに設定されています。金融機関にとって、融資期間が長くなればなるほど貸し倒れのリスクが高まるため、早めに債権を回収したい無担保ローンの融資期間は、長くても10~15年程度です。

反対に、不動産担保ローンは、返済ができなくなったら担保不動産を売却できるので、最長で25~35年と長めの設定になっています。

同じ金額を借り入れるなら、返済期間が長い方が月々の返済負担を少なく抑えられます。返済期間が長い不動産担保ローンであれば、高額の融資を受けても、返済の負担を軽減可能です。

不動産担保ローンを利用する3つのデメリット

次に、不動産担保ローンを利用する3つのデメリットをご紹介します。

- 融資までにかかる時間が長い

- 諸費用が発生する

- 不動産を手放すリスクがある

1つずつ見ていきましょう。

デメリット1. 融資までにかかる時間が長い

不動産の価値評価に時間がかかる不動産担保ローンは、申込みから融資まで一定の時間がかかります。

無担保ローンでは、申込み当日または数日以内にスピード融資してくれるところもあるため、融資までに時間がかかる点が最大のデメリットです。

審査日数は金融機関によって異なりますが、早くても1週間、遅い場合は1ヵ月かかることもあります。特定の期限までに融資を受けたいときは、早めに申込みを済ませましょう。

デメリット2. 諸費用が発生する

不動産担保ローンを利用する際、以下のような諸費用が発生する点もデメリットです。

- 事務手数料

- 不動産鑑定費用

- 印紙代

- 登記費用 など

特に借入額に一定率をかけて計算する事務手数料は、融資額に応じて高額になります。手数料は別途支払いが必要なので、手数料用の資金を用意しておきましょう。

デメリット3. 不動産を手放すリスクがある

不動産担保ローンの返済が不可能になった場合、不動産を手放すリスクがある点も覚えておきましょう。

万が一、不動産担保ローンの返済ができなくなった場合は、金融機関は担保にした不動産を競売にかけ、売却金で債権を回収します。ここで自社ビルや自宅を担保に入れていた場合、移転や引っ越しを余儀なくされるため、仕事や生活に支障を来たすおそれがあります。

不動産担保ローンは、無担保ローンよりも低金利で多額の資金を借りられるところが利点です。しかし、返済できずに大事な不動産を手放すことのないよう、無理のない返済計画を立てましょう。

「不動産担保ローンの融資」vs「金融機関の融資」の比較・違い

不動産担保ローンと、銀行等の金融機関から無担保で借り入れる融資には大きな違いがあります。ここでは、「不動産担保ローン」と一般的な「金融機関の融資」の違いを比較表にまとめました。

| 不動産担保ローン | 金融機関の融資 | |

|---|---|---|

| 融資限度額 | 多い | 普通 |

| 金利 | 安い | 普通 |

| 融資審査 | やや易しい | 厳しい |

| 返済期間 | 長い | 短い |

| 融資までの期間 | 遅い | 早い |

不動産を担保に入れる不動産担保ローンは、融資限度額や金利、融資審査、返済期間のいずれも、借り手に有利な条件になっていることがわかります。ただ、担保に入れる不動産の評価があるため、申込みから融資までの日数は金融機関より長くなることを覚えておきましょう。

不動産担保ローンに関するよくある質問(Q&A)

不動産担保ローンでよくいただく質問につて、回答しました。ぜひご覧ください。

おすすめの不動産担保ローンを比較して、「低金利」で「長く」資金を借りよう!

不動産担保ローンは、土地や建物などを担保として、低金利で多額の融資を受けられる金融商品です。不動産を担保にする分、無担保ローンに比べると審査もやや甘くなるため、事業歴の浅い方や、赤字・債務超過に陥っている方でも必要な融資を受けられる可能性が高くなります。

ただ、返済が不可能になると不動産を失うおそれがありますので、無理のない返済計画を立てるようにしましょう。

不動産担保ローンは星の数だけあり、その中には悪徳な業者も存在します。もし不動産担保ローン選びが不安な方は、下記の比較表を参考にして、自分に合った不動産担保ローンを選んでください。

◆「金利」「返済期間」の比較軸マップ

◆ 筆者おすすめの不動産担保ローン会社14社

※比較表は、横にスライドできます >>

| 商品名 | \おすすめNo1/  おすすめ度 (5.0 / 5.0) | \おすすめNo2/  おすすめ度 (4.5 / 5.0) | \おすすめNo3/  おすすめ度 (4.0 / 5.0) | \おすすめNo4/  おすすめ度 (3.5 / 5.0) | \おすすめNo5/  MIRAIアセットファイナンス おすすめ度 (3.5 / 5.0) | \おすすめNo6/  日宝 おすすめ度 (3.0 / 5.0) | \おすすめNo7/  おすすめ度 (3.0 / 5.0) | \おすすめNo8/  丸の内AMS おすすめ度 (3.0 / 5.0) | \おすすめNo9/  MRF おすすめ度 (3.0 / 5.0) | \おすすめNo10/  つばさコーポレーション おすすめ度 (2.5 / 5.0) | \おすすめNo11/  ジェイエフシー(JFC) おすすめ度 (2.5 / 5.0) | \おすすめNo12/  オージェイ おすすめ度 (2.0 / 5.0) | \おすすめNo13/  ファンドワン おすすめ度 (1.5 / 5.0) | \おすすめNo14/  おすすめ度 (1.0 / 5.0) |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 商品名 | 不動産担保ローン | 事業者向け 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産事業者向けローン | 不動産担保融資 | 不動産担保融資 | 不動産・土地担保ローン |

| 金利 | 3.45~7.45% | 3.15~9.9% | 2.49~8.99% | 4.8~9.8% | 4.0~9.5% | 4.0~9.9% | 3.4~9.8% | 3.8~15.0% | 6.0~15.0% | 4.0~15.0% (条件合えば) 3.8~7.8% | 5.86~15.0% | 8.0~15.0% | 2.5~15.0% | 4.0~9.8% |

| 返済期間 | ~30年 | ~25年 | ~30年 | ~20年 | ~20年 | ~30年 | ~35年 | ~35年 | ~35年 | ~30年 | 3ヶ月~10年 | 5年/最長 | ~35年 | ~35年 |

| 限度額 | 100万円~10億円 | 500万円~5億円 | 100万円~5億円 | 100万~3億円 | 30万~5億円 | 50万~5億円 | 30万~3億円 | 500万~5億円 | 50万~3億円 | 記載なし | 300万~5億円 | 300万~1億円 | 300万~1億円 | 100万~2億円 |

| 融資スピード | 最短即日 | 最短即日 | 最短即日 | 最短翌日 (審査は即日) | 最短翌日 (審査は即日) | 最短3日 | 最短3日 | 最短2日 | 最短3日 | 最短即日 (1週間目安) | 最短3日 | 最短即日 | 最短即日 | 最短3日 |

| 対象 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 |

| 対応可能エリア | 全国 | 全国 | 全国 | 全国 | 全国 (一都三県が強い) | 全国 | 全国 | 一都三県 (東京/神奈川/埼玉/千葉) | 西日本エリア 大阪、京都、兵庫、中四国、九州(沖縄県除) | 全国 | 全国 | 全国 | 全国 | 一都三県 |

| 必要書類 | 不動産登記簿謄本 印鑑証明書 住民票 本人確認書類 実印 | 不動産登記簿謄本 決算書2期分(確定申告書) 本人確認書類 など | 不動産登記簿謄本 決算書2期分(確定申告書) 本人確認書類 など | 不動産資料 収入証明書類 身分証明書 など | 不動産登記簿藤本 収入証明書 本人確認書類 など | 要問合せ | 不動産登記簿謄本 印鑑証明書 本人確認書類 など | 本人確認書類2点 不動産登記簿謄本 源泉徴収票の写し 印鑑証明書 住民票 固定資産税評価証明書 残高証明書 など | 本人確認書類2点 不動産登記簿謄本 事業実績証明書類 残高証明書 権利証 実印 印鑑証明書 など | 要問合せ | 要問合せ | 不動産登記簿謄本 決算書2期分(確定申告書) 印鑑証明書 本人確認書類 納税証明書 | 不動産登記簿謄本 決算書2期分(確定申告書) 印鑑証明書 本人確認書類 納税証明書 | 要問合せ |

| その他 融資商品 | なし | リースバック 補助金POファイナンス | ビジネスローン ファクタリング 売掛債権担保融資 補助金POファイナンス | なし | なし | なし | リースバック | なし | なし | なし | 事業者ローン 個人ローン | 手形・小切手貸付 動産担保融資 介護/診療報酬担保 売掛債権担保融資 | 車担保融資 介護/診療報酬担保 売掛債権担保融資 | なし |

| 詳細情報 | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

※本ページは金融庁、中小企業庁、経済産業省等公的機関、日本貸金業協会、全国銀行協会等金融団体、その他、各銀行・ビジネスローン・請求書カード払い・クレジットカード等金融商品の公式サイトを元に、公正・公平に比較し記事制作しています。

※本ページは可能な範囲にて正確な情報掲載を目指しておりますが、その内容の正確性や安全性を保証するものではありません。

※本ページで紹介されている金融商品のお申し込みは、ご自身で各Webサイトをご確認の上、ご判断をするようお願いします。

※本ページのコンテンツ内容は、専門的・客観的な知識や経験に基づく執筆・編集体制の元、信憑性のあるクチコミ・体験談を収集しています。

※本ページでは、本事業運営費用の確保を目的とし、広告配信を導入しています。なお、掲載される広告商品・サービスの概要・比較・評価等情報は、客観的事実に基づいたもので、利益関係による優遇等は一切ありません。

外部参考サイト

金融庁:「貸金業法のキホン」

金融庁:「担保・保証と企業金融システム」

中小企業庁:「中小企業が使いやすい譲渡担保制度の実現に向けた提案」

_20250924.png)