多くの資金調達方法の一覧から最適な手法を比較したい経営者の方は、こんな悩みや課題をお持ちではないでしょうか?

「これまで自己資金で経営してきたが、資金調達を検討している。ただ、資金調達の種類が多すぎてどれを選ぶべきかわからない…。」

「創業時、日本政策金融公庫の融資を受けたが他の資金調達方法も検討したいので、なるべく多くの調達方法を勉強したい。」

会社経営をしていると、必ず資金が必要なタイミングがやってきます。その資金を集める方法が、「資金調達」です。成功している経営者は例外なく、この「資金調達」に長けています。

筆者は「融資代行プロ」という成果報酬型の融資代行コンサルサービスで運営しており、これまでに多くの経営者の資金調達支援をしてきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事は、資金需要がある経営者に向けて下記3点について解説・アドバイスをするものです。この記事を読めば、あなたの資金調達の知識は他の経営者と比べても格段に上がります。

融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 38種類の資金調達方法の内容とメリット・デメリット

- 赤字でも資金調達する方法

- 事業規模(中小・ベンチャー・個人事業主)別のオススメの資金調達方法

本記事を読めば実現できること

- 日々の「資金繰り不安」から解放される

銀行や投資家などから信頼を勝ち取れる 銀行口座の残高を気にせず、資金を使いたいときに投資に回せる - あなたの会社が安定して、あなたの精神状態も安定する

中には「えっ、こんな方法もあるの?」というものもありますので、ぜひ少しづつでも読み進めてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金調達に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

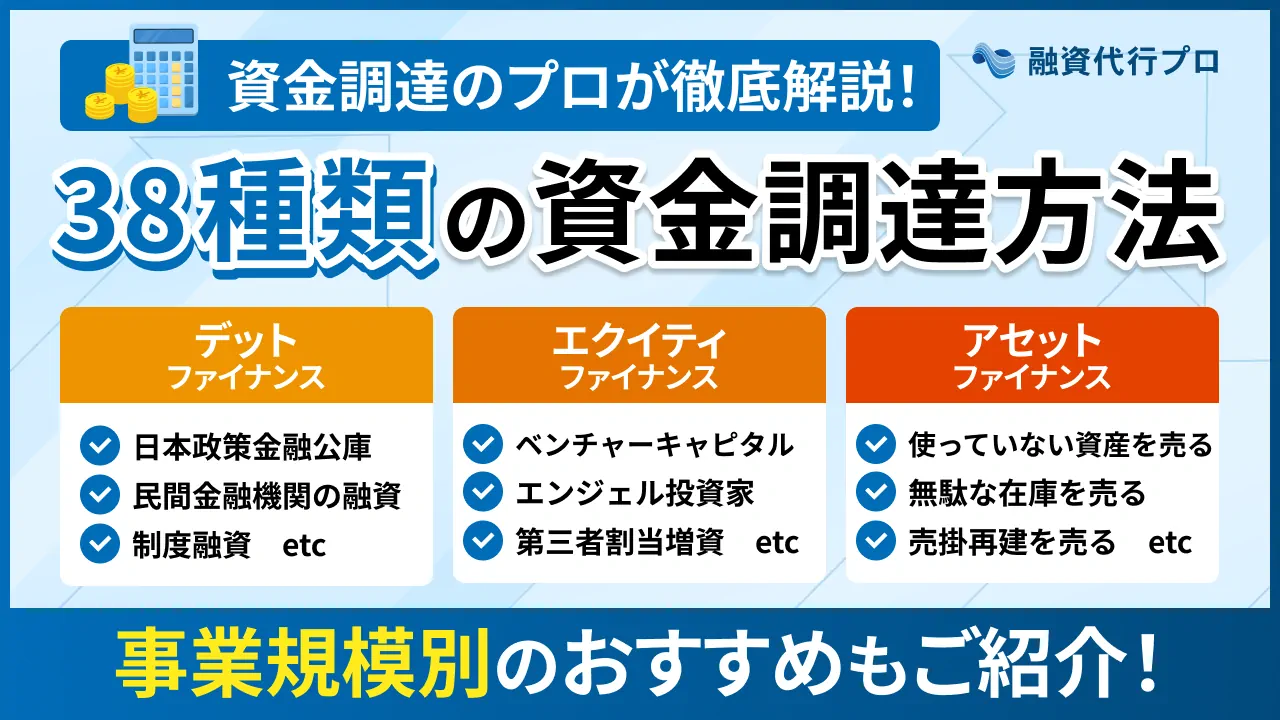

資金調達方法は大きく分けて3つ

資金調達の方法は、大きく分類すると以下の3つに分けられます。

| 種類 | 資金調達方法 | 特徴 |

|---|---|---|

| デット・ファイナンス | 融資/借入による資金調達 | 資金調達によって経営権へ影響が出ることや、企業の信用低下を最大限避けられる |

| エクイティ・ファイナンス | 資本の増加による資金調達 | 資産の売却や融資といった資金調達を避けつつ、財務体質の強化を図れる |

| アセット・ファイナンス | 資産の現金化による資金調達 | 経営への介入や返済のリスクがなく、高額な資金調達ができる |

それぞれでメリットやデメリットが異なるので、それぞれの方法の特徴をきちんと把握し、自社にあった資金調達手法を判断して取り入れましょう。

デット・ファイナンス(融資/借入による資金調達)

デット・ファイナンスは、融資/借入によって資金調達を行う方法です。デットファイナンスは、下記17の手法があります。

- 日本政策金融公庫

- 民間金融機関の融資

- 公的制度融資

- ビジネスローン

- 不動産担保ローン

- 流動資産担保融資「ABL」

- 売掛債権担保ローン

- レベニュー・ベースド・ファイナンス

- 手形割引

- 既存融資の借り換え

- 社債・少人数私募債

- リスケジュール

- 家族や知人からの借り入れ

- 取引先から借りる「前払い(前受金)システム」

- 従業員から借りる「社内預金制度」

- 法人カードのキャッシング

- コミュニティ・クレジット

また、デット・ファイナンスのメリット・デメリットは以下の通りです。

| メリット | デメリット |

| 資金調達のチャンスが複数ある 経営権に影響がない 節税効果がある | 返済時に利息を上乗せする必要あり |

本章では、デット・ファイナンスの具体的な種類や特徴を解説していきます。

※デット・ファイナンス全般のメリット・デメリットについて「もっと詳しく知りたい!」という方は、下記の記事もご覧ください。

\「融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

デットファイナンス1. 日本政策金融公庫

日本政策金融公庫は政府系の金融機関で、公的融資と同じように比較的低金利で融資を受けることができます。また、さまざまな融資商品を取り扱っているので、自社・自身のニーズにあったものを選んで利用することができます。

返済期間も長めに設定されているので、毎月の返済負担を抑えることができます。また、日本政策金融公庫から融資を受けると、民間の銀行からも融資が受けやすくなることも見逃せません。

「日本政策金融公庫の融資」についてもっと詳しく知りたい方は、下記の記事もご覧ください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「公庫の融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

デットファイナンス2. 民間金融機関の融資

民間金融機関からの融資は、もっともメジャーな資金調達方法だと言えます。銀行や信用金庫のような一般の金融機関から融資を受ける場合、その候補は主に下記5つに集約されます。

◆ 主な5つの民間金融機関

- 金融機関1. 信用金庫

- 金融機関1. 信用組合

- 金融機関3. 地方銀行

- 金融機関4. 商工中金

- 金融機関5. 都市銀行(メガバンク)

それそぞれ、どの金融機関から融資を受けるかによって、注意すべきポイントなどが異なります。

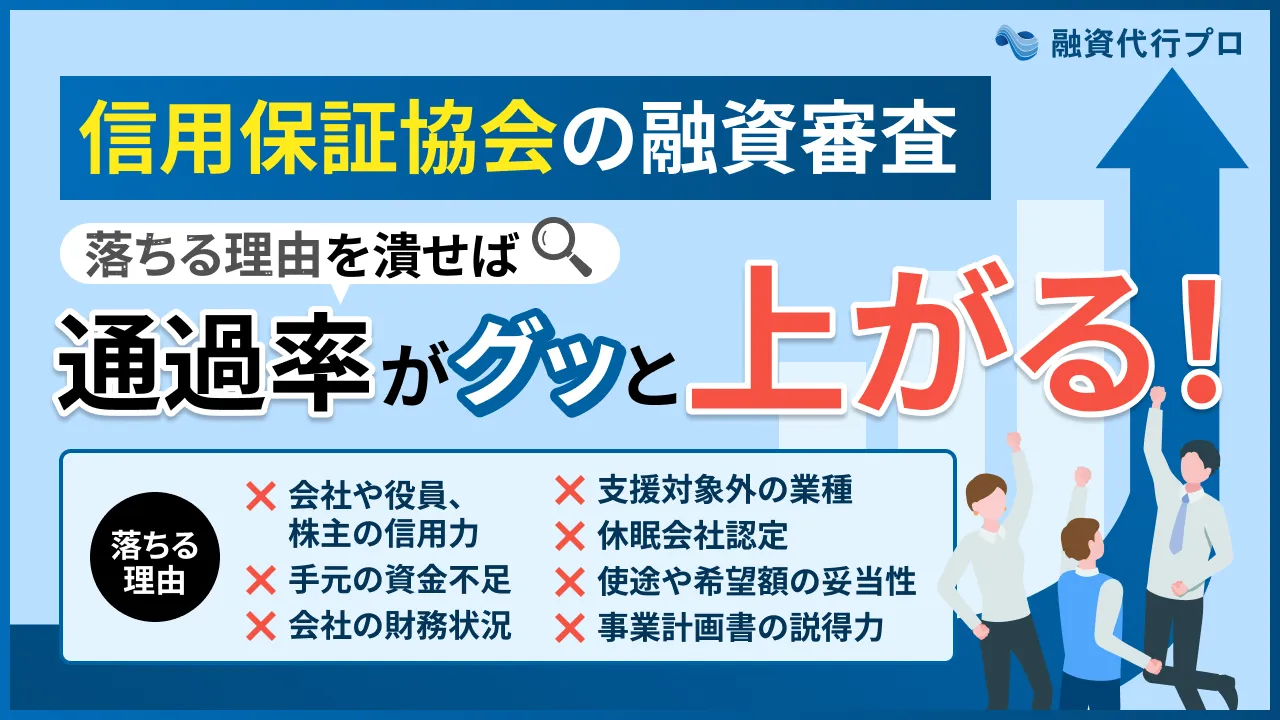

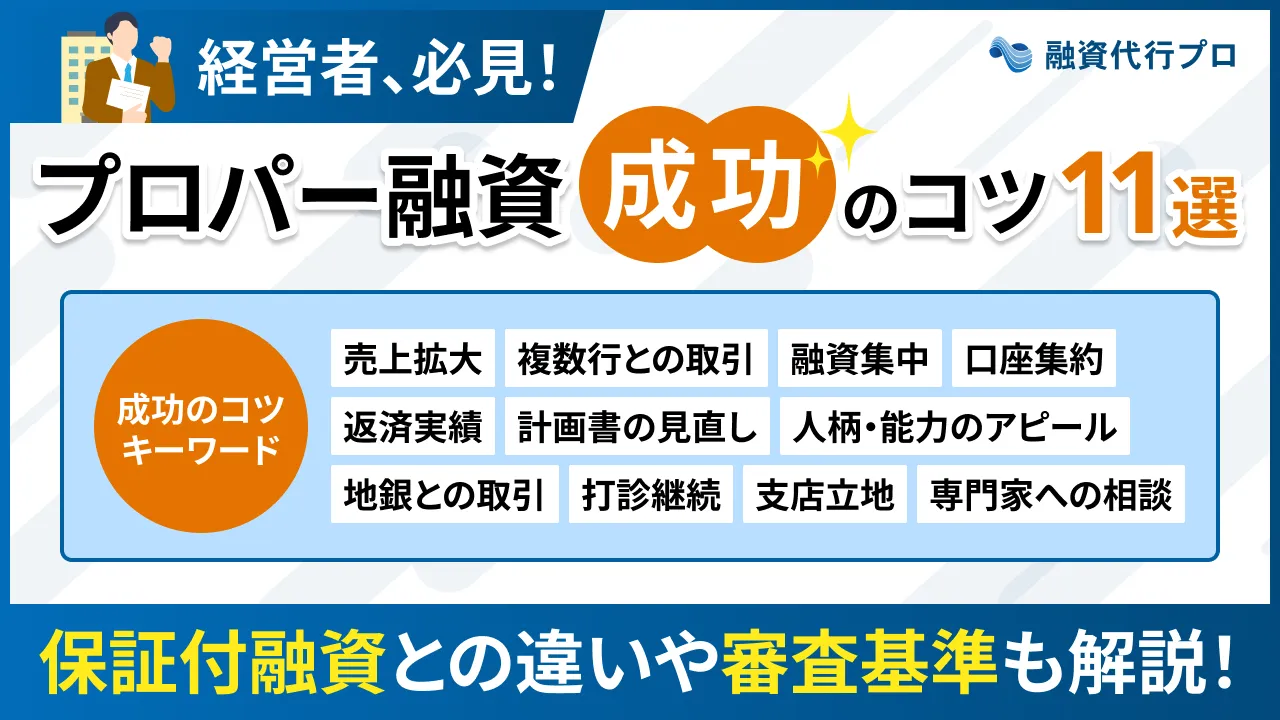

また、金融機関で受けられる融資は「信用保証協会による保証付き融資」と「プロパー融資」に分けられます。それぞれの融資について、詳しく知りたい方は下記の記事を必ずご確認ください。

信用金庫

信用金庫や信用組合は、中小企業や個人事業主であっても積極的に融資を検討してくれます。信用金庫や信用組合で、すでに個人としても法人としても、何らかの取引をしていれば、より前向きに検討してもらいやすいでしょう。

ただし、銀行からの融資に比べると少々金利が高めになる傾向があることには、注意しておきましょう。

「信用金庫の融資審査」について、もっと詳しく知りたい方は下記の記事もご覧ください。

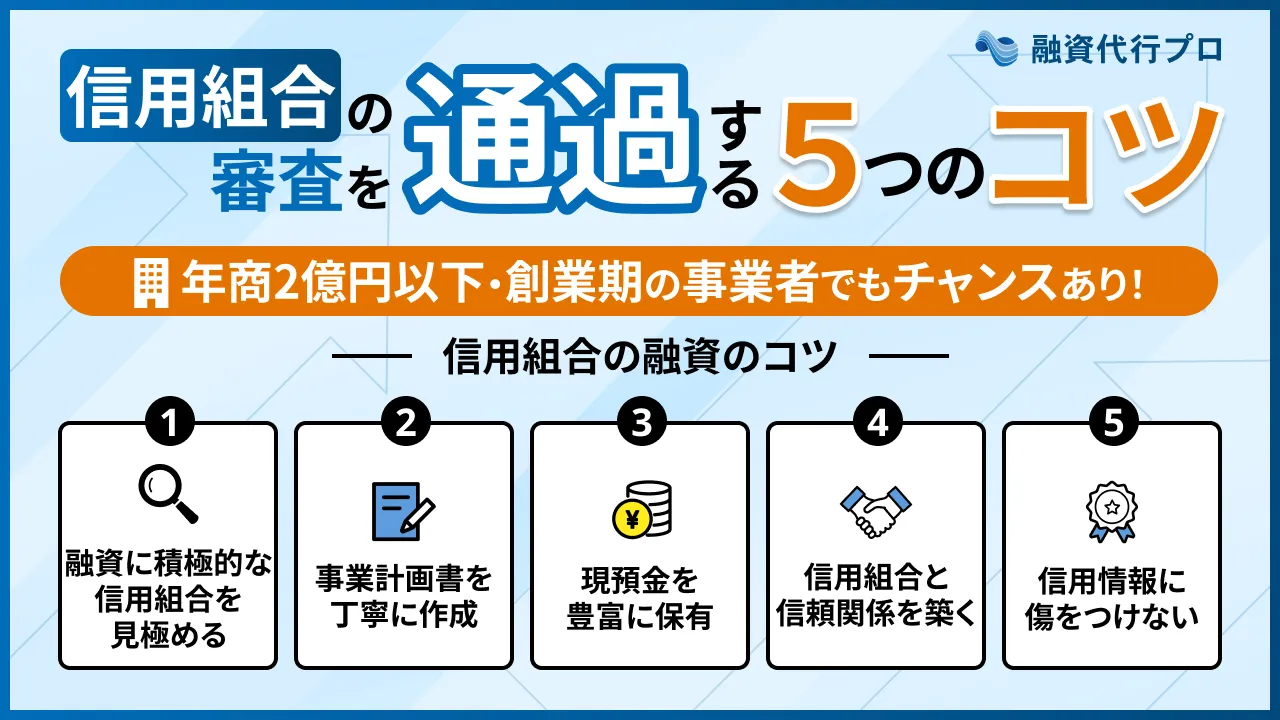

信用組合

信用組合は、信用金庫と同様に中小企業や個人事業主に対して親身に融資の相談に乗ってくれます。特定の地域・業種の組合員による相互扶助を目的とした金融機関のため、組合員であればより前向きな融資の検討が期待できるでしょう。

ただし、銀行の融資と比べると金利はやや高めで、融資額も比較的小規模になる傾向がある点には注意が必要です。

「信用組合の融資審査」について、もっと詳しく知りたい方は下記の記事もご覧ください。

地方銀行

地方銀行では、信用金庫や信用組合より少し低めの金利で、より多くの金額の融資を受けることができます。ただし、審査の基準は少し厳しめになっています。付き合いのある企業や個人事業主だと融資を受けやすいという側面もあります。

したがって、これまでに取引のないメガバンクに融資を申し込むより、すでに取引のある地方銀行に融資を申し込んだ方が、審査に通過できる可能性は高いでしょう。

「地方銀行の融資審査」について、もっと詳しく知りたい方は下記の記事もご覧ください。

商工中金

商工中金は、政府・民間が共同で出資する中小・中堅企業専門の金融機関です。政府系金融機関としての性格も持っており、長期事業資金や制度融資などを安定的に供給しているのが特徴です。商工中金のスタッフは非常に優秀なことは有名であり、商工中金から融資を受けているだけで、他の金融機関も融資に積極的になる傾向があります。

メガバンクなどと比べると、中小企業の実情に合わせた柔軟な審査が期待でき、独自のネットワークを活かした経営支援も受けられます。

「商工中金の融資審査」について、もっと詳しく知りたい方は下記の記事もご覧ください。

都市銀行(メガバンク)

メガバンクのような都市銀行では、かなり低い金利で大口の融資を受けることができます。ただし、信用金庫や信用組合・地方銀行と比べると審査の難易度はぐっと上がるため、審査落ちになってしまう可能性も高いです。

プロパー融資を利用することで億単位の金額の融資を受けることも可能なので、まとまった金額の資金調達を行いたい場合は、優先的に検討すべきと言えるでしょう。

「メガバンクの法人融資」について、もっと詳しく知りたい方は下記の記事もご覧ください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「銀行融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

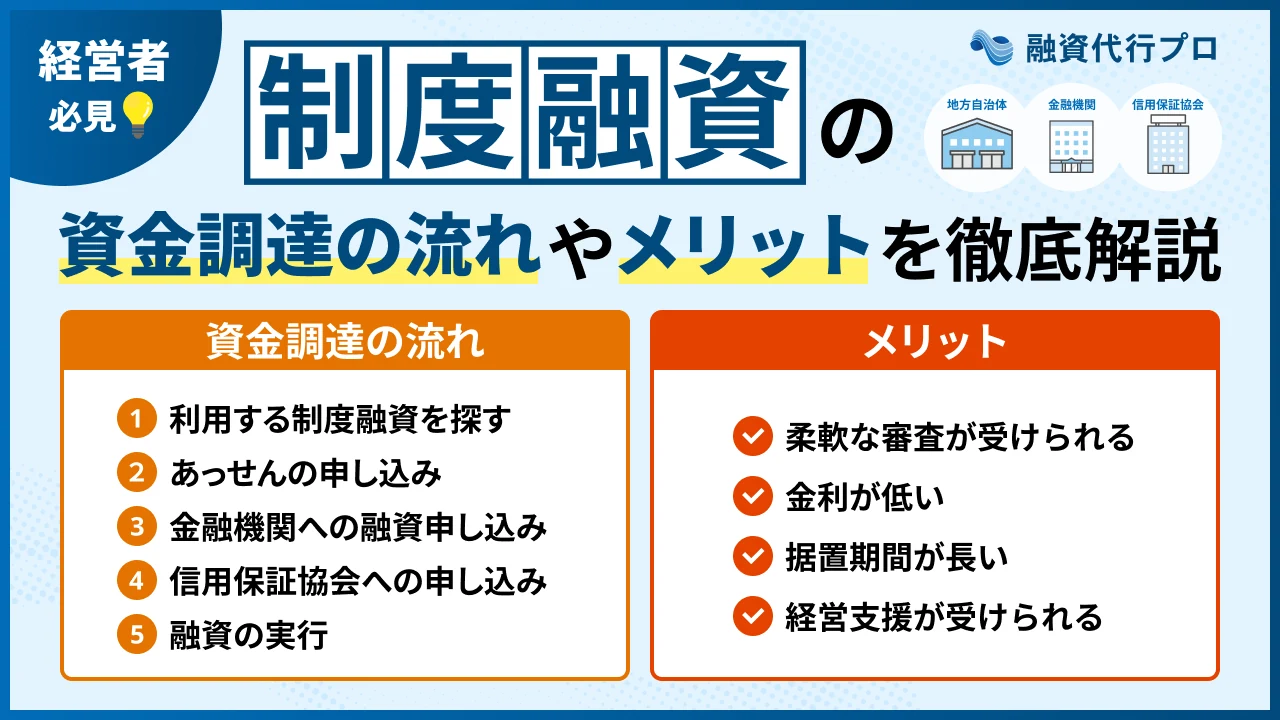

デットファイナンス3. 制度融資(国や地方公共団体の融資制度)

国や地方公共団体から借りる公共融資は、低金利で融資を受けられる大きな特徴があります。また、公共融資の制度は個人事業主や中小企業を支援する目的で設けられていることが多いので、審査に通りやすいというのもメリットです。

そのため、資金調達の検討時には、最初に検討すべき手段だと言えるでしょう。担保の有無および事業拡大のための融資なのか創業融資なのかなどは、それぞれの自治体によって異なります。

なお、「制度融資の内容や申請の流れ、メリット・デメリット」について詳しく知りたい方は、下記の記事が参考になるので必ずご覧ください。

デットファイナンス4. ビジネスローン

銀行やノンバンクが取り扱っているビジネスローンを利用することでも、事業資金を調達することができます。ノンバンクが取り扱っているものが中心になりますが、無担保無保証でも融資を受けられることが多いです。

ノンバンクとは?

預金ができない(機能がない)金融機関のこと。つまり預金はできず、融資だけをやっている金融機関をノンバンクと呼びます。ノンバンクは「怪しい会社」と感じる方もいますが、銀行とノンバンクは役割の違いなだけであって、全く怪しい会社ではありません。

さらに、ノンバンクは「貸金業法」に沿って運営している金融機関であり、「銀行法」に沿って運営される銀行とは法律においても違いがあります。

ノンバンクは「ビジネスローン」「消費者金融」「信販」「リース」「不動産専門ローン」「ファクタリング」など、多くの種類があります。

また、場合によっては即日融資を受けられることもあるので、急いで資金調達を行わなければならない場合には向いている方法と言えるでしょう。

ただし、金利設定はそこそこ高めなので、返済が長引くと利息負担が経営を圧迫してしまう可能性があります。事前にしっかりと返済計画を立てたうえで利用するように心がけましょう。

「即日で借りれるおすすめのビジネスローン」や「審査が通りやすいビジネスローン」について詳しく知りたい方は、下記の記事もご覧ください。

デットファイナンス5. 不動産担保ローン

不動産担保ローンは、不動産を担保にして融資を受けられるローンです。担保にする不動産にもよりますが、比較的低金利でまとまった金額の融資を受けられるのがメリットです。

ただし、万が一返済できなくなってしまった場合、不動産を手放さなければならないリスクがあるということは、念頭に置いておかなければなりません。

「低金利でおすすめの不動産担保ローン」を詳しく知りたい方は、下記の記事をご覧ください。

デットファイナンス6. 流動資産担保融資「ABL」

流動資産担保融資「ABL」は、在庫や機械設備・売掛金などのようなすぐに現金化できる資産を担保として受ける融資のことです。不動産担保や保証人不要で融資を受けられるのが、大きなメリットです。

ただし、金融機関がABLにあまり前向きでないことも多く、まとまった金額の資金調達を行うのが難しいということは、念頭に置いておく必要があります。

「流動資産担保融資(ABL)の資金調達方法や成功事例」を詳しく知りたい方は、下記の記事をご覧ください。

デットファイナンス7. 売掛債権担保ローン(売掛債権担保融資)

売掛債権担保ローン(売掛債権担保融資)は、その名の通り売掛債権を担保にして利用できるローンのことです。無担保のビジネスローンよりは金利が低めですし、売掛債権額によってはまとまった金額の資金調達も可能です。

ただし、売掛債権担保ローン(売掛債権担保融資)を取り扱っている金融機関自体が少ないため、そもそも選択肢として検討できない可能性もあります。

デットファイナンス8. レベニュー・ベースド・ファイナンス(RBF)

レベニュー・ベースド・ファイナンス(RBF)とは、「将来、発生すると予測される売上」の一部を現金化して資金調達する手法です。

比較的新しい資金調達手法ですが、「銀行融資が難しい」「株式の希薄化をしたくない」、そんなベンチャー・スタートアップ企業に向いている資金調達方法として、最近、注目が集まっています。

レベニュー・ベースド・ファイナンス(RBF)は、将来的な売上予測があれば売上実績のない企業でも資金調達できるのが特徴です。筆者の体感値では、「エクイティからエクイティの間」のつなぎ資金として活用される事例も多くなってきたと感じています。

「レベニューベースドファイナンスの仕組みや事例、おすすめの業者」を詳しく知りたい方は、下記の記事をご覧ください。

デットファイナンス9. 手形割引

手形割引は、支払期日がまだ来ていない手形を銀行や手形割引業者に売却することで、現金化する方法です。自社が現金を手に入れられる権利を利用して資金調達を行うわけですから、その手形が後にきちんと現金化されてしまえば、デメリットらしいデメリットはありません。

ただし、手形が不渡りになった場合は買い戻す義務が発生するため、どの手形を利用するかには十分な注意が必要です。

デットファイナンス10. 既存融資の借り換え

既存の融資の借入を、より金利の低いところで借り換えることで、毎月の返済に余裕が生まれるようになります。毎月の返済に余裕が生まれて経営状況も上向いてくれば、新たな融資も期待できます。

ただ、金融機関での借り換えの審査は厳しいので、借り換え自体が行えない可能性があることも、考慮に入れておく必要があります。

「融資の借り換えのコツや審査のポイント」を詳しく知りたい方は、下記の記事をご覧ください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「融資の借り換え」を成功させる /

※【毎日 限定5名まで!!】

デットファイナンス11. 社債・少人数私募債

社債も資金調達の方法としてはメジャーなものですが、そのなかでも「少人数私募債」はとくに中小企業向けの方法です。発行会社の縁故者が引受人となって発行される社債であり、担保や保証人・審査が不要で、低コストでの資金調達が可能です。

ただし、発行総額を1億円未満にするという制限があるため(告知をしない場合)、大がかりな資金調達が必要となる際は、別の方法と併用することを考えなければなりません。

「社債・少人数私募債の発行方法や流れについて」を詳しく知りたい方は、下記の記事をご覧ください。

デットファイナンス12. リスケジュール(リスケ)

融資の返済をリスケジュール(リスケ)してもらって一時的に猶予を得ることで、その間に資金を調達する算段を立てることができます。リスケによって直接資金調達を行えるわけではありませんが、時間的猶予が得られるということは、非常に重要です。

逆に、資金調達のめどが立たない場合には、リスケはただの時間稼ぎにしかならない可能性が高いので、あまり効果的ではありません。

「日本政策金融公庫のリスケ交渉」や「銀行のリスケ交渉」について詳しく知りたい方は、以下の記事をご覧ください。

デットファイナンス13. 家族や知人からの借り入れ

家族や知人から借り入れる場合は、とくに形式ばった審査などを受けずに資金調達を行うことができます。ただし、金融機関などから融資を受ける場合よりも調達できる金額が少なくなってしまうのは、致し方ないことでしょう。

また、返済の取り決めなどをしっかりしておかなければ、後々トラブルになって人間関係が崩れてしまう可能性もあります。

デットファイナンス14. 取引先から借りる「前払い(前受金)システム」

一般的に商売においては、商品やサービスを提供したあとにお金を払ってもらうのが普通です。しかし、商品やサービスに自信があったり取引先との付き合いが長かったりするなら、前払い(前受金)でお金を支払ってもらうことも可能でしょう。

取引先との力関係によっては成立しない場合もあるので、すべての方におすすめという方法ではありませんが、検討する余地は十分あると言えるでしょう。

デットファイナンス15. 従業員から借りる「社内預金制度」

社内預金制度を利用すれば、社員から資金調達を行うことが可能になります。社内預金制度は任意加入となっており、社員から預けられたお金に対して年率0.5%以上の利息を付けることが義務付けられています。

社員にとっては銀行に預金するよりも高い利息が付きますし、会社にとっては銀行などから融資を受けるよりも低金利で資金調達ができるため、双方にとってwin-winの方法です。

会社と社員との信頼関係が前提にはなりますが、導入を検討してみる余地はあるでしょう。

「社内預金制度を運転資金に活用するメリット・デメリット」を詳しく知りたい方は、下記の記事をご覧ください。

デットファイナンス16. 法人カードのキャッシング

法人カードを所有している場合は、法人カードに付帯しているキャッシング機能を利用して資金調達を行うことができます。すでにカードを所有しているのであれば、あらためて申し込みなどせずにすぐにキャッシングを行うことが可能なので、急いで資金調達を行う必要があるときなどには、非常に重宝します。

ただし、カードのキャッシングで調達できる金額はそこまで大きくないため、あくまでもほかの方法の「つなぎ」くらいの感覚でいるほうがよいでしょう。

「キャッシングができるおすすめの無料の法人カード」を詳しく知りたい方は、下記の記事をご覧ください。

デットファイナンス17. コミュニティ・クレジット

コミュニティ・クレジットは、地域社会で関係性のある企業同士が共同で出資をして信託会社を設立し、金融機関からの融資を受けやすくするための相互扶助の仕組みです。信託会社が金融機関から融資を受けて、参加企業が資金調達を行いたい場合には、信託会社から融資を行う形になります。

ただ、実現できているコミュニティがほぼなく、非常に難しい資金調達の方法であるため、資金調達時の優先順位は低くなるでしょう。

「コミュニティ・クレジットの仕組み」を詳しく知りたい方は、下記の記事をご覧ください。

エクイティ・ファイナンス(資本増加による資金調達)

エクイティ・ファイナンスは、資本の増加によって資金調達を行う方法で、大きく分けて下記9つの手法があります。

- 第三者割当増資

- エンジェル投資家

- ベンチャーキャピタル(VC)

- 中小企業ファンド

- 新株予約権(ストック・オプション)

- 従業員持株会

- クラウドファンディング

- M&A・MBO・LBO

- IPO(株式公開・上場)

エクイティ・ファイナンスに分類される資金調達の方法それぞれの特徴は異なりますが、エクイティ・ファイナンス全体としてのメリットやデメリットとしては、主に以下のようなことが挙げられます。

| メリット | デメリット |

| 返済義務がない 多額の資金調達が可能 財務体質の強化につながる | 経営介入される可能性あり 配当金等を支払う必要がある 株主が安定せず、経営が不安定に 常にプレッシャーあり |

エクイティ・ファイナンスに分類される具体的な方法の特徴を解説していきます。

※エクイティ・ファイナンスのメリットデメリットについて詳細を知りたいという方は、下記の記事もご覧ください。

エクイティファイナンス1. 第三者割当増資

第三者割当増資は、既存株主以外の新しい出資者に新株を発行することで資金調達をする方法です。短期間で高額な資金調達が可能ですし、返済義務もありません。ただし、発行済株式数が増加することで株式の希薄化を懸念する既存株主によって、反発される可能性があります。

「第三者割当増資の詳しい内容やメリットデメリット」について詳しく知りたい方は、下記の記事が参考になるのでぜひご覧ください。

エクイティファイナンス2. エンジェル投資家

エンジェル投資家もベンチャーキャピタルと同様に、将来性が見込める企業や事業に対して出資を行っています。エンジェル投資家自身も元々経営者だった、もしくは現役の経営者であることも多いので、経営に関するアドバイスをもらえることもあります。

ベンチャーキャピタルよりも出資を受けられる金額が少ない、そもそも伝手がないとエンジェル投資家に会うことが難しいという点が、デメリットとして考えられます。

「エンジェル投資家からの資金調達方法や特徴」について詳しく知りたい方は、下記の記事が参考になるのでぜひご覧ください。

エクイティファイナンス3. ベンチャーキャピタル(VC)

ベンチャーキャピタル(VC)は、将来性の高そうな企業や事業に出資を行う会社です。ベンチャーキャピタルから出資を受けられれば、億単位の資金調達も可能なので、事業展開のスピードを格段に早めることができます。

ただし、経営に介入される可能性もあるので、自分たちのペースで事業を進めていきたい場合にはそこがネックとなるかもしれません。

「ベンチャーキャピタルから資金調達する方法」を詳しく知りたい方は、下記の記事が参考になるのでぜひご覧ください。

エクイティファイナンス4. 中小企業ファンド

中小企業ファンドは、ベンチャーキャピタルによって設立される投資事業有限責任組合のことです。目的に応じて都度ファンドを組成し、投資家から資金を集め、その資金がファンドに参加しているベンチャー企業への出資金の源泉になります。

かなり限定された資金調達方法ではありますが、ファンドへの参加が可能ならば検討してみる余地はあるでしょう。

「中小企業ファンドの仕組みや具体的な資金調達方法」について詳しく知りたい方は、下記の記事が参考になるのでぜひご覧ください。

エクイティファイナンス5. 新株予約権(ストックオプション)

新株予約権(ストックオプション)は、あらかじめ設定された価格で新株を購入できる権利のことですが、社債に付与することも可能です。ストックオプションが付与されている社債のほうが投資家に購入してもらいやすいので、社債発行の際にはストックオプションを有効活用するのもひとつの方法です。

ただし、ストックオプションはあくまでも新株購入に魅力がある場合に効果を発揮しやすいものなので、企業の経営状況などによってはストックオプションの効果が薄れてしまう可能性があることには、注意しておきましょう。

「ストックオプションの手続きや調達方法」について詳しく知りたい方は、下記の記事が参考になるのでぜひご覧ください。

エクイティファイナンス6. 従業員持ち株会

従業員持ち株会は、従業員が毎月一定の金額を給料から天引きすることによって会社の株を購入する仕組みのことで、安定した資金調達を行うことが可能です。従業員に株を持ってもらうのは企業にとっても安心ですし、従業員のモチベーション向上にもつながります。

ただし、会社は株を所有している従業員に対して配当を出し続けることが前提となるので、会社の規模によっては配当が経営を圧迫する要因となってしまう可能性もあります。

「従業員持ち株会の仕組みやメリット・デメリット」について詳しく知りたい方は、下記の記事が参考になるのでぜひご覧ください。

エクイティファイナンス7. クラウドファンディング

クラウドファンディングは、新商品や新事業などのアイデアを専用のサイトで公開して、ネット上で広く資金を募る方法です。資金調達に際して審査を受ける必要がありませんし、調達した資金を返済する必要もありません。

事業の進捗などは出資者に厳しくチェックされるので、状況や進捗については適宜報告する必要があります。

「クラウドファンディングで資金調達するメリット・デメリット」について詳しく知りたい方は、下記の記事が参考になるのでぜひご覧ください。

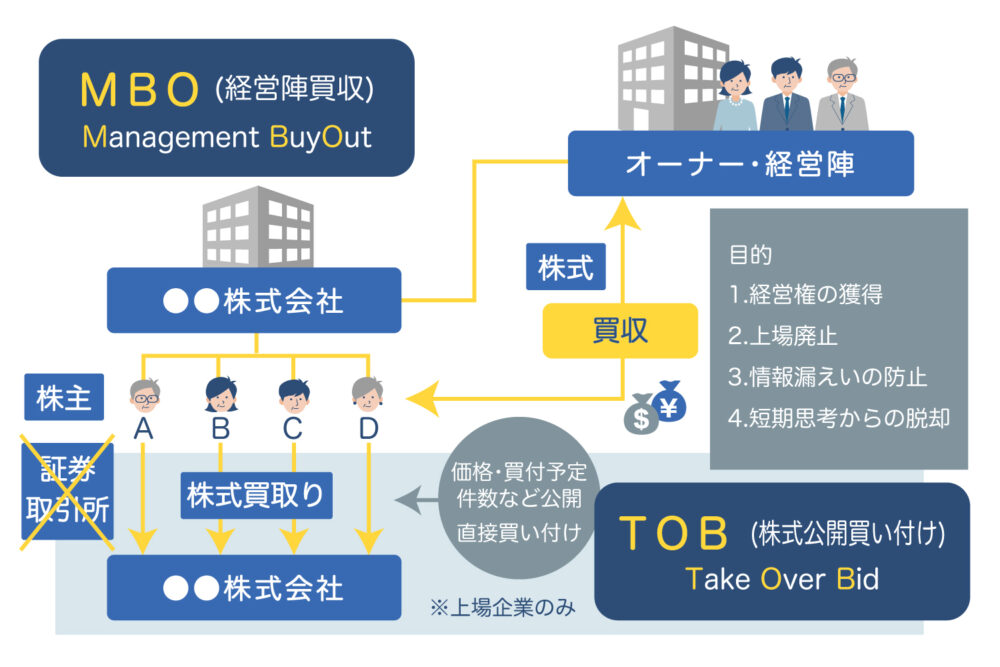

エクイティファイナンス8. M&A / MBO(マネジメントバイアウト) / LBO(レバレッジド・バイアウト)

会社の事業部門・子会社の譲渡売却(M&A)、オーナーが会社役員に会社を譲渡(MBO)、または、買収先の会社の価値を担保に融資を受けるLBO(レバレッジド・バイアウト)などで資金調達を行うことも可能です。

会社の本業と直接的に関係ない事業部門を売却することで、資金調達と同時に財務体質の改善や、事業部門間でのシナジーの強化なども期待できます。譲渡・売却する事業部門や子会社に属する従業員から反発を受ける可能性もあるので、事前にしっかりと説明する時間を設けて、納得してもらうことが重要です。

なお、「MBOの仕組みや資金調達方法」、「LBOの融資のやり方や成功事例」、「M&Aの銀行融資のポイント」について詳しく知りたい方は、下記の記事が参考になるので必ずご確認ください。

エクイティファイナンス9. IPO(株式公開・上場)

IPOを行い株式公開・上場を果たしてしまえば、資金調達は非常に行いやすくなります。個人投資家が株式市場で自社の株を売買できるようになるので、大きな金額の資金を容易に調達できるようになるからです。

ただし、自社株を誰でも購入できる状態にすることで、第三者による買収リスクにさらされることになるということは、念頭に置いておかなければなりません。

なお、「IPOのメリット・デメリット」について詳しく知りたい方は、下記の記事が参考になるので必ずご確認ください。

アセット・ファイナンス(資産の現金化による資金調達)

アセット・ファイナンスは、資産の現金化で資金調達する方法で、大きく分けて下記11つの手法があります。

- 使っていない資産を売る

- 無駄な在庫を売る

- 売掛債権を売る(ファクタリング)

- セール&リースバック

- 不動産リースバック

- 営業権を売る

- 売掛金・売掛債権の回収

- 法人保険を解約する

- オフィスの敷金(保証金)を回収する

- 経営者への貸付・仮払金を回収する

- 火災保険・地震保険の保険金請求

アセット・ファイナンス全体としてのメリットやデメリットとしては、主に以下のようなことが挙げられます。

| メリット | デメリット |

| 返済義務がない 資産をオフバランス化できる 売却する資産によっては高額な資金調達も可能 | 売却できる資産がなければ利用不可 換金額が資産の質に左右される 企業の信用が低下する可能性がある 銀行など金融機関から融資が出づらくなる |

アセット・ファイナンスに分類される具体的な方法の特徴を、それぞれ丁寧に解説します。

※アセット・ファイナンスについて詳しく知りたいという方は下記の記事もご覧ください。

アセットファイナンス1. 使っていない資産を売る

会社が所有している使っていない資産を売ることで、資金調達を行うことができます。資産の種類は不動産や有価証券などさまざまですが、資金調達を行うと同時に、後に発生するであろう税金の支払いを避けることにもつながります。

ただし、売却する資産によっては、十分な資金調達を行えない可能性があります。そもそも、売却できるような資産を所有していない場合もあるでしょう。

「資産売却で資金調達をする方法」について詳しく知りたい方は、下記の記事をご覧ください。

アセットファイナンス2. 無駄な在庫を売る

無駄な在庫を売却することで資産調達を行うという方法も、場合によっては有効です。販売方法やチャネルなどを工夫する必要はありますが、在庫を適切な量に抑えることができて資金調達ができるのであれば、まさに一石二鳥です。

本来の価格より低めの価格で売らなければならないことが多いため、この方法だけで十分な資産を調達することは難しく、ほかの方法と併用しながら実践する形になるでしょう。

「在庫を売却してスグに資金調達する方法やメリット」について詳しく知りたい方は、下記の記事をご覧ください。

アセットファイナンス3. 売掛債権を売る(ファクタリング)

売掛債権を売却して現金化する、ファクタリングと呼ばれる方法も、資金調達を行ううえではメジャーな方法のひとつです。ファクタリングは現金化までのスピードが早いのが大きなメリットで、最短即日で資金調達を行うことも可能です。

ただし、ファクタリングを行っていることが取引先に露見すると、資金繰りや経営状況を疑われてしまうかもしれない点には、注意しておきましょう。

なお、「即日で資金調達できるおすすめのファクタリング業社を比較したい」方は、下記の記事が参考になるので必ずご参考ください。

アセットファイナンス4. セール&リースバック

資産を売却すると事業が立ち行かなくなってしまう場合は、売却後にリース契約を結んでそのまま使い続ける、セール&リースバックという方法がおすすめです。事業はこれまで通り継続できますし、資産売却によるまとまった資金も手に入れることができます。

ただ、リースという形で利用することになるので、毎月利用料としてリース料金を支払わなければならず、これは銀行で融資を受けた場合と比較すると割高なケースが多いです。

「セールス&リースバックのメリットデメリット」について詳しく知りたい方は、下記の記事をご覧ください。

アセットファイナンス5. 不動産リースバック

不動産のリースバックはセール&リースバックの一種で、持ち家や自社ビルなどを売却した後、リース契約を結んで利用する方法です。不動産の規模にもよりますが、まとまった資金を調達しやすいのがメリットです。

ただし、不動産の売却金額は、普通に売却した場合の相場の金額よりも低めになってしまうことが多く、その点がネックといえるでしょう。

「不動産リースバックのおすすめの業者やメリット・デメリット」について詳しく知りたい方は、下記の記事をご覧ください。

アセットファイナンス6. 営業権を売る

売却して資産調達できるものは実体のある「モノ」(有形資産)だけに限らず、特許やブランド・開発権のようなもの(無形資産)も、売却することができます。どの程度の金額で買い取ってもらえるかはケースバイケースですが、ネームバリューのあるブランドなどであれば、かなり高額での買い取りも期待できるでしょう。

ただし、売却・譲渡したことによってそれ以降の事業に影響が出る可能性もあるので、実際に行うかどうかは慎重に判断すべきです。

「営業権譲渡の価格相場やメリット・デメリット」について詳しく知りたい方は、下記の記事をご覧ください。

アセットファイナンス7. 売掛金・売掛債権の回収

売掛金の入金が遅れている取引先から売掛債権を回収することも、資金調達の手助けになるでしょう。売掛金を回収することは当然の権利ですし、事業運営に何らかの負担が生じるわけでもありません。

ただし、売掛金の回収を迫った取引先との関係性が変化してしまう可能性があるため、手続きは慎重に進めるべきです。

「売掛金を取引先から回収する交渉術」について詳しく知りたい方は、下記の記事をご覧ください。

アセットファイナンス8. 法人保険を解約する

会社として法人保険に加入している場合は、法人保険を解約することで受け取ることができる解約返戻金を、資金源にするのもよいでしょう。保険の解約はとくに審査などが必要なわけではないので、確実に資金を調達することができます。

ただし、加入期間によっては思ったほどの金額が受け取れない可能性があること、保険を解約すると万が一の際の備えがなくなってしまうことなどはデメリットです。

「法人保険の解約返戻金や、契約者貸付で資金調達する方法」について詳しく知りたい方は、下記の記事をご覧ください。

アセットファイナンス9. オフィスの敷金(保証金)を回収する

オフィスを契約する際に支払っている敷金や保証金を返金してもらえれば、それを資金源にすることもできます。貸主や管理会社との交渉は必要になりますが、うまくいけばまとまった金額が手元に戻ってくるでしょう。

ただ、貸主が敷金の返金を求められるというのは、基本的に稀なケースです。うまく交渉できる自信がなければ、別の方法を検討するほうが資金を調達できる可能性は高いかもしれません。

「オフィスの敷金(保証金)変換による資金調達方法」について詳しく知りたい方は、下記の記事をご覧ください。

アセットファイナンス10. 経営者への貸付・仮払金を回収する

経営者自身が会社から借りているようなお金があるのであれば、それを返済することで一時的な資金調達が可能でしょう。

役員貸付金や仮払金を解消することで金融機関からの評価も高くなるので、今後の資金調達をよりよい条件で行える可能性も広がります。

ただし、あくまでも一時的な対処という認識が必要です。貸付金を回収することで生まれる時間的猶予をもって、ほかの資金調達方法を検討しなければなりません。

「役員仮払金や役員貸付金の精算による資金調達法」について詳しく知りたい方は、下記の記事をご覧ください。

アセットファイナンス11. 火災保険・地震保険の保険金請求で資金調達

思いもよらぬ事故など、火災保険や地震保険で保険金の請求を行えるような事象が生じている場合、保険金で資金調達をできる可能性もあります。意外な要件で保険請求ができる可能性もあるため、まずは一度調査してもらうとよいでしょう。

当然ながら、保険金を請求する際に虚偽の内容を申告してはなりません。発覚した場合は保険解約となることもあるため、十分注意してください。

「火災・地震保険の保険金請求や申請方法について」や、「おすすめの火災保険申請サポート業者」について詳しく知りたい方は、下記の記事をご覧ください。

その他の資金調達方法

ここまで紹介してきた3つの資金調達方法である「デットファイナンス」「エクイティファイナンス」「アセットファイナンス」のいずれにも分類されない方法としては、「補助金・助成金を利用する」という方法が挙げられます。

補助金・助成金について解説をしていきます。

補助金・助成金

補助金や助成金は主に国や地方公共団体が設けている制度であり、起業や事業拡大のためなどに「返済不要の資金」を調達することができます。返済不要であることのメリットは非常に大きく、返済のことを気にすることなく事業展開を行うことができます。

ただし、申請してから実際に資金を調達できるまでに時間がかかることも多く、場合によっては審査が必要なこともあります。補助金や助成金で資金を調達しようと考えている場合は、利用しようと思っている補助金や助成金の概要について、事前に確認しておくのが望ましいでしょう。

なお、「補助金・助成金で資金調達する方法や申請方法」については下記の記事を参考にしてください。ただし、補助金の申請はとても難解・煩雑でかなりハードルが高いと有名です。

もし「補助金を受けたいが、あまり時間を使えない…」そんな方は、補助金の申請代行サービスが有効です。「補助金申請代行サービスの手数料相場や業者選びのコツ」については、下記の記事を参考にしてください。

赤字決算の企業でもできる資金調達の方法

赤字決算の企業では、金融機関から融資を受けるのはなかなかハードルが高く、ベンチャーキャピタルやエンジェル投資家などから出資を受けるのも難しいでしょう。赤字決算の場合は、まず最適な金融機関を選ぶところから始めます。

おすすめは、「日本政策金融公庫」や地域密着型の「信用金庫」「信用組合」です。

相談先を決めた後は、資金繰り計画書・経営改善計画書を用いて、間違いなく赤字が解消できる証明をしましょう。また融資金額と使途を明確にしておくことも、信用獲得のためには重要です。

それでも難しい場合、ファクタリングやクラウドファンディングなどの赤字決算でも資金調達ができる可能性のある方法も検討しましょう。相談先や方法を理解して、効率よく資金調達に取り組んでみてください。

「赤字決算でも融資を受けるコツやテクニック」を詳しく知りたい方は、下記の記事が参考になるので必ずご確認ください。

事業規模別のおすすめの資金調達方法

最後に、目的や事業規模別のおすすめの資金調達方法について解説します。企業規模ごとにおすすめの資金調達方法は、以下の通りです。

| 事業規模 | おすすめの資金調達方法 |

| 1.中小・中堅企業 | 日本政策金融公庫 信用金庫 地方銀行 信用保証協会付き融資 商工中金 ビジネスローン 補助金や助成金 少人数私募債 / 社債 クラウドファンディング ファクタリング IPO など |

| 2. ベンチャー企業 | ベンチャーキャピタル(VC) エンジェル投資家 日本政策金融公庫 地方銀行 信用保証協会付き融資 補助金や助成金 社内預金制度 クラウドファンディング など |

| 3. フリーランス/個人事業主 | 日本政策金融公庫 信用金庫 信用保証協会付き融資 家族や知人から借り入れ 補助金や助成金 クラウドファンディング ビジネスローン など |

1. 中小・中堅企業

中小・中堅企業の場合は、融資を受けるのであれば日本政策金融公庫や、付き合いのある信用金庫、地方銀行などが中心となるでしょう。また少人数私募債も、有力な選択肢のひとつです。

また、銀行融資の審査になかなか通らない場合は、ビジネスローンや不動産担保ローンが有力な選択肢となります。また、取引先が数多くある場合は、ファクタリングでもある程度まとまった資金を調達することができるでしょう。

IPOを行ってより資金調達を行いやすい環境に身を置くというのも、先のことを見据えるとありえない選択肢ではありません。

2. ベンチャー企業

ベンチャー企業の場合は、事業内容に新規性があるのであれば、ベンチャーキャピタルやエンジェル投資家などからの出資が期待できます。

逆に金融機関からは融資を受けにくいことが多いので、融資を受ける場合は公的融資や日本政策金融公庫などが中心になるでしょう。優秀な社員を集めることも目的として、社内預金制度を導入するというのも、検討に値する選択肢です。

もちろん、クラウドファンディングなどもまとまった資金を調達できる可能性のあるひとつの手段となるでしょう。

なお、最近のトレンドであるベンチャーデットで資金調達することも検討すべきです。もしベンチャーデットについて詳しく知りたい方は、下記の記事が参考になるので必ずご確認ください。

3. 個人事業主(フリーランス)・小規模事業者

個人事業主・フリーランス・小規模事業者は、総じて資金調達を行いにくい傾向にあるので、公的融資や日本政策金融公庫を頼るのがよいでしょう。必要な資金調達額もそこまで大きくないことが多いため、家族や知人からの借り入れでも十分必要額をまかなえることが多いです。

補助金や助成金の利用も検討しながら、事業内容によってはクラウドファンディングで出資を募るのがよいでしょう。

なお、「個人事業主が使いやすい資金調達方法と調達のコツ」について、もっと詳しく知りたい方は下記の記事が参考になります。必ず目を通しておきましょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金調達」がグッと楽になる/

※【毎日 限定5名まで!!】】

自社の規模や置かれている状況に最適な方法で資金調達を行おう

資金調達は非常に奥深く、かつ幅広いものです。「どの資金調達手法を行うべきか?」は、その会社の状況や資金調達の目的によって大きく異なります。それぞれの資金調達法のメリット・デメリットを把握した上で、しっかりと比較検討をおこない、自社に最適な資金調達法を選びましょう。

もし、本記事のようなたくさんある資金調達方法から「自社に適切な資金調達方法を模索したい方」は、成果報酬型の資金調達代行サービスである「融資代行プロ」にご相談(無料)ください。

「融資代行プロ」のサービスを活用すると、資金調達のプロ人材が、あなたに代わってあなたの会社に有利(ピッタリ)な資金調達方法を模索し、資金調達を代行してくれるので、「あなたは煩雑で面倒な資金調達の業務から解放」されますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金調達」がグッと楽になる/

※【毎日 限定5名まで!!】】

_20250924.png)