信用金庫から融資を受けたいと思っている経営者であれば、こんなことに不安や疑問をお持ちではないでしょうか?

「信用金庫から融資を受けたいが、融資審査に通るか不安…」

「信用金庫の融資審査の基準や、審査にかかる時間、審査通過の必要条件を知りたい…」

「信用金庫から融資を受けるコツや、メリットデメリットを知りたい」

事業拡大や設備投資、運転資金の確保ために融資が必要な経営者にとって、実は、信用金庫との融資取引はとても重要です。

融資の相談先として「日本政策金融公庫」や「地方銀行、「メガバンク」と並んで候補にあがるのが「信用金庫」です。同じ融資を取り扱う金融機関のため、ほぼ同じものと見られることが多いです。

しかし実際は、同じ金融機関でも多方面で大きな違いがあり、金融機関選びを間違えると最悪、会社の資金繰りを逼迫させる原因にもなるのです。実は信用金庫こそ、中小企業や小規模事業者こそ積極的に活用・お付き合いすべき金融機関であることは、あまり知られてはいません。

特に、以下の2つの事業者は「信用金庫」から融資が向いています。

- 年商3億円以下の法人・個人事業主

- 不動産大家業を営んでいる方

なぜなら、信用金庫がこれらの事業者を主な取引先としているためです。メガバンクや地方銀行に比べて、事業規模の大きくない中小企業や個人事業主に対して、信用金庫のような地域密着型の金融機関は、資金繰りや経営の悩みに対して柔軟かつ丁寧に対応してくれる重要なパートナーとなるからです。

この記事では、信用金庫の特徴から審査を通すコツ(実際の審査って甘いのか?)まで、信用金庫についてのイロハを徹底解説します。

筆者は「融資代行プロ」という資金調達サービスで、たくさんの経営者の信用金庫からの資金調達をご支援実績があります。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事ではそんな筆者の経験をもとに、「信用金庫の融資審査」を中心に解説し、「審査のコツ」や「メガバンク・地方銀行・信用組合との違い」について解説します。融資の現場で培ったリアルで濃い内容なので「ブックマーク」して、あとから何度も読み返すことをオススメします。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用金庫の融資」に強いコンサルに相談/

※【毎日 限定5名まで】

信用金庫とは「特定地域の発展に寄与する金融機関」のこと

信用金庫とは、ある特定の地域の発展のために存在する金融機関であり、中小企業や個人事業主にとっては身近な金融機関です。

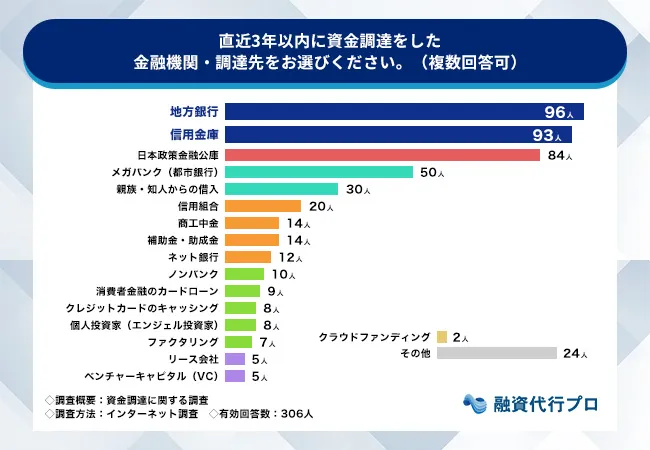

実際に、弊社の独自調査においても、信用金庫と融資取引のある中小企業の経営者は多数でした。

Q. 直近3年以内に資金調達をした金融機関・調達先をお選びください。(複数回答可)

1位:地方銀行 96名

2位:信用金庫 93名

3位:日本政策金融公庫 84名

4位:メガバンク(都市銀行) 50名

5位:親族・知人からの借入 30名

▼信用金庫との融資取引は圧倒的に多数

【調査概要】

- 調査タイトル:資金調達に関する調査

- 調査期間:2025年12月2日(火)~12月3日(水)

- 調査方法:インターネット調査

- 調査対象:資金調達の経験が3年以内にある全国の経営者

- 有効回答数:306人

信用金庫以外にも「地方銀行」「メガバンク(都市銀行)」などもありますが、何が違うのでしょうか?ここでは、どのような金融機関が、どんな目的で、どんな役割を担っているのかについて一緒に見ていきましょう。

信用金庫と「銀行」の違い【わかりやすく解説】

預貯金の取り扱いや融資など、さまざまな金融サービスを提供する点では、信用金庫も銀行も同じです。

しかし、運営目的や取引相手などに大きな違いがあります。信用金庫と銀行の違いについて次の表にまとめました。

◆信用金庫と銀行の違い

| 信用金庫 | 銀行 (メガバンク/地方銀行) | |

|---|---|---|

| 運営目的 | ・地域の活性化 ・金融の円滑化 ・地域住民の貯蓄の増強など | ・国民経済の発展 ・株主の利益 |

| 取引相手 取引資格 | ・組合員従業員300人以下 ・資本金9億円以下の事業者 | ・個人~大手企業まで幅広い ・取引資格には制限なし |

| 業務範囲 | ・融資は特定の条件を除いて組合員のみ ・預金額は無制限 | 制限なし |

| 根拠法 | 信用金庫法 | 銀行法 |

信用金庫に融資の相談をするときに特に意識したいのが、運営目的と取引相手・資格の部分です。

運営目的は銀行が営利を優先するのに対して、信用金庫は地域の発展や中小企業の資金繰り円滑化を重視します。運営を続けるためには利益も必要であるため、誰にでも簡単に融資をするわけではありません。

しかし、申込者の返済能力や年収などのデータだけを見て判断するのではなく、温度のある対応が期待できます。地域に根付いている中小企業やこれから新規事業を始める人にとって、信用金庫は銀行よりも融資の敷居が低いと考えてもよいでしょう。

ただし、信用金庫から融資を受けるには、組合員になる必要があります。

なお、「中小企業や個人事業主も、地銀やメガバンクと融資の取引をすべきなの?」と疑問に感じる方も多いと思います。

そんな方は、下記の記事を読めば、中小企業もお付き合いすべき理由yメリット・デメリット、審査基準、他の金融機関との違いも理解できます。ぜひ一度、ご一読ください。

信用金庫と「信用組合」の違い【わかりやすく解説】

信用金庫と信用組合は、どちらも「特定地域の中小企業・個人事業主を相互扶助することを目的とした金融機関」である点では同じです。

しかし、主に規模や業務範囲に違いがあります。

信用組合の特徴

信用金庫と比較して、小規模な金融機関です。理由は、信用金庫より更に地域性が強くて(エリアが狭い)、小規模企業をターゲットにしているためです。また、預金は原則として組合員のみを対象としているなど、預金の制限がない信用金庫と比べると業務範囲も異なっています。

その他にも根拠法や対象となる会員(組合員)資格が異なります。

以下に、信用金庫と信用組合を比較してみました。

◆信用金庫と信用組合の比較表

| 信用金庫 | 信用組合 | |

|---|---|---|

| 根拠法 | 信用金庫法 | 中小企業等協同組合法 |

| 主な目的 | ・地域経済の発展 ・地域住民、中小企業の支援 | ・組合員の相互扶助 ・組合員の利益向上 |

| 会員 利用対象 | 原則として営業地域内の個人・中小企業 | 原則として組合員のみ |

| 組合員資格 | 一定の条件を満たせば誰でも加入可能 | 職業・業種・地域などで限定されていることもある |

| 主な取引先 | 地域の個人事業主・中小企業 | 組合員(中小企業・個人事業主など) |

信用金庫と信用組合はどちらも地域密着型の協同組織金融機関ですが、根拠法は信用金庫が信用金庫法、信用組合が中小企業等協同組合法と異なります。信用金庫は地域全体の個人や中小企業を対象としており、預金や取引に関する制限が比較的少ない点が特徴です。

一方、信用組合は原則として組合員のみを対象とし、組合員資格が厳しく、小規模事業者向けで相互扶助の色合いがより強い傾向があります。いずれも営利を目的とせず、地域経済への貢献を重視している点は共通しています。

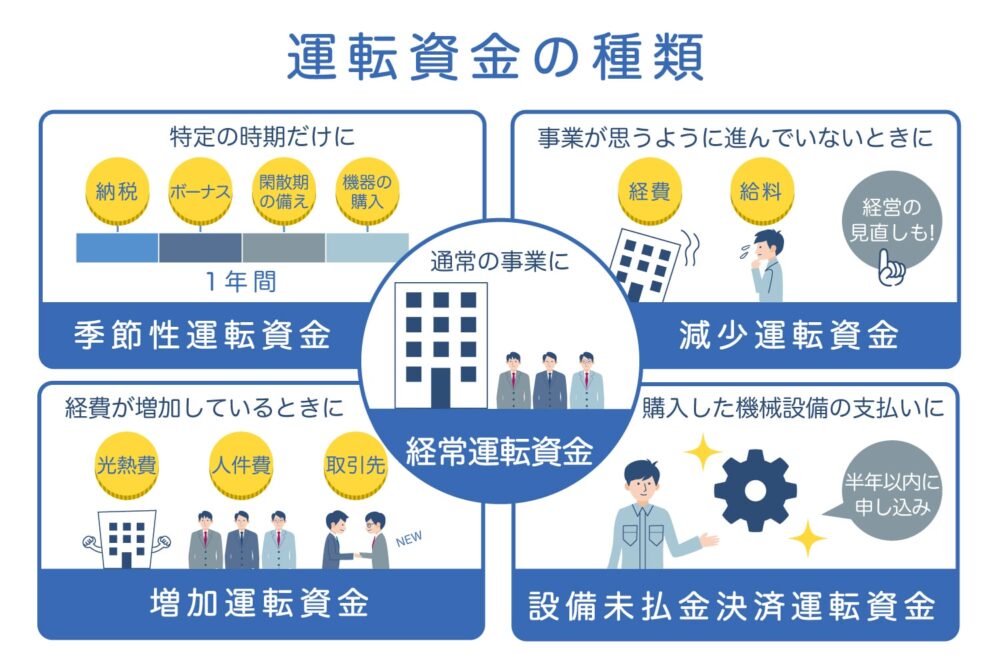

信用金庫で利用できる融資の種類

信用金庫が法人向けに提供している融資は、主に以下の3つです。

▼信用金庫で利用できる融資の種類

- 一般融資:中小企業のニーズに応じて提供している長期・短期資金の融資

- 制度融資:信用金庫と自治体、信用保証協会の3機関が連携して行う融資

- 代理貸付:信用金庫が日本政策金融公庫等の代理人となって行う融資

信用金庫から初めて融資を受ける場合は、信用保証協会の保証を付けて資金を借り入れる「信用保証協会付融資」を提案されるケースが多く見られます。

制度融資は、信用保証協会付融資と仕組みが似ており、自治体による「利子補給」「信用保証料の補助」を受けられる点が特徴です。通常、信用保証協会の保証を付けると返済負担が重くなりがちですが、自治体の補助を受けることで、コストを抑えながら無理なく返済を続けられます。

代理貸付は、信用金庫が日本政策金融公庫などの代理人として、政府資金の長期融資を行う仕組みです。日本政策金融公庫の代わりに信用金庫が窓口となるため、幅広い事業者が気軽に相談できるメリットがあります。

信用金庫の融資を受ける場合は、上記を参考に、どの制度を活用して資金調達するのか検討しておきましょう。

信用金庫で大口融資を受けるには「会員資格」が必要

信用金庫では700万円以上の大口融資を受ける場合は「会員資格」を取り、組合員にならなくてはいけません。この組合員になるためには、以下のいずれかの条件を満たす必要があります。

◆ 信用金庫の組合員になるための条件

- 信用金庫の営業地域内に「事業所」「住居」「勤務地」がある

- 信用金庫に出資金を支払う

- (事業者の場合)従業員が300名以下、資本金が9億円以下

なお「出資金」は、信用金庫によって出資金の最低取扱口数が異なります。事前に融資を受けたいと考えている信用金庫のWebサイトを参照しておきましょう。

この3つを満たしていれば信用金庫の会員資格を得ることが可能です。大口の融資を受ける場合は必ず必要になります。また、すぐに融資が必要でなくとも、信用金庫とのパイプを持っておくために組合員になるのもよいでしょう。

信用金庫と取引すべき「2つのタイプの事業者」

結論、下記の条件の法人・個人事業主は信用金庫と融資取引などでお付き合いをするべきです。

◆ 信用金庫と融資取引をすべき法人・個人事業主

- 年商3億円以下の法人・個人事業主

- 「不動産賃貸業」を営んでいる方

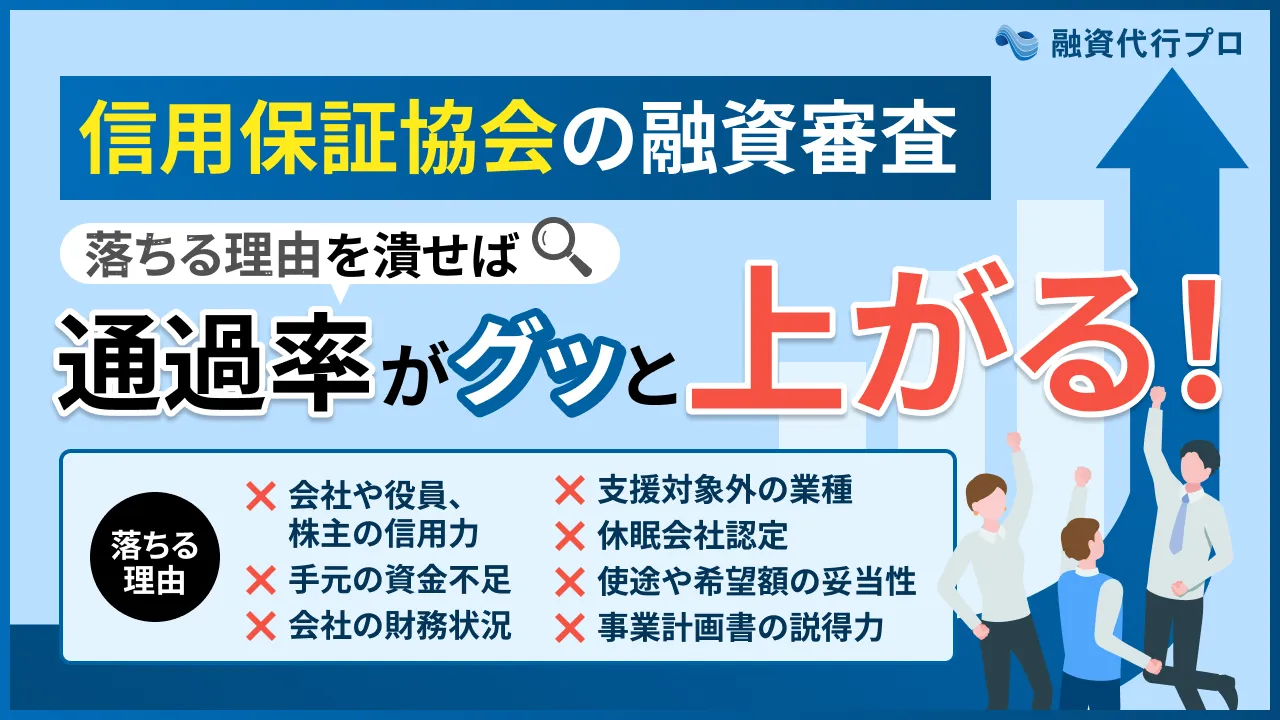

信用金庫の融資は「信用保証協会付き融資(通称:マル保)」と「不動産賃貸向け融資」がメインです。この特性を知っておくことで、信用金庫との上手なお付き合いの仕方が理解できるでしょう。

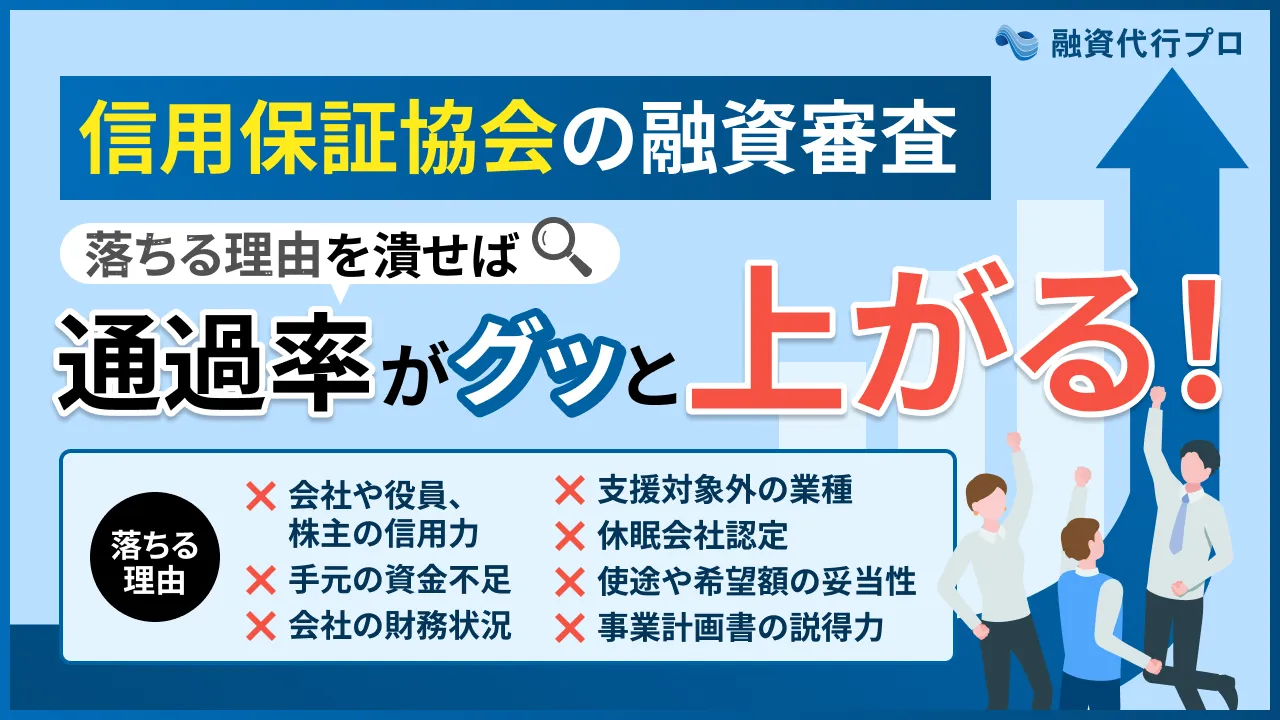

以下の記事では、「信用保証協会の融資審査」について詳しく解説しています。この記事を最後まで読めば、信用力が低いといわれる中小・零細企業でも信用保証協会の融資審査の通過率がグッと高まるでしょう。

タイプ1. 年商3億円以下の法人・個人事業主

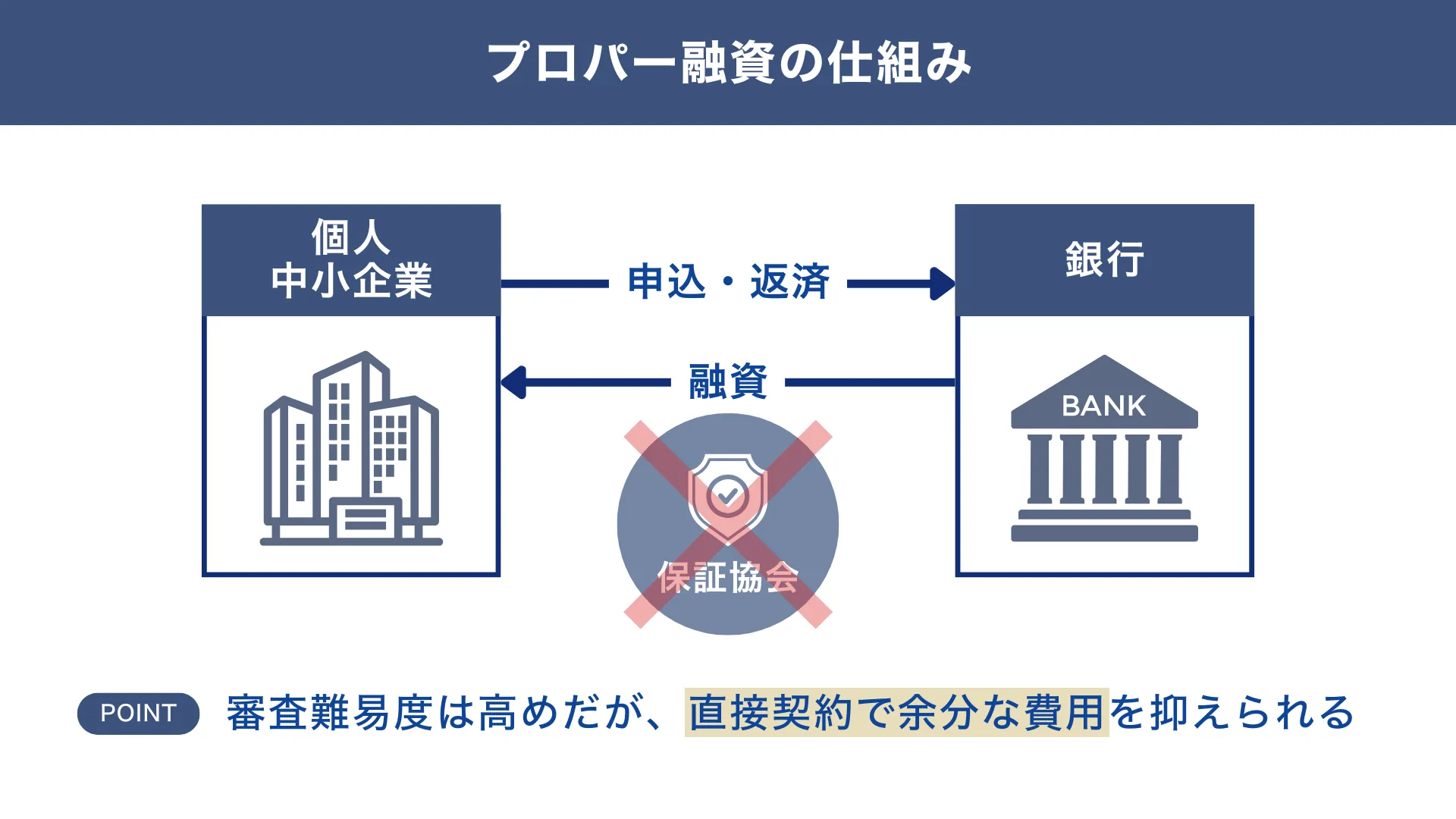

年商3億円の法人・個人事業主の資金調達の戦略としては「緊急時に備えて信用保証協会の枠をいかに温存するか」がポイントとなります。つまり、保証協会の枠を使わない「プロパー融資」もうまく組み合わせて活用するべきなのです。

▼プロパー融資の仕組み

もし、事業規模が小さいうちから「地方銀行」や「メガバンク」と融資取引をしてしまうと、融資の全てを「信用保証協会付き融資」とされる可能性が高く、信用保証協会の8,000万円の上限枠を使い切ってしまい、いざという時に信用保証協会付き融資が使えないリスクが生じます。

その点「信用金庫」であれば、年商1~1.5億円を超えたあたりからでも「プロパー融資」を検討してもらえる可能性があり、「信用保証協会付き融資」の枠を温存することができます。そのため、年商が3億円以下のうちは信用金庫と付き合っておくことで、将来的に融資の選択肢を広げやすくなり、資金調達の柔軟性も高めることができるのです。

信用金庫は、地域に根ざしたきめ細かな対応と、成長過程にある事業者への理解が深いため、最初の金融パートナーとして非常に適しています。

信用金庫に限らず、金融機関が融資できる限度額は、(本当にざっくり)「月商の3ヶ月分」、よっぽど評価が高い法人・個人事業主でも「〜5ヶ月」です。そうなると、年商3億円の法人・個人事業主であれば、最大でも1億2,500万円が融資限度となります。

▼融資限度額の例

年商:3億円

月商:2,500万円

融資限度:1億5,000万円

(2500万円*6ヶ月)

その中で、下記のような融資取引をすることで月商6ヶ月分の1億5000万円に近い融資取引を実現することができるのです。

▼年商6ヶ月分の融資取引の例

信用金庫の保証協会付き融資:8,000万円(保証協会限度枠内)

信用金庫のプロパー融資:1,000~3,000万円

日本政策金融公庫の融資:2,000万円(支店長決裁枠内)

上記の取引内容であれば、1億1,000万円〜1億3000万円までは信用金庫+日本政策金融公庫で融資調達が可能です。また上記で示した通り、信用金庫単体だけとお付き合いをするのではなく、補完的金融機関である「日本政策金融公庫」とのお付き合いもしておきましょう。

もちろん、3億円を超えたら「すぐに信用金庫と手を切らないといけない」というわけではありません。年商が3億円を超えてきたら、メイン銀行を信用金庫から地方銀行に切り替えて、サブ銀行を信用金庫に変えていくという戦略が有効になります。

タイプ2. 不動産大家業を営んでいる方

融資には、信用保証協会付き融資(通称:マル保)が前提となる信用金庫ですが、不動産賃貸業への融資にはかなり積極的です。どの信用金庫を選択するかにもよりますが、不動産賃貸業への融資であれば1億を超える融資もよく見ますし、なかには10億円レベルの融資をしているケースも見受けられます。

理由は、信用金庫が「不動産担保ベースの融資に慣れているから」です。実は全国の信用金庫の多くが、すべての融資額の40~50%が不動産向けへの融資です。(住宅ローンではなく、ほとんどが事業用の不動産向けです)

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用金庫の融資」に強いコンサルに相談/

※【毎日 限定5名まで】

信用金庫で融資を受ける「5つのメリット」

信用金庫で融資を受けるメリットは5つあります。

◆ 信用金庫で融資を受ける5つのメリット

- ノンバンクに比べて金利が低い

- 組合員優遇や配当金を得られる

- 貸し渋り・貸し剥がしが少ない

- 地域内の中小・零細企業でも融資を受けられる

- 親身に相談に乗ってくれる

それぞれ、詳しく解説します。

メリット1. ノンバンクに比べて金利が低い

これまでもお話してきたように、信用金庫は利益第一主義の団体ではありません。資金繰りに困った人を助けることや、地域活性化を目的としています。

そのため、「消費者金融」「ビジネスローン」「カードキャッシング」「ファクタリング」などノンバンク系と比較すると、金利が2%前後と低いのが特徴です。消費者金融を利用するよりも10%前後金利を抑えられるでしょう。

一方で、「メガバンクや地方銀行の金利はもっと低いだろ!」と言う声もありそうですが、それはその通りです。しかし、信用金庫との融資取引では、金利以外の下記メリットがあります。

◆ 信用金庫の大きいメリット

- ひとりの法人顧客として扱ってくれる

- 関係性も重要視してくれる

- 細かいニーズにも対応してくれる

- 会社がピンチの時にも支援してもらえる(可能性が高い)

これは信用金庫のスタッフさんが、皆さんの会社に足繁く通ったり、会社の理解を丁寧に進めながら融資をする大きな手間をかけることで実現できるメリットです。その分、普通の銀行なら貸さない会社にも貸す「リスク代」として、金利が少しだけ高いのです。

その金利差は、メガバンクの方がせいぜい1%、地方銀行の方が0.5%くらい安い程度です。金利で金融機関を判断する経営者の方も多いですが、リスクと手間を被っている信用金庫さんを評価してあげることも大切じゃないかなぁと、個人的には思います。

一方で、メガバンクなどは日々「数億、数十億単位の融資」ができる顧客が、彼らの本当の顧客です。

仮にメガバンクから数千万円の融資をしてもらえたとしても、彼らからすると(言い方は良くないですが…)「潰れても、潰れなくてもあまり支障がない」顧客としか見てもらえません。

そのため、会社が危機になったときに真っ先に貸し渋り、貸し剥がしをされる危険性があります。

メリット2. 組合員優遇や配当金を得られる

信用金庫の組合員になると、組合員専用ローンや金利優遇措置を受けられます。また、出資している場合は定期的に配当金も得られるでしょう。

配当率は変化するため、多い年も少ない年もありますが、思わぬ収入になるかもしれません。

メリット3. 貸し渋りや貸し剥がしが少ない

信用金庫は、よくも悪くも「地域ビジネス」です。地域の人に貢献した結果、地域の人に愛されて成り立つビジネスなのです。

そのため、少し業績が悪くなったからといって、貸し剥がしや貸し渋りをしたらどうでしょう?地域で「あの信用金庫は、●●って会社に貸し剥がしをしたらしい」と悪評を立てられてしまいます。地域の信用を何より大切にする信用金庫からすると、融資取引で悪評が立ち、預金を引き出されたり、融資の申し込みが減ることは致命的なのです。

一方で、メガバンクや地銀のような営利目的で設立された銀行は、景気の悪化によって貸し渋り・貸し剥がしをすることがあります。こういった、存在意義や目的の違いから、信用金庫と取引することでいざという時に安心して経営に集中できる環境が整うのです。

メリット4. 地域内の中小・零細企業でも融資を受けられる

信用金庫では、特定の地域内にある中小企業・零細企業でも融資を受けられることもメリットのひとつです。

メガバンクや地方銀行の場合は、企業の経営成績や財政状態を表す決算書のみで判断し、融資審査に受からないケースが多くあります。

それに対して、信用金庫の場合は地域に根付く企業であれば、中小・零細企業でも融資を受けられる可能性は高くなります。特に個人事業主にとっては、実績や資金などの観点より銀行からの資金調達することが難しいため、利用する価値はあるでしょう。

信用金庫は、ひとつの企業が地域からなくなってしまうリスクよりも、地域に根付く企業を1社でも多く支援することの重要性を理解したうえで融資しています。

メリット5. 親身に相談に乗ってくれる

信用金庫が地域内の企業に対して面倒見がよく、親身に相談に乗ってくれることはメリットのひとつです。

中小企業庁が公表している「2中小企業と金融機関との関係性」によれば、信用金庫はメガバンクや地銀よりも顧客と高い頻度で面談していることがわかります。これは、普段から地域企業に対して親身に寄り添っている証拠です。

信用金庫は、融資だけで営利を追求するのではなく、融資せざるをえなくなった原因や改善策などを提案してくれます。このように、信用金庫は親身に相談に乗ってくれるため、経営の不安や悩みがある人は利用するといいでしょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用金庫の融資」に強いコンサルに相談/

※【毎日 限定5名まで】

信用金庫の融資を受ける4つのデメリット

個人や中小企業にはメリットが多く感じられる信用金庫の融資ですが、地域密着であるがゆえのデメリットもあります。主なデメリットは下記4つです。

◆ 信用金庫で融資を受ける4つのデメリット

- 営業地区の縛りがある

- 融資限度が低め

- 銀行より金利が若干高め

- ATMが少ない

それぞれ、詳しく解説してきます。

デメリット1. 営業地区の縛りがある

信用金庫で融資を受けるには、その信用金庫の組合員にならなくてはいけません。そして信用金庫ごとに利率や限度額、審査基準など多くの違いがあります。

そのため、条件のよい信用金庫を見つけても、その店舗の営業地区から外れている場合は利用できません。

デメリット2. 融資限度額が低め

信用金庫は銀行よりも小規模運営で、財源も会員の出資がメインです。そのため、融資限度額が低めに設定されています。(おおよそ最大5,000万円前後まで)

大口融資を検討する場合は、「日本政策金融公庫の融資」や「地方銀行の融資」と併用したり、乗り換えたりする必要がでてきます。

デメリット3. 銀行より金利が若干高め

信用金庫からの融資では、金利が比較的高くなっていることがデメリットのひとつです。貸付金利が高い理由は、貸付可能額が低くて1回融資しても多額の利益が発生せず、その分を金利で補填しているためです。

「信金中央金庫地域・中小企業研究所」の調査によれば、他の金融機関の金利の推移と比較すると、信用金庫の金利は0.5%〜1.0%程度高くなっていることがわかります。

デメリット4. ATMが少ない

信用金庫は、ATMが少ないこともデメリットのひとつです。

ATMが少ないと、取引先への振込や現金の入出金などで利用する際は、ATMまでの移動に時間がかかってしまいます。時間や手間がかかってしまうと事業に集中しにくくなるため、経営者にとっては特に貴重な時間を無駄遣いしたくないでしょう。

最近では、全国の信用金庫が同じシステムを活用し始めているため、他信用金庫のATMでも取引ができるようにはなってきましたが、まだ完全にシステムが統合されているわけではないので、不便を感じるシーンは多々出てきます。

利便性を確保するために、積極的に信用金庫のインターネットバンキングを利用するなどの対策が必要になるでしょう。

信用金庫の融資審査は決して「甘い・通りやすい」とは限らない

「信用金庫の融資審査は甘い」、「通りやすい」という噂は聞きますが、実際に現場で融資のご支援をしている筆者の感覚では、「信用金庫の融資審査が通りやすいとは思わない」というのが、率直な感想です。

一方で、地方銀行・メガバンクの融資審査と比較して、「頑張っている人」「熱心な会社」「普段の取引姿勢が良い会社」に対して融資が出やすいのは事実です。その理由は、信用金庫の運営目的が関係しています。

営利目的の地方銀行やメガバンクと比較して、信用金庫は営利を最終目的にはしていません。信用金庫の運営目的は、地域の活性化や中小企業の応援なのです。そのため、創業者や地域に根差した企業などに対して、実績や信用を加味した審査が行われます。ここが「信用金庫の融資審査が通りやすい」と思われている理由の1つです。

こう言うと「信用金庫は、俺に融資をして当然だ!」という不遜な態度をとる方もいますが、さすがに信用金庫も嫌な態度の法人・個人事業主には貸しません。信用金庫には「貸して当然」ではなく、自社の事業運営パートナーとして接点を持つようにしましょう。

なお、「銀行が融資審査で決算書の何を見ているのか?」をもっと詳細に知りたい方は、下記の記事が参考になるはずです。ぜひご参考ください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用金庫の融資」に強いコンサルに相談/

※【毎日 限定5名まで】

なお、資金調達の方法は一覧にすると37種類もあるため、そもそも本当に信用金庫の融資が適しているのか不安な人は、他の手法と合わせて比較検討すると良いでしょう。

【都道府県別】融資に積極的な「信用金庫」の一覧表

信用金庫との取引を考えるなら、将来の融資取引を見据えて信用金庫選びをするべきです。

信用金庫は、地域密着型で独自の審査で融資しているのが特徴です。年商3億円以下の法人であれば、信用金庫だけで十分に融資は満たされることが多いので、以下から紹介する「融資に積極的な信用金庫」から自社にあった信金に声をかけるのがオススメです。

【各都道府県別】の融資に積極的な信用金庫は、以下の通りです。

※あなたが事業を展開している都道府県を「クリック」してみてください。

※預貸率(中小企業向け)の高い信用金庫は積極的に融資をしている傾向があります。

▼【都道府県別】融資に積極的な信用金庫一覧

【都道府県別】 融資に積極的な「信用金庫」 ※ご自身の事業地域をクリック

| 金融機関名 | 預金量/百万円 | 預貸率 (中小企業向け) | 貸出金額/万円 (1顧客当たり) |

|---|---|---|---|

| 1. 東京シティ信用金庫 | 835,228/百万円 | 69.65% | 3,255/万円 |

| 2. 西武信用金庫 | 2,258,564/百万円 | 65.75% | 3,552/万円 |

| 3. 東京信用金庫 | 1,202,267/百万円 | 61.79% | 4,413/万円 |

| 4. 城南信用金庫 | 4,005,302/百万円 | 58.50% | 3,945/万円 |

| 5. 青梅信用金庫 | 899,037/百万円 | 57.34% | 2,157/万円 |

※令和5年3月末時点で「預金量7,000億円以上」で、「中小企業向けの預貸率の高さ順」にランキングしています。(データ参照:金融庁「金融機関情報」)

※各信用金庫の「支店エリア・店格」や「支店長の方針」にも左右されますので、あくまで参考程度にご参考ください。

上記は、金融庁の「金融移管情報」のデータを加工・参照して、預金から中小企業への融資に回している割合が高い信用金庫を、筆者が独自に計算をして割り出しています。それぞれの信用金庫の「支店エリアの特性」や「支店長の方針」によっても大きく異なるものの、信用金庫の選び方の参考にはなると思いますのでご活用ください。

なお筆者の経営する成果報酬型の融資コンサルサービス「融資代行プロ」がご支援する際には、上記データを参考にしつつ、ご支援する会社の状況や財務状況、これまでの金融機関との取引状況やエリアや市場状況など、多面的な情報から個別カスタマイズをした上で、戦略的に金融機関を選定していきます。

もし「自社にピッタリの信用金庫を選びたい」「融資を1人で進めるのが不安」という方は、以下の「初回無料の融資相談」にお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用金庫の融資」に強いコンサルに相談/

※【毎日 限定5名まで】

融資に積極的な「信用金庫」ランキング

信用金庫を選ぶ際には、その信用金庫がどれだけ中小企業への融資に注力しているかを確認することが重要です。特に、中小企業向け貸出残高は、地域の事業者に対する実際の資金供給実績を示す具体的な指標となります。

本記事では、最新(令和6年3月末時点)の財務データをもとに、全国の信用金庫の中から「中小企業向け貸出残高」が多い順にランキングを作成しました。これは単なる預金残高や融資件数とは異なり、地域の中小企業をどれだけ資金面で支えているかを数値で把握することができます。

ランキング上位の信用金庫は、地元企業の成長を積極的にサポートしている可能性が高く、融資を検討する事業者にとって有力な選択肢となり得ます。

これから信用金庫での融資を検討される方は、以下のランキングをぜひ参考にしてみてください。

▼融資に積極的な信用金庫ランキング【TOP100】

| 順位 | 本店所在地 | 金融機関名 | 中小企業向け貸出残高(百万円) |

|---|---|---|---|

| 1 | 京都府京都市 | 京都中央信用金庫 | 2,948,182 |

| 2 | 東京都品川区 | 城南信用金庫 | 2,335,414 |

| 3 | 埼玉県熊谷市 | 埼玉縣信用金庫 | 1,755,622 |

| 4 | 京都府京都市 | 京都信用金庫 | 1,730,586 |

| 5 | 愛知県岡崎市 | 岡崎信用金庫 | 1,699,270 |

| 6 | 大阪府大阪市 | 大阪信用金庫 | 1,478,554 |

| 7 | 東京都中野区 | 西武信用金庫 | 1,477,251 |

| 8 | 神奈川県川崎市 | 川崎信用金庫 | 1,419,122 |

| 9 | 岐阜県岐阜市 | 岐阜信用金庫 | 1,335,174 |

| 10 | 東京都台東区 | 朝日信用金庫 | 1,327,309 |

| 11 | 東京都荒川区 | 城北信用金庫 | 1,289,732 |

| 12 | 静岡県浜松市 | 浜松磐田信用金庫 | 1,273,813 |

| 13 | 大阪府大阪市 | 大阪シティ信用金庫 | 1,272,411 |

| 14 | 神奈川県横浜市 | 横浜信用金庫 | 1,148,957 |

| 15 | 東京都立川市 | 多摩信用金庫 | 1,131,716 |

| 16 | 大阪府大阪市 | 近畿産業信用組合 | 1,098,243 |

| 17 | 愛知県安城市 | 碧海信用金庫 | 1,084,040 |

| 18 | 兵庫県尼崎市 | 尼崎信用金庫 | 1,081,739 |

| 19 | 東京都墨田区 | 東京東信用金庫 | 1,046,396 |

| 20 | 広島県広島市 | 広島信用金庫 | 940,007 |

| 21 | 東京都豊島区 | 巣鴨信用金庫 | 933,532 |

| 22 | 東京都港区 | さわやか信用金庫 | 890,002 |

| 23 | 愛知県瀬戸市 | 瀬戸信用金庫 | 829,824 |

| 24 | 愛知県豊田市 | 豊田信用金庫 | 822,775 |

| 25 | 静岡県静岡市 | しずおか焼津信用金庫 | 793,007 |

| 26 | 広島県広島市 | 広島市信用組合 | 790,942 |

| 27 | 大阪府茨木市 | 北おおさか信用金庫 | 790,675 |

| 28 | 東京都豊島区 | 東京信用金庫 | 741,449 |

| 29 | 神奈川県横須賀市 | 湘南信用金庫 | 733,736 |

| 30 | 兵庫県姫路市 | 播州信用金庫 | 729,393 |

| 31 | 大阪府大阪市 | 大阪厚生信用金庫 | 671,575 |

| 32 | 愛知県西尾市 | 西尾信用金庫 | 669,632 |

| 33 | 東京都中央区 | 東京シティ信用金庫 | 602,746 |

| 34 | 神奈川県横須賀市 | かながわ信用金庫 | 595,811 |

| 35 | 東京都港区 | 芝信用金庫 | 589,313 |

| 36 | 埼玉県飯能市 | 飯能信用金庫 | 586,943 |

| 37 | 愛知県蒲郡市 | 蒲郡信用金庫 | 573,390 |

| 38 | 千葉県千葉市 | 千葉信用金庫 | 558,325 |

| 39 | 大阪府大阪市 | 大阪協栄信用組合 | 524,064 |

| 40 | 東京都青梅市 | 青梅信用金庫 | 518,988 |

| 41 | 北海道札幌市 | 北海道信用金庫 | 499,428 |

| 42 | 埼玉県川口市 | 川口信用金庫 | 498,547 |

| 43 | 岐阜県多治見市 | 東濃信用金庫 | 495,693 |

| 44 | 茨城県水戸市 | 茨城県信用組合 | 483,493 |

| 45 | 兵庫県姫路市 | 姫路信用金庫 | 480,755 |

| 46 | 神奈川県横浜市 | 横浜幸銀信用組合 | 478,244 |

| 47 | 大阪府大阪市 | 大阪商工信用金庫 | 455,414 |

| 48 | 広島県呉市 | 呉信用金庫 | 435,982 |

| 49 | 大阪府大阪市 | 大同信用組合 | 431,515 |

| 50 | 静岡県三島市 | 三島信用金庫 | 428,993 |

| 51 | 茨城県水戸市 | 水戸信用金庫 | 403,383 |

| 52 | 福岡県北九州市 | 福岡ひびき信用金庫 | 391,057 |

| 53 | 群馬県富岡市 | しののめ信用金庫 | 383,364 |

| 54 | 東京都新宿区 | 西京信用金庫 | 381,147 |

| 55 | 埼玉県川口市 | 青木信用金庫 | 379,523 |

| 56 | 愛知県半田市 | 知多信用金庫 | 375,601 |

| 57 | 東京都新宿区 | あすか信用組合 | 369,704 |

| 58 | 静岡県静岡市 | 静清信用金庫 | 363,865 |

| 59 | 兵庫県明石市 | 日新信用金庫 | 361,949 |

| 60 | 東京都千代田区 | 警視庁職員信用組合 | 360,939 |

| 61 | 愛知県豊橋市 | 豊橋信用金庫 | 355,183 |

| 62 | 東京都北区 | 瀧野川信用金庫 | 348,632 |

| 63 | 鹿児島県鹿児島市 | 鹿児島相互信用金庫 | 348,532 |

| 64 | 神奈川県小田原市 | さがみ信用金庫 | 342,075 |

| 65 | 愛知県一宮市 | いちい信用金庫 | 340,029 |

| 66 | 愛知県豊川市 | 豊川信用金庫 | 339,326 |

| 67 | 東京都港区 | 大東京信用組合 | 338,748 |

| 68 | 静岡県掛川市 | 島田掛川信用金庫 | 332,623 |

| 69 | 千葉県市川市 | 東京ベイ信用金庫 | 328,391 |

| 70 | 長野県長野市 | 長野県信用組合 | 320,042 |

| 71 | 大阪府大阪市 | 永和信用金庫 | 318,336 |

| 72 | 愛媛県松山市 | 愛媛信用金庫 | 316,526 |

| 73 | 京都府宮津市 | 京都北都信用金庫 | 308,876 |

| 74 | 大阪府東大阪市 | 成協信用組合 | 308,837 |

| 75 | 北海道旭川市 | 旭川信用金庫 | 295,954 |

| 76 | 北海道帯広市 | 帯広信用金庫 | 295,741 |

| 77 | 岐阜県大垣市 | 大垣西濃信用金庫 | 295,225 |

| 78 | 三重県桑名市 | 桑名三重信用金庫 | 294,187 |

| 79 | 福井県福井市 | 福井信用金庫 | 293,572 |

| 80 | 兵庫県加古川市 | 但陽信用金庫 | 291,343 |

| 81 | 和歌山県和歌山市 | きのくに信用金庫 | 291,055 |

| 82 | 東京都足立区 | 足立成和信用金庫 | 290,399 |

| 83 | 長野県長野市 | 長野信用金庫 | 289,417 |

| 84 | 群馬県桐生市 | 桐生信用金庫 | 286,774 |

| 85 | 東京都新宿区 | 第一勧業信用組合 | 283,012 |

| 86 | 兵庫県姫路市 | 兵庫信用金庫 | 282,574 |

| 87 | 奈良県桜井市 | 大和信用金庫 | 282,435 |

| 88 | 東京都葛飾区 | 亀有信用金庫 | 279,434 |

| 89 | 広島県広島市 | 広島県信用組合 | 267,688 |

| 90 | 福岡県福岡市 | 福岡県信用組合 | 262,161 |

| 91 | 岡山県笠岡市 | 笠岡信用組合 | 256,945 |

| 92 | 兵庫県神戸市 | 兵庫県信用組合 | 251,636 |

| 93 | 大分県大分市 | 大分県信用組合 | 249,924 |

| 94 | 東京都千代田区 | 興産信用金庫 | 248,061 |

| 95 | 宮城県仙台市 | 杜の都信用金庫 | 245,495 |

| 96 | 神奈川県平塚市 | 平塚信用金庫 | 241,279 |

| 97 | 東京都渋谷区 | ハナ信用組合 | 237,795 |

| 98 | 岡山県岡山市 | おかやま信用金庫 | 236,201 |

| 99 | 兵庫県神戸市 | 神戸信用金庫 | 235,675 |

| 100 | 山口県下関市 | 西中国信用金庫 | 229,436 |

信用金庫の融資審査の流れ、審査期間

現在の信用金庫では大きく分けると「ネット・窓口・郵送」の審査申し込み方法があります。いずれも審査の流れはほとんど同じです。

信用金庫の融資審査の流れ【7ステップ】

それぞれの方法で審査の申し込みが終わったあとの流れを見ていきましょう。

◆ 融資審査の流れ7ステップ

- ステップ1. 審査の申し込み

- ステップ2. 仮審査のスタート

- ステップ3. 仮審査の結果連絡

- ステップ4. 本審査スタート

- ステップ5. 本審査の結果連絡

- ステップ6. 融資内容の確認と契約

- ステップ7. 融資額の振り込み

これが信用機関での融資審査から融資完了までの大まかな流れです。

当然仮審査・本審査に通らなければ先に進めません。各審査にかかる期間は信用金庫の基準や融資額など、さまざまな要因で変化します。

審査期間は、1~1.5ヶ月ほど

審査の申し込みから融資完了までにかかる期間は、1〜1.5ヶ月くらい見ておくとよいでしょう。早い場合は2週間~3週間で手続きが完了することもあります。

数週間も審査にかかる理由は「信用保証協会」を通すからです。信用保証協会とは、中小企業が融資を受ける際に保証人の役割をする公的機関で、利用すれば融資を行う側のリスクを大幅に軽減できます。

信用保証協会を通さない審査の場合は短期間で融資を受けられます。信用金庫によって方針が違いますので、事前に確認しておくようにしましょう。

信用保証協会の融資審査に通るためには、チェックされる審査基準を知っておくことが重要です。この記事では、信用保証協会の融資審査の流れや審査基準を解説しています。最後まで読んで、審査に受かるためのポイントを押さえれば、審査もスムーズに進められるでしょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用金庫の融資」に強いコンサルに相談/

※【毎日 限定5名まで】

信用金庫の融資審査に必要な書類

信用金庫で融資審査の申請をする際には多くの書類が必要です。起業前と起業後では必要書類が違いますので、間違えないように気を付けましょう

起業前の融資(創業融資)で必要な書類

起業準備資金として融資を受ける場合は以下の書類が求められます。

◆ 起業前の融資で必要な書類

- 創業計画書・事業計画書

- 資金・返済計画書

- 印鑑証明書

- 事業に関連する許認可書

- 自己資金を証明できる書類

- 賃貸借契約書のコピー

- 返済計画書のコピー(既に借り入れがある場合)

- 不動産登記簿謄本(不動産を所有している場合)

- 本人確認書類

起業前に融資を受ける場合は、間違いなく実態があり、将来性もある融資するに値する事業であることを証明することが重要です。また、信用金庫によって必要書類には違いがあります。必ず担当者に確認して揃えてください。

起業後の融資で必要な書類

起業後に融資を受ける場合は以下の書類が必要です。2度目以降の融資の場合は一部の書類が省略できることもあります。

◆ 起業後の融資で必要な書類

- 創業計画書・事業計画書

- 資金・返済計画書

- 印鑑証明書

- 事業に関連する許認可書

- 商業登記簿謄本

- 所得証明書・課税証明書・非課税証明書

- 定款の写し(法人の場合)

- 本人確認書類

起業後の融資の場合は、今後の経営展望や返済能力の有無が重視されます。また、クリアな経営も重要ですので、正確で正直な各種計画書を準備しましょう。

会社案内や製品パンフレットなど、事業内容が分かり自社アピールができるものを用意するのもおすすめです。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用金庫の融資」に強いコンサルに相談/

※【毎日 限定5名まで】

信用金庫の「融資審査の基準」と、審査で重視される「5つのポイント」

信用金庫の融資審査には、規定や基準が明示されているものではありません。しかし、ある程度の傾向(基準)は存在します。

信用金庫の融資審査の基準や重視されるポイントは以下のとおりです。

◆ 信用金庫の融資審査で重視される5つのポイント

- 資金の使用目的

- 返済能力の有無

- 信用金庫以外からの負債

- これまでの信用金庫への返済実績

- 申込者の信頼度

それでは、多くの信用金庫が重視するポイントを見ていきましょう。

「銀行の融資審査の通過率を上げるコツ」について知りたい方は以下もあわせて参考にしてください。

ポイント1. 資金の使用目的

資金の使用目的は、設備や機械、工場などの建設費用である「設備資金」か、会社を正常に回すために活用する「運転資金」の2つに分類されます。

▼設備資金の例

- 土地・建物の購入や増改築

- 建物の賃借に係る敷金・保証金・権利金

- 店舗内装

- 機械・車両・パソコン・電話・机

- ソフトウェア・ホームページ開設費

▼運転資金の例

- 仕入れ資金

- 人件費や家賃などの固定費

- 外注費・広告宣伝費

- つなぎ資金(入金までの短期資金)

純粋な運営資金であれば問題ありません。別の使途への流用、裏金や散財に利用される可能性がある場合は審査が厳しくなるでしょう。とくに既に別の金融機関で融資を受けていたり、ローンを組んでいたりする場合は要注意です。

なお、「設備資金融資の審査のコツ」と「運転資金融資のポイント」については、以下の記事が参考になるので必ずチェックしておきましょう。

ポイント2. 返済能力の有無

返済能力の有無は、「会社の売上」や「自己資金」が見られます。また他にも、不動産などの「担保」や「経営者自身の収入や資産」なども見られるケースも散見されます。

その上で、返済能力を上回ると思われる金額の融資はまず通りません。ただし災害をはじめ、一時的な経営不振の場合は考慮されることもあります。

ポイント3. 信用金庫以外からの負債

信用金庫以外からの融資(ローン)残債についても、審査では重要なポイントになります。代表的なローンは下記の通りです。

◆ 融資審査で重要視されるローン

- 別金融機関からの融資

- 住宅ローン・自動車ローン

- カードローン・キャッシング

- その他の負債

上記のうち、「別金融機関からの融資」「住宅ローン・自動車ローン」については借り入れ実績、返済実績があっても問題はありません。(多すぎる借り入れは問題ですが)

一方で、「カードローン・キャッシング」などの無担保・無保証のノンバンク借入がある場合は、信用金庫の融資審査は厳しくなります。なぜなら、これらは返済能力に影響するだけでなく、融資したお金を、金利の高いカードローンやキャッシングに回されてしまうのでは?というリスクを、信用金庫側が考えるからです。

「じゃあ、カードローン・キャッシングの借り入れは隠してしまおう」と考えるのはNGです。負債を隠してしまう(嘘をつく)とバレたときに信用を失います。事前に完済をしておくか、正確に申告をするべきです。

ポイント4. これまでの信用金庫への返済実績

これまでに信用金庫から融資を受けており、それを計画通りに返済している実績がある場合は、次の融資も通りやすいです。長く信用金庫と取引を続けていればその分信頼関係も構築されているため、より柔軟な対応が期待できるでしょう。

ただし、既に年商規模に対して多額の融資を受けている場合には、返済実績があっても追加融資は厳しいのでご注意ください。(目安は、年商の6ヶ月分以上)

ポイント5. 申込者の信頼度

申込者の信用情報も審査に大きく影響します。例えば、

◆ 問題になる信用情報履歴

- ノンバンクからの借入がある

- 頻繁な申込履歴がある

- 返済が滞った履歴がある

- 自己破産、個人再生、債務整理の経験がある

このような情報があると、大きなマイナスになるでしょう。信用情報機関から情報を取得することで、個人のさまざまな情報を閲覧することが可能になります。

ちなみに、主な信用情報機関は「CIC(シー・アイ・シー)」「JICC(日本信用情報機構)」「全国銀行個人信用情報センター」の3つです。

また、信用情報から取得できる情報は下記4つです。

- 氏名、生年月日、性別、電話番号、住所

- 公的資料情報(運転免許証番号など)

- 自己破産・債務整理履歴

- ローンやクレジットカードの申込み・利用情報

金融会社名/申込日/申込内容/利用日/利用金額/支払い状況

銀行よりも個人や企業に寄り添う姿勢が強い信用金庫では、上記の信用情報以外にも、申込者の人柄も見られます。とくに新規取引の場合は重要です。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用金庫の融資」に強いコンサルに相談 /

※【毎日 限定5名まで!!】

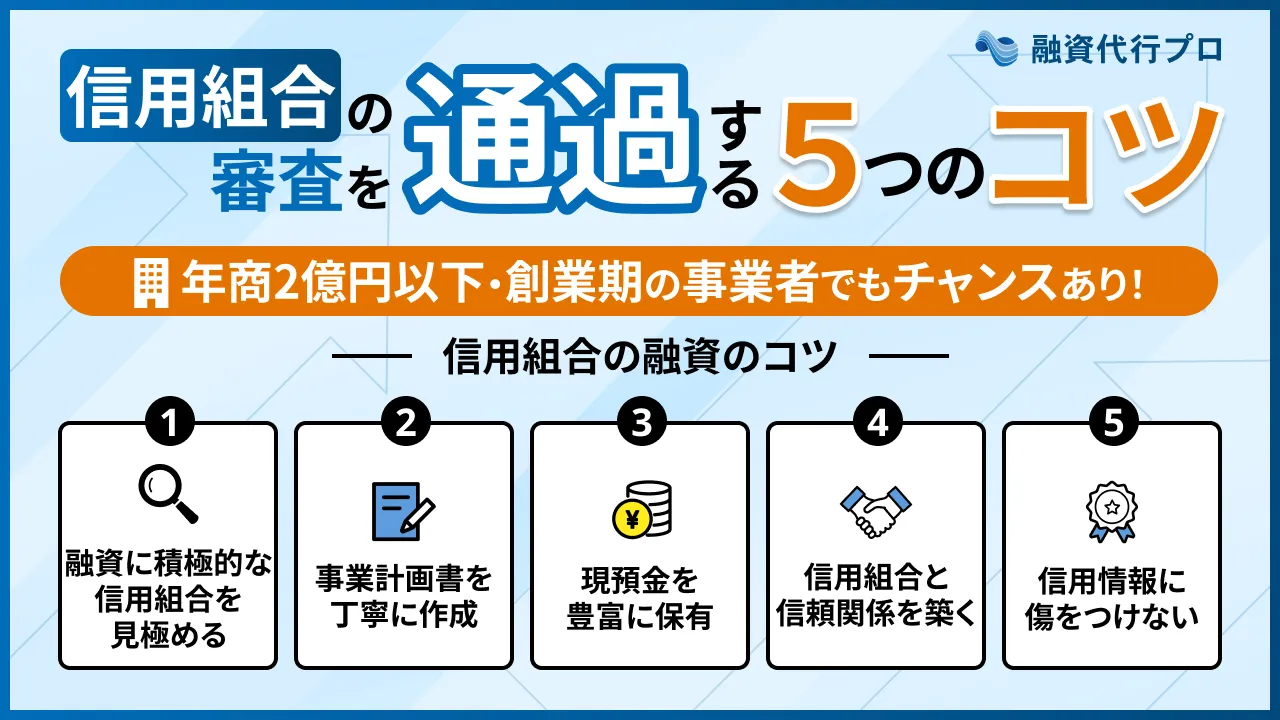

信用金庫の融資審査に通るための「6つのコツ」

返済能力や事業実態、信用情報などデータ的な部分は変えられませんが、審査時にちょっとした工夫をすれば審査を有利に進められるコツがあります。

信用金庫の融資審査に通るためのコツは以下6つです。

◆ 信用金庫の融資審査の6つのコツ

- 創業計画書・事業計画書に力を入れる

- 書類は丁寧・完璧に揃える

- できるだけ自己資金や、現預金を持っておく

- ノンバンク系の借り入れを減らす

- 事前に信用金庫とのパイプを作っておく

- 信用情報に傷がある場合は情報が消えるまで待つ

それぞれ、詳しく解説していきます。

コツ1. 創業計画書・事業計画書に力を入れる

起業前や融資を一度も受けたことがない場合は、信用金庫からの信頼を得ることが非常に重要です。

信用金庫側は融資する先の情報を書面でしか知ることができません。そのため、事業の将来性や安定性を創業計画書・事業計画書で伝えられないと融資審査に通りにくくなってしまいます。現実的で明確な計画をしっかりと立てましょう。

事業計画書の内容や書き方は、銀行に借入金の返済条件を交渉するリスケジュールのタイミングや赤字決算後の融資審査で経営改善計画書が必要なタイミングでも活かされます。以下の記事では、「銀行融資向けの事業計画書の作り方やポイント」をテンプレートとともに解説しています。最後まで読めば、信頼性の高い事業計画書を作成できますので、必ずチェックしてください。

コツ2. 書類は丁寧・完璧に揃える

融資に必要な書類は種類が多く、普段から作成に慣れていない場合、準備に時間がかかるのは避けられません。事業計画書や資金繰り表、決算書などは一つひとつ内容を確認しながら丁寧に整える必要があり、手を抜かず、正確かつ分かりやすい形で書類を準備することが重要です。

金融機関の融資では、最初の提出時点で書類に不備や抜け漏れがないかが重要です。なぜなら、書類が整理されていれば審査がスムーズに進むだけでなく、数字や計画に対する誠実な姿勢が伝わり、担当者からの信頼にもつながります。

融資成功の第一歩は、書類を丁寧に、完璧にそろえることから始まると言えるのです。

コツ3. できるだけ自己資金や、現預金を持っておく

初めて融資を受ける際や、起業前に融資を受ける場合は可能な限り自己資金を集めて置きましょう。手元の現預金を多くしておくことで、融資審査が通りやすくなります。目安は、月商の2~4ヶ月ほどの現預金量です。

現預金の目安

最低限:月商の2ヶ月以上

理想 :月商の6ヶ月分

この現預金は、借入で増えていても問題はありません。よく「借入をなるべく減らして、自己資本比率を上げないと…」と気にする社長もいますが、銀行は借入をしておらず現預金がない会社よりは、借入があっても「現預金が潤沢な会社」に融資をする傾向があります。つまり経営者は、借入の多さよりも、現預金が少ないことを気にすべきなのです。

借入金を返済してもなお、手元に現預金が残るのであれば、それは「実質無借金」という状態であり、何の問題もありません。

むしり、現預金がないことで以下のような状態に陥るために注意が必要です。

現預金がないことで陥る状態

- 倒産に近づく

- 社長が経営に集中できなくなる

会社は現預金がないと、倒産をしてしまいます。決して、借入が多いことが倒産の原因ではなく、手元に現預金がなく、支払いができなくなることで倒産をするのです。そのため、なるべく手元に多くの現預金を確保しておくことが重要なのです。

その上で、現預金が減ってくると経営者は資金繰りに追われて、経営に集中できなくなっていき、本来のパフォーマンスが出せなくなります。そのため、銀行借入をしてでも現預金の量を増やすべきなのです。

また逆に、手元に現預金があることで以下のような好循環が見込めます。

現預金があると見込める好循環

- 「社員の採用・育成ができる」

- 「新商品開発ができる」

- 「いい店舗物件が出たらすぐに取得できる」

- 「IT投資ができる」

- 「積極的に事業投資ができる」

- 「取引先からの値引き交渉を受けなくていい」

- 「即金払いで仕入先に値下げ交渉ができる」

現代は変化が激しい時代です。少しの事業の遅れが、将来の売上・利益の低下に繋がります。会社を好循環に乗せられるよう、しっかり手元の現預金を厚くしておきましょう。

換金できるものは審査前に現金に替え、家族や知人から一時的に融資してもらうのもよいでしょう。

コツ4. ノンバンク系の借り入れを減らす

可能な限り、ノンバンク系の借り入れを減らしておくことが有効です。

銀行系のビジネスローンならまだいいのですが、キャッシング、ファクタリング、消費者金融などの一般的融資ではない借り入れが多いほど、「返済能力が低い」と判断され、審査が厳しくなります。

ノンバンクとは?

預金ができない(機能がない)金融機関のこと。つまり預金はできず、融資だけをやっている金融機関をノンバンクと呼びます。ノンバンクは「怪しい会社」と感じる方もいますが、銀行とノンバンクは役割の違いなだけであって、全く怪しい会社ではありません。

さらに、ノンバンクは「貸金業法」に沿って運営している金融機関であり、「銀行法」に沿って運営される銀行とは法律においても違いがあります。

ノンバンクは「ビジネスローン」「消費者金融」「信販」「リース」「不動産専門ローン」「ファクタリング」など、多くの種類があります。

ちなみに下記記事では、資金調達支援を本業とする筆者がおすすめするビジネスローンを6社に厳選し、目的や業種・活用シーンなどに分けて解説しています。

即日でサッと借りられるビジネスローンだけを知りたい多忙な人には必見の内容です。ビジネスローンの概要やメリット・デメリットを理解したうえで、即日での資金調達ができます。

コツ5. 事前に信用金庫とのパイプを作っておく

信用金庫は融資業務のほかにも預金業務や為替業務など、さまざまな金融サービスを取り扱っています。地域にある信用金庫で融資を受ける前に何らかの形で利用し、パイプを作っておくことも有利に働きます。

とくに預金口座をつくり、そこにある程度の資金を集めておくと有利になるでしょう。

コツ6. 信用情報に傷がある場合は情報が消えるまで待つ

自己破産や任意整理などを行った経験があると、信用情報に傷がついており、いわゆるブラックリストに載っている状態です。ブラックリストに載っている状態だとほとんどの場合は融資を断られてしまうでしょう。

ブラックリストからは最長で10年、短い場合は5年で情報が消えます。それを待ってから融資審査を受けるのも手段の1つです。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用金庫の融資」に強いコンサルに相談 /

※【毎日 限定5名まで!!】

「信用金庫の融資審査に通らない…どうして?」審査に落ちる2つの原因

「自分は融資審査に通るだろう」と思っていても、信用金庫の融資審査が通らないことがあります。

どうして審査に落ちてしまうのか、ここでは大枠2つの原因について解説をします。

原因1. 法人や個人に問題がある場合

法人の経営状態や、経営者個人に問題がある場合は融資審査に通るのは難しいでしょう。

融資審査に落ちてしまう、よくある事例が下記のパターンです。

◆ 法人や経営者自身に問題がある例

- 信用情報にキズがある

- 債務超過である

- 決算書に怪しい部分がある(粉飾や貸付金など)

- 税金や社会保険料の滞納がある

- 借入の残高が多すぎる

- 提出する資料が雑すぎる

- 事業実態が確認できない

- 融資審査に協力してくれない

原因2. 融資の申し込み内容が適正でない場合

法人や個人に問題がなくとも、融資の申し込み内容が不適切と判断された場合、「融資却下」、もしくは「減額融資」という回答をもらうことになります。

下記が代表的な例になります。

◆ 申込み内容が不適切な代表例

- 売上や利益規模に対して、希望融資額が多すぎる

- 「融資を希望する理由」に妥当性がない

- 返済原資(何を返済の元手にするのか)が不明確

もし銀行融資も含め、たくさんある資金調達方法から「自社に適切な資金調達方法を模索したい方」「銀行との付き合い方を支援して欲しい方」は、資金調達(融資)代行サービスの「融資代行プロ」にご相談(無料)ください。

「融資代行プロ」のサービスを活用すると、資金調達のプロ人材が、あなたに代わってあなたの会社に有利(ピッタリ)な資金調達方法を模索し、資金調達を代行してくれるので、「あなたは資金調達業務から解放」されますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用金庫の融資」に強いコンサルに相談/

※【毎日 限定5名まで】

信用金庫からどう見られているのか?自社のランクを知る方法

「信金から自分の会社がどう評価されてるかわからず、交渉しづらい…。」

「銀行員に「私の会社の評価、教えて」と聞いたけど、はぐらかされた…。」

こんな経験、経営者の方には多いのではないでしょうか?

実は、銀行員があなたの会社の評価を教えてくれることは99%ありません。なぜなら、皆さまが思っている以上に評価は高くないことが多く、その結果として「評価を教えてお客様を怒らせてしまう」ことを銀行員は恐れているからです。

そのため、会社の評価を聞いてもはぐらかされるか、ニコニコとしながら「悪くはないですよ」と言われることがほとんどです。

しかし、「銀行員に直接、自社の評価を聞く」以外にも自社が銀行からどう評価されているのか?がわかる方法があります。それは、現在の「融資条件」を見るという方法です。

あくまで参考にはなりますが、下記の表を見ながら「自社は優良顧客なのか」、それとも「顧客と思われていないのか」を把握し、銀行交渉や進め方の検討をしましょう。

◆ 信用金庫からの評価がわかる融資条件の目安

| 銀行評価ランク:上位 | 銀行評価ランク:通常 | 銀行評価ランク:下位 | |

|---|---|---|---|

| 融資形態 (提案状況) | コミットメントライン | ・当座貸越 ・社債 | ・証書貸付 ・手形貸付 ・手形割引 |

| 保証の有無 | プロパー融資 | – | 信用保証協会付き融資 |

| 担保の有無 | 無担保融資 | – | 有担保融資 |

| 返済期間 | 返済期間7年 | 返済期間5年 | 返済期間3年 |

信用金庫に融資を断られた場合の「代替融資先5つ」

信用金庫は地域密着型で親身な対応が期待できますが、それでも融資が通らないケースもあります。その場合には、以下の代表的な5つの代替先を検討しましょう。

「5つの代替融資先」

- 他の信用金庫

- 地方銀行

- 信用組合

- 日本政策金融公庫

- ビジネスローン(ノンバンク)

それぞれについて、詳しく解説していきます。

代替融資先1. 他の信用金庫

1つの信用金庫で融資が否決されたからといって、他の信用金庫もダメとは限りません。信用金庫ごとに審査基準や業種への理解度は異なり、経営者の姿勢や事業計画を評価してくれる場合もあります。

もし、最初に申し込んだのが規模の大きい信用金庫であれば、それよりも規模が小さい信金を選ぶことで、柔軟な判断を得られる可能性がありますので、同じ地域に複数の信用金庫がある場合は、そちらも検討してみましょう。

代替融資先2. 地方銀行

事業規模が年商5億円以上になると、地方銀行でも融資の相談に応じてくれるようになります。仮に信用金庫で融資が断られた場合でも、地元の地方銀行にも借り入れの相談をしてみるとよいでしょう。

もともと事業規模が小さいときから信用金庫と付き合いがあり、そのまま取引を続けている方も多く見られます。しかし、事業が成長するにつれて、より適した金融機関を選ぶことが重要になります。資金調達の選択肢を広げることで、経営の安定やさらなる成長にもつながります。

なお、「地方銀行の融資」を検討している方は、下記の記事もあわせてご覧ください。

代替融資先3. 信用組合

信用金庫と同様に、地域密着型の金融機関である信用組合も有力な選択肢です。特に中小零細企業や個人事業主に対して積極的に融資を行っており、信用金庫よりも、やや規模の小さい企業への融資に力をいれているため、中小企業や個人事業主には、より親身になってくれます。

なお、「信用組合の融資」に関しては下記の記事でも詳しく解説しているので、この記事とあわせてご覧ください。

代替融資先4. 日本政策金融公庫

創業支援や小規模事業者支援を目的とした政府系金融機関であり、銀行では融資が難しいケースでも前向きに対応してくれることがあります。金利が低く、返済期間も長めに設定できるなど、中小企業や個人事業主にとって心強い融資制度が整っています。

ただし、融資を受けるために用意する書類も多いので、事前にしっかり準備しましょう。

「日本政策金融公庫の融資」については、下記の記事もあわせてご覧ください。

代替融資先5. ノンバンク

ビジネスローン専門のノンバンクも選択肢のひとつです。審査がスピーディで、即日融資に対応しているところも多いため、急な資金ニーズに対応できます。

ただし、金利が高めに設定されていることが多く、長期的な借り入れには向いていません。そのため、なるべく金利の低いビジネスローン会社を選び、短期間での返済計画を立てることが重要です。

低金利のビジネスローンを検討する場合は、これらの記事もあわせてご覧ください。

信用金庫の融資や審査で、よくある質問(Q&A)

信用金庫の融資や審査に関連するよくある質問を以下にまとめました。信用金庫の融資を検討している人や審査基準・必要条件などを知りたい人はぜひ参考にしてください。

信用金庫と銀行の違いを理解して、個人事業主や中小企業は積極的に融資を受けましょう!

信用金庫は営利を目的にしておらず、地域経済の活性化や中小企業の円滑な資金繰りをサポートする立場です。そのため、銀行よりも温度のある対応が期待でき、健全な運営をして将来性のある事業主であれば融資を受けやすい一面があります。

銀行では断られた融資の相談も通る可能性があるでしょう。こちらで解説した必要書類やコツを活用して、有利に審査を進めてください。

本記事はここまでになりますが、融資の現場で培ったリアルで濃い内容なので「ブックマーク」して、あとから何度も読み返すことをオススメします。

もし信用金庫からの融資も含め、たくさんある資金調達方法から「自社に適切な資金調達方法を模索したい方」は、資金調達代行サービスの「融資代行プロ」にご相談(無料)ください。「融資代行プロ」のサービスを活用すると、金融機関に10年以上在籍した融資のプロが、あなたに代わってあなたの会社に有利(ピッタリ)な資金調達方法を模索し、資金調達を支援してくれるので、「あなたは資金調達業務から解放」されますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用金庫の融資」に強いコンサルに相談/

※【毎日 限定5名まで】

_20250924.png)