会社の経営者にとって、運転資金の確保(資金調達)は重要な仕事です。

運転資金が不足している場合は、いち早く資金調達することが必要ですが、注意点を押さえておかないと手痛い失敗をする可能性が高まります。

筆者は成果報酬1%~の資金調達コンサルサービス「中小企業の融資代行プロ」を経営しており、これまで多くの中小・中堅企業の融資のご支援を成功させてきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|中小企業の融資代行プロ

2.財務コンサル|御社の社外CFO

3.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の法人〜売上80億の法人

1人法人〜個人事業主

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では「運転資金の融資4つのポイント」と「運転資金の5つの種類」「運転資金の融資3つの注意点」について解説します。

本記事で実現できること

- 運転資金の調達ポイントがわかり、調達の成功確率が上がる

- 運転資金が足りなくなる原因や注意点がわかり、事前対策が打てる

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】

運転資金が不足しているときの融資「4つのポイント」

運転資金の不足は、すなわち事業を運営していく上での資金不足を意味します。企業間の取引のほとんどは、売上と入金にタイムラグがあるため、入金までに資金が足りなくなってしまうことがあり得えます。

その資金不足の期間をしのぐために、運転資金を金融機関から借入するのです。

では、運転資金の資金調達をするポイント5つについて、それぞれ詳しくみていきましょう。

- ポイント1. 融資を申し込む理由と金額を明示する

- ポイント2. 融資までの期間を確認する

- ポイント3. 先を見据えた詳しい返済計画書を作る

- ポイント4. 無理せず正確な融資を受ける

ポイント1. 融資を申し込む理由と金額を明示する

運転資金が不足している場合、多くの企業は銀行などの金融機関に運転資金を融資してもらいます。

その際には「なぜ運転資金が必要なのか?」「いくら必要なのか?」を金融機関に説明しなければなりません。

金融機関側からすると、設備に使われる設備資金とは異なり運転資金は使途がよく分からないことがあるため、融資したお金が何に使われるのかをしっかり示すことで、金融機関を安心させることができるのです。

また同時に、いくら必要なのかについてもしっかり説明できるようにしておき、余分な借り入れをしないことも重要です。

ポイント2. 融資までの期間を確認する

せっかく運転資金の調達ができるとしても、必要なタイミングで融資が受けられなければ意味がありません。

個人が消費者金融から借入をするケースとは異なり、企業の運転資金の融資は審査から実行までに時間がかかります。(通常であれば、審査を申し込んでから実際に融資が実行になるまでは、2ヶ月程度。)

そのため融資が実行されるまで、現状の手持ち資金で耐えられるのかどうかを計算しておきましょう。

とくに、売上金の入金が支払いよりも後になるようなケースでは、より慎重に融資の時期を見極める必要があります。もし新たな事業のために資金を調達したいのであれば、具体的な事業計画書を提出し、細かい点まで説明できるよう準備しておくことが求められます。

審査を行う側の金融機関も、具体性のあるプランであればできるだけ早く審査・実行してくれるかもしれません。

ポイント3. 先を見据えた詳しい返済計画書を作る

運転資金の調達は、「融資を受けるまで」がメインのように思われがちですが、実はそうではありません。融資を受けたからには、毎月返済していけなければならないのです。

銀行など金融機関と良好な関係を続けていくためには、詳しい返済計画書を作り、それに従って計画通りにきちんと返済していくことがとても重要です。返済計画書のポイントは返済期間と返済額です。

運転資金の融資の場合、5年や10年といった最長の返済期間が定められており、その範囲内で返済期間を設定していくことになります。

もちろん返済期間が長くなれば毎月の返済額は少なくなり、無理のない返済が実現できますが、ここで考慮すべきことが1点あります。もし将来的に再度融資を受ける可能性があるのならば、その時点までには借入金額をかなり減らしておかなければなりません。

もし前回の融資の返済がまだ半分以上残っている状態で、新たな借り入れを申し込んでも審査が通るのは少し難しいでしょう。

そのため戦略的に、

- 次に融資を申し込む可能性があるのはいつで

- その時までに何割を返済しておくか

といった計画も事前に立てておく必要があるのです。

ポイント4. 無理せず正確な融資を受ける

資金調達でもっとも危険なのは「借りられるだけ借りる」という姿勢です。計画なしに融資を申し込むのはやめましょう。

可能な限り自己資金を用意し、足りない部分の運転資金を融資で賄うというのが理想的です。自己資金の割合が多ければ審査にも通りやすく、融資を受けた事業が成功してからさらに融資を受けてビジネスを拡大するという方法のほうが、より堅実です。

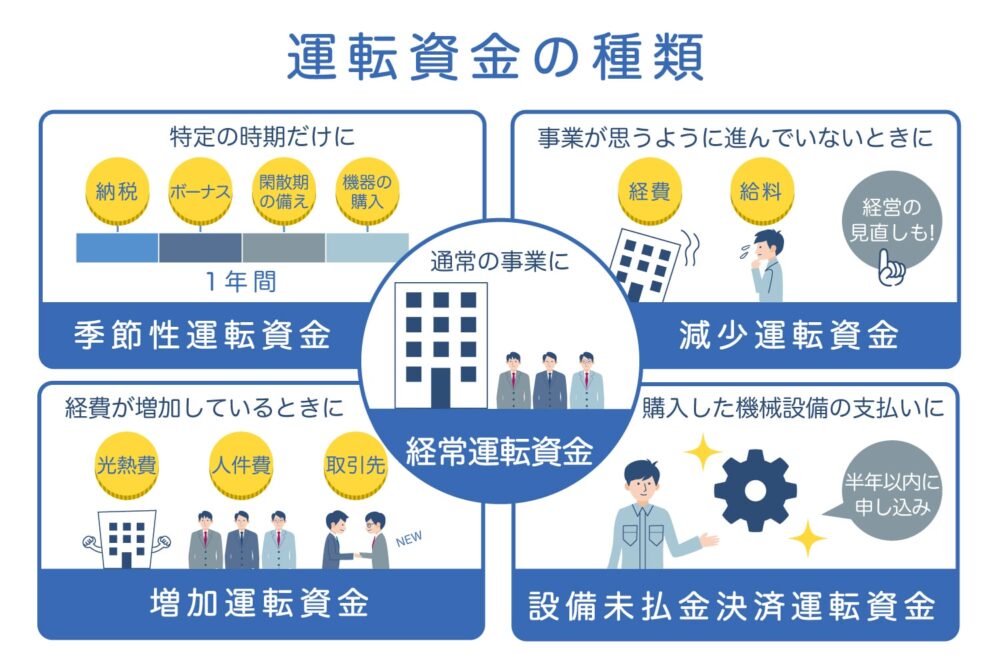

運転資金の代表的な「5種類の融資」を解説

実は企業の「運転資金」はいくつかの種類に分けられています。運転資金の種類について知っておくと、資金調達にも大いに役立つでしょう。

ここからは、下記5つの運転資金の具体的な種類について解説をしていきます。

◆ 5種類の運転資金融資

- 種類1. 経常運転資金

- 種類2. 季節性運転資金

- 種類3. 増加運転資金

- 種類4. 減少運転資金

- 種類5. 設備未払金決済運転資金

それぞれについて、詳しく解説していきます。

種類1. 経常運転資金

代表的な運転資金のひとつが「経常運転資金」です。

経常運転資金とは、会社の通常事業で必要になる運転資金のことです。特に、支払いが先行するような「建設」「卸売」「販売」、また、売上の入金が遅くなりがち「医療」「介護・福祉」といった業態が多く、運転資金の融資の中で1番割合が多いのが「経常運転資金」となります。

経常運転資金に該当するのは、以下のようなものです。

◆ 経常運転資金に概要するもの

- 買掛金

- 支払手形

- オフィス家賃

- 従業員給料

売掛金や受取手形、資産などから買掛金などを引いてマイナスになるようであれば、融資が必要でしょう。

最近は、長期融資(3~5年ほど)で融資されることが多いのですが、通常は、期日一括返済(更新前提)で設定されるのがレギュラーです。

種類2. 季節性運転資金

「季節性運転資金」は、ある特定の時期にだけ必要となる運転資金です。

例えば、以下のような資金が対象となります。

◆ 季節性運転資金の種類

- 特定時期の大量仕入れ資金

- 閑散期の準備資金

- 従業員への賞与支払い資金

- 納税資金(地方税/法人税など)

※消費税は対象外です

また高額の機械を購入するといった場合に、スポット資金という形で融資をしてもらうことも。季節性運転資金はその性質から、通常1年程度の短期間に返済するのが一般的です。それぞれの返済方法については以下を参考にしてください。

◆ 季節性運転資金の返済方法

- 特定時期の大量仕入れ資金

→期日一括返済。通常1年だが、状況により変動あり - 閑散期の準備資金

→期日一括返済。通常1年だが、状況により変動あり - 従業員への賞与支払い資金

→6ヶ月ほど(6分割) - 納税資金

→6ヶ月ほど(6分割)

種類3. 増加運転資金

「増加運転資金」は、業績が伸びて先払いの経費が増加しているときに必要となる前向きな運転資金です。

事業が順調であると、新たな取引先の増加などから「人件費」「外注費」「仕入れ費用」「広告費」などが増加するため、より多くの資金が必要になります。今までの蓄え(利益剰余金)や売上金だけでは、その増加支出に耐えられないという場合に、増加運転資金を調達をして資金繰りを安定化させるのです。

また、その増加運転資金が「スポット的な増加なのか?」「レギュラー的に増加するのか?」によって、返済方法も変わります。

◆ 増加運転資金ごとの返済方法

- スポット増加運転資金

→期日一括返済の融資(もしくは3~6回分割返済) - レギュラー増加運転資金

→期日がきても更新前提で、返済不要融資

種類4. 減少運転資金

「減少運転資金」は、事業が不調なときに経費支払いするために用いる資金のことです。「従業員への給料支払い」、経営が軌道に乗るまでの「つなぎ資金」などに用いられます。

ただし減少運転資金が必要になった場合、二度三度と融資を申し込まなくていいように、「支出の削減」や「経営見直し」が必要です。事前に「経営計画書」「資金繰り表」といった、基本的な資料は用意しておきましょう。

種類5. 設備未払金決済運転資金

事業用の機械・設備を購入したものの、代金の一部が未払いになっている場合には、「設備未払金決済運転資金」で資金調達をしましょう。金利などで優遇されることが多いため、利用価値の高い融資となっています。

ただし、機械設備を購入してから半年以内に融資を申し込まないと、設備資金ではなく運転資金と見なされて優遇措置が受けられなくなってしまいます。設備未払金決済運転を申し込む場合には、機械設備の購入後半年以内に行うようにしましょう。

運転資金が足りなくなる3つの原因

運転資金を調達すると同時に、「なぜ運転資金が足りなくなるのか?」、その原因を探ることも大切です。

本章では、運転資金が足りなくなる原因である3つの原因をみていきます。

◆ 運転資金が足りなくなる3つの原因

- 原因1. 売り上げの急激な増加・減少

- 原因2. 不良在庫の増加

- 原因3. 資金の管理不足

それぞれについて、詳しく解説していきます。

原因1. 売り上げの急激な増加・減少

売り上げや業績が急激に減少・悪化した場合には運転資金が足りなくなる恐れがあります。

これは分かりやすいですが、売り上げが急激に増加するのも危険です。売り上げが急激に増加すると、仕入れ代金や人件費、光熱費などの”先出しの支出”が急激に増加します。

もし売り上げと入金にタイムラグがあれば、入金までの運転資金が大幅に足りなくなる恐れがあるのです。売り上げの急激な増加はうれしいことである反面、運転資金が足りなくなる状況でもあるのです。

原因2. 不良在庫の増加

何らかの製品を扱っている企業であれば、不良在庫の増加が運転資金の不足につながっている可能性があります。仕入れた商品がなかなか売れないと、支出だけが増えて売り上げにつながっていきません。

不良在庫が増加するほど運転資金が足りなくなり、融資を申し込む必要がでてきます。在庫をきちんと管理し、供給・販売の回転をよくすることで仕入れの費用が売り上げへとつながり、運転資金の不足を防げます。

原因3. 資金の管理不足

資金の管理がずさんであれば、運転資金が不足するのは必然です。毎月の返済額や人件費、光熱費、家賃などの固定費といった支出が、毎月の売り上げよりも多いのであれば、赤字となり運転資金は足りなくなります。

さらに売上金の入金と、仕入れ代金を支払うタイミングも重要です。売上金の入金の前に支払いをしなければならない場合、運転資金が足りなくなる恐れがあります。

理想的なのは売掛金を早期に回収し、それを支払いに充てることです。

運転資金の融資「3つの注意点」

運転資金の融資調達する際の注意点は、以下3点です。

◆ 運転資金の融資3つの注意点

- 注意点1. 本当に必要な資金かを確認する

- 注意点2. 地方自治体の融資制度を確認する

- 注意点3. 普段から金融機関との関係を築いておく

それぞれについて、詳しく解説していきます。

注意点1. 本当に必要な資金かを確認する

融資を受けるときの重要な注意点は、その資金が本当に必要なのかを計画・シミュレーションを立てて確認をおこなうことです。運転資金が不足しそうだから融資を申し込むわけですが、不必要な、あるいは必要以上に融資を申し込むのは止めましょう。

融資には利息が付くので、必要以上に融資を受けると不要な利息を払うことになりますし、そもそも、固定費の削減などで、ある程度の資金を捻出できるかもしれません。事前に綿密な事業計画を立てることで、本当に必要な資金なのかどうかを見極められ、過不足のない融資の申し込みができるはずです。

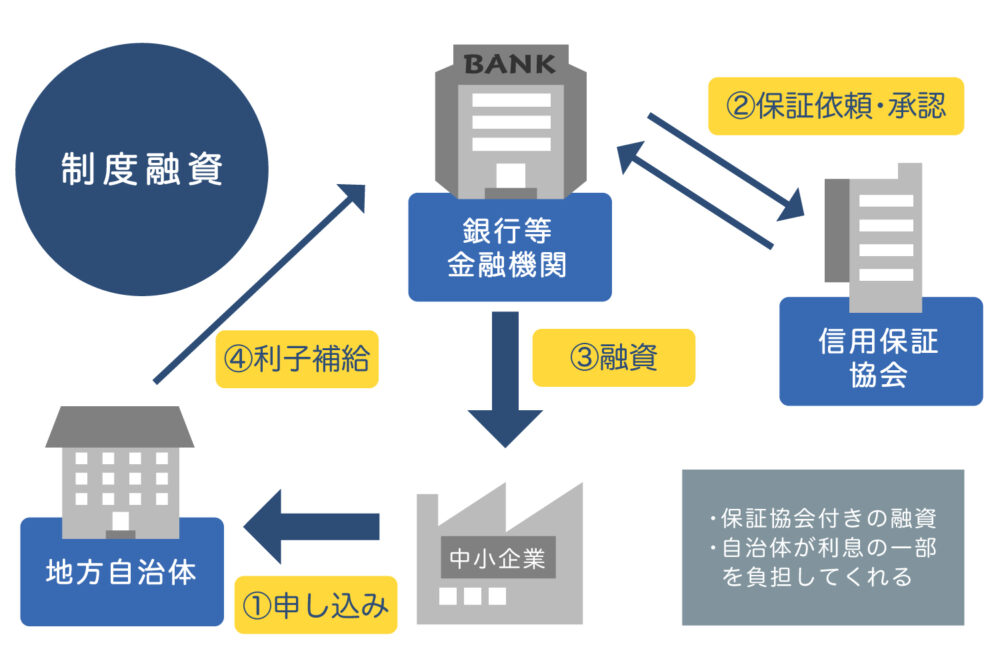

注意点2. 地方自治体の融資制度を確認する

融資の申込先としては、銀行などの金融機関がすぐに思い浮かぶことでしょう。しかし地方自治体によっては、中小企業向けに融資制度を設けているところもあります。

一般的に地方自治体が提供する融資制度は、金融機関よりも返済の負担が軽減できます。市町村役場では企業の経営者向けに専用の相談窓口を設けているところも多いので、金融機関に融資を申し込む前に地方自治体の融資制度について尋ねてみるのもよいでしょう。

制度融資について詳しく知りたい方は、下記の記事が参考になるので必ず確認しておきましょう。

注意点3. 普段から金融機関との関係を築いておく

地方銀行・信用金庫、公庫や商工中金といった金融機関は、当然ながら、信用できる会社に積極的に融資をおこないます。金融機関が信用できる会社とは、「返済能力が高い会社」「返済実績のある会社」です。

そのため資金に余裕がある状態で、負担にならない範囲の融資を受けて返済実績を作っておくと、いざという時に審査に通りやすくなります。また返済中も、「試算表を提出する」「決算報告をする」など、こまめに近況報告することで、金融機関の担当者へ安心感を持ってもらうことにもつながります。

金融機関の融資担当者とよりよい関係を築くことができれば、緊急に運転資金が必要になったときでも親身になって相談に乗ってくれるでしょう。

中小・中堅企業がお世話になる機会の多い「地方銀行」「信用金庫」「日本政策金融公庫」「商工中金」について詳しく知りたい方は、下記の記事が参考になるので必ず確認しておきましょう。

運転資金の融資は、「融資のプロ」に相談するのがオススメ

中小・中堅企業では、経営者も含めて社内に「融資」「財務」に強い人材がいないということは多いものです。各種の金融機関や制度を理解しながら、的確に運転資金の融資を調達するには融資に精通した専門家に相談すべきです。

我々「中小企業の融資代行プロ」は、「成果報酬1%~」の成果報酬型で、融資のコンサルティングで資金調達をご支援します。資金調達に不安を抱えている経営者の方は、ぜひ1人で悩まずプロに相談して解決策を模索するようにしましょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】

融資を成功させて、潤沢な運転資金で安定経営をしよう!

運転資金を潤沢に用意することで、安定感のある事業運営を実現することが可能です。もし金融機関から融資を受ける場合には、融資が必要な理由と金額をはっきりと伝え、どのように返済するかを詳しく説明できるようにておきましょう。

金融機関と普段からよい関係を築いておけば、いざというときに心強いパートナーとなってくれるはずです。

業績が悪化した時だけでなく、急激に売り上げが増加したときにも運転資金が不足することも忘れず、早めに融資の申し込みを行いましょう。固定費の削減や資金管理をしっかり行うことにより、必要最低限の運転資金の調達で健全な経営が行えるはずです。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】