日本政策金融公庫は、政府が100%出資する政策金融機関で、中小・中堅企業や個人事業主、または創業者向けに融資をおこなう金融機関です。特に創業時や経営が厳しい時期の資金調達に強い金融機関の側面があり、民間の金融機関では融資が難しい場合でも事業計画や返済実績を重視して資金提供をしてくれることでも有名です。

低金利かつ、保証人・担保不要の融資制度もあるため、中小企業や個人事業主にとって心強い存在です。日本政策金融公庫から融資を検討している経営者なら、こんな不安や悩みをお持ちではないでしょうか?

「日本政策金融公庫の融資って、難しいのかな…。審査の厳しさや、ポイントを知りたいな。」

「日本政策金融公庫の「融資制度」や「対象者」、「融資限度額」、「金利」などの基本情報を収集したい。」

「日本政策金融公庫の「融資の流れ」、「必要書類」、「サポート体制」など、全体像を把握したいな…。」

中小企業が活用できる資金調達の方法は数多くありますが、中小企業や個人事業主がまず活用すべきは、「日本政策金融公庫」です。筆者は仕事がら、中小企業の融資相談を数多くお受けしますが、経営者が日本政策金融公庫を認知をしておらず、取引をしていない方は案外多いと感じます。

結論、「日本政策金融公庫の融資」の攻略法は以下の6つです。

- 攻略方1. 事業計画書は具体的かつ現実的に作る

- 攻略方2. 資金使途を明確にする

- 攻略方3. 自己資金をしっかり準備しておく

- 攻略方4. 面談では「経験」「熱意」「準備」をアピール

- 攻略方5. 市場調査と将来性を説明できるようにする

- 攻略方6. 日本政策金融公庫の融資に強いコンサルに並走してもらう

筆者は「融資代行プロ」という成果報酬型の融資コンサルサービスを通して、これまで多くの中小企業の「日本政策金融公庫の融資」をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、そんな筆者の経験をもとに、日本政策金融公庫から融資を受けたい経営者に向けに、下記の内容を解説しています。融資の現場で培ったリアルで濃い内容なので「ブックマーク」して、あとから何度も読み返すことをオススメします。

本記事の解説内容

- 日本政策金融公庫(公庫)の融資事例

- 公庫と民間金融機関の融資の違い

- 公庫の融資の「攻略法」

- 融資に必要な「7つの書類」

- 公庫の融資の「融資審査の手続き・流れ」

- 日本政策金融公庫の融資「7つのメリット」

- 日本政策金融公庫の融資「3つのデメリット」

上記を知ることで、他の経営者に先駆けて日本政策金融公庫からの融資を獲得することができるようになりますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,500社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「日本政策金融公庫の融資」プロに相談/

※【毎日 限定5名まで!!】

日本政策金融公庫とは「政策系の金融機関」であり、中小企業・個人事業主への融資に強い

日本政策金融公庫は、株式会社日本政策金融公庫法に基づいて2008年10月1日付で設立された財務省所管の特殊会社で、日本に5つある政策金融機関(政府系金融機関)の一つです。

◆ 日本の政府系金融機関の一覧

- 日本政策金融公庫(JFC)

- 商工組合中央金庫(商工中金)

→「商工中金の融資」の解説記事はコチラ> - 日本政策投資銀行(DBJ)

- 沖縄振興開発金融公庫(沖縄公庫)

- 日本貿易保険(NEXI)

- 国際協力銀行(JBIC)

全国に152支店を展開しており、その地域の中小企業・個人事業主に寄り添った地域密着の金融サービスを提供していることが特徴です。支店に直接お申し込みをすることや、相談することもできるため、1番身近な金融機関と言えるでしょう。

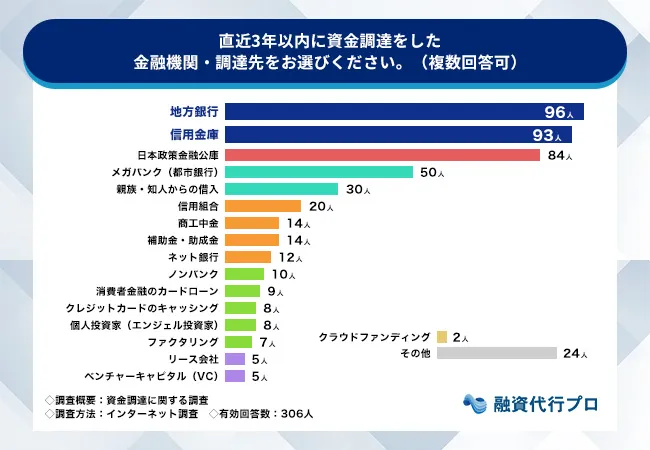

実際に、弊社の独自調査においても、日本政策金融公庫と融資取引のある中小企業の経営者は多数でした。

▼日本政策金融公庫との融資取引は圧倒的に多数

【調査概要】

- 調査タイトル:資金調達に関する調査

- 調査期間:2025年12月2日(火)~12月3日(水)

- 調査方法:インターネット調査

- 調査対象:資金調達の経験が3年以内にある全国の経営者

- 有効回答数:306人

また、中小企業の海外ビジネスを支援するため、海外の金融機関との提携も盛んにおこなわれています。

預金を預かる機能がないため、日本政策金融公庫からの融資は、民間の金融機関に預金をすることが必要です。最近ではGMOあおぞらネット銀行

![]() といったネット銀行でも、公庫の融資を預金できるようになりましたので、公庫から融資を受ける際には、先に銀行口座を用意しておくとスムーズです。

といったネット銀行でも、公庫の融資を預金できるようになりましたので、公庫から融資を受ける際には、先に銀行口座を用意しておくとスムーズです。

GMOあおぞらネット銀行に関しては、実際に筆者も愛用しており、以下の過去記事でまとめてあるので、関心のある方はあわせてご覧ください。

日本政策金融公庫は、「民間金融機関の取り組みを補完する」ことが方針のため、民間金融機関では融資NGな「2期連続赤字」「債務超過」などでも融資対応してくれることがあるのも特徴です。具体的には「3期連続赤字」「2~3年で解消予定の債務超過」であっても融資をしてもらえることがあります。

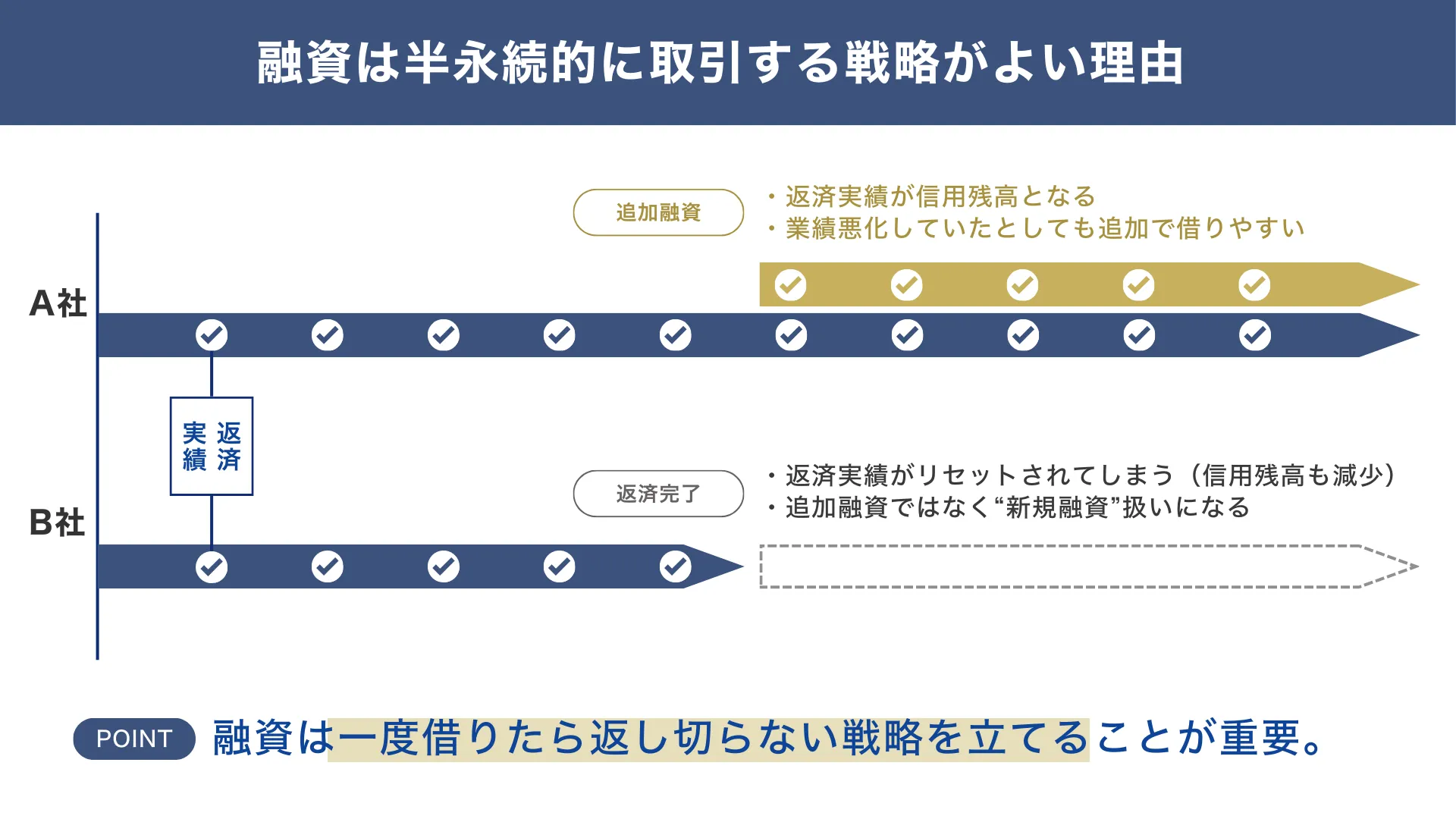

そのため、業績が好調なうちに融資を受けて、返済実績を積み上げて、業績悪化時に備えるような保険的金融機関としてお付き合いすることがいいでしょう。そのため、1度借りた融資は「すべて返済してしまわないよう」、半永続的にお取引をすることが重要です。

▼半永続的に取引する戦略を推奨する理由

「日本政策金融公庫の融資をプロにしっかり並走してもらいたい」という方は、まずは「融資代行プロ」にご相談ください。日本政策金融公庫に精通したコンサルタントが、あなたの融資の可能性をグンと高めますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,500社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「日本政策金融公庫の融資」プロに相談/

※【毎日 限定5名まで!!】

日本政策金融公庫の融資と民間金融機関(銀行融資)を比較する

下記の表は日本政策金融公庫の融資と銀行融資を比較したものです。

◆ 日本政策金融公庫の融資と民間金融機関の比較

| 日本政策金融公庫の融資 | 民間金融機関の融資 (銀行・信用金庫・信用組合) | |

|---|---|---|

| 金利 | 低い(1.5~3%) | 低い(1~3%) |

| 保証人 | 原則不要 (無担保・む保証人) | 原則必要 (有担保・経営者保証) |

| 対象者 | 創業予定〜創業直後の事業者 体力の弱い事業者 など | 実績のある法人 自己資金・信用力の高い法人 |

| 審査基準 | 事業計画 返済実績 将来性や熱意 | 信用情報 担保・保証人 手元資金の多さ など |

| 返済期間 | 長期返済が可能 (最大20年ほど) | 短め (通常、3~7年) |

| スピード感 | 1~1.5ヶ月 | 2ヶ月~ |

ご覧のとおり、日本政策金融公庫は創業者や財務がまだ弱い事業者にとっては、とても手厚い支援が受けられる融資制度が整っています。特に、無担保・無保証人で借りられる点や、低金利・長期返済の条件は、事業が安定していない零細企業にとっても大きな安心材料となるでしょう。

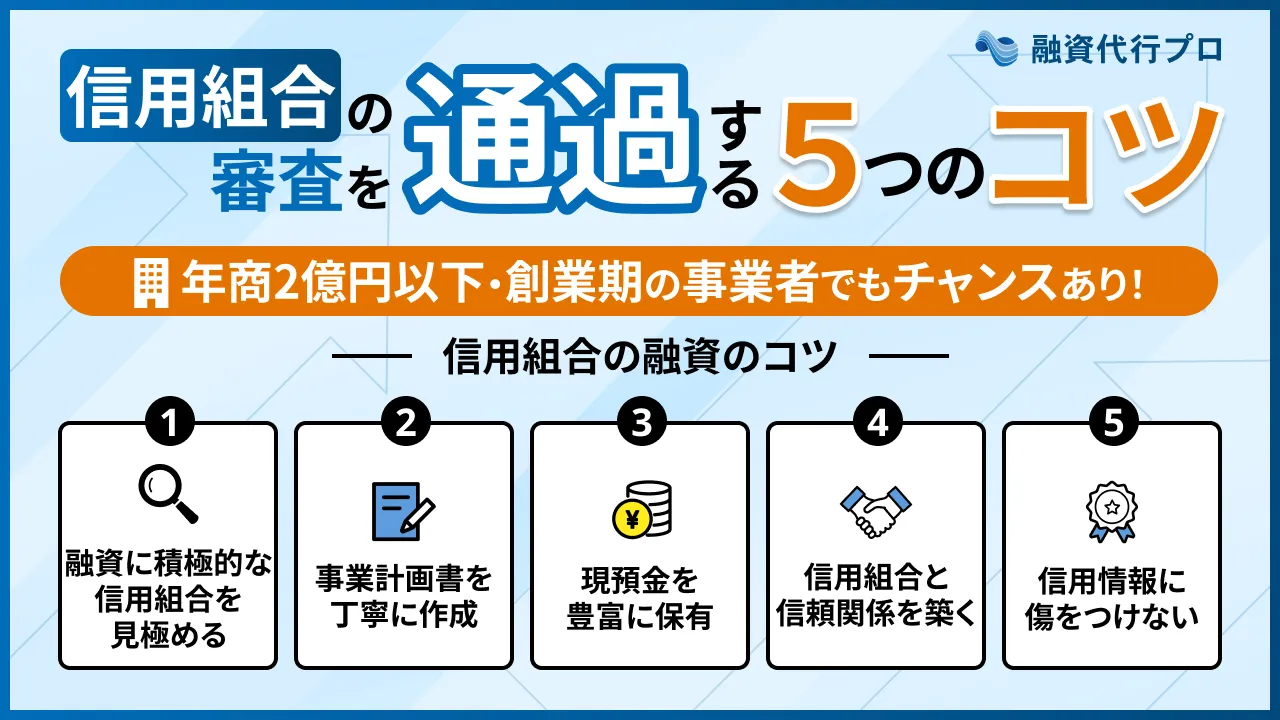

一方、金利の安い「銀行」「信用金庫」「信用組合」の融資は実績のある企業に適しており、自己資金や信用力が十分にある場合は積極的に活用すべき金融機関です。自社の状況に合わせて最適な方法を選ぶことが、成功への第一歩です。

なお、「地方銀行の融資」「信用金庫の融資」「信用組合の融資」について詳しく知りたい方は、以下の記事が参考になるので必ず目を通しておきましょう。

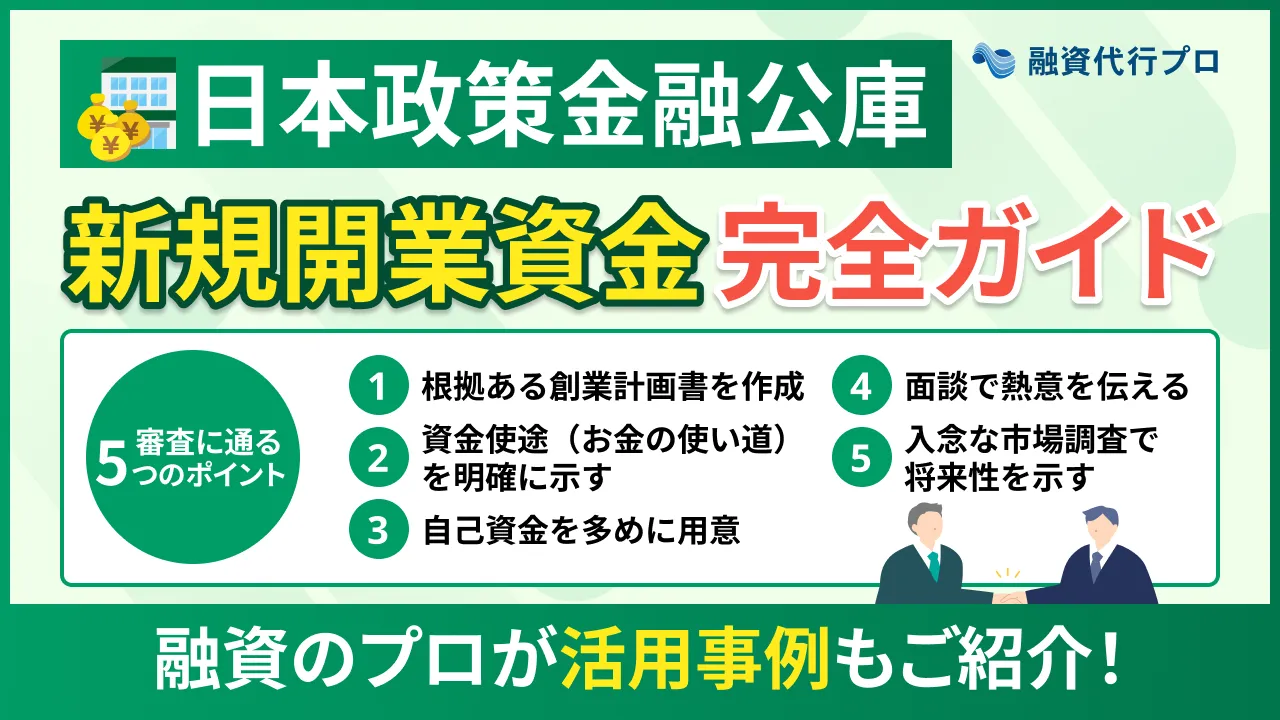

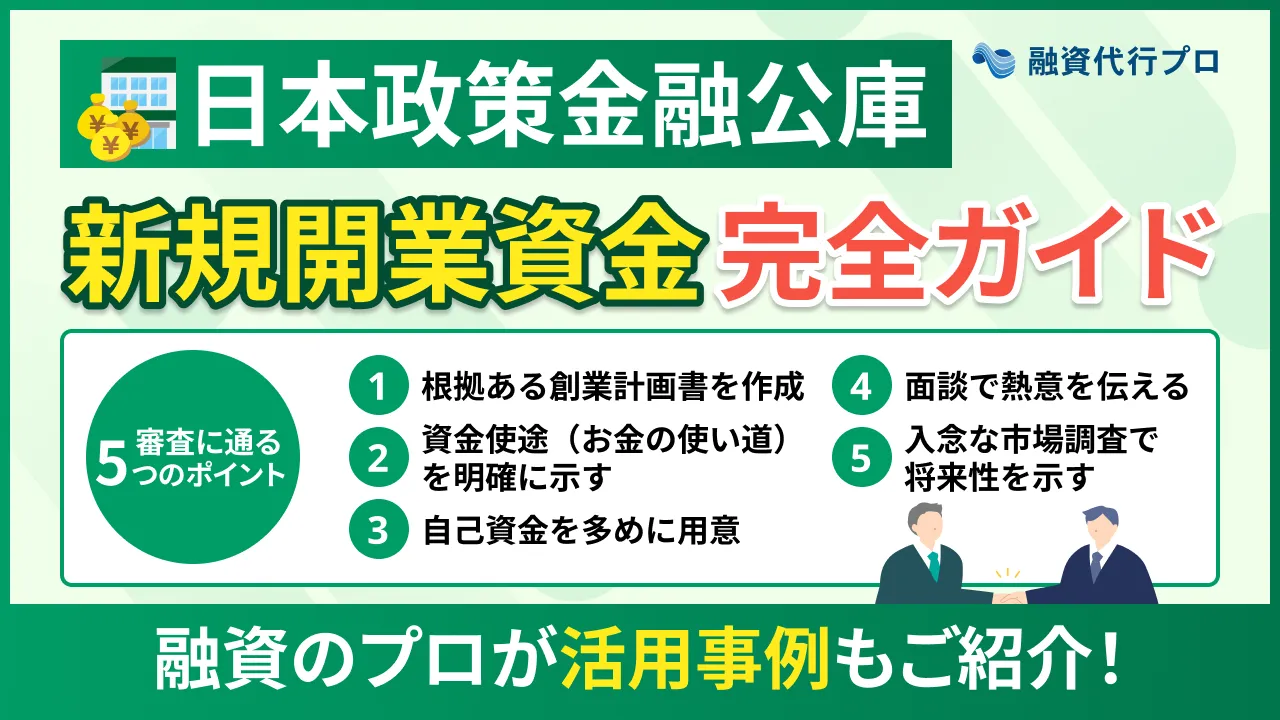

日本政策金融公庫の融資を受けるための「5つの攻略法」

ここからは融資を受けるための具体的な攻略法について解説いたします。誰でもできる日本政策金融公庫の主な攻略方法は以下の5つです。

- 攻略方1. 事業計画書は具体的かつ現実的に作る

- 攻略方2. 資金使途を明確にする

- 攻略方3. 自己資金をしっかり準備しておく

- 攻略方4. 面談では「経験」「熱意」「準備」をアピール

- 攻略方5. 市場調査と将来性を説明できるようにする

- 攻略方6. 日本政策金融公庫の融資に強いコンサルに並走してもらう

それではそれぞれ、解説をしていきます。

攻略法1.事業計画書は具体的かつ現実的に作る

融資審査では事業計画書が大きな判断材料となります。売上や利益の予測は過度に楽観的にならず、根拠となる市場データや競合分析を盛り込んで、具体性のある計画を作成しましょう。必要に応じて専門家のアドバイスを受けるのも効果的です。

売上・経費・利益の見通しは、現実的な数値計画を示すことが大切です。特に初年度は控えめに、確実性のある計画が好まれます。

◆具体例

たとえば学習塾を開業する場合、「地域の小学生の人口は〇〇人で、塾通学率が約〇%。その中で月間15人の生徒獲得を目指す」など、根拠のある数字を示すと説得力が増します。

攻略法2.資金使途を明確にする

融資を受けた資金を「何に」「どのように使うのか」、使途をしっかり説明できるようにしておくことが重要です。設備投資、人件費、広告費など、細かく内訳を整理し、「無駄なく必要な資金である」ことを示しましょう。

「いくら必要で、そのお金を何に使うのか」を細かく説明することが重要です。「借りられるだけ借りたい」「見積もりはないけど、だいたいこれくらい必要だと思って」など、曖昧な根拠や使い道だと審査で明らかに不利になります。

◆具体例

リフォーム会社を開業する場合、「トラック購入費200万円、工具一式で100万円、広告宣伝費50万円」など、細かく資金用途を明示。さらに見積書などがあると、より信用度が上がります。

攻略法3. 自己資金をしっかり準備しておく

自己資金の有無は審査の大きなポイントです。「自己資金ゼロ」「手元資金ゼロ」では返済できないと判断されるうため、最低でも必要資金のの3割程度は用意するのが確実です。自己資金や手元資金があるほど、融資担当者の可能性はグッと高くなります。

自己資金の割合は、金融機関からの信用につながるため、自己資金で準備すると安心です。

◆具体例

例1)ベーカリーショップの場合、開業資金が700万円なら、200〜250万円は自己資金として確保します。

例2)建設会社が運転資金に1,000万円必要なら、手元資金は300〜350万円ほど準備できている。

攻略法4. 面談では「経験」「熱意」「準備」をアピール

融資審査では面談内容や受け答えも重視されます。自社の事業の経験(年数や経験内容)や、熱意をしっかり伝えるとともに、想定される質問にはきちんと答えられるよう準備して臨みましょう。市場の動向や競合についての質問にも対応できると、より好印象となります。

面談は単なる形式ではなく、審査の重要な場面です。しっかり準備したことを示すことが好印象につながります。

◆具体例

ペット関連サービスを開業する場合、「ペット市場の成長率は〇〇%。特に共働き世帯でペットシッター需要が高まっている」など、市場の背景を交えながら自分の事業の必要性を語ると効果的です。

また、面談では、下記のようなことを良く質問されますので、事前に受け答えができるように準備してから望みましょう。

- 創業の動機

- 前職の略歴、やってきたこと(経験)、資格

- 事業・サービス内容

- 事業を軌道に乗る根拠

- 想定される収支計画と、その根拠

- 他社との差別化ポイント

- 取引先との取引状況

- 他金融機関からの借入状況

- 申し込み融資希望金額の根拠

- 事業リスク

- 現時点での経営課題

- 資金繰り計画(請求・支払サイトについて)

- 現金・資金の集め方

- 創業融資:どうやって集めた資金か?

- 通常融資:現金をどう貯めたのか?

攻略法5.市場調査と将来性を説明できるようにする

融資担当者は、事業がどのくらい成長する可能性があるかを見ています。市場動向や将来性についての調査を行い、「なぜこの事業が今必要とされるのか」を論理的に説明できるようにしておきましょう。客観的なデータを使うと説得力が増します。

市場調査は単なるデータ収集ではなく、「なぜこのタイミングでこの事業をするのか」の根拠づけになります。

◆具体例

オンライン英会話スクールを開業する場合、「英語学習市場はコロナ禍を機にオンライン化が進み、在宅ワークの増加でさらに需要が高まっている」とトレンドを交えて説明。具体的な市場データや調査レポートがあると、より説得力が増します。

このように、実際に融資を受けることを検討する場合は、これらの攻略法を必ず事前におさえるようにしてください。

攻略方6. 日本政策金融公庫の融資に強いコンサルに並走してもらう

日本政策金融公庫の融資は、「提出資料の多さ」や「緻密な事業計画の策定」など専門的な準備が必要です。そのため、本業で多忙を極める経営者がこれら全ての準備を独りで進めるのは大きな負担となります。

日本政策金融公庫の融資審査には、民間の金融機関とは異なる独自の評価基準(着眼点)が存在します。担当者が「何を重視し」「どのような点を懸念材料とするか」を正確に理解していなければ、万全の準備をしたつもりでも、審査落ちするリスクが伴います。多大な時間を投下した結果、融資が実行されなければ、事業の機会損失にも繋がりかねません。

合理的に資金調達を進めるために、「日本政策金融公庫の融資に強いコンサル会社」に並走支援してもらうことが有効な戦略となります。コンサル会社選びで最も重要なのは、以下のようなコンサルタントの実務経験です。

▼日本政策金融公庫向けコンサル会社の選びの重要視点

- 金融機関で10年以上の経験を持つコンサルタントが在籍している

- 日本政策金融公庫の出身者がコンサルタントとして在籍している

上記のコンサル会社は、日本政策金融公庫の審査ロジックを熟知しているため、最短距離で融資を得るための支援が可能です。

結果として、経営者が融資準備の煩雑さから解放され、本業にリソースを集中できます。さらに、融資実行の確実性が高まるだけでなく、資金調達に関する不安やストレスが大幅に軽減されるという心理的なメリットも大きいのです。

なお、「日本政策金融公庫の融資でおすすめの代行会社」について詳しく知りたい方は、以下の記事が参考になるので併せてご覧ください。

日本政策金融公庫の融資で必要な7つの書類

日本政策金融公庫で融資を受けるためにはたくさんの書類を提出しなければなりません。ここでは、日本政策金融公庫で融資を受ける際、一般的に、最低限必要になる書類について解説します。

◆ 日本政策金融公庫の融資で必要な7つの書類

- 借入申込書

- 創業計画書

→創業融資の場合 - 月別収支計画書(資金繰り表)

- 履歴事項全部証明書(登記簿謄本)

- 見積書

→設備資金の場合 - 本人確認書類

- 預金通帳など自己資金額が分かるもの

それぞれについて、詳しく解説していきます。

書類1. 借入申込書

融資の申請を行うために必要な書類です。融資の申請者、申請額、借入希望日、返済期間、使途などを記載して提出します。

日本政策金融公庫のホームページに書式や記入例が掲載されています。

書類2. (創業融資の場合)創業計画書

創業計画書は、どのような商品やサービスを取り扱うのか、事業展開の見通し、創業の動機などを記入する書類です。融資の担当者にとって非常に重要な書類であり、融資の可否を大きく左右するものです。

書類3. 月別収支計画書(資金繰り表)

融資を受ける際に、予想される創業後の売上高や経費を示す書類です。

日本政策金融公庫としても、融資を申し込んだ企業がどのくらいの利益を見込んでいるのか、綿密に創業計画を立てているのか、返済の見込みがあるかを判断する判断材料となります。

金融機関に提出する資金繰り表の作り方について、下記の記事が参考になるので、必ずチェックしてください。

書類4. 履歴事項全部証明書

融資の申請者が法人の場合、履歴事項全部証明書によって代表者の氏名や会社の所在地などを確認するために用いられます。法務局もしくはオンラインで取得できます。

書類5. 見積書

もし創業融資の中に設備投資が含まれているのであれば、設備の見積書を提出することで融資を受けやすくすることができます。資金使途が明確になり、申請額の明確な根拠となり得るからです。

資金使途には、下記のように大きく2つの種類があります。

- 設備資金

→設備購入の資金(土地/建物/機械/車/備品など)

→金額が大きいことが多い為、見積書提示が必須になる - 運転資金

→設備資金以外のお金(支払い代金/経費など)

上記の中でも、多くの会社が活用するのは「運転資金」です。運転資金は、さらに下記7種類があります。

- 経常運転資金

→運転資金の代表格。売掛金・受取手形回収までのつなぎ資金。 - 増加運転資金

→売上が増えたことによる、経常運転資金の増加分の資金のこと。

→シンプルに、売上が増えると一時的に資金繰り悪化の対策資金ということ。 - 季節資金

→小売業などで多く見られる、季節変動の売上の波に対応する資金。 - 決算資金

→決算後に発生する大きな税金支払い(消費税除く)のための資金。

→税金発生は黒字経営が前提のため、銀行が貸しやすい資金。 - 賞与資金

→賞与時期の短期的な賞与支給のための資金。

→短期的な資金貸与のため、返済期間は短期になる。

→賞与を出せるくらい会社が好調と判断されるため、銀行が貸しやすい資金。 - (赤字補填資金)

→基本的に銀行は「赤字を補填するために融資をする」という論理は皆無です。

→メインバンクが、顧客からの精緻な経営改善計画書の提出があって資金を出すことはあります。 - 余裕資金

→「経常運転資金+α」の資金のこと。いざという時のために資金を増やすために使われる。

→赤字や、現金が少ない会社は余裕資金は認められない。(黒字/現金がたくさんある時に使うべき)

書類6. 本人確認書類

創業融資のためには、申請者の本人確認のための書類も必要です。自動車運転免許証、パスポートなどがあれば問題ありません。

書類7. 預金通帳など自己資金額が分かるもの

日本政策金融公庫では、自己資金をある程度持っていることが融資の条件となります。したがって今どのくらいの自己資金があるかを示さなければなりません。預金通帳や有価証券があれば提出します。

日本政策金融公庫の融資手続き「6つのステップ」

それでは、日本政策金融公庫から融資を受ける手続き「6つのステップ」について、一つずつ解説いたします。

必要書類の準備

選択した融資制度に応じて、必要な書類を準備します。必要書類には、「事業計画書」や「決算書・確定申告書」が含まれることが多いので、事前に準備をしておきましょう。

審査

申し込み内容と提書類をもとに、公庫で融資審査を行います。

融資の内定

審査に通れば、融資の内定連絡が届きます。その後、あなたのご希望の振込口座を指定すれば、融資金が振り込まれます。

この時点でまだ銀行口座がない場合は、日本政策金融公庫の受け取り口座として指定できるGMOあおぞらネット銀行

![]() などのネット銀行で口座開設をしておきましょう。

などのネット銀行で口座開設をしておきましょう。

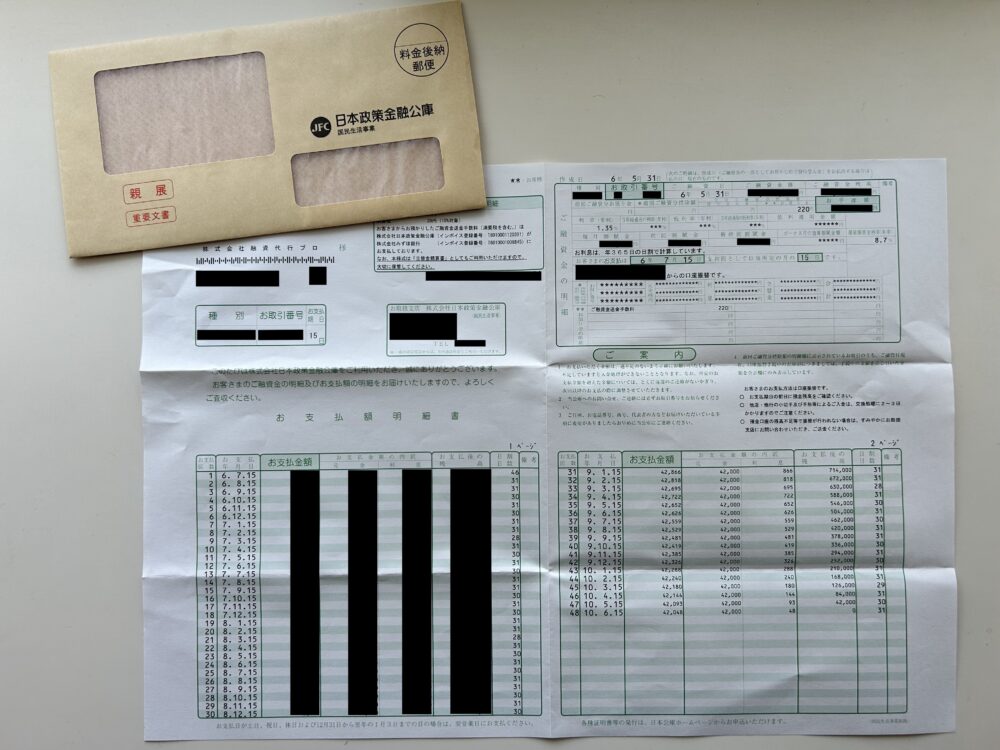

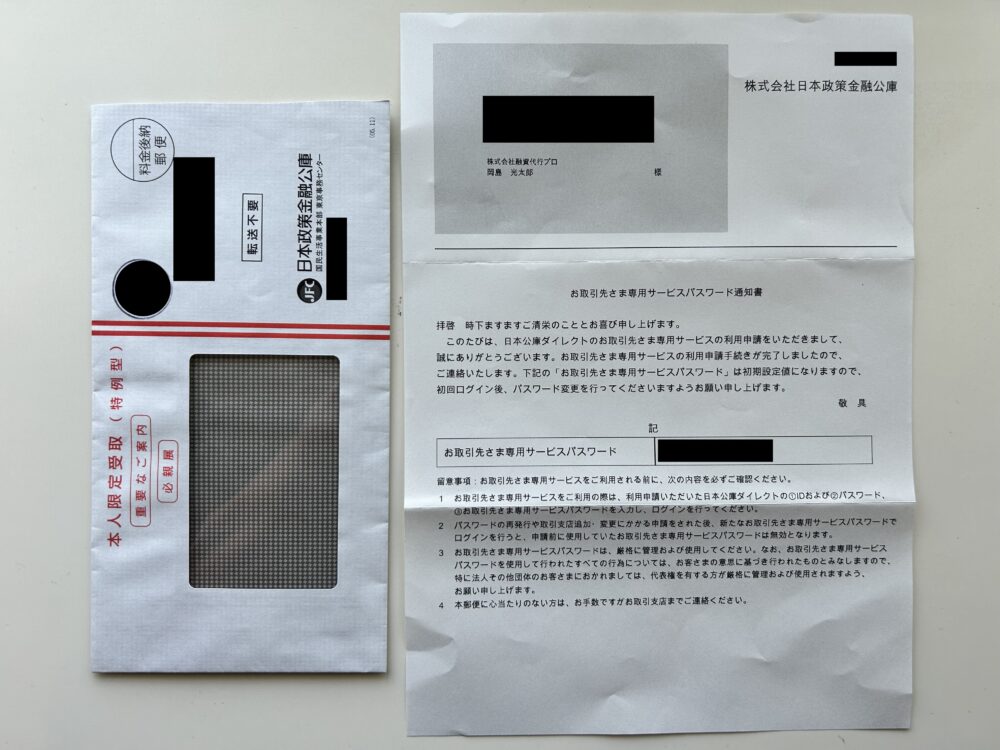

融資の実行・必要書類が届く

通知があった日付に、日本政策金融公庫から融資が着金されます。その後、保管が必要な重要書類が順次送付されてきますので、しっかり保管をしておきましょう。

※例えば、下記「返済予定表」や、公庫の取引などで使える「公庫ダイレクトの取引パスワード」など、重要な書類が届きます。

返済予定表【実物】

※書類に記載がある「株式会社融資代行プロ」は、筆者が経営する法人名です。

取引パスワード【実物】

※書類に記載がある「株式会社融資代行プロ」は、筆者が経営する法人名です。

「日本政策金融公庫の融資のステップを、間違えずに進めたい」という方は、まずは融資代行プロにご相談ください。日本政策金融公庫に精通したコンサルタントが、あなたの融資の可能性をグンと高めますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,500社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「日本政策金融公庫の融資」プロに相談/

※【毎日 限定5名まで!!】

日本政策金融公庫の融資「7つのメリット」

日本政策金融公庫の融資には7つのメリットがあります。結論としては一覧すると37種類もある他の資金調達の方法よりも、日本政策金融公庫の融資のほうが申し込みやすいといえるでしょう。

◆ 日本政策金融公庫の融資7つのメリット

- 低金利で融資が受けられる

- 比較的、審査が甘い(優しい)

- 他金融機関からの融資が受けやすくなる

- 事業のアドバイスがもらえる

- 無担保・無保証の融資が多い

- 融資実行までスピーディー

- 返済期間が長い

それぞれのメリットについて、詳しく解説していきます。

メリット1. 低金利で融資が受けられる

融資を受けるなら、もっとも気になるポイントは「金利」でしょう。金利が高ければ返済が難しくなりますので、なるべく低金利の融資を見つけることも重要です。

その点で日本政策金融公庫は、融資の種類や担保の有無によって年率0.30%〜2.85%と比較的低い金利が設定されています。

一般的に融資の審査が厳しく、金利が低いといわれている銀行でさえ利率は2%前後であることが多いので、融資審査が優しい日本政策金融公庫の金利が銀行と同時水準(もしくは安い)ことは大きなメリットです。

参考> 国民生活事業(主要利率一覧表)

メリット2. 比較的、審査が甘い(優しい)

創業前後の企業や個人事業主、もしくは中小企業において、資金調達の大きな障害となるのが「融資審査」です。

通常、地銀・信用金庫などの民間金融機関に融資を申し込んでも、小さい会社や個人事業主は「返済能力がない」と判断され、審査に落ちてしまいがちです。

まだ実績がない(少ない)創業前後の企業の場合は尚更、民間の金融融機関は融資の焦げ付きを恐れて審査が厳しくなります。また、創業後10年以上経った中業企業であっても、手元の資金が少ない、売上規模が小さければ同様に審査が厳しくなり得ます。

しかし日本政策金融公庫の場合、そもそも「創業」や「中小企業」を支援するために作られている政府系の政策金融機関であるため、民間銀行と比較して審査が甘い(緩い)と言われています。

しかも審査基準がわかりやすいため、審査に通りやすいことがメリットです。

◆ 日本政策金融公庫の審査基準(一部)

- 自己資金と希望金額のバランス

- 現在の借入額

- 事業計画書の内容

実際に、他の金融機関から融資を断られたあと、日本政策金融公庫で融資を受けることができたという企業は少なくありません。

メリット3. 他金融機関からの融資が受けやすくなる

日本政策金融公庫の融資を受ける別の大きなメリットは、他の民間金融機関からの融資が受けやすくなるという点です。

銀行や信用金庫などの金融機関は、融資を申し込んだ企業や経営者に返済能力があるかを判断しにくいと感じるケースがあります。とくに過去に融資を受けた履歴がなかったり、創業前だったりする場合にはそういえるでしょう。

しかし日本政策金融公庫の融資を受けていることが分かると、銀行や信用金庫など他の金融機関も融資を前向きに検討するようになります。また、日本政策金融公庫から融資を受けたお金を預けている銀行であれば、なおさら、融資をしてもらいやすくなります。

融資を申し込んだ企業が信頼でき、将来性があると日本政策金融公庫が判断したと考えるからです。日本政策金融公庫で融資を受けたあと、さらなる追加融資を銀行や信用金庫から受けられたというケースも多くあります。

メリット4. 事業のアドバイスがもらえる

日本政策金融公庫の経営理念の1つは、コンサルティング能力の充実によるサービスの向上・情報の活用です。

そのため日本政策金融公庫での融資の過程で、経営課題や財務診断といった情報提供や提携団体からの支援やアドバイスをもらえます。

これから創業する企業・経営者、もしくは中小企業に対して「創業に必要な知識を提供するセミナー」「経営指導セミナー」も定期的に開催しています。参加することで、今後の事業展開に役立つ情報も得られるでしょう。

さらに日本政策金融公庫が提携している中小企業診断士や税理士といった専門家にアドバイスを求めることも可能です。これらはほぼ無料なので、これから起業したい方は試してみる価値があります。

メリット5. 無担保・無保証の融資が多い

創業のための資金調達をしたい経営者の場合、金融機関で融資を申し込むと担保を求められることがあります。

無担保で申し込める融資であっても、保証人が必要になるケースがほとんどです。しかし場合によっては土地や貴金属といった担保もなく、保証人になってくれる人もいないかもしれません。

日本政策金融公庫の新創業融資制度であれば、原則無担保・無保証で融資を受けられます。中小企業経営力強化資金を利用する場合でも、2,000万円まで無担保・無保証で資金調達が可能です。

融資の申し込みやすさという点で、日本政策金融公庫には大きなメリットがあるのです。

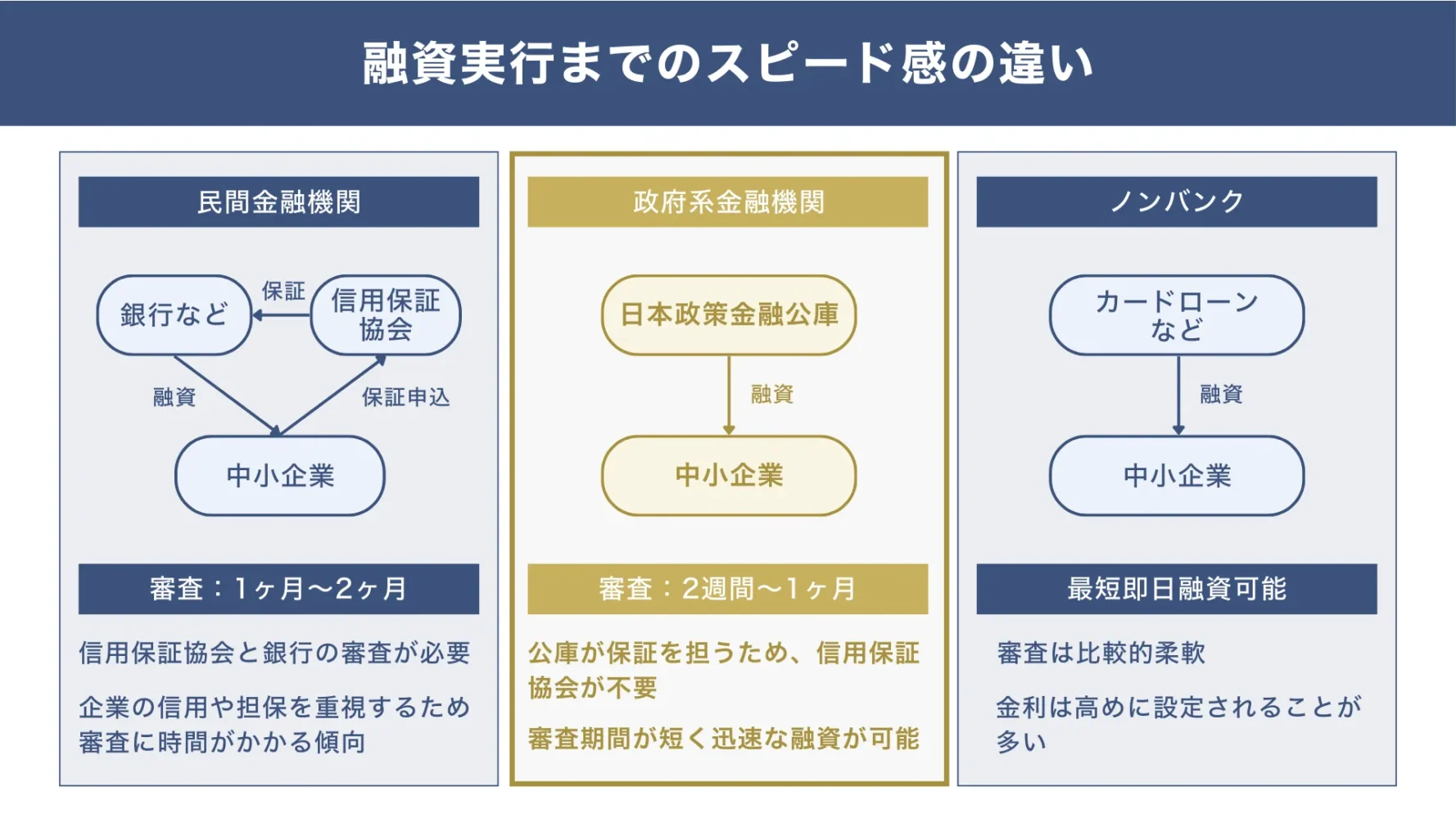

メリット6. 融資実行までスピーディー

融資の実行まで時間がかかりすぎると、事業が軌道に乗る前に資金繰りに行き詰ってしまう恐れがあるので、融資までの期間は短い方が資金調達では有利です。また、融資実行までの期間が短ければ、経営者が融資のために割く時間も短くてすみます。

その点、日本政策金融公庫からの融資は信用保証協会を経由しないため、他の民間金融機関の融資よりも1ヶ月ほど早く融資を受けられる可能性が高いのです。

即日融資可能なビジネスローンやカードローンと比べると審査期間が長いように感じますが、低金利と融資スピードを両立しているという点で、日本政策金融公庫は資金調達の心強い味方です。

メリット7. 返済期間が長い

日本政策金融公庫での融資は、返済期間が長く設定できるというメリットもあります。返済期間を長く設定できれば、毎月の返済額を無理のない範囲に抑えることが可能です。

日本政策金融公庫では運転資金の最長返済期間が7年、設備資金では最長20年となっています。

ただし設備資金の場合、10年程度での完済が求められることが多いようです。それでも7年もしくは10年という返済期間であれば、多額の融資を受けても計画的に返済していけるでしょう。

公庫とその他融資サービスの比較

| 金利 | 審査 | 融資金額 | 着金までの期間 | 担保・保証人 | アドバイス | |

| 日本政策金融公庫 | 1~2% | 優しい | ~数千万 | ~1ヶ月 | 必要なし | 適度に有 |

| 地銀・信用金庫 | 1~3% | 厳格 | ~数千万(億) | ~2,3ヶ月 | 必要 | 原則なし |

| ビジネスローン | 1~10% | 甘い | ~数百万(千) | 当日~1週間 | 必要なし | 望めない |

| カードローン (キャッシング) | 1~10% | 甘い | ~数十万(百) | 当日~1週間 | 必要なし | 望めない |

なお、「地方銀行の融資」「信用金庫の融資」「キャッシング」についてもぜひご参照ください。

「日本政策金融公庫のメリットを最大限に活かしたい」という方は、まずは融資代行プロにご相談ください。日本政策金融公庫に精通したコンサルタントが、あなたの融資の可能性をグンと高めますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,500社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「日本政策金融公庫の融資」プロに相談/

※【毎日 限定5名まで!!

日本政策金融公庫の融資「3つのデメリット」

メリットの一方で、日本政策金融公庫の融資にも3つのデメリットがあります。

◆ 日本政策金融公庫の融資「3つのデメリット」

- 自己資金が必要

- 提出書類が多い

- 他金融機関の借り換えでは活用できない

それぞれのデメリットについて、詳しく解説していきます。

デメリット1. 自己資金が必要

日本政策金融公庫の融資の場合、ある程度の自己資金が必要です。

ここからは創業融資に絞って記述をしますが、公庫から創業融資以外の融資を希望する場合も同様の考え方で問題はありません。

2014年に制度が改正され、創業融資においては融資希望額の1割の自己資金があれば日本政策金融公庫で融資を申し込めるようになりました。

しかし実際は、1割の自己資金では審査に通るのは難しく、自己資金を3割程度持っていないと融資が受けられないのが実状です。

つまり、100%融資に頼って創業することはできないのです。自己資金が少ない場合には、身内から資金調達したり、綿密な事業計画を作成したりして日本政策金融公庫を納得させる必要があるでしょう。

デメリット2. 提出書類が多い

日本政策金融公庫の融資では、提出書類が多いのもデメリットの1つです。

必須となる事業計画書はもちろん、資金繰り計画書や自己資金額が分かる書類、賃貸借契約書、履歴事項全部証明書の原本などの提出が求められます。

資金調達をするために、経営者がこうした提出書類を揃えるのには多くの時間を割く必要があります。本業をしっかり管理しながら資金調達のための準備を進めるのはそれなりに大変です。

デメリット3. 他金融機関の借り換えでは活用できない

現在複数の金融機関から借り入れをしている経営者であれば、低金利の日本政策金融公庫で借り換えられないかと考えるかもしれません。

しかし、日本政策金融公庫の融資で民間金融機関の融資の借り換えをすることは禁止されています。その理由は、かつて民間の金融機関から日本政策金融公庫への借り換えが多発したことによって、民間金融機関が困窮したことがあるためです。

もちろん借り換えではなく、通常の創業融資や中小企業への融資を申し込む場合には問題なく申請できます。

日本政策金融公庫で融資を受けた「7つの中小企業事例」

まずは、日本政策金融公庫の融資に関して、実際に筆者がコンサルで融資サポートをした経験をもとに7つの中小企業への融資事例(企業名は伏せております。)を解説しますので、ご自身の事業に近い事例を見つけて参考にしてみてください。

▼ 筆者が支援した7つの事例

- 事例1. 地方の観光地でレンタサイクル事業を立ち上げ

- 事例2. 食品製造業が設備導入で融資を活用

- 事例3. オンライン英会話スクールの立ち上げ

- 事例4. ベーカリーショップの開業

- 事例5. 住宅リフォーム会社の創業

- 事例6. 子ども向け学習塾の開業

- 事例7. ペット関連サービスの開業(ペットシッター・トリミング)

それでは、それぞれ解説していきます。

事例1. 地方の観光地でレンタサイクル事業を立ち上げ

地方都市で観光業に注力している自治体の動きを受け、30代の起業家がレンタサイクル事業を立ち上げ、電動アシスト付き自転車を導入し、観光ルートの提案やガイドツアーもセットで提供する事業プランをご支援しました。

開業にあたり、設備投資やPR費用の450万円をまかなうために日本政策金融公庫の「新規開業資金」を活用し、見事、450万円満額で資金調達が達成できました。

- 初期投資が大きくても無担保・無保証人で融資が受けられた

- 地域振興に貢献する事業として金利優遇が適用された

- 観光需要の回復という市場動向を根拠に事業計画を作成した

結果、観光客が増えるハイシーズンを前に準備が整い、オープン初年度から好調なスタートを切ることができました。

※日本政策金融公庫の「新規開業資金」については以下の記事をご参考ください。

事例2. 食品製造業が設備導入に、日本政策金融公庫の融資を活用

地域の特産品を使った加工食品を製造・販売する創業5年目の中小企業では、生産量の増加に伴い、旧式の設備では対応が難しくなっていました。そのため、商品の品質向上と生産効率アップを目的に、新しい製造ラインの導入を決断。日本政策金融公庫からの融資を活用して2,000万円の設備投資を実現しました。

- 地域に貢献する事業として評価され、融資が決定

- 長期返済プランを採用し、売上拡大期と返済負担をバランス良く調整

- 補助金との併用で初期投資を抑えつつ導入を実現

新設備の導入により製品の品質が安定し、大手小売チェーンとの取引拡大につながりました。今後は海外輸出も視野に入れた商品開発に取り組んでいます。

事例3. オンライン英会話スクールの立ち上げに、日本政策金融公庫の「新規開業資金」を活用

新型コロナウイルスの影響でリモート学習需要が高まる中、語学教師経験者がオンライン英会話スクールを開業し、レッスンアプリ構築費用や初期の広告宣伝費用の700万円の資金計画に対して、日本政策金融公庫の「新規開業資金」を活用しました。

- 語学教室経験者が創業するため、実績を公庫が好む形でアピール

- コロナ禍による学習ニーズ増加という社会背景をもとに将来性を説明

- 創業前からの融資で、準備期間に余裕ができた

結果として、開校から半年で順調に会員数が増加し、法人向けのオンライン研修サービスにも事業を広げています。

事例4. ベーカリーショップの開業に、日本政策金融公庫の「新規開業資金」を活用

パン作りが得意な女性起業家が、国産小麦と地元の農産物を使った地域密着のベーカリーショップをオープンを目指す中で、中古のオーブンやショーケースなど設備投資の資金280万円を、日本政策金融公庫の「新規開業資金」での調達をご支援しました。

- 設備投資が必要な明確な理由を事業計画内で証明した

- 地産地消の取り組みが地域に貢献すると評価された

- 長期返済でゆとりある資金計画を設計

オープン後は口コミと地域のSNSで話題となり、休日には行列ができるほどの人気店になっています。

事例5. 住宅リフォーム会社の創業に、日本政策金融公庫の融資を活用

サラリーマン時代の住宅リフォーム会社での営業経験を活かし、独立して住宅リフォーム会社を設立。高齢化に伴うバリアフリー工事や、省エネリフォームの需要増加を見込み、日本政策金融公庫の1,000万円の融資を活用して工具や車両を購入し、初期の広告費用にも活用できました。

- 社会ニーズの高いリフォーム需要を根拠に将来性を説明

- 初期の広告宣伝費まで含めて融資

- 設備投資と運転資金の両方をカバー

資金調達後、半年はなかなか業績が上がらずご苦労をされておりましたが、地元工務店や不動産会社と提携したことがきっかけで、今では安定した受注と利益の確保ができるようになっています。

事例6. 子ども向け学習塾の開業に、日本政策金融公庫の融資を活用

教員経験者が、小学生向けの学習塾を開業。地域の教育ニーズに応え、基礎学力向上を目的としたコースを展開し、教室の内装費や教材費、人件費の300万円を、日本政策金融公庫からの融資でまかないました。

- 教育事業として地域貢献性が高い点をアピール

- 当初の調達希望金額が無謀だったため、自己資金と合わせて無理のない資金計画を策定した

- 創業前からの融資で教室づくりに活用

オープン直後から保護者(特に母親)の口コミで広がり、今でも生徒数が右肩上がりに増加しています。

事例7. ペット関連サービスの開業(ペットシッター/トリミング)に、日本政策金融公庫の融資を活用

ペット需要が高まる中で、ペットシッターとトリミングを組み合わせた店舗の開業をご支援しました。共働き世帯や高齢者のペットケアニーズに応える形で、訪問サービスも提供し、店舗設備の導入費用や車両購入資金600万円を日本政策金融公庫からの融資で調達しました。

- ペット市場の拡大傾向をデータで説明し、将来性をアピール

- 設備投資と移動サービス用の車両購入資金もカバー

- 事業開始前からの融資で開業準備に余裕を持たせた

開業後はSNSでサービスを広め、地域内で評判が広がりリピーターが増加。今後はペットホテル事業の追加も計画中です。

以上のように、日本政策金融公庫の融資は、業種や事業規模を問わずさまざまな中小企業で活用されています。無担保・無保証人での融資制度が用意されており、民間の金融機関と比べて経営者に優しく、かつ長期返済も可能なため、資金繰りを安定させやすいのも大きなメリットです。

日本政策金融公庫の融資の4つの役割と融資の問い合わせ先(国民生活事業、中小企業事業)

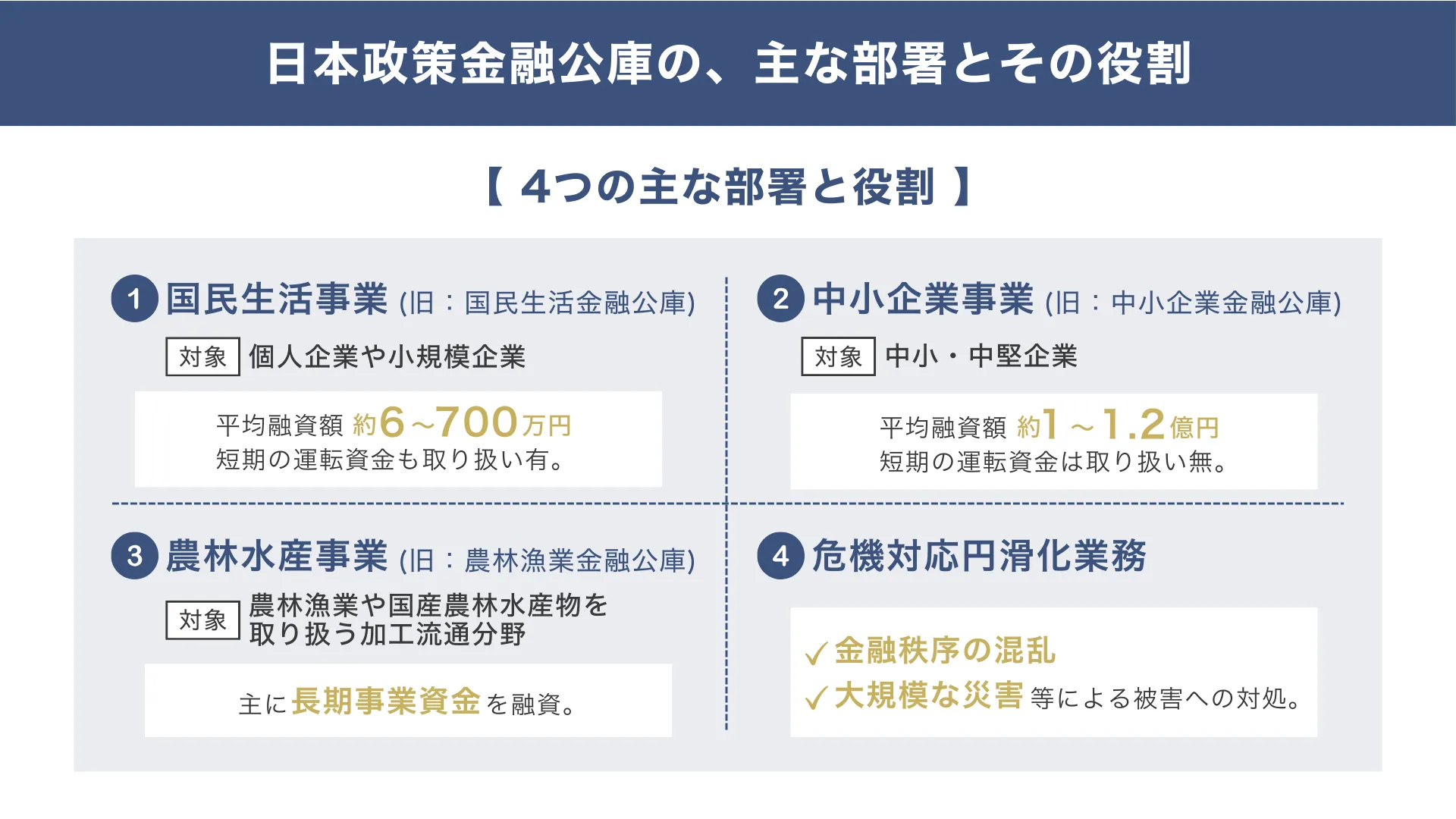

日本政策金融公庫の、主な部署とその役割は下記の4つです。

主な部署と役割

- 国民生活事業(旧:国民生活金融公庫)

→個人企業や小規模企業が対象。平均融資額は約600~700万円で、短期の運転資金も取り扱い有。 - 中小企業事業(旧:中小企業金融公庫)

→中小・中堅企業が対象。平均融資額は約1~1.2億円で、短期の運転資金は取り扱い無。 - 農林水産事業(旧:農林漁業金融公庫)

→農林漁業や国産農林水産物を取り扱う加工流通分野が対象。主に長期事業資金を融資。 - 危機対応円滑化業務

→金融秩序の混乱、大規模な災害等による被害への対処

中小企業や個人事業主が関係するのは「国民生活事業」と「中小企業事業」となるため、下記からそれぞれの事業部について詳しく解説をしていきます。

創業融資や少額融資(~2,000万円)の場合は、日本政策金融公庫の「国民生活事業」に問い合わせる

多くの中小企業、個人事業主がお世話になるのが「国民生活事業」です。

国民生活事業では、主にリテール(小口)と呼ばれる「創業融資」や「小額融資(~2,000万円)」に対応しています。皆さまが一般的に想像する日本政策金融公庫は、国民生活事業の方で間違いありません。

そのため、融資先は主に個人事業主、または中小・零細企業が対象となり、融資先数はおおよそ「120万社」ほど。1社あたりへの融資額は600~700万円です。

以下の通り、融資金額のボリュームゾーンは「〜500万円」であり、全体の50%以上を占めています。

◆ 融資額別の内訳

融資している業種は、以下の通りバランスよく「小売」「飲食」「サービス」「建設」が多くなっています。

◆ 融資額別の内訳

また、以下の通り融資先の企業の従業員規模は10名未満だけで88%以上となっており、やはりリテールのお客様への融資にとても強い金融機関であることがわかります。

◆ 従業者規模別の内訳

ちなみに、国民生活事業の融資で1番有名な商品は、「新規開業資金」です。

「新規開業資金」の概要

- 創業前、もしくは創業後7年以内の方

- 「創業計画書」の作成・提出が必要

- 自己資金の要件はなし

→ただし実際は、1/3程度は必要です - 融資限度額7,200万円(運転資金は4,800万円まで)

→実際は、1,000万円未満が多い - 原則「無担保」「無保証」でOK

→法人の場合に限る - 審査ポイント:自己資金、代表の経歴

なお、日本政策金融公庫の「新規開業資金」の詳細やコツを知りたい方は、下記記事が参考になりますので、必ず目を通しておきましょう。

国民生活事業では、「堅実さ」「計画」「公庫への返済実績」を重視してくれるため、まだ実績がない創業前後の経営者や、決算書が赤字の会社であっても返済実績を積み上げている場合は、融資をしてくれることがあります。特に、創業時期の資金調達先としてはとても優れた金融機関です。

実際に、スタートアップ向け融資に1番積極的なのは「日本政策金融公庫」であるというレポートも散見されます。また、昨今は「新株予約権付き融資」にも積極的になってきました。

融資金額が1億円~の場合は、日本政策金融公庫の「中小企業事業」に問い合わせる

日本政策金融公庫の「中小企業事業」は、中小・中堅企業の資金調達を支援するための事業です。融資制度の提供のほか、財務診断や経営シミュレーションなどのサービスも提供しています。融資先の数はおおよそ「5~6万社」ほどで、国民生活事業の1/25ほどしか融資取引をしていません。

◆ 融資先数

その代わり、1社あたりへの融資金額は1億~1.2億円と大きな融資をすることが大きな特徴です。そのため、大口の融資先が取引対象となり、少なくとも「年商10億円以上の” 中小〜中堅以上の会社 “」が中小企業事業のお客様となるのです。「中小企業事業」という名前であるため、年商規模が小さい会社が相談にいってしまうこともありますが、その場合は国民生活事業につないでもらえることがほとんどです。

◆ 融資額別の内訳

中小企業事業は、「融資先」にも特色が出ています。国民生活事業は、比較的に小さな事業者である「飲食」「建設」「サービ業」が多いのですが、中小企業事業は、設備投資や原価率が高いため多額の資金が必要な「製造業」がメインのお客様です。

◆ 融資先の業種別の内訳

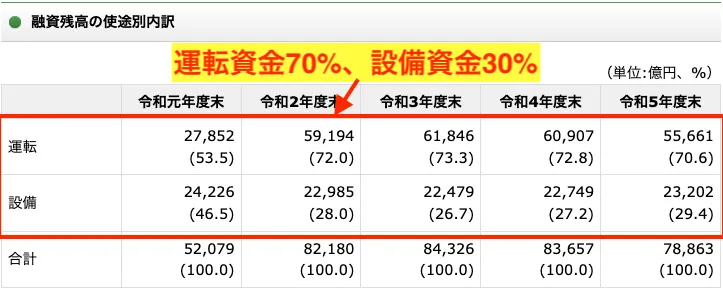

融資の種類は、「設備資金」「運転資金」で、意外に運転資金が全体の70%を占めています。

◆ 融資先の業種別の内訳

他にも「M&A資金」「事業承継資金」などにも対応しており、非常に幅広い融資ニーズをカバーしています。

また、日本政策金融公庫の中小企業事業の担当者は、商工中金と並び、企業査定能力や審査能力が非常に高いことで有名です。

※商工中金の融資については、下記記事が参考になるので必ず目を通してください。

具体的には、下記のような特徴があります。

◆ 中小企業事業の融資担当者の特徴

- 融資審査のスピードが早く、的確

→2億円くらいまでなら、すぐ審査が終わります - 中小企業診断士などの資格保有者も多い

- 民間金融機関よりも優秀な人が多い

そのため、中小企業事業から融資が受けられている場合には、他の民間金融機関が安心して貸し出しができるようになります。(むしろ「融資させてください!」となります)

「日本政策金融公庫の融資をプロにしっかり並走してもらいたい」という方は、まずは融資代行プロにご相談ください。日本政策金融公庫に精通したコンサルタントが、あなたの融資の可能性をグンと高めますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,500社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「日本政策金融公庫の融資」プロに相談/

※【毎日 限定5名まで!!】

より安全に日本政策金融公庫から融資・資金調達をしたいなら「融資のプロ」を頼ろう!

このように、日本政策金融公庫で融資を受けるためには、多くの必要書類や手続き、面談などをクリアしなければなりません。そのため、経営者として資金調達まで手が回らないと感じる方も多くいます。

より確実に、素早く資金調達したいのであれば、資金繰りコンサルのおすすめサービス を活用して、融資のプロに相談しながら進めることがおすすめです。融資のプロであれば、必要書類の作成代行や面接の準備・練習、創業計画・事業計画へのアドバイスなど、融資に必要な支援をきめ細かく行ってくれます。

私たち「融資代行プロ」では、優秀な融資のプロがあなたの会社の融資を全面的にバックアップすることができます。そんなプロに資金調達の代行を依頼すれば、初めて資金調達する経営者の方でも安心して融資の申請が行えるでしょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,500社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「日本政策金融公庫の融資」プロに相談/

※【毎日 限定5名まで!!】

_20250924.png)

_日本政策金融公庫の国民生活事業.webp)