信用組合から融資を受けたいと考えている経営者・個人事業主は、以下のようなお悩みをお持ちではありませんか?

信用組合の融資の「仕組み」を知りたい

信用組合の融資には、どんなメリット・デメリットがあるの?

信用組合の融資を成功させるコツを知りたい

融資を受けたいが、信用力が乏しい中小企業・個人事業主にとって、信用組合は強い味方です。融資のコンサルを本業とする筆者の経験上、信用組合は、銀行・信用金庫よりも中小企業や個人事業主に寄り添った提案をすると感じます。

結論、筆者が考える信用組合の利用をおすすめする企業・個人事業主は以下の通りです

◆信用組合の利用をおすすめする企業(人)

- 年商が2億円までの法人・個人事業主

- 債務超過ではないが、財務が不安定な法人・個人事業主

- 創業前後の法人・個人事業主

信用組合は、地域の中小・零細企業や個人事業主を主な取引対象とする地域密着型の金融機関です。そのため、メガバンクや地方銀行では融資対象になりにくい「年商が小規模」「創業間もない」「財務が不安定」といった企業や個人事業主に対しても、事業内容や将来性、経営者の素質といった要素も重視し、柔軟に対応してくれることが多いのが特徴です。

筆者は「中小企業の融資代行プロ」という成果報酬型の「融資コンサルサービス」で、これまで多くの信用組合からの融資をご支援をしてきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|中小企業の融資代行プロ

2.財務コンサル|御社の社外CFO

3.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の法人〜売上80億の法人

1人法人〜個人事業主

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、融資のプロである筆者が、以下の内容を解説します。

- 融資に積極的な信用金庫のリスト

- 信用組合の融資審査のポイント

- 信用組合の融資審査に通過するコツ

- 信用組合の融資審査の流れ

- 信用組合のメリット・デメリット

- 信用組合・信用金庫・銀行との違い

信用組合の融資を検討中の方は、ぜひ本記事を参考にしてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用組合の融資」に詳しい専門家に相談/

※【毎日 限定5名まで!!】

信用組合の融資が向いている企業は「年商2億円までの法人・個人事業主」

信用組合は、地域に根ざした金融機関として、特に小規模事業者や個人事業主に対して柔軟な対応をしてくれるのが特長です。銀行や金融機関では対応が難しいようなケースでも、信用組合であれば融資を相談できる可能性があります。

特に以下のような事業者にとって、信用組合からの融資は現実的で心強い選択肢です。

◆ 信用組合の融資を受けるべき企業(人)とは?

- 年商が2億円までの法人・個人事業主

- 債務超過ではないが、財務が不安定な法人・個人事業主

- 創業前後の法人・個人事業主

信用組合は、地域の事業者を支えるという設立目的を持っており、財務データだけでなく、事業の将来性や経営者の素質も重視する傾向があります。そのため、銀行では審査が通りにくい企業でも、前向きに検討してもらえる可能性があるのです。

【都道府県別】融資に積極的な「信用組合」

信用組合からの融資を検討しているのであれば、融資に積極的な信用組合を選ぶのが良いでしょう。年商1億円未満で、かつそこまで成長を望んでいない法人であれば尚更、信用組合と安定した取引をするのがオススメです。

【各都道府県別】の融資に積極的な信用組合は、以下の通りです。

※あなたが事業を展開している都道府県を「クリック」してみてください。

【都道府県別】 融資に積極的な「信用組合」 ※ご自身の事業地域をクリック

※令和5年3月末時点で「預金量1,000億円以上」で、「中小企業向けの預貸率の高さ順」にランキングしています。(データ参照:金融庁「金融機関情報」)

※各信用組合の「支店エリア・店格」や「支店長の方針」にも左右されますので、あくまで参考程度にご参考ください。

上記は、金融庁の「金融移管情報」のデータを加工・参照して、預金から中小企業への融資に回している割合が高い信用組合を、筆者が独自に計算をして割り出しています。それぞれの信用組合の「支店エリアの特性」や「支店長の方針」によっても大きく異なるものの、信用組合の選び方の参考にはなると思いますのでご活用ください。

なお筆者の経営する成果報酬型の融資コンサルサービス「中小企業の融資代行プロ」がご支援する際には、上記データを参考にしつつ、ご支援する会社の状況や財務状況、これまでの金融機関との取引状況やエリアや市場状況など、多面的な情報から個別カスタマイズをした上で、戦略的に金融機関を選定していきます。

もし「自社にピッタリの信用組合を選びたい」「融資を1人で進めるのが不安」という方は、以下の「初回無料の融資相談」にお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用組合の融資」に強いコンサルに相談 /

※【毎日 限定5名まで!!】

信用組合の融資審査は甘いのか?

信用組合は地域密着で運営を行っている点や、実績や資金の少ない中小企業や個人事業主に対して貸付を行っている点から融資審査が甘いと思われがちです。しかし、実際に融資支援をしている筆者の経験上、信用組合の融資審査が特別に「甘い」「通りやすい」とは感じません。

信用組合は、地域に根差した中小企業・個人事業主を応援する姿勢が強いことは事実なため、「信用組合の融資審査は甘い」と語られるのでしょうが、中小企業・個人事業主も、日頃から信用組合と信頼関係を築いたり、返済能力や経営力をアピールすることは重要です。

筆者が主に感じる、銀行と信用組合の融資審査の違いは以下の図解の通りです。

◆ 信用組合と銀行の審査の違い

銀行よりも、信用組合の方が経営者の熱意や人柄も考慮してくれることは事実です。

しかし、融資を受ける立場として、「謙虚な姿勢で接すること」、また、自社の事業に対する「精緻な計画」や「深い洞察」、「熱心な想い」をしっかり準備して伝えることも大切であることは、理解しておきましょう。

信用組合の融資担当者がチェックする「6つのポイント」

信用組合の融資審査で見られる主なポイントは、次のとおりです。

- ポイント1. 資金の使用目的(資金使途)

- ポイント2. 返済能力

- ポイント3. その他の負債

- ポイント4. 過去の信用組合への返済実績

- ポイント5. 申込者の信頼度

- ポイント6. 過去の信用情報

融資審査では上記のポイントが主に確認され、融資をして問題なく返済されるかを判断します。申し込み前に融資審査で見られるポイントを把握しておけば、適切な対策を講じられます。

信用組合の融資審査に申し込む際は、確認されるポイントをあらかじめ把握して臨みましょう。

なお、「融資審査の通過率を上げるためのコツ」について、以下の記事で詳しく解説していますので、必ずチェックしておきましょう。

信用組合の融資審査に通過するための「5つのコツ」

信用組合の融資審査を通過するためには、いくつかのコツを押さえておくことが重要です。審査に確実に通るとは限りませんが、融資審査に通るためのコツは以下の5つです。

- コツ1. 融資に積極的な信用組合を見極める

- コツ2. 事業計画書を丁寧に作成する

- コツ3. 現預金を豊富に保有しておく

- コツ4. 信用組合との信頼関係を築く

- コツ5. 信用情報に傷をつけない

それぞれのコツについて、詳しく解説します。

コツ1. 融資に積極的な信用組合を見極める

信用組合の融資審査に通るためには、融資を積極的に行っているかをあらかじめ確認してから申し込むことが重要です。金融機関によって事業向けの融資に前向きかどうか?の方針が異なるため、過去の融資実績や、信用組合の担当者・支店長との相性などで見極める必要があります。

冒頭の「【都道府県別】融資に積極的な「信用組合」」で解説した通り、過去にどの程度融資実績があるかは、「金融庁:中小・地域金融機関情報一覧」のExcelをダウンロードして、「中小企業への融資率(預貸率)」から判断しましょう。「中小企業への融資率(預貸率)」の算出方法は、次のとおりです。

◆中小企業への融資率(預貸率)の算出方法

| 中小企業への融資率(預貸率)の算出方法 | 中小企業等向け貸出残高(百万円)/ 預金(百万円)× 100 |

(令和6年3月度)

328,391 ÷ 593,535 × 100 = 55.33%

上記の算出方法により「50%以上」の回答が出た場合は、融資に積極的だと考えられます。逆に、30%以下を記録している信用組合は事業向けの融資に消極的であると判断して問題ないでしょう。

ただし、「支店エリア」や「支店長の方針」によっても同じ信用組合でも融資方針が大きく変わるため、あくまで参考程度に活用をしてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用組合の融資」に詳しい専門家に相談/

※【毎日 限定5名まで!!】

コツ2. 事業計画書を丁寧に作成する

起業前や融資を初めて受ける場合は、事業計画書を丁寧に作成して信用組合から信頼を得る必要があります。融資を実施するかは、提出された書面(事業計画書、決算書・確定申告書)を基に決定される場合がほとんどです。具体的かつ説得力のある事業計画書を作成するためには、次の項目に注力しましょう。

◆事業計画書を作成する際のポイント

- 事業の目的を明確にする

- 事業戦略を盛り込む

- 収益計画を記載する

事業計画書が現実的であることを示すためには、数字やデータを用いて細部まで行き届いた資料が必要です。また資金使途を明確にして事業の成長性や、収支計画を立てて無理のない返済ができるかを示せると担当者から信頼を得られます。

なお、「銀行融資向けの事業計画書の作り方」を詳しく知りたい方は、以下の記事が参考になりますので必ずチェックしてください。

コツ3. 現預金を豊富に保有しておく

起業前や初めて融資の申し込みをする際は、「自己資金」や「利益剰余金」、「現預金」をできる限り多めに保有しておくと審査に通りやすくなります。利益剰余金や現預金を豊富に持っていると「返済能力を有している」と判断されやすく、安全な貸付先として融資をしてくれる確率が高まります。審査に通りやすくなる現預金の目安は、次のとおりです。

◆ 審査に通りやすくなる現預金の目安

- 最低限:月商の2ヶ月以上

- 理想:月商の4ヶ月以上

現預金の内訳の中に他金融機関からの借入金が含まれていたとしても「資金ショートの危険性がない会社」と判断され、審査に通りやすい状況を作れます。

そのため、信用組合から融資を受けたい場合は、「資金ショートにより倒産しない会社」と認識されることも審査通過のカギを握ることを覚えておきましょう。

コツ4. 信用組合との信頼関係を築く

信用組合は融資業務の他にも数多くの金融サービスを提供しており、融資を受ける前に信頼関係を築いておくと審査に通る可能性を高められます。提供している金融サービスの例は、次のとおりです。

◆ 信用組合が提供している金融サービスの例

- 普通預金

- 定期預金

- 定期積立

- 取引先への支払い

- 顧客からの入金

- 従業員への給与支払い

- 公共料金の支払い

上記のいずれかの金融サービスを利用しているだけでも担当者から信頼関係を築けるきっかけとなり、積極的な融資につながる場合があります。また融資を受けようとする信用組合の預金口座に潤沢な資金を貯めておくと、審査の際に有利に進められる可能性が高いです。

なお、定期預金は必要なときに引き出せないリスクがあるため、よっぽどのことがない限り、利用を控えた方が良いでしょう。

コツ5. 信用情報に傷をつけない

信用組合の審査に通る確率を上げるためには、信用情報に傷がついていない状態を保つ必要があります。信用情報とは、クレジットやローンの契約や申し込みに関する情報を客観的な取引事実から登録した個人情報のことです。

次の事項に該当すると、信用情報に傷がつく原因になります。

◆ 信用情報に傷がつく原因

- 支払い遅延

- 複数社への多重申し込み

- 債務整理

- クレジットカードの強制解約

- 公共料金や通信費などの延滞

信用情報機関に金融事故が登録されると該当事項が解決してから最低でも5年、最長で10年かかる場合があります。そのため、日頃から少額でも支払い遅延を発生させずに、期日通りに返済し続けることが重要です。

融資を申し込む前に信用情報に傷がついていないかを確認する場合は、以下の信用情報機関に「情報開示請求」を行いましょう。(1つあたり、数千円程度で請求が行えます)

信用情報からは下記4つの情報が参照できます。

- 氏名、生年月日、性別、電話番号、住所

- 公的資料情報(運転免許証番号など)

- 自己破産・債務整理履歴

- ローンやクレジットカードの申込み・利用情報(金融会社名/申込日/申込内容/利用日/利用金額/支払い状況)

—

信用組合の融資は、忙しい経営者であればあるほど、信用組合のの言いなりになってしまうケースも少なくありません。そのため、信用組合の融資に詳しい専門家に並走してもらうことが重要です。

「中小企業の融資代行プロ」は金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、「信用組合の融資」を戦略的に徹底ご支援いたします。

また、信用組合の融資以外の資金調達のご支援についても、成果報酬1%~でコンサルティングしておりますので、お気軽に無料の融資相談にお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用組合の融資」に詳しい専門家に相談/

※【毎日 限定5名まで!!】

信用組合の融資を利用する4つのメリット

信用組合の融資は、中小企業や個人事業主にとってさまざまなメリットがあります。とくに大きなメリットは、以下の4つです。

- メリット1. 地域密着の支援が得意

- メリット2. 貸し渋りが少ない

- メリット3. 実績や資金のない企業でも利用できる

- メリット4. 親身に話を聞いてもらえる

順番に解説します。

メリット1. 地域密着の支援が得意

信用組合は、地域の中小企業・個人事業主を対象とした金融機関であり、地域経済活性化を目的とした運営を行っています。

地元企業を応援する目的で運営されていることから、地域に根差した企業の海外進出や事業再生にも力を入れています。経営改善や創業支援なども積極的に行っており、経営や資金繰りに困っている地元企業や個人事業主にとって心強い存在です。

また信用金庫と比べても小規模な会社をターゲットに運営されているため、地域密着型で経営を行っている法人や個人事業主が恩恵を受けられる可能性が高いでしょう。

メリット2. 貸し渋りが少ない

都市銀行(メガバンク)・地方銀行は営利法人のため、利益優先で運営が行われます。そのため、債務者である中小企業・個人事業主の経営が悪化すると、「貸し渋り」や「貸し剥がし」を実行するケースは良くあることです。

一方、信用組合は、相互扶助を目的に運営されている金融機関のため、一時の経営悪化だけでは貸し渋りや貸し剥がしが発生しにくい体制が整っています。

また、貸し渋りや貸し剥がしをした結果、地元の企業や個人事業主からの悪評が立ってしまうと、融資の申し込みが減少する原因となってしまいます。そのため、信用組合は地域の信用を重視してるのです。悪評が立つことを防ぐ必要があることも、貸し渋りが少ない理由のひとつです。

ただし誰にでも融資をすることはなく、融資をする際には以下のようなポイントが重視されます。

▼信用組合が融資で重視するポイント

- 取引期間

- 取引条件

- 日々のビジネス活動で信用組合の口座を使っている 等

基本的に信頼関係を築いている会社に対しては貸し渋りはなく、会社が窮地に陥ったとしても見捨てずに最後まで支援してくれるケースが多いと、筆者は感じます。

このような理由から、「貸し渋り」や「貸し剥がし」に不安を感じている方は、信用組合とうまくお付き合いをすることがおすすめです。

メリット3. 実績や資金のない企業でも利用できる

信用組合は対象地域内にある企業・個人事業主であれば、実績が少なく資金繰りに困っていても融資をしてくれる可能性があります。融資を受けられる理由は、地域に根付く企業を1社でも多く支援する目的で運営されているからです。

そのため、寄り添ったアドバイスを受けられ、経営や資金に困っている状態でも融資を受けられる可能性があります。

一方、都市銀行(メガバンク)や地方銀行は経営成績や財務状況が確認できる決算書を重視する傾向にあり、実績が少なく資金繰りが悪いと融資を行わないケースも多いのです。

特に、個人事業主は銀行から融資を受けるのは難しい場合が多いため、信用組合の利用を検討する価値があるでしょう。

なお、「個人事業主の方向けの資金調達方法」や「融資審査で見られるポイント」について詳しく知りたい方は、以下の記事が参考になりますので、必ずチェックしてください。

メリット4. 親身に話を聞いてもらえる

信用組合は地域に根差した小規模な金融機関であるため、その地域独自の事情に精通しており、地元企業や個人事業主の経営に関する悩みも親身に聞いてもらえます。銀行とは異なり「営業エリア内にある地元企業や個人事業主との関係性を重視」しており、小口顧客との関係も重視している傾向があります。

中小企業庁が公表している「中小企業と金融機関との関係性」によると、信用組合は都市銀行や地方銀行よりも面談回数が多く、地域に根差した運営を心がけているとわかります。特に経営に行き詰まりを感じている企業や個人事業主にとって心強い存在と言えます。

—

信用組合の融資は、忙しい経営者であればあるほど、信用組合の言いなりになってしまうケースも少なくありません。そのため、信用組合の融資に詳しい専門家に並走してもらうことが重要です。

「中小企業の融資代行プロ」は金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、「信用組合の融資」を戦略的に徹底ご支援いたします。

また、信用組合の融資以外の資金調達のご支援についても、成果報酬1%~でコンサルティングしておりますので、お気軽に無料の融資相談にお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用組合の融資」に詳しい専門家に相談/

※【毎日 限定5名まで!!】

信用組合の融資を利用する5つのデメリット

信用組合の融資には、メリットだけでなくいくつかのデメリットも存在します。

- デメリット1. 対象地域が限られている

- デメリット2. 金利が高い傾向にある

- デメリット3. 融資限度額が低い

- デメリット4. サービスが限定的

- デメリット5. 高度な融資が受けづらい

以下から詳しく解説します。

デメリット1. 対象地域が限られている

信用組合は地域密着型の非営利法人の金融機関として運営しているため、対象地域が限定されています。また、融資を受けるには組合員になる必要があり、誰でもすぐに利用できるわけではありません。組合員資格を得るための一般的な要件は、次のように定められています。

◆組合員資格を得るための主な要件

- 信用組合の営業地域内に住所または事業者があること

- 信用組合の営業地域内で勤労していること

- 信用組合の地区内において商業、工業、鉱業、運送業、サービス業その他の事業を行う小規模の事業者であること

- 事業者の規模の制限に該当していること

事業者の規模に関する制限は、次のとおりです。

◆事業者の規模に関する制限

組合員資格の要件が厳しく、特定の業種や職業に融資を限定している信用組合も存在します。なお、小口融資を希望している場合は組合員資格がなくても融資を受けられる可能性があるため、積極的に問い合わせてみましょう。

デメリット2. 金利が高い傾向にある

銀行・信用金庫と比較すると、信用組合は金利が高い傾向にあります。信用組合は、銀行や信用金庫が融資取引をしない「資金繰りが不安定な法人や個人事業主」に対してもリスクを負って融資することもあるため、若干、金利が高くなります。

また、顧客先への訪問回数・相談に乗る回数も多いため、人件費もかかります。これらの理由から、負担をまかなうために、金利が高く設定されています。加えて、1回あたりの融資取引も少額になることが多く、事務処理コストが相対的に高くなる傾向があります。

信用組合の金利は、メガバンクより「約1~1.5%」、地方銀行より「約0.5~1%」ほど高く設定されていることが多いと、筆者は現場で感じます。

◆「信用組合」と「他金融機関」の金利比較

「どうしても、低金利の融資にこだわりたい!」という方は、まずは信用組合との融資取引で会社を成長させ、メガバンクや地方銀行から「融資取引をしたい」と思われる会社規模にする必要があります。

デメリット3. 融資限度額が低い

信用組合は組合員の出資金や預金を主な財源として運営されているため、都市銀行や地方銀行よりも融資限度額が低い傾向にあります。

都市銀行や地方銀行の融資額は数億円程度に設定される場合がある反面、筆者の経験上だと信用組合はMAXでも3,000万程度が融資限度額に設定されると感じています。

そのため、少額融資を希望している中小企業や個人事業主にとっては使い勝手に優れていますが、大口融資には向いていない点を留意しておきましょう。

デメリット4. サービスが限定的

信用組合は、提供サービスが都市銀行(メガバンク)や地方銀行よりも限定的です。限定されているサービスとして挙げられる例は、次のとおりです。

◆ 限定されているサービス

- ATMの設置台数が少ない

- ネットバンキングに対応していない

- 融資の提携商品が少ない

都市銀行(メガバンク)や地方銀行ではATM台数が多く、パソコンやスマートフォンから簡単に手続きができるインターネットバンキングが普及しています。また、多様な融資商品も取り揃えています。

そのため、将来的に広域で事業を拡大したい中小企業や個人事業主にとっては、会社の成長とともに「使い勝手」「取引の限界」を感じてきてしまうのは、間違いありません。

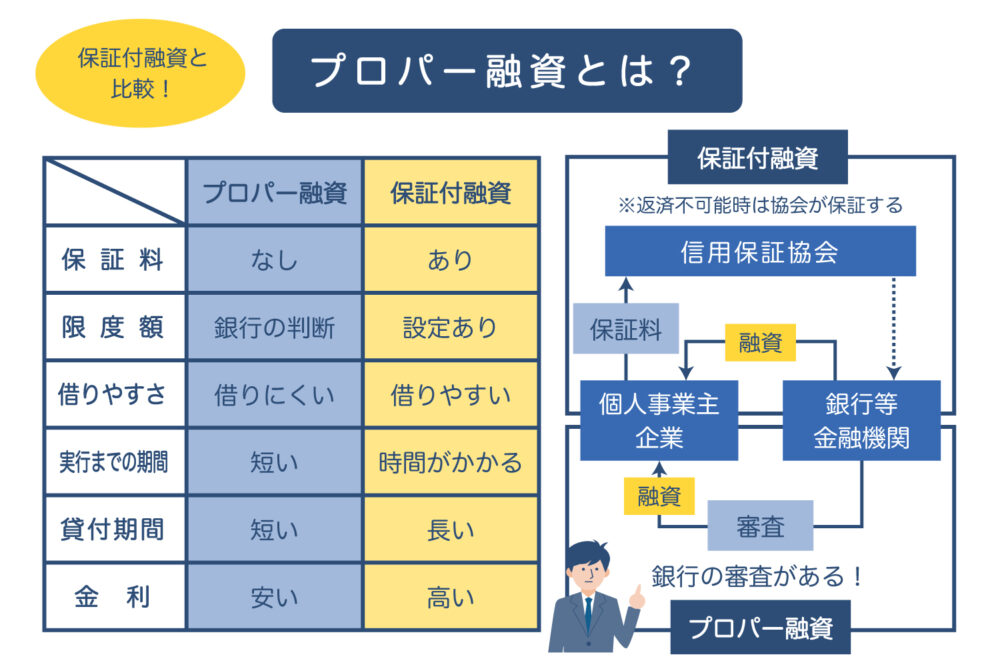

デメリット5. 高度な融資が受けづらい

信用組合は中小企業・個人事業主を対象としていることから、事業規模が大きくなると高度な融資が受けにくい場合があります。金融機関にとってリスクが大きい「高度な融資」は次のとおりです。

◆金融機関にとってリスクが大きい「高度な融資」

| 融資方法 | 内容 |

|---|---|

| プロパー融資 | 金融機関が事業融資を行う際に、信用保証協会の保証などなしで自己責任100%で実行する |

| 当座貸越し | 普通預金残高が不足した場合に、定期預金などを担保に不足額が自動的に融資される |

| シンジケートローン | 顧客の資金調達ニーズに対して複数の金融機関がシンジケート団を結成し、融資契約書に基づき同一条件で融資を行う |

銀行は営業エリアが限定されておらず全国から預金や資金を集められる一方で、信用組合は1社あたりに融資できる金額や取れるリスクに限界があり、地域密着であることからも集められる資金が少ない傾向にあります。

そのため、年商1〜2億円程度の場合は信用組合と取引をしても問題ありませんが、年商が2億円を超えてきたら、「地方銀行」の融資取引へ徐々にシフトしていきましょう。

なお、「プロパー融資」「当座貸越し融資」「シンジケートローン」について詳しく知りたい方は、以下の記事で解説していますので、あわせてお読みください。

信用組合の融資審査の流れ【5ステップ】

信用組合の融資審査には「信用保証付融資」「プロパー融資」の2種類がありますが、実態は「信用保証付の融資」が提案されることがほとんどです。そのため、信用保証付の融資の審査の流れに付いて紹介します。

◆信用組合の融資審査の流れ【5ステップ】

信用組合の窓口や電話、インターネットを通じて申し込む

信用組合から指示された必要書類を提出する

→ 一般的には、事業計画書・決算書・融資依頼書・資金繰り表などを用意する

提出書類を基に仮審査が実施される

→ 申し込み内容や提出書類の整合性が確認され、問題なければ本審査に進む

仮審査を通過した後に、本審査が実施される

→ 信用情報機関からの確認や返済能力を基に、融資を行うかを判定する

本審査に通過すると、融資が実行される

→ 融資条件や金額に関する最終確認が行われ、契約書に署名する

申し込みから融資実行までは、「信用保証協会」の審査を経由するため、約1ヶ月程度かかります。(手続きがスムーズに進んだ場合は、約2〜3週間程度で申し込みから融資実行が完了することもあります。)

なお、「信用組合の融資審査のコツや難易度」については、以下の記事で詳しく解説していますので、詳細はこちらをご覧ください。

—

信用組合の融資は、忙しい経営者であればあるほど、信用組合の言いなりになってしまうケースも少なくありません。そのため、信用組合の融資に詳しい専門家に並走してもらうことが重要です。

「中小企業の融資代行プロ」は金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、「信用組合の融資」を戦略的に徹底ご支援いたします。

また、信用組合の融資以外の資金調達のご支援についても、成果報酬1%~でコンサルティングしておりますので、お気軽に無料の融資相談にお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用組合の融資」に詳しい専門家に相談/

※【毎日 限定5名まで!!】

信用組合とは?|信用金庫・銀行との違いは、「法律」「営業エリア」「業務範囲」

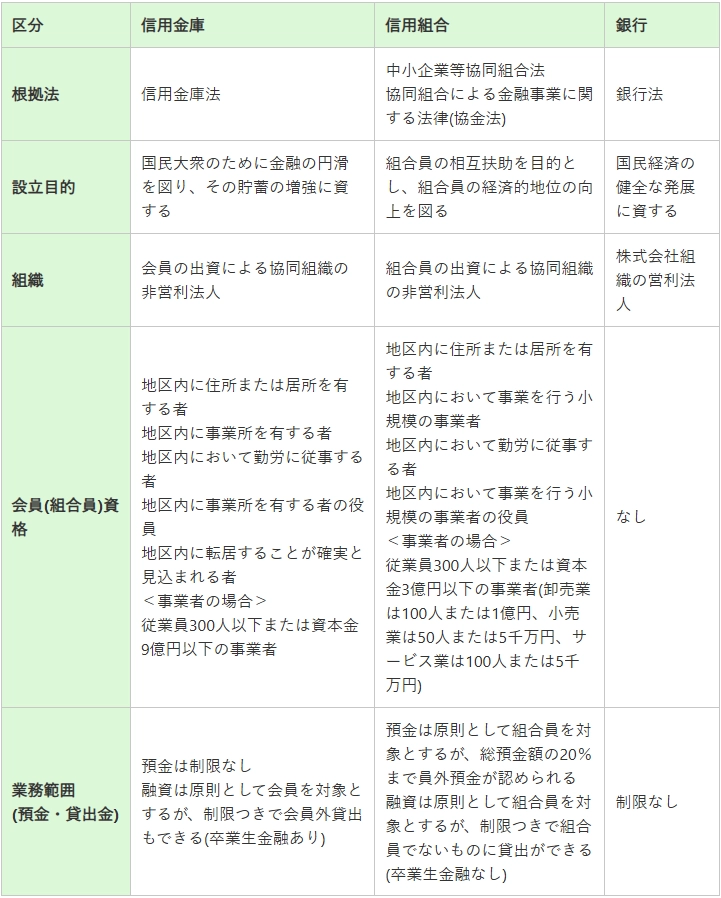

信用組合・信用金庫・銀行は、金融サービスを提供している点では同じですが、法律・営業エリア・業務範囲などに違いがあります。それぞれの組織の主な違いは、次のとおりです。

◆ 信用組合・信用金庫・銀行の主な違い

銀行は株式会社組織の営利法人として運営されているため、信用組合や信用金庫よりも営業エリアが広域に設定されています。

信用組合は信用金庫と同様に協同組織の営利法人ではありますが、法律や会員資格に違いがあります。また、信用組合と信用金庫は、営業エリアが限定されている代わりに中小企業・個人事業主への融資を重視しており、地域に根差した運営をしています。

その上で、信用組合は運営規模が小さいため、融資対象である中小企業・個人事業主に寄り添った金融サービスを展開しています。

なお、「信用金庫の融資の傾向」や「銀行の融資審査のコツ」について詳しく知りたい方は、以下の記事が参考になりますので、必ずチェックしてください。

もし、信用組合の融資が通らなかった場合の「5つの代替融資先」

信用組合の融資が通らなかった場合には、以下5つの代替融資先を検討しましょう。それぞれの金融機関では、審査基準や対応姿勢が異なるためあきらめずに他の融資ルートを検討することも重要です。

「5つの代替融資先」

- 他の信用組合

- 信用金庫

- 地方銀行

- 日本政策金融公庫

- ビジネスローン(ノンバンク)

それぞれの代替融資先について、以下から詳しく解説していきます。

代替融資先1. 他の信用組合

同じ信用組合でも、各信用組合での「融資の審査基準」や「審査スタンス」は異なります。

そのため、とある信用組合で断られても、他の信用組合では通るといったケースもあるのです。また、それぞれの信用組合や支店によっても、得意とする事業規模や業種などが違うため、もしご自身の地域に他の信用組合があるなら複数あたってみて、相談に乗ってもらいましょう。

代替融資先2. 信用金庫

信用金庫は、信用組合と同様に地域密着型の金融機関ですが、信用組合より、やや規模が大きい融資額に対応しています。

そのため、信用組合よりも融資審査が厳しいイメージがありますが、信用組合の融資審査に落ちたとしても融資を受けられる可能性は十分にあり得ます。そのため、まずは相談に乗ってもらうことが良いでしょう。

なお、「信用金庫の融資」については下記の記事で詳しく解説しているので、この記事とあわせてご覧ください。

代替融資先3. 地方銀行

年商が5億円を超える規模になると、地方銀行も融資の相談に対応してくれるケースが増えてきます。そのため、もし信用組合で融資を受けられなかった場合でも、ある程度の年商がある場合は、地方銀行に相談してみるべきです。

もともと、事業の立ち上げ期から信用組合と取引しており、そのまま関係を継続している事業者も少なくありません。しかし、事業の成長に伴い、資金ニーズも変化していくため、発展段階に応じた金融機関を選ぶことが大切です。資金調達先の選択肢を広げることは、経営の安定化や次の成長ステージへの足がかりにもなります。

なお、「地方銀行の融資」を検討している方は、下記の記事もあわせてご覧ください。

代替融資先4. 日本政策金融公庫

日本政策金融公庫は政府系の金融機関であり、創業支援や中小・零細企業の融資支援に特化しています。

政府系の金融機関であることから、信用組合や信用金庫よりも柔軟な審査が特徴のため、信用組合の融資がダメだった事業者にも十分可能性が残されています。融資の際には用意する書類が多くて大変ですが、しっかりと準備をすることで、融資を受けられる可能性も高くなります。

なお、「日本政策金融公庫の融資の攻略法」については下記の記事をご覧ください。

代替融資先5. ノンバンク

スピード重視で資金調達をしたい場合は、ノンバンク(ビジネスローン会社)という選択肢もあります。

審査が比較的ゆるやかで即日融資に対応はしていますが、金利が高いというデメリットがあるので、利用する場合はできるだけ金利の低いノンバンクを慎重に選びましょう。

なお、「審査が早く、低金利であるおすすめのビジネスローン」を探すのであれば、下記の記事が参考になるので、本記事とあわせてご覧ください。

信用組合の融資に関する、よくある質問

信用組合の融資に関連して、筆者が実際に現場でよくいただく質問を以下にまとめました。信用組合の融資を検討している方や審査に不安を感じている方は、ぜひ参考にしてください。

信用組合融資審査は甘い?

信用組合の融資審査は甘いと捉えられがちですが、実際は銀行や信用金庫などと同等の厳しい基準が定められています。融資を受けるためには組合員資格を得る必要があり、地域に根差した企業や個人事業主であることを信用組合に認識してもらわなければなりません。

そのため、信用組合と日頃から信頼関係を築けていることや、返済能力を有していることを示す必要があります。

また事業計画書を丁寧に作成できているかや、信用情報に傷がついていないかも審査通過において重要なポイントです。

信用組合の融資審査に通らない会社(人)の特徴は?

信用組合の融資資産に通らない会社(人)の共通点は、次のとおりです。

信用組合の融資審査に通らない会社(人)の特徴

の特徴.webp)

- 財務状況が不安定

- 2期以上赤字、債務超過、既に年商規模の借入がある 等

- 資金管理がずさん(資金状況を把握していない)

- 返済原資を稼げていない

- 自己資金不足

- 業界平均と比べて、少ない自己資本額

- 利益を出ておらず、手元資金が枯渇している

- 事業計画の問題

- 計画に無理があり、損益予想が妥当ではない

- 事業実態が不透明

- 信用情報に問題

- 経営者・役員の信用情報に問題

- 過去に融資事故を起こしている

- 信用ブラックになっている

- 経営者・役員の信用情報に問題

- 資金使途が不明瞭

- 何に、いくら使って、どう利益に繋がるのか不明瞭

- 審査に非協力的

- 資料の提出が遅くて、雑

- 審査過程で文句ばかり言う

- 信頼関係が築けない、融資後も問題になるリスク

信用組合の融資審査に落ちる理由は多岐にわたりますが、財務状況・決算書の内容が安定していないことや事業計画書の内容が不透明であることは審査落ちに大きく関わります。万が一思い当たる節がある場合は、早急に改善して融資審査に臨みましょう。

信用組合の融資審査でよく聞かれる質問は?

信用組合の融資審査でよく聞かれる質問は、以下のようなものです。質問の意図や回答例と合わせて参考にしてください。

年商2億円以下の中小企業や個人事業主は、信用組合の融資を積極的に活用しよう!

信用組合は地域に密着した支援や親身なサポートにより、多くの個人事業主や中小企業から信頼を得ている非営利法人です。銀行や信用金庫よりも中小企業や個人事業主に対して手厚い支援を行っており、真っ当な経営をしていれば融資が受けやすい体制が整っています。

結論、筆者が考える信用組合の利用をおすすめする企業・個人事業主は以下の通りです。

◆信用組合の利用をおすすめする企業(人)

- 年商が2億円までの法人・個人事業主

- 債務超過ではないが、財務が不安定な法人・個人事業主

- 創業前後の法人・個人事業主

実績や資金力が乏しく都市銀行や地方銀行の融資審査に落ちた場合でも、本記事で紹介した審査に通るためのコツを実践すれば信用組合の審査に通る確率が高いです。

万が一信用組合の融資審査に臨むことに不安を感じている場合は、成果報酬型の融資コンサルティングサービスの「中小企業の融資代行プロ」にお気軽にご相談(無料)ください。

「中小企業の融資代行プロ」のサービスを活用すると、資金調達のプロ人材があなたに代わってあなたの会社にピッタリな資金調達方法を模索し、代行してくれるので、「あなたは資金調達業務から解放」されますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「信用組合の融資」に詳しい専門家に相談/

※【毎日 限定5名まで!!】