仕事が不安定な個人事業主は、資金不足から資金調達に悩んでいる方は多いでしょう。資金調達をしたくても、社会的信用が低いため、なかなか調達がうまくいかないケースも多いものです。

「個人事業主で独立するため、資金調達をしたい。知人か「個人事業の資金調達は難しい」と聞いているので、勉強したい。」

「今まで融資を受けずに事業運営してきたが、そろそろ融資を受けたい。個人事業主向けの資金調達方法を知りたい。」

これから独立する方、既に事業運営している方でも、経営改善のためにあらゆる資金調達手法を知っておくことは重要です。成功している個人事業主は例外なく、この「資金調達」に長けています。

筆者は「融資代行プロ」という、成果報酬1%〜の融資代行コンサルサービスを提供しています。これまで多くの個人事業主の「資金調達支援」や「資金繰り改善支援」を行ってまいりました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事はそんな筆者が、資金調達に課題をお持ちの個人事業主に向けて、主に下記3つを解説・アドバイスをするものです。融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 個人事業主向けの4つの融資手法

- 融資以外の5つの資金調達方法

- どの資金調達手法を使うべきか?の選択方法

この記事を読めば、あなたの資金調達の能力は、他の個人事業主と比べて格段に上がります。

本記事を読むメリット

最大限、資金調達ができるようになる 「自分に向いている資金調達方法」がわかる 日々の資金繰りの悩みや不安から解放される 銀行口座の残高を気にせず、資金を使いたいときに投資に回せる あなたの会社が安定するので、精神状態も安定する

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\資金も気持ちもグッと楽になる/

※【毎日 限定5名まで】

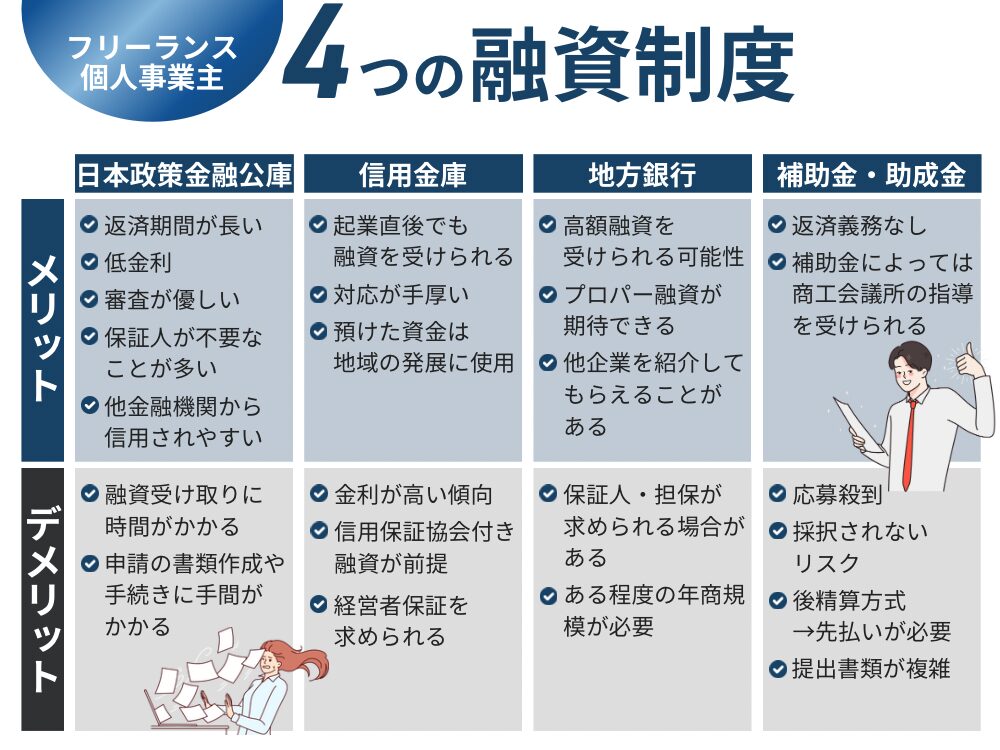

個人事業主の資金調達手法「4つの融資手法・制度」。それぞれのメリット・デメリットも紹介

個人事業主の資金調達方法は、「4つの融資手法」と「融資以外の2つの資金調達方法」にわかれます。

本章ではまず、下記の「4つの融資手法」について解説します。

◆ 個人事業主が使える4つの融資手法

- 日本政策金融公庫

- 信用金庫

- 地方銀行

- 補助金・助成金

融資は、個人事業主に1番おすすめできる資金調達方法です。なぜなら、少ない金利負担だけで有利に資金調達が可能だからです。下記から詳しく解説していきます。

融資手法1.「日本政策金融公庫の融資」

個人事業主は、まず「日本政策金融公庫」からの融資を検討するのがおすすめです。

日本政策金融公庫とは政府が全額出資する金融機関のことです。日本政策金融公庫は創業支援や中小企業の事業支援を目的としているため、他の方法に比べて負担をかけずに融資を受けることができます。

日本政策金融公庫の融資のメリット

- 返済期間が長い

- 低金利で借りられる

- 民間よりも審査が優しい傾向がある

- 保証人が不要なことが多い

- 民間の金融機関から信頼されやすくなる

日本政策金融公庫からの融資は手法によって返済期間が異なりますが、だいたい7年から20年以内としています。そのため、長期間の融資を受けることができるので安定した資金繰りが可能です。

また、低金利で借りられることや民間よりも審査が優しい傾向があるので、融資を受けるハードルが低いです。他にも政府系金融機関から融資を受けた企業として認識されるので信頼してもらえやすくなります。

日本政策金融公庫融資のデメリット

- 融資申請から受け取るまで時間がかかる

- 申請手続きに時間・手間がかかる

日本政策金融公庫は政府系金融機関となるため、申し込みから融資を受けるまでの期間が長くなります。また、申請に必要な書類が多数あるため、手続きには時間と手間がかかるでしょう。

必要書類(主要なものだけ)

- 借入申込書

- 創業計画書(創業融資の場合)

- 本人確認書類

- 直近2年分の源泉徴収票or確定申告書

- 通帳

- 返済予定表(他の借入れがある場合)

- 印鑑証明書 など

事業運営をしながら、上記のような膨大・難解な必要書類を揃えるのはなかなか骨の折れる作業です。それでも、日本政策金融公庫から融資を受ける恩恵は大きく、はじめに検討する方法としておすすめです。

なお、日本政策金融公庫の融資についてと、失敗しないためのポイントについて詳しく知りたい方は、こちらの記事を参考にしてください。

融資手法2.「信用金庫の融資」

融資を活用するなら信用金庫もおすすめです。信用金庫とは、民間の金融機関の1つで地域の繁栄を目的に設立された協同組織のことです。中小企業を専門としているため、個人事業主でも融資が受けられます。

信用金庫融資のメリット

- 起業直後でも融資を受けられる

- メガバンクや地銀と比較すると、対応が手厚い

- 預けた資金は地域の発展に使われる

信用金庫は中小企業を専門としているため、個人事業主でも融資が受けられます。また、利益よりも地域の発展を目的にしているため、銀行融資よりハードルが低めです。

他にも預けた資金は地域の発展に使われるので地域の発展の手助けにもなります。地域周辺の人々が豊かになれば売り上げアップも期待できるかもしれません。

信用金庫の融資デメリット

一方で、他の融資に比べて多少なりとも金利が高い傾向にあります。信用金庫は中小企業専門になるので取引額が少ないです。そのため、メガバンクに比べて融資1件に対する利益が少ないので、その分金利を上げる必要があります。

また、信用金庫の融資は基本的に「信用保証協会付き融資」になることが多いため、信用保証料が必要だったり、経営者保証を求められることが多いのも特徴です。

ただし、融資後のフォローの手厚さや、いざという時に支援してくれる姿勢などはメガバンクなどよりは親切です。そのため、信用金庫の金利が高いとは一概に言えないので借り入れ先の候補として検討しましょう。

なお、信用金庫の融資審査や付き合い方、信用保証協会付き融資の審査や難易度について詳しく知りたい方は、下記の記事が参考になりますのでご参考ください。

融資手法3.「地方銀行の融資」

個人事業主でも地方銀行からの融資が受けられます。銀行の窓口にて融資の相談を行うことが可能です。融資を受けるために必要な条件を確認し、審査に合格することで融資を受けることができます。

地方銀行融資のメリット

- (条件による)高額融資の可能性もある

- プロパー融資が期待できる

- 他企業を紹介してもらえることがある

融資の条件によっては高額な融資が受けられることもあります。地方銀行は融資の限度額が大きく設定されているのが特徴です。銀行によって金額は異なりますが、他の融資に比べて高額な融資を受け取ることが期待できます。

また、地方銀行から融資を受ける場合に銀行からその他の企業を紹介してもらうこともあります。企業との繋がりを持てることにも期待できるでしょう。

地方銀行融資のデメリット

- 保証人・担保が求められる場合がある

- ある程度の年商規模が求められる(年商5億前後)

事業に係る資金の場合に保証や担保が求められる場合があります。担保には連帯保証人や株式等を対象とするので個人事業主にとってはハードルが高いです。

また、地方銀行から融資を受ける場合は、事業拡大による他県に進出する際に、決済口座などの問題がでるリスクも考える必要があります。

融資手法4.「補助金・助成金」

融資とは違いますが、補助金や助成金を利用して資金調達する方法もあります。補助金や助成金については、

- 経済産業省

- 厚生労働省

- 地方自治体

- 民間団体・企業

の4つの団体が主催しております。中でも地方自治体は、中小企業に向けてさまざまな融資を行っているので、個人事業主に向いています。

補助金・助成金のメリット

- 返済義務がない

- 補助金によっては商工会議所の指導を受けられる

補助金や助成金は返済する義務がありません。そのため、返済できないといったリスクを抱えることなく資金調達ができます。また、補助金によっては地域の商工会議所の指導が受けられたりするので、これから事業を始めている企業にとってありがたいメリットがあります。

補助金・助成金のデメリット

- 応募殺到のリスク

- 採択されないリスク

- 後精算方式である(先払いが必要)

- 提出する書類が難しく、複雑

まず補助金や助成金は返済義務がない分応募が殺到します。応募したからといって必ず資金を受け取れるわけではないので注意しましょう。

また、提出書類が複雑であることもデメリットです。提出書類には事業計画書や収支計画、申請書類などが必要です。準備するまでに時間と労力がかかってしまうので申請するまで苦労します。

なお、補助金・助成金の資金調達方法や補助金申請代行サービスの手数料や選び方について詳しく知りたい方は、下記の記事が参考になりますので、ぜひご一読ください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\資金も気持ちもグッと楽になる/

※【毎日 限定5名まで】

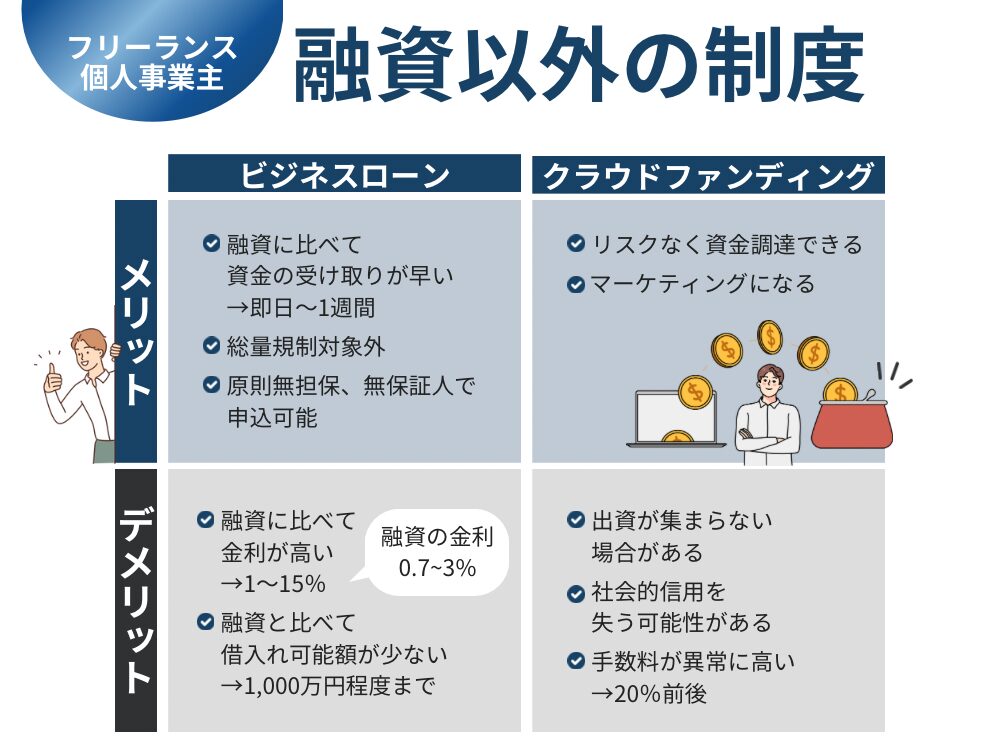

個人事業主向け「融資以外の5つの資金調方法」

下記、融資以外の方法を5つ紹介します。融資を活用しないことで有利になる部分もあります。

◆ 融資以外の5つの資金調達方法

- ビジネスローン

- クラウドファンディング

- ファクタリング

- 個人向けカードローン

- 家族や友人からの出資

それぞれについて、詳しく解説していきます。

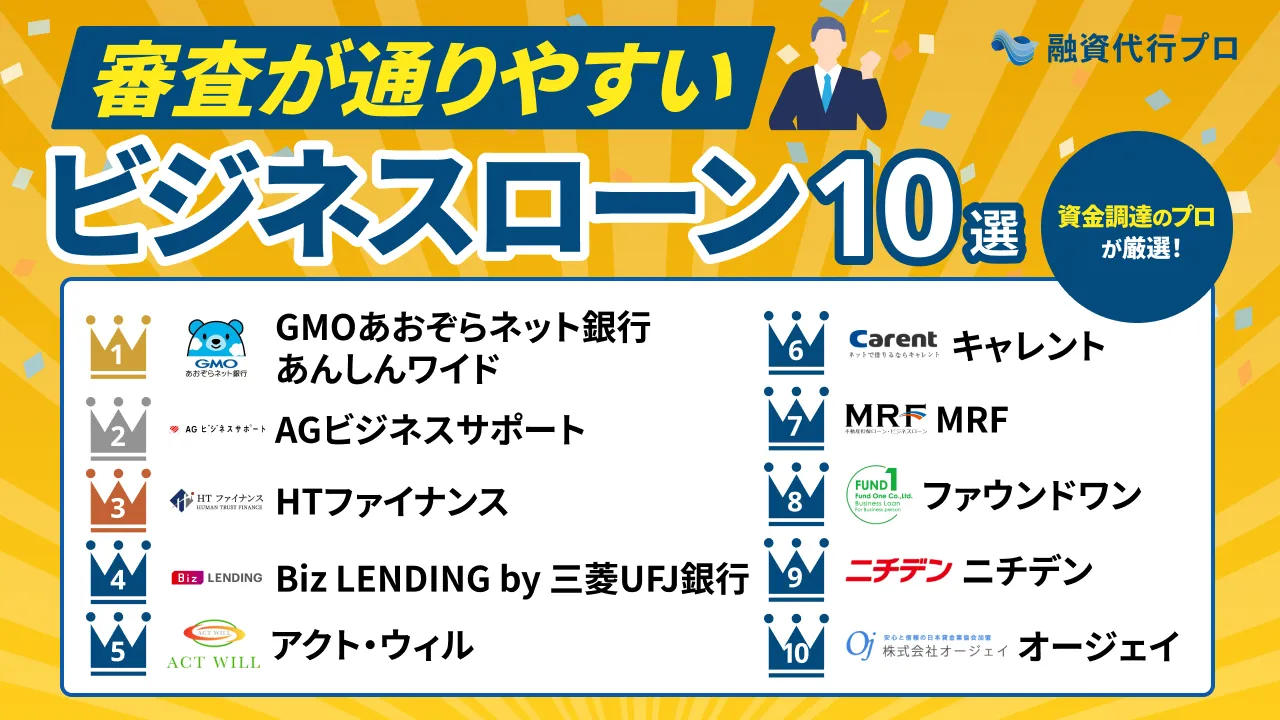

融資以外の資金調達方法1.「ビジネスローン」

ビジネスローンとは銀行、信販・クレジットカード会社、消費者金融業者が提供するローン商品のことです。金融機関に申し込むことで、事業資金の借り入れとして資金を調達することができます。

もしおすすめのビジネスローンを比較したいという方は、下記の記事が参考になるはずです。ぜひ、ご覧ください。

ビジネスローンのメリット

- 融資に比べ、資金の受け取りが早い(即日~1週間)

- 総量規制対象外である

- 原則無担保、無保証人で申込可能

ビジネスローンの良いところは他の融資に比べて資金の受け取りが早いです。一般的に公的融資や銀行融資は、審査に時間が掛かり融資を受け取るまで2週間から1ヶ月掛かると言われています。

しかし、ビジネスローンは最短で即日、遅くても一週間から10日ほどで融資を受け取ることができます。すぐに資金調達したい場合はおすすめの方法です。

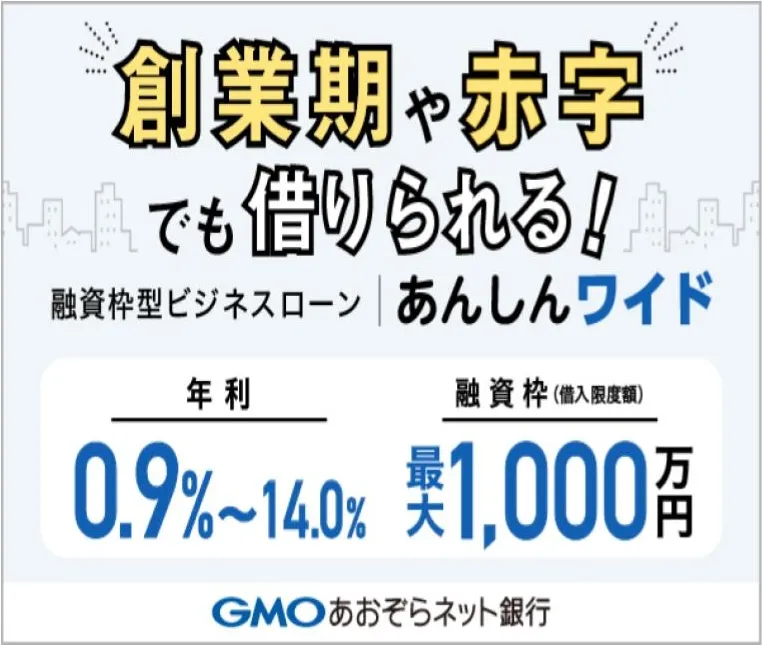

下記の「GMOあおぞらネット銀行

![]() 【あんしんワイド】」は、” 融資が難しいお客様 “に対して、筆者が最初におすすめするビジネスローンです。提出資料もないため手軽に融資の申請ができ、赤字や債務超過、創業前後でも使えるとても便利なビジネスローンです。

【あんしんワイド】」は、” 融資が難しいお客様 “に対して、筆者が最初におすすめするビジネスローンです。提出資料もないため手軽に融資の申請ができ、赤字や債務超過、創業前後でも使えるとても便利なビジネスローンです。

もしビジネスローンを検討されている方は、下記から詳細を確認してみてください。

\「筆者も活用中」なビジネスローン/

特徴・メリット

- 赤字/創業時/債務超過でも借入OK

- 「金利0.9%〜、最大1,000万円」

※ 余計な手数料も無し! - 決算書・事業計画も不要!

- 担保・保証人も不要!

- 審査申込〜借入は最短2営業日!

- 24時間365日、お申込み可能(※)

※ システムメンテナンス時を除く

\15分で開設!即日ネットで完了/

※安心・安全のGMOグループが運営!

ビジネスローンのデメリット

- 融資に比べ、金利が高い(1~15%)

- 融資と比較して、借入れ可能額が少ない(~1,000万円)

ビジネスローンは融資に比べて金利が高いです。公的機関や銀行では0.7%~3%の中、ビジネスローンは1%~15%前後と高くなっています。そのため、ローンを組む際は支払い総額がいくらになるか注意する必要があるでしょう。

融資以外の資金調達方法2.「クラウドファンディング」

最後はクラウドファンディングを使った資金調達の方法です。

クラウドファンディングとは、ネット上にて事業のサービスを支援してくれる賛同者を募ります。賛同者から出資してもらうことで資金調達をすることが可能です。

クラウドファンディングのメリット

- リスクなく資金調達ができる

- マーケティングになる

クラウドファンディングは、出資者に対して返済する義務がありませんので、リスクなく資金調達することが可能です。また、事業に賛同してくれる出資者の数を知ることができるのでマーケティングとしても活用できます。

クラウドファンディングのデメリット

- 出資が集まらない場合もある

- 社会的信用を失い可能性がある

- 手数料が異常に高い(20%前後)

賛同者がいなければ出資は集まりませんので、必ず資金調達できる方法ではありません。また、目標金額まで集まらないケースもあるので確実に資金調達したい企業には向いていないでしょう。

さらに、事業が失敗すれば社会的信用を失う可能性もあります。場合によっては、出資者に「今後この企業投資しない」と見限られてしまうかもしれません。

融資以外の資金調達方法3. ファクタリング

個人事業主が利用しやすい資金調達方法3つ目は「ファクタリング」です。ファクタリングとは、売掛債権(請求書など)をファクタリング会社に売却することで、その売掛債権の入金日よりも早く資金を手に入れることができる資金調達手法です。

通常商品・サービスが売れたとしても、通常その売れた代金が入金されるのは「30日後」や「60日後」となるでしょう。そのため、入金を待つ間に次の仕入れなどのために「入金まで待てない…」という状況が起きることがあります。

そこで利用できるのが、ファクタリングです。

売掛債権をファクタリング会社に売却して、最短即日で資金調達ができます。ファクタリングを使えば、審査も厳しくなく金融機関の信用情報に載ることもありません。

ただし、個人事業主の方が利用できるのは、3者間ファクタリングという手法だけです。個人事業主の方、ファクタリング会社、そして売掛先の合意のもとにファクタリングがおこなわれます。

この場合、個人事業主は売掛先に「ファクタリング利用の合意」を取り付けなければなりませんので、取引先がファクタリングに同意してくれない場合にはこの方法は利用できません。

それもあり、売掛先に「資金繰りが苦しいのではないか?」「倒産するのではないか?」という不信感を持たれてしまう恐れもあります。さらに売掛債権の最大数20%前後を手数料としてファクタリング会社に支払わなければならないので、利益が圧縮されてしまうのもデメリットです。

融資以外の資金調達方法4. 個人向けカードローン

個人事業主が「カードローン」を使って資金調達するケースも稀に存在します。ただ、基本的には個人向けカードローンは事業用資金として活用することは禁止されています。

多くの個人向けカードローンでは、使途の欄に「事業資金は除く」と書かれていることがほとんどです。

一方でごく稀に、個人事業主に限り事業資金としての利用を許可しているカードローンもあります。無担保ローンであるため審査に通りやすく、スピード感のある借入が可能ですが、金利が他の借入に比べてかなり高いため返済が難しい点は覚えておきましょう。

なお、「カードローン・キャッシングができる年会費無料の法人カード」が使いたい方は、以下の記事で詳細を解説していますので、是非ご覧ください。

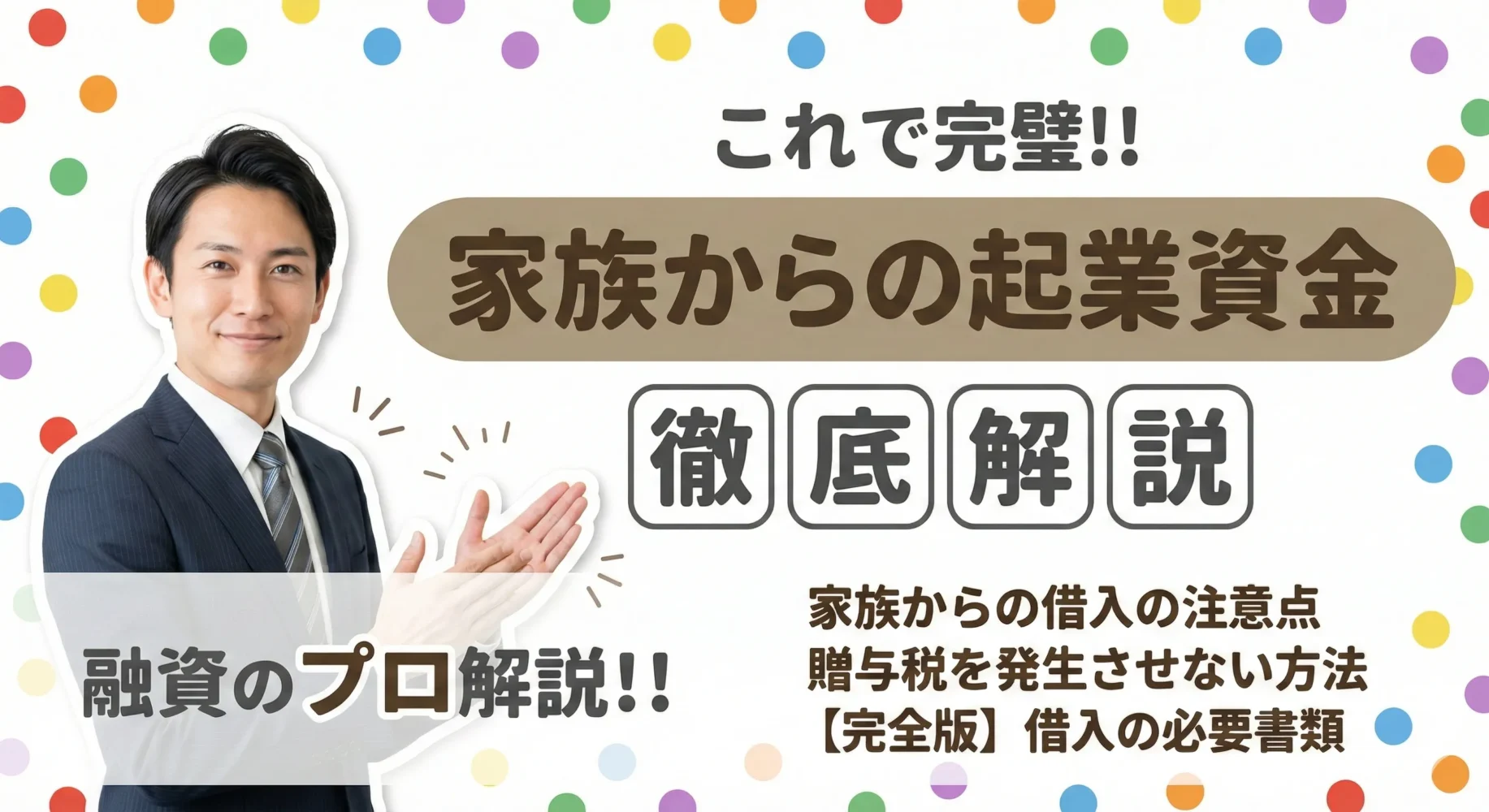

融資以外の資金調達方法5. 家族や友人からの出資

家族や友人からの借入を頼るという手法も、立派な資金調達方法です。むしろ、実は1番再現性が高く、可能性が高いのはこの手法だと(個人的には)思っています。

一般的に、銀行や信用金庫などの金融機関から融資を受けるには、ある程度の自己資金があることが望ましいのですが、家族や友人・知人からまとまったお金を出資してもらえると、融資審査に通りやすくなります。

今までの信用をもとに資金調達する手法ですので、信用があれば比較的ラクに借入ができる点でメリットですが、仮に返済できなかった場合、その人間関係に大きなヒビが入るのは避けられません。

また、家族や友人・知人が善意で返済免除してくれた場合、金額によっては贈与税が課税されることがあるので注意しましょう。

個人事業主の資金調達(融資)方法の選び方(選択軸)

最後に、資金調達方法の選び方について紹介します。

資金調達方法それぞれのメリット・デメリットを比較して、目的に合う最適な方法を選びましょう。

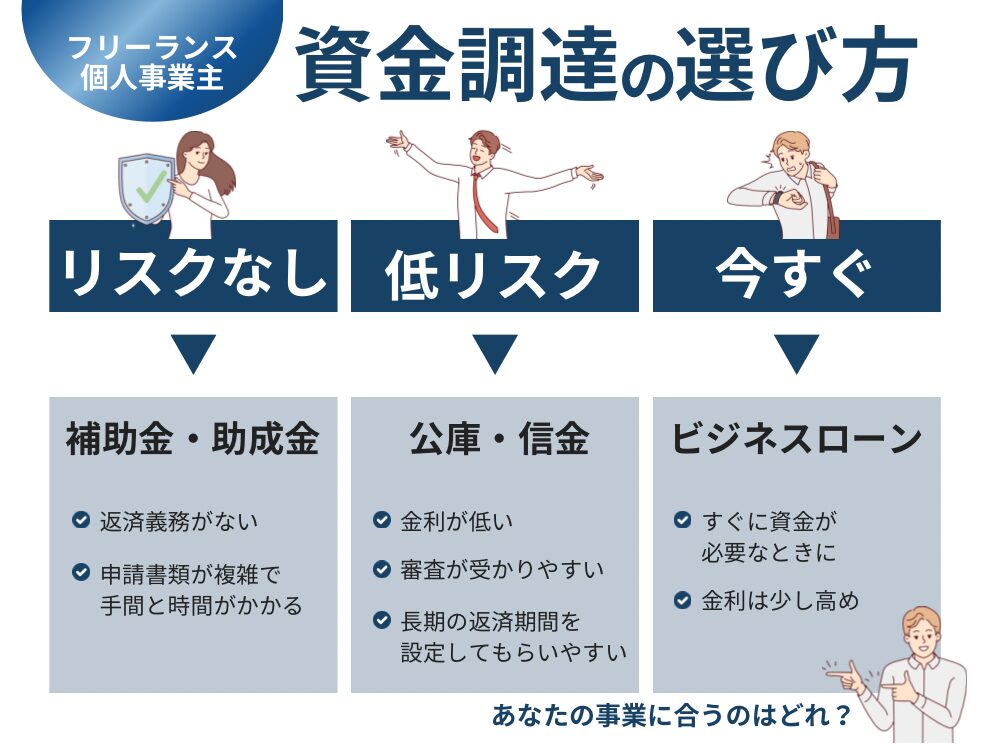

選び方1. リスクなく資金調達したいなら「補助金・助成金」を利用する

リスクなく資金調達したいなら補助金や助成金を利用した資金調達がおすすめです。補助金や助成金は返済義務がありません。たとえ事業がうまくいかなくても返済する必要がないため、最小限のリスクで資金調達することが可能です。

ただし、倍率が高かったり、提出資料が多く煩雑だったりと、それなりに手間と労力がかかるので作業量に耐えられる方におすすめの手法です。

選び方2. リスクを抑えて資金調達するなら「日本政策金融公庫」「信用金庫」を利用する

リスクを押さえて確実に資金調達をするなら、日本政策金融公庫や信用金庫を利用しましょう。

日本政策金融公庫は特に、個人事業主の融資に力を入れているので、金利が低く設定されていることや銀行融資に比べて審査も受かりやすいです。また、長期の返済期間を設定してもらいやすいので、リスクを押さえつつ資金調達することが可能です。

選び方3. リスクは高いがすぐに資金調達したいなら「ビジネスローン」を利用する

ビジネスローンは金利が少し高いのですが、資金を受け取るまでの時間が早いため、すぐに資金を必要とする場合などには検討するとよいでしょう。

なお、「即日融資が可能なおすすめのビジネスローン」や「審査に通りやすいおすすめのビジネスローン」は以下の記事で詳しく解説していますので、興味のある方は併せてご覧ください。

個人事業主が融資を受けられる条件

融資を受けるためには条件をクリアする必要があります。以下、一般的に必要となる以下2つの条件について解説します。

- 開業届を提出しておく

- 確定申告をしておく(創業融資は除く)

それぞれについて、詳しく解説していきます。

条件1. 開業届を提出しておくこと

まずは開業届をしておくことです。融資を受ける際は、ほとんどの融資先から審査書類として開業届の提出が必要です。そのため、融資を検討している場合は事前に開業届を出しておきましょう。

特に個人事業主として活動している方の中には、開業届すら出していない方もいます。罰則はないですが、融資は受けられないので必ず用意しておく必要があります。

条件2. 確定申告をしておく

融資の条件には確定申告の経験も必要です。一般的な融資審査では確定申告書の提出が必要となります。そのため、融資を受ける際には、必ず1年目の確定申告を終わらせてから申請をしましょう。

ただし、創業融資(新規開業資金)を受けるのであれば、むしろ「開業前」か「開業直後」が有利となりますので使い分けには注意しましょう。

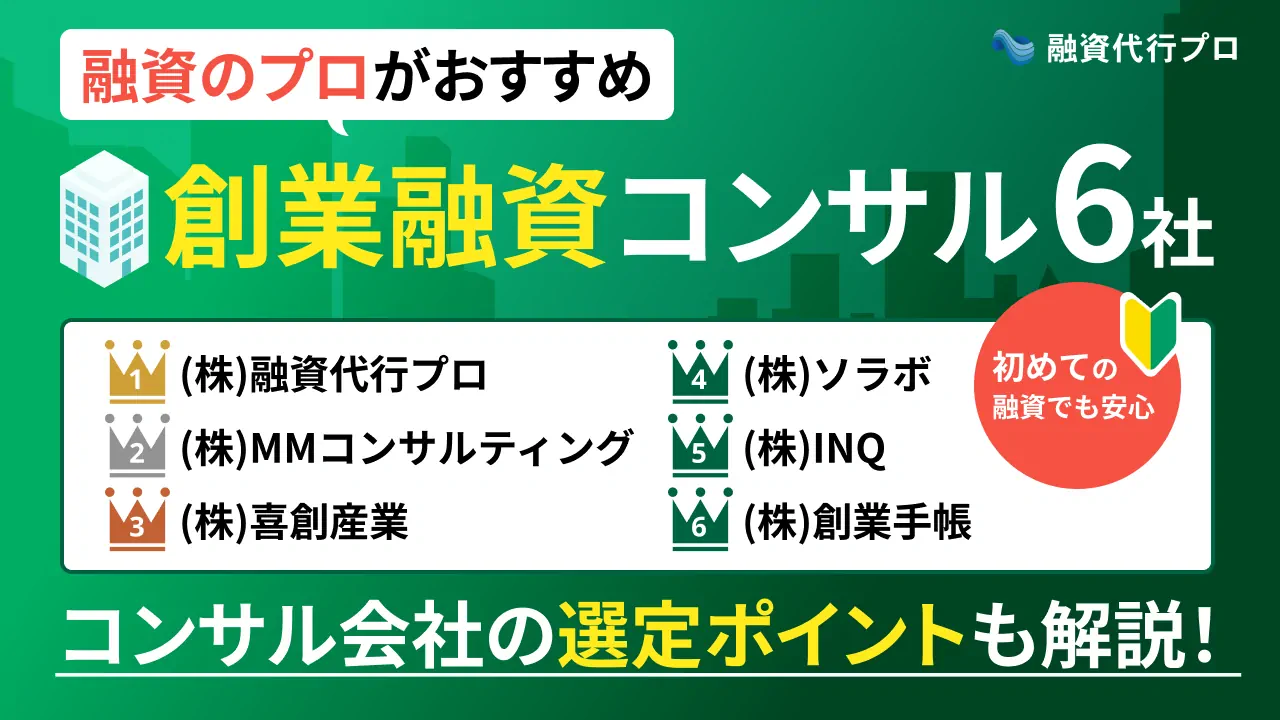

もし個人事業主が創業融資を受ける方法や、おすすめの創業融資コンサル会社を比較したい方は、以下の記事が役に立つので併せてご覧ください。

なぜ個人事業主は、資金調達(融資)で不利なのか?

基本的に、個人事業主は法人と比べると資金調達で不利だと言われています。そのため可能であれば、今後、資金調達したい個人事業主の方は「法人成り」をしてから資金調達に挑戦することをオススメします。

法人成りしてしまうとコストが掛かってしまうじゃないか…

こう思われる方もいらっしゃると思いますが、実はそれ以上に、個人事業主というのは不利なことが多いのです。

ではなぜ、個人事業主は不利なのでしょうか?2つの大きなデメリットについて、丁寧に解説をしていきます。

不利な理由1. 法人と比較すると、どうしても資金調達力が低くなる

個人業主と法人とでは資金調達力に大きな差があることを、ご存じない方は多いと思います。実はこれには意外な理由が隠れているのです。

通常、融資を活用するには融資審査という手順を踏みますが、その際に提出を求められる書類に違いがあります。

個人事業主の場合は「確定申告書」、法人の場合は「決算書」を求められることになるのですが、この書類の違いが融資審査に大きな影響を及ぼします。詳細は下記の表をご覧ください。

| 個人事業主 (確定申告書) | 法人 (決算書) | |

| 情報の多さや正確性 | 少ない・大雑把 | 多い・細かい |

| 銀行口座 | 事業費と生活費が混在 | 事業費用だけ |

当然のことながら、融資をする金融機関側からすると情報が多く、細かい決算書の方が好まれます。

また、個人事業主は”個人”として事業をやっているため、銀行口座の中が「事業費用」と「生活費用」が混在しているおり、かつ、お金の流れがぐちゃぐちゃになっていることが多いと言われています。

そのため、貸し出したお金を個人流用されてしまうことを恐れて融資がしにくくなっているケースもあるのです。

不利な理由2. せっかく法人成りしても、融資NGになるケースがある

また、個人事業主で既に銀行などから融資を受けている方についても、法人成りした後の融資で注意が必要です。

結論、個人事業主時代にあまりに多くの融資を受けている場合、せっかく法人成りしたとしても、その後の融資がしばらく受けられなくなるリスクが発生します。

個人事業主から法人成りする際には、個人事業主時代に、個人に対して融資をしてもらっていたものを法人に付け替える処理が発生ます。この時に、会計上「法人から個人に貸付をおこなっている」という処理をすることになるのです。

この「法人から個人への貸付(役員貸付金)」という項目を、銀行は非常に嫌がります。

そのため、個人事業主で多額の借入をした後に法人成りをすると、その借入を返済しない限りは銀行から新たな融資を受けることはできないと考えてもいいでしょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\資金も気持ちもグッと楽になる/

※【毎日 限定5名まで】

個人事業主の融資に必要な書類

◆ 個人事業主の融資で最低限必要な書類

- 本人確認書類

- 確定申告書

(創業融資の場合は必要なし) - 開業届

- 資金繰り表

(もし作成すれば、印象はUPします)

上記書類は必要最低限の書類のため、事前に準備をしておきましょう。融資の必要書類は、どこから融資を受けるのかによって異なるため、融資先のHPや電話相談、窓口にて確認することが重要です。

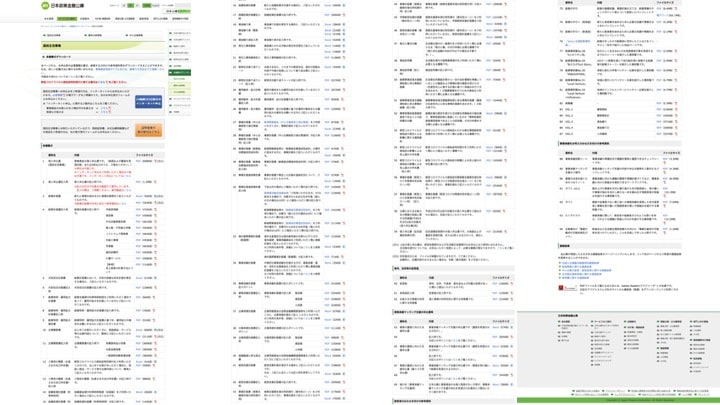

例えば、日本政策金融公庫からの融資を検討する場合は、必要資料を日本政策金融公庫のHPにて確認することが可能です。

◆ 日本政策金融公庫のHPで載っている書類リスト

他にも、銀行融資を検討している場合であれば、一度、申し込みたい銀行に電話をして確認をしてみましょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\資金も気持ちもグッと楽になる/

※【毎日 限定5名まで】

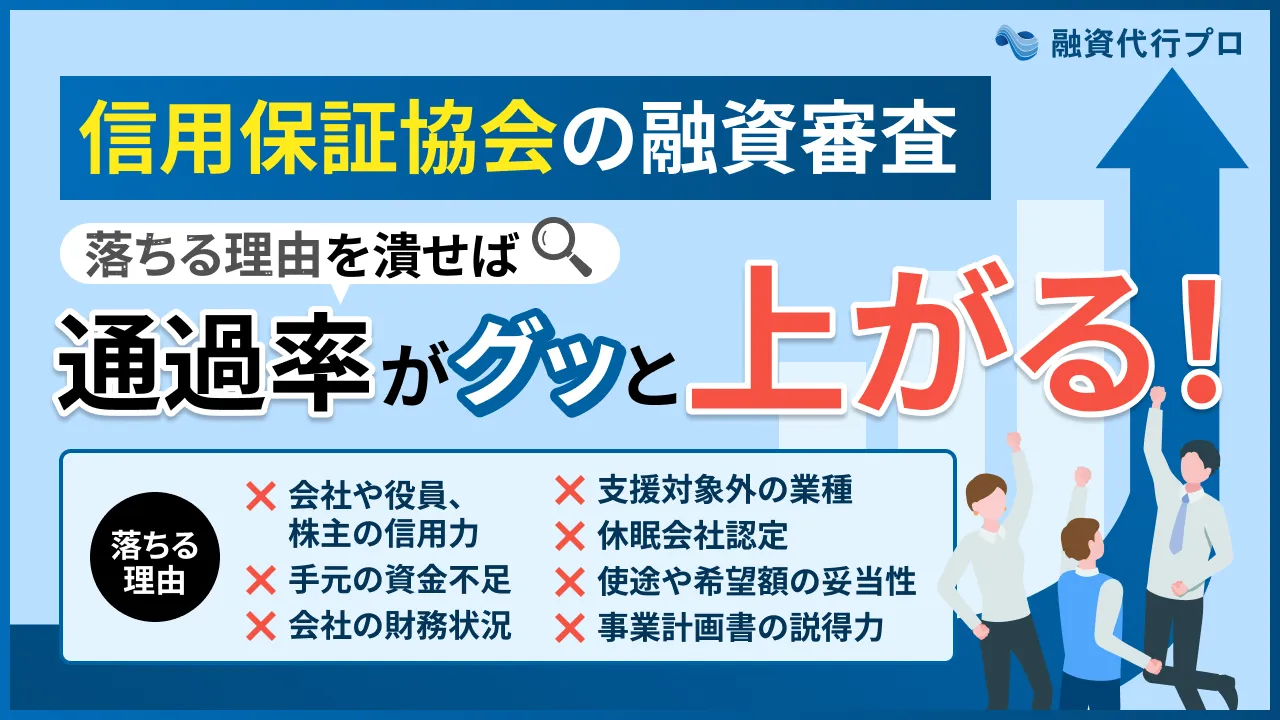

個人事業主が「融資に落ちる4つの原因」

個人事業主の方が融資を受けられない以下4つの理由について、本章で解説します。

◆ 個人事業主が融資に落ちる4つの原因

- 信用情報に問題がある

- 自己資金が少ない

- あいまいな事業計画

- 営業年数・公式サイト

原因1. 信用情報に問題がある

個人事業主の融資審査では、金融機関は必ずといっていいほど「信用情報」を調査します。そのくらい、金融機関は個人の信用情報に対して敏感なのです。個人情報とは「CIC」「JICC」のような信用情報機関が持っている個人の金融履歴情報です。

もし過去の借入の返済が滞っていたのであれば、その情報は信用情報に記載されます。また、クレジットカードや携帯料金の滞納や支払い忘れなども調査の対象です。金融機関は、このような情報に基づいて融資審査をおこないます。

特に下記のケースでは融資を受けることはかなり難しいと考えるべきでしょう。

- 過去に債務整理をしている

- 返済が複数回滞ったことがある

- 現在複数の金融機関・消費者金融から多額の借入がある

原因2. 自己資金が少ない

個人事業主の場合、返済の原資は自己資金になることが少なくありません。また、自己資金が十分ある場合は「この人は計画的な人だ」と判断されます。そのため、自己資金が無いor少ないと審査で落ちる確率が上がります。

具体的には、例えば創業融資の場合、自己資金が30%前後ないと審査に通ることは難しいといわれています。また、たとえ融資が受けられたとしても、せいぜい「自己資金の3倍前後が融資の上限額」となるでしょう。

すでに数年、個人事業主として事業を営んでいるのであれば、それ以上の自己資金が必要です。

原因3. あいまいな事業計画

個人事業主が融資を申し込む場合、事業計画や経営計画の提出を求められることが多々あります。実はこの事業計画(経営計画)、かなり緻密に作り込まないと審査に通らない原因になるのです。

金融機関は、提出された事業計画をもとに「返済能力があるか?」をチェックしています。そのため、「根拠のない売上計画」や「根拠のない顧客の増加計画」、「根拠のない経費人件費計画」は、金融機関担当者の印象をかなり悪くします。

原因4. 営業年数・公式サイト

「営業年数」や「事業実態を証明する公式サイト(SNSなども)」も、融資審査でよく見られているポイントです。

金融機関は、融資したお金が別の用途で使われてしまうこと、返済されないことを恐れています。そのため、数年程度の営業実績があるかどうかを審査のポイントにすることがあります。また、公式サイトで業務内容を調べたり、固定電話の有無で業務実態を確かめたりすることもあります。

もし営業年数が半年に満たなかったり、公式サイトなどがなかったりする個人事業主の方は、もう少し実績を積んで体制を整えてから融資を申し込むとよいでしょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\資金も気持ちもグッと楽になる/

※【毎日 限定5名まで】

個人事業主の資金調達(融資)には、「日本政策金融公庫」「信用金庫」がオススメ

個人事業主の資金調達には「日本政策金融公庫」「信用金庫」がおすすめです。もちろん、リスクがない補助金や助成金も魅力ですが必ず対象となるわけではありません。

また、地方銀行やメガバンクの融資は審査が厳しくかなり苦労しますし、ビジネスローンに関しては金利が異常に高いためリスクが伴います。そのため、まずは「日本政策金融公庫」「信用金庫」から検討し、審査が通過できない場合に限り他の方法を選ぶとよいでしょう。

もし下記のような不安で、なかなか資金調達が進まない個人事業主の方は、成果報酬1%〜の融資コンサルサービスの「融資代行プロ」にご相談(無料)ください。

- 資金調達が不安だ…

- 手続きや書類がよく分からない…

- 資金繰りに忙しくて本業に集中できない…

- 金融機関が融資をしてくれない…

「融資代行プロ」のサービスを活用すると、資金調達プロが資金調達方法の一覧の中からあなたに合った方法を提案し、資金調達をスムーズに支援してくれるので、「あなたは資金調達業務から解放」されますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\資金も気持ちもグッと楽になる/

※【毎日 限定5名まで】

その他のおすすめ記事

個人事業主向けに受けられる融資や資金調達方法、必要書類などを解説

個人事業主・自営業者がお金を借りる方法は?カードローンやビジネスローンを解説 | カードローンSELECTION

_20250924.png)