地方銀行で融資審査を受けようとしている経営者方は、こんな疑問や不安をお持ちではありませんか?

中小企業が地方銀行とお付き合いをするメリットやデメリットって、どんなことがあるんだろう…?(他の銀行の方がいいのでは?)

口座もつくりやすく金利も安いから、やっぱり大きな銀行(メガバンク)と付き合っておいた方がいいんじゃない?安心だし。

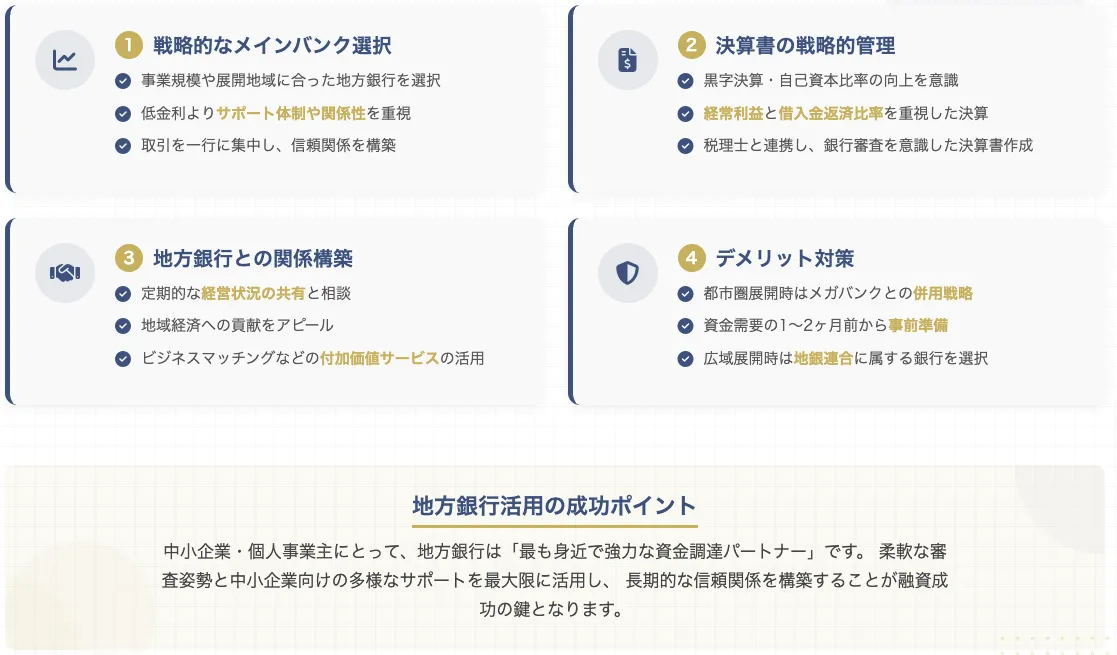

資金繰りや融資のことを考えると、実は中小企業のほとんどが地方銀行とお付き合いしておくべきなのですが、その事実はあまり知られていません。

なぜなら、一般的に銀行とのお付き合いは「融資金利や手数料」や「口座の作りやすさ」といった表面的な部分で決められてしまい、メガバンクやネット銀行を選んでしまう経営者が多いようです。そのため、いざという時に頼りになるはずの地方銀行から、業績悪化時などに支援を受けることができずに、苦しむ会社は多いのです。

そのため中小企業・個人事業主は、自社の事業規模にあった地方銀行と日頃から信頼関係を築いておくことが非常に重要です。資金繰りが苦しい時に地元の金融機関に相談できる相手がいるかどうかで、経営の安定度は大きく変わってきます。

筆者は「中小企業の融資代行プロ」という成果報酬型の融資コンサルティングサービスで、これまで多くの中小・中堅企業の融資をご支援をしてきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|中小企業の融資代行プロ

2.財務コンサル|御社の社外CFO

3.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の法人〜売上80億の法人

1人法人〜個人事業主

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、そんな筆者の経験をもとに、「中小・中堅企業が地方銀行と取引するメリット・デメリット」、「地方銀行の融資の特徴」について解説しています。また、よく比較される「メガバンクや信用金庫との比較」についても丁寧に解説していきます。

記事を読めば実現できること

- 自社に不釣り合いな「間違った銀行を選ばなくなる」

- 融資(資金調達)がスムーズになり、資金に困らなくなる

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「地方銀行の融資」に詳しい専門家に相談 /

※【毎日 限定5名まで!!】

地方銀行とは、「民間の地域金融の支援会社」

地方銀行とは「地銀(ちぎん)」とも呼ばれ、各地方や都道府県内を営業基盤にした銀行のことを指します。法律上は都市銀行(メガバンク)と同じ普通銀行ですが、「全国地方銀行協会」の会員で、本店を各都道府県に置いて、活動も各地方を中心に展開している点が特徴的です。

取り扱っているのは小口取引が多く、対象は比較的年商規模のある地元の中堅企業・中小企業・個人事業主がメインとなっています。地域に密着した営業方法で、中小企業のきめ細やかな金融ニーズに応えてくれる点が大手メガバンク(都市銀行)とは異なるポイントです。

地元企業の支援により、地域振興やまちづくりなどを支え、地域金融をリードする役割を果たしています。

【都道府県別】融資に積極的な「地方銀行」の一覧表

大原則、地方銀行を選ぶ際には多彩な融資の提案ができる銀行にするべきです。ただし、地元のある程度の規模(年商数億円以上)の「中小・中堅企業」との融資取引に積極的な姿勢を見せる地銀が多いため、自社の規模にあっているのかは確認してから取引を始めましょう。

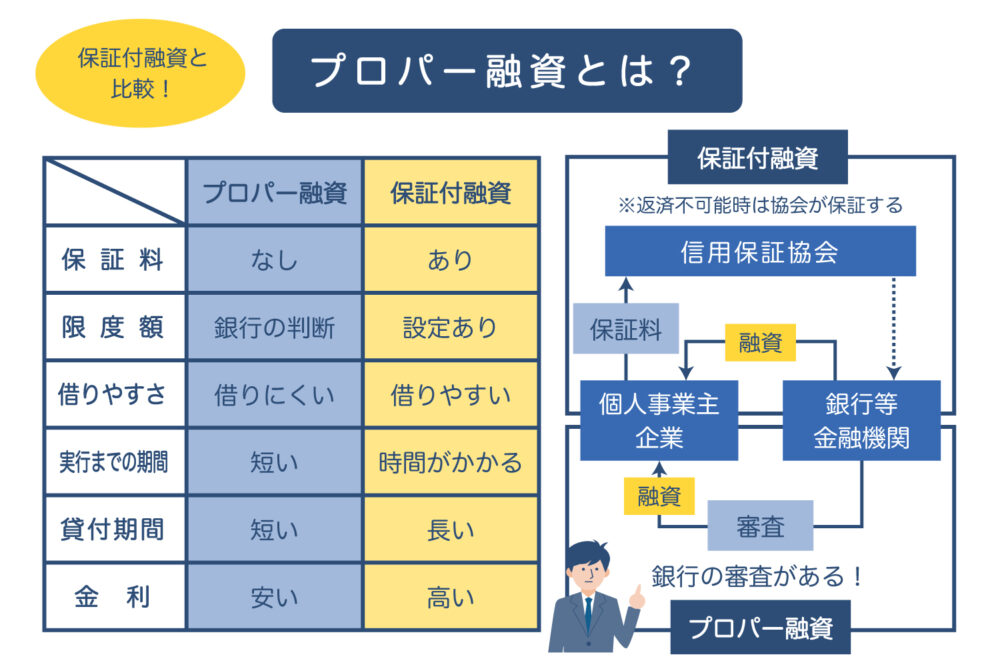

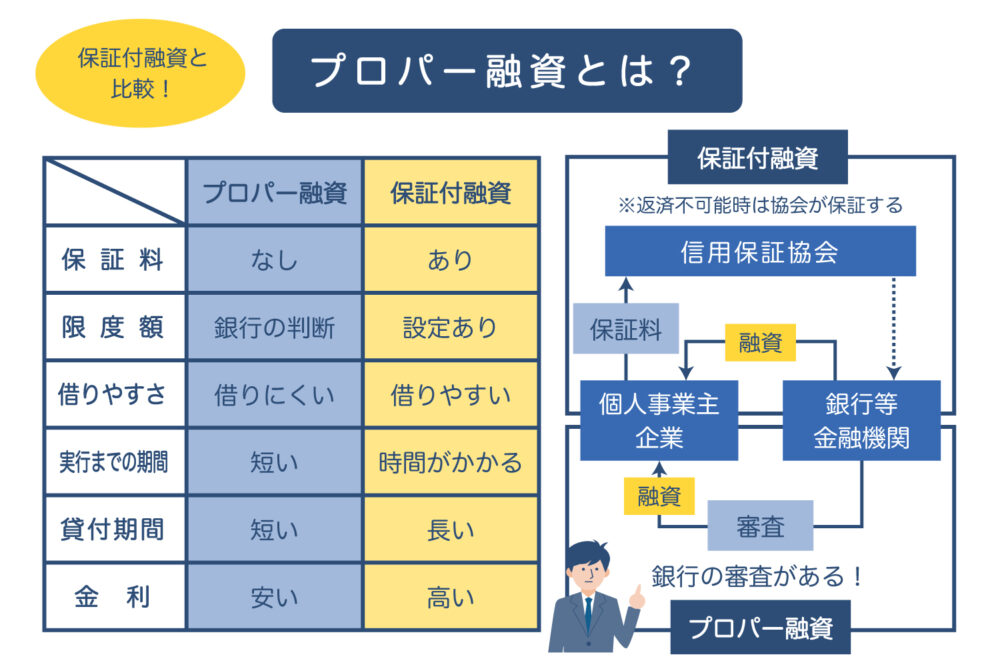

地方銀行であれば保証協会付き融資だけでなく、「プロパー融資」や「当座貸越し融資」、「シンジケートローン」といった高度な融資にも対応できるため、会社規模が大きくなる前からお付き合いを始めることがオススメです。

一方で、地方銀行がすべて融資取引に向いているわけではありませんので、以下から紹介する「融資に積極的な地方銀行」を狙っていくことがオススメです。【各都道府県別】の融資に積極的な地方銀行は、以下の通りです。

あなたが事業を展開している都道府県を「クリック」してみてください。

【都道府県別】 融資に積極的な「地方銀行」 ※ご自身の地域をクリックしてください

※令和5年3月末時点で「預金量1兆円以上」で、「中小企業向けの預貸率の高さ順」にランキングしています。(データ参照:金融庁「金融機関情報」)

※各地方銀行の「支店エリア・店格」や「支店長の方針」にも左右されますので、あくまで参考程度にご参考ください。

上記は、金融庁の「金融移管情報」のデータを加工・参照して、預金から中小企業への融資に回している割合が高い地方銀行を、筆者が独自に計算をして割り出しています。それぞれの地方銀行の「支店エリアの特性」や「支店長の方針」によっても大きく異なるものの、地方銀行の選び方の参考にはなると思いますのでご活用ください。

なお筆者の経営する成果報酬型の融資コンサルサービス「中小企業の融資代行プロ」がご支援する際には、上記データを参考にしつつ、ご支援する会社の状況や財務状況、これまでの金融機関との取引状況やエリアや市場状況など、多面的な情報から個別カスタマイズをした上で、戦略的に金融機関を選定していきます。

もし「自社にピッタリの地方銀行を選びたい」「融資を1人で進めるのが不安」という方は、以下の「初回無料の融資相談」にお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「地方銀行の融資」に強いコンサルに相談 /

※【毎日 限定5名まで!!】

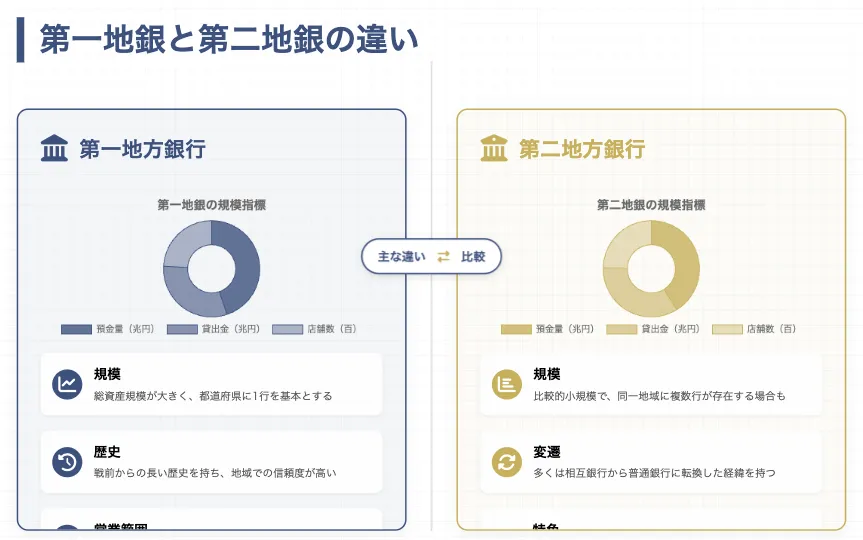

「第一地銀」と「第二地銀」の違い。実は、地方銀行内でもかなり違う

第一地方銀行と第二地方銀行の主な違いは、その規模と業務範囲にあります。まずは以下の図解でその概要を把握してみましょう。

これから、「第一地銀」「第二地銀」それぞれについて、詳しく解説していきます。

第一地方銀行(地銀)

第一地方銀行(地銀)は、都道府県を基盤とする大規模な銀行で、全国的なネットワークを持つことが特徴です。

一般的には、法人向け融資、個人向け融資、外国為替取引など、幅広い金融サービスを提供しています。また、大手企業との取引も多く、地域経済だけでなく、全国的な経済活動を支えています。

◆ 第一地方銀行の例(一部)

- 北海道銀行(北海道)

- きらぼし銀行(東京都)

- 横浜銀行(神奈川県)

- 千葉銀行(千葉県)

- 静岡銀行(静岡県)

- 広島銀行(広島県)

- 山陰合同銀行(島根県)

第二地方銀行(第二地銀)

第二地方銀行は、より地元に根ざした銀行で、主に一部の都道府県または特定の地域を対象としています。地元の中小企業や個人向けの融資に重点を置いており、地域経済の発展を支える役割を果たしています。

◆ 第二地方銀行の例(一部)

- 北洋銀行(北海道)

- 東京スター銀行(東京都)

- 神奈川銀行(神奈川県)

- 京葉銀行(千葉県)

- 静岡中央銀行(静岡県)

- もみじ銀行(広島県)

- 島根銀行(島根県)

同じ「地方銀行」でも、規模・ターゲットを把握して融資を申し込もう

同じ地方銀行内でも、その規模やターゲット、銀行としての実力が大きく異なります。

例えば、第一地方銀行でTOPの横浜銀行の預金量は「17兆8,000億円」であり、第一地方銀行で最下位の富山銀行の「5,000億円」と比較すると、なんと約37倍もの差があるのです。

各銀行の預金量を調べる> 中小・地域金融機関情報一覧|金融庁

そのため、同じ地方銀行といっても、預金量や預貸率(融資している割合/融資に積極的かどうかの基準値)が各地方銀行で大きく方針が異なるので、お付き合いをする銀行の選び方は戦略的に、慎重におこなうことがとても重要なのです。

同じ第一地銀でも、融資態度が違う事例

ケーススタディ

同じ第一地方銀行への「融資1,000万円の申込み」でも、相手(銀行)の規模によってあなたの融資申込みの重要度が大きく違う

<横浜銀行>

「1,000万円か…大した金額じゃないから、後回し(放置)!」

<富山銀行>

「1,000万円、しっかり向き合って融資審査しよう!」

もちろん、分かりやすくするために少しオーバーに表現はしていますが、実際の現場でも割と露骨に対応が変わることも多いものです。

(例外もありますが)一般的に、預金量が10兆円を超える地方銀行は中小企業には冷たい傾向があります。それは、大企業含む中堅以上とのお付き合いを重要視しているためです。

筆者も本業である「中小企業の融資代行プロ」で資金調達を支援する中で、下記のような預金量5兆円を超える地方銀行融資の支援をしましたが、総じて「上から目線」「対応が遅い」「横柄な態度」が目立ちました。

◆ 預金量5兆円以上の地方銀行(例)

- 横浜銀行

- 埼玉りそな銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

※例外の地方銀行

⚪︎北洋銀行

→北洋さんは例外で、親切な対応が多かったです

もしも上記の銀行から融資を受けるのであれば、年商20億前後になってから検討することが良いでしょう。また、繰り返しになりますが、お付き合いをする銀行の選び方は戦略的に、慎重におこないましょう。

以下のように自社の年商にあわせて地方銀行を選んでみてください。

年商20億円以上の法人なら

▶︎ 第一地方銀行がおすすめ

年商20億円未満の法人/個人事業主なら

▶︎ 第二地方銀行がおすすめ

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「地方銀行の融資」に詳しい専門家に相談 /

※【毎日 限定5名まで!!】

銀行融資はどこがいい?中小企業は地方銀行がおすすめ!

都市銀行、地方銀行、信用金庫などさまざまな銀行があるなかでどこから融資するのがいいのでしょうか?融資の申込みをする企業の規模や特徴によって、融資を受けやすい銀行が異なります。

◆ 金融機関ごとの融資難易度・特徴

| 難易度 | 金融機関 | 借りやすさ・特徴 |

|---|---|---|

(1.0 / 5.0) | ノンバンク | 融資審査のハードルが低いが、金利が高い 銀行などで融資が受けられなかった事業者でも借入れできる可能性がある |

(2.0 / 5.0) | 日本政策金融公庫 | 政府系金融機関 融資制度が充実しているため、業種や事業規模や業種に最適な融資を受けられる 提出書類は多いものの、審査はやや易しい |

(3.0 / 5.0) | 信用金庫 信用組合 | 営利目的ではなく、地域の振興や繁栄を目的にしている 会員になれば融資を受けやすい 中小企業・個人事業主などに対しての融資は積極的 |

(4.0 / 5.0) | 地方銀行 | 地域密着型の金融機関 地元の企業や個人事業主への融資は積極的 信用金庫・信用組合よりは金利が安く限度額も大きいが、審査は厳しめ |

(5.0 / 5.0) | 大手都市銀行 (メガバンク) | 融資の資金量が豊富 金利は低い 大手企業が中心で中小企業・個人事業主には審査が厳しい |

上記のように、地方銀行は中小/中堅企業にとってお付き合いすべき重要な取引相手です。

都市銀行(メガバンク)は金利が低いものの、大企業が中心となるため、中小企業や個人事業主には融資を受けられない傾向にあります。それに対して、地方銀行は地元地域に密着した金融サービスを展開していることから、中小企業や個人事業主でも融資を受けられます。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「地方銀行の融資」に詳しい専門家に相談 /

※【毎日 限定5名まで!!】

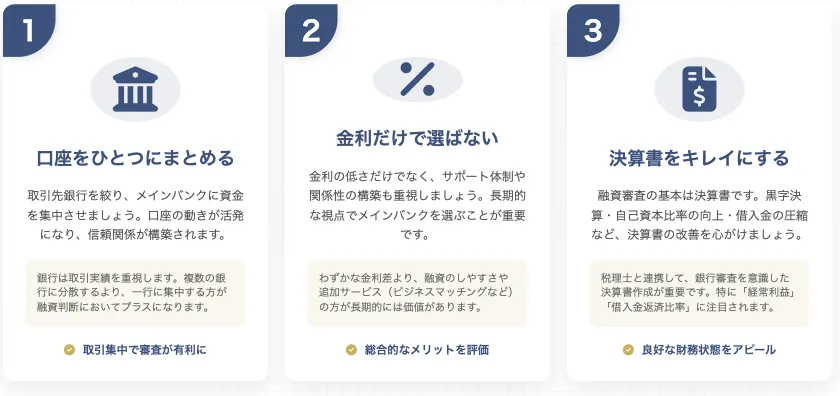

地方銀行から融資を受ける際の「3つのコツ」

筆者の本業は、「中小企業の融資代行プロ」という成果報酬型の資金調達コンサルティングです。そんな筆者が現場で感じる、地方銀行の融資を受けるときの3つのコツを紹介します。地方銀行の融資を受ける際のコツは以下のとおりです。

◆ 地方銀行の融資3つのコツ

- 口座をひとつにまとる

- 金利でだけで選ばない

- 決算書をキレイにする

コツ1. 口座をひとつにまとる

地方銀行から少しでも有利に融資を受けたいのであれば、必ず口座を一つにまとめておきましょう。融資を受けたい銀行の口座に入出金をまとめておけば、審査のときにキャッシュフローがすぐに確認できますし、メインバンクとして取引を積み上げてきた実績が有利に働く可能性が高いです。

ただし、融資を受ける直前に取引を開始しても意味がありません。融資を依頼する数年前から口座を利用することが肝心です。

コツ2. 金利だけで選ばない

融資を受けるときは「できる限り金利を減らそう」としがちですが、金利だけで地方銀行を選ばないことも重要です。

融資取引で大切なのは、金利よりも「担保や保証人を付けない」「高度な融資商品を提案してくれる」「困ったときに手を差し伸べてくれる」金融機関と付き合うことです。どれほど金利が安くても、より綿密な関係性を築けない金融機関を選んでしまっては、あなたの会社のパートナーとしては不十分です。

地方銀行のメリットは、地元企業の立場に立ってきめ細やかなサポートをしてくれる点です。金利が低いことは融資1つの条件でしかありません。あなたの会社にとって最善の選択肢を提案してくれる地方銀行を選びましょう。

コツ3. 決算書をキレイにする

地方銀行の融資審査では、決算書の内容が非常に大切です。

税理士任せで、決算書の内容を話せない経営者の方も多いですが、それだと銀行から不信感を持たれて融資を断られることも多いです。また、銀行から見ると不審な決算書の内容も本当に多いものです。

◆決算書に関して意識すべき点

- 決算内容を詳細に話せる

- 決算書に不審点を作らない

上記は必ず意識して、決算書をキレイにしてから地方銀行に提出しましょう。

なお、銀行が融資審査で決算書の何を見ているのか?をもっと詳細に知りたい方は、下記の記事が参考になるはずです。ぜひご参考ください。

銀行融資で銀行はどのようなことを重視しており、提出書類のひとつである決算書のどのような点をチェックしているのかは銀行融資の審査に通過するためにも知っておく必要があります。以下の記事では、銀行が融資審査で具体的に決算書のどのようなポイントを確認しているのか理解でき、銀行融資の審査通過に近づけます。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「地方銀行の融資」に詳しい専門家に相談 /

※【毎日 限定5名まで!!】

地方銀行で融資を受ける「6つのメリット」

地方銀行とメガバンク(都市銀行)、信用金庫の違いについて見てきましたが、地方銀行ならではのメリットを知っておくと、より自社にとって最適な金融機関を選べるようになります。地方銀行で融資を受ける6つのメリットについて紹介します。

地方銀行で融資を受ける主なメリットは以下のとおりです。

◆ 地方銀行の融資を受ける「6つのメリット」

- 創業融資でも柔軟に対応(積極的)

- 保証協会付融資を受けやすい

- 低金利融資(1~2%程度)

- 借入期間が長い

- 融資条件が良い|高額融資・プロパー融資・経営者保証外し・当座貸越など

- ビジネスマッチングなどの追加サービス

それぞれ、詳しく解説していきます。

メリット1. 創業融資でも柔軟に対応(積極的)

メガバンク(都市銀行)と比べると審査が柔軟な点が、地方銀行のメリットの1つです。

地域への貢献度や将来的な成長見込みを判断してもらえるため、現在の業績やこれまでの売上が順調でなかった企業でも融資を受けられる可能性があります。審査のときは、地域への貢献度をアピールできると有利に働く可能性が高いです。もしも融資を検討しているのであれば、地域貢献事業などに力を入れてみるといいかもしれません。

また、地方銀行のなかには創業融資に積極的な銀行も多くあります。メガバンクと違い、地元の中小企業・個人事業主に対しても融資をする地方銀行の特徴によるものです。

創業融資に積極的な地方銀行の判断基準は、「創業者向けイベントを開催しているかどうか」がひとつのポイントです。ただし、一概には言えないため、融資の申込みを検討している地方銀行に確認してみるといいでしょう。

「銀行の融資審査の通過率を上げるコツ」「プロパー融資の審査条件や成功のコツ」については、以下の過去記事でまとめてあるので、関心のある方は、下記の記事とあわせてご覧ください。

メリット2. 保証協会付融資を受けやすい

地方銀行では、保証協会付の融資を受けやすい傾向にあります。

保証協会付の融資とは、各地方に所在する信用保証協会が保証する融資のことです。万が一、債務者が返済できなくなったとき、保証会社が銀行の損失を補填するシステムになっています。

このシステムにより、信用力などが問題でプロパー融資が受けられない企業でも、無担保・無保証人で融資が受けられるのです。

信用保証協会は都道府県単位で活動しているということもあり、地方銀行とも連携をとっています。そのため、地方銀行では保証協会付の融資が通りやすいといわれているのです。

信用保証協会の融資審査に通るためには、チェックされる審査基準を知っておくことが重要です。下記の記事では、信用保証協会の融資審査の流れや審査基準を解説しています。最後まで読んで、審査に受かるためのポイントを押さえれば、審査もスムーズに進められるでしょう。

メリット3. 低金利融資(1~2%程度)

信用金庫と比べ、低金利で融資が受けられる点も地方銀行のメリットです。もっとも金利が低いのはメガバンク(都市銀行)で、大体1%台だといわれています。

反対に、金利が高いのは信用金庫で、2.0~3.0%の金利が相場です。地方銀行はその中間で、1.0~2.0%の金利で融資が受けられます。

金利相場(まとめ)

メガバンク:~1%

地方銀行:1~2%

信用金庫:2~3%

(参考)日本政策金融公庫:1~3%

うまく審査が通れば、メガバンク(都市銀行)と変わらない金利で融資を受けることも可能です。メガバンク(都市銀行)で借りられるほどの信用力や事業規模がないという場合も、地方銀行であれば低金利で融資が受けられる可能性が高いのです。

メリット4. 借入期間が長い

銀行や希望する金融商品にもよりますが、借入期間が長くて余裕を持った返済をしやすいのも地方銀行のメリットです。最長で20年の返済期間を設定できる長期事業ローンなども存在しているので、地方銀行であっても幅広いニーズに合わせて借り入れができます。

メリット5. 融資条件が良い|高額融資・プロパー融資・経営者保証外し・当座貸越など

地方銀行の規模や、あなたの会社の財務状況にもよりますが、地方銀行の融資は融資条件が良いケースが多いものです。

◆地方銀行の融資条件が良い具体例

- 数千万円〜数億円クラスの融資も可能

- 信用金庫よりも「プロパー融資」に積極的

- 信用金庫よりも「経営者保証外し」に積極的

- 当座貸越枠の設定も可能

また、信用金庫ほどではないものの、地方銀行も「地域社会への貢献を目指している」ため、地域経済の発展・利益となる企業には高額の融資をおこなうこともあります。

そのため、メガバンク(都市銀行)や信用金庫では相談できなかった融資も、地方銀行であれば相談に乗ってもらえる可能性が高いのです。

目安としては、年商が3~5億円、融資必要額が5000万円を超えてきたら、信用金庫から卒業して地方銀行をメインバンクにするのが良いでしょう。

※色んな状況が考えられますので、あくまで目安として捉えてください。

メリット6. ビジネスマッチングなどの追加サービス

地方銀行は地域営業を基盤としているため、地域企業におけるコネクションを豊富に持っています。なかにはその地域のコネクションを活かし、ビジネスマッチングサービスを提供している銀行も少なくはありません。

スタートアップの企業にとって、ビジネスマッチングサービスは新規顧客の獲得に役立ちます。地域につながりを作って事業を発展させる手助けをしてくれるのは、メガバンク(都市銀行)にはないメリットでしょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「地方銀行の融資」に詳しい専門家に相談 /

※【毎日 限定5名まで!!】

地方銀行で融資・審査を受ける「3つのデメリット」

地方銀行で融資・審査を受けるメリットは多くありますが、デメリットも理解したうえで融資を受ける必要があります。

地方銀行で融資・審査を受ける主なデメリットは以下のとおりです。

◆ 地方銀行で融資・審査を受ける3つのデメリット

- 信頼性が低い

- 他地域への事業展開がしづらい

- 融資までに時間を要する

それぞれ、詳しく解説してきます。

デメリット1. 信頼性が低い

地方銀行で融資を受ける1つ目のデメリットは、その地域以外のビジネスで不利になることがある点です。

地方銀行は企業に対して融資をする際に、信用度を確認する目的で付き合いがある銀行に関して調べることがあります。この際、メガバンク(都市銀行)ではなく地方銀行をメインバンクとして利用していると、どうしても信頼性が低いと思われてしまう恐れがあります。

地方銀行の利用が信用度の低下につながることは都市部で主に当てはまりますが、地方では地方銀行の信頼性は高いため、決してそれが当てはまるとは限りません。

このように、事業の拡大にともなって他の地域へ事業展開する場合などは注意が必要です。

デメリット2. 他地域への事業展開がしづらい

融資の申込みをする企業が全国展開や海外展開を目指している場合、地方銀行でカバーできないエリアが出てくることもあります。地方銀行は営利目的ではなく、あくまでも地域の事業発展や経済発展を目的としていることから、他の地域の事業までフォローできないケースがあります。

新規事業を展開する場合は、地方銀行をメインバンクにしながら事業の拡大期を見計らって、メガバンク(大手都市銀行)ともお付き合いをして併用するなどの工夫が必要です。

デメリット3. 融資までに時間を要する

融資までに時間を要することもデメリットのひとつです。信用金庫・信用組合と比較すると、平均的な融資額も多くなっています。そのため、申込みから融資までに多くの期間がかかってしまいます。

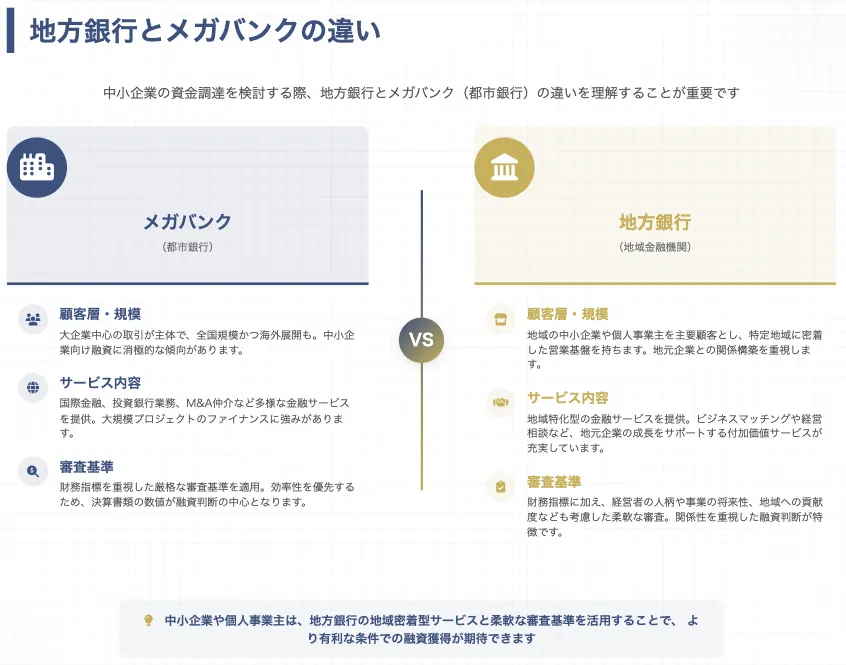

地方銀行とメガバンク(都市銀行)、融資やその他サービスの「3つの違い」

会社が融資を受ける際には、メガバンク(都市銀行)も検討対象になるでしょう。しかし、地方銀行とメガバンクの違いについて理解できていないと、自社に最適な融資を受けることはできません。

そこで、地方銀行とメガバンクの違いについて解説します。メインバンクを決めるときにも押さえておきたい知識なので、しっかりと理解しておきましょう。

中小・中堅企業で、地方銀行とメガバンクのどちらとお付き合いすべきかお悩みの経営者も多いはずです。本章を読めば、あなたの会社がどちらとお付き合いすべきかが理解できます。

なお、「メガバンクの融資、お付き合いのし方」について詳しく知りたい方は、以下の記事が参考になりますので必ずチェックしておきましょう。

メガバンクとの違い1. 対象とする地域の範囲

地方銀行とメガバンク(都市銀行)の最大の違いは、対象とする地域の範囲です。

現在、メガバンク(都市銀行)と呼ばれているのは「みずほ銀行」「三菱UFJ銀行」「三井住友銀行」の3つのメガバンクと、りそな銀行です。これらの銀行はすべて複数の銀行が合併してできた銀行で、全国各地に支店があり、圧倒的な口座数を誇っています。大都市に営業基盤を置き、全国規模で展開している点がメガバンク(都市銀行)の特徴で、預金量も貸出量も圧倒的です。

全国に支店があり、全国を対象に営業していますが、大企業や上場企業との取引が多いため、中小企業や個人事業主は相談しにくい(まともに相手にしてもらえない)というデメリットがあります。

一方で地方銀行は、地方都市に本店を置く地域密着型銀行であるため、預金量や貸出量の規模は小さくなります。地域の企業や個人を対象とした取引が多く、メガバンク(都市銀行)ではカバーできないような顧客の金融支援を行っている点が特徴です。

メガバンクとの違い2. サービスの充実度

サービスの充実度も、地方銀行とメガバンク(都市銀行)では異なります。

メガバンク(都市銀行)はその潤沢な資金力や規模を活かし、大口融資(それこそ数十億)や各種資金調達、富裕層などの資産運用を得意としています。上場に向けた企業コンサルティングサービスなど、豊富なサービスを提供しているため、とにかく選択肢が充実している点が特徴です。

また、ネットバンキングや静脈認証など、新しい技術や設備をいち早く取り入れているため、使い勝手がいいところもメリットとして挙げられます。

一方、地方銀行はメガバンク(都市銀行)ほどの資金力がないため、どうしてもサービスの選択肢や充実度合いは落ちてしまいます。とはいえ、融資の相談には丁寧に乗ってくれるため、よほど規模の大きい企業でなければ困ることは考えられません。

メガバンクとの違い3. 小口ニーズへの対応

小口ニーズへの対応も、地方都市とメガバンク(都市銀行)では全く異なります。先述してきたように、メガバンク(都市銀行)は大企業や大口の顧客、富裕層などを中心に取引しています。

そのため、地域に密着した企業が相談しても希望する結果が得られない可能性が高いのです。他方で地方銀行は地元企業など、小口顧客にもきめ細やかに対応してくれます。

金融商品はメガバンク(都市銀行)ほど充実していませんが、小口のニーズにも親身になってくれるところは大きなメリットでしょう。

ただし、融資から資産運用までワンストップで行いたいというときは、地方銀行では対応しきれない可能性も考えられます。そのため、必要に応じて地方銀行とメガバンク(都市銀行)を使い分けることをおすすめします。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「地方銀行の融資」に詳しい専門家に相談 /

※【毎日 限定5名まで!!】

地方銀行と信用金庫、融資やその他サービスの「3つの違い」

地方銀行と信用金庫も、融資取引でよく比較される対象です。地方銀行と信用金庫とのお付き合いは、実は異なるポイントが存在しています。

ここでは、地方銀行と信用金庫の違いについて見ていきましょう。なお、「信用金庫の融資や付き合い方」について詳しく知りたい方は、以下の記事が参考になりますので必ずチェックしておきましょう。

信用金庫との違い1. 準拠する法律

そもそも、銀行と信用金庫は準拠する法律が異なります。

地方銀行とメガバンク(都市銀行)は「銀行法」に基づいて設立されており、信用金庫は「中小企業等協同組合法」に基づいて設立されています。それぞれの法律で異なる点は、銀行が営利団体であり、信用金庫は非営利団体であると定めている点です。

銀行は利益を追求するために運営されており、会社や株主のために事業を行っています。そのため、利益が出た場合は株主や従業員に分配することが可能です。

一方で信用金庫は、地元地域の会社や住民が出資して会員となり、その利益は地域経済の発展に使われます。また、出資者には利息が還元される仕組みになっています。

このように準拠する法律が異なれば、各金融機関の運営方針も全く異なるのです。この点を理解しておくと、地方銀行と信用金庫のどちらを選ぶか考えるときに判断しやすくなるでしょう。

信用金庫との違い2. 地域密着度

地方銀行も信用金庫も地域に密着した金融機関ですが、地域の発展や繁栄を目的にしている分、信用金庫のほうがより地域に密着した営業をしている点が特徴です。

利益を追求する地方銀行では、起業したばかりの事業主や個人事業主、零細企業が融資を受けられないケースも散見されます。一方で、信用金庫はより柔軟な審査が受けられます。より地域や住民、企業に密着して地元の活性化を目指すのが、信用金庫の大きな特徴です。

ただし融資の対象となるのは中小企業に限られるため、たとえ地元企業であっても、企業が大きく成長したときは信用金庫からの融資は受けられなくなってしまいます。

信用金庫との違い3. 経営形態

先述したように、銀行と信用金庫では準拠する法律が異なります。それにともない経営形態が異なる点も、地方銀行と信用金庫の大きな違いです。

銀行は株式会社という形態を取っていますが、信用金庫は「共同組織」という組織形態の一種をとっているケースが多いです。

紹介してきたように会員の出資金で成り立っており、地域に属さない会社は会員となることはできません。共同組織という形態をとるうえで問題となるのが、融資できる対象が「信用金庫が所属する地域の中小企業会員」に限られてしまうという点です。

700万円以内の小口融資はそれ以外の人も利用できますが、700万円以上の融資を希望する場合は会員となる必要があります。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「地方銀行の融資」に詳しい専門家に相談 /

※【毎日 限定5名まで!!】

もし、地方銀行での融資が断られたら「5つの代替融資先」を検討しよう

もしあなたが、地方銀行で融資を断られてしまった場合には、以下5つの代替融資先を検討するのが良いでしょう。

「5つの代替融資先」

- 他の地方銀行

- 信用金庫

- 信用組合

- 日本政策金融公庫

- ビジネスローン(ノンバンク)

上記の金融機関の活用すれば、融資を受けられる可能性もありますので、それぞれについて詳しく解説していきます。

代替融資先1. 他の地方銀行

1つの地方銀行で審査が通らなかったとしても、別の銀行であれば判断基準や融資方針が異なるため、審査が通る可能性があります。 特に、もし、融資を最初に申し込んだのが第一地方銀行であれば、より地域密着型の第二地方銀行を検討するのも一つの方法です(例:千葉銀行で融資を断られた後に、千葉興業銀行や京葉銀行に相談する)。

銀行によって、得意とする業種や審査のスタンスが異なるため、自社の事業内容に合った地銀を探してみましょう。手間はかかりますが、複数の地銀にアプローチすることで、あなたの会社にあう金融機関が見つかるはずです。

代替融資先2. 信用金庫

信用金庫は、中小企業や個人事業主の支援に積極的な地域密着型の金融機関です。地元の経済を支える立場から、経営者との信頼関係を重視し、事業規模や返済計画だけでなく事業計画や人柄を見た審査を行ってくれることが多くあります。

特に地域に密着した事業を行っている方には親身になって相談を受け入れてくれます。地銀で融資先が見つからない場合は、重要な選択肢となるはずです。

なお、「信用金庫の融資」については下記の記事で詳しく解説しているので、この記事とあわせてご覧ください。

代替融資先3. 信用組合

信用組合は、信用金庫と同様に地元の中小企業や個人事業主を支える地域密着型の金融機関です。信用金庫よりも、さらに融資額は小さくなりますが、地域に密着した事業を展開する中小企業や個人事業主には力強い存在です。

地銀から融資を断られた際は、信用金庫とともに信用組合も検討してみましょう。

なお「信用組合の融資」に関しては以下の記事で詳しく解説しているので、興味ある方は、この記事とあわせてご覧ください。

代替融資先4. 日本政策金融公庫

日本政策金融公庫は、政府系の金融機関として創業支援、事業再生、事業承継、海外展開などを目的とした融資制度を用意しています。民間の金融機関では融資が難しいケースでも、日本政策金融公庫であれば対応してくれる可能性があります。ただし、必要書類も多いので一定の準備期間が必要となります。

金利や返済条件が比較的優遇されているのも大きな魅力であり、中小企業や個人事業主にとって、非常に心強い選択肢です。

もし、「日本政策金融公庫の融資」を検討するのであれば下記の記事を読んで、融資の準備を整えてみてください。

代替融資先5. ノンバンク

ノンバンク(ビジネスローン等)は、スピーディに資金調達できる手段の一つです。審査が比較的ゆるやかで、即日融資に対応している場合もあり、急な資金ニーズに応える方法として有効です。

ただし、金利が高く設定されていることが多いため、長期的な利用には注意が必要です。利用する場合は、できるだけ金利が低いビジネスローン会社を選びましょう。

「おすすめの即日、かつ低金利のビジネスローン」を検討する際は、以下の記事もあわせてご覧ください。

地方銀行の融資・審査等について、よくある質問(Q&A)

それでは、地方銀行の融資・審査等に関して、筆者が融資のご支援現場でよくいただく質問を「Q&A形式」で紹介します。

地方銀行のメリット・デメリットを理解し、スムーズな融資を実現しよう

地方銀行とは、各地方や都道府県内を営業基盤にした銀行のことを指します。小口取引が多く、地域企業や個人との取引が得意なため、中小企業や個人事業主でも比較的融資を受けやすい点が特徴です。

銀行にはほかにも、メガバンク(都市銀行)や信用金庫などといった種類が存在しています。それぞれが得意とする取引や対象は異なるため、金融機関ごとの特徴を知って自社に最適な選択をしていきましょう。地方銀行で融資を受けるときは、地域への貢献度をアピールすることが大切です。

もし地方融資も含め、たくさんある資金調達方法から「自社に適切な資金調達方法を模索したい方」「銀行との付き合い方を支援して欲しい方」は、資金調達(融資)代行サービスの「中小企業の融資代行プロ」にご相談(無料)ください。

「中小企業の融資代行プロ」のサービスを活用すると、資金調達のプロ人材が、あなたに代わってあなたの会社に有利(ピッタリ)な資金調達方法を模索し、資金調達を代行してくれるので、「あなたは資金調達業務から解放」されますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「地方銀行の融資」に詳しい専門家に相談 /

※【毎日 限定5名まで!!】