中小企業であっても、やっぱりメガバンクと融資のお付き合いした方がいいんでしょ?金利も安いって聞くし、安心感もあるし…。何か問題があるだろうか?

正直、メガバンクと地方銀行・信用金庫との違いがわかっていない。まぁ、知らなくても問題ないとは思ってるけど…。

経営者が資金調達をする際に、1番身近な調達方法は「銀行からの融資」でしょう。メガバンクは、そんな銀行の中で1番ネムバリューがあり、取引できる安心感もあるのが特徴です。

一方で、筆者の本業は成果報酬型の融資コンサルティングなのですが、日々、中小企業の融資支援をしている中で、ネームバリューだけでメガバンクと融資取引をしてしまったばかりに、後々に取り返しのつかない後悔をしている経営者を多く見てきました。

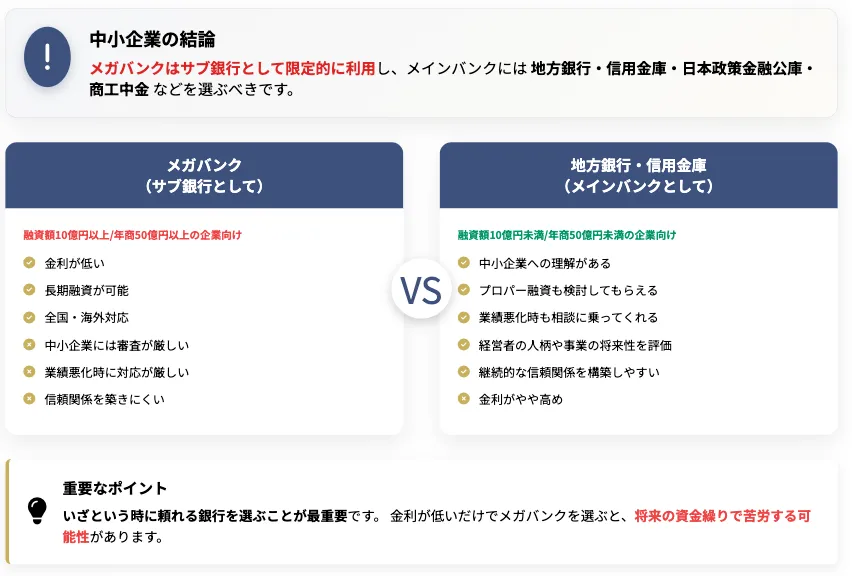

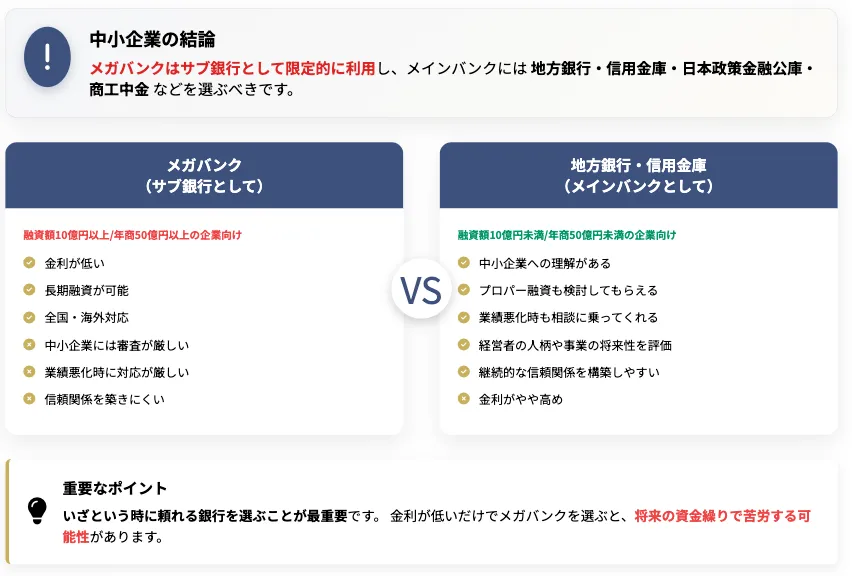

結論、中小企業がメガバンク(都市銀行)と融資取引することはおすすめできません。メガバンク(都市銀行)は、融資取引や口座開設するサブの選択肢に限定して、融資額が10億円未満の会社であれば、地方銀行・信用金庫・日本政策金融公庫・商工中金などを融資取引の銀行としてお付き合いするべきです。

筆者はこれまで、「中小企業の融資代行プロ」という成果報酬型の融資コンサルサービスで、これまで多くの中小企業の「資金調達」のご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|中小企業の融資代行プロ

2.財務コンサル|御社の社外CFO

3.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の法人〜売上80億の法人

1人法人〜個人事業主

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、「メガバンクの概要」、「メガバンク融資の特徴8選」、「メガバンクと融資取引する際の選び方」などについて解説していきます。

この記事を読めば、実現できること

メガバンク融資の特徴や立ち位置が分かり、自社にメガバンクが合っているかどうかがわかります。 メガバンク融資を受けた結果、(よく失敗する)いざという時に困る可能性が極端に低くなります。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

メガバンク(都市銀行)は「1兆ドル以上の資産保有する銀行」のこと

メガバンクには明確な定義がありませんが、一般的に巨大な資産や収益を有する大銀行もしくは銀行グループを指して用いられる言葉です。1兆ドル以上の総資産を持つ銀行グループを指してメガバンクという言葉が用いられることもあります。

1980年代後半のバブル経済期には、日本国内に13の都市銀行を含む23の大手銀行がありました。しかし、バブル経済の破綻に伴い大手銀行の合併が相次ぎ、メガバンクが誕生したのです。現在では、下記3銀行が一般的にメガバンクと呼ばれています。

◆ 主要な3つのメガバンク

- 三菱UFJフィナンシャルグループ

- みずほフィナンシャルグループ

- 三井住友フィナンシャルグループ

ただし、この3銀行にりそなホールディングス、三井住友トラスト・ホールディングスを加えて大手銀行5グループ、さらに、新生銀行とあおぞら銀行を加えた大手銀行7グループと呼ぶこともあります。

こんな巨大資本の銀行であることから、通常の融資金額は少なくても数億円、大きいと数百億円という規模におよびます。そのため、中小企業の融資取引で主軸になる「数百から数千万円」の融資については”超”が付くほどの小口扱いとなり、仮に融資取引ができたとしても「保証協会付きが必須」となり、丁重に扱ってはもらえません。

なお、中小企業の融資取引に向いている銀行は、地方銀行や信用金庫、ネット銀行になります。

もし、「地方銀行の融資」「信用金庫の融資」「ネット銀行の融資」について詳しく知りたい方は、下記の記事がとても参考になるはずです。必ずご覧ください。

主なメガバンク(都市銀行)3銀行の特徴

メガバンク(都市銀行)には明確な定義はないものの、一般的には下記3つの銀行(三菱UFJフィナンシャルグループ、みずほフィナンシャルグループ、三井住友フィナンシャルグループ)を指すといわれます。

◆ 3つの主要なメガバンク

- 三菱UFJフィナンシャルグループ

- みずほフィナンシャルグループ

- 三井住友フィナンシャルグループ

そこで本章では、それぞれのメガバンクの特徴などについて、それぞれ詳しく解説していきます。

メガバンク1. 三菱UFJフィナンシャルグループ

三菱UFJフィナンシャルグループは、日本最大にして世界でも有数の金融グループです。中核銀行は三菱UFJ銀行では、海外でも大きな利益を上げています。

預金残高、貸出残高などで世界トップクラスにおり、海外の企業を積極的に買収することで勢力を拡大しています。

中核銀行の三菱UFJ銀行は海外に70もの拠点を有しており、多くの社員が海外勤務に携わることにより、世界で戦える人材の育成にも役立っているのです。

海外でも戦える圧倒的な資金力を武器に、今後も業績を伸ばしていくことが予想されます。

メガバンク2. みずほフィナンシャルグループ

みずほフィナンシャルグループは、顧客のニーズに最大限柔軟に応えるべく銀行や信託、証券などの機能を一体化させる戦略を取っているメガバンクです。

中核銀行はみずほ銀行で、資金力や海外での競争力は三菱UFJ銀行にはやや劣るものの、国内の顧客のニーズに合わせたサービスで人気を得ています。みずほフィナンシャルグループとして5つのカンパニーを作り、その5つのカンパニーが連携・協力することで顧客目線でのサービスを展開しています。

さらに競合する他のメガバンクとの差別化を図るため、社員が若手のころから高い裁量権を与え経験を積ませる手法をとっています。若いうちからさまざまな業務をおこなわせ、早期の人材育成と積極登用によってメガバンクとしての競争力を高めています。

メガバンク3. 三井住友フィナンシャルグループ

三井住友フィナンシャルグループは中核銀行に三井住友銀行を持ち、メガバンクの中でも常に新しいサービスを追い求めています。また、他のメガバンク2行と比較して融資スピードが速いといわれており、無担保での融資など多様なサービスが展開されています。

しきたりや伝統が重んじられることの多いメガバンクにあって、常に先進的な考え方を取り入れる努力を払っています。

三菱UFJ銀行が先手を取っていた海外進出においても、三井住友銀行が追い上げを見せています。海外貸出残高はわずか10年で約4倍になり、積極的な海外展開も進めています。海外人材育成にも力を入れており、とくに東南アジアにおける存在感を高めていくでしょう。

メガバンク(都市銀行)の融資取引「4つのメリット」

メガバンクで融資を受けたい経営者の方は、メガバンクで融資を受けるメリットを知っておく必要があります。地方銀行や信用金庫などでも融資は申し込めますが、メガバンクならではのメリットについても理解をしておきましょう。

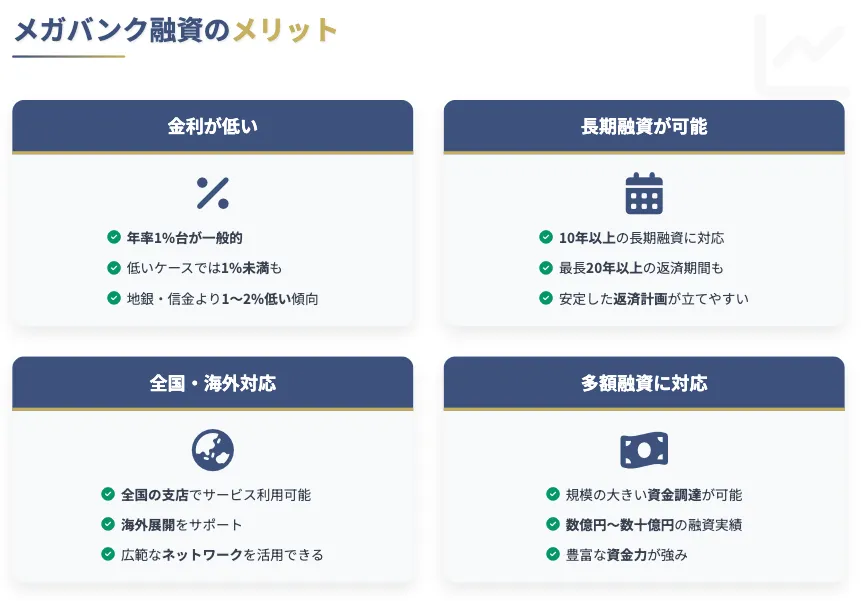

◆ メガバンクの融資取引「4つのメリット」

- 金利が低い

- 長期融資が可能

- 全国各地・海外でも対応可能

- 多額の融資でも対応可能

ただし、繰り返しにはなりますが中小企業がメガバンク(都市銀行)と融資取引することはおすすめできません。メガバンク(都市銀行)は、融資取引や口座開設するサブの選択肢に限定して、融資額が10億円未満の会社であれば、地方銀行・信用金庫・日本政策金融公庫・商工中金などを融資取引の銀行としてお付き合いするべきです。

それでは、下記からそれぞれのメリットについて詳しく解説をしていきます。

メリット1. 金利が低い

企業の経営者の方にとって非常に大きな魅力のひとつが、超低金利です。

メガバンクの融資の金利は年率1%台の場合が多く、どれほど高くても4%前後です。低い場合には、年率1%未満の低金利で融資をしてくれる場合もあります。

一方で、地方銀行や信用金庫は2~3%前後のところが多く、メガバンクと比較すると高くなるのが一般的です。

当然ですが、融資を受ける際の金利が低ければ返済が楽になります。長期間にわたる返済であっても、利息が大きくならないので返済計画も立てやすいでしょう。余裕をもって返済が行える可能性も高く、資金調達をしたいと思っている企業の経営者の方にとって非常に有利です。

ただし金利だけに目を奪われると、将来苦労することも多いので金利だけで取引金融機関を決めないことをおすすめします。

中小零細企業にとっては、(金利が多少高くても)信用金庫や地銀といった、地元密着の金融機関から融資を受ける方が経営が安定することが多いので、しっかり比較してからお取引する金融機関を決めましょう。

メリット2. 長期融資が可能

資本力のあるメガバンクの場合、10年以上の長期間の融資にも応じてくれるという特徴があります。通常、地銀や信金から融資を受けると、だいたい3〜7年前後での完済を求められます。

しかし返済期間が短いと、毎月の返済額が大きくなってしまい、返済が滞ってしまう恐れもあります。メガバンクであれば20年以上の長期にわたる融資も可能なので、余裕を持った返済が行える可能性が高いです。

メガバンクはそもそも金利が低いので、長期の返済期間を設定できればそれだけ返済計画が立てやすくなります。

ただし、業績悪化や資金繰りが悪くなった際には一括返済を求められる危険性があります。この点も、地銀・信金とは違う点です。事前に理解しておきましょう。

メリット3. 全国各地・海外でも対応可能

メガバンクの別の大きな特徴は、全国各地で対応可能である点でしょう。

メガバンクの場合、どの都道府県にも支店やATMが設置されています。ひとつの都道府県に複数の支店があるため、自社からそれほど時間をかけずに融資の相談や手続きに行けるでしょう。別の都道府県や地方に自社の支店を作る場合などには、メガバンクのネットワークの広さで便利に感じられるはずです。

加えて、メガバンクは海外にも多数の支店を抱えているので、海外進出を考えている企業の経営者の方にとっては大きなメリットとなります。

一方で、地方銀行や信用金庫などはある地域や都道府県にしか支店がないため、別の地域から手続きをするのは難しいでしょう。海外に支店を持っている地方銀行や信用金庫は極めて少ないので、海外に支店を置く場合にはメガバンクを利用せざるを得ない場合もあります。

メリット4. 多額の融資でも対応可能

メガバンクの大きな特徴といえるのは、豊富な資金力です。一般的に1兆ドル以上の総資産を持つ銀行や銀行グループをメガバンクと呼ぶので、いかに大きな資金力を持っているかが分かるでしょう。

その豊富な資金力を生かして、非常に多額の融資を行うことが可能です。数億円から数十億円単位の融資も行っており、まれなケースではあるものの数百億、数千億円単位の融資を行っていることもあります。

一般の中小企業の場合にはそれほど大きな融資額になることは考えにくいですが、地方銀行や信用金庫では断られてしまった多額の融資を申し込める可能性があるのはメリットです。

ただし、メガバンクから多額の融資を受けるのであれば、それなりの財務状態・会社業績が必要であり、普通の中小企業では難しいのが現実です。

メガバンク(都市銀行)での融資取引「6つのデメリット」

メガバンクで融資を受けるには、デメリットも存在します。メリットばかりに気をとれらるのではなく、下記6つのデメリットも十分理解した上でメガバンクからの融資を検討しましょう。

◆ メガバンクの融資取引「6つのデメリット」

- 審査が厳しい

- 融資実行に時間がかかる

- 中小企業やベンチャー企業は融資を受けにくい

- プロパー融資はほぼ見込めない

- 業績・資金繰り悪化した時に、助けてもらいにくい

- 信頼関係をつくりずらい(メインバンク不在になる)

上記6つのデメリットは、中小企業にとっては致命的なデメリットです。それぞれについて、詳しく解説していきます。

デメリット1. 審査が厳しい

メガバンクの審査は非常に厳しいことで知られています。融資を受ける場合、審査を受けることが求められますが、メガバンクは地方銀行や信用金庫と比較しても審査の基準がとても厳しいのです。資金調達のための融資を申し込むのであれば、会社の業績と将来の返済計画が厳しくチェックされるでしょう。

資金繰り表や損益計算書など、提出すべき書類も非常に多くなります。現在、赤字経営であったり、業績が向上する見込みが低かったりする場合には、審査に通るのは難しいかもしれません。

将来的に業績が向上する見込みがあっても、審査の担当者に納得してもらえなければ、融資が受けられない可能性が高いでしょう。融資を受けることになった際、しっかり返済できることを客観的な証拠に基づいて証明できなければならないのです。

また、仮に融資取引ができたとしても、銀行にとってリスクの小さい「信用保証協会の保証付融資」に限られるでしょう。

「保証付き融資でも、借りられればいいじゃないか」

という考えありますが、中小企業にとって、信用保証協会の保証付き融資の限度枠は非常に大切です。いざという時に助けてもらえる確率の低いメガバンクに、限度枠を使ってしまわないように注意しましょう。

デメリット2. 融資実行に時間がかかる

メガバンクは審査が厳しいため、融資の実行まで時間がかかるという特徴もあります。融資の実行まで数週間から数ヶ月かかる場合もあるので、すぐに資金調達したい方には不向きです。

ただし、近年では審査をよりスピーディーに行う試みがなされており、融資実行までの期間が短縮される可能性があります。それでも地方銀行や信用金庫よりは時間がかかることは覚えておきましょう。

デメリット3. 中小企業やベンチャー企業は融資を受けにくい

メガバンクは多額の融資を行う資金力がある一方で、中小企業やベンチャー企業に対しての融資は控え目です。(「正直、あまりやりたくない」というのが、正確な表現です)

中小企業やベンチャー企業は経営が不安定な場合も多く、返済能力に少しでも不安があるケースでは融資を行わないこともしばしばです。また仮に融資がおこなわれるとしても、中小・ベンチャー企業であれば「信用保証協会付き融資」の枠を使っての融資になることは避けられません。

また、借入希望金額が「数千万から数億円レベル」では、残念ながら、彼らにとって魅力的な融資取引相手として見てもらえません。

しかし下記の条件に当てはまる中小企業は、メガバンクとの融資取引を活発にするのは有効です。

◆ メガバンクと融資取引を検討できる会社レベル

- 長期の取引・付き合いがあり

- 誰から見ても経営が健全であり

- 返済能力が十分にあると判断できる

- 年商規模(最低でも)20億円以上

(理想は50億円以上) - 借入金額(最低でも)1億円以上

(理想は5億円前後)

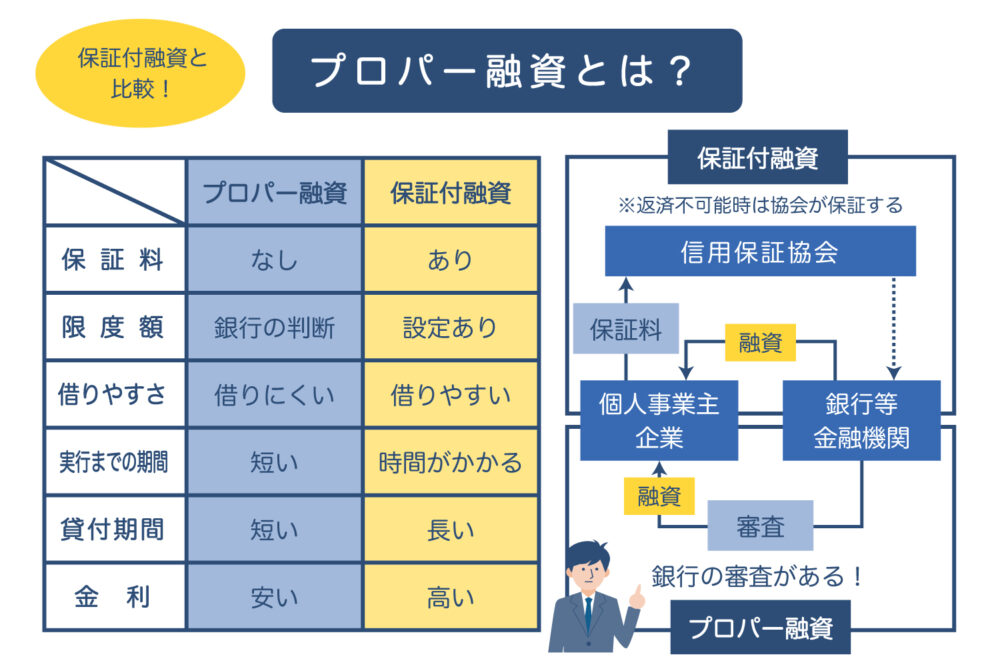

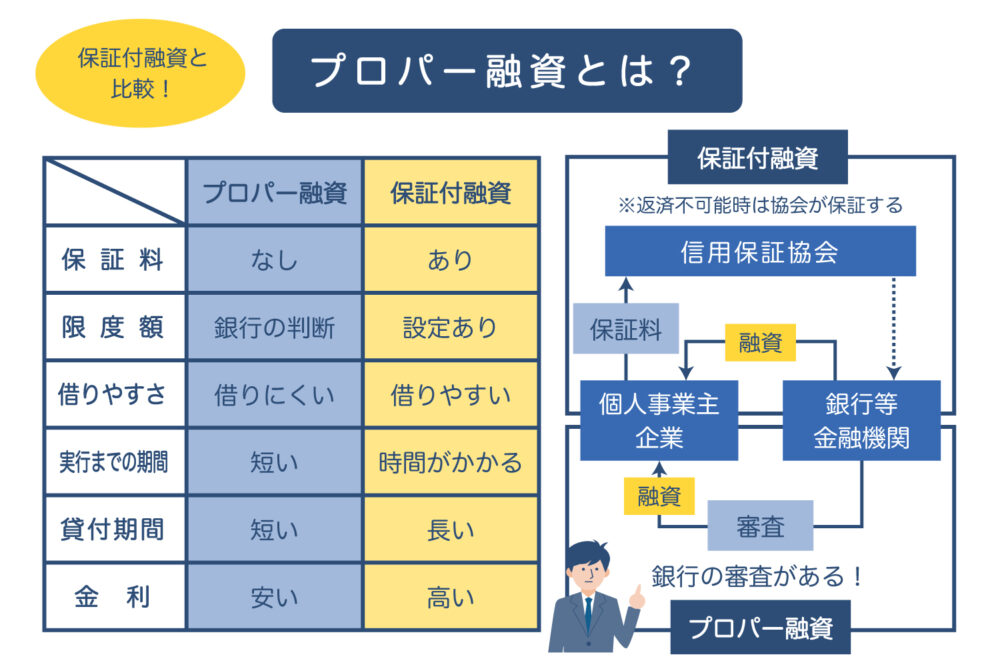

デメリット4. プロパー融資はほぼ見込めない

審査が厳しいことにも関連しますが、普通の中小企業がメガバンクからプロパー融資を受けることはかなり難しいでしょう。

メガバンクは、大企業を中心とした超優良企業との取引がメインとなります。つまり、下記のような会社がメインの取引先なのです。

◆ メガバンクの融資取引先

- 業績が飛び抜けていい会社

- 信用力のとても高い会社

また、こんな優良企業からの問い合わせも勝手に集まってくる状態です。メガバンクからすると、わざわざ財務が不安定な中小企業を、プロパー融資で本気向き合うメリットがないのです。

デメリット5. 業績・資金繰り悪化した時に、助けてもらいにくい

メガバンクは審査基準が厳しいため、中小企業の危機的状況(業績悪化、資金繰りの悪化)の際に、地方銀行や信用金庫と比較てして対応がシビアだと言えます。基本的に、メガバンクの中小企業向け融資の方針は「効率重視」であるため、決算書の結果が全てであり、これは変えられない事実です。

また、メガバンクは営利企業であるため、返済の遅延があると焦げ付きを恐れて融資の引き上げを始めます。具体的には、下記のようなものが挙げられます。

◆ メガバンクの融資引き上げの一例

- 追加融資をしてくれない(貸し渋り)

- リスケジュールの拒否

- 一括返済の要求(貸し剥がし)

一方の地方銀行や信用金庫は、地域密着型の金融機関のため「返済計画の変更」や「返済額の調整」などにも応じてくれることが多いです。また、業績悪化時でも決算書には現れない下記の点も考慮して相談に乗ってくれる傾向があります。

◆ 地方銀行・信用金庫が考慮してくれるポイント

- これまでの取引実績

- 経営者の資質や人柄

- 経営者の個人資産の有無

- 商品力や事業の将来性 など

なお、銀行が融資審査で決算書の何を見ているのか?をもっと詳細に知りたい方は、下記の記事が参考になるはずです。ぜひご参考ください。

デメリット6. 信頼関係をつくりずらい(メインバンク不在になる)

メガバンクの中小企業への方針は、「効率重視」です。そのため、普段からのおつきあいについて効率を重視したフォーメーションを取られています。

そのため、担当者が会社にきてくれることもありませんし、ましてや支店長が対応してくれることもありません。結果として、会社を理解してもらうこと、将来性を訴える機会もないのです。

また、メガバンクとの融資取引を積み重ねることにより、あなたの会社の「メインバンクが不在の状態」がつくられることになります。これも、中小企業にとっては致命的ですので、関係性をつくれる地方銀行や信用金庫を選ぶことが無難でしょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】

メガバンク(都市銀行)で融資を受ける際の「選び方」

基本的に、個人事業主や中小企業が融資でメガバンクを選ぶのはオススメできません。理由は下記の通りです。

◆ 個人事業・中小企業にメガバンクがおすすめ出来ない理由

- 大切な「保証協会の枠」を使われてしまう

- (メガバンクからすると)中小企業融資は小口融資のため、日々の取引も大切にしてもらえない

- いざという時に簡単に見放されてしまう(回収される)

- 最近、中小企業には担当営業すら付けてもらえない(窓口係の対応のみ)

上記のデメリットは、メガバンクの最大のメリットである「金利が安い」すらも一瞬で吹き飛ばすインパクトがあります。

その中でも、どうしてもメガバンクで融資を受けたい場合、3つの銀行(三菱UFJ、みずほ、三井住友)のなかから自社に合った銀行から選ぶことになります。どの銀行も巨大な資金力を持っていますが、サービスにはやや違いがあるので、その点に注目して選ぶことが重要です。

融資を受けるメガバンクの選び方を3つ、見ていきましょう。

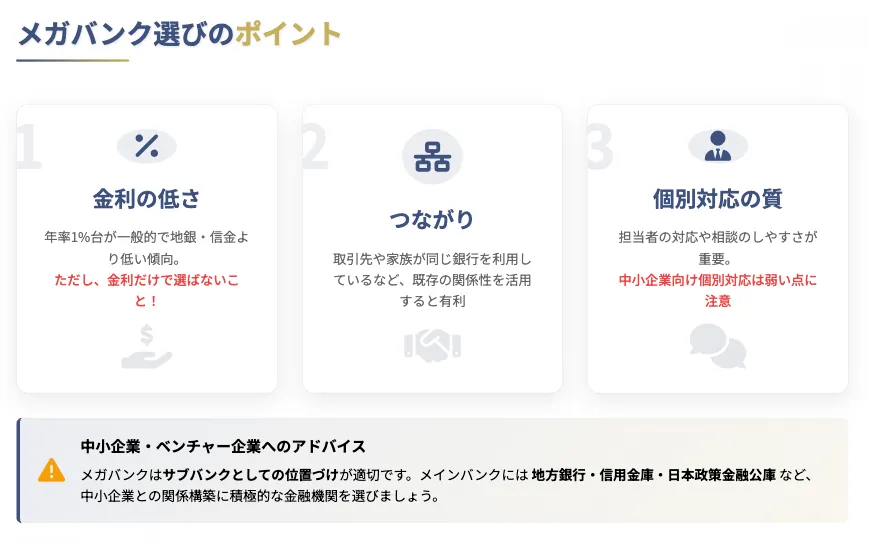

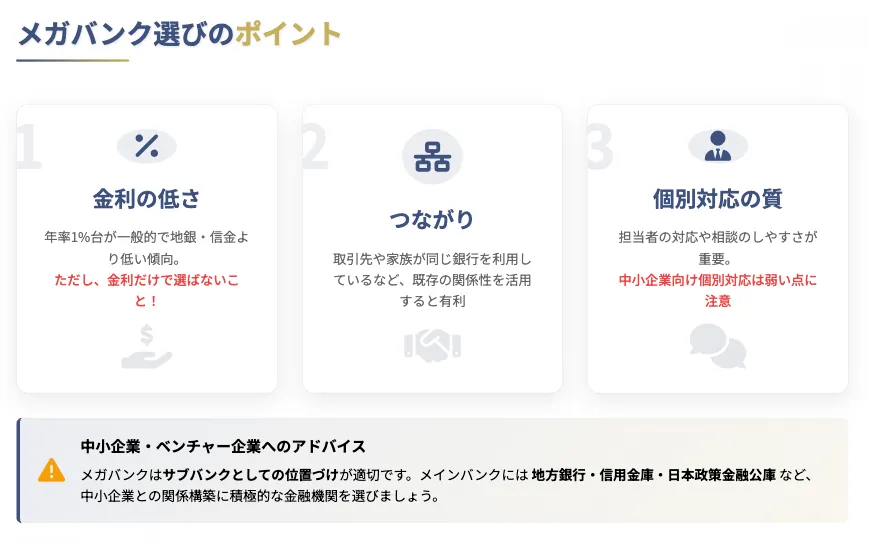

◆ メガバンクの3つの選び方

- 金利の安さ

- 取引先や家族が使っているメガバンク

- 個別対応(担当者)の質

選び方1. 金利の低さ

メガバンクに限りませんが、融資を受ける際に重要なポイントとなるのは金利でしょう。メガバンクは地方銀行や信用金庫よりも低い金利で資金調達できる場合が少なくありません。

3行のうち、どこがもっとも低い金利で融資してくれるかを見極める必要があるでしょう。

中小企業が融資を受けるには、他のメガバンクと無駄に金利を競わせないように注意が必要です

選び方2. 取引先や家族が使っているメガバンク

企業の経営者の方が資金調達をメガバンクで行いたいのであれば、取引先や家族が使っているメガバンクを使うのがベターです。資金調達することだけでなく、その後も関係を続けていくことを考えると、できるだけつながりのあるメガバンクを利用した方がよいでしょう。

そもそもメインバンクとしてメガバンクを使っており関係性ができているのであれば、融資を相談しやすくなります。メガバンクから融資を受ける可能性があるのならば、できるだけ早く関係性を築いておくのがよいでしょう。

選び方3. 個別対応(担当者)の質

メガバンクから融資を受ける場合、融資の担当者がどれほど親身になって相談に乗ってくれるかも重要なポイントとなります。地方銀行や信用金庫であれば、企業一つひとつに担当者が付いて話を聞いてくれるでしょう。

しかしメガバンクの場合、人員削減の影響で個別対応の質がそれほど高くありません。(というよりも、中小企業の融資支援には力を入れていません)

むしろ中小企業やベンチャー企業というだけで、担当者を付けてもらえないこともあることも多いです。融資の相談のたびに対応する担当者が変わってしまっては、具体的な話し合いが行えないかもしれません。

担当者を付けてくれる、しっかり話を聞いてくれるメガバンクを選ぶのが資金調達を成功させる秘訣なのです。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】

中小企業は、メガバンク(都市銀行)からの融資は慎重に検討しよう

メガバンクは巨大な資金力があるので、多額の資金調達が必要な場合にとても便利です。ただし、審査基準が厳しく、資金力に不安がある中小企業やベンチャー企業への融資をしない場合もあります。

また、もし融資を引き出せたとしても「保証協会付き融資」でしか融資をしてくれなかったり、融資するだけで何も支援をしてくれないことも当たり前です。

メガバンクの貸出先は、年商100億以上の大手や、借入金額が一度に数十億円といったお客様です。そのため、一般の中小・ベンチャー企業は彼らの優良なお客様にはなりずらいでのです。メガバンクで資金調達したい場合には、審査に通るかどうか、そのあとも関係性を構築していけるかどうかなどを慎重に検討するようにしましょう。

メガバンクも含めて、「自分の会社には、どの金融機関(銀行)が向いてるのかな?」とお悩みの方は、融資のプロが成果報酬型で融資コンサルをしてくれる「中小企業の融資代行プロ」の無料相談を受けてみてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】