個人事業主で創業融資(新規開業資金)の活用を検討している方は、こんな悩みを抱えていませんか?

個人事業主で事業をスタートさせるのに、創業融資(新規開業資金)で資金調達したいが、個人事業主でも受けられるのだろうか…?

創業融資(新規開業資金)の申請条件や要件、プロセスについて知りたい!どこに申請すればいいのか、どんな書類が必要なのか全然わからない…。

創業融資(新規開業資金)のメリットやリスクを理解しておきたい。

創業融資(新規開業資金)は、個人事業主や法人が創業する際に低金利で資金調達できる方法です。

実績のない事業者であっても、数百から数千万円の資金調達ができる優しい資金調達手法である一方で、手続きや要件が複雑というデメリットもあります。

なぜなら、民間銀行や日本政策金融公庫などの金融機関も、事業者にお金を貸す以上、

- 貸し出す先は、何者なのか?

- 貸しても問題ないか?事業の正当性はあるか?

- しっかりとした計画はあるのか?

- 貸し倒れのリスクはどうにケアするか?

といった、融資返済における情報を必ず確認していく必要があるからです。

私は「中小企業の融資代行プロ」という資金調達サービスで経営者をご支援する中で、数多くの個人事業主の創業融資をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|中小企業の融資代行プロ

2.財務コンサル|御社の社外CFO

3.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の法人〜売上80億の法人

1人法人〜個人事業主

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、「創業融資の種類や概要」、「必要書類」や「手続き方法」を解説します。

結論、創業融資(新規開業資金)はしっかり準備をしないと審査の段階で落とされます。緻密な創業計画と書類を作って、創業融資の審査面談でしっかりと受け答えができるようにしておきましょう。

個人事業主は資金調達に苦労することも多いですが、この記事を読み「どんな制度があって、何を準備すればよいか」を確認しながら、スムーズな資金調達に役立ててください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】

個人事業主でも、「創業融資(新規開業資金)は受けられる」

創業融資は法人や個人事業主といったビジネスを始めようとする事業者を支援するための制度です。事業者であれば、法人と個人を問わずに創業融資を受けられます。

なお、個人事業主であれば「開業届を出しておく」「確定申告をしておく」は最低限は済ませておきましょう。

創業融資とは?

創業融資とは、創業者を支援するための融資制度であり、新しくビジネスを始める創業者に有利な条件で資金を貸し付けてくれる制度です。

創業融資の特徴は、審査に通りやすく低金利で借りられるなど有利な条件で融資を受けられることにあります。

通常、設備投資費用やオフィスや店舗の賃料など初期費用が多くかかります。

それにも関わらず、創業直後は収入が十分ではないため融資を受けられないことが多いのです。

そういった創業期の事業者を支援する制度が創業融資(新規開業資金)で、日本政策金融公庫など公的な機関が提供しています。

- 創業者のみ借りられる融資制度

- 審査に通りやすい

- 低金利で借りられる

とはいえ、創業融資(新規開業資金)の審査通過率は約50%前後と言われています。逆にいうと、50%の人は準備不足もあって創業融資(新規開業資金)を受けられずに終わります。

創業当初は通常の融資を受けづらい

創業当初は通常の融資、例えば銀行からの融資(プロパー融資)は受けづらいことが多いです。

創業したばかりの頃はビジネスの実績が少なく、貸付のリスクが高いため銀行も融資の判断が難しくなっています。

そのため、融資を断られたり、創業者にとって不利な条件(金利など)となることが多いのです。

しかし、創業融資の制度では銀行ではできないような条件で融資を行うことが可能です。

創業融資(新規開業資金)は起業前でも借りられる?

法人の場合は法人設立前は融資を受けられません。

しかし、個人事業主の場合、創業融資は起業前(開業届を提出する前)でも融資を申し込めます。

創業融資を申し込む際には事業の概要を説明する必要があるため、事業計画書の準備をしておきましょう。

5つの種類の創業融資

創業融資には主に以下のような種類があります。

それぞれ、金利や借りやすさに特徴があるため、事業の状態に合った資金調達方法を選択しましょう。

- 種類1. 日本政策金融公庫

- 種類2. 地方自治体の制度融資

- 種類3. 民間の金融機関による創業融資(新規開業資金)

- 種類4. ビジネスローン

- 種類5. 自己資金で賄う

種類1. 日本政策金融公庫

日本政策金融公庫は政府系金融機関と呼ばれる機関で、銀行など民間の金融機関ではできない融資を補完する役割を持ちます。

主に日本の中小企業や小規模事業主(個人事業主)を支援することが目的です。

創業融資(新規開業資金)以外にも事業者をサポートするためのサービスを実施しています。

「金融力」「情報力」「ネットワーク力」という3つのパワーで事業者を支援します。

例えば、経営課題に応じたコンサルティング事業を受けることでビジネスの発展に役立つでしょう。

新規開業資金

「 新規開業資金」は創業・スタートアップ期の事業者を支援するために無担保・無保証人で融資を受けられる制度です。

新たに事業を始める方、または事業開始後税務申告を7期終えていない方を対象としています。

「新規開業資金」の概要

| 利用できる方 | 新たに事業を始める方 または、事業開始後7年以内の方 |

|---|---|

| 資金使途(使い道) | 運転資金 / 設備資金 |

| 融資限度額 | 7200万円まで (うち運転資金4800万円) |

| 返済期間 | 運転資金:最長10年 設備資金:最長20年 |

| 利率(年) | 0.84~3.20% |

| 担保・保証人 | 原則不要 |

種類2. 地方自治体の制度融資

制度融資とは地方自治体(都道府県など)と金融機関と信用保証協会の3機関が連携して実行する融資です。

地方自治体による制度融資では信用保証機関と提携することで事業者の負担を減らしながら融資を実行します。

制度融資では信用保証協会の存在が重要になります。

信用保証協会は事業者に対して信用保証を出すことで、債務の保証を実施する機関のことで、金融機関は融資による貸し倒れリスクが軽減され、融資実行までの検討がスムーズとなります。

ただし、制度融資を利用する際は金融機関と信用保証協会の双方による審査に通らなければなりません。

また制度融資自体は、各自治体が独自に実施している融資であり、自治体によって利用条件が異なります。

例えば、東京都では「東京都中小企業制度融資」という名称で制度融資を実行しています。

経営者の人物や資金使途、返済能力等を判断して保証の可否や保証金額を判断する制度です。

外部リンク:東京都中小企業制度融資|東京都産業労働局

種類3. 民間の金融機関による創業融資

ここまで公的な創業融資を紹介してきましたが、民間の金融機関も創業融資を実施しています。

特に、地方銀行や信用金庫など、地域に密着した融資を実行している金融機関では創業融資を受け付けているケースが多いです。先に紹介した公的な創業融資と比べると金利面や審査面で不利になるケースが多くなっているので、初期において借入金額の条件などが高くない限りは、利用する優先度は低いと言えます。

また民間の創業融資でも信用保証協会を利用することで融資を受けるハードルを下げられる場合があります。

地方自治体による制度融資と同様、信用保証協会という後ろ盾の存在によって金融機関の融資が実行しやすくなるのです。

種類4. ビジネスローン

ビジネスローンは事業資金に限られたローン商品です。

創業期以外にも借りられるほか、商品によっては即日融資もできますが、その分金利は創業融資と比べて高めに設定されています。

創業融資の金利が0.84〜3.20%ですが、ビジネスローンの金利相場は3.0%〜18.0%です。

利用の際は金利を比較しながら検討してください。

種類5. 自己資金で賄う

融資とは少し違う話になりますが、自己資金を用意して事業に必要な資金を賄うことも重要です。

自己資金は自分で準備できる資金のことで、返済や金利負担の必要がない資金となっています。

自己資金は金利のかからない資金であるため、事業の財政状態を圧迫しません。

個人事業主として創業を目指されている方は、自己資金としていくら準備できるかどうかが成功の鍵とも言えるでしょう。

創業融資(新規開業資金)を受けるために必要な書類など

創業融資(新規開業資金)を受けるためには、いくつか書類を準備する必要があります。

融資の方法によって必要な書類が異なりますが、一般的に準備するべき書類として以下の書類を用意しましょう。

◆ 新規開業資金で必要になる書類

- 借入申込書

- 創業計画書

- 資金繰り表

- 不動産の賃貸借契約書

- 本人証明書類

- 印鑑証明書(法人の場合)

創業融資(新規開業資金)を受けるためには事業者の本人を確認できる書類のほか、事業の概況や資金の活用方法を明らかにする必要があります。

借入申込書

借入申込書は融資を申し込むに当たって基本的な情報を記入する書類です。

事業者の氏名や融資の目的、返済期間などを記入します。

借入申込書のフォーマットは融資を受ける機関でフォーマットが用意されています。

日本政策金融公庫の借入申込書については、以下のページからダウンロード可能です。

ダウンロード先> 日本政策金融公庫の借入申込書

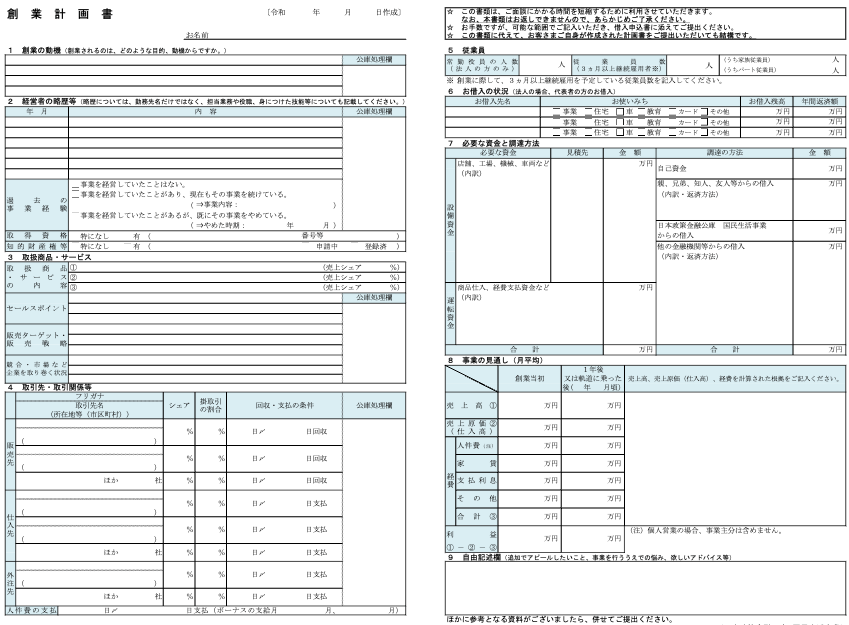

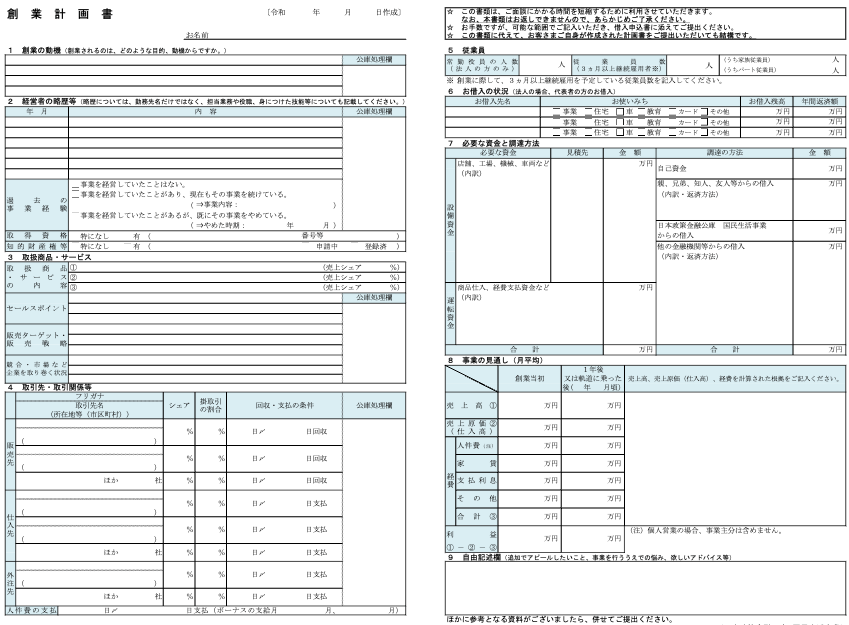

創業計画書

創業計画書は創業の動機や事業の内容、創業者のプロフィールなどを記入する書類です。

資金が必要な理由や返済に目途が立つのかを証明します。

借入申込書と同様、創業計画書のフォーマットは融資を受ける金融機関で用意されています。

資金繰り計画書

資金繰り計画書は融資する資金の活用方法および返済の計画を記入する書類です。

月々の売上高や売上原価や経費などの費用に関する見込みを記します。

創業融資をいつまでに返済できるか目途を示すことで融資できる可能性が高くなります。

もし「資金繰り表の作り方がわからない…」そんな方は、下記の記事を参考にしてください。

不動産の賃貸借契約書

不動産を担保にして融資を受ける場合、不動産の賃貸借契約書が必要です。

不動産の登記簿謄本または登記事項証明書を用意しましょう。

個人事業主が創業融資(新規開業資金)の融資審査に落ちる理由

個人事業主が創業融資の審査に落ちる理由は、以下4つの集約されます。

- 理由1. 創業する事業での就業経験がない

- 理由2. 信用情報にキズがある

(料金滞納・未払い、税金滞納等) - 理由3. 自己資金が足りない

- 理由4. 創業計画書が雑・甘い

理由1. 創業する事業での就業経験がない

これから開業する事業が、過去に就業経験がある業界であるかどうかは、融資審査においてとても重要です。

なぜなら、過去に就業経験のある業界での開業と、経験なしの開業では、その後の成功確率が大きく異なるからです。(もちろん、経験ありの方が成功します)

またその中身も重要で、アルバイトで作業だけしていた場合と、正社員の管理職でスタッフやお金のマネジメントをしていた場合だと、後者の経験の方が高く評価されます。

評価される就業経験は下記の通りです。

- 創業する業界での就業経験

- 管理職としての経験

- 就業継続年数

(1年よりも10年の方が評価◎) - 就業中の具体的な実績

上記の経験を、融資書類や面談で、金融機関目線でうまくアピールすることが求められます。

理由2. 信用情報にキズがある(支払い滞納・未払い、税金滞納等)

個人事業主の創業融資では、個人の信用情報を確認されます。

信用情報とは?

クレジットやローン契約の申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。 そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。(CICから引用)

信用情報は、CICやJICCといった信用情報機関から、誰でも簡単に取得することが可能です。

信用情報を参照しながら「この人に貸しても大丈夫か?」「滞納や未納を起こさないか?」を判断していくのです。

そのため、過去、もしくは現在進行中で信用情報にキズがある方は、一気に融資審査に落ちる可能性が高くなります。

理由3. 自己資金が足りない

自己資金が少ないことも、審査落ちの原因の1つです。

例えば日本政策金融公庫の創業融資(新規開業資金)では、自己資金の要件はありません。そのため、現場で創業融資の支援をしていると、仮に1,000万円の創業融資を希望するとしても、自己資金¥0でも審査が通ると思ってしまう方も多いなと感じます。

しかし、筆者が日々現場で創業融資のご支援をしている感覚だと、少なくとも自己資金は1/3以上ないとなかなか希望通りの金額は調達できないと感じています。

よっぽどの経歴や経営者でない限り自己資金¥0で融資を受けることは不可能であり、逆に、自己資金が多いほど融資審査に通りやすくなるのは間違いありません。

なお民間金融機関においては、それぞれの銀行の審査要件がありますが、日本政策金融公庫と同様と考えて問題ありません。

また、自己資金を多く見せるために「見せ金」を使うのは絶対にやめましょう。(すぐにバレます)

見せ金とは…?

自己資金を多く見せかけて、融資を受けやすくするための行為です。

見せ金は、実際には事業にお金が存在しないのに、あるように欺く行為のため、違法行為になります。

理由4. 創業計画書が雑・甘い

創業計画書が甘いと、審査に落ちる可能性が格段に上がります。

そもそも、銀行や日本政策金融公庫のような金融機関でなくても、「計画が荒い」、もしくは「無計画」な人にお金を貸したいとは思わないでしょう。

無計画で創業融資の計画書を作成する方が多いのですが、創業計画書作成は本気でやらないと「ほぼ落ち」ると思っておきましょう。

例えば、下記は日本政策金融公庫の創業計画書のフォーマットです。

創業計画書で記載が必要になる項目は、下記の通りです。

- 創業動機

- 代表の職歴・経歴

- 取扱商材の情報

- 取引先情報

(販売先、仕入れ先、外注先) - 他社からの借り入れ状況

- 今後の事業展開

- 返済計画

- 希望融資額

- 資金の使い道

この創業計画書レベルであれば、スラスラと明確な根拠を持って記載することが求められます。

※ちなみに、創業融資に必要な書類は創業計画書以外にも、他にもまだたくさんあります。

データも勘ではなく、しっかりとした市場データなどを引用してロジカルに計画を立てましょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】

個人事業主が創業融資(新規開業資金)を受けるまでの手続き「6ステップ」

創業融資(新規開業資金)を受けるためには、以下の流れで手続きを進めていきます。

ここでは、日本政策金融公庫あるいは制度融資(信用保証つき融資)を利用する場合の手続きを見ていきましょう。

創業融資(新規開業資金)を受けるまでの手続きは以下の流れで進めます。

- ステップ1. 支店の窓口へ相談する

- ステップ2. 借入の申し込みをする

- ステップ3. 保証協会への申し込み(制度融資の場合)

- ステップ4. 面談

- ステップ5. 結果の通知

- ステップ6. 融資実行

ステップ1. 支店の窓口へ相談する

創業融資(新規開業資金)を利用するためには、まず金融機関の支店窓口へ相談します。

窓口では制度についての詳細な解説や、融資を受けるための条件に関する説明を受けられます。

日本政策金融公庫では全国に支店を設けているため、それぞれの窓口で創業融資(新規開業資金)に関する相談が可能です。

公庫では融資に関する相談のほか、経営に関するコンサルティングも実施しているため、創業を検討されている事業者は利用してみることをおすすめします。

外部リンク> 店舗案内|日本政策金融公庫

ステップ2. 借入の申し込みをする

相談の後は借入申込書をはじめとした書類を準備したうえで、融資の申し込みをします。

申し込みは直接支店へ行って申し込みをするほか、郵送による申し込みも可能です。

先ほど紹介した必要書類を準備して申し込みをしましょう。

ステップ3. 保証機関への申し込み(制度融資の場合)

制度融資を利用して信用保証協会を活用する場合、保証機関(保証協会)への申し込みが必要です。

この場合、金融機関と信用保証協会の双方に申し込みをすることになります。

信用保証協会への申し込みは

- 金融機関経由で申し込みをする

- 信用保証協会に直接申し込みをする

のいずれかのルートにて実施をしますが、最終的には双方の審査を行い、融資が実行されます。

信用保証協会の申し込みには、以下の書類が必要です。

| 【信用保証協会の申し込みに必要な書類】 ・信用保証委託申込書(保証人等明細) ・申込人(企業)概要 ・信用保証依頼書 ・個人情報の取扱いに関する同意書 ・確定申告書(決算書) ・商業登記簿謄本 ・印鑑証明書 参考:信用保証のお申込の流れ|全国信用保証協会連合会 |

ステップ4. 面談

融資を申し込んだ後は審査の担当者から面談通知が届きます。

面談通知書には面談の日時のほか、必要な書類が添付されているので面談日までに準備しましょう。

面談では創業計画に関する説明や創業に至った経緯、今後の方針などを確認されます。

「本当に創業して成功するのか?」といったことを確認するため、ご自身が携わる業界や競合の事業などにおいては深く理解しておきましょう。

ステップ5. 結果の通知

金融機関が審査した結果、融資の可否や条件に関する通知を受けられます。

融資が可能と判断されれば、借用証書などの書類が郵送されるため確認しましょう。

結果の通知は通常、面談から1週間前後で届きます。

ステップ6. 融資実行

結果の通知で届いた書類に基づいて手続きを進めることで、融資が実行されます。

融資の実行には「借用証書」「預金口座利用届」が必要です。

これらの書類は融資を実行する際に郵送されるので、正しく記入しましょう。

個人事業主の創業融資(新規開業資金)に関する、よくある質問(Q&A)

創業融資(新規開業資金)はどこで受けられますか?

多くの場合、登記住所管轄の日本政策金融公庫か、民間金融機関で実施している制度融資などを利用することが一般的です。

特に指定がなければ日本政策金融公庫、その他の選択肢を考える場合には民間の金融期間の窓口にて相談することをおすすめします。

創業融資(新規開業資金)では、自己資金はいくら用意すればいいですか?

目安、「創業融資(新規開業資金)で調達したい金額の1/2〜1/3」を用意しましょう。例えば、1000万円資金調達が必要であれば、300〜500万円は自己資金で用意する、といった具合です。

創業融資(新規開業資金)で有名な日本政策金融公庫においても、自己資金の割合は平均で2割程度と書いております。が、実際に創業融資(新規開業資金)の支援をしている肌感覚ですと、2割はおろか3割(つまり1/3)くらいないと、なかなか審査は厳しいなと感じます。

日本政策金融公庫のよくある質問

https://www.jfc.go.jp/n/faq/sk_question_c.html

また万が一、創業時期までに自己資金が1/3以上用意できなくとも、例えば下記の条件であれば希望通りの資金調達の可能性が広がります。(あくまで一部の要件です)

- 創業予定の業種での経験が5年以上ある

- 民間金融機関と協調融資(複数の金融機関が協力して融資すること)が実現できる

未経験の分野での起業を考えているが、創業融資(新規開業資金)は受けられるでしょうか?

結論、受けることはできますが、融資審査を通過して資金を手にするには、ハードルが高いです。

融資をする金融機関からすると、下記のような条件に該当する融資先に積極的にお金を出したいのです。

- 創業する分野・事業に、十分な知識と経験がある

- 事業や会社経営をする、十分な知識と経験がある

- 事業計画、および返済計画がしっかりしている

- 創業までの努力が確認できる(自己資金など)

未経験の分野での起業とは、上記条件の「1.」「2.」がないということになります。そのため、これを覆すような事業計画や努力を示す必要があるのです。

自己破産をしているのですが、創業融資(新規開業資金)は通るでしょうか?

結論、かなり厳しいです。

自己破産の経験は、創業融資(新規開業資金)では極めて厳しく審査されます。つまり、ほぼ通らないと言えます。

ただし、信用情報機関である「CIC」や「JICC」、「全国銀行個人信用情報センター」に自己破産の記録が残っていなければ創業融資(新規開業資金)を受けられる可能性は高まります。(だいたい7年ほどで自己破産履歴は消えると言われています)

まずは、ご自身で「CIC」「JICC」「全国銀行個人信用情報センター」の記録をすべて取り寄せることから始めましょう。1つの機関あたり、数千円で取り寄せられます。

事業計画書を作るのが苦手です

事業計画がうまく作れることに越したことは有りませんが、公庫などの金融機関としては「今まで何をしてきたのか、なぜこの事業を行うのか(蓋然性)」「必要経費は何か、なぜそれを購入するのか(設備資金)」などを重視する傾向にあります。

どれだけ儲かるか儲からないかを示すよりも、今後「何にいくら使うのか」それらを元手に「どのように収益が上がって、会社のお金が増えていくのか」を明確に示せると良いでしょう。それでも困った場合には「TOKYO創業ステーション」などの相談が可能な機関のアドバイザーに添削を依頼すると良いでしょう。

税理士に創業融資(新規開業資金)の代行・コンサルティングを依頼するのはどう思いますか?また、その場合の成功報酬相場は?

税理士に依頼する際には、その税理士が「金融機関(銀行や日本政策金融公庫)出身であるか?」で、依頼するしないを判断するべきです。元金融機関出身の税理士であれば、創業融資(新規開業資金)はもちろん、その後の資金繰り支援や、通常融資の支援も期待できるので良い選択肢となるでしょう。(なかなかいませんが…)

一方で、元金融機関出身ではない税理士に、創業融資(新規開業資金)を依頼するのはあまりメリットがありません。なぜなら、税理士は税務のプロであって、資金調達のプロではありませんので、資金調達に特化したサービスに依頼するのが良いと言えるでしょう。

また、税理士の創業融資(新規開業資金)の報酬相場はおおむね「着手金」+「成功報酬数%」という形式が多く、割高です。かつ、「顧問契約を結べば安くなりますよ」といった顧問契約に誘導するような仕組みも多いようです。

もし融資や資金調達を税理士に相談する際の「報酬相場」や「注意点」について、詳しく知りたい方は下記の記事が参考になりますので是非ご覧ください。

創業融資(新規開業資金)の代行を依頼することは可能ですか?

結論、可能です。

認定支援機関などの無償でサポートを行ってくれる機関もありますが、結局アドバイスに留まってしまいますので「自分で考えて資料を作る工程を省略」することはできません。

我々、中小企業の融資代行プロでは、成果報酬型の創業融資コンサルティング(代行)サービスを行っており「100万円~5億円の調達の経験」「500件以上の成功実績」がございます。

難しいと感じる資料作成の部分から、一括でサポートできますので「代表自身の時間や労力をかけない」スムーズな調達」を支援します。

他には、顧問税理士などからアドバイスを受けながら「申請手続きの代行」を定常業務の中で行ってもらう方法や、知人などに会社運営業務の一部を委託する形で依頼する方法などが挙げられますが、専門性に乏しい分、融資決定率や満額獲得などの成功率は下がる可能性が高いので注意が必要です。実績を見ながら依頼するようにしましょう。

創業融資(新規開業資金)の代行・コンサルティングは違法だと聞きましたが、本当ですか?

結論、違法ではありません。しかし、成果報酬額が融資成功額の5%を超える場合のサービスは法律違反ですので、依頼することは控えましょう。(着手金も含んで5%を超える)

創業融資(新規開業資金)の報酬相場って、いくらですか?

創業融資(新規開業資金)は成果報酬型のケースが多く、相場は「創業融資成功額の5%」が多いようです。

一部、5%以上の報酬を請求する業者もあるようですが、法律違反ですので依頼するのは絶対に止めましょう。これは、「着手金や手付金」を入れても5%を越えてはいけないということです。

例えば、「着手金:5万円 / 成功報酬:5%」という料金形態は法律違反ということです。

個人事業主は、まずは日本政策金融公庫から低金利で創業資金を調達しよう!

創業期は、どんな経営者でも資金調達に悩むものです。

特に、個人事業主は銀行からの信用をないことも多いため、資金調達の手段や方法はたくさん知っておく必要があります。

創業者におすすめしたい創業融資(新規開業資金)が、先程も紹介した日本政策金融公庫の創業融資制度(新規開業資金)です。

政府が間接的に創業者を支援している制度であるため、審査が通りやすく低金利と有利な条件で融資を受けられます。

銀行からは受けられない融資や低金利での資金調達が可能であるため、創業者にとっては嬉しい制度です。

創業融資(新規開業資金)を受けるためには事業計画書や返済計画書を用意しておくなど、しっかりした準備が必要です。

もし創業融資(新規開業資金)を活用したい個人事業主で、「創業融資(新規開業資金)を1人で進めるのが不安だ…」とお感じの方は、資金調達代行サービスの「中小企業の融資代行プロ」にご相談(無料)ください。

「中小企業の融資代行プロ」のサービスを活用すると、資金調達のプロ人材が、あなたに代わってあなたの会社に有利(ピッタリ)な資金調達方法を模索し、資金調達を代行してくれるので、「あなたは資金調達業務から解放」されますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】