商工中金は、中小企業や中堅企業の資金調達支援に強みを持つ金融機関であり、融資はもちろん、事業成長を支える幅広いサービスを提供しています。

商工中金の利用を検討している方は、以下のようなお悩み・疑問をお持ちではないでしょうか?

商工中金はどんな金融機関で、何の融資を受けられるんだろう?銀行や日本政策金融公庫とは何か違うのかな」

商工中金の融資はウチの会社でも受けられる?銀行や信用金庫以外に新しい資金調達先を確保しておきたい」

商工中金の審査は厳しいイメージがあるけど、実際どうなんだろう…審査に通るためのコツも知っておきたい」

商工中金による融資の大きな特徴は、「事業性評価」が重視されることです。そのため、事業の将来性を具体的にアピールすることで、財務状況に不安がある企業でも、多額の融資を受けられる可能性があります。

商工中金で利用できる融資制度は、以下の5つです。

商工中金で利用できる「5つの融資制度」

- 制度1. 一般的な融資

- 制度2. 国・地方公共団体の施策に基づく融資

- 制度3. 業界団体の融資

- 制度4. 組織化・組合共同事業支援のための融資

- 制度5. その他の融資

ただし、商工中金の対象者は以下のように限られているため、まずは自社が対象者に含まれるかチェックしておきましょう。

- 対象者1. 商工中金の株主(およびその構成員)

- 対象者2. 中小企業・中堅企業

- 対象者3. スタートアップ

また、商工中金の審査難易度は比較的高く、粉飾決算にとても厳しいことで有名です。そのため、本記事で紹介する審査のコツについてもしっかりと把握し、スムーズな資金調達と安定経営を実現させましょう。

筆者は「融資代行プロ」という成果報酬型の「融資コンサル」サービスで、これまで多くの会社における商工中金の融資をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、融資のプロである筆者が、「商工中金の融資制度と対象者」や「メリット・デメリット」等、以下の内容を丁寧に解説します。現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 商工中金の概要と「銀行」「日本政策金融公庫」との違い

- 商工中金で利用できる融資制度と対象者

- 商工中金の融資を受ける流れ

- 商工中金の融資を受けるメリット・デメリット

- 商工中金の審査内容とコツ

「商工中金の融資を有効活用したい」「自社にピッタリの方法で資金調達したい」とお考えの方は、ぜひ本記事を参考にしてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「商工中金の融資」に強い /

※【毎日 限定5名まで】

商工中金とは「中小企業・中堅企業の資金調達を支援する金融機関」

商工中金は、中小企業や中堅企業を対象に「預金業務」「資金運用」「融資」「経営支援」「海外進出支援」など、幅広いサービスを提供している金融機関です。

正式名称は「株式会社商工組合中央金庫」ですが、一般的には「商工中金」と呼ばれています。メガバンクや地方銀行、日本政策金融公庫とは異なる組織です。

1936年に民間の中小企業団体と政府が共同出資を行い設立した「半民半官の金融機関」であり、2008年には協同組織金融機関から株式会社に転換されました。

商工中金の会社概要は、以下のとおりです。

▼商工中金の会社概要

| 正式名称 | 株式会社商工組合中央金庫 |

|---|---|

| 金融機関コード | 2004 |

| 設立 | 1936年10月8日 |

| 所在地(本店) | 東京都中央区八重洲二丁目10番17号 |

| 資本金 | 2,186億円 |

| 資金量 | 預金:6兆2,234億円譲渡性預金:1,018億円債券:3兆2,099億円 |

| 貸出金 | 9兆6,420億円 |

| 店舗数 | 国内103/海外5 |

| 従業員数 | 3,464人 |

設立から90年以上の歴史があり、株式会社になってからは資金調達支援や経営サポートなど、多くの企業にとって嬉しいサービスを幅広く提供しています。

なお、2025年6月には政府保有株式の処分が完了し、「完全民営化の金融機関」となったため、自由な経営によってさらにサービスの多様化が期待されるでしょう。

商工中金と「銀行」との違い

商工中金と銀行を比較した際の大きな違いは、以下のとおりです。

▼商工中金と銀行の違い

| 商工中金 | 銀行 | |

|---|---|---|

| 融資対象者 | 中小企業・中堅企業に特化 | 個人〜法人 |

| 融資対象業種 | 製造業、運輸業、卸売/小売業に強い | 幅広く対応 |

| 融資形態 | プロパー融資が中心 | 信用保証協会付融資が中心 |

| 審査ポイント | 事業性評価 | 決算書などの財務諸表 |

| 支店 | 国内・海外に支店がある | 国内支店が多い |

| 主な強み | ・危機対応融資に強い ・長期資金に対応しやすい | ・窓口での取引がしやすい ・日常取引と一体化しやすい |

商工中金は、中小企業や中堅企業の資金調達支援を目的に設立された金融機関であるため、一般消費者である個人向けのサービスはほとんどありません。実際、貸出金額の9割以上は「中小企業」または「中堅企業」です。

一方、メガバンクや地方銀行、信用金庫は個人向けの融資商品を提供しており、「保険」「証券」といった個人向けサービスも提供しています。

また、商工中金は中小企業・中堅企業の融資に強く、融資先の業種は「製造業」「運輸業」「卸売・小売業」の比率が高い点も特徴です。融資審査では「事業性評価」を重視しており、決算書だけでなく「ビジネスモデル」「経営者の素質」を見極めた上で融資の可否を判断しています。

過去の慣習にとらわれない金融の仕組み構築を目指す「イネーブラー事業1」を大きく推進している点も、他金融機関との差別化ポイントです。

商工中金の融資審査は難しいことで有名ですが、メインバンクにできれば、それだけで他の金融機関や取引先からの信用力を一気に高められます。極端な例ではありますが、「商工中金と取引がある」というだけで信用されるのです。

また、商工中金は融資業務や経営支援のスキルが磨き込まれているため、緊急時や災害時における「危機対応融資」にも迅速に対応しています。

国内の主要都市はもちろん、海外にも支店があることから、全国展開や海外進出を目指す企業にとって、非常に心強い金融機関といえるでしょう。

なお、「メガバンクの融資」「地方銀行の融資」「信用金庫の融資」の特徴や融資について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

商工中金と「日本政策金融公庫」との違い

日本政策金融公庫は、政府が100%出資する金融機関です。民間金融機関では対応が難しい「創業期の法人・個人事業主」を対象に融資を行うことで、国内の創業・起業者を増やす役割を担っています。

商工中金と日本政策金融公庫の主な違いは、以下のとおりです。

▼商工中金と日本政策金融公庫の違い

| 商工中金 | 日本政策金融公庫 (国民生活事業) | |

|---|---|---|

| 融資対象者 | 中小企業・中堅企業 | 創業・起業者、個人事業主、小規模事業者 |

| 融資限度額 | 数千万円〜数億円 | 数百万円〜数千万円 |

| 資金使途 | 運転資金、設備資金、危機対応資金など | 開業資金、運転資金、設備資金 |

| 預金口座 | ◯ | × |

| 主な強み | ・不況期や有事対応に強い ・大型融資に対応 | ・創業期でも借りやすい ・対象業種が幅広い |

商工中金は、既存の中小企業向けに運転資金・設備資金を確保するための融資を提供している一方、新規企業への融資は対象外となっています。

しかし、日本政策金融公庫の国民生活事業であれば、開業資金を含む幅広い資金使途に対応した融資が可能です。

「新規開業・スタートアップ支援資金2」など、利用する制度によっては、「無担保・無保証人」で数千万円規模の融資を受けることもできます。

そのため、開業や新規事業の立ち上げにあたり、運転資金・設備資金を調達したい小規模事業者には、日本政策金融公庫の利用がおすすめです。

ただし、日本政策金融公庫の国民生活事業では大型融資を受けられないため、事業規模が大きくなった場合は商工中金を積極的に利用しましょう。

なお、日本政策金融公庫の「中小企業事業」では、中小・中堅企業向けの大型融資を実施しており、1億円以上の資金を調達できる可能性があります。

国民生活事業に比べて審査は難しい傾向にありますが、低金利かつ長期の融資を受けられるため、月商が数億円規模の企業にとって頼れる存在となるでしょう。

また、商工中金と日本政策金融公庫の大きな違いは「預金口座を持てるかどうか」です。

日本政策金融公庫では、基本的に預金口座を持つことができません。一方、商工中金では預金口座を開設できるため資金の流れを把握しやすく、メインバンクとして「スピーディな融資」「正確な融資」も期待できるでしょう。

日本政策金融公庫での融資を検討している方は、「日本政策金融公庫の融資の攻略法や事例」「日本政策金融公庫の新規開業・スタートアップ支援資金」について解説している以下記事も併せてチェックしてみてください。

商工中金で利用できる「5つの融資制度」

商工中金では、中小企業や中堅企業を対象に、以下5つの融資制度を用意しています。

- 制度1. 一般的な融資

- 制度2. 国・地方公共団体の施策に基づく融資

- 制度3. 業界団体の融資

- 制度4. 組織化・組合共同事業支援のための融資

- 制度5. その他の融資

自社の業種や目的に合った融資制度がないかチェックしてみましょう。

制度1. 一般的な融資

「一般的な融資」は、中小企業や中堅企業の多様なニーズに応えるために用意された融資です。

下記のとおり、長期運転資金や設備資金、短期運転資金といった幅広い用途に活用できます。

▼「一般的な融資」の詳細情報3

| 資金使途 | 設備資金、運転資金 |

|---|---|

| 金利 | 要相談 |

| 担保・保証人 | 状況に応じて必要 |

| 返済期間 | 設備資金:15年以内(うち据置期間2年以内) 運転資金:10年以内(うち据置期間2年以内) |

| 返済方法 | 分割返済、期限一時返済 |

商工中金の金利は公式サイトに明示されていないものの、筆者の経験上、一般的な金融機関よりも低い「1%台」で融資を受けることが可能です。

元金の返済が猶予される据置期間中は「利息のみ」の支払いとなるため、資金繰りが悪化しやすい時期でも無理なく返済を続けられるでしょう。

また、商工中金では上記の他にも、企業のニーズに応じて以下の融資・資金調達サービスを提供しています。

▼商工中金が提供している「融資・資金調達サービス」

仕組みや特徴が大きく異なるため、それぞれの違いや資金調達の目的を整理した上で、サービスを利用しましょう。

なお、「シンジケートローンの手数料相場や種類」、「流動資産担保融資(ABL)の仕組みや成功事例」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

制度2. 国・地方公共団体の施策に基づく融資

「国・地方公共団体の施策に基づく融資」は、倒産や自然災害など、突発的な事象によって資金繰りが悪化した企業を対象に実施している融資です。商工中金は、この「危機対応融資」に大きな強みを持っています。

商工中金がこれまでに提供してきた融資は、以下のとおりです。

▼商工中金の「国・地方公共団体に基づく融資」4

| 融資の種類 | 内容 |

|---|---|

| 災害復旧資金 | 地震などの災害被害を受けた事業者を対象とした危機対応融資 |

| セーフティネット資金 | 「取引企業の倒産」「金融機関との取引状況変化」により、資金繰りが悪化した企業を対象とした融資 |

| 創業・新事業進出支援 (イノベーション21) | 成長が見込める新規事業に取り組む企業などを対象とした融資 【例】新事業教育資金・IT活用促進資金・雇用促進資金・企業立地促進資金・再チャレンジ支援貸付 |

| 海外展開資金 | 海外進出に必要な「現地法人設立出資金」「海外工場設立費用」を支援するための融資 |

| 新事業活動促進資金 | 以下の認定を受けた企業を対象に、当該事業を行うために必要な資金を提供する融資 ・新連携計画 ・経営革新計画 ・農商工等連携事業計画 ・地域産業資源活用事業計画 ・経営力向上計画 ・地域産業資源活用支援事業計画 |

| ものづくり支援資金 | 「中小企業のものづくり基盤技術の高度化に関する法律」の認定を受けた企業に対し、研究開発や技術の高度化などにかかる資金を提供する融資 |

商工中金は全国各地に相談窓口を設置しているため、予期せぬトラブルで事業継続が難しい状況に陥っている企業は、ぜひ問い合わせてみましょう。

また、上記からもわかるとおり、商工中金では「海外展開」「新事業活動促進」など、事業成長に向けた必要資金を確保するための融資も受けられます。

制度3. 業界団体の融資

「業界団体の融資」は、トラック運送業や自動車整備業など特定の業界に属する事業者を対象に、資金調達をサポートする融資です。

具体的には、以下の業種が「業界団体の融資」を利用できます。

▼商工中金の「業界団体の融資」5

| 融資の種類 | 内容 |

|---|---|

| トラック近代化基金融資 | トラック協会から融資の推薦を受けたトラック運送業者が利用できる融資 |

| 通運事業近代化基金融資 | 公益社団法人全国通運連盟から融資の推薦を受けた通運事業者が利用できる融資 |

| バス事業に係る融資斡旋及び利子補給事業 | 公益社団法人日本バス協会から融資の推薦を受けたバス事業者が利用できる融資 |

| 自動車整備業エコ・ローン | 日本自動車整備商工組合連合会会員組合の自動車整備業者が利用できる融資 |

| 造船関係事業資金 | 益社団法人日本財団が指定する造船関係団体に加入している造船関係事業者が利用できる融資 |

各団体への加入や推薦は必須条件となりますが、一般的な融資と比べて審査に通りやすいため、自社で利用できる制度がないか確認しておきましょう。

制度4. 組織化・組合共同事業支援のための融資

「組織化・組合共同事業支援のための融資6」では、組合共同事業や中小企業の組織化を支援しています。

主な融資の種類と概要について、下記にまとめました。

▼商工中金の「組織化・組合共同事業支援のための融資」

| 融資の種類 | 内容 |

|---|---|

| 協業化・共同化融資 | 中小企業の組織化をサポートする融資制度 【融資対象の例】商店街の近代化、店舗・工業の集団化などの高度化事業 |

| 中央会推薦貸付 | 貸付商工中金と都道府県中小企業団体中央会の共通支援テーマに取り組む組合で、都道府県中小企業団体中央会から推薦を受けた企業が利用できる融資 【共通支援テーマの例】新設組合支援、ものづくり支援、地域資源活用支援、農商工連携、女性の社会進出、少子化対策支援、環境対策支援、BCP支援 |

| 組合特別貸付 | 組合や組合員を通じて借り入れる中小企業向けの融資 【例】年末・盆対策組合特別貸付年度末対策組合特別貸付 |

「組織化・組合共同事業支援のための融資」は、事業内容を問わずに利用できるため、高度化事業や集団化を検討している中小企業におすすめです。

制度5. その他の融資

「その他の融資7」では、市街地再開発事業への融資や地方公共団体の制度融資、貸付の委託業務など、幅広い融資を提供しています。

主な融資の種類と概要は、以下のとおりです。

▼商工中金の「その他の融資」

| 融資の種類 | 内容 |

|---|---|

| 地方公共団体の制度融資 | ・地域公共団体の公金預託金を原資とした融資 ・「経営安定」「中小企業振興」「地場産業育成」「先端技術育成」などを目的としている |

| 市街地再開発事業への融資 | ・市街地再開発事業に参加する中小企業や市街地再開発組合に対する融資 ・中小企業における店舗の合理化・近代化を目的としている |

| 受託代理貸付 | ・日本政策金融公庫、独立行政法人中小企業基盤整備機構などからの委託による融資 ・一般の事業資金や高度化事業資金、特定事業者が融資対象 |

| 委託代理貸付 | ・全国の信用組合等を代理店として実行する融資 ・事業経営に必要な長期運転資金や設備資金の調達が可能 |

資金調達の目的や事業内容に合った制度を活用すれば、まとまった資金をスムーズに確保でき、企業の成長スピードを高められます。

ただし、各制度の詳細情報は公式サイトに明記されていないため、融資を受ける際は、まず商工中金の窓口に問い合わせてみましょう。

商工中金の融資を受けられる「3つの対象者」

商工中金は中小企業や中堅企業を対象に融資を行うため、すべての企業が利用できるわけではありません。商工中金の主な融資対象者は、以下のとおりです。

- 対象者1. 商工中金の株主(およびその構成員)

- 対象者2. 中小企業・中堅企業

- 対象者3. スタートアップ

審査をスムーズに進めるためにも、対象者に当てはまるか確認しておきましょう。

対象者1. 商工中金の株主(およびその構成員)

商工中金の融資対象者は、原則として「商工中金の株主となっている中小企業団体」と「その構成員(組合員)」のみです。

つまり、商工中金から融資を受けるには、以下の団体に加入しなければなりません。

商工中金の融資を受けるために加入すべき「中小企業団体」8

- 中小企業等協同組合

→事業協同組合/事業協同小組合/火災共済協同組合/信用協同組合/協同組合連合会/企業組合 - 協業組合

- 商工組合/商工組合連合会

- 商店街振興組合/商店街振興組合連合会

- 生活衛生同業組合/生活衛生同業組合連合会/生活衛生同業小組合

- 酒造組合/酒造組合連合会/酒造組合中央会

- 酒販組合/酒販組合連合会/酒販組合中央会

- 内航海運組合/内航海運組合連合会

- 輸出組合/輸入組合

- 市街地再開発組合

相談の段階で構成員になる必要はありませんが、融資の時点で加入していない場合は断られる可能性が高まるため、早めに手続きを済ませておきましょう。

対象者2. 中小企業・中堅企業

比較的規模が大きい「中小企業・中堅企業」も、商工中金の融資を受けられる対象者の一つとして挙げられます。

商工中金の融資担当者は「多額の融資ノルマ」を抱えているため、数百万円〜1,000万円程度の小口融資については、積極的に対応できません。商工中金で融資を受けるには、最低でも3,000万円の融資希望額が必要です。

実際に筆者がお会いした商工中金の担当者も、「3.000万円程度の融資希望額が好ましい」と話していました。

このことから、商工中金が理想とする融資対象者は「希望額が1億円以上の中小企業・中堅企業」といえます。

1億円以上の融資を希望する企業の目安は、年商が「最低でも5億円前後」「理想は10〜50億円前後」です。数百万円〜1,000万円程度の融資を希望する場合は、審査に比較的通りやすい「日本政策金融公庫」の利用を検討しましょう。

なお、「日本政策金融公庫の融資を攻略する方法」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

対象者3. スタートアップ

近年の商工中金は、中小企業や中堅企業だけでなく、先進的な技術を活用して新市場を創出する「スタートアップ」への融資にも積極的です。

従来、スタートアップ支援は各支店で行われていましたが、2024年度には本部に「スタートアップ営業部」を新設するほど力を入れています。

ただし筆者の経験上、商工中金の「スタートアップ営業部」には、スタートアップに精通した経験豊富な担当者が多く配置されている可能性が高いです。そのため、金融機関出身者の経営者でない限り、スタートアップが商工中金からスムーズに融資を引き出すのは難しいと考えられます。

スタートアップで商工中金の融資を受けたい場合は、社内で金融機関出身のCFOに支援してもらうか、外部の融資支援サービスに相談しましょう。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「日本政策金融公庫」「信用金庫」「銀行」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、商工中金の融資を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「商工中金の融資」に強い /

※【毎日 限定5名まで】

商工中金の融資を受ける流れ【4ステップ】

商工中金の「一般的な融資」を受ける際の流れは、以下のとおりです。

商工中金の本店・支店の窓口で相談

まずは最寄りの本店・支店に足を運び、担当者に相談しましょう。このとき、直近3期分の決算書(印刷済)を持って行くと、具体的なアドバイスをもらえるかもしれません。

最寄りの店舗は、商工中金の公式サイト「店舗一覧9」から確認できます。

融資の申込み

商工中金では、融資を申し込む際の「申込書」は必要ありません。主な必要書類は、「会社案内」「決算書」「登記簿謄本」「事業計画書」などです。

追加資料の提出を求められたり、ヒアリングが実施されたりする場合もあるため、後回しにせず迅速かつ確実に対応しましょう。

融資審査

必要書類や情報が揃い次第、融資審査が行われます。商工中金は担当者に決裁権があるため、筆者の体感だと、地方銀行や信用金庫に比べて審査結果が出るのは早い傾向です。

融資の実行

無事に審査を通過すると、融資実行に向けた契約手続きが始まります。商工中金では融資にあたって口座開設が必要となるため、着金までスムーズに進められるよう、協力的な姿勢で手続きを行いましょう。

「国・地方公共団体の施策に基づく融資」「業界団体の融資」など、利用する制度によっては、必要な手続きが異なる可能性があります。

他の金融機関による審査が行われる場合もあるため、どのような手続きや書類が必要なのか、相談段階で丁寧に確認しておきましょう。

商工中金の融資を受ける「3つのメリット」

商工中金の融資を受けるメリットは、以下の3つです。

- メリット1. 低金利(1〜3%)で融資を受けられる

- メリット2. 融資以外のサービスも充実している

- メリット3. 危機対応融資としても活用できる

融資はもちろん、事業成長を支えるさまざまなサービスが充実しているため、安定経営を実現しやすくなります。

メリット1. 低金利(1〜3%)で融資を受けられる

商工中金から融資を受ける大きなメリットは、1〜3%程度の低金利で融資を受けられることです。

一般的に、中小・中堅企業が民間金融機関から融資を受ける場合、審査で「返済能力が低い」と判断されやすく、金利も高めに設定される傾向があります。一方、商工中金では、事業の将来性や経営者としての姿勢をアピールすることで、中小・中堅企業でも1〜3%程度の低金利で融資を受けられるのです。

たしかに「信用保証協会付融資」や「担保・保証人付きの融資」に比べると、金利は高いかもしれません。しかし、商工中金が基本的に行っているのは、貸し手が100%のリスクを負う「プロパー融資」です。

つまり、商工中金はリスクの高い融資を低金利で実施している点が大きな強みといえます。このような金融機関を見つけるのは、非常に難しいでしょう。

具体的な金利は制度によって異なりますが、低金利で融資を受けることができれば、資金調達後もコスト負担を抑えながら、無理なく返済を続けられます。

メリット2. 融資以外のサービスも充実している

「資金運用」「経営改善サポート」など、事業者向けのサービスが充実している点も、商工中金の融資を受ける大きなメリットとして挙げられます。

商工中金が事業者向けに提供しているサービスは、以下のとおりです。

商工中金の「事業者向けサービス」

- 資金調達支援(融資)

- 預金業務・資金運用

- 事業・経営サポート

- 海外進出サポート

- 資金繰り改善サポート

筆者が特におすすめしたいのは、金融機関との取引を見直すことで安定した資金繰りを実現する「資金繰り改善サポート」です。

中小・中堅企業は、銀行や信用金庫の言われるがままに複数の長期融資を受けており、毎月の返済額が膨らんでいるケースが多く見られます。そこで、商工中金の「資金繰り改善サポート」を受ければ、不健全な借入の見直しや短期継続融資の導入によって、資金繰りの安定化を図れるでしょう。

ただし、事業成長に向けた具体的な計画を立てていない企業に対して、商工中金が積極的に資金繰り改善の提案を行ってくれることはありません。商工中金の手厚いサポートを受けるためには、根拠のある経営計画書を作成し、継続的にモニタリングしていることを示す必要があります。

商工中金は資金繰りが厳しい企業をサポートする役割を担っているため、しっかり準備を整えてから相談することで、潜在的な課題の発見・解決につなげられるはずです。

メリット3. 危機対応融資としても活用できる

他の金融機関にはない商工中金ならではのメリットは、危機対応融資としても活用できることです。この点は、商工中金の大きな強みといえるでしょう。

商工中金では、国や地方公共団体の施策に基づく貸付制度を取り扱っているため、安定的な経営に支障が出ている場合も迅速に対応できます。

具体的には、事故や自然災害などの突発的な事象が発生した場合です。近年では、新型コロナウイルス感染症による影響も融資の対象となりました。

そのため、他の金融機関では融資を断られやすい内容でも、商工中金に具体的な状況を説明することで、比較的有利な条件で融資を受けられます。

融資額を引き上げたり返済期間を長めに設定したりして、資金繰りに余裕が生まれれば、経営改善も図りやすくなるでしょう。

商工中金の融資を受ける「3つのデメリット」

商工中金の融資を受ける際は、以下3つのデメリットがあることも押さえておきましょう。

- デメリット1. 構成員(組合員)や株主にならなければ利用できない

- デメリット2. 店舗数はそこまで多くない

- デメリット3. 金利など一部の情報を事前に把握できない

無理のない条件で融資を受けるためにも、一つずつチェックしてみてください。

デメリット1. 構成員(組合員)や株主にならなければ利用できない

商工中金を利用する際のデメリットは、商工中金の「構成員(組合員)」「株主」にならなければ融資を受けられないことです。

商工中金は、「商工中金の株主となっている中小企業団体」と「その構成員(組合員)」の2つを対象に融資を行っています。

融資形態も、以下の2種類しか取り扱いがないため、商工中金から融資を受ける場合は、対象団体に加入しなければなりません。

商工中金の融資形態10

- 組合貸:「商工中金の株主(中小企業団体)」が利用対象者の融資

- 構成員貸:「商工中金の株主団体構成員」が利用対象者の融資

ただし、商工中金の株主になるには「株式の取得費用(出資金)」がかかります。中小企業団体の構成員になる場合も、団体によっては入会金や会費を支払わなければなりません。

このように、一定のコストがかかることを事前に理解した上で、商工中金の融資を受けるかどうか検討しましょう。

デメリット2. 店舗数はそこまで多くない

商工中金は、担当者が優秀でサービスも充実している点が大きな魅力である一方、店舗数が少ない点はデメリットです。

商工中金に限らず、金融機関から融資を受ける際は担当者との面談があるため、何度か店舗に出向かなければなりません。しかし、商工中金の店舗数は海外支店を含めても108店舗と限られており、事業所の立地によっては店舗訪問が難しい可能性があります。

地方銀行や信用金庫は都道府県内に多くの店舗があることを踏まえると、この利便性の低さをデメリットに感じる経営者は多いでしょう。

ただし、全国47都道府県にそれぞれ店舗があり、海外にも支店を構えている点は、商工中金ならではの大きな強みだと筆者は考えています。

地方銀行や信用金庫は地域密着型のため、特定エリア内に多くの支店を持つ傾向にありますが、全国や海外支店までは持ち合わせていません。そのため、「全国展開を考えている」「海外進出の予定がある」企業にとって、商工中金は非常に心強い金融機関だといえます。

デメリット3. 金利など一部の情報を事前に把握できない

商工中金では、金利など一部の情報を事前に把握できない点も大きなデメリットです。他の金融機関との比較が難しく、返済計画も立てにくい可能性があります。

商工中金の融資対象は、比較的規模の大きい「中小企業・中堅企業」が中心となるため、借入額が大きくなる分、低金利で融資を受けられる可能性が高いです。

ただし、商工中金の融資は個別に条件が設定される「オーダーメイド型」であることから、金利の詳細は公式サイトに記載されていません。

金利を把握できないまま融資手続きを進めると、返済の見通しが不透明になるだけでなく、想定外のコスト負担が発生して資金繰り悪化のリスクが高まります。

とはいえ、商工中金以外の金融機関が提示している金利もあくまで「目安」に過ぎず、実際に適用される正確な金利を事前に把握できることは非常に稀です。そのため、商工中金で金利を事前に把握できない点については、特段大きなデメリットではないといえるでしょう。

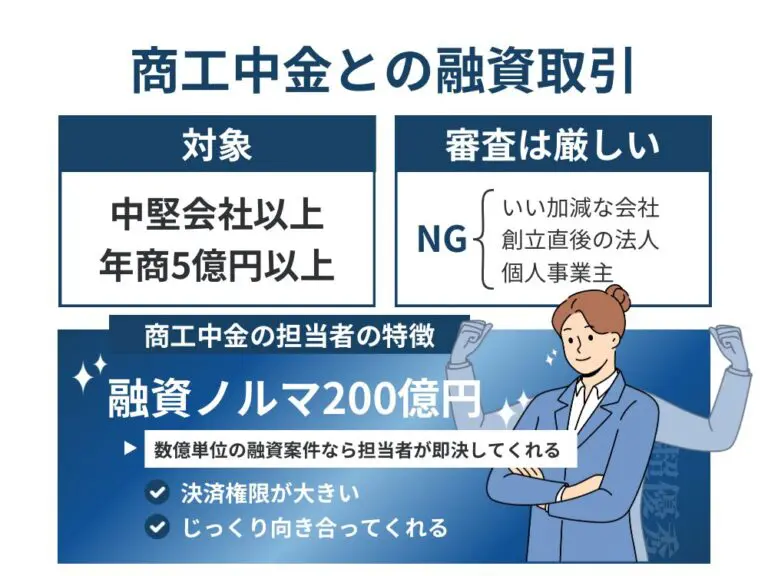

商工中金の融資審査は「難易度が高い(適正)」

商工中金の審査基準は明らかになっていませんが、筆者が現場で融資のご支援をしている感覚では、商工中金の審査難易度は「高い(適正)」といえます。

融資対象も「年商5億円以上」の中小・中堅企業となっているため、下記のような年商規模・財務状態でないと融資を受けるのは難しいでしょう。

商工中金と融資取引できる目安

- 年商は「最低でも5億円前後」

- 理想的な年収規模は「10〜50億円前後」

- 時期によっては年商規模が小さくても対応可能

→時期によって売上が伸びやすい業種は可能性あり

特に創業直後の法人・個人事業主は、話を聞いてもらえたとしても審査に落ちる可能性の方が高いと考えられます。

また、商工中金は「粉飾決算にとても厳しい」ことで有名です。資金管理や会計処理がいい加減な会社では、融資審査に通ることはできません。

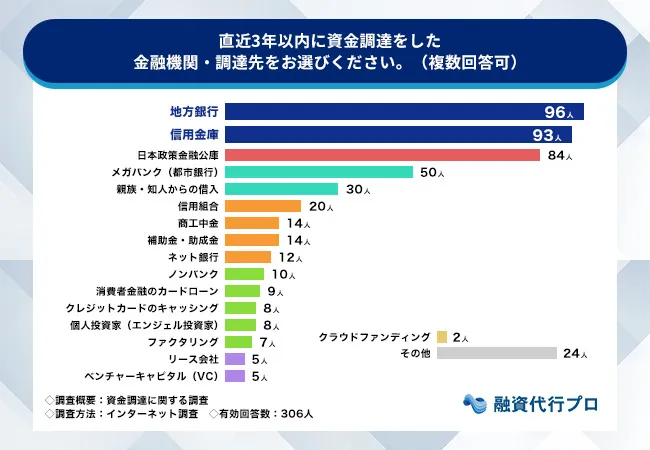

このように、求められる年商規模や審査の厳しさから、商工中金と融資取引できる企業はあまり多くありません。

実際、弊社の独自調査においても、商工中金と融資取引がある中小企業の経営者は「306人中14人(約5%)」と少数派でした。

▼商工中金と融資取引がある経営者は少数派11

- 有効回答数:306人

- 調査タイトル:資金調達に関する調査

- 調査期間:2025年12月2日(火)~12月3日(水)

- 調査方法:インターネット調査

- 調査対象:資金調達の経験が3年以内にある全国の経営者

商工中金の融資は、担当者の権限が大きいことが特徴です。融資を攻略するには、他金融機関と商工中金における「担当者の違い」を理解する必要があります。

商工中金における融資担当者の特徴

商工中金の融資担当者には、主に以下の特徴があります。

▼商工中金の融資担当者の特徴

- 担当者「1人あたり」の融資ノルマが200億円前後

-

地方銀行・信用金庫の「1支店あたり」の融資ノルマに匹敵

- 支店長よりも「担当者」の決裁権限が大きい

-

地方銀行・信用金庫の最終決裁者は支店長

- 「決算書を見る力」がダントツに高い

-

すべての金融機関の中で、決算書を読む力がある

- 異動は4〜5年に1回ペースのため、じっくり向き合ってくれる

-

地方銀行・信用金庫の異動頻度は2年ほど

商工中金の融資担当者は、「背負っているノルマ」「権限」「スキル」などが他金融機関とは大きく異なる点が特徴です。そのため、商工中金との融資取引を検討している経営者は、普段よりも気を引き締めて資金調達の準備を進めなければなりません。

ただし、他金融機関よりも異動頻度が少なく、同じ担当者から長期的な支援を受けられる点は、経営者にとって非常に心強いでしょう。

商工中金が融資審査で重視するのは「事業性評価」

商工中金の融資審査は、「事業性評価」が重視される点が大きな特徴です。財務諸表や担保だけでなく、企業の成長性や経営者の姿勢も審査対象となります。

融資を希望する中小・中堅企業は、先行投資や事業拡大によって一時的に利益が低下したり、創業直後で十分な経営実績がなかったりするケースが多いです。こうした企業の返済能力を財務指標だけで判断してしまうと、本来は成長性や将来性がある事業まで資金調達の機会を失いかねません。

だからこそ商工中金では、数字だけで判断できない「事業の実態」「成長のプロセス」を丁寧に確認するために、「事業性評価」を重視しているのです。

商工中金の「事業性評価」では、特に以下のポイントが見られます。

- 事業の将来性や市場環境

- 競合との差別化ポイント

- 経営者の考え方・実行力

- 技術力やサービスの独自性

商工中金の審査難易度は高い傾向にあるものの、財務状況が理由で評価が下がっている企業でも、資金調達のチャンスを得られるのは大きなメリットです。

事業の将来性や企業の技術力、ビジネスモデルの強みを適切にアピールすることで、商工中金から企業価値を正当に評価してもらえるでしょう。

商工中金の審査に通過する「6つのコツ」

商工中金の融資審査を通過するためには、以下6つのコツを押さえることが大切です。

- コツ1. 優秀な経営者であることをアピールする

- コツ2. 事業計画書で企業の成長性を具体的に示す

- コツ3. 決算書は税理士に丸投げせず一緒に磨き込む

- コツ4. 粉飾決算を徹底的に避ける

- コツ5. 申込前の段階から商工中金と信頼関係を築く

- コツ6. 事業の社会的意義や役割を明確に伝える

商工中金と適切な信頼関係を築きつつ、事業の魅力を最大限にアピールすることで、資金調達の成功率を高められます。

コツ1. 優秀な経営者であることをアピールする

商工中金の融資審査を通過するためには、面談時の姿勢や説明内容を通じて、「優秀な経営者」であることを明確にアピールしましょう。

商工中金の融資審査では、提出書類や決算書などの数値評価だけでなく、経営者の「能力」「人柄」も重視されます。つまり、「この経営者なら資金を有効に活用できる」と担当者に判断してもらえるかどうかが、審査結果を左右する大きな決め手となるのです。

筆者の経験上、商工中金の融資担当者は、一定の裁量と権限を持っています。そのため、担当者が「この会社・経営者は大丈夫」と判断すれば、財務状況が多少厳しくても、比較的スピーディに融資が実行されるでしょう。

商工中金の審査で評価されやすい経営者の特徴は、以下のとおりです。

評価されやすい「経営者の特徴」

- 資金の使い道を論理的かつ明快に説明できる

- 自社の課題を正しく把握し、対策を講じている

- 大きな資金需要が見込まれ、将来の成長が期待できる

- 事業の内容や市場性に将来性があり、拡大の見込みがある

商工中金の担当者は、「多額の融資を実行しても安心できる」と思える経営者を顧客にしたいと考えています。

融資審査に臨む際は、単に必要書類を用意するだけでなく、事業の将来性やリスクも理解した上でわかりやすい説明を心がけましょう。

コツ2. 事業計画書で企業の成長性を具体的に示す

商工中金の融資審査を受ける際は、事業計画書を通じて「企業の成長性」を具体的に示すことも重要です。

商工中金は融資審査において、決算書の数値だけでなく、事業内容や将来性も含めて総合的に評価する「事業性評価」を重視しています。そのため、業績が伸び悩んでいる企業でも、将来的に安定した返済が見込めることを説明できれば、前向きに融資を検討してもらえるでしょう。

事業計画書で「企業の成長性」をアピールするときのポイントは、以下のとおりです。

- 市場環境や業界動向を踏まえて自社が成長できる理由を示す

- 競合と比較した「自社の強み」「優位性」を明確に伝える

- 自社の強みが売上・利益の拡大につながる流れを整理する

- 根拠のある数値目標を設定した上で、成長の道筋を示す

- 想定されるリスクと、その対応策を具体的に記載する

事業計画書を通じて企業の成長性を示すと、財務状況だけでは十分に伝えきれない自社の価値を正しく理解してもらえる可能性が高まります。

その結果、商工中金の担当者は安心して融資を実行でき、企業側もまとまった資金を確保することで、経営改善に集中して取り組めるはずです。

なお、「金融機関から高い評価を得られる事業計画書の作り方」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

コツ3. 決算書は税理士に丸投げせず一緒に磨き込む

商工中金の融資を成功させるためには、決算書の作成を税理士に丸投げせず、経営者自身も関与しながら内容を磨き込むことも重要です。

商工中金では、融資対象者の事業年数に明確な下限が設けられていないものの、審査資料として「直近3期分の決算書」の提出が求められます。これは、短期的な売上の増減ではなく、長期的な視点から「企業の継続性」「経営の安定性」「事業戦略の一貫性」などを見極めるためです。

そのため、融資を申し込む際は、「売上変動の背景」「資金使途の明確性」といった点を、数字とともに説明できる決算書を用意する必要があります。

商工中金の担当者は日々膨大な数の決算書をチェックしており、決算内容を見抜く力が高いため、小手先のテクニックでごまかすことはできません。

特に、税理士に丸投げして作成した決算書は、金融機関向けの内容になっていないケースが多いことから、経営者自身も積極的に関与する姿勢が求められます。

なお、直近3期分の決算書を用意できない場合でも、融資の申込み自体は可能です。その場合、以下の情報を補足資料として用意しておきましょう。

- 詳細な事業計画書(3~5年後の売上見込みや収支予測)

- 現時点における契約済みの取引先や注文書のコピー

- 直近の月次試算表や資金繰り表

創業初期の段階では、事業の将来性や資金使途の妥当性について、客観的に証明できるかどうかが審査の重要な判断材料となります。

形式的に決算書を揃えるのではなく、決算書から「経営の姿勢」「事業の戦略」が読み取れるような資料構成を心がけましょう。

「融資の成功率を高める決算書の作り方」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

コツ4. 粉飾決算を徹底的に避ける

商工中金の融資審査を突破するためには、決算書作成において、自社の経営状態を実際よりも良く見せる「粉飾決算」を徹底的に避けるべきです。

粉飾決算に対しては、どの金融機関も厳しい姿勢を取っていますが、商工中金は特に「粉飾決算を見抜く力」が高いことで知られています。そのため、粉飾決算と判断される内容が決算書に含まれている場合、ほぼ100%の確率で担当者に見抜かれると思って間違いありません。

多くの経営者は「自分は意図的に不正をしていない」と考えがちですが、決算書の作成を税理士に丸投げした結果、粉飾決算になってしまうケースも多く見られます。

税理士に責任があるわけではないものの、経営者側が数字を十分に把握していない場合に起こりがちなトラブルであるため、特に注意が必要です。

他金融機関で融資を受ける際も、回収が見込めない売掛金を計上したり、売上を不自然に前倒しで記録したりすれば、大きく信用を失うことになります。

特に以下のような点はチェックされやすいため、細心の注意を払いましょう。

商工中金が粉飾決算を疑う項目

- 売上や利益が不自然に急増している

- 経費の計上が極端に少ない

- 固定資産や在庫の評価に違和感がある

- 利益かさ増しのために減価償却を計上していない

これらの項目に疑いがある場合、担当者から補足説明や追加資料の提出を求められる可能性があります。曖昧に回答すると融資対象から外されてしまうため、正確かつ透明性のある決算書を提出しましょう。

コツ5. 申込前の段階から商工中金と信頼関係を築く

商工中金の融資を検討している場合は、申込前の早い段階から担当者と積極的にコミュニケーションを取り、信頼関係を築くことが大切です。

通常、地方銀行や信用金庫の融資では、最終的な判断を支店長が行うケースが多いですが、商工中金では担当者の決裁権が強い傾向にあります。つまり、担当者が経営者に対して感じる「印象」「納得感」が審査に大きく影響するのです。

担当者の心象を良くするためには、まず「この経営者なら安心して支援できる」と思ってもらえるよう、以下の対応を心がけましょう。

商工中金の担当者の心象を良くする工夫

- 資料1~2枚に要点をまとめた簡潔な事業概要資料を用意する

- 資金の使い道や返済計画を、数字とともに分かりやすく説明する

- 実績だけでなく「これからどう成長したいか」を前向きに語る

- 事業内容が分かりにくい業種の場合は、図や写真を使って商流を示す

また、担当者との受け答えも重要です。聞かれたことに対して的確かつ正直に答える姿勢を示すと、担当者の安心感を高められます。

商工中金の融資審査では、書類だけでなく「人柄」を見られていることも踏まえ、入念な準備を整えてから申し込みましょう。

コツ6. 事業の社会的意義や役割を明確に伝える

商工中金の融資審査を受ける際は、事業の社会的意義や役割を明確に伝えることも重要です。

商工中金は他金融機関と性質が異なるため、「この事業は拡大すべきなのか」「社会全体にどのような意義があるのか」といった点が重視されます。

そのため、融資を受ける際は「企業の存在意義」「将来のビジョン」「地域への貢献度」について、面談や事業計画書の中で明確に説明しなければなりません。

また、経営者自身が会社の使命やビジョンを語れるかどうかも、商工中金の考え方と合致しているかを判断する上で重要なポイントです。自社が社会の中で果たしている役割や、顧客に提供したい価値を具体的に説明できれば、審査を有利に進められるでしょう。

事業計画書についても、単なる売上目標だけでなく、地域社会への貢献や中長期的なビジョンを明確に盛り込むことが重要です。

社員の誇りや働きがいにつながる事業となっているかどうかも、企業の社会的意義を測る一つの指標となるため、事前に考慮した上で審査に臨みましょう。

商工中金が実施している「4つの業務内容」

商工中金では、主に以下4つの業務を実施しています。

- 業務1. 預金業務・資金運用

- 業務2. 資金調達支援(融資)

- 業務3. 事業・経営サポート

- 業務4. 海外進出サポート

融資以外にどのようなサービスを利用できるのか、確認しておきましょう。

業務1. 預金業務・資金運用

商工中金は、銀行や信用金庫などの金融機関と同様に、「普通預金」「当座預金」「定期預金」といった各種預金を取り扱っています。

具体的な資金運用サービスは、以下のとおりです。

商工中金の資金運用サービス12

- 当座預金

- 普通預金

- 通知預金

- 積立定期預金

- 自由金利型定期預金

- 大口定期

- 新型定期預金マイハーベスト

- 譲渡性預金(NCD)

- 外貨預金

その他、「内国為替」「自動振替サービス」「総合振込サービス」なども利用できます。インターネットバンキングにも対応しており、パソコンやスマートフォンから「入出金明細の確認」「振込・振替」などの取引が可能です。

個人の預金口座から、各種代金などを自動的に支払うサービスも提供しているため、気になる方は窓口での相談をおすすめします。

業務2. 資金調達支援(融資)

商工中金では、中小企業や中堅企業が運転資金・設備資金を調達するための支援も行っています。手形割引などの短期運転資金にも対応しているため、急ぎの資金調達が必要な場合も安心です。

商工中金が提供している「融資・資金調達サービス」について、下記にまとめました。

商工中金の「融資・資金調達サービス」13

- 中小企業向け融資

- シンジケートローン

- ABL(流動資産担保融資)

- 私募債

- 売掛債権の流動化

なお、商工中金の融資対象は、「商工中金の株主である中小企業団体」や「その構成員(組合員)」です。主に法人や個人事業主が対象となるため、一般消費者に該当する個人向けの融資は行っていません。

業務3. 事業・経営サポート

商工中金では、中小・中堅企業の「事業」「経営」に関する幅広い課題に対しても、総合的なサポートを提供しています。

具体的なサポート内容は、以下のとおりです。

商工中金の「事業・経営サポート」14

- 財務改善

- 事業承継

- ビジネスマッチング

- 事業再生・経営改善

「財務改善」では、資金の流れや金融機関との取引状況に着目した上で、資金調達構造の改善提案を行っています。

「ビジネスマッチング」では、商工中金のネットワークを活かした新規取引先・ビジネスパートナーの紹介が可能です。

業務効率化や生産性向上を支援するサービスも提供しているため、経営状況に合わせて積極的に活用しましょう。

業務4. 海外進出サポート

商工中金は、香港やニューヨークなど海外にも拠点を構えていることから、国際的なビジネスを視野に入れたサポートも実施しています。

主なサポート内容は、以下のとおりです。

商工中金の「海外進出サポート」

- 外国為替業務

→輸出入の貿易決済・海外送金・先物為替予約等 - 外国企業との取引に伴う入札保証、契約保証、前受金返還保証等

- 海外進出資金の融資

- 現地法人の資金調達支援

- 海外の投資環境等に関する情報提供

- 海外セミナー、海外中金会、海外交流会など

「上海」「バンコク」「マニラ」など、商工中金の支店エリアで事業を展開している場合は、現地で直接サポートを受けられます15。

海外進出に伴うリスクも踏まえた上で、資金調達支援や的確なアドバイスを受けられるため、安心して事業拡大に取り組めるでしょう。

「商工中金の融資」についてよくある質問

商工中金の融資についてよくある質問を、下記にまとめました。融資を受けるにあたって不安を感じている方は、ぜひ参考にしてください。

融資の申込窓口はどこですか?

全国にある商工中金の支店で申込みが可能です。訪問時には「決算書(直近3期分)」「会社説明資料」などがあると、具体的な話を進めやすいでしょう。

その他、融資を受ける際の必要書類は以下のとおりです。

- 会社案内

- 決算書3期分

- 商業登記簿謄本

- 見積書(設備資金の場合)

- 事業計画書

追加資料や情報提供を求められた場合は、「素早く」「正確に」対応することで信用を得やすくなり、スムーズに審査を進められます。

どのような資金使途であれば融資を申し込めますか?

商工中金の「一般的な融資」では、事業に必要な運転資金・設備資金を主な対象としています。

「国・地方公共団体の施策に基づく融資」では、経営環境の変化による影響を乗り越える「危機対応資金」の調達が可能です。

このように、制度によって対象となる資金使途が異なるため、気になる制度を絞り込んだ上で、商工中金の担当者に確認してみましょう。

貸付期間(融資期間)は、どのくらいですか?

商工中金の「一般的な融資」における貸付期間は、以下のように定められています。

- 設備資金:15年以内(うち据置期間2年以内)

- 運転資金:10年以内(うち据置期間2年以内)

なお、筆者が商工中金の融資支援をしている体感では、設備資金は10〜15年、運転資金は7年以内が多い印象です。

商工中金の融資に「担保」「保証人」は必要ですか?

商工中金では、企業の状況や融資条件によって「担保」「保証人」を求められる場合があります。

商工中金を含む金融機関では、借入額が大きく、返済期間が長くなるほど担保を求められるのが一般的です。保証人についても、融資条件に応じて求められることがあります。

ただし、筆者の経験上、商工中金は地方銀行や信用金庫のように「担保・保証人ありきの融資」という姿勢を取ることはありません。

優良顧客である必要はありますが、財務内容や信頼関係によっては、銀行よりも「無担保・無保証人」で融資を受けられる可能性が高いでしょう。

商工中金の融資金利は、どれくらいですか?

商工中金の具体的な融資金利は、公式サイトで明示されていません。しかし、筆者がご支援をしてきた実感としては、商工中金の金利は「地方銀行クラス」に近いと考えられます。

商工中金を含む金融機関の金利について、ランキング形式で下記にまとめました。

▼金融機関の金利ランキング

| 金利 | 金融機関 |

|---|---|

| 高い ↕ 低い | ビジネスローン |

| 信用金庫 | |

| 日本政策金融公庫 | |

| 商工中金 | |

| 地方銀行 | |

| メガバンク |

上記から、商工中金の金利水準は低〜中程度であることがわかります。ただし、金利だけで商工中金の利用を検討するのは得策ではありません。

商工中金では、「経営コンサルティング」「資金繰り改善サポート」など、金利以上の手厚い支援を受けられる点が大きな強みです。そのため、金利だけに注目するのではなく、これらのサービスも含めて総合的に判断し、長期的な視点で信頼関係を構築していきましょう。

商工中金の審査基準は厳しいですか?

商工中金の融資は、一般的に厳しいといわれていますが、それは優秀な担当者が企業の経営状態・財務状況をもとに厳正な審査を行っている証拠です。

たしかに、日本政策金融公庫などの政府系金融機関と比べると、審査のハードルはやや高く感じられるかもしれません。

しかし、商工中金は中小・中堅企業の資金調達支援を目的に設立された金融機関であるため、銀行よりは審査に通りやすい仕組みとなっています。

個人事業主でも商工中金の融資を受けられますか?

個人事業主でも商工中金の融資を受けることは可能です。

ただし、筆者の経験上、事業規模の小さい個人事業主では融資を受けるのが難しいと感じています。

融資を検討している個人事業主には、小規模事業者向けの支援を積極的に行っている「日本政策金融公庫」を利用するのがおすすめです。

また、短期の運転資金を調達したい場合は、ビジネスローンやファクタリングを活用することで、スピーディに資金を確保できます。

なお、「日本政策金融公庫の融資」「ビジネスローン」「ファクタリング」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

商工中金の株主団体の組合員になるにはどうすればいいですか?

商工中金の株主である「中小企業団体」への加入条件は、組合によって異なります。

組合員の資格を持っている場合は任意で加入・脱退できるため、まずは該当の団体がないかチェックしてみましょう。

商工中金の会費はいくらですか?

原則として、商工中金には会費が発生しません。口座開設にかかる手数料も無料です。

ただし、商工中金の株主である中小企業団体に加入する際は、団体によって会費がかかる可能性があります。そのため、融資を受ける際は、団体の加入時にどの程度のコストがかかるのか事前に確認しておきましょう。

商工中金の融資について理解を深め、スムーズに資金調達しよう!

商工中金の融資について理解を深めておくと、幅広いサービスを有効活用しながら、効率的に資金繰りを改善できます。

商工中金で利用できる融資制度や、主な対象者は以下のとおりです。

商工中金で利用できる「5つの融資制度」

- 制度1. 一般的な融資

- 制度2. 国・地方公共団体の施策に基づく融資

- 制度3. 業界団体の融資

- 制度4. 組織化・組合共同事業支援のための融資

- 制度5. その他の融資

- 対象者1. 商工中金の株主(およびその構成員)

- 対象者2. 中小企業・中堅企業

- 対象者3. スタートアップ

商工中金では、企業の成長性や経営者の姿勢を評価する「事業性評価」が重視されます。そのため、融資を受ける際は、事業計画書や決算書を通じて「事業の将来性・継続性」を具体的にアピールしましょう。

また、申込前の段階から商工中金と良好な信頼関係を築くことも大切です。商工中金の担当者に「この経営者なら安心して支援できる」と思ってもらうことで、審査を有利に進めやすくなります。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「日本政策金融公庫」「信用金庫」「銀行」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、商工中金の融資を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「商工中金の融資」に強い /

※【毎日 限定5名まで】

本記事で紹介した内容をもとに、商工中金の融資制度を活用し、資金繰り改善や安定経営にお役立ていただければ幸いです。

本記事はここまでになりますが、繰り返し読み返して理解を深めるためにも、「ブックマーク」して、あとから何度も読み返すことをオススメします。

_20250924.png)