「新規開業・スタートアップ支援資金」は、新たに事業を始める方、または事業を開始して間もない方が利用できる日本政策金融公庫の融資制度のことです。日本政策金融公庫とは、政府の100%出資で設立された、民間の金融機関を補完しながら中小企業や個人事業主などを総合的にサポートする特殊な金融機関です。

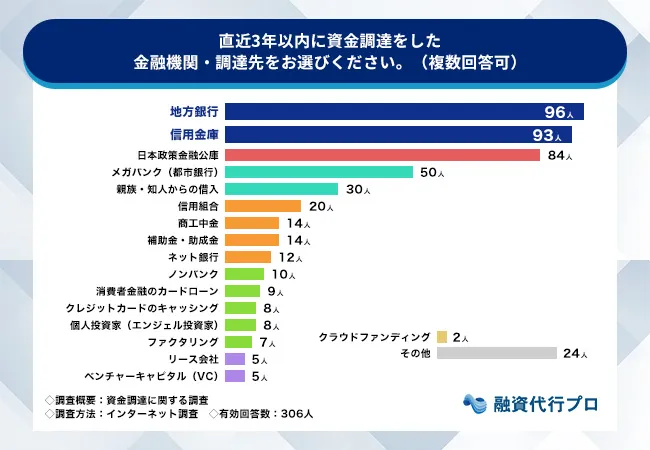

実際に、弊社の独自調査においても、日本政策金融公庫と融資取引のある中小企業の経営者は多数でした。

▼日本政策金融公庫との融資取引は圧倒的に多数

【調査概要】

- 調査タイトル:資金調達に関する調査

- 調査期間:2025年12月2日(火)~12月3日(水)

- 調査方法:インターネット調査

- 調査対象:資金調達の経験が3年以内にある全国の経営者

- 有効回答数:306人

その上で、「新規開業・スタートアップ支援資金」の融資審査に通るポイントは、以下6つです。

- ポイント1. 根拠ある創業計画書を作成する

- ポイント2. 資金使途(お金の使い道)を明確に示す

- ポイント3. 自己資金を多めに用意する

- ポイント4. 面談で熱意を伝える

- ポイント5. 入念な市場調査で将来性を示す

- ポイント6. 日本政策金融公庫の融資に強いコンサルに並走してもらう

日本政策金融公庫の「新規開業・スタートアップ支援資金」は、これから創業をする方、創業後間もない方が利用するのは、とても有効な選択肢です。

そのため、創業期の資金繰り不安定を、民間の金融機関からの融資でまかなうという方法もありますが、日本政策金融公庫は、創業時期の資金調達先としては最も優れた金融機関だと断言できます。

なぜなら、民間の金融機関は創業前後の融資にあまり積極的ではないため、それを補完する金融機関として日本政策金融公庫が存在しているからです。実際に、創業前後(スタートアップ)向けの融資に1番積極的なのは、日本政策金融公庫であるというレポートも散見されます。

筆者は「融資代行プロ」という成果報酬型の融資コンサルサービスで、これまで多くの方の日本政策金融公庫の「新規開業・スタートアップ支援資金」のご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、そんな筆者の経験をもとに、下記について丁寧に解説していきます。

◆ 本記事で解説すること

- 先輩経営者の「新規開業・スタートアップ支援資金」の活用事例

- 日本政策金融公庫の「新規開業・スタートアップ支援資金」の概要

- 「新規開業・スタートアップ支援資金」の審査落ちする5つの理由

- 審査を通過するための6つのポイント

- 「新規開業・スタートアップ支援資金」について、よくある質問

なお、「自分で創業融資に取り組む自信がない…」そんな方は、創業融資のコンサル・代行サービスの活用がおすすめです。創業融資の代行サービスの手数料や探し方を知りたい方、また、創業融資に強いおすすめのコンサル会社を比較したい方は、下記の記事が参考になるはずです。ぜひご覧ください。

「日本政策金融公庫」「銀行」「信用金庫」からの “創業融資” は知識・経験もなしに「なんとなく」で進めると必ず失敗します。創業融資には金融機関の幅広い知見が必要で、成功には一定のノウハウが欠かせません。

「創業融資代行サービス」は、「成果報酬型1%~」で創業融資を支援するコンサルティング(代行)サービスです。これまで2,000件以上の創業融資のご相談を受けて「200万円〜3,000万円の創業融資調達」の実績をあげてきました。そんな我々に、創業融資の相談をしてみませんか?詳しくは、下記サービスのページをご覧ください。

「成果報酬型」創業融資コンサルサービスの詳細はコチラ>

\創業融資の成功率がグッと高まる/

※【毎日 限定5名まで】

「新規開業・スタートアップ支援資金」の3つの中小企業の活用事例(製造業、IT、カフェ)

まずは、「融資代行プロ」という成果報酬型の融資コンサルサービスを運営する、筆者のお客様の「新規開業・スタートアップ支援資金」の活用事例(製造業、IT業、カフェ)を3つご紹介します。

- 事例1. 製造業「町工場の設備導入資金として活用」

- 事例2. IT系スタートアップの例「業務効率化アプリの開発資金」

- 事例3. 地方の女性起業家の「カフェ開業の設備投資と運転資金」

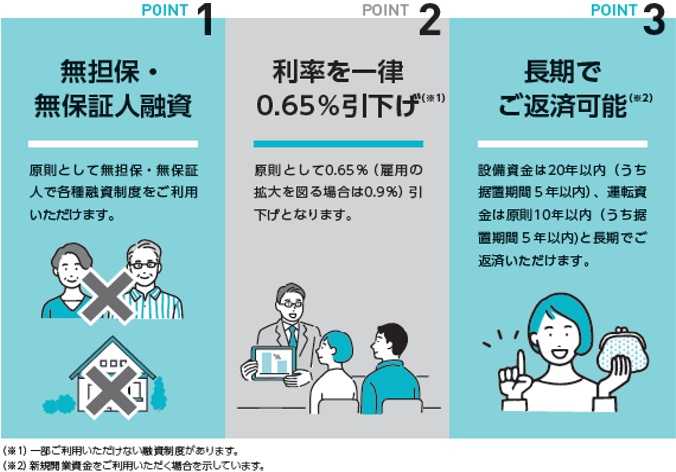

それぞれの事例は、「新規開業・スタートアップ支援資金」の下記3つ特徴を有効活用できた事例です。

◆ 新規開業・スタートアップ支援資金の3つの特徴

- 無担保・無保証人で融資が受けられる

原則、無担保・無保証人で融資が受けられます。信用力に乏しい創業期には異例の融資条件です。 - 利率の引き下げ要件がある

リスクの高い融資であるにも関わらず、金利負担を極限まで下げることが可能です。 - 長期返済が可能

通常、信用がない創業期は返済期間を短く設定されがちですが、「新規開業・スタートアップ支援資金」は創業前後でも長期返済プランを組むことが可能です。

それでは、それぞれについて詳しく解説していきます。

活用事例1. 製造業「町工場の設備導入資金として活用」

創業2年目の東京都内で精密部品の加工を手がける小規模な町工場の「新規開業・スタートアップ支援資金」の活用事例をご紹介します。

創業からこれまで下請け中心で仕事を受注していましたが、自社製品の開発に挑戦するため、新たに高精度の加工機械を導入したい、と弊社融資代行プロに相談をしていただきました。しかし設備費が約1,000万円と高額で、創業間もないため民間融資のハードルが高い状況であったため、日本政策金融公庫の「新規開業・スタートアップ支援資金」を活用を提案しました。

◆新規開業・スタートアップ支援資金の活用ポイント

- 無担保・無保証人で融資が受けられる

- 高額な設備投資でも無担保で対応。創業間もない町工場にとって非常にありがたい融資条件。

- 利率の引き下げ要件がある

- 地域経済活性化を目的とした優遇金利で申請。

- 設備投資資金の調達コストを抑え、長期的な事業成長へつなげた。

- 長期返済が可能

- 高額投資でも長期返済プラン(15年)で月々の返済負担を軽減。

- 開発期間を考慮しつつ、無理なく返済できる計画に。

- 創業前後の利用が可能

- 自社製品の開発準備段階で融資を受け、早期に生産体制を整えられた。

「新規開業・スタートアップ支援資金」で融資を受けられたことで、自社製品の量産体制が確立。OEMから自社ブランド製品販売への転換が実現でき、事業の安定化にもつながります。

活用事例2. IT系スタートアップの例「業務効率化アプリの開発資金」

30代のエンジニアが独立後、業務効率化アプリを開発しようとしていたスタートアップが、弊社「融資代行プロ」にご相談をしにきた際の活用事例です。

資金調達した資金は、主に開発費(エンジニアの外注費用、サーバー費用など)と初期のマーケティング費用で約1,000万円が必要でした。しかし、創業間もないIT企業で実績もなく、VC(ベンチャーキャピタル)からの資金調達は到底間に合わない状況であったため、日本政策金融公庫の「新規開業・スタートアップ支援資金」を活用することになりました。

◆新規開業・スタートアップ支援資金の活用ポイント

- 無担保・無保証人で融資が受けられる

- ITサービスは目に見える資産が少なく担保設定が難しいが、事業計画と将来性が評価されて融資決定。

- 利率の引き下げ要件がある

- 「創業支援型」の低利率で申請成功。初期コストの抑制に貢献。

- 長期返済が可能

- 開発期間が長く売上発生まで時間がかかるため、7〜10年の長期返済プランで資金繰りを安定化。

- 創業前から活用可能

- プロトタイプ開発段階で資金調達でき、早期にアプリのリリースに成功。

「新規開業・スタートアップ支援資金」を活用することで、開発から初期の広告展開までスムーズに実施できるため、創業者はサービスの開発、および次の資金調達活動に集中することができました。資金繰りにも余裕があると、持続的な成長軌道に乗りやすくなる好事例です。

活用事例3. 地方の女性起業家の「カフェ開業の設備投資と運転資金」

地方でカフェを開業しようとしている40代の女性起業家の「新規開業・スタートアップ支援資金」の活用事例です。

自己資金は300万円ほどありましたが、設備投資や運転資金で合計800万円が必要でした。しかし、創業初期で信用力がまだ低く、民間金融機関からの借入は難しい状況だったため、「新規開業・スタートアップ支援資金」を活用し、以下のような形で融資を受けることができました。

◆新規開業・スタートアップ支援資金の活用ポイント

- 無担保・無保証人で融資が受けられる

- 自己資金が少なく保証人も立てられないが、本人の事業計画を重視して融資が決定。

- 通常は保証人を求められる場面でも、創業支援として柔軟に対応。

- 金利優遇がある

- 「女性・若者/シニア起業家支援関連」の金利引き下げ要件を活用し、通常より低金利で借入。

- 金利負担が抑えられ、開業後のキャッシュフローに余裕ができた。

- 長期返済が可能

- 開業当初の売上が不安定でも、長期返済プランで返済負担を軽減。

- 返済期間10年で組むことで、月々の返済額を抑えた資金計画が立てやすくなった。

- 創業前でも利用可能

- 店舗契約や設備導入の段階で早めに融資を受けられ、スムーズに開業準備が進められた。

「新規開業・スタートアップ支援資金」を使うことで、初年度から安定した事業スタートを切って、次年度の経営戦略も道筋を立てやすくなった事例です。

以上3つの利用事例を解説しました。

無担保・無保証人で借りられる点や、利率の優遇、長期返済プランが用意されている点など、創業者にとって大きな支えとなる融資制度なため、たくさんのケースで「新規開業・スタートアップ支援資金」を活用することが可能です。

それでは、次に日本政策金融公庫の「新規開業・スタートアップ支援資金」の利用条件について詳しく解説します。

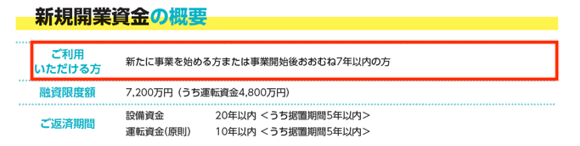

新規開業・スタートアップ支援資金の利用条件は「新たに事業を始める方」または「事業開始後おおむね7年以内の方」

新規開業・スタートアップ支援資金を利用できるのは、「新たに事業を始める方」または「事業開始後おおむね7年以内の方」です。

ただし、新たに事業を始める場合は、「新たに経営しようとする事業について、適正な事業計画を策定しており、当該計画を遂行する能力が十分ある」と認められなければなりません。見切り発車の事業に対して融資を行うほど、日本政策金融公庫は甘くありません。創業計画書を提出して、事業計画の内容に関するチェックを受ける必要があります。

「新規開業・スタートアップ支援資金」の自己資金は「少なくとも1/3以上は用意しておく」のが無難

一般的に、事業融資の場合には一定割合の自己資金があることが融資条件に掲げられていることが多いです。しかし「新規開業・スタートアップ支援資金」では、この自己資金要件が定義されておりません。そのため、「自己資金が¥0でも融資が受けられる」といった、間違った情報が出回っておりますが、それは間違いです。

筆者が、いろんな経営者の「新規開業・スタートアップ支援資金」を支援している感覚では、少なくとも自己資金は融資希望額の1/3以上は用意しておくことが無難です。つまり2,000万円の融資を希望する場合は、少なくとも650万円前後の自己資金を用意しておくべきです。

ただし、「現在勤めている企業と同じ業種の事業を始める」または「産業競争力強化法に定める認定特定創業支援等事業を受けて事業を始める」のいずれかに該当する場合は、1/3以下でも審査が通ることもあります。

「新規開業・スタートアップ支援資金」を利用したいものの自己資金の条件を満たせなさそうな場合は、上述したいずれかの条件を満たすことを目指すとよいでしょう。

\新規開業資金の確率を上げる/

「日本政策金融公庫」「銀行」「信用金庫」からの “創業融資” は知識・経験もなしに「なんとなく」で進めると必ず失敗します。創業融資には金融機関の幅広い知見が必要で、成功には一定のノウハウが欠かせません。

「創業融資代行サービス」は、「成果報酬型1%~」で創業融資を支援するコンサルティング(代行)サービスです。これまで2,000件以上の創業融資のご相談を受けて「200万円〜3,000万円の創業融資調達」の実績をあげてきました。そんな我々に、創業融資の相談をしてみませんか?詳しくは、下記サービスのページをご覧ください。

「成果報酬型」創業融資コンサルサービスの詳細はコチラ>

\創業融資の成功率がグッと高まる/

※【毎日 限定5名まで】

「新規開業・スタートアップ支援資金」は担保も保証人も原則不要

一般的な銀行融資では、創業時の事業者が資金を借り入れる際、多くの場合「担保」や「保証人」が必要とされます。具体的には、土地や建物などの不動産を担保として差し出すか、第三者に保証人としての責任を負ってもらうケースが一般的です。

しかし、創業者の多くはこうした担保となる資産を持たず、保証人探しにも苦労することが少なくないため、資金調達のハードルが非常に高くなってしまいますが、日本政策金融公庫の新規開業・スタートアップ支援資金では原則として担保も保証人も不要です。以下の比較表をご覧ください。

| 日本政策金融公庫の 「新規開業・スタートアップ支援資金」 | 銀行融資 (一般的な創業融資) | |

|---|---|---|

| 担保 | 原則不要 | 必要なケース有 (不動産などあれば) |

| 保証人 | 原則不要 | 経営者個人の保証 |

| 融資審査基準 | 創業計画書の内容 経験・経歴 将来性 | 信用情報 自己資金 担保や保証人 |

融資を受けるにあたっては、担保や保証人の設定を求められるケースが多いのですが、「新規開業・スタートアップ支援資金」は原則として担保も保証人も不要です。(詳細を確認したい方はコチラ)

「担保価値のある不動産がない」「個人の保証を取られたくない」方にとって、この点は大きなメリットです。

日本政策金融公庫の新規開業・スタートアップ支援資金の金利(利率)は2.41~2.90%

日本政策金融公庫の「新規開業・スタートアップ支援資金」は、担保や保証人を必要としないにも関わらず、金利は2.41〜2.90%と低めの設定となっており、返済負担が少ないのが特徴です。(詳細を確認したい方はコチラ:2025年4月1日現在)

また、以下の表をご覧ください。

| 日本政策金融公庫の 「新規開業・スタートアップ支援資金」 | 銀行融資 (一般的な創業融資) | |

|---|---|---|

| 金利 | 2.41〜2.90% ※担保・経営者保証は原則不要 | 1~3% ※担保・経営者保証は求められる |

担保や保証人を求められてしまう民間の金融機関の融資と比較しても、金利の水準はかなり低めです。そのため、自己資金が少なく信用力に不安のある創業者にとっては、日本政策金融公庫の「新規開業・スタートアップ支援資金」は無担保・無保証で利用できるため、創業初期でも借りやすい制度となっています。

さらに、以下の条件どちらも達成できた場合に、融資から3年経過後の利率が0.2%引下げされるというするという「創業後目標達成型金利」という金利制度も始まりました。

▼金利引下げ条件

- 融資から2期目の決算で、売上高減価償却前経常利益率が5%超

- 事業計画書作成時点から従業員数が1名以上増加

※新たに事業を始める方は従業員を1名以上雇用

これまで多くの創業者を見てきた筆者の経験上、しっかりと経営をすれば上記の条件はそこまで難しいハードルではありません。そのため、しっかり経営している経営者からすると、既に安い金利水準がより安くなるという融資制度となり、使わない選択肢がないと筆者は感じております。

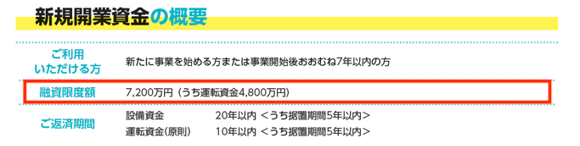

日本政策金融公庫の新規開業・スタートアップ支援資金の融資限度額は「最高7,200万円」

新規開業・スタートアップ支援資金では、「最高7,200万円」までの融資を受けることができます(うち運転資金は4,800万円まで)。

◆ 新規開業資金の融資限度額

現状、1億円以上の融資をおこなう金融機関・事業者は意外と多く、また、1000~2000万円の金融機関・事業者も一定数存在します。

しかしこれまでは、5,000万~1億円の融資を担える金融機関・事業者がいなかったこともあり、日本政策金融公庫がそれを担う狙いでMAX7,200万円の資金提供を可能にしたのです。新規開業・スタートアップ支援資金に加え、保証協会の8,000万円の枠と合わせることで、最大で1億5,200万円までを獲得できるようになります。

ただし、限度額の7,200万円の融資を受けられることは滅多にないと思っていて間違いありません。あくまで、「7,200万円までは出すことができる」だけであって、誰にでも7,200万円を出せるわけではありません。

さらに踏み込んで言及すると、公庫のスタンスは以前と変わらず、『キチンと返せる見込みがあるなら7,200万円までは貸せます』です。公庫はあくまで政府系の金融機関であり、かつ、融資という特性から上記のスタンスは変わらないのです。

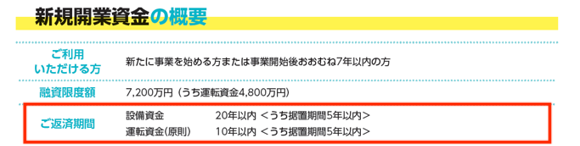

日本政策金融公庫の新規開業・スタートアップ支援資金の「融資期間(返済期間)」

「新規開業・スタートアップ支援資金」の返済期間は、他に利用する融資制度によって変わってきます。たとえば新規開業・スタートアップ支援資金と合わせて利用する場合の返済期間は、以下のようになります。

◆ 新規開業資金の返済期間

- 設備資金:20年以内(うち据置き期間5年以内)

- 運転資金:10年以内(うち据置き期間5年以内)

返済期間自体が長めに設定されていること自体もちろんありがたいですが、据置き期間が設けられていることも、非常に助かるポイントです。

起業したばかりで事業がまだ軌道に乗っていない時期は、従業員の給料などの必要経費を支払うのも一苦労で、返済が大きな負担になることも多々あります。最長で5年間もの据置き期間の恩恵を受けられることによって、事業が安定してから返済を行っていくことが可能です。

また、リスクの高い創業融資で返済期間を長くしている理由の一つが、国策が絡んでいます。

日本のスタートアップは、「デッドを使わず、エクイティだけで資金調達する」という風習があります。一方で、アメリカのスタートアップの資金調達に締めるデッドとエクイティの割合は「50:50」です。(日本はほぼ100%エクイティ)

もちろん、アメリカが全てではありませんが、海外のスタートアップ経営者は、エクイティ(投資家)・デット(金融機関)どちらとも関係性を作り、うまく事業を成長させている事案が多いのです。

そのため日本政策金融公庫も、返済期間を長くすることで資金供給の支援期間を長く取り、スタートアップが金融機関との関係性を考えて調達して欲しいという狙いが垣間見えます。

日本政策金融公庫の「新規開業・スタートアップ支援資金」の審査に落ちる(通らない)5つの理由

上述してきたように、「新規開業・スタートアップ支援資金」は非常に好条件で融資を受けられる制度なので、創業時に融資を受けたい場合は優先的に検討すべきです。ただ、もちろん融資である以上、審査に通らなければお金を借りることはできません。

「新規開業・スタートアップ支援資金」の審査が通らない場合に考えられる理由として、主に以下の5つが挙げられます。

◆ 新規開業・スタートアップ支援資金の融資審査で落ちる5つの理由

- 「自己資金」として用意されているお金に不審な点がある

- 代表者の信用情報に問題がある

- 実務的な経験・能力に乏しい

- 税金の支払いを滞納している

- 面談で事業に関する説明をきちんと行えない

それぞれについて、詳しく解説していきます。

理由1. 「自己資金」として用意されているお金に不審な点がある

自己資金は事業を始めるにあたってコツコツと用意してきたお金であり、自己資金の金額は事業への熱意に比例するとも考えられます。

しかし中には、「新規開業・スタートアップ支援資金」に申し込むための自己資金条件をクリアするために、知人などからお金を借りて審査をクリアしようとする方もいます。これは、完全にアウトです。

審査では通帳のお金の動きもチェックされますので、直近で多額の金額が入金されているようなことがあると、「自己資金を多く見せようとしているのではないか」と疑われて、審査落ちになってしまう可能性があるでしょう。

理由2. 代表者の信用情報に問題がある

「新規開業・スタートアップ支援資金」では法人として融資を受けますが、代表者の信用情報も審査対象になります。

代表者が過去に融資に対する返済を延滞したり踏み倒したりしていると、「この融資も返済を滞納するのではないか?」「起業のためと偽って、別の目的で利用するのではないか?」というような疑いを持たれてしまう可能性があります。

信用情報に記録された情報は一部を除いて5年で抹消されますが、ここ5年以内に個人で融資を受けてその返済を延滞したような経験がある場合は、「新規開業・スタートアップ支援資金」で融資を受けられない可能性が高いです。

また、プライベートの返済滞納なども審査の対象になっていることも。「新規開業・スタートアップ支援資金」に申し込む前には、「CIC」や「JICC」にて自身の信用情報は調べておきましょう。

理由3. 実務的な経験・能力に乏しい

これから始める事業に関して、代表者がどんな経験・能力を持っているのかも審査の重要ポイントです。たとえば、アパレル関連の事業を始めようとしているのであれば、「アパレルショップで10年働いており、店長を任されていた」こんな経歴があると、審査においてはプラス要素となります。

逆に、事業に関する経験が一切なく、実務的な能力も乏しいと判断されると、審査落ちの可能性がグッと高まります。

理由4. 税金の支払いを滞納している

経営をする中で、さまざまな支払いや返済を行わなければなりませんが、その中でもとくに優先すべきは税金の支払いです。その税金の支払いを滞納しているということは、金銭的にかなり切羽詰まっていることの証拠に他なりません。

そんな企業に融資をしても、融資の返済より税金支払いを優先されて、融資の回収ができなる可能性があるため、審査ではかなりのマイナス要因となります。

理由5. 面談で事業に関する説明をきちんと行えない

融資の申し込みを行うと、融資担当者との面談の場が設けられます。この面談では、融資を希望する理由や事業内容、事業への想いなどを確認されます。

代表者自身が事業計画についてきちんと把握できていないと、事業全体に関する信用度もグラついてしまい、よくない印象を与えることになってしまいます。どのような質問がされるかを事前に想定しておいて、受け答えの練習をしておくと、実際の面談でもスムーズに説明することができるでしょう。

なお「自分で創業融資に取り組む自信がない…」そんな方は、創業融資の代行サービスの活用がおすすめです。創業融資の代行サービスの手数料や探し方を知りたい方は、下記の記事も参考になるはずです。ぜひご覧ください。

日本政策金融公庫の「新規開業・スタートアップ支援資金」の審査に通る「6つのポイント」

民間の金融機関の融資よりも審査に通りやすいとは言え、「新規開業・スタートアップ支援資金」の審査は申し込めば誰でも通過できるほど簡単なものではありません。

「新規開業・スタートアップ支援資金」の審査に通る下記6つのポイント紹介します。

- ポイント1. 根拠ある創業計画書を作成する

- ポイント2. 資金使途(お金の使い道)を明確に示す

- ポイント3. 自己資金を多めに用意する

- ポイント4. 面談で熱意を伝える

- ポイント5. 入念な市場調査で将来性を示す

- ポイント6. 日本政策金融公庫の融資に強いコンサルに並走してもらう

それでは、それぞれについて詳しく解説していきます。

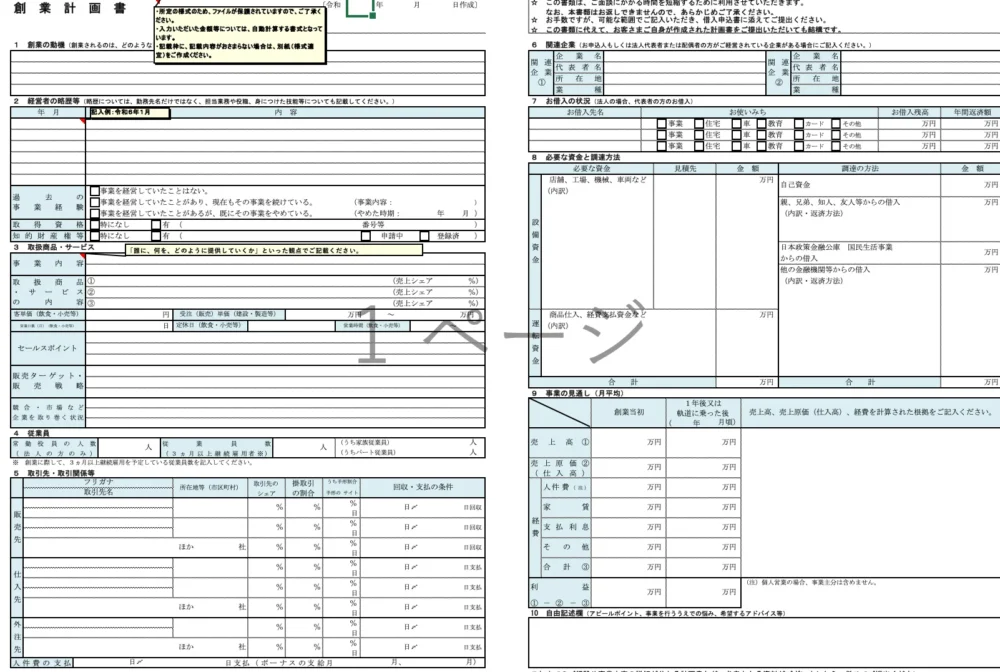

ポイント1. 根拠ある創業計画書を作成する

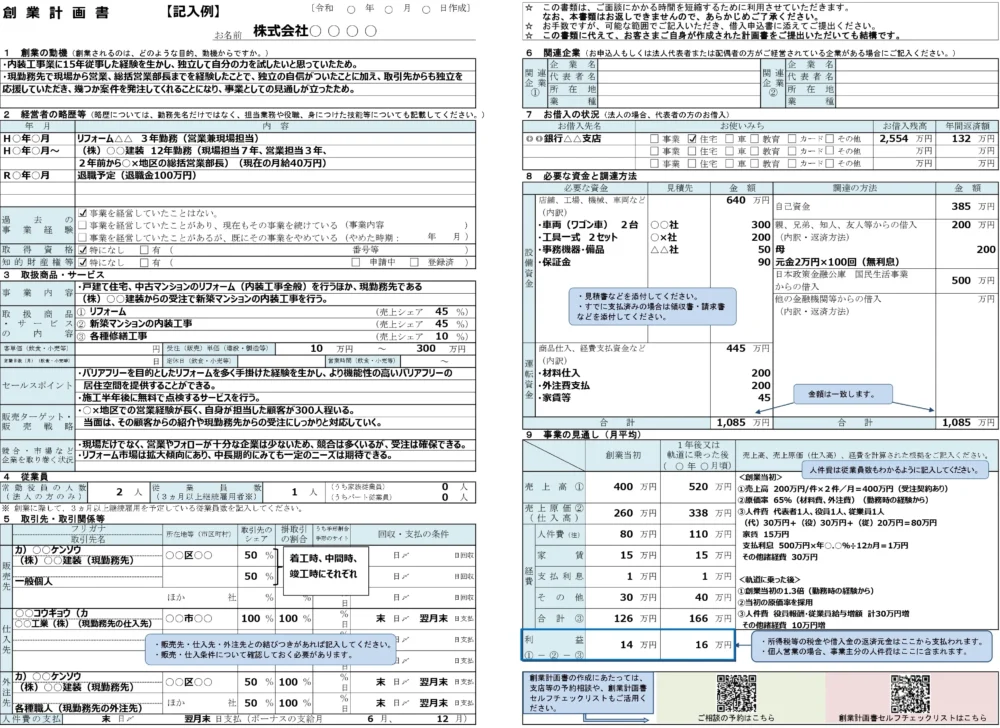

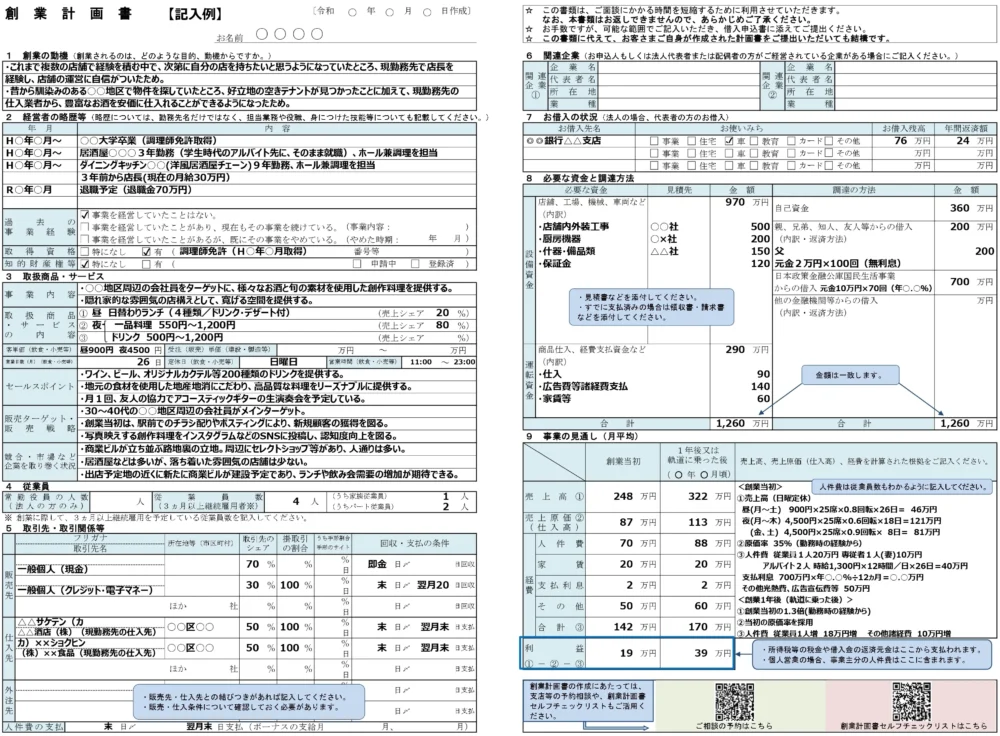

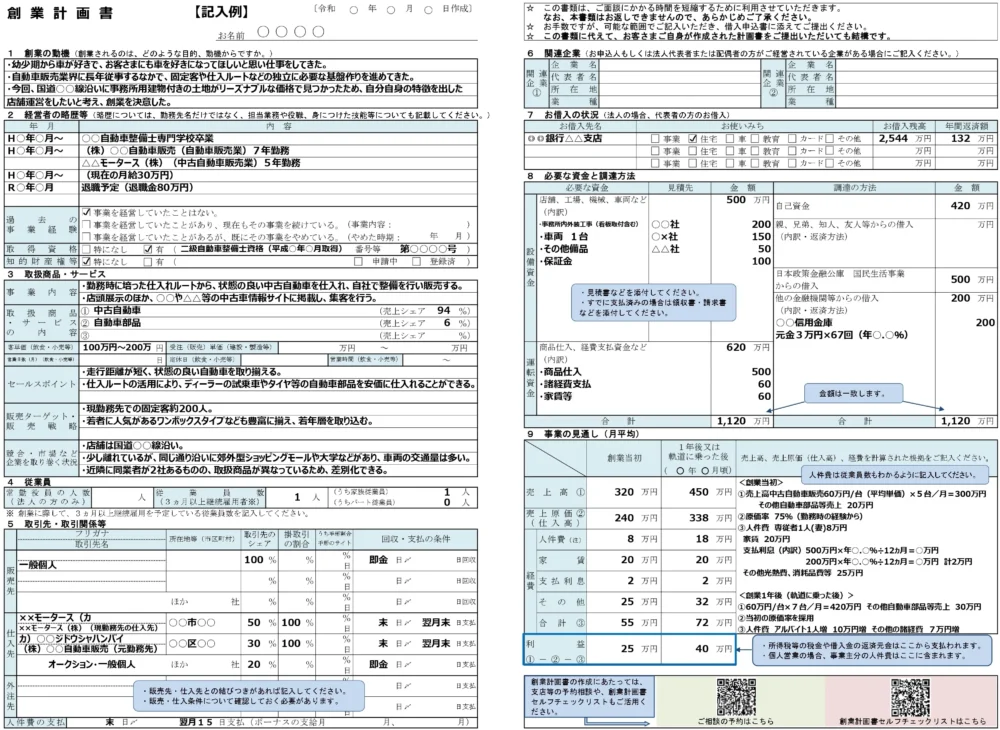

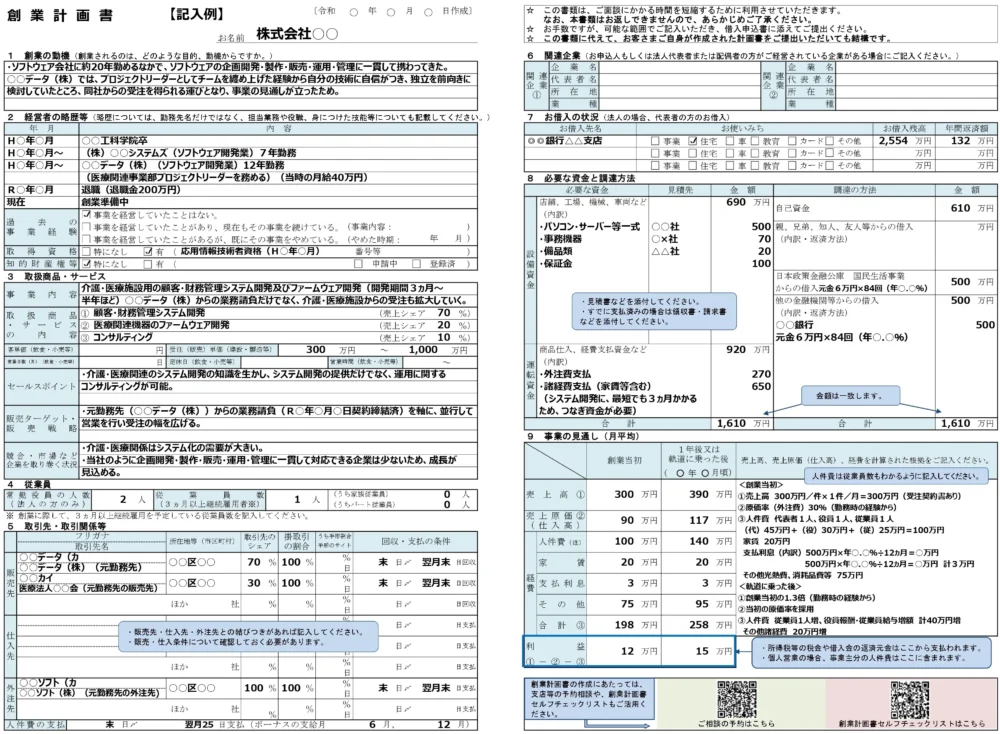

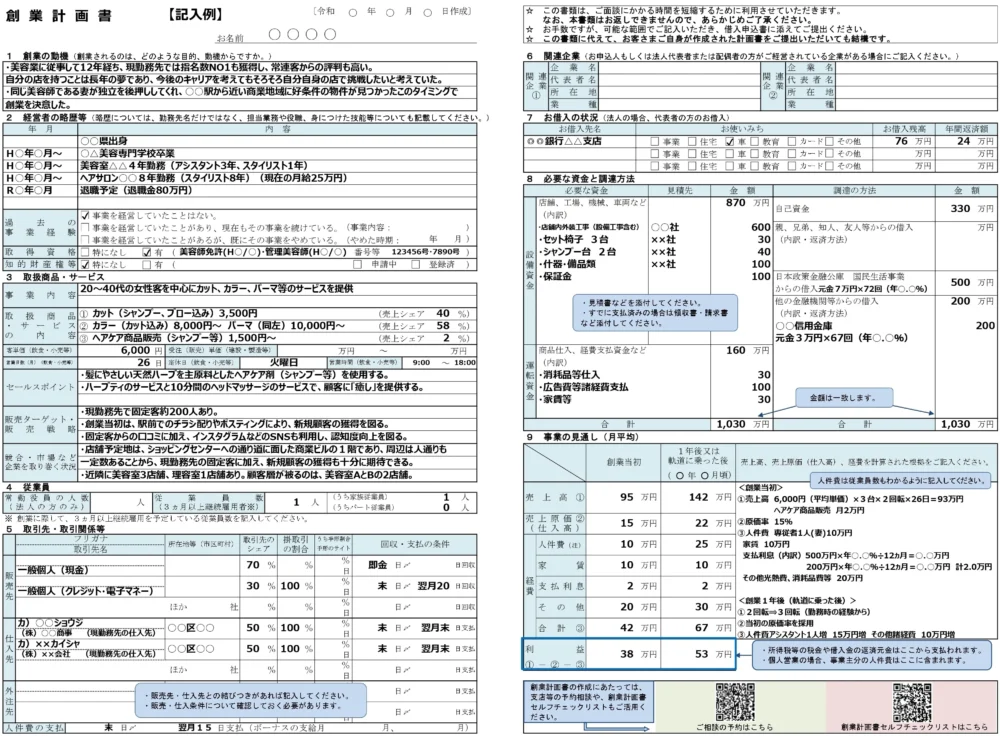

創業計画書は、審査の合否を大きく左右する重要な書類です。日本政策金融公庫のWebサイトにある以下のフォーマットに、根拠と合わせて記載していきます。

▼ 創業計画書のフォーマット

融資担当者からすれば、創業計画書に現実味や説得力がなければ返済能力・返済計画に疑いを持たざるを得ません。事業内容や今後の見込み・戦略、自社の商品やサービスの市場での優位性、売り上げ予測などをしっかりと説明できるような創業計画書を作成しましょう。客観的なデータを用いたものにすることで、創業計画書の説得力がより増します。

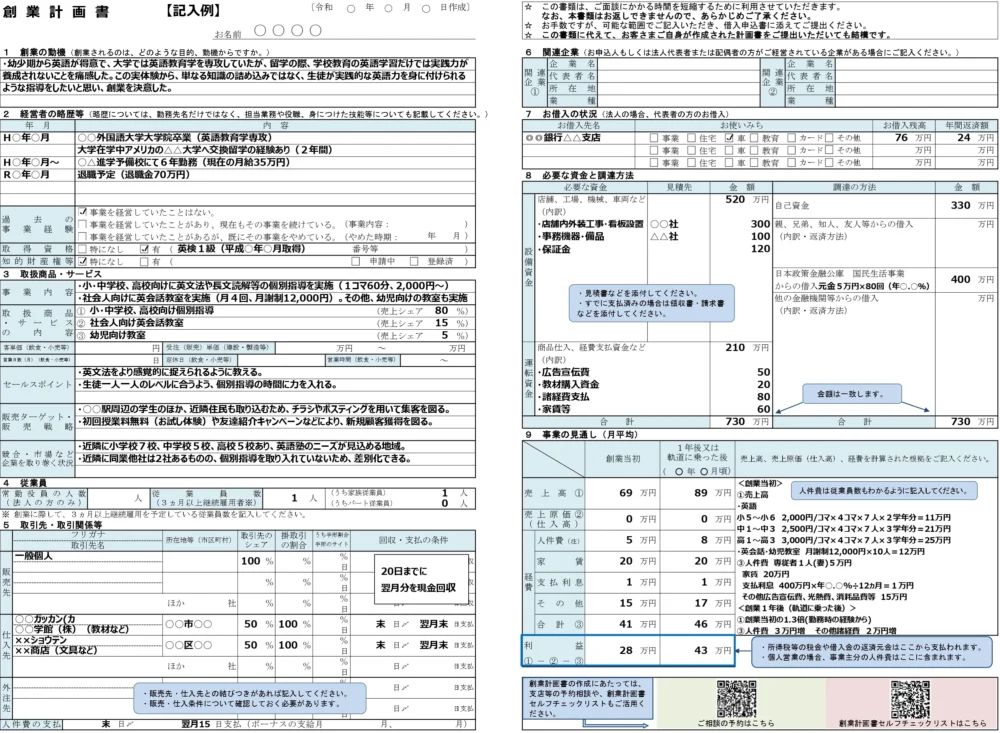

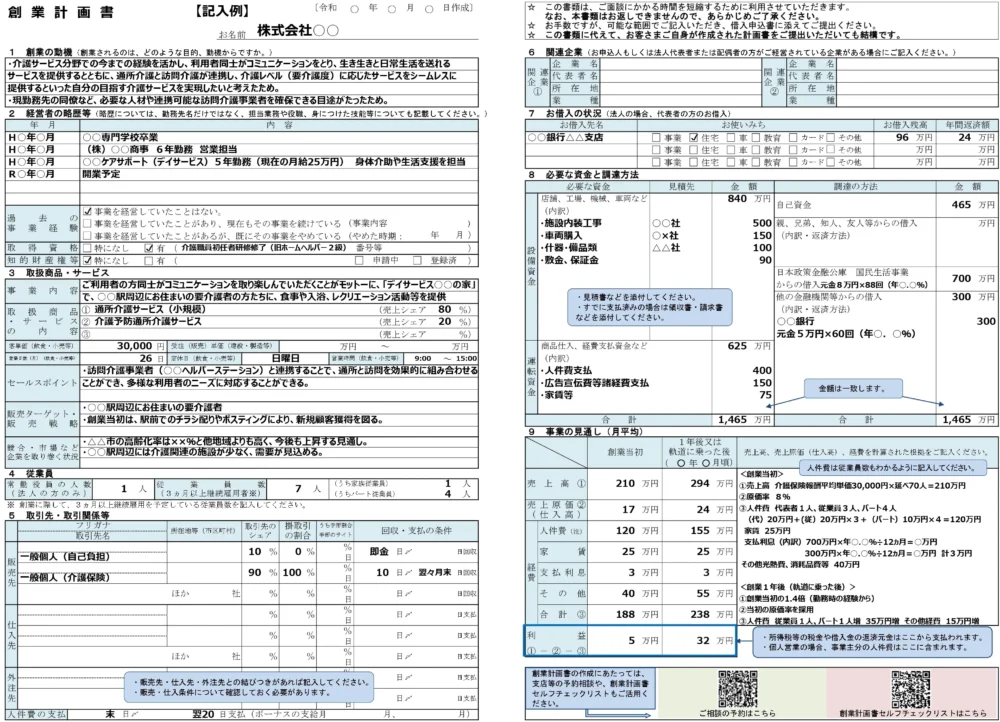

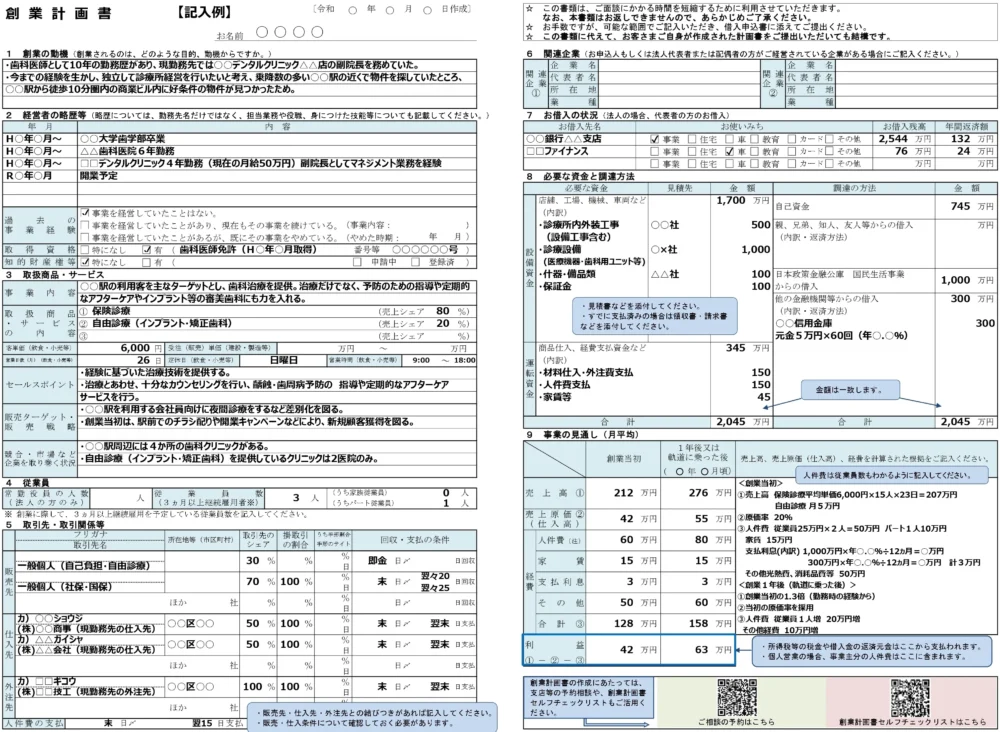

初めて創業計画書を作成する方は、例えば、以下のような記入例を参考にしながら作成すると良いでしょう。

▼内装工事

▼学習塾

▼介護サービス

▼歯科クリニック

▼洋風居酒屋

▼中古自動車販売

▼ソフトウェア開発

▼美容業

ポイント2. 資金使途(お金の使い道)を明確に示す

資金使途(お金の使い道)が明確に示されていると、融資担当者としても融資希望金額が妥当であるかどうかの判断を下しやすくなります。

「創業にあたって従業員を○人雇う予定なので、当面の人件費として××円が必要である。」

といったようなことを、具体的な数字と一緒に提示できるようにしておきましょう。

なお、資金使途には下記のように大きく2つの種類があります。

◆ 主な2つの資金使途

- 設備資金

→設備購入の資金(土地/建物/機械/車/備品など)

→金額が大きいことが多い為、見積書提示が必須になる - 運転資金

→設備資金以外のお金(支払い代金/経費など)

上記の中でも、多くの会社が活用するのは「運転資金」です。そして、運転資金はさらに下記7種類があります。

◆ 7種類の運転資金

- 経常運転資金

→運転資金の代表格。売掛金・受取手形回収までのつなぎ資金。 - 増加運転資金

→売上が増えたことによる、経常運転資金の増加分の資金のこと。

→シンプルに、売上が増えると一時的に資金繰り悪化の対策資金ということ。 - 季節資金

→小売業などで多く見られる、季節変動の売上の波に対応する資金。 - 決算資金

→決算後に発生する大きな税金支払い(消費税除く)のための資金。

→税金発生は黒字経営が前提のため、銀行が貸しやすい資金。 - 賞与資金

→賞与時期の短期的な賞与支給のための資金。

→短期的な資金貸与のため、返済期間は短期になる。

→賞与を出せるくらい会社が好調と判断されるため、銀行が貸しやすい資金。 - (赤字補填資金)

→基本的に銀行は「赤字を補填するために融資をする」という論理は皆無です。

→メインバンクが、顧客からの精緻な経営改善計画書の提出があって資金を出すことはあります。 - 余裕資金

→「経常運転資金+α」の資金のこと。いざという時のために資金を増やすために使われる。

→赤字や、現金が少ない会社は余裕資金は認められない。(黒字/現金がたくさんある時に使うべき)

融資金を設備の導入費用や入居予定のオフィスの家賃に充てたいような場合は、購入するつもりの設備のパンフレットや、入居予定のオフィスの賃料が分かる資料などを併せて提示できると効果的です。

ポイント3. 自己資金を多めに用意する

自己資金は少なくとも融資を希望する金額の10分の1を用意しておかなければならないということは上述しましたが、10分の1というのはあくまでも最低限の金額です。

融資を行う側からすれば、自己資金が多いほうがより安心して融資を行えることは間違いないので、なるべく多くの自己資金を用意しておくことを心がけましょう。(肌感覚ですが、自己資金は1/3程度は用意してから臨むのが良いでしょう)

融資のみに頼って起業しようとしているのではなく、自己資金にプラスして融資によるサポートを希望しているというスタンスは、審査においても好印象につながります。

ポイント4. 面談で熱意を伝える

事業運営は必ずしも順風満帆に進むとは限らず、辛い時期が何度も訪れるものです。そのようなときに心折れずに事業を継続できるかどうかは、事業に対する代表者の思い入れによることが多いです。

状況が芳しくなければすぐに諦めてしまうような相手では、融資担当者としても融資OKの判断を下しづらいでしょう。

面談では、今後の事業計画のことをしっかりとしたロジックで伝えることと同じぐらい、事業に対する自身の熱意や思い入れを伝えることを心がけるべきと言えます。

なお「自分で創業融資に取り組む自信がない…」そんな方は、創業融資の代行サービスの活用がおすすめです。創業融資の代行サービスの手数料や探し方を知りたい方は、下記の記事も参考になるはずです。ぜひご覧ください。

ポイント5. 入念な市場調査で将来性を示す

審査担当者は、事業者の熱意や計画だけでなく、その事業が市場でどのような成長可能性を持つかにも注目しています。業界の市場動向や競合環境、ターゲット層のニーズを事前に調査し、計画書や面談でしっかりと説明できるように準備しましょう。

市場の将来性を裏付けるデータやトレンドを盛り込むことで、事業の信頼性が高まり、審査を通過する可能性が上がります。

◆具体例◆

製造業の場合:たとえば「半導体不足による部品需要の増加」や「国内回帰の製造ニーズ」を挙げ、自社の製品がどのような産業に貢献できるかを説明する。

IT系スタートアップの場合:「業務効率化ツールの市場拡大予測」や「DX推進の国策」などを根拠に、事業の将来性を具体的にアピールする。

カフェ開業の場合:「近年のテイクアウト需要増加」や「地域でのカフェ空白エリア」を調査し、地元ニーズに合致していることを説明する。

こうした具体的な調査結果を盛り込むことで、「なぜ今この事業なのか」「なぜこの地域で成功が見込めるのか」をしっかりと説得力を持って伝えられます。

ポイント6. 日本政策金融公庫の融資に強いコンサルに並走してもらう

日本政策金融公庫の融資は、「提出資料の多さ」や「緻密な事業計画の策定」など専門的な準備が必要です。そのため、本業で多忙を極める経営者がこれら全ての準備を独りで進めるのは大きな負担となります。

日本政策金融公庫の融資審査には、民間の金融機関とは異なる独自の評価基準(着眼点)が存在します。担当者が「何を重視し」「どのような点を懸念材料とするか」を正確に理解していなければ、万全の準備をしたつもりでも、審査落ちするリスクが伴います。多大な時間を投下した結果、融資が実行されなければ、事業の機会損失にも繋がりかねません。

合理的に資金調達を進めるために、「日本政策金融公庫の融資に強いコンサル会社」に並走支援してもらうことが有効な戦略となります。コンサル会社選びで最も重要なのは、以下のようなコンサルタントの実務経験です。

▼日本政策金融公庫向けコンサル会社の選びの重要視点

- 金融機関で10年以上の経験を持つコンサルタントが在籍している

- 日本政策金融公庫の出身者がコンサルタントとして在籍している

上記のコンサル会社は、日本政策金融公庫の審査ロジックを熟知しているため、最短距離で融資を得るための支援が可能です。

結果として、経営者が融資準備の煩雑さから解放され、本業にリソースを集中できます。さらに、融資実行の確実性が高まるだけでなく、資金調達に関する不安やストレスが大幅に軽減されるという心理的なメリットも大きいのです。

なお、「日本政策金融公庫の融資でおすすめの代行会社」について詳しく知りたい方は、以下の記事が参考になるので併せてご覧ください。

日本政策金融公庫の「新規開業・スタートアップ支援資金」でよくある質問(Q&A)

日本政策金融公庫の「新規開業・スタートアップ支援資金」に関して、現場でよくいただく質問をまとめたので、以下にご紹介いたします。

日本政策金融公庫の「新規開業・スタートアップ支援資金」は起業を目指す人は必ず知っておくべき制度

日本政策金融公庫の「新規開業・スタートアップ支援資金」では、民間の金融機関から受ける融資と比べても、利率や返済期間などにおいて、非常に有利な条件で融資を受けることができます。

日本政策金融公庫自体が、創業を目指す人を支援するということをひとつの目的として設立されている金融機関なので、審査に通過しやすいというのも非常に大きなメリットです。

ただ、何も考えずに応募しても審査に通過できるほど甘いわけではありません。審査に通過するためのコツや審査落ちになってしまう理由などをきちんと把握して、必要な金額の融資を勝ち取れるだけの準備をしたうえで、申し込みを行いましょう。

もし日本政策金融公庫の「新規開業・スタートアップ支援資金」の成功確率を上げたいなら、成果報酬1%〜の創業融資コンサルサービス「創業融資代行サービス」にご相談(無料)ください。

「創業融資代行サービス」を活用すれば、銀行・日本政策金融公庫出身のコンサルタントが、新規開業・スタートアップ支援資金 / 創業融資を成果報酬でコンサルをしてくれるので、あなたは「創資金調達の悩みから解放」されます。

\新規開業資金の確率を上げる!!/

「日本政策金融公庫」「銀行」「信用金庫」からの “創業融資” は知識・経験もなしに「なんとなく」で進めると必ず失敗します。創業融資には金融機関の幅広い知見が必要で、成功には一定のノウハウが欠かせません。

「創業融資代行サービス」は、「成果報酬型1%~」で創業融資を支援するコンサルティング(代行)サービスです。これまで2,000件以上の創業融資のご相談を受けて「200万円〜3,000万円の創業融資調達」の実績をあげてきました。そんな我々に、創業融資の相談をしてみませんか?詳しくは、下記サービスのページをご覧ください。

「成果報酬型」創業融資コンサルサービスの詳細はコチラ>

\創業融資の成功率がグッと高まる/

※【毎日 限定5名まで】

_20250924.png)