融資(デットファイナンス)で資金調達したいベンチャー企業の経営者は、こんなことに悩んでいませんか?

ベンチャー経営者A

ベンチャー経営者A創業間もないベンチャーなので、商品・マーケティング・営業力がまだ乏しい。そのため、売り上げが安定しないので資金繰りが厳しい…融資で資金を何とかしたい。

VCやエンジェル投資家から資金を集めることしか知らないが、融資など、他にも資金調達方法があることを知った。今後の資金計画に組み入れたい…。

2010年代まではスタートアップ・ベンチャー企業といえば「エクイティ(返済の必要のない資金調達)」というのが常識でしたが、実は最近、タイミーやBaseconnectのように融資で大型の資金調達をする企業が続々と登場しており、新しいトレンドになってきています。

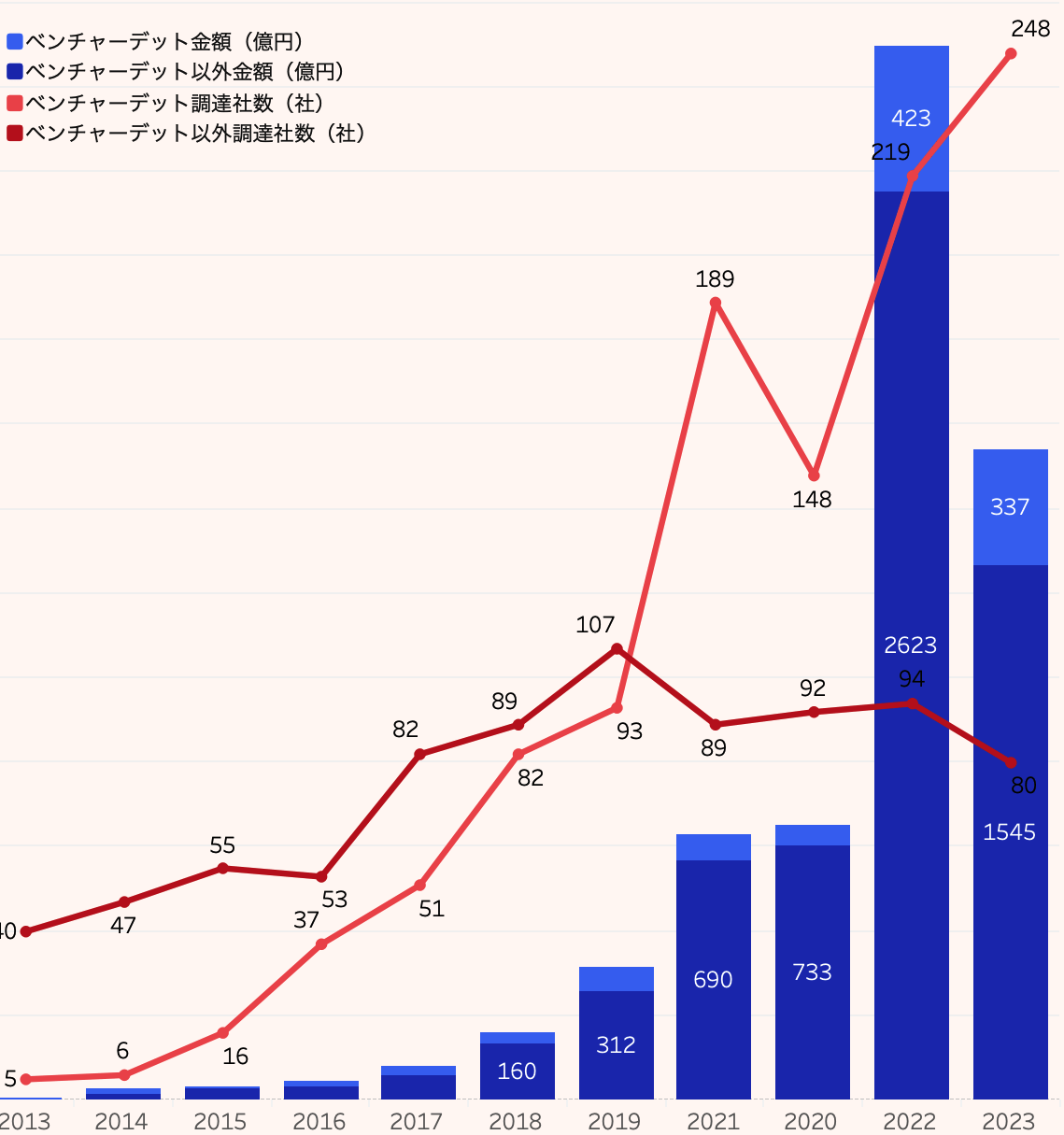

また、日本政府(内閣官房)も「スタートアップ5ヵ年計画」と題して、スタートアップ・ベンチャー企業に対して資金供給に積極的です。そんな背景もあり、ベンチャー企業の資金調達における融資(ベンチャーデット)の割合は、年々増加しています。

◆ ベンチャー企業の融資(デットファイナンス)の活用状況

しかし、ベンチャー企業の融資調達にはメリットばかりではありません。使いどころを間違えると逆に資金が枯渇しかねないので注意も必要です。

筆者は「融資代行プロ」という資金調達サービスでたくさんベンチャー企業の経営者をご支援してきましたが、デットファイナンスが上手な経営者はほぼ全員、経営を安定かつ、堅実な経営を実現している傾向があります。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、ベンチャー企業が取りえる資金調達手法のご紹介と、それぞれの資金調達手法の「やり方」、「メリット・デメリット」、「重要性」、「選び方」などについて解説します。融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

この記事を読むと得られること

- 「つねに銀行口座残高を気にする」経営から解放される

- 自分の好きなときに、好きな事業投資ができるようになる

- 正しい知識を手に入れて、資金繰り安定の経営ができる

- VCやエンジェル投資家以外の調達手法が知れ、資金調達の幅が広がる

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる/

※【毎日 限定5名まで】

ベンチャー企業におすすめの「5つの資金調達方法」(まずは「融資」がオススメ)

まずは、ベンチャー企業でよく活用される代表的な資金調達の方法を5つ紹介します。

「5つの資金調達方法」

- 方法1. 融資

- 方法2. 出資

- 方法3. 補助金・助成金

- 方法4. クラウドファンディング

- 手法5. ファクタリング

それぞれの資金調達方法について、詳しく解説していきます。

方法1. 融資|銀行など金融機関からの資金調達

銀行や信金のような民間金融機関、日本政策金融公庫や商工中金のような政府系金融機関から「融資」を受ける資金調達方法です。最近では「ベンチャーデット」と呼ばれています。

地方銀行などでは、既にベンチャー企業に融資をする動きがありましたが、最近では、メガバンクなどもベンチャーデットへ積極的に参画し始めています。

参考

「ベンチャー企業の成長支援」|経済産業省

「りそな銀行、ベンチャー企業の成長を後押しすることを目的とした融資「ベンチャーデット」を取り扱い開始」|日経新聞

「みずほFG・りそな銀が100億円規模で設立…ベンチャーデット拡大の背景事情」|ニュースイッチ

一般的には、融資した金額に金利を設定して、返済を通じて銀行にも儲けてもらうという仕組みで資金提供がされますが、一部の「今は赤字続きだが、今後に大きく成長が見込まれる有望ベンチャー」に対しては、新株予約権付きの融資が実行されることがあります。

新株予約権付き融資とは?

新株予約権という、株式を購入する権利がついた融資のこと。つまり、「将来、株式に転換できる権利を有する資金」が、融資の一部に混ざっている資金提供の仕組みのことを指します。

新株予約権付き融資については、取り扱いがある金融機関はまだそこまで多くはありません。有名なところだと、民間では「静岡銀行」「東京スター銀行」「横浜銀行」「あおぞら企業投資」などが有名で、政府系も「商工中金」「日本政策金融公庫」が対応しています。

各金融機関HP

静岡銀行 / 東京スター銀行 / 横浜銀行 / あおぞら企業投資 / 商工中金 / 日本政策金融公庫

旧来では、融資をするには「不動産」や「経営者本人」を担保にする融資が主流であったため、ベンチャー企業が融資を活用することはほぼできませんでした。

しかし、金融庁から「銀行も企業の事業性を評価して融資をするように」という方針を受けて、少しづつ、事業性評価による融資が広がりつつあります。

参考

「事業全体を対象とする担保制度の検討」|金融庁

「スタートアップの「成長性」を融資の担保に…新法制定へ、技術力や顧客基盤など想定」|読売新聞

そのため、ベンチャー企業でも融資が受けやすい土壌が整いつつあるため、融資は必ず検討したい資金調達手法となりました。

民間の金融機関から融資

銀行などの民間金融機関から資金調達する場合は、各金融機関が設ける審査基準をクリアすることで資金の提供(融資)を受けることができます。

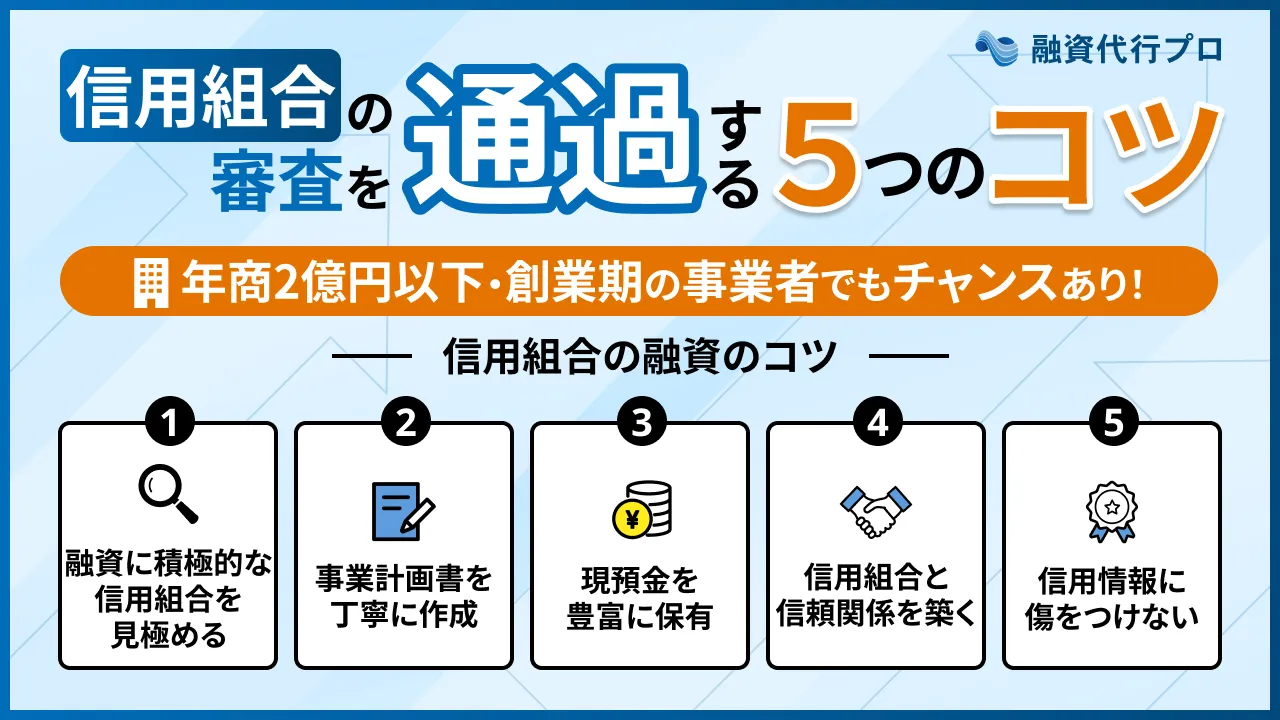

民間の金融機関は大きく分けて、「信用金庫」「信用組合」「地方銀行」「メガバンク」の4種類が存在ます。また、それぞれの金融機関で融資に対しての姿勢に特徴があるので、自分の目的・身の丈に合った金融機関を選ぶことが非常に大切です。

ただし、融資の審査基準は簡単ではありませんので手ぶらで銀行に融資相談をしにいくのは止めましょう。少なくとも、「借入希望金額」「資金使途」「返済財源」「保全」「黒字化の道筋」の5つくらいはシッカリ根拠を準備してから、融資審査に申し込みましょう。

なお、銀行融資審査のコツや必要資料などについてもっと詳しく知りたい方は、下記の記事をご参考ください。

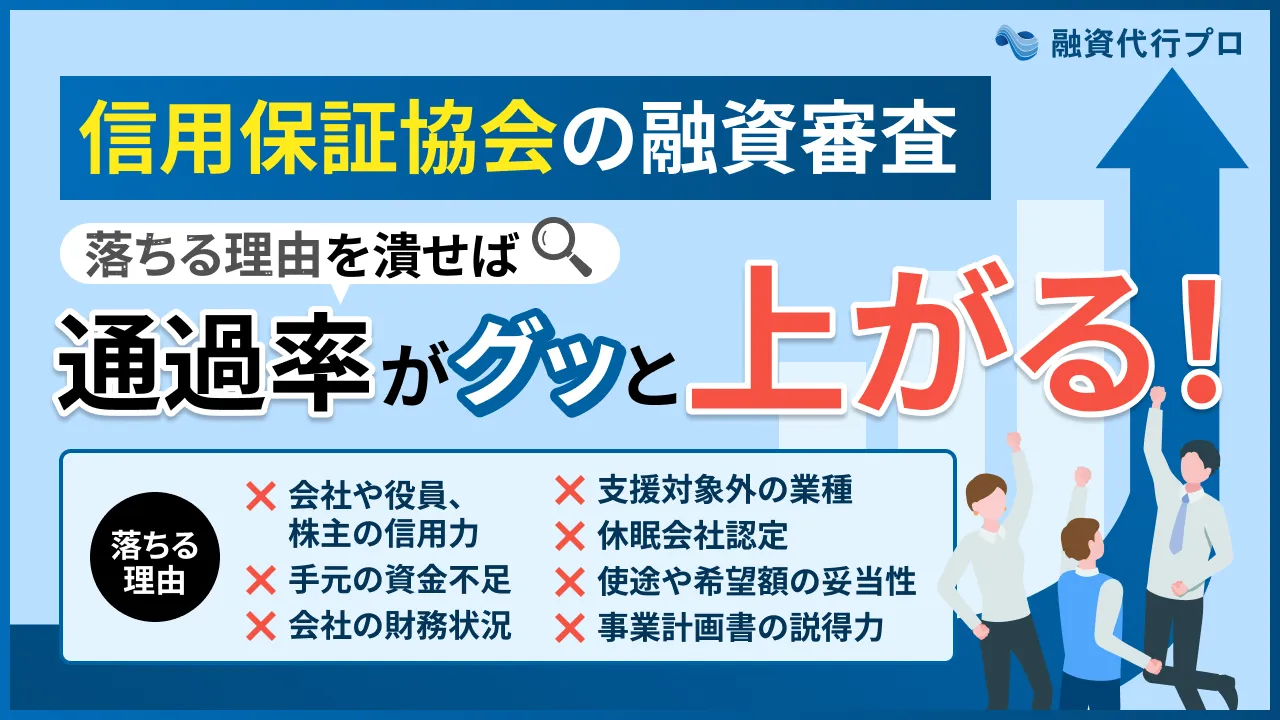

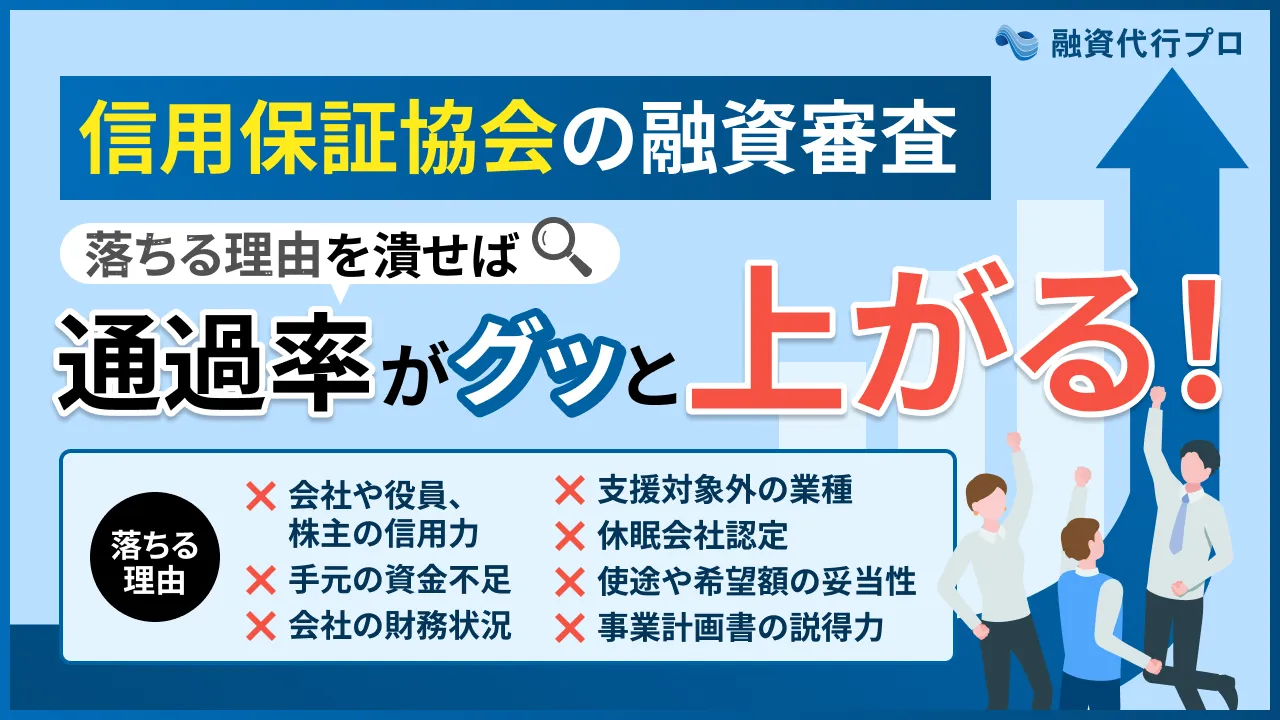

また、創業間もないベンチャー企業は、信用保証協会の信用保証制度を利用するのがおすすめです。信用保証制度を利用すると融資を受ける際の「保証人」となってくれるため、中小企業やベンチャー企業でも融資が受けやすくなります。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる/

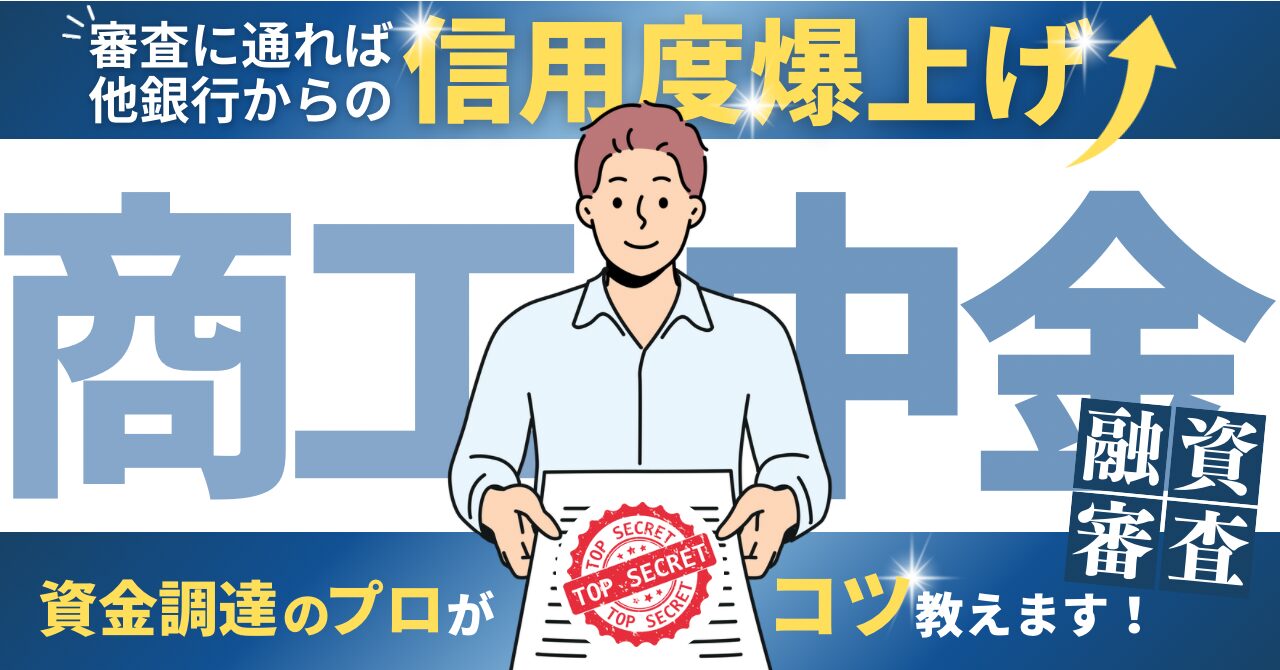

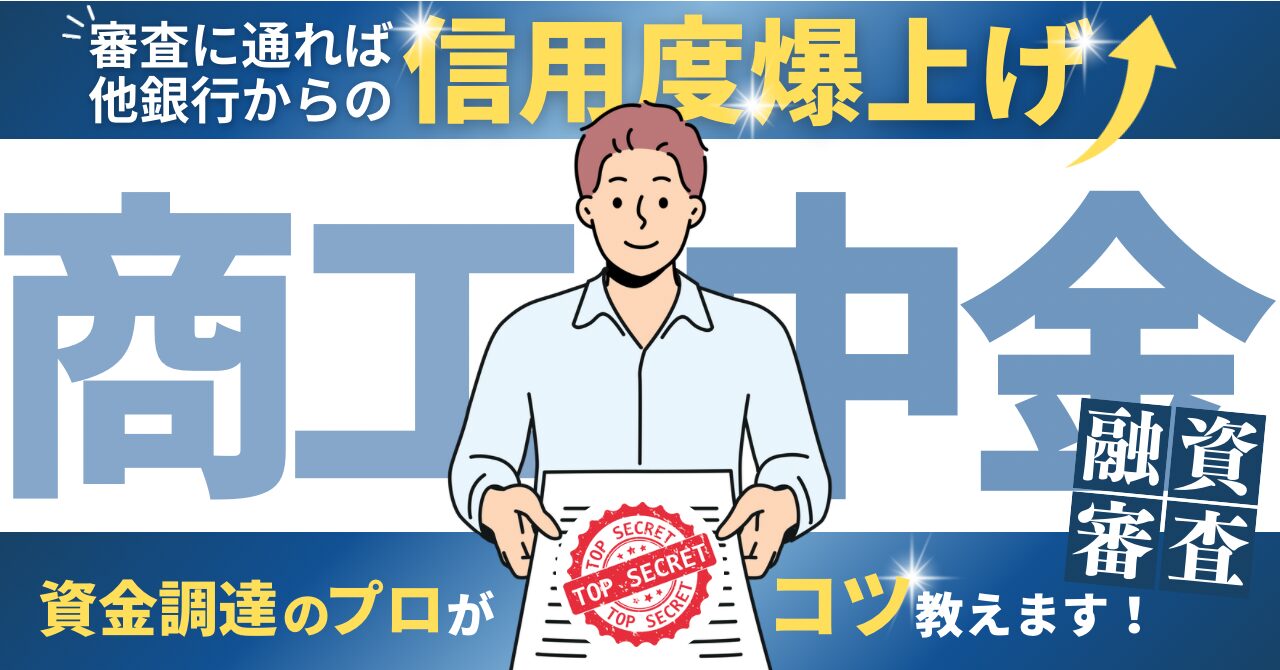

政府系金融機関から融資

融資は政府系金融機関から受ける方法もあります。まだ規模が小さいベンチャー企業は、「日本政策金融公庫(公庫)」から、年商が5億を超えるベンチャー企業は「商工中金」融資を受けることが多いです。

日本政策金融公庫も商工中金も、新株予約権付き融資に対応しています。具体的には、昨今は下記のような取り組みが実施されています。

- 日本政策金融公庫

→新株予約権付融資(スタートアップ支援資金) - 商工中金

→スタートアップ支援の特別新設部署の設置(日経新聞)

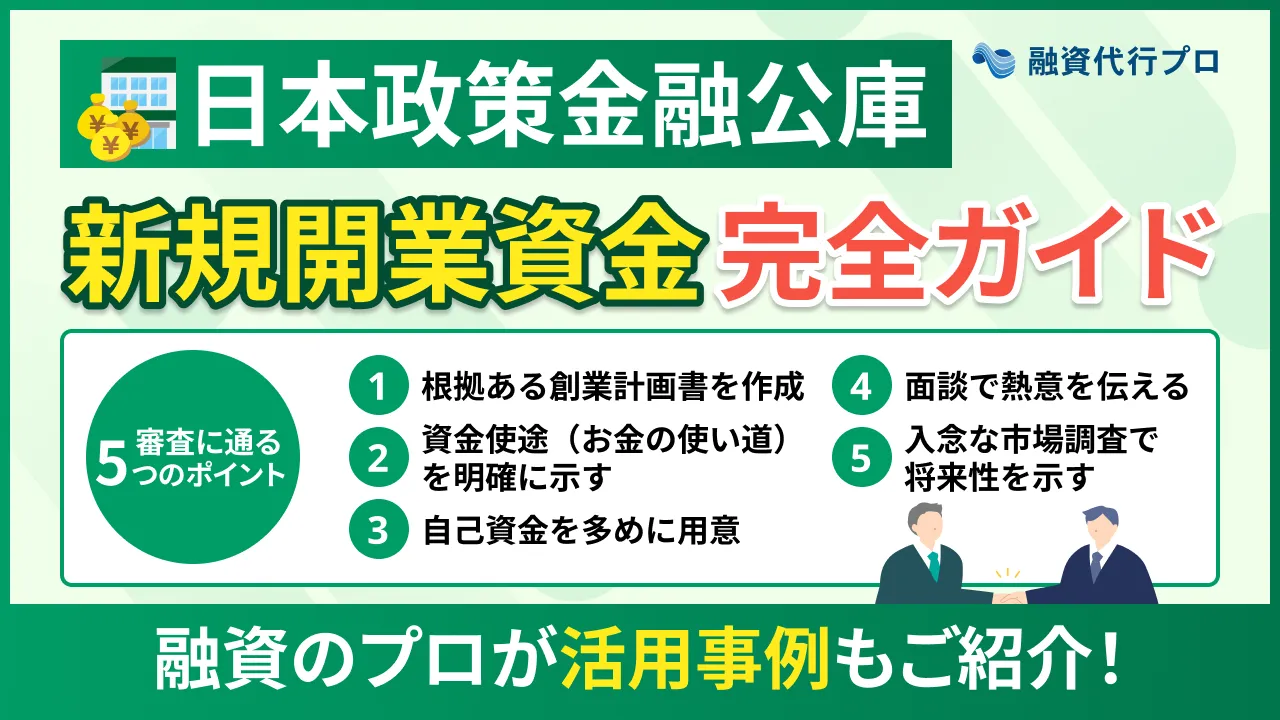

また、日本政策金融公庫の「新規開業資金」は、創業間もないベンチャー企業に向けて無担保かつ無保証人で融資があるため、ぜひとも利用を検討したい制度です。融資限度額は7,200万円(うち運転資金4,800万円)と高額な融資を受けることができます。また、民間の金融機関よりも低金利で返済期間も長いため、少ない負担で借り入れることが可能です。

特に、創業時期の資金調達先としてはとても優れた金融機関です。実際に、スタートアップ向けの融資において1番積極的なのは日本政策金融公庫であるというレポートも散見されます。

ただし、政府系金融機関は融資を受けるまでに時間が掛かります。審査項目が多いことや面談を必要とするので時間と手間が掛かってしまうでしょう。ですから、「今すぐ(数日で)に資金調達をしたい」企業には向いていません。

スタートアップサポートプラザについて

また公庫は、【スタートアップサポートプラザ】という、スタートアップの相談を受ける新設部署を立ち上げました。

スタートアップは新しいアイデアや技術を取り扱い、かつ赤字が当たり前のビジネスであるため、旧来の公庫職員では対応ができない(話についていけない)ことが多く、その結果として、融資できなかった経験がありました。それに対応するため、専門の部署ができたのです。

そのため、スタートアップサポートプラザにはスタートアップの事情に詳しい専門家、スペシャリストが在籍しています。つまり、スタートアップサポートプラザにいる人たちは、スタートアップを審査できるエリートがいるということです。この専門家と面談して『問題ない』と太鼓判をもらえれば、審査通過に一歩近づいたと言っても過言ではありません。

スタートアップが事業の成長に合わせて、公庫との付き合い方を円滑に進められるように設立された部署なのです。

◆ スタートアップと公庫の付き合い方例

| 会社フェーズ | 融資商品 |

|---|---|

| 創業時 | 新規開業資金(創業融資) |

| 立ち上げ期 | 資本性ローン |

| 成長期 | 日本政策金融公庫の中小企業事業 |

専門家との面談方法

スタートアップサポートプラザでの1回の面談は30分~1時間。複数回、面談をしても問題ありません。ただ、予約が殺到しているらしく、面談まで時間はかかるかもしれません…。(筆者も問い合わせたところ、2ヶ月先の予定を案内されました…)

面談を予約するには、まずはスタートアッププラザの電話番号に電話をして予約をすることから始めます。

◆ 各エリアの電話番号

「なぜこの時代に電話受付なの?」と思う方もいるかもしれませんが、電話でフィルタリングをするためのようです。世の中のスタートアップの定義が曖昧なため、対象外の人からも予約が入ってしまわぬように、電話でまずはヒアリングされ、対象と認定されれば面談することができるのです。

スタートアップの対象は、例えば、「5~10年でIPOを具体的に計画している」、「すでにエクイティを受けている」、などです。(創業から年数で決まっているわけではありません)

逆に、「飲食店をやりたい!」などは、対象外です。このような旧来のビジネスは『ビジネスサポートプラザ』へ相談予約をしてみましょう。

ビジネスローン融資

民間銀行や政府系金融機関からの融資が厳しい場合は、ビジネスローンを検討しましょう。

ビジネスローンとは、非金融機関(ノンバンク)が提供する融資商品です。

ノンバンクとは?

預金ができない(機能がない)金融機関のこと。つまり預金はできず、融資だけをやっている金融機関をノンバンクと呼びます。ノンバンクは「怪しい会社」と感じる方もいますが、銀行とノンバンクは役割の違いなだけであって、全く怪しい会社ではありません。

さらに、ノンバンクは「貸金業法」に沿って運営している金融機関であり、「銀行法」に沿って運営される銀行とは法律においても違いがあります。

ノンバンクは「ビジネスローン」「消費者金融」「信販」「リース」「不動産専門ローン」「ファクタリング」など、多くの種類があります。

銀行などからの融資と比較すると、金利が少し高い、調達できる金額が数百~1,000万円と限定的ですが、「審査が緩い」「入金スピードが早い」など大きなメリットもあります。

そのため、「どうしても早く資金調達をしたい」「つなぎ資金を確保したい」などのシーンで活用するのが良いと言えます。

方法2. 出資|投資家からの資金調達

出資とは、投資家に自社の株式を交付する代わりに資金を提供してもらう方法です。このとき受ける出資金は、原則返済の必要がなく、利息もかからないため、資金繰りに悩むベンチャー企業にとって最も向いている資金調達の方法といえるでしょう。

なお、ベンチャー企業では「ベンチャーキャピタル」と「エンジェル投資家」から出資を受けるケースが多いです。以下、それぞれの出資先について解説します。

VC(ベンチャーキャピタル)からの出資

ベンチャーキャピタルは、将来性を見込んだ企業に出資や経営コンサルを行う企業のことです。

積極的に出資やコンサルティングを行ってくれるベンチャーキャピタルは、資金難の解消を目的とするベンチャー企業にとって心強い存在といえるでしょう。なお、ベンチャーキャピタルは創業間もないベンチャー企業に出資し、取得した株式の売却や譲渡によってキャピタルゲインを得ることを目的としています。

ベンチャーキャピタルから出資してもらうためには、まず話を聞いてもらう必要があります。以下にベンチャーキャピタルと接触する方法をまとめました。

- 税理士事務所や会計事務所などから紹介してもらう

- ベンチャーキャピタルセミナーや勉強会に参加する

これらの方法をとることでベンチャーキャピタルと接触することが期待できます。

しかし、ベンチャーキャピタルから出資してもらうためには見込みのある企業でなければなりません。話を聞いてもらう際は、綿密な事業計画を作成して将来性をアピールしましょう。

エンジェル投資家からの出資

出資を受けるには、エンジェル投資家から資金調達する方法もあります。

エンジェル投資家は、企業の資金で投資するベンチャーキャピタルとは違い、個人の資金を出資する投資家のことです。エンジェル投資家は、もともとは経営者や実業家だったケースが多いようです。

エンジェル投資家自身の経験をもとに、事業のアドバイスや人脈の紹介といったサポートも受けられるかもしれません。エンジェル投資家から資金調達する方法は以下の通りです。

- ピッチコンテストに参加する

- エンジェル投資家のセミナーに参加する

- エンジェル投資家とのマッチングアプリを利用する

方法3. 補助金・助成金|国・地方行政から資金調達

資金調達には、政府や地方公共団体などが提供している助成金や補助金を利用する方法もあります。

- 助成金:「厚生労働省が雇用促進を目的とした制度」

- 補助金:「国や自治体が新規事業や創業促進を目的にした制度」

原則返済が不要な点が経営者にとっては嬉しい制度です。しかし、助成金は従業員数や社会保険の加入が条件で、補助金も審査を通過しなければ受け取ることができません。

助成金・補助金は国や自治体から支給されるため、安心感がある点が最大のメリットです。一方、ある程度の余裕がある企業でなければ利用しづらい点がデメリットといえるでしょう。

\ 「補助金申請を丸投げ」するならコレ!/

補助金の申請は、知識や経験なく「なんとなく」で進めると失敗します。失敗するとそれまで掛けた時間や労力が全て無駄になってしまうので、補助金の申請には幅広い知識やスキルがあるパートナーを選びましょう。

「中小企業の融資代行プロ」は、補助金を含めた中小企業の資金調達を得意とするコンサルティング(代行)サービスです。あなたの事業に並走して支援してくれるプロ人材が、補助金の申請代行だけでなく補助金受給までのつなぎ資金の調達も支援することができます。

そんな「中小企業の融資代行プロ」に補助金申請について相談してみませんか?詳しくは補助金申請代行のサービスページをご覧ください。

「補助金ラクラク手放し申請代行サービス」の詳細はコチラ

方法4. クラウドファンディング|一般個人から資金調達

クラウドファンディングとは、事業に共感してくれるインターネット上の不特定多数の人から資金を提供してもらう方法です。SNSやメディアを活用して、事業をPRすることでベンチャーキャピタルやエンジェル投資家から認知されやすくなります。

近年では、クラウドファンディングによる資金調達に成功したベンチャー企業も増えており、今後も活用する企業は増えていくでしょう。また、クラウドファンディングは事業のマーケティングとしても活用できます。賛同者の数によって新規事業の将来性も図ることが可能です。

方法5. ファクタリング|ファクタリング業者から資金調達

ファクタリングは「明日にでも資金が欲しい…!」といった、本当に差し迫った資金繰り困窮状況の資金調達に有効です。

ファクタリングとは、売上債権をファクタリング提供会社に売却し、すぐに現金化することが可能です。急ぎで資金が必要な企業にとっては魅力的な資金調達方法になります。

ただし、回収した売掛金の支払いはかなり高額な手数料がかかるケースが多いため細心の注意が必要です。そのため、最終的な支払いは売却した金額よりも高くなることが多いのですぐに現金化したい場合に限り利用するのがおすすめです。

ベンチャー企業向け「資金調達方法5つ」のメリット・デメリット

上記で紹介する5つの方法をとることで、どのようなメリットを得られるのでしょうか。資金調達を検討するベンチャー企業に向けて、メリット・デメリットを整理しました。

| 資金調達方法 | メリット | デメリット |

| 融資 (デットファイナンス) | 無担保/無保証で資金調達できる 創業後でも資金調達しやすい 株式・経営権を守れる 信用力が付く | 審査期間がある(1~2ヶ月程) 金利支払いがある(0.数%~3%) |

| 出資 (エクイティファイナンス) | 返済義務がない 出資者からアドバイスがある(?) | 上場後、持ち株流出がある 出資比率で出資者意見が強い(自由がない) 調達期間が長期(6ヶ月~12ヶ月) |

| ファクタリング | すぐ現金化できる | 手数料が多額(20~30%) 取引先の信用を失う可能性 契約が手間 銀行融資が不利になる |

| 助成金・補助金 | 返済義務がない 株式・経営権を守れる | 申請タイミングが限定的 自治体への申請・報告が大変 申請から受け取りまで時間がかかる 先にお金が出ていく(後払い) |

| クラウドファンディング | 事業のマーケティングができる 想像以上の資金が集まる場合もある | 資金調達の難易度が高い 手数料が高い(20%前後) |

ベンチャー企業が資金調達する重要性

会社を経営していくには、人件費や商品原価、設備費などさまざまな資金が必要となります。

しかし、ベンチャー企業は会社規模が比較的小さく、売り上げも不安定になりがちのため、資金不足に陥る可能性があります。中小企業庁委託の「企業に関する実態調査」によると、起業時の課題として資金調達と回答した企業は54.9%と最も多いです。

また、企業資金の調達先は自己資金で調達する起業家が多いこともわかりました。このように資金不足を課題にする企業は多く、さらに調達先を自己資金とする起業家が多いため、その他から資金調達することが重要なのです。

\「資金」も「気持ち」もグッと楽になる!! /

ベンチャー企業のベンチャーデット(融資)「4つの注意点」

ベンチャー企業が資金調達をする上で注意すべき内容があります。ここでは、とくに押さえておくべき内容を4つ紹介します。

注意点1. 出資を受ける場合は経営への介入が考えられる

投資家から出資を受ける場合は、経営へ介入されるリスクがあります。投資家は株式の持分比率によっては経営への介入が可能なため、つまりは、経営の自由を奪われる可能性が出てくるのです。

そのため、ある程度出資者の考えに沿った経営をしなければならない場合があります。したがって、経営者と出資者の意見が合わず、対立してしまう可能性がある点が懸念材料といえるでしょう。

一方、出資以外の資金調達である「融資」や「補助金・助成金」であれば、経営の自由を奪われることないため、比較的安心して資金の確保ができるでしょう。

注意点2. 投資契約書の内容に注意する

出資を受ける場合は投資契約書の内容にも注意しましょう。出資を受ける際に投資契約書を結ぶことになります。このときに過度な要求がないか注意深く確認することが大切です。

内容によっては契約の自由を奪われるケースもあるので、一つひとつの項目をしっかり確認しましょう。

注意点3. 融資を受ける場合には返済義務がある

融資を受ける場合は、返済義務があります。例えば、先ほど紹介した日本政策金融公庫の「新規開業資金」制度にも返済義務があります。日本政策金融公庫が定められた期間内に返済する義務があるので出資と混同しないよう注意しなければなりません。

また、返済が難しい場合は、差押えや倒産のリスクもあります。

注意点4. 資金調達を受けるまでの時間に注意する

資金調達には時間が掛かります。出資や融資、助成金や補助金などを受けるには書類の準備、面談、審査が必要となるので手間や時間が掛かかることを覚悟しましょう。

また、資金調達先によって受けるまでの時間が異なります。そのため、いつ受け取れるか気になる方は事前にHPで確認するのがおすすめです。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

ベンチャー企業の「ステージ別」の融資・資金調達方法

最後にベンチャー企業の資金調達方法の選び方について紹介します。資金調達で失敗しないためにも事前に把握しておくことが大切です。ここでは、創業間もないベンチャー企業向けとさらなる事業拡大を目指すベンチャー企業向けの2点を解説します。

ステージ1. 「創業間もない」ベンチャー企業向けの資金調達

創業間もないベンチャー企業は資金調達が行いやすい方法がおすすめです。以下に資金調達が行いやすい方法をまとめました。

- 政府系金融機関(公庫など)や銀行からの「融資」

- エンジェル投資家からの「出資」

- 「クラウドファンディング」

資金調達を考えているベンチャー企業は、まずは日本政策金融公庫などの政府系金融機関が用意する、創業間もないベンチャー企業を支援する「新創業融資制度」を活用しましょう。金利も低く審査も通りやすいので、初めての起業の方でも安心して資金調達をすることができます。

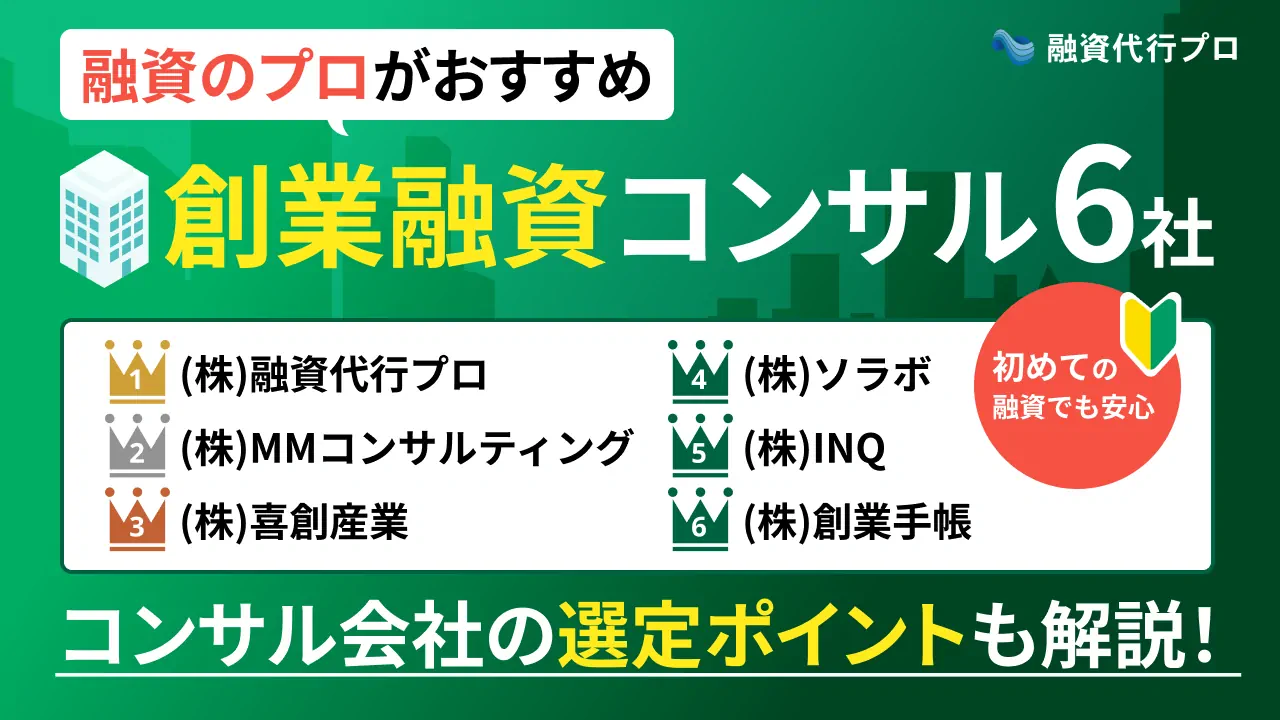

なお、「創業融資を1人で進めるのに不安がある…」そんな方は、創業融資に強いコンサル会社に支援を受けることを検討しましょう。「おすすめの創業融資コンサル会社」については以下の記事で詳しく解説していますので、興味のある方は併せてご覧ください。

また、エンジェル投資家からの出資も同時並行で進めましょう。エンジェル投資家はベンチャーキャピタルに比べて資金調達のハードルは低いため、実績がなくても熱意や斬新なアイデアを気に入ってもらえば出資が受けやすくなるでしょう。ただし、エンジェル投資家とつながることが簡単ではないため、先んじて融資の手続きを進めておくことが重要です。

他にも事業に自信がある場合は、クラウドファンディングの方法を使うとすぐに資金調達できるのでおすすめです。

ステージ2. 「さらなる事業拡大を目指す」ベンチャー企業向けの資金調達

次にさらなる事業拡大を目指すベンチャー企業におすすめの資金調達方法を、以下にまとめました。

- 民間の金融機関からの「融資」

- ベンチャーキャピタルからの「出資」

さらなる事業拡大が見込めるベンチャー企業は、ベンチャーキャピタルからの出資が受けやすいです。ベンチャーキャピタルの出資はエンジェル投資家よりも多くの資金調達を期待できます。また、民間の金融機関も政府系の金融機関に比べて融資の額が高額になります。

ベンチャー企業の融資・資金調達でよくある質問(Q&A)

ここでは、現場で資金調達のご支援をしている筆者がよくいただく質問について、Q&A方式で回答をしていきます。ぜひ、ご参考ください。

ベンチャー企業は、自社に合った融資・資金調達方法を!

自社に合わせた資金調達を行うことで資金不足の課題を解消することが可能です。ただし、エンジェル投資家やベンチャーキャピタルからの出資を選ぶ場合は、「持ち株の流出」や「出資者の経営方針に従う必要がある」などデメリットもあります。

今回は、ベンチャー企業は出資以外にも紹介した、「融資」や「補助金・助成金」といった資金調達方法もがあるので、自社に合った資金調達方法を選択することが大切だといえます。

ベンチャー企業の経営者で、

- 「自分1人では、資金調達が難しい…」

- 「資金調達の時間を、他の業務に使いたい…」

こんなお悩みをお持ちの方は、融資や補助金の資金調達行サービスの「融資代行プロ」にご相談(無料)ください。

「融資代行プロ」のサービスを活用すると、資金調達のプロ人材が、あなたに代わってあなたの会社に有利(ピッタリ)な資金調達方法を一覧から模索し、資金調達を代行してくれるので、「あなたは煩雑・面倒な資金調達の業務から解放」されますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定5名まで】

< 参考外部サイト >

中小企業庁:第3節 起業後の実態と課題

総額54億円の資金調達、舞台裏を語ります(デット編)【後編】

新規開業資金制度|日本政策金融公庫:https://www.jfc.go.jp/n/finance/search/01_sinkikaigyou_m.html

マーケティングで使えるフレームワーク12選!分析手法を具体例で解説!

_20250924.png)