ABLは、企業の保有資産を最大限に活かせる融資ですが、仕組みや特徴を正しく理解しなければ、使いこなすのが難しい融資です。

ABLの活用を検討している方は、以下のようなお悩み・疑問をお持ちではないでしょうか?

ABLはどんな融資?ウチの会社に向いているのか見極めたい」

ABLの特徴・仕組みがわからない…普通の銀行融資と何が違うの?」

赤字・債務超過で財務状況が悪いけど、ABL融資は使えるのかな…!」

ABLを活用すると、不動産を保有していない企業でも無理のない条件で多額の資金を確保でき、スムーズに経営の安定化を図れます。

他の融資制度にはないABLの特徴は、以下のとおりです。

ABL(流動資産担保融資)「3つの特徴」

- 特徴1. 担保となる資産の評価が求められる

- 特徴2. 動産・債権の「譲渡登記」を行う

- 特徴3. 資産の管理状況を共有する必要がある

以下に当てはまる企業がABLを活用すれば、効率的に資金繰りを改善できるでしょう。

- 売掛金や在庫など流動資産を多く保有している企業

- 売上高が急速に成長し、売掛金や在庫が増えた企業

- 機械設備など「固定資産」の規模が大きい企業

ABLは、企業の財務状況よりも資産価値を重視する融資制度です。そのため、財務状況が悪化している企業でも、価値の高い資産を保有していれば十分な資金を確保できる可能性があります。

ABLを活用するメリットやデメリットも理解し、より確実な方法で資金調達を進めましょう。

筆者は「融資代行プロ」という成果報酬型の「融資コンサル」サービスで、これまで多くの会社のABL活用をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、融資のプロである筆者が、「ABLの特徴」や「メリット・デメリット」等、以下の内容を丁寧に解説します。

- ABLの仕組みや従来の融資との違い

- ABLの特徴

- ABLが向いている企業

- ABLのメリット・デメリット

「ABLの仕組みを正しく理解したい」「自社で眠っている資産を活用したい」とお考えの方は、ぜひ本記事を参考にしてください。融資の現場で培ったリアルで濃い内容なので「ブックマーク」して、あとから何度も読み返すことをオススメします。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「ABL融資」の成功率UP /

※【毎日 限定5名まで】

ABL融資(流動資産担保融資)とは、流動資産を担保に受ける融資のこと

ABL(流動資産担保融資)は、企業が保有する流動資産(1年以内に現金化できる資産)を担保に、金融機関から資金を借り入れる融資制度です。

「Asset Based Lending」 という英単語の略称で、会社の在庫や売掛金を「眠った資産」から「成長資金」に変える方法として注目されています。

ABLで担保にできる流動資産は、以下のとおりです。

ABL(流動資産担保融資)の対象資産

- 売掛金(売掛債権)

- 在庫(原材料や商品)

- 機械設備

- 車両

- 受取手形

- 有価証券

その他、豚や牛などの「家畜」、マグロなどの「冷凍水産物」、「穀物」、「ブランド品」などが担保になったケースもあります。これらは企業にとって収益を生み出す資産(事業収益資産)と考えられており、担保に設定することで金融機関のリスクを大幅に軽減できるのが特徴です。

企業の財務状況より「資産価値」「売掛先の信用力」などが重視されるため、赤字や債務超過に陥っている企業でも、融資を受けられる可能性が十分にあります。

ABL融資(流動資産担保融資)の仕組み

ABLでは、まず企業が信用力を補完するために、「売掛金」「在庫」「機械設備」などの流動資産を、金融機関に担保として提供します。金融機関は、評価会社などの外部機関も活用しながら担保資産の価値を算定し、その評価額に応じて融資を実行する仕組みです。

ABL融資の概要は、以下の図解のとおりです。

▼ABL融資の仕組み

の詳細_融資代行プロ.webp)

価格の透明性が高く、処分市場(セカンダリーマーケット)が存在する資産は高く評価される傾向にあります。「在庫や売掛金のデータを正確かつリアルタイムで管理できるか」「事業の継続によって安定したキャッシュフローを生み出せるか」といった点が重視されるのも特徴です。

融資実行後、金融機関に担保資産の所有権は移りますが、企業は資産を引き続き事業に利用できます。「原材料の加工」や「商品の販売」なども可能です。

売掛金を担保に設定した場合も、売掛先から回収した資金をすべて金融機関に渡す必要はなく、運転資金などの用途に活用できます。

このように、ABLでは融資を受けた後も担保資産をそのまま活用することで、安定した事業を続けられる点が大きなメリットです。

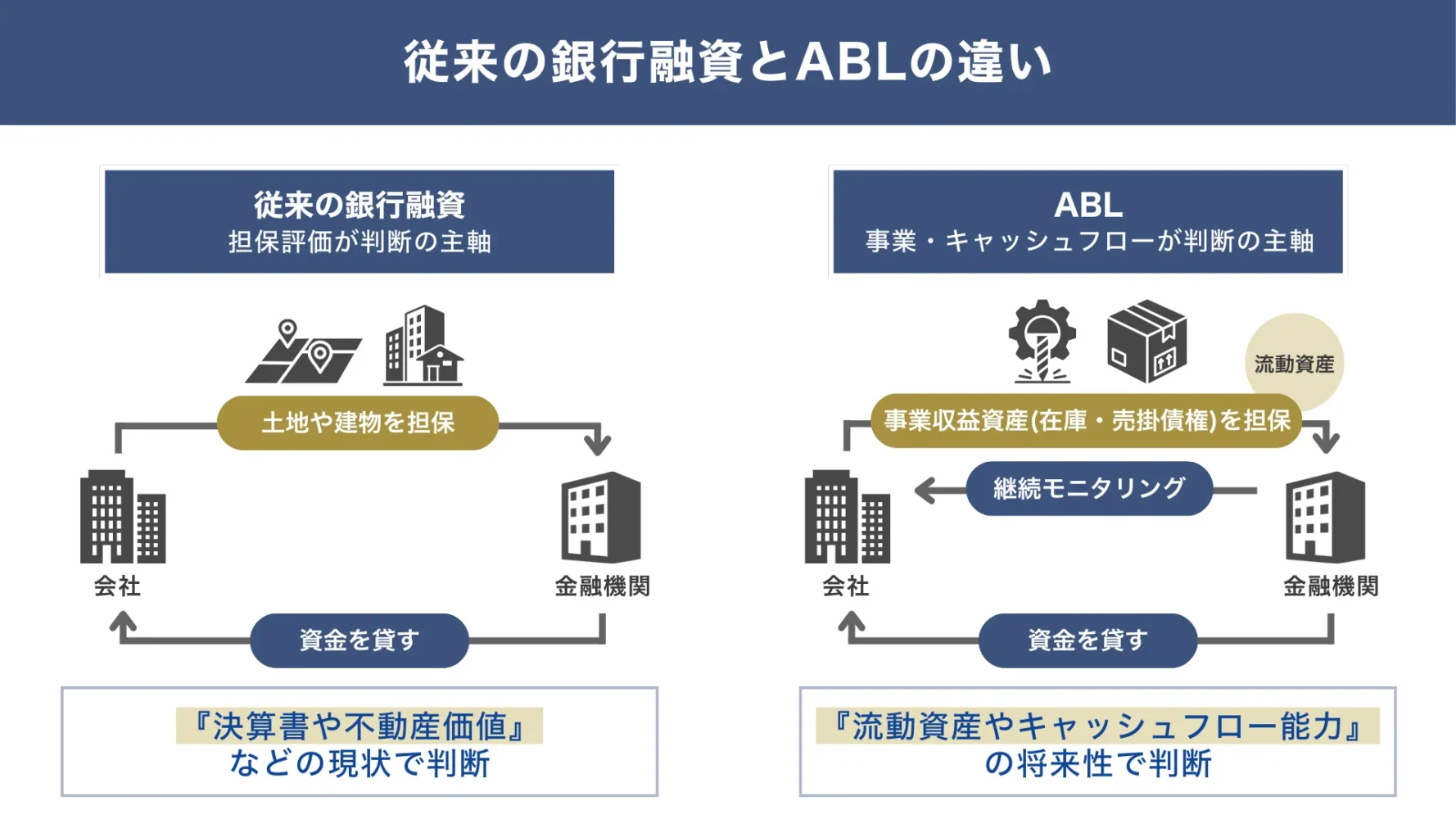

「従来の銀行融資」と「ABL融資」の違い

ABLは、企業活動の根幹を支える「流動資産」に着目することで、従来の融資が抱えていた制約を克服し、事業の継続・成長を後押しする手法として確立されました。

従来からの銀行融資とABLの違いは、以下の図解のとおりです。

▼従来の銀行融資とABLの違い

| 従来の銀行融資 | ABL | |

|---|---|---|

| 担保の対象資産 | 土地や建物などの不動産が中心 | 在庫や機械設備、売掛債権などの「事業収益資産」が中心 |

| 担保の性質 | 価値が固定されており、流動性が低い | 営業活動の中で常に入れ替わりがある |

| 担保の機能・目的 | 資金回収・精算のため | 企業の事業活動を継続するため |

| 担保評価の着眼点 | 客観的な市場価値や簿価 | 事業の継続性や業務遂行能力、キャッシュフローを生み出す力 |

| 審査・管理の重点 | 担保不足の場合は審査が厳しくなる | 融資実行後は継続的なモニタリングが必須 |

| 資金調達の柔軟性 | 評価額によって借入枠に限界がある | 事業拡大に伴い借入枠も増やせる |

過去の決算書や不動産価値を重視する従来型に対し、ABLでは、流動資産の動きや将来的にキャッシュフローを生み出す能力(事業性評価)に注目するのが特徴です。

そのため、資金調達を成功させるには、金融機関側の「目利き能力」に加えて、融資を受ける側の「ビジネス構築能力」も非常に重要となります。

「ABLの資金調達のコンサルを受けたい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、融資の成功を徹底的にサポートします。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\ 「融資に強い」資金調達の成功率UP /

※【毎日 限定5名まで】

ABL融資(流動資産担保融資)「3つの特徴」

他の融資制度にはない、ABLの大きな特徴は以下の3つです。

- 特徴1. 担保となる資産の評価が求められる

- 特徴2. 動産・債権の「譲渡登記」を行う

- 特徴3. 資産の管理状況を共有する必要がある

担保の設定に伴い、さまざまな手続きが増えるため、融資を受ける前にしっかりと把握しておきましょう。

特徴1. 担保となる資産の評価が求められる

ABLの大きな特徴は、金融機関に担保として提供する資産の評価が求められることです。

金融機関は、主に以下のポイントを重視して担保資産の評価を行います。

「売掛金」の評価ポイント

- 売掛先はどのような企業なのか

- 売掛先の信用力がどれくらいあるのか

- 売掛金をどのように管理しているのか など

「在庫」「機械設備」の評価ポイント

- 商品(在庫)にどのくらいの市場価値があるのか

- どのような取引先・顧客に向けて販売しているのか

- 在庫の保存状態や管理体制に問題はないか など

流動資産は種類が多いため、金融機関によっては外部の専門機関に評価を依頼する場合もあります。このとき、評価にかかる費用を企業側が負担する可能性がある点には注意しましょう。

なお、売掛金を担保に入れた場合の融資額は「評価額の9割程度」、在庫や機械設備は「簿価の3〜7割程度」となるのが一般的です。

特徴2. 動産・債権の「譲渡登記」を行う

ABLを利用する際は、資産の所有権が企業から金融機関に移ったことを第三者に対して主張する、「譲渡登記」を行わなければなりません。

ABLは、企業が保有する資産の所有権を金融機関に移転し、完済した時点で担保を戻す「譲渡担保」という方式を取っているのが特徴です。所有権の移転後も資産を使えるのはメリットですが、譲渡の事実が外部からわかりにくく、第三者が誤って資産を譲り受けてしまうリスクがあります。

そのため、融資を受ける際は譲渡登記制度を利用し、「資産の所有権が貸し手(金融機関)にあること」を主張する必要があるのです。

譲渡登記の方法は、担保に入れる資産の種類によって以下の2種類に分けられます。

- 動産譲渡登記:在庫や機械設備などの「動産」が対象

- 債権譲渡登記:売掛金などの「債権」が対象

なお、動産譲渡登記については、「対象資産を個別に登記する方法」「対象資産の保管場所を指定して登記する方法」の2つから選択可能です。

一般的に、数量の変動が少ない機械設備は個別に登記し、入れ替わりが激しい在庫などは保管場所を指定して登記するケースが多く見られます。

特徴3. 資産の管理状況を共有する必要がある

ABLは、担保資産の増減や管理状況について、3ヶ月に1回以上のペースで金融機関に報告・共有(モニタリング)する点も大きな特徴です。

流動資産の価値は、「商品の保存状態」「業績」「売掛先の経営状況」によって変動しやすく、金融機関のリスクも大きく左右されます。資産価値が下がると資金の回収が難しくなるため、金融機関は企業の状況を常に把握し、適切に管理できているか確認する必要があるのです。

金融機関と共有すべき情報について、以下にまとめました。

- 在庫の数量や保管場所

- 売掛金の金額や回収状況

- 機械設備の稼働状況やメンテナンス履歴 など

資産の管理状況を共有しておくと、事業に対する理解を深めてもらえますが、報告書の作成や管理業務の負担が増えてしまう点には注意しましょう。

ABL融資(流動資産担保融資)が向いている企業

ABLを活用した資金調達が向いている企業の特徴は、以下のとおりです。

- 売掛金や在庫など流動資産を多く保有している企業

- 売上高が急速に成長し、売掛金や在庫が増えた企業

- 機械設備など「固定資産」の規模が大きい企業

担保にできる資産を多く保有していたり、高額な機械設備を使用していたりする企業は、ABLを活用することで多額の資金を調達できます。在庫や売掛金が増えやすい「製造業」「卸売業」「運送業」「人材派遣業」「広告代理店」「印刷業」などの業界には、ABLの活用がおすすめです。

上記に当てはまる企業であれば、赤字や債務超過、税金・社会保険料の滞納といった融資を断られやすい状態に陥っていても、十分な資金を確保できるでしょう。

一方、以下の条件に該当する企業は、他の資金調達方法を検討すべきです。

- 季節によって売上の波が大きい企業

- 売掛先が20社未満の企業

- 商品や在庫の数が少ない企業

- 一般消費者向けの事業を展開している企業

業界で言うと、「建設業」「不動産業」「ソフトウェア開発」「飲食業」「小売店」「大型機器製造業」などはABLに向いていない可能性があります。

ABLを受けるべきか迷っている場合は、自社の事業内容や経営状況を上記と照らし合わせながら、利用の有無を検討しましょう。

「ABLの資金調達のコンサルを受けたい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、融資の成功を徹底的にサポートします。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\ 「融資に強い」資金調達の成功率UP /

※【毎日 限定5名まで】

ABL融資(流動資産担保融資)を利用する「7つのメリット」

ABLを利用して資金調達を行うメリットは、以下の7つです。

- メリット1. 不動産担保がなくても多額の資金を調達できる

- メリット2. 赤字・債務超過の企業でも融資を受けられる

- メリット3. 担保を設定することで金利を抑えられる

- メリット4. 所有権が移っても資産は引き続き利用できる

- メリット5. 金融機関と長期的な信頼関係を構築できる

- メリット6. 管理体制の見直しによってコスト削減を図れる

- メリット7. 事業の成長に連動して借入枠が自動拡大する

特に財務状況が悪化している企業は大きなメリットを得られるため、ぜひチェックしてみてください。

メリット1. 不動産担保がなくても多額の資金を調達できる

ABL(流動資産担保融資)における最大のメリットは、不動産担保がなくても、現在保有している流動資産を担保に多額の資金を確保できることです。そのため、担保力が乏しいスタートアップや不動産を保有していない企業、既に不動産担保を使い切っている企業でも利用できます。

従来、多額の融資を受けるには相応の価値がある建物や土地を担保に入れる必要があり、不動産を持たない企業にとっては資金調達が難しい状況でした。しかし、ABLでは事業用資産を担保に設定できる上、借入額も無担保融資より高い傾向にあるため、不動産がなくても十分な資金を得られます。

実際、中小企業庁が公開しているABLの活用事例でも、不動産担保がない、もしくは不足している企業が資金調達に成功しているケースは多いです。不動産だけに頼らず、流動資産を活用して多額の融資を受ければ、資金繰りに余裕を持ってさまざまな支払いに対応でき、安定した経営を続けられます。

メリット2. 赤字・債務超過の企業でも融資を受けられる

ABLは、金融機関が対応しにくい「赤字を抱えている企業」や「債務超過に陥っている企業」でも、融資を受けられる点が大きなメリットです。

通常の融資では、企業の財務状況や返済能力が重視されるため、赤字や債務超過の企業は融資を断られやすい傾向にあります。一方、ABLは「担保資産の価値」「売掛先の信用力」をもとに融資判断を行う仕組みとなっており、財務状況が悪くても審査に通る可能性が高い点が特徴です。

価値の高い資産を保有していれば、経営状況に関係なく、事業の立て直しに必要な資金を十分に確保できるでしょう。赤字や債務超過に陥っている企業が、担保資産の評価額に応じた資金を調達できれば、資金繰りの安定化や事業成長も図りやすくなります。

メリット3. 担保を設定することで金利を抑えられる

ABLでは、企業が保有する「在庫」「売掛金」「機械設備」などを担保として金融機関に提供するため、無担保融資に比べて金利が低いです。毎月のコスト負担を抑えることで、多額の融資を受けても資金繰りに余裕を持ちながら、無理のないペースで返済を続けられます。

通常、無担保融資は借り手(企業)の業績悪化や倒産によって資金を回収できなくなるリスクが大きい点から、金利も高く設定されがちです。しかし、ABLでは返済が滞ったとしても、担保資産の売却や回収によって金融機関の損失リスクを軽減できるため、低金利での融資を受けられます。

毎月の返済負担が軽くなれば資金繰りが安定しやすくなり、余剰資金を設備投資や運転資金に充てることで、事業の成長スピードも高められるでしょう。

ただし、ABLの一般的な金利は2.00〜10.00%と幅広く設定されており、場合によっては資金繰りを圧迫する可能性がある点に注意が必要です。

メリット4. 所有権が移っても資産は引き続き利用できる

ABLで資金調達すると、在庫や機械設備の所有権は金融機関に移転されますが、資産そのものは引き続き利用できます。資産を売却したり金融機関に引き渡したりする必要がなく、融資を受けた後も、生産や販売を止めずに事業を続けられる点がメリットです。

ABLは融資である以上、返済義務が発生するため、企業は事業活動を通じて利益を生み出し、返済に充てなければなりません。担保を提供することで資産が使えなくなると、事業が停滞し、返済原資を確保できなくなる可能性もあるでしょう。

しかし、ABLでは資産の所有権が形式的に移転しても、担保資産をそのまま利用できるため、安定した利益を確保しながら返済を続けられます。

事業所の退去費用や新しい設備の導入費など、所有権の移転に伴う追加コストが発生しない点も、ABLならではの大きな魅力です。

メリット5. 金融機関と長期的な信頼関係を構築できる

ABLでは、担保資産の管理状況について報告する必要がありますが、定期的なコミュニケーションによって金融機関と長期的な信頼関係を構築(リレーションシップバンキング)できます。

通常の融資は、金融機関と共有する情報が「決算書」「試算表」等に限られており、事業について十分な理解を得られない点が大きな課題です。一方、ABLでは担保資産の状況や業績を定期的に共有するため、事業内容を深く理解してもらいやすく、必要に応じて経営アドバイスも受けられます。

報告書の作成にかかる手間は増えるものの、情報共有を通じて信頼性が高まれば、将来的に追加融資が必要な場合も前向きに検討してもらえるはずです。また、担保管理が義務付けられる結果、企業側の在庫・売掛金管理(内部管理体制)が整備され、結果として経営改善にもつながります。

資金調達の幅が広がることで、長期的に安定した財務基盤を築けるため、金融機関からの信用を得られるよう、丁寧かつ迅速な対応を心がけましょう。

メリット6. 管理体制の見直しによってコスト削減を図れる

担保資産の状況を金融機関に報告する過程で、自社の管理体制を見直す機会が生まれ、不要なコストを削減できる点もABLの大きなメリットです。

ABLで融資を受けた後は、企業が保有する流動資産の「数量」「保管場所」「回収状況」などを整理し、金融機関に対して定期的に報告しなければなりません。その過程で、過剰在庫や長期間稼働していない機械設備など、意図せず発生していた「ムダ」が浮き彫りになるため、コスト削減を進められるのです。

ABLを通じて、資金調達とコスト削減を同時に実現できれば、資金繰りにも余裕が生まれやすくなり、結果として安定した経営につなげられるでしょう。

管理体制の見直しによって業務効率化も図れるため、限られた経営資源を本業に集中投資させることで、事業の成長スピードをさらに加速させられます。

メリット7. 事業の成長に連動して借入枠が自動拡大する

ABLでは、事業成長に連動して借入枠が自動的に拡大するため、売上が増えるごとに多額の融資を受けられるようになります。

一般的に、事業成長によって売上が伸びると、それに伴い支出も増えて資金繰りを圧迫しがちですが、ABLでは成長が資金調達の妨げになることはありません。

また、ABLでは資金の出し入れが自由な「当座貸越(コミットメントライン)」形式が多用されるため、機動的な資金調達が可能となります。

借入枠が柔軟に変動する性質を活かして融資を受ければ、特に急成長期や運転資金の需要が大きくなる局面において、高い効果を発揮するでしょう。

ABL融資(流動資産担保融資)を利用する「5つのデメリット」

ABLを利用して資金調達する際のデメリットは、以下の5つです。

- デメリット1. 無担保融資に比べて資金調達までに時間がかかる

- デメリット2. 融資額は評価額の50〜70%程度に設定される

- デメリット3. 担保評価費や保証料などのコストがかかる

- デメリット4. 資産管理の手間が増える可能性がある

- デメリット5. 債権譲渡を売掛先に知られるケースがある

融資実行までに時間がかかりやすい点や、想定よりも借入額が低くなる可能性がある点に注意しましょう。

デメリット1. 無担保融資に比べて資金調達までに時間がかかる

ABL(流動資産担保融資)で気をつけるべきデメリットは、無担保融資に比べて資金調達までに時間がかかることです。

ABLでは、売掛金や在庫、機械設備などの流動資産を担保として活用するため、金融機関は資産価値を正確に把握しなければなりません。また、資産の所有権が金融機関に移転することから、融資を受ける際は「動産譲渡登記」「債権譲渡登記」などの法的手続きも必要です。

その結果、無担保融資よりも審査プロセスが増えて手続きも煩雑化するため、資金調達までに時間がかかってしまいます。

資金調達までに想定以上の時間がかかると、急な資金需要に対応できず、企業にとって大きなビジネスチャンスを逃すかもしれません。

計画的に資金を活用するためにも、ABLを受ける際は、最低でも2〜3ヶ月程度を目安にスケジュールを組み、準備を進めましょう。

デメリット2. 融資額は評価額の50〜70%程度に設定される

ABLの融資額は「評価額の50〜70%程度」に設定されており、実際の資産価値より低く見積もられる点に注意しなければなりません。

「売掛金」「在庫」「機械設備」などの流動資産は、経済状況や保存状態によって価値が変動しやすく、回収不能に陥る可能性もあります。そのため、金融機関は実際の評価額に50〜70%程度の掛け目を設定することで、資産価値が減少した場合のリスクを補完しているのです。

評価額がそのまま借入額に反映されると思って融資を申込むと、必要な資金を確保できず、結果として資金繰りも悪化してしまいます。

資金調達を成功させるには、融資額が低く算定される点を考慮し、担保資産を増やしたり他の資金調達方法を併用したりしましょう。

デメリット3. 担保評価費や保証料などのコストがかかる

ABLは、金融機関が資産価値を評価するための「担保評価費」や、信用保証協会に支払う「保証料」などのコストがかかる点もデメリットです。

「担保評価費」は、金融機関が担保資産の評価を外部機関に依頼する際に発生する費用で、基本的に借り手企業が負担しなければなりません。

また、多くの金融機関では、貸し倒れリスクを軽減するために、信用保証協会が提供する保証制度の利用を融資の前提条件としています。保証料は年率0.68%と低めに設定されているものの、多額の融資を受けるほどコスト負担は重くなり、資金繰りを圧迫するため注意が必要です。

融資実行後の資金繰りを安定させるには、資金調達にかかる総コストを事前に把握し、無理なく返済できる範囲で希望額を設定しましょう。

東京都内で事業を展開する中小企業であれば、自治体が担保評価費等を補助する「ABL制度」を利用することで、コストを最小限に抑えられます。

参考:東京都動産・債権担保融資(ABL)制度|東京都産業労働局

デメリット4. 資産管理の手間が増える可能性がある

ABLでは、担保資産の状況を定期的に金融機関へ報告する必要があり、それに伴って資産管理の手間が増える可能性がある点にも注意しましょう。

金融機関の規則に従って正確に報告しなければならないため、資産状況を整理する中で、管理体制の根本的な見直しが必要になる場合もあります。管理体制の改善はコスト削減や業務効率化につながる一方、進め方によっては担当者の負担が重くなり、通常業務に支障が出るかもしれません。

資産管理の負担を軽減するには、「在庫や売掛金の管理システムを導入する」「業務フローを明確化する」などの方法を取り入れるのが効果的です。

一時的なコストや手間は発生するものの、長期的に見ると業務効率化を進めやすくなり、結果としてコスト削減や利益拡大につなげられます。

デメリット5. 債権譲渡を売掛先に知られるケースがある

売掛金を担保に融資を受ける場合、債権譲渡を行った事実が売掛先に伝わってしまう可能性がある点も、ABLの大きなデメリットです。

ABLを利用する際、金融機関によっては売掛金の信憑性を確認する目的や契約上の義務などから、売掛先に債権譲渡登記の通知を行う場合があります。債権譲渡の事実が売掛先に知られると、ABLを利用したことも伝わってしまい、不信感を抱かれて今後の取引に悪影響を及ぼすリスクが高まるでしょう。

企業側の事情を考慮し、売掛先への通知を行わない金融機関もありますが、どうしても知られたくない場合は、通知の有無を事前に確認しておくと安心です。

ただし、通知が行われなくても、売掛先が法務局で「概要記録事項証明書」を取得した場合は、債権譲渡の事実が知られてしまうため注意しましょう。

ABL融資(流動資産担保融資)の成功事例2選

ここでは、ABLを活用して資金調達に成功した事例を2つ紹介します。

- 事例1. 【製造業A社】ゼロゼロ融資の返済前に機動的な資金調達を実現

- 事例2. 【製造業B社】リスケ中の資金調達でも新商品開発を実現

弊社で資金調達をご支援した事例ですので、ぜひ参考にしてください。

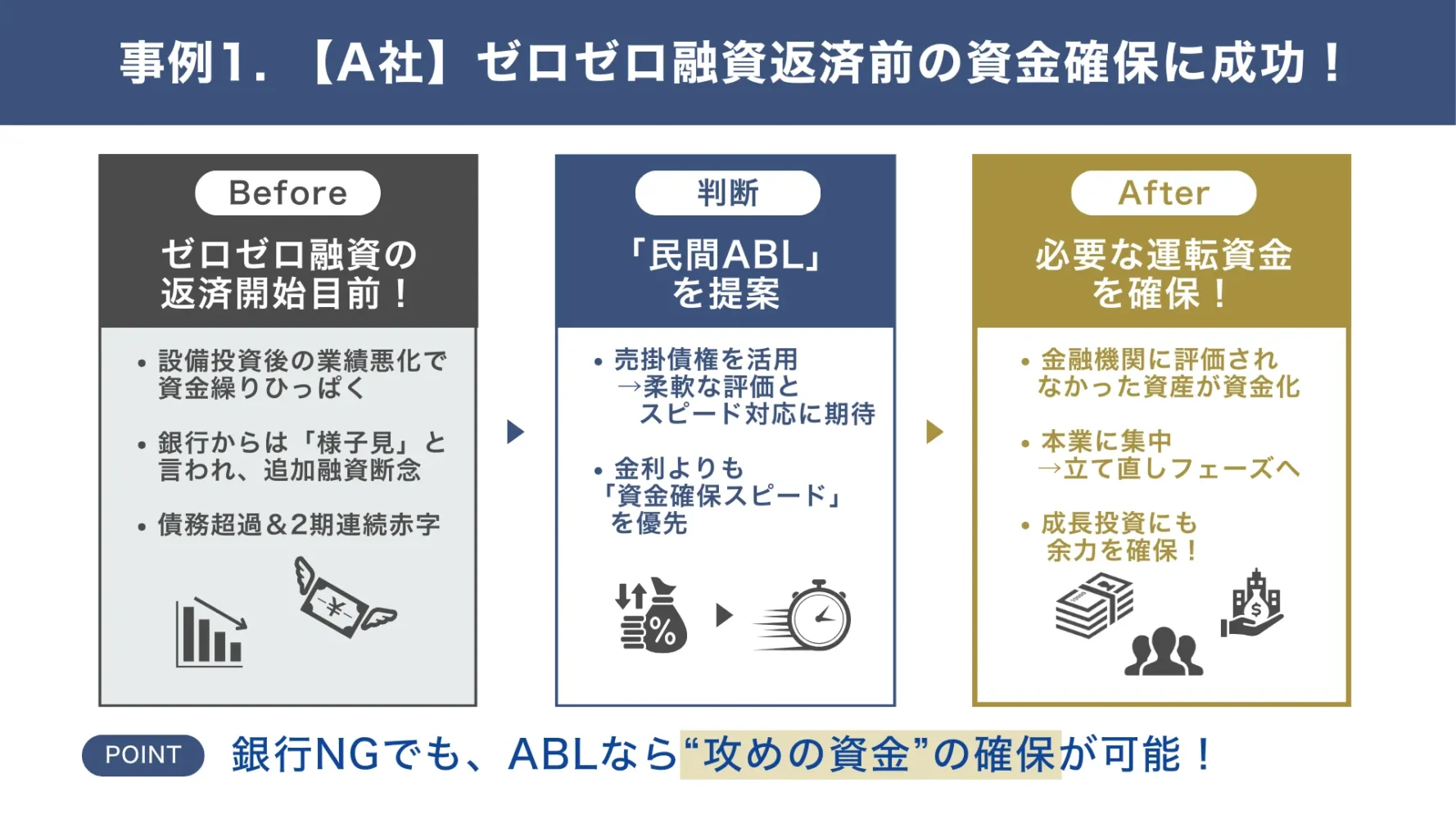

事例1. 【製造業A社】ゼロゼロ融資の返済前に機動的な資金調達を実現

四国で製造業を営むA社は、ゼロゼロ融資の返済が始まることから資金繰りの懸念を強く感じ、弊社にご相談に来ました。

また、A社の当時の状況概要は、以下のとおりです。

▼A社の概要

| 項目 | 内容 |

|---|---|

| 業種 | 製造業(四国) |

| 年商 | 10億円 |

| 財務状況 | 債務超過かつ、2期連続赤字(ただし改善の兆しあり) |

| 主な資金調達方法 | ゼロゼロ融資 |

A社の課題

- コロナ禍以前の大型設備投資と、その後の業績悪化で資金繰りが逼迫

- ゼロゼロ融資の返済開始時期が迫り、追加の運転資金が急ぎで必要

- メインバンクに融資の相談をするも「様子を見ましょう」との回答

- 事業の立て直しに向けた「機動的な資金」が不足している状況

A社は、メインバンクから「様子を見ましょう」という実質のゼロ回答(融資はできないという意味)をきっかけに、弊社への相談に踏み切りました。

弊社の融資コンサルタントが財務状況や保有資産を調査した結果、以下の理由から、柔軟な対応が期待できる「民間のABL」が適切だと判断しました。

民間のABLを提案した理由

- 売掛債権の価値を最大限に評価してもらえる可能性があったため

- 状況に応じた柔軟な増額対応など、機動的な資金調達への期待があったため

- 金利負担が増加しても、事業再生に必要な運転資金の確保を優先すべきだったため

その結果、A社は以下の成果を得ることができました。

- 必要な運転資金の確保

→事業運営の安定化と、成長投資の余力を獲得 - 経営改善への集中

→資金繰り不安が軽減され、本業の立て直しに注力 - 「眠れる資産」の有効活用

→金融機関では評価されなかった資産の価値を最大限に発揮

A社の事例から、厳しい経営状況でもABLを活用すれば、事業再生や事業成長を後押しできる可能性があることがわかります。

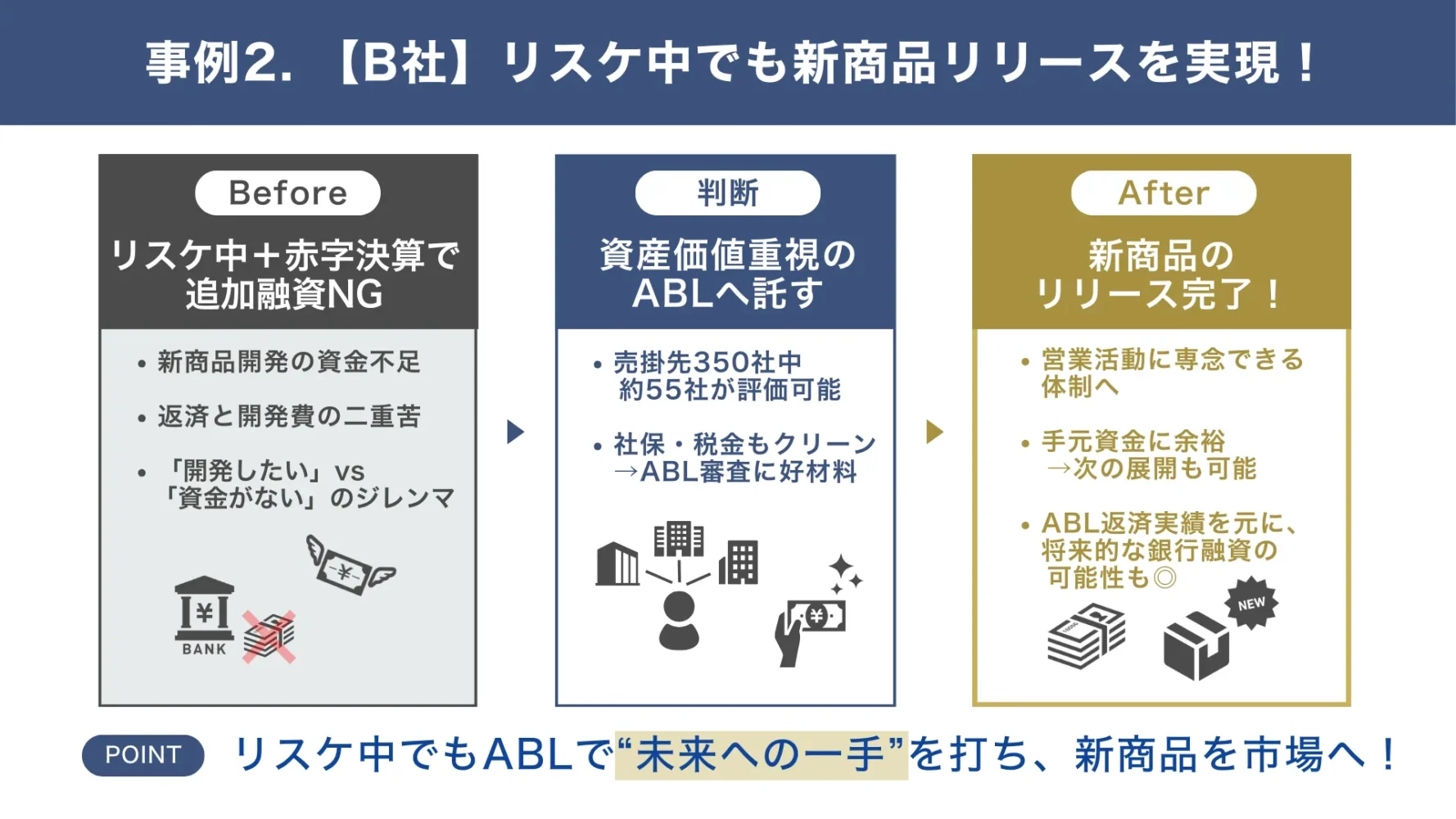

事例2. 【製造業B社】リスケ中の資金調達でも新商品開発を実現

東北地方で精密機器の製造業を営んでいるB社は、リスケ中という厳しい経営状況の中、新商品開発が資金不足で頓挫するという課題に直面していました。

B社の当時の状況概要は、以下のとおりです。

▼B社の概要

| 項目 | 内容 |

|---|---|

| 業種 | 医療機器製造業(東北) |

| 年商 | 20億円 |

| 財務状況 | 2期連続営業赤字、リスケ中(元本一部返済) |

| 主な資金調達方法 | コロナ融資(返済中) |

B社の課題

- 新商品開発に伴い追加費用が発生し、資金繰りが逼迫

- コロナ融資の返済開始と、既存借入れの元本返済による二重苦

- リスケ中のため、金融機関からの追加融資が難しい状況

- 新商品開発を進めたい意思と資金不足によるジレンマ

「事業継続のために新商品開発は止められない」という代表の想いはありつつも、金融機関からは良い返事をもらえず八方塞がりの状態でした。そこで「他に何か手はないか」と模索し続けたところ、決算書の数値だけでなく「資産価値」を評価してもらえるABLにたどり着きました。

B社がABLの活用に踏み切った背景は、以下のとおりです。

ABL活用が実現した背景

- 豊富な売掛先があったため:約350社の取引先があり、そのうち約55社が評価対象

- クリーンな納税状況だったため:社会保険料や税金の滞納なし

ABLによって新商品開発の資金を調達した結果、B社は以下の成果を得ることができました。

- 新商品のリリース

→資金ショートを回避しつつ、新商品開発・市場へのリリースを完了 - 営業活動への専念

→資金繰りの悩みが解消されたことで「攻め」の業務に割く時間を確保 - キャッシュフローの改善

→手元資金に余裕が生まれたことで、次の展開に進むための時間を確保 - 正常化へのロードマップ

→2〜3年でABLを返済し、実績を作ることで銀行融資のチャンスを拡大

上記の事例から、リスケ中や赤字決算でも、将来に向けた融資を受けられることがわかります。

ABL融資(流動資産担保融資)で資金調達する流れ

ABL(流動資産担保融資)で資金調達する流れは、以下のとおりです。

金融機関に相談する

すでに取引実績のある金融機関を選ぶと、相談をスムーズに進められます。特に、「商工中金」と融資取引がある場合は、ABLにかなり詳しい金融機関なので、必ず相談してみましょう。

一方で、取引のある金融機関が対応してくれない場合は、ノンバンクのABLの活用がおすすめです。

融資の申込みをする

相談の結果、ABLの利用が妥当だと判断された場合は、金融機関に融資の申込みを行います。申込みの際は、通常の申込書以外に、担保とする資産の種類に応じて以下の書類が必要です。

▼ABLの必要書類

| 売掛金 | ・譲渡担保対象売掛先・棚卸資産一覧表 ・譲渡担保対象売掛先明細書 ・概要記録事項証明書(債権譲渡登記のもの) ・売掛先との取引内容や実績を証明する資料 ※取引基本契約書、売掛先が発行した発注書・支払通知書、自社が発行した納品書・請求書、振込口座の預金通帳など |

|---|---|

| 在庫や機械設備など | ・譲渡担保対象売掛先・棚卸資産一覧表 ・棚卸資産売上代金入金口座届出書 ・概要記録事項証明書(動産譲渡登記のもの) |

金融機関によっては追加資料の提出を求められる場合もあるため、事前に確認しておきましょう。

金融機関の審査を受ける

企業の財務状況や収益性、成長性、返済能力などを審査し、金融機関の基準を満たしているかどうかで融資の可否が判断されるのが一般的です。

流動資産の評価を受ける

企業が保有する流動資産について、どの程度の価値があるのか、提出書類をもとに金融機関が調査を実施します。

融資契約を締結する

融資契約を結ぶ際は、契約書に記載されている「金利」「返済期間」などの条件を細かくチェックしておくことが大切です。

登記手続きを行う

登記手続きは、あくまで所有権の移転を主張することを目的としているため、融資実行後も担保資産はそのまま使い続けられます。借入金を全額返済した後に、担保の所有権が借り手(企業)に返還される仕組みです。

ABLの大まかな流れを把握し、スケジュールに余裕を持って準備を進めましょう。

「ABL融資に詳しい専門家に並走してもらいたい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、融資の成功を徹底的にサポートします。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\ 「融資に強い」資金調達の成功率UP /

※【毎日 限定5名まで】

「ABL(流動資産担保融資)」についてよくある質問

ABLについてよくある質問を、下記にまとめました。ちょっとしたトラブルを回避するための参考にもなるので、ぜひチェックしてみてください。

ABL(流動資産担保融資)の特徴や仕組みを理解して資金調達に活かそう!

ABLの特徴や仕組みを理解した上で融資を申込めば、企業が保有する資産の価値を最大限に活かしながら、多額の資金を調達できます。

ABLの特徴や向いている企業は、以下のとおりです。

ABL(流動資産担保融資)「3つの特徴」

- 特徴1. 担保となる資産の評価が求められる

- 特徴2. 動産・債権の「譲渡登記」を行う

- 特徴3. 資産の管理状況を共有する必要がある

- 売掛金や在庫など流動資産を多く保有している企業

- 売上高が急速に成長し、売掛金や在庫が増えた企業

- 機械設備など「固定資産」の規模が大きい企業

ABLは担保資産の提供が前提となるため、評価額に応じて融資額が決定される点や、「登記手続き」「金融機関への定期的な報告」が求められる点は押さえておきましょう。必要な手続きを確実に行い、丁寧なコミュニケーションで金融機関との関係を築くことで、将来の資金調達も有利に進めやすくなります。

本記事はここまでになりますが、繰り返し読み返して理解を深めるためにも、「ブックマーク」して、あとから何度も読み返すことをオススメします。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、ABLを活用した資金調達を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「ABL融資」の成功率UP /

※【毎日 限定5名まで】

本記事で紹介した内容をもとに、ABLを効果的に活用し、資金繰り改善や事業成長にお役立てください。

_20250924.png)