会社が赤字決算で、今後の業績・資金繰りのために融資を検討している経営者であれば、下記のような悩みや不安をお持ちではないでしょうか?

会社が赤字決算になってしまった。「赤字になったら銀行融資は厳しい」と聞いているが、本当に無理なのかな…?もし、赤字でも資金調達できる方法があるのであればぜひ知りたい…!

知人の経営者は、「赤字決算でも融資が受けられた。」と言っていた。どうして…?実は今期、赤字になりそうなので、今から赤字決算でも資金調達をできるコツや注意点を知っておきたい。

どんな経営者でも、業績が伸びず、赤字決算になってしまうことはあり得ます。その場合、資金調達は可能なのでしょうか?

実は、赤字決算の会社でも、赤字の内容次第では資金調達は十分可能です。やり手の経営者は、赤字決算であっても安定かつ、堅実に資金調達をおこなっています。

筆者は「御社の社外CFO」という財務・資金繰りコンサルティングサービスで、たくさんの経営者の「資金繰り」「資金調達」をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|中小企業の融資代行プロ

2.財務コンサル|御社の社外CFO

3.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の法人〜売上80億の法人

1人法人〜個人事業主

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事は、赤字決算を出してしまったが資金調達を考えている経営者に向けて、下記3点について解説・アドバイスをするものです。

本記事の内容

- 「銀行融資が可能な3つの赤字状況」「難しい3つの赤字状況」

- 赤字決算でも資金調達できる6つコツ

- 赤字決算で資金調達する際の3つの注意点

本記事を読めば、あなたの赤字決算の資金調達方法の知識は他の経営者と比べても格段に上がります。

本記事で得られるメリット

- 赤字でも資金調達ができる

- 日々の資金繰りの不安から解放される

- 銀行口座の残高を気にせず、資金を使える

- 会社が安定して、精神状態も安定する

\赤字でも融資を受けるなら!!/

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の社外CFO” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定5名】資金の不安がスッと消える/

※口だけじゃなく、しっかり並走いたします!

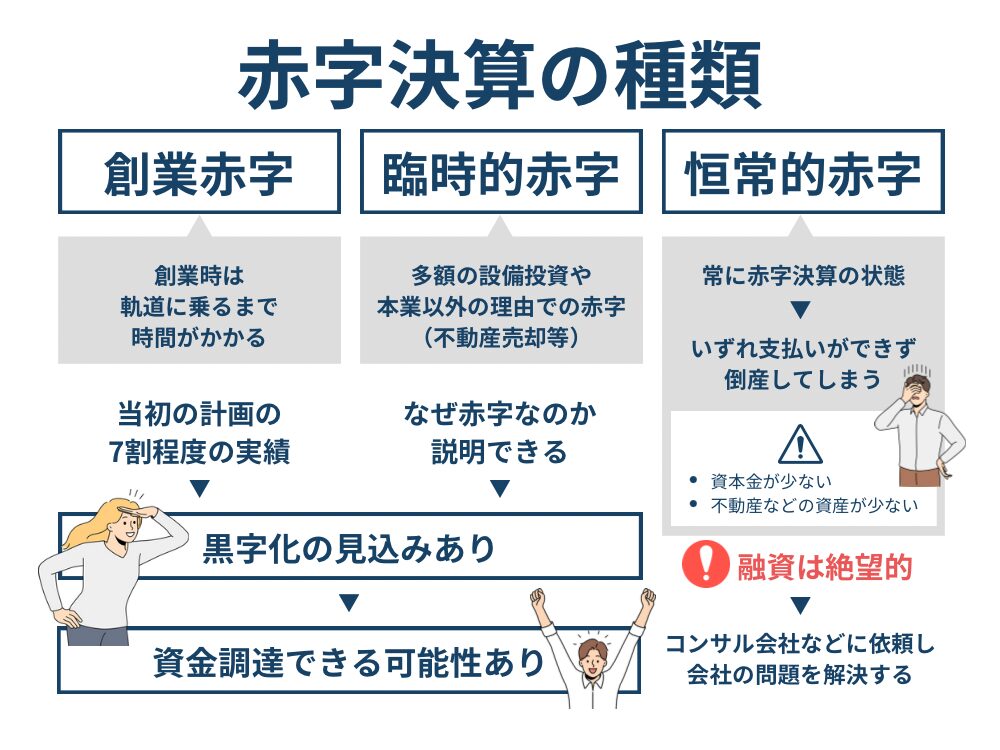

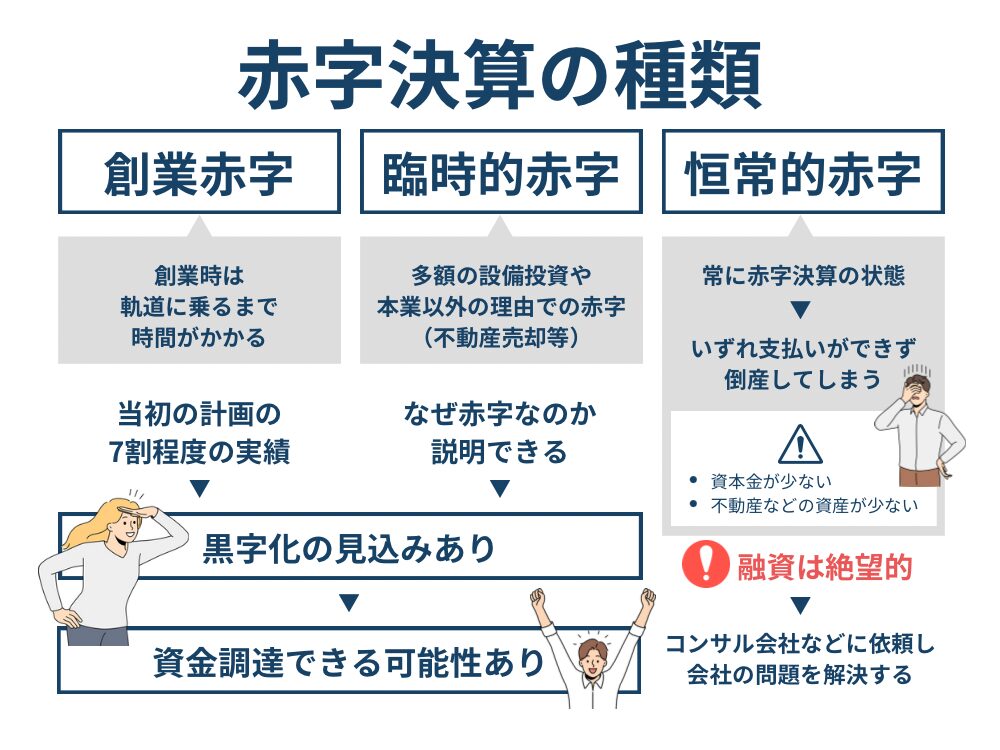

赤字決算でも融資・資金調達ために、知っておくべき「赤字決算の種類3つ」

赤字決算はネガティブなイメージであり、たしかに、銀行は赤字決算を極端に嫌がります。なぜなら、銀行は「赤字=返済原資がない」と考えるからです(ここ重要です)。

つまり、「利益が出ていないなら返済できませんよね?」と捉えるのです。

しかし、国税庁の調査では平成29年度において全国約269万社ある法人のうち、実に62.6%が赤字決算となっており、赤字決算は決して珍しい事象ではないことが分かります。では、赤字決算の会社でも資金調達はできるのでしょうか?

結論、赤字でも資金調達は可能です。

赤字決算には大きく分けて下記の3つの種類があり、すべてが悪いわけではありません。

◆ 3つの赤字決算の種類

- 創業赤字

- 一時的な赤字(臨時的赤字)

- 恒常的赤字

上記のうち「創業赤字」「臨時的赤字」については資金調達の可能性があります。しかし、「恒常的赤字」の場合には資金調達はほぼ絶望的です。

それでは、赤字決算の3つの種類について、それぞれ詳しく解説します。

種類1. 創業赤字

赤字決算のひとつ目は創業赤字です。創業赤字とは、その名のとおり創業時に支出が増えて赤字になっている状態です。

創業時は、業績が軌道に乗るまで相応の時間がかかります。このため、創業時はたとえ赤字決算であってもそこまで問題視されないことが多いのです。もちろん創業計画書に収支が下回っている場合は、計画の見直しが必要です。

それでも、月次の売上が伸びており、3年以内に黒字化されることが具体的に見込まれ、当初の計画の7割程度の実績があるならば、赤字決算であっても資金調達できる可能性はあるのです。

種類2. 一時的な赤字(臨時的赤字)

続いての赤字決算のパターンは臨時的赤字です。「多額の設備投資」や「本業(営業利益)以外の理由で赤字」など、一時的に赤字決算になっている場合が該当します。

例えば下記のような場合、「一時的な赤字である」ことをしっかり説明すれば、銀行も赤字理由には寛容になるでしょう。

◆ 一時的な赤字の事例

- 工場の効率を上げるために新しい機械を購入した

- 営業利益はプラスだが、大きな特別損失が出てしまった

→含み損のある不動産を売却した、等 - 役員が退職し役員退職金を支払った

- 不良在庫を処分し、処分損が発生した

また、新規事業を立ち上げたり、事業拡大のためにお金を使っている最中で、それは近いうちに回収見込みがある場合は、その年度は赤字決算になっていても、将来的に黒字化が見込めるのであれば金融機関は融資してくれるでしょう。

なぜ赤字決算になっているのか理由が分かっていれば、問題視されることは少ないのです。

このケースでも、融資が必要な理由と使途、一時的に赤字になっている理由が明快に説明できれば、資金調達できる可能性はあります。

\財務コンサルで赤字でも融資を受けよう!!/

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の社外CFO” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定5名】資金の不安がスッと消える/

※口だけじゃなく、しっかり並走いたします!

種類3. 恒常的赤字

赤字決算でもっとも危険なのは恒常的赤字です。これは会社が「常に赤字決算になっている状態」です。会社の支出が恒常的に収入を上回っているため、いずれ仕入れ代金などの支払いができず倒産してしまうでしょう。

とくに資本金が少なかったり、不動産などの資産が少なかったりする企業は注意が必要です。金融機関は融資が焦げ付くことを非常に嫌います。そのため恒常的赤字に陥っている企業への融資は、ほぼ絶望的です。

この場合は、優秀な財務コンサルタントなど「財務」「ビジネス」の両面から入ってもらい、融資を受けられるように会社を支援をしてもらうことが必要です。

\融資を受けられる状態に会社を戻す!!/

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の社外CFO” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定5名】資金の不安がスッと消える/

※口だけじゃなく、しっかり並走いたします!

銀行融資でNGになる「4つの赤字決算の状況」

次に、銀行から「融資NG」を出される下記4つの赤字状況を、具体的に解説していきます。

◆ 銀行から「融資NG」を出される4つの赤字状況

- 3期連続の赤字(慢性的な赤字)

- 赤字かつ、債務超過

- 赤字かつ、経営改善計画がない

- 赤字かつ、返済余力がない

それでは、それぞれ詳しく見ていきましょう。

NGな赤字状況1. 3期連続の赤字(慢性的な赤字)

下記の2つの会社があった際に、あなたであればどちらの会社にお金を貸すことを検討できるでしょうか?

昨年は黒字であったが、今年は赤字である会社

昨年も赤字であり、今年も赤字である会社

銀行は、一般消費者から預金を預かって融資をする商売です。そのため、非常に保守的な考え方をするため、後者の「2期連続赤字」の会社に対しては「来年も赤字になるだろう」「黒字転換は難しいだろう」と予想します。

2期連続の赤字でも融資がNGの可能性は高いのですが、3年連続の赤字となると、融資はほぼ見込めません。

NGな赤字状況2. 赤字かつ、債務超過

銀行は、赤字よりも債務超過(賃借対照表で、資産より負債が多い状態)を嫌います。そのため、「赤字+債務超過」という状態は銀行融資が絶望的になる黄金パターンです。

1年や2年で債務超過を抜け出せる見込みを、具体的な数値計画をもとに説明できれば可能性はありますが、見込みがなければ絶望的です。

そのため、普段から資産が負債を超える状態をつくり続ける経営を心がけましょう。しっかりと利益を出して、納税をしてでも現金を確保することが第一歩です。

\ 債務超過解消のやり方が分からない…そんな方 /

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の社外CFO” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定5名】資金の不安がスッと消える/

※口だけじゃなく、しっかり並走いたします!

NGな赤字状況3. 赤字かつ、経営改善計画がない

赤字の決算書を提出するだけでは、銀行は「このままずっと赤字で、返済はできないのではないか…?」という疑いを払拭できません。

そこで必要なのが「今後は黒字転換させることができます!」ということを示す、根拠のある経営改善計画書なのです。主には「現状分析」「現状の課題」「解決策」「解決の行動スケジュール」などを、根拠をもとに具体的に記した計画書になります。

なお、詳しい経営改善計画書の書き方は、下記の記事を参考にしてください。

\ 経営改善計画書の作り方がわからない…そんな方 /

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の社外CFO” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定5名】資金の不安がスッと消える/

※口だけじゃなく、しっかり並走いたします!

NGな赤字状況4. 赤字かつ、返済余力がない

現金をたくさん保有している場合は、赤字でも融資を受けられる可能性が残されます。

しかし、赤字であり現金もほとんど保有していない場合は「自転車操業」状態であるため、リスクを嫌う銀行は融資をすることができません。

原因は様々ありますが、無駄な経費を減らす、利益率の高いサービスを販売する、無理な節税をやめるなど、現金が手元に残る経営をする必要があります。

銀行融資の可能性がある「2つの赤字決算の状況」

次は、銀行融資の可能性がある下記2つの赤字状況について解説していきます。

◆ 銀行融資の可能性がある2つの赤字状況

- 一時的な赤字(損失)

- 黒字化の見込みがある赤字

それでは、それぞれ詳しく見ていきましょう。

可能性のある赤字状況1. 一時的な赤字(損失)

一時的な損失で赤字になっており、それを明確に説明できれば融資の可能性は非常に高まります。例えば、下記のケースの場合は、一時的な大きな損失が計上されて赤字にあることはよくあること、と銀行にも理解してもらえます。

◆ 銀行にも理解してもらえる赤字状況

- 不採算事業や店舗を撤退させるために費用が掛かった

- 含み損のある土地や株式を売却した

- 新規事業や研究開発で経費が先行した

- 減価償却費を除くと営業利益がプラス

一方で、本業の営業利益がプラスである会社であれば、この赤字は来年以降も続くものではなく、今年だけの事象であることが説明できるはずです。

「そんなの、銀行員が決算書から読み解いてくれよ!」

というのはとても乱暴な理屈です。

銀行員は1人で膨大な数の顧客を抱え、日々、その膨大な顧客からの融資要望に応えるために奔走しています。1社1社の決算書をじっくりと読み解いている時間がありません。

また、あくまでお金を借りたいのは、経営者の方です。そして(どんな事情があれ)、会社を赤字にしてしまったのも経営者です。

そんな中で融資を希望するのであれば、経営者の方から丁寧に説明するのが当たり前だということがご理解いただけるでしょう。

可能性のある赤字状況2. 黒字化の見込みがある赤字

経営改善計画書を作成して、今後の事業が黒字化できる見込みを説明できれば、赤字でも融資を受ける可能性は高まります。

また、赤字になってから経営改善計画書をつくるのではなく、日頃から計画書をつくって管理している実績があれば、更に加点ポイントになるでしょう。

具体的には、経営計画書をつくって、日頃から銀行担当者に計画進捗を共有しておくことで「この経営者は、計画性のある経営者である」という印象を付けることができ、その信頼残高から、いざという赤字の際にもスムーズに融資をしてもらうことができるのです。(その計画書の達成度合いが高いことが前提になります)

\ 経営計画書をつくり、管理体制を構築したい方 /

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の社外CFO” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定5名】資金の不安がスッと消える/

※口だけじゃなく、しっかり並走いたします!

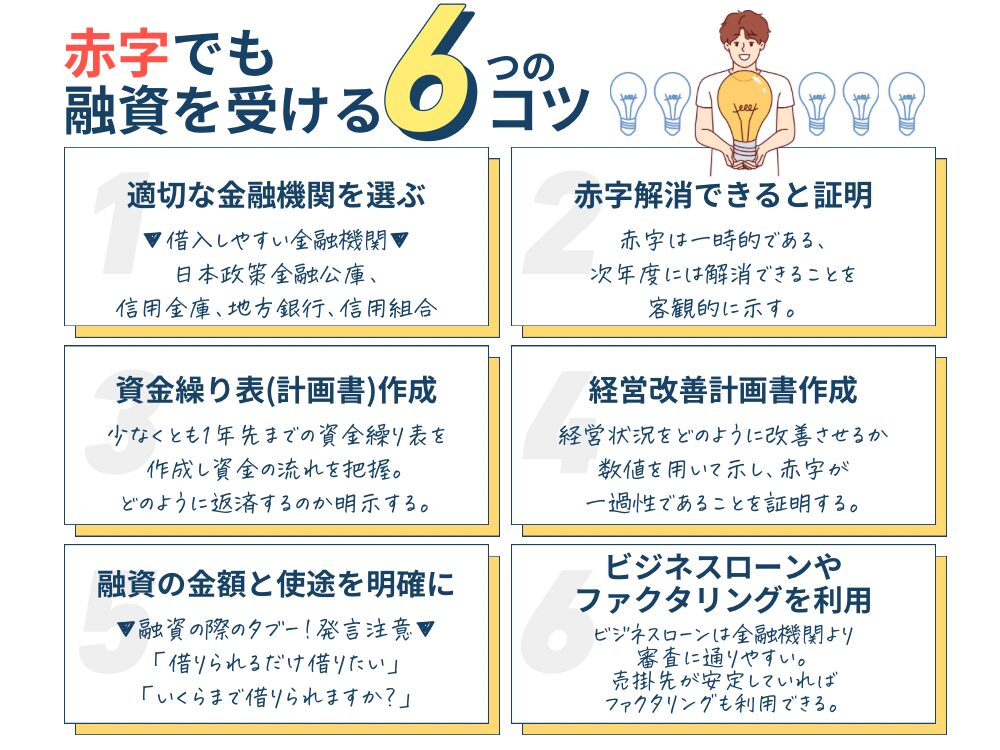

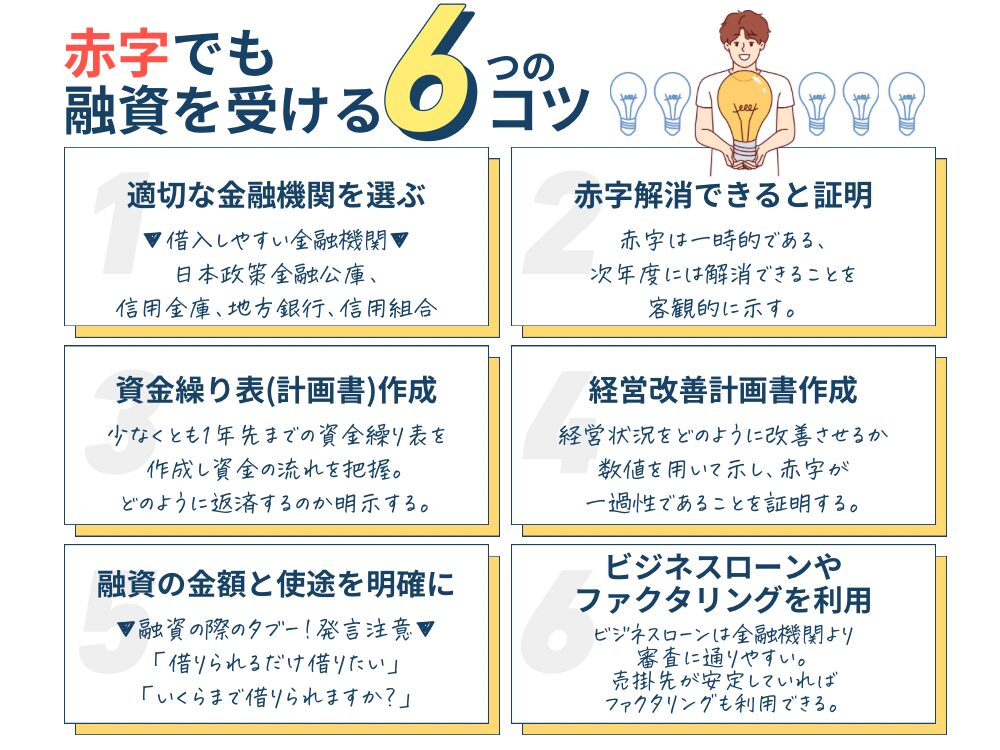

赤字決算でも融資・資金調達を成功させる6つのコツ・方法

赤字決算になっている会社でも資金調達が可能なケースがあることはわかりましたが、実際に資金調達を成功させるには下記6つのようなコツがあります。

◆ 赤字決算でも融資を成功させる6つのコツ

- 適切な金融機関を選ぶ

- 赤字が解消できると証明する

- 資金繰り表(計画書)を作る

- 経営改善計画書を作る

- 融資を受ける金額と使途を明確にする

- ビジネスローン、ファクタリングを利用する

それぞれ、詳しく解説していきます。

コツ1. 金融機関を選ぶ

中小企業の経営者であれば、赤字決算の時には下記の金融機関に相談をしましょう。

- 日本政策金融公庫

- 信用金庫

- 地方銀行

- 信用組合

融資の審査基準や方針は、それぞれの銀行・金融機関によってバラバラです。そのため、中小企業にとって借入れしやすい銀行や金融機関が存在するのです。

まず日本政策金融公庫は、半官半民で中小企業支援を積極的に行っているので、赤字の際でも親身に相談に乗ってくれることが期待できます。

さらに、地域密着型の地方銀行や信用金庫なども、地域に根差した中小企業の支援には前向きです。

もちろん恒常的に赤字決算になっている企業への融資は厳しいですが、黒字化が期待できる程度の赤字であれば融資を受けられる可能性は十分あります。(ただし、日頃から融資取引で良好な関係を築いていることが大前提です)

メガバンクで融資を断られても、地方銀行・信用金庫であれば融資を受けられることはそれほど珍しいことではありません。とくに中小企業が行っている事業が、地域振興や伝統を守るうえで重要なものであるなら、積極的に援助してくれるはずです。

なお、「日本政策金融公庫の融資」、「信用金庫の融資」、「地方銀行の融資」でも、受け方は大きく異なります。それぞれの金融機関の融資について詳しく知りたい方は、下記の記事が参考になるので、ぜひご覧ください。

コツ2. 赤字が解消できると証明する

銀行は返済能力のない個人・企業に融資することはありません。したがって、赤字の補填をするための融資には応じません。

しかし、返済能力があると証明できれば赤字決算でも融資は期待できます。

そこで重要なのは、下記のことを客観的な証拠に基づいて証明することです。

- 赤字が一時的なものであること

- 次年度には、赤字が解消すること

- 今期は赤字だったが、昨期の2期合算では黒字であること など

たとえば、ある年度では退職金の支払いや固定資産の売却損などによってたまたま赤字決算になっているのかもしれません。在庫処分などを行ったために利益が圧縮されてしまったという可能性もあります。

そうであればその支出は特別損失に区分することで、経常利益を黒字にできるかもしれません。

過去何年かの決算書によって赤字が一時的なものであること、解消可能であることを証明できれば、銀行は安心して融資してくれるでしょう。

他、赤字以外でも決算書が下記に当てはまる状態であると融資が受けずらくなります。

- 売掛金の詳細内訳の記載が無い

→住所の記載が無い、(株)や(有)などが無い等 - 赤字である(1円でも赤字は赤字です)

- 役員貸付金が多い(ある)

→融資が役員貸付に流れると疑われる - 仮払金の残高が多い

→利益操作を疑われる - 減価償却を計上していない

→利益操作を疑われる - 多額の開発費(繰延資産)

→利益操作を疑われる

逆に最低限、決算書が下記3点が揃った内容であれば赤字でも融資の可能性が出てきます。

※この他にもたくさん要素はありますが、簡単に確認できるものだけご紹介

- 負債よりも資産が大きい(債務超過ではない)

→B/Sより「資産の部の合計 – 資産の部の合計」 - 簡易キャッシュフローが「プラス以上」ある

→「税引後利益 + 減価償却費」がプラス以上

→ココがマイナスの場合、返済不可能と思われます。 - 債務償還年数が10年未満

→「借入金残高 ÷ 簡易キャッシュフロー」が10未満

→借入金残高は「短期借入金」「長期借入金」などの合計

もちろん、粉飾決算はアウトです(そもそも、スグにバレます)。

コツ3. 資金繰り表(資金繰り計画書)を作る

赤字でも銀行から融資をしてもらうのに重要な書類が、資金繰り表(資金繰り計画書)です。資金繰り表とは、月ごとの会社の収支をまとめたもので、毎月の支出や収入、さらにある特定の時期にだけ発生する費用や売り上げなどが記載されています。

現在の資金繰り表だけでなく、(少なくとも)1年先までの資金繰り表を作成することでどのように返済するのかを金融機関側に明示することができます。

たとえば、現時点では赤字決算でも、近い将来に新規事業で大幅な売上・利益が見込めるとします。この点を資金繰り表に記して金融機関に提出すれば、金融機関側は返済の見込みがあると判断するかもしれません。

一方、資金繰り表を提出しないと、「資金の流れを把握していないのではないか…?」と思われる恐れがあります。赤字決算で資金調達する場合には、できるだけ資金繰り表を見せて説明できるようにしましょう。

赤字なのに、資金繰り表もなしに融資を受けるのは無謀です。銀行は書類文化のため、「資金繰り計画を口頭で伝える」のは効果がありません。必ず準備してから融資に取り組みましょう。

コツ4. 経営改善計画書を作る

資金繰り計画書と同様、経営改善計画書の作成も必須です。

経営改善計画書とは、会社の経営状態をどのように改善させるかについて数値を用いて示したものです。

繰り返しになりますが、赤字決算の会社が融資を受けるためには、赤字が一過性のものであることを証明しなければなりません。経営改善計画書において重要となるのが、現状の分析と今後の対策です。

現状分析では、何が原因で赤字決算に陥っているのかを数値で分析します。たとえば商品ごと、部門ごと、取引先ごと、月ごとなどに分類して、赤字の原因となっている部分を明確に把握します。

その後、赤字の原因を解消するための対策を明記します。対策例は、下記などが挙げられます。

- 資産の売却

- 役員報酬の削減

- 新規顧客の開拓

- リストラなど

売り上げの増加が見込めることも含めたいところですが、経営改善計画書ではやめておいたほうが賢明です。売り上げの増加は確実なものではないため、金融機関を納得させるのには不十分だからです。

あくまで、基本は現在の費用を圧縮・削減する対策を盛り込みます。

赤字なのに、経営改善計画書なしに融資を受けるのは無謀です。銀行は書類文化のため、「経営改善計画を口頭で伝える」のは効果がありません。必ず準備してから融資に取り組みましょう。

\経営改善計画書をプロに頼ろう!!/

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の社外CFO” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定5名】資金の不安がスッと消える/

※口だけじゃなく、しっかり並走いたします!

コツ5. 融資を受ける金額と使途を明確にする

赤字決算の会社が融資を受ける場合に限りませんが、金融機関から融資を受ける場合には金額と使途を明確に示すべきです。

(「融資希望額はいくらですか?」との銀行からの問いに対して)

借りられるだけ借りたいです。

いくらまで借りられますか?

という発言は、融資の際のタブーとして良く知られています。

金融機関は、なぜその金額の融資が受けたいのか、どのようにお金を使うのかを注視しています。

そのため金額や使途が明確でない場合には融資しません。赤字決算であっても、自己資金の金額と必要となる金額が分かっていれば融資を必要とする金額がいくらかは分かるはずです。

金融機関としても、融資の申請者が使途を説明できないと非常に不安になります。

運転資金であれ設備資金であれ、会社の成長のために必要な融資であることを金融機関に納得してもらえるよう、融資金額と使途はしっかりと説明できるようにしておきましょう。

コツ6. ビジネスローン、ファクタリングを利用する

もし金融機関での借り入れが難しい場合、「ビジネスローン」や「ファクタリング」を利用して資金調達を行うという方法もあります。

ビジネスローンは銀行などの金融機関と比較すると少しだけ金利が高いのですが、その代わり、審査が甘いため赤字決算の会社でも十分に資金調達できる可能性があります。

担保・保証人が必要で、決算書の提出も不要なビジネスローンが多く、最短即日で融資ができるため活用を検討するのがいいでしょう。

ファクタリングは、売掛債権を売却することで資金獲得ができる手法です。

ファクタリングを利用すれば、信用情報などにも情報が載らないので経営者たちから注目されています。たとえ会社が赤字経営であっても、売掛先が安定した会社であれば、ファクタリング会社としては問題ありません。

売掛債権が回収できればよいので、赤字決算の会社に対しても資金を提供してくれるでしょう。すぐに資金を得られるという大きなメリットがありますが、場合によっては売掛債権の30%前後というかなり高い手数料がかかるのがデメリットです。

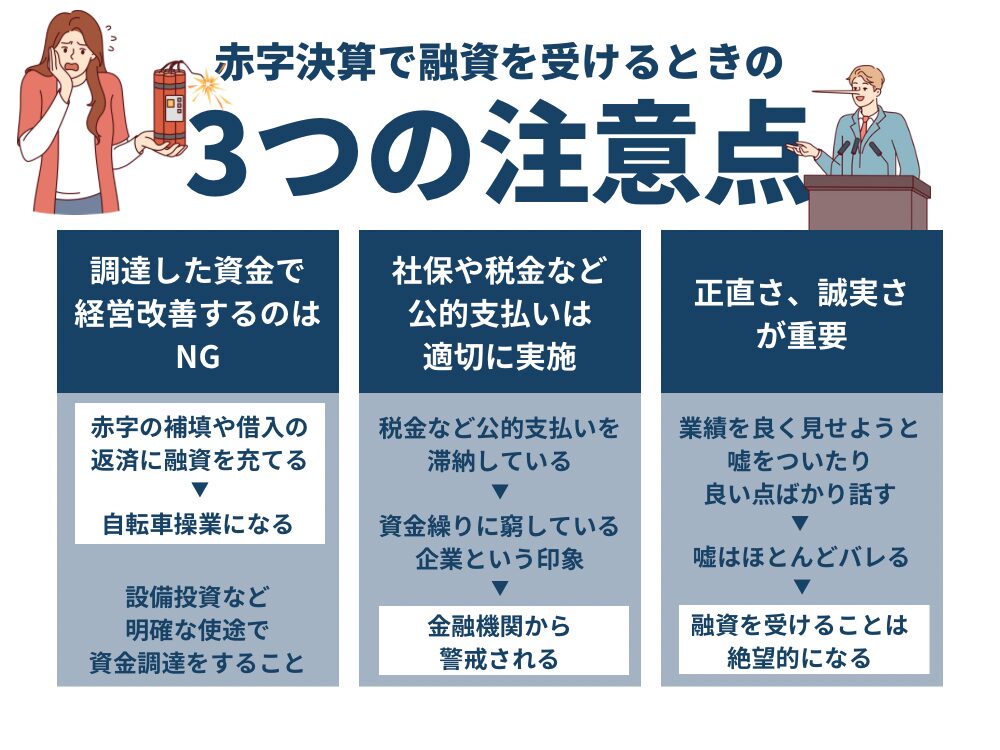

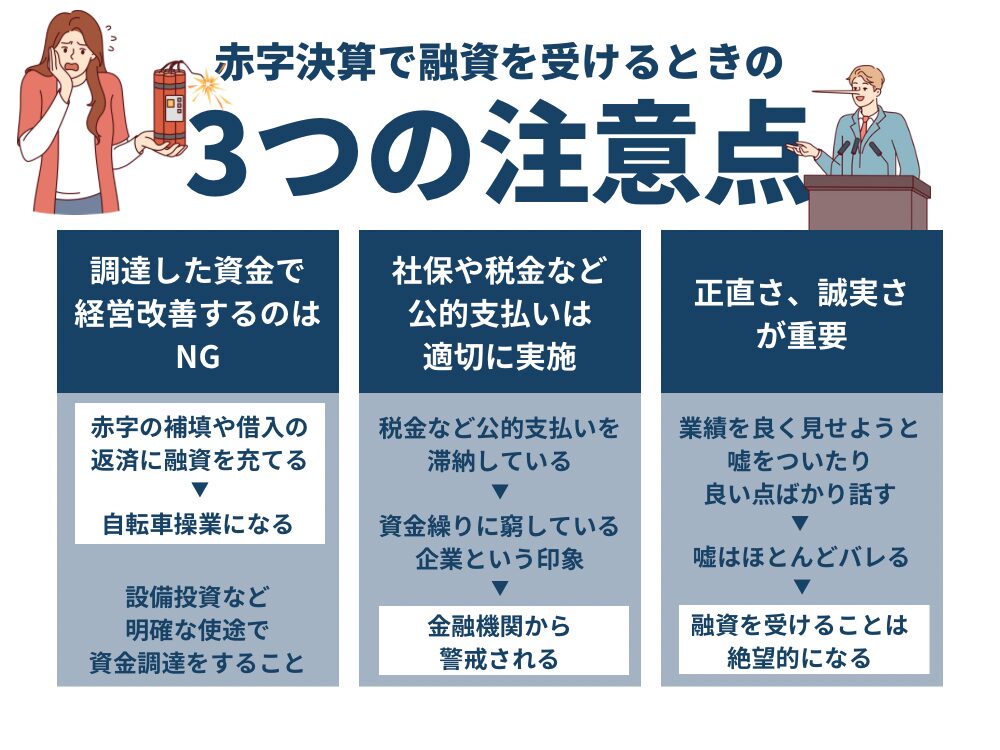

赤字決算で融資・資金調達をする際に「3つの注意点」

赤字決算の会社が資金調達する際に注意点は、以下の3つです。

◆ 赤字決算の会社が資金調達する際の3つの注意点

- 「調達した資金で経営改善する」はNG

- 社保や税金など、公的支払いは適正に実施

- 正直さ・誠実さが重要

こちらもそれぞれ、解説していきます。

注意点1. 「調達した資金で経営改善する」はNG

赤字決算の会社が調達した資金は、設備資金などの明確な使途を決めて使う必要があります。

ときおり調達した資金で赤字を補填しようとする会社がありますが、これはNGです。

もちろん将来的に大きな利益が見込める場合は別ですが、赤字の補填や借り入れの返済に受けた融資をあてていると、いずれ自転車操業になります。結果としてそれ以上の融資が受けられなくなり、会社が倒産してしまうかもしれません。

赤字決算で返済のめどが立たないような状況では、融資を申し込むのではなく返済計画の見直しを金融機関に依頼した方がよいでしょう。

注意点2. 社会保険や税金など、公的支払いは適正に実施

融資とはあまり関係ないと思えるかもしれませんが、税金や社会保険料などの支払いが滞っている場合には融資が受けにくくなります。

公的な支払いにかかる費用を業務に回したくなる気持ちはわかりますが、税金を滞納していると資金繰りに窮している企業という印象を持たれてしまいます。

とくに数年間にわたって税金を納めていなかったり、社会保険料を支払っていなかったりすると、金融機関は警戒するでしょう。

注意点3. 正直さ・誠実さが重要

資金調達を行うために融資を申し込む場合、嘘をついて業績をよく見せようとする経営者もいます。しかし、融資において嘘は絶対についてはいけません。

嘘はばれることがほとんどですし、ばれてしまった場合融資は受けることは絶望的です。

さらに、会社や経営状況の良い点だけを話すのもやめておきましょう。誠実に会社のよい点と悪い点を両方伝えた方が、金融機関の印象ははるかによくなります。

正直さと誠実さが融資を受けられるかどうかの分かれ道になることも少なくないのです。

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の社外CFO” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定5名】資金の不安がスッと消える/

※口だけじゃなく、しっかり並走いたします!

「赤字決算でも融資を受けたい…」それなら、専門家に相談するのオススメ

赤字決算でも資金調達は可能ですが、黒字の会社に比べて、非常に融資が受けにくいことは間違いありません。そのため赤字決算の経営者は、融資を受けられるか不安になることでしょう。

もし自分一人で金融機関に融資を申し込むのが不安なのであれば、資金調達の専門家に相談するのがおすすめです。

私たち「御社の社外CFO」のような財務コンサルティング業者のような、財務や資金調達の専門知識を持つ専門家なら、経営改善計画書や資金繰り計画書の書き方、融資面談での答え方などについての具体的なアドバイスが期待できます。

さらに、赤字を早期に解消するために必要な対策についても、親身になって相談に乗ってくれるはずです。専門家と一緒に資金調達をすれば、融資を受けられる可能性も高まっていくでしょう。

\ 赤字決算でも融資を受けるなら!! /

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の社外CFO” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定5名】資金の不安がスッと消える/

※口だけじゃなく、しっかり並走いたします!

赤字決算での融資・資金調達方法ついて、よくある質問(Q&A)

赤字決算でも、融資をあきらめない!

赤字決算の会社であっても、原因の分析と具体的な黒字化のビジョンによって融資を受けることは十分に可能です。ただし、金融機関の融資担当者を納得させるためには、しっかりとした根拠と業績が伸びるという経営者の方の革新が必要となります。

「御社の社外CFO」では、「経営改善計画書(事業計画書)」や「資金繰り表」の作成、金融機関との交渉などを支援・代行しています。

赤字の中、1人で資金調達するのが不安という経営者の方は、お気軽に、財務・資金繰りコンサルティングの「御社の社外CFO」にご相談ください。

\ 赤字決算でも融資を受けるなら!! /

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の社外CFO” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定5名】資金の不安がスッと消える/

※口だけじゃなく、しっかり並走いたします!