企業が順調に業績を伸ばしていけば、いよいよ本格的に出口戦略(資金または投資回収)を検討しなければなりません。このとき、多くの企業が選択肢として視野に入れるのが「IPO」「M&A」です。

どちらも有益な資金調達方法として知られていますが、メリット・デメリットやその後の事業展開は大きく異なるため、慎重な検討が必須です。

本記事ではIPOとM&Aについて、以下についてそれぞれ解説をしていきます。

- それぞれの特徴やメリット・デメリット

- 両者の違い

- IPOを成功させるための重要なポイント

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

理想通りの出口戦略を実現できるよう、自社に最適な方法を選択しましょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

IPO(新規上場)とは、株式を証券取引所(市場)に上場し、自由売買できるようにすること

IPO(Initial Public Offering)とは、未上場企業が自社の株式を証券取引所(市場)に上場し、自由売買できるようにすることです。

「株式公開」「新規上場」とも呼ばれており、企業が目指すゴールの1つでもあります。IPOを行うことで企業は幅広く資金調達が可能になると言われますが、具体的にはどのようなことなのでしょうか。

「株式公開」「新規上場」の意義や概要について紹介します。

株式公開・新規上場の意義

株式公開によって新規上場をすると、証券取引所を利用できるようになります。そうすると、投資家自らが株を購入できるようになります。株の買い手をいちいち探す必要がなくなるため、資金調達がよりスムーズになるでしょう。

ただし、普通の企業が「株式公開しよう」「新規上場しよう」と考えても、すんなりできるものではありません。現在株式を上場している「上場企業」は、全国で3,771社のみです。(令和3年6月時点)

上場の条件

未上場企業が上場する場合、主に以下の審査基準(東証一部・二部、マザーズ)をクリアする必要があります。

| プライム (旧:東証一部) | スタンダード (旧:東証二部) | グロース (旧:マザーズ) | |

|---|---|---|---|

| 株主数 | 800人以上 | 400人以上 | 150人以上 |

| 流通株式数 | 20,000単位以上 | 2,000単位以上 | 1,000単位以上 |

| 時価総額 | 100億円以上 | 10億円以上 | 5億円以上 |

| 流通株式数 (比率) | 35%以上 | 25%以上 | 25%以上 |

| 収益基準 | 次のa又はbに適合すること a)直近2年間の利益合計25億円以上 b)売上高100億円以上かつ時価総額1,000億円以上 | 直近1年間の利益が1億円以上 | - |

| 財務状況 | 総純資産額50億円以上 | 純資産額がプラスであること | - |

上場の要件は証券取引所によって異なり、「プライム」が最も厳しい審査基準を設けています。上場要件は上記のほか、「株券の種類」「純資産の額」などについても細かい規定があるため注意しましょう。

| プライム (旧:東証一部) | スタンダード (旧:東証二部) | グロース (旧:マザーズ) | |

| 上場審査料 | 400万円 | 400万円 | 200万円 |

| 新規上場料 | 1,500万円 | 1,200万円 | 100万円 |

上場の要件は証券取引所によって異なり、「プライム」が最も厳しい審査基準を設けています。

「株式公開」と「新規上場」の違い

「株式を新規で売買できるようにすること」を表わすとき、「株式公開」という言葉もつかわれます。「上場と株式公開の違いは?」と言う声も聞かれますが、現在のところ両者の違いはありません。

上場と株式公開の意味が違っていたのは、2004年にJASDAQが証券取引所開設の免許を取得するまでです。

JASDAQはもともと新興企業向けの「店頭売買有価証券市場」で、証券取引所の補足のような存在でした。

ここで株式を販売することは上場とは呼ばれず、「株式公開」と呼ばれていたのです。しかし、前述の通り、現在ではJASDAQも証券取引所です。

日本にはすでに店頭市場が存在しないため、現在「株式公開」と言うときは、すなわち新規上場を意味します。

M&Aとは、企業の合併・買収のこと

近年、企業の出口戦略において、IPO以上に存在感を増していると言われるのが、「合併と買収」を意味するM&A(Mergers and Acquisitions)です。

経済産業省も「大企業等の事業会社とスタートアップのM&A」を推奨しており、今後ますますM&Aを選択する企業が増えていくと見られます。

M&Aとはどのようなものなのか、概要を見ていきましょう。

企業の合併・買収を指す

- 「合併」

- 「買収」

- 「合弁会社設立」

- 「資本参加」

など、多くの手法を持つのがM&Aです。企業の出口戦略に使われる場合は、企業の株式を全売却して資金を獲得することを言います。

このほか、「事業継承問題の解決」や「新規事業の成長戦略」といった場面で活用されるケースも少なくありません。

現在日本政府は積極的にM&Aを推奨しており、官民の取り組みとして「中小M&A推進計画」を策定しています。

日本のM&Aの現状

現在日本ベンチャー企業の出口戦略においては、IPO・M&Aの割合は7:3とIPOの方が圧倒的に優性です。

アメリカの企業が1:9でM&Aを選択している状況と比べると、日本はまだまだM&Aが浸透していないといえるでしょう。

日本の企業がM&AよりもIPOを選択するのには、以下の理由があるためと言われます。

- アメリカと比較して日本はIPOの壁が低い

- 投資家がM&Aに対してネガティブなイメージを持っているなど

まず、日本の場合、東証マザーズ市場が創設されたことにより、新規上場の壁が低くなったと言われます。企業規模がさほど大きくない企業でも上場できるようになり、IPOを選択する企業が多いのです。

また、M&A=買収というネガティブなイメージがあることも、M&Aの普及を阻害しているといわれます。M&Aを行って企業を引き継いだ場合、多くの投資家たちは買い手企業の減損リスク等を懸念します。

買い手企業は投資家からの反発を恐れて、買取りに踏み出せないのです。

IPOとM&Aの違い・比較

資金回収あるいは資金調達の手段として、比較検討されることの多いIPOとM&A。自社の最終ゴールをどこに設定するか適切に測るため、まずは両者の違いについて理解を深めておきましょう。

IPOとM&Aの準備期間やコストなどを比較して紹介します。

実施までの期間

- IPO:約3年~

- M&A:約3ヶ月~

前述の通り、IPOを実現するためにはさまざまな条件をクリアする必要があります。

準備チームを立ち上げて社内体制を整えたり経営のあり方を精査したりなどが必要で、実施までに3年程度かかるのが一般的です。

一方、M&AはIPOほどの準備期間は必要ありません。

買い手企業との合意条件にもよりますが、合意から実施まで、早ければ3カ月程度で完了します。

実施するために必要なこと

- IPO:ショートレビュー(予備調査・短期調査)、財務諸表監査、主幹事証券会社の審査・推薦、上場申請書類の作成など

- M&A:意向表明書(LOI)、デューデリジェンス(DD)関連の書類、最終契約書の準備など

IPOを実施するためには、

- 有価証券届出書を印刷する印刷会社

- 株式事務を委託する証券代行会社

- 法律的なチェックを依頼する弁護士

- 会計審査をする公認会計士

といった専門家と契約することが必須です。

契約後はそれぞれの分野について適宜アドバイスを求め、上場に必要な社内体制の整備や開示のための体制を整えます。

整備対象となる範囲は非常に多岐に渡るため、企業内には専門チームを設置することも必要です。

一方M&Aは、買い手企業が見つかったら、

- 意向表明書(LOI)

- デューデリジェンス(DD)関連の書類

- 最終契約書の準備

などを行います。

必要な書類等は少なくありませんが、社内体制や開示体制を整える必要はありません。

ただし、買い手が見つかるまでに時間がかかるケースも多々あります。

条件にマッチしたM&Aを行うためには、無記名で会社の現状をまとめた「ノンネームシート」を作成したり、財務状況などをまとめた「企業概要書」などを準備したりする必要があるでしょう。

コスト

- IPO:専門家への報酬・上場審査料・新規上場料など

- M&A:手数料・各種税金など

IPOでは、上場準備にさまざまな専門家・専門機関の助力を得る必要があります。それぞれに報酬や手数料などを支払うこととなるでしょう。

このほか、証券取引所に支払う上場審査料・新規上場料も必要となります。

一方M&Aは、M&Aアドバイザーや専門家を雇った場合には報酬を支払う必要があります。このほか税金や各種手数料が必要です。

例えば、株式を全譲渡するM&Aを選択した場合は、その収入は「譲渡所得」とみなされます。

取得にかかった費用や譲渡費用を差し引いた金額に20.315%(所得税・復興特別所得税・住民税を合わせたもの)を掛けた金額が税金として徴収されます。

M&Aにかかるコストはケース・バイ・ケースなので、事前に専門家に概算を出してもらうことをおすすめします。

IPOのメリット

現在、日本企業の出口戦略として、より選択者の多いのがIPOです。

主に「企業規模をより拡大させたい」と考える企業家や、遠い将来の経営ビジョンまで見通している企業家に適している選択肢といわれます。

IPOを選択するとどのようなメリットがあるのか、見ていきましょう。

1. 資金調達が容易になる

上場すれば株式の販路が広がって、資金調達が容易になります。

融資とは異なり資金を得るための審査等がなく、利息を含めて返済する必要もありません。

売買で得た資金をどのように使うかも制限されず、経営の選択肢も広がるでしょう。

また、事業が好調で株価が上がれば、大金を得ることも可能です。

日本では現状、M&AよりもIPOの方が高額の利益を得やすいと言われています。

2. 社会的信用度が上がる

IPOを選択すれば企業の知名度が上がり、広く社会的に認知されるようになります。

厳しい上場審査をクリアできたという事実と相まって、社会的信用度が高くなるでしょう。

社会的信用度が上がれば取引先や金融機関からの印象がよくなるほか、自社が提供する商品・サービスのイメージも向上します。

「上場企業」と呼ばれるだけで、企業のブランド力は大幅にアップするのです。

IPOのデメリット

IPOを選択すると、上場のための手間やコスト、さらには上場後の企業のあり方が変わることなどがデメリットとなりやすいと考えられます。

どのようなことなのか、具体的に見ていきましょう。

1. 上場できるとは限らない

IPOを実施するためには、長きにわたる準備期間と莫大なコストが必要です。

しかし、どれほどの手間とコストを掛けたとしても必ず上場できるとは限りません。

準備期間中に業績が悪化したり何らかのトラブルがあって上場を諦めたり、審査を受けたけれど通らなかったというケースもあります。

万が一上場審査に通らなければ、また時間を掛けて再チャレンジするか上場を諦めるしかありません。

2. 経営責任・社会的な責任が重くなる

企業が上場できた場合、自社株を購入した不特定多数の投資家を持つこととなります。

経営責任はより重くなり、上場前よりも慎重な経営判断が求められるようになるでしょう。

また、上場企業となれば、世間の目も厳しくなります。

コンプライアンス違反や社会倫理規定違反にはより敏感になる必要があり、企業利益以外の面にも気を配らなければなりません。

M&Aのメリット

M&Aは主にベンチャー・スタートアップの出口戦略として選択されることが増えています。

IPOよりも自由度が高くスピーディな点は大きな魅力といえるでしょう。

M&Aのメリットについて紹介します。

1. まとまった資金を得られる

買い手と合意すれば、M&Aの履行までは短期間で終わります。

経営者が企業の全株を譲渡すれば、簡単にまとまった資金を得られるでしょう。

すぐにキャッシュがほしい経営者にとっては、最良の選択の一つとなるはずです。

2. 市場評価に影響されず売却できる

IPOを実施するためには、上場のための厳しい条件をクリアしなければなりません。

業績が悪かったり企業規模が小さかったりする企業は不利ですが、M&Aなら市場評価が問題にされないケースが多々あります。

M&Aで重要なのは、売り手と買い手のニーズがマッチすることです。

買い手が必要としている分野に強みがあるのなら、規模・業績を問わずM&Aは成功します。

資本金や純利益が問われない点をメリットに感じる企業は多いでしょう。

M&Aのデメリット

M&Aでは、株式を全譲渡するという点や売却時の交渉などがデメリットとなりやすいようです。

M&Aのデメリットについて見ていきましょう。

1. 経営権を維持できない

M&Aで全株式を譲渡するということは、経営権を譲渡することでもあります。

株式譲渡後も経営に関わりたいのであれば、譲渡時の条件について買い手側と交渉する必要があるでしょう。

また、経営権が他者に移った場合、これまで培ってきた経営理念や方針まで変わる可能性があります。

「自分の手で企業を育てること」に思い入れがある経営者には、M&Aは向きません。

2. 希望通りの買い手が現われるとは限らない

M&A実施について詳細な条件を設定している場合は、買い手を見つけるのが難しくなるでしょう。

そもそも、「会社を売ろう」と思っても条件を丸飲みしてくれる買い手はまれです。

売り手と買い手のニーズが違う場合は、粘り強く交渉していく必要があります。

買い手企業の条件によっては売り手が妥協せざるを得ないケースも多々あり、必ずしも理想通りのM&Aを実施できるとは限りません。

IPOとM&Aの選択における判断基準

IPOとM&Aのどちらを実行すべきか迷った場合は、以下2つの判断基準をもとに、資金調達の目的や自社の状況に合った方法を選択しましょう。

▼IPOとM&Aの選択における判断基準

- 理想の経営スタイルと一致しているか

- 想定されるリスクは許容できる範囲であるか

IPOでは、不特定多数の投資家が株主になるものの、持株比率のバランスを調整すれば自社の経営権を維持できます。そのため、経営者の意向に沿って長期的な成長を目指す企業には、IPOがおすすめです。

一方、すべての経営権を譲渡するM&Aは、他社のノウハウや経営資源を取り入れることで、加速度的に企業を成長させたい場合に適しています。

また、想定されるリスクをどの程度まで許容できるのかを踏まえた上で、適切な戦略を選ぶのも重要なポイントです。たとえば、IPOでは「株価変動」「投資家への説明責任」に関するリスク、M&Aでは「シナジー効果が得られない」「企業評価が適切でない」などのリスクが生じます。

IPOとM&Aのどちらにすべきか検討する際は、想定されるリスクや対応策をそれぞれ洗い出した上で、経営への影響が少ない方法を選びましょう。

IPOを成功させるポイント

IPOを成功させるためには、以下の2つの基準をクリアする必要があります。

- 実質基準:数値化されていない基準

- 形式基準:数値的な基準

これらをクリアするため、どのような取り組みが必要なのか紹介します。

1. 実質基準

実質基準とは、上場を希望する企業が「上場企業としてふさわしいか」を測るための基準です。

具体的には、「経営理念の合理性」や「事業経営の健全性」、「透明性」などがチェックされるでしょう。

トップダウンで緩くのんびり企業経営を行っていた場合は、内部統制や開示制度を強化するなどして、社内制度を抜本的に変えて行く必要があります。

2. 形式基準

形式基準とは、数値で示される企業状況の基準です。

具体的には、「純資産」や「株主数」、「時価総額」などが該当します。

どの証券取引所での上場を狙っているかによって目標値は異なるため、自社が上場を目指す証券取引所の条件を確認しておきましょう。

もちろん、形式基準を満たすだけでIPOが成功するわけではありません。

しかし、形式基準をクリアしていない場合は、次の審査の段階にたどり着くことさえできないでしょう。

\「資金」も「気持ち」もグッと楽になる!! /

IPOとM&Aを比較して、自社にマッチした出口戦略を選択しよう

最終的なゴールとして、IPOまたはM&Aを選択する企業が増えています。

IPOは「資金調達が容易になる」「社会的信用度が上がる」、M&Aは「まとまった資金を得られる」「売却の際市場評価に影響されない」というメリットがあります。両者のメリット・デメリットをしっかり比較して、自社にマッチしている手法を選択しましょう。

ただし、どちらを選択するにせよ事前準備や最終目的・方向性の設定は必要です。見切り発車で「失敗した…」ということのないよう、綿密な出口戦略を立ててください。

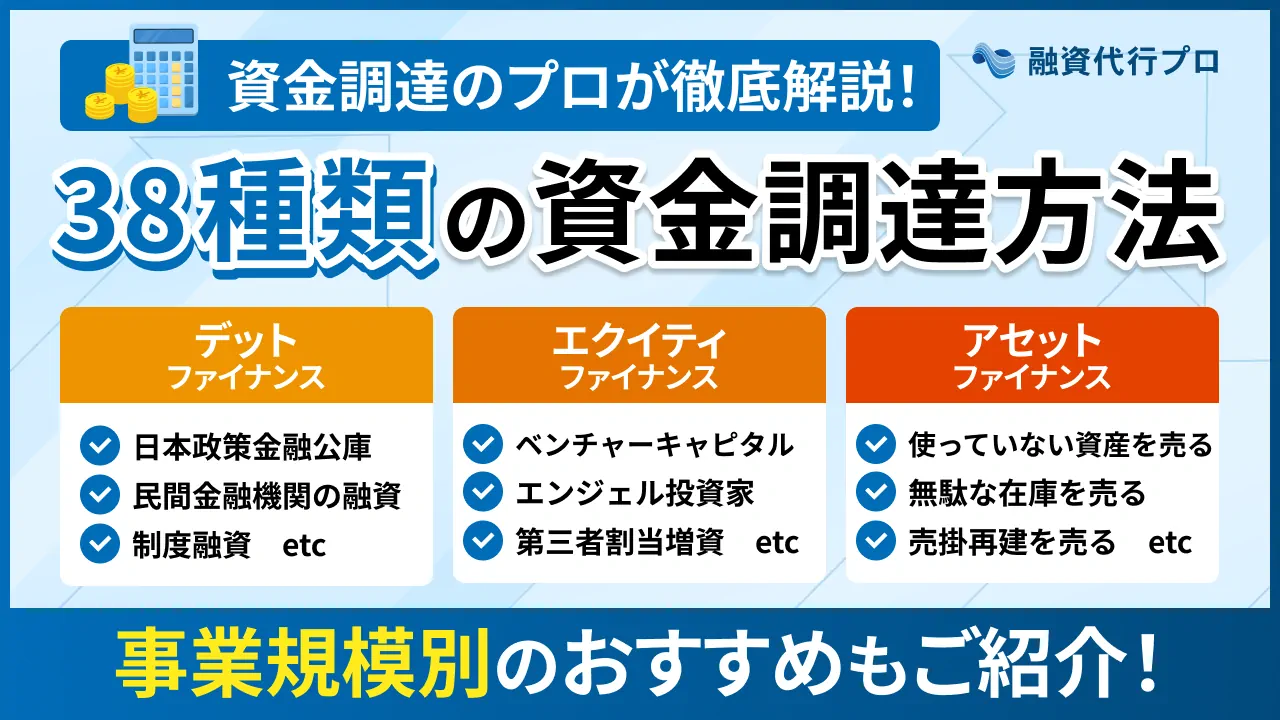

もしたくさんある資金調達方法の一覧から「自社に適切な資金調達方法を模索したい方」は、資金調達代行サービスの「融資代行プロ」にご相談(無料)ください。

「融資代行プロ」のサービスを活用すると、資金調達のプロ人材が、あなたに代わってあなたの会社に有利(ピッタリ)な資金調達方法を模索し、資金調達を代行してくれるので、「あなたは資金調達業務から解放」されますよ。

\「資金」も「気持ち」もグッと楽になる!! /

<参考外部サイト>

日本取引所グループ「上場会社数・上場株式数」

経済産業省「中小M&A推進計画」

日本取引所グループ「上場審査基準」

日本取引所グループ「2022 新規上場ガイドブック(プライム市場編)」

経済産業省「大企業×スタートアップのM&Aに関する調査報告書」

_20250924.png)