家族や親族、友人から起業資金を借り入れすることはできますが、「贈与税が課される」「自己資金として認められない」などの注意点もあります。

起業資金の借入を検討している方は、以下のようなお悩み・疑問をお持ちではないでしょうか?

家族から起業資金を借りたいが、税金やトラブルが怖い…」

家族から起業資金を借入する際の注意点や、贈与税が発生する境目を知りたい」

家族からの借入以外で起業資金を集める方法も知っておきたい」

家族や親族から起業資金を借り入れる際に、もっとも注意すべきは「贈与税の発生」です。多額の起業資金を確保できたとしても、贈与税の支払いで資金繰りが悪化すれば、開業準備をスムーズに進められなくなるかもしれません。

家族から起業資金を借り入れる際は、他にも以下の注意点を押さえておく必要があります。

起業資金を家族・親族・友人から借入する際の3つの注意点

- 注意点1. 元金と利息を返済する必要がある

- 注意点2. 場合によっては贈与税が発生する

- 注意点3. 事業の将来性をしっかり説明する

贈与税の発生を防ぐには、以下の方法で起業資金を借り入れましょう。

家族・親族・友人からの借入で贈与税を発生させない6つの方法

- 方法1. 金銭消費貸借契約書(借用書)を作成する

- 方法2. 返済可能な金額を借り入れる

- 方法3. 返済期限を設定する

- 方法4. 金利を設定する

- 方法5. 返済は銀行振込などを利用する

- 方法6. 数年に分けて贈与を受ける

身近な関係だからといって契約内容を曖昧にせず、厳格な条件を設けることで、トラブルに発展するリスクを最小限に抑えられます。「金銭消費貸借契約書(借用書)」や「契約書」を作成する際のポイントもしっかり把握し、効率的かつ確実に資金調達を進めましょう。

筆者は「融資代行プロ」という成果報酬型の「融資コンサル」サービスで、これまで多くの会社における家族からの起業資金調達をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、融資のプロである筆者が、「家族から起業資金を借入する際の注意点」や「贈与税を発生させない方法」等、以下の内容を丁寧に解説します。融資のご支援の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 家族・親族・友人から起業資金を借入する際の注意点

- 家族・親族・友人からの借入で贈与税が発生するケース

- 家族・親族・友人からの借入で贈与税を発生させない方法

- 家族・親族・友人からの借入で借用書・契約書を作成する際のポイント

- 家族・親族・友人からの借入以外に起業資金を確保する方法

「できるだけコストを抑えて起業資金を調達したい」「トラブルなく開業準備を進めたい」とお考えの方は、ぜひ本記事を参考にしてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「起業の資金調達」に強い /

※【毎日 限定5名まで】

結論:家族・親族・友人から起業資金の借入は可能だが、2つのコツを押さえるべき

家族・親族・友人から起業資金を借り入れること自体は可能ですが、押さえるべき2つのコツがあります。

家族・親族・友人から起業資金の借入「2つのコツ」

- コツ1. 「最初のエンジェル投資家」と捉えるマインドセット

- コツ2. 「贈与」とみなされないための対応

まずは、家族や友人を「最初のエンジェル投資家」と再定義するマインドセットが重要です。多くの経営者は「身内からの借入は簡単」と考えがちですが、現場で資金調達を支援してきた筆者の体感では、むしろ逆だと感じています。

そのため、家族から借入を行う際は、経営者として最初の規律を生み、後の銀行融資でも高い評価を受けられるよう、厳格な借入条件を設けましょう。

また、「借用書を作成していない」「無利息」などの形で起業資金を受け取った場合、借入ではなく「贈与」とみなされやすくなる点にも注意が必要です。

贈与と判断されると、年間110万円の基礎控除を超える部分について贈与税が課されるおそれがあり、想定外の税負担で資金繰りが悪化するかもしれません。また、銀行から創業融資を受けることを検討している場合、家族や親族からの借入は自己資金として認められず、審査で不利になりやすい点もデメリットです。

身近な人だからといって借用書を作成せずに起業資金を借り入れると、借入金額や返済条件について認識のズレが生じ、トラブルに発展するリスクもあります。

上記からもわかる通り、家族・親族・友人からの借入における最大の敵は、「贈与税」と「無計画」です。事業立ち上げに向けて起業資金を調達する際は、これらの注意すべきポイントをしっかりと押さえつつ、慎重に手続きを進めましょう。

「身内からの借入だから適当でいい」という認識は危険です。正しい処理をしないと「贈与」とみなされ、税金発生や創業融資の審査落ちに直結しかねません。

失敗できない創業融資は、私たちにお任せください。10年以上の金融機関出身者が「着手金0円・完全成果報酬」で、借入対策から創業計画書の作成までフルサポートします。

「自分のケースでも借りられる?」と思ったら、まずは無料診断をご活用ください。

「日本政策金融公庫」「銀行」「信用金庫」からの “創業融資” は知識・経験もなしに「なんとなく」で進めると必ず失敗します。創業融資には金融機関の幅広い知見が必要で、成功には一定のノウハウが欠かせません。

「創業融資代行サービス」は、「成果報酬型1%~」で創業融資を支援するコンサルティング(代行)サービスです。これまで2,000件以上の創業融資のご相談を受けて「200万円〜3,000万円の創業融資調達」の実績をあげてきました。そんな我々に、創業融資の相談をしてみませんか?詳しくは、下記サービスのページをご覧ください。

「成果報酬型」創業融資コンサルサービスの詳細はコチラ>

\創業融資の成功率がグッと高まる/

※【毎日 限定5名まで】

起業資金を家族・親族・友人から借入する際の3つの注意点

起業資金を家族・親族・友人から借入する際の注意点は、以下の3つです。

- 注意点1. 元金と利息を返済する必要がある

- 注意点2. 場合によっては贈与税が発生する

- 注意点3. 事業の将来性をしっかり説明する

特に贈与税の支払いは、企業の信用力にも影響を及ぼす問題となるため、十分に注意しましょう。

注意点1. 元金と利息を返済する必要がある

家族・親族・友人から起業資金を受け取る場合でも、「借入」である以上、元金と利息を返済する必要がある点は押さえておくべきです。身近な関係だからといって返済義務の有無を曖昧にせず、正式な「金銭消費貸借」として扱いましょう。

ただし、元金と利息の返済義務があることで、創業直後の売上が不安定な時期も、毎月一定のコスト負担が発生する点には注意が必要です。

返済が滞ると、家族や友人との信頼関係に悪影響を及ぼすのはもちろん、資金援助がなくなることで事業継続に支障が出る可能性もあります。

起業後も滞りなく元金と利息を返済していくためには、無理のない範囲で借入額を設定し、入念な返済シミュレーションを行うことが大切です。

借用書や契約書を作成し、「金利」「返済方法」「返済期限」などを明確にしておくと、返済の見通しを持ちやすくなり、計画的に資金を管理できます。

なお、返済シミュレーションは、以下サイトなどを活用しつつ計画を立てると良いでしょう。

注意点2. 場合によっては贈与税が発生する

家族・親族・友人から借入を行う際にもっとも注意すべき点が「贈与税」です。贈与税は、相手の財産を無償で受け取った場合に課される税金を指します。

預貯金や不動産などの財産を贈与によって受け取ると、贈与税が発生するのが一般的です。起業資金の借入は贈与に該当しないと考えられがちですが、ケースによっては法的に贈与とみなされる場合もあります。

たとえば、家族から無利息で借入を行い、元金のみを定期的に返済している場合は、利息について「贈与を受けている」と判断されるでしょう。ただし、贈与税には年間110万円の基礎控除があるため、本来支払うべき利息が110万円以下であれば、贈与税は発生しません。

これよりもリスクが大きいのは、元金や利息について定期的な返済が行われていないケースです。「事業が軌道に乗ってから」「利益が出たときだけ」などの限定的な条件で返済する場合、家族や親族から受け取った資金は「借入」とは認められません。

また、当事者同士が「借入を行った」と認識していても、返済期日が設けられていないと、法的には贈与とみなされる可能性があるため注意が必要です。

上記から、たとえ親子間の借入であっても、年1.0〜2.0%程度の金利を設定し、銀行振込で履歴を残すよう徹底することが求められます。

注意点3. 事業の将来性をしっかり説明する

家族・親族・友人から起業資金を借り入れる際は、最低限のマナーとして、事業の将来性を十分に説明しておくことも大切です。

日頃から付き合いのある相手に起業資金の借入を依頼する場合、身近な関係だからこそ「無条件でお金を貸してくれる」と思うかもしれません。しかし、実際は「本当に返済できるのか」「事業がうまくいかなかった場合はどうするのか」など、相手が不安を感じているケースが多く見られます。

将来の見通しを十分に説明しないまま起業資金を借り入れると、返済が滞った際に金銭トラブルへと発展するかもしれません。

そのため、借入を行う際は、事業内容や利益を上げられる根拠を説明し、あらかじめ作成した事業計画書に押印したものも渡しておきましょう。

どれほど親しい関係であっても、多額の資金を借り入れる場合は、経営者としての責任を自覚した上で誠実に対応することが重要です。

「どのような目的でいくら必要なのか」「いつまでにいくら返済するのか」をきちんと説明し、相手の不安を解消できるよう努めましょう。

なお、「銀行融資でも高い評価を得られる事業計画書の作り方」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

「起業するための資金調達をしたい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「日本政策金融公庫」「信用金庫」「銀行」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、家族からの起業資金調達を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「起業の資金調達」に強い /

※【毎日 限定5名まで】

家族・親族・友人からの借入は「自己資金として認められない」

金融機関からの融資を検討している場合は特に、家族・親族・友人からの借入が自己資金として認められず、審査で不利になる可能性があります。

「自己資金」は、預貯金通帳で確認できる返済義務のない現金です。金融機関は、企業の返済能力を見極める材料として自己資金を重視しているため、家族や親族からの借入が多いと「リスクが高い」と判断されやすくなります。

たとえば融資を受ける際に、金融機関から自己資金として認められやすいお金は、以下のとおりです。

自己資金として認められるお金

- 自分でコツコツ貯めたお金

- 退職金

- 不動産などの資産売却による資金

- 家族や親族から贈与されたお金 など

これらは返済義務が発生しないため、金融機関としても問題なく「自己資金」と判断でき、融資を前向きに検討できます。一方、家族や親族からの借入は、無利息であっても返済義務がある以上、原則として自己資金とは認めてもらえません。

家族から「返済しなくても良い」と言われている場合、融資審査では自己資金として扱われるものの、贈与税が発生する点に注意しましょう。

なお、家族から贈与を受けた場合に自己資金として認めてもらうには、「贈与契約書」が必要です。

以下記事では、必要な自己資金の目安も含めた「創業融資の審査を成功させるコツ」を詳しく解説しているため、ぜひチェックしてみてください。

「見せ金」を疑われると審査で不利になる

起業にあたり、家族・親族・友人から借入を行うこと自体は何の問題もありません。しかし、第三者からの借入があるにもかかわらず、それをあたかも自己資金のように見せかける行為(見せ金)は、絶対に避けるべきです。

金融機関が融資の可否を判断する際は、自己資金の多さを一つの基準としています。そのため、自己資金が多いほど、融資審査にも通りやすくなるでしょう。

しかし、審査を有利に進められるのは、「自分でコツコツと計画的に貯めたお金」や「家族から贈与されたお金」が銀行口座にある場合です。自己資金として認められない「返済義務のある借入」を、自己資金のように見せかけていた事実がバレると、金融機関からの印象は悪くなってしまいます。

「見せ金」は、融資審査に落ちる大きな原因の一つです。見せ金ではなかったとしても、過去6ヶ月〜1年の間に突然多額の入金があった際に、見せ金と判断されるケースもあります。

たとえば資産売却による入金や、個人の口座間で多額の資金移動がある場合は、見せ金を疑われるリスクが高まるため注意が必要です。融資を受けるためには、売買契約書や前口座の通帳など客観的な証拠を用意し、見せ金ではないことを納得してもらえるよう丁寧に説明しましょう。

「起業するための資金調達をしたい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「日本政策金融公庫」「信用金庫」「銀行」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、家族からの起業資金調達を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「起業の資金調達」に強い /

※【毎日 限定5名まで】

家族・親族・友人からの借入で贈与税が発生する「2つのケース」

家族・親族・友人からの借入で以下のケースに該当する場合は、贈与税が発生する可能性が高いです。

- ケース1. 元金の返済のみで、利息は返済していない

- ケース2. 元金と利息のどちらも返済していない

予期せぬ出費で資金繰りを悪化させないよう、必ずチェックしておきましょう。

ケース1. 元金の返済のみで、利息は返済していない

起業資金の借入後に元金のみを返済し、利息を支払っていない場合は、「本来支払うべき利息相当額」に贈与税が課される可能性があります。

通常、金融機関から融資を受ける際は、元金に利息を上乗せした金額を、毎月定期的に返済しなければなりません。そのため、家族や友人からの借入で利息の設定や支払いがないと、利息相当額について「貸主から利益を受け取っている」と判断されるのです。

元金の返済を滞りなく行っていても、無利息の借入によって生じた利益は実質的な贈与とみなされ、贈与税の課税対象となってしまうでしょう。

ただし、贈与税が発生するのは基礎控除の110万円を超えた場合に限られるため、年間の利息が110万円以下であれば支払う必要はありません。

ケース2. 元金と利息のどちらも返済していない

元金と利息のどちらも返済していないケースでは、家族や親族から受け取った資金のすべてが贈与とみなされ、課税対象となる可能性があります。

「出世払い」「利益が出てから」など、将来的な返済を予定している場合でも、定期的な支払いがなければ贈与と判断されるため注意が必要です。

また、借用書の返済期限が曖昧だったり、長期間にわたって支払いがなかったりする場合も、借入ではなく「贈与」とみなされやすくなります。

そのため、贈与税の発生を防ぐには、借用書を作成した上で定期的に返済を行い、振込履歴などの客観的な証拠を残しておくことが重要です。

家族・親族・友人からの借入で贈与税を発生させない6つの方法

家族・親族・友人からの借入で贈与税を発生させないようにするためには、以下6つの方法で対処しましょう。

- 方法1. 金銭消費貸借契約書(借用書)を作成する

- 方法2. 返済可能な金額を借り入れる

- 方法3. 返済期限を設定する

- 方法4. 金利を設定する

- 方法5. 返済は銀行振込などを利用する

- 方法6. 数年に分けて贈与を受ける

厳格なルールをもとに契約を結ぶことで、贈与ではなく「借入」として認められやすくなります。

方法1. 金銭消費貸借契約書(借用書)を作成する

贈与税を発生させないためにもっとも効果的な方法は、金銭消費貸借契約書(借用書)を作成することです。借用書があれば、金銭の貸し借りがあった事実を客観的に証明できます。

家族・親族・友人から起業資金を借り入れる場合、返済義務を明確にしておかないと「実質的には贈与を受けている」と判断されるかもしれません。そのため、贈与税の課税リスクを軽減するには、「借入額」「金額」「返済方法」などを明記した金銭消費貸借契約書(借用書)を作成しておく必要があるのです。

借用書を作成しておけば、贈与税が発生しないのはもちろん、資金管理が楽になり、認識のズレによる金銭トラブルも防ぎやすくなります。

特に決まったフォーマットがあるわけではないため、以下のような「ビジネス書類のテンプレートサイト」を参考にしつつ、当事者同士で使いやすい形式の借用書を作成しましょう。

なお、借入額が1万円を超える場合は、借用書に「収入印紙」の貼付が必要となります。

方法2. 返済可能な金額を借り入れる

家族・親族・友人からの借入を「贈与」とみなされないようにするためには、返済可能な金額を借り入れることも重要なポイントです。

起業に必要だからといって、現実的に返済できない金額を借り入れると、「贈与を前提とした借入」と判断される可能性があります。

借入は、毎月決まった金額を返済していき、最終的に完済できることを前提に行うものです。そのため、起業資金を借り入れる際は、収益の見通しを考慮した上で、無理のない返済計画を立てられる範囲の借入額を設定しましょう。

返済可能な金額を借り入れると、起業後も資金繰りを安定させながら返済を続けられるため、家族や親族との信頼関係を維持できます。

将来的に金融機関から融資を受ける際も、家族からの借入を滞りなく返済してきた実績をアピールすれば、審査を有利に進められるでしょう。

方法3. 返済期限を設定する

借用書に記載すべき事項でもありますが、家族・親族・友人から起業資金を借り入れる際は、明確な返済期限を設定することも大切です。

「出世払い」や「儲かったときだけ返済すれば良い」などの曖昧な約束は、返済の見通しが立たないため、贈与とみなされるケースが多く見られます。

当事者同士では返済の約束をしていたとしても、借入金がすべて贈与と判断されれば、多額の贈与税が発生し、資金繰りに影響が出るかもしれません。

いつまでに完済するのかを決めた後は、借用書に記載し、返済を前提とした「借入」であることを誰が見てもわかる形で示すことが重要です。

明確な返済期限を設定しておくと、「月々いくらずつ返済するのか」といった具体的な資金計画を立てやすくなり、起業後も無理なく返済を続けられます。

方法4. 金利を設定する

無利息での借入は、「利息分を贈与している」とみなされる可能性が高いため、借入額に応じた適切な金利を設定しておくことが望ましいです。

利息が基礎控除の110万円を超えなければ贈与税は発生しませんが、別の贈与を受けている場合に、合算した金額が110万円以上になるケースは考えられます。

特に、借入額が大きい場合や返済期間が長期にわたる場合などは、無利息であること自体が不自然だと判断されるため、忘れず設定しましょう。

家族・親族・友人からの借入で金利を設定しておくと、贈与税の基礎控除を超えてしまうリスクを軽減でき、想定外の出費による資金繰り悪化を防げます。

ただし、身近な人からの借入だからといって、金融機関よりも極端に低い金利を設定すると、利息分の贈与を疑われるリスクが高まるため注意しましょう。

方法5. 返済は銀行振込などを利用する

家族・親族・友人からの借入が贈与ではないと証明するためには、銀行振込などを利用し、返済の事実がわかる証拠を残しておくことも必要です。

返済の事実を客観的に証明できる形で残しておけば、家族や親族から受け取った資金が贈与ではなく、返済を前提とした「借入」であることを示せます。

たとえば、毎月10万円をきちんと返済していたとしても、手渡しの場合は証拠が残らないため、本当に返済しているのか疑われてしまうでしょう。一方、元金と利息の支払いがあることを通帳で確認でき、貸主の通帳にも同額の入金があれば、贈与ではなく「借入」だと判断してもらえます。

返済履歴を残しておくと、当事者同士で返済状況を把握できるようになるため、多少の手間がかかっても銀行振込などで返済するのがおすすめです。

方法6. 数年に分けて贈与を受ける

数年後の起業を予定している場合は、これから数年に分けて年間110万円以下の贈与を受ける方法も、贈与税を発生させないためには効果的です。

贈与税の基礎控除である110万円は、1月1日から12月31日までの1年間に適用されます。つまり、贈与額の合計が220万円であっても、前年と翌年で110万円ずつ受け取っていれば、それぞれに基礎控除が適用され、非課税となるのです。

数年に分けて起業資金の贈与を受けると、贈与税の支払いがなくなる分、手元資金に余裕が生まれやすくなり、スムーズに開業準備を進められます。

すぐに起業したい場合は利用できない方法ですが、起業の準備段階にある経営者には、数年にわたって年間110万円以下の贈与を受けるのがおすすめです。

ただし、贈与契約書を作成したり、銀行口座に入出金の履歴を残したりしておかないと、融資を受ける際に自己資金として認められなくなるため注意しましょう。

起業資金を家族・親族・友人から借入する際に必要なもの

家族・親族・友人から起業資金を借り入れる際に用意すべきものは、以下のとおりです。

起業資金を家族・親族・友人から借入する際に必要なもの

- 金銭消費貸借契約書(借用書)や契約書

- 通帳(貸主と自分)

- 印鑑(できれば実印)

借用書や契約書のフォーマットは、インターネットなどでダウンロードできる形式のもので問題ありません。借入が贈与とみなされるリスクを回避するためにも、借用書や契約書については必ず作成しましょう。

借用書・契約書のテンプレートをダウンロードできるサイトとしては、「bizocean(ビズオーシャン)」がおすすめです。

また、起業資金を借り入れる際は、貸主と借主(自分)が使っている通帳をそれぞれ準備します。二者間で金銭のやり取りが行われていること、毎月滞りなく返済していることなどを証明するために必要です。

印鑑は基本的にどのようなものでも問題ありませんが、借用書を作成する際は「実印」を使いましょう。印鑑証明を付けておけば、借用書の有効性がさらに高まります。

借用書を法的に有効なものとして保管したい場合は、公正証書にしておくのも効果的です。任意ではありますが、公証役場に行って借用書を公文書にしておけば、税務署から確認を求められた際も、強力な証拠として提示できます。

家族・親族・友人からの借入で「金銭消費貸借契約書(借用書)・契約書」を作成する際の【5つのポイント】

家族・親族・友人からの借入で、金銭消費貸借契約書(借用書)や契約書を作成するときのポイントは、以下の5つです。

- ポイント1. 基本項目を必ず記載する

- ポイント2. 署名と押印は「直筆・実印」で行う

- ポイント3. 金額の表記は「漢数字の大字」を使う

- ポイント4. 収入印紙を貼る

- ポイント5. 金利は状況に応じて記載する

契約内容や借入条件はもちろん、記載方法にも細心の注意を払うことで、トラブルに発展するリスクを最小限に抑えられます。

ポイント1. 基本項目を必ず記載する

金銭消費貸借契約書(借用書)や契約書を作成する際は、以下の基本的な項目を必ず記載しましょう。

「金銭消費貸借契約書(借用書)・契約書」に記載すべき項目

- 金銭消費貸借契約書(借用書)の作成年月日

- 貸主と借主の住所、氏名、押印

- 借入金額(大字使用)

- 金利・利息(1%以上を推奨)

- 借入日付

- 返済方法と返済期日

※「銀行振込」にすることを推奨 - 遅延損害金

- 期限利益の喪失

返済が滞った場合に支払う「遅延損害金」に関しては、多くの方が「家族や親族間の貸し借りであれば記載しなくても良い」と考える傾向にあります。しかし、実際に返済が遅れるとトラブルに発展する大きな要因となるため、どのような対応を取るのか事前に言語化しておくことが大切です。

その他の項目についても、借用書や契約書に明記しておけば、税務署などの第三者に対して、確かに借入であることを証明できます。

借用書や契約書の作成後は、通帳に「返済の足跡」を残すことが、贈与と勘違いされるリスクを軽減する上で重要です。

ポイント2. 署名と押印は「直筆・実印」で行う

借用書や契約書を作成する際は、署名と押印の形式に配慮することも重要なポイントです。

多くの経営者は、家族からの借入で書面の形式を軽視しがちですが、税務署などは「正式な契約に基づく借入かどうか」を重視しています。そのため、印字された署名や「認印」「シャチハタ」は使用せず、形式面をしっかり整えた上で借用書や契約書を作成しなければなりません。

まず、署名は絶対に貸主・借主の直筆で行いましょう。借用書や契約書をパソコンで作成するとしても、署名は原則として直筆です。

印鑑はどのような種類のものでも構いませんが、各市区町村に届出を行い、公的に認められた「実印」を使うようにしましょう。

直筆の署名と実印を用いることで、借用書や契約書の法的・実務的な信頼性が高まり、贈与とみなされるリスクも大幅に軽減できます。

ポイント3. 金額の表記は「漢数字の大字」を使う

借用書や契約書に借入金額を記載する際は、「壱」「弐」「参」といった漢数字の大字を使用するのが望ましいでしょう。

「1、2、3」や「一、二、三」などの算用数字や一般的な漢数字は、数字の書き足しや書き換えが簡単にできるため、改ざんされるリスクが高いです。一方、漢数字の大字は改ざんが困難であることから、公的書類や契約書などで広く用いられてきた歴史があります。

信頼できる家族や友人との取引であっても、借用書・契約書が改ざんされるリスクはゼロとは言い切れません。

正式な文書として税務署や金融機関からの信頼性を高めるためにも、借用書・契約書を作成する際は、漢数字の大字を使うことを徹底しましょう。

ポイント4. 収入印紙を貼る

意外と忘れがちですが、借用書や契約書を有効なものとするためには、「収入印紙」の貼付が必要です。

起業資金を借り入れる際に作成する借用書や契約書は、印紙税法上の「課税文書」に該当します。そのため、1万円以上の借入を行う場合は、借入金額に応じて収入印紙を貼らなければなりません。

借入金額ごとに必要な収入印紙は、以下のとおりです。

▼借入金額ごとに必要な収入印紙(印紙税額)

| 借入金額 | 印紙税額 |

|---|---|

| 1万円未満 | 非課税 |

| 1万円以上10万円以下 | 200円 |

| 10万円を超え50万円以下 | 400円 |

| 50万円を超え100万円以下 | 1,000円 |

| 100万円を超え500万円以下 | 2千円 |

| 500万円を超え1千万円以下 | 1万円 |

| 1千万円を超え5千万円以下 | 2万円 |

| 5千万円を超え1億円以下 | 6万円 |

起業資金の借入で1万円未満となるケースはほとんど考えられないため、上記を参考に、郵便局やコンビニなどで事前に購入しておきましょう。

ポイント5. 金利は状況に応じて記載する

家族・親族・友人からの借入で借用書や契約書を作成する際、金利を記載するかどうかは「年間の利息相当額」によって大きく異なります。

たとえば、年間の利息が贈与税の基礎控除にあたる110万円を超える場合に金利を記載しなければ、利息分が贈与とみなされるでしょう。しかし、年間の利息相当額が110万円を下回っている場合は、借用書や契約書に金利の記載がなくても、贈与税が課される心配はありません。

また、年間110万円を超える利息が発生する場合でも、金利を明記しておけば、借入が贈与と判断されるリスクを抑えられます。

なお、利息については「年1.0〜2.0%程度」を目安に設定するのがおすすめです。

資金繰りを安定させるためにも、起業資金を借り入れる際は、年間の利息相当額を事前に把握した上で、借用書や契約書を作成しましょう。

家族・親族・友人からの借入以外に起業資金を確保する方法5選

家族・親族・友人からの借入以外で起業資金を確保する方法は、以下の5つです。

- 方法1. 自己資金を増やす

- 方法2. 金融機関から融資を受ける

- 方法3. 投資家からの出資を募る

- 方法4. クラウドファンディングで集める

- 方法5. 補助金・助成金を活用する

「資金援助を受けるのが難しい」「家族からの借入でも資金が足りない」などの場合は、上記の方法も組み合わせて活用しましょう。

方法1. 自己資金を増やす

家族・親族・友人からの借入以外で起業資金を確保する方法としては、自己資金を増やすのがおすすめです。自己資金は返済義務がなく、幅広い用途に活用できるため、資金繰りに余裕を持ちながらスムーズに開業準備を進められます。

特に金融機関からの融資を検討している場合は、まとまった自己資金があることで信用を得やすくなる点も大きなメリットです。

現時点で自己資金が少ない場合は、以下の方法で増やしましょう。

- 保険の解約返戻金

- 個人名義の不動産や金融資産(株式、投資信託)

- 配偶者や親族の収入・資産

- 資産の売却

- 退職金 など

家族や親族から資金援助を受けられる場合は、「借入」ではなく「贈与」という形を取ることで、自己資金を増やせます。

贈与税が発生する可能性はあるものの、金融機関から多額の融資を受けやすくなるため、必要な金額に応じて最適な方法を選択しましょう。

なお、「銀行融資以外の資金調達方法」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

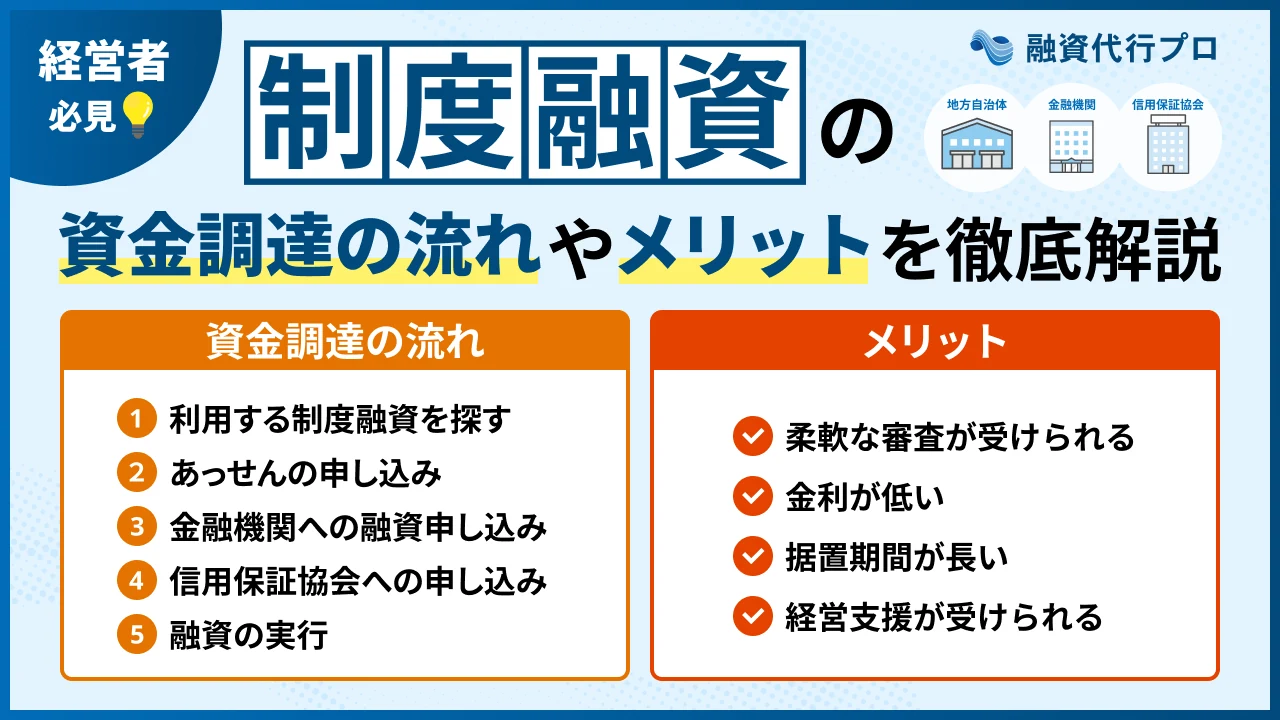

方法2. 金融機関から融資を受ける

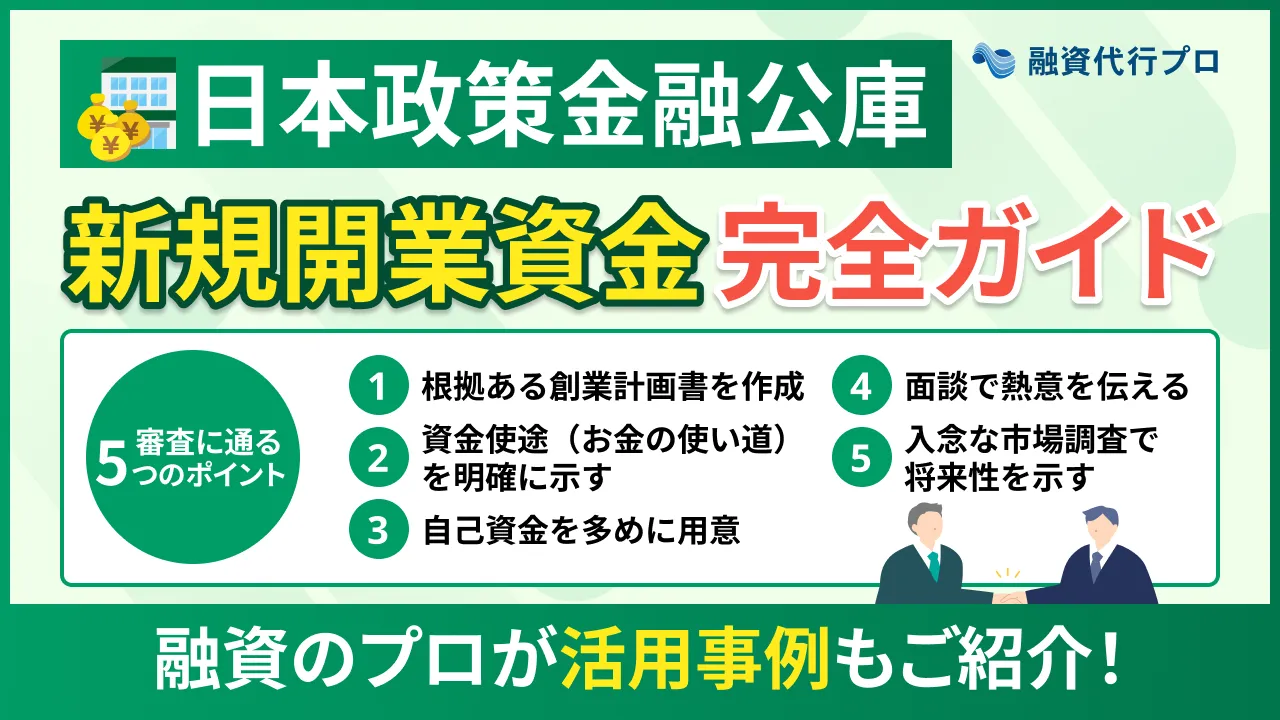

起業資金を確保するには、家族・親族・友人だけでなく、日本政策金融公庫や銀行などの金融機関から融資を受ける方法もあります。

金融機関の融資は制度が整っているため、契約条件や返済方法でトラブルになるリスクが低く、贈与とみなされる心配もありません。

起業を予定している方におすすめなのは、創業者向けの資金調達支援を積極的に行っている「日本政策金融公庫」の融資制度です。

中でも、以下の「新規開業・スタートアップ支援資金」を活用すれば、低金利で多額の資金を調達できる可能性があります。

▼「新規開業・スタートアップ支援資金」の詳細情報

| 利用対象者 | 女性、若者、シニア、廃業歴等があり創業に再チャレンジする方など |

|---|---|

| 資金使途 | 設備資金および運転資金 |

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 返済期間 | ・設備資金:20年以内(うち据置期間5年以内) ・運転資金:10年以内(うち据置期間5年以内) |

| 金利 | ・有担保:2.0〜4.3% ・無担保:3.1〜4.7% ※2026年1月10日時点の金利 |

「新規開業・スタートアップ支援資金」は、原則として無担保・無保証人で融資を受けられるため、信用力が乏しい企業でも利用しやすいです。「女性」「若者」「シニア層」など、一定の条件に当てはまる方であれば、基準利率(2.0〜4.7%)よりも低い利率で資金を調達できます。

日本政策金融公庫の融資は、銀行に比べて審査ハードルも低い傾向にあるため、多額の起業資金を必要とする方は積極的に活用しましょう。

なお、「日本政策金融公庫の融資」や「新規開業・スタートアップ支援資金」を攻略するコツについて詳しく知りたい方は、以下記事も併せてチェックしてみてください。

「起業するための資金調達をしたい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「日本政策金融公庫」「信用金庫」「銀行」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、家族からの起業資金調達を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「起業の資金調達」に強い /

※【毎日 限定5名まで】

方法3. 投資家からの出資を募る

株式会社を設立する場合は、株式と引き換えに投資家から出資を受けることで返済不要の資金を確保でき、起業に向けた準備をスムーズに進められます。投資家が「配当金」「株式売却益」などのリターンを得る仕組みのため、短期的な返済負担を気にせず、事業拡大に集中して取り組めるでしょう。

投資家から出資を募る方法として、起業を予定している方が特に活用しやすいのは「エンジェル投資」です。

エンジェル投資は、成長が期待されるベンチャー企業やスタートアップに対し、個人投資家(エンジェル投資家)が出資を行う手法を指します。

企業の将来性を重視するため、財務基盤や信用力が十分でなくても、事業の魅力を最大限に伝えることで数百万円〜2,000万円程度の資金を調達できる点がメリットです。

ただし、投資家から出資を受ける際は、自社の株式を渡すことで持株比率が低下し、自由度の高い経営が難しくなる可能性があります。

投資家によっては、利益獲得のために短期間での急成長を求める場合もあるため、投資家選びや株式の発行数については慎重に検討しましょう。

なお、「エンジェル投資家とマッチングできるおすすめのサイト」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法4. クラウドファンディングで集める

「クラウドファンディング」は、自社のプロジェクトや商品・サービスをインターネット上で公開し、不特定多数の人から資金を集める方法です。

プロジェクトの発案者である企業は、支援者に対する見返り(リターン)として、商品や金銭、株式などを提供する仕組みとなっています。

クラウドファンディングの種類は、主に以下の5つです。

- 購入型クラウドファンディング

- 寄付型クラウドファンディング

- 融資型クラウドファンディング

- 株式投資型クラウドファンディング

- ファンド型クラウドファンディング

融資や出資以外の方法で起業資金を調達したい場合は、「購入型」や「寄付型」のクラウドファンディングを活用するのがおすすめです。

購入型では、支援者に対するリターンとして商品やサービスを提供するため、魅力的なリターンを設定することで成功率を高められます。寄付型クラウドファンディングはリターンがなく、「動物保護」「被災地支援」など、社会貢献性の高いプロジェクトが多い点が特徴です。

いずれも資金調達を成功させるには、目標金額や資金使途を明確に示し、支援者が安心して資金を提供できる状態を整える必要があります。

クラウドファンディングで資金調達する際は、商品やサービスのPRも兼ねて、SNSなどを積極的に活用しながら情報発信を行いましょう。

なお、「クラウドファンディングのメリット・デメリットや成功のコツ」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法5. 補助金・助成金を活用する

「補助金・助成金」は、国や地方自治体などの公共機関が、政策目的に沿った取り組みを行う中小企業を支援するために支給する資金です。

家族や親族からの借入とは異なり、返済義務が発生しないため、調達した資金をすべて事業に充てることで、安定経営を実現しやすくなります。

起業資金として活用できる「補助金・助成金」は、以下のとおりです。

▼起業資金として活用できる「補助金・助成金」

| 補助金・助成金 | 限度額 |

|---|---|

| 全国商工会連合会「小規模事業者持続化補助金(創業型)」1 | 200万円 |

| 各都道府県・市町村「起業支援金」2 | 200万円 |

| 東京都「創業助成事業」3 | 400万円 |

| 大阪府「大阪起業家グローイングアップ補助金」4 | 100万円 |

| 経済産業省「IT導入補助金」5 | 3,000万円 |

| 厚生労働省「人材確保等支援助成金」6 | 150万円 |

起業に向けて補助金や助成金を活用する際は、「支給限度額」「審査難易度」などが大きく異なる点に注意しましょう。

たとえば、補助金の支給限度額は数千万円〜数億円と高いですが、助成金は数十万円〜数百万円と低めに設定されています。審査難易度についても、補助金は厳格な審査が行われる一方、助成金は条件を満たすことで、ほぼ確実に受給できる点が大きな違いです。

また、補助金と助成金は原則「後払い制」であり、申込みから受給までに数ヶ月〜1年程度かかる可能性がある点も覚えておきましょう。

なお、「補助金・助成金の種類や申請の流れ」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

「家族からの借入による起業資金」についてよくある質問

家族からの借入による起業資金について、よくある質問を下記にまとめました。スムーズに資金調達を成功させるためにも、ぜひ参考にしてください。

家族から起業資金を借り入れる場合は「借用書」を作成し、確実に返済しよう

家族や親族、友人から起業資金を借り入れる際に「金銭消費貸借契約書(借用書)」を作成しておくと、贈与税とみなされるリスクを大幅に軽減できます。

起業資金を家族・親族・友人から借入する際の注意点や、贈与税を発生させない方法は、以下のとおりです。

起業資金を家族・親族・友人から借入する際の注意点3つ

- 注意点1. 元金と利息を返済する必要がある

- 注意点2. 場合によっては贈与税が発生する

- 注意点3. 事業の将来性をしっかり説明する

家族・親族・友人からの借入で贈与税を発生させない6つの方法

- 方法1. 金銭消費貸借契約書(借用書)を作成する

- 方法2. 返済可能な金額を借り入れる

- 方法3. 返済期限を設定する

- 方法4. 金利を設定する

- 方法5. 返済は銀行振込などを利用する

- 方法6. 数年に分けて贈与を受ける

1.0〜2.0%程度の金利を設定し、契約内容どおりに返済を継続すれば、贈与税の課税リスクを回避しやすくなり、資金繰りにも余裕が生まれます。

ただし、家族や親族からの借入は「自己資金」として認められないため、金融機関から融資を受ける際は注意しましょう。自己資金を増やす場合は「贈与」として資金を受け取るなど、目的や状況に応じて適切な手段を選ぶことが、効率的な資金調達を行う上で重要です。

本記事はここまでになりますが、繰り返し読み返して理解を深めるためにも、「ブックマーク」して、あとから何度も読み返すことをオススメします。

「起業するための資金調達をしたい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「日本政策金融公庫」「信用金庫」「銀行」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、家族からの起業資金調達を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「起業の資金調達」に強い /

※【毎日 限定5名まで】

本記事で紹介した内容をもとに、家族から起業資金を借り入れる際のポイントを把握し、開業に向けた準備にお役立てください。

_20250924.png)