創業・開業時には、資金調達(融資)は必須です。

そのためには、自分の事業計画と返済計画をよく考えて、無理なく借りられる方法を選択することが大切です。特に創業時は、どのような方法で資金調達すべきなのか、それぞれにどのようなメリットとデメリットがあるのかを見極めるべきです。

「創業時の資金調達のやり方」や「注意点」についてお悩みをお持ちの個人事業主(フリーランス)やスタートアップの経営者の方は、この記事を読むことで、

- 創業時に使える資金調達方法6つ

- 創業時、資金調達をする際の注意点

- 忙しい方にとって便利な「資金調達代行」について

について理解ができるため、創業タイミングでの資金調達をスムーズに行うことが可能になりますよ。

「日本政策金融公庫」「銀行」「信用金庫」からの “創業融資” “新規開業・スタートアップ支援資金” は知識・経験もなしに「なんとなく」で進めると必ず失敗します。創業融資には金融機関の幅広い知見が必要で、成功には一定のノウハウが欠かせません。

「創業融資代行サービス」は、「成果報酬型1%~」で創業融資を支援するコンサルティング(代行)サービスです。これまで2,000件以上の創業融資のご相談を受けて「200万円〜3,000万円の創業融資調達」の実績をあげてきました。そんな我々に、創業融資の相談をしてみませんか?詳しくは、下記サービスのページをご覧ください。

「成果報酬型」創業融資コンサルサービスの詳細はコチラ>

\「創業融資の悩み」がスッと無くなる/

※【毎日 限定3名まで!!】】

創業時のオススメ資金調達方法6選

創業する際には、事務所や店舗の家賃、敷金・礼金、改装費用、仕入れ費用、人件費など、なにかと資金が必要です。

自己資金でも賄えない場合は、各方面から資金を調達する必要があります。資金調達にはどのような方法があるのかをチェックして、自分に最適なものを選びましょう。

創業時の資金調達方法としておすすめなもの、下記6つをご紹介いたします。

- 日本政策金融公庫を利用する

- 民間の金融機関の融資を受ける

- 地方自治体の制度融資を利用する

- 補助金や助成金を利用する

- クラウドファンディングを活用する

- 個人投資家から出資してもらう

それでは、それぞれ詳しく解説していきます。

オススメ資金調達法1. 日本政策金融公庫を利用する

日本政策金融公庫は、国が出資する金融機関です。

財務状態が弱いフリーランスや中小企業に向けて少額の融資、さらに起業する人に向けた創業融資を扱っているため、比較的取り入れやすい金融機関です。そのほかの金融機関が行っている融資よりも金利が低い、さらに借入期間が長いという特徴もあります。

中でも「創業前」もしくは、「創業間もない方」におすすめなのが「新創業融資制度」です。

自己資金が創業に必要な金額の3分の1以上である、創業してから税務申告2期を終えていないなどの一定の条件がありますが、これらを満たしていれば無担保、無利息で3,000万円を借り入れられます。

日本政策金融公庫からの融資は利息が低い、借入期間が長いなどの好条件な資金調達方法ですが、その分、必要書類などが多いのでしっかりと下準備をしなければなりません。

「知識がなくて借り入れられなかった…」ことがないよう、事前にしっかり勉強をするか、創業融資コンサルのような専門家に支援をしてもらうことがおすすめです。

オススメ資金調達法2. 民間の金融機関の融資を受ける

創業の際の自己資金調達方法としてよく利用されるのが、民間の金融機関による融資です。

民間の金融機関から融資を受ける際は、その事業でのあるていどの実績が必要ですが、創業前や創業したばかりの事業には実績がありません。

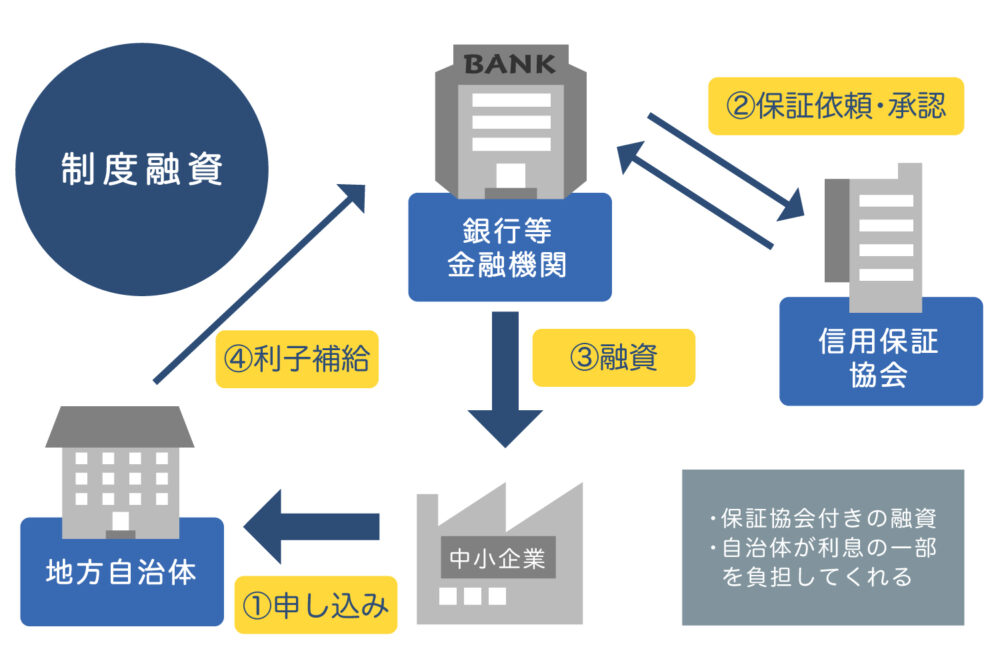

そこで信用保証協会を活用して借入をおこなうことが一般的です。

なお、保証協会や保証協会の審査について詳しく知りたい方は下記の記事を参考にしてください。

「保証協会を活用して借入する」とは、信用保証協会が保証人となり、万が一の際は信用保証協会が金融機関に返済してくれる仕組みです。金融機関側にリスクがないため、金融機関が積極的に提案をしてくるのがこの方法です。

まずは信用保証協会に保証してもらうための申請をして、次に金融機関に融資の申請をします。ただし実際に融資が始まるまでの期間が長く、さらに日本政策金融公庫から借り入れるよりも利息が高くなることもあります。

オススメ資金調達法3. 地方自治体の制度融資を利用する

その地方自治体が実施している融資を利用するという方法もあります。

自治体と信用保証協会が連携しており、低い金利で融資を受けられます。地域活性化や企業誘致のために行っているものです。

とくに個人事業や中小企業向けのものが多いです。各地自体の融資制度はそれぞれに特徴があり、条件なども違います。

応募期間が限定されている制度もありますので、各自治体のホームページをよくチェックしておきましょう。

制度融資について詳しく知りたい方は、下記の記事が参考になります。ぜひご覧ください。

オススメ資金調達法4. 補助金や助成金を利用する

補助金や助成金は、原則返済する必要がない給付金です。

融資だけでなく、このような補助金・助成金も利用することで、より事業を進めやすくなります。返済金額に苦しむ、利息の計算に追われるという問題もありません。

創業時に利用できる補助金・助成金は、各地方自治体によって、また事業内容によっても変動します。

- ふるさと起業・移転促進事業

- 企業誘致促進制度

- 創業・中小企業成長支援事業

- 地域経済好循環推進プロジェクト

- 起業支援事業者活性化事業

など、その種類は多岐に渡りますので、全国で受けられる補助金・助成金制度は一度は調べてみて、ぜひ利用してみてください。

もし補助金・助成金で資金調達をしたい方は、下記の記事で詳しく解説していますのでぜひご覧ください。

オススメ資金調達法5. クラウドファンディングを活用する

クラウドファンディングは近年人気の資金調達方法です。SNSなどでも話題になることが多く、見かける機会も多いです。

クラウドファンディングとは、ネット上で自身の事業計画、プロジェクトなどを不特定多数の人に見てもらい、その内容に賛同してくれた人からの資金を集めるという方法です。

公庫からの融資のようにまとまったお金を集めることはできませんが、少額ずつ多くの人から支援してもらえます。

クラウドファンディングは集めたお金を返済する必要がないという特徴もあります。その代わり集めたお金で行っているサービス、もしくは商品を提供しなければなりません。

クラウドファンディングはいかにSNSで注目を集めるか、より多くの人に見てもらえるかがポイントです。元々知名度の高い芸能人、著名人が始めたり、他にはないユニークなサービスで注目を集めたりといったものが多いです。

自身の事業、サービスがよくわかるように、的確でわかりやすい案内を作成しましょう。

クラウドファンディングで資金調達する方法について、もっと詳しく知りたい方は下記の記事が参考になります。ぜひ、ご覧ください。

オススメ資金調達法6. 個人投資家から出資してもらう

個人投資家、エンジェル投資家と呼ばれる人たちから資金を調達するという方法もあります。エンジェル投資家とは、創業時に必要な資金を出資してくれる個人投資家のことです。

クラウドファンディングと同様、少額ずつの資金調達となりますので、より多くの個人投資家に計画を見てもらう必要があります。

出資してもらう側は金融機関などの複雑で難易度の高い審査を受ける必要がなくまとまったお金を手にすることができ、個人投資家は出資することで新株の権利を割り当ててもらえるという双方にメリットがある方法です。

ただ個人投資家がその企業の株主になると、今後の経営方針についての決定権も与えられます。よって、自分ひとりでやりたいように事業を進められなくなってしまう可能性もあります。

個人投資家から出資してもらう場合は、その事業について同じような考えを持っているか、長く付き合い続けられるかどうかもよく確認しなければなりません。なお、個人投資家(エンジェル投資家)について詳しく知りたい方は、下記記事を参考にしてください。

自己資金でまかなえればそれが最善

資金を調達するには、複雑な書類を作成したり、審査を受けたり、出資してもらうための計画書などを作成する必要があります。時間も手間もかかりますし、借りられたとしても今後利息に苦しむ可能性もあります。

できるだけ負担も少なく事業を始めたいという方は、やはり自己資金を少しでも多く用意しておくことが大切です。

中小機構が運営している「J-net21」というサイトでは、飲食、美容、宿泊施設など、どのような事業をしたいのかによって必要な自己資金を調べられます。

自分が始めたい事業について、必要な自己資金を調べておきましょう。

自己資金の調達方法についてですが、

- 貯蓄

- 退職金

- 株式の売却

- 投資信託の売却

- 不動産の売却

- 保険の解約

- 贈与を活用する

といった手段で手にする方もいます。

贈与などの場合は、税金対策についても忘れないようにしておきましょう。

創業時の資金調達の3つの注意点

創業時の資金調達方法は多くありますが、どの方法を取り入れるとしても慎重に進めなければなりません。どのような点に注意すべきかをチェックしておきましょう。

注意点1. 正確な創業計画書を作成する

国や民間の金融機関から融資を受ける際は、最初に事業計画書・創業計画書を作成しなければなりません。この計画書に不備がある、計画が甘い点があると信頼してもらえず、審査に通りません。

審査に通りたいからといって虚偽の計画書を作成しても見破られてしまいますので注意しましょう。事業計画書・創業計画書は、正確に作成してください。

とはいっても、起業が初めてという方がいきなり正確な計画書を作成するのは非常に難しいです。税理士に依頼する、もしくは代行業者に委託するという方法もあります。

注意点2. 共同経営の場合はトラブルに注意

起業する際に共同経営という選択を取る方もいます。この場合、自己資金が単純にふたり分になるので借金の額を減らせる、ふたり分の知識と時間を使って創業できるなど、なにかとメリットが多いです。

しかし、お金のトラブルが起こりやすいという点には注意しておきましょう。2人、もしくはそれ以上の人数で持ち株の割合が高ければ高いほど、経営方針やお金の動かし方についてバランスが取りにくくなります。

共同経営は初心者にとっては心強く感じますが、トラブルに対応する自信がないのであれば最初はひとりで創業するのがおすすめです。

注意点3. 融資実行までには1ヵ月半から2ヵ月かかる

国や民間から融資を受ける際は、実際に融資が始まるまでの期間についても計算しておかなければなりません。審査に通って実際にお金を手に入れられるまでには、多くの場合1ヵ月半から2ヵ月程度かかります。

カードローンをはじめとするスピード重視の融資もありますが、これらの多くは少額の融資です。

土地の購入費用、改装費、人件費、仕入れ費用など、まとまったお金が必要な場合は、事前にこの期間も考慮した上で早め早めの準備を忘れないようにしてください。

審査が通るまでの期間、書類を用意する期間、さらに書類に不備があった際の期間や審査に落ちてしまった場合のことも考えておかなければなりません。

資金調達を専門家にコンサル依頼・代行委託をすべき3つのケース

資金調達にはさまざまな方法があるので、どの方法が自分に一番合っているのかわからないと悩んでしまう方も多いです。そもそも必要な書類を用意したり審査を受けたり、実際に資金を調達するのは非常に大変です。

そこでおすすめなのが資金調達のコンサル・代行委託サービスです。

複雑な資金調達の手続きを代行してくれて、創業者の負担を軽減してくれます。どのような人に資金調達の代行委託サービスがおすすめなのか、ご紹介いたします。

ケース1. 社内に財務や経理に詳しい人がいない場合

創業したばかり、創業前は社員も少なく、財務や経理に詳しい人がいないというケースも少なくありません。

財務、経理担当者を育成するには時間も費用もかかり、すぐに資金調達がしたいという場合には間に合いません。

しかし、代行委託サービスを利用すれば、このような人材がいなくても気軽に資金調達、お金の管理ができます。

個人事業や中小企業を創業する場合、財務、経理の責任者の育成コストをカットし、代行業者に委託してしまった方がコスト削減ができる可能性も高いです。

ケース2. 本業に集中したい場合

自分ひとり、または少人数で創業するという場合には、資金調達のために書類を作成したり面談を受けたりお金のやりくりをするだけでも精一杯になってしまう、ということも多いです。

本業に集中できず疎かになってしまうと、創業に間に合わない、思うようにサービスや商品を提供できないというケースも。

そんなときに代行業者に資金調達を委託すれば、面倒な手続きを肩代わりしてもらいつつ、しっかり本業に集中できます。

ケース3. 急に資金が必要になった場合

前もって計画的に創業の準備をしていても、思わぬところでお金が足りなくなる可能性も少なくありません。

ほかのことに集中するあまり資金調達を疎かにしてしまった、より早く資金を調達する必要が出てきた、自己資金で足りない分を補わなければならないという場合にも、代行サービスが役立ちます。

補助金、助成金の申請には提出期限があり、自分ひとりだけで行うと間に合わないこともあります。そんなときに代行サービスを利用すれば、知識も経験も実績も豊富なプロが速やかに準備をしてくれます。

通常なら数ヵ月かかる書類の準備も、プロに任せれば数日で間に合わせてくれることもあるため、急に資金が必要になったというときはぜひ代行委託を利用してみましょう。

「日本政策金融公庫」「銀行」「信用金庫」からの “創業融資” “新規開業・スタートアップ支援資金” は知識・経験もなしに「なんとなく」で進めると必ず失敗します。創業融資には金融機関の幅広い知見が必要で、成功には一定のノウハウが欠かせません。

「創業融資代行サービス」は、「成果報酬型1%~」で創業融資を支援するコンサルティング(代行)サービスです。これまで2,000件以上の創業融資のご相談を受けて「200万円〜3,000万円の創業融資調達」の実績をあげてきました。そんな我々に、創業融資の相談をしてみませんか?詳しくは、下記サービスのページをご覧ください。

「成果報酬型」創業融資コンサルサービスの詳細はコチラ>

\「創業融資の悩み」がスッと無くなる/

※【毎日 限定3名まで!!】】

創業時の資金調達方法は自社にとって最適なものを

創業時は国や民間の融資を受ける、地方自治体の融資を受ける、さらに補助金・助成金を利用するなどの方法で資金を調達できます。

しかしいずれの方法も複雑だったり、時間がかかったりと、本業が疎かになってしまう可能性があります。

資金調達をする際は、計画書や書類を正確に作成して、出資者や共同経営者とのトラブルにも気を付け、さらに実際に資金を手にするまでの期間のお金についても考えましょう。

資金調達の方法がわからない、スピーディーに資金を調達したいという方は、私たち「中小企業の融資代行プロ」のような創業融資のコンサルサービスを利用するのがオススメです。

サービス内容をチェックして、自分にメリットが多いかどうかを確認してから利用しましょう。

「日本政策金融公庫」「銀行」「信用金庫」からの “創業融資” “新規開業・スタートアップ支援資金” は知識・経験もなしに「なんとなく」で進めると必ず失敗します。創業融資には金融機関の幅広い知見が必要で、成功には一定のノウハウが欠かせません。

「創業融資代行サービス」は、「成果報酬型1%~」で創業融資を支援するコンサルティング(代行)サービスです。これまで2,000件以上の創業融資のご相談を受けて「200万円〜3,000万円の創業融資調達」の実績をあげてきました。そんな我々に、創業融資の相談をしてみませんか?詳しくは、下記サービスのページをご覧ください。

「成果報酬型」創業融資コンサルサービスの詳細はコチラ>

\「創業融資の悩み」がスッと無くなる/

※【毎日 限定3名まで!!】】