先に、おすすめのネット銀行の融資(ビジネスローン)を教えてくれ!

こんな忙しい経営者の方に、融資のコンサルティングを本業とする筆者”厳選”の下記「おすすめのネット銀行融資(ビジネスローン)4社の比較表」をご覧ください。

ネット銀行の融資(ビジネスローン)はいくつか種類がありますが、結論、下記4社のいづれかを押さえておけば間違いありません。その中でも筆者のおすすめは「GMOあおぞらネット銀行

![]()

![]()

比較マップ.webp)

比較マップ.webp)

◆ おすすめのネット銀行融資(ビジネスローン)【比較マップ】

※比較表は、横にスライドできます >>

\ おすすめNo.1 /  | \ おすすめNo.2 /  | \ おすすめNo.3 /  | \ おすすめNo.4 /  | |

| おすすめ度 | (5.0 / 5.0) | (4.0 / 5.0) | (3.0 / 5.0) | (2.0 / 5.0) |

| 銀行名 | GMOあおぞらネット銀行 | 住信SBIネット銀行 | PayPay銀行 | 楽天銀行 |

| 商品名 | あんしんワイド | 事業性融資dayta | ビジネスローン | スーパービジネスローン |

| 金利 | 0.9%~14% | 不明 (審査後に提案有) | 1.8%~13.8% | 不明 (審査後に提案有) |

| 事務手数料 | 不要 | 契約金額の 2.2% | 不要 | 印紙代等諸費用 +繰上返済時に 手数料発生 |

| 融資限度額 | ~1,000万円 | ~3,000万円 | ~1,000万円 | ~1億円 (但し不動産担保) |

| 審査スピード | 最短2日 | 最短即日 住信SBIネット銀行から提案がくれば審査に進める | 最短即日 | 審査期間は 顧客次第 |

| 必要書類 | 不要 (入出金履歴のみ) | 不要 (入出金履歴のみ) | 原則不要だが 下記書類提出要請もあり ▼ 事業実態の確認資料 所得証明資料 決算書2期分(法人) | 決算書/確定申告書3期分 下記書類提出要請もあり ▼ 代表者本人確認書類 登記事項証明書 など |

| 担保 保証人 | 不要 | 不要 | 経営者の連帯保証 | 経営者の連帯保証 高額融資は担保必要 |

| 返済期間 | 自由 (いつ返してもOK) | 12ヶ月 | 自由 | 5年以内 |

| 公式サイト | 公式サイト>

※まずは銀行口座を開設! | 公式サイト>

※まずは銀行口座を開設! | 公式サイト> ※まずは銀行口座を開設! | 公式サイト> ※まずは銀行口座を開設! |

————<解説記事はココから>————-

本記事は、一部にPRを含みます。

比較表の根拠 >

口コミ投稿したい方 >

ネット銀行の融資(ビジネスローン)を検討している方は、こんなことでお悩みではありませんか?

ネット銀行の融資(ビジネスローン)を検討しているが、普通の銀行の融資と何が違うんだ…?

ネット銀行から融資を受けるのって、普通の銀行・信用金庫と比べて審査基準って厳しいのかな…?

普通の銀行の融資審査に落ちてしまって、ネット銀行の融資(ビジネスローン)を検討している。ネット銀行の審査ってコツがあるのかな…。

いまや多くの法人が利用しているネット銀行ですが、その融資(ビジネスローン)は普通の銀行・信用金庫よりも「審査が通りやすく」「圧倒的スピーディーに融資が受けられる」ことが特徴です。一方で、ネット銀行の融資(ビジネスローン)には上手な使い方があるのですが、その事実はあまり知られておりません。

結論、ネット銀行の融資(ビジネスローン)は「一時的(1年以内)つなぎ資金」で活用するなら、有効な手段であると断言できます。(理由はコチラ)

筆者は実際に、「融資代行プロ」というサービスでたくさん経営者の資金調達をご支援する中で、「銀行口座選び」「融資・ビジネスローン選び」をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、そんな資金調達のプロである筆者が、融資(ビジネスローン)を受けるのにおすすめなネット銀行を4つをご紹介します。それぞれのネット銀行の融資(ビジネスローン)の特徴やメリットを詳しく解説しますので、融資(ビジネスローン)を検討中の経営者の方のご参考になれば幸いです。

ちなみに、筆者が1番おすすめするネット銀行の融資(ビジネスローン)は「GMOあおぞらネット銀行

![]()

![]()

ちなみに筆者は、「GMOあおぞらネット銀行」「あんしんワイド」の両方とも実際のビジネスで活用しています。

また、ネット銀行に縛らずに比較したい方は、「即日融資におすすめのビジネスローン」「審査が通りやすいビジネスローン」も併せてご覧ください。

【融資のプロが厳選】融資(ビジネスローン)でおすすめの4つのネット銀行

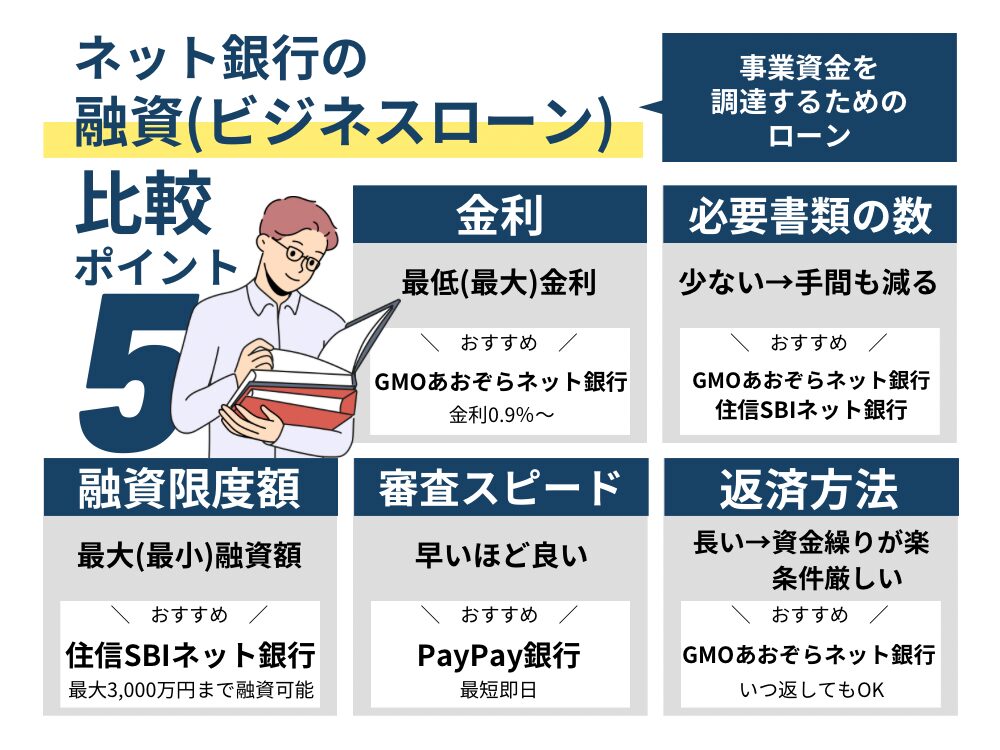

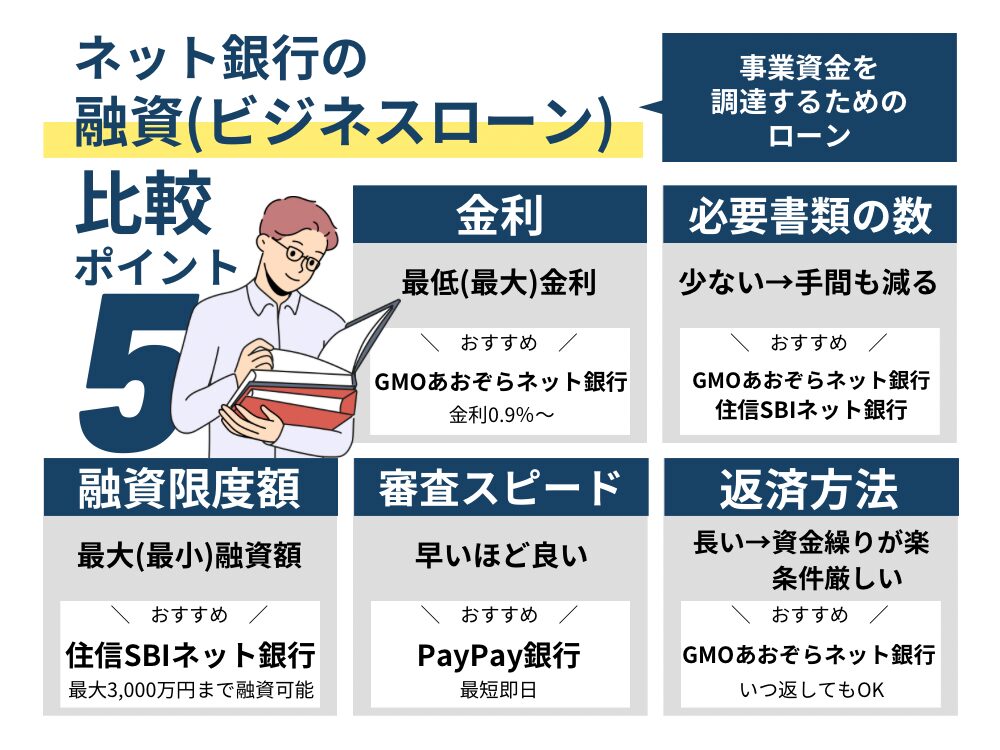

ネット銀行の融資(ビジネスローン)を活用する場合は、下記の5つの比較ポイントをチェックしましょう。

▼ネット銀行の融資(ビジネスローン)の比較ポイント

- 金利

- 必要書類数

- 融資限度額

- 審査スピード

- 返済方法

その上で、融資(ビジネスローン)を受けるのにおすすめなネット銀行として、以下の4つの銀行をご紹介します。結論、1番おすすめできるのは「GMOあおぞらネット銀行

![]()

![]()

比較マップ.webp)

比較マップ.webp)

▼おすすめのネット銀行の融資(ビジネスローン)【比較マップ】

※比較表は、横にスライドできます >>

\おすすめNo.1/  | \おすすめNo.2/  | \おすすめNo.3/  | \おすすめNo.4/  | |

| おすすめ度 | (5.0 / 5.0) | (4.0 / 5.0) | (3.0 / 5.0) | (2.0 / 5.0) |

| 銀行名 | GMOあおぞらネット銀行 | 住信SBIネット銀行 | PayPay銀行 | 楽天銀行 |

| 商品名 | あんしんワイド | 事業性融資dayta | ビジネスローン | スーパービジネスローン |

| 金利 | 0.9%~14% | 不明 (審査後に提案有) | 1.8%~13.8% | 不明 (審査後に提案有) |

| 事務手数料 | 不要 | 契約金額の 2.2% | 不要 | 印紙代等諸費用 +繰上返済時に 手数料発生 |

| 融資限度額 | ~1,000万円 | ~3,000万円 | ~1,000万円 | ~1億円 (但し不動産担保) |

| 審査スピード | 最短2日 | 最短即日 住信SBIネット銀行から提案がくれば審査に進める | 最短即日 | 審査期間は 顧客次第 |

| 必要書類 | 不要 (入出金履歴のみ) | 不要 (入出金履歴のみ) | 原則不要だが 下記書類提出要請もあり ▼ 事業実態の確認資料 所得証明資料 決算書2期分(法人) | 決算書/確定申告書3期分 下記書類提出要請もあり ▼ 代表者本人確認書類 登記事項証明書 など |

| 担保 保証人 | 不要 | 不要 | 経営者の連帯保証 | 経営者の連帯保証 高額融資は担保必要 |

| 返済期間 | 自由 (いつ返してもOK) | 12ヶ月 | 自由 | 5年以内 |

| 詳細記事へ | 【生の声】GMOあおぞらネット銀行法人口座の「評判・口コミ」 | ー | ー | ー |

それぞれの融資(ビジネスローン)について、下記から詳しく解説します。

なお、純粋に法人口座を比較したい方は、おすすめのネット銀行の法人口座をご参考ください。

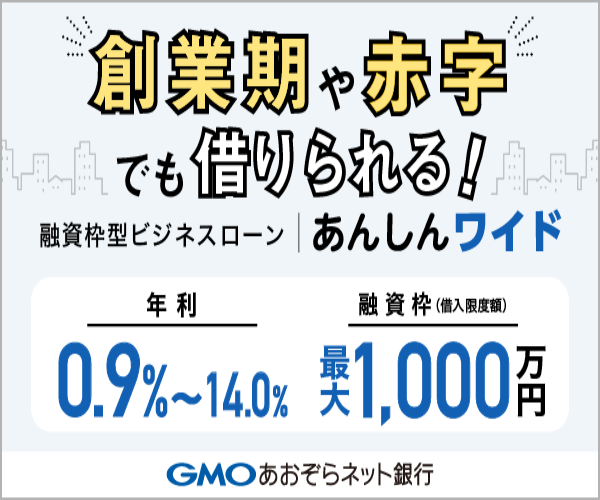

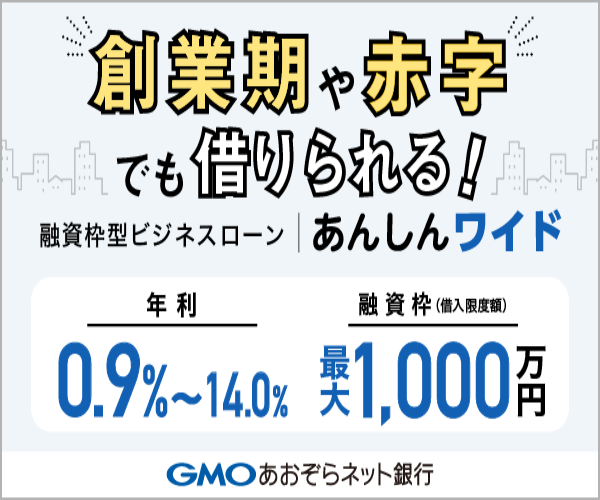

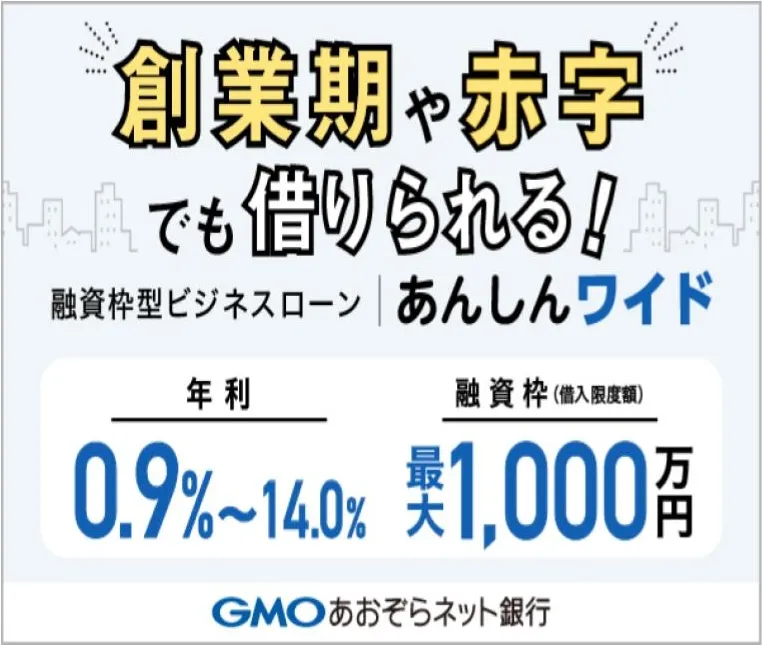

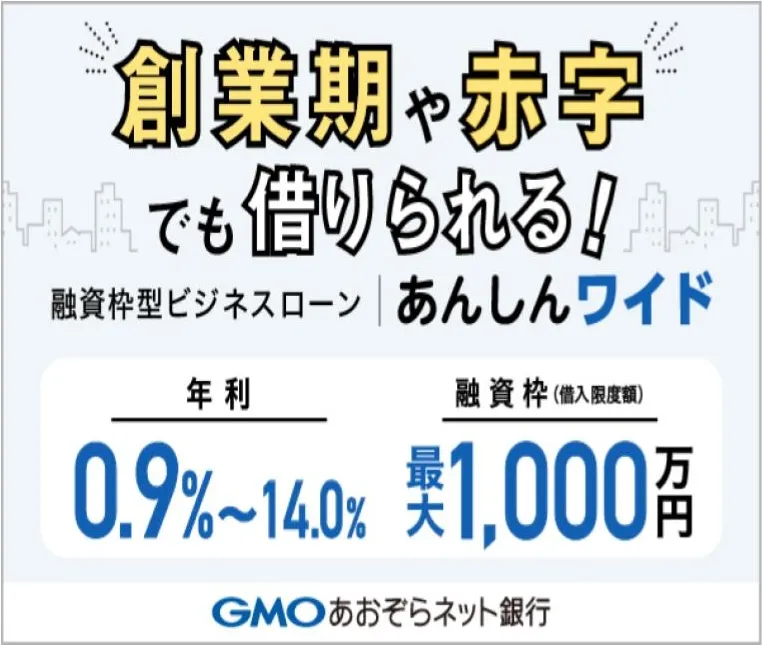

おすすめNo.1 GMOあおぞらネット銀行「あんしんワイド」

- 創業時・赤字・債務超過でも借入OK!

- 金利0.9%〜と格安

- 決算書・事業計画書は不要!

- 書類は不要。明細履歴だけ!

- 返済自由!何度でも借りられる

- 審査も借入も「ネットで完結」

- 担保・保証人も不要!

- 個人事業主は利用不可

金融庁 銀行免許番号:関東財務局長(登金)第665号

「あんしんワイド」の特徴

「あんしんワイド」の最大の特徴は、「書類提出なし」、「担保・保証人なし」、「手数料なし」で審査が可能な全国対応の融資・ビジネスローンという点です。

また、赤字や債務超過、創業初期の企業でも申込みが可能であり、融資枠は最大1,000万円、金利は0.9%からと非常に魅力的です。しかも、申し込みから融資までが最短2営業日と、銀行系のビジネスローンとしては圧倒的なスピードも大きな利点です。

そのため、GMOあおぞらネット銀行「あんしんワイド」は、間違いなく経営者にとって頼もしい融資・ビジネスローン商品であると断言できます。(▼実際に筆者も活用しています)

▼筆者も契約中です▼

(筆者の【あんしんワイド】キャプチャ)

以下の画面は、【あんしんワイド】から500万円の融資枠の提案をもらっている実際の画面です。

_筆者が経営する株式会社融資代行プロ-1.png)

_筆者が経営する株式会社融資代行プロ-1.png)

「あんしんワイド」の概要

| GMOあおぞらネット銀行「あんしんワイド」 | |

|---|---|

| 対象 | 法人 |

| 金利 | 0.9%~14.0% |

| 事務手数料 | 不要 |

| 必要書類 | 不要 銀行口座の入出金明細(2ヶ月分~) |

| 返済期間 | 自由 (融資枠内ならいくら借りても、 いつ借りても、いつ返してもOK) |

| 融資限度額 | 最大1,000万円 |

| 融資スピード | 最短2営業日 |

| 担保・保証人 | 不要 |

「あんしんワイド」が

オススメの理由

「あんしんワイド」がオススメの理由は、下記のような圧倒的な資金調達の柔軟性です。

◆ あんしんワイドの3つの柔軟性

- 赤字/債務超過/創業期OK

赤字・債務超過・創業期の法人でも利用できる - 迅速な融資プロセス

最短2営業日での融資が可能で、急な資金需要にも対応 - 柔軟な返済計画(自由)

融資枠内なら「いくら」「いつ借りても」「いつ返しても」OKで柔軟

そのため、急な出費に対応が必要な企業、季節毎の資金需要が大きい業種、急成長中のベンチャーに最適な融資商品です。GMOあおぞらネット銀行「あんしんワイド」は、その柔軟性と利便性で、経営者の皆様の強力なサポーターになるでしょう。

あんしんワイドを活用したいと思った方は、まずは下記からGMOあおぞらネット銀行

![]()

![]()

\「筆者も活用中」なビジネスローン/

特徴・メリット

- 赤字/創業時/債務超過でも借入OK

- 「金利0.9%〜、最大1,000万円」

※ 余計な手数料も無し! - 決算書・事業計画も不要!

- 担保・保証人も不要!

- 審査申込〜借入は最短2営業日!

- 24時間365日、お申込み可能(※)

※ システムメンテナンス時を除く

\15分で開設!即日ネットで完了/

※安心・安全のGMOグループが運営!

おすすめNo.2 住信SBIネット銀行「事業性融資dayta(デイタ)」

金融庁 銀行免許番号:関東財務局長(登金)第636号

「事業性融資dayta(デイタ)」の特徴

住信SBIネット銀行の融資(ビジネスローン)商品である「事業性融資dayta(デイタ)」は、銀行融資のスピードでは事業資金が間に合わない企業に向いています。「事業性融資dayta」は融資の速さと柔軟性に大きな特徴があります。また、審査に必要書類が必要ないのも魅力の一つです。

ただしこの融資(ビジネスローン)商品は、住信SBI銀行から「融資の提案が届くまでは活用することができない」という点はデメリットです。

※自分が融資して欲しい時に使えない可能性があります

とは言え、住信SBIネット銀行「事業性融資dayta(デイタ)」から提案がもらえる状態になれば、急な大きな受注とその支払いに対応することや、急な出費・投資にも対応しやすくなるので、有効活用すべきだと筆者は考えます。(▼実際に筆者も活用しています)

▼筆者も活用中です▼

(筆者の「事業性融資dayta(デイタ)」キャプチャ)

以下の画面は、「事業性融資dayta(デイタ)」から300万円の融資の提案をもらっている実際の画面です。

.webp)

.webp)

.webp)

.webp)

※左の画像にある「株式会社融資代行プロ」とは、筆者が経営する法人名です

「事業性融資dayta(デイタ)」の概要

| 住信SBIネット銀行「事業性融資dayta」 | |

|---|---|

| 対象 | 法人 |

| 金利 | – (SBIから提案がくる) |

| 事務手数料 | 融資金額の2.2% |

| 必要書類 | 不要 銀行口座の入出金明細(1年以上) |

| 返済期間 | 最長13ヶ月 |

| 融資限度額 | 最大3,000万円 |

| 融資スピード | 最短即日 住信SBIネット銀行から提案がくれば審査に進める |

| 担保・保証人 | 不要 |

事業性融資dayta(デイタ)が

オススメの理由

特に、短期間での資金調達を求める事業拡大中の企業や、先出しの費用が発生する大型プロジェクトを抱える企業に最適です。住信SBIネット銀行のビジネスローンは、手続きの簡便さと迅速な融資実行能力で、事業の柔軟な展開を支えます。

詳細は、下記の住信SBIネット銀行の公式サイトをご覧ください。

\ 手数料格安!スマートに口座開設! /

※大手SBIグループが運営!

おすすめNo.3 PayPay銀行「ビジネスローン」

金融庁 銀行免許番号:関東財務局長(登金)第624号

PayPay銀行ビジネスローンの特徴

「PayPay銀行ビジネスローン」の特徴は、利便性と柔軟性です。「経営者の連帯保証が必要」「決算書2期分を求められる」のは残念ですが、手数料などはかかりません。さらに、24時間365日いつでもオンラインで簡単に借入れが可能です。

そのため、連帯保証人になるのは平気な、会社が3期目以降の経営者にとっては「迅速な資金調達」を期待できる融資・ビジネスローン商品でしょう。

「PayPay銀行ビジネスローン」の概要

| PayPay銀行「ビジネスローン」 | |

|---|---|

| 対象 | 法人 |

| 金利 | 1.8%~13.8% |

| 事務手数料 | 不要 |

| 必要書類 | 原則不要だが、下記書類提出要請もあり 事業実態の確認資料 所得証明資料 決算書2期分 など |

| 返済期間 | 自由 |

| 融資限度額 | 最大1,000万円 |

| 融資スピード | 最短即日 |

| 担保・保証人 | 経営者の連帯保証 |

PayPay銀行ビジネスローンが

オススメの理由

即時性と低コストを重視する企業にとって、「PayPay銀行ビジネスローン」は強力な味方になるでしょう。特に、急な支払いに対応する必要がある時や、流動性を確保したい時には使えます。

おすすめNo.4 楽天銀行「スーパービジネスローン」

金融庁 銀行免許番号:関東財務局長(登金)第609号

スーパービジネスローンの特徴

これまで紹介してきた3社と比較すると、「金利が不明」「審査期間が不明」「経営者の連帯保証人が必要」「最低でも決算書3期分が必要」と、気軽に活用はしづらい融資商品です。

ただし、担保不動産があれば最大で1億円まで融資が可能なのは大きな特徴といえます。

スーパービジネスローンの概要

| 楽天銀行「スーパービジネスローン」 | |

|---|---|

| 対象 | 法人 |

| 金利 | – (審査後、楽天銀行から提示) |

| 事務手数料 | 印紙代等諸費用 +繰上返済時に手数料発生 |

| 必要書類 | 決算書3期分 また、下記書類提出要請もあり 代表者本人確認書類 登記事項証明書 など |

| 返済期間 | 5年以内 |

| 融資限度額 | 最大1億円(要不動産担保) |

| 融資スピード | – (審査期間は顧客次第) |

| 担保・保証人 | 経営者の連帯保証 |

スーパービジネスローンが

オススメの理由

スーパービジネスローンは審査期間が不明で連帯保証人が必要な融資なため、正直、急な資金調達で気軽に使えるものではありません。また、決算書3期分が必要なので、創業したての会社にも不向きでしょう。

ただし、担保になる不動産などがあれば最大1億円まで融資が可能なので、急な資金ニーズではない担保不動産がある会社が、多額の資金調達がしたい場合に有効です。

ネット銀行の概要と法人向け融資の特徴

ネット銀行とは、店舗を構えずにインターネット上で全てのやり取りを行う銀行です。店舗や自社ATMがなく、従来の銀行のような紙の通帳も存在しません。

また、借入や返済、残高照会など全てのやり取りをインターネット上で行えますので、店舗に出向く必要がありません。ただし、ネット銀行で融資を受けるにも、当然審査があります。

ネット銀行融資とほかの銀行融資の違いとは

事業に使うための融資のことを、ビジネスローンといいます。個人への貸付はおこなっていないため、ビジネスローンを利用できるのは「法人の経営者」と「個人事業主」であり、運転資金や設備資金として利用できます。

「銀行系のビジネスローン」は、法人を対象としている金融商品のため、貸付業法の総量規制の対象外です。

貸付業法の総量規制とは?

金融庁貸金業法Q&Aより引用

個人の「借り過ぎ」「貸し過ぎ」を防ぐために設けられた新しい規制。具体的には、貸金業者は「個人の年収の3分の1を超える金額の融資を行うことはできない」と決められています。そのため、借入残高が年収の3分の1を超える場合は、新たな借入れはできません。

仮に、個人事業主の方がビジネスローンを活用するなら、貸金業者系のビジネスローンを選ぶ必要があります。

個人事業主の方は、個人事業主におすすめのビジネスローンをご参考ください。

ネット銀行の融資は1年以内のつなぎ資金で活用すべき

筆者の本業は融資のコンサルティングのため、現場で支援しているからこそ言えるのは、ネット銀行の融資(ビジネスローン)は、1年以内に返済ができる「つなぎ資金」で活用すべきであることです。

つなぎ資金とは?

一時的に資金繰りが悪化した際に活用する資金のこと。

「突発的に資金ニーズ」に対して有効な資金で、返済見込みがあることが重要です。

つなぎ資金の例は下記6つのようなものです。

◆ つなぎ資金の例

- 季節変動による売上の谷間対策

- 大型プロジェクトの先払い費用

- 売掛金の回収遅延

- 税金や賞与の一時払い

- 災害や事故などの緊急対応

- M&Aや事業承継の一時金

ネット銀行の融資(ビジネスローン)の特徴は「数十万~1000万円」を、「早く(2~3日ほど)融資できる」点です。また、「赤字」や「債務超過」であっても融資が可能です。

そのため、スピード重視の資金調達が必要な会社にとっては、一般的な銀行・信用金庫の融資よりも使い勝手が良いのです。

◆ ネット銀行の融資(ビジネスローン)と銀行融資の比較

| ネット銀行の 融資(ビジネスローン) | 銀行・信用金庫の融資 | |

|---|---|---|

| 融資 スピード | 速い (2~3日前後) | 遅い (早くて1ヶ月) |

| 審査対象 | 赤字、債務超過 でもOK | 財務健全 (赤字/債務超過NG) |

| 担保 保証人 | 不要 | 原則必要 |

| 金額 | 普通 (数十~1,000万) | 多い (数百~3,000万) |

| 金利 | 普通 (0.9〜15.0%前後) | 安い (1.5~4.0%前後) |

| 資金使途 | 基本、運転資金 | 運転資金 設備資金 |

一方で、ネット銀行の融資(ビジネスローン)は一般的な銀行・信用金庫よりも金利が高くなりがちです。そのため、一時的な資金繰りの改善に活用するのがスマートな使い方といえます。

ただし、「GMOあおぞらネット銀行」のように返済期間を自由に設定できるビジネスローンもあるため、早く返済すればするほど、実質の金利負担は軽くなります。

【当サイトオリジナル】金利・返済額シミュレーション

もし「実際に支払う金利が知りたい方」は、当サイトオリジナルの金利シミュレーションを活用してみてください。

下記の枠内に、任意の「融資希望額」「金利」「返済期間」を入力し、【計算する】ボタンを押してください。そうすると、実質の【実質の年間金利】【支払金利(額)】を算出することができます。

上記シミュレーションは、融資金額・金利をお約束するものではありません。

実際の融資金額・金利については各社の審査があります。あらかじめご了承ください。

ネット銀行の融資の2つの重要な審査基準

ネット銀行の審査基準は、明確には公表されていません。しかし、筆者が実際に現場でご支援する中で、下記2つは審査基準として重要視されていると感じます。

◆ ネット銀行の融資(ビジネスローン)2つの審査基準

- 申込条件を満たしているか

- 申請金額が「本当に必要な額」かどうか

ちなみに、ネット銀行の申込条件は難しいものではありません。申込条件は各社のホームページから確認できるので、事前に確認をしておきましょう。

ネット銀行の融資の流れ

ネット銀行の融資(ビジネスローン)の、申込みから融資を受けるまでの基本的な流れについて確認しておきましょう。

◆ ネット銀行融資(ビジネスローン)の流れ

スマホ・インターネットから申込み

ネット銀行の融資(ビジネスローン)の申し込みは、基本的にはネット経由で完結します。

必要書類の提出する(必要ないことも)

各ネット銀行から指定された審査に必要になる書類を提出します。

なお、「GMOあおぞらネット銀行【あんしんワイド】」のように、そもそも審査書類が不要な融資商品もあります。

審査

通常は、2~3日で結果が出ます

審査通過

審査通過の結果がでます。ネット銀行側から提示された条件に同意して契約すると、その日のうちに借入ができます。

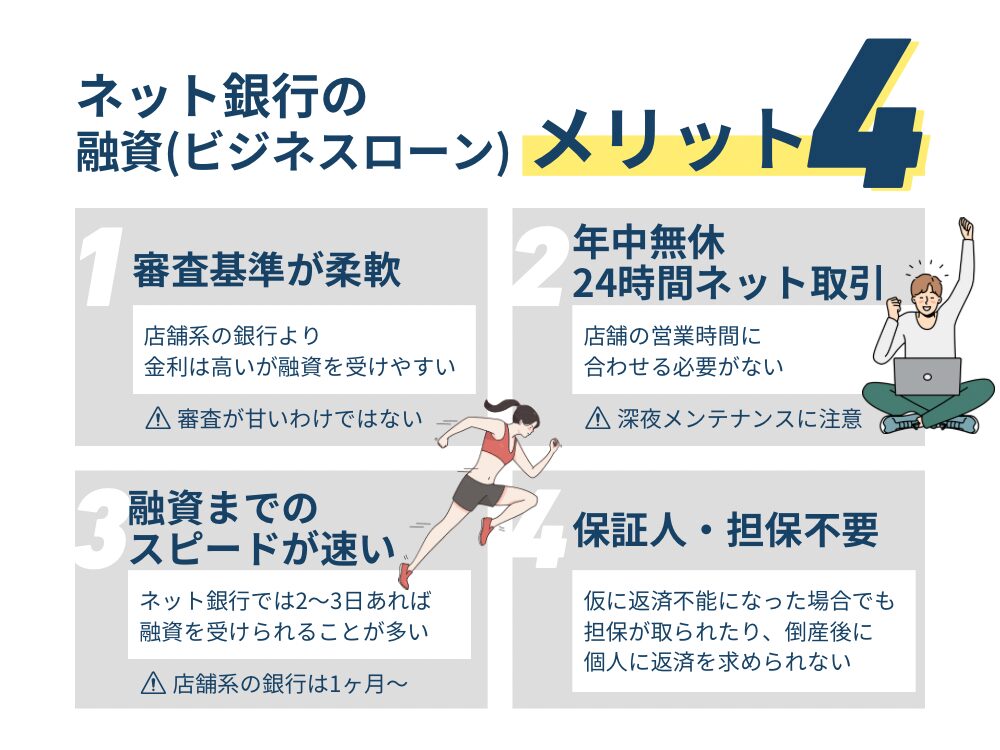

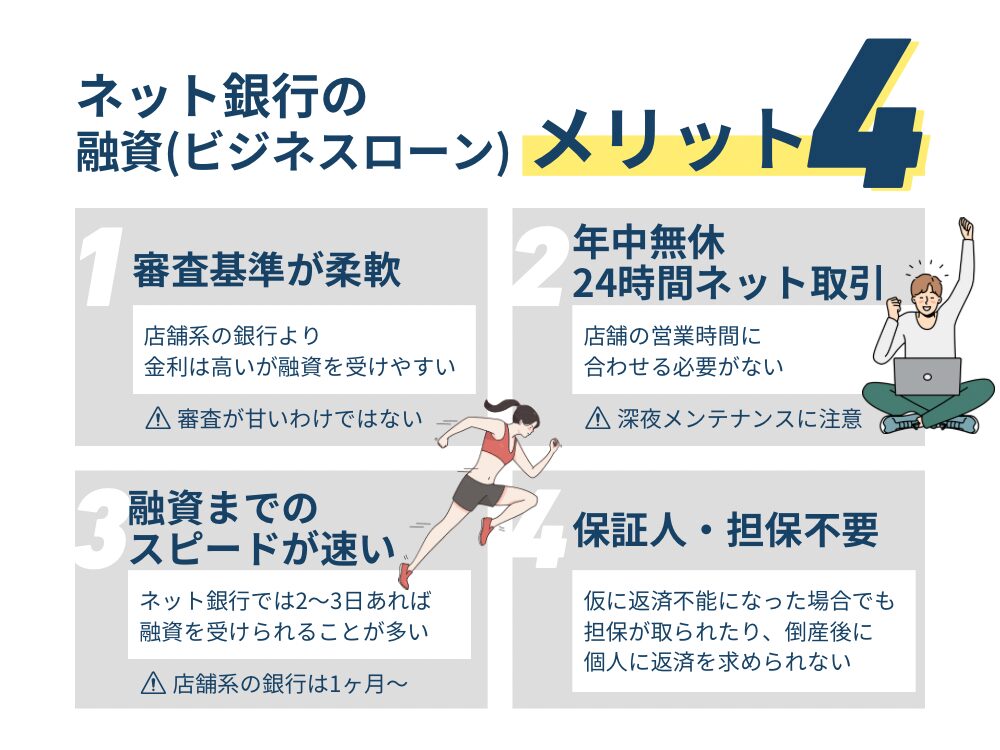

ネット銀行の融資における4つのメリット

ネット銀行の融資(ビジネスローン)には、下記4つのメリットがあります。

◆ ネット銀行の融資(ビジネスローン)の4つのメリット

- 審査基準が柔軟

- 年中無休&24時間ネットで取引可能

- 融資までのスピードが速い

- 保証人や担保が不要

それぞれのメリットについて、詳しく見ていきましょう。

メリット1. 審査基準が柔軟

ネット銀行の融資(ビジネスローン)は、「審査基準が柔軟で通りやすい」傾向があります。

ビジネスローンは本来、店舗系の銀行から融資が受けられないような中小企業に向けた金融商品として誕生しています。そのため、店舗系の銀行より金利が高い代わりに、審査基準が柔軟なのです。

店舗系の銀行…メガバンク、地方銀行、信用金庫、日本政策金融公庫、商工中金など

ただし、審査が柔軟なだけであって、決して「審査が甘いわけではない」という点は理解しておきましょう。

メリット2. 年中無休&24時間ネットで取引可能

ネット銀行はインターネット上でのやり取りとなるため、24時間いつでも自分の好きなタイミングで融資の取引が可能です。そのため、借入や入出金、返済を店舗の時間に合わせる必要がありません。

ただし深夜の時間帯では、4~6時間程度メンテナンスをしている場合もありますので注意が必要です。

メリット3. 融資までのスピードが速い

申込み〜融資までのスピードが早いのは、ネット銀行のビジネスローン(融資)の大きなメリットです。

店舗系の銀行融資は、少なくとも1ヶ月はかかりますが、ネット銀行の融資(ビジネスローン)であれば概ね2~3日あれば融資を受けることが可能です。また、24時間好きなタイミングで融資の申し込みができるのも良いポイントです。

「忙しくて店舗に向かう時間がない」「早急の資金調達が必要」という状況でも、ネット銀行の融資(ビジネスローン)商品であれば柔軟に対応ができます。

メリット4. 保証人や担保が不要

通常、融資を受けるには「保証人」「担保」のどちらか、もしくは両方が求められます。

しかし、ネット銀行の融資(ビジネスローン)は保証人や担保が不要です。そのため、仮に返済ができなくなったとして、担保が取られたり、倒産した後に個人に返済を求められたりはしないのです。

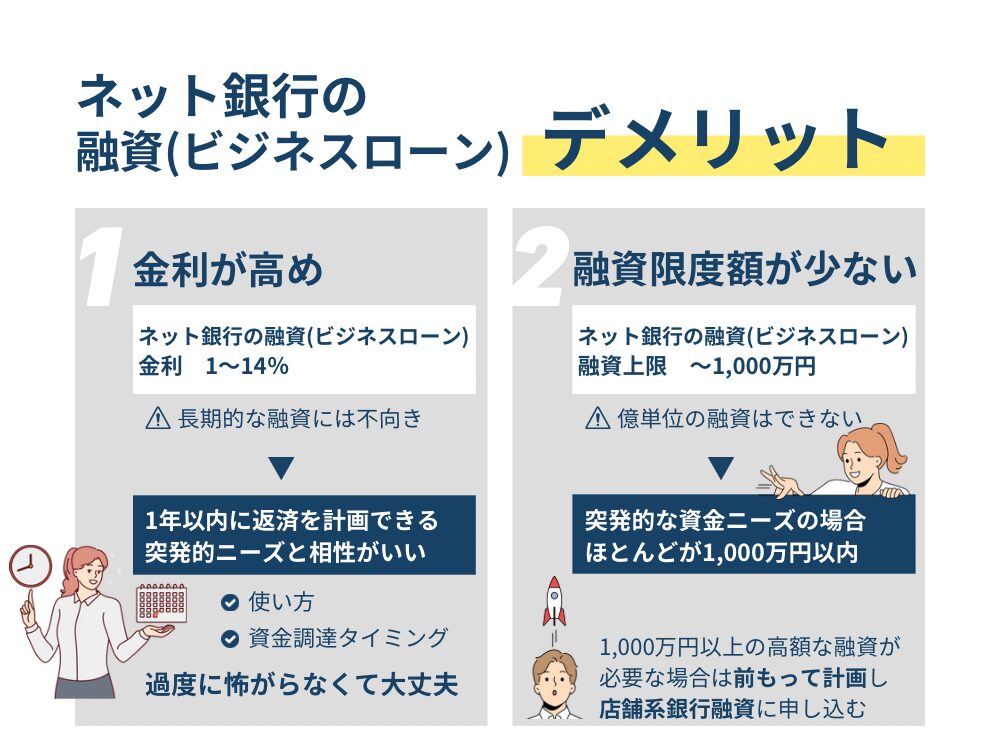

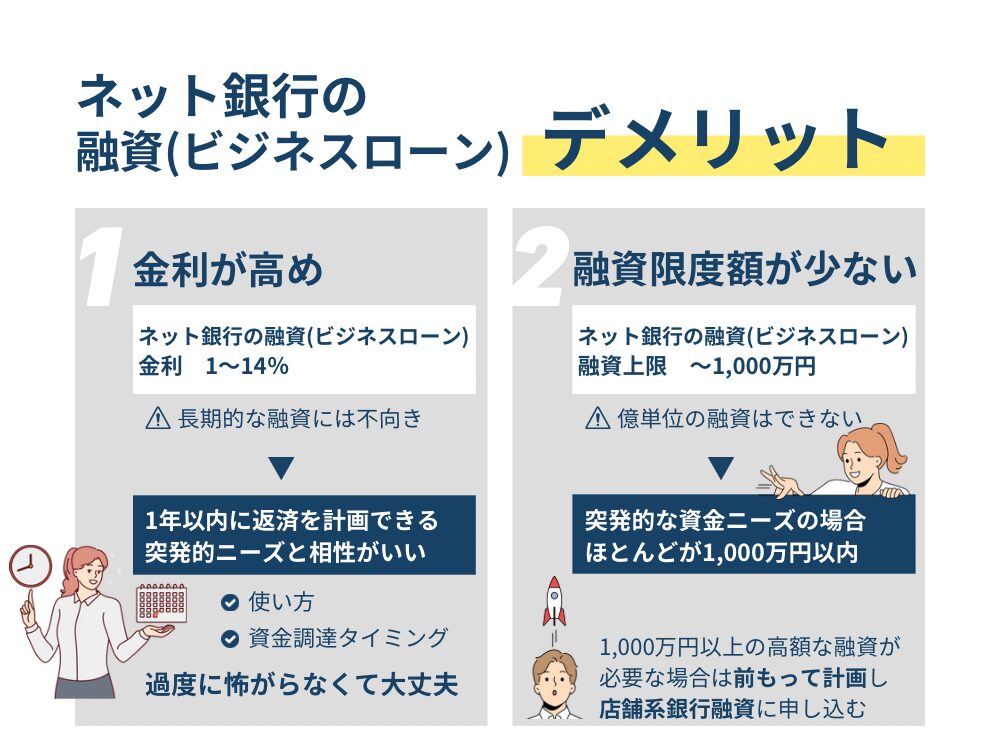

ネット銀行の融資における2つのデメリット

自由度が高く、融資スピードが速いのがメリットのネット銀行の融資(ビジネスローン)ですが、下記2つのデメリットもあります。

- 金利が高め

- 融資限度額が少ない

(~1,000万円ほど)

それぞれについて、解説をしていきます。

デメリット1. 金利が高め

店舗系の地方銀行・信用金庫・政府系金融機関と比較すると、ネット銀行の融資(ビジネスローン)の金利は、「1~14%」と高めに設定されています。そのため、何年もダラダラと借りるような長期的な資金調達には不向きの金融商品です。

逆にいうと、「1年以内のつなぎ資金で活用すべき」でも解説した通り、1年以内に返済を計画できるような突発的な資金ニーズに対してはとても相性が良い融資商品です。

金利は「高いこと=悪い」ではありません。「使い方」や「資金調達タイミング」に見合った金利であれば、過度にこわがる必要はありません。

デメリット2. 融資限度額が少ない(~1,000万円)

ほとんどのネット銀行の融資(ビジネスローン)の上限は、「~500万円」や「~1,000万円」といった上限に設定されています。数千万円〜億単位の融資をしている地方銀行・信用金庫・政府系金融機関と比較すると、少額だと感じてしまうと思います。

しかし、本業で資金調達の支援をしている筆者の感覚からすると、ほとんどの法人にとって「~1,000万円」という限度額はそこまでデメリットではないと感じます。なぜなら、ほとんどの会社の突発的な資金ニーズは1,000万円以内で収まることが多いからです。

もし「1,000万円以上」の資金調達が必要なのであれば、前もって資金計画を練った上で、店舗系の銀行融資に申し込みをする方が得策といえます。

ネット銀行の融資に関するよくある質問

ネット銀行の融資(ビジネスローン)に関する、よくある質問をまとめました。ご参考ください。

ビジネスローン(融資)を受けるのに、おすすめのネット銀行はどこですか?

資金調達のご支援を生業にしている筆者のおすすめは、断然「GMOあおぞらネット銀行【あんしんワイド】」です。(実際に筆者も活用しています)

おすすめの理由は「金利は最低水準」「提出書類もなし(入出金履歴だけ)」「返済も自由」で、最大1,000万円までの融資が望めるからです。ここまで柔軟で自由度が高く、活用しやすいビジネスローンを、筆者は他で見たことがありません。

ネット銀行の融資に保証人や担保は必要ですか?

ネット銀行の融資(ビジネスローン)には、保証人や担保は不要です。

ネット銀行の融資(ビジネスローン)の融資審査は甘いですか?

結論、ネット銀行の融資であっても「審査は甘くありません」。もちろん、一般の銀行融資と比較すると「提出書類が少ない」「審査が柔軟」などの特徴がありますが、誰でも借りれるほど甘い審査ではありません。

融資審査の審査基準は各社で公表はされておりませんが、「ネット銀行の利用履歴」や「信用情報」、「返済能力」などが審査に影響します。

ネット銀行の融資を比較して自社にあった資金を獲得しよう!

ネット銀行の融資(ビジネスローン)は、店舗に行く必要がなく、ネットで簡易に借入をすることができ、また返済もスマホひとつで手続きが可能です。

ネット銀行の融資(ビジネスローン)を比較する際には、「金利」や「必要書類数」を中心に、「審査のスピード」「借入限度金額」「金利」についてと、「返済のしやすさ」についてもしっかり確認しておきましょう。

下記「ネット銀行の融資(ビジネスローン)の比較表」から機能や条件を比較し、ご自身に1番有利なネット銀行の融資を選んでください。

◆ おすすめのネット銀行の融資(ビジネスローン)【比較マップ】

※比較表は、横にスライドできます >

\おすすめNo.1/  | \おすすめNo.2/  | \おすすめNo.3/  | \おすすめNo.4/  | |

| おすすめ度 | (5.0 / 5.0) | (4.0 / 5.0) | (3.0 / 5.0) | (2.0 / 5.0) |

| 銀行名 | GMOあおぞらネット銀行 | 住信SBIネット銀行 | PayPay銀行 | 楽天銀行 |

| 商品名 | あんしんワイド | 事業性融資dayta | ビジネスローン | スーパービジネスローン |

| 金利 | 0.9%~14% | 不明 (審査後に提案有) | 1.8%~13.8% | 不明 (審査後に提案有) |

| 事務手数料 | 不要 | 契約金額の 2.2% | 不要 | 印紙代等諸費用 +繰上返済時に 手数料発生 |

| 融資限度額 | ~1,000万円 | ~3,000万円 | ~1,000万円 | ~1億円 (但し不動産担保) |

| 審査スピード | 最短2日 | 最短即日 住信SBIネット銀行から提案がくれば審査に進める | 最短即日 | 審査期間は 顧客次第 |

| 必要書類 | 不要 (入出金履歴のみ) | 不要 (入出金履歴のみ) | 原則不要だが 下記書類提出要請もあり ▼ 事業実態の確認資料 所得証明資料 決算書2期分(法人) | 決算書/確定申告書3期分 下記書類提出要請もあり ▼ 代表者本人確認書類 登記事項証明書 など |

| 担保 保証人 | 不要 | 不要 | 経営者の連帯保証 | 経営者の連帯保証 高額融資は担保必要 |

| 返済期間 | 自由 (いつ返してもOK) | 12ヶ月 | 自由 | 5年以内 |

| 詳細記事へ | 【生の声】GMOあおぞらネット銀行法人口座の「評判・口コミ」 | ー | ー | ー |

※本ページは金融庁、中小企業庁、経済産業省等公的機関、日本貸金業協会、全国銀行協会等金融団体、その他、各銀行・ビジネスローン・請求書カード払い・クレジットカード等金融商品の公式サイトを元に、公正・公平に比較し記事制作しています。

※本ページは可能な範囲にて正確な情報掲載を目指しておりますが、その内容の正確性や安全性を保証するものではありません。

※本ページで紹介されている金融商品のお申し込みは、ご自身で各Webサイトをご確認の上、ご判断をするようお願いします。

※本ページのコンテンツ内容は、専門的・客観的な知識や経験に基づく執筆・編集体制の元、信憑性のあるクチコミ・体験談を収集しています。

※本ページでは、本事業運営費用の確保を目的とし、広告配信を導入しています。なお、掲載される広告商品・サービスの概要・比較・評価等情報は、客観的事実に基づいたもので、利益関係による優遇等は一切ありません。

<外部参考サイト>

金融庁:「貸金業法のキホン」

金融庁:「地域銀行における中小企業取引に関する取組状況」

日本貸金業協会:「貸金業者の経営実態等に関する調査結果報告」

_20250924.png)