銀行・信用金庫、日本政策金融公庫や商工中金の融資審査を受けようしている経営者であれば、こんな悩み・不安をお持ちではないでしょうか?

「銀行や信用金庫の融資審査がなかなか進まない…。なぜ審査に通過しないのか銀行は教えてくれないので、手詰まり感がある…。」

「これから銀行融資を申し込むが、審査で何を見られ、何を対策しておくべきかがわからない…。」

「金融機関の融資審査で、毎回なにを見て、どう判断されているかわからない…。審査ポイントを理解して、次回はもっといい条件で資金調達をしたい!」

融資審査では、下記のようなことが起こりがちです。

細かいことを聞かれる

提出書類が多い

審査結果が遅い

上記のような対応をしたにも関わらず、なぜか融資審査が通らない、もしくは、希望を下回る条件で融資がされるため、融資に苦手意識をお持ちの経営者の方も多いのではないでしょうか。

銀行などの金融機関が審査で注目している点は、日々、会社の経営者の視点とは異なります。そして残念ながら、金融機関が注目している点を理解せずに審査に臨むと、高い確率で審査に通らず、融資に失敗してします。逆にいうと、融資審査のポイントがわかっている経営者は、短期間、かつ有利な条件で資金調達がおこなえます。

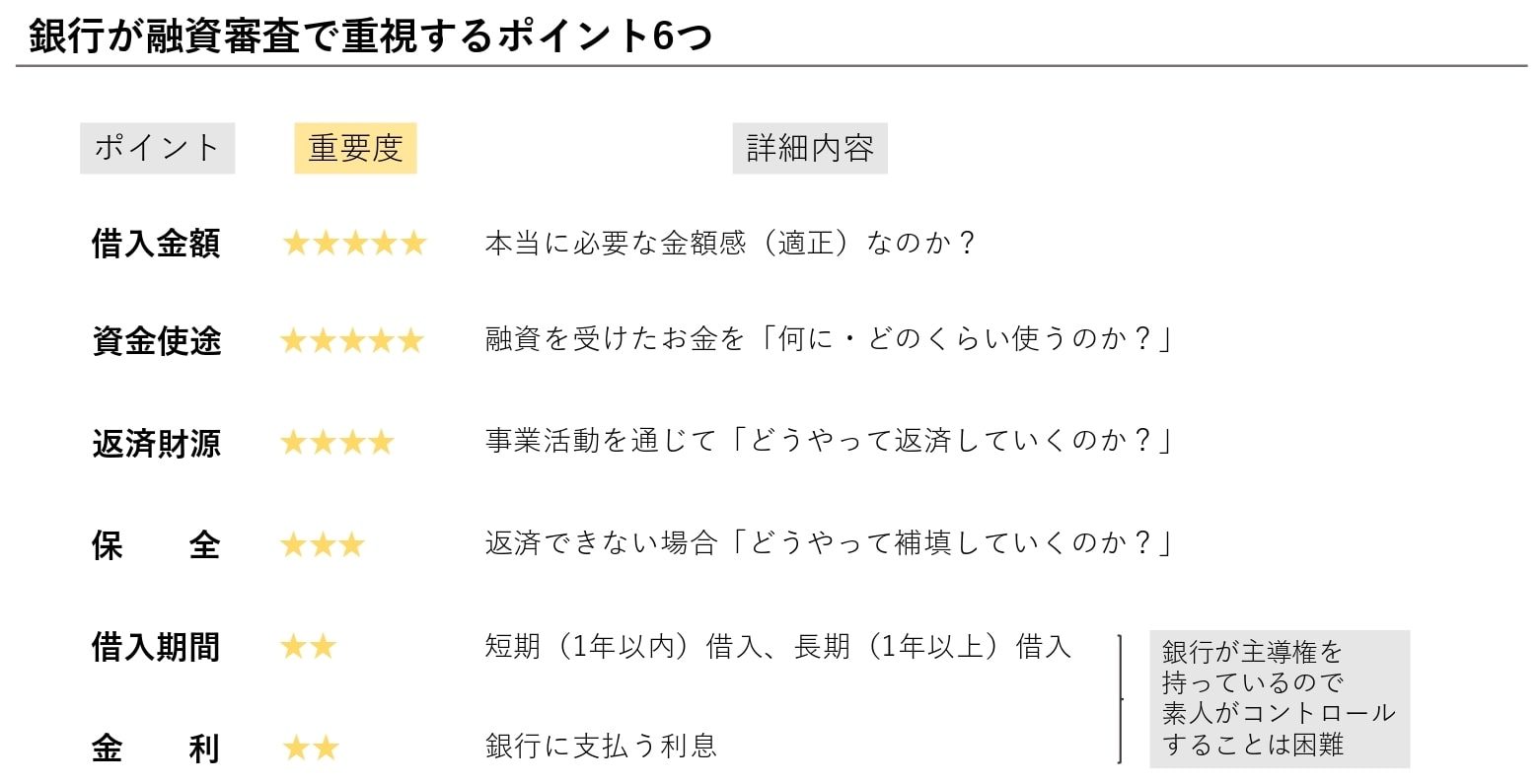

結論、銀行があなたの会社の融資審査を通さない原因は、下記の「融資の6つのポイントを押さえていないから」なのです。

◆ 融資の6つのポイント

- 借入金額

→希望金額は適正か? - 資金使途

→「何に」「いくら」使うのか? - 返済財源

→どうやって返すのか? - 保全(担保・保証など)

→返せる会社規模、財務体質なのか? - 借入期間

→どれくらいの期間で返済するのか? - 金利

→貸出リスクに対して金利は適正か?

※以前は金融機関も「金融検査マニュアル」を基本に審査していましたが、「金融検査マニュアル」は令和元年12月18日に廃止されました。

この融資の6つのポイントに対して、しっかりと「根拠」、「実現性」、「具体的な内容」を銀行に示せれば、融資審査は驚くほどスムーズになります。

筆者は「融資代行プロ」という、成果報酬型の融資コンサル会社を経営しており、これまで多くの経営者の融資をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、そんな筆者の経験をもとに、下記内容を初心者〜中級者向けに丁寧に解説しています。融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

この記事を読めば、あなたの融資審査の知識は他の経営者と比べても格段に上がるでしょう。

◆ 本記事の解説内容

- 融資審査に必要な重要ポイント・ノウハウ6選

- 銀行の融資審査に必要な書類とその理由

(書類から何を読み解いているのか?) - 特に重要なポイント3つ

\「融資審査」は融資の専門家へ/

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,300社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「銀行融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

銀行融資の通化率の目安は「2~4割程度」

銀行融資の通過率は、公的な調査レポートや各種白書の中で明示はされておりません。しかし、筆者の経験からすると、以下がおおよその審査通過率の目安となります。

▼銀行融資の通過率(筆者の経験に基づく)

- 銀行・信用金庫の通過率:2割ほど

- 日本政策金融公庫の融資通過率:4割ほど

上記の目安の通過率は、何も知らない経営者が、何も準備せずに融資に申し込んだ場合のケースを想定しています。もし融資の知識・経験があり、準備をしている方が申し込んだ場合は、通過率は大きく跳ね上がります。

実際の融資審査では「経営者の経歴・信用情報」や「経営者の資産状況」、「事業計画の緻密さ」から「会社の業績や見通し・財務状況」、「自己資金の大きさ」など多岐に渡る条件で審査結果が大きく変わります。そのため、通過率だけにとらわれず、金融機関が納得する準備・情報提供をすることこそが重要だ、と強く主張します。

そのため、次から紹介する銀行の融資審査の6つのポイントを抑えなくてはなりません。

銀行の融資審査で「重視される6つのポイント」

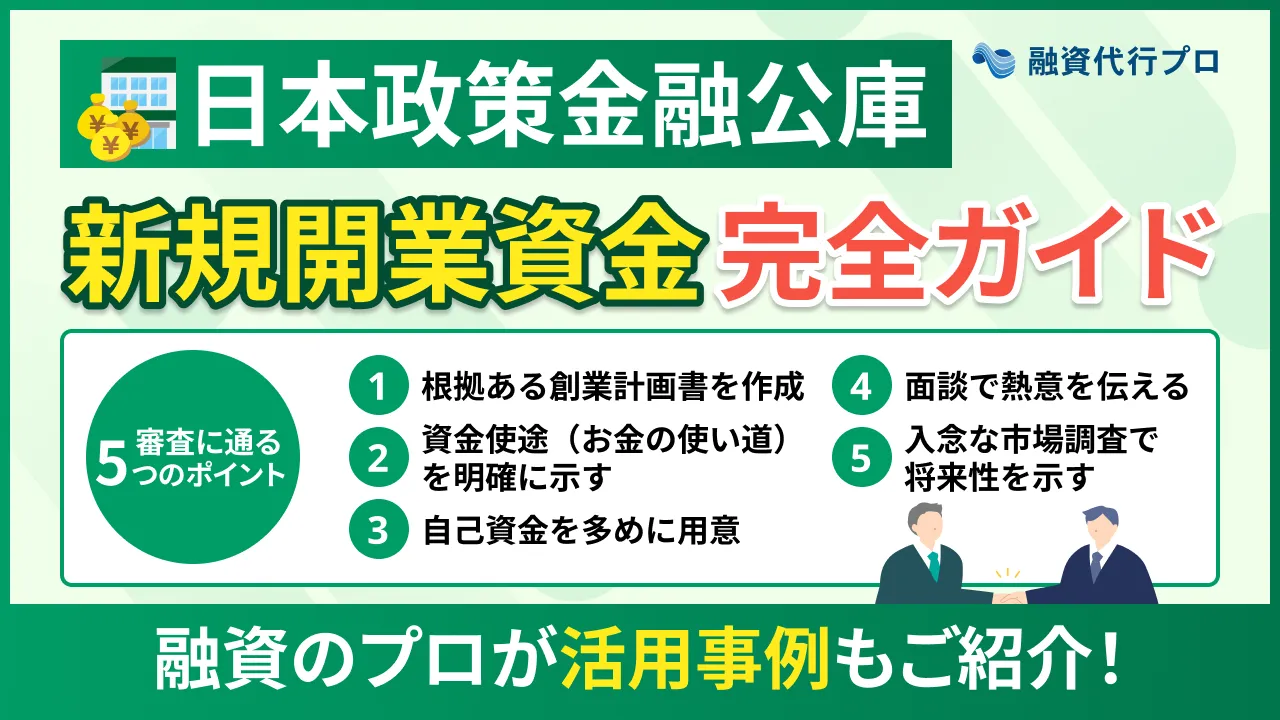

まずは、下記の画像をご覧ください。

融資審査で重視される、6つのポイントは以下の通りです。

▼銀行が融資審査で重視する6つポイント

- ポイント1. 借入金額(申込金額)

- ポイント2. 資金使途

- ポイント3. 返済財源

- ポイント4. 保全(担保・保証など)

- ポイント5. 借入期間

- ポイント6. 金利

6つそれぞれについて、詳しく解説していきます。

ポイント1. 借入金額(申込金額)

借入をしたい金額の、具体的な根拠を示すことは非常に重要です。そのため、事業計画書や資金繰り表を作成し、しっかりとシミュレーションを立ててから銀行の融資審査に進みましょう。

「とにかく、借りれるだけ借りさせてよ!」

と言いたくなる経営者の気持ちもわかります。しかし、銀行は無計画な経営者(会社)を特に警戒します。

「貸したお金を、私的なことに使われるのではないか…」

「無茶な投資に回してしまうのではないか…」

「大して試算しないで、融資申し込んでるんじゃないか…」

無計画な経営者に融資をするより、計画性のある他の会社に融資をする方がリスクは少ないと金融機関は考えます。借入希望額は、身の丈にあった金額を算出し、申込みするようにしましょう。

▼年商5,000万円の製造業の目安(運転資金)

融資額の目安:1,000~1,500万円前後

▼年商5億円の運送業の目安(運転資金)

融資額の目安:8,000万円~1,5億円前後

ポイント2. 資金使途

借りた資金を、具体的に何に使うのかは明確にしておきましょう。(必須です)

資金使途には、下記のように大きく2つの種類があります。

◆ 2つの「資金使途」

- 設備資金

→設備購入の資金(土地/建物/機械/車/備品など)

→金額が大きいことが多いため、見積書提示が必須になる - 運転資金

→設備資金以外のお金(支払い代金/経費など)

上記の中でも、多くの会社が活用するのは「運転資金」です。運転資金は、さらに下記7種類があります。

◆ 7種類の「運転資金」

- 経常運転資金

→運転資金の代表格。売掛金・受取手形回収までのつなぎ資金。 - 増加運転資金

→売上が増えたことによる、経常運転資金の増加分の資金のこと。

→シンプルに、売上が増えると一時的に資金繰り悪化の対策資金になる。 - 季節資金

→小売業などで多く見られる、季節変動の売上の波に対応する資金。 - 決算資金

→決算後に発生する大きな税金支払い(消費税除く)のための資金。

→税金発生は黒字経営が前提のため、銀行が貸しやすい資金。 - 賞与資金

→賞与時期の短期的な賞与支給のための資金。

→短期的な資金貸与のため、返済期間は短期になる。

→賞与を出せるくらい会社が好調と判断されるため、銀行が貸しやすい資金。 - (赤字補填資金)

→基本的に銀行は「赤字を補填するために融資をする」という論理は皆無です。

→メインバンクが、顧客からの精緻な経営改善計画書の提出があって資金を出すことはあります。 - 余裕資金

→「経常運転資金+α」の資金のこと。いざというときのために資金を増やすために使われる。

→赤字や、現金が少ない会社には、そもそも余裕資金は認められない。(黒字/現金がたくさんあるときに使うべき)

人件費や外注先への支払いであれば、過去の決算書などから推測はできますが、もし新規取引先に使うお金であれば、見積もりを複数の業者に取っておくなど、事前の努力も怠ってはいけません。

使い道(資金使途)を軽んじて融資審査に臨んで、希望通りの資金調達ができた経営者を私は知りません。それくらい、銀行にとって資金使途が明確になっていることは重要なのです。

もしもあなたが、知り合いから「お金100万円貸してくれない?」と言われたら、きっとこう思うはずです。

「いったい、その100万円は何に使う予定なの?(まさか、ギャンブル…?)」

これは、銀行も同じです。ましてや、預金者の大切なお金を融資の原資としている銀行が、資金の使い道が不明瞭な会社に貸すことはありません。

ポイント3. 返済財源

融資審査では「何を根拠に返済するのか?」という点も重要視されます。

銀行融資は、利益を出して返済をすることになります。「利益が十分に出せるから、返済ができる」と、銀行にシッカリと根拠を示せるかが重要です。手堅い返済材源を示すことによって、ようやく審査の土台に乗ることができるのです。

また、返済財源を提示するには、具体的に下記の資料を提出しておきましょう。

◆ 返済財源の根拠になり得る資料

過去実績:「決算書」「試算表」「過去の資金繰表」

未来予測:「経営計画書」「1年先の予測資金繰り表」

どんなに業績・財務内容が良くても、資金使途が不透明であったり、借入申込金額が妥当でなかったりすると、銀行は融資をしません。また、返済財源に根拠がないと判断されれば、融資審査は通過しないのが一般的です。

逆にいうと、「1. 借入金額」「2. 資金使途」「3. 返済財源」精度が高ければ、銀行は「融資可能」である判断を出しやすくなります。

「1. 借入金額」「2. 資金使途」「3. 返済財源」、この3つポイントのがクリアになることで、ようやく下記の条件面を話せる(交渉できる)土台ができあがります。

◆3つのポイントがクリアになった後で交渉すべき事項

- 保証をどうするのか?(保証協会付?プロパー?)

- 担保は必要か否か?

- 借入期間はどうするか?

- 金利は何%にするのか?

このように、「1. 借入金額」「2. 資金使途」「3. 返済財源」の3つのポイントで貸せる貸せないの判断をし、その判断をしてから「保全」「借入期間」「金利」の融資条件を詰めていくという流れなのです。

逆にいうと、3つポイントがいい加減な状態で金利や保全の交渉をすると、銀行からすると「自分勝手な社長だなぁ…」と心証を悪くしますので、絶対にやめましょう。

\「融資審査」は融資の専門家へ/

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,300社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「銀行融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

ポイント4. 保全(担保・保証など)

銀行融資の審査では「保全」も重要視されます。融資での「保全」とは、万が一融資先からの返済金が回収不可能となったときに、代わりの手段で回収することです。

具体的には、以下のような担保が該当します。

▼担保の例

- 預金(定期預金など)

- 不動産

- 債券

- 有価証券

このように、銀行は融資審査の際に、融資を受ける会社が返済金を返せる会社規模や財務体質なのかを入念にチェックします。

そのため、「信用保証協会付き融資かプロパー融資」や「担保は付けるのか付けないのか」に焦点を当てて保全面をどのようにするのか検討したうえで審査を受けましょう。

ポイント5. 借入期間

借入期間も銀行融資の審査で重要なポイントです。借入期間とはどれくらいの期間で返済が終わるかを指します。

企業や個人事業主が銀行に融資を申し込む際に、借入期間の要望を伝えることは可能です。しかし、審査でその意向が通らないこともあります。また、資金をどのような目的で使用するのかによって、借入期間が異なります。

銀行など融資する金融機関は、融資の資金使途や借入の希望期間・希望額などを審査するため、それらの理由や根拠を論理的に説明できれば金融機関の信頼を得ることにつながるでしょう。

以下の借入期間の具体例を表にまとめたので参考にしてみてください。

▼借入期間の具体例

| 資金の用途 | 主な使い道 | 借入期間 | 特徴・ポイント |

|---|---|---|---|

| ①運転資金 | 仕入代金、人件費、外注費など | 3〜7年程度 | 短期的な資金需要に対応するため、比較的短い期間で返済するケースが多い |

| ②設備資金 | 機械設備の購入、店舗改装、システム導入など | 5年~10年程度 | 設備投資は回収に時間がかかるため、中長期の返済期間が設定されやすい |

| ③大型投資資金 | 工場建設、不動産購入など | 10年~20年程度 | 長期的な資金計画に基づき、返済期間も長めに設定されるケースが多い |

このように、資金用途によって借入期間も変わってきますので、これから資金調達を検討している経営者の方は、ご自身がどのような用途で使うのかを踏まえて、借入期間も念頭に入れておきましょう。

ポイント6. 金利

金利の妥当性も銀行融資の審査ではチェックされます。金利の妥当性とは、融資を行う銀行にとって、資金を融資先に貸し出すリスクに対する数値です。

融資を行う銀行は、融資審査を受ける企業の決算書などの資料をもとに、各企業を信用格付けでスコアリングしています。その格付けが高い場合には貸し出す金利は低金利に、格付けが低い場合には貸し出す金利を高く設定しています。

ただし、銀行融資の金利は審査を受ける企業が審査基準でチェックされる項目を改善することによって下げられる可能性があります。そのため、返済能力があると判断されて低金利で融資を受けられるように、融資審査を通過するために重要なポイントを事前に対策しておきましょう。

一般的に、中小企業や個人事業主向け融資の金利は以下のような水準が目安となります。

| 融資の種類 | 金利の目安(年利) | 特徴 |

|---|---|---|

| 銀行融資(保証協会付き) | 1.5%~3.0%程度 | 信用保証協会を利用することで比較的低金利で借りられる |

| 銀行融資(プロパー融資) | 2.0%~3.5%程度 | 保証を付けずに借りるため、実績や信用力が求められる |

| 日本政策金融公庫 | 1.5%~2.5%程度 | 政府系金融機関。創業融資や緊急対応の融資などに活用しやすい |

| ビジネスローン・ノンバンク | 5.0%~15.0%程度 | 審査が柔軟な反面、金利は高めに設定される |

※あくまで目安であり、業種・信用力・担保の有無などによって大きく変動します。

このように、信用力が高ければ金利も抑えることができます。まずは、ご自身の会社の信用力を鑑みて、最も金利とその他の融資条件が合っている融資の種類を検討していきましょう。

\「融資審査」は融資の専門家へ/

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,300社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「銀行融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

その他、銀行の融資審査の基準や重視されるポイント2点

資金調達のための借入審査は、金融機関がいくつかの項目に照らし合わせて申請者をチェックし、融資可能かどうかを判断します。借入審査の基準を知っておけば、ある程度、資金調達を始める前から対策を講じることができます。

資金調達の際に受ける借入審査の基準と下記2つのポイントを見ていきましょう。

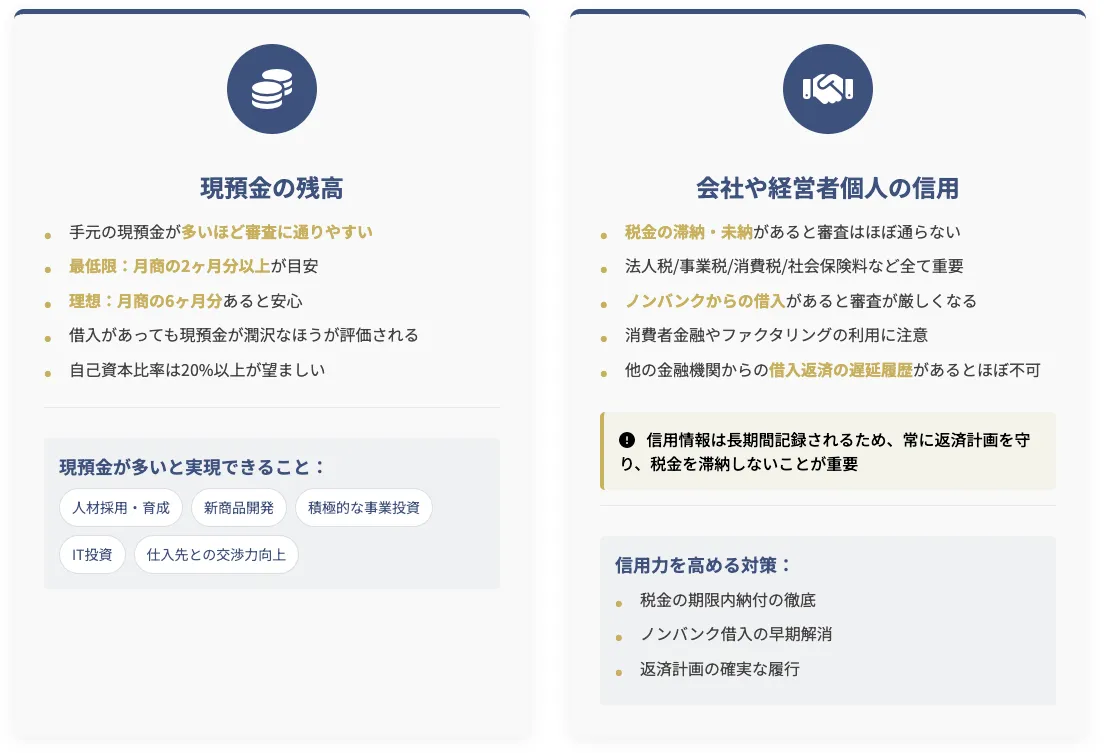

◆ 融資審査で別途、重視される2つのポイント

- 現預金の残高

- 会社や経営者個人の信用

銀行は融資審査の際に、会社の現預金の残高だけでなく、会社や経営者個人の信用度も重視しています。これらの点に留意し、資金調達を始める前から対策を講じておくことが大切です。

以下から詳しい対策について解説します。

その他ポイント1. 現預金の残高

資金調達の借入審査で間違いなくチェックされるのが「現預金の残高」です。一般的に現預金とは、今まで稼いできた利益の積み増しや、その他の金融機関からの借入の総額です。

手元の現預金を多くしておくことで、融資審査が通りやすくなります。目安は、月商の2~4ヶ月ほどの現預金量です。

現預金の目安

最低限:月商の2ヶ月以上

理想 :月商の6ヶ月分

この現預金は、借入で増えていても問題はありません。よく「借入をなるべく減らして、自己資本比率を上げないと…」と気にする社長もいますが、銀行は借入をしておらず現預金がない会社よりは、借入があっても「現預金が潤沢な会社」に融資をする傾向があります。つまり経営者は、借入の多さよりも、現預金が少ないことを気にすべきです。

自己資本比率の基準(筆者の経験上)

業界によって自己資本比率の適正水準はまちまちですが、筆者の本業である資金調達コンサル現場での経験上、自己資本比率が「20%以下」でなければ、そこまで気にしなくて良いと考えます。

借入金を返済してもなお、手元に現預金が残るのであれば、それは「実質無借金」という状態であり、何の問題もありません。

むしり、現預金がないことで以下のような状態に陥るために注意が必要です。

現預金がないことで陥る状態

- 倒産に近づく

- 社長が経営に集中できなくなる

会社は現預金がないと、倒産をしてしまいます。決して、借入が多いことが倒産の原因ではなく、手元に現預金がなく、支払いができなくなることで倒産をするのです。そのため、なるべく手元に多くの現預金を確保しておくことが重要なのです。

その上で、現預金が減ってくると経営者は資金繰りに追われて、経営に集中できなくなっていき、本来のパフォーマンスが出せなくなります。そのため、銀行借入をしてでも現預金の量を増やすべきなのです。

また逆に、手元に現預金があることで以下のような好循環が見込めます。

現預金があると見込める好循環

- 「社員の採用・育成ができる」

- 「新商品開発ができる」

- 「いい店舗物件が出たらすぐに取得できる」

- 「IT投資ができる」

- 「積極的に事業投資ができる」

- 「取引先からの値引き交渉を受けなくていい」

- 「即金払いで仕入先に値下げ交渉ができる」

現代は変化が激しい時代です。少しの事業の遅れが、将来の売上・利益の低下に繋がります。会社を好循環に乗せられるよう、しっかり手元の現預金を厚くしておきましょう。

その他ポイント2. 会社や経営者個人の信用

続いてチェックされるのは、会社や経営者個人の信用です。金融機関は、信頼できる相手に融資したいと考えています。融資申込者が信頼できるかどうかを、決算書などから「債務の返済」がきちんと行われているかをチェックします。

具体的には税金(法人税/事業税/消費税/社会保険料など)です。特に、税金の滞納・未納があると審査はほぼ通りません。

さらに、ノンバンクからの借入がある場合も審査が厳しくなります。ファクタリングや、消費者金融からの借入がある場合は、なるべく早期に解消するのが賢明です。

ノンバンクとは?

預金の取り扱いのない金融業者のこと。つまり預金はできず、融資だけをやっている金融業者をノンバンクと呼びます。ノンバンクは「怪しい会社」と感じる方もいますが、銀行とノンバンクは役割の違いなだけであって、まったく怪しい会社ではありません。

さらに、ノンバンクは「貸金業法」に沿って運営している金融業者であり、「銀行法」に沿って運営される銀行とは法律でも違いがあります。ノンバンクは「ビジネスローン会社」「消費者金融会社」「信販会社」「リース会社」「不動産専門ローン会社」など、多くの種類があります。

もちろん、過去であろうが現在であろうが、他の金融機関からの借入の返済が滞っていれば、審査はほぼ通りません。

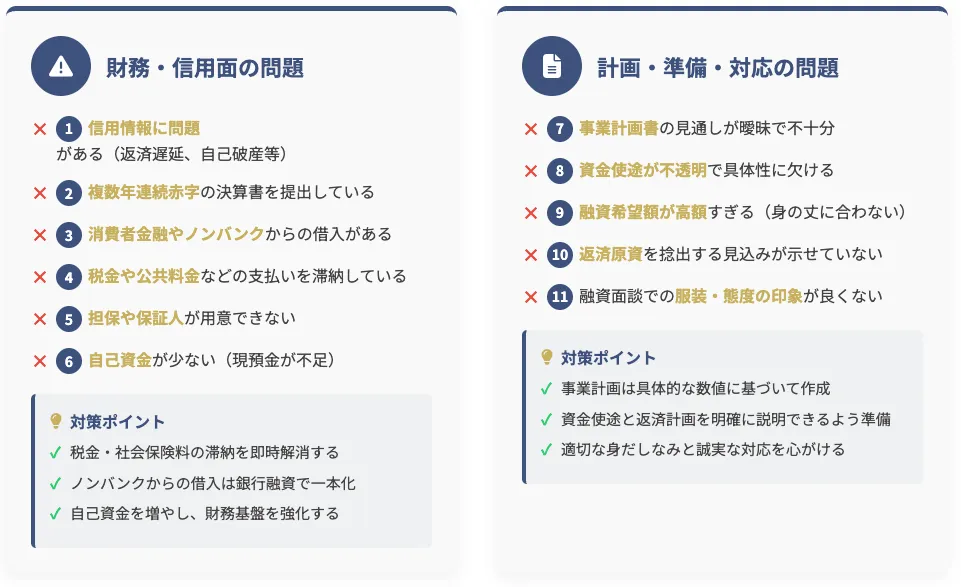

銀行融資の審査に通らない11の理由

銀行融資の審査に通らない主な理由は、「返済能力の低さ」や「貸し倒れリスクの高さ」が原因と考えられます。では、具体的にどのような理由があるのでしょうか。

銀行融資の審査に通らない主な理由は次の11個です。

◆ 銀行融資の審査に通らない11の理由

- 信用情報に問題がある

- 決算書が複数年連続赤字

- 消費者金融やノンバンクなどから借入れがある

- 税金や公共料金などの支払いの滞納

- 担保や保証人が用意できない

- 事業計画書の見通しが曖昧で不十分

- 自己資金が少ない

- 資金使途が不透明

- 融資希望額が高額

- 返済原資を捻出する見込みがない

- 融資面談で服装・態度の印象が良くない

自分に当てはまらないか照らし合わせながら確認してみてください。

理由1. 信用情報に問題がある

銀行融資の審査に通らない大きな理由のひとつは、信用情報に問題があることです。

銀行は、全国銀行個人信用情報センター(KSC)や日本信用情報機構(JICC)などの信用情報を管理している信用情報機関に加盟しています。そのため、融資審査では信用情報に問題がないかチェックします。

信用情報とは、クレジットやローン契約の申込・返済履歴のことです。銀行は加盟している信用情報機関に問い合わせて個人の信用情報を照会します。

その結果、借金返済の滞納や契約不履行、あるいは自己破産など異動情報登録がされていれば、銀行融資の審査に通らない理由となります。

理由2. 決算書が複数年連続赤字

複数年で赤字が続いていると、銀行の融資審査では通りくくなります。なぜなら、銀行融資の審査では決算書でその会社の経営状態を判断しているからです。

赤字決算でも、創業時に投資が多く発生してその分の資金をまだ回収できていない場合などは銀行融資の審査に通過する可能性があります。しかし、売上が思うようにあがらず赤字経営が複数年続いている場合には、事業に問題があると判断されて銀行融資の審査に通過しにくくなります。

このように、銀行融資の審査に通るためには、良好な経営状態を維持することが必要です。

理由3. 消費者金融やノンバンクなどから借入れがある

融資を受ける借入先も銀行融資の審査に通らない原因になります。消費者金融やノンバンクなどのリスクが高い金融機関からの借入は、高い金利のついた利子を返済する必要があり、融資審査に影響を及ぼすためです。

他の審査基準となる項目が良好なら融資審査を通過する可能性はあります。しかし、リスクの高い金融機関からの借入がある場合には「信用力が低い」や「借入返済を目的に融資を申込んでいるのか?」と疑われる恐れがあります。

このように、消費者金融やノンバンクからの借入がある場合には、銀行融資の審査には通らない恐れがあるため、注意しましょう。

理由4. 税金や公共料金などの支払いの滞納

税金や公共料金などの支払いを滞納している場合も、融資審査の通過が厳しくなります。なぜなら、本来なら「当然支払うべき優先度の高い税金や公共料金」の支払いをしていないことは、それだけ返済能力がないと考えられます。

税金や社会保険料、公共料金はすべて以下の手段で確認可能です。

◆税金・公共料金の支払いチェック方法

- 税金:納税証明書

- 社会保険料:決算書

- 公共料金:支払書類

特に税金は、国民の義務も果たしていないと判断され、銀行融資の対象から外れますので注意しましょう。

理由5. 担保や保証人が用意できない

担保や保証人が用意できないことで、銀行融資の審査に落ちることもあります。

現在、金融機関は「担保」や「経営者保証」に依存しない融資をするように金融庁から求められています。しかし、貸し倒れリスクが高い会社には、担保や経営者保証を求めることは今後も続くのではないかと筆者は考えています。

銀行によって担保の評価方法は異なりますが、保証人だけでなく、不動産や有価証券なども担保に利用できます。このように、返済能力の判断にプラスに働く可能性のある担保がない場合には、銀行融資の審査には落ちやすくなりがちです。

理由6. 事業計画書の見通しが曖昧で不十分

事業計画書の見通しが曖昧で不十分であることは、銀行融資の審査が厳しくなる原因のひとつです。

事業による収益が高くなければ、融資の返済に充当できる資金が確保できない恐れがあると判断されてしまいます。銀行融資の審査では、事業計画書を提出します。事業計画書とは、創業の目的や事業内容・事業戦略、資金計画などを説明する書類です。

また、事業計画書は具体的にわかりやすく記載する必要があります。説得力があり、理路整然とされた内容の事業計画書であれば、銀行融資の審査をクリアしやすくなるからです。

どのような事業戦略でどれくらいの売上や収益を確保できるのかなどを詳しく記載し、決して整合性がなく曖昧で不十分な内容にはならないように注意しましょう。

なお、「銀行融資で評価される事業計画書の作り方」を詳しく知りたい方は、以下の記事が参考になります。必ずチェックしておきましょう。

理由7. 自己資金が少ない

自己資金が少ない場合も、融資審査に通りにくくなります。

自己資金とは、融資などで借りてきた他人資本とは異なり、自分が所有する自由に使えるお金のことです。開業時に利用できる創業融資を受けるためには、自己資金を準備することが必要なのは有名な話ですが、創業融資以外でも、自己資金が潤沢である方が審査は通りやすくなります。

自己資金が少ない場合には、希望融資金額が受けられない場合や、審査に落ちてしまう場合もあります。創業融資を受けるために必要な自己資金額は、希望融資額の3分の1以上とされていますが、創業融資以外の融資でも、同程度ほど現金を保有しておくことは必要でしょう。

銀行融資の審査に通過するためにも自己資金はしっかりと用意するのが賢明です。

理由8. 資金使途が不透明

銀行融資の審査の通過に近づくためには、資金使途を明確にする必要があります。

資金使途とは、銀行から融資を受けた資金の利用目的のことです、設備資金と運転資金の2種類があります。

設備資金…機械や土地・建物などの設備に利用する資金

運転資金…設備資金以外の日々の経営に必要な資金

また、融資を受けた資金を使って、収益の増加や業務の効率化を目指せることも求められます。資金使途を明確にしたうえで、根拠をもって論理的に説明しましょう。

理由9. 融資希望額が高額である

融資希望額が高額な場合、審査に支障をきたす場合が発生するので注意が必要です。

なぜ融資希望金額が必要なのか、その見積もりに合理性はあるのかなどを、融資希望額からも具体的かつ論理的に説明できなければいけません。

計上予定の費用がたとえ必要なものであっても見積額が相場から大きく乖離していれば審査に通過する可能性は低くなります。

また、発注先から見積書をもらっておくことも必要です。人件費や外注先への支払いであれば、過去の決算書などから推測できます。しかし、新規取引先に使う資金であれば、見積書を取っておくことも大切です。

理由10. 返済原資を捻出する見込みがない

決算書を確認した結果、返済原資がないと判断されれば、銀行融資の審査に通過しません。

銀行からの借入金の返済に充当できる確実な資金である返済原資がなければ、融資しても返済遅延や貸し倒れのリスクが考えられるためです。

返済原資は、税引後の最終的な利益(税引後当期純利益)と、減価償却費を合わせた金額になります。返済するための原資がどこにあるのかを明確化することで、銀行融資の審査もスムーズになるでしょう。

理由11. 融資面談で服装・態度の印象が良くない

銀行融資の審査では面談もあり、面談の印象が悪ければ審査は厳しくなるので、慎重に臨みましょう。

融資審査では財務状態や業績を重要視しますが、それ以外にも融資面談での人柄・態度、言動や服装もひとつの判断材料にしています。

たとえ企業の業績や財務状況が良くても、以下のようなケースでは審査では不利に働きます。

- 場違いな服装で臨む

- 面談で横柄な態度をとる

- 根拠のある具体的な数値の話ができない

- 借入目的が「他の借入の返済のため」「生活資金(役員報酬)のため」になっている

場違いな服装や横柄な態度で融資面談を受けてしまうと、「非常識な人」や「約束を守れないルーズな人」など良くない印象を与えます。服装は「スーツ」「ジャケット着用」をするのが1番無難です。他にも、現場系の会社であれば作業着等の通常仕事で着用しているものでも問題ありません。髪型や髭を剃る・整えるなど、世間一般的な清潔感も大切にして挑むことが重要です。

また面談で、金融機関の担当者に「上から目線」や「横柄な態度」を取るのは止めましょう。銀行員も、人間です。態度が悪い人に融資はしたくないものですので、絶対に止めてください。

他にも、審査面談で、事業計画が頭に入っておらず、抽象的な話しかできない人も審査で落ちる傾向があります。根拠や具体的な数値を話せないことで、金融機関からの信頼は大きく損なわれます。金融機関は経営者に対して「具体的な話ができるのが当たり前」と考えています。逆に、具体的な話ができない経営者に対しては、「自分の事業なのに、数値や根拠も示せないのか…」と大きなマイナスポイントになります。

また、借入目的を事業以外で話してしまう方もいらっしゃいますが、これも大きなマイナスポイントです。金融機関の融資は、事業を成長させるための資金です。そのため、「他の借入の返済のために融資」または、「生活資金のための融資」については、ほぼ通らないと思って間違いありません。金融機関から融資を受ける際には、しっかりと事前に事業計画を立てた上で、事業成長に効果があるの資金を融資でまかないたいということを証明することが重要です。

ちなみに金融機関の担当者は、面談慣れをしています。「考えていない人」「嘘をついている人」はすぐに見抜きますので、事業計画は、ただ数字を入れるだけではなく、しっかりと事前リサーチをしつつ、根拠のある数値計画を作るように心がけましょう。

また、融資の金額や目的、過去の経歴だけでなく、人柄・性格・態度など総合的に判断することも視野に入れて印象を悪くしないように心がけましょう。

\「融資審査」は融資の専門家へ/

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,300社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「銀行融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

銀行の格付けが審査の可否に影響する場合もある

銀行は融資の可否を判断するにあたって、企業の財務状況や返済能力をもとに「格付け」と呼ばれる評価を行います。これは、申込者である法人や個人事業主の返済能力を信用できるかどうかを数値やランクで可視化する社内基準のことで、実質的に審査結果に大きな影響を及ぼす要素のひとつです。

格付けでは、例えば以下のような情報をもとに、多面的・総合的に評価されます。

- 決算書の内容

- 資金繰りの健全性

- 過去の返済履歴

- 業界の景気動向

- 経営者の資質

たとえば、みずほ銀行をはじめとする金融機関では、「正常先」から「破綻先」までをいくつかのステージに分類し、企業ごとにリスクの度合いを細かく分析する仕組みを採用しています。

この格付けが低い場合、たとえ一定の収益を確保していたとしても、「将来的な返済リスクが高い」と判断され、融資を断られてしまいます。また、融資が実行されたとしても、金利が高かったり、返済期間が短く設定されたりします。また、担保や保証人の提示を求められたりするなど、貸出条件が厳しくなるのです。

つまり、格付けは「融資の可否」だけでなく、「融資条件の判断」にも密接に関わっているのです。

格付けを高く維持するには、単に利益を出すだけでなく、安定したキャッシュフローを確保し、財務状況の健全性を保つことが重要です。また、税務上の透明性や事業計画の実現可能性も、銀行からの信頼を得るためには欠かせないポイントとなります。

万が一、格付けが低下している場合は、改善に向けた具体的な努力を積み重ね、決算書や面談の場でその姿勢を明確に示すことが、融資獲得の第一歩です。

\「融資審査」は融資の専門家へ/

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,300社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「銀行融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

銀行融資審査の流れ【5ステップ】

通常、銀行融資の審査は以下のような流れで行われます。

◆ 銀行の融資審査の5つのステップ

- ステップ1. 融資の相談や申込みをする

- ステップ2. 必要書類を提出する

- ステップ3. 面談を受ける

- ステップ4. 審査が行われる

- ステップ5. 融資を受ける

5つのステップに沿ってそれぞれ確認していきましょう。

ステップ1. 融資の相談や申込みをする

まず、融資の相談や申込みをします。銀行融資の主な申込方法は、支店の窓口で直接申込みをするかインターネットで申込みをするかの2通りです。

融資の申込みをする銀行によって手順や方法が異なるため、事前に確認しておきましょう。また、必要があれば、申込みをする前に担当者に融資に関する相談をすることも大切です。

融資審査の条件や必要書類、過去の通過した事例など詳しい情報を手に入れられるかもしれません。

ステップ2. 必要書類を提出する

次に、銀行融資の審査に必要な書類を提出します。個人事業主の場合は本人確認書類、法人の場合は商業登記簿謄本の提出が必須です。

必要書類は融資の申込みをする銀行によって異なりますが、主な必要書類は以下のとおりです。

◆ 融資申込みで主に必要な書類

- 決算書(損益計算書、貸借対照表など)

- 事業計画書

- 融資依頼書

- 資金繰り表

- 借入申込書

- 履歴事項全部証明書

これら以外にも納税証明書や試算表、印鑑証明書、各種明細書(資金使途明細、受注明細、銀行取引明細書)なども提出が必要です。

◆ その他、状況によっては提出を求められる書類

- 納税証明書

- 試算表

- 資金使途明細

- 受注明細

- 印鑑証明書

- 銀行取引明細書

詳しくは次項「銀行融資審査の申込みで準備すべき7つの必要書類」で後述します。銀行融資の審査に通過するためにも、提出書類の漏れや不備がないように準備を確実にしましょう。

ステップ3. 面談を受ける

必要書類を提出できたら、融資面談を受けます。

銀行融資の面談では、担当者が提出書類をもとに質問します。申込者が銀行の支店に直接出向くこともありますが、店舗やオフィスなどに担当者が訪問するケースもあります。その理由は、事業内容や設備状況を確認をすることが狙いです。

融資面談では資金使途や返済原資などの書類だけでは判断しにくいことをチェックされるケースが考えられるため、チェックされても問題ないようにしておきましょう。

ステップ4. 銀行内で審査が行われる

書類提出と面談を終えると審査が行われます。

審査では、提出書類の確認や信用情報の照会をもとに、返済能力があるのか、将来性があるのかなどを中心に行われます。

複数名の担当者によるチェックで審査に1ヵ月以上かかることもあります。また、追加の書類提出が求められることがあれば迅速に対応しましょう。

審査結果は、申込時に登録した電話やメールアドレスで伝えられます。

ステップ5. 融資を受ける

銀行融資の審査に通過すると、契約を交わしてい融資を受けられます。契約書の内容に不備がないよう注意が必要です。指定の銀行口座に入金されたら融資は完了です。

しかし、当然ながらここで終わりではありません。融資を受けた資金を返済する義務があります。そのため、返済計画書に則り、返済の遅延や貸し倒れがないように資金繰りには細心の注意を払いましょう。

銀行の融資審査の申込みで「準備すべき7つの必要書類」

融資を申し込まれた銀行や信金は、6つポイントを把握してから融資審査の判断をします。

▼銀行が融資審査で重視する6つのポイント(再掲)

- ポイント1. 借入金額(金額は適正なのか?)

- ポイント2. 資金使途(何に、いくら使うのか?)

- ポイント3. 返済財源(どうやって返すのか?)

- ポイント4. 保全(返せなかった場合、どう返すのか?)

- ポイント5. 借入期間(どれくらいの期間で返済し切るのか?)

- ポイント6. 金利(貸出のリスクに対して金利は適正か?)

上記の6つのポイントを押さえるために、以下7つの書類は準備しておきましょう。

- 「決算書」

- 「事業計画書」

- 「融資依頼書」

- 「事業所概要」

- 「資金繰り表」

- 「借入申込書」

- 「履歴事項全部証明書」

それぞれの資料から、銀行や信金がどのようなことを読み取ろうとしているのかを解説していきます。

必要書類1. 決算書

過去の決算書の財務内容から、「融資しても大丈夫な会社なのか」を判断します。実際の融資判断では非常に重視される(比重が大きい)資料です。また、通常は直近3期分の決算書が求められることも留意しておきましょう。

決算書でよくある、銀行から疑問に思われる決算書内容は下記です。

◆ 銀行から不信感を得てしまう決算書の内容

- 売掛金の詳細内訳の記載がない

→住所の記載がない、(株)や(有)などがない等 - 赤字である(1円でも赤字は赤字です)

- 役員貸付金が多い(ある)

→融資が役員貸付に流れると疑われる - 仮払金の残高が多い

→利益操作を疑われる - 減価償却を計上していない

→利益操作を疑われる - 多額の開発費(繰延資産)

→利益操作を疑われる

逆に、資金調達の可能性を感じる決算書の内容は以下3点です。

※この他にも要素はありますが、確認が可能なポイントだけご紹介します。

◆ 銀行から信頼を得やすい決算書(資金調達の可能性が高くなる)

- 負債よりも資産が大きい(債務超過ではない)

→B/Sより「資産の部の合計 – 資産の部の合計」 - 簡易キャッシュフローが「プラス」ある

→「税引後利益 + 減価償却費」がプラス

→簡易キャッシュフローがマイナスの場合、返済不可能と判断されます。 - 債務償還年数が10年未満

→「借入金残高 ÷ 簡易キャッシュフロー」が10未満

→借入金残高は「短期借入金」「長期借入金」などの合計

なお、銀行が融資審査で決算書の何を見ているのか?をもっと詳細に知りたい方は、下記の記事が参考になるはずです。ぜひご参考ください。

銀行融資で銀行はどのようなことを重視しており、提出書類のひとつである決算書のどのような点をチェックしているのかは銀行融資の審査に通過するためにも知っておく必要があります。以下の記事では、銀行が融資審査で具体的に決算書のどのようなポイントを確認しているのか理解でき、銀行融資の審査通過に近づけます。

必要書類2. 事業計画書

資金使途や申込金額の根拠を判断するための書類。決算書と違い、今後の事業のことになるので不透明感な点が多い資料と、銀行側は判断するため、できるだけ丁寧に、わかりやすく作る必要があります。

よく「事業計画書の内容がわかからなければ、銀行員から聞いてくるだろう」と軽く思っている経営者の方も多いですが、実際の現場では、内容がわからない事業計画書であれば否決(つまり融資審査を落とす)になるケースがほとんどです。

なぜなら銀行員の方はかなりの多くの顧客を抱えているため、1社のために丁寧に事業計画書を深堀する時間的余裕がないため「提出した書類がすべて」と判断するからです。

また事業計画書の内容は、現実的で手堅い計画にしておきましょう。なお、銀行向けの事業計画書や経営改善計画書の書き方・作り方を詳しく知りたい方は、下記の記事をご参考ください。

事業計画書の内容や書き方は、銀行に借入金の返済条件を交渉するリスケジュールのタイミングや赤字決算後の融資審査で経営改善計画書が必要なタイミングでも活かされます。以下の記事では、経営改善計画書(事業計画書)の作成のコツやポイントをテンプレートとともに解説しています。最後まで読めば、信頼性の高い経営改善計画書(事業計画書)を作成できます。

なお、事業計画書には下記2点の注意点があります。

◆ 事業計画書の2つの注意点

- 銀行から事業計画書の提出求められたら「即提出」

- 提出を求められなければ、ギリギリまで出さない

銀行から事業計画書の提出を求められたら、速やかに提出できるようにしておきましょう。

銀行は「会社経営するなら、事業計画書くらい作って当然」とする考えです。そのため、事業計画書の提出を求められてから計画書を作り始めるのはNGです。銀行は、いつまで経っても計画書が出てこない会社を「杜撰(ずさん)な会社」「いい加減な会社」と認識し、融資審査のハードルが高くなります。

また逆に、事業計画書は求められない限りは提出しなくて問題ありません。

そもそも、業績のいい会社ほど事業計画書の提出は求められません。しかし、良かれと思って先んじて事業計画書を提出してしまうと審査のスピードを遅らせる原因になります。

なぜなら、提出されたら銀行も慎重に事業計画書を吟味する必要がありますし、吟味した結果、気になる箇所が大量に出てきた場合は、その説明や不安解消に時間がかかってしまうからです。

銀行融資の審査では、資料1つの提出の仕方でも融資審査のスピードに雲泥の差が生まれます。もし事業計画書に不安があるのであれば、財務コンサルティングの「御社の社外CFO」に一度ご相談ください。

\ 書類作りや財務に不安があるなら!! /

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※口だけじゃなく、しっかり並走いたします!

必要書類3. 融資依頼書

財務内容がいい会社であれば、事業計画書を用意しなくても「融資依頼書」で簡易的に済むこともあります。

日々忙しくしている経営者の方の中には、融資依頼の際には「口頭だけで依頼する」というケースが多くあります。しかし、中小企業の融資審査のケースであれば、間違いなく融資依頼書のような書面をつくって伝える方が無難です。(私たちが思っている以上に、銀行というのはいまだに紙文化です)

融資依頼書で依頼すべき理由

- 言った・言わないのトラブルを防ぐため

- 支店長など上司に融資依頼内容を確実に伝えるため

下記から融資依頼書で記述が必要な項目を解説しますのでご参考ください。

融資依頼書の内容

「融資依頼書」に盛り込むべき内容は具体的は以下の8点です。

◆ 「融資依頼書」に盛り込むべき内容

- 作成日

- 借入理由(目的)

- 借入希望日

- 借入希望額

- 具体的な資金の使い道(資金使途)

- 借入による効果(融資で売上/粗利/経常利益がどうなるか)

- 借入期間

- 借入条件(担保、保証人、返済方法など)

融資を申し込むのに必要最低限な項目です。銀行は上記の依頼内容に沿って融資審査をおこなうため、事前にしっかりと自分でプランニングをしておきましょう。

借入による効果

銀行から資金調達をすることで、経営に期待できる効果を具体的な数値も交えて記述します。「やってみなければ、わからないよ」という甘い融資申込みでは、銀行は100%資金提供には応じません。

明確に根拠のあるリターン計画の内容を記述することを心がけましょう。

必要書類4. 事業所概要

「事業所概要」に盛り込むべき内容は、以下の3点です。

◆ 「資事業所概要」に盛り込むべき内容

- 会社名(事業者名)

- 代表者名

- 住所

あなたの会社のことがわかるよう、最低限、上記3つは記述しておきましょう。

事業内容

「事業内容」に盛り込むべき内容は、以下の4点です。

◆ 「資事内容」に盛り込むべき内容

- 事業の特徴

- 提供しているサービス

- サービスの強み

- 価格表

銀行員は多くの顧客を担当しているので、担当者があなたの事業・サービスを熟知しているとは限りません。あなたが運営している事業・サービスがどのようなものかを、具体的にイメージができるよう、簡潔に記述していきましょう。

必要書類5. 資金繰り表

資金繰り表とは、今後、会社に入ってくるお金と出て行くお金が、どのタイミングで発生するのか?を、実際のお金の動きに注目して作成された書類です。

提出は必須ではありませんが、審査を有利にするのに提出しておくべき書類です。事業計画書(経営改善計画書)と資金繰り表を一緒に提出することで、融資担当者の心証がよくなり、事業計画がしっかり練られていることがアピールできます。

銀行提出用の資金繰り表の作り方を詳しく知りたい方は、下記の記事をご覧ください。

融資審査で資金繰り表の提出があるものの、作成したことがない初心者でも、お金の動きを可視化した資金繰り表を簡単に作成できます。また、資金繰り表をマスターすれば、継続的に健全な経営ができます。

必要書類6. 借入申込書

融資審査では、まず「借入申込書」が必要となります。

融資を申し込む旨が記載され、申請者の名前・借入希望日・資金使途・返済期間・返済日などが明記されていなければなりません。金融機関の場合、ホームページからダウンロードも可能です。

必要書類7. 履歴事項全部証明書

資金調達のための融資を法人として申し込む場合、「履歴事項全部証明書」が必要です。会社の名称や本店の所在地、代表者の氏名などが記載されています。

法務局に行って直接申請したり、インターネットを利用して申請したりして取得できます。

参考> 履歴事項全部証明書のネット申請(法務局)

\「融資審査」は融資の専門家へ/

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,300社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「銀行融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

銀行の融資審査で、自社のランクを知る(推定する)2つの方法

「銀行の審査に進む前に、銀行から自分の会社がどう評価されてるのか知りたい…。」

「銀行員に『私の会社の評価、教えて』と聞いたけど、はぐらかされた…。」

こんな経験、経営者の方には多いのではないでしょうか?

実は、銀行員があなたの会社の評価を教えてくれることは、ほぼありません。なぜなら、あなたが思っている以上に評価は高くないことが多く、その結果として「評価を教えてお客様を怒らせてしまう」ことを銀行員は恐れています。

そのため、会社の評価を聞いてもはぐらかされるか、「悪くはないですよ」と言われることがほとんどです。

しかし、「銀行員に直接、自社の評価を聞く」以外にも自社が銀行からどう評価されているのか?がわかる方法があります。それは、「現在の『融資条件』を見る」「銀行からの提案・言動から判断する」方法です。

方法1. 融資条件から自社ランクを知る

あくまで参考にはなりますが、下記の表を参考にしてください。

◆ 銀行評価ランクの違い

| 銀行評価ランク:上位 | 銀行評価ランク:通常 | 銀行評価ランク:下位 | |

|---|---|---|---|

| 融資形態 (提案状況) | コミットメントライン | ・当座貸越 ・社債 | ・証書貸付 ・手形貸付 ・手形割引 |

| 保証の有無 | プロパー融資 | – | 信用保証協会付き融資 |

| 担保の有無 | 無担保融資 | – | 有担保融資 |

| 返済期間 | 返済期間7年 | 返済期間5年 | 返済期間3年 |

| 融資先金融機関 | ・日本政策金融公庫(中小企業) ・商工中金 | 民間金融機関 | 日本政策金融公庫(国民生活) |

方法2. 銀行からの提案・言動から判断する

次に、銀行からの提案・言動から判断する方法です。

評価が低い(可能性がある)場合

- 渉外(営業)担当者の訪問頻度が減る・来ない

→融資ができないので、行っても無駄だと思われています - 支店長が来なくなる、なかなか会えない

→大切にされていない=融資ができないと思われています - 融資相談をした際に、持ち帰りもせずに担当者に断られる

→既に融資ができないことが決まっています - プロパー融資が、保証協会付き融資提案に切り替わる

→返済が危ないと思われており、リスクの少ない融資に切り替えています - 手形貸付・当座貸越が、証書貸付の提案に切り替わる

→リスクの低い融資に切り替えようとしています - 今までよりも、金利が高くなる

→リスクのある顧客として見られており、金利を上げています - 余裕資金を定期預金に預けるように提案される

→定期預金分だけでも、担保として確保しようと思われています - 「もう少し様子を見てから判断させてください」と断られる

→様子を見ても、融資ができない場合がほとんどです - 「次の決算書を見てから提案したい」と断られる

→劇的に財務状況が向上しない限り、融資はしてもらえません - 「まずは売掛金や在庫を現金化しませんか?」と提案される

→実質のお断り文句です。仮に現金化しても融資は期待できません - 「他の銀行さんに相談しましたか?」聞かれ、断られる

→他の銀行が融資しないなら、ウチは融資しませんの合図

評価が高い(と想定される)場合

- 「融資のご提案をさせてください」と向こうから積極的に提案がある

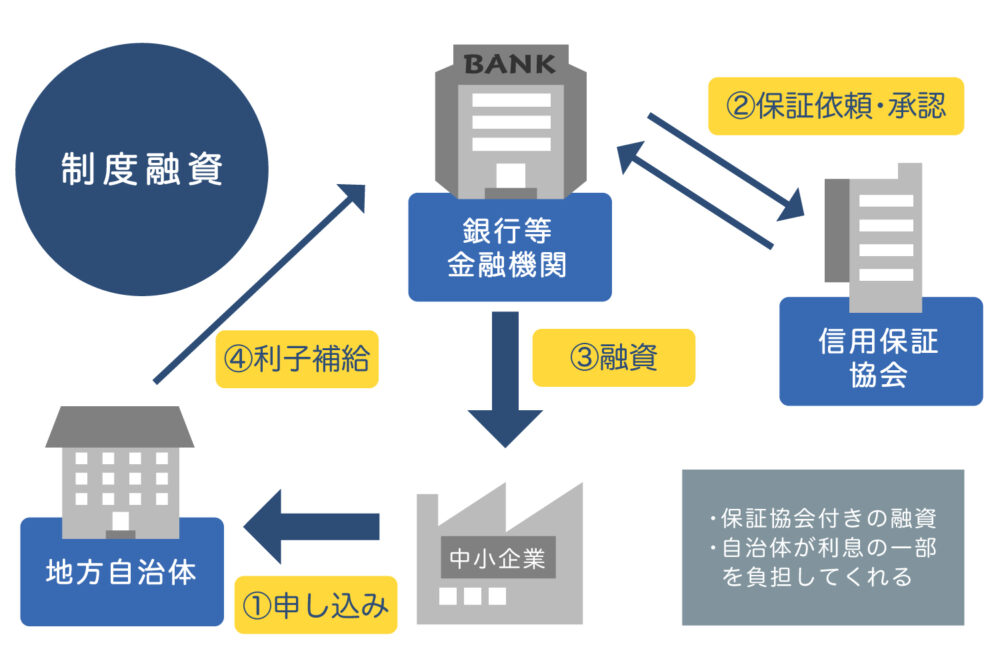

銀行から融資を断られた場合の資金調達方法

銀行融資は、過去の決算や信用情報を重視するため、赤字決算や債務超過、創業間もない企業などは不利になることがあります。しかし、銀行から融資を断られてしまったとしても、他の金融機関や制度、民間サービスを活用すれば、資金を確保できる可能性は十分にあります。

以下に、銀行以外の代表的な資金調達手段と、それぞれの特徴をまとめました。

▼銀行以外の代表的な資金調達手段

| 手段 | 概要 | メリット | 注意点 |

|---|---|---|---|

| 1. 日本政策金融公庫の融資 | 政府系金融機関による中小企業・創業者向け融資 | 銀行より審査が柔軟無担保・無保証制度あり | 業種や用途により制限あり申請書類の準備が必要 |

| 2. 自治体の制度融資 | 地方自治体が保証協会や地元金融機関と連携する融資制度 | 低金利で借りられる信用保証付きで借入しやすい | 地域・業種・事業内容によって利用条件が異なる |

| 3. ファクタリング | 売掛金(請求書)を早期に現金化する手法 | 借入ではないため信用情報に影響なし即日資金化も可能 | 手数料が高め継続的な資金調達には不向き |

| 4. 補助金・助成金 | 国や自治体が支給する返済不要の公的資金 | 返済不要設備投資・IT導入などで利用可能 | 審査や報告義務が厳格採択率には限りあり |

| 5. リースバック・資産担保 | 不動産や設備などを売却し、リース契約で使用を継続する方法 | 即現金化が可能資産を保持したまま資金確保 | 評価額が安くなる可能性あり継続利用にはコストがかかる |

| 6. 出資(エクイティ) | 投資家やVCなどからの出資を受ける | 返済不要成長性があれば資本性資金が得られる | 経営権の一部を手放す可能性あり実現には時間がかかる |

銀行融資にこだわらず、自社の状況に合った調達方法を柔軟に選ぶことが、資金繰りの安定と事業継続への第一歩です。特に「なぜ銀行融資に落ちたのか」を自己分析し、その改善策を考えることが、他の手段を選ぶ際にも重要な視点となります。

なお、それぞれの資金調達手法については以下の記事が参考になるので、併せてご覧ください。

銀行融資の審査でよくある質問(Q&A)

銀行融資の審査で、筆者が現場で経営者の方からよく聞かれる質問をまとめました。

銀行融資の審査のコツを知って、賢くスマートに融資を受けよう!

銀行の交渉をスムーズに進め、ある程度優位な条件で借入をするためには、重要な6つのポイントを押さえて交渉していきましょう。

銀行融資には「プレゼンの上手さ」「キレる営業トーク」などよりも、下記6つのポイント(銀行が知りたい項目)をキチンとわかりやすく資料に落として伝え、銀行側が判断しやすくしていくことが非常に重要です。

◆ 銀行融資の審査で重要なポイント

- 申込金額

- 資金使途

- 返済財源

- 保全

- 借入期間

- 金利

上記を網羅した資金調達活動をして、より大きなビジネスをできるように頑張りましょう。本記事はここまでですが、融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

もしも、本記事を読んでも銀行の融資審査が不安な方は、成果報酬型の融資コンサルサービスの「融資代行プロ」に相談しましょう。銀行出身のコンサルタントが、あなたの会社の財務内容を見て、適切な金融機関選びや、銀行対応についてコンサルティングいたします!

\「融資審査」は融資の専門家へ/

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,300社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「銀行融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

_20250924.png)