マネーフォワード請求書カード払いは、請求書の支払いを銀行振込からカード決済に切り替えるサービスです。「設立10年未満の中小・ベンチャー企業」や「建設業」「IT業」などから多く支持されています。

資金繰り改善のために、「マネーフォワード請求書カード払い」の活用を検討している経営者の方は、以下のようなお悩みや疑問をお持ちではないでしょうか?

「マネーフォワード請求書カード払い」を検討中だが、口コミや評判は良いのだろうか?

ウチの会社は、マネーフォワード請求書カード払いを使うのに適しているのかな?

マネーフォワード請求書カード払いと、他の請求書カード払いと比較したい

「マネーフォワード請求書カード払い」は、財務・資金繰りコンサルタントである筆者がおすすめする請求書カード払いの一つです。使い方やメリットを正しく理解すれば、銀行融資よりも手軽でスピーディかつ、強力な資金繰り改善ツールになると筆者は実感しています。

多くの会社の資金繰り改善を支援してきた筆者が考える、「マネーフォワード請求書カード払い」の利用がおすすめの「企業の特徴」「財務状況」は以下のとおりです。

「マネーフォワード請求書カード払い」を活用すべき企業の特徴

- 一時的な資金不足を乗り越えるために手元資金を確保したい

- 数万円〜数百万円など小口の資金繰りを改善したい

- 会社や個人の信用情報を傷つけずに資金調達したい

- 銀行融資以外の資金調達手段を、今すぐ確保しておきたい

- 手続きは簡単に、Web完結でスピーディーに資金繰りを改善したい

- 運営会社の信頼性・安心感は重視したい など

「マネーフォワード請求書カード払い」を活用すべき財務状況

- 売上の入金前に支払いが先行するビジネスモデルである

- 運転資金はあるものの、資金は温存しておきたい

- 月末に支払いが集中する時期に、一時的な資金余力が必要 など

「マネーフォワード請求書カード払い」の特徴と、メリット・デメリットを十分に理解して計画的に活用すれば、支払いサイクルが安定して資金の余裕が生まれます。

少しでも資金繰りのストレスから解放されたい方は、下記サイトから無料のアカウント登録をしておきましょう。

\「簡単3ステップ」で今スグ使える/

※「取引先に知られず」に使えます

特徴

- 手数料「2.7%」で最安クラス

- 初期費用/月額費用0円

- 大手の有名企業運営で安心

- Web完結で利用可

- 審査/担保は不要

- 法人/個人事業主OK

- 最大60日間支払い先送り

- カードポイントも貯まる

\事前審査なし、初期/月額費用¥0」/

※上場企業「マネーフォワード」子会社が運営

筆者は「御社の財務責任者」という財務コンサルサービスで、これまで多くの会社の資金繰り改善で「請求書カード払い」の活用をしてきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では財務・資金繰り改善のプロである筆者が、マネーフォワード請求書カード払いの「評判・口コミ」や「メリット・デメリット」等、以下の内容を丁寧に解説します。

- マネーフォワード請求書カード払いの評判や口コミ

- マネーフォワード請求書カード払いがおすすめの「企業の特徴」「財務状況」

- マネーフォワード請求書カード払いの利用手順や他請求書カード払いサービスとの違い

- マネーフォワード請求書カード払いにおすすめのビジネスカード

- マネーフォワード請求書カード払いのメリット・デメリット

「銀行融資とは別の方法で資金調達したい」「支払いを先延ばしにしてキャッシュフローを安定させたい」とお困りの方は、ぜひ本記事を参考にしてください。

マネーフォワード請求書カード払いの評判・口コミ

「マネーフォワード請求書カード払い」の口コミ・評判は、口コミサイトやSNSからは見つけられませんでした。

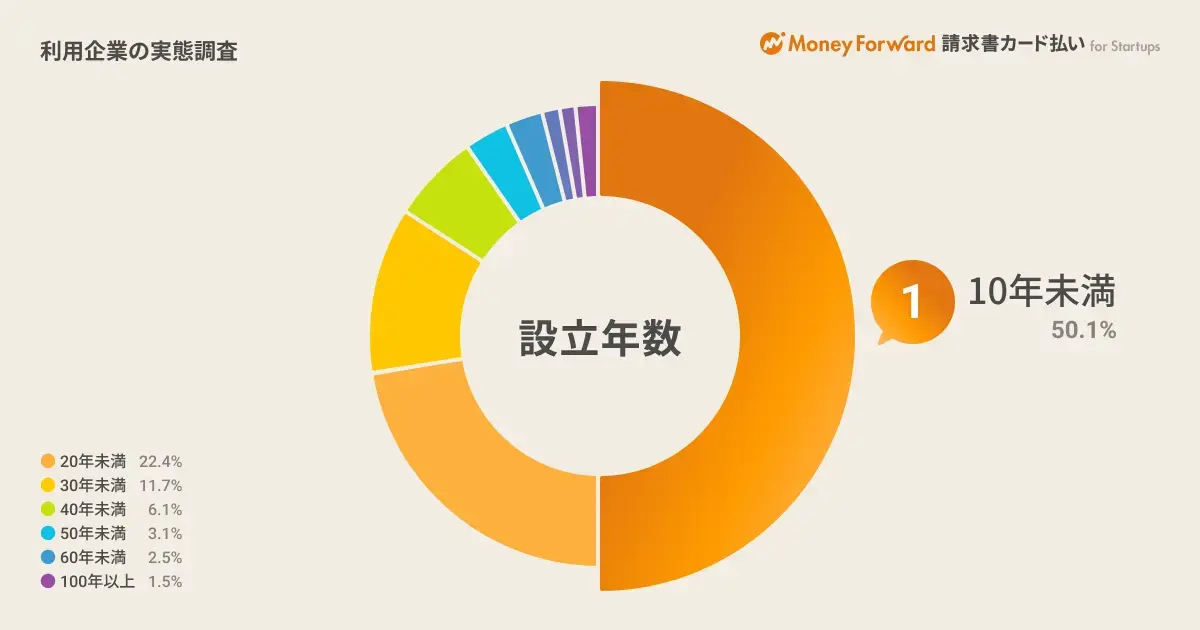

ただし、マネーフォワード請求書カード払い運営元の「マネーフォワードケッサイ株式会社」が2023年に行った調査では、以下の業界・企業を中心に利用が拡大していることが明らかになっています。

利用が多い業界・企業

- 設立10年未満の中小・ベンチャー企業

- 資金繰りが忙しい不動産・建設業界

- プロジェクトで支払いが先行するIT業

▼「マネーフォワード請求書カード払い」利用企業の実態調査

また、2025年4月16日には、マネーフォワード請求書カード払いの累計決済金額が100億円を突破したと公表されました。

マネーフォワード請求書カード払いは、手数料の安さ(支払額の2.7%)や先延ばし期間の長さ(最大60日)が魅力です。また筆者のクライアントから現場でいただく声としては「マネーフォワードが運営してるサービスなら安心だね」と、運営元が上場企業という安心感も魅力の一つだと感じています。

その他、筆者のクライアントでマネーフォワード請求書カード払いを活用中の方々からよくもらう声は以下の通りです。

筆者クライアントの声

- マネーフォワード関連会社の運営で安心

- 手数料が安くて嬉しい

- 管理画面が使いやすい

- マネーフォワードを使ってなくても使える

上記から、サービス利用に安心感を求めており、資金繰りにも余裕を持ちたい経営者にはメリットが大きく、有効な資金繰り改善手法の一つであるといえます。

「マネーフォワード請求書カード払い」VS「他おすすめ請求書カード払い10社」の比較

「マネーフォワード請求書カード払い」と、筆者おすすめの請求書カード払いサービス10社を以下の表にまとめました。

比較検討しやすくするため、表は以下6つの項目に沿って作成しています。

6つの比較項目

- 手数料

- 事前審査

- 振込スピード

- 使えるクレカ

- 先延ばし期間(最大)

- 対象

◆「マネーフォワード請求書カード払い」と「他請求書カード払い」との違い

※比較表は、横にスライドできます>

| サービス名 |   |   LP請求書カード払い |   筆者おすすめ Fintoカード後払い |   フリーウェイ請求書カード払い |   |   ラボルカード払い |   |   |   DGFT請求書カード払い |   1Click後払い |   JCB請求書カード払い |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 評価 | (3.5 / 5.0) | (5.0 / 5.0) | (4.5 / 5.0) | (4.0 / 5.0) | (4.0 / 5.0) | (3.5 / 5.0) | (3.0 / 5.0) | (3.0 / 5.0) | (3.0 / 5.0) | (2.5 / 5.0) | (1.5 / 5.0) |

| 手数料 | 2.70% (10万以下一律3,000円) | 2.95% (最低手数料600円) | 最安 2.50% (5万以下一律1,400円) | 2.70% (最低手数料600円) | 2.9% (最低手数料900円) | 3.0~3.5% (1万円~利用可) | 3.0% (1万未満一律300円) | 4.0% (1万円~利用可) | 3.0% (1万以下一律300円) | 3.8% (最低手数料5,000円) | 2.98% (1万以下一律300円) |

| 事前審査 | あり | なし | なし | なし | なし | あり | なし | 原則、不要 | あり | なし | なし |

| 振込スピード | 最短2営業日 | 最短当日 | 最短翌日 | 最短当日 | 最短当日 | 最短当日 | 3営業日以内 | 最短翌日 | 3営業日 | 3営業日 | 3営業日 |

| 使えるクレカ | |||||||||||

| 先延ばし期間 (最大) | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大40日 |

| 対象 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 |

| 公式HP | 公式サイト>

| 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> |

それぞれの請求書カード払いサービスについて、おすすめの方は以下の通りです。

- マネーフォワード請求書カード払い:

「大手企業の信頼性」と「安価なコスト」を重視する方 - LP請求書カード払い:

「全てのバランスを重視する」方 - Fintoカード後払い:

「手数料を安くしたい」方(業界最安値クラス2.5%) - 支払い.com:

「セゾン系アメックス」を使いたい方 - DGFT請求書カード払い:

「ダイナースカード」を使いたい方

どのサービスを選ぶべきか判断に迷う方は、「各請求書カード払いサービスの特徴」について詳しく解説している以下の記事も参考にしてください。

マネーフォワード請求書カード払いの利用がおすすめの「企業の特徴」「財務状況」

マネーフォワード請求書カード払いの主な特徴は、以下のとおりです。

- 初期費用・月額費用は無料

- 支払いの先延ばし期間は最大60日

- 24時間365日オンライン手続き可能

- 取引先には知られない

- 支払業務の自動化

- 外注費・家賃・広告費・仕入れなど幅広い請求書に対応

- VISA・Mastercard・JCBの主要3ブランド対応

- 運営元マネーフォワード子会社で安心

上記の特徴から、以下の課題を抱える企業に「マネーフォワード請求書カード払い」がおすすめだと筆者は考えます。

「マネーフォワード請求書カード払い」を活用すべき企業の特徴

- 一時的な資金不足を乗り越えるために手元資金を確保したい

- 数万円〜数百万円など小口の資金繰りを改善したい

- 会社や個人の信用情報を傷つけずに資金調達したい

- 銀行融資以外の資金調達手段を、今すぐ確保しておきたい

- 手続きは簡単に、Web完結でスピーディーに資金繰りを改善したい

- 運営会社の信頼性・安心感は重視したい など

マネーフォワード請求書カード払いは、銀行融資のような煩雑な手続きは必要ありません。そのため、銀行融資以外の資金繰り改善手段として確保しておけば、予期せぬ資金繰り悪化トラブルにもスムーズに対応できるようになります。

その上で、マネーフォワード請求書カード払いを活用すべき財務状況については以下のとおりです。

「マネーフォワード請求書カード払い」を活用すべき財務状況

- 売上の入金前に支払いが先行するビジネスモデルである

- 運転資金はあるものの、資金は温存しておきたい

- 月末に支払いが集中する時期に、一時的な資金余力が必要 など

一方、以下の条件を求める経営者の方は「マネーフォワード請求書カード払い」の利用を避けるべきでしょう。

不向きな企業の特徴

- 慢性的な資金不足

- 長期的な運転資金を求めている

- 手数料は払いたくない

- アメリカン・エキスプレスやダイナースカードで利用したい

マネーフォワード請求書カード払いの手数料は安く設定されてはいますが、利用頻度が増えるほどにコストもかさむため、よっぽど成長中の企業でない限りは、毎月のように活用するのはおすすめできません。

マネーフォワード請求書カード払いを活用すべき「企業の特徴」「財務状況」に当てはまる方は、ぜひサービスの利用を前向きに検討してみてください。

\「簡単3ステップ」で今スグ使える/

※「取引先に知られず」に使えます

特徴

- 手数料「2.7%」で最安クラス

- 初期費用/月額費用0円

- 大手の有名企業運営で安心

- Web完結で利用可

- 審査/担保は不要

- 法人/個人事業主OK

- 最大60日間支払い先送り

- カードポイントも貯まる

\事前審査なし、初期/月額費用¥0」/

※上場企業「マネーフォワード」子会社が運営

マネーフォワード請求書カード払いの利用手順【簡単3ステップ】

マネーフォワード請求書カード払いの利用手順は、以下のとおりです。

無料の会員登録

公式サイトからメールアドレスや必要情報を入力し、無料でアカウントを作成します。

請求書の情報入力

支払いを先延ばしにしたい請求書のデータ(PDFや写真など)をアップロードし、振込先情報などを入力します。

カード決済(振込金額+利用手数料)+取引先への振込

利用したいクレジットカードで決済を実行。指定した振込日に、マネーフォワードケッサイから取引先へ振込が実行されます。

マネーフォワード請求書カード払いにおすすめのビジネスカード4選

マネーフォワード請求書カード払いは、「VISA」「Mastercard」「JCB」であれば普段使いしている個人のビジネスカードでも問題なく利用できます。ただし、中小企業・個人事業主の中でも支出金額が大きくなりやすい方には、利用限度額が高めに設定されている以下4つの「ビジネスカード」がおすすめです。

おすすめのビジネスカード

- おすすめ1. マネーフォワードビジネスカード【VISA】

- おすすめ2. 三井住友カード ビジネスオーナーズ

- おすすめ3. UPSIDERカード【VISA】

- おすすめ4. JCB Biz ONEカード【JCB】

それぞれの特徴やメリットについて、詳しく解説していきます。

おすすめ1. マネーフォワードビジネスカード【VISA】

「マネーフォワード ビジネスカード」は、マネーフォワード請求書カード払いと同じ運営会社が提供しているビジネスカードです。初期費用・年会費がゼロで、手元資金に余裕がない方でも気軽に導入できます。

「マネーフォワード ビジネスカード」のメリットは、以下のとおりです。

おすすめメリット

- 利用限度額は最大1億円

- 決算書や取引実績がなくても利用可能

- Web上で最短5分で申込みが完了

- ポイント還元率1〜3%

- 無制限で追加カードの発行が可能

- 個人事業主・新設法人・中小企業など幅広く対応

- 毎月の利用金額に応じて最大50,000円分のボーナスポイントを進呈

カードは申込みから最短1週間で手元に届くため、早急な支払いが必要な場合もスムーズに対応できます。また、毎月の利用額に応じて、最大50,000円分のボーナスポイントが進呈されるのも特徴です。

事前審査はありますが、法人の方は「登記事項証明書」と「本人確認書類」、個人事業主の方は「本人確認書類」を提出すれば、最短即日で完了します。

上記から「マネーフォワード ビジネスカード」は、毎月多額の支払いを行っている企業や、カードの発行枚数が多い企業におすすめのカードです。

マネーフォワードビジネスカード– 初期費用0円・年会費0円

おすすめ2. 三井住友カード ビジネスオーナーズ【VISA】

「三井住友カード ビジネスオーナーズ」は、法人代表者や個人事業主向けに発行されている年会費無料のビジネスカードです。

申込みから最短3営業日でカードを発行できるため、支払いに遅れることなくスピーディに資金繰りを改善できます。

おすすめポイント

- カード利用枠が最大500万円(個人カードの利用限度額は10〜100万円)

- 個人カードとの2枚持ちで最大1.5%のポイント還元

- 本人確認書類だけで審査が可能

- カード発行まで最短3営業日

「三井住友カード ビジネスオーナーズ」は、申込み時における決算書・登記簿謄本などの書類提出が不要、一般カードであれば年会費もかかりません(※ゴールドカードの場合は年会費5,500円(税込み))。

そのため、設立・起業したばかりで決算書がない方や売り上げが少ない方、最小限のコストでビジネスカードを導入したい方におすすめです。

三井住友カード ビジネスオーナーズ

– 初期費用0円・年会費0円

おすすめ3. UPSIDERカード【VISA】

「UPSIDERカード」は、利用限度額の高さが魅力の法人向けビジネスカードです。他のビジネスカードを遙かに上回る「最大10億円」の利用限度額が設定されています。

- 最高10億円の利用限度額

- 年会費・発行手数料は無料

- カード発行は最短即日

- 追加カードの発行枚数は無制限

- ポイント還元率は基本1.0%〜

「UPSIDERカード」の決済データは、「マネーフォワード クラウド会計」や「freee」などの会計ソフトと連携可能です。そのため、複数の支払いがあっても経理処理をスムーズに進められます。

ただし、「UPSIDERカード」は法人向けのビジネスカードです。個人事業主やフリーランスは対象外となる点に注意してください。

また、申込みには審査があり、会社の経営実績や財務状況をチェックされます。利用の際は、「借入・支払いの延滞はないか」「明確な事業計画を立てられているか」などを確認したうえで審査に臨みましょう。

UPSIDER – 上場のための法人カード

おすすめ4. JCB Biz ONEカード【JCB】

「JCB Biz ONEカード」は、2024年にサービスが開始された法人代表者・個人事業主向けのビジネスカードです。「いつ・どこで使ってもポイント2倍」「ポイント還元率最大10.5%」など、お得にポイントを貯められる機能が揃っています。

- 利用限度額は最大500万円(所定の審査あり)

- 年会費は永年無料

- 個人口座であれば申込みから最短5分でカード番号を発行

- ポイント還元率は1.0〜10.5%

- 「Amazon」「ビックカメラ」などで利用するとポイント最大21倍

高いポイント還元率を活かして効率よくポイントを貯めれば、支払額が多くなっても、実質的なコスト削減や手数料の負担軽減などが可能です。

個人口座を開設する場合「即時入会対応サービス」で申込みをすると、最短5分で審査が完了し、ネットや店頭ですぐに利用できる点も、大きなメリットといえます。

ただし、カードの発行回数は1枚に限られています。従業員に配布して効率的に活用したい方は、他のカードを利用するのがおすすめです。

マネーフォワード請求書カード払いを利用する8つのメリット

マネーフォワード請求書カード払いには、以下8つのメリットがあります。

「8つのメリット」

- メリット1. 支払い期日を最大60日間延長できる

- メリット2. 簡単な情報入力だけで資金繰り改善できる(審査・担保不要で、申し込みも早い)

- メリット3. 取引先に知られずに資金繰りを改善

- メリット4. 普段使いのクレジットカードが利用できる

- メリット5. 決済手数料が支払額の2.7%

- メリット6. クレジットカードのポイントが貯まる

- メリット7. 3Dセキュア(本人認証サービス)が導入されている

- メリット8. 上場企業(大手)マネーフォワード運営という信頼性

マネーフォワード請求書カード払いの利用を検討している方は、ぜひチェックしてみてください。

メリット1. 支払い期日を最大60日間延長できる

マネーフォワード請求書カード払いは、支払い期日を最大60日間延長できる点が大きなメリットです。

中小企業や個人事業主は、以下のさまざまな要因から、常に資金繰りが悪化しやすい状態にあります。

- 毎月の売上高の変動が大きい

- 支払いサイクルが長い

- 突発的な支払いが頻繁に起こる など

資金調達が間に合わず支払いに遅れると、取引先や金融機関からの信用を失いかねません。しかし、マネーフォワード請求書カード払いを活用すると支払いを先延ばしにできるため、売り上げの入金前に資金が枯渇するリスクを回避し、手元資金を長く確保できます。

目先の資金繰りに追われるのではなく、より重要な事業戦略に集中することで、経営の質も高められるでしょう。

メリット2. 簡単な情報入力だけで資金繰り改善できる(審査・担保不要で、申し込みも早い)

マネーフォワード請求書カード払いは、支払いを先延ばしにした請求書とクレジットカードを用意し、それぞれの情報を入力するだけで手軽に資金繰り改善ができます。

審査や担保、書類提出などの手続きは不要なため、早急に支払わなければならない請求書がある場合もスピーディな対応が可能です。また、請求書情報の入力はPDFや写真などをアップロードするだけで完了します。

素早い資金調達で期日通りに支払いを行い、取引先との良好な関係を維持できれば、長期的に安定した事業を続けやすくなります。

メリット3. 取引先に知られずに資金繰りを改善できる

クレジットカード決済に切り替えたことを、取引先に知られない点もメリットの一つです。

マネーフォワード請求書カード払いでは、サービスの申込みをする際、取引先への振込名義を自由に設定できます。つまり、マネーフォワードケッサイ株式会社が振込を代行した場合でも、取引先には「あなた」や「あなたの会社」が支払ったとして通知されるのです。

支払い方法を変更したことが取引先にバレなければ、「資金繰りが苦しいのでは」と不信感を抱かれるリスクが減り、これまで通りの取引を継続できます。

会社の信用を損なうことなく資金繰りをコントロールできる点は、経営者にとって非常に嬉しいポイントといえるでしょう。

メリット4. 普段使いのクレジットカードを利用できる

「VISA」「Mastercard」「JCB」のクレジットカードを持っている方であれば、個人カードでもそのままサービスを利用できます。新たなクレジットカードを発行しなくてもすぐに手続きを進められるため、突発的な支払いや資金繰りの調整にも対応しやすくなります。

これは、ビジネスカードを持っておらず、個人カードで経費の支払いを済ませがちなフリーランスや、創業したばかりの個人事業主にとっても大きなメリットです。

請求書カード払いを普段の買い物と同じ感覚で使えると、支払い作業の時間が大幅に短縮され、作業負担の軽減や業務効率化にもつながります。

メリット5. 決済手数料が支払額の2.7%

マネーフォワード請求書カード払いの決済手数料は、支払額の2.7%(税別)に設定されているため、必要最小限のコストで資金繰りを改善できます。この手数料は、類似サービスである「ファクタリング」の手数料10〜20%と比較しても非常に安価です。

手数料が高いと、資金繰り対策として短期的な効果しか得られませんが、2.7%の手数料であれば毎月の支払いに対して無理なく継続的に利用できます。最小限の手数料で徐々にキャッシュフローを改善できれば、中長期的なコスト削減や収益の向上など、将来的に企業にとって大きなメリットとなるでしょう。

メリット6. クレジットカードのポイントが貯まる

マネーフォワード請求書カード払いを使って経費の支払いを行うと、利用額の分だけクレジットカードのポイントを貯められます。還元率の高いクレジットカードを利用すれば、手数料以上のリターンを得られるかもしれません。

貯まったポイントは、キャッシュバック・マイル・商品交換などに使うと、実質的にキャッシュを温存したまま必要な支出をカバーできます。

手元資金にも余裕が生まれるため、予期せぬトラブルや支払いにも柔軟に対応でき、結果として安定した事業を続けられるでしょう。

メリット7. 3Dセキュア(本人認証サービス)が導入されている

マネーフォワード請求書カード払いでは、第三者によるクレジットカードの不正利用を防ぐ「3Dセキュア(本人認証サービス)」が導入されています。

3Dセキュアを活用すると、カード情報の盗用による「なりすまし」を防げるため、高額の支払いがある場合も安心してクレジットカードを使用できます。不正利用を未然に防ぐことで、キャッシュフローや事業運営にもたらす被害を最小限に抑えられるのは、多くの経営者にとって大きなメリットです。

3Dセキュアは、オンライン上でクレジットカードを決済するときに行う本人認証サービスです。クレジットカードの情報とは別に「契約者しか知らない情報」を入力することで、本人かどうかを確認します。

メリット8. 上場企業(大手)マネーフォワード運営という信頼性

運営会社が東証プライム上場企業である点も、経営者が安心してサービスを利用できる要素の一つです。

マネーフォワード請求書カード払いを運営しているのは、株式会社マネーフォワードのグループ会社「マネーフォワードケッサイ株式会社」です。2023年4月4日のサービス開始後、2025年4月16日には100億円を突破するなど、多くの企業における利用実績があります。

このように、マネーフォワード請求書カード払いが実績を伸ばし続けているのは、運営会社に対する何よりの信頼の証といえるでしょう。経営の根幹を支える金融サービスにおいて、「安心感」は手数料の安さ以上に価値があると筆者は考えます。

\「簡単3ステップ」で今スグ使える/

※「取引先に知られず」に使えます

特徴

- 手数料「2.7%」で最安クラス

- 初期費用/月額費用0円

- 大手の有名企業運営で安心

- Web完結で利用可

- 審査/担保は不要

- 法人/個人事業主OK

- 最大60日間支払い先送り

- カードポイントも貯まる

\事前審査なし、初期/月額費用¥0」/

※上場企業「マネーフォワード」子会社が運営

マネーフォワード請求書カード払いの「9つのデメリット」

マネーフォワード請求書カード払いには、さまざまなメリットがある一方、以下9つのデメリットも存在します。

- デメリット1. 手数料は業界最安ではない(ただし水準は低い)

- デメリット2. 10万円以下の決済は手数料が割高になる

- デメリット3. 3Dセキュア(本人認証サービス)対応のカードを用意しなければならない

- デメリット4. クレジットカードの限度額までしか使えない

- デメリット5. 海外企業が発行した請求書はカード払いできない

- デメリット6. アメックス・ダイナースは利用不可

- デメリット7. 個人事業主同士の取引には対応していない

- デメリット8. 即日振込されるわけではない

- デメリット9. 長期的な資金繰り改善策ではない

サービスの利点を最大限活かすためにも、上記を理解したうえで資金繰り改善を図りましょう。

デメリット1. 手数料は業界最安ではない(ただし水準は低い)

「マネーフォワード請求書カード払い」の手数料2.7%は手数料水準が低いものの、業界最安ではありません。

特に業界最安を謳う「Fintoカード後払い」の手数料2.5%に比べると、高く感じてしまうことでしょう。

▼Fintoカード後払いの詳細はコチラ

しかし、手数料の安さだけで選ぶと「運営会社の信頼性」や「サポートの充実度」を見落としてしまい、資金繰り改善の効果を十分に得られない可能性があります。サービスの質が低く、支払いの遅延・延滞が発生すれば、取引先からの信用も損ないかねません。

マネーフォワード請求書カード払いは、上場企業(大手)ならではの安心感や、不正利用を防ぐセキュリティの強さが大きな魅力です。最適な請求書カード払いサービスを選ぶためには、コストを含めた総合的な観点から利用の有無を検討しましょう。

デメリット2. 10万円以下の決済は手数料が割高になる

支払金額によっては、手数料が割高になる点もデメリットです。

マネーフォワード請求書カード払いの手数料は基本的に2.7%ですが、利用額が10万円以下の場合は「一律3,000円(税別)」となります。たとえば、3万円の支払いをカード払いで先延ばしにすると、実質的な手数料は10%になってしまうのです。

手元資金を確保するために請求書カード払いを活用しているにもかかわらず、余計なコストがかかるのでは、大幅な資金繰り改善は見込めません。

マネーフォワード請求書カード払いを利用する際は、できるだけ少額決済を避け、ある程度まとまった金額の支払いに活用しましょう。

デメリット3. 3Dセキュア(本人認証サービス)対応のカードを用意しなければならない

マネーフォワード請求書カード払いで決済時に本人認証を行うためには、あらかじめ3Dセキュア対応のカードを用意する必要があります。早急な支払いが必要な方にとっては、カードを用意したり3Dセキュアを登録したりする過程が面倒に感じられるかもしれません。

3Dセキュアなしでもマネーフォワード請求書カード払いは利用できます。しかし、事業資金の不正利用や個人・会社の情報漏洩をなくすためには、多少手間がかかっても3Dセキュア対応のカードを用意すべきだと筆者は考えます。

なお、本記事で紹介している4つのビジネスカード(マネーフォワードビジネスカード、三井住友カード ビジネスオーナーズ、UPSIDERカード、JCB Biz ONEカード)は、いずれも3Dセキュアに対応しています。3Dセキュアの登録方法はカード会社によって異なるため、請求書カード払いを利用する前に必ず設定しておきましょう。

デメリット4. クレジットカードの限度額までしか使えない

マネーフォワード請求書カード払いに限ったことではありませんが、支払金額は原則として利用するクレジットカードの限度額までです。

一般的な目安として、個人カードの利用限度額は「10〜100万円」となっています。そのため、数百万円単位の高額な支払いが発生すると、必要金額をカバーできず資金繰り改善の効果が薄れてしまうでしょう。

マネーフォワード請求書カード払いで多額の支払いを先延ばししたい場合は、利用限度額が高めに設定されているビジネスカードを活用するのがおすすめです。

ちなみに、本記事で紹介している以下3つのビジネスカードであれば、個人事業主の方でも利用限度額を増やせます。

- マネーフォワードビジネスカード:最大1億円

- 三井住友カード ビジネスオーナーズ:最大500万円

- JCB Biz ONEカード:最大500万円

多額の支払いを一つのカードで処理できれば、手元資金を残しやすくなり、追加の借入や融資に頼らなくても自然な形で収支バランスを組めるようになります。

デメリット5. 海外企業が発行した請求書はカード払いできない

「海外企業が発行した請求書」の支払いは、マネーフォワード請求書カード払いの利用対象外です。そのため、海外企業との取引が多い企業・個人事業主の方は、請求額が大きい場合の資金調達が難しくなってしまいます。

少しでも資金繰りを改善するためには、「国内間の取引をマネーフォワード請求書カード払いで対応する」「海外企業への支払いをカード払いに切り替える」などの方法を検討してみてください。

デメリット6. アメックス・ダイナースは利用不可

マネーフォワード請求書カード払いが対応している国際ブランドは、「VISA」「Mastercard」「JCB」の3種類のみです。そのため、アメックス・ダイナースは利用できません。普段からアメックス・ダイナースで経費の支払いをしており、高額な決済枠を持っている経営者の方は注意しましょう。

アメックス・ダイナースを利用したい場合は、以下の請求書カード払いサービスを検討するのも一つの手です。

請求書カード払いサービス

- セゾン系アメックスカード:

支払い.com - ダイナースカード:

DGFT請求書カード払い

どちらも「マネーフォワード請求書カード払い」より手数料が高めに設定されていますが、対応カードの広さと振込までのスピードに強みがあります。「早急に対応しなければならない支払いがある」「中長期的に資金繰りを改善したい」など、現状に合わせた最適な選択肢を取りましょう。

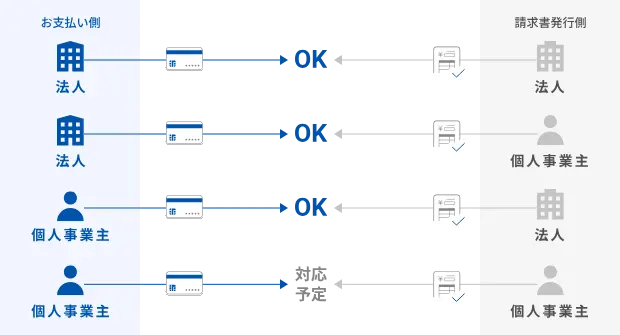

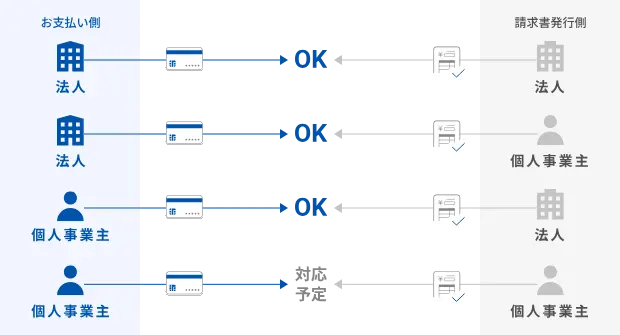

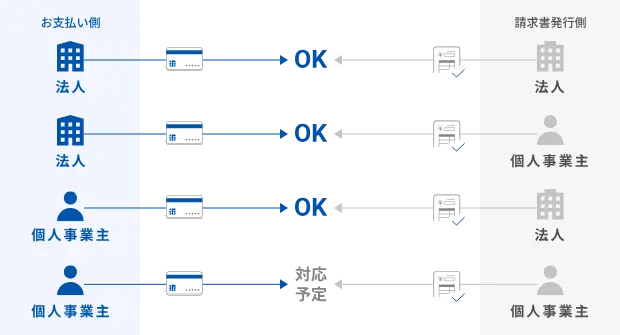

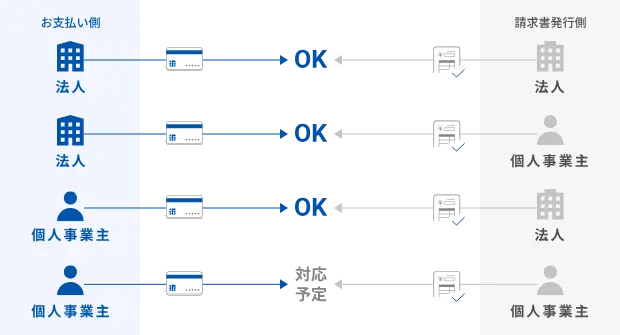

デメリット7. 個人事業主同士の取引には対応していない

マネーフォワード請求書カード払いは、個人事業主同士の取引に対応していません。公式サイトによると、個人事業主が発行した請求書に対してサービスを利用できるのは、原則として法人のみとなっています。

個人事業主同士の取引が多い方の場合、マネーフォワード請求書カード払いを利用してもあまり効果はなく、かえって経理業務が煩雑化するかもしれません。個人事業主の方がより多くの手元資金を残すためには、材料費・家賃・広告費など、請求書カード払いで対応できる経費を先延ばしにするのがおすすめです。

他の支払いで余裕資金をつくり、個人事業主への支払いに回すことで、資金繰りが安定しやすくなります。

デメリット8. 即日振込されるわけではない

マネーフォワード請求書カード払いの申込みが完了してから振込が行われるのは、最短2営業日以降の「5日・10日・15日・20日・25日・月末日」です。そのため、申込みをしても取引先への振込が即日行われるわけではありません。

当日や翌営業日など緊急の支払いが必要な場合は対応が間に合わず、取引先との関係に悪影響を及ぼす可能性があります。取引先からの信用を維持するためには、支払期日に合わせて計画的に申込みを完了するのはもちろん、緊急時も柔軟に対応できるよう代替策を用意しておくことが重要です。

即日振込にこだわりたい方は「LP請求書カード払い」や「フリーウェイ請求書カード払い」など、振込スピードに強い請求書カード払いサービスの利用も検討しましょう。

▼「即日振込」対応の主な請求書カード払い

また、スピーディに資金調達できる方法としては「ビジネスローン」もあります。

「即日で使える請求書カード払い」や「即日で借りられるビジネスローン」について詳しく知りたい方は、以下記事も必ずチェックしてください。

デメリット9. 長期的な資金繰り改善策ではない

マネーフォワード請求書カード払いで支払いを先延ばしできる期間は最大60日ですが、これはあくまで一時的な資金繰り対策にすぎません。カード払いで一時的に資金を確保できても、60日後には確実に「振込金額+手数料」を支払うことになります。

そのため、「とりあえず今月もカードで払おう」と使い続けると、次第にカード請求額が膨らみ、自力で返済できない状態に陥ってしまいます。

資金繰り改善において、マネーフォワード請求書カード払いは便利なサービスですが、「慢性的な資金不足」や「事業構造に起因するキャッシュフロー問題」を根本的に解決するわけではありません。

恒常的な運転資金が必要な場合は「請求書カード払い」だけでなく、銀行融資など別の手段も検討しましょう。

マネーフォワード請求書カード払いの「サービス概要」と「運営会社情報」

マネーフォワード請求書カード払いは、銀行振込で行う取引先への支払いをクレジットカード決済に切り替えるサービスです。マネーフォワードケッサイ株式会社が株式会社オリエントコーポレーションと提携し、2023年4月4日からサービスを開始しています。

- 手数料が最安値水準(2.7%)

- 最短2営業日の振込み

- 先延ばし期間、最長60日

- 法人・個人事業主OK

- マネーフォワード使ってなくてもOK

- VISA・MasterCard・JCBに対応

- 運営会社は上場子会社で安心

- 「事前審査」あり

ここでは、マネーフォワード請求書カード払いの基本情報として「サービス・運営会社の概要」や「請求書カード払いの仕組み」を紹介していきます。

サービス・運営会社の概要

マネーフォワード請求書カード払いの「サービス概要」「運営会社の情報」は、以下のとおりです。

▼マネーフォワード請求書カード払いの概要

| 手数料 | 2.7%(10万円未満一律3,000円) |

|---|---|

| 事前審査 | あり |

| 振込スピード | 最短2営業日 |

| 先延ばし期間(最大) | 最大60日間 |

| 使えるクレカ | |

| 対象 | 法人/個人事業主 |

▼運営会社の情報

| 会社名 | マネーフォワードケッサイ株式会社 |

|---|---|

| 代表者 | 冨山 直道 |

| 本社 | 東京都港区芝浦三丁目1番21号msb Tamachi 田町ステーションタワーS 21階 |

| 設立 | 2017年3月 |

| 資本金 | 1億円 |

| 事業内容 | ・マネーフォワード 掛け払いの開発・提供 ・マネーフォワード Pay for Businessの開発・提供 ・マネーフォワード トランザクションファイナンス for Startupsの開発・提供 ・マネーフォワード 請求書カード払いの開発・提供 ・マネーフォワード アーリーペイメントの開発・提供 |

マネーフォワード請求書カード払いは事前審査があるものの、利用したい請求書のデータまたは写真を提出するだけで申込みが完了します。外注費・家賃・広告費など幅広い請求書の支払いに対応しており、柔軟に資金繰りを改善したい方にとって、最適なサービスだといえます。

マネーフォワード請求書カード払いは会員登録が無料ですので、いざというときの資金繰り改善手法として、下記から無料のアカウント登録だけでも済ませておきましょう。

\「簡単3ステップ」で今スグ使える/

※「取引先に知られず」に使えます

特徴

- 手数料「2.7%」で最安クラス

- 初期費用/月額費用0円

- 大手の有名企業運営で安心

- Web完結で利用可

- 審査/担保は不要

- 法人/個人事業主OK

- 最大60日間支払い先送り

- カードポイントも貯まる

\事前審査なし、初期/月額費用¥0」/

※上場企業「マネーフォワード」子会社が運営

マネーフォワード請求書カード払いの仕組み

マネーフォワード請求書カード払いは、取引先から受け取った請求書に書かれている金額を、自分の口座名義で振込代行してくれる仕組みです。

具体的には、以下の流れで支払いが行われます。

- 取引先から受け取った請求書のデータや写真をサービス上で提出し、クレジットカードで決済

- 自分の振込人名義でマネーフォワード請求書カード払いが取引先に銀行振込を実行

- 請求書の金額と決済手数料をマネーフォワード請求書カード払いに対して支払う

取引先がクレジットカード決済に対応していなくても、マネーフォワード請求書カード払いを活用すれば一時的に手持ちの現金を温存できます。つまり、融資などで資金調達した場合と同様の資金繰り対策ができるのです。

マネーフォワード請求書カード払いは、「手数料の安さ」や「申込みの手軽さ」から、ビジネスローンや銀行融資、ファクタリングよりも手軽に資金繰りを改善したい中小企業・個人事業主の注目度が高まっています。

「マネーフォワード請求書カード払い」に関するよくある質問

「マネーフォワード請求書カード払い」について、よく受ける質問を以下にリストアップしました。最適なサービス選びにお役立てください。

利用限度額内であればどの支払いにも対応していますか?

マネーフォワード請求書カード払いは、クレジットカードの利用料や従業員の給与支払い、社会保険の支払いには対応していません。

マネーフォワード請求書カード払いで、支払いを先延ばしにできる対象経費は、以下のとおりです。

▼「マネーフォワード請求書カード払い」の対象経費

| 経費の種類 | 具体的な内容 |

|---|---|

| 外注費 | ・システム開発委託費 ・広告運用代行費 ・Webサイト制作 ・改修費 ・サーバー管理費 ・経営コンサルタント報酬 |

| 材料費 | ・原材料費 ・梱包資材費 ・印刷用紙代 ・インク代 |

| 設備費 | ・パソコン、タブレット ・プリンター、スキャナー ・デスク、チェア ・エアコン、空気清浄機 ・防犯カメラ、金庫 |

| その他 | ・家賃 ・通信費 ・水道光熱費 ・交通費 ・消耗品費 |

マネーフォワード請求書カード払いを利用する際は、事前に対象経費を確認したうえで計画的に資金繰りを改善しましょう。

複数のクレジットカードで利用できますか?

1つの請求書に対する支払いは、1つのクレジットカードしか原則利用できません。

支払い方法は分割にできますか?

マネーフォワード請求書カード払いの場合、分割払いには対応していません。ただし、カード会社によっては分割にできる可能性もあるため、事前にご確認ください。

マネーフォワード請求書カード払いを使っていることは、取引先にバレてしまいますか?

マネーフォワード請求書カード払いでは、申込みの際に振込名義を自由に設定できます。そのため、カード払いの利用が取引先にバレる心配はありません。

マネーフォワード請求書カード払いは、個人事業主は使えますか?

個人事業主の方でも、マネーフォワード請求書カード払いは利用できます。ただし、個人事業主同士の取引には使えない点に注意しましょう。

個人事業主の方が「マネーフォワード請求書カード払い」を利用する際は、請求書の発行者に合わせて支払い方法を工夫する必要があります。

マネーフォワード請求書カード払いを利用するときのポイントを押さえ、資金繰りを改善しよう!

マネーフォワード請求書カード払いは、「大手企業の信頼性」と「業界最低水準の手数料」のバランスに優れた、中小・ベンチャー企業のための強力な資金繰り改善ツールです。

マネーフォワード請求書カード払いは、以下の「企業」や「財務状況」に向いているサービスだといえます。

「マネーフォワード請求書カード払い」を活用すべき企業の特徴

- 一時的な資金不足を乗り越えるために手元資金を確保したい

- 数万円〜数百万円など小口の資金繰りを改善したい

- 会社や個人の信用情報を傷つけずに資金調達したい

- 銀行融資以外の資金調達手段を、今すぐ確保しておきたい

- 手続きは簡単に、Web完結でスピーディーに資金繰りを改善したい

- 運営会社の信頼性・安心感は重視したい など

「マネーフォワード請求書カード払い」を活用すべき財務状況

- 売上の入金前に支払いが先行するビジネスモデルである

- 運転資金はあるものの、資金は温存しておきたい

- 月末に支払いが集中する時期に、一時的な資金余力が必要 など

「手数料が発生する」「即日振込はできない」といったデメリットも存在しますが、それらを理解したうえで戦略的に活用すれば、銀行融資にはない「スピード」と「手軽さ」で、あなたの会社のキャッシュフローを劇的に改善できるでしょう。

支払いサイクルを安定させることで、「資金繰りのストレス」という見えないコストからも解放されるはずです。

本記事の内容を参考に、一時的な資金不足を乗り切るためのお守りとして、そして「その先に待つ事業成長のチャンスを逃さないためのツール」として、マネーフォワード請求書カード払いを活用しましょう。

\「簡単3ステップ」で今スグ使える/

※「取引先に知られず」に使えます

特徴

- 手数料「2.7%」で最安クラス

- 初期費用/月額費用0円

- 大手の有名企業運営で安心

- Web完結で利用可

- 審査/担保は不要

- 法人/個人事業主OK

- 最大60日間支払い先送り

- カードポイントも貯まる

\事前審査なし、初期/月額費用¥0」/

※上場企業「マネーフォワード」子会社が運営

_20250924.png)