融資はどの銀行(金融機関)からうけても大差はないと、考える経営者の方もいらっしゃるでしょう。

なんとなく、創業から日本政策金融公庫とだけ融資のお付き合いをしてるけど…何か問題でもあるのだろうか?

融資は信用金庫とメガバンクの2行から受けているが、何か問題でもあるのだろうか?

銀行などの金融機関も融資制度も多くて複雑。おすすめの取引方法があったら知りたい。

実は、安全性を高めるためにも融資に対する姿勢の違う2つの金融機関(銀行)とお付き合い・取引しておくことは、とても重要です。また、銀行との付き合い方は、年商によっても異なります。

運転資金を確保しつつリスクにも備えるには、信用金庫・日本政策金融公庫と取引するとよいでしょう。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|中小企業の融資代行プロ

2.財務コンサル|御社の社外CFO

3.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の法人〜売上80億の法人

1人法人〜個人事業主

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、年商3億以下の中小企業向けに下記について解説したものです。

- 借入金の目安

- 取引すべき金融機関

- 使いたい制度

この記事を読めば、こんなことが実現できます

- 目的を持って金融機関の使い分け、適切に管理できます

- 有事の際も、安心して事業を運用できます

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】

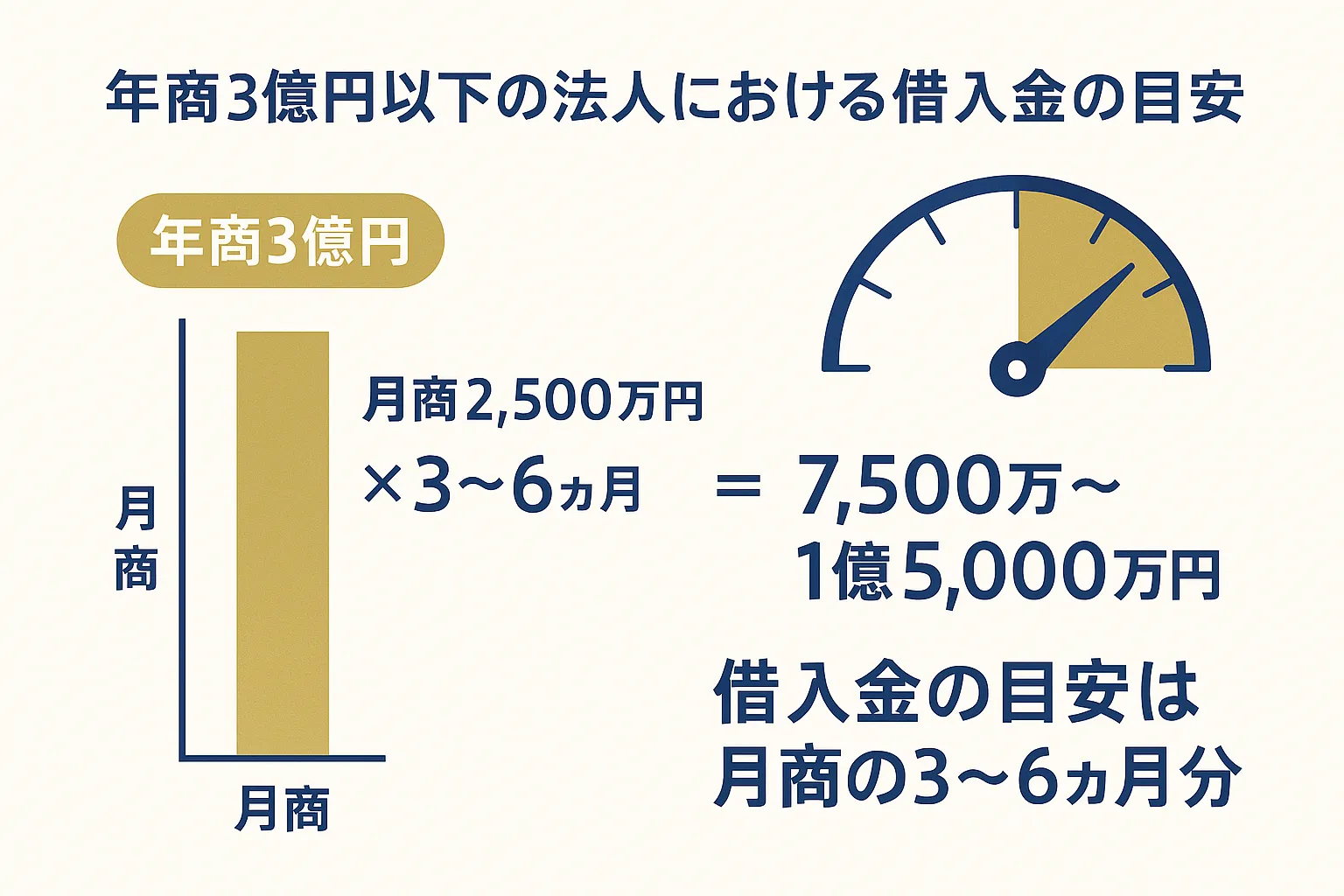

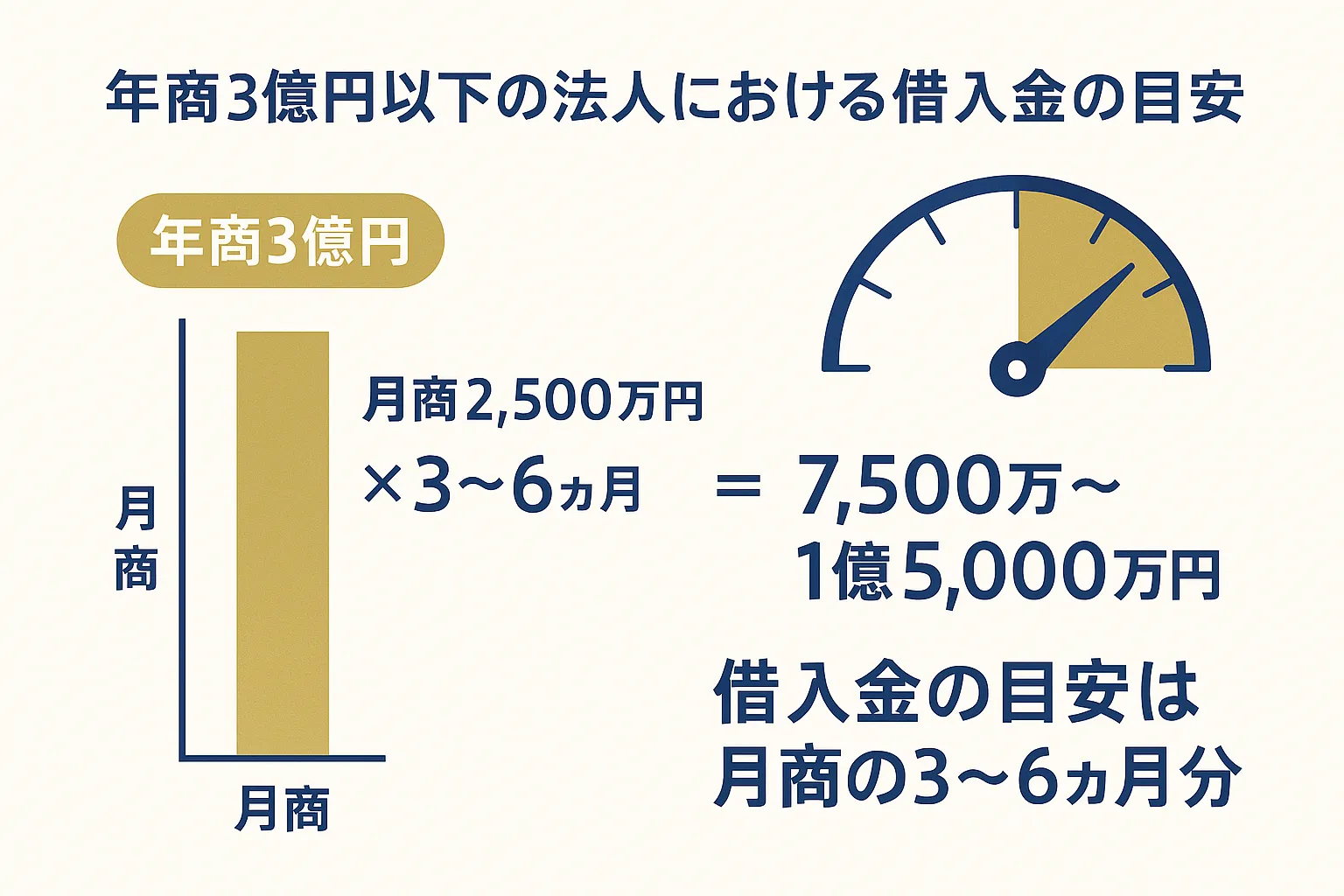

【年商3億円以下の法人】融資額の目安は「月商の3~6ヵ月分」

年商3億円以下の中小企業では、月商の3~6ヵ月分が借入額の目安です。これ以上多くても少なくても、十分とはいえません。

月商2,500万円 / 年商3億円の企業の場合

7,500万~1億5,000万円程度を目安とするとよいでしょう。

また参考までに、「月商100万円(年商1,200万円)」「月商300万円(年商3,600万円)」「月商1,000万円(年商1.2億円)」のケースについては、以下の図解をご参考ください。

各月商別の融資額の目安

信用金庫+日本政策金融公庫(国民生活事業)との取引が基本

年商3億円以下の中小企業では、「信用金庫」と「日本政策金融公庫」の2行との取引をおすすめしています。 両行の違いは下記のとおりです。

| 比較項目 | 信用金庫 | 日本政策金融公庫 (国民生活事業) |

|---|---|---|

| 組織の目的 | ・地域の繁栄を図る相互扶助 ・地域社会の利益の優先を優先する | ・資金調達支援 ・天災/疫病対処に必要な融資 ・国民生活の向上 |

| 組織の特性 | 民間の金融機関 (地域密着型) | 政府系金融機関 (日本政府が100%株式所持) |

| 貸出姿勢 | ・1,000~2,000万円程度も親身に対応 ・プロパー融資は消極的 | 個人・中小企業への積極的融資 |

| 貸出判断 | 決算書を重視 (赤字を嫌う) | 返済姿勢を重視 (1~2回程度の赤字は許容範囲) |

| 貸出枠・方法 | ・「制度融資」と「プロパー融資」がある ・信用金庫により上限が異なる | ・創業時でも貸出可能 ・制度により上限が異なる |

| 制度 | ・小口零細企業保証金 ・自治体の制度融資 ・保証協会無担保枠 | ・新創業融資制度 ・マル経融資 ・一般貸付 |

| 審査 | <制度融資> ・信用金庫と保証協会の審査が必要 ・借りやすい <プロパー融資> ・基本は信用金庫の審査のみ ・借りにくい | ・日本政策金融公庫の審査のみ ・借りやすい |

| 貸出までの期間 | 2~3ヵ月程度(※) | 1ヵ月程度(※) |

| 金利 | 2~4%(保証料込)(※) | 2%前後(※) |

| 取引口座の使い分け | メイン口座にする | 口座はない (融資残高は常に残す) |

なお、「信用金庫の融資」や「日本政策金融公庫の融資」について詳しく知りたい方は、以下の記事が参考になるので必ずチェックしておきましょう。

「信用金庫」と「日本政策金融公庫」と取引すべき4つの理由

信用金庫と日本政策金融公庫の2行にすべき理由は、両者の目的の違いにあります。実際の、普段の資金繰りだけ考えていれば「信用金庫1行だけ」でも借入金は事足ります。

しかしながら、以下の図解などから分かるとおり資金繰りが悪化したとき、頼りになるのは日本政策金融公庫です。

◆ 信用金庫と日本政策金融公庫の2つと取引すべき理由

そのため信用金庫だけではなく、「信用金庫」+「日本政策金融公庫」の利用を筆者は強くおすすめします。

また仮に、リスク対策として信用金庫2行の制度融資を利用しても、審査はどちらも信用保証協会が行っています。結局、1行から借りているのと変わらないという点も付け加えておきます。

理由1. 両行の目的や特性の違い

信用金庫は民間金融機関であり、「地域の繁栄」が組織の目的です。一方、日本政策金融公庫は、政府系金融機関。中小企業への資金提供や、有事の際に貸付を行い、会社の存続を支えることが目的です。

理由2. 両行の貸し出し姿勢や貸し出し判断の違い

信用金庫は決算書(赤字か否か)、日本政策金融公庫は返済姿勢を重視する傾向が強いです。

信用金庫

実績のない企業への融資には消極的で、特に、保証協会の付かない「プロパー融資」は慎重に判断されます。決算書を重視し、赤字決算を嫌う傾向にあります。

日本政策金融公庫

資金調達支援や災害時の救済が目的のため、不安定な状態の企業にも融資を行います。創業時の融資では面接や事業計画書を重視し、その後は、返済姿勢を重視し、貸出します。

例えば、1千万円の融資を受け、順調に500万円返済をしているなら、返済額と同等の融資はある程度容易に受けられるということです。

理由3. 両行の貸し出し枠の違い

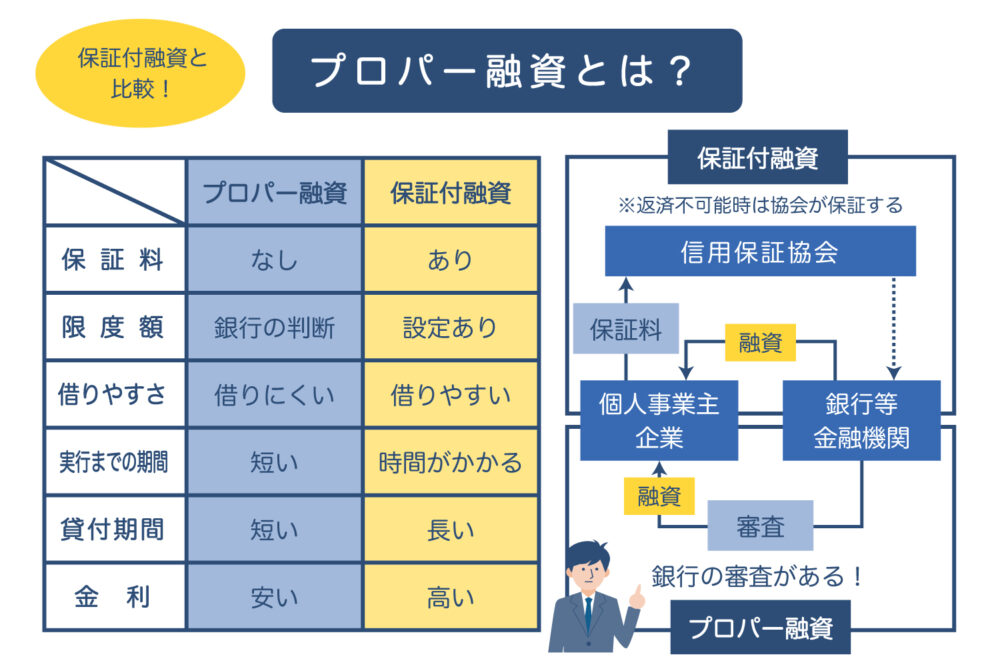

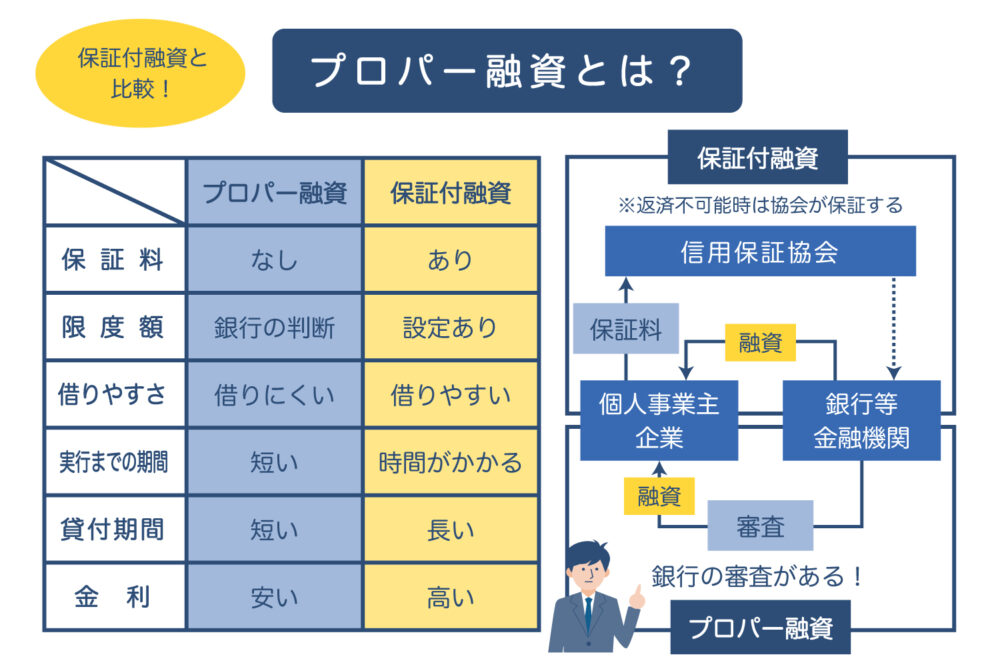

信用金庫では「制度貸付」「プロパー融資」、日本政策金融公庫では制度により融資額が決まっています。

信用金庫

<制度貸付>

信用保証協会という公的機関が保証人となり、融資を受ける仕組みです。万が一の時には、保証協会の返済保証があるため、金融機関も中小企業も安心の大きい制度です。

<プロパー融資>

100%信用金庫が中小企業に貸出す制度です。そのため、消極的な貸付となる他、財力のない金庫では難しい制度です。また、融資限度額は信用金庫により異なります。

日本政策金融公庫

貸付は制度ごとに融資限度額が設定されています。また、支店で借入できる枠は2,000万円までとされています。そのため、1行のみで5,000万円の融資を受けるなどは難しくなります。

理由4. 取引口座の違い

信用金庫はメイン口座、日本政策金融公庫はリスク対策口座として使い分けるのがポイントです。

日本政策金融公庫との取引を断絶してはいけない理由

以上のように、信用金庫と日本政策金融公庫は、組織の目的が異なります。特に資金繰りが悪化したときや、有事の際、心強いのは日本政策金融公庫であり、民間の金融機関が負えないリスクに対して有効な取引です。また、融資スピードの早さも信用金庫に勝ります。

そのため、借りる・返すを繰り返し、取引残高を0にせず実績を積んでおくことがとても重要です。繰り返しになりますが、資金繰りが悪化したときのためにも、日本政策金融公庫との取引を断絶しないようにしましょう。

信用金庫の融資取引のコツは「メイン取引先」

メイン口座とし、プロパー融資を狙うのが取引のコツです。制度融資は優遇策も多いため、いざという時のために枠を取っておきたいからです。

信用金庫は制度融資だけでなく、プロパー融資が使えるかがポイントですので、通るまで申請しましょう。もし、黒字経営・借入金の返済遅延がないにもかかわらず、プロパー融資が受けられないなら、信用金庫自体に体力がない可能性もあります。

この時は、取引行数を増やします。

また、融資の際に使いたい制度もいくつかご紹介します。

| 小口零細企業保証金 | 借入金の内、2,000万円までを信用保証協会が保証する制度。 |

| 地方自治体の制度融資 | 自治体から利子補給があるため、長期・低金利で借入できる。中小企業の経営安定化が目的のため融資も前向き。 |

| 保証協会無担保 | 保証付融資金額8千万円以下は無担保。※ただし企業の状況や信用金庫により異なるケースがあるため要確認。 |

なお、上記制度利用の際は、税金の滞納や遅延を調査されるため、日頃から気をつけましょう。

日本政策金融公庫の融資取引のコツは「リスク対策」

民間金融機関とは民間金融機関が負えないリスクに備え取引します。また、金庫の特性上、融資限度額(支店決済で2千万円)が決まっているため、公庫1行に取引を絞るのも得策ではありません。

あくまでも、補助的ポジションとして活用し、万が一に備えましょう。

また、創業の際は、公庫の借入金入金口座を信用金庫にしておくことをおすすめします。実績があれば「制度融資」なども申請しやすくなるためです。

融資の際に使いたい制度もいくつかご紹介します。

| 新創業融資制度 | 新たに事業を創業する個人・法人が無担保・無保証人で融資を受けられる制度。創業時に利用。 |

| マル経融資 (小規模事業者経営改善資金) | 6ヵ月間、商工会議所の経営指導を受け推薦状を受けた際に利用できる制度で融資を受けやすく、低金利も魅力。無担保・無保証人。新創業融資制度利用後に使うため商工会議所への入所し準備する。 |

| 一般貸付 | 新創業融資制度利用後に使うが、マル経融資より借りづらい。「一般貸付」があることも理解しつつ、他の融資も検討する。 |

金融機関の使い分けはリスク対策に有効

年商3億以下の中小企業では、「資金繰りの悪化に備えた融資」が重要なポイントです。

そのため、信用金庫はプロパー融資を狙い、日本政策金融公庫も補助口座として残しておきましょう。 また公庫は、緊急時すぐに借入できるよう、残高をある程度残しておくのが取引のコツです。

もし銀行との適正なお付き合い方法も含め、たくさんある資金調達方法から「自社に適切な資金調達方法を模索したい方」は、資金調達(融資)代行サービスの「中小企業の融資代行プロ」にご相談(無料)ください。

「中小企業の融資代行プロ」のサービスを活用すると、資金調達のプロ人材が、あなたに代わってあなたの会社に有利(ピッタリ)な資金調達方法を模索し、資金調達を代行してくれるので、「あなたは資金調達業務から解放」されますよ。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】