LBO融資を検討している方であれば、以下のような疑問やお悩みをお持ちではないでしょうか?

LBO融資の仕組みはどうなってる?普通の融資と何が違うの?中小企業のウチでも使えるのかな?

LBO融資を使ってM&Aしたいが、やり方が分からない…

LBO融資の審査って難しそう…。条件とかポイントを知りたい

LBOとはM&A手法の一つであり、「LBO融資」とは、買収(売り手)対象の会社の資産・キャッシュフローなどの信用を担保に、金融機関から企業買収目的の融資を受けることです。

一般的にM&Aは、自己資金、もしくは自社保有の担保をもとにして資金調達をする必要があります。しかし、LBO融資を活用すれば、自己資金がなくても企業の買収が可能です。

LBOを融資を活用する際は、以下の3つのポイントが重要となります。

- ポイント1.対象企業の返済能力を確認する

- ポイント2.シナジー効果が見込める企業を選ぶ

- ポイント3.LBO融資に強いコンサル会社に伴走してもらう

この3つのポイントが揃うと、LBO融資を安全かつ効果的に活用できるようになります。

筆者は「融資代行プロ」という成果報酬型の融資コンサル会社を経営しており、これまでに多くの中小・中堅企業の「LBO融資」をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、LBO融資の豊富な支援経験を有する筆者が、LBO融資について以下の内容を丁寧に解説します。融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

- LBOの基礎知識

- LBOの成功事例と失敗事例

- LBO融資を活用したM&Aの流れ

- LBO融資を利用するメリット・デメリット

- 各金融機関ごとのLBOの取り組みと特色

- LBO融資を利用する際のポイント

「自己資金が少ないなかでM&Aを成功させたい」とお考えの方は、ぜひ最後までチェックしてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「LBO融資」でM&Aの成功率が上がる/

※【毎日 限定5名まで!!

LBO融資の仕組みは、買収(売り手)対象会社の資産/信用を担保に、融資を受けて企業を買収すること

まずは、以下のLBO融資の仕組みの図解をご覧ください。

▼ LBO(融資)の仕組み

LBOとは、レバレッジド・バイアウト(Leveraged Buyout)の略称で、M&A手法のひとつです。買収(売り手)対象会社の資産・キャッシュフローなどの信用を担保に、金融機関から融資を受けて企業を買収します。

借入金の返済は譲渡企業が請け負うため、買取側(売り手)の企業は返済義務を負いません。そのため、LBOを利用すれば自己資金が少なくても企業の買収が可能となります。

LBOと似たM&Aの手法にMBO(マネジメント・バイアウト)がありますが、両者は買収するのが「他社」か「自社」かという点で異なります。LBOは「他社の買収を対象」としているのに対し、MBOは「自社の買収を対象」としているのが特徴です。

LBO融資(LBOローン)とは、LBOを希望する企業向けの融資商品

LBO融資(LBOローン)は、LBOを希望する企業向けに銀行が用意しているコーポレートローンです。別名「LBOファイナンス」ともよばれます。売り手企業のキャッシュフローを担保として融資を受け、資金調達します。

LBOローンは、返済の責任範囲を限定する「ノンリコース」を採用しています。そのため、返済対象会社が万が一返済不能になったとしても、買収側に返済責任は生じません。

LBO融資では、SPC(特別目的会社)が用いられるのも特徴的です。

買収側は、子会社として特別目的会社(SPC)を設立し資金調達をさせます。買収後に売り手企業とSPCを合併させることで、返済義務を一切負わずにM&Aを実現できるのです。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「LBO融資」でM&Aの成功率が上がる/

※【毎日 限定5名まで!!】

【大手企業】LBO融資の「成功事例2選」と「失敗事例」

ここでは、以下のような大手企業のLBO融資での成功事例・失敗事例を紹介します。

- 成功事例1:ソフトバンクによる「ボーダフォン(日本法人)のLBO

- 成功事例2:昭和電工による「日立化成」のLBO

- 失敗事例:ダイセンHDによる「さとうベネック」のLBO

それぞれ、詳しく解説していきます。

成功事例1. ソフトバンクによる「ボーダフォン(日本法人)のLBO

ソフトバンクは2006年4月、1兆7,500億円をかけてボーダフォンを買収しました。

財務アドバイザー(FA)としてドイツ証券やゴールドマン・サックス証券、 みずほ証券などを起用し、LBOで資金調達したこちらの事例は、当時日本における過去最大のLBO案件となったこともあり、注目を集めました。

ボーダフォンは一時的に巨額の負債を抱えることになりましたが、結果的に三大キャリアとよばれるまでに成長を遂げています。

成功事例2. 昭和電工による「日立化成」のLBO

昭和電工は、2019年の12月に日立化成に対するTOBを発表し、2020年にLBOを利用した日立化成買収を実行しました。

昭和電工グループは、石油化学や化学品を取り扱う化学メーカーです。市場環境の変化に対応すべく、新たな技術力を手にするため、日立化成に対する公開買付けを開始しました。

日立化成の時価総額は、当時昭和電工の2倍ほどの差がありましたが、複数の金融機関から数千万円規模の買収資金を調達し、日立化成の子会社化に成功しています。

失敗事例. ダイセンHDによる「さとうベネック」のLBO

地場ゼネコンのさとうベネックは、2012年9月に44億を超える負債を抱えて経営破綻しました。さとうベネックは当時多額の借入金問題を抱えていましたが、2011年には売上再建の見通しが立っていたこともあり、企業再生ファンドであるネクスト・キャピタル・パートナーズが、保有する全株式をダイセンHDに譲渡しました。

ダイセンHDとは、不動産オーナー業を営むダイセンビルディングが、ベネックを買収するために設立した会社です。さとうベネックの資産を担保にLBO方式で13億円の買収資金を調達し、さとうベネックはダイセンHDの100%子会社となったことで、ダイセンビルディングの代表だった大川氏がさとうベネックの新社長に就任しました。

ところが、さとうベネックの資産から買収資金を返済したことなどから資金繰りが悪化し、最終的に上述したような結果となっています。「元手がなくてもLBOで買収できる」といった考えから、堅実な資金繰りが実行できなかったことが招いた、代表的なLBOの失敗と言える事例です。

【中小・中堅企業】LBO融資の3つの成功事例

次は、筆者の本業である成果報酬型の融資コンサルティング会社「融資代行プロ」でご支援した、中小・中堅企業のクライアント様の成功事例をご紹介します。

- 成功事例1:地域の老舗旅館B社|LBO融資を活用し、温泉リゾートを買収

- 成功事例2:システム受託開発ベンチャーF社|ニッチ技術保有のソフトウェア会社を買収

- 成功事例3:地域スーパーN社|同業の小規模スーパーを買収

それぞれ、詳しく解説していきます。

成功事例1. 地域の老舗旅館B社|LBOを活用し、温泉リゾートを買収

まずは、地方の老舗旅館B社のLBO融資の事例を以下からご紹介します。

- 創業100年の旅館(従業員数30名、売上高5億円規模)

- 人気の観光地だったが、競合が増え、経営拡大の必要性が出てきた

- 同業の温泉リゾート施設が後継者不在で売りに出た際、B社がLBO融資を活用し買収

事例の詳細

- 観光需要の安定性

- 地域一帯が観光立地として安定しており、旅館業の売上も比較的下がりにくい。

- インバウンド需要もあり、銀行が将来のキャッシュフローをポジティブに評価した。

- 買収後のシナジー創出

- 「食材の共同仕入れ」「宿泊プランの共同開発」など、2つの施設の連携で利益率向上が見込めた。

- 新規開拓した若年層向けプランなどで売上が伸び、LBO融資の返済も順調に進んだ。

- 買収スキームの柔軟な設計

- 旅館B社の既存の土地や建物も一部担保にする一方、買収先の将来キャッシュフローを主な返済原資と設定。

- 補助的に公的機関の観光振興資金を活用して、資金繰りに余裕を持たせた。

成功のポイント

- 観光需要が底堅く、かつ経営者と弊社が作成した買収後プランが具体的だった(共同ブランド化や新規プラン開発)。

- LBO融資を推進する中で、地元金融機関と強い信頼関係連携が築けたこと。また、行政からの支援施策も後押しとなった。

本LBO融資を通じて、温泉リゾートの買収という成果はもちろん、「地元金融機関との信頼関係構築」「買収後の緻密な計画」「買収後のモニタリング体制」という副次的なビジネスの収穫も得られることができました。

成功事例2. システム受託開発ベンチャーF社|ニッチ技術保有のソフトウェア会社を買収

次に、M&Aが盛んなシステム業界のLBO融資の事例をご紹介します。

- 従業員20名ほどのシステム受託開発ベンチャーF社(売上高5億円規模)が買主

- AI関連のソフトウェア開発ノウハウを持つ小規模企業(売上高1億円規模)を買収

- F社は自己資金がそこまで潤沢ではなかった

- 買収先の技術力と案件受注見込みを「将来のキャッシュフロー」として評価、LBO融資を実施

事例の詳細

- 明確なクロスセル戦略

- 買収対象企業が既に保有していた顧客(大手企業の研究部門等)に対して、F社の商品を追加提案できるシナジーが見込まれた。

- 高い成長可能性

- AI分野の市場の需要拡大の見通しや、買収先企業の技術が他社と明確に差別化できていた。

- 金融機関は、将来的な売上増に伴うキャッシュフローの上積みを確信しやすかった。

- トップ同士のビジョン共有

- F社と買収先の経営者が早い段階から事業方針をすり合わせており、PMI(買収後の統合過程)リスクを最小化できた。

- 経営統合後も旧経営陣が一部残り、新技術の開発に集中できる環境整備ができた。

成功のポイント

- システム業特有の「高成長・高付加価値」を理解している金融機関選びができた。

- 買収後の技術補完が、明確にシナジーを生むと判断できた。

- 経営陣同士の信頼関係が強く「PMIは円滑に進むだろう」と金融機関の安心感が、融資の下支えとなった。

本LBO融資では、弊社のコンサルタントが「相性の良い金融機関選び」「買収後のシナジー戦略」「PMI(買収後の統合過程)の進め方方針」、また、LBO融資に必要な情報収集から書類作成まで総合的にご支援をいたしました。

成功事例3. 地域スーパーN社|同業の小規模スーパーを買収

最後に、地域のインフラであるスーパーのLBO融資の事例をご紹介します。

- 地域密着型スーパーN社(従業員70名、売上15億円ほど)が、近隣市町村の同業スーパー買収を検討。

- 大型資本のスーパーとの競争に生き残るため、近隣スーパーを取り込み店舗網を広げ、仕入れコストを削減する狙い。

- 銀行との協議でLBO融資を設定し、店舗・在庫・設備などを資産評価したうえで融資を受けた。

事例の詳細

- スケールメリットの実現

- 規模拡大により仕入れ単価が下がるため、買収後の利益改善が見込めた。

- 一定の利益率向上余地を金融機関に示して、返済原資の裏付けとした。

- 店舗網の相互補完

- スーパーN社の既存店舗と買収先店舗が地理的に近く、物流・人員配置を最適化のメリットがあった。

- 買収後のブランディング強化

- 経営統合後に店舗看板やチラシを統一し、地域住民への訴求力が上がる見込みがあった。

- 売上増を早期実現できるプランが立てられたことで、返済計画に現実味が出せた。

成功のポイント

- スーパー業界は縮小が懸念されるが、地域インフラであり、需要は底堅いと判断。

- 経営統合後の「コスト削減策」と「売上増見込み」を丁寧に試算し、金融機関が納得できた。

本LBO融資では、弊社のコンサルタントが融資に関わる情報収集から書類作成以外にも、「買収後のシナジー戦略設計」「買収前後のシミュレーション策定」「PMI(買収後の統合過程)の方針」まで総合的にご支援をいたしました。

LBO融資に詳しい専門家に支援をしてもらいながらLBOを進めたい方は、成果報酬1%~の融資コンサルティング会社「融資代行プロ」の初回無料の融資相談を以下からご活用ください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「LBO融資」でM&Aの成功率が上がる/

※【毎日 限定5名まで!!】

LBO融資を活用する際の3つのポイント

LBO融資を利用するときには、以下のポイントを押さえることが大切です。

- ポイント1.対象企業の返済能力を確認する

- ポイント2.シナジー効果が見込める企業を選ぶ

- ポイント3.LBO融資に強いコンサル会社に伴走してもらう

上記について、順に詳しく解説します。

ポイント1. 対象企業の返済能力を確認する

まずは、買い手企業の返済能力を確認しましょう。

LBO融資には、経営が安定しており、現金や預金など流動性の高い資産を潤沢に保有しているキャッシュリッチな企業が向いています。そのため、買い手企業側が毎期安定したキャッシュフローが創出できるか否かを、事前に確認することが大切です。

規模が大きな企業であっても、保有資産が不動産のように流動性の低いものが多かったり、先行投資で負債を抱えていたりする企業は買収後のリスクがあるため注意が必要です。

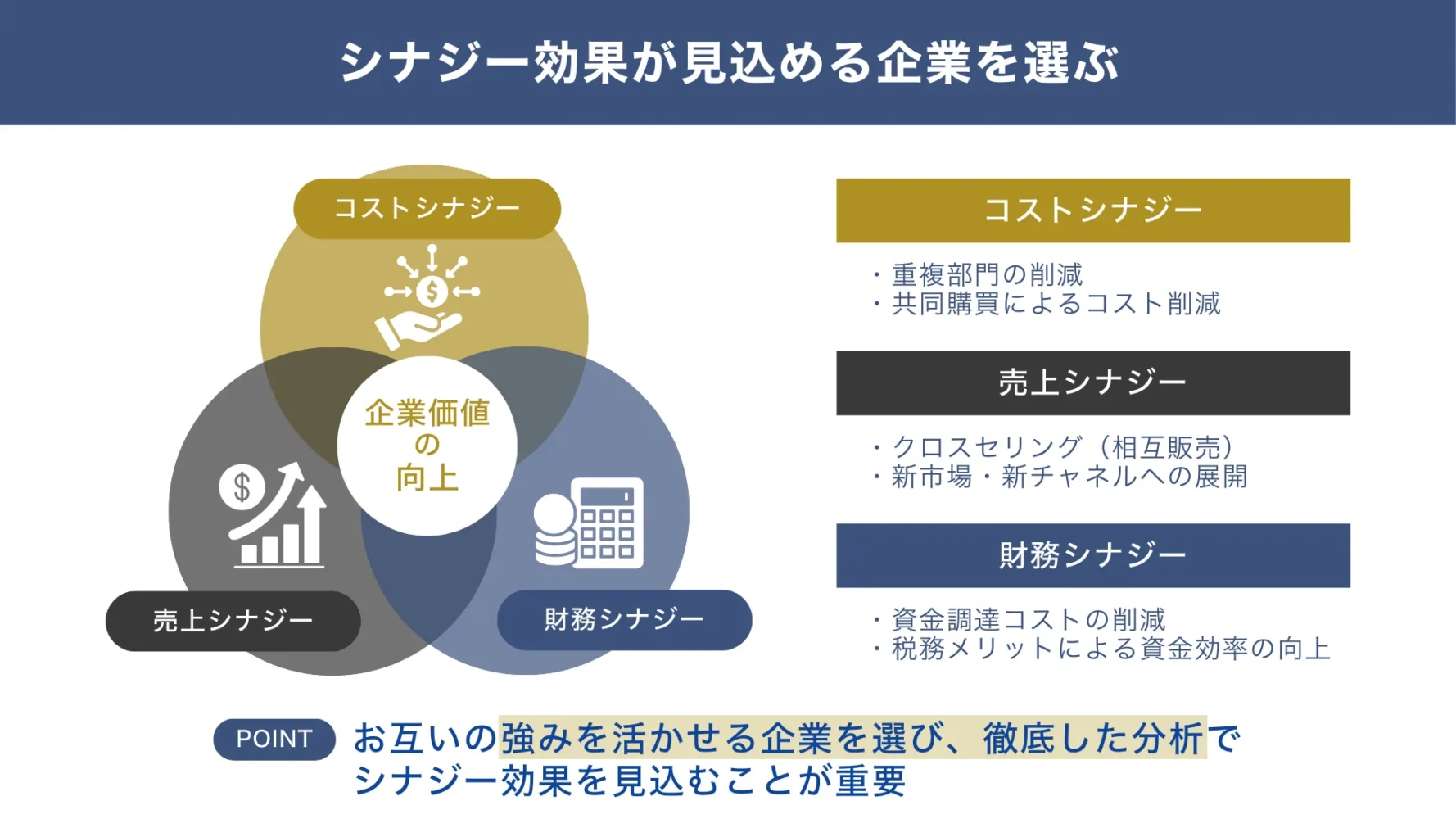

ポイント2. シナジー効果が見込める企業を選ぶ

シナジー効果が見込める企業を選定することも大切です。シナジー効果には、以下の図解のように主に以下の3つが挙げられます。

- コストシナジー

- 売上シナジー

- 財務上シナジー

お互いの強みを活かせるような企業を買収することで、買収後に大きな成長が見込めます。買収前には企業分析を徹底し、シナジー効果をできる限り見込める企業を選びましょう。

ポイント3. LBO融資に強いコンサル会社に伴走してもらう

LBO融資は非常に複雑であり、かつ金融機関の扱い方が難しいものです。そのため、経営者や財務担当者が片手間でできる業務ではありません。しかし、LBOのためだけに正社員を雇うことは合理的ではありません。そのため、金融機関出身のコンサルタントに必要なときのみ支援してもらうのが現実的です。

融資代行プロは、金融機関で20年の勤務経験を持つプロのコンサルタントがサポートしてくれるサービスです。「融資代行プロ」を活用することで、LBO融資の成功率を高めることができ、よりM&Aの成功に近づくことができるでしょう。初回相談は無料なので、以下からぜひお気軽にご相談ください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「LBO融資」でM&Aの成功率が上がる/

※【毎日 限定5名まで!!】

LBO融資によるM&Aの流れ【4ステップ】

LBO融資を利用してM&Aを成功させる具体的なステップについて解説していきます。具体的には、以下のような流れになります。

◆ LBO融資によるM&Aの流れ【4ステップ】

それぞれ、以下から詳しく解説をしていきます。

▼ LBO融資によるM&Aの流れ【4ステップ】

買い手側がSPC(特別目的会社)を設立する

まず、SPC(特別目的会社)を設立します。特別目的会社ともよばれるように、特定の事業を営む(M&A対象企業の買収)ために設立される会社です。買い手企業は、自己資金や金融機関からの借入で、企業買収のためのSPC(特別目的会社)を設立します。

SPCがLBO融資(ローン)で資金調達する

続いて、SPC(特別目的会社)が「LBO融資(ローン)」を組んで銀行から融資を受けます。なお、融資審査の過程では以下のようなことを銀行に根拠を持って提示する必要があります。

- 買収対象企業の選定理由

- どんなスキームで資金調達をする予定か

- 買収企業のEBITDAは安定性

- 返済はどんなキャッシュフローで実施する見込みか

- 担保提供できる資産があるか

- 買収後の経営体制・収益改善の施策について

- 最悪シナリオでも、継続返済は可能か

SPCが対象企業を買収(株式買取)する

資金調達ができたら、SPC(特別目的会社)が売り手企業の株式を買い取ります。経営権を完全に掌握するためにも、100%の株式取得を目指すことが大切です。買収完了後は、SPC(特別目的会社)が一時的に多額の負債と買収対象企業の株式を持っている状態になります。

SPCと対象企業を合併する

SPC(特別目的会社)と対象会社を合併させれば、M&Aは成功です。合併によりSPCは消滅するため、自動的に対象企業は自社の子会社になります。LBO融資(ローン)は対象会社の借入になるため、買い手企業が負債を抱えることはありません。

なお、LBO融資によるM&Aの流れが不安で、LBOに強い専門家に並走してもらいたい方は、成果報酬1%~の融資コンサルティング会社「融資代行プロ」の初回無料の融資相談を以下からご活用ください!

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「LBO融資」でM&Aの成功率が上がる/

※【毎日 限定5名まで!!】

LBO融資の3つのメリット

LBO融資を活用するメリットは、次の3つです。

- メリット1. 自己資金が少なくても買収できる

- メリット2. 規模の大きい企業も買収できる

- メリット3. 自己資金のレバレッジ効果が高まる

それぞれのメリットについて、詳しく見ていきましょう。

メリット1. 自己資金が少なくても買収できる

通常、M&Aをする場合は、自己資金や自社の信用を担保に金融機関から借り入れを行い、買収に向けた資金を調達しなければなりません。

LBOは「買収対象企業の資産やキャッシュフローなどの信用を担保にした資金調達する方法」のため、自社の資産やキャッシュフローとは関係なく、M&A(買収)をおこなえることが大きなメリットになります。

メリット2. 規模の大きい企業も買収できる

LBO融資を活用すれば、規模の大きい企業の買収も実現できます。

買収は対象企業の規模が大きくなればなるほど、多額の資金が必要になります。しかし、通常の融資では自社の資金やキャッシュフローを担保にするため調達できる資金に限界があります。そのため、通常の融資では大規模な企業買収は難しいのです。

ただ、LBOなら買収対象企業の信用を担保に多額の融資も受けられるようになります。そのため、通常の資金調達に比べて大企業を買収しやすくなるでしょう。

メリット3. 自己資金のレバレッジ効果が高まる

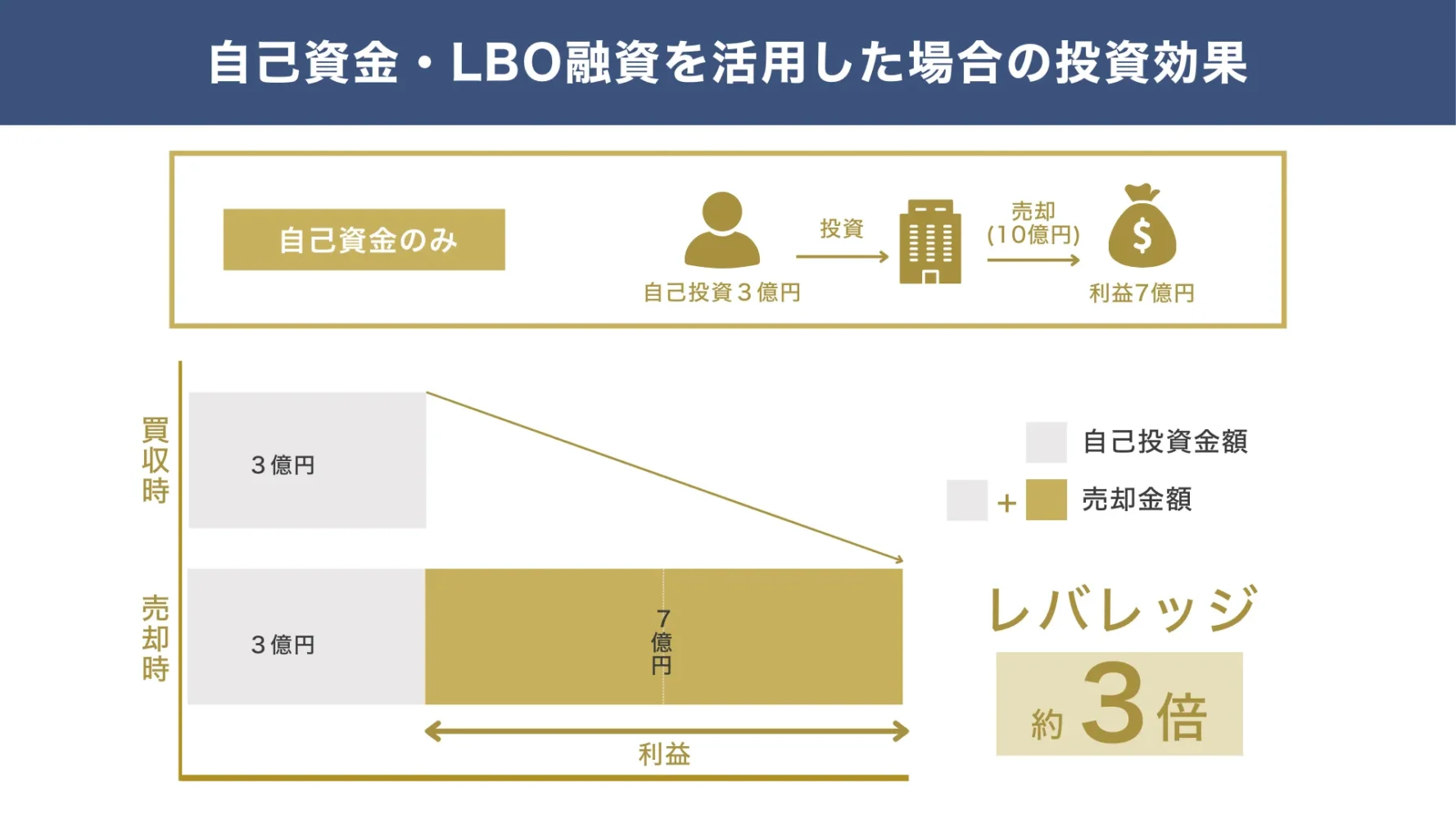

M&Aは対象の会社に買収資金を投入し、譲渡企業の株式を転売して利益を得る仕組みです。たとえば、3億円で対象企業を買収し、その株式を10億円で転売するというケースを想定します。

自己資金3億円を投入して10億円で売却すると、投資効率は10億円÷3億円=3倍のレバレッジ効果があることがわかります。

▼自己資金だけで買収&売却した場合のレバレッジ(3倍)

▼自己資金3億円

10億円÷3億円≒3

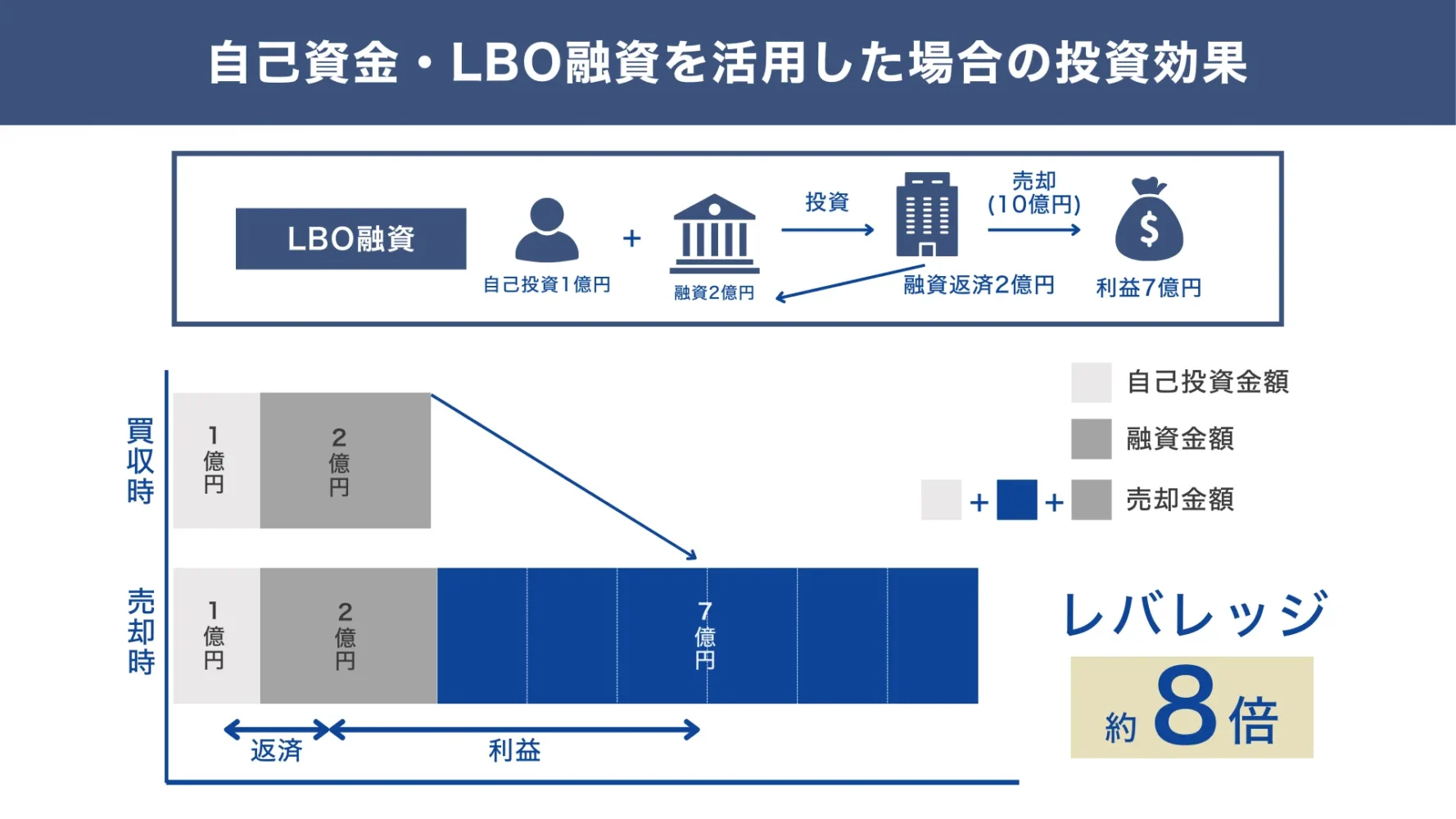

一方、LBO融資を活用し、自己資金1億円、LBO融資2億円を買収し10億円で売却したとします。その場合、借入金2億円を返済しても8億円÷1億円=8倍と高いレバレッジ効果が期待できます。

▼自己資金+LBO融資で買収&売却した場合のレバレッジ(8倍)

▼自己資金1億円・LBO融資2億円

(10億円−2億円)÷1億円=8

よって、LBO融資を利用することでレバレッジ効果が高まり、自己資金のみの場合より投資効率が良くなるといえるでしょう。

LBO融資のメリットを理解した上で、自分一人で進めることに不安をお持ちの方は、成果報酬1%~の融資コンサルティング会社「融資代行プロ」の初回無料の融資相談を以下からご活用ください!

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「LBO融資」でM&Aの成功率が上がる/

※【毎日 限定5名まで!!】

LBO融資の4つのデメリット

多くのメリットがあるLBO融資ですが、いくつかのデメリットも存在します。

- デメリット1. 借入金が高額になる

- デメリット2. 金利は割高

- デメリット3. 経営の自由度が下がる

- デメリット4. 失敗すると社会的信用が下がる可能性がある

LBO融資を利用する際は、メリットだけでなくデメリットについても確認しておきましょう。

デメリット1. 借入金が高額になる

LBOは自己資金が少なくても良い一方で、その分借入金が高額になります。買収側が負債を抱えることはないですが、対象企業が負債過多に陥る可能性が高いです。過去、LBO融資を利用したM&Aで借入金を返済できず倒産した企業もあります。

買い手の企業が倒産しないかどうか、事前にキャッシュフローをよく確認しておくことが大切です。

また、LBOは金融機関側も貸し倒れという大きなリスクがあります。そのため、融資の審査において大量の資料を要求されるケースも多く、手続きの負担が大きくなるというデメリットもあります。

デメリット2. 金利は割高

LBOローンは、金融機関にとってリスクが高い融資です。そのため、通常の融資よりも金利が高く設定されています。

LBOローンでは借入金だけでなく、高額な利息の支払いが発生します。これにより、対象会社のキャッシュフローが悪化してしまうことも。倒産リスクや企業価値の低下などにつながるリスクも考えられるため、金利が割高な点は大きなデメリットといえます。

デメリット3. 経営の自由度が下がる

LBO融資は、通常の融資より返済期間が短いことがほとんどです。そのため、短期間で事業の利益を生み出し優先的に返済に充てなればなりません。

また、金融機関によっては「コベナンツ」と呼ばれる、融資関連の契約条件が設けられることもあります。さらに、対象会社の経営状況によっては指導が入ることも。そのため、借入金の返済完了までは、本来必要な将来に向けた投資等ができなくなる可能性があります。

コベナンツとは?

コベナンツ(Covenants)とは、融資契約の中で金融機関が借り手に課す義務や制限の条項のことです。日本語では「財務制限条項」と呼ばれることもあります。具体的には以下のような条項です。

例:自己資本比率を◯%以上維持する、一定以上の赤字を出さない など。

例:金融機関の承諾なしに新たな借入をしない、大規模投資を勝手に行わない など。

例:定期的に財務諸表を提出する、経営状況を報告する など。

金融機関は、貸したお金が返済されないリスクを減らすためにコベナンツを設定します。借り手が条件を守れなければ、金融機関は「期限の利益喪失」(返済を一括で求める権利)を行使できる場合もあります。

デメリット4. 失敗すると社会的信用が下がる

LBOファイナンスに失敗したときに、社会的な信用が下がることもデメリットです。LBO融資でのM&Aに失敗した場合、買い手が計画性の無い買収を行ったと思われてしまい、社会的信用や評判を大きく損ねてしまう可能性があります。

LBOで失敗しないためには、LBO融資に詳しいプロに頼るのがおすすめです。融資代行プロでは、LBO融資の実務に並走し、あなたの会社の資金調達をしっかり伴走していきます。「成果報酬1%~」成果報酬制のため、無駄な費用が発生しません。

金融機関で融資を経験した10年以上(中には30年以上)在籍していた資金調達のプロたちが支援しますので、LBO融資で失敗したくない方は、お気軽に無料資金調達(融資)相談の申込みからご相談ください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「LBO融資」でM&Aの成功率が上がる/

※【毎日 限定5名まで!!】

各金融機関ごとのLBO融資の取り組みと特色

LBO融資を推進する、国内の金融機関がどのようにLBO融資に取り組んでいるのか、また、LBO融資への姿勢や特色を詳しく解説します。

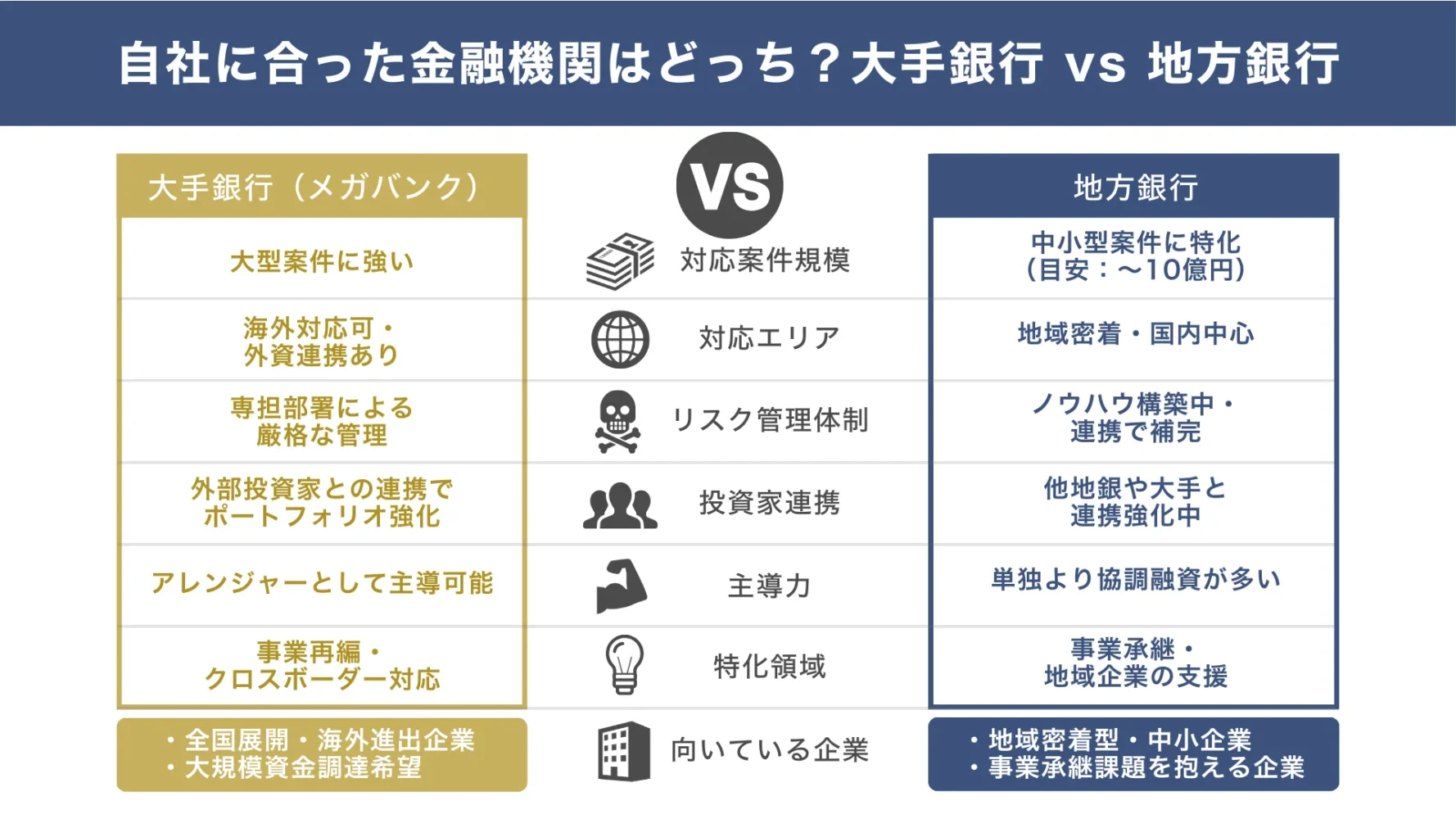

本章では、以下の図解のように、主にLBO融資に取り組む大手銀行(メガバンク含む)と、地方銀行について解説をしていきます。

▼メガバンクと地方銀行のLBO融資の取り組み・特色

- 大手銀行の取り組み

- 地方銀行の取り組み

LBO融資で頼りにするであろう金融機関の動向を知ることで、「自社にあった金融機関を選ぶヒントになる」、また「LBO融資が金融機関にとってどういった意味を持っているのか」が理解でき、よりLBO融資を戦略的に組み立てることが可能になります。

それぞれについて、詳しく解説していきます。

大手銀行のLBO融資への取り組み

大手銀行(3メガバンクを中心とする9行)は、国内外でLBO融資に積極的に取り組んでおり、特に大型案件での存在感が際立っています。各銀行の取り組み姿勢や特色は以下の通りです。

◆「大手銀行」のLBO融資の取り組み概要

| 銀行名 | 取り組みの特徴 | リスク管理体制 |

|---|---|---|

| 三菱UFJ銀行 | 国内外の大型案件に積極的。特に海外市場でのアレンジャーとしての役割が大きい。 | 専担部署を設置し、リスク管理を徹底。ポートフォリオ管理を定期的に実施。 |

| 三井住友銀行 | 国内外でのLBO融資に加え、地域金融機関との連携を強化。 | 定量基準を設定し、ストレステストを活用したリスク評価を実施。 |

| みずほ銀行 | 国内市場での事業承継案件に注力。中堅・中小企業向けの支援も積極的。 | コベナンツ管理を強化し、期中モニタリングを徹底。 |

| 日本政策投資銀行 | 公的金融機関として、事業再編や地域活性化を目的とした案件に注力。 | 公的資金を活用した、リスク分散型の融資スキームを採用。 |

大手銀行の共通点

- 市場規模の拡大:2019年から2023年にかけて、LBO融資残高は約2倍に増加。

- リスク管理の高度化:専担部署の設置やポートフォリオ管理の強化が進む。

- 投資家層の拡大:地域金融機関や外部投資家との連携を通じて、リスク分散を図る。

地域金融機関(地銀)のLBO融資への取り組み

地域金融機関(地方銀行・第二地方銀行)は、事業承継や中小型案件を中心にLBO融資を拡大しています。以下に、地域金融機関の特徴について整理しました。

◆「地域金融機関」のLBO融資の特徴

| 特徴 | 具体例 |

|---|---|

| 参入の増加 | 100行中77行がLBO融資に取り組み。 そのうち、47行がアレンジ実績あり(2023年)。 |

| 中小型案件への注力 | 地域企業の事業承継案件を中心に、地元経済への貢献を重視。 |

| 市場規模 | 1案件あたりの融資可能額が数億円~10億円程度。 |

地域金融機関の具体的な取り組み

- 事業承継への積極的な関与

後継者不足に悩む地域企業に対し、M&Aを活用した事業承継を支援するためにLBO融資を提供しています。 これにより、地域企業の雇用や技術の継承をサポートし、地域経済の持続的な発展に貢献しています。 - 中堅・中小企業の成長支援

成長意欲のある中堅・中小企業に対し、M&Aや設備投資のための資金調達手段としてLBO融資を提供しています。 これにより、企業の競争力強化や新規事業展開を後押しし、地域経済の活性化を促進しています。 - 地域金融機関同士の連携

単独での融資が難しい大型案件などにおいては、他の地域金融機関と連携してシンジケートローンを組成することで、地域を越えた広域的な支援体制を構築しています。 - 大手銀行との協調融資

地域金融機関は、LBO融資に関するノウハウや資金力において、大手銀行と比較してハンデを負っている面があります。 これを補うため、大手銀行との協調融資を行うことで、リスク分散を図りつつ、より大規模な案件にも対応できる体制を整えています。 また、大手銀行との連携を通じて、LBO融資に関する専門知識やノウハウの習得にも努めています。 - コンサルティング機能の強化

LBO融資は、単なる資金提供だけでなく、M&Aに関するアドバイスや事業計画策定支援といったコンサルティング機能も重要です。 地域金融機関は、地域企業の経営課題を深く理解しているため、より効果的なコンサルティングを提供できる立場にあります。 M&A後のPMI(Post Merger Integration)支援など、長期的な視点で企業の成長をサポートしています。

地域金融機関は、LBO融資を通じて「地域経済」と「地域企業の成長」を支援する側面があります。 今後も、地域企業のニーズに合わせた柔軟な融資スキームの開発や、専門人材の育成などに取り組み、より一層LBO融資に力を入れていくと予想されます。

参考▼

大手銀行・地域銀行 国内LBOローンに関するアンケート調査結果|金融庁

「国内LBOファイナンスの課題に関する報告書|全国銀行協会

(日銀レビュー)LBO ファイナンスの動向とリスク管理|日銀

LBO融資に向いている企業「4つの特徴」

LBO融資に適した企業には、以下の4つの特徴があります。

▼LBO融資に向いている企業の特徴

- 特徴1.安定したキャッシュフローを持つ企業

- 特徴2.資産価値がしっかりある企業

- 特徴3.後継者問題を抱える企業

- 特徴4.成長余地やシナジーが期待できる企業

ご自身の企業がどの特徴に当てはまるのかを事前に確認してみましょう。

特徴1. 安定したキャッシュフローを持つ企業

LBOは買収資金の返済原資を対象企業のキャッシュフローに依存します。そのため、買収先企業は毎年安定的に売上や利益を確保できる企業が理想的です。

逆に収益が不安定な企業では、返済リスクが高まりLBO融資の実行は難しくなります。

特徴2. 資産価値がしっかりある企業

不動産や工場設備、ブランドや知的財産権といった「担保価値のある資産」を持つ企業は、金融機関から信頼を得やすくなります。

特にLBOでは、返済が滞った場合のリスクヘッジとして担保が重要視されるため、資産内容が充実している企業ほど有利な条件で融資を受けやすくなります。

特徴3. 後継者問題を抱える企業

日本では後継者不在が深刻な課題となっておりますが、LBOを活用すれば、後継者が自己資金が少なくても企業承継を実現できるため、承継難に悩む企業にとって解決策となります。

そのため、後継者問題を抱える経営者にとってはLBOを検討すべき一つの施策となります。

特徴4. 成長余地やシナジーが期待できる企業

買収後にコスト削減や事業拡大などで収益を増やせる企業は、返済原資を強化できるためLBOに向いています。

例えば、買収元企業との統合によって効率化によって利益率を高められる事業や販路を広げられる場合は、金融機関にとっても「投資する価値がある」と判断されやすくなります。

LBO融資で、よくある質問(Q&A)

ここでは、LBO融資を活用する際に筆者がよく聞かれる質問について詳しく解凍していきます。LBO融資はまだマイナーな融資形式のため、誤解や不安を感じている方も多いと思いますので、心配な方は、ぜひご覧ください。

LBO融資を正しく理解し、効果的に活用しよう!

LBO融資は、買収対象会社の資産やキャッシュフローなどの信用を担保にして、金融機関から借入を行う方法です。LBO融資を利用すれば、自己資金が少ない状態でも企業の買収を行うことができます。

LBOを融資を活用する際は、以下の3つのポイントが重要となります。

- ポイント1.対象企業の返済能力を確認する

- ポイント2.シナジー効果が見込める企業を選ぶ

- ポイント3.LBO融資に強いコンサル会社に伴走してもらう

ただし、LBOは借入金が高額であり、かつ金利も高いため、買収した企業が倒産してしまう可能性もあります。またLBOに失敗した場合、買い手企業が計画性のない買収をしたという悪いイメージを社会から持たれてしまう可能性もあります。LBO融資の良い面と悪い面を理解したうえで活用し、M&Aを成功させましょう。

「融資代行プロ」では、融資に強いコンサルタントがLBO融資の支援でM&A成功に向けた伴走サポートを実施しています。LBOで失敗したくない方は、「融資代行プロ」に是非ご相談ください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「LBO融資」でM&Aの成功率が上がる/

※【毎日 限定5名まで!!】

_20250924.png)