資金調達に苦戦して、即日・即金で資金獲得できる裏ワザを探している経営者の方は、こんなお悩みをお持ちではないでしょうか?

中小企業の経営者A

中小企業の経営者A今すぐに資金調達が必要。でも「融資」「ファンド調達」は時間がかかる…。手軽に早く資金調達できる方法はないものか…?

少額の設備投資で必要。銀行にも融資の相談をしたいけど、時間と手間がかかるのが嫌だなぁ…。手軽な調達方法を検討したい…。

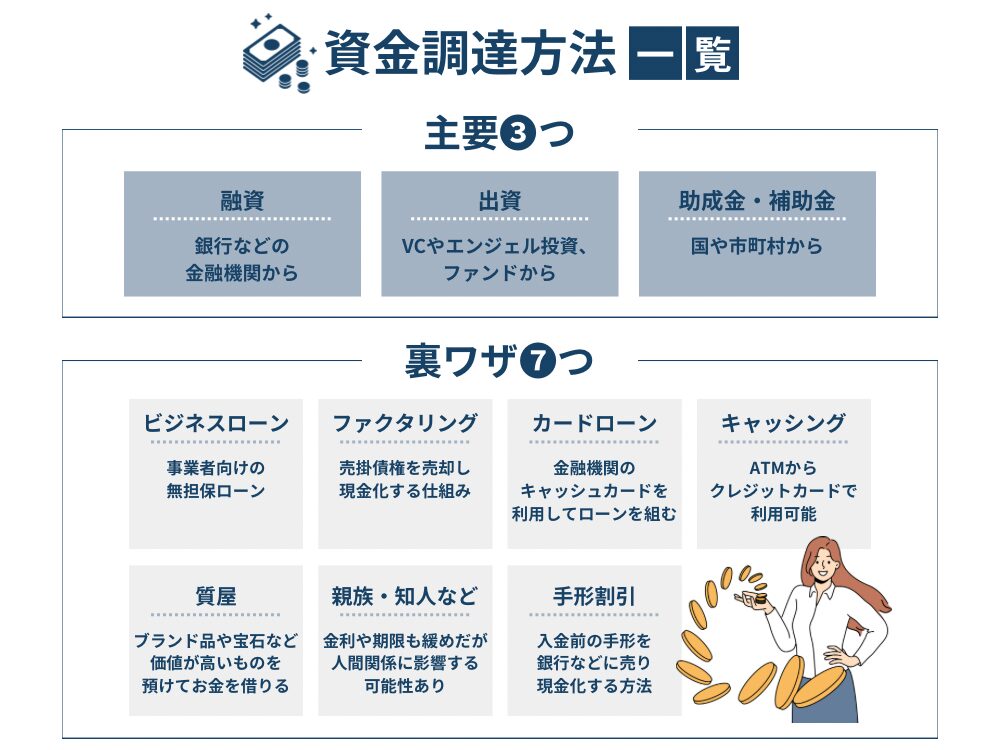

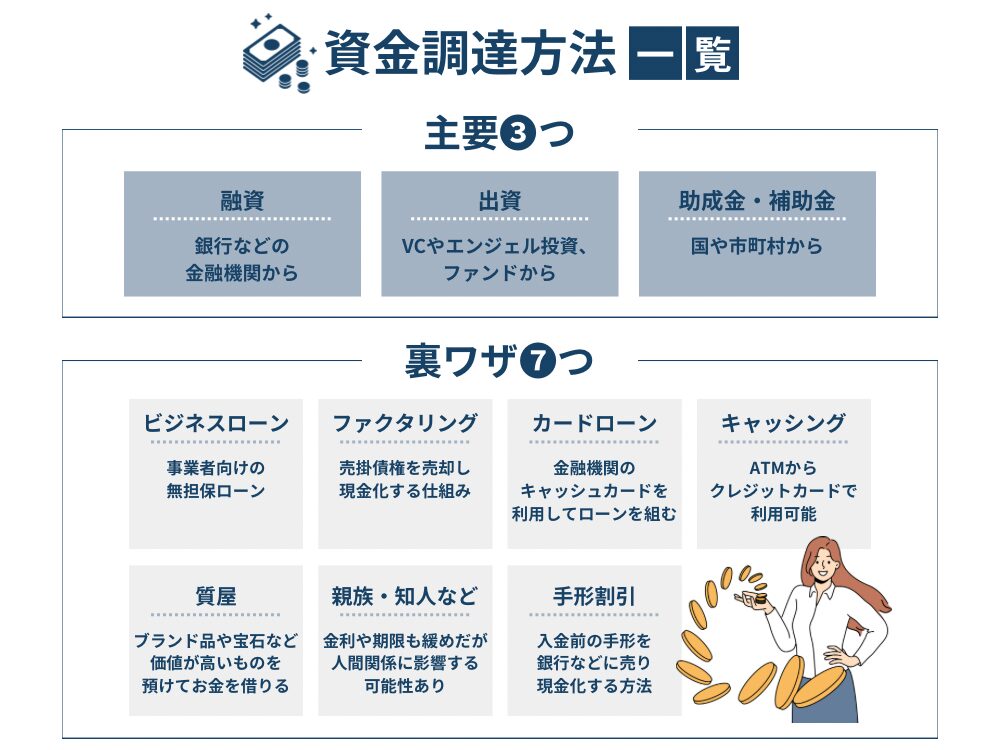

一般的な資金調達手法は下記3つですが、いずれも準備に多大な時間と手間がかかるため、挫折してしまう経営者も多いものです。

◆ 主要な3つの資金調達方法

- 融資:銀行などの金融機関から

- 出資:VCやエンジェル投資家、ファンドから

- 助成金・補助金:国や市区町村から

しかし実は、上記の手法以外にも、下記のような裏ワザ的手軽な資金調達の方法も存在ます。

◆ 裏ワザ的な7つの資金調達方法

- ビジネスローン

- ファクタリング

- カードローン

- クレジットカードのキャッシング

- 質屋

- 親族・知人・友人から借りる

- 手形割引

上記の資金調達方法は、それぞれ即日・即金の可能性が高い一方で、クセのある資金調達方法です。調達の際には、くれぐれもクセを考慮して活用しましょう。

筆者は「中小企業の融資代行プロ」という資金調達サービスで、これまでたくさんの中小・中堅企業〜個人事業主の資金調達支援をしてきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|中小企業の融資代行プロ

2.財務コンサル|御社の社外CFO

3.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の法人〜売上80億の法人

1人法人〜個人事業主

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、数ある手軽な資金調達手法から、筆者が厳選した「今すぐ簡単に資金を調達できる裏ワザ7つ」をご紹介します。

この記事を読むと得られること

- 「つねに銀行口座の残高を気にする」経営から解放される

- 自分の好きなときに、好きな事業投資をできるようになる

- 資金繰り悪化を防ぐことができる

- 幅広い資金調達方法が知れて、資金調達の幅が広がる

\ 即日・即金にこだわらないなら、1番の裏ワザは資金調達のプロに頼ること!! /

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】

裏ワザ的「即日・即金の資金調達方法7選」

数十万円〜数千万円など、スグに資金を獲得するのは簡単ではありません。そこで、急な資金調達が必要な時に活用できる下記7つの資金調達方法をご紹介します。

◆ 裏ワザ的な7つの資金調達方法

- ビジネスローン

- ファクタリング

- カードローン

- クレジットカードのキャッシング

- 質屋

- 親族・知人・友人から借りる

- 手形割引

急な資金調達方法1. ビジネスローン

ビジネスローンは、法人や個人事業主といった「事業者向けの無担保のローン」です。

そのため、事業に使うお金を借りたいという方はカードローンよりもビジネスローンの方が使いやすいでしょう。

国内の多くの金融機関がこのビジネスローンを取り扱っています。法人ローン、自営業ローン、事業者ローンなど名称も違いますので、一度金融機関に問い合わせてみましょう。

金融機関だけでなく、最近は「カード会社」や「信販会社」、「消費者金融系会社」もこのビジネスローンを取り扱い始めました。「カード会社」や「信販会社」、「消費者金融系会社」のビジネスローンは審査が早く、すぐに資金を調達できます。

一方で、金利が少し高いというデメリットもありますので、利用する際は慎重に返済計画を立てましょう。

ビジネスローンで調達できる金額は「数十〜1,000万円前後」のため、ちょっとした資金が必要な際に「手軽に」「素早く」調達したいならビジネスローンが選択肢に入ってきます。

法人・個人事業主が”即日で活用できる”おすすめのビジネスローンを知りたい方は、下記の記事をご参照ください。

急な資金調達方法2. ファクタリング

ファクタリングとは、ファクタリング会社に売掛債権を売却し、現金化するという仕組みのことです。

サービスや商品を提供しても、その売上が手に入るのは月末や来月になってしまうという場合、ファクタリングを利用するとその売上分をすぐに手にできます。そして月末や来月に手にするはずだった売上金を、ファクタリング会社に振り込むという仕組みです。

「売上はあるが、資金繰りが厳しい」そんなときに活用できます。

ファクタリングは借入ではなく、売上金額を売却するといった仕組みなので、当然担保も保証人も必要ありません。

売上金の回収はファクタリング会社が行ってくれるので、取引先の未払いが起きてもこちらには責任がないというメリットもあります。

ファクタリングには「三社間ファクタリング」と「二社間ファクタリング」の2種類があります。

三社間ファクタリング

「三社間ファクタリング」は取引先が直接ファクタリング会社に支払いを行います。手軽ではありますが、取引先に経営難であることが発覚してしまうというデメリットがあります。

ニ社間ファクタリング

「ニ社間ファクタリング」は取引先にファクタリングを利用していることを通知せずに利用できます。その代わり、手数料がかなり高いといった特徴もあります。

いずれの方法が自社に合っているのかを検討しつつ、最適な方法を選びましょう。

※尚、ファクタリングの残債が残っている場合、通常の銀行融資が受けずらくなるデメリットもありますので注意が必要です。

”即日で調達できるファクタリング”を比較したい方は、下記の記事が参考になるはずです。ご一読ください。

急な資金調達方法3. カードローン

金融機関のキャッシュカードを持っている場合は、このカードを利用してローンを組むことができます。

カードローンは、保証人や担保なしで資金を調達できるという特徴があります。自己資金が少なく融資を受けられないという方でもカードローンなら取り入れやすいです。

また事業の融資や助成金などは、使用用途が限られており、企業の運営以外にお金を使うことは原則禁止されています。

しかし、カードローンなら、調達した資金はどのように使っても大丈夫です。

カード会社によっては事業資金としては使用できない可能性もありますので、ローンを申し込む前に確認しておきましょう。さらに、カードローンは限度額以内であれば何度でも借りられるという特徴もあります。

少しずつ、必要な分だけ資金を調達できるという点は大きなメリットといえるでしょう。カードローンは審査も短く、即日お金を手にできるものもあります。

すぐに資金を調達したい、少額を何度か借りたい、手軽にお金を借りたいという方は法人カードのカードローンやキャッシングを試してみてください。

急な資金調達方法4. クレジットカードのキャッシング

クレジットカードのキャッシングを利用するという方法もあります。少額だけ借りたいという場合はこのキャッシングでも十分補えるでしょう。

クレジットカードは、ショッピングに使うだけでなく、ATMでお金を引き出せる機能もついています。元からキャッシング枠を設定していれば、今すぐにでもお金を引き出せます。

また設定をしていなかった場合でも、変更の手続きは簡単です。

しかしカードローンと同じように、事業者向けの資金としては利用できないケースもあります。事業の資金として利用する場合は、自己資金から立て替えてキャッシングを利用しましょう。

キャッシングは手軽にお金を借りられる、少額のお金を借りられるというメリットがある一方で、金利が高く、多額の借入ができないというデメリットもあります。

手軽なのでつい何度も利用してしまうと、クセになってしまうということもあるので注意しましょう。

急な資金調達方法5. 質屋

価値ある物品を多く持っている場合に便利なのが質屋です。昔ながらの方法ではありますが、現在でも利用している方は多くいます。

ブランド品、宝石、着物などの価値の高いものを質屋に預け、その価値の分だけのお金を借りられます。

お金を返したらその品物は返品され、お金を返せなかった場合は質に預けた品物がそのまま質屋の商品になります。

お店に品物を持っていけばその場で現金を手にできるので、なにかを申請するなどの手間もありません。

しかしそこまで多額のお金を借りられるわけではなく、どんなに価値が高いと思っていても、プロの査定士が鑑定すると金額をつけてもらえない品物もたくさんあります。

資産価値があるものを持っていない人はこの方法を利用できません。

急な資金調達方法6. 親族・知人友人から借りる

あなたの事業に理解のある「知人」や「友人」、「親族」がいなら、その人たちから借りるという方法もあります。

- 家族・親族

- 知人・友人

- 元同僚

- 経営者仲間

- コミュニティ仲間

など、相談に乗ってくれそうな人を探してみましょう。この場合、融資やローンのように金利を払わなくて良いことが多く、期限も緩めに設定してもらえます。

しかし、非常に高いリスク(デメリット)をともないます。人によっては「お金を貸してほしい」といわれるだけで不快感を示す場合もあり、そうなると今後の人間関係に悪影響を及ぼします。また、実際に決めた期日までに返済できない場合は信頼関係も傷つきます。

借りる際にきちんと契約書を作成していないと、相手から返済期限を早められたり、利息を上乗せされてしまうなどのトラブルにもつながります。

人間関係の悪化は、お金だけでなく多くのものを失います。知人や友人から借りるのは簡単に思えますが、最終手段として取っておくようにしましょう。

家族や親族などからの借入の仕方については、下記の記事が参考になります。

急な資金調達方法7. 手形割引

入金前の手形を銀行や手形割引業者に売り、現金にするという方法です。ファクタリングと似た方法で、こちらも返済する必要はありません。

手形割引業者のなかには、即日お金にしてくれる業者もあります。すぐに現金が欲しい場合に有効です。

しかし、手形に不備があると現金化できず、時間がかかってしまうので注意しましょう。

さらに手形割引は、信用度が低いと審査に落ちる可能性もあります。不渡り手形になってしまった場合は、代わりにそのお金を返済しなければならない義務も発生します。ファクタリングなどの方法より少し複雑ですので、専門知識がない方にとっては難しいでしょう。

もう少し手形割引の仕組みやメリット・デメリットを知りたい方は、下記の記事をご参照ください。

銀行融資などメジャーな資金調達は「自分でやると時間がかかる」

中小企業が活用できる資金調達方法のなかで、最もメジャーなのは、金融機関からの融資でしょう。

銀行・信金・日本政策金融公庫など金融機関からの融資は、一度審査に通れば数百〜数千万円の多額の資金融資してもらえますが、ご紹介した「急な資金調達7つの裏ワザ」と比べると、融資は圧倒的に「手続きが煩雑」で「時間も多大」にかかります。

例えば、まず融資審査を受けるために必要な書類を集めるのが大変です。書類を取り寄せるのに数週間かかったり、書類に少しでも不備があると審査から落ちてしまいます。何度も書類を突き返されて、また提出して…と繰り返すことで、なかなかお金を手にできません。

また、銀行の営業担当者が若手だったりして「実力が無い」場合、融資までに時間がかかります。特に、面談時に質問しても曖昧に回答されたり、こちらの話をきちんと聞いてくれないと感じた場合は要注意です。

質問内容、話した内容はきちんと文書に残す、ボイスレコーダーに残すなど、あとから指摘できる用意もしておきましょう。

書類を提出し、面談が終わって、ついに審査に通ったとしても、実際に資金が振込まれるまでにはかなりの時間がかかります。銀行の担当者、支店長、さらに本店にまで書類を回されることもあります。

実際にお金を手に出来るのは書類を提出し、面談を行ってから1ヵ月から2ヵ月程度はかかります。その間の資金をどのように調達するかについてもしっかり検討しておきましょう。

\ 即日・即金にこだわらないなら、1番の裏ワザは資金調達のプロに頼ること!! /

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】

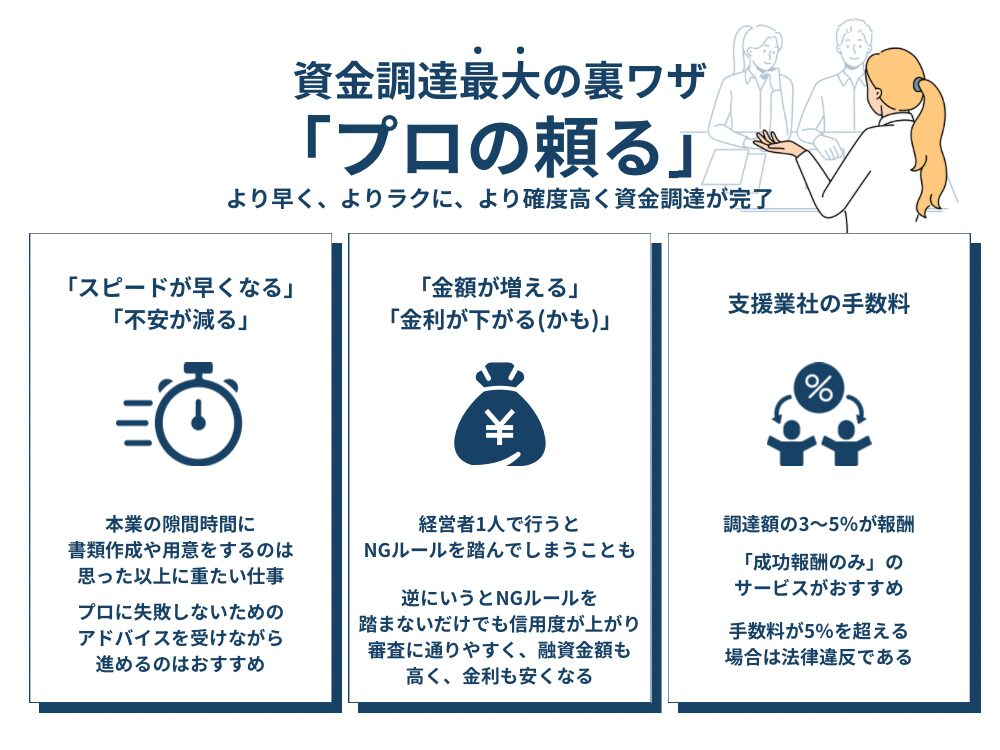

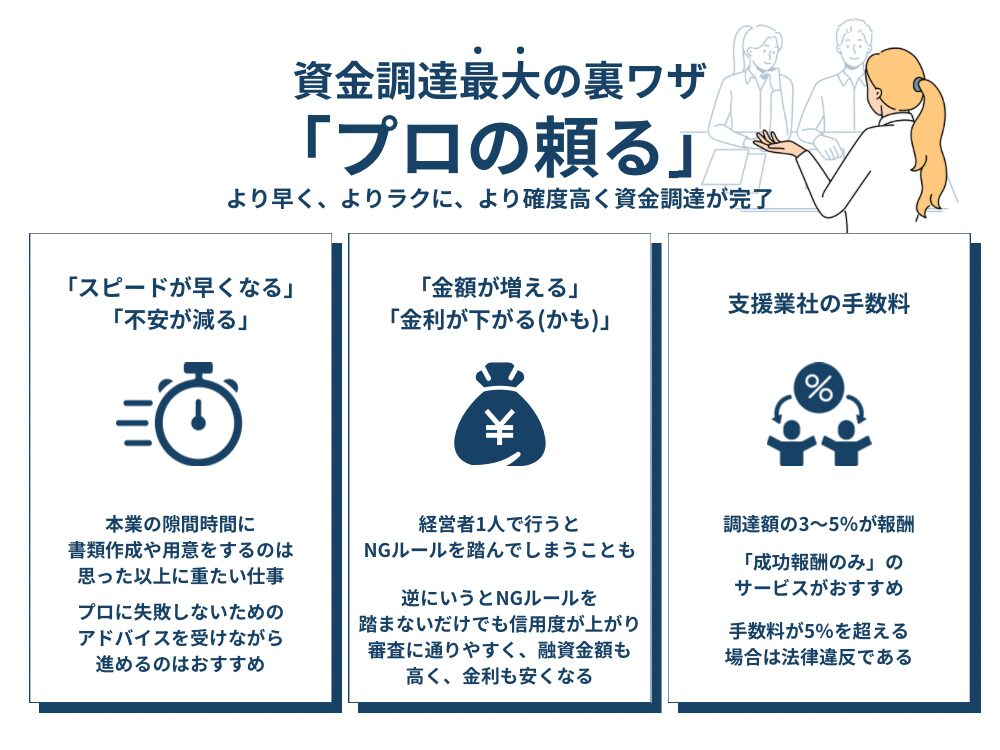

資金調達の最大の裏ワザは、「プロに頼る」こと!

即日・即金の資金調達の裏ワザを7つご紹介いたしました。

なお、即日・即金ではないのですが、より安心して資金調達するなら、私たち「中小企業の融資代行プロ」のような、資金調達コンサルティングサービスを活用することがオススメです。

長年、資金調達の最前線にいたプロに資金調達を依頼することで、ご自身1人で資金調達をするより「より早く」「よりラクに」「より確度高く」資金調達が完了します。(本来難しい銀行融資も受けやすくなります)

資金調達のコンサルティング・代行を依頼するとどんなメリットがあるのか?また、選定する際のポイントについてチェックしていきましょう。

メリット1:資金調達の「スピードが早くなる」「不安が減る」

資金調達のコンサルティング・代行を依頼すると、たくさんある面倒な「提出書類」「手続き書類」の用意や作成などを、プロから「失敗しないためのアドバイス」を受けながら進めることができます。(場合によっては、作成を代行してくれることも)

本業の隙間時間に「書類の作成」「書類の用意」をするのは、思った以上に重たい仕事です。しかも、資金調達業務は慣れない業務のため、「答えがわからず迷う」「手間取ってしまう」ことがほとんです。その結果、資金調達の精度もスピードも遅くなるのです。

さらに、融資に臨まれるお客様にとっては、金融機関との融資面談も不安材料の1つでしょう。資金調達のコンサルティング・代行を依頼すれば、この融資面談前にも「面談対策」を一緒におこなってくれるので、面談当日に自信を持って臨めるようになるので、面談に慣れていない方でも安心です。

資金調達業務に割いている時間は、本来なら事業に充てられる尊い時間です。その時間を、大幅に削減できることは大きなメリットの1つでしょう。

メリット2:資金調達の「金額が増え」、「金利が下がる(かも)」

支援してくれる業者が、銀行や日本政策金融公庫出身者であれば、「資金調達の金額」「金利が下がる(可能性)」などのメリットもあります。

金融機関からの資金調達には、ある一定のお作法(ルール)がございます。しかし、一般的には知られていないため、経営者が1人で金融機関から資金調達をしようとすると、気がつかないうちにNGルールを踏んでしまうことは良くあることです。

逆にいうと、金融機関のNGルールを踏まないだけでも信用度が高くなり、「より融資審査に通りやすく」「融資金額も高く」「金利も安く」なるのです。

その結果、融資の着金までの期間も短く、金額も多くなるので、すぐにお金が必要という場合には支援してくれる業者に「銀行出身者」「日本政策金融公庫出身者」がいるのか?もしっかりと確認しましょう。

選定ポイント:資金調達の支援業者の手数料

資金調達の支援業者の活用で気をつけるべきは、支援費用でしょう。費用は業者によりバラバラですが、調達額の3%から5%が報酬になることが多いようです。

中には10%以上を設定している会社もありますが、そういった会社は避けましょう。(そもそも5%以上は、法律違反です)

費用は少しでも下げたいでしょうが、支援業者に依頼することで、「融資業務に奪われる時間が減る」「安心して融資に臨める」「金利が下がる」「調達金額が増える」などのメリットを考慮すると、決して高い費用ではありません。

また費用については、下記3つの注意点を考慮しましょう。

◆ 「資金調達支援業者」選びの3つの注意点

- 「着手金」

- 「オプション料金」

- 「顧問契約が必須」

上記の余計な別途料金がかかるサービスも多いので、純粋に「成功報酬のみのサービス」を選ぶことがオススメです。

着手金やオプションが必要な支援業者の場合、融資の審査に受からなくても着手金やオプション料金は取られます。顧問契約が必須の場合も、同様です。そのため、できる限り成功報酬以外には費用が発生しない業者を選ぶようにしましょう。

資金調達の支援業者探しは「慎重に」

資金調達を支援してくれる業者には、下記のようなさまざまな特徴があります。

- 大型の融資(数十億単位)が得意な業者

- 中小零細企業向けの融資が得意な業者

- 創業資金の調達が得意な業者

- 資金繰りについての知識が豊富な業者

「自社には今どんな資金が必要なのか」、「どんな悩みを抱えているのか」を明確にした上で支援業者を探すと、悩みに適したサポートを受けることができるでしょう。

逆に、知識がないまま適当に支援業者に依頼してしまうと、思うように資金調達できなかったり、大切にされなかったりする可能性があります。

無料で相談を受けている支援業者はたくさんありますので、相談しながら自分に合った支援業者を比較してみましょう。

(とはいえ、支援業者さんへの最低限のマナーや敬意は払いましょう)

\ 即日・即金にこだわらないなら、1番の裏ワザは資金調達のプロに頼ること!! /

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】

裏ワザを使って即日・即金で資金調達しよう!

今回は、下記の資金調達の裏ワザを7つご紹介しました。

◆ 裏ワザ的な7つの資金調達方法

- ビジネスローン

- ファクタリング

- カードローン

- クレジットカードのキャッシング

- 質屋

- 親族・知人・友人から借りる

- 手形割引

資金調達は面倒で時間がかかるものが多いですが、ご紹介した7つの方法であれば、一時的、かつリスクはありますが、手軽に資金を獲得することができます。

しかし何度も利用していると信用を失ったり、クセになる可能性があるので、ご利用には慎重になることがオススメです。

もし「即日・即金でなくともいいので、融資・エクイティ調達をもっと安心して進めたい」「もっとスムーズに資金調達を進めたい」、こんな考えをお持ちの方は、私たち「中小企業の融資代行プロ」のような、「銀行」や「日本政策金融公庫」出身のプロが支援する、資金調達コンサルティング・代行業者に依頼するのがオススメです。

面倒な書類準備や作成、手続き、審査面談の対策などをお任せして、本業に集中しつつ手軽に資金を調達すことが可能になりますよ。

\ 即日・即金にこだわらないなら、1番の裏ワザは資金調達のプロに頼ること!! /

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】