商工中金からの融資を検討している方、以下のようなお悩みをお持ちではありませんか?

「商工中金の融資って、他の銀行融資と審査基準や金利など、何が違うの?審査は厳しいって聞いたけど、信頼できる金融機関なの?」

「商工中金から融資を受けるのって、どれくらい厳しいの…?どういう条件があるのか、また、必要な書類はなんだろう?」

商工中金の融資って、オンラインで申し込みできるの?それとも窓口訪問が必要なの?小規模企業でも大丈夫?

商工中金とは、株式会社商工組合中央金庫の略称で、預金口座取引・融資活動をおこなっている金融機関です。商工中金の融資は、あらゆる金融機関の中でトップクラスの品質です。(筆者が現場で支援している体感値)

商工中金は優秀な担当者が多く、かつ融資は多額(少なくとも5,000万円以上の融資)であることから、中堅以上の法人が融資対象となります。また、審査は厳しい(適正)と言われており、いい加減な会社では融資審査が通らないことでも有名です。

一方で、審査の難しい商工中金から融資を受けていると、他の金融機関から融資が引き出しやすくなることはあまり知られてはいません。なぜなら、他の金融機関からも商工中金は一目置かれており、「商工中金が融資するなら、ウチも融資したい!」という呼水効果が見込めるからです。

そんな商工中金の融資審査のコツは以下5つです。

- 経営者の姿勢や能力

- 決算書を磨き込む内容

- 商工中金の担当者に向き合う

- 粉飾決算をしない

- 自社の社会的意義や役割を伝える

筆者は「融資代行プロ」という、資金調達・財務コンサルサービスで、これまでたくさんの経営者の資金調達をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、そんな筆者の経験をもとに、「商工中金の融資」について以下の内容を丁寧に解説していきます。融資の現場で培ったリアルで濃い内容なので「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 商工中金の融資の難易度とその理由

- 商工中金の融資対象

- 商工中金の融資制度と条件

- 商工中金に融資を申し込む流れ

- 商工中金の融資メリット・デメリット

- 商工中金とその他金融機関の違い

- 商工中金の概要

本記事を読めば、商工中金の担当者からの評価も上がり、商工中金からの融資の確率が格段に上がるはずです。ぜひ最後までお読みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\商工中金の融資ならお任せ/

※【毎日 限定5名まで】

商工中金の融資審査の難易度は「高い(適正)」

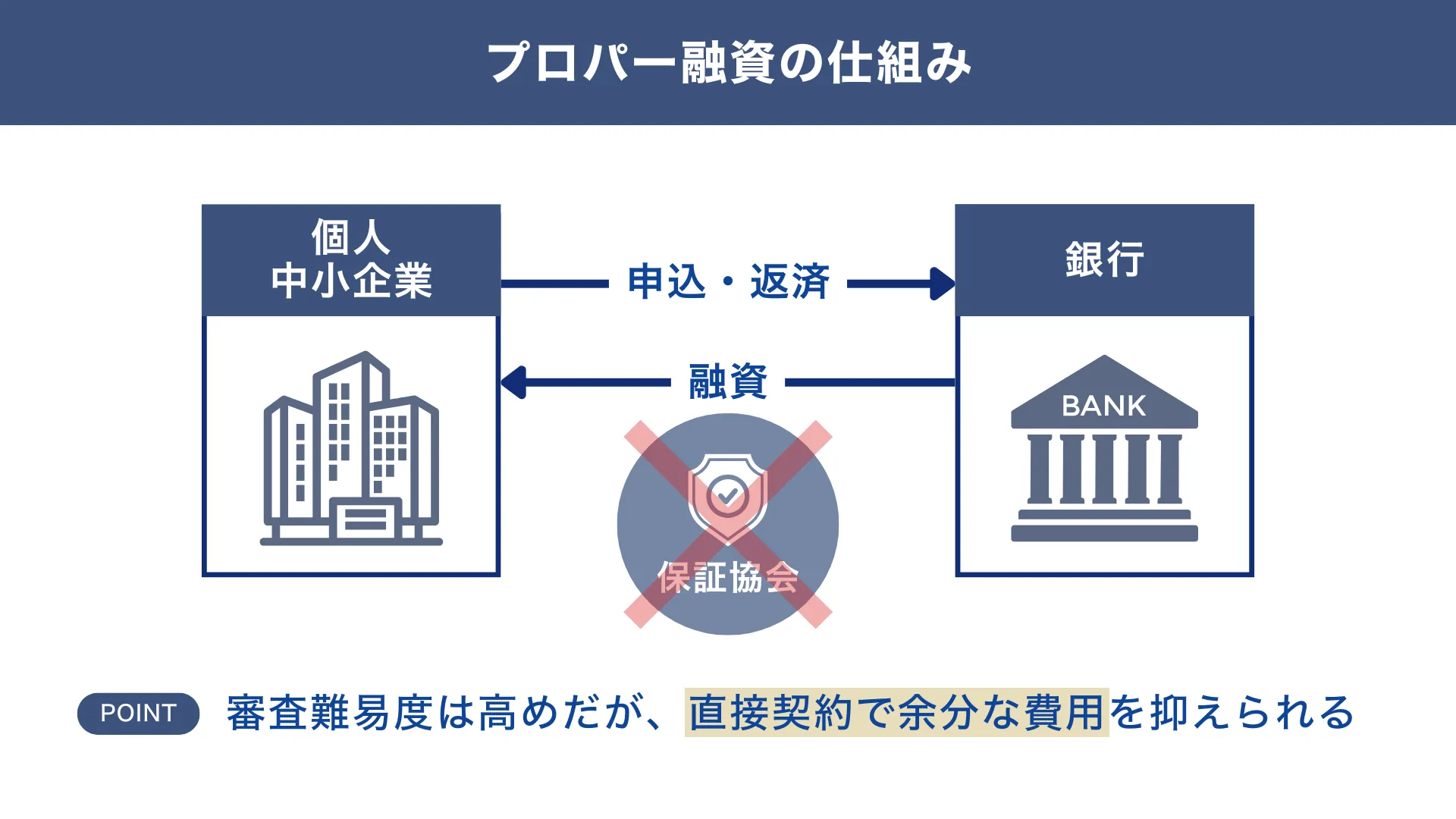

商工中金の審査の難易度については、審査基準が明らかになっていません。ただし、筆者が現場で融資のご支援をしている感覚では商工中金の審査難易度は「高い(適正)」といえます。その代わり、以下の図解のような保証協会を使わないプロパー融資が基本となります。

商工中金は政府係金融機関であり、中小・中堅企業を支援するために設立された経緯がありますが、融資対象になる会社規模は「年商5億円以上」の中小・中堅企業です。そのため、下記の通り、それなりの年商規模・財務状態ではないと融資を受けることは難しいでしょう。

◆ 商工中金と融資取引できる目安

- 年商「最低でも5億円前後」

- 理想的な年商規模は「10億〜50億円前後」

- 時期によって年商規模が小さくでも対応することも有

→時期によって、力を入れている業種や業態がある場合は可能性あり

その上、商工中金は「粉飾決算にとても厳しい」ことで有名です。そのため、いい加減な会社では融資審査は通りません。

また、創立直後の法人の、もしくは個人事業主においては、返済能力や収支状況などの把握が難しいため、ほぼ審査落ちしてしまうでしょう。(話は聞いてもらえますが、審査に進めなかった事例もありました)

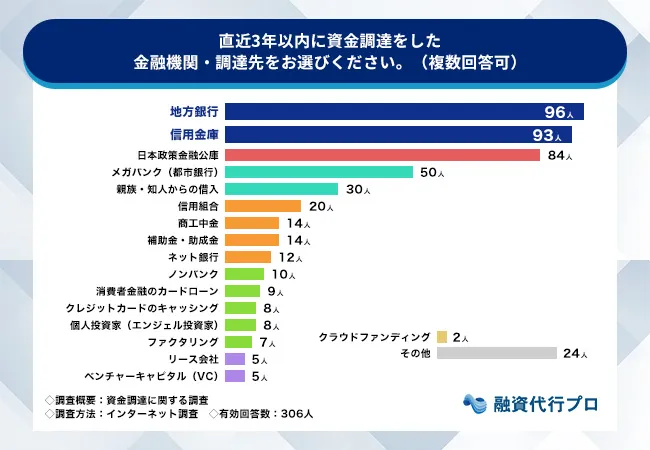

企業規模や審査の厳しさから、商工中金と融資取引できる会社はあまり多くありません。実際に、弊社の独自調査においても、商工中金と融資取引がある中小企業の経営者は少数派でした。

▼商工中金と融資取引がある経営者は少数派

【調査概要】

- 有効回答数:306人

- 調査タイトル:資金調達に関する調査

- 調査期間:2025年12月2日(火)~12月3日(水)

- 調査方法:インターネット調査

- 調査対象:資金調達の経験が3年以内にある全国の経営者

重要トピック

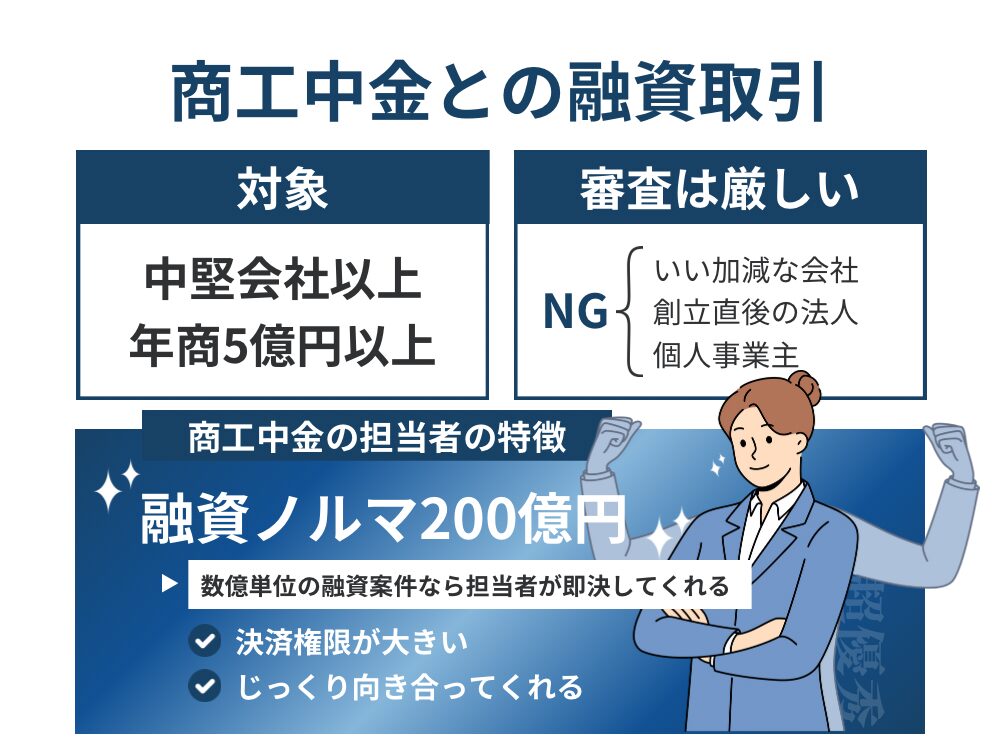

商工中金の融資の特徴は、担当者の権限が大きいことです。そのため、商工中金の審査難易度を理解するためには、他金融機関と商工中金の担当者の違いを理解することがとても重要です。

◆ 商工中金の融資担当者の特徴

- 担当者「1人当たり」の融資ノルマ200億円前後

→地銀・信金の「支店の融資ノルマに匹敵」 - 支店長より、担当者の決裁権限が大きい

→地銀・信金は、最終決裁者は支店長 - 「決算書を見る力」がダントツ

→すべての金融機関の中で、決算書を読む力がある - 異動は4~5年に1度のため、じっくり向き合ってくれる

→地銀・信金の異動頻度は、2年ほど

上記の通り、他金融機関とは「背負っているノルマ」「権限」「スキル」「支援姿勢」が違うため、商工中金と取引をしたい経営者は普段よりも一層、気を引き締めて資金調達の準備をすることが重要です。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\商工中金の融資ならお任せ/

※【毎日 限定5名まで】

商工中金で融資を通すための5つのコツ

商工中金の融資審査は、民間の銀行と比較しても「事業性評価を重視している」点が特徴です。財務諸表や担保だけでなく、企業の成長性や経営者の姿勢といった要素も審査対象となります。

また、商工中金の担当者は優秀な人が多く、担当者に決裁権がある点などは、他の金融機関と大きく異なります。

ここでは、商工中金の融資審査を通るために押さえておきたい以下5つのコツを紹介します。

- 経営者の姿勢や能力

- 決算書を磨き込む内容

- 商工中金の担当者に向き合う

- 粉飾決算をしない

- 自社の社会的意義や役割を伝える

それでは、それぞれについて詳しく解説していきます。

コツ1. 経営者の姿勢や能力

商工中金では、融資審査において経営者の能力や人柄が非常に重視されます。資料や決算書の数値評価だけでなく「この経営者なら資金を活かせる」と担当者に正しく理解されることが、審査を通す大きな決め手になります。

筆者のこれまでの経験上、商工中金の担当者は、一定の裁量と決裁権を持っています。そのため、担当者が「この会社・経営者は大丈夫」と判断すれば、多少財務内容が悪くても「ポンッ」とスピーディに融資が実行されるケースもあります。

特に、以下のような経営者は評価されやすい傾向にあります。

- 資金の使い道を論理的かつ明快に説明できる

- 自社の課題を正しく把握し、対策を講じている

- 大きな資金需要が見込まれ、将来の成長が期待できる

- 事業の内容や市場性に将来性があり、拡大の見込みがある

つまり、商工中金の担当者は、「多額の融資を任せても安心」と思える優秀な経営者を顧客にしたいと考えているのです。

コツ2. 決算書を磨き込む

商工中金の融資審査では、事業年数に明確な下限はないものの、審査資料として直近3期分の決算書の提出が基本となります。これは、短期的な売上ではなく、企業の継続性や経営の安定性を見極めるためです。

審査では、決算書の内容から「企業の継続性」や「経営の安定性」、「戦略性」を商工中金の担当者が読み取れるかが重要となります。形式的に書類を整えることが目的ではなく、売上や利益の変動にどのような背景があるのか、資金の使い道が明確か、といった点を説明できる決算資料が求められるのです。

商工中金の担当者は日々、大量の決算書を見ているので、決算書を見る目が他の金融機関の担当者よりも肥えているため、決算書内容を適正する(小手先のテクニックでごまかせない)必要があります。

特に税理士に丸投げしてしまっている決算書は、金融機関向けの決算書にはなっていないため、決算書の作成には経営者自身もしっかりと関与することが求められます。

また、設立からまだ3期に満たない場合でも、申し込み自体は可能です。ただし、そうした場合は実績に代わる材料を用意することが不可欠です。たとえば以下のような情報が補足資料として有効です。

- 詳細な事業計画書(3~5年後の売上見込みや収支予測)

- 現時点での契約済みの取引先や注文書のコピー

- 直近の月次試算表や資金繰り表

特に創業初期の段階では、「この事業は将来性がある」「資金の使い道が明確である」ことを、客観的に証明できるかどうかがポイントになります。形式的に3期の決算書を揃えるのではなく、決算書から経営の姿勢や戦略が読み取れるような資料構成を心がけましょう。

コツ3. 商工中金の担当者に向き合う

地方銀行や信用金庫の場合は決済者が支店長であるため、最終的には支店長が融資を判断します。一方、商工中金は決裁権は「担当者」にあり、この点が他の金融機関と大きく異なります。

そのため、商工中金の担当者が「経営者に対して感じる印象や納得感」が審査の流れに強く影響します。可能であれば、申込前の相談段階から商工中金の担当者と信頼関係を築いておくことが良いでしょう。

担当者の心象を良くするためには、まず「この人は信頼できる経営者だ」と思ってもらえる以下のような工夫が必要です。

- 資料1~2枚に要点をまとめた簡潔な事業概要資料を用意する

- 資金の使い道や返済計画を、数字とともに分かりやすく説明する

- 実績だけでなく「これからどう成長したいか」を前向きに語る

- 事業内容が分かりにくい業種の場合は、図や写真を使って商流を示す

また、担当者との受け答えも重要です。聞かれたことに対して的確に、正直に答える姿勢があると、担当者は「この人なら紹介しても安心」と感じます。商工中金では書類だけでなく、「人」も見られています。準備をしっかり整えて臨みましょう。

コツ4. 粉飾決算をしない

粉飾決算に対してはどの金融機関も厳しいものですが、商工中金は特に「粉飾決算を見抜く力」が強く、もし、粉飾決算である場合は、担当者に必ず見抜かれると思って間違いありません。

粉飾決算と言うと「自分は粉飾決算をしていないから問題ない」と思われる経営者がいるかもしれませんが、決算書の作成を税理士に丸投げした結果、自覚なく粉飾決算になっているケースも多く見受けられるため、税理士に決算書作成を丸投げしている場合は要注意です。(税理士が悪いわけではなので、その点は誤解しないでください)

商工中金に関わらず、金融機関では粉飾決算や数字のごまかしに対して非常に厳しい姿勢を取っています。例えば、実際には回収が見込めない売掛金をそのまま計上していたり、不自然に売上を前倒しで記録していたりすると、審査の信頼性を損なうことになります。

特に以下のような点はチェックされやすいため注意が必要です。

- 売上や利益が不自然に急増している

- 経費の計上が極端に少ない

- 固定資産や在庫の評価に違和感がある

- 利益かさ増しのために減価償却を計上していない

これらの項目に疑いがある場合、担当者から補足説明や追加資料を求められることがありますが、回答が曖昧だと融資対象から外されることにつながりますので、正確で透明性のある決算書の提出が不可欠です。

コツ5. 自社の社会的意義や役割を伝える

商工中金は民間の金融機関とは違うので、「この事業は拡大すべきなのか?」「この会社は社会に有意義なのか?」といった社会的意義も融資のポイントとして考慮されます。

そのため企業の存在意義やビジョン、地域への貢献度なども、審査における重要な観点となります。自社の使命やビジョンを経営者みずからが明確に語れることが、商工中金のスタンスに合致し、審査を後押しする要素となるのです。

事業計画書にも、単なる売上目標だけでなく、地域社会に対する貢献や中長期的なビジョンを明確に記載することで、より説得力のある資料となります。また、社員の誇りや働きがいを生み出しているかどうかも、企業の社会的意義を測る一つの指標といえるので、この点も事前に考慮して審査に望みましょう。

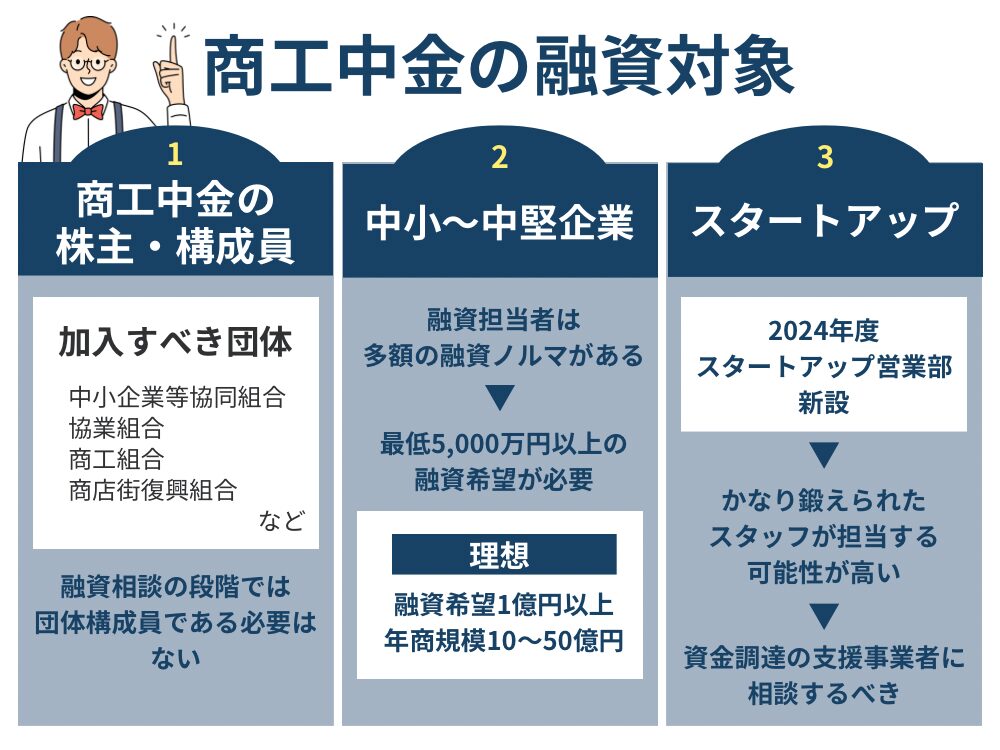

商工中金の3つの融資対象

商工中金の融資対象は、主に以下の3つに分類されます。

◆ 商工中金の融資対象

- 商工中金の株主(およびその構成員)

- 中小〜中堅企業

- スタートアップ

それぞれの特徴を、簡単に解説します。

融資対象1. 商工中金の株主(およびその構成員)

商工中金の融資対象となるのは、商工中金の株主となっている中小企業団体とその構成員のみを対象としています。具体的には、以下の団体に加入する手続きをする必要があります。

◆ 商工中金の融資対象になるために加入すべき団体

- 中小企業等協同組合

▶️ 事業協同組合/事業協同小組合/火災共済協同組合/信用協同組合/協同組合連合会/企業組合 - 協業組合

- 商工組合/商工組合連合会

- 商店街振興組合/商店街振興組合連合会

- 生活衛生同業組合/生活衛生同業組合連合会/生活衛生同業小組合

- 酒造組合/酒造組合連合会/酒造組合中央会

- 酒販組合/酒販組合連合会/酒販組合中央会

- 内航海運組合/内航海運組合連合会

- 輸出組合/輸入組合

- 市街地再開発組合

融資相談の段階では団体の構成員にある必要はありませんが、契約する際は担当者との信頼関係が重要になるため、構成員になる必要があります。

融資対象2. 中小〜中堅企業

商工中金の融資担当者は「多額の融資ノルマ」を抱えています。そのため、数百〜1,000万円の融資額には積極的に動けません。そのため、最底でも3,000万円の融資希望が必要です。(実際にお会いした商工中金の担当の方も、3,000万円ほどがあると好ましいとおっしゃっていました)

その上で、理想は融資希望1億以上の「中小〜中堅企業」が対象となるでしょう。1億以上の融資希望の企業とは、年商「最低でも5億円前後」、理想的な年商規模は「10億〜50億円前後」となります。

融資対象3. スタートアップ

中堅以上規模の企業に対して融資をおこなっている商工中金ですが、最近は、未来あるスタートアップへの融資にも積極的です。

従来、商工中金のスタートアップ支援は各支店ごとで担当・審査判断をしていましたが、2024年度から本部に「スタートアップ営業部」の部署を新設するほど力を入れています。

参考 > 商工中金、スタートアップ支援で新部署 支店業務を集約(日経新聞)

参考 > 商工中金のスタートアップ支援の事例(商工中金のホームページ)

ただ、前述の「商工中金担当者の特徴」でも話した通り、商工中金の担当者(営業/渉外)はとても優秀です。

また、筆者が現場で資金調達をご支援している経験からいうと、商工中金の「スタートアップ営業部」に配属される担当者は、スタートアップの財務への目利きが重要なため、かなり鍛え抜かれたスタッフの可能性が非常に高いのです。

そのため金融機関出身の経営者でない限り、スタートアップ経営者が、商工中金担当者からスムーズに融資を引き出すことは難しいです。

スタートアップ企業の経営者で、商工中金から融資を引き出したい場合には、社内で金融機関出身のCFOに支援をしてもらうか、もしくは、弊社のような資金調達の支援事業者に相談すべきでしょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\商工中金の融資ならお任せ/

※【毎日 限定5名まで】

商工中金の融資に申し込む流れ【4ステップ】

商工中金の融資の申込方法の流れは、以下の4ステップです。

◆ 商工中金の融資申し込みの4ステップ

- 商工中金の本店・支店の窓口で相談

- 融資申込

- 融資審査

- 融資の実行

それぞれ順番にみていきましょう。

▼商工中金の融資申し込みの流れ【4ステップ】

商工中金の本店・支店の窓口で相談

まずは最寄りの商工中金の本店・支店に足を運び、担当者に相談しましょう。この時に、決算書を3期分(印刷済)を持って相談に行くと具体的なアドバイスがもらえるかもしれません。

最寄りの店舗は、商工中金のホームページ「店舗一覧」からご覧になれます。

融資申込

具体的に融資を申し込む際には、申込書は必要ありません。会社案内や決算書、登記簿謄本、事業計画書などの提出をおこないます。

また、融資実行前までには追加で資料提供を求められたり、追加ヒアリングもあります。一つひとつ、正確に、早く対応できるようにしましょう。(後回しにしないように注意)

融資審査

必要書類や情報が揃い次第、審査に入ります。

筆者の体感値では、地方銀行や信用金庫に比べると審査結果が出るのは早い傾向があります。(担当者が決裁権があるため)

融資の実行

無事に審査に通過すると、融資実行のための契約手続きが始まります。

商工中金に口座を開設することから始まり、実際の融資資金の着金までスムーズに実行されるように、商工中金担当者に協力をしましょう。

参考>> 一般的な融資|商工中金

商工中金の「5つの融資制度」と「その条件」

商工中金の融資制度の種類については、大きく分けて以下の5つがあります。

◆ 商工中金の5つの融資制度

- 一般的な融資

- 国・地方公共団体の施策に基づく融資

- 業界団体の融資

- 組織化・組合共同事業支援のための融資

- その他の融資

それぞれ、詳しく解説していきます。

融資制度1. 一般的な融資

一般的な融資は、中小・中堅企業のさまざまなニーズに答えることができる融資です。下記の通り、長期運転資金や設備資金、短期運転資金などに使用できます。

◆ 商工中金の「一般的な融資」

| 項目 | 内容 |

|---|---|

| 使途 | 運転資金 設備資金 |

| 融資期間 | 設備資金15年以内(うち据置期間2年以内) 運転資金10年以内(うち据置期間2年以内) |

| 担保・保証人 | 状況に応じて必要 |

| 融資利率 | 要相談 |

| 返済方法 | 分割返済、または期限一時返済 |

一般的な金融機関よりも低金利で、1%台で融資を受けることが可能です。また、措置期間中の返済は、元金分の返済は必要なく利息分だけでよいので、資金繰りが大変な期間でも利用しやすい融資です。

融資制度2. 国・地方公共団体の施策に基づく融資

国・地方公共団体の施策に基づく融資とは、下記のような突発的な影響によって資金繰りが厳しい状態になっている中小企業を対象にしている融資です。商工中金は、ここの融資がかなり強いです。

◆ 商工中金の「国・地方公共団体に基づく融資」

| 主な融資の種類 | 内容 |

|---|---|

| 災害復旧資金 | 地震などの災害被害を受けた事業者を対象とした危機対応融資 |

| セーフティネット資金 | 取引企業の倒産や金融機関との取引状況変化などから、資金繰りが悪化した方を対象にしている融資 |

| 創業・新事業進出支援 (イノベーション21) | 新規に成長が見込める事業や創造に取り組む企業などを対象にしている融資 【例】新事業教育資金・IT活用促進資金・雇用促進資金・企業立地促進資金・再チャレンジ支援貸付 |

| 海外展開資金 | 海外進出に必要な現地法人設立出資金や海外工場設立などの融資。 |

| 新事業活動促進資金 | 新連携計画・経営革新計画・農商工等連携事業計画・地域産業資源活用事業計画・経営力向上計画・地域産業資源活用支援事業計画の認定を受ける方を対象に、当該事業を行うために必要な資金の融資。 |

| ものづくり支援資金 | 「中小企業のものづくり基盤技術の高度化に関する法律」の認定を受けた中小企業や小規模事業者に対して、研究開発や技術の高度化などにかかる資金の融資。 |

商工中金は全国各地に相談窓口を設置しており、気軽に相談ができます。その他にも、海外展開資金や新事業活動促進資金、ものづくり支援資金などの新事業に関わる融資を受けることも可能です。

融資制度3. 業界団体の融資

業界団体の融資は、指定された業界の設備購入や運転資金などの資金調達が可能な融資です。

◆ 商工中金の「業界団体に紐付く融資」

| 主な融資の種類 | 内容 |

|---|---|

| トラック近代化基金融資 | トラック協会から融資の推薦を受けたトラック運送業者が利用できる融資 |

| 通運事業近代化基金融資 | 公益社団法人全国通運連盟から融資の推薦を受けた通運事業者が利用できる融資 |

| バス事業に係る融資幹施および利子補給事業 | 日本バス協会から融資の推薦を受けたバス事業者が利用できる融資 |

| 自動車設備業エコ・ローン | 日本自動車整備商工組合連合会会員組合の自動車整備業者が利用できる融資 |

| 造船関係事業資金 | 日本財団が指定する造船関係団体に加入している造船関係事業者が利用できる融資 |

一般的な融資に比べて審査が通りやすいため、当てはまる業界がないかどうか、あらかじめ確認をしておきましょう。

融資制度4. 組織化・組合共同事業支援のための融資

組織化・組合共同事業支援のための融資は、組合共同事業や中小企業の組織化を支援しています。

◆ 商工中金の「組織化・組合共同事業支援のための融資」

| 主な融資の種類 | 内容 |

|---|---|

| 協業化・共同化融資 | 中小企業の組織化をサポートしている融資制度。 例として、商店街の近代化や店舗・工業の集団化などの高度化事業に対しての融資を実行する。 |

| 中央会推薦貸付 | 商工中金と都道府県中小企業団体中央会の共通支援テーマに取り組む組合で、都道府県中小企業団体中央会から推薦を受けた方が利用できる融資。 【共通支援テーマ】 新設組合支援・ものづくり支援・地域資源活用支援・農商工連携・女性の社会進出・少子化対策支援・環境対策支援・BCP支援 |

| 組合特別貸付 | 組合や組合員を通じて借り入れる中小企業の方に対する融資。 【例】年末・盆対策組合特別貸付年度末対策組合特別貸付 |

事業内容を問わずに融資を受けられるので、高度化事業や集団化を検討している中小企業におすすめの融資です。

融資制度5. その他の融資

その他の融資は、市街地の再開発事業への融資や地方公共団体の制度融資、貸付の委託業務など幅広く行っています。

◆ 商工中金の「その他融資」

| 主な融資の種類 | 内容 |

|---|---|

| 地方公共団体の制度融資 | 経営安定・協業化・中小企業振興・中小企業組織化・地場産業助成・先端技術育成などを目的としている、地域公共団体の公金預託金を原資としている各種預託制度。 |

| 市街地再開発への融資 | 市街地再開発事業に参加する中小企業や市街地再開発組合に対する融資。中小企業の店舗の合理化や近代化を目的としている。 |

| 受託代理貸付 | 公庫・機構などからの委託による融資。一般の事業資金や高度化事業資金、特定事業者が融資対象。 |

| 受託代理貸付 | 全国の信用組合を代理店した融資。事業経営に必要な長期運転資金や設備資金などとして利用が可能。 |

商工中金のノウハウから得たソフトウェアや計算業務を利用することで、より円滑な貸付を行うことが可能です。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\商工中金の融資ならお任せ/

※【毎日 限定5名まで】

商工中金から融資を受ける3つのメリット

商工中金は中小・中堅企業でも融資を受けられるように制度設計されています。厳格な審査や多額の融資から高品質とされている商工中金からの融資を受けることには、さまざまなメリットがあります。

主なメリットは以下の3点です。

◆ 商工中金の融資3つのメリット

- 低い利率で融資を受けられる

- サービスが豊富で相談しやすい

- 危機対応融資としても利用できる

それぞれ具体的にみていきましょう。

メリット1. 低い利率(1~3%)で融資を受けられる

商工中金から融資を受ける1つ目のメリットは、低い金利で融資を受けられることです。一般的に民間の銀行やローン会社などの金融機関で中小・中堅企業が融資を受けようとする場合、融資審査で返済能力が低いと判断される可能性があるため、金利が高くなる傾向にあります。

一方で、商工中金ではたったの1~3%程度の低金利で融資を受けることが可能です。しかも融資のほとんどは、保証協会つき融資ではなく「プロパー融資」です。

でプロパー融資が受けられる.webp)

よく「商工中金の金利は高い!」とおっしゃる経営者の方がいらっしゃいますが、そのほとんどが「保証協会付き融資」や「担保・保証人を取られている融資」、「定期預金・定期積金を取られている融資」など、金融機関がリスクのない融資の金利と比較していることがほとんどです。

リスクの高い「プロパー融資」で、金利〜3.0%で融資をしてくれる金融機関はなかなか見つけることは難しいでしょう。これは、優秀な人材が審査に介在していることで、貸し倒れのリスクを最小限に抑えていることと、一方で、政府系金融機関であることも強い特徴です。

金融機関や金融商品によって異なるものの、低金利で融資を受けられることによって、返済金額を抑えながらも資金調達ができます。そのため、できるだけ返済額を抑えたい人は、商工中金から低金利の融資を受けるといいでしょう。

メリット2. サービスが豊富で相談しやすい

商工中金から融資を受ける2つ目のメリットは、サービスが豊富で相談しやすいことです。商工中金は法人や個人事業主を対象に、以下の4つのサービスを中心に幅広く提供しています。

◆ 商工中金の豊富なサービス

このように商工中金では豊富なサービスをそれぞれのニーズにあわせて柔軟に用意してくれるため、資金調達の選択肢が広がります。

上記の中でも、筆者が特に「本当に素晴らしい組織だなぁ」と感じるのは、「5. 資金繰りサポート」です。

中小企業は、銀行・信用金庫の言われるがままに、長期の融資を何本も借りていることが多いものです。そうなると、月々の返済額が膨大になり資金繰りをかなり圧迫されます(残念ながら、貸した銀行・信用金庫は知らんぷりです)。

そんな時に、商工中金が資金繰り改善のコンサルティングをしてくれるサービスです。

- 当座貸越し

- 短期継続融資

- 長期融資の見直し

つまり、不健全な借入の見直し改善提案を通して、資金繰りの支援をしてくれるのです。

当然ながら、何の計画もない会社に商工中金が親切に提案をしてくれることはありません。日頃から商工中金と融資取引をしている、もしくは、根拠のある経営計画書を作成してモニタリングしているなど、しっかりとした会社には、優秀な商工中金の担当者がかなりしっかりとした提案をしてくれます。

資金繰りに苦労している中小・中堅企業をサポートしてくれる相談窓口としての役割もあるため、相談もしやすくなっています。潜在的な課題点の発見や解決につながるでしょう。

メリット3. 危機対応融資としても利用できる

商工中金から融資を受ける3つ目のメリットは、危機対応融資としても利用できることです。この点は、商工中金はかなり強いです。

商工中金の融資は、政府の出資も含まれることから、安定的な経営に支障が出ている場合でも危機対応融資として利用できます。具体的には、事故や自然災害などの突発的な災害が生じた場合です。近年では、新型コロナウイルスの影響が当てはまります。

そのような影響で業績悪化や業績不振となった場合には、その状況を具体的に明示することによって、保証限度額や猶予期間などの好条件の融資を受けられます。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\商工中金の融資ならお任せ/

※【毎日 限定5名まで】

商工中金から融資を受ける3つのデメリット

商工中金から融資を受けることで多くのメリットを得られますが、その一方でデメリットも存在します。

主なデメリットは以下の3点です。

◆ 商工中金の融資3つのデメリット

- 店舗数が少ない

→ただし、全国・世界に店舗があるのはメリット - 構成員(組合員)や株主になる必要がある

- 事前に金利がわからない

→他の金融機関も同じ

メリットだけでなく、デメリットも理解したうえで、融資の利用を検討しましょう。

デメリット1. 店舗数が少ない

3つ目のデメリットは、店舗数が少ないことです。

商工中金は「担当者の当たり外れが少なく、優秀」「サービスが豊富」「相談がしやすい」ことがメリットですが、店舗数があまり多くないことがデメリットです。

(商工中金に限らず)金融機関から融資を受けるには、通常は面談があるため店舗へ出向く必要があります。しかし、商工中金の店舗数は106店舗(海外支店を含む)であるため、会社の近隣に店舗があるとは限りません。

参考> 商工中金「店舗一覧」

その点、地方銀行や信用金庫は限られた都道府県内にたくさんの店舗があるため、使い勝手は良いと言えるでしょう。

ただし、1つの都道府県単位では少ないですが、商工中金は全国に支店があり、かつ、海外にも支店があるのは非常に利便性が高いと筆者は考えます。特に、全国展開を目指している会社であれば商工中金とは必ず付き合っておくべきだと筆者は考えます。全国に支店がある金融機関は、「商工中金」と「みずほ銀行」だけです。

▼商工中金の店舗網(商工中金パンフレットから抜粋)

信用金庫・地方銀行は、特定の都道府県やエリアに支店は多いですが、全国、また海外支店は持ち合わせていません。そのため、『全国展開を考えている』『海外進出の予定がある』企業にとっては、心強いパートナー金融機関であると言えます。

デメリット2. 構成員(組合員)や株主になる必要がある

商工中金からの融資、2つ目のデメリットは「構成員(組合員)や株主になる必要がある」ことです。

商工中金からの融資を受けるためには、商工中金の構成員(組合員)か株主にならなければいけません。理由は、商工中金の融資は、以下2種類しか取り扱いがないためです。

◆ 商工中金の2つの融資種類

- 組合員貸:「商工中金の株主」が利用対象者の融資

- 構成員貸:「商工中金の株主構成員」が利用対象者の融資

ただし、株主になるには株式の取得費用(出資金)がかかり、組合員になるには年会費を支払わなければいけません。このように、費用がかかってしまう点を事前に理解したうえで、商工中金からの融資を受けましょう。

デメリット3. 事前に金利がわからない

事前に金利がわからないことも、デメリットの1つです。

商工中金の融資対象は、中規模以上の中小・中堅企業となるため、融資額も大きくなるため、低金利で借入ができることが魅力の1つです。その反面、オーダーメイド型で融資が組まれるために金利の詳細は事前に調べることはできません。

ただし、商工中金以外の銀行・信用金庫においても金利が事前にわかることは稀なため、特段大きなデメリットではないと言えます。

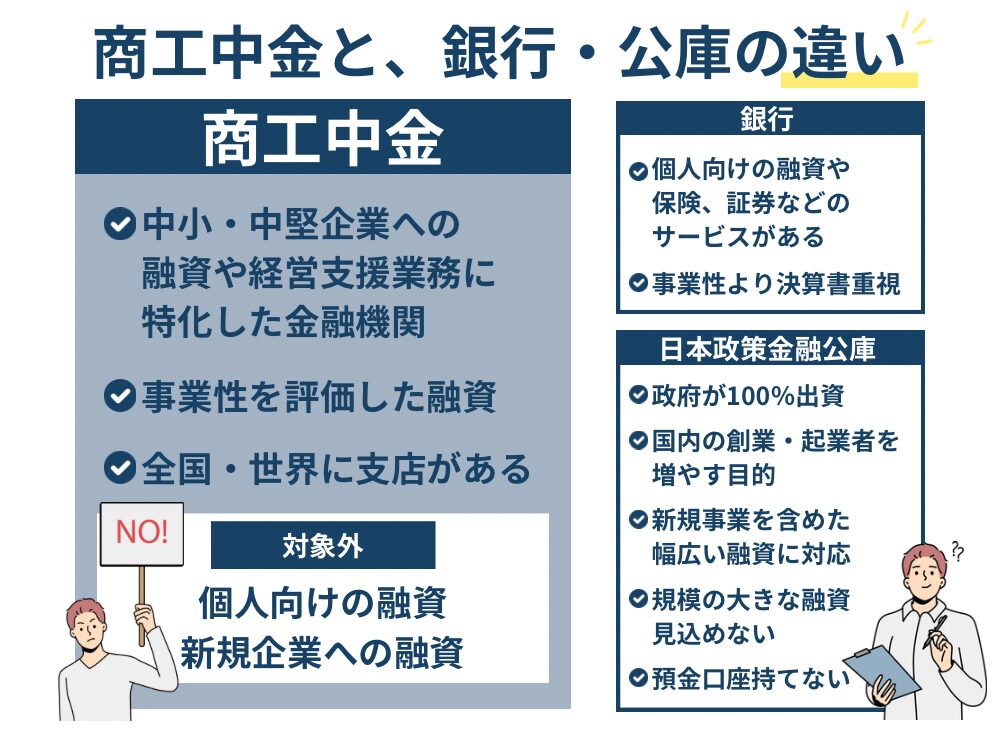

商工中金と「銀行」「日本政策金融公庫」との違い

融資業務だけを切り取れば、商工中金以外にも「銀行」や「日本政策金融公庫」などの選択肢もあります。その中で、商工中金と銀行・日本政策金融公庫との違いは以下の図解の通りです。

商工中金と銀行・公庫の違いについて詳しく解説します。

銀行(メガバンク、地方銀行、信用金庫など)との違いは、「個人融資の取り扱いの有無」+α

商工中金と銀行を比較したい際の違いは、以下の通りです。

- 個人向けの融資はやっていない

- 中小・中堅企業に特化

- 製造業・運輸業・卸売/小売業に強い

- 融資のほとんどが「プロパー融資」

※事業性を評価した融資に強い - 危機対応融資に強い

- 全国に支店がある・海外にも支店がある

商工中金は、個人向けの融資をしていません。商工中金は、中小・中堅の法人に対して融資をすることが前提となっており、一般消費者である個人向けのサービスはほとんどありません。実際に、融資の貸出金額は9割以上が中小・中堅企業です。商工中金は「中小・中堅企業への融資に特化した金融機関」という側面があります。

一方で、メガバンクや地方銀行・信用金庫は一般消費者である個人向けにも融資商品を有していますし、その他の個人向けサービス(保険や証券など)を保有しています。また、融資の貸出金額は大企業に依存している傾向があります。

中小・中堅企業の融資に強いことから、融資先の業種は「製造業」「運輸業」「卸売・小売業」の比率が大きいのも特徴です。

また、商工中金は「事業性を評価した融資が強い」のも特徴です。つまり、決算書だけで判断せず、会社のビジネスモデルや経営者の素質などをしっかり評価した上で、融資をおこなってくれるのです。そのため、融資のほとんどがプロパー融資であることも特徴です。(ほとんどの銀行は、事業性評価ではなく決算書で融資をします)

例えば、過去の慣習に捉われない金融の仕組み構築を目指している「イネーブラー事業」を”実際に”大きく推進していることも、他の金融機関との差別化ポイントです。

参考>> 商工中金イネーブラー事業

商工中金の銀行員はかなり優秀な方が多く、かつ組織としてもかなり融資審査が難しいことで有名ですが、もし商工中金と融資取引ができ「メインバンク」にすることができれば、それだけで他の金融機関や取引先からの信用が一気に高まることは決して珍しくありません。極端な例ではありますが、「商工中金と取引がある」というだけで信用されるのです。

融資業務や経営支援が強く磨き込まれているため、危機対応融資(緊急時や災害時の融資)の対応の早さは有名です。このことから、有事の際の頼れる金融機関というイメージが強く、他金融機関を寄せ付けないファンが多いのも特徴です。

また、地銀や信用金庫との大きな違いは、「商工中金は全国・世界に支店があること」です。全国展開をしているため、遠隔地の融資支援や全国展開や海外進出にも大きな力を発揮します。そのため「全国に拠点がある」、「全国・海外展開をする野望がある」経営者にとっては非常に心強い金融機関となり得ます。

日本政策金融公庫のとの違いは、「融資対象者」「融資限度額」「預金口座の有無」

日本政策金融公庫は、政府が100%出資する金融機関です。そのため、民間の金融機関が手を出しにくい「開業資金」「財務の傷んだ法人・個人事業主」などへの融資を行うことで、国内の創業・起業者を増やす目的があります。

商工中金は、既存の中小企業の短期・長期的な運転資金や設備投資のための資金を提供していますが、新規企業への融資は対象外です。

しかし、日本政策金融公庫の国民生活事業であれば、新規起業を含めた幅広い融資に対応しています。また、融資を受けるための要件を満たせば、保証人や担保不要の融資の取り扱いがあるので、比較的融資が受けやすいです。

このように、開業資金や新規事業の起業、小規模事業者で運転資金を調達したいという場合には、日本政策金融公庫の利用がおすすめです。

ただし、日本政策金融公庫の国民生活事業では、規模の大きい融資は見込めません。その点、商工中金の融資上限は大きいため、事業規模が大きくなった中小・中堅企業は商工中金に頼ることになるでしょう。(商工中金の平均貸出額は1.2億円)

参考> 商工中金 中期経営計画

◆商工中金と日本政策金融公庫(国民生活事業)との違い

| 機関名 | 対象者 | 融資上限 |

|---|---|---|

| 商工中金 | 中小~中堅企業 | 〜3億円 |

| 日本政策金融公庫 (国民生活事業) | 創業・起業者 個人事業主 小規模企業者 | 〜3,000万円 |

また、商工中金と公庫で大きく違うのは「預金口座が持てるか否か」です(公庫は預金口座を持つことができません)。預金口座を持てることで、商工中金はあなたの会社の資金の流れを把握できるため、メイン銀行になることができ、かつ、スピーディーな融資、正確な融資が可能になるのです。

なお、日本政策金融公庫の「中小企業事業」の部署は、商工中金と同じく、中堅企業向けの融資を実施しています。商工中金と同じく、エリートが融資業務を担当するため審査は難しいですが、1億以上の融資を実行してくれることから、月商規模が数億円の会社にとっては頼れる存在になるでしょう。

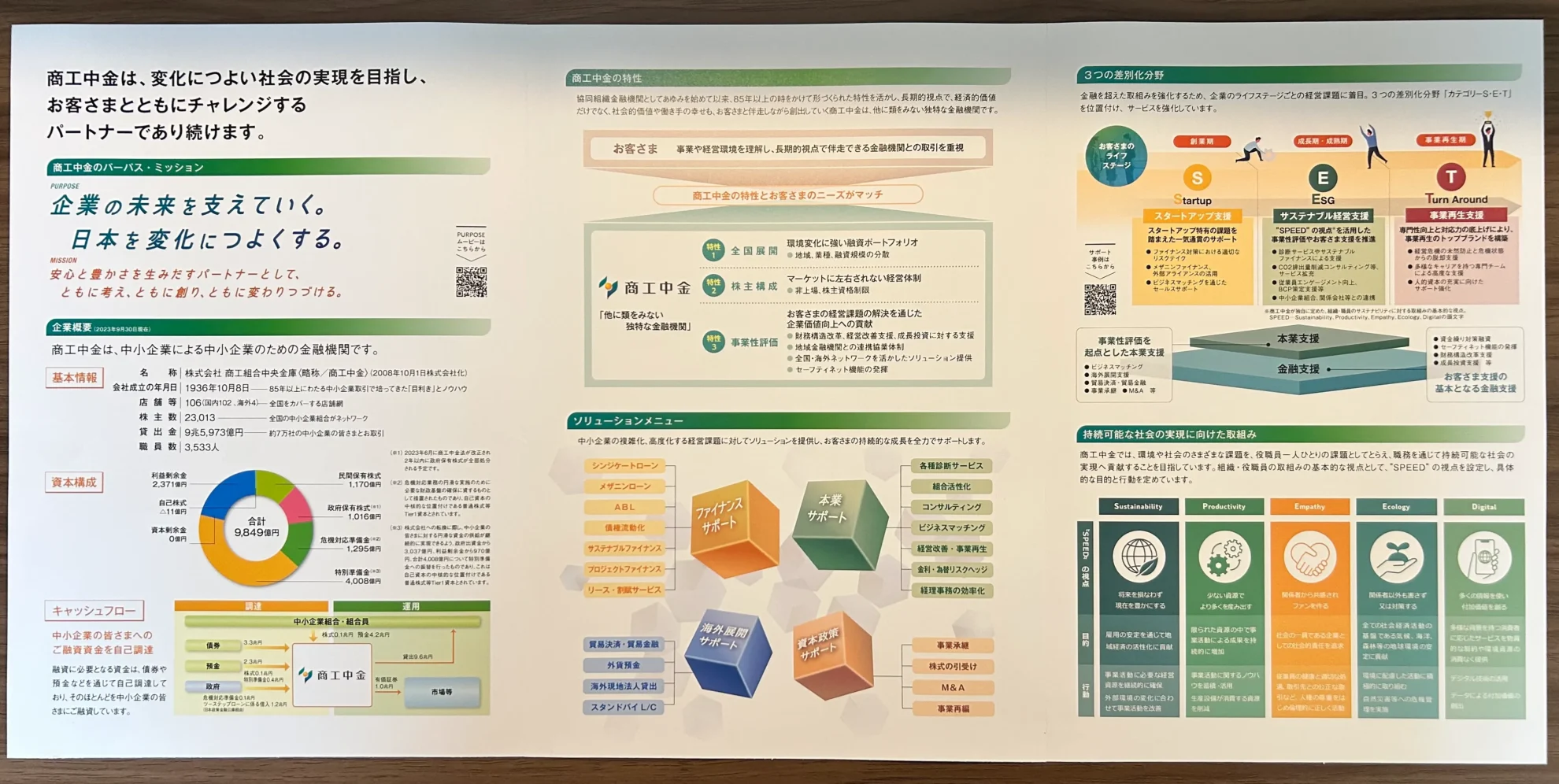

商工中金は「融資を行う金融機関」で、正式名称は「(株)商工組合中央金庫」

商工中金とは、株式会社商工組合中央金庫の略称で、預金業務や資金運用/融資/経営支援/海外進出支援を行っている金融機関です。1936年に民間の中小企業団体と政府が共同出資を行い設立した「半官半民の金融機関」であり、2008年には協同組織金融機関により株式会社に転換されました。

また、商工中金の会社概要については以下をご参照ください。

▼商工中金の会社概要

| 正式名称 | 株式会社商工組合中央金庫 (略称/商工中金) |

| パーパス | 企業の未来を支えていく。 日本を変化につよくする。 |

| ミッション | 安心と豊かさを生みだすパートナーとして、 ともに考え、ともに創り、ともに変わりつづける。 |

| 金融機関コード | 0004 |

| 設立 | 1936年10月8日 |

| 本店 | 東京都中央区八重洲二丁目10番17号 |

| 資本金 | 2,186億円(内政府保有株式1,016億円) |

| 資金量 | 預金:5兆6,434億円 譲渡性預金:7,141億円 債券:3兆5,127億円 |

| 貸出金 | 9兆6,747億円 |

| 店舗数 | 国内102/海外4 |

| 従業員数 | 3,547人 |

設立から90年と歴史があるため、株式会社になってからはサービスの幅が広がり、資金調達や資金運用、経営サポートなど、経営者にうれしいサービスを幅広く提供しています。なお、2025年には「完全民営化の金融機関」となる予定であり、ますますサービスの多様化が期待されています。

参考

「商工中金改革について」:財務省

「商工中金株、政府保有分2年で売却 民営化へ改正法成立」:日本経済新聞

商工中金の主な業務内容については、以下の4つが挙げられます。

◆商工中金の主な業務内容

- 預金業務や資金運用

- 資金調達(融資)

- 経営・事業の支援

- 海外進出の支援

それぞれの業務内容を紹介します。

業務1. 預金業務や資金運用

商工中金は、普通預金や当座預金、定期預金など一般的な金融機関と同様に各種預金を取り扱っています。

具体的な資金運用のサービスについては、以下があります。

◆商工中金の資金運用サービス具体例

- 当座預金

- 普通預金

- 通知預金

- 納税準備預金

- 大口定期

- 新型定期預金マイハーベスト

- 譲渡性預金(NCD)

- 外貨預金

インターネットバンキングにも対応しており、パソコンやスマートフォンがあれば送金することが可能です。

また、あらかじめ指定した個人の預金口座から、各種代金など自動的に支払いするサービスも行っているので、少しでも気になる方は窓口に相談するのをおすすめします。

業務2. 資金調達(融資)

商工中金は、中小企業の運転資金や設備資金などの資金調達を行っています。資金が必要な中小企業に対しても、手形割引など短期運転資金にも対応が可能です。

対応している融資・資金調達の商品は下記の図解のとおりです。

◆商工中金が対応している融資・資金調達商品

- 中小企業向け融資

- シンジケートローン

- ABL(動産・債権担保融資)

- 私募債

- 売掛債権の流動化

商工中金の株主である中小企業の組合やその組合員が対象となり、法人や個人事業主が対象です。そのため、個人への融資はおこなっていません。

業務3. 経営・事業のサポート

商工中金は、経営や事業に対して、多様なソリューションで総合的にサポートを行っています。

下記のような、資金の流れや商流などの流れに着目して、資金調達構造の改善をサポートしたり、コンサルティングや各種情報提供を行ったりしています。

◆商工中金のサポート分野

- 財務改善

- 事業承継

- ビジネスマッチング

- 事業再生・経営改善

また、e-taxデータ受付サービスや電子記録債権などの事務効率化が可能です。

業務4. 海外進出のサポート

商工中金は、中小企業の事業活動を支援する総合金融金で、国際的なビジネスサポートも実施しています。

海外進出資金の融資や現地での資金調達の手伝い、海外の情報提供などの幅広いサポートを行っています。主なサポートは下記の通りです。

◆商工中金の海外進出サポート例

- 外国為替業務

輸出入の貿易決済・海外送金・先物為替予約等 - 外国企業とのお取引にともなう入札保証、契約保証、前受金返還保証等

- 海外進出資金の融資、現地法人の資金調達の支援

- 海外の投資環境等の情報提供

- 海外セミナー、海外中金会、海外交流会など

中国の上海やニューヨーク、ASEAN地域のバンコク、ジャカルタ、ホーチミン、マニラなどにも店舗を展開しており、現地で直接サポートを受けることも可能です。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\商工中金の融資ならお任せ/

※【毎日 限定5名まで】

「商工中金の融資」に関する、よくある質問(Q&A)

本章では、商工中金の融資制度に関して、よくある質問をQ&A形式で紹介します。

商工中金の融資を受けられるのは、どのような会社ですか?

商工中金の株主となっている中小企業団体と、その構成員が融資対象となります。詳しくは本記事の「商工中金の融資対象」を参照ください。

融資の申込窓口はどこですか?

全国に商工中金の支店があるため、そこで融資の申込が可能です。訪問時には、決算書(3期分)や会社説明資料などがあると、話が具体的に進めやすいでしょう。その他、融資に必要な書類は下記の通りです。

◆商工中金の融資に必要な書類

- 会社案内

- 決算書3期分

- 商業登記簿謄本

- 見積書(設備資金の場合)

- 事業計画書

融資調査・検討はどのようなものですか?

申込資金の使途や事業見通しなどから融資の可否を判断しています。調査・検討にあたっては、会社案内、決算書類、商業登記簿謄本、事業計画の他、必要に応じ補足資料が必要になります。

書類や情報を求められたら、とにかく「早く」「正確に」情報提供することが融資審査を通るコツです。

融資を申し込める資金使途は、どのようなものがありますか?

会社や事業運営に必要な資金を、融資対象としています。具体的には「運転資金」「設備資金」がメインターゲットです。

貸付期間(融資期間)は、どのくらいですか?

設備資金と運転資金で、貸付期間は変わります。商工中金のWebサイトでは下記の記述がございます。

- 設備資金:15年以内(うち据置期間2年以内)

- 運転資金:10年以内(うち据置期間2年以内)

なお、筆者が商工中金の融資支援をしている体感値では、設備資金は10年〜15年、運転資金は7年以内が多い印象があります。

商工中金の融資には、担保や保証人は必要ですか?

結論、ケースバイケースで担保や保証人は要望されます。

一般的に、融資金額や融資期間が大きくなればなるほど担保が要求されますし、保証人は条件に沿って要望されることがあります。

ただ、筆者が商工中金の融資支援をしていると感じるのは、地方銀行や信用金庫のように「担保・保証人ありきで融資する」という姿勢ではないので、財務内容や信頼関係によっては、通常の銀行よりも、無担保・無保証で融資を受けられる可能性は高いと感じます。(もちろん、優良顧客である必要がありますが)

商工中金の融資金利は、どれくらいですか?

商工中金の融資金利は、対外的には開示されておりません。

ただ、筆者がご支援をしている感覚ですと、商工中金の金利は地銀クラスのことが多いと感じます。(もちろん、会社の財務状態や、経営者のレベル、事業性など多方面が絡むので一概には言えませんが)

金利のイメージ

| 金利 | 金融機関 |

|---|---|

| 低い ↕︎ 高い | メガバンク |

| 地方銀行 | |

| 商工中金 | |

| 日本政策金融公庫 | |

| 信用金庫・信用組合 | |

| ビジネスローン(低金利) |

一方で、金利で商工中金とのお付き合いするしないを考えるのはあまり得策ではなく、商工中金から支援をしてもらえるコンサルティングや、その他財務支援を勘案した上で、お付き合いを決定されるのがよいかと思います。

商工中金は、金利以上のご支援や提案、コンサルティングサポートをしてくれることが多いので、「商工中金とは、金利は気にせずにお付き合いする」のが良いと筆者は考えます。

商工中金の融資審査の基準は厳しいですか?

商工中金の融資審査の基準は厳しいといわれます。しかし、それは優秀な担当者が多く在籍して多額の融資をしてくれるため、企業の経営状態や財務状況をもとに厳正な審査が行われている証拠です。

商工中金の融資を受けるためには商工中金の構成員(組合員)か株主になる必要があるため、商工中金との信頼関係は審査で重要な要素のひとつです。

たしかに、日本政策金融公庫や住宅金融支援機構などの政府系金融機関と比べると審査は厳しい傾向にあります。ただし、中小企業や小規模自営業者を支援している背景から、銀行など他の民間の金融機関と比較すると審査に受かりやすくなっています。

商工中金は個人事業主でも融資を受けられますか?

商工中金は個人事業主でも融資を受けることは可能です。ただし、筆者の経験上、それなりの規模の個人事業主でないとなかなか融資を受けるのは難しいと感じています。

商工中金は、政府系の金融機関として、法人だけでなく個人事業主や一般の個人も対象にさまざまなサービスを提供しています。融資の審査に通過すると、中小企業や個人事業主は商工中金からの資金調達が可能です。

政策的な融資を行っており、それぞれのニーズにあった融資を柔軟に提供してくれます。

また、個人事業主向けのビジネスローンも視野に入れてみてください。

商工中金から融資を受けるために組合員になるにはどうすればいいですか?

組合員になるための条件は、組合によって異なります。商工中金の融資を受けるためには商工中金の構成員(組合員)か株主になることが必要です。中小企業庁によると、中小企業組合は全国で約3.5万組合(2021年3月末時点)も存在しています。

組合員になる資格がある人が任意で加入や脱退できることは、組合法の基本原則とされています。そのため、組合員資格を満たしている場合には、自由に加入も脱退も可能です。

商工中金の会費はいくらですか?

商工中金の会費は、年会費として16,500円(税込)かかります。入会金はかかりません。ただし、同一会社で2口以上ご加入の場合には、2口目から14,300円(税込)になります。

商工中金の融資制度の理解を深めよう!

今回は、商工中金の融資制度を知りたい方に向けて、商工中金の融資対象や商工中金の審査の難易度を紹介しました。

商工中金の融資審査のコツは以下5つです。

- 経営者の姿勢や能力

- 決算書を磨き込む内容

- 商工中金の担当者に向き合う

- 粉飾決算をしない

- 自社の社会的意義や役割を伝える

商工中金は、中小〜中堅以上の会社が融資対象となるため、財務基盤がしっかりしている会社である必要があります。また、経営者の経営能力も吟味するため、一般的な金融機関よりも審査は難しくなっています。

商工中金からの融資を検討しているが、1人では不安がある…

もしこんなお悩みをお持ちの経営者の方は、ぜひ一度、「融資代行プロ」に無料相談をしてください。元商工中金のスタッフや、元銀行員のスタッフが、商工中金から融資を引き出すためのコンサルティングを成果報酬で支援します。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\商工中金の融資ならお任せ/

※【毎日 限定5名まで】

_20250924.png)