「資金繰り表」は、実は「会社経営に1番インパクトのある経営ツール」だということは、あまり知られてはおりません。会社が倒産する唯一の原因は”資金の枯渇”であり、それを予測・把握できる唯一のツールが「資金繰り表」なのです。

結論、本記事では6つの「資金繰り表の無料テンプレート」を紹介し、資金繰り表の作り方を11のポイントと一緒に徹底的に解説します。このテンプレと作り方を押さえられれば、銀行に信頼される「資金繰り表」を作ることができるようになります。

筆者の本業は「財務・資金繰りのコンサルティング【御社の財務責任者】」ですが、日々、経営者の方の資金繰りのご支援をしておりますが、資金繰り表を作成している経営者の方は3%くらいしかいないと感じております。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、資金繰り表の初心者〜中級者向けて下記4点を、詳しく丁寧に解説していきます。融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

◆ 本記事で解説すること

- 資金繰り表の6つのテンプレートやフォーマット

- わかりやすい資金繰り表の作り方や注意点

- 資金繰り表の種類(2種類)の特徴や作成メリット

- 資金繰り表の経営での活用方法

資金繰り表を使いこなすことで、今よりグッとスマートな経営ができるようになりますよ。

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※口だけじゃなく、しっかり並走いたします!

資金繰り表の6つのテンプレート・フォーマットを紹介( Excel形式で無料 )

「資金繰り表」のフォーマットは自由です。

マイクロソフトのOffice製品を使っていれば、Excelを使って資金繰り表が作成できます。またGoogleアカウントを持っていれば、スプレッドシートでも資金繰り表をつくることも容易でしょう。様式は、市販されている家計簿やお小遣い帳と同じと考えれば問題ありません。

ただし、初めて作成する際には「0から資金繰り表を作成する」のはかなり難しいため、無料で資金繰り表のテンプレを提供しているサイトを利用しましょう。ちなみに筆者のおすすめは、「日本政策金融公庫」「南日本銀行」「京都銀行」の無料の資金繰り表フォーマットです。

以下にそれぞれのダウンロード先を記載しましたので、1番使いやすそうなものをダウンロードして「資金繰り表の作成」に役立ててください。

無料の「資金繰り表」テンプレート(6種類)

- [初心者向け] テンプレート1.

日本政策金融公庫:各種書式ダウンロード(国民生活事業) - [中級者向け] テンプレート2.

日本政策金融公庫:各種書式ダウンロード(中小企業事業) - [中級者向け] テンプレート3.

南日本銀行:各種書式ダウンロード(資金繰表) - [中級者向け] テンプレート4.

京都銀行:資金繰り表・経営計画書ダウンロード(法人・個人事業主のお客さま) - [中級者向け] テンプレート5.

東京信用保証協会:経営サポートツール - [中級者向け] テンプレート6.

ビズオーシャン:資金繰り表の書式テンプレート・フォーマット

一方、クラウド会計サービスの上位プランを契約している企業であれば、クラウド会計サービスから資金繰り表の出力ができることもありますので、詳しくは契約しているクラウド会計ツールを参照ください。

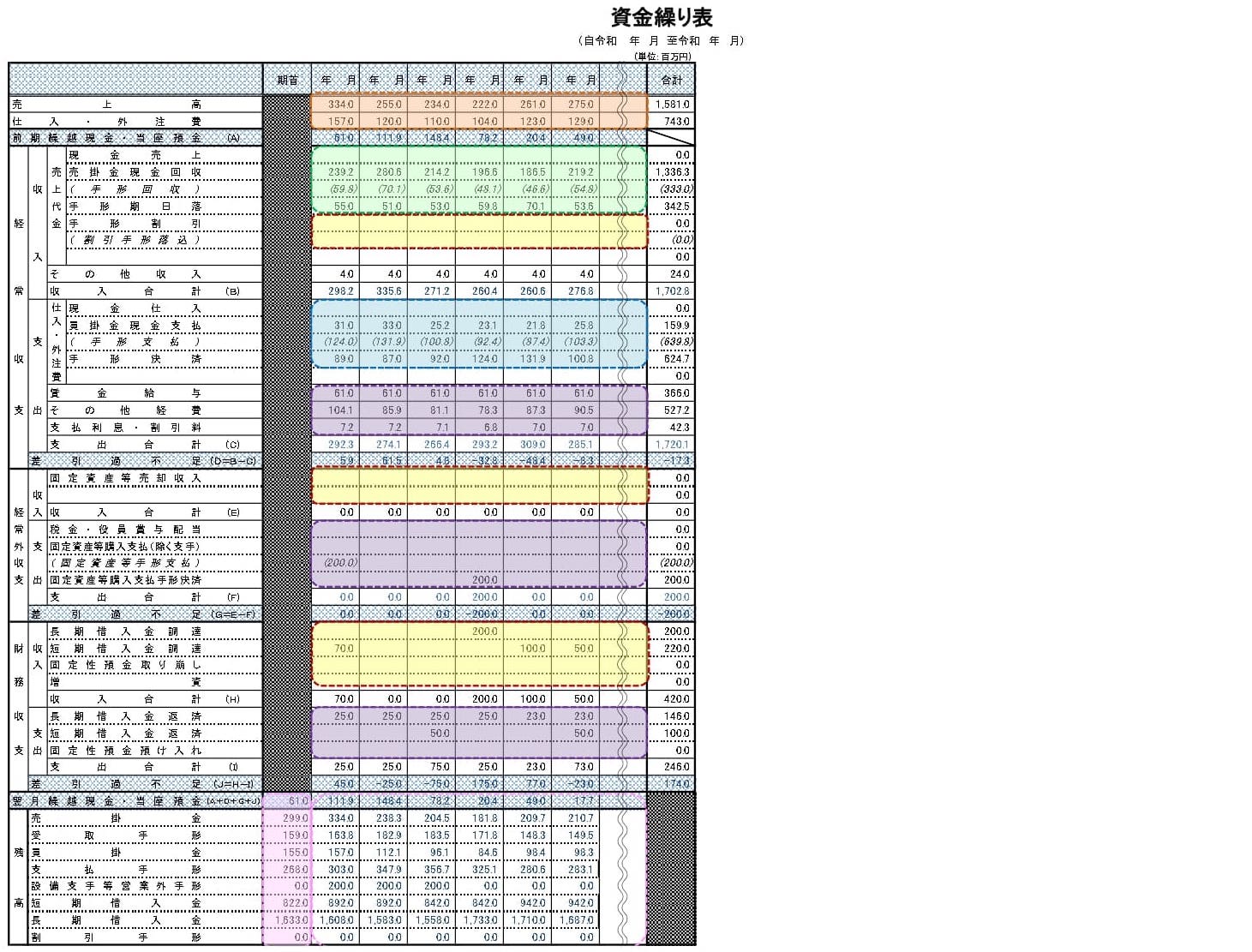

【銀行提出用】資金繰り表の作り方|11のポイントで完璧!(テンプレートを使って解説)

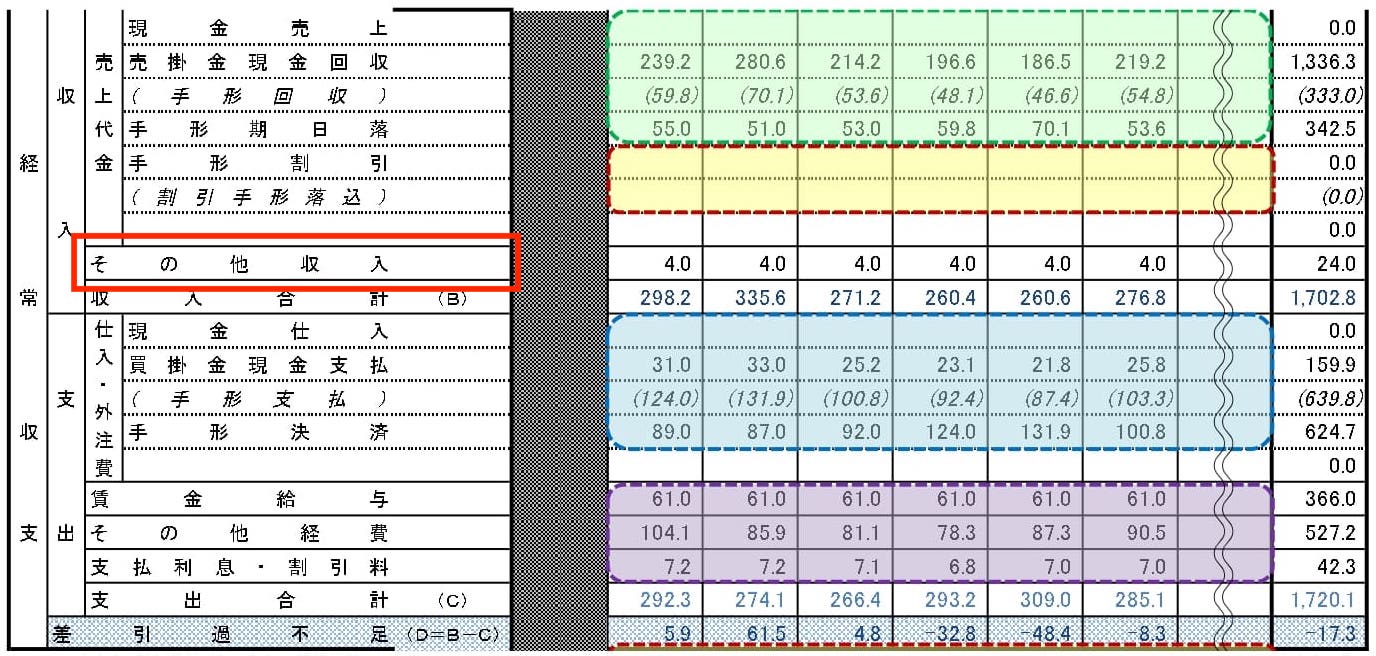

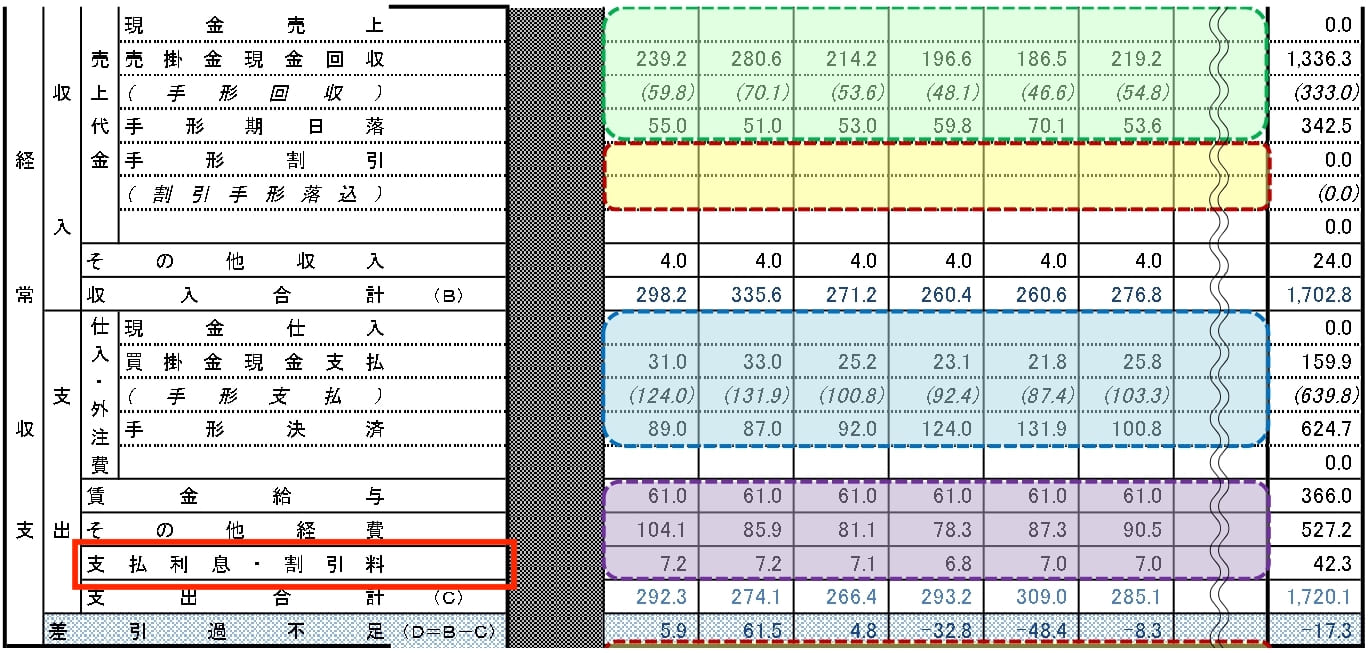

経営や銀行提出用で活用できる資金繰り表をつくるには、必要な項目がそろっていなければいけません。資金繰り表作成時に、押さえておく項目を、先ほどご紹介した下記の資金繰り表のサンプルを元にしながら紹介します。

日本政策金融公庫:各種書式ダウンロード(中小企業事業)

以下から、詳細を解説していきます。

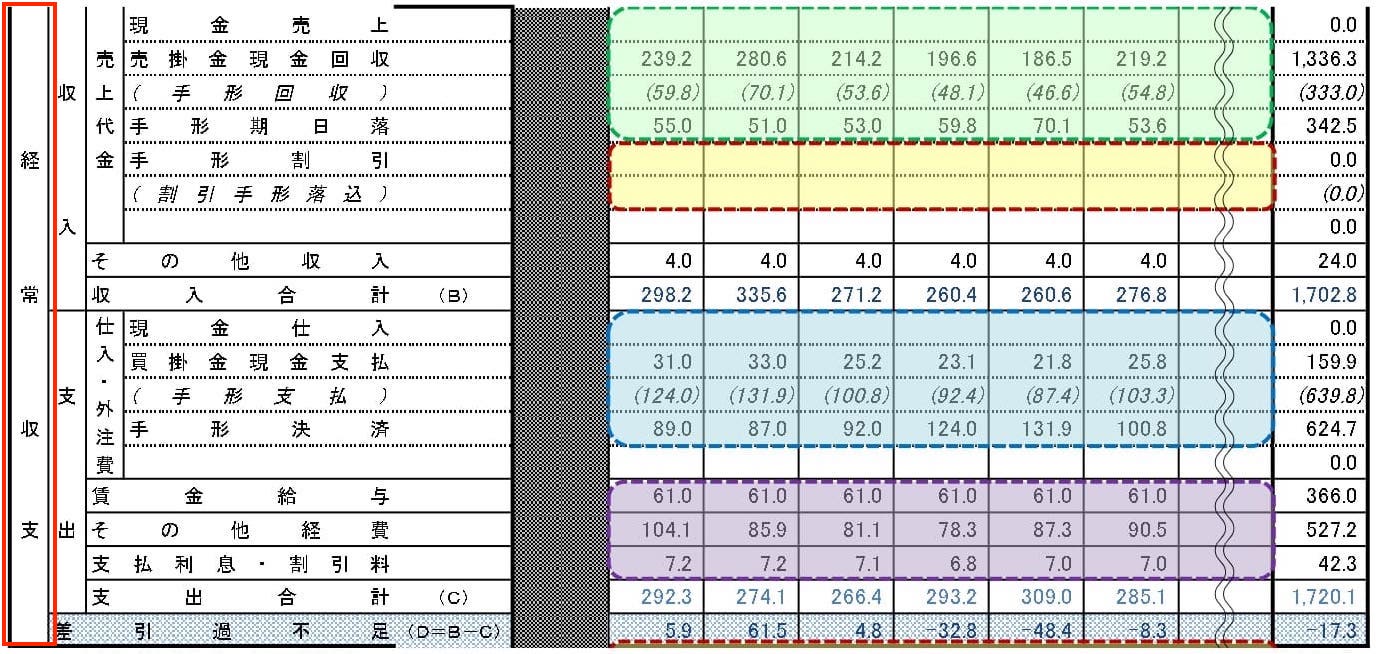

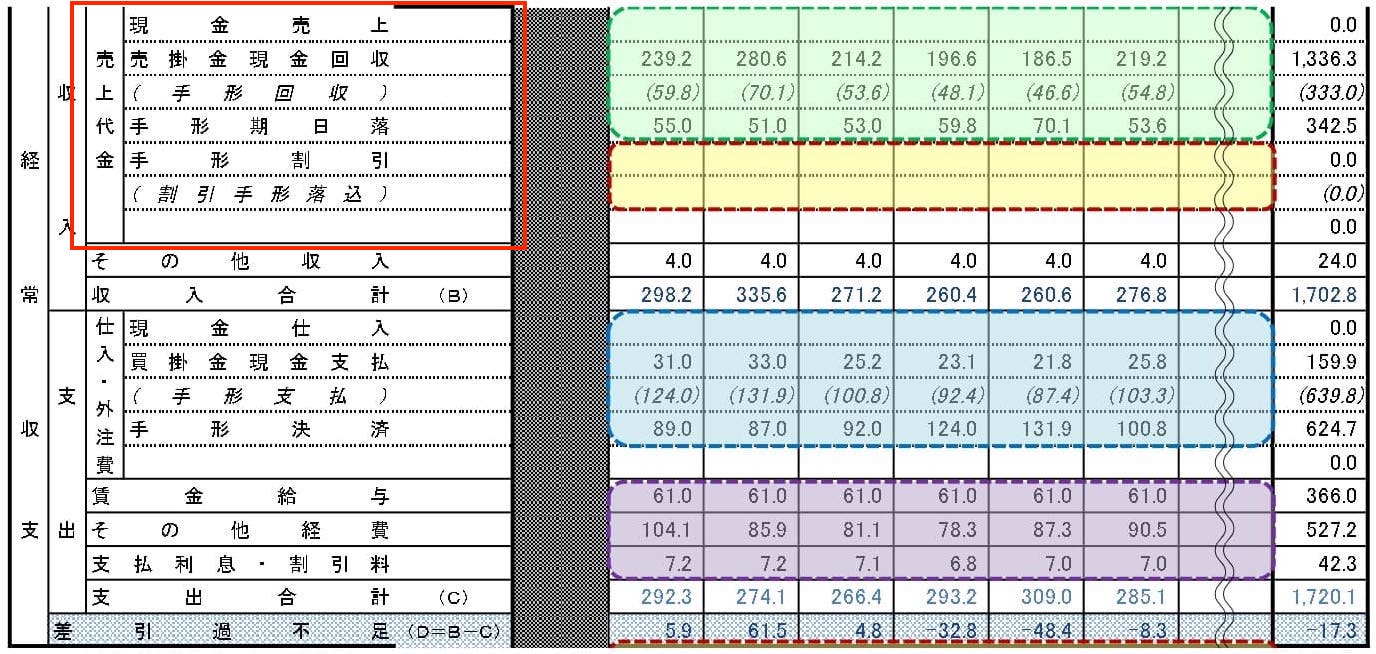

経常収支欄

まずは、経常収支欄の書き方を解説していきます。ココは会社の本業のお金の出入りを表現するものなので、特に重要な項目になります。

当然ながら、最終的にはプラスの数値になることが望ましいと言えます。

以下から、経常収支欄について「ポイント1.〜ポイント6.」で詳細に解説していきます。

ポイント1. 【経常収入】売上代金

毎月入金される売上代金は、「経常収入」として計上します。

資金繰り表に記載するときのポイントは、代金回収手段を分けておくことです。売上代金には現金・売掛金・手形などの受け取り手段があります。回収手段ごとに金額を分けて記載し、実際の経営と差が出にくくすることが必要です。

ポイント2. 【経常収入】その他収入

売上以外で毎月入ってくる(入金がある)収入がある場合は、「その他収入」として計上しましょう。

例)事業内容と無関係の家賃収入、毎月入ってくる補助金・助成金など

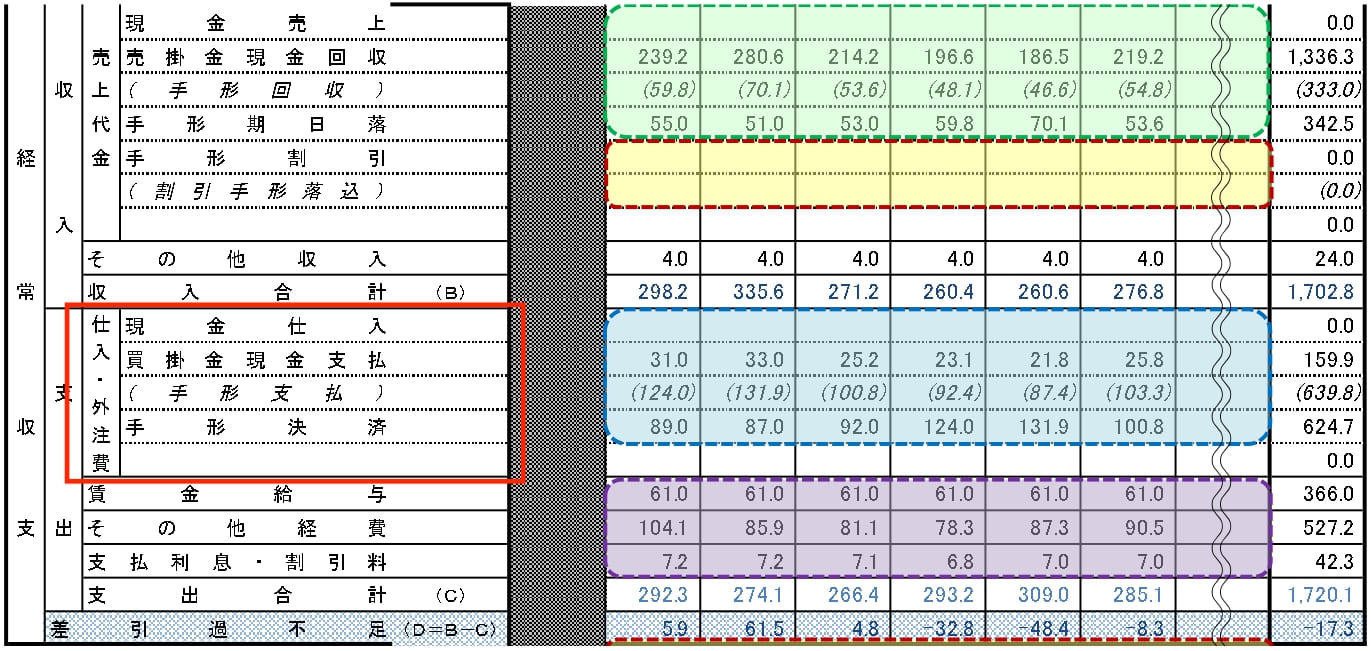

ポイント3. 【経常支出】仕入代金

商品や原材料の仕入れでお金が出ていく場合は、その費用を「仕入代金」として計上してください。

売上代金と同様、現金・買掛金・手形などの支払方法別に記載しましょう。月をまたいで支払を行う場合は、支払予定月に、支払金額を記載しましょう。

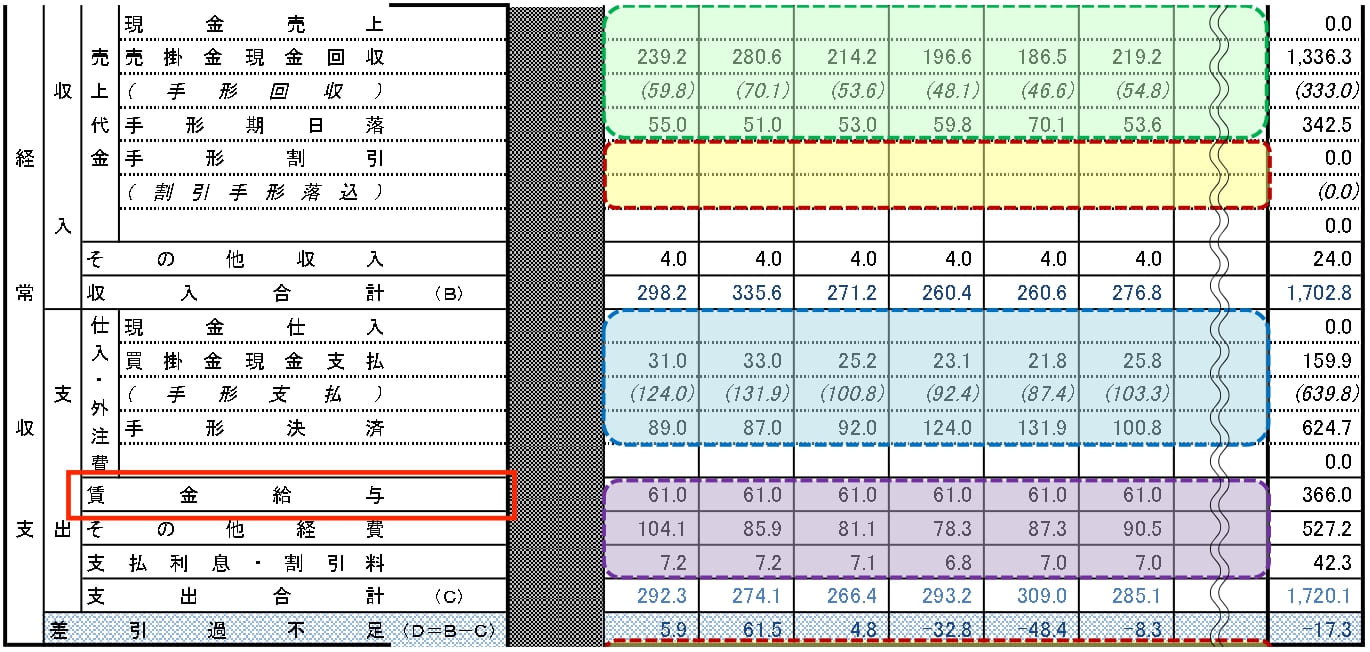

ポイント4. 【経常支出】人件費

従業員給与や役員報酬、賞与などは、「経常支出」として計上してください。税務署や年金事務所に支払う社会保険料も、人件費として構いません。

実際に納付を行った月に、その金額を計上しましょう。

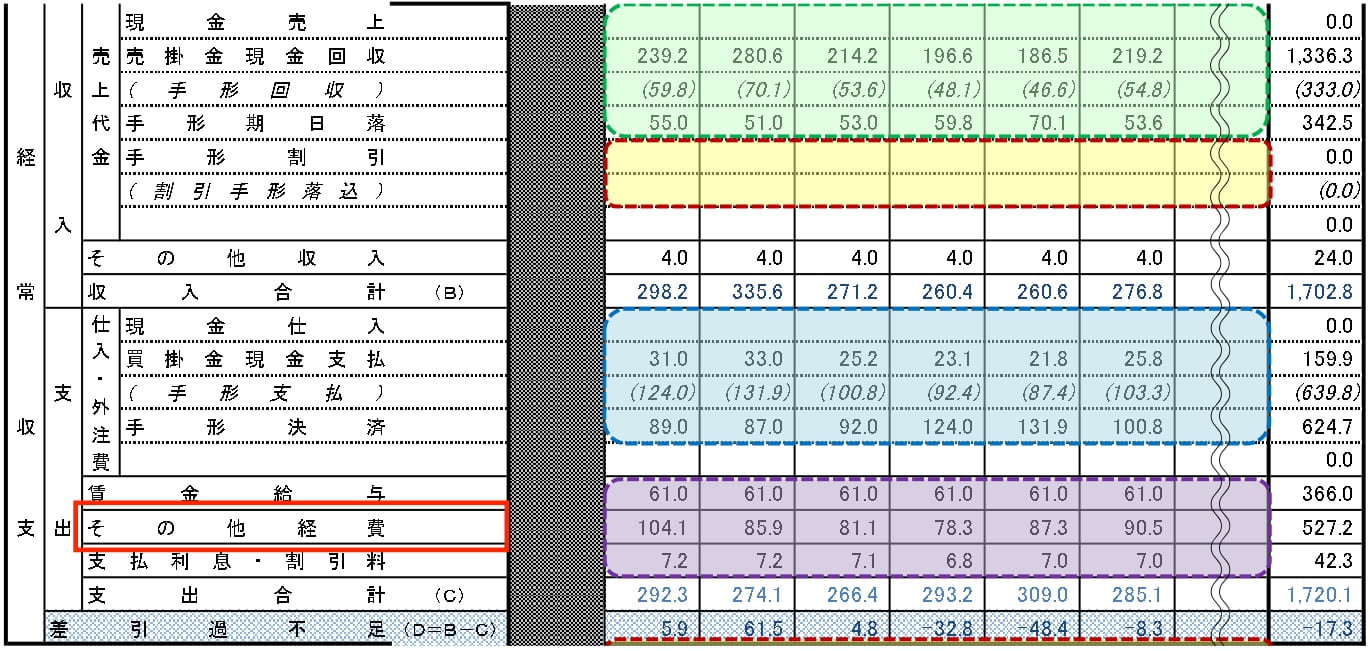

ポイント5. 【経常支出】その他の支出

「家賃」「光熱費」「消耗品費」などは必ず必要な経費ですが、事業経営とは直接関係ありません。「その他の支出」として計上してください。

記載の仕方は自由ですが、細かく項目を分けておくと資金の流れの把握が容易です。「光熱費のムダが多い」「消耗品費がかかりすぎ」など、非効率な部分が見えやすくなるでしょう。

ポイント6. 【経常支出】税金の支払

法人税、法人住民税、事業税、消費税といった、「税金の支払」も経常支出です。それぞれどのくらい納付したか分かるよう、項目を設けて作成するのがおすすめです。

資金繰り表の作成と更新、プロに任せませんか?

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※口だけじゃなく、しっかり並走いたします!

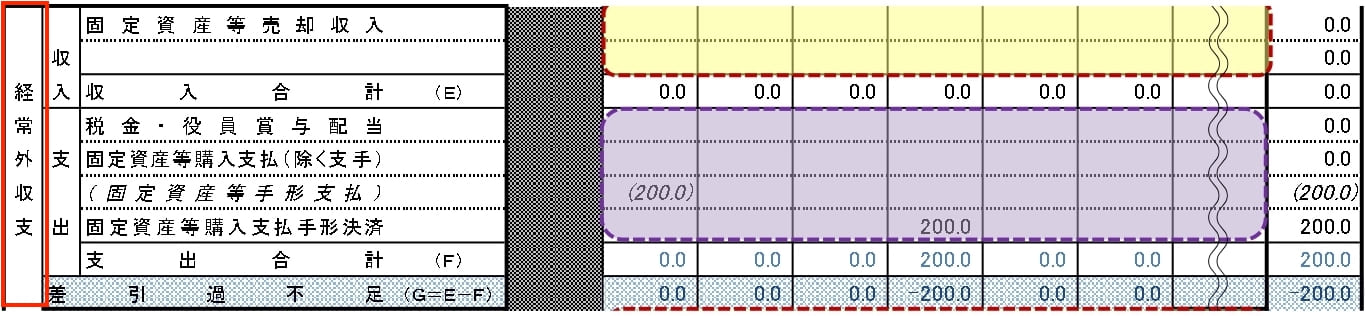

経常外収支欄

次に「経常外収支欄」の書き方を解説していきます。

以下から、経常外収支欄について「ポイント7.〜ポイント8.」で詳細に解説していきます。

ポイント7. 【経常外収入】固定資産の売却益など

経常収入とは、頻繁には発生しない収益のことです。例えば、固定資産の売却によって利益を得た場合などが該当します。

毎月発生するものではありませんが、突発的な収入があった場合は、非経常収入として計上してください。

ポイント8. 【経常外支出】固定資産の購入費など

非経常支出は、稀に発生する支出のことを指します。固定資産の購入費や、賃貸物件を借入たときの敷金・商品の開発にかかった開発費等が該当します。

非経常支出も、毎月発生するものではありません。

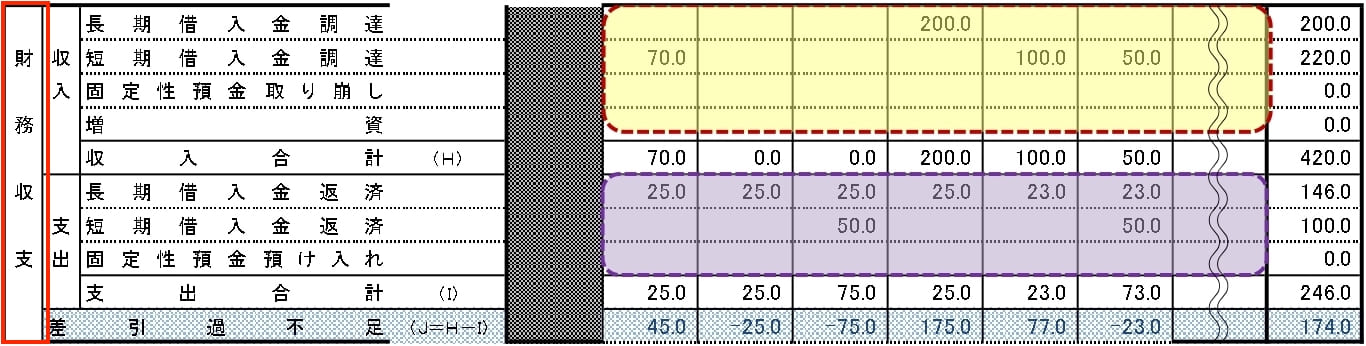

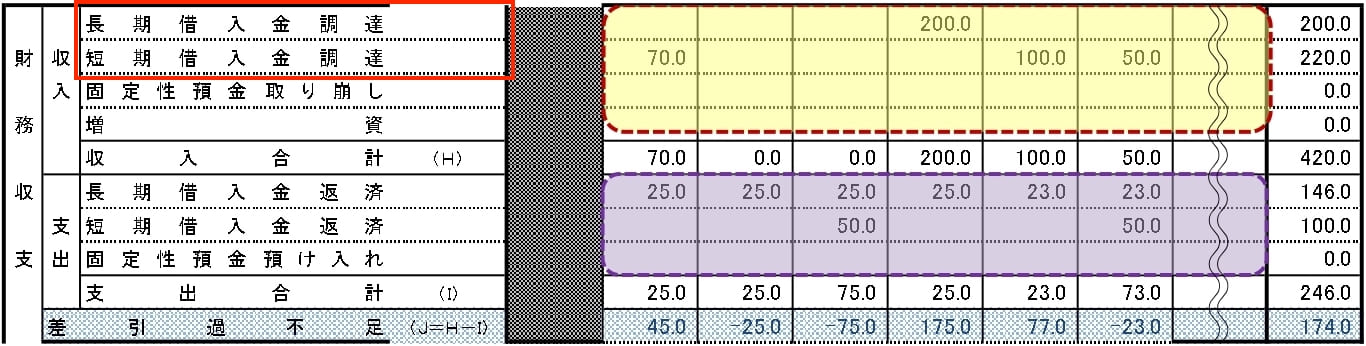

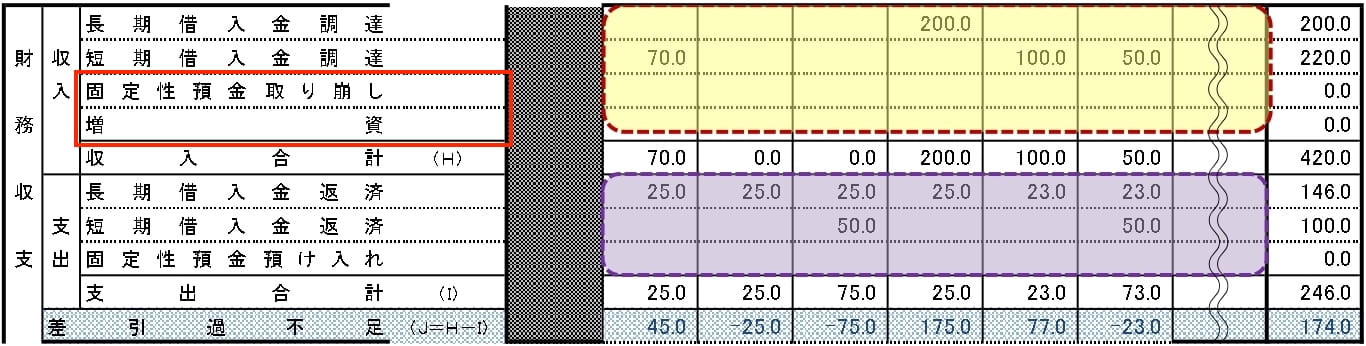

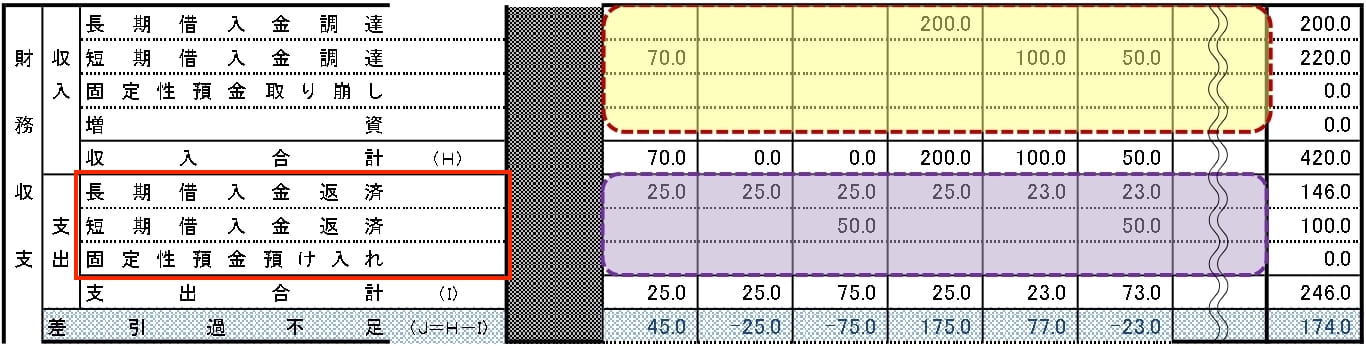

財務収支欄

次に「経常外収支欄」の書き方を解説していきます。

以下から、財務収支欄について「ポイント9.〜ポイント11.」で詳細に解説していきます。

ポイント9. 【財務収入】借入金の調達

金融機関から資金調達をおこなった場合は、財務収入の「(長期・短期)借入金」として計上します。

長期・短期に分けて借入を行った場合は、それぞれ分けて計上しておくと資金の動きをつかみやすくなるでしょう。

ポイント10. 【財務収入】その他財務収入

その他の財務収入に計上できるのは、定期預金・定期貯金の取り崩しによって得た資金です。

普通預金・貯金は「いつでも出し入れ可能」として、現金と変わらない扱いとなります。これに対し定期の場合は、出し入れの自由がありません。流動性のない資産として区別され、財務収入に含めるのが一般的です。

また、増資をした場合にもこの欄に記入をするようにしましょう。

ポイント11. 【財務支出】借入金返済・定期預貯金の預け入れ

財務支出に該当するのは、借入金の返済を行ったときです。

予定資金繰り表を作成する場合は、借入時に金融機関が発行する「返済予定表」を確認するとよいでしょう。各月の返済予定額が記載されているので、金額をそのまま転機してください。

また、定期預金・定期貯金に預け入れた場合も、財務支出として計上します。仕訳に迷うところですので、間違えないよう注意しましょう。

\「資金繰り表」プロに相談しませんか?/

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※口だけじゃなく、しっかり並走いたします!

資金繰り表は2種類!それぞれの特徴を簡単に紹介

資金繰り表には「実績資金繰り表」「予定資金繰り表」の2種類があります。

種類1. [実績]資金繰り表

実績資金繰り表は、実際の資金の流れに基づいて作成される資金繰り表です。仕訳データなどをベースに現金・預金取引の金額を抽出する方法や、現金出納帳・預金出納帳・総勘定元帳などから金額を転記する方法があります。

また、実績資金繰り表を作成するときに重要なのが、会計期間の設定です。期間(区切り)の違いで、資金繰り表の名前も変わります。

会計期間(区切り)の違い

- 1年単位(区切り):「年次資金繰り表」

- 1カ月単位(区切り):「月次資金繰り表」

- 1日単位(区切り):「日次資金繰り表」

資金の流れを最も細かく予測できるのは、日次資金繰り表です。経営状態が思わしくなかったり資金繰りに不安があったりする企業は、日次資金繰り表で資金の流れを追うと、適切に資金管理しやすくなります。

種類2. [予定]資金繰り表

予定資金繰り表とは、前年度実績・月次経営計画などから数値を予測して作成する資金繰り表です。売掛金や買掛金・その他将来必要となる資金・入金予定などを、数カ月から1年先まで予測して一覧表にします。

予定資金繰り表を作成すれば、資金の流れの先を読むことが可能です。実績資金繰り表と比較すれば、企業経営が健全に行われているかどうか・危機的状況に陥っていないかの判断が容易となるでしょう。

会計期間の決まりはありませんが、「トラブルを早めに予測したい」という場合は、最低でも3カ月先、理想は1年先までの予測を立てるのがオススメです。

資金繰り表について、提出される銀行・信用金庫はどう見ている?

下記はX(旧:Twitter)で有名な銀行員インフルエンサーの発信内容と、それに反応している方々の発言内容です。ここから「銀行・信用金庫は、資金繰り表をどう見ているのか?」について、学んでいきます。

発信内容を要約すると、下記のような意見が多いようです。

◆「資金繰り表」について銀行員が思っていること

- 資金繰り表を作っていないのは、あり得ない

- 業績が悪い会社は、資金繰り表が「ない」もしくは、「いい加減」

- 小さい会社は、資金繰り表を作れる余力がない

◆ X(旧Twitter)での発信内容

なお、X(旧Twitter)反応を見ると銀行員が資金繰り表を代わりに作成してくれると思われがちですが、それは違います。「資金繰り表」は経営者が作るべきツールです。

銀行員が資金繰り表を代わりに作ってくれる会社というのは、それなりの規模の会社(年商数十億円ほど)で、融資をすれば銀行も儲かるから作成に付き合ってくれているのです。そのため、普通の会社は自分で資金繰り表を作成することが当たり前です。

そもそも、自社の「資金繰り表」を外部の銀行員に作成させるのは止めましょう。経営者としての資質を疑われます。

経営者が作れないのであればせめて、社内の経理・財務・経営管理の担当者、もしくは自社の資金繰りを把握している顧問税理士・会計士に(お金を払って)頼みましょう。

「社内に担当者がいない…」「税理士・会計士に断られた…」そんな方は、まずは弊社のような財務コンサルタントに相談してみましょう。

\銀行も納得の「資金繰り表」を作るなら!!/

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※口だけじゃなく、しっかり並走いたします!

資金繰り表を作る「4つのメリット」(経営者は全員、作るべき)

資金繰り表を作成することで、経営者にはどのようなメリットがあるのでしょうか?具体的なメリットを4点、解説します。

メリット1. 計画的な財務経営が可能になる(資金の流れが可視化される)

資金繰り表を作成していない経営者は、損益計算書で企業経営の状態を把握することがほとんどです。しかし、損益計算書には以下の図解のような実際の資金の流れが反映されにくく、資金の流れの実情を把握するのは難しくなります。

ではわからない資金の流れの事例.webp)

◆ 損益計算書(PL)ではわからない資金の流れ例

- 「掛取引で、利益が入るのは1カ月後」

- 「利益は上がっているが、在庫も多い」

- 「利益よりも返済額の方が多い」

上記のようなお金の流れ・状態は、損益計算書では見えません。資金の流れを適切に追い掛ける資金繰り表があれば、経営者は実情に即した資金の流れを可視化・把握できます。

メリット2. 「黒字倒産」を回避できる

黒字倒産とは、損益計算書上では利益が出ているにもかかわらず、資金が不足してしまうことです。

損益計算書は、売上があった時点、つまり発生時点での収入予定を計上する決まりです。しかし、実際のところ、企業間の商取引は「掛取引」で行われています。したがって、売上があった時点ではまだ入金がなく、実際に資金が入ってくるのはまだ先というケースは多いものです。

相手が支払遅延したり支払不能となったりした場合は、帳簿上は黒字でも資金不足に陥る可能性もあるでしょう。

資金繰り表を作成しておけば、回収できていない売掛金や見込み額、見込み時期の把握が容易です。「売掛金の回収前に資金が底をつく」といった見通しが立ち、黒字倒産回避のための手を打ちやすくなります。

メリット3. 資金面で安心できる(会計帳簿と実態のズレがわかる)

会計上のルールは、必ずしも実際の資金の動きと合致していません。

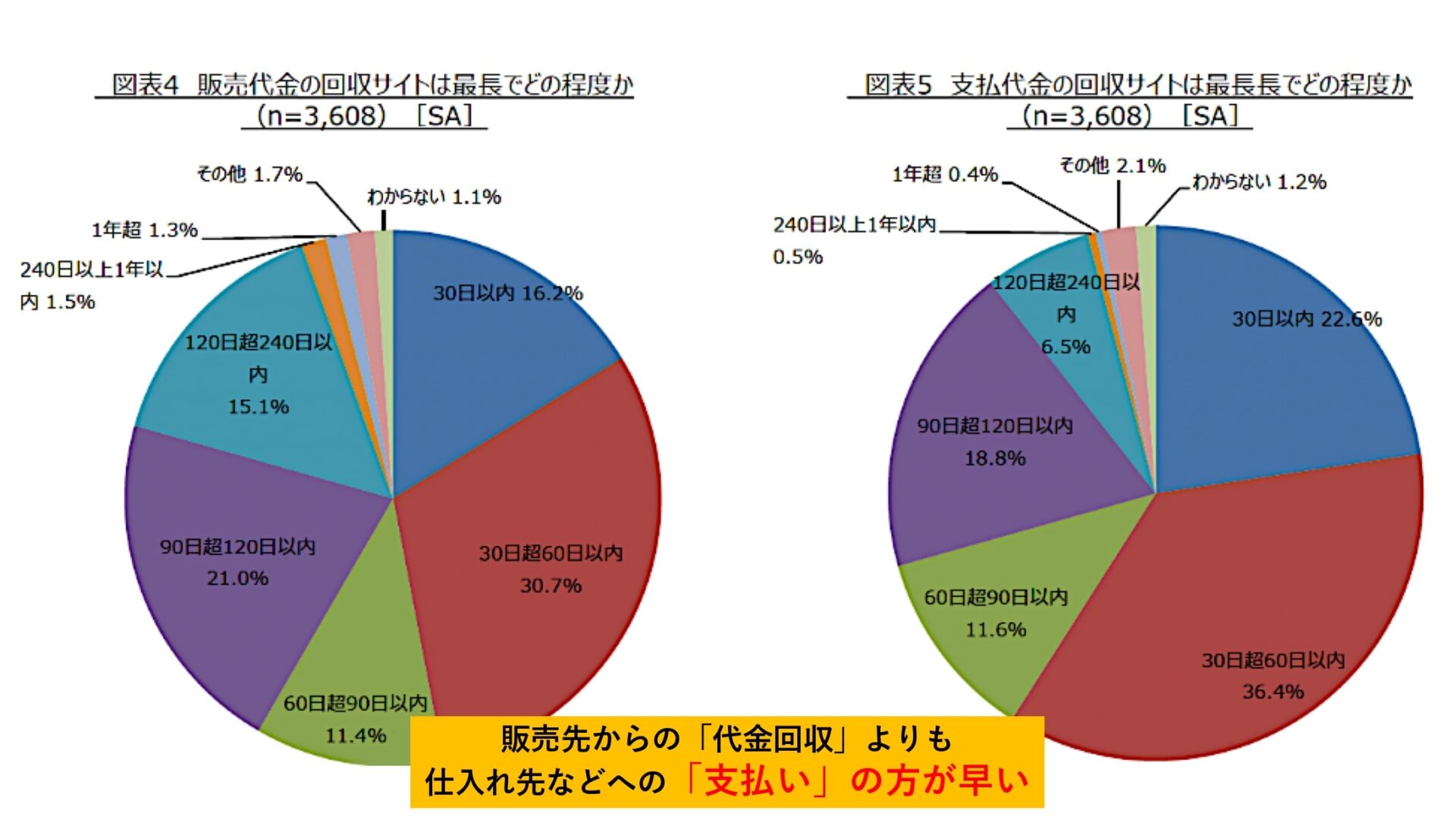

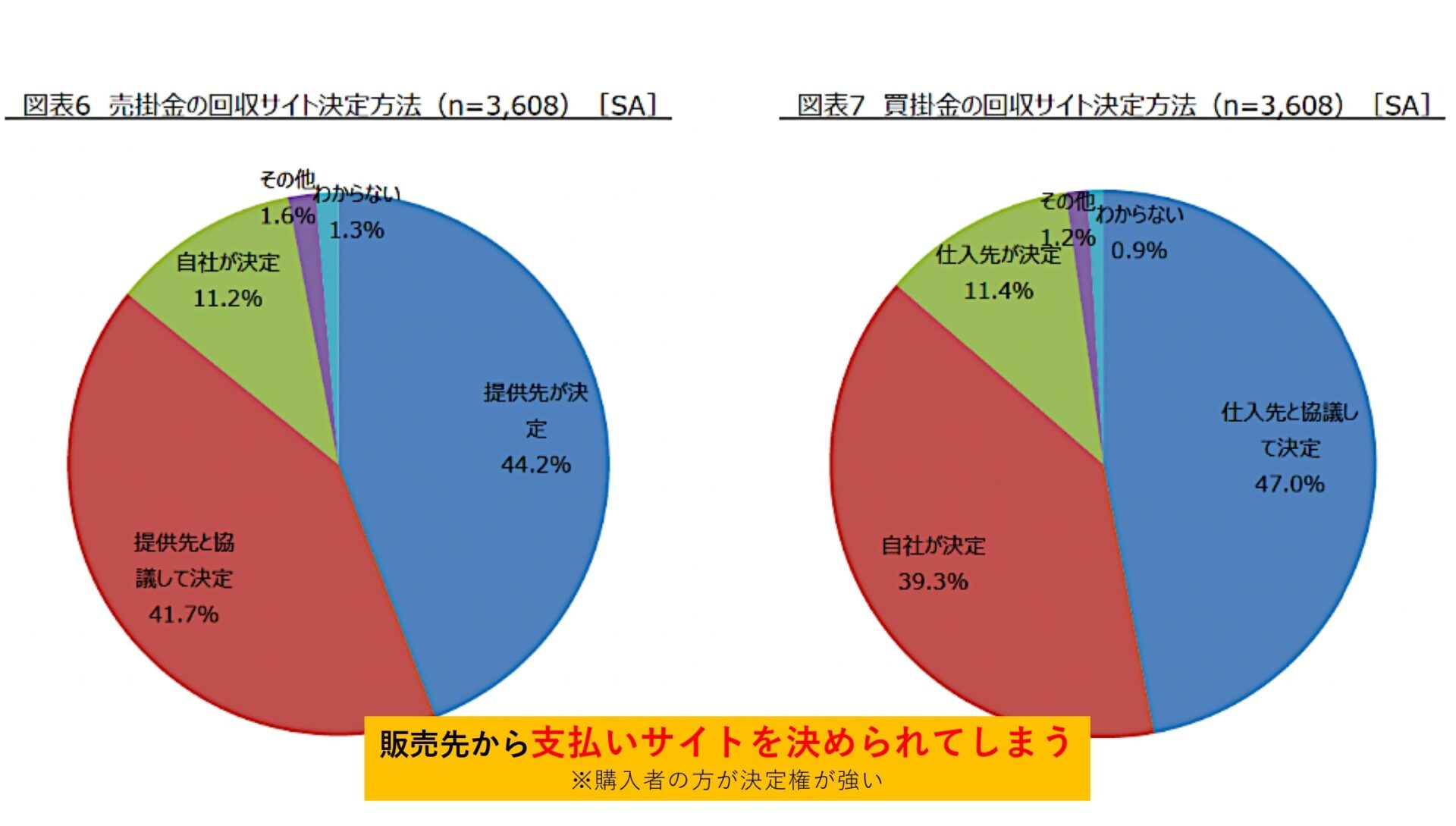

特に中小企業は、以下の図解の通り恒常的に「支払いが先行する」取引をしていることが多く、資金繰りが悪くなりがちです。資金繰りの行き詰まりは、会社が潰れるの原因のため、社長は資金繰りこそ細心の注意を払うべきなのです。

実際に、帝国データバンクが中小企業庁に提出したデータ資料においても、「中小企業は”支払い先行型”」というデータが記載されています。

◆ 「中小企業は”支払い先行型”」であるというデータ

決済に関するアンケート調査|経済産業省 中小企業庁

また、この支払いサイトは取引先からの要望で決まることが多く、どれだけ頑張って交渉しても変えることは難しいのも事実です。

◆ 「”支払いサイトが取引先に決められてしまう”」というデータ

決済に関するアンケート調査|経済産業省 中小企業庁

上記のように「支払い先行型」であり「支払いサイトの決定権のない」中小企業こそ、資金繰りの徹底管理のために「資金繰り表」の作成と管理が大切なのです。

また、掛取引以外にも、以下のようなポイントで帳簿と実際の資金とにズレが生じることがあります。

◆ 帳簿と実際の資金とにズレが生じる例

- 借入金の返済

- 在庫

- 固定資産

金融機関から借入れた資金を返済すると、企業の資金は減少します。ところが会計上のルールでは、借入金の返済に使われた資金は費用に計上できません。返済額が大きい場合、帳簿の外で資金が目減りしていきます。

在庫は、会計上では「いずれ利益になるもの」と考えられます。帳簿に費用として計上できるのは「売却できたもの」のみで、残りはそのまま資産として計上しなければなりません。仕入にかかった費用が適切に計上できず、実際とのズレが発生することとなります。

また、減価償却が必要な固定資産を購入した場合、一括計上はできません。法律で定められた期間に従って分割計上せねばならず、ここでも実情と帳簿の不一致が生じます。

資金繰り表なら、上記のような記帳の仕方はありません。見かけの数値に惑わされず、経理の現状を把握できます。

メリット4. 銀行融資が受けやすくなる

金融機関が企業への融資を検討する際、精度の高い資金繰り表を重視する傾向にあります。前述のとおり、経営の実態は損益計算書では測れません。融資の可否を測る手掛かりとして、資金繰り表が求められるのです。

自社で資金繰り表を作成していない場合、金融機関の担当者が資金繰り表を作成します。しかし、どれほど丁寧にヒアリングを行ってくれたとしても、部外の人間が作るものには曖昧な点や分かりづらい点が出てくるものです。初めから資金繰り表を自社で作成しておいた方が、企業にとってのメリットは大きいといえます。

また、資金繰り表を作成して会計管理している企業は、堅実でまじめな経営を行っている印象を与えます。金融機関に良い印象を与えやすく、借入審査で有利に働く可能性があります。

\銀行も納得の「資金繰り表」を作るなら!!/

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※口だけじゃなく、しっかり並走いたします!

分かりやすい資金繰り表の2つの特徴

資金繰り表は、企業の資金の流れを可視化するために作成します。視認性が高いこと・内容が分かりやすいことが必要で、自作する際は見映えにも注意しなければなりません。

分かりやすい資金繰り表を作成するとき、注意したいポイントを紹介します。

特徴1. レイアウトが整っている

資金繰り表の視認性を高めるなら、レイアウトの工夫が必要です。フォントの種類からサイズまで、見やすさを意識して作成しましょう。見やすい表に仕上げるなら、以下の点に配慮するのがおすすめです。

◆ 見やすい資金繰り表を作成するポイント

- 枠線で区切る

- 項目を色分けする

- 必要なところはセルを結合させる

- 文字装飾を使う

ただし、文字やセルの装飾に手をかけすぎると、かえって見づらくなることがあります。色付けや強調を使う際は、全体的なバランスを見ながら行ってください。

特徴2. 区分が明確

分かりやすい資金繰り表は、「経常収支」「非経常収支」「財務収支」が明確に区分されています。資金繰り表を自作する場合は、どのお金が、いつ、どこに該当するのかを明確にしておきましょう。

◆ 各区分と詳細

- 経常収支|毎月発生する収入・支出

家賃や人件費などが該当 - 非経常収支|スポット的な収入・支出

固定資産を購入した費用や税金の支払などは非経常収支 - 財務収支|金融機関からの借り入れや返済

それぞれ独立して区分することで、どこにどのような問題があるのかが見えやすくなります。

資金繰り表を作る際の4つの注意点

資金繰り表は、ただ収入や支出の金額を並べていけばよいわけではありません。健全な企業経営に生かすには、ポイントを押さえた作成が必要です。

資金繰り表を作る際の、意識すべき注意点を4つ紹介します。

4つの注意点

- 注意点1. 経常支出は固定費から立てる

- 注意点2. 予測は厳しめに立てる

- 注意点3. 必要資料を漏れなく揃えて作成する

- 注意点4. 適宜修正する

それでは、それぞれ詳しく解説していきます。

注意点1. 経常支出は固定費から立てる

資金繰り表の正確性を左右するのが、「予測」に基づいて計上する部分です。実際との乖離を最小限に押さえられるよう、固定費から計上していきましょう。

固定費とは、例えば下記のような売上に左右されない費用です。

- 人件費

- 水道光熱費

- 減価償却費

- 家賃

- リース代 など

月の固定費とは、すなわち「必ず支払が必要な費用」です。資金繰り表の確認により「固定費が経営を圧迫している」と思われる場合は、経費配分を見直す必要があるでしょう。

注意点2. 予測は厳しめに立てる

資金繰り表で先の見通しを立てるときは、期待や希望は排除して保守的に予測を立てましょう。保守的に計画を立てるとは、例えば下記のような感じです。

◆ 保守的な計画の例

- 売上予測を控えめに計上する(80%ほど)

- 通常より多く経費を計上する

- 売掛金の回収は、遅延想定で計上する

- 銀行融資ができない予測をする

あまりにも楽観的な予測は、実際の経営と資金繰り表との乖離を招きます。

「悪いと思っていたが良かった」は企業にとって喜ばしいことですが、「良いと思っていたが悪かった」は大きなリスクとなるかもしれません。常に最悪の展開を予測することが、慎重な企業経営につながるはずです。

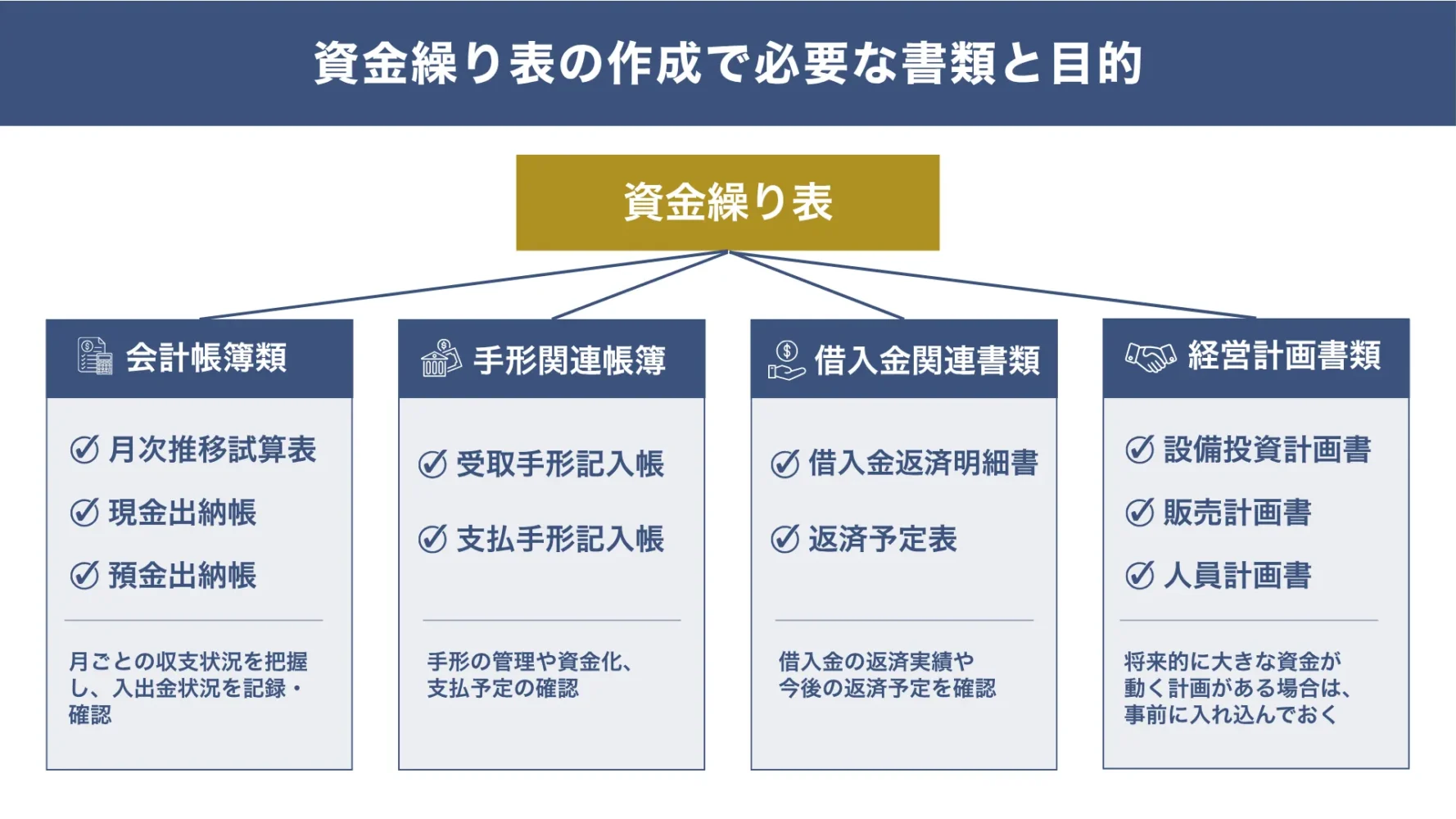

注意点3. 必要資料を漏れなく揃えて作成する

精度の高い資金繰り表を作成するには、数字の根拠となる資料を適切にそろえることが必要です。資金繰り表から曖昧さを排除できるよう、以下のような資料をそろえてください。

- 月次推移試算表

→月単位の貸借対照表・損益計算書 - 現金出納帳

→金銭の入出金を記録した帳簿 - 預金出納帳(預金通帳)

→預貯金の入出金を記録した帳簿 - 受取手形記入帳・支払手形記入帳

→手形を振出したり受け取ったりした際に記録する帳簿 - 借入金返済明細書

→金融機関に返済を行った際の明細 - 返済予定表

→借入金の返済予定を記した表 など

上記は、実績数値の根拠となる帳簿・書類です。

また、予測数値の精度をグッと上げるのであれば、以下の書類も用意しましょう。

◆「資金繰り表」に加えて用意すべき書類

- 設備投資計画

- 販売計画

- 人員計画 など

将来的に大きな資金が動く計画がある場合は、事前に資金繰り表に入れ込んでおくと見込みを立てやすくなります。

注意点4. 適宜修正する

「資金繰り表」は最低でも6カ月以上は作成しましょう(理想は1年以上です)。予測値が確定値に変わったり見通しに変化が生じたりした場合は、適宜数値を変更しましょう。

企業が経営を続けている限り、常に資金は流れていきます。タイミングを決めて見直しを測り、資金繰り表を最適化していくことが必要です。

\「資金繰り表」プロに相談しませんか?/

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※口だけじゃなく、しっかり並走いたします!

「資金繰り表」の3つの活用方法

実態に合った「資金繰り表」が作成できていれば、資金管理や、経営のマネジメント、金融機関からの借入の際にも役立ちます。

「資金繰り表」の活用方法は以下3つです。

- 活用法1. 収支バランスのチェック

- 活用法2. 資金不足回避の検討・判断

- 活用法3. 金融機関への融資相談

それぞれについて、詳しく解説していきます。

活用法1. 収支バランスのチェック

資金繰り表で収支バランスのチェックがおこなえます。

具体的には、対象月の「月次残高」をチェックしてみてください。「収入<支出」となった月は、月次残高が赤字です。十分な利益を上げられておらず、経営状態は好ましくないということが理解できます。

望ましいのは、毎月ごとに月次残高が増えている状態です。「収入>支出」の状態が保たれていれば、間違いなく健全な経営状態だと言えるでしょう。

ただし、売掛金・買掛金の回収・支払のタイミングで、実際には「収入>支出」であるのにもかかわらず、赤字となってしまうこともあります。収支バランスを見るときはその月だけではなく、数カ月先まで含めてチェックするのがおすすめです。

活用法2. 資金不足回避の検討・判断

「資金繰り表」の月次残高がマイナス続きの場合は、早急に資金繰りの改善の検討が必要です。手を打たずそのまま放置すると、資金ショートで倒産につながる恐れがあります。「資金繰り表」で経営状況を常に正しく読み取ることで、事前に資金ショートを把握することができます。

「収入>支出」の状態を回避する方法としては、「消耗品費を削減する」「光熱費を減らす」「人件費を削る」などがあります。「収入>支出」の幅が小さいのであれば、全社的な節約・コスト削減がリスク回避につながるかもしれません。

一方、節約やコスト削減では追いつかないほど経営状態が悪い場合は、金融機関に融資を求めることを検討してください。多くの場合、金融融資への申請から実際の融資までは、追加融資なら2週間、新規なら1~2カ月以上かかります。

「お金がない!」と慌ててからでは手遅れのため、「資金繰り表」を常にチェックして、早めに資金不足の察知できるようにしておきましょう。

活用法3. 金融機関への融資相談

金融機関の融資相談でも、「資金繰り表」は活躍します。

金融機関が融資判断する際には、「融資した資金がいつ、何に、どの位使われているか」「返済が滞りなく行えるか」を事前に厳しくチェックします。その際に、1番参考になるのが「資金繰り表」なのです。

損益計算書(PL)や貸借対照表(BS)ももちろん重要ですが、会社の実情を表す「資金繰り表」は1番重要なツールといっても過言ではありません。資金繰り表を持参する際には、以下のポイントを押さえておくと、金融機関からの評価がアップします。

◆ 金融機関から評価が上がる「資金繰り表」と「説明」

- 数字の根拠が明確、かつ説明できる

- 予測と実績の相違について説明できる

- 最低でも6カ月以上の予測が立てられている

金融機関が最も恐れるのは「貸し倒れ」です。資金繰り表が返済能力を担保する証拠となれば、希望どおりの額面で融資を受けられるでしょう。

\銀行も納得の「資金繰り表」を作るなら!!/

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※口だけじゃなく、しっかり並走いたします!

資金繰り表の作り方で、よくある質問(FAQ)

「資金繰り表の作り方」で、筆者がご支援の現場でよくいただく質問をまとめたので、以下からご紹介いたします。

資金繰り表の作り方は簡単!Excelやテンプレートを使って、基本をマスターしよう!

資金繰り表を適切に作成することで、経営の実情を把握しやすくなります。黒字倒産・資金ショートのリスクを低減できる上、金融機関からの印象もアップさせることが可能です。

無料で配布されている、下記のようなテンプレートやフォーマットを使って、適切な資金繰り表を作成しましょう。

無料の「資金繰り表」テンプレート(6種類)

- [初心者向け] テンプレート1.

日本政策金融公庫:各種書式ダウンロード(国民生活事業) - [中級者向け] テンプレート2.

日本政策金融公庫:各種書式ダウンロード(中小企業事業) - [中級者向け] テンプレート3.

南日本銀行:各種書式ダウンロード(資金繰表) - [中級者向け] テンプレート4.

京都銀行:資金繰り表・経営計画書ダウンロード(法人・個人事業主のお客さま) - [中級者向け] テンプレート5.

東京信用保証協会:経営サポートツール - [中級者向け] テンプレート6.

ビズオーシャン:資金繰り表の書式テンプレート・フォーマット

なお、資金繰りに不安があり資金繰り悪化の原因と改善方法を知りたい方は、以下の記事が状況改善のヒントとなります。ぜひ、こちらも併せてチェックしてみてください。

本記事はここまでになりますが、融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

資金繰り表を作りたいけど「時間がない」「難しい」と困っていませんか?財務/資金繰りコンサル【御社の社外CFO】なら、「資金繰り表の作成や管理」「その他、財務の悩み」を一気に軽くすることができますよ!

⇨「財務/資金繰りコンサル【御社の社外CFO】」に無料相談してみる >

\「資金繰り表」プロに相談しませんか?/

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※口だけじゃなく、しっかり並走いたします!

_20250924.png)