ビジネスローンの説明はいいから、個人事業主におすすめのビジネスローンだけ先に教えて!

こんな忙しい方はにまず、融資コンサルを本業とする筆者厳選の「個人事業主におすすめのビジネスローン比較表」をご覧ください。

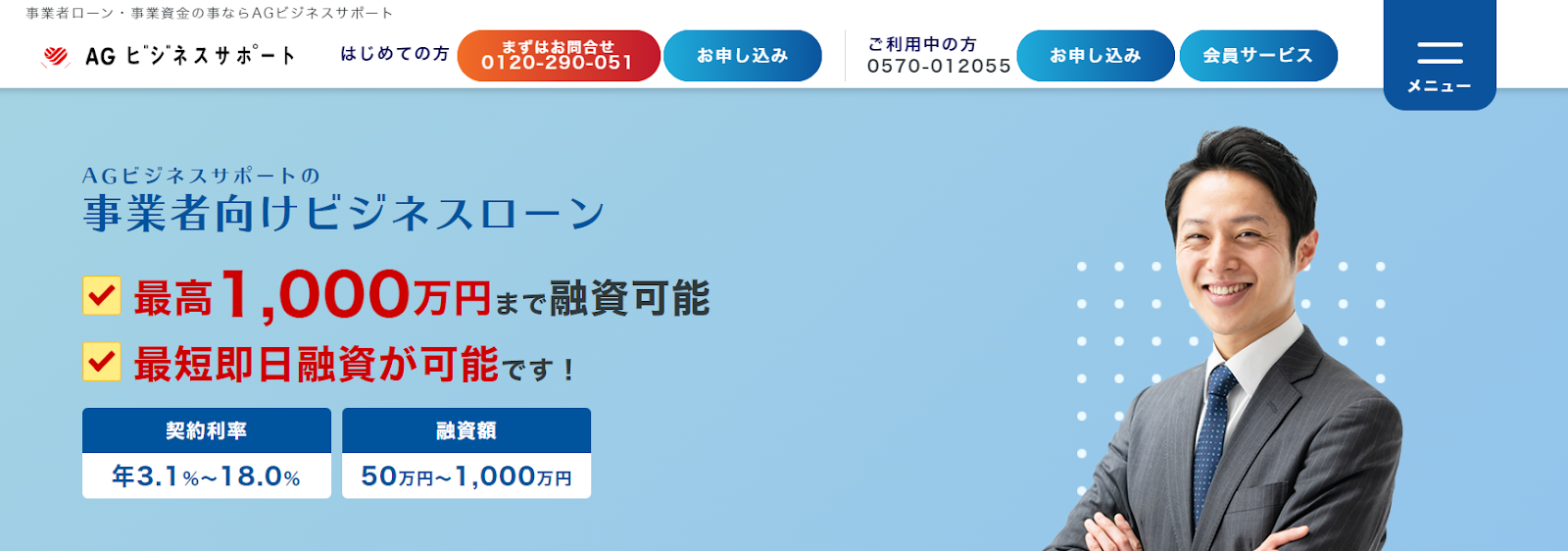

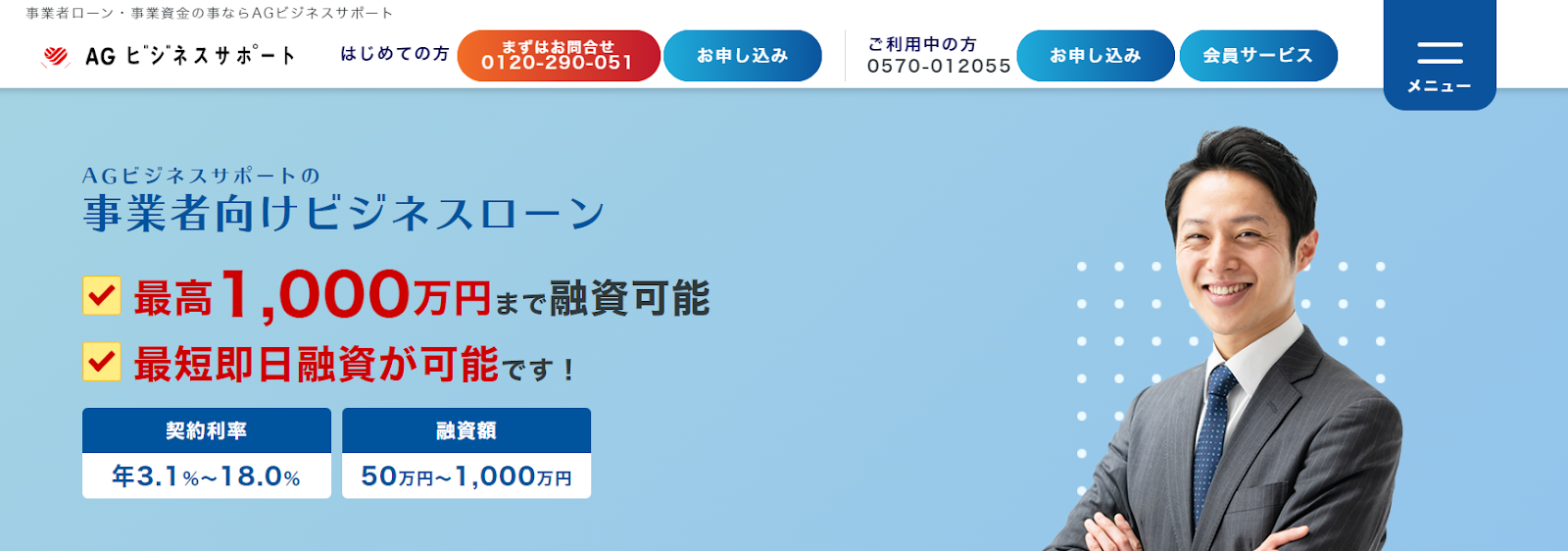

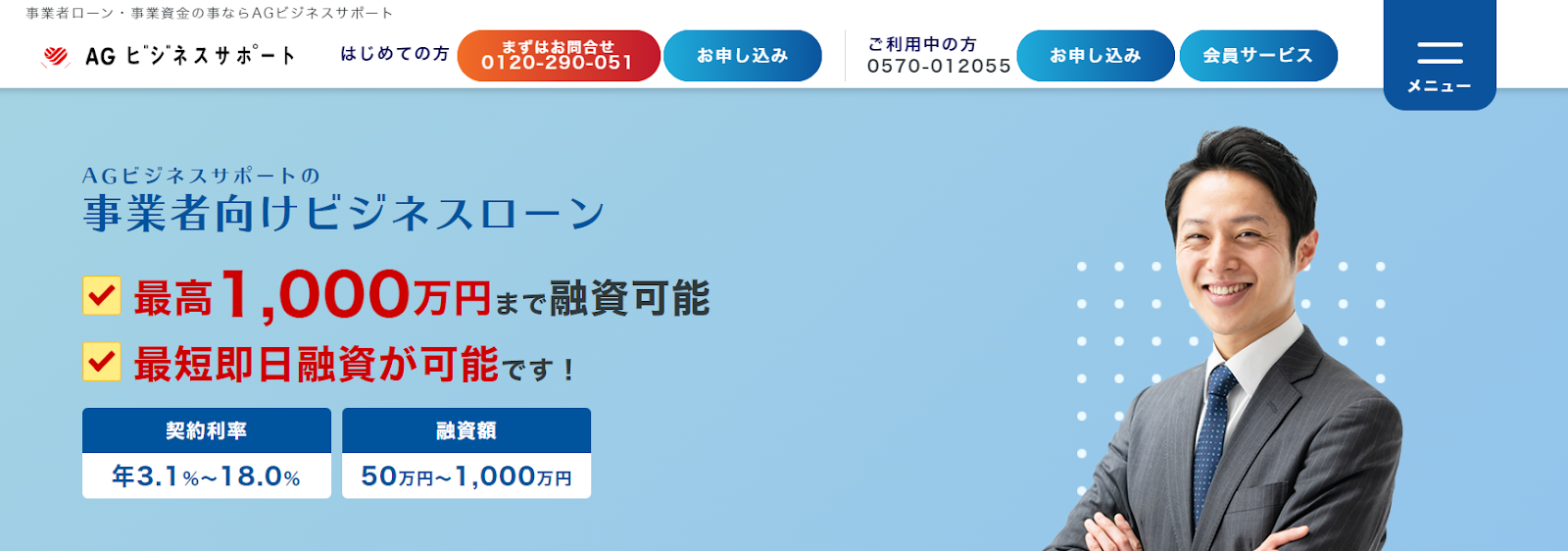

結論、筆者が個人事業主に1番オススメなのは「AGビジネスサポート」のビジネスローンです。なぜなら、審査の柔軟性が高く、最短で即日融資、Webで借入が完結し、しかも大手アイフルが提供しており闇金の心配がないからです。

▼「個人事業主におすすめ」ビジネスローン比較表

※比較表は、横にスライドできます >

\オススメNo.1/   AGビジネスサポート おすすめ度 (5.0 / 5.0) | \オススメNo.2/  PayPay銀行 ※口座開設が必須 おすすめ度 (4.0 / 5.0) | \オススメNo.3/  プロミス おすすめ度 (4.0 / 5.0) | \オススメNo.4/  ファンドワン おすすめ度 (3.5 / 5.0) | \オススメNo.5/  オージェイ おすすめ度 (3.0 / 5.0) | \オススメNo.6/  おすすめ度 (2.0 / 5.0) | |

| 商品名 | 事業者向け ビジネスローン | ビジネスローン | フリーキャッシング | 事業者向け ビジネスローン | 無担保融資 | ビジネスサポート カードローン |

| 特徴 | Webで完結 最低金利が軽め | ネット銀行の低金利 銀行系で審査厳しめ | プライベート資金にもOK | 審査スピードがとくかく早い | 最大2,000万円 | 繰り返し利用OK |

| 金利 | 3.1%~18.0% | 1.8%~13.8% | 2.5%~18.0% | 10%~18% (不動産担保有は2.5%~) | 10%~15% | 12.0%~18.0% |

| 限度額 | 50~1,000万円 | 最大1,000万円 | 最大800万円 | 30~500万円 (不動産担保有は~1億円) | 30~2,000万円 | 最大300万円 |

| 返済期間 | 5年/最長 | 自由 | 6年9ヶ月/最長 ※1~80回 | 35年/最長 | 3年/最長 | 8年7ヶ月/最長 |

| 融資スピード | 最短即日 | 最短即日 (銀行系のため 実際即日は厳しい) | 最短即日 | 最短即日 (最短40分) | 最短即日 | 最短即日 |

| 提出書類 | 2種類 本人確認書類 決算書/確定申告書 など | 2種類 事業実態の確認資料 所得証明資料 など | 2種類 本人確認書類 収入証明書 など | 4種類 本人確認書類 登記簿謄本 決算書/確定申告書 印鑑証明 | 4種類 本人確認書類 登記簿謄本 決算書・確定申告書 印鑑証明 など | 本人確認書類 直近1期分の「確定申告書B(第一表)写し」(収受日付印押印) ※限度額が100万円を超える場合は以下も必要。 青色申告の場合 直近1期分の「青色申告決算書(写し)」 白色申告の場合 直近1期分の「収支内訳書(写し)」 |

| 公式HP | 公式サイト>

| 公式サイト> | 公式サイト> | 公式サイト> |

————<解説記事はココから>————-

本記事は、一部にPRを含みます。

比較表の根拠 >

口コミを投稿したい方 >

個人事業主でビジネスローンを検討している方では、こんなことにお悩みではありませんか?

事業拡大したいが、資金が足りない…。個人事業主でも審査が厳しくないビジネスローンはないのかな…?

個人事業主だから審査に通らないかも。審査が甘いところなら、安心して申し込めるのに…。

審査が甘いビジネスローンをいくつか比較して、自分に合うビジネスローンを見つけたい。

ビジネスローンは、信用力が弱い個人事業主でも資金獲得ができる資金調達法です。

一方で、個人事業主が使えるビジネスローンは少ないのが現状です。なぜなら、個人事業主は信用力が低くく、ビジネスローン業者が積極的に融資をしたがらないからです。

筆者は「融資代行プロ」という資金調達サービスで経営者をご支援する中で、たくさんのビジネスローン選びをご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

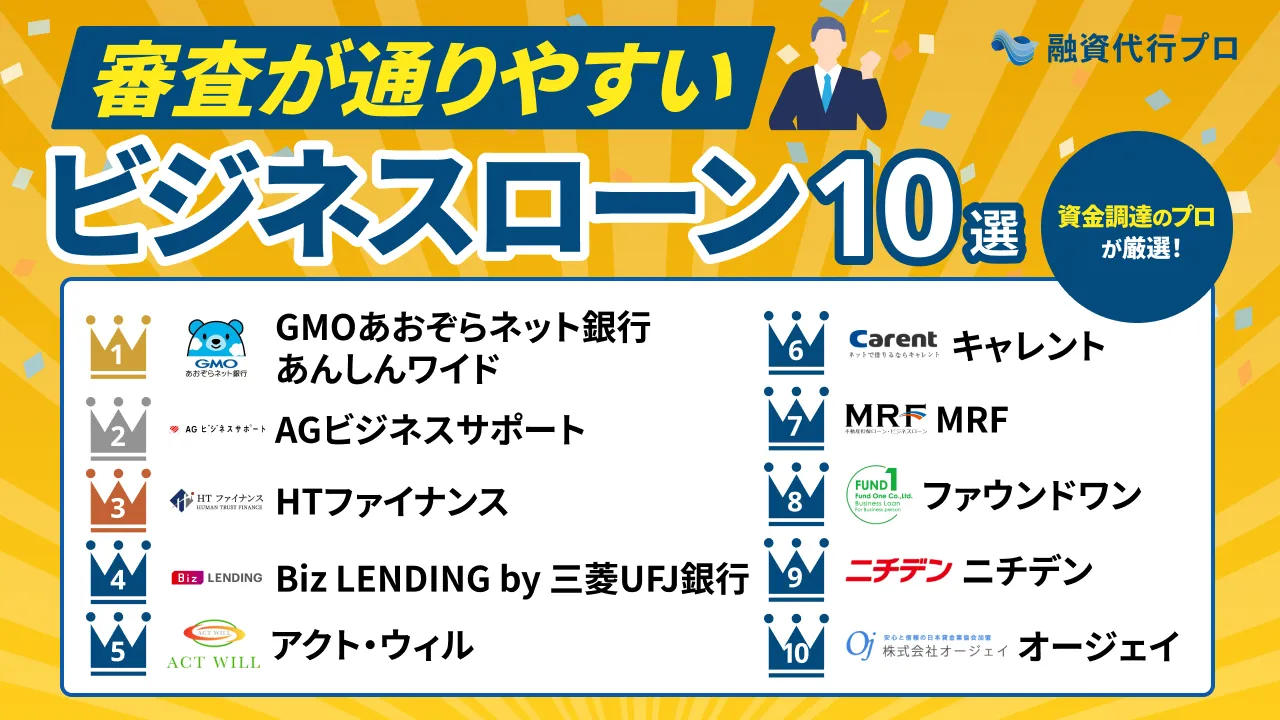

本記事では、個人事業主におすすめのビジネスローンを紹介します。ビジネスローンを使うなら「いいビジネスローン業社選び方」「活用すべき業種や利用シーン」「審査に通るポイント」は押さえておきましょう。

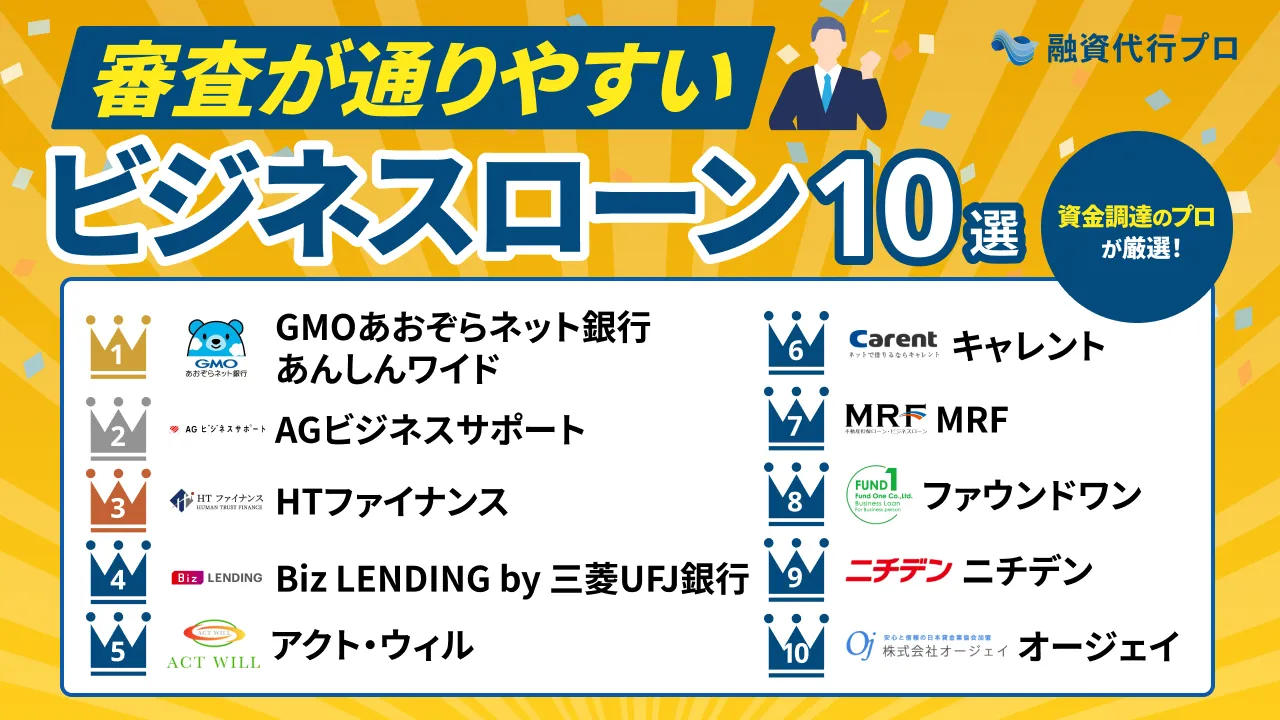

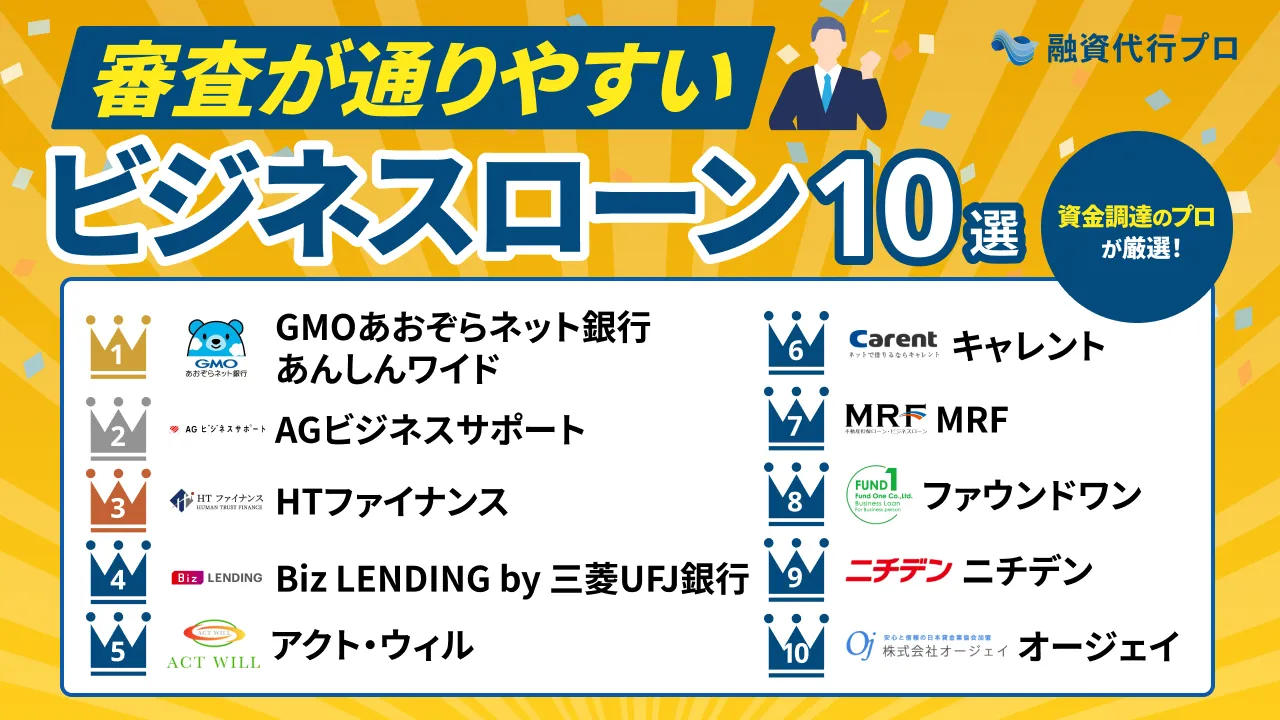

なお、「審査が通りやすいおすすめのビジネスローン」や、「即日融資のビジネスローン」を知りたい方は、下記の記事を併せてご覧ください。

【個人事業主向け】おすすめのビジネスローン6選

個人事業主向けのビジネスローンを活用するのであれば、下記の5つの比較軸は必ずチェックしましょう。

ビジネスローン比較軸(重要)

- 重要 金利

→最低金利も重要だが、最大金利にも注目 - 重要 必要書類

→少ないほど良い(手間が少ない) - 限度額

→最大融資額だけでなく最小額も注目 - 返済期間

→長いと資金繰りは楽だが、条件は厳しい - 融資実行までの期間

→短いほど良い

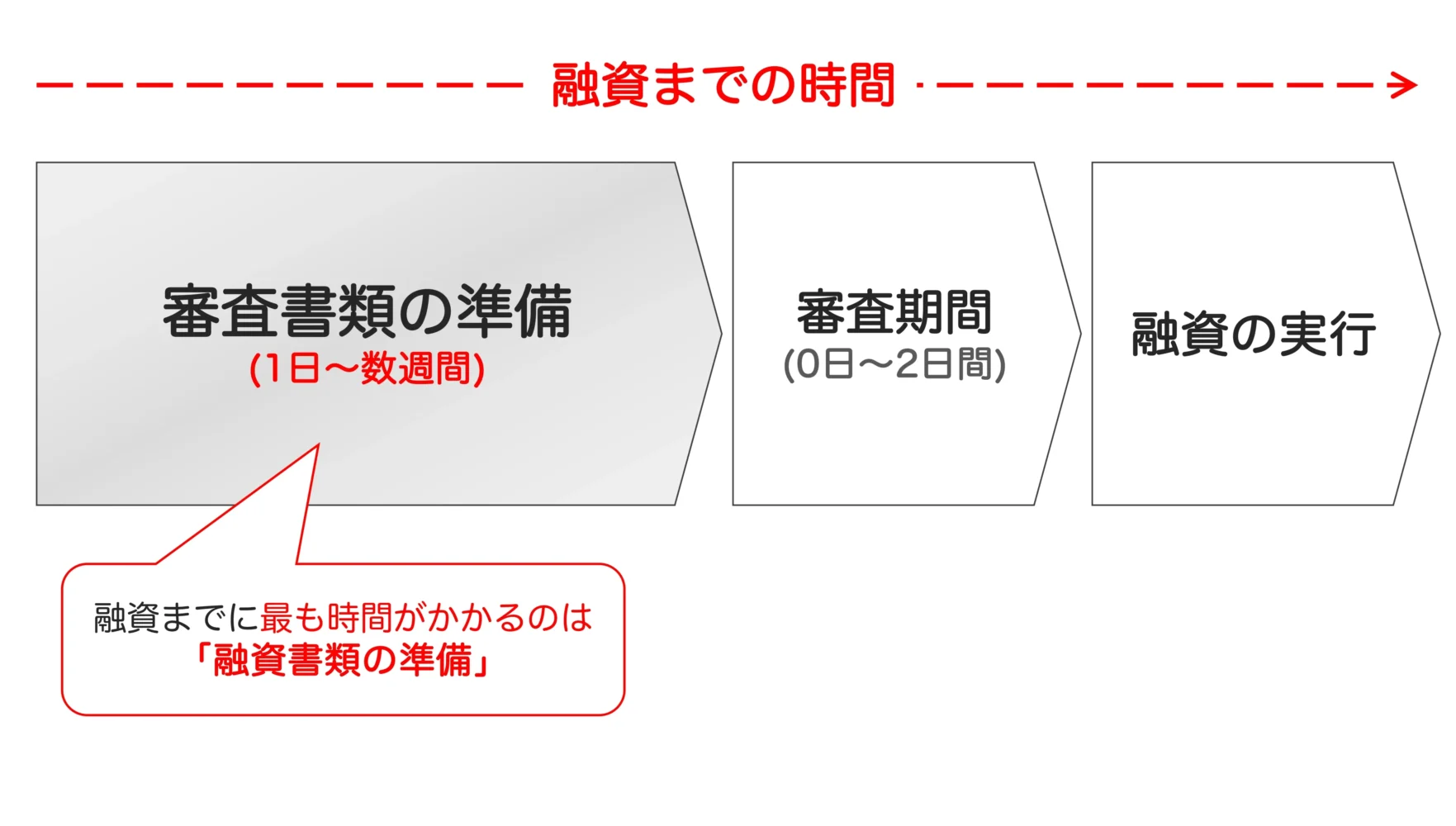

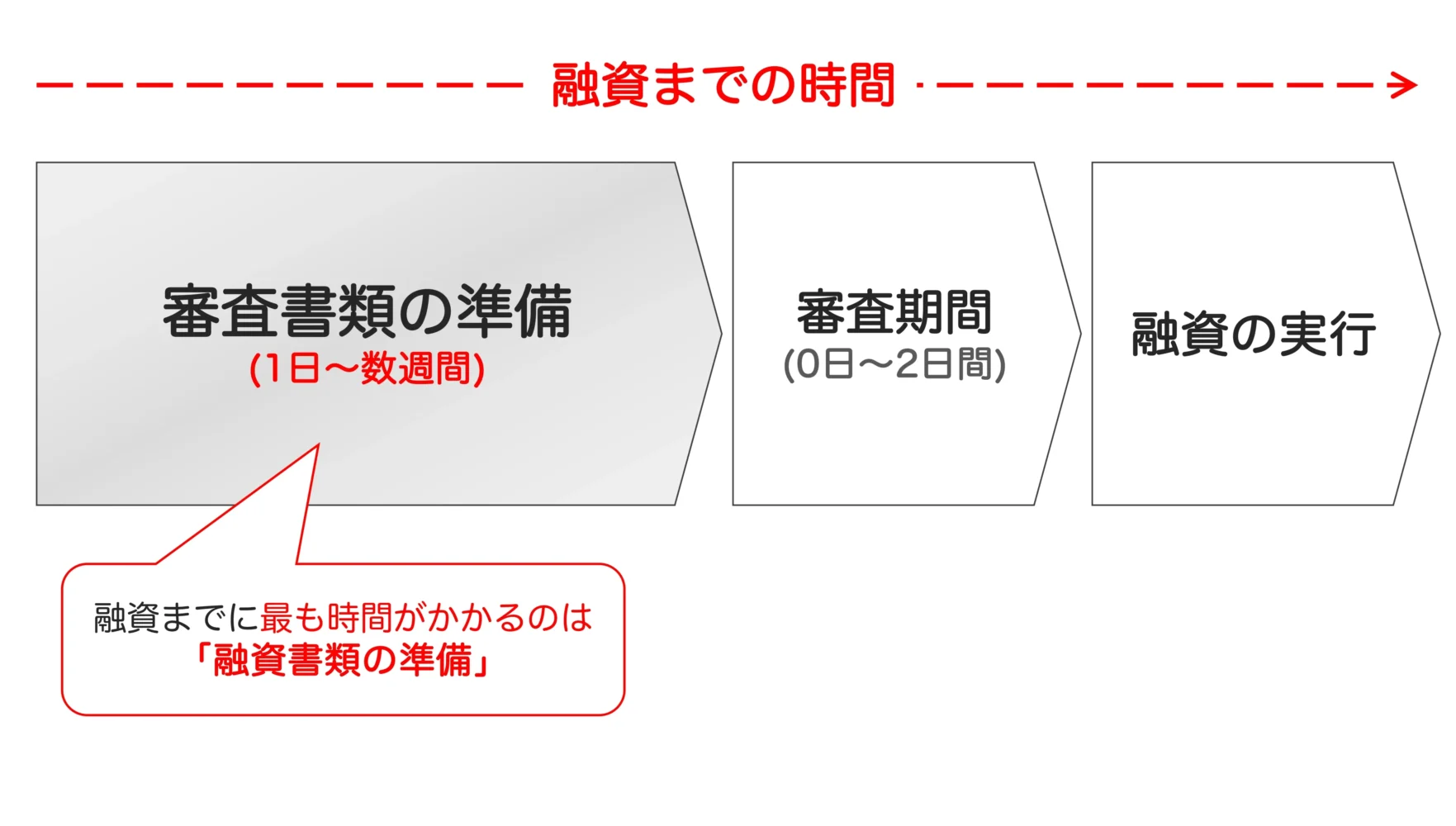

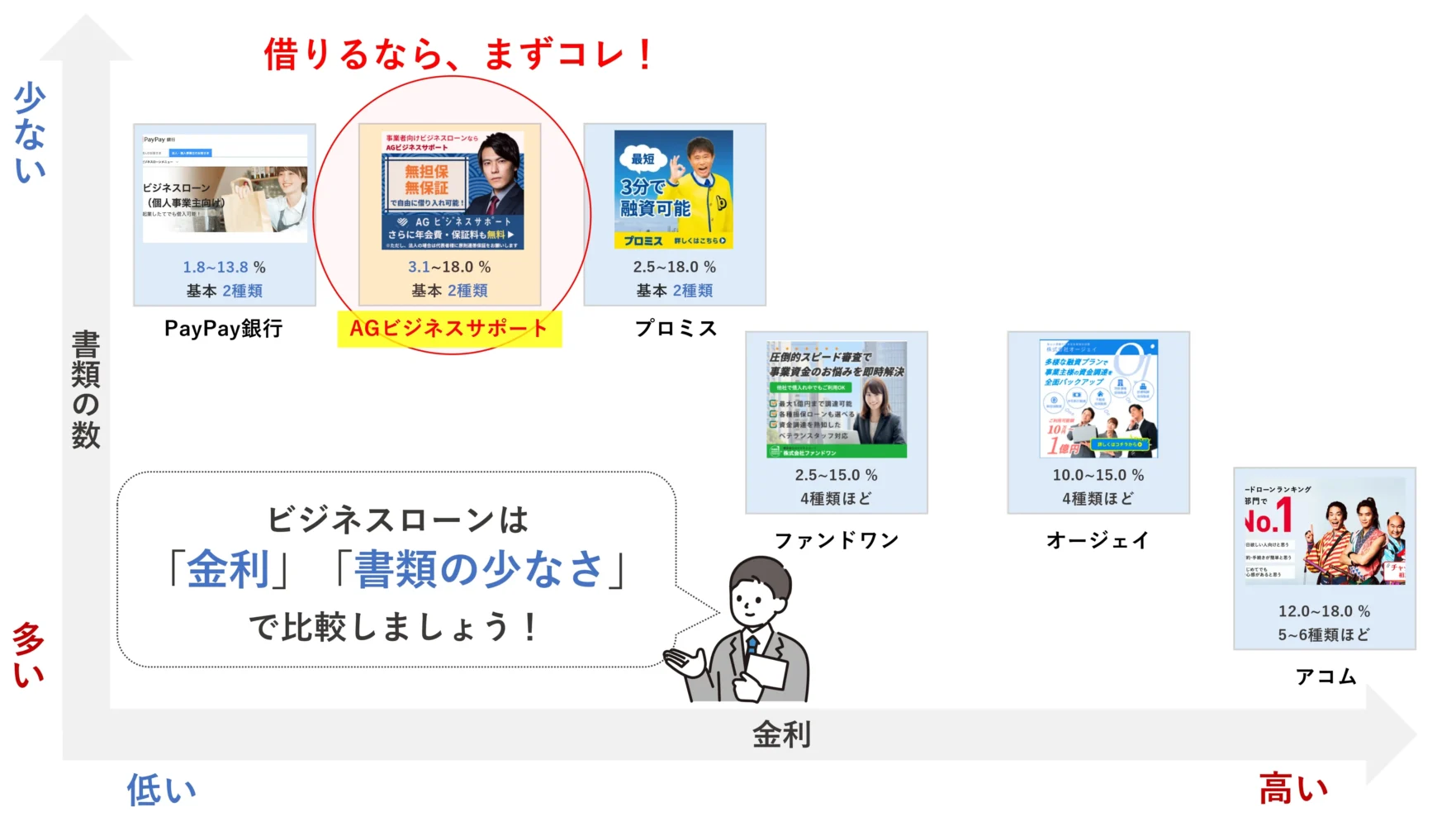

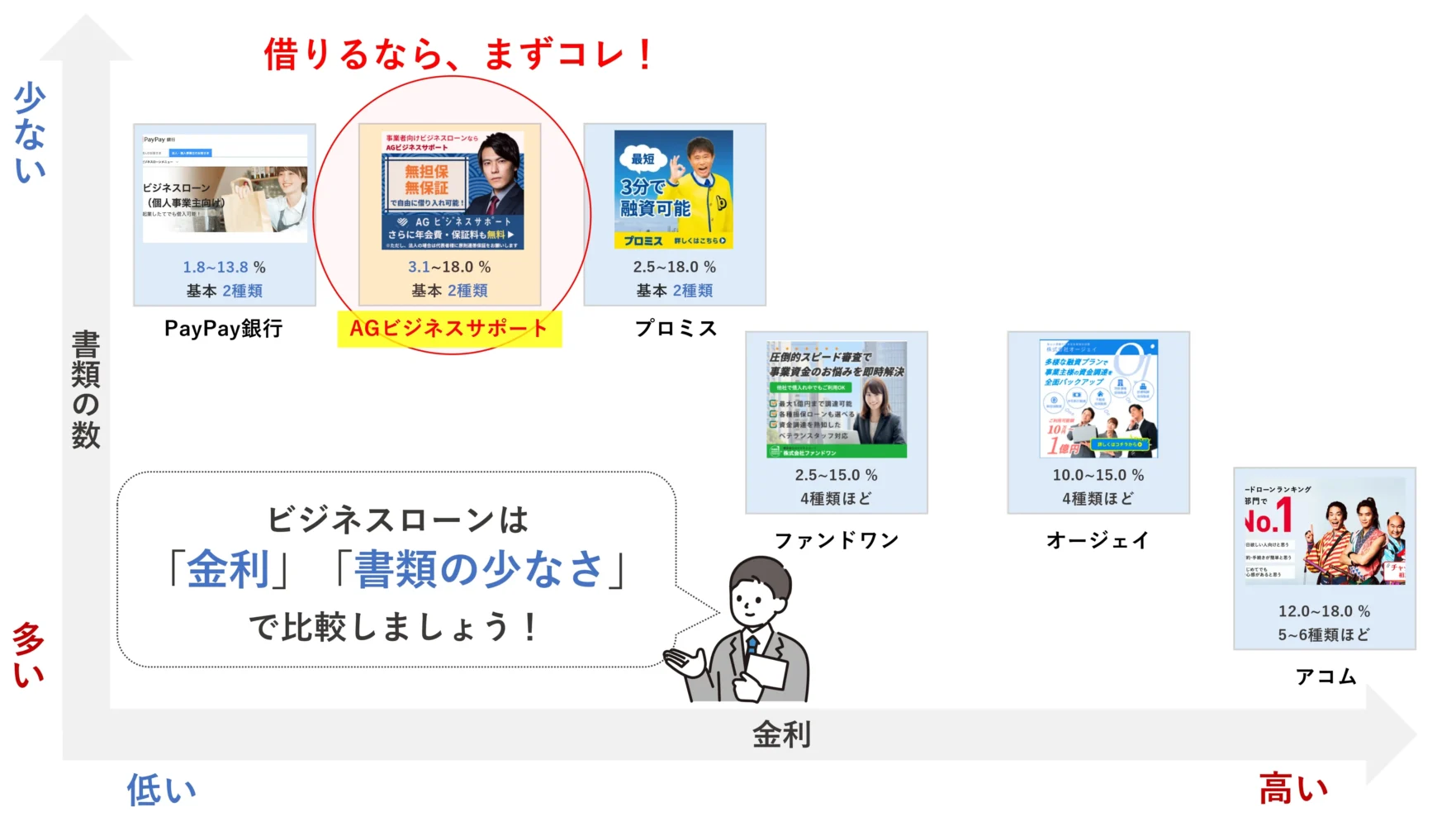

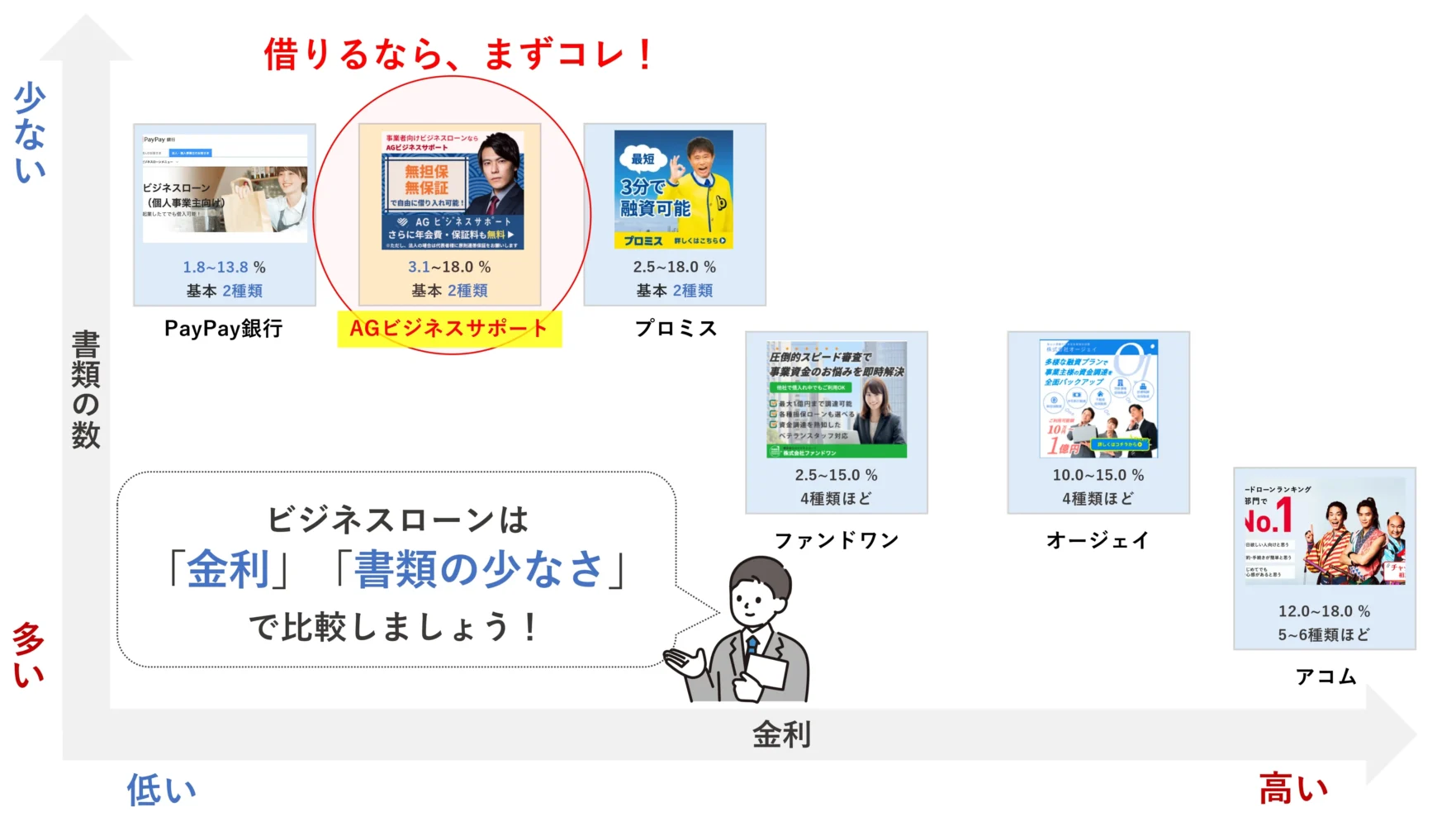

比較軸の中でも、特に重要なのが「金利」と「提出書類の数」です。金利は、返済負担に直結します。また、提出書類は以下の図解のように「審査の簡便性」に直結するためとても重要なのです。

▼「提出書類の数」が融資までの時間に与える影響

この軸で比較すると、以下の図のようにおすすめのビジネスローンが浮き上がってきます。結論、個人事業主はまずは「AGビジネスサポート」を活用すべきです。

また、「個人事業主におすすめのビジネスローン」の各種機能の比較は、以下の比較表をご覧ください。

◆「個人事業主におすすめ」ビジネスローン比較表

※比較表は、横にスライドできます >

\オススメNo.1/   AGビジネスサポート おすすめ度 (5.0 / 5.0) | \オススメNo.2/  PayPay銀行 ※口座開設が必須 おすすめ度 (4.0 / 5.0) | \オススメNo.3/  プロミス おすすめ度 (4.0 / 5.0) | \オススメNo.4/  ファンドワン おすすめ度 (3.5 / 5.0) | \オススメNo.5/  オージェイ おすすめ度 (3.0 / 5.0) | \オススメNo.6/  おすすめ度 (2.0 / 5.0) | |

| 商品名 | 事業者向け ビジネスローン | ビジネスローン | フリーキャッシング | 事業者向け ビジネスローン | 無担保融資 | ビジネスサポート カードローン |

| 特徴 | Webで完結 最低金利が軽め | ネット銀行の低金利 銀行系で審査厳しめ | プライベート資金にもOK | 審査スピードがとくかく早い | 最大2,000万円 | 繰り返し利用OK |

| 金利 | 3.1%~18.0% | 1.8%~13.8% | 2.5%~18.0% | 10%~18% (不動産担保有は2.5%~) | 10%~15% | 12.0%~18.0% |

| 限度額 | 50~1,000万円 | 最大1,000万円 | 最大800万円 | 30~500万円 (不動産担保有は~1億円) | 30~2,000万円 | 最大300万円 |

| 返済期間 | 5年/最長 | 自由 | 6年9ヶ月/最長 ※1~80回 | 35年/最長 | 3年/最長 | 8年7ヶ月/最長 |

| 融資スピード | 最短即日 | 最短即日 (銀行系のため 実際即日は厳しい) | 最短即日 | 最短即日 (最短40分) | 最短即日 | 最短即日 |

| 提出書類 | 2種類 本人確認書類 決算書/確定申告書 など | 2種類 事業実態の確認資料 所得証明資料 など | 2種類 本人確認書類 収入証明書 など | 4種類 本人確認書類 登記簿謄本 決算書/確定申告書 印鑑証明 | 4種類 本人確認書類 登記簿謄本 決算書・確定申告書 印鑑証明 など | 本人確認書類 直近1期分の「確定申告書B(第一表)写し」(収受日付印押印) ※限度額が100万円を超える場合は以下も必要。 青色申告の場合 直近1期分の「青色申告決算書(写し)」 白色申告の場合 直近1期分の「収支内訳書(写し)」 |

| 公式HP | 公式サイト>

| 公式サイト> | 公式サイト> | 公式サイト> |

ビジネスローンには必ず審査があるため、絶対に借りられるという保証はありません。

しかし各社で独自の審査基準がありますので、片方が通らなくても、もう一方は通るということがあります。そのため、融資実行までのスピードを上げるのであれば、まずは複数サービスに審査を依頼することがおすすめです。

ただし、無担保ローンを1ヶ月に4社以上申し込みをしてしまうと「申込ブラック」という扱いを受けてしまい、その他の資金調達に影響が出てしまいます。4社以上には申請しないよう、冷静に対処しましょう。

おすすめ1. AGビジネスサポート「事業者向けビジネスローン」

AGビジネスサポートの「事業者向けビジネスローン」は、個人事業主が必要な時に、必要なだけ利用できるビジネスローンです。申込みから融資までWebで完結するため、急な資金ニーズに対応できます。

利用者からは「スムーズに借入ができた」と喜びの声が多く、ビジネスの資金調達に役立つビジネスローンとなっています。

- 安心の「アイフルグループ」が運営!

- 法人・個人事業主、どちらも利用可

- 無担保・無保証で借入可能!

- 返済日を任意で選択可能

- 上限金利が少し高め(~18.0%)

貸金業者登録番号:関東財務局長(8)第01262号

「AGビジネスサポートの審査や口コミ」など、もっと詳しく知りたい方は、下記の記事を併せてご覧ください。

| AGビジネスサポート「事業者向けビジネスローン」 | |

|---|---|

| 対象 | 法人 / 個人事業主 |

| 金利 | 3.1%〜18.0% |

| 融資額 | 50万~1,000万円 |

| 必要書類 | 基本2種類 本人確認書類、決算書(法人) or 確定申告書(個人事業主) |

| 返済期間 | 最長5年(元利均等返済) または最長1年(元金一括返済) |

| 担保 / 保証人 | 原則不要 |

| 融資スピード | 最短即日 |

| 会社概要 | |

| 社名 | AGビジネスサポート株式会社 |

| 本社 | 東京都港区芝2丁目31-19 |

| 設立 | 平成13年1月18日 |

| 資本金 | 1億1,000万円 |

| 代表者 | 代表取締役 深田 裕司 |

| 従業員数 | 130名 |

より詳細な情報については、下記ボタンからAGビジネスサポートの公式サイトをご参照ください。

即日融資可能

\「老舗・安心ブランド」 /

特徴・メリット

- 「赤字」「債務超過」「リスケ中」も借入OK

- 「金利3.1%〜、最大1,000万円」の調達可能

- 担保は原則不要(手数料も無し!)

- 審査申込〜入金まで最短即日!24時間365日

\即日審査・即日入金で最大1,000万円/

※アイフルグループだから、安心です

おすすめ2. PayPay銀行「ビジネスローン(個人事業主)」

PayPay銀行の「ビジネスローン(個人事業主向け)」は起業仕立てでも借りられるビジネスローンです。銀行系のビジネスローンですが、ネット銀行ならではのスピード感で資金調達ができます。

金融庁 銀行免許番号:関東財務局長(登金)第624号

PayPay銀行のビジネスローンを利用するためには、ビジネス用口座を開設する必要があります。また筆者の経験上、初回から数百万円といった金額を調達することは難しいことが多く、初回の借入は10~50万円が基本になります。

ただし、ネットで簡単に申込ができるほか、金利も低めに設定されているため、融資金額は小さくてもいいので、金利負担を抑えたい個人事業主の方におすすめです。

| 商品名 | ビジネスローン(個人事業主向け) |

| 運営会社 | PayPay銀行株式会社 |

| 金利 | 1.8%~13.8% |

| 融資額 | 最大1,000万円 |

| 融資のスピード | 最短即日 |

| Web完結 | 〇 |

おすすめ3. プロミス「フリーキャッシング」

プロミスの「フリーキャッシング」は最大800万円まで利用できるカードローンです。利用限度額以内であればいつでも入出金が可能です。

- 最短即日で融資可

- 提出書類は2種類ほど

- 返済期間は長め(最大6年9ヶ月)

- プライベート資金にも流用可

- 安心の「プロミス」ブランド

- 金利は若干高め

事業資金に限らず、プライベートな資金にも利用いただけるなど、幅広い用途にご利用いただけます。

| 商品名 | 自営者(個人事業主)カードローン |

| 運営会社 | SMBCコンシューマーファイナンス |

| 金利 | 2.5%~18.0% |

| 融資額 | 最大800万円 |

| 融資のスピード | 最短3分 ※申込み時間や審査により、ご希望に添えないこともあります。 |

| Web完結 | 〇 |

より詳細な情報については、下記ボタンからプロミスの公式サイトをご参照ください。

\ 最短3分のスピード審査 /

※安心の「プロミス」ブランド

おすすめ4. ファンドワン「事業者向けビジネスローン」

「ファンドワン」は、審査は最短40分、即日融資も可能な全国対応の柔軟なビジネスローンです。

- 審査結果は最短40分!

- 最短即日で資金調達が可能

- 無担保・無保証人でOK

- その他、多彩な融資商品あり

- 最大金利が高め(18%)

貸金業者登録番号:東京都知事(2)第31816号

「ファンドワン」であれば、銀行融資に落ちてしまった個人事業主でも資金調達の可能性があります。申込みから最短40分で審査結果がわかるため、急ぎの資金調達を希望する方にとっても非常に活用しやすい商品です。

◆ ファンドワンの概要

| ファンドワン「事業者ローン」 | |

|---|---|

| 金利 | 10.0%〜18.0% ※不動産担保ありの場合2.5%~ |

| 融資額 | 30~500万円 ※不動産担保有は~1億円 |

| 必要書類 | 4種類 本人確認書類、登記簿謄本、決算書or確定申告書、印鑑証明 など |

| 返済期間 | 最長35年 |

| 担保 / 保証人 | 不要 |

| 融資スピード | 最短即日(最短40分) |

| 会社概要 | |

| 社名 | ファンドワン株式会社 |

| 本社 | 東京都豊島区南大塚二丁目39-11 ヒサビル6階 |

| 設立 | 令和2年1月6日 |

| 資本金 | 5,000万円 |

| 代表者 | – |

| 従業員数 | – |

| 貸金業者登録番号 | 東京都知事(2)第31816号 |

「ファンドワン」は、審査のスピードが早く、返済期間も最長35年と初心者の方でも安心して活用できるビジネスローンです。多様なニーズに応えるため商品も多彩なため、あなたにピッタリな資金調達を示現することができでしょう。

ファンドワンの詳しい情報を見たい方や、お申し込みをしたい方は、下記ボタンから公式サイトにアクセスしてください。

特徴・メリット

- 審査は最短40分!

- オンラインで資金調達が完結

- 経営者保証も不要で融資可能!

- 返済期間を長めに設定したい方にも対応

\「最短40分」で資金調達/

※担保無しで即日融資が受けられる

おすすめ5. オージェイ「無担保融資」

オージェイ「無担保融資」は、最大2,000万円の資金調達ができるビジネスローン商品です。

- 無担保で最大2,000万円まで融資可能

- 最短即日で資金調達が可能

- 無担保・無保証人でOK

- その他、多彩な融資商品あり

- 金利は最低10%~

- 審査はかなり厳しめ

貸金業者登録番号:東京都知事(2)第31549号

無担保融資以外にも、不動産担保ローンやファクタリング、診療報酬融資など多彩な商品を持っています。状況に合わせて柔軟な資金調達をしたい個人事業主にピッタリなサービスです。

| オージェイ「無担保融資」 | |

|---|---|

| 金利 | 10.0%〜15.0%(審査厳しめ) |

| 融資額 | 30~2,000万円 |

| 必要書類 | 4種類 本人確認書類、登記簿謄本、決算書(法人)or確定申告書(個人事業主)、印鑑証明 など |

| 返済期間 | 最長3年 |

| 担保 / 保証人 | 不要 |

| 融資スピード | 最短即日 |

| 会社概要 | |

| 社名 | 株式会社オージェイ |

| 本社 | 東京都中野区中央1-32-5 青光堂ビル3F |

| 設立 | 平成25年8月8日 |

| 資本金 | 5,500万円 |

| 代表者 | 代表取締役 小田桐 徹 |

| 従業員数 | – |

詳細は、下記ボタンからオージェイの公式サイトをご参照ください。

\ 最短即日で「最大2,000万円」 /

※法人・個人も無担保でOK!

おすすめ6. アコム「ビジネスサポートカードローン」

アコムの「ビジネスサポートカードローン」は最大300万円まで利用できる個人事業主向けのビジネスローンです。最短即日の融資が可能なので、急な出費に役立ちます。

貸金業者登録番号:関東財務局長(14)第00022号

利用限度額内であれば繰り返しご利用できるので、事業の用途に合わせた資金調達が可能です。

| 商品名 | ビジネスサポートカードローン |

| 運営会社 | アコム株式会社 |

| 金利 | 12.0%~18.0% |

| 融資額 | 最大300万円 |

| 融資のスピード | 最短即日 |

| Web完結 | 〇 |

個人事業主向けビジネスローンを【目的別で比較】|金利、融資スピード、融資額など

筆者がおすすめのビジネスローン5つを、今度は下記の比較軸別でランキングします。

ビジネスローン比較軸(重要)

- 金利

→最低金利も重要だが、最大金利にも注目 - 必要書類

→少ないほど良い(手間が少ない) - 融資実行までの期間

→短いほど良い - 限度額

→最大融資額だけでなく最小額も注目 - 返済期間

→長いと資金繰りは楽だが、条件は厳しい

金利で選ぶなら、「PayPay銀行ビジネスローン」です。

※比較表は、横にスライドすることができます >>

| 商品名 | 金利 | 公式HP | 必要書類 | 融資スピード | 限度額 | 返済期間 |

| 1位 PayPay銀行 | 1.8%~13.8% | 公式サイト> | 2種類 (基本) | 即日 | 最大1,000万円 | 自由 |

2位   プロミス | 2.5%~18.0% | 公式サイト> | 2種類 (基本) | 最短3分 ※申込み時間や審査により、ご希望に添えないこともあります。 | 最大800万円 | 6年9ヶ月/最長 ※1~80回 |

3位   AGビジネスサポート | 3.1%~18.0% | 公式サイト>

| 2種類 (基本) | 即日 | 50~1,000万円 | 5年/最長 |

4位  ファンドワン | 10%~18% (不動産担保有は2.5%~) | 4種類 (基本) | 即日 (最短40分) | 30~500万円 (不動産担保有は~1億円) | 35年/最長 | |

5位  オージェイ | 10%〜15% | 4種類 (基本) | 即日 | 30〜2,000万円 | 3年/最長 | |

6位   | 12.0%~18.0% | 公式サイト> | 5種類 (基本) | 即日 | 最大300万円 | 8年7ヶ月/最長 |

金利で選ぶなら「PayPay銀行ビジネスローン」

必要書類数で選ぶなら「AGビジネスサポート」「PayPay銀行ビジネスローン」

融資スピードで選ぶなら「AGビジネスサポート」

最大融資額で選ぶなら「オージェイ」

返済期間でで選ぶなら「Paypay銀行ビジネスローン」

個人事業主がビジネスローン審査に通る「4つのポイント」

ビジネスローンの審査に通るポイントは、以下4つです。

▼ビジネスローンの審査に通る4つのポイント

- ポイント1. 提出書類に不備がない

- ポイント2. 1年以上の事業実績

- ポイント3. ビジネスローンの利用目的

- ポイント4. 金融事故の有無

ビジネスローンの審査では金融機関が「本当にこの人にお金を貸してもいいのか?」「本当に返済ができるのか?」ということをチェックされます。返済の心配がないこと、事業計画や返済計画は整っているのかどうかをチェックされるため、事前に準備をしておくとスムーズに審査に受かりやすくなるでしょう。

ポイント1. 提出書類に不備がない

ビジネスローンの申し込みには所定の書類を提出する必要があります。本人を証明できる書類や収入を証明できる書類を準備しましょう。書類に不備や不足があると、本人の収入状況を確認できないため審査に落ちやすくなります。

以下が個人事業主のビジネスローンでよく請求される提出書類です。先んじて準備しておくと良いでしょう。

| ■ビジネスローンの主な提出書類 ・本人確認書類(運転免許証、マイナンバーカードなど) ・収入に関する書類(確定申告書、源泉徴収票、資金計画書、所得証明書など) |

ポイント2. 1年以上の事業実績

ビジネスローンの申し込みには、通常は1年以上の事業実績が必要です。そのため事実上、創業初年度はビジネスローンが使えないことが多いことを、留意しておきましょう。

1年以上の実績証明のためには、最低1期分の「確定申告書」を審査で提出することになります。なお、「確定申告書」は3期分ほど提出できることがベターですので、手元にある方は準備しておきましょう。

ポイント3. ビジネスローンの利用目的

ビジネスローンの申し込みには、融資の利用目的を伝えることで印象を良くできます。

利用目的を伝える際には、以下の点に留意してなるべく計画に落とした上で伝えましょう。

▼利用目的と共に伝えるべきこと

- 何に、いくら、いつ使うのか?の資金計画

- 使った結果、利益および、返済に回る資金計画

- 売上の根拠である契約書の添付

- 支払いの根拠である見積書の添付

- 市場データや過去事例などの提供

上記のように、「精緻な資金計画書」も作成・提出することで、計画性をアピールすることができます。

調達するビジネスローンを何に、どのくらい使うことで、売上(利益)としてどう返ってくるのか、また、その利益で十分に返済ができるという計画を伝えることで、返済の可能性の高さが証明できます。

ポイント4. 金融事故の有無

ビジネスローンの審査では、金融事故の有無(信用情報)もチェックされやすい項目です。ビジネスローン商品によっては、過去の金融事故を調査しないものもありますが、金融事故の有無を把握しておくことは重要です。

金融事故とは、公共料金やクレジットカード、携帯電話などの支払いなどの未納・滞納状況のことです。個人事業主である本人が金融事故を起こしている場合、「本当に返済できるのか?」「だらし無い人なのではないか?」と信用力が下がり、ビジネスローンの審査が落ちやすくなります。

金融事故が起きると、信用情報機関に自動的に履歴が登録される仕組みになっていますので、誤魔化すことはできません。

個人事業主向けビジネスローンを活用すべき「業種」、「利用シーン」

資金繰りに詰まったからといって、何でもかんでもビジネスローンを活用していいわけではありません。「事業が飛躍したり」「事業が再生する」ビジネスローンの活用の仕方には、一定の共有点があります。本章では、ビジネスローン向きの「業種」「利用シーン」をご紹介します。

ビジネスローン向き【業種・会社】

筆者が資金調達のご支援をしている現場で感じる、ビジネスローン向きの業種・会社は以下の通りです。

- 建設・建築

- 飲食業

- 小売業

- 観光・旅館・ホテル業

- 製造業

- 卸売業

- 食品業

- システム受託開発

- 医療・介護

いずれの業種・会社も、「支払いが先行するビジネスモデル」「季節で売上(着金)の変動がかなり大きい」といった共通点があります。

ビジネスローン向き【活用シーン】

次に、筆者が感じるビジネスローン向きの活用シーンは以下の通りです。

- 「不安定な資金繰りの補助」

- 契約から着金まで長いプロジェクトの「つなぎ資金」

- 季節変動で売上アップダウンが激しい事業の「つなぎ資金」

- 着金までが長い補助金の「つなぎ資金」

- 1000万円未満の「軽微な設備投資」

- 1000万円未満の「運転資金」

- 自転車操業ぎみの資金繰り解消

いずれも、「一時的なつなぎ資金」としての活用シーンであるという共通点があります。

ここからも分かるように、ビジネスローンは金利も多少高くなりがちですので、戦略もなしに使うものではなく、ある程度、返済見込みがあるシーンにおいて非常に有効な資金調達手法であると言えます。

ビジネスローンの活用事例

ここでは、筆者が実際に中小企業の資金調達で「ビジネスローン」を活用して成功した、生々しい事例を2つご紹介します。どちらも「取引銀行から融資を断られた」ところからスタートした事例となりますので、ご参考ください。

G社様(年商7,000万円 / 飲食事業者)

お客様の情報

創業:2019年

業界:飲食店運営及び、有名アトラクション機器整備

年商:5,000万円

従業員数:5名

資金使途:運転資金

ビジネスローン活用の背景

・既存銀行からは3,400万円の借入がある状態で、借入過多状態

・資金繰りも逼迫しており、運転資金500万円が不足状況であった

・税理士の会計処理により代表者貸付(赤字を隠すため)が大きく膨らんでいる状況

・代表者貸付が膨大なため、既存取引銀行から借入が困難に

活用結果

・調達金額:500万円

・当面の資金繰り逼迫は回避

・現在は、銀行融資を受けられる状態まで事業再生中

S社様(年商5,000万円 / 社会福祉事業者)

お客様の情報

創業:2015年

業界:保育園、およびデイサービス施設(重症心身障害児対象)

※合計5施設運営

年商:5,000万円

従業員数:50名

資金使途:運転資金

ビジネスローン活用の背景

・施設開所など初期投資の借入1億円がある状態で、直近決算が赤字

・しかし、当面の運転資金が1,000万円不足している状況であった

・直近で、組織変更(他の社会福祉法人に3事業所の事業譲渡)予定であった

・しかし、既存の取引銀行(信金・商工中金)から融資を断られていた

※「譲渡後の資金調達は可能であるが、譲渡前は出せない」と言われた

活用結果

・調達金額:1,000万円

・事業譲渡完了までの、十分な運転資金を確保

ビジネスローンとは「事業資金融資に特化した金融商品」

ビジネスローンは事業資金の融資に特化した金融商品で、法人や個人事業主といった事業者が申し込めるローン商品となっています。ビジネスローンの特徴は銀行からの融資(プロパー融資)よりも融資のスピードが速く、手軽に資金調達ができることにあります。特に、短期の資金調達に最適な手段とされています。

ただし、ビジネスローンの利用には所定の審査が必要です。ここでは、ビジネスローンの特徴や活用方法について紹介します。

事業融資を調達できる

ビジネスローンを利用する時に注意したいことが、用途が事業用に限られることです。事業者の個人的な生活費など、事業に使われない用途では申し込めないため注意しましょう。

ビジネスローンでは所定の限度額以内であればいつでも事業資金を融資できます。返済方法も柔軟に設定できるため、幅広い方法による資金調達に役立つでしょう。

事業資金として代表的なものが開業資金、設備資金、運転資金などです。特に、開業当初は店舗の設備や従業員の採用教育費など、多くの事業資金が必要になります。

ビジネスローンを活用することで、これらの資金調達に役立つのです。

個人事業主も使える

ビジネスローンは個人事業主も利用できます。ただし、法人に限定されているサービスもあるため、利用条件を確認するようにしましょう。

多くのビジネスローンではビジネスローンを申し込む際に開業届の提出が必要です。開業届とは個人事業主が事業を始めたことを税務署に届け出る書類です。

開業届を提出することで確定申告の際に控除(青色申告特別控除)を受けられるほか、ビジネスローンの申し込みやオフィスの賃貸などで提出を求められることがあります。

なお、法人におすすめのビジネスローンを比較したい方は、下記記事で詳しく解説していますのでご参照ください。

総量規制の対象外

ビジネスローンは事業者向けの融資であるため、総量規制の対象外となります。総量規制とは、個人がお金を借りる時に貸金業者から借りられるお金の上限を定めている法律です。具体的には、年収の3分の1を超える金額は融資できないように規制されています。

ビジネスローンは総量規制の対象外となっており、年収の3分の1を超える金額を借りられます。事業に必要であれば多額の融資を受けることも可能です。ただし、金融機関の審査によっては多額の融資を断られることもあるため、注意してください。

審査は甘い?必ず借りられる?

ビジネスローンに「必ず借りられる」というものはありません。どんなビジネスローンを使う時も、必ず審査が必要であり、その審査に通らなくてはなりません。

なお、「審査に通りやすいビジネスローン」を知りたい方は、以下の記事が参考になるので併せてご覧ください。

個人事業主向けビジネスローン「3つの種類」と「金利相場」

ビジネスローンの種類は大きく分けて「銀行系」「信販系」「消費者金融系」です。信販系と消費者金融系を合わせて「ノンバンク系」と呼ぶこともあります。

ビジネスローンの種類によって「審査が柔軟」、「即日融資も可能」なビジネスローンもあるため、急な支払いで資金が必要な時に役立つでしょう。

また、審査の基準によって金利が変わります。一般的に、銀行系のビジネスローンは審査が厳しい反面で金利は低めですが、ノンバンク系のビジネスローンは審査が(比較的)柔軟な代わりに金利は高めです。

| 種類 | 融資スピード | 審査 | 金利相場 |

|---|---|---|---|

| 種類1. 銀行系 | 数日~2週間 | 普通 | 1.0%~15.0% |

| 種類2. 信販系 | 数日~2週間 | 普通 | 2.0%~18.0% |

| 種類3. 消費者金融系 | 即日OK~ | (比較的)柔軟 | 5.0%~18.0% |

種類1. 銀行系ビジネスローン

銀行系ビジネスローンは銀行や信用金庫などの金融機関が発行するビジネスローンです。

厳格な審査基準がある一方で、金利相場が1.0%〜15.0%と、ビジネスローンの中ではリーズナブルな金利で資金を調達できることが特徴です。

ノンバンク系のビジネスローンでは「貸金業法」が法律の根拠となりますが、銀行系のビジネスローンでは「銀行法」が法律の根拠となります。

信用金庫が気になる方は「信用金庫の審査は甘いのか厳しいのか」解説している記事をご確認ください。

種類2. 信販系ビジネスローン

信販系ビジネスローンは、クレジットカード会社などの信販会社が取り扱うビジネスローンです。銀行系ビジネスローンと消費者金融系ビジネスローンの中間的な立ち位置であり、銀行系よりも審査が柔軟一方で、消費者金融系ほど金利が高くありません。

提携しているクレジットカードを持っていれば、ショッピングでポイントが貯まりやすくなります。

種類3. 消費者金融系ビジネスローン

消費者金融系ビジネスローンは、主に個人向けの貸金業を行う消費者金融が取り扱うビジネスローンです。即日融資や無担保・無保証人の貸出にも対応しているため、迅速な資金調達に役立ちます。

「柔軟な審査」「融資スピードの速さ」をお求めであれば、消費者金融系のビジネスローンがおすすめです。

ただし、消費者金融系ビジネスローンの中にはいわゆる「ヤミ金」と呼ばれる違法な業者に注意しなければなりません。このような違法な貸付を行う業者を判断するには、貸金業法に登録しているかどうかで判別できます。

貸金業法の登録は金融庁のサービスなどで確認できるため、法律を遵守している業者であることを確認しておきましょう。

参考>> 登録貸金業者情報検索サービス|金融庁

個人事業主向けビジネスローンでよくある質問(Q&A)

会社が赤字でもビジネスローンで借りられる?

結論、赤字でも借りられる可能性はあります。

通常の融資の場合、赤字決算になると融資を受けるハードルが一気に高くなります。しかしビジネスローンでは、「これまでの会社の実績」「手元の資金量」「その他独自基準」など、多面的で比較的緩い審査をしてくれるため、赤字決算の会社でも十分に借りられると言えます。

なお、ビジネスローンの中には、AGビジネスサポート![]()

![]()

創業後スグでも、ビジネスローンは借りられますか?

創業後スグの場合は、事業実績が審査できないためかなりビジネスローンで資金調達をするのは難しくなります。

そのため、ビジネスローン会社では「創業後●年以上経過の場合」といった条件を提示しているものも多く、よっぽど返済の見通しがクリアでない限りは審査落ちをしてしまうことが多いです。

必ず借りられるビジネスローンはありますか?

結論、必ず借りられるといった魔法のようなビジネスローンは存在しません。

一般的な「銀行融資」や、エクイティと呼ばれる「ベンチャーキャピタルからの資金調達」よりも難易度が低いことは間違いありませんが、ビジネスローンでも審査をクリアしないと資金調達はできません。

財務状態が傷んでいても審査は通りやすいのですが、それでも貸す立場からすると「審査なし」「必ず貸す」といった姿勢で大切なお金を貸出することはできないのです。

銀行に融資を断られても、ビジネスローンは通る可能性はありますか?

結論、銀行融資を断られた方でも、ビジネスローンは十分に通る可能性があります。

ビジネスローンは、銀行とは違った独自の審査基準を持っています。そのため、銀行よりも多方面、かつ、緩い審査によって事業者の資金ニーズに応えることができるのです。

また銀行などの金融機関よりも緩く、かつ多方面で審査をしてくれるため金利が高く設定されているのです。

個人事業主でもビジネスローンは借りられますか?

個人事業主でもビジネスローンは借りられます。ほとんどのビジネスローンでは、対象者を「法人経営者」もしくは「個人事業主」としているため、個人事業主はビジネスローンを借りられる対象となっているのです。

なお、ビジネスローンによっては「法人だけ」「個人事業主だけ」と制限があるものが存在ますので、しっかり吟味してビジネスローン商品を選択してください。

ビジネスローンとファクタリングの違いはなんですか?

ビジネスローンとファクタリングでは、下記のような大きな違いあります。

ビジネスローン:「借入」のため、利息付きで返済義務がある

ファクタリング:「自社内の売掛債権の換金化」のため、返済義務はない

どちらも、資金繰りの改善効果はありますが、商品特性は大きく異なり、メリット・デメリットも違うため、慎重な検討が必要です。

なお「ファクタリングの概要やおすすめサービスの比較」について解説している記事もありますので、ご興味がある方はご覧ください。

個人事業主は、ビジネスローンを有効活用しよう!

ビジネスローンは事業の短期的な資金調達に役立つローンサービスです。ビジネスローンは審査が柔軟なため、個人事業主の資金調達に役立つ手段であるといえます。

また、利用限度額以内であればいつでも入金や返済ができるため、事業の資金繰りに役立ちます。ビジネスローンの利用には所定の審査が必要なほか、金利を負担しなければならないことに注意が必要です。

ビジネスローンを活用して事業の資金調達に役立ててください。

▼ビジネスローンの比較軸

◆「個人事業主におすすめ」ビジネスローン比較表

※比較表は、横にスライドできます >

\オススメNo.1/   AGビジネスサポート おすすめ度 (5.0 / 5.0) | \オススメNo.2/  PayPay銀行 ※口座開設が必須 おすすめ度 (4.0 / 5.0) | \オススメNo.3/  プロミス おすすめ度 (4.0 / 5.0) | \オススメNo.4/  ファンドワン おすすめ度 (3.5 / 5.0) | \オススメNo.5/  オージェイ おすすめ度 (3.0 / 5.0) | \オススメNo.6/  おすすめ度 (2.0 / 5.0) | |

| 商品名 | 事業者向け ビジネスローン | ビジネスローン | フリーキャッシング | 事業者向け ビジネスローン | 無担保融資 | ビジネスサポート カードローン |

| 特徴 | Webで完結 最低金利が軽め | ネット銀行の低金利 銀行系で審査厳しめ | プライベート資金にもOK | 審査スピードがとくかく早い | 最大2,000万円 | 繰り返し利用OK |

| 金利 | 3.1%~18.0% | 1.8%~13.8% | 2.5%~18.0% | 10%~18% (不動産担保有は2.5%~) | 10%~15% | 12.0%~18.0% |

| 限度額 | 50~1,000万円 | 最大1,000万円 | 最大800万円 | 30~500万円 (不動産担保有は~1億円) | 30~2,000万円 | 最大300万円 |

| 返済期間 | 5年/最長 | 自由 | 6年9ヶ月/最長 ※1~80回 | 35年/最長 | 3年/最長 | 8年7ヶ月/最長 |

| 融資スピード | 最短即日 | 最短即日 (銀行系のため 実際即日は厳しい) | 最短即日 | 最短即日 (最短40分) | 最短即日 | 最短即日 |

| 提出書類 | 2種類 本人確認書類 決算書/確定申告書 など | 2種類 事業実態の確認資料 所得証明資料 など | 2種類 本人確認書類 収入証明書 など | 4種類 本人確認書類 登記簿謄本 決算書/確定申告書 印鑑証明 | 4種類 本人確認書類 登記簿謄本 決算書・確定申告書 印鑑証明 など | 本人確認書類 直近1期分の「確定申告書B(第一表)写し」(収受日付印押印) ※限度額が100万円を超える場合は以下も必要。 青色申告の場合 直近1期分の「青色申告決算書(写し)」 白色申告の場合 直近1期分の「収支内訳書(写し)」 |

| 公式HP | 公式サイト>

| 公式サイト> | 公式サイト> | 公式サイト> |

※本ページは金融庁、中小企業庁、経済産業省等公的機関、日本貸金業協会、全国銀行協会等金融団体、その他、各銀行・ビジネスローン・請求書カード払い・クレジットカード等金融商品の公式サイトを元に、公正・公平に比較し記事制作しています。

※本ページは可能な範囲にて正確な情報掲載を目指しておりますが、その内容の正確性や安全性を保証するものではありません。

※本ページで紹介されている金融商品のお申し込みは、ご自身で各Webサイトをご確認の上、ご判断をするようお願いします。

※本ページのコンテンツ内容は、専門的・客観的な知識や経験に基づく執筆・編集体制の元、信憑性のあるクチコミ・体験談を収集しています。

※本ページでは、本事業運営費用の確保を目的とし、広告配信を導入しています。なお、掲載される広告商品・サービスの概要・比較・評価等情報は、客観的事実に基づいたもので、利益関係による優遇等は一切ありません。

<外部参考サイト>

金融庁:「貸金業法のキホン」

金融庁:「地域銀行における中小企業取引に関する取組状況」

日本貸金業協会:「貸金業者の経営実態等に関する調査結果報告」

_20250924.png)