融資の絶好のタイミングを伺っている、「資金調達こそ、重要業務」と意識の高い経営者の方であれば、以下のような悩みや不安を抱えているのではないでしょうか?

「事業の成長スピードを上げるため、融資を検討している。」

「融資を申込む有利なタイミングが、全く分からない…」

「今すぐ融資を受けたいが、失敗したくない…。いい塩梅で調達できるタイミングってないだろうか…?」

融資のタイミングは、「早ければ早い方がいい」というのが一般論ですが、実は、融資の最適なタイミングは存在します。最適なタイミングを知らずに融資を始めると、「本来であればラクでだった融資」は失敗します。

特に、中小・中堅企業のメジャーな資金調達手法である「銀行融資」においては、タイミングは特に重要です。なぜなら、銀行には「貸しやすい状態」「貸したくない時期」というものが存在しているからです。

結論、銀行融資の最適なタイミングは以下の通りです。

- 1~2月のタイミング

→銀行の3月の本決算前 - 7~8月のタイミング

→銀行の3月の中間決算前 - 返済が進んだ(折り返し融資の)タイミング

→借入返済が1/3~半分ほど進んだ頃 - 新規の銀行が提案してきたタイミング

→顧客をとられまいと頑張ります - 業績好調な決算書が出たタイミング

→決算後、数ヶ月経ってしまうと試算表の提出を求められます - 設備投資が決定したタイミング

→設備資金は融資しやすい - 銀行から融資提案(営業)をもらった時

→当然、銀行から提案がある時は良いタイミング

筆者は「融資代行プロ」という成果報酬型の融資コンサルサービスで、これまで多くの会社の融資をご支援してきました。その中で、融資のタイミングを失敗し、後悔している経営者もたくさん見てきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、「融資をすべきタイミング」「最適なタイミングの理由」「融資の確率を上げる準備や方法」について解説します。融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

本記事を読めば、こんなことが実現できます

- どんな条件で融資を申し込むべきか?

- 融資の前にするべき(準備すべき)こと

- 融資の申込みを始めるタイミング

- 融資を早くするための方法・手段

結論、「適切な準備をして」「良いタイミング」を知っていれば、早期に銀行から融資(借入)を引き出すことは可能です。

「日本政策金融公庫」「地方銀行」「信用金庫」「商工中金」の融資は「何となく」で進めると必ず失敗します。融資では、金融機関の理解・ノウハウ・実務経験が必要です。

融資代行プロは、10年以上の金融機関経験のあるコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,800社以上の融資相談を受け「200万円〜9.5億円の融資の成功実績」を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ボタンからご覧ください。

\「資金」も「気持ち」もグッと楽になる/

※【毎日 限定3名まで!!】

銀行に融資審査を申し込む、絶好のタイミングとは?

経営者から銀行に融資依頼をするなら、下記のタイミングが最適です。

- 1~2月のタイミング

→銀行の3月の本決算前 - 7~8月のタイミング

→銀行の3月の中間決算前 - 返済が進んだ(折り返し融資の)タイミング

→借入返済が1/3~半分ほど進んだ頃 - 新規の銀行が提案してきたタイミング

→顧客をとられまいと頑張ります - 業績好調な決算書が出たタイミング

→決算後、数ヶ月経ってしまうと試算表の提出を求められます - 設備投資が決定したタイミング

→設備資金は融資しやすい - 銀行から融資提案(営業)をもらった時

→当然、銀行から提案がある時は良いタイミング

上記のタイミングには、しっかりと理由が併記してありますので、銀行の事情も考慮した上で融資の申し込みをすることで、より調達の可能性は高まります。

また、これ以外にも最適なタイミングはありますが、会社の状況によって大きく異なります。もし詳しく診断してもらいたい場合は、下記から弊社の無料の融資相談にお申込みください。

「日本政策金融公庫」「地方銀行」「信用金庫」「商工中金」の融資は「何となく」で進めると必ず失敗します。融資では、金融機関の理解・ノウハウ・実務経験が必要です。

融資代行プロは、10年以上の金融機関経験のあるコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,800社以上の融資相談を受け「200万円〜9.5億円の融資の成功実績」を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ボタンからご覧ください。

\「資金」も「気持ち」もグッと楽になる/

※【毎日 限定3名まで!!】

融資は早いタイミングの方がいい?【遅らせる方が上手くいく、3つのパターン】

結論、銀行融資は一概に「早くタイミングの方が上手くいく」とは限りません。

早くまとまった資金が確保できれば、それを元手に事業をスムーズに軌道に乗せることができるため、「融資は早く受けた方がよい」と考えている中小企業の経営者は多いものです。

しかし実は、タイミングによっては「あえて遅らせた方がうまくいく」ということもあるのです。3つパターンがありますので、それぞれ解説していきます。

1. 会社の実績がない(創業融資除く)

会社の実績がない状態で、むやみに融資に動くのはやめましょう。

一般的に銀行などの金融機関は、下記ターゲットには融資を支援しやすいものです。

- それなりの利益を上げている法人(個人)

- 今後、増益の可能性が高い法人(個人)

- 手元資金が潤沢な法人(個人)

「え〜、、、ってことは、銀行って全然リスク取らないってこと?」

というの声が聞こえてきそうですが、大正解です。

銀行は、一般消費者や法人から預金を預かり、その預金を「資金が必要な法人」に貸し出して利益を上げる”営利企業”です。

そのため、「リスクが低い融資先に貸し出したい」というのが本音なのです。(失敗ができないのです)

銀行は、融資したお金がキチンと返済されることが重要なのです。そのため、融資を申し込んだ法人が、

- どの位、実績(利益や業歴)があるのか?

- どの位、将来性があるのか?

- どの位、緻密・計画的に借りにきたのか?

などを細かくチェックします。

実は、銀行は経営者や税理士よりも財務・決算書に詳しいため、粉飾決算や財務の穴を見つけるのが得意です。

その点で、赤字が許容されるベンチャー企業や、利益が少ししか出ていない法人の経営者は不利な立場となります。(創業融資は除きます)

今は実績がないが、今後は伸びる予測がある法人であれば「将来性をアピールする」ことも有効ですが、何より、説得力のある根拠に基づいた計画や、説明が求められます。

なお、銀行が融資審査で決算書の何を見ているのか?をもっと詳細に知りたい方は、下記の記事が参考になるはずです。ぜひご参考ください。

2. 融資に割ける時間が無い

本業に集中すべき時期に、融資を実施するのは避けるべきです。なぜなら、融資の申込み〜審査にはそれなりの手間と時間がかかるからです。(本業で忙しい時期に同時並行は、かなり大変です)

例えば、以下のようなタイミングは会社を軌道に乗せるために多く動く必要があるため、一人で取り組むのは難易度が上がるでしょう。

▼融資に時間を掛けづらいタイミング例

- 「会社立ち上げ後の時期」

- 「仕事の繁忙期」

忙しい中で融資に取り組む場合は、以下のようなリスクがありますのであまりオススメはできません。

- 申込み書類にミスが出る

- 必要書類が揃えられない

- 審査面談で落ち着きがない

- 焦りを察知されて、銀行の心象を悪くする

融資に取り組むのは、会社や業務が少し落ち着いてからの方がよいと言えます。

3. 準備ができていない(雑である)

銀行融資をやるのであれば、しっかり準備ができてから動きましょう。

例えば、「融資手続きに必要な書類の手配や作成」はもちろんですが、「会社の現状分析」や、「将来の業績予測」「資金繰り予測」も準備しないと、銀行が貸し出すには十分に説得力のある状態とはいえません。

せめて、以下の書類くらいは、ミスのない状態に仕上げてから融資に臨みましょう。

- 「事業計画書」

- 「資金繰り表」

- 「銀行取引(借入)一覧表」

また、「銀行審査では何をみられているのか?」を把握し、準備をすることも大切です。

なお、「銀行融資の審査の内容」が気になる方は、以下の記事が参考になるのでチェックしてみてください。

※その他、金融庁からも「中小企業の資金調達に役立つ金融検査の知識」としてパンフレットが無料配布されています。

「日本政策金融公庫」「地方銀行」「信用金庫」「商工中金」の融資は「何となく」で進めると必ず失敗します。融資では、金融機関の理解・ノウハウ・実務経験が必要です。

融資代行プロは、10年以上の金融機関経験のあるコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,800社以上の融資相談を受け「200万円〜9.5億円の融資の成功実績」を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ボタンからご覧ください。

\「資金」も「気持ち」もグッと楽になる/

※【毎日 限定3名まで!!】

「早いタイミングで融資を受けたい」…その前に、準備すべき3つのこと

最低限、融資の前に以下の3つは準備をしておくべきです。

- 「事業計画書」や「資金繰り表」など、経営計画書類を準備する

- 必要金額と資金使途(使い道)決め、根拠も用意する

- 手元資金の金額を厚くする

融資は経営の重要業務です。そのため、事前に入念な準備が必要なのです。

1. 「事業計画書」「資金繰り表」「試算表」の作成

融資に動く前に、まずは「事業計画書」「資金繰り表」「試算表」の3つは作成・用意をしておきましょう。

この3つの経営資料は、融資のために作るものではありません。本来は、会社や事業を経営するために作り込んでおくべき資料です。そのため銀行も「提出を求めれば、当然つくってあるもの」と期待しています。

ただ、現場で銀行員の反応を見ると「つくっていない会社が多い」ということも理解はしているんだろうなと感じます。

そのため、この3つの経営資料(事業計画書・資金繰り表・試算表)を準備しているだけで「この社長は数字に強いかも?」「融資しても返済される可能性高いかも?」と心象も良くなるものです。

もちろん、下記の場合は心象は悪くなり、逆効果です。

- 計画書や資金繰り表が雑

- ミスや誤記が多い

作成も準備も、しっかりとおこないましょう。

事業計画書

銀行の融資審査で必要になる事業計画書では、以下の項目を数値に落として資料にする必要があります。

- どんな事業をおこない

- どこからお金を調達して

- 何に、いくら使い(投資し)

- どこから、どのように「売上」「利益」を出すのか?

一般的には、PowerPoint(パワーポイント)やExcel(エクセル)形式で作成されることが多いです。

事業計画書は社内に計画を共有するだけのものではなく、第三者(今回は銀行)に事業の魅力や将来性を伝えるためのものでもあるのです。将来のビジョンや経営理念を記載しつつ、自社商品・サービスの強みも説明します。また、メインとなる顧客層や収益の見込みについても、客観的な証拠に基づいての作成が必要です。

融資では、精度の高い事業計画書があると融資の可能性はグンっと上がりますので、しっかりと準備をしましょう。

なお、事業計画書については下記2点の注意点があります。

- 銀行から事業計画書の提出求められたら「即提出」

- 提出を求められなければ、ギリギリまで出さない

銀行から事業計画書の提出を求められたら、すぐに提出できるようにしておきましょう。

銀行は「会社経営するなら、事業計画書くらい作って当然」という考えです。そのため、事業計画書の提出を求められてから計画書を作り始めるのはNGです。銀行は、いつまで経っても計画書が出てこない会社を「杜撰(ずさん)な会社」「いい加減な会社」と認識し、融資審査のハードルが高くなります。

また逆に、事業計画書は求められない限りは提出しなくて構いません。そもそも、業績の良い会社ほど事業計画書の提出は求められません。しかし、良かれと思って先んじて事業計画書を提出してしまうと審査のスピードを遅らせる原因になります。

なぜなら、提出されたら銀行も慎重に事業計画書を吟味する必要がありますし、吟味した結果、気になる箇所が大量に出てきた場合は、その説明や不安解消に時間がかかってしまうからです。

銀行融資の審査においては、資料1つの提出の仕方でも融資審査のスピードに雲泥の差が生まれます。もし事業計画書に不安があるのであれば、「事業計画書の作成代行サービス」の無料相談にお申し込みください。

金融機関・VC・投資家向けの事業計画書は、知識・経験なく「何となく」で進めてしまうと必ず失敗します。説得力のある事業計画書には、「財務」「ビジネスモデル」の理解や、幅広い知見と一定のノウハウが欠かせません。

「事業計画書プロ」は、忙しい経営者に代わって事業計画書の作成を代行するサービスです。これまで多様なビジネスの事業計画書を作成し、たくさんの資金調達を成功へと導いてきました。そんな私達に無料で事業計画書の相談をしてみませんか?詳細は下記ページをご覧ください。

事業計画書の無料相談はコチラ>

\事業計画書の作成がグッと楽になる/

※【毎月 限定5名まで】

資金繰り表

資金繰り表とは、会社の実際のお金の出入りを数値でわかりやすく可視化したものです。一般的にはExcel形式で作成されることが多いです。

中小企業が健全な経営を続けていくため、資金繰り表は中小企業の経営者は必ずつくっておくべき「資金管理の経営ツール」です。なぜなら、資金繰り表さえあれば、会社が行き詰まる唯一の原因である“資金の枯渇”を事前に把握・予測ができます。

銀行は、会計上の利益よりも資金繰りの方を重要視しています。なぜなら、もし会計上の利益が出ていても、実際の資金繰りが詰まって倒産されては貸したお金が回収できなくなるからです。

そのため、特に資金繰り表については緻密に、ミスがないよう作り込みが必要です。

試算表

試算表とは、損益計算書や貸借対照表などの決算書を作成する前に作る表のことを指します。試算表は、税理士や会計士が作成をしてくれる書類です。

「まだ決算が締まっていないタイミングでの会社数値の途中経過」

というくらいに認識しておけばよいでしょう。

銀行の融資審査をするタイミングが、決算が締まった直後であれば決算書を出せば事足りるのですが、もしあなたの会社の期中で融資審査をお願いする場合には、ほぼこの試算表を求められるでしょう。

税理士/会計士にしっかりと顧問報酬を支払っている場合は、毎月試算表が準備されていることが多いので、特に問題はありません。

逆に、「決算書作成だけお願いしている」「月に1~3万円でお願いしている」…こんな場合には、あまり報酬を支払っていない部類に入り、別途費用を払って試算表を作成してもらう必要があります。

そうなると、下記のような事態が考えられます。

- 税理士/会計士への追加の支払が発生する

- 試算表が出てくるのに1ヶ月~2ヶ月かかる

そのため、銀行融資をするのであれば少なくとも2ヶ月前には税理士/会計士に情報連携をしておくべきでしょう。

また、税理士につくってもらった試算表をそのまま提出するのは止めましょう。なぜなら、税理士は税務のプロであって、融資のプロではありません。そのため、税理士が融資向けの試算表をつくることは期待できないからです。

下記の「試算表のよくあるNG例(一部)」を参照しながら、銀行に試算表を提出しましょう。

試算表:よくあるNG例

- 現金預金が少なすぎる

→平均月商(売上高)の2ヶ月分は欲しい - 売掛金が回収額より増えている

→入金遅れの得意先があると疑われます

→架空売上(粉飾)が疑われます - 買掛金の支払サイトが長すぎる

→資金繰りが厳しくて、支払いに困っていると思われる

→支払いサイトが長い理由は、銀行に事前に説明する - 雑勘定(仮払金/貸付金)が多い

→仮払金はご法度。経理がいい加減な会社と思われる

→貸付金も銀行から嫌われます - 借入金の動きが怪しい

→メインバンクから融資が止まっていないか?

→ノンバンクからの借入はないか? - 売上総利益率が下がっている

→下がっている原因や経緯をしっかり説明する

→上がっているなら、絶好のアピールポイント! - 営業利益が減っている

→減った原因や経緯をしっかり説明する

→改善策まで提示をすること

→年1の多額の経費(生命保険等)は12等分する - 減価償却費を、毎月割り当てていない

→年1回、決算書だけで計上しないこと

→試算表の水増しを疑われます(いい加減と思われる) - 棚卸し資産(在庫)があるが、毎月棚卸しをしていない

その他、試算表の詳しい見せ方や注意点、融資申込に必要(重要)な書類については下記の記事で解説しています。

「日本政策金融公庫」「地方銀行」「信用金庫」「商工中金」の融資は「何となく」で進めると必ず失敗します。融資では、金融機関の理解・ノウハウ・実務経験が必要です。

融資代行プロは、10年以上の金融機関経験のあるコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,800社以上の融資相談を受け「200万円〜9.5億円の融資の成功実績」を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ボタンからご覧ください。

\「資金」も「気持ち」もグッと楽になる/

※【毎日 限定3名まで!!】

2. 融資額・使途を明確にする

銀行融資を受けるなら、「どのくらい融資金額を申し込むのか?」、「どんな目的で用いるのか?」を明確にしておかなければなりません。

銀行融資において、経営者が絶対に言ってはいけないのは、

- 「どれだけ借りられますか?」

- 「借りられるだけ借りたいです」

など、無計画を匂わせる姿勢と言葉です。

経営者が金融機関から融資を受ける場合には、いくら借りたいのか?、また、なぜ、その金額を借りたいのか?をガッチリと計画しておくのが最低限のマナーです。

もし経営者が、融資金額や資金の使い道について無計画であれば、銀行の態度は一気に硬化します。(銀行じゃなくとも、無計画の人にお金は貸したくないですもんね…)

もしせっかく事業計画書や資金繰り表をつくっていたとしても、その内容も「信頼に値しないもの」と見なされてしまうでしょう。たとえば機材を購入するために資金が必要なのであれば、最低限「機材の価格」については調べて、相見積もりも取っておくべきでしょう。

また、この先半年間の運転資金を調達したいのであれば、6ヵ月分の「人件費」や「製品の材料費」などが融資額の目安となるでしょう。融資を受けるのであれば、融資額や資金の使途に強い根拠と説得力を持たせる必要があるのです。

3. 手元資金(現預金)をできるだけ増やす

金融機関から早く融資を受けたいのであれば、できるだけ手元資金(現預金)を増やしておくことが重要です。現預金の増やし方は、これまでの利益の積み重ねでもいいですし、実は金融機関からの借入で増えていても問題ないのです。

一般的に、「自己資本比率を上げる」ことが銀行の好評価につながるという風説から、銀行から融資を受けないようにコントロールしている経営者からご相談を受けますが、これは大きな間違いです。

もちろん、自己資本比率が低すぎることは問題ですが、過度に気する必要はないと筆者は考えます。

自己資本比率の基準(筆者の経験上)

業界によって自己資本比率の適正水準はまちまちですが、筆者の本業である融資コンサル現場での経験上、自己資本比率が「20%以下」でなければ、そこまで気にしなくて良いと考えます。

正しい自己資本比率の上げ方、悪い自己資本比率の上げ方については下記を参照しましょう。

良い自己資本比率の高め方

- 売上を上げ、経費を削減して会社に利益を残す

→当期純利益を増やす - 余計な節税をやめ、納税をして会社に利益を残す

→利益剰余金を増やす - 増資する

→自己資金投入もしくは、資金調達

悪い自己資本比率の高め方

- 借入金(融資)を返し、自己資本比率を上げる

- 銀行からの融資提案を断り、自己資本比率を上げる

そのため、もし銀行から「借りてください!」と営業があったら、借りれるうちにガンガン借りておいてください。

「借金増やしたら倒産しちゃうよ…」

と思った方も多いかと思います。しかし私は、借金(融資)が原因潰れた会社は、今まで1回も見たことがありません。潰れるの理由のほとんどは、「資金が枯渇するとき」です。

現場で融資のご支援していると、銀行は「信用のある会社」「倒産しない会社」に積極的に融資をすること感じます。それが「手元資金を潤沢に持っている会社」になると、更に好意的になります。

資金が潤沢な会社は、2~3年赤字になろうが、そう簡単には潰れません。そう簡単に潰れなければ、貸したお金が返ってくる確率が上がるため、銀行はそこまで警戒せずに融資ができるということです。

手元資金(現預金)を増やすためには、

- 売上を上げ、コストを圧縮して利益を増やす

- 使っていない(不要な)資産を売却して現金化する

- 借入をして現金を増やす

- 支払サイトを変更して、資金繰りを楽にしておく

などの方法があります。

融資を行う前に、こうした方法で手元資金(現預金)を増やしておけば、さらに融資は受けやすくなるでしょう。

融資を始めるタイミングは「創業前後」「成長初期」「事業拡大時」

融資を始めるべきなのは、下記3つのタイミングです。

- タイミング1.「創業前(直後)」

- タイミング2.「成長初期」

- タイミング3.「事業拡大時」

タイミング1. 創業前(直後):事業開始にむけた準備金や売掛金が入るまでの資金

創業前後は、融資のタイミングとしては1番有効なタイミングです。資金不足になってから融資の準備を始めても、融資が間に合わないことが多いのが現状です。そのため、できる限り資金不足になる前に融資を受けるのが賢明でしょう。

しかし創業前は、起業に向けて多くの手続きや準備が必要です。また事業開始後も、初月から黒字になること少なく、ドンドン資金が増えていくこともありません。なぜなら、仮に商品やサービスが順調に売れていたとしても、売掛金が入ってくるのはしばらく先になるからです。良いスタートが切れても、事業が始まってしばらくは支出の方が多くなるのが一般的で、大幅な赤字になることすら考えられるのです。

一方で融資に要する期間は、「事業計画書」や「資金繰り表」の作成も含めて最低でも2〜6ヵ月程度はかかります。そのため、創業前後の「自己資金が潤沢なうちに」で創業融資を進めるべきなのです。また、創業前後は会社の実績がないため、融資を受けるなら日本政策金融公庫、信用金庫や地銀などに絞られます。

また、しっかりとした「事業計画書」や「資金繰り表」の作成も必要になりますので、税理士や専門家の力を借りながら、説得力のある事業計画書・資金繰り表の作成も進めておきましょう。

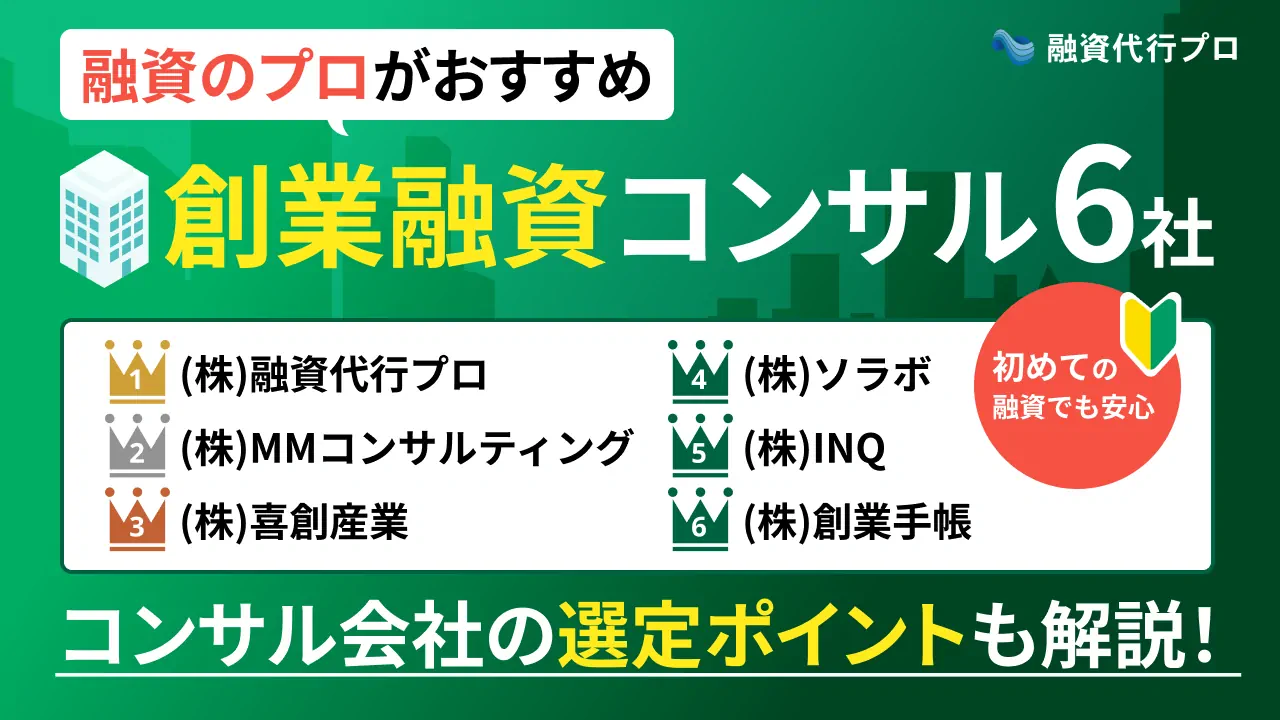

なお、「創業融資を1人で進めるのに不安がある…」そんな方は、創業融資に強いコンサル会社に支援を受けることを検討しましょう。「おすすめの創業融資コンサル会社」については以下の記事で詳しく解説していますので、興味のある方は併せてご覧ください。

タイミング2. 成長初期:事業継続のための経常運転資金

融資を始めるべき次のタイミングは、成長初期です。自社のサービスが順調に売り上げを伸ばし、手元資金が増えればさらに成長できる!とぼんやりでも確信が持てている状態であれば、融資のよいタイミングです。

「自社サービスが売れていれば融資など必要ないのでは?」と思うかもしれませんが、実はそうではありません。

業績が伸び始める時期は売上は上がりますが、売上の伸びに比例して、「先に出ていくお金」の方がどんどん増えていくものです。また、営業利益も黒字ギリギリ…ということも多いでしょう。将来的な黒字は予想できるものの、売掛金がまだ入金されずに資金不足をおこすというケースは珍しくありません。

経営していると、毎月の仕入れや家賃、人件費は発生します。こうした支払いに充てるためにも、銀行から資金を融資してもらいながら、さらなる成長を目指すというわけです。

成長初期は業績が伸び始めたタイミングで、売り上げの記録もあることから、将来黒字になると融資担当者にも納得してもらいやすい状況です。また銀行は、「売上維持に必要な経常運転資金に積極的」という傾向があります。会社の業績が伸び始めたときは、融資のよいタイミングといえるでしょう。

タイミング3. 事業拡大時:機材や人員を揃えるための増加運転資金

融資を受けるのに適したタイミング3つ目は、業務を拡大しようとしているときです。

会社の業績が順調に伸びている場合、不足している人員を採用したり、新しい機材を入れたりしたいと感じることもあるでしょう。そのようなときには銀行からの融資による融資を検討できます。

経営が順調であるなら、銀行の融資担当者にも返済能力があることを説得力のある仕方で説明できるでしょう。

事業計画書・資金繰り表を使り、毎月の利益がいくらか、融資してほしい金額はいくらか、毎月どのくらいであれば無理なく返済できるかを説明すれば、融資はそれほど難しくないはずです。

事業拡大に使用する資金を増加運転資金といいますが、増加運転資金も銀行が積極的に融資するもののひとつなので、融資にはぴったりです。

早く融資できる環境をつくる方法・手法3選【関係性構築が大事】

融資をいつでもできる環境を整えるには、銀行との日頃の関係性構築が不可欠です。

ここでは、今からでも簡単にできる銀行との関係性構築の方法を3つ、紹介します。

関係性構築の方法1. 普段から金融機関と接触しておく

融資を早く行うために、銀行との信頼関係をしっかりとつくっておきましょう。信頼関係が成熟している相手とは、話し合いや交渉ごともスムーズにいきます。(人間関係でも同じですよね)

銀行も、「1度も取引をしたことがない中小企業の経営者」がいきなり来て融資して欲しいといえば(当然)警戒しますが、普段から付き合いのある経営者であれば、親身になって話し合いに応じてくれるでしょう。

普段から金融機関と接触しておけば、融資をよりスムーズにおこなえる可能性が高まります。

そのためにも、まずは銀行口座の開設をおこなった後に、

- 口座に動きをつける(取引先の入出金口座にする、給与振込口座にする等)

- 融資が必要ないときも決算報告をする

- 3ヶ月に1度程度、試算表を持っていく

- 支店長や課長などに、自社の事業や商品について解説する

- 事業の相談を雑談程度にしておくこと

など、お付き合いを深めておきましょう。

他にも銀行との付き合い方にはコツがありますので、気になる方は下記の記事も参考にしてください。

関係性構築の方法2. 積極的に情報を開示する

会社のよい情報だけを開示するだけでなく、悪い情報も早く共有(開示)することが大切です。

普段から積極的な情報開示を心がければ、銀行も「気にかけてくれている」と感じてくれ、それが信頼に繋がることもあるのです。

銀行は融資審査のとき、返済能力の有無に加えて、「経営者個人の信用」も重視します。有利な情報だけでなく、不利な情報であっても正直に話すことで信頼を得やすくなるのです。

関係性構築の方法3. 融資を受けやすい時期を利用する

銀行も営利企業(利益を出すことを求められる企業)のため、彼らの繁忙期・追い込み期というものが存在ます。

その期間は、期末である3月・9月・12月です。この期間(できれば1ヶ月ほど前から動くのがGOOD)であれば、比較的融資に応じてくれやすい傾向があります。

時期を見極めれば、融資がスムーズにおこなえるだけでなく、融資金額も希望額に近い融資が受けられるかもしれません。

融資のタイミングについて、よくある質問(Q&A)

融資を早く受けるべきタイミングを見極め、順調な経営をしよう

融資は思い立ったときにできるものではありません。会社として資金が必要になりそうなとき、銀行を説得できる材料があるときに行うべきものです。普段から銀行とコミュニケーションをとったり、プロの支援を受ければよりスムーズに融資を受けられるでしょう。

ただ、融資を早くおこなうべきタイミングと手法はいくつかありますが、その時期に経営者が融資の対応をできるほど時間があるかは別の問題です。

場合によってはほとんど時間が取れなかったり、本業に多くの時間や労力を割かなければならなかったりすることもあるでしょう。どのような状況でも融資は必要なので、経営者は多忙を極めるはずです。

そんな経営者には、融資のコンサルティングサービスがオススメです。

「融資代行プロ」は成果報酬型の融資コンサルティングサービスです。元銀行員や元公庫職員など融資のプロが、少しでも融資を有利に進められるようにご支援いたします。このサービスを使えば、少ない労力でスムーズに融資を受けることができるでしょう。

「日本政策金融公庫」「地方銀行」「信用金庫」「商工中金」の融資は「何となく」で進めると必ず失敗します。融資では、金融機関の理解・ノウハウ・実務経験が必要です。

融資代行プロは、10年以上の金融機関経験のあるコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,800社以上の融資相談を受け「200万円〜9.5億円の融資の成功実績」を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ボタンからご覧ください。

\「資金」も「気持ち」もグッと楽になる/

※【毎日 限定3名まで!!】

_20250924.png)