多種多様な資金調達の方法があるにも関わらず、「資金調達がうまくいく会社」と「資金調達に失敗する会社」の格差は広がる一方であると、資金調達のご支援をしている筆者は感じます。

資金調達に失敗する会社には、以下のような共通点があります。

▼資金調達に失敗する会社の5つの共通点

- 共通点1. 事業の問題

- 共通点2. 事業計画の問題

- 共通点3. 会社の問題

- 共通点4. 金融機関の問題

- 共通点5. 面談時の失敗

本文では、それぞれの共通点について、より詳細に解説をしていきます。「なぜ、資金調達が失敗するのか」という共通点を理解し、今一度、あなたの資金調達計画を見直す機会にしてください。

筆者は「融資代行プロ」という成果報酬1%~の融資コンサルサービスを提供しており、これまでに多くの経営者の資金調達支援を行ってまいりました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、「資金調達が失敗する会社の5つの共通点」と「15の理由」を紹介します。

この記事を読めば理解できること

- 資金調達が失敗する5つの共通点が理解できる

- 資金調達ができない15の理由が理解できる

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金調達の失敗確率を下げる」/

※【毎日 限定5名まで】

資金調達に失敗する会社の共通点1. 事業の問題

資金調達が失敗する原因はひとつではありません。業績がよい会社でも資金調達に失敗するパターンも多々あるものです。ここでは、資金調達失敗の理由が「事業」そのものにある、以下3つのケースについて考察します。

▼「共通点1. 事業の問題」3つのケース

- 事業の問題1. 返済財源がない

- 事業の問題2. 自己資本比率・手元の現預金が少ない

- 事業の問題3. 事業目的があいまい

それぞれの事業の問題について、詳しく解説していきます。

事業の問題1. 返済財源がない

まず最も多い資金調達失敗パターンのひとつが、会社に返済財源がないケースです。返済財源とは、融資を受けたあと銀行に返済に充当するための資金です。融資面談などでは、必ず「返済財源はどうなっていますか」など尋ねられるので注意しましょう。

銀行が最も重視するのは「キャッシュフローで黒字を確保できているか」、つまり「返済能力があるかどうか」という点です。ここで「返済能力がない」と見なされれば、融資を受けるのは不可能です。

事業の問題2. 自己資本比率・手元の現預金が少ない

自己資金比率、手元現預金が少ない場合も、資金調達は難しくなります。

自己資金比率が低い会社、また手元の現預金が少ない会社は事業が安定しないため、お金を出す側がリスクに感じるため、資金調達が難しくなります。借入が多くある場合も自己資本率は低下します。(ただし、借入が悪いわけではありません)

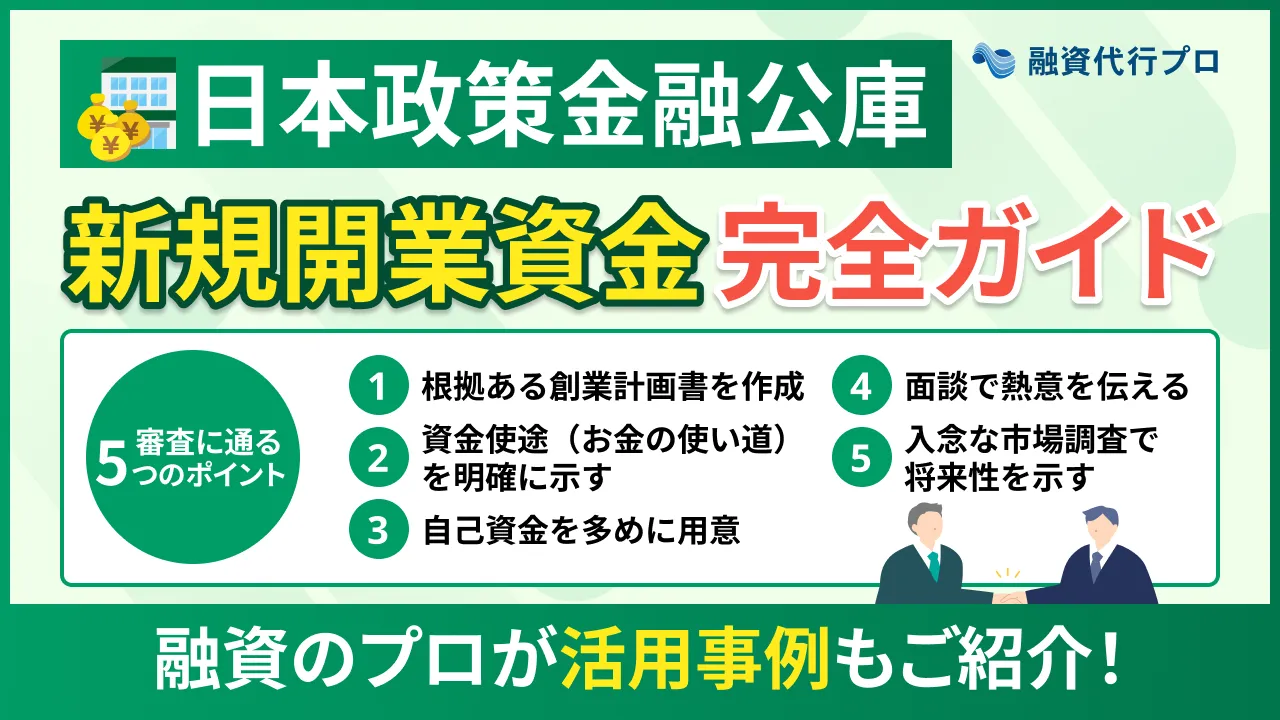

特に起業時は、自己資本が薄くなりがちなため、一般的には民間の金融機関(信用組合・信用金庫・地方銀行など)からは敬遠されがちです。そのため、起業時には、政府系金融機関である日本政策金融公庫の「新規開業資金」の活用を検討すると良いでしょう。

正しい自己資本比率の上げ方、悪い自己資本比率の上げ方については下記を参照しましょう。

良い自己資本比率の高め方

- 売上を上げ、経費を削減して会社に利益を残す

→当期純利益を増やす - 余計な節税をやめ、納税をして会社に利益を残す

→利益剰余金を増やす - 増資する

→自己資金投入もしくは、資金調達

悪い自己資本比率の高め方

- 借入金(融資)を返し、自己資本比率を上げる

- 銀行からの融資提案を断り、自己資本比率を上げる

事業の問題3. 事業目的があいまい

登記簿に記載された「事業目的」があいまいだと、融資を渋られるケースがあります。

事業目的は外部から「その会社が何をしているか」を明確に分かるようにするものです。株式会社や合同会社を設立するときは、事業目的を定款に記載せねばなりません。

資金調達をしようとするとき、金融機関は当然ながら事業目的をチェックします。このとき事業目的があいまいだったり事業内容が見えにくかったりすると警戒されます。

たとえば、事業目的に「飲食店の経営」「スポーツクラブ経営」など内容がかけ離れたものが併記されていると、会社の経営実態を疑われるかもしれません。

事業の内容と関連性について細かく追求され、うまく答えられない場合は資金調達に失敗する可能性が高まります。

資金調達に失敗する会社の共通点2. 事業計画の問題

資金調達では、各機関から必ず「事業計画書」の提出を求められます。これは会社の事業計画を明らかにし、今後の事業展開の指針となる資料といえます。融資の審査では非常に重要なものだけに、問題があればすぐに融資を断られてしまうかもしれません。

ここでは、資金調達失敗の理由が「事業計画書」にある、以下3つのケースについて考察します。

▼「共通点2. 事業計画の問題」3つのケース

- 事業計画の問題1. 事業計画書のクオリティが低い

- 事業計画の問題2. 事業内容に堅実性がない・信憑性がない

- 事業計画の問題3. 資金使途が不適切

それぞれの事業計画書の問題について、詳しく解説していきます。

事業計画の問題1. 事業計画書のクオリティが低い

金融機関は、提出された事業計画書によって「会社の将来性」「現状、周辺の状況」を測ります。このとき事業計画書のクオリティが低ければ、現状よりも「悪い」という判断をくだされる恐れがあります。

まず、以下のような事業計画書は忌避されるので注意しましょう。

- 内容が大雑把

- 全体を通して整合性がとれていない

- 競合について一切触れない

とくに注意したいのが「競合について」です。

ここに一切触れない会社は、「自社を取り巻くマーケットの状況が理解できていない」とみなされる可能性があります。結果として「融資するには高リスクな会社」と判断され、資金調達は困難になるでしょう。

もし「事業計画書の作成ができない」「作成しているが、中身が不安だ」などの課題がある方は、事業計画書の作成代行サービスをご活用ください。事業計画書作成の苦しみから解放されるはずですよ。

\ 事業計画書の作成を丸投げして楽になる!! /

事業計画の問題2. 事業内容に堅実性がない・信憑性がない

金融機関は確実に返済してくれる会社に融資したいと考えています。

事業計画書に提示した数字が突拍子もないものだと、計画書そのものの信憑性が低下します。金融機関から警戒され、資金調達は失敗するでしょう。

たとえばよくあるのが、目標達成値などで実現不可能な計画や売上高を提示することです。実態の予測に基づかない「ただの希望」のような事業計画書では、金融機関も納得しません。

金融機関に信頼されるには、現実とエビデンスに基づいた丁寧な事業計画書が必要です。

事業計画の問題3. 資金使途が不適切

資金使途とは、融資を受けたお金の使い道です。これが適切でないとみなされた場合も、資金調達は失敗します。

一般的に金融機関が融資してくれるのは、ポジティブな目的に対してです。例えば、「設備投資のため」などは好意的に受け止められるでしょう。

一方で「赤字補填のため」であれば、融資を受けることかなり厳しくなるでしょう。赤字のための融資は回収が不可能と見込まれるためです。

たとえ黒字を出している会社でも、借り入れが増えている場合は赤字補填を疑われる可能性があります。資金繰り計画表などを提示して積極的に説明しなければ、融資は断られるかもしれません。

資金使途には、下記のように大きく2つの種類があります。

- 設備資金

→設備購入の資金(土地/建物/機械/車/備品など)

→金額が大きいことが多い為、見積書提示が必須になる - 運転資金

→設備資金以外のお金(支払い代金/経費など)

上記の中でも、多くの会社が活用するのは「運転資金」です。運転資金は、さらに下記7種類があります。

- 経常運転資金

→運転資金の代表格。売掛金・受取手形回収までのつなぎ資金。 - 増加運転資金

→売上が増えたことによる、経常運転資金の増加分の資金のこと。

→シンプルに、売上が増えると一時的に資金繰り悪化の対策資金ということ。 - 季節資金

→小売業などで多く見られる、季節変動の売上の波に対応する資金。 - 決算資金

→決算後に発生する大きな税金支払い(消費税除く)のための資金。

→税金発生は黒字経営が前提のため、銀行が貸しやすい資金。 - 賞与資金

→賞与時期の短期的な賞与支給のための資金。

→短期的な資金貸与のため、返済期間は短期になる。

→賞与を出せるくらい会社が好調と判断されるため、銀行が貸しやすい資金。 - (赤字補填資金)

→基本的に銀行は「赤字を補填するために融資をする」という論理は皆無です。

→メインバンクが、顧客からの精緻な経営改善計画書の提出があって資金を出すことはあります。 - 余裕資金

→「経常運転資金+α」の資金のこと。いざという時のために資金を増やすために使われる。

→赤字や、現金が少ない会社は余裕資金は認められない。(黒字/現金がたくさんある時に使うべき)

ただし、資金調達を成功させたいからといって資金使途で嘘をつくのは厳禁です。ばれれば確実に融資は受けられない上、すでに融資を受けたあとであれば一括返済を求められるケースもあります。

資金調達に失敗する会社の共通点3. 会社の問題

会社そのものに問題があれば、経営状態の如何に関わらず資金調達は失敗しやすくなります。どのような会社に対して金融機関は「融資したくない」と判断するのでしょうか。

ここでは、資金調達失敗の理由が「会社そのもの」にある、以下3つのケースについて考察します。

▼「共通点3. 会社の問題」3つのケース

- 会社の問題1. 債務者区分の格付けが低い

- 会社の問題2. 経理担当者が経理を把握できていない

- 会社の問題3. 社長が経理や決算書に無頓着

それぞれの会社の問題について、詳しく解説していきます。

会社の問題1. 債務者区分の格付けが低い

金融機関は金融庁から示されている信用格付けに基づいた「債務者区分」を参考に融資先の会社を格付けしています。このとき会社の格付けが高ければ希望通り融資を受けられる可能性は高いでしょう。

しかし格付けが低い場合は、融資を受けられない可能性の方が高くなります。また、融資を受けられたとしても条件が悪かったり、金額を下げられたりなどするでしょう。

金融庁の債務者区分は次の6つに分類されています。

- 正常先

- 要注意先

- 要管理先

- 破綻懸念先

- 実質破綻先

- 破綻先

これで「正常先」に区分されていない場合は、資金調達は厳しくなると考えられます。

会社の問題2. 経理担当者が経理を把握できていない

会社の規模によっては経理専門の社員がおらず、「事務員さん」が庶務から経理まで行っているケースがあります。

そして、事務員さんが片手間に経理をやっているような会社は、経理の管理がずさんになりがちです。

経理が分かっていない社員では、金融機関に質問されたり資料の提出を求められたりしたとき、適切に応対するのは困難でしょう。

的外れな返答や資料の不提出が続けば、金融機関も会社の経理・経営に不安を覚えます。これは資金調達を行ううえで、かなり大きなマイナス要因となります。

会社の問題3. 社長が経理や決算書に無頓着

こちらも事務員さんのケースと同様に、金融機関からの不信感を買いやすいパターンです。

決算書や資産表の説明を求められても、社長が決算書や経理に無頓着であれば返答のしようがありません。融資希望金額も「だいたい○○百万円くらい」などあいまいなことが多く、計画性や必要性がありません。

金融機関は「社長が経営に興味がない」とみなし、融資に不利に働くケースがあります。

なお、銀行が融資審査で決算書の何を見ているのか?をもっと詳細に知りたい方は、下記の記事が参考になるはずです。ぜひご参考ください。

資金調達に失敗する会社の共通点4. 金融機関の問題

事業計画や決算書などが適切でも、金融機関の判断や事情によって資金調達が失敗することもあります。どのようなときに融資が受けられなくなるのでしょうか。

ここでは、資金調達失敗の理由が「金融機関の問題」にある、以下3つのケースについて考察します。

▼「共通点4. 金融機関の問題」3つのケース

- 金融機関の問題1. 金融機関の与信限度額をオーバーしている

- 金融機関の問題2. 前回の融資から日が浅い

- 金融機関の問題3. 金融機関都合

それぞれの金融機関の問題について、詳しく解説していきます。

金融機関の問題1. 金融機関の与信限度額をオーバーしている

金融機関は、融資先の倒産に備えるため、総融資額に上限を設けていることがほとんどです。これが「与信限度額」といわれるもので、上限を超える金額は融資されません。

すでにたくさんの融資を受けており、追加融資を断られたケースでは与信限度額オーバーが疑われるでしょう。

与信限度額は、金融機関がその会社をどのくらい信用しているかによって異なります。信頼が大きければ与信限度額は高く、信頼されていないなら限度額は低くなるということです。

与信限度額を決めるための「与信評価基準」の主な評価内容は、次の2点と考えられます。

- 財務評価項目(自己資本比率、負債を整理したときに手元に残る資産、利益状況など)

- 非財務的評価項目(事業歴、業界の見通し、資金繰りの安定余力、代表者の経営能力、担保保全状況など)

両者をそれぞれ採点し、合計した点数で与信評価が下されます。

金融機関の問題2. 前回の融資から日が浅い

立て続けの融資は、失敗する可能性が高いといえます。融資の際に明言されるわけではありませんが、1回目の融資から1カ月もたたずに融資を依頼しても、経営状況云々をいうまでもなく却下されます。

また、融資から日を空けたとしても、「100回払いであと80回返済が残っている」という場合は融資を受けるのは難しいでしょう。

とはいえ、「何カ月空ければOKか」という明確な基準はありません。どうしても「資金調達が必要である」という前向きな理由があるのなら、担当者に相談すると何とかなる可能性はあります。

金融機関の問題3. 金融機関都合

融資希望者にまったく問題がなくても、銀行の都合で融資を断られることがあります。

たとえば融資を依頼する事業者が不動産事業を営んでいたとします。このとき金融機関の融資先がすでに不動産事業に偏り過ぎていた場合、金融機関は不動産事業への融資を認めないでしょう。これ以上不動産事業に融資すると、貸出先の比率バランスが悪化するためです。

これは融資を希望する事業者に非はありません。あくまでも金融機関側の問題です。とくに明確な理由なく資金調達を断られた場合は、金融機関側の問題である可能性は高いでしょう。

資金調達に失敗する会社の共通点5. 面談時の失敗

日本政策金融公庫などで創業融資を受ける際は、担当者との面談があります。適切に受け答えできれば資金調達のハードルは高くないといわれますが、なかには失敗してしまう人も散見されます。

ここでは、資金調達失敗の理由が「面談時の失敗」にある、以下3つのケースについて考察します。

▼「共通点5. 面談時の失敗」3つのケース

- 面談時の失態1. 「いくらなら借りられますか?」と聞いてしまう

- 面談時の失態2. 事業計画書以外のことまで話す

- 面談時の失態3. 卑屈になる・口論する

それぞれの面談時の失敗について、詳しく解説していきます。

面談時の失態1. 「いくらなら借りられますか?」と聞いてしまう

面談のとき、絶対言って(聞いて)はならないのが「いくらなら借りられるか?」という問いです。これは「借りられるならいくらでも借りたい」「できるだけたくさん借りたい」といった無計画な印象を与えます。

もちろん、そのような意図はなく「借りられる金額を知りたい」という人もいるでしょう。しかし融資を受けようと面談に望むときは、「○○万円借りたいです」と言い切った方が印象はよく、資金調達が成功する可能性は高くなるのです。

面談時の失態2. 事業計画書以外のことまで話す

ついついその場のノリで事業計画書に書かれていないことまで口にする人がいます。

このとき、創業計画書と矛盾したことを言うと「その場のノリでいい加減なことを言う人」という印象を持たれます。これは融資を受けるうえで大きなマイナスです。

面談担当者への質問には、わかりやすく簡潔に答えれば問題ありません。場を盛り上げようなどと思わず、不要なことは口にしないのが一番です。

面談時の失態3. 卑屈になる・口論する

面談で緊張するあまり、自らマイナスポイントをアピールしてしまう人もいます。

審査に不安があるとしても、聞かれていないこと・創業計画書に記載していないことを口に出す必要はありません。弱気な態度が減点の対象となる可能性もあると心得ましょう。

また、ときに担当者が意地悪な質問をしてくることもあるかもしれません。このようなときはムキにならず穏便に流しましょう。的外れな質問には感情的にならず、冷静に淡々と対応するのがベターです。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金調達の失敗確率を下げる」/

※【毎日 限定5名まで】

資金調達で失敗しないコツを理解しよう

資金調達に失敗する理由はさまざまです。すでに失敗を経験した人は、どこが悪かったのか今一度検証してみると、再度申請するときに有益になるでしょう。

基本的に金融機関が重視するのは「返済能力」「返済できなかった場合の回収方法」です。事業計画書や決算書などをきちんと作成して理解しておけば、資金調達が失敗する可能性はグッと抑えることができるでしょう。

今回紹介した失敗原因のほかにも、資金調達が失敗するケースはあります。改めて自社の問題点を洗い出し、改善に乗り出すことをおすすめします。

ただし「確実に資金調達したい」という場合は、専門業者に依頼するのがベターです。専門業者なら事業計画書(経営計画書)、計算書、資金繰り表などを作成代行してくれるほかたくさんの有益なアドバイスを受けられます。

私たち「融資代行プロ」でも、融資の専門家が無料で相談に乗ってくれますので、まずはお気軽にお問い合わせください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金調達の失敗確率を下げる」/

※【毎日 限定5名まで】

_20250924.png)