融資の借り換えを考えている経営者の方は、こんなお悩みや疑問をお持ちなのではないでしょうか?

より良い借入条件にするために、融資の借り換えをしたい。ウチの会社は、借り換えはできるのかな?

融資の借り換えのメリット・デメリットを知りたい

融資の借り換えの成功のコツを知りたい

「毎月の返済額が多い」「融資の金利が高い」と苦しんでいる経営者にとって、「融資の借り換え」は最高の解決策となり得ます。融資コンサルを本業とする筆者の経験上、「融資の借り換え」は資金繰りの大幅な改善に寄与する手段の1つです。

結論、筆者が考える「融資の借り換え」をおすすめする会社は、以下の通りです。

◆「融資の借り換え」をおすすめな会社

- 毎月の返済が苦しいと感じている

- 借入が5本以上と複数に及んでいる

- 現在の融資の金利が高く設定されている

筆者は「中小企業の融資代行プロ」という成果報酬型の「融資コンサルサービス」で、これまで多くの融資の借り換えをご支援をしてきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|中小企業の融資代行プロ

2.財務コンサル|御社の社外CFO

3.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の法人〜売上80億の法人

1人法人〜個人事業主

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、融資のプロである筆者が、以下の内容を解説します。

- 融資の主な借り換え方法

- 融資の借り換えのメリット・デメリット

- 融資の借り換え審査で見られるポイント

- 融資の借り換えの適切なタイミング

- 融資の借り換えを成功させるためのコツ

融資の借り換えを検討している方は、ぜひ本記事を参考にしてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「融資の借り換え」が成功する/

※【毎日 限定5名まで!!】

融資の借り換えとは「返済負担を軽減する融資手法」

融資の借り換えとは、現在受けている融資を1度すべて返済し、別の金融機関の融資、または同じ金融機関で再度借り直すことを指します。主に金利負担や返済負担を軽減する目的で活用される手法であり、資金繰り改善や金融機関との関係性改善に役立ちます。

融資の本数は、増えるほどに毎月の返済負担(金額)が増える仕組みとなっており、資金繰りが厳しくなる原因となります。一方、融資の借り換えを行うと、毎月の返済負担(金額)が大幅に軽減される効果が期待できます。

借り換えを行うことで融資を受けている法人にとってはメリットがありますが、融資をしている金融機関からすると「返済期限が伸びる」原因となり、回収するリスクが上がってしまうため、通常は金融機関側から借り換えの提案をされることはほとんどありません。

稀に、メインバンクの座を狙うサブバンクから、積極的に借り換え提案をもらうことはありますが、業績・財務が良い会社に対して提案がくるのが一般的です。

そのため、資金繰りが厳しいと感じる経営者は、資金繰り表を作成し、融資の返済を毎月モニタリングしつつ、経営者の方から金融機関に借り換え提案をするのがベストだと筆者は考えています。

なお、「資金繰り表の作成方法」について詳しく知りたい方は、以下の記事が参考になりますので、必ずチェックしてください。

融資の主な借り換え4つの方法

融資の借り換え先には、主に以下4つの金融機関があります。

- 金融機関1. 銀行・信用金庫

- 金融機関2. 日本政策金融公庫

- 金融機関3. 信用保証協会

- 金融機関4. ビジネスローン

借入状況によって最適な方法が異なるため、自分に合った選択肢を見つけましょう。

方法1. 銀行・信用金庫

融資の借り換えの中で最も一般的な金融機関は、銀行および信用金庫です。銀行や信用金庫で借り換えを行う場合は、主に以下の2パターンがあります。

- パターン1. 同一の銀行・信用金庫での借り換え

- パターン2. 他行への借り換え

それぞれの方法や特徴について詳しく紹介します。

なお、「地方銀行の融資」や「信用金庫の融資」について詳しく知りたい方は、以下の記事が参考になりますので、必ずチェックしてください。

同一銀行・信用金庫の借り換え

同一の銀行・信用金庫での借り換えは、現在融資を受けている金融機関を変更せずに、新たな条件で借り直す手続きを指します。同一の銀行・信用金庫から借り直すことで、その金融機関と良好な関係性を保ちつつ、今よりも有利な条件で資金繰りの改善をすることが期待できます。

例えば、A銀行から1,000万円の融資を受けている場合は、新たな条件やプランで1,000万円を借り直します。新たに借りた1,000万円を元手に、以前契約した借入分を返済した後に、借り換えた契約の借入分を返済するプランです。

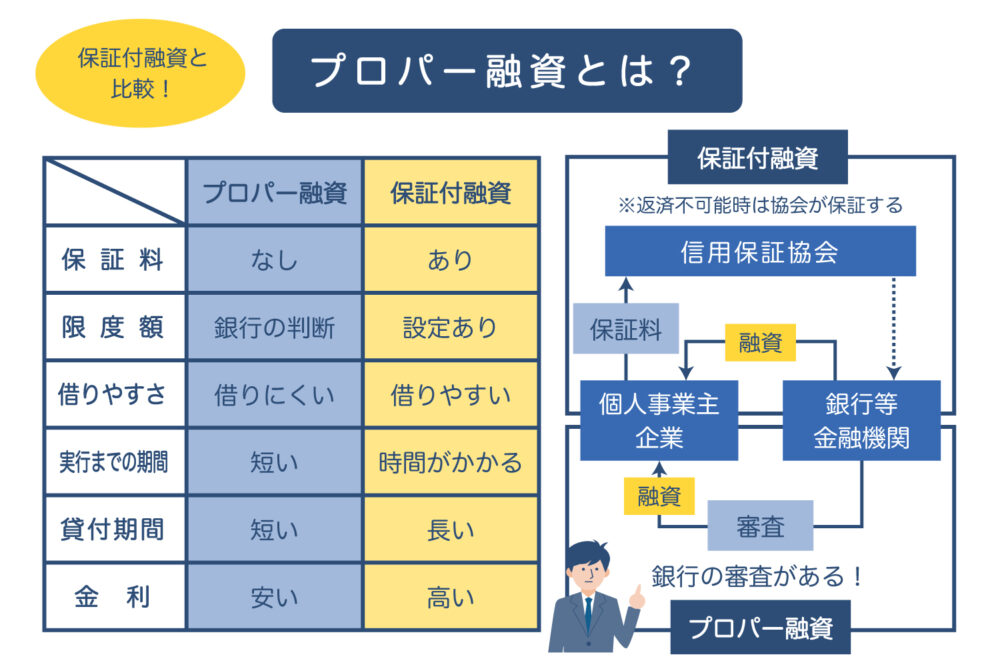

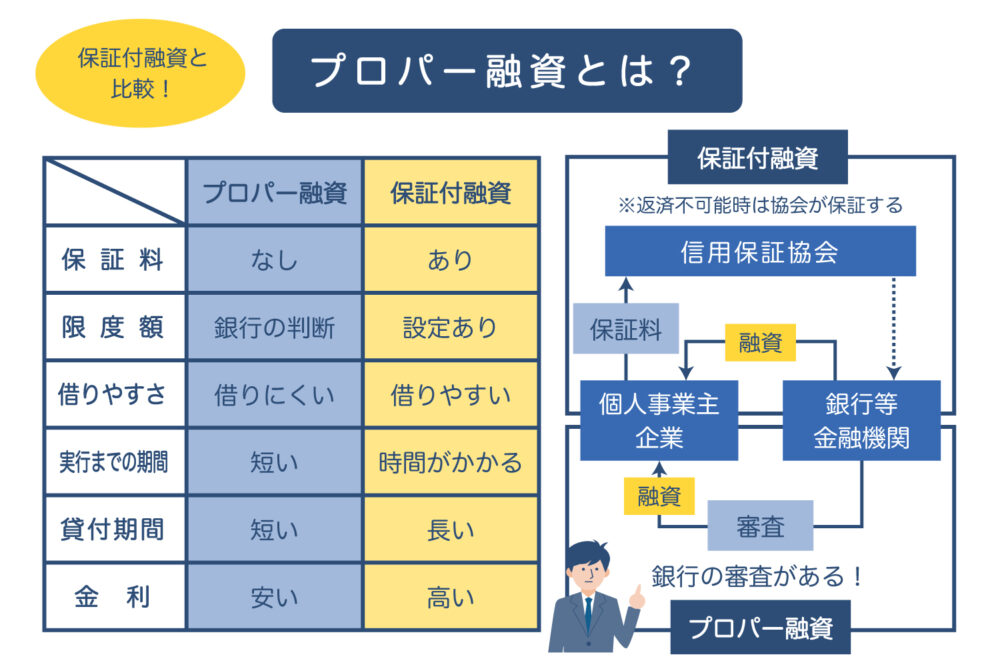

また、信用保証協会付融資からプロパー融資に切り替わるパターンなどもあります。プロパー融資は信用保証協会を経由せずに金融機関と直接契約を結んで行われる融資であるため、審査は厳しいですが、そのぶん審査が通った際は、「経営者保証」や「担保」が外れたり、会社の信用力が高いと判断されやすくなります。これにより、他の銀行からのより好条件の融資の呼び水になったり、融資交渉がしやすくなったりする副次的な効果もあります。

なお、「プロパー融資の難易度や審査条件」について詳しく知りたい方は、以下の記事が参考になりますので必ずチェックしておきましょう。

ちなみに、融資の借り換えをする場合は、この「同一の銀行・信用金庫での借り換え」が筆者の1番おすすめする方法です。

他行への借り換え

他銀行・信用金庫への借り換えは、現在取引している金融機関よりも関係性を深めたい金融機関がある場合や、複数の銀行・信用金庫からの借入れを一本化したい場合に効果的です。また、ビジネスローン・カードローンから金融機関、信用金庫・信用組合から地方銀行・都市銀行などのように、低金利で借り換えられる可能性もあります。

たとえば、A銀行に1,000万円、B銀行に700万円、C信用金庫銀行に300万円と複数の金融機関から借入がある場合は、D銀行から2,000万円の借り換え融資を受け、新たに借りた2,000万円を活用してA銀行・B銀行・C銀行の2,000万円を返済するパターンなどがあります。

この場合、D銀行との関係性は深まる一方で、既存のA銀行・B銀行・C信用金庫からは嫌われる行為となるため、他行で借り換えを行う際には、既存金融機関との関係性などを考慮して、慎重に検討するのが良いでしょう。

方法2. 日本政策金融公庫

日本政策金融公庫には、日本政策金融公庫から借入をしている経営者が利用できる「公庫融資借換特例制度」があります。ただしこの制度は、銀行や信用金庫など、民間金融機関からの借入は対象外とされています。

日本政策金融公庫で借り換える際は、以下の点に注意しましょう。

◆「日本政策金融公庫の借り換え」の注意点

- 借り換え利用ができる融資制度は限定的

- 借り換えと同時に新規融資を借りる必要がある

(返済する金額と同額のみの融資は原則できない) - 借り換えしても、新規融資と返済に充当する融資の2つにわかれる(一本化は原則できない)

- 今までの融資の返済に充当される部分の金利は、返済前の融資の金利が適用される

- 返済する融資の残りの期間よりも短い期間となる借り換えはできない

上記には該当しない「新型コロナウイルス感染症特別貸付(コロナ融資・ゼロゼロ融資)」の場合は、既存融資の借り換えだけでも対応可能です。(参考:【中小企業事業】新型コロナウイルス感染症特別貸付に関するQ&A)

資金繰りが苦しいと感じている経営者で、すでに「公庫融資借換特例制度」を利用している場合は、利用する価値があるでしょう。

なお、「日本政策金融公庫の融資の攻略法」について詳しく知りたい方は、以下の記事が参考になりますので、必ずチェックしてください。

方法3. 信用保証協会

信用保証協会の保証付融資を利用中の場合は、「借換保証制度」が利用できます。「借換保証制度」とは、現在借り入れている保証付融資を、新しい保証付融資に借り換えられる制度のことです。

新しい保証付融資の借り換えで融資を一本化すると、月々の返済負担の軽減や返済期間の延長が実現できます。

ただし、信用保証協会の保証付融資は、プロパー融資から信用保証付融資のような借り換えに対応していません。また借り換えられる保証制度と借り換えられない保証制度が混在しているため、詳しい内容はお近くの信用保証協会に連絡・相談することがおすすめです。

なお、「信用保証協会の融資審査のコツ」について詳しく知りたい方は、以下の記事が参考になりますので、必ずチェックしてください。

方法4. ビジネスローン

「なるべく早く、毎月の返済額を減らしたい」と希望する方は、ビジネスローンの利用も検討できます。ビジネスローンとは、融資・貸付業務だけを専門とする金融機関が提供する事業用の融資商品のことです。

ビジネスローンを利用する主なメリットは、以下のとおりです。

◆ビジネスローンを利用する主なメリット

- 審査が比較的緩やか

- 審査が早い

- 振込も早い

- 提出書類が少なめ

- 担保・保証人は不要

ただし、銀行・信用金庫の融資と比べて金利は若干高めに設定されており、融資の限度額も少額(〜2,000万円が目安)に設定されています。

手続きの素早さだけを見てビジネスローンで借り換えをすると、現在の融資よりも金利が高くなるリスクがあるため、事前に資金計画を立てた上で慎重に検討しましょう。

なお、「即日で資金調達できるビジネスローン」について詳しく知りたい方は、以下の記事が参考になりますので、必ずチェックしてください。

融資の借り換えをする4つのメリット

融資の借り換えは、毎月の返済が苦しいと感じている中小・中堅企業にとって、以下4つのメリットがあります。

- メリット1. 月々の返済額が減る(資金繰りが楽になる)

- メリット2. 追加融資が期待できる

- メリット3. 借入の管理が軽減される

- メリット4. 金利が下がる(可能性がある)

それぞれのメリットについて、詳しく解説します。

なお、「資金調達で融資を一本化するメリット・デメリット」について詳しく知りたい方は、以下の記事が参考になりますので、必ずチェックしてください。

メリット1:月々の返済が減る(資金繰りが楽になる)

融資の借り換えのもっとも大きなメリットが、月々の返済額が減って、資金繰りが楽になることです。資金繰りが改善することで、財務・経営に余裕が生まれ、それによって経営者の精神的な安定にもつながります。

各金融機関から無戦略に借入をすると借入本数が増え、毎月の返済額が飛躍的に大きくなっていきます。その結果、毎月の返済額が増えていき資金繰りが苦しくなります。融資の借り換えをすることで、同じ借入額でも毎月の返済額が少なくなり資金繰りが改善されます。また現在の融資よりも低金利で借り換えられることもあるため、その点もメリットです。

筆者の経験上、1つの金融機関から何本も融資を受けてしまい、月々の返済額が膨らんでいる事業者をよく見かけます。新たな借入をするよりも借入本数を一本化すると、資金繰りを改善できる効果があると筆者は現場で感じています。

メリット2:追加の融資が期待できる

融資の借り換えで、追加の融資が受けられる可能性もあります。

特に、今借りている金融機関以外から融資の借り換え提案してきた場合、その金融機関としては、他の金融機関からの融資を一気に奪い取れるチャンスのため、プラスアルファの融資提案をしてもらえる可能性があるのです。

追加融資も視野に入れている場合は、積極的に融資の借り換えを活用しましょう。

メリット3:借入の管理の負担が軽減される

複数の金融機関から借入している状態を、借り換えで融資の一本化することで、返済管理が軽減されます。

借入先が5つ以上など複数にわたっていると、「どの口座にいくら入金しておけば良いか」「どの銀行に毎月いくら返済しているのか」なども分からなくなり、最悪のケース、返済日を忘れて返済日に資金が用意できない危険性も発生します。また、返済日が複数に及んでいることで、管理が煩雑化しているケースも、筆者は現場で感じています。

期日通りに返済ができず滞納や延滞を繰り返してしまうと、今後の融資審査に悪い影響が出てしまいます。

融資の借り換えで返済先を一本化することで、管理負担を軽減し、返済事故を減らすことにもつながります。

メリット4:金利が下がる

現在融資を受けている借入先よりも低金利で借り換えられると、毎月の利息負担を減らせる効果が期待できます。

一般的に事業融資は、以下のように上から順番に低金利になる可能性が高いです。

◆事業融資の金利が低い金融機関の順番

- 都市銀行(0.5~2%)

- 地方銀行(1~2%)

- 信用金庫・信用組合(1.5~3%)

- 日本政策金融公庫(2~3%)

- ビジネスローン・カードローン(5~15%)

例えば、現在ビジネスローンやカードローンで借入がある場合、信用金庫や信用組合に借り換えをすると、金利を下げることができるでしょう。

ただし、金利を下げることだけを目的に借り換えをするのは、止めておきましょう。

融資の借り換えの大きなメリットは、毎月の返済額を減らすことで資金繰りを改善することです。そのため、借り換えの結果、万が一、金利が上がったとしても、借り換えによる資金繰り改善効果が見込めるなら、金利を捨ててでも借り換えをすべきだと、筆者は考えています。

「中小企業の融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、戦略的な融資の借り換えを徹底的にサポートします。

また融資の借り換えはもちろん、その他の資金調達方法に関するアドバイスや手続きの代行を成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「融資の借り換え」を成功させるなら/

※【毎日 限定5名まで!!】

融資の借り換えをする2つのデメリット

融資の借り換えには、以下のようなデメリットも存在します。

- デメリット1. 融資を受けていた金融機関との関係性は悪くなる

- デメリット2. その後の交渉がしづらくなる

それぞれのデメリットについて詳しく解説します。

デメリット1:融資を受けていた金融機関との関係性は悪くなる

仮に、新規の金融機関からの融資の借り換え提案に乗った場合には、既存で融資を受けている金融機関と取引終了を意味するため、その既存の金融機関との関係性が悪くなるリスクがあります。

とくに以前からメインで信頼関係を築いてきた金融機関の場合は「裏切り行為」と見なされて、今後の追加融資や再取引を断られるケースも十分にありえます。

そのため、既存の金融機関と今後も長期的な関係性を築きたい際は、新規の金融機関への借り換えスイッチには慎重になった方が良いでしょう。

デメリット2:その後の交渉がしづらくなる

融資の借り換えを1つの金融機関にまとめると、借り換え後に他の金融機関とのパイプがなくなるため、融資条件の交渉がしづらくなります。

なぜなら、付き合う金融機関の数が減ることで、他の金融機関と融資条件を競わせる機会がなくなり、「高い金利」「経営者保証あり」「担保設定あり」の提案をされる可能性が上がると、筆者は現場で感じています。そのため、多数の金融機関とすでに付き合いがある場合は、長く付き合いたい金融機関を借り換え先から外すなどの工夫が必要です。

ただし、どの金融機関で借り換えを実行するかまたは残すべきかは状況によって異なるため、判断が難しいです。どこの金融機関で借り換えをするか判断がつかない場合は、融資に詳しいコンサルタントに相談することをおすすめします。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「最適な借り換え先」を知りたいなら/

※【毎日 限定5名まで!!】

融資の借り換え審査で見られるポイント

融資の借り換え審査で見られる主なポイントは、以下のとおりです。

◆融資の借り換え審査で見られる主なポイント

- 財務状況の健全性

- 返済能力

- 現在の借入状況 等

借り換えを検討している利用者は、「現在よりも良い条件で借り換えたい」「金利を下げて返済負担」を減らしたいと考えている場合が多いです。そのため、普段から財務状況を健全に保ったり期日までに返済をしたりして、信頼の置ける利用者だと認識される必要があります。

審査が甘い借り換えローンはある?

結論から申し上げると、審査が甘い借り換えローンは存在しません。審査が甘い借り換えローンが存在しない理由は、金融機関が貸金業法や銀行法により適切な審査を実施することが義務付けられているからです。

金融機関によって独自の審査基準を設けており「審査が優しい」と感じるケースもありますが、それでも各業者の審査基準をクリアする必要があります。

また過去に滞納や延滞をした場合や信用情報に傷がついている場合は、どの金融機関でも共通して審査に通るのは難しいです。万が一「審査なし」「審査が甘い」といった文言を見かけた場合は、違法業者を疑いましょう。

借り換えに適切なタイミング

借り換えを検討するのに適しているタイミングは、以下のとおりです。

◆借り換えに適切なタイミング

- 毎月の返済が苦しいと感じている

- 借入が5つ以上と複数に及んでいる

- 現在の融資の金利が高く設定されている

資金繰りが可視化されている状態でキャッシュフローが厳しくなっていると感じたときは、借り換えを行うのに最適なタイミングです。また借入先が3社など複数の金融機関から借りており、管理が難しく返済が苦しいと感じた際も検討する余地があります。

上記以外にも借入先の条件が良好な際や低金利に設定されている際は、借り換え効果が期待できるでしょう。

融資の借り換えを成功させる4つのポイント

融資の借り換えを成功させるためには、いくつかのポイントを押さえておく必要があります。審査に通る確率が上がるポイントは、以下の4つです。

- ポイント1. 返済実績を作る

- ポイント2. 財務状況の健全性を示す

- ポイント3. 税金・社会保険を滞納しない

- ポイント4. 融資の借り換えに強い専門家に相談する

それぞれのポイントについて、詳しく解説します。

ポイント1. 返済実績をつくる

融資の借り換えは、返済実績を積み上げることで成功確率がグッと上がります。

返済実績は、金融機関からの信用残高となります。金融機関からの信用を高めるために、返済日には必ず返済すること、また、財務状況や業績を常に良好な状態にしておくことが重要です。

返済実績を積み上げて、金融機関からの信頼を勝ち取っていきましょう。

ポイント2. 財務状況の健全性を示す

融資の借り換えには、財務の健全性も重要です。

金融機関は財務状況が安定していない会社への融資には消極的であり、経営悪化が懸念されると審査に落ちる可能性が一気に上がります。それは、万が一貸し倒れが発生するとお金が回収できず、金融機関の利益が損なわれる危険性が高いからです。

金融機関から信頼される会社になるには、売上・利益を伸ばし、手元の現預金や利益剰余金を潤沢にして財務を安定させる必要があります。

融資の借り換えを無事に成功させるためにも、日頃から財務状況の健全性を保って経営しましょう。

ポイント3. 税金・社会保険を滞納しない

家賃や税金、社会保険などを滞納しないことも、融資の借り換えには大切なことです。

最低限の支払いもできていないと、「財務管理能力が欠如している」と見なされるリスクがあり、審査に通る確率は一気に下がります。また代表者の信用情報の履歴に問題がある場合も、借換えは難しくなるため注意が必要です。

融資の借り換え審査に通過しやすくするためにも、税金や社会保険の滞納は避けましょう。

ポイント4. 融資の借り換えに強い専門家に相談する

融資の借り換えを成功させるためには、融資の借り換えに精通した専門家に相談することも有効な手段です。

専門家は多くの方の融資の借り換えのノウハウや経験、実績があります。また、借り換え手続きは状況によっても最適な金融機関や手法が異なるため、専門家でないと失敗する確率も高まります。

借り換え時の不明点や不安を取り除くためにも、信頼できる融資の専門家に相談しましょう。

「中小企業の融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、戦略的な融資の借り換えを徹底的にサポートします。

また融資の借り換えはもちろん、その他の資金調達方法に関するアドバイスや手続きの代行を成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「融資の借り換え先」に不安を感じているなら/

※【毎日 限定5名まで!!】

ポイントを理解し、融資の借り換えを上手に活用しよう!

融資の借り換えは銀行や信用金庫・日本政策金融公庫・信用保証協会・ビジネスローンなどで活用でき、月々の返済負担の軽減による、資金繰りの改善が期待できます。また、借り換えを活用することで追加融資が受けやすくなったり、返済の管理負担が減る恩恵も受けられます。

筆者が考える融資の借り換えをおすすめする経営者は以下の通りです。

◆「融資の借り換え」をおすすめな会社

- 毎月の返済が苦しいと感じている

- 借入が5本以上と複数に及んでいる

- 現在の融資の金利が高く設定されている

また、借り換えのポイントは以下4点です。

◆融資の借り換えを成功させる4つのポイント

- ポイント1. 返済実績を作る

- ポイント2. 財務状況の健全性を示す

- ポイント3. 税金・社会保険を滞納しない

- ポイント4. 融資の借り換えに強い専門家に相談する

本記事で紹介したポイントを把握して、あなたも上手な融資の借り換えを実現してください。

なお、融資の借り換えに不安を感じている方は、成果報酬型の融資コンサルティングサービスの「中小企業の融資代行プロ」にお気軽にご相談(無料)ください。

「中小企業の融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、戦略的な融資の借り換えを徹底的にサポートします。

また融資の借り換えはもちろん、その他の資金調達方法に関するアドバイスや手続きの代行を成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「融資の借り換え」を成功させるなら/

※【毎日 限定5名まで!!】