銀行融資以外の資金調達方法を探している方は、こんなお悩み・疑問をお持ちなのではないでしょうか?

中小企業の経営者A

中小企業の経営者A銀行融資の申込みをしたが、審査で落ちてしまった…。

先期・先々期と赤字で、銀行融資が難しい。融資以外の資金調達で乗り切りたいけど、「融資」以外が思い浮かばない…。

銀行融資は金利も安く、余裕を持った返済ができるため、多くの経営者が銀行融資を活用しています。しかし、「起業後すぐの会社」や、「業績が思わしくない会社」が銀行融資を受けるのは簡単ではありません。そのため、銀行融資が厳しい場合は、銀行融資以外の資金調達を検討せざるをえません。

結論、銀行融資以外に検討ができる資金調達方法は、以下8つに集約されます。

- 方法1. 公的融資

- 方法2. ビジネスローン

- 方法3. 資産の売却

- 方法4. エンジェル投資家

- 方法5. ベンチャーキャピタル

- 方法6. クラウドファンディング

- 方法7. ファクタリング

- 方法8. 補助金・助成金

上記8つであれば、銀行融資が厳しい会社であっても資金調達の可能性が広がるでしょう。

筆者は「融資代行プロ」という成果報酬型1%~の融資代行コンサルサービスを提供しており、これまでに多くの経営者の融資・資金調達支援を行ってまいりました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、そんな筆者の経験をもとに、以下の容を丁寧に解説していきます。融資の現場で培ったリアルで濃い内容なので「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 銀行融資以外の「8つの資金調達方法」

- 銀行融資以外の方法の「4つのリスク」

- 銀行融資が受けられない「3つの理由」

本記記事を読むことで、適切なリスクを取って銀行融資以外の手段で資金調達ができるようになるでしょう。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\融資のプロが、初回無料でコンサル/

※【毎日 限定5名まで】

銀行融資以外の「8つの資金調達方法」

銀行融資以外の代表的な資金調達方法は、以下8つです。

- 方法1. 公的融資

- 方法2. ビジネスローン

- 方法3. 資産の売却

- 方法4. エンジェル投資家

- 方法5. ベンチャーキャピタル

- 方法6. クラウドファンディング

- 方法7. ファクタリング

- 方法8. 補助金・助成金

銀行融資以外の資金調達方法を知ることで、自社の現状にあった資金調達方法を的確に判断することができます。それでは、それぞれの資金調達方法について、メリット・デメリットも踏まえて解説をしていきます。

方法1. 公的融資

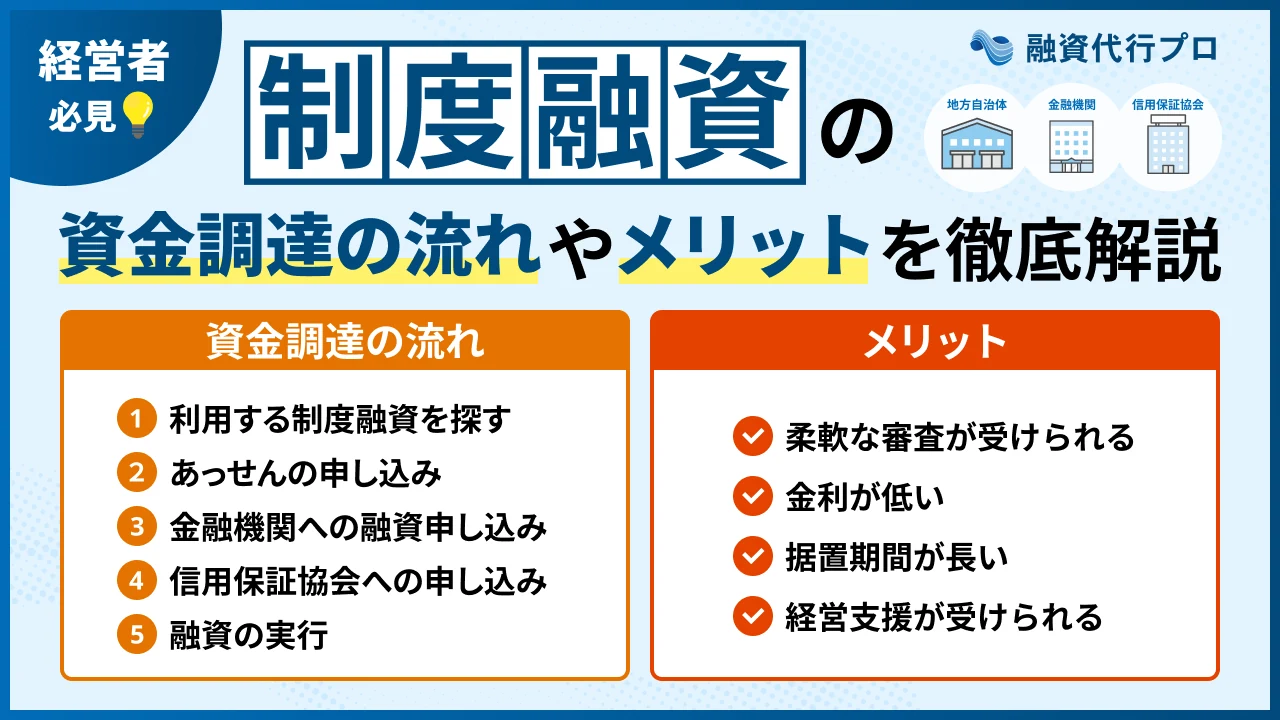

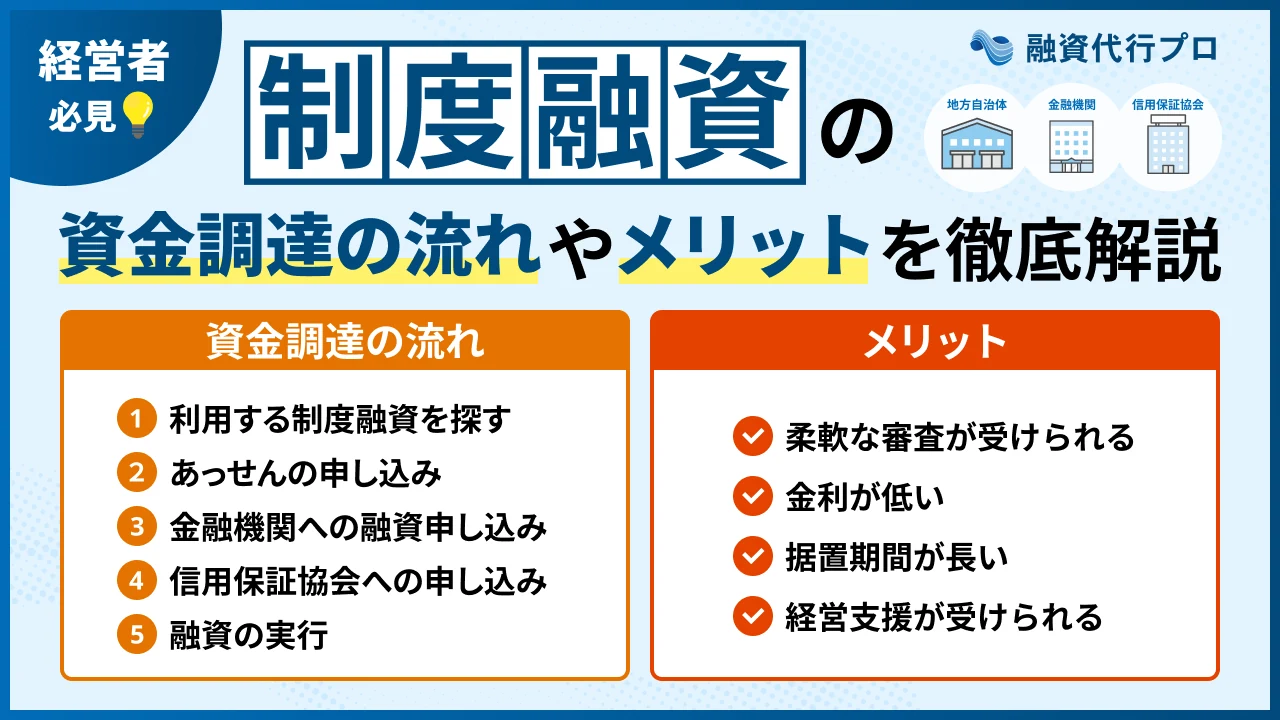

もし銀行融資が受けられなかったとしても、公的な融資なら資金調達に成功できる可能性があります。公的な融資とは、国・地方自治体が地元の中小企業を支援するために用意している融資のことです。

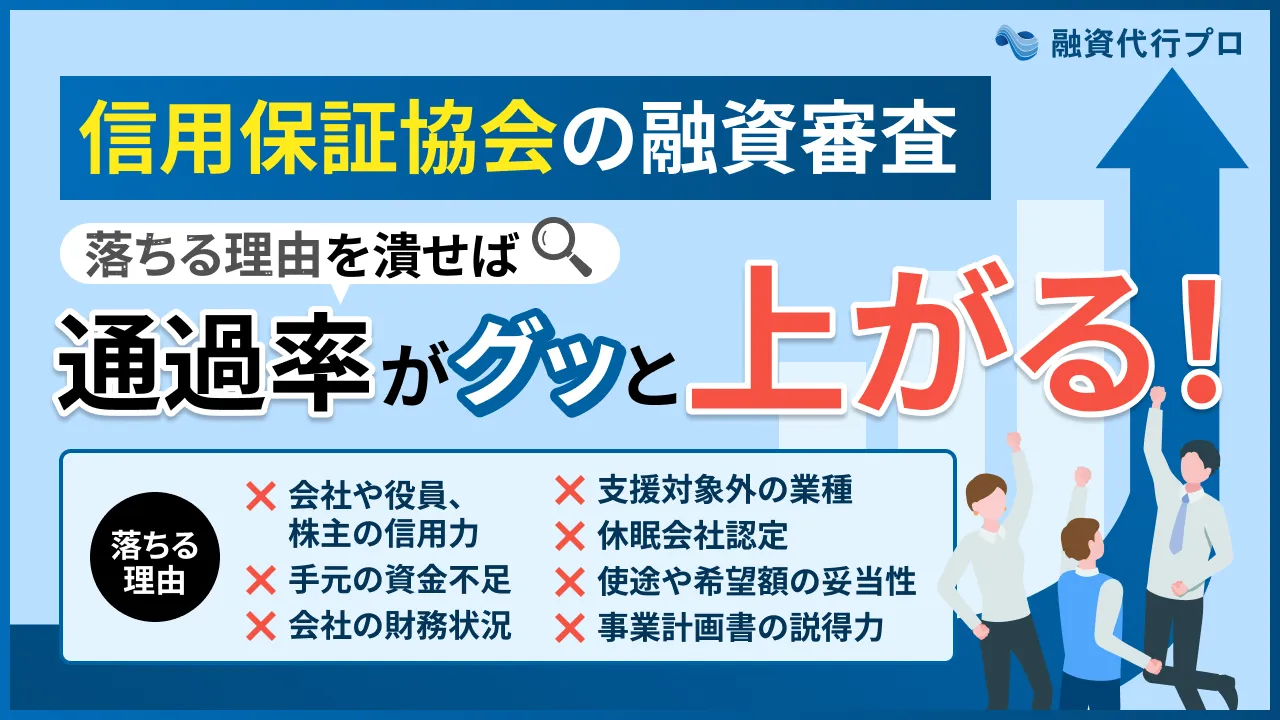

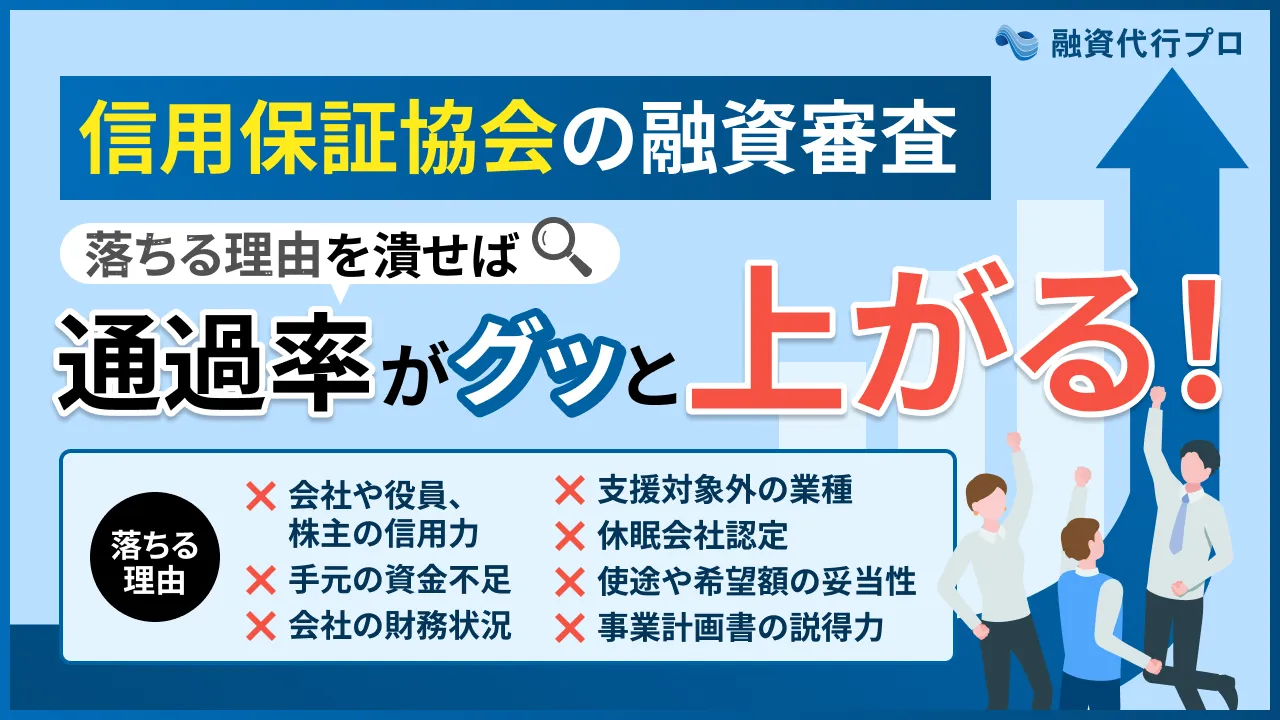

有名なものとしては「制度融資」が挙げられますが、広い意味では「日本政策金融公庫の融資」や「信用保証協会の保証付き融資」なども挙げられます。いずれも民間の銀行融資が難しい、資金力や信用力の低い中小企業の心強い味方です。

銀行と比べると比較的審査が通りやすく、かつ金利も安いという大きなメリットがあります。資金調達に苦労している経営者を支援するための融資制度のため、自分の地域の「制度融資」から調べてみるとよいでしょう。

なお、「制度融資」「日本政策金融公庫の融資」「保証協会の融資」についてもっと詳しく知りたい方は、以下の記事が参考になりますので必ずチェックしておきましょう。

方法2. ビジネスローン

上記の公的融資でも資金調達が厳しいなら、ビジネスローンでの資金調達を検討しましょう。ビジネスローンを提供しているのは、主に「ネットバンク」や「ノンバンク」です。

ビジネスローンのメリット

- 審査が柔軟(厳しくない)

- 審査結果が早く、最短即日で資金調達できる

- 赤字決済、債務超過、税金・社保の滞納中でもOKなケースが多い

ビジネスローンのメリットは、何といっても借りやすさと、融資スピードです。また、会社の財務状況が悪くても借りられるのもメリットでしょう。

ビジネスローンのデメリット

- 金利が少し高め

- 融資上限が1,000万円前後

デメリットは、若干高い金利(銀行:2〜3%前後、ビジネスローン:3〜15%前後)と、融資上限が少額(1000万円前後)という点でしょう。そのため、短期間での1000万円未満のつなぎ資金や、一時的な支払いなどに活用するのがよい調達手法です。

ビジネスローンで資金調達を検討したい方は、以下の記事が参考になるはずです。必ず確認しておきましょう。

方法3. 資産の売却

ビジネスローンも厳しい、もしくは、調達金額が足りない場合は、会社で保有している資産を売却して資金調達してみましょう。資産とは例えば、「不動産」や「在庫」などが挙げられます。不動産、在庫を売却すれば、まとまった資金をスグに手にすることができます。

資産の売却の大きなメリットは、会社の経営状態にかかわらず売却できれば資金獲得が可能である点です。

金融機関からの融資は、会社の経営状態が審査され返済能力の有無が判定されます。しかし資産の売却は、会社が赤字決済であっても問題なく進められるためメリットの大きな方法といえます。

加えて不動産を売却してしまえば、不動産価格の下落による損失を防ぐこともできます。資産を売却することで資金調達が行え、かつリスクを低減できるよい方法といえるでしょう。

また、不動産を担保として資金調達をする「不動産担保ローン」という手法も存在します。もし「おすすめの不動産担保ローンを比較」したい方は、以下の記事が参考になるので、チェックしておきましょう。

方法4. エンジェル投資家

「エンジェル投資家」に、資金調達の相談することも有効です。豊富な資金を持つ個人投資家が、個人的に魅力を感じる企業に数百万円から数千万円を提供するという資金調達方法です。

融資ではないため、返済する必要がないというのが非常に大きなメリットといえるでしょう。時間がかかる審査も必要なく、短い期間での資金調達が可能です。

ただし、エンジェル投資家によっては経営方針に口を出してくる場合もあります。経営の独立性が失われてしまう可能性もあるため、注意しましょう。

方法5. ベンチャーキャピタル

「自分の会社は、将来性も成長性もある」と強い確信があるなら、「ベンチャーキャピタル」の出資を募る方法も選択肢になります。

ベンチャーキャピタルとは、未上場の企業に多額の出資をして、その企業が上場したときに大きな利益を上げることを目指す投資方法です。エンジェル投資家よりも多額の資金を提供してもらえる可能性があります。

もしベンチャーキャピタルからの出資を受けることができれば、事業内容やビジネスモデルが高い評価を受けていることをアピールでき、さらなる資金調達も容易になるでしょう。

ベンチャーキャピタルが企業活動にアドバイスしてくれるので、経営者が気づかなかった経営改善策やノウハウを得られる可能性もあります。一方で、経営に強く干渉してくるベンチャーキャピタルもあります。自由な経営が行えなくなると感じる経営者がいることも事実です。

加えてベンチャーキャピタルから出資してもらうためには、事業内容だけでなく他の企業と明確に差別化できる特徴、経営者の人柄や経営スキルなどさまざまな条件をクリアする必要があります。

方法6. クラウドファンディング

一昔前から、個人・法人が資金調達に活用し始めたのが「クラウドファンディング」です。クラウドファンディングでは、インターネットやSNSを通して不特定多数の個人から資金を募る方法が取られています。

たとえば、ある商品を開発するための資金を調達するとします。クラウドファンディングを行うと、その商品に魅力を感じる多くの個人がその企業や商品に投資するのです。

クラウドファンディングにはいくつか種類があり、それぞれ支援者へのリターンも異なります。代表的な支援者へのリターンは以下の通りです。

◆ 代表的なクラウドファンディングのリターン

- 資金支援をした見返りに、完成商品を無料で受け取る

- 提供資金に利息が付いて返済される

- その会社の株式を受け取れる

個人投資家に人気のある方法であるとともに、企業側も審査が不要で簡単に資金調達できる可能性があります。また、商品やサービスに魅力がなかったり、多くの人の共感を得られなかったりすれば資金が集まらない恐れもあります。

方法7. ファクタリング

銀行融資以外の資金調達方法として、近年注目を集めているのが「ファクタリング」です。ファクタリングは、企業の「売掛債権」を用いた資金調達方法です。

通常企業が顧客に商品やサービスを提供した場合、代金の支払いは一般的に30〜60日後となります。企業は、代金を受け取る権利である「売掛債権」をファクタリング会社に売却することで資金調達が可能です。ファクタリング会社を利用すれば、最短即日で資金調達ができます。

さらに、資金調達したい企業とファクタリング会社だけが関与する2社間ファクタリングであれば、取引先に資金繰りについて知られる心配もありません。

ただし、2社間ファクタリングは手数料が高いため注意しましょう。また、取引先を含めた3社間ファクタリングを利用する際は、取引先に不安を与える可能性があるため、配慮が必要です。

なお、筆者がおすすめする即日入金のファクタリングサービスについては、以下の記事が参考になるので、気になる方はチェックしてください。

参考:ファクタリング会社おすすめ比較15選!タイプ別の選び方やメリット|ファクログマガジン

方法8. 補助金・助成金

国や自治体からの「補助金・助成金」も検討できる資金調達方法です。補助金・助成金は、国・自治体が中小企業やある特定分野を支援するために用意している資金調達方法です。

条件を満たせば必ずもらえる助成金と、審査で選ばれると調達できる補助金とがありますが、返済の必要がないという点で非常に魅力的な資金調達方法といえるでしょう。中小企業の経営者や条件に該当する事業を展開している方は、ぜひ検討しましょう。

ただし、「先払い」である点から、給付まではかなり時間がかかります。そのため、先払いできるだけの資金余力が求められる資金調達方法のため、少し難易度が高いと言えます。

銀行融資以外の資金調達の「4つのリスク」

銀行融資以外の資金調達方法には、当然ながらリスクが存在ます。主なリスクは以下4点です。

◆銀行融資以外の資金調達方法の4つのリスク

- リスク1. 高い金利・手数料

- リスク2. 経営の自由がなくなる

- リスク3. 取引先や社員に不安を与える

- リスク4. 銀行融資が受けづらくなる

思わぬトラブルにならないよう、それぞれのリスクについて詳しくみていきましょう。

リスク1. 高い金利・手数料

銀行融資は、低金利で資金調達ができることが魅力です。

一方で、ノンバンクが提供する「ビジネスローン」や「不動産担保ローン」、「ファクタリング」などの資金調達方法は、銀行よりも高い金利・手数料が設定されています。金利・手数料が高くなると、当然ながら手元から出ていくお金が増えますので、その結果、さらに資金繰りを悪化させる原因にもなるのです。

やむを得ず、高い金利・手数料で資金調達する場合は、事前に緻密な返済プランを計画し、1年以内に解消できる見立てが立ってから活用することが重要です。

リスク2. 経営の自由がなくなる

「エンジェル投資家」や「ベンチャーキャピタル」などへ、株式を割り当てて資金調達をする場合、経営の自由がなくなるリスクがあります。

株主は通常、投資した法人の業績・株価が伸びることに期待をして投資をします。そのため、経営方針や事業方針に意見をしてくる可能性が高まります。例えば、株主の多数が経営方針に反対したり、大口の個人投資家が事業内容に異議を唱えたりすれば、経営者はそれに従わざるを得ません。

他者から資金調達すると業績を伸ばす責任が生じ、自由な経営ができなくなる恐れがあることを覚えておきましょう。

リスク3. 取引先や社員に不安を与える

銀行融資を利用していても、通常は「取引先」「従業員」を含めて、ほとんどの人は会社の経営に不安を覚えることはありません。なぜなら大企業を含め、ほとんどの法人は銀行融資を受けて、企業活動をしているからです。

しかし、ノンバンクやファクタリング、クラウドファンディングを利用していることが取引先や社員に知られると、不安を感じさせる原因にもなりえます。「銀行融資も受けられないほど、経営は危ないのか?」と考えるためです。

取引先からすれば、経営が危うい企業との取引はリスクが高いと思うでしょう。そうなると、もっと経営が安定していて、商品やサービスを滞りなく販売してくれる企業と取引を切り替えてしまうかもしれません。

また、従業員に与える影響も無視できません。会社の経営を危ぶむ社員が増えれば、退職が相次ぐ可能性もあります。

リスク4. 銀行融資が受けづらくなる

ノンバンク系のサービスを利用して資金調達をすると、それ以降、銀行からの融資が引き出しづらくなります。

ノンバンクとは?

預金ができない(機能がない)金融機関のこと。つまり預金はできず、融資だけをやっている金融機関をノンバンクと呼びます。ノンバンクは「怪しい会社」と感じる方もいますが、銀行とノンバンクは役割の違いなだけであって、全く怪しい会社ではありません。

さらに、ノンバンクは「貸金業法」に沿って運営している金融機関であり、「銀行法」に沿って運営される銀行とは法律においても違いがあります。

ノンバンクは「ビジネスローン」「消費者金融」「信販」「リース」「不動産専門ローン」「ファクタリング」など、多くの種類があります。

なぜなら、万が一、あなたの会社の業績が悪化して、返済を待って欲しい(リスケ)と打診した時に、「銀行同士は調整しあってリスケ対応してくれるが、ノンバンク系は一切調整をしてくれない。」というケースが多発します。

銀行は金融円滑化法の対象に入っているので、返済猶予(リスケ)への対応に柔軟なのに対して、ノンバンクは金融円滑化法の対象ではないことに起因しています。そのため、銀行に不利になるノンバンク系サービスを利用している会社に対して、銀行は安易に融資を行わない傾向があります。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\融資のプロが、初回無料でコンサル/

※【毎日 限定5名まで】

銀行融資が受けられない「3つの理由」

銀行融資が受けられない理由は、以下の3つに集約されます。

◆ 銀行融資が受けられない「3つの理由」

- 理由1. 資金使途・返済財源が明確でない

- 理由2. 複数の金融機関からすでに融資を受けている

- 理由3. 税金・公共料金を滞納している

なお、銀行の融資審査について完全にマスターしたい方は、以下の記事が参考になるので必ずチェックしておいてください。

それでは、それぞれ詳しくみていきましょう。

理由1. 資金使途・返済財源が明確でない

銀行に融資を申し込む際、必ず尋ねられるのが「資金を何に使うか」と「返済できるのか」という点です。

銀行側は融資を回収しなければならないので、資金が会社の業績を伸ばすために用いられるのか、無駄に使われないか、きちんと返済される見込みはあるのかを重視します。

銀行との面談で、資金を何に用いるのかを明確に説明できなかったり、融資してほしい金額があいまいだったりすると銀行は不安を覚えて融資してくれないでしょう。また、返済能力があることを証明できない場合も、融資は受けられません。

理由2. 複数の金融機関からすでに融資を受けている

銀行が融資を渋る別の理由は、他社からの借り入れです。借入先の金融機関が多ければ多いほど、貸し倒れのリスクは高まります。

他の銀行から融資を受けている場合もそうですが、消費者金融やビジネスローンなど金利の高い業者からの借り入れがあると、警戒されてしまうでしょう。他の銀行から融資を断られ、消費者金融やビジネスローンを利用しているのではないかと考えるためです。

理由3. 税金・社会保険を滞納している

見落としがちですが、税金や社会保険を滞納している法人に、銀行は融資をできません。銀行に融資を申し込もうと思っている場合には、まず滞納している税金や社会保険料を支払ってから申し込みをするようにしましょう。

銀行融資以外の資金調達方法で、会社の資金を潤沢にしよう!

銀行融資を受けられない企業であっても、以下8つの資金調達方法であれば資金を潤沢にすることが可能になります。

- 方法1. 公的融資

- 方法2. ビジネスローン

- 方法3. 資産の売却

- 方法4. エンジェル投資家

- 方法5. ベンチャーキャピタル

- 方法6. クラウドファンディング

- 方法7. ファクタリング

- 方法8. 補助金・助成金

自社の状況、業界の特性や取引先との関係性を考慮しつつ、今回の記事を参考にして適切な資金調達方法を選べるようにしておきましょう。

なお、まだ銀行にも相談していないが、「1人で融資に臨むのが不安…」そんな経営者の方は、融資の専門家(コンサルタント)の力を借りるのが有効です。右も左もわからぬ中で、闇雲に銀行融資に臨むのではなく、プロに並走してもらうことで、銀行融資の成功率はグッと上げることができます。

成果報酬型の融資コンサルサービスの「融資代行プロ」では、中小・中堅企業の経営者が抱える資金調達の負担を軽減するサービスを提供しています。初回のご相談は無料なので、まずは以下から無料の資金調達相談にお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\融資のプロ」が、初回無料でコンサル/

※【毎日 限定5名まで】

_20250924.png)