資金繰りに日々、頭を悩ませる経営者の方はこんな疑問や不安をお持ちではないでしょうか?

資金繰りの管理が必要だというけれど、具体的に何をすれば良いのかよく分からない…

資金繰りのためにキャッシュ・フロー計算書を作成している。現金の流れが確認できるから、これだけで問題ないのでは?

会社の資金は、人間に例えると「血液」に似ているといわれます。資金繰りが悪化は、経営に悪影響なだけでなく、最悪の場合、倒産(死)に追い込まれる可能性も高まります。

事業経営では、将来必要になる資金の動きを把握し、悪化する前に先手を打って対策を取れるように進めなければいけません。

そこで今回は、資金繰りのコンサルティングを本業とする筆者が、下記4点について詳しく解説していきます。

◆ この記事で解説していること

- 「資金繰り」は、そもそも何を意味するのか?

- 資金繰りが悪化する原因と改善方法

- 資金繰り表の作り方

- 資金調達の方法

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|中小企業の融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の法人〜売上80億の法人

1人法人〜個人事業主

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事で実現できること

- 資金繰りの意味を正しく理解し、適切な方法で管理できます。

- 資金繰り管理の方法が分かり、安心して経営をできるようになります。

- 資金繰りが悪化した際の対処法がわかり、倒産確率をグッと抑えることができます。

資金繰りの意味を理解し、正しく管理しましょう。

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】資金の不安がスッと消える/

※口だけじゃなく、しっかり並走いたします!

なお、資金繰りを含めた財務コンサルティングに強いコンサルティング会社を比較したい方は、下記の記事をご参考ください。

「資金繰り」とは、資金の出入りを管理し将来の資金の過不足を把握すること

資金繰りとは、キャッシュ(現金)の出入りを確認し、過不足がないよう管理する方法です。

とりわけ、資金の不足は企業経営に深刻な影響を与えるため、日頃から不足しないように管理しなければいけません。

なお、資金はあればあるほどよいというものではなく、過剰であれば有効に運用できていないもの、つまり、お金の運用がヘタクソだとも考えられます。

資金と資産の違い

資金繰りを管理するときは、資金と資産の違いをイメージしましょう。両者の違いは以下のとおりです

- 資金:必要な支払いに対して、すぐに利用できるもの。

例)現金、当座預金、普通預金、通知預金 - 資産:現金化が必要で、支払いのためにすぐには利用できないもの。

例)定期預金、貸付金、売掛金、不動産、機器設備

資金繰りの管理では、資産価値のあるものの把握ではなく、すぐに支払いに利用できるストックがどの程度あるか確認が必要です。

資金と利益の違い

なお、資金は利益と同じものでもありません。利益は帳簿上で管理するため、実際の現金とは誤差が生まれるケースが多いためです。

例えば、掛け売りで3,000万円の売上があっても、入金が60日後なら、その間、手元に現金はありません。入金された後、諸経費を引いて初めて資金として使える現金が発生します。

資金はあくまでも支払いにすぐに使える現金などを指し、企業の営業活動や消費(投資)活動により増えたり減ったりするものです。

資金繰りで重要な2つのポイント

資金繰りの管理として、キャッシュ・フロー計算書を確認しているなら、両者の目的の違いを理解する必要があります。

また、売上が多いなら資金繰りも問題ないかといえばそうではなく、「黒字倒産」の危機がある点にも注意が必要です。

ポイント1. 資金繰り管理とキャッシュ・フロー計算書の把握は異なる

現金の流れを把握する書類にキャッシュ・フロー計算書があります。

キャッシュ・フロー計算書とは

キャッシュ・フロー計算書とは、貸借対照表や損益計算書と違い、キャッシュ(現金)の流れを一会計期間で把握できる書類で、上場企業では作成が義務付けられています。

キャッシュの増減を把握できるものの、資金繰りの管理とは内容が異なるため注意しましょう。

キャッシュ・フロー計算書は、あくまでも過去の現金の流れを可視化し、経営状況の分析や改善、目標設定に役立てます。

資金繰りの管理とは

資金繰りの管理とは、現状から将来必要になるキャッシュの動きを把握し、資金繰りの悪化を未然に防ぐために行うものです。

そのため、「資金繰り表」という書類を使い、将来の“現金の予定”を可視化していく点が異なります。

もちろん、キャッシュ・フローも資金繰りも、どちらの管理も大切なことはいうまでもありませんが、両者の違いを理解した上で活用しましょう。

ポイント2. 黒字でも資金繰りの管理は必要

売上高が大きく、帳簿上黒字の状態であっても資金繰りの管理を怠ってはいけません。

例えば、現在の帳簿が黒字であったとしても、大規模な設備投資と、得意先の倒産による売掛金の回収遅延などが重なれば、資金繰りはすぐにでも悪化する可能性があるためです。

このように帳簿上は黒字に見えても、キャッシュが不足した結果倒産に至ることを「黒字倒産」といいます。また、資金の不足は「資金ショート」といいます。

企業は、資金繰りの管理を行っていれば、一時的に売上が減少しても持ちこたえます。しかし、資金繰りの管理を怠り、従業員の給与や、税金の支払いに必要なキャッシュが底を尽きれば、簡単に倒産することも起こりえます。

資金繰りが悪化する、主要な5つの原因

資金繰りの悪化を具体的に表すなら「3カ月以内に支払いに必要な資金が不足する」状態です。このような状態を認識しながら放置すれば、会社が倒産する恐れもあります。

また、資金繰りが悪化する要因には天変地異など、どうしようもないこともあれば、自社の管理により防げるものもあります。代表的な5つの原因を紹介します。

なお、その他の資金繰り悪化の原因について知りたい方は、下記の記事が参考になるはずです。ぜひご一読ください。

原因1. 赤字経営

事業の赤字は資金繰りが悪化する代表的な原因です。

特に、売上が継続して減少すると、固定費の負担が大きくなります。

人件費や家賃など固定費の多くは売上が減ったからといって、簡単に削減できるものではありません。

そのため、入る金額は減っているのに、出ていく金額が変わらなければいずれキャッシュ不足に陥ります。

経営悪化が原因と分かるときは、まずは事業の立て直しが必要です。

原因2. 支払いサイトのずれ

売掛金の回収が、買掛金の支払いよりも遅い場合も注意が必要です。

買掛金の支払いが30日サイト、売掛金の回収が90日サイトの場合、毎月の支払額が3,000万円だとして、9,000万円の入金が3カ月に1回しかなければ、2カ月間のブランクが生じます。

加えて、売上が急激に増加すると、買掛金の増加分に対して必要な運転資金が不足する事態となりかねません。

支払いサイトの長い得意先が多いようなら、回収期間の見直しも必要です。

原因3. 過剰在庫

在庫商品は販売して初めて売上となります。

また、需要よりも過剰な在庫を抱えれば維持コストがかかり、保管が長ければ商品の劣化にもつながります。

正規の値段で売れなければ値段を下げて売ることもできるものの、本来の利益は獲得できません。また、賞味期限や流行が過ぎた商品は破棄コストもかかってしまいます。

以上のように、やみくもに仕入を行えば、買掛金だけでなく、維持・処分コストも膨らみ資金繰りの悪化を招きます。商品仕入では適正在庫の把握や、生産計画に則って行いましょう。

原因4. 取引先の経営悪化や倒産

取引先の経営状況も自社の資金繰りに大きく影響します。

得意先の業績が悪化すれば、支払いに必要なキャッシュが不足し、売掛金の回収に時間がかかることも出てきます。

また、倒産した際には売上金の回収は事実上不可能となるため、貸し倒れ損失の計上など経理処理も必要です。

得意先の倒産や売掛金の回収困難は、これまでの営業努力が無駄になるだけでなく、事後処理にも多くの時間とコストがかかってしまいます。

そのため、日頃から取引先の経営状況を確認し与信管理を行うことが大切です。その上で、支払いサイト延長の申し入れなど気がかりな動きがあれば、取引規模の縮小なども必要でしょう。

原因5. 資金調達ができない

以上のように資金繰りが悪化しても、必要な分を滞りなく資金調達できれば、最悪の事態は防げます。

しかし、資金繰りが悪化したときに頼れる銀行がなかったり、どのような制度を利用すればよいか分からなかったりすれば、そのまま廃業する恐れもあります。

なお、銀行では赤字が続き、資金が底を尽きてから融資申請をしても断られるケースが多くあります。

銀行との付き合いを日頃から深めておく、資金繰りを管理し悪化する前に動けるようにするなど、有事があればすぐに動けるように備えましょう。

資金繰りが苦しいときの4つの対処方法

資金繰りが苦しいときは、現金化できる資産はないか確認したり、金融機関から融資を受けたりなど、まずは何かしらの方法で必要な資金を集めましょう。また、借入金の返済計画の見直しも手段の一つです。

対処法1. 資産を見直し資金(現金)化する

資金繰りが悪化したら、まずは貸借対照表の資産の部をチェックし、現金化できる資産がないか確認しましょう。

例えば、長期未回収の売掛金などがあれば、すぐにでも回収できないか確認します。

資産の中でも手形や小切手、株式、債権などの有価証券は容易に現金化できるため、保有の必要がなければ資金に変えましょう。これだけでも必要な資金がまかなえる可能性もあります。

土地や建物などの固定資産も営業活動に必要がなければ資金に変えることはできるものの、売却までに時間がかかるケースも多いため注意しましょう。

対処法2. 金融機関から融資を受ける

資金繰りが悪化した理由(疫病や災害など)によっては、有利な条件で融資を受けられる可能性があるため、事前に確認しましょう。

例えば、日本政策金融公庫の国民生活事業では、震災や感染症の影響による一時的な業績悪化に対して、低金利・無担保の融資制度を設けています。

なお、その他の資金調達方法は記事後半で紹介します。

[参考]日本政策金融公庫:災害等相談窓口

対処法3. 経費を削減する

経費を削減する際は、商品やサービスの質を落とさせないこと、従業員の士気を低下させないことに注意しなければいけません。

商品やサービスの質が下がれば、自社の信頼低下にもつながり、結果として売上に悪影響を与える可能性があるからです。

社員の出張を廃止し会議はリモートで行う、オフィスの賃料を見直す、外注できる業務は外注するなど、事業の運営に直接の影響が少ないものから削減していきましょう。

対処法4. 借入金の返済計画見直し

借入れをしている銀行に対して、返済額の減額や元金返済の猶予などの申し入れることをリスケジューリング(リスケ)といいます。申し込みを行うためには、経営改善計画書や資金繰り表などの作成も必要です。

ただし、返済計画や原資が明確でないと、リスケジュールを拒否される可能性がある他、リスケ期間は新規融資がほぼ受けられないなどのデメリットもあります。

そのため、自社内でできる資金繰り対策を行った上で、それでも返済が厳しい場合、検討するとよいでしょう。

参考記事>>>「資金繰りが苦しい時の資金調達方法やリスケジュールの調整方法を解説」

資金繰りを改善する主要な3つの方法

資金繰りを改善するために、まずは手元資金がどの程度あり、毎年いくら支払いを行っているのか確認しましょう。

その上で、日頃から月商の3~6カ月分のキャッシュを維持できるようにします。また、フロー型の事業だけでなく、ストック型の事業を増やすのも効果的な方法です。

なお、今回の資金繰り改善策以外の手法も知りたい方は、下記の記事が参考になるはずです。ご参考ください。

方法1. 手元資金と支払いが必要な金額を把握する

まずは資金繰り表を作成して、手元資金と、将来必要になる資金額を把握しましょう。なお、必要資金の把握では数カ月先、もしくは年間いくら支払いに使うのか把握します。

例えば、ボーナス時期や税金の支払い時期などは、いつも以上に資金が必要になるでしょう。

このように、いつ、いくら必要かをあらかじめ把握すれば、余裕を持った資金調達も可能になります。

方法2. 日頃から現金のストックを準備する

緊急時でも滞りなく支払いができるように、月商の3~6カ月分を目標にキャッシュ(現預金)を維持できる仕組みを整えましょう。

これだけあれば、売上が一時的に減少しても、立て直しを図ることが可能です。また、キャッシュに余裕があるからこそ、有事の際も適切な状況判断が可能となります。

現預金での準備が難しいなら、まずは銀行借入金などによりキャッシュを維持しましょう。

なお、月商の3カ月分はあくまで目安であり、必要額は業種によって異なるケースもあります。

方法3. 固定収入を作る

借入金以上に現預金があれば、資金繰りは大きく安定します。そこで検討したいのが、ストック型事業の構築です。

ビジネスは、商品やサービスをその都度販売するフロー型と、継続的に利益を生むストック型の2種類に分けられます。

ストック型の例としては、月額利用料やレンタル料、賃料などを徴取できる事業が挙げられます。一つひとつの売上額は少ないものの、毎月安定した利益を得られる点がメリットです。

不動産を所有し賃貸しするなど、ストック型ビジネスを育てることで、業績悪化時に資金繰りを下支えする仕組みを作りましょう。

「資金繰り表」の項目と作り方

資金繰り表とは資金繰りを管理するためのツールで、一定期間の資金の出入りを表にし、将来必要になる資金を把握する方法です。

なお、決まった形式はないものの、記載する項目はある程度決まっています。ここでは、日本政策金融公庫のフォーマットを例に、各項目の概要と作成方法を解説します。

[フォーマット]日本政策金融公庫:国民生活事業

なお、もっと詳しい資金繰り表の作り方について知りたい方は、下記の記事が参考になりますのでご参照ください。

売上高

企業の主な商品・サービスの販売により得られた金額の合計です。

この時点では、原価や費用を考えず、実際に売上金額のみ記載します。

前月繰越金額

決算書などを確認し、期首残高を記載します。

以降は、「翌月繰越金」の額を記載します。

経常収支

通常の営業活動による収入と支出を記載します。

収入はそれぞれ、現金売上、売掛金回収、受取手形の額などを記載し、次月以降は、予測売上高に対する予測回収額も合わせて記載します。

支出では、現金仕入や買掛金支払い、外注加工費、人件費などを記載します。支出でも、ある程度予測できる金額は先に記載します。

経常収支でマイナスが続いていれば、いずれ資金繰りが悪化する可能性が高くなります。

経常外収支

投資や設備売買にともなう収支など、通常の営業活動によらない収支を記載します。なお、収入としてすでに設備売却などが決まっている場合は、予定額を記載します。

財務収支

財務収支とは、資金の調達と返済のことです。

収入欄には、借入金額を記載します。

また、支出欄には短期支払いと長期支払いの借入金額を分けて記載します。

特に、短期借入金は、返済負担も大きいため予定が決まり次第資金繰り表に記載し、返済可能かどうか確認しましょう。

翌月繰越金・算出根拠

経常収入、経常支出、経常外収支、財務収支の合計が翌月繰越金です。

また、表には備考を設け、売上高の算出根拠などを記載すると、見直した際もわかりやすいでしょう。

資金繰り表の作り方

以上の項目について、直近1カ月分の収支を実績として記載し、次月以降は確定分や過去の実績を元に予測額を記載していきます。

なお、資金繰り表では、1カ月単位で記載します。

予測値の記載により、将来の資金の流れを把握できるため、実績だけでなく3~12カ月分程度先の“予測”を記載するのが作り方のポイントです。

なお、実績だけ記載していると未来の動きが把握できず、資金繰り表を作成する意味がなくなってしまうため注意しましょう。

参考記事>>>「資金繰り 表 作り方」

資金繰り改善のための「4つの資金調達方法」

最後に、資金調達の方法をいくつか紹介します。資金調達の方法を複数抑えることで資金繰りが悪化した際も焦らずに行動できるようになります。

方法1. 日本政策金融公庫の融資

政府系金融機関である日本政策金融公庫では、創業時や資金繰りの悪化時などに役立つ融資を行っています。

特に、公庫は中小企業や小規模事業者など資金調達が困難な事業者を支援する役割も担っているため、資金繰り悪化時は使える制度がないかまずは確認してみましょう。

融資審査には時間がかかる事も多いため、余裕を持ったスケジュールが必要です。

方法2. 銀行融資

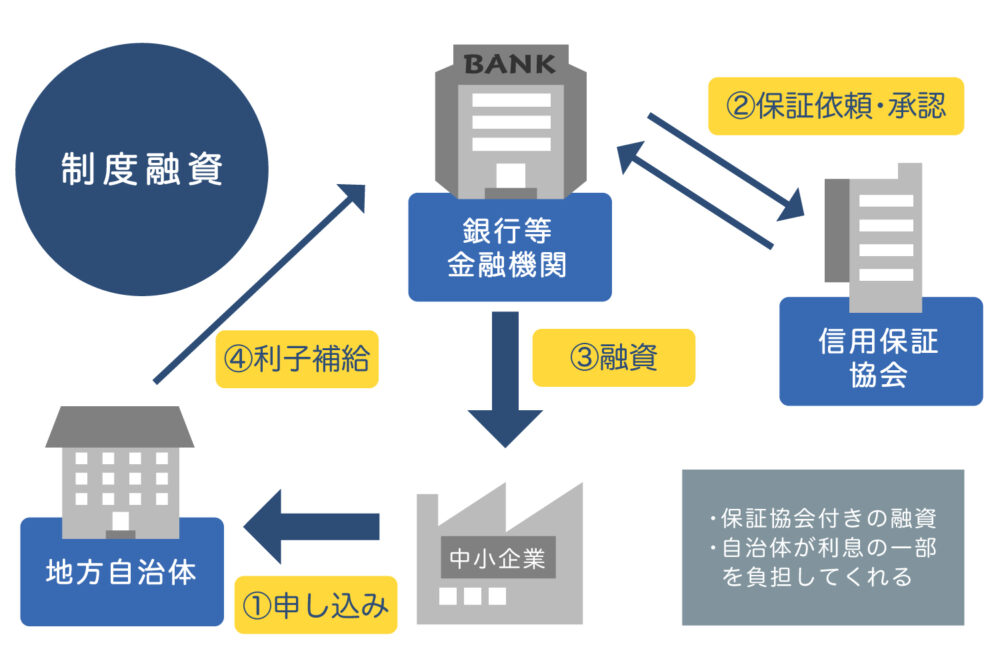

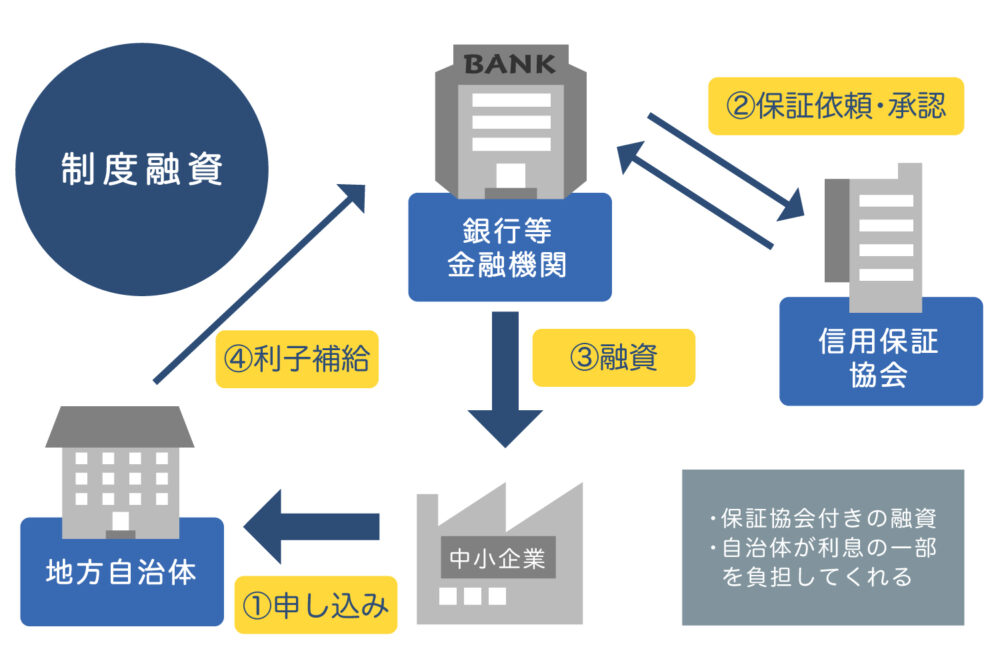

銀行融資には、信用保証協会付きの制度融資と、銀行が100%出資するプロパー融資があります。

制度融資を活用する際も、毎月滞りなく返済を行うなど、銀行との信頼関係を築き資金繰り悪化時も頼れる先を確保しておくとよいでしょう。

プロパー融資は審査のハードルが高いものの、受けられれば低利息で高額の融資を引き出すことも可能です。

方法3. 地方自治体の融資制度

地方自治体によっては、地域の金融機関と信用保証協会の協力により、中小企業を支援する融資制度を設けていることがあります。

該当の市区町村に事業所を所有している、市税を滞りなく収めているなどが条件となります。

市区町村の窓口に相談したり、行政のホームページを確認したりして、利用できる制度がないか確認しましょう。

方法4. ビジネスローン

銀行や消費者金融業者の法人向けローンです。

審査が迅速で、無担保でも利用できるものが多いものの、高金利のケースが多くなります。

また、将来的に銀行融資に影響がでる可能性も否めないなど、デメリットも多いため資金調達で利用する際は、事前にどのような制度なのか把握しましょう。

資金繰りは、「予測」と「定期的な確認」で悪化する前に手を打とう

資金繰りとは、キャッシュの出入りを管理し、将来発生する可能性のある過不足を事前に把握する方法です。

資金繰りは本業の業績悪化や、得意先の倒産などさまざまな原因により気を付けていても悪化する可能性があります。得意先の状況など、事前に把握できそうなことは日頃から気を付けて確認するようにしましょう。

また、有事に備えて月商の3カ月分程度のキャッシュを維持するだけでなく、資金繰り表を作成し、将来発生する事態を事前に予測します。

いつ、いくら不足するか予測できれば、資金調達の準備も余裕をもって進められるでしょう。

また、もしもあなたが、「資金繰りが厳しくなる予定だが、どうやって対処していけばいいのかわからない…」そんな経営者であれば、「財務コンサルティングサービス【御社の社外CFO】」にご相談(無料)ください。

「財務コンサルティングサービス【御社の社外CFO】」を活用すると、財務プロ人材があなたに代わって、下記の幅広い財務・資金繰り支援をしてくれます。

◆ 御社の社外CFOが支援する内容(一部)

- 財務戦略の構築から施策の実施

- 銀行など、金融機関の対応

- また、場合によってはリスケジュール支援

その結果、「あなたは “資金繰り” や “財務不安” から解放」されますよ。

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】資金の不安がスッと消える/

※口だけじゃなく、しっかり並走いたします!