法人の銀行融資の審査では、担当者の面談や事業計画書の内容をもとに、「財務状況」「資金使途」「返済能力」などが厳しくチェックされます。

法人融資を検討している方は、以下のようなお悩み・疑問をお持ちではないでしょうか?

法人融資の審査はどんな流れで進むの…?必要書類もチェックしておきたい」

法人融資の審査では銀行に何が見られているの?審査を通過で何を気をつけるべき?」

銀行融資は色々あってわからない…ウチの会社にピッタリの融資制度を見つけたい」

法人融資の流れや重視されるポイントを把握しておくと、審査突破のためにやるべきことが明確になり、効率的に準備を進められます。

法人融資の審査を受ける流れや成功のコツは、以下のとおりです。

法人が銀行融資の審査を受ける流れ【5ステップ】

- ステップ1. 銀行で融資相談をする

- ステップ2. 必要書類を準備する

- ステップ3. 申込み・面談を行う

- ステップ4. 銀行の審査を受ける

- ステップ5. 契約手続きを進める

- コツ1. 健全な財務状況であることをアピールする

- コツ2. 事業計画書で返済の見通しを明確にする

- コツ3. 資金使途や希望額の根拠を具体的に示す

- コツ4. 担保・保証人を用意してリスクを軽減する

- コツ5. 税金や社会保険料の支払いを済ませておく

- コツ6. 銀行と継続的に良好な信頼関係を築く

- コツ7. 銀行融資に強いコンサルタントの支援を受ける

自社にピッタリの融資を選んだ上で、これらのコツを押さえると、さらに資金調達の成功率を高められるでしょう。

法人融資を受けるのが難しい方向けに、比較的利用しやすい資金調達方法も紹介しているため、ぜひ最後までチェックしてみてください。

筆者は「融資代行プロ」という成果報酬型の「融資コンサル」サービスで、これまで多くの会社の法人融資をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、融資のプロである筆者が、「法人融資の審査を受ける流れ」や「成功のコツ」等、以下の内容を丁寧に解説します。融資の現場で培ったリアルで濃い内容なので「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 法人が銀行融資の審査を受ける流れ

- 法人融資で銀行が重視するポイント

- 法人におすすめの銀行融資・資金調達方法

- 法人が銀行融資の審査に通過するコツ

- 法人が銀行融資を受けるメリット・デメリット

「自信を持って法人融資の審査に臨みたい」「自社に合った方法で融資を受けたい」とお考えの方は、ぜひ本記事を参考にしてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「法人融資の審査」に強い /

※【毎日 限定5名まで】

法人が銀行融資の審査を受ける流れ【5ステップ】

法人が銀行融資を受ける際は、以下5つのステップに沿って手続きを進めましょう。

- ステップ1. 銀行で融資相談をする

- ステップ2. 必要書類を準備する

- ステップ3. 申込み・面談を行う

- ステップ4. 銀行の審査を受ける

- ステップ5. 契約手続きを進める

一般的に、銀行が単独で融資を実行する「プロパー融資」は2〜3週間、公的機関の保証を付ける「信用保証協会付融資」は1〜2ヶ月ほど資金調達までに時間がかかります。

提出書類の準備にも時間がかかりやすいため、余裕を持って融資を申し込むことが大切です。

ステップ1. 銀行で融資相談をする

法人が銀行融資を受ける際は、まず窓口で事前相談を行いましょう。銀行に相談する方法は主に以下の2つで、どちらを選ぶかによって進め方も変わります。

銀行に融資相談する2つの方法

- 営業担当に連絡を取る

- 銀行の担当者を紹介してもらう

融資を受けたい銀行が決まっており、法人口座の開設や既存の取引がある場合は、窓口となっている営業担当者に直接連絡を取りましょう。

営業担当からは、電話や面談の際に以下の内容をヒアリングされるため、事前に準備しておくことが大切です。

- 資金使途(何に使うのか)

- 融資の希望額

- 希望額の根拠

- 融資の希望時期

- その他、希望条件(金利や返済期間など)

融資を希望する銀行との取引実績が少なく、口座開設も済んでいない場合は、経営者仲間や税理士などから紹介してもらう方法があります。

銀行は、顧客から預かった資金を活用して企業や個人に融資を行う金融機関です。十分な信頼関係が構築されていない相手には簡単に融資を実行できないため、飛び込みで相談しても、多くの場合は警戒されるでしょう。

しかし、経営者仲間や税理士からの紹介であれば、信用を得やすくなり、前向きに相談に乗ってもらえる可能性が高まります。

審査をスムーズに進めるためにも、相談の際は事業の将来性や熱意をアピールしつつ、銀行が重視するポイントを把握することが大切です。

ステップ2. 必要書類を準備する

融資相談の後は、銀行側の指示に従って必要書類を準備します。主な必要書類は以下のとおりです。

- 商業登記簿の謄本

- 事業計画書

- 決算書

- 試算表

- 借入状況一覧表

- 納税証明書

- 資金繰り表

- 確定申告書

- 印鑑証明書

- 資金使途明細 など

必要書類は、銀行や融資の種類、資金使途によって大きく異なります。取得までに時間がかかる書類もあるため、何が必要なのか事前に細かく確認し、余裕を持って準備を進めることが大切です。

なお、「法人融資の必要書類」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

ステップ3. 申込み・面談を行う

必要書類を準備できたら、融資申込書とあわせて銀行の窓口に提出しましょう。

書類の提出後は、銀行の担当者と面談を行います。担当者が事務所を訪問する場合もあるため、どこで面談するのか事前に確認しておきましょう。

筆者が融資のご支援をしている経験上、銀行担当者との面談では、主に以下のような質問をされるケースが多く見られます。

- 創業の動機や理由

- 事業経験の詳細や創業者の強み

- 事業の具体的な内容と業務の流れ

- 事業のターゲット層

- 通帳の入出金内容の確認

- クレジットやカードローンの残高

- 資金使途や返済根拠

- 他金融機関からの融資の有無や融資条件 など

上記の質問については最低限答えられるよう、あらかじめ回答を用意しておきましょう。質問への回答は「具体的な数値で語ること」、事業計画書の内容を他人任せにせず「自分の頭に入れておくこと」も重要です。

また、書類だけでは判断できない経営者の人柄もチェックされるため、誠実な態度で面談に臨みましょう。

なお、「銀行融資で重視されるポイント」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

ステップ4. 銀行の審査を受ける

融資の申込み後は、提出書類をもとに銀行での審査が行われます。審査の評価軸は、主に以下の2つです。

- 定量評価:提出書類をもとに客観的な成果や業績を評価する方法

- 定性評価:数値で測れない「質的な側面」を評価する方法

定量評価では「決算書」が特に重視されます。決算書の内容によって審査の通過率は大きく変わるため、税理士に任せきりにせず、経営者自身も数字を深く理解しておくことが大切です。

定性評価は数値化できない部分であり、銀行ごとに評価基準は異なるものの、一般的には「経営者の人柄」「事業の成長性」がチェックされます。審査を有利に進めるためには、事業計画書の中で一貫性のある説明を心がけたり、競合にはない自社の強みをアピールしたりしましょう。

「定量評価」「定性評価」の完了後は、結果をもとに以下5つの債務者区分に振り分けられます。

銀行融資の債務者区分

- 正常先

- 要注意先

- 破綻懸念先

- 実質破綻先

- 破綻先

より有利な条件で融資を受けるには、「正常先」に分類されなければなりません。そのため、審査では財務状況の健全性や返済能力の高さを証明することが重要です。

なお、「銀行が決算書で具体的に見ているポイント」を詳しく知りたい方は、以下記事を必ずチェックしてください。

ステップ5. 契約手続きを進める

審査通過後は、銀行と融資契約の手続きを進めます。「金銭消費貸借契約」など複数の契約を取り交わすため、内容に不備がないか丁寧に確認しましょう。

なお、銀行から初めて融資を受ける場合は、「銀行取引約定書」の締結も必要です。

融資契約の締結から入金までは、一般的に1週間〜2ヶ月程度かかります。契約後すぐに融資が実行されるわけではないため、入金までの期間も見据えた上で、計画的な資金繰りを行いましょう。

法人融資で銀行が重視する「6つのポイント」

法人融資の審査では、以下6つのポイントが特に重視されます。

法人融資の審査「6つの重要ポイント」

- 借入金額:事業規模に対して適正な希望額であるか

- 資金使途:何のためにいくら使うのか、事業成長につながるのか

- 返済財源:どのように返済するのか、確実に利益を出せるか

- 保全(担保・保証):返済が滞った場合の保全策はあるか

- 借入期間:返済財源に見合った期間を設定しているか

- 金利:貸出リスクに対する金利は適正な数値であるか

特に「資金使途」「返済財源」の2つは、銀行が融資の可否を判断する上で重要なポイントです。資金使途には、大きく分けて運転資金と設備資金があり、それぞれ以下のように「審査のコツ」「返済財源」が異なります。

▼運転資金と設備資金の「審査のコツ」「返済財源」

| 審査のコツ | 返済財源 | |

|---|---|---|

| 運転資金 | 経常運転資金(売掛債権+在庫-買入債務)の計算式を提示し、売上回収までのタイムラグを埋める資金であると説明する | 売上代金回収 |

| 設備資金 | 投資目的(増設、合理化、企業維持)と、投資効果(収益増加、経費削減)を数値で示す | 将来の利益 |

資金使途と返済財源を明確に提示できなければ、条件交渉すら取り合ってもらえない可能性があるため、入念に準備しておきましょう。

なお、「銀行融資の通過率を上げるコツ」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

法人におすすめ「6種類」の銀行融資

法人が利用できる銀行融資には、以下の6種類があります。

- 種類1. 信用保証協会付融資

- 種類2. プロパー融資

- 種類3. 不動産担保融資

- 種類4. 流動資産担保融資(ABL)

- 種類5. 銀行系ビジネスローン

- 種類6. カードローン

資金調達の目的や財務状況に合わせて、自社にピッタリの融資を受けましょう。

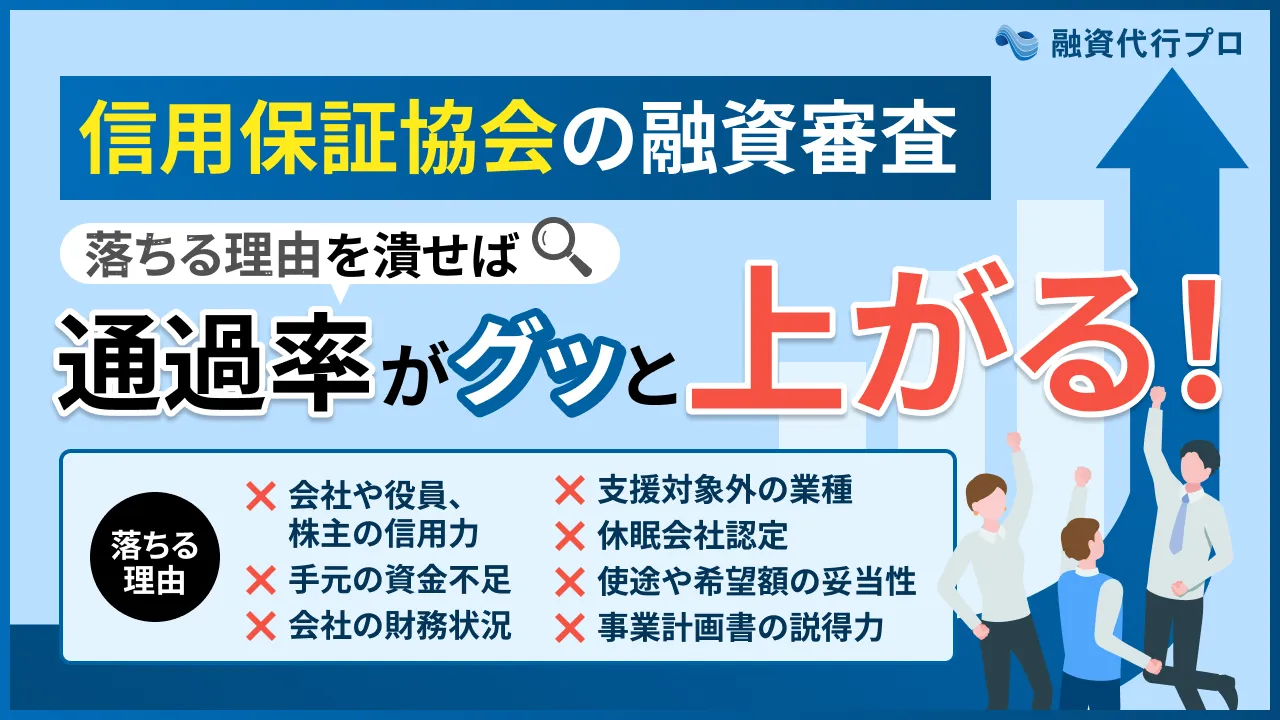

種類1. 信用保証協会付融資

「信用保証協会付融資」は、信用保証協会が「保証人」の役割を担うことで銀行のリスクを軽減し、融資を受けやすくする制度です。

返済が滞った場合は信用保証協会が代位弁済する仕組みとなっているため、信用力が乏しい企業でも、審査に通りやすい傾向があります。

信用保証協会付融資の詳細情報は、以下のとおりです。

▼「信用保証協会付融資」の詳細情報

| 借入可能額 | 2億8,000万円 |

|---|---|

| 金利 | 銀行に支払う利息(2.0%前後)+信用保証協会に支払う保証料(0.45〜1.9%) |

| 審査期間 | 2週間〜1ヶ月程度 |

| 返済期間 | ・運転資金:7年以内 ・設備資金:10年以内 |

信用保証協会付融資の限度額は2億8,000万円と高く、返済期間も7〜10年と長めに設定されているため、無理のない条件で多額の資金を得られます。

保証人を付けることで審査のハードルが低くなる点から、財務基盤が整っていない企業や、銀行との取引実績が少ない企業におすすめです。

信用保証協会付融資を利用する際は、利息とは別に信用保証料の支払いが発生する点や、銀行単独の融資に比べて審査に時間がかかる点に注意しましょう。

また、信用保証協会が代位弁済を行う際も返済義務が免除されるわけではないため、融資実行後は計画的な資金繰りで返済を続けることが重要です。

なお、「信用保証協会の審査基準」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

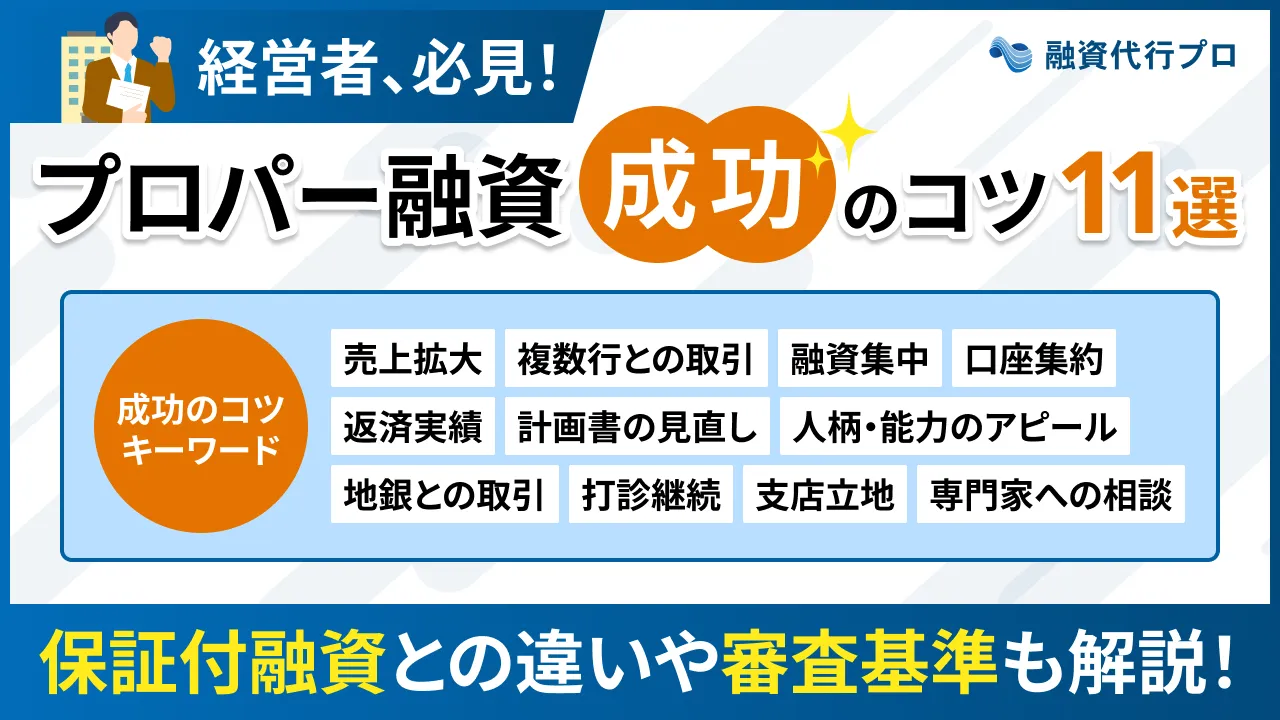

種類2. プロパー融資

「プロパー融資」は、信用保証協会などの第三者による保証を付けず、銀行が独自の基準で審査を行い、リスクを100%負担して実行する融資です。

返済が滞った場合でも代位弁済は行われないなど、銀行側のリスクが大きいため、審査では企業の返済能力や将来性が厳しくチェックされます。

プロパー融資の詳細情報は、以下のとおりです。

▼「プロパー融資」の詳細情報

| 借入可能額 | 上限なし |

|---|---|

| 金利 | 1.0〜3.0%程度 |

| 審査期間 | 3週間〜2ヶ月程度 |

| 返済期間 | ・運転資金:最長5年程度 ・設備資金:最長20年程度 |

プロパー融資は難易度が高い一方、審査を通過すれば低金利で上限なく資金を調達できます。厳しい審査を通過した事実が企業の信用力向上につながり、他の金融機関や取引先との交渉を有利に進めやすくなる点もメリットです。

融資を成功させるには、売上や利益を伸ばすだけでなく、信用保証協会付融資などを活用し、返済実績を積み上げておく必要があります。また、日頃から銀行と継続的な関係を築き、決算内容や事業の進捗状況をこまめに共有しておけば、審査でもプラスの評価を得られるでしょう。

なお、「プロパー融資の審査条件や成功のコツ」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

種類3. 不動産担保融資

「不動産担保融資」は、企業が保有する土地や建物などの不動産を担保として銀行に提供し、その資産価値に応じて資金を借り入れる融資です。

店舗や工場、自社ビルなどの不動産を担保にすることで銀行のリスクが大幅に軽減されるため、低金利かつ長期の融資を受けやすくなります。

不動産担保融資の詳細情報は、以下のとおりです。

▼「不動産担保融資」の詳細情報

| 借入可能額 | 不動産の評価額に掛け目(評価額の50〜80%程度)を乗じた金額 |

|---|---|

| 金利 | 1.0〜5.0%程度 |

| 審査期間 | 2週間〜2ヶ月程度 |

| 返済期間 | 最長30〜35年程度 |

不動産の評価額によっては億単位の資金を調達できるため、事業規模が大きい企業や、長期的な投資を予定している企業にも適した方法だといえるでしょう。

資金使途の自由度が高く、運転資金や設備資金はもちろん「赤字の補填」や「既存借入金の返済」など、幅広い用途に活用できる点も大きな魅力です。

ただし、不動産担保融資を利用する際は、返済が滞った場合に不動産を差し押さえられるリスクがある点に注意しなければなりません。担保にする不動産によっては、事業や生活そのものに支障が出る可能性があるため、融資を受ける際は無理のない返済計画を立てることが重要です。

なお、筆者厳選の「おすすめ不動産担保ローン14社」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

種類4. 流動資産担保融資(ABL)

「流動資産担保融資(ABL融資)」は、企業が保有する「売掛金」「在庫」「機械設備」などの流動資産を担保として、銀行から資金を借り入れる融資です。

不動産担保を前提とする従来の融資とは異なり、事業活動の中で生み出される資産を活用できるため、多くの企業にとって利用しやすい制度といえます。

流動資産担保融資の詳細情報は、以下のとおりです。

▼「流動資産担保融資(ABL)」の詳細情報

| 借入可能額 | 評価額の50〜70% ※筆者の経験上、最低でも1億円以上で金融機関が審査してくれる |

|---|---|

| 金利 | 2.0〜10.0%程度 |

| 審査期間 | 2週間〜1ヶ月程度 |

| 返済期間 | 3ヶ月〜5年程度 |

流動資産担保融資では、企業の財務状況より資産価値が重視されるため、赤字や債務超過の企業でも融資を受けられる可能性がある点がメリットです。高い評価額が見込める資産を多く保有している企業であれば、数億円規模の資金を調達でき、スムーズに資金繰りの改善を図れるでしょう。

ただし、筆者の経験上、融資希望額が1億円未満の場合、多くの銀行では積極的に取り扱ってもらえない傾向があります。

また、融資実行後は、担保となる流動資産の管理状況について、定期的に銀行へ報告しなければなりません。「報告書の作成」「管理体制の見直し」など事務手続きの負担は増えますが、銀行との関係強化につながるため、丁寧な対応を心がけましょう。

なお、流動資産担保融資を利用する金融機関としては、スタッフの審査能力が高く、日本で初めてABLの取り扱いを始めた「商工中金」がおすすめです。

以下記事では「ABLの特徴やメリット・デメリット」「商工中金の審査を攻略するコツ」を詳しく解説しているため、ぜひチェックしてみてください。

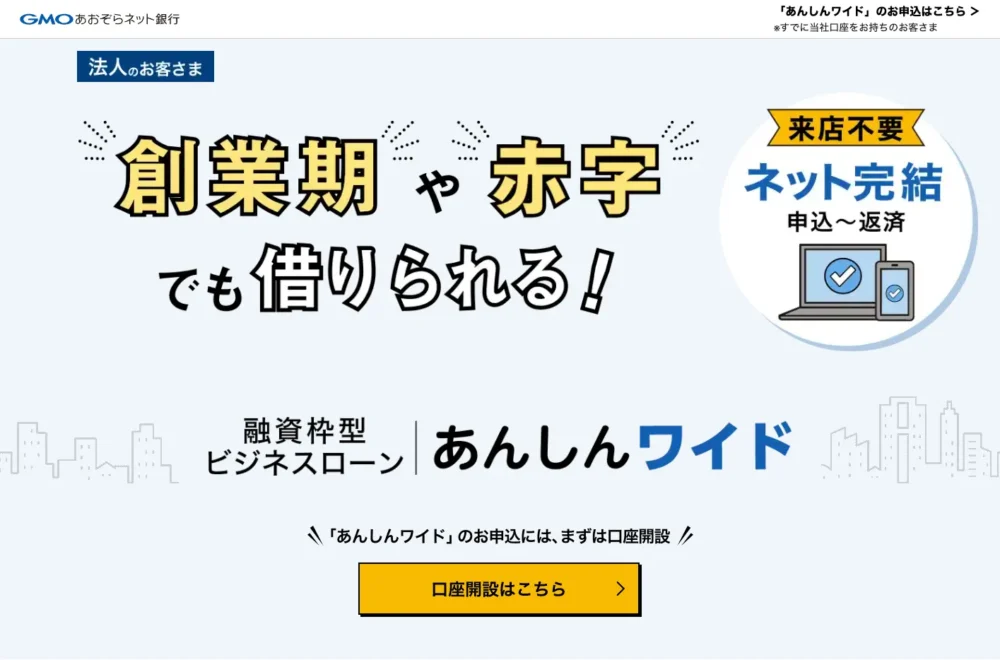

種類5. 銀行系ビジネスローン

「銀行系ビジネスローン」は、銀行が法人や個人事業主に提供する事業資金専用のローン商品で、原則「無担保・無保証人」で利用できるのが特徴です。

信用保証協会付融資やプロパー融資などの一般的な融資と比べて、審査や契約の手続きが簡略化されており、2日〜1週間程度で資金を調達できます。

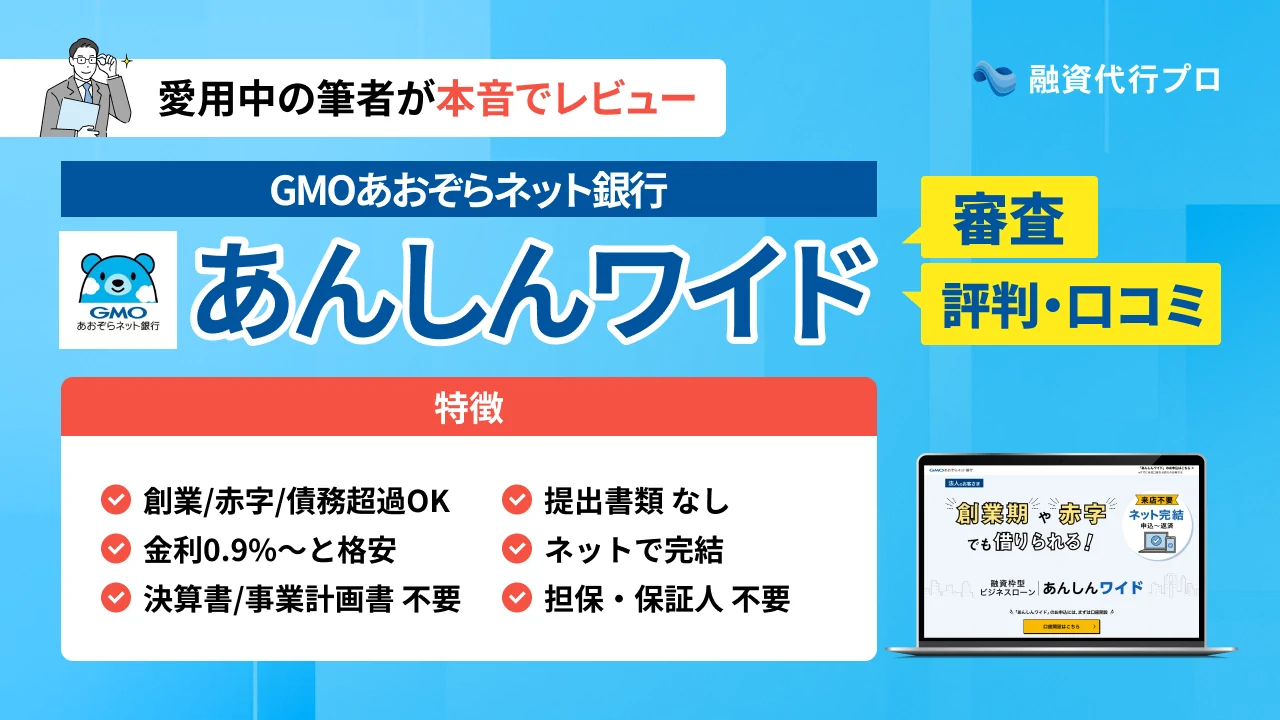

筆者がおすすめする「銀行系ビジネスローン」は、主に以下の3つです。

筆者おすすめの「銀行系ビジネスローン」

※比較表は、横にスライドできます >>

あんしんワイド おすすめ度 (5.0 / 5.0) |  PayPay銀行 おすすめ度 (3.0 / 5.0) |  おすすめ度 (1.0 / 5.0) | |

| 金利 | 0.9%~14.0% | 1.8%~13.8% | 2.125%~ |

| 融資限度額 | 10万円~1,000万円 | 10万円~1,000万円 | 1億円以内 |

| 融資スピード | 最短2日 | 最短5日 | 不明 |

| 返済期間 | 自由 | 自由 | 不明 |

| 必要書類 | 入出金履歴 (各銀行口座OK) | 本人確認書類 決算書・確定申告書 など | 決算書/税務申告書/別表/付属明細(3期分) 最新決算期の納税証明書(法人税・消費税、その1・3-3) 商業登記簿謄本 (履歴事項全部証明書、発行後3ヶ月以内) 資金使途が分かる書類(設備資金の場合) 例)事業計画書、設備見積書、物件概要や機械設備の概要が分かる資料 例)工事請負契約書、売買契約書、重要事項説明書 等 |

| Web完結 | 可能 | 可能 | 不可能 |

| 諸注意 | なし | 設立して2年以上(決算2期終了)が必須 | 業歴2年以上 決算書3期分提出 債務超過でない 税金未納がない 来店が必須 |

| 公式HP | 公式サイト>

※まずは銀行口座を開設! | 公式サイト > | 公式サイト > |

上記の中でも特におすすめなのは、審査書類が「銀行口座の入出金明細書のみ」という圧倒的な手軽さを誇る「GMOあおぞらネット銀行」です。決算書や事業計画書の提出が不要であるため、赤字や債務超過の企業でも、融資を受けられる可能性が十分にあります。

ただし、銀行系ビジネスローンの金利は1.0〜14.0%程度と高めに設定されており、毎月の返済で資金繰りが悪化しやすくなる点に注意が必要です。

また、融資限度額は1,000万円程度と低い傾向にあるため、大型の設備投資よりも、日々の運転資金を賄う手段として計画的に活用しましょう。

なお、「おすすめの法人向けビジネスローン」や「GMOあおぞらネット銀行の審査内容」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

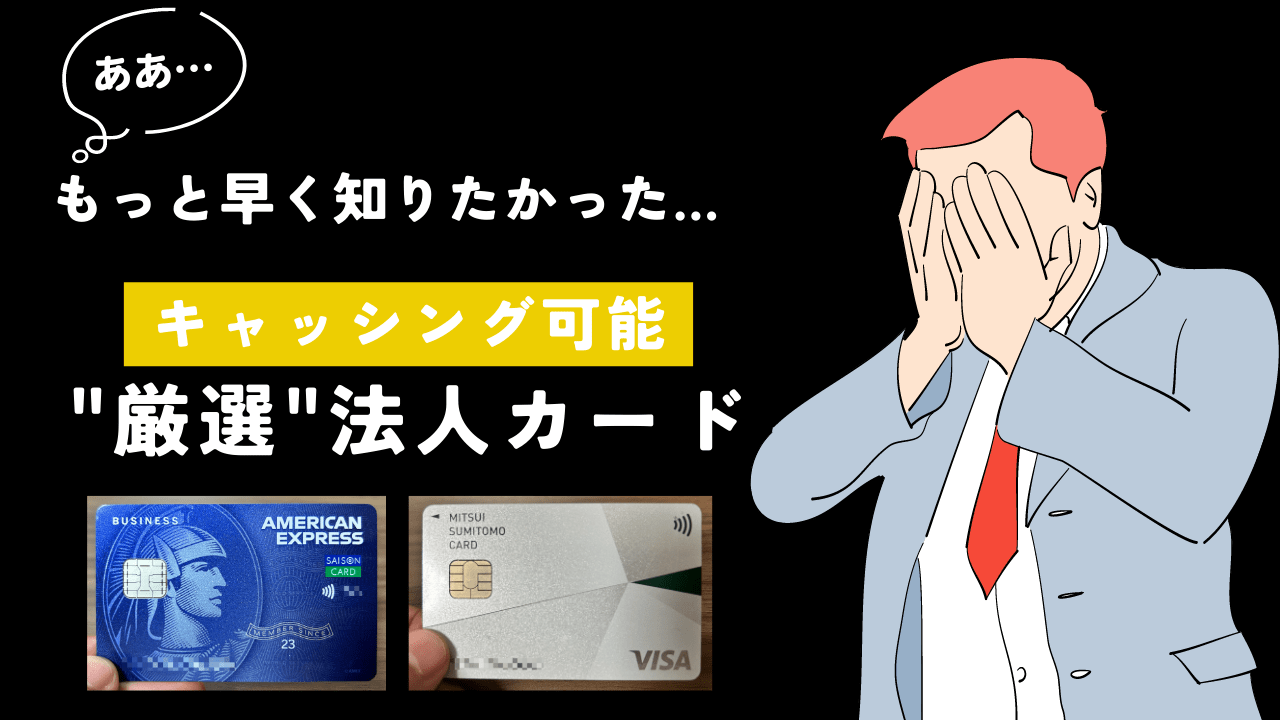

種類6. カードローン

「カードローン」は、銀行が設定した利用限度額の範囲内で、「必要なときに」「必要な分だけ」繰り返し借入できる個人向けの融資サービスです。オンラインでの手続きが可能となっており、最短即日で資金を借りられるため、急な資金需要が発生した場合でも迅速に対応できます。

法人の代表者が「年会費無料」で利用できるカードローン機能付きのおすすめ法人カードは、以下の2つです。

筆者おすすめの「カードローン付き法人カード」

カードローンは、原則「無担保・無保証人」で利用できるため、他の融資よりも審査をスムーズに進められます。審査通過後は、コンビニや銀行のATMから好きなタイミングで入出金できるなど、時間や場所を問わず自由に資金を借りられる点もメリットです。

また、資金使途は原則自由であるため、事業資金だけでなく、「税金・社会保険料の支払い」や「生活費」など、幅広い用途に活用できます。

ただし、金利は比較的高めに設定されている点や、繰り返し利用するうちに借入残高を把握しにくくなる点には注意しなければなりません。ローンの返済が滞ると、将来的に銀行融資の審査で不利になる可能性があるため、綿密な資金計画を立てた上で活用することが大切です。

なお、「法人カードの利用方法や注意点」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

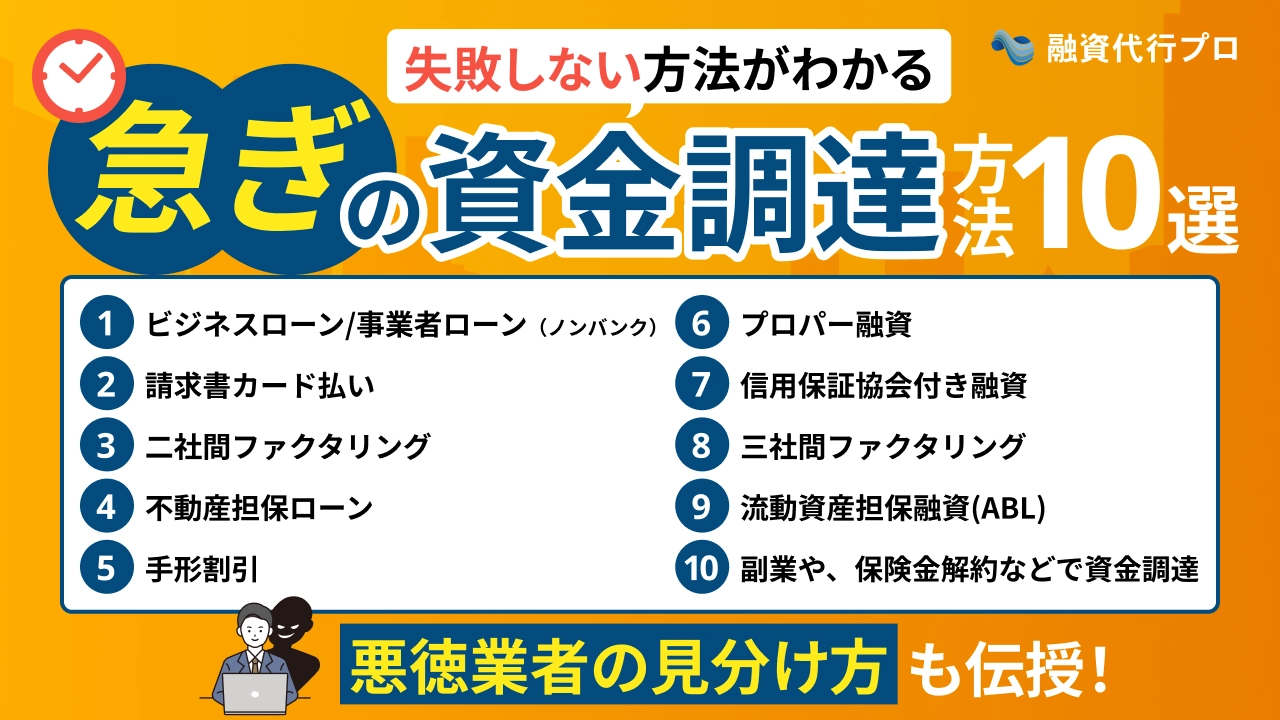

法人が銀行融資以外に利用できる資金調達方法5選

法人が銀行融資以外に利用できる資金調達方法は、以下の5つです。

- 方法1. 日本政策金融公庫

- 方法2. 自治体の制度融資

- 方法3. ノンバンク系ビジネスローン

- 方法4. ファクタリング

- 方法5. レベニュー・ベースド・ファイナンス(RBF)

銀行融資を受けるのが難しい場合は、上記の方法を活用して効率的に資金を確保しましょう。

方法1. 日本政策金融公庫

「日本政策金融公庫」は、銀行などの民間金融機関が行う業務を補完しつつ、中小企業や小規模事業者向けに融資を提供している政策金融機関です。

銀行では対応が難しい企業の資金調達を積極的に支援しているため、銀行融資と比べて審査に通りやすく、金利も低めに設定される傾向があります。

幅広い業種の企業が利用できる日本政策金融公庫の融資制度「一般貸付」の詳細情報は、以下のとおりです。

▼日本政策金融公庫「一般貸付」の詳細情報

| 融資限度額 | 4,800万円(特定設備資金の場合は7,200万円) |

|---|---|

| 金利 | ・有担保:2.0〜4.1% ・無担保:2.9〜4.5% ※2025年12月1日時点の金利 |

| 審査期間 | 2週間〜1ヶ月 |

| 返済期間 | ・運転資金:5年以内(うち据置期間1年以内) ・設備資金:10年以内(うち据置期間2年以内) ・特定設備資金:20年以内(うち据置期間2年以内) |

「一般貸付」の基本的な融資限度額は4,800万円、事業転換に伴う設備投資向けの「特定設備資金」は7,200万円と、いずれも高く設定されています。金利は2.00〜4.50%と比較的低いため、多額の資金を調達した場合でも、毎月のコスト負担を最小限に抑えながら、無理なく返済を続けられるでしょう。

元本の返済を猶予できる「据置期間」を設定すると、事業が軌道に乗るまで返済を先送りできる点も大きなメリットです。

ただし、銀行と同様に審査を通過しなければ融資を受けられないため、申込みの際は事業計画書を作成し、返済の見通しを具体的かつ明確に説明しましょう。

なお、「日本政策金融公庫の融資を攻略するコツ」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

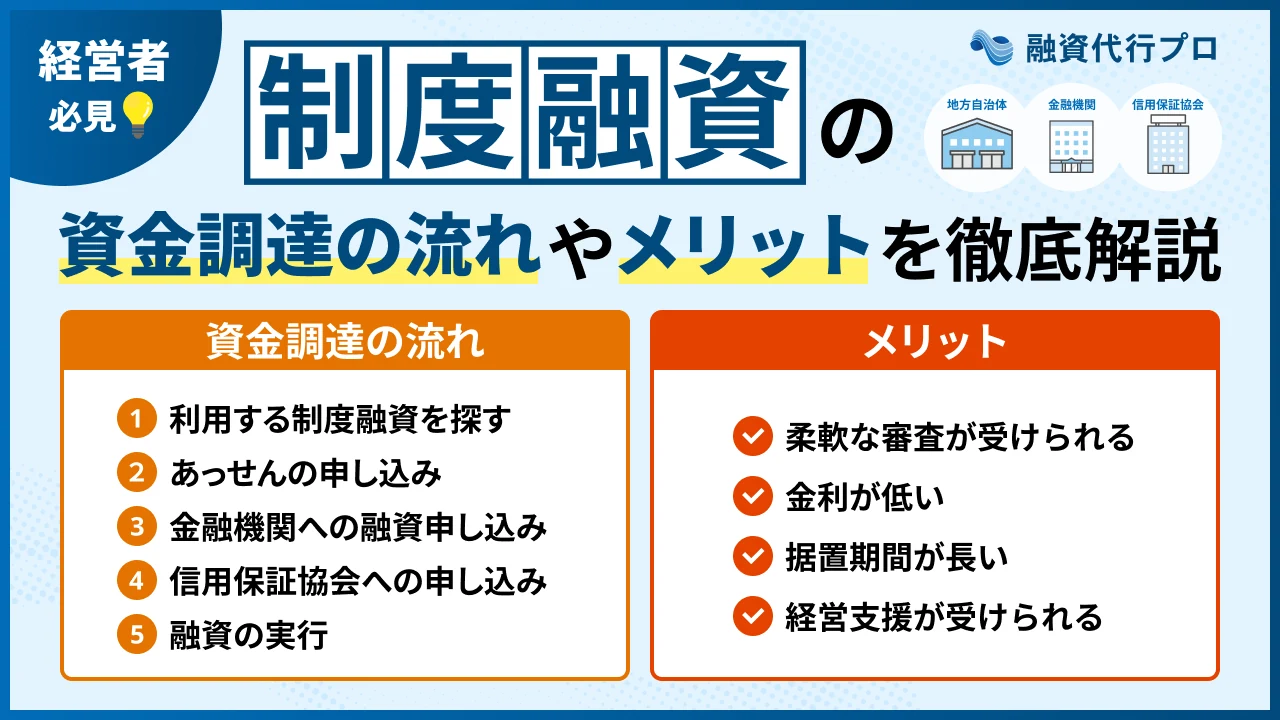

方法2. 自治体の制度融資

「制度融資」は、自治体・金融機関・信用保証協会の3機関が連携し、地域の中小企業や小規模事業者を対象に実施している融資制度です。信用保証協会の保証を付けることで審査のハードルが下がるため、創業間もない企業や、信用力に不安がある企業に適した制度といえます。

信用保証協会付融資とは異なり、自治体の「利子補給」「保証料補助」を受けられる仕組みとなっており、返済負担を軽減できる点もメリットです。

制度融資の例として、東京都新宿区が創業者向けに提供している「創業資金」の詳細情報を、下記にまとめました。

▼東京都新宿区制度融資「創業資金」の詳細情報

| 資金使途 | 創業時の運転・設備資金 |

|---|---|

| 貸付限度額 | 2,000万円 |

| 金利 | 1.8%以下(自己負担0.20%以下、区負担1.60%以下) |

| 返済期間 | 7年以内 |

| 信用保証料の補助 | 1/2補助(上限26万円) |

「創業資金」では、利息負担を0.2%以下に抑えられ、信用保証料も半額になるため、資金繰りが安定しにくい時期でも無理なく返済を続けられます。

制度融資を通じて着実に返済実績を積めば、銀行からの評価が上がり、追加融資やプロパー融資を受けられる可能性も広がるでしょう。

ただし、制度融資では3機関による審査が行われるため、他の融資に比べて資金調達スピードが遅く、3ヶ月ほど時間がかかる点に注意が必要です。また、制度の内容は自治体によって異なることから、申込みの際は、「限度額」「利子補給や保証料補助の有無」などを事前に確認しておきましょう。

なお、「制度融資に申し込む流れ」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法3. ノンバンク系ビジネスローン

「ノンバンク系ビジネスローン」は、消費者金融や信販会社など、与信業務に特化した銀行以外のノンバンクが提供するローン商品です。銀行系ビジネスローンと同じく無担保・無保証人で利用できるほか、「審査や手続きがシンプル」「資金調達スピードが早い」などのメリットもあります。

ノンバンクの場合、銀行系ビジネスローンよりもさらに短期間での融資が可能となっており、最短即日で資金を調達できるサービスも多いです。

審査の柔軟性も高く、銀行系ビジネスローンの利用が難しい、赤字決算や税金滞納のある企業でも、ノンバンクであれば相談できる可能性があります。

一方、ノンバンク系ビジネスローンのデメリットは、金利が8.0〜18.0%と銀行系ビジネスローンに比べて高く設定されていることです。長期的に利用すると返済負担が重くなり、かえって資金繰りを悪化させるおそれがあります。

そのため、ノンバンク系ビジネスローンは、銀行系ビジネスローンを利用できない場合に、一時的な資金不足を補う手段として活用するのが賢明です。

なお、筆者おすすめの「法人向けビジネスローン9社」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法4. ファクタリング

「ファクタリング」は、企業が保有する売掛金をファクタリング会社に売却し、売掛先からの入金日よりも前に現金化する資金調達方法です。

銀行融資とは異なり「売掛債権の売買」によって資金を調達するため、元本や利息の返済義務は発生しません。ただし、売掛先から入金があった際は、基本的に全額ファクタリング会社に支払う必要がある点に注意しましょう。

ファクタリングの詳細情報は、以下のとおりです。

▼「ファクタリング」の詳細情報

| 買取可能額 | 「無制限」が多い |

|---|---|

| 手数料 | ・2社間:10.0〜30.0%程度 ・3社間:1.0〜10.0%程度 |

| 審査期間 | 最短2時間〜1週間程度 |

| 返済期間 | 売掛金の支払いサイトまで |

ファクタリングは資金調達スピードが早く、最短2時間で売掛金を現金化することで、急な資金需要にも迅速に対応できる点が大きなメリットです。審査では、企業の財務状況より「売掛先の信用力」が重視されるため、赤字決算や債務超過の企業でも十分な資金を調達できる可能性があります。

ただし、利用者とファクタリング会社のみで取引が完結する「2社間ファクタリング」の場合、手数料は10〜30%と高くなる点に注意が必要です。

また、ファクタリングは信用情報に影響がないとされていますが、筆者の経験上、頻繁に利用することで融資を引き出しづらくなったケースもあります。ファクタリングを装った違法な高金利貸し付けを行う業者も存在するため、利便性だけでなく、コスト面も考慮した上で活用することが大切です。

なお、筆者が厳選した「即日入金ファクタリング14社」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法5. レベニュー・ベースド・ファイナンス(RBF)

「レベニュー・ベースド・ファイナンス(RBF)」は、企業の将来的な売上を先に現金化する資金調達方法です。将来の売上予測をもとに資金を借り入れ、毎月一定額を支払う「定額型」または売上に応じた金額を支払う「変動受取型」で返済していきます。

十分な売上実績や信用力がない企業でもまとまった資金を確保できる点から、銀行融資を受けるのが難しい創業期の企業におすすめの方法です。

さまざまな企業の資金調達を支援してきた筆者の立場から見ると、以下のような企業・業種はRBFの活用に向いていると感じます。

▼「レベニュー・ベースド・ファイナンス(RBF)」が向いている企業・業種

| 向いている企業 | ・一時的に業績が悪化しており、融資を受けるのが難しい企業 ・急な資金需要に対応するため、短期間で資金調達したい企業 ・売上実績はあるものの、創業初期で利益が安定しない企業 ・将来的な成長が見込めるスタートアップやベンチャー企業 |

|---|---|

| 向いている業種 | ・サブスクリプション型ビジネス ・SaaSビジネス ・D2Cビジネス ・ECビジネス |

レベニュー・ベースド・ファイナンスは、銀行融資に比べて審査に必要な書類が少なく、数日〜1週間程度で資金調達できる点がメリットです。株式を発行するわけではないため、資金調達後も持株比率や経営権に影響を与える心配がなく、安定した事業を続けられるでしょう。

ただし、RBFは過去の売上データをもとに将来の売上を見込んで借入額を決定する仕組み上、売上実績がなければそもそも利用できません。

また、金利は3〜15%と銀行融資に比べて高く、資金繰りを圧迫する可能性があるため、借入額や返済方法は慎重に検討しておきましょう。

なお、「レベニュー・ベースド・ファイナンスを提供しているサービス」について詳しく知りたい方は、以下記事を必ずチェックしてください。

法人が銀行融資の審査に通過する「7つのコツ」

法人が銀行融資の審査に通過するコツは、以下の7つです。

- コツ1. 健全な財務状況であることをアピールする

- コツ2. 事業計画書で返済の見通しを明確にする

- コツ3. 資金使途や希望額の根拠を具体的に示す

- コツ4. 担保・保証人を用意してリスクを軽減する

- コツ5. 税金や社会保険料の支払いを済ませておく

- コツ6. 銀行と継続的に良好な信頼関係を築く

- コツ7. 銀行融資に強いコンサルタントの支援を受ける

さまざまな観点から企業としての信頼を高めることで、審査にも通りやすくなります。

コツ1. 健全な財務状況であることをアピールする

法人が銀行融資の審査を通過するためには、自社の財務状況が健全であることをアピールしましょう。銀行融資は返済を前提とした取引であり、財務面の健全性を客観的な数値で示せるかどうかが、審査結果を大きく左右します。

そのため、法人が銀行融資を受ける際は、以下の具体例を参考に、返済リスクが低い会社だとアピールすることが重要です。

財務状況の健全性をアピールする具体例

- 売上の安全性:過去3年間、売上が毎年5%以上増加している実績を示す

- 利益の確保:黒字決算を継続しており、営業利益率が業界平均を上回っていることを強調する

- 自己資本比率:内部留保を積み増し、自己資本比率を20%から30%へ改善した実績を提示する

- 現金預金:短期借入金に依存せず、運転資金の3ヶ月分以上を現預金で確保していることを示す

銀行融資の審査では、「賃借対照表」「損益計算書」などの財務諸表が特に重視されます。売上総利益はもちろん、在庫・売掛金・純資産なども細かくチェックされるため、数値の矛盾や記載漏れがないよう丁寧に作成することが大切です。

健全な財務状況であることを的確にアピールできれば、銀行から「信頼できる会社」と認識されやすくなり、審査もスムーズに進められるでしょう。

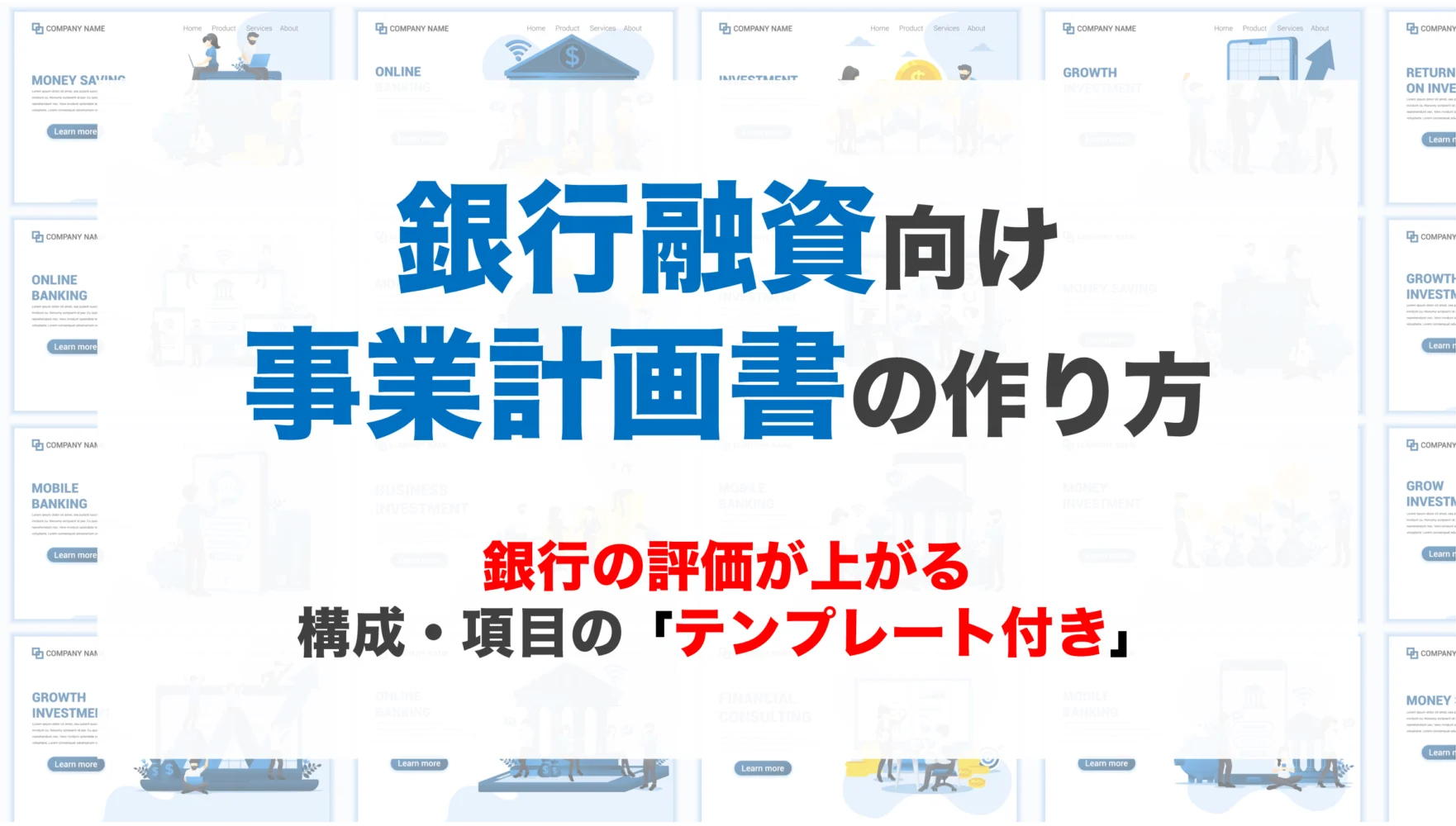

コツ2. 事業計画書で返済の見通しを明確にする

融資審査の通過率を上げるには、事業計画書で「借入金をどのように返済していくのか」を明確に示すことも重要です。

銀行は融資を実行するにあたり、事業の将来性だけでなく「貸した資金を確実に回収できるかどうか」も重視しています。そのため、事業内容が魅力的であっても、返済の見通しが立っていなければ「リスクが高い」と判断され、審査で不利になるでしょう。

返済の見通しを明確にするためには、事業計画書に具体的な売上予測を盛り込み、その内容が現実的であると証明することが大切です。たとえば、返済計画と併せて資金繰り表を提示すると、毎月の収支バランスを可視化でき、返済資金がどこから生み出されるのか明確になります。

楽観的な数字のみを並べるのではなく、過去の実績や市場環境などの客観的な根拠をもとに、返済計画を立てるのもポイントです。

実現性の高い事業計画書や資金繰り表、それに見合った無理のない返済計画を提示すれば、銀行も安心して融資に踏み切れます。

なお、銀行融資で評価が上がる「事業計画書の作り方」「資金繰り表の作り方」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

コツ3. 資金使途や希望額の根拠を具体的に示す

法人が銀行融資の審査を受ける際は、「調達した資金を何に使うのか」「なぜその金額が必要なのか」を具体的に示すことも大切です。

資金使途が事業成長と結びついており、希望額の根拠も明確であれば、銀行も前向きに融資を検討できます。

融資を受ける際は、資金使途を「運転資金」「設備資金」の2つに分けた上で、以下のように具体的な内容を記載しましょう。

▼資金使途や希望額の記載例

| 運転資金 | ・人件費:正社員2名分の人件費(月150万円×2か月) ・外注費:制作業務の外注費(月60万円×2か月) ・仕入費:売上増加に伴う追加仕入分(80万円) ・家賃・水道光熱費:事業所賃料および光熱費(25万円×2か月分) |

|---|---|

| 設備資金 | ・製造設備導入費:○○製造設備本体の購入費用(800万円) ・設置・工事費:据付工事および試運転費用(200万円) ・周辺機器購入費:関連機器・備品一式(150万円) ・システム導入費:生産管理システムの初期導入費用(150万円) |

金額の算出過程を明記するのはもちろん、見積書を添付したり市場価格を提示したりすれば、さらに説得力が増し、銀行からの信頼も得やすくなります。

コツ4. 担保・保証人を用意してリスクを軽減する

融資審査で返済能力の高さを評価してもらうためには、担保や保証人を用意し、金融機関側のリスクを軽減するのが効果的です。

中小企業や創業初期の法人は特に、過去の実績や財務基盤が不十分なために、銀行から「リスクが高い」と判断されやすい傾向にあります。そのため、担保や保証人の有無は、「返済不能に陥った場合の回収可能性」を見極める上で重要な判断材料となるのです。

担保や保証人を用意しておくと、審査に通りやすくなるのはもちろん、比較的低金利で希望額に近い融資を受けられる可能性も高まるでしょう。

ただし、実際には担保・保証人を用意するのに苦労する経営者の方も多いかもしれません。

担保や保証人の確保が難しい場合は、信用保証協会が保証人の役割を担う「信用保証協会付融資」を活用することで、融資を受けやすくなります。売掛債権や在庫などを担保に融資を受けられる、「流動資産担保融資(ABL)」もおすすめです。

なお、「信用保証協会の融資審査を突破するコツ」「ABLの成功事例」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

コツ5. 税金や社会保険料の支払いを済ませておく

法人が銀行融資の審査を通過するためには、法人税や消費税、社会保険料などの公的な支払いを期日どおりに済ませておきましょう。

税金や社会保険料の支払いは、事業を行う上で必ず守るべき義務です。これらの支払いが滞っていると、「資金繰りが厳しい」「管理体制に問題がある」と判断されやすくなり、審査でも不利になってしまいます。

「違法な営業を行っているのではないか」と企業の信頼性を大きく失う要因にもなるため、滞納がある場合は迅速に解消しておくことが重要です。

具体的には、自治体の窓口や税務署、「納税証明書」「納入告知書」などで税金・社会保険料の支払い状況を確認しましょう。

銀行融資の審査では、クレジットカードやローンの支払い状況も確認されるため、以下の信用情報機関に開示請求することをおすすめします。

信用情報を確認できる3つの機関

なお、信用情報の開示請求には、1,000〜2,000円程度の手数料がかかる点に注意が必要です。

税金や社会保険料の支払いを済ませておけば、「財務管理が行き届いている」「法令遵守意識が高い」と評価されやすくなり、審査を有利に進められます。

融資実行後も銀行と良好な関係を築くためには、税金・社会保険料はもちろん、クレジットカードやローンについても支払期日を徹底的に守ることが大切です。

コツ6. 銀行と継続的に良好な信頼関係を築く

銀行融資の審査を有利に進めるためには、融資を申し込むタイミングだけでなく、日頃から銀行と継続的に良好な信頼関係を築いておきましょう。

融資審査では、企業の財務状況だけでなく「過去の取引履歴」も含めた総合的な評価が行われるため、日常的な関係構築が結果に大きく影響します。日頃から銀行と接点を持ち、経営状況を継続的に共有しておけば、業績に多少の波があっても、企業の実情を踏まえて融資を検討してくれるでしょう。

銀行との信頼関係を築くには、融資の相談だけでなく、決算後や事業環境に変化があったタイミングで担当者に状況を共有することが大切です。

良い情報だけでなく、業績が伸び悩んでいる場合や課題がある場合も隠さず説明し、改善策も同時に示すことで、銀行からの信頼を得やすくなります。

特に決算報告については、筆者の経験上、きちんとした形で実施できている経営者は100人中3人程度と、かなり少ない印象です。逆に言うと、経営者が自ら足を運び、丁寧に決算報告するだけで銀行からの評価は向上し、融資審査を有利に進められる可能性も大きく高まるといえます。

以下記事では「銀行からの評価を高める決算報告のポイント」を詳しく解説しているため、ぜひチェックしてみてください。

コツ7. 銀行融資に強いコンサルタントの支援を受ける

資金調達の成功率を高めるには、銀行融資に強いコンサルタントの支援を受けるのもおすすめです。

銀行融資の審査では、「財務状況」「事業計画」「資金使途」などが総合的に評価されます。これらを的確に押さえて企業の将来性をアピールするのは難しく、自社だけで準備を進めると、抽象的な説明でマイナスの印象を与えるかもしれません。

一方、コンサルタントは審査で重視されるポイントを熟知しているため、企業の強みや改善点を整理した上で、銀行にわかりやすく伝えられます。財務分析のスキルが高く、試算表や決算書を銀行目線で整えられるコンサルタントであれば、的確な説明で融資の成功率をさらに高められるはずです。

経営者は特に、本業と並行しながら資金調達を進めるのが難しいため、融資に強いコンサルタントに依頼することは、現実的かつ有効な手段だといえます。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、法人融資の審査を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「法人融資の審査」に強い /

※【毎日 限定5名まで】

法人が銀行融資を受ける「4つのメリット」

法人が銀行融資を受けるメリットは、以下の4つです。

- メリット1. 金利は約2〜3%と低めに設定される

- メリット2. 1億円を超える多額の融資を受けられる

- メリット3. 株式発行がないため経営権を維持できる

- メリット4. 融資の実績が信用力向上につながる

比較的低金利で多額の融資を受けられるため、積極的に利用を検討してみましょう。

メリット1. 金利は約2〜3%と低めに設定される

法人が銀行融資を受ける大きなメリットは、他の資金調達方法と比べて、金利が2〜3%程度と低めに設定されていることです。

財務基盤が整っている企業や担保・保証人を用意している企業は特に、銀行のリスクが大きく軽減されるため、低金利での融資を受けられます。

数千万円〜数億円規模の融資を受けても、金利を低めに設定できれば、毎月の返済負担を抑えながら長期的に安定した事業を続けられるでしょう。

利息負担が軽減される分、余剰資金が生まれやすくなり、人材確保や設備投資に回すことで事業成長につなげられる点も大きなメリットです。

ただし、銀行融資の中には「ビジネスローン」や「カードローン」など、金利が比較的高めに設定されている商品もある点に注意しましょう。

メリット2. 1億円を超える多額の融資を受けられる

法人向けの銀行融資は、「利用する制度」「企業の信用力」によって、1億円を超える多額の融資を受けられる可能性がある点もメリットです。

たとえば「信用保証協会付融資」は、信用保証協会の保証を付けることで銀行のリスクが軽減されるため、最大2億8,000万円の融資を受けられます。

「不動産担保融資」「流動資産担保融資」においても、評価額の高い資産を担保にすれば、赤字や債務超過の企業でも1億円以上の資金調達が可能です。

「プロパー融資」は審査難易度が高いものの、限度額に上限がないため、返済能力の高さを評価されることで十分な資金を確保できるでしょう。

1億円を超える多額の融資を受けられると、大規模な設備投資や新規事業の立ち上げなど、中長期的な成長を見据えた事業戦略を進めやすくなります。

ただし、信用力や財務状況が不十分だと希望通りの融資を受けられない可能性があるため、事業計画書をしっかり整えた上で審査に臨むことが大切です。

メリット3. 株式発行がないため経営権を維持できる

銀行融資は「借入」による資金調達方法であり、株式を発行する必要がないため、経営権を維持したまま自由度の高い事業運営を継続できます。

株式発行による資金調達は、新たな株主が加わることで持株比率が低下し、意思決定の際に制約が生じてしまう点が大きなデメリットです。しかし、銀行融資は株主構成に変化がなく、経営に与える影響も特にないため、資金調達後もこれまで通り経営者の判断に沿って事業を行えます。

経営権を維持したまま融資を受けられると、株主の意向に左右されることなく、調達した資金を資金繰り改善や成長投資に有効活用できるでしょう。

また、株式の希薄化によって既存株主から不信感を抱かれるリスクもないため、引き続き良好な関係を築きながら、安定した経営支援を受けられます。

メリット4. 融資の実績が信用力向上につながる

資金調達に成功した実績が企業の信用力向上につながることも、法人が銀行融資を受ける大きなメリットです。

銀行融資は、金融機関が企業の財務状況や事業内容、返済能力を厳格に審査した上で実行されます。そのため、銀行融資を受けたという事実は「一定の審査基準をクリアした企業」であることの証明となり、対外的な信用力向上につながるのです。

融資実行後に滞りなく返済を継続できれば、銀行から「資金能力が高く、約束を守れる企業」と評価され、さらに信頼性を高められるでしょう。

融資の実績を通じて企業の信用力が向上すると、追加融資や条件変更の相談をしやすくなるなど、将来的な資金調達をスムーズに進められます。取引先や他の金融機関からの評価も高まることで、新たなビジネスの機会を得やすくなったり、資金調達の幅を広げられたりするのもメリットです。

このように、銀行融資は単なる資金調達方法の一つにとどまらず、企業の中長期的な成長を支える上でも重要な役割を果たしています。

法人が銀行融資を受ける「3つのデメリット」

法人が銀行融資を受ける際、以下3つのデメリットに注意しましょう。

- デメリット1. 元本+利息を返済しなければならない

- デメリット2. 2週間〜1ヶ月程度かかるケースが多い

- デメリット3. 審査は甘くない(厳格な審査基準)

審査の仕組みや返済方法を把握しておくことで、資金繰り悪化のリスクを未然に防げます。

デメリット1. 元本+利息を返済しなければならない

法人が銀行融資を受ける際は、銀行から借り入れた資金について、元本と利息を返済しなければなりません。

業績に関係なく毎月一定額を返済する必要があるため、売上が減少しているときは特に、資金繰りが悪化しやすくなるでしょう。また、返済を優先するあまり、借入金を設備投資や運転資金に回せなくなると、事業の成長スピードも遅れてしまいます。

銀行融資を受けた後も安定的に返済を続けるためには、利息を含めた総コストを踏まえた上で、事前に返済計画を立てることが重要です。

事業計画書や資金繰り表をもとに、余裕を持って返済できるスケジュールや借入額を設定すると、資金繰り悪化のリスクを最小限に抑えられます。

また、経営悪化で返済が難しくなりそうな場合は、早めに銀行へ情報共有することで、信頼関係を維持しながら適切な対応を検討してもらえるでしょう。

デメリット2. 2週間〜1ヶ月程度かかるケースが多い

法人が銀行融資を受ける際は、申込みから融資実行までに2週間〜1ヶ月程度かかるケースが多い点にも注意しなければなりません。銀行は、企業の財務状況や返済能力について慎重に審査を行うため、1週間以内の融資は難しいのが実情です。

融資実行までに時間がかかると、突発的な設備故障への対応や、期日が迫っている取引先への支払いなど、急な資金需要に対応しにくくなるでしょう。取引先との関係が悪化してビジネスの機会を逃したり、手元資金に余裕がなくなって資金繰りが悪化したりするリスクも高まります。

必要なタイミングでまとまった資金を確保するためには、各制度の審査期間を把握し、スケジュールに余裕を持って準備を進めることが重要です。

急ぎの資金調達が必要な場合は、「ビジネスローン」「ファクタリング」など、スピード感のある資金調達方法を一時的に活用しましょう。

その後、事業が落ち着いたタイミングで銀行融資に切り替えるなど、状況に応じて手段を使い分けることで、資金繰りも安定しやすくなります。

なお、「急ぎの場合におすすめの資金調達方法」や、おすすめの「ビジネスローン」「ファクタリング」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

デメリット3. 審査は甘くない(厳格な審査基準)

銀行融資の審査は決して甘くなく、厳格な審査基準に沿って「企業の返済能力」「事業の将来性」が評価される点にも注意が必要です。

銀行融資では、返済不能に陥った場合に銀行が損失を被るリスクがあるため、「確実に返済できるかどうか」を重視して審査が行われます。そのため、財務基盤が整っていない企業や、創業初期で実績が乏しい企業にとっては審査を通過するのが難しく、融資を受けるハードルが高いのです。

また、金融機関によって審査基準は大きく異なるため、銀行融資に関する知識や経験がなければ、一定の信用力がある企業でも難しく感じられるでしょう。

法人が銀行融資の審査をスムーズに通過するためには、本記事で紹介した以下7つのポイントを確実に押さえることが大切です。

法人が銀行融資の審査に通過する「7つのコツ」

- 健全な財務状況であることをアピールする

- 事業計画書で返済の見通しを明確にする

- 資金使途や希望額の根拠を具体的に示す

- 担保・保証人を用意してリスクを軽減する

- 税金や社会保険料の支払いを済ませておく

- 銀行と継続的に良好な信頼関係を築く

- 銀行融資に強いコンサルタントの支援を受ける

説得力のある事業計画書を作成し、資金使途や返済計画を具体的に説明することで、銀行からの信頼を得やすくなり、審査を有利に進められます。

「銀行融資は初めてで自信がない」「確実に成功させたい」という場合は、融資に強い専門のコンサルタントにサポートを依頼するのがおすすめです。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、法人融資の審査を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「法人融資の審査」に強い /

※【毎日 限定5名まで】

銀行融資とは

「銀行融資」は、法人や個人が銀行から事業用資金を借り入れ、あらかじめ定められた期間内に元本と利息を返済していく資金調達方法です。

「信用保証協会付融資」「プロパー融資」などさまざまな種類があり、資金調達の目的や財務状況によって活用すべき融資制度は異なります。

法人が銀行融資を受ける際の主な資金使途は、以下のとおりです。

- 運転資金の確保

- 設備投資による生産性向上

- 新規事業の立ち上げ

- 不動産購入による拠点拡大 など

法人が銀行融資を受けるには、「信用力」「返済能力」の高さが評価される、所定の審査を通過しなければなりません。一般的に、個人よりも法人の方が審査に通りやすいといわれていますが、それでも一定の評価基準を満たす必要はあります。

融資審査を通過するためには、財務状況の健全性をアピールするのはもちろん、事業計画書の中で返済の見通しを明確に説明することが重要です。

銀行融資の金利

銀行融資の金利は、「地方銀行・都市銀行などの金融機関」「利用する融資制度の種類」「企業の財務状況・信用力」によって大きく異なります。

たとえば、信用保証協会付融資の金利は2.0%前後(別途0.45〜1.9%の保証料)、銀行系ビジネスローンの金利は1.0〜14.0%程度が目安です。

企業の財務状況が悪化している場合や、担保・保証人を用意できない場合、返済期間が長い場合などは、金利が高く設定される傾向にあります。

金利が高いと毎月のコスト負担が重くなり、資金繰り悪化のリスクが高まるため、融資を受ける際は事前に返済計画を立てておくことが大切です。

とはいえ、現代は金利が非常に低く抑えられていることから、借り手にとっては資金調達しやすい環境が十分に整っていると筆者は感じます。

銀行融資の限度額

銀行融資の限度額は金利と同様、金融機関や融資制度の種類、企業の財務状況によって異なります。

一般的に、メガバンクなどの大規模な金融機関ほど限度額は大きくなり、地方銀行のように規模が小さい金融機関は限度額も低く抑えられる傾向です。

ただし、限度額が高いからといって、中小企業や小規模事業者がメガバンクに融資を申し込んでも、十分に取り合ってもらえない可能性があります。

また、限度額の上限がない「プロパー融資」では、事業規模に応じて多額の資金を調達できますが、審査難易度が高い点には注意しなければなりません。

このように、企業によっては十分な資金を確保できない可能性もあるため、融資を受ける際は自社の実情に合った金融機関や制度を選ぶことが大切です。

信用力に不安がある場合は、審査のハードルが比較的低く、1億円以上の融資も見込める「信用保証協会付融資」「流動資産担保融資」を積極的に活用しましょう。

「法人融資の審査」についてよくある質問

法人融資の審査について、よくある質問を下記にまとめました。「自社でも銀行融資を受けられるのか」「銀行融資をいつ受けるべきか」と悩んでいる方は、ぜひ参考にしてください。

法人向け銀行融資の流れやポイントを把握し、より良い条件で融資を受けよう!

法人融資の流れや成功のコツを理解した上で審査に臨むと、銀行からの信用を得やすくなり、より良い条件で融資を受けられます。

法人融資の審査を受ける流れや成功のコツは、以下のとおりです。

法人が銀行融資の審査を受ける流れ【5ステップ】

- ステップ1. 銀行で融資相談をする

- ステップ2. 必要書類を準備する

- ステップ3. 申込み・面談を行う

- ステップ4. 銀行の審査を受ける

- ステップ5. 契約手続きを進める

- コツ1. 健全な財務状況であることをアピールする

- コツ2. 事業計画書で返済の見通しを明確にする

- コツ3. 資金使途や希望額の根拠を具体的に示す

- コツ4. 担保・保証人を用意してリスクを軽減する

- コツ5. 税金や社会保険料の支払いを済ませておく

- コツ6. 銀行と継続的に良好な信頼関係を築く

- コツ7. 銀行融資に強いコンサルタントの支援を受ける

「事業計画書」「資金繰り表」で返済の見通しを明確に伝えると、銀行は返済のイメージを持ちやすくなり、安心して融資を実行できます。日頃から経営状況を積極的に共有し、銀行と良好な信頼関係を築いておくのも重要なポイントです。より確実に融資を成功させたい場合は、銀行融資に強いコンサルタントの支援を受けることで、審査を有利に進められるでしょう。

本記事はここまでになりますが、繰り返し読み返して理解を深めるためにも、「ブックマーク」して、あとから何度も読み返すことをオススメします。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、法人融資の審査を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,600社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「法人融資の審査」に強い /

※【毎日 限定5名まで】

本記事で紹介した内容をもとに、法人融資の流れやコツを掴み、資金調達の成功にお役立てください。

_20250924.png)