創業融資を受けることが決まっており、積極的に融資を受けたい人は「日本政策金融公庫」「自治体」などの機関に相談するのがおすすめです。

創業融資に関する不安が大きい人は、「商工会議所」「融資代行サービス」など、総合的なサポートを受けられる相談窓口を活用しましょう。

創業融資の相談を検討している方は、以下のようなお悩み・疑問をお持ちではないでしょうか?

創業融資を受けようと思っているけど、どこに相談したら良いのかわからない…自分に合っているのはどこ?」

創業融資の相談先はそれぞれ何が違うの?相談できる内容やメリット・デメリットを知りたい」

創業融資の相談をするときに気を付けた方が良いことはある?審査に落ちるようなことは避けたい」

自社に合った機関・サービスで創業融資の相談を行うと、必要書類や審査のポイントをスムーズに把握でき、資金調達の成功率を高められます。

結論、創業者向けの無料の融資相談を受け付けている窓口は、以下の7つです。

▼無料で創業融資の相談ができる「7つの窓口」

| 相談窓口 | メリット | デメリット | おすすめの人 |

|---|---|---|---|

| 日本政策金融公庫 | ・創業初期でも融資を受けられる ・比較的低金利で資金調達できる ・担保・保証人不要の制度がある | ・入念な準備が必要 ・自治体よりは金利が高め | ・経営実績がほとんどない人 ・担保・保証人の確保が難しい人 ・事業計画書の作成方法を知りたい人 |

| 自治体 | ・金利を低く抑えられる ・独自の優遇措置を受けられる ・総合的な経営相談ができる | ・創業融資がない自治体もある ・保証料の支払いが発生する ・融資実行までの期間が長い | ・できるだけ借入コストを抑えたい人 ・公的制度を有効活用したい人 ・融資以外の経営支援も受けたい人 |

| 民間金融機関 | ・融資実績が社会的信用につながる ・関係構築で資金調達が有利になる | ・審査は厳しい ・融資限度額が低い ・金利は公的機関より高い | ・社会的信用力を重視する人 ・金融機関との関係を築きたい人 ・経営の総合的な支援を受けたい人 |

| 商工会・商工会議所 | ・事業計画書の作成支援を受けられる ・総合的な経営相談ができる ・最適な融資制度を提案してもらえる ・有力税理士とつながりやすくなる | ・事前に加入手続きを行って会員になる必要がある ※年間1万〜3万円ほど | ・最適な融資制度を見つけたい人 ・長期的に経営支援を受けたい人 ・経営者仲間と繋がりたい人 |

| よろず支援拠点 | ・専門家の経営支援を受けられる ・幅広いネットワークを活用できる | ・相談先の拠点に必ずしも創業融資の専門家がいるとは限らない | ・専門家の相談を無料で受けたい人 ・何度も相談して理解を深めたい人 ・最適な支援機関につなげてほしい人 |

| 税理士 | ・税務のサポートを受けられる ・長期的な経営支援を受けられる | ・追加費用が発生する ・顧問料も必須の場合が多い ・創業融資に詳しいとは限らない | ・融資の準備を丁寧に行いたい人 ・税務・会計面で支援を受けたい人 |

| 融資代行サービス | ・融資の成功率が高い ・専門性の高い支援を受けられる ・準備にかかる手間を軽減できる ・失敗時のリスクを抑えられる | ・コンサルタントのスキルに差が出る ・成功報酬がかかる | ・確実に融資を成功させたい人 ・専門家の支援を受けたい人 ・手間を省いて本業に専念したい人 |

それぞれの特徴やメリット・デメリットは大きく異なるため、自社の求める支援内容を整理した上で比較検討しましょう。

無料相談を利用する際の注意点や、最適な相談先を見つけるポイントも解説しているため、ぜひ参考にしてください。

筆者は「融資代行プロ」という成果報酬型の「融資コンサル」サービスで、これまで多くの会社における創業融資をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、融資のプロである筆者が、「無料で創業融資の相談ができる窓口」や「相談する際の注意点」等、以下の内容を丁寧に解説します。現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 「積極的に創業融資を受けたい人」が無料で相談できる窓口

- 「どこで創業融資を受けるか迷っている人」が無料で相談できる窓口

- 創業融資の無料相談を受ける際に知っておくべき注意点

- 最適な「税理士」「融資代行サービス」を選ぶポイント

「自社の課題を解決できる相談先を見つけたい」「効率的に創業融資を成功させたい」とお考えの方は、ぜひ本記事を参考にしてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「創業融資」に強い /

※【毎日 限定5名まで】

「積極的に創業融資を受けたい人」が無料で相談できる3つの窓口

創業融資を受けることが決まっており、積極的に資金調達を進めたい場合は、以下3つの窓口に相談するのがおすすめです。

- 窓口1. 日本政策金融公庫

- 窓口2. 自治体

- 窓口3. 民間金融機関

これらの機関はさまざまな融資商品を取り扱っているため、自社のニーズに合った資金調達方法を無理なく見つけられます。

審査の流れや重視されるポイントを事前に把握することで、スムーズに準備を進められる点も大きなメリットです。

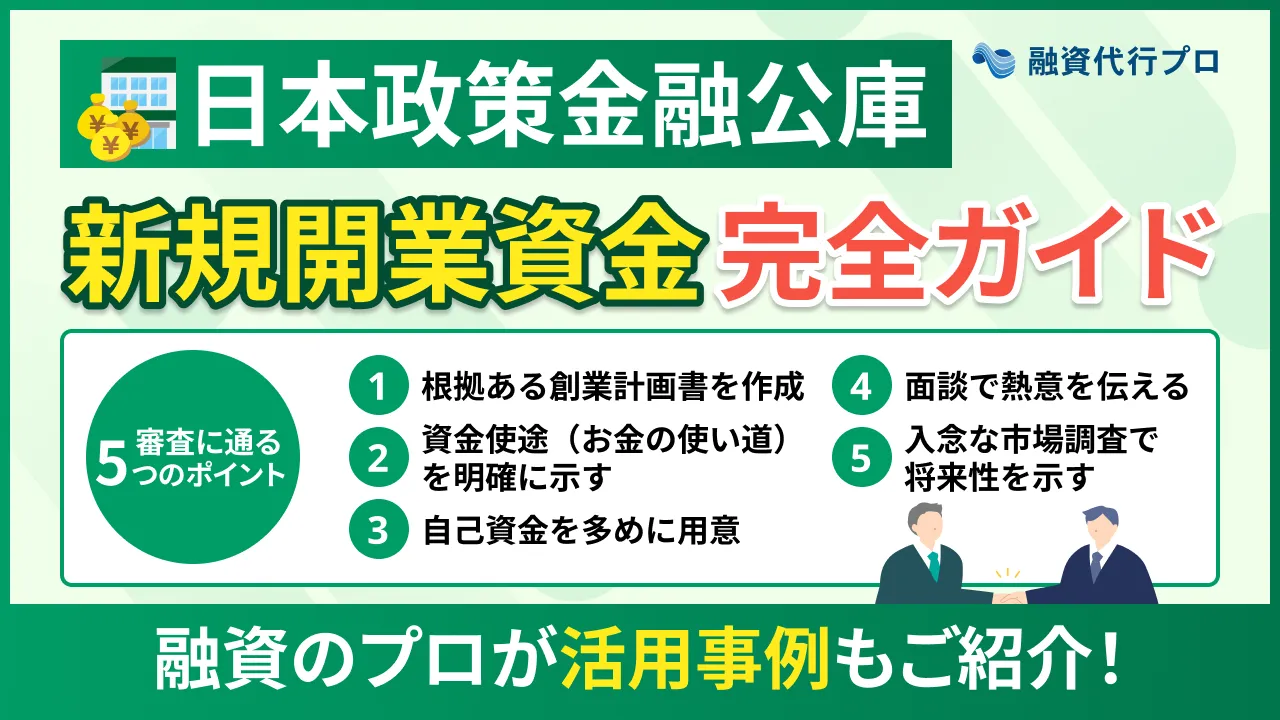

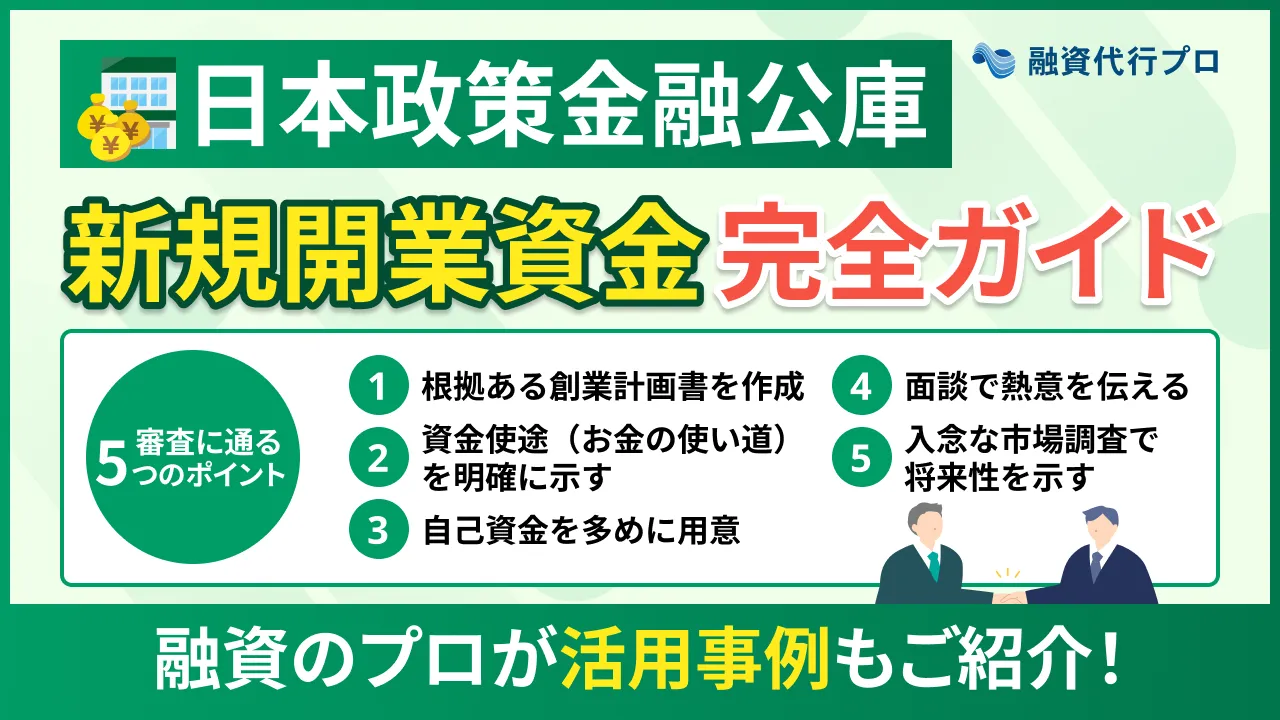

窓口1. 日本政策金融公庫

日本政策金融公庫は、国が100%出資している政府系金融機関であり、中小企業や小規模事業者、創業者向けに幅広い融資制度を提供しています。

民間金融機関の業務を補完する役割を担っているため、創業間もない事業者や、十分な経営実績がない企業でも融資を受けやすい点がメリットです。

たとえば「新規開業・スタートアップ支援資金1」という制度では、「女性」「若者」など、一定の条件に当てはまる方が低金利で融資を受けられます。

日本政策金融公庫で創業融資の相談を行う際に利用できる窓口は、以下の3つです。

▼日本政策金融公庫の創業融資に関する相談窓口2

| 窓口 | 設置場所 | 相談方法 | 予約 |

|---|---|---|---|

| 事業資金相談ダイヤル | – | 電話(フリーダイヤル) 0120-154-505 | 不要 |

| 創業サポートデスク | 全国152支店 | 来店、オンライン | 必要 ・来店:希望日の前営業日14時まで ・オンライン:希望日の2営業日前16時まで |

| ビジネスサポートプラザ | 東京、名古屋、大阪 | 来店、オンライン | 必要(希望日の3営業日前) |

創業サポートデスクでは、融資制度に関する案内だけでなく、事業計画書の立て方についてもアドバイスをもらえます。

ビジネスサポートでは、「土日」「夜間」の相談にも対応しているため、平日の日中に時間を確保するのが難しい方におすすめです。

なお、「日本政策金融公庫の融資を攻略するコツ」「新規開業・スタートアップ支援資金の特徴」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

日本政策金融公庫に相談できる内容

創業融資について日本政策金融公庫に相談できる内容は、以下のとおりです。

- 創業者向け融資制度の詳細

- 融資の利用条件、申込方法

- 必要書類の作成方法

- 事業計画書の書き方

- 審査のポイント、注意点など

特に初めて創業融資を受ける方にとって、必要書類の作成方法から事業計画書の書き方まで教えてもらえるのは、大きな安心材料となるでしょう。

経験豊富な担当者が、一人ひとりの状況に応じて具体的なアドバイスを提供してくれるため、審査に向けた準備をスムーズに進められます。

日本政策金融公庫に創業融資の相談をする3つのメリット

日本政策金融公庫に創業融資の相談をするメリットは、以下の3つです。

日本政策金融公庫に創業融資の相談をする3つのメリット

- 創業間もない事業者でも融資を受けられる

- 銀行より比較的低金利で資金調達できる

- 担保・保証人不要で借入できる制度がある

日本政策金融公庫は、創業間もない事業者に対して積極的に融資を行っているため、実績や経験が少ない方にとって心強い相談先といえます。

金利についても、銀行などの民間金融機関より低めに設定されていることから、事業が軌道に乗るまでの間も無理なく返済を続けられるでしょう。

また、「新規開業・スタートアップ支援資金3」のように、原則「無担保・無保証人」で利用できる融資制度があるのも大きなメリットです。

このように、創業者の心理的なハードルを下げる仕組みが整っているため、融資に不安を感じている方でも、前向きな気持ちで申し込めます。

日本政策金融公庫に創業融資の相談をする2つのデメリット

日本政策金融公庫に創業融資の相談をするデメリットは、以下の2つです。

日本政策金融公庫に創業融資の相談をする2つのデメリット

- 申込みまでに入念な準備が必要

- 自治体の融資制度よりは金利が高め

日本政策金融公庫は創業者向けの融資制度が充実している一方、適切な審査を行うために、多くの書類提出が求められます。特に「事業計画書」の内容は慎重にチェックされるため、創業の動機や事業内容、資金計画を具体的に書き込まなければなりません。

そのため、創業融資を確実に受けたい場合は、後ほど紹介する「税理士」「融資代行サービス」などを積極的に活用しましょう。

また、日本政策金融公庫の金利は2.2〜4.3%程度と比較的低金利であるものの、自治体の融資制度に比べると高めである点もデメリットです。

ただし、一定の条件を満たせば1%台の金利で融資を受けられる制度もあるため、どの金利が適用されるのかも併せて相談してみましょう。

日本政策金融公庫への融資相談がおすすめな人

日本政策金融公庫の特徴やメリット・デメリットから、日本政策金融公庫への融資相談は以下のような人に適しています。

- 実績がほとんどなく融資に不安がある人

- 担保や保証人を用意するのが難しい人

- 事業計画書の作り方から知りたい人

日本政策金融公庫は審査ハードルが低いため、信用力や実績が乏しく、民間金融機関の融資を受けるのが難しい人におすすめです。無担保・無保証人の融資制度を活用すれば、心理的負担を軽減しながら借入でき、資金調達後も本業に専念できるでしょう。

また、日本政策金融公庫は創業者向けのサポートが充実しており、事業計画書の作り方から丁寧に教えてもらえる点もメリットです。

事業の魅力や返済の見通しが伝わる事業計画書の作り方がわかれば、審査を有利に進めやすくなり、スムーズに資金を確保できます。

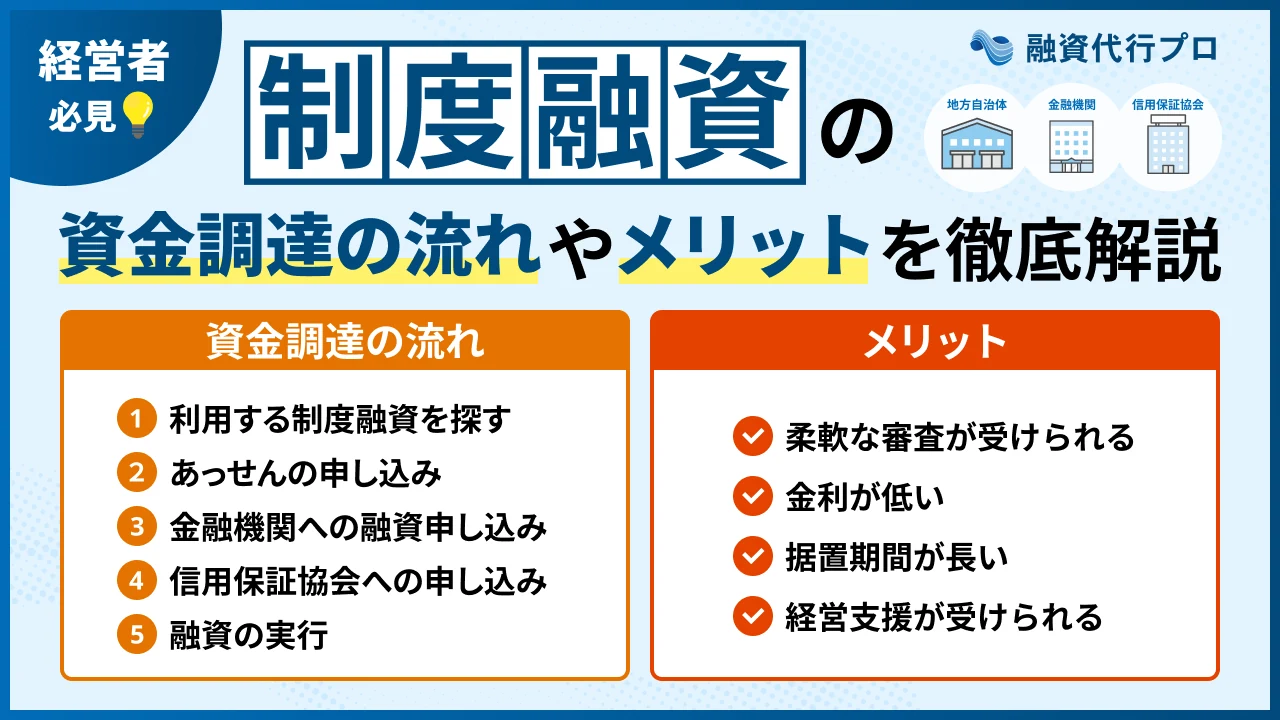

窓口2. 自治体

各都道府県や市区町村では、自治体・民間金融機関・信用保証協会の3機関が連携して行う「制度融資」を実施しています。

制度融資の大きな特徴は、金融機関や信用保証協会に支払う「利息」「信用保証料」について、自治体の補助を受けられることです。また、信用保証協会の保証を付けることで、金融機関のリスクが軽減されるため、創業者でも多額の融資を受けられる可能性があります。

創業融資に関する自治体の相談窓口は、「各自治体の地域振興課」「商工会議所」「信用保証協会」など、自治体によってさまざまです。

そのため、まずは事業を行っている地域の自治体ホームページで相談窓口を確認し、申込み手続きを進めましょう。

なお、「制度融資のメリットや利用の流れ」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

自治体に相談できる内容

自治体の窓口で相談できる内容は、主に以下のとおりです。

- 制度融資の詳細

- 申込み手続きの流れ

- 融資の必要書類

これらの基本的な相談の他にも、地域の産業振興策と連携した特別融資制度の紹介や、創業セミナー・研修会の案内を受けられます。

また、起業家や創業初期の企業を支援するためのオフィススペース「インキュベーション施設」の利用に関する相談なども可能です。

自治体独自の補助金・助成金に関する情報提供も行っているため、公的制度を上手く活用しながら、効率的に資金調達を進められます。

自治体に創業融資の相談をする3つのメリット

自治体に創業融資の相談をするメリットは、以下の3つです。

自治体に創業融資の相談をする3つのメリット

- 金利を低く抑えられる

- 独自の優遇措置を受けられる

- 総合的な経営相談ができる

自治体に創業融資の相談をすると、日本政策金融公庫よりもさらに低い金利で融資を受けられる可能性があります。たとえば、東京都の制度融資「創業融資」では、本来2.1〜2.6%の金利を、自治体の補助によって1.9〜2.4%に抑えることが可能です。

信用保証料の支払いは発生するものの、保証料を補助している自治体で融資を受ければ、実質的なコスト負担を大きく軽減できるでしょう。

このように、自治体ならではの優遇措置によって借入負担を抑えられるのは、資金繰りが安定しにくい創業者にとって嬉しいポイントです。

また、制度融資は地域活性化を目的としているため、独自のネットワークを活かした情報提供や経営アドバイスを受けられます。地域に根ざした事業を展開する場合は特に、自治体からの助言を受けることで、長期的に安定した事業運営につなげられるはずです。

自治体に創業融資の相談をする3つのデメリット

自治体に創業融資の相談をするデメリットは、以下の3つです。

自治体に創業融資の相談をする3つのデメリット

- 自治体によっては創業融資制度がない

- 保証料を支払わなければならない

- 融資実行までに時間がかかりやすい

制度融資は各自治体が独自に行っている制度であるため、地域によっては創業融資制度そのものが用意されていない可能性があります。

信用保証協会の保証を付けて融資を受ける仕組み上、利息に加えて「信用保証料」の支払いが発生する点にも注意が必要です。自治体の補助を受けることができれば借入負担を抑えられますが、補助制度がない場合は、保証料もすべて自己負担しなければなりません。

また、制度融資は「自治体」「民間金融機関」「信用保証協会」の3機関が審査を行うため、資金調達までに2〜3ヶ月ほど時間がかかります。そのため、資金調達のタイミングが遅れて開業準備に支障をきたさないよう、スケジュールに余裕を持って準備を進めることが大切です。

自治体への融資相談がおすすめな人

自治体に相談できる内容やメリット・デメリットを踏まえると、自治体への融資相談は以下のような人におすすめです。

- できるだけ借入コストを抑えたい人

- 公的制度を有効活用したい人

- 融資以外の経営支援も受けたい人

地域差はありますが、自治体の制度融資では補助制度によって実質的な借入負担を軽減できるため、できるだけコストを抑えたい人に適しています。

制度融資だけでなく、返済不要の「補助金・助成金」を活用して資金調達したい場合も、自治体に相談することで効率的に資金を確保できるでしょう。

また、多くの自治体では創業者向けの経営サポートも行っているため、資金調達後の事業を安定させたい方は積極的に活用してみてください。

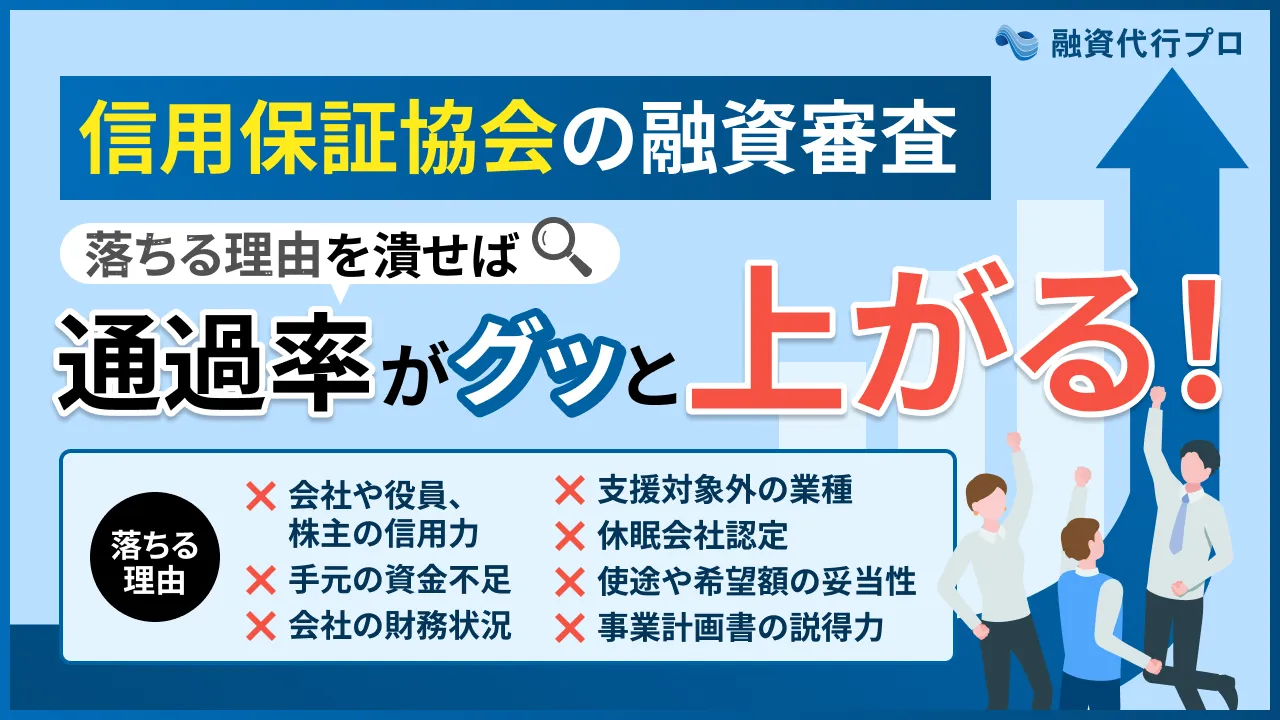

窓口3. 民間金融機関

銀行や信用金庫、信用組合などの民間金融機関でも、創業融資に関する相談を無料で受け付けています。

ただし、メガバンクと呼ばれる都市銀行では、大企業を対象とした融資を行っているケースが多いため、創業融資にはやや消極的です。そのため、中小企業や小規模事業者が創業融資の相談をする場合は、「地方銀行」「信用金庫」など地域密着型の金融機関を利用しましょう。

銀行や信用金庫の相談窓口は、基本的に各金融機関の支店です。その金融機関が創業融資に対応しているか確認した上で、申込みを行いましょう。

なお、「地方銀行の融資」「信用金庫の融資」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

民間金融機関に相談できる内容

銀行や信用金庫などの民間金融機関では、以下2つの融資について「詳細情報」「必要書類」「融資までのスケジュール」などを相談できます。

- 信用保証協会付融資:信用保証協会を保証人として受ける融資

- プロパー融資:第三者による保証を付けずに直接受ける融資

創業間もない事業者は「信用力や実績が乏しい」と判断されやすいため、創業融資では「信用保証協会付融資」を提案されるのが一般的です。

創業後の資金繰り管理や、経営改善に関するアドバイス、「当座預金」「売掛金回収サービス」といった金融商品の紹介も受けられます。

相談段階で積極的にコミュニケーションを取り、信頼関係を築くことができれば、実際に融資を受けるときもスムーズに交渉を進められるでしょう。

最新の金融サービスや会計業務のデジタル化に関する相談にも対応しているため、現代の事業運営に役立つ知識を身につけることも可能です。

なお、「信用保証協会付融資の審査のコツ」や、「プロパー融資の審査条件・成功のコツ」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

民間金融機関に創業融資の相談をする2つのメリット

民間金融機関に創業融資の相談をするメリットは、以下の2つです。

民間金融機関に創業融資の相談をする2つのメリット

- 融資の成功が社会的信用につながる

- 長期的な関係構築で資金調達が有利になる

銀行や信用金庫といった民間金融機関の創業融資は、日本政策金融公庫などの公的機関に比べて、審査が厳格に行われる傾向があります。つまり、民間金融機関の融資審査に通過できれば、それだけで「財務基盤が安定している事業者」として社会的な信用を得られるのです。

創業期は社会的信用を得るまでに時間がかかるため、民間金融機関からの融資実績があることは、大きなアドバンテージとなるでしょう。

また、長期的に良好な関係を築いておくことで、事業拡大に伴う資金調達が必要となった際、融資相談を有利に進めやすくなる点もメリットです。

民間金融機関に創業融資の相談をする3つのデメリット

民間金融機関に創業融資の相談をするデメリットは、以下の3つです。

民間金融機関に創業融資の相談をする3つのデメリット

- 審査は比較的厳しい

- 融資限度額が低い

- 金利は公的機関より高い

民間金融機関の創業融資は審査が厳格で、「高金利」「短期間」など、創業者には不利な条件が設定される場合があります。創業融資の相談には対応しているものの、十分な担保・保証人を用意しなければ、融資を受けられないケースも多いです。

また、融資限度額は数百万円〜1,000万円程度と低い傾向にあり、場合によっては資金不足に陥る可能性もあります。日本政策金融公庫などの公的機関に比べて、金利が高い点もデメリットです。

金融機関によっては、5.0%程度の金利が設定されることもあるため、銀行や信用金庫に相談する際は慎重に検討しましょう。

民間金融機関への融資相談がおすすめな人

民間金融機関への融資相談は、以下のような人に適しています。

- 創業初期から社会的信用力を高めたい人

- 将来の資金調達を見据えて関係を築きたい人

- 経営に関する総合的なサポートを受けたい人

民間金融機関で創業融資を受けると、対外的な信用力が向上するため、事業開始にあたって自社の信頼性を重視する方におすすめです。

「将来的にプロパー融資を受けたい」と考えている場合も、早い段階から関係を築いておけば、事業拡大時の資金調達を有利に進められるでしょう。

経営に関する総合的なサポートを求める方にとっても、プロ目線で専門的なアドバイスを受けられる民間金融機関は、心強い存在といえます。

ただし、民間金融機関は審査難易度が比較的高いため、創業融資を検討している方は、まず日本政策金融公庫や自治体への相談から始めるようにしましょう。

「どこで創業融資を受けるか迷っている人」が無料で相談できる4つの窓口

創業融資を受けようと思っているものの、どの金融機関を利用すべきか迷っている方は、以下4つの窓口に相談するのがおすすめです。

- 商工会・商工会議所

- よろず支援拠点

- 税理士

- 融資代行サービス

いずれも創業者向けに手厚いサポートを提供しているため、安心して融資の準備を進められます。

窓口1. 商工会・商工会議所

商工会・商工会議所は、地域の中小企業や小規模事業者を支援することを目的に、幅広い経営サポートを提供している経済団体です。金融機関のように融資制度は設けられていないものの、創業者向けの支援を積極的に行っているため、相談にも対応してもらえます。

なお、商工会は主に町村部の小規模事業者を対象としており、商工会議所は市区を中心に幅広い事業者を支援している点が大きな違いです。

相談窓口は「経営相談窓口」「創業支援センター」など地域によって異なるため、まずは最寄りの商工会4・商工会議所5をチェックしてみましょう。

商工会・商工会議所に相談できる内容

商工会や商工会議所では、創業融資の相談はもちろん、開業準備に役立つ包括的なサービスを受けられます。

具体的に相談できる内容は、以下のとおりです。

- 各種融資制度の詳細説明

- 事業計画書の作成方法

- 金融機関における審査対策

商工会や商工会議所では、日本政策金融公庫や各自治体が提供している融資制度について、詳細や申込方法を説明してもらえます。継続的な経営指導を受ければ、日本政策金融公庫が実施している「マル経融資(小規模事業者経営改善資金)6」の利用も可能です。

その他、創業セミナーや経営指導員による個別指導、税務・労務に関する相談にも対応しており、創業者の心強いサポート役となっています。

また、商工会や商工会議所は公的性格が強く、中立的な立場から助言を行うため、本当の意味でニーズに合った支援を受けられる点がメリットです。

定期的な経営相談や巡回指導、資金調達後のフォローアップも行っていることから、事業が軌道に乗るまで安心して経営に取り組めるでしょう。

商工会・商工会議所に創業融資の相談をする4つのメリット

商工会・商工会議所に創業融資の相談をするメリットは、以下の4つです。

商工会・商工会議所に創業融資の相談をする4つのメリット

- 事業計画書の作成支援を受けられる

- 総合的な経営相談ができる

- 最適な融資制度を提案してもらえる

- 地域の有力税理士とつながりやすくなる

商工会・商工会議所では、地域の経済発展に向けて中小企業や小規模事業者を支援する活動を行っています。そのため、「事業計画書の作成支援」「経営相談」「事業者に合った融資制度の紹介」といった手厚いサポートを受けられるのがメリットです。

また、商工会や商工会議所が開催する「創業セミナー」「経営相談会」には、地域で実績のある税理士が講師として関わっているケースもあります。有力な税理士とつながることで、専門的なアドバイスを受ける機会が増えれば、結果として事業の安定的な成長につながるかもしれません。

商工会・商工会議所に創業融資の相談をする1つのデメリット

商工会・商工会議所で創業融資の相談をする際に注意すべきデメリットは、事前に加入手続きを行って会員になる必要があることです。

創業融資の相談や事業者向けセミナー自体は無料で行われていますが、そもそも会員にならなければ、これらのサービスを利用できません。

商工会・商工会議所の会費は地域によって異なり、「入会金+会費」をまとめて支払うケースもあります。大まかな目安は以下のとおりです。

| 商工会 | 商工会議所 | |

|---|---|---|

| 入会金 | 0円 | 3,000円 |

| 会費 | 1,000〜2,000円/月 ※中小企業の場合 | 15,000〜240,000円/年 |

会費は資本金や従業員数、事業規模に応じて設定されるため、コスト負担が大きくならないか事前に確認しておきましょう。

商工会・商工会議所への融資相談がおすすめな人

商工会・商工会議所への融資相談は、以下のような人におすすめです。

- 中立的な立場で融資提案をしてほしい人

- 創業後の経営支援など長期的にサービスを利用したい人

- 経営者仲間とのネットワークを広げたい人

商工会・商工会議所は民間企業とは性格が異なるため、あくまで中立的な立場から、最適な融資の提案を行っています。そのため、より客観的な視点で自社に合った融資制度を見つけたい場合は、商工会・商工会議所を利用するのがおすすめです。

また、商工会や商工会議所では創業後の支援も行っているため、長期的なサポートで事業成長を図りたい人にも適しています。

経営者仲間を増やしたい方も、商工会・商工会議所が主催するセミナーに参加することで、ネットワークが広がるかもしれません。

窓口2. よろず支援拠点

よろず支援拠点は、中小企業や小規模事業者のさまざまな経営課題に対応するため、全国47都道府県に設置されている公的な経営相談窓口です。

創業融資に関する相談にも対応しており、「税理士」「弁護士」「行政書士」といった専門家によるアドバイスを無料で何度でも受けられます。

創業融資の相談窓口は、各都道府県に設置されたよろず支援拠点です。電話やメール、FAX、公式サイト等からの事前予約が必須となっています。

申込みの段階で相談内容を簡単に伝える必要があるため、あらかじめ整理しておくとスムーズに話を進められるでしょう。

最寄りのよろず支援拠点を見つける際は、公式サイト9を参考にしてください。

よろず支援拠点に相談できる内容

よろず支援拠点では、創業融資に関する総合的な相談が可能です。具体的には、以下の内容について相談できます。

- 各種融資制度の比較検討

- 最適な融資制度の提案

- 事業計画書の作成支援

- 資金戦略の立案

専門コーディネーターによる個別相談や、創業融資以外の幅広い経営相談に対応している点も魅力です。たとえば、「マーケティング戦略の策定」「IT化支援」「人材確保に関するアドバイス」「セミナー・研修会の案内」などのサポートを受けられます。

定期的な経営相談や巡回指導も行っているため、創業前から事業安定期まで継続的なサポートを受けることで、効率的に開業準備を進められるでしょう。

よろず支援拠点に創業融資の相談をする2つのメリット

よろず支援拠点に創業融資の相談をするメリットは、以下の2つです。

よろず支援拠点に創業融資の相談をする2つのメリット

- 幅広い分野の専門家から経営サポートを受けられる

- 他の支援機関とのネットワークを活用できる

よろず支援拠点には、「弁護士」「税理士」「中小企業診断士」など、専門性の高いコーディネーターが多数在籍しています。表面的なサポートではなく、本質的な課題を明確にした上で支援を受けられるため、経営の安定化を図りやすい点がメリットです。

また、独自のネットワークを活かし、相談内容に応じて最適な専門家や支援機関を紹介してもらえる点も、大きな魅力といえます。

他にも、複数の支援制度を組み合わせた資金調達プランの提案など、単独の相談窓口では得られないサービスが期待できるでしょう。

よろず支援拠点に創業融資の相談をする1つのデメリット

よろず支援拠点に創業融資の相談をするデメリットは、相談先の拠点に必ずしも創業融資の専門家がいるとは限らないことです。

よろず支援拠点では創業融資に関する相談を受け付けていますが、金融機関のように独自の融資を提供しているわけではありません。そのため、最適な融資制度を見つけられたとしても、実際の手続きを支援してもらったり、本格的なコンサルティングを受けたりするのは難しいでしょう。

創業融資に詳しいコーディネーターがいない場合は、専門家を紹介してもらうこともできますが、二度手間になって時間がかかる可能性もあります。

スムーズに相談を進めるには、創業融資に詳しい専門家が相談先の拠点に在籍しているか、予約の段階で確認しておくことが大切です。

よろず支援拠点への融資相談がおすすめな人

以下の特徴に当てはまる人は、よろず支援拠点への融資相談を検討してみましょう。

- 専門家の相談を無料で受けたい人

- 何度も相談して理解を深めたい人

- 最適な専門家・支援機関につなげてほしい人

よろず支援拠点の大きなメリットは、税理士や弁護士、行政書士などの専門家に、無料で何度でも相談できることです。そのため、「専門的なアドバイスを受けたい」「一度の相談だけでは不安」というニーズを抱える方に適しています。

また、独自のネットワークを活かした支援を受けられることから、「自分に合った相談先を見つけたい」という方にもおすすめです。

窓口3. 税理士

税理士は、税務の専門家として創業融資の相談に対応しているため、事業計画書の作成支援や金融機関との面談に関するアドバイスを受けられます。

創業融資に関する無料相談会を開催している税理士事務所も多く、比較的どの地域からでもアクセスしやすい相談窓口の一つです。

融資の支援実績が豊富な弁護士であれば、過去の成功事例から実現性の高いアドバイスが期待できるでしょう。ただし、「初回相談のみ無料」となっているケースが多く、継続的な支援を受ける場合はコストがかかってしまう点に注意が必要です。

税理士に創業融資の相談をする際は、まず税理士事務所の公式サイトをチェックし、電話やメールなどで申込みを行いましょう。

税理士に相談できる内容

創業融資について税理士に相談できる内容は、以下のとおりです。

- 試算表や資金繰り表の作成支援

- 事業計画書の内容精査、改善提案

- 税務関連書類の準備、提出

税理士は、創業融資について税務・会計の観点から専門的なアドバイスを受けられる点が大きな魅力といえます。融資関連のサポートだけでなく、「創業時の税務届出」「青色申告承認申請」といった各種手続きの支援、帳簿作成や経理業務に関する指導も可能です。

豊富な融資支援実績を持つ税理士に依頼すれば、自己資金の証明方法や見せ金対策のアドバイスなど、融資審査において有益な情報も得られるでしょう。

税理士に創業融資の相談をする2つのメリット

税理士に創業融資の相談をするメリットは、以下の2つです。

税理士に創業融資の相談をする2つのメリット

- 相談・書類作成・面談対策まで全面的なサポートを受けられる

- 創業後も財務面において長期的な経営支援を受けられる

財務や税務の専門知識をもとに、精度の高い事業計画書の作成支援を受けられるのは、税理士に相談する大きなメリットです。税理士は財務諸表の作成や分析に精通しているため、金融機関が重視するポイントを押さえながら、説得力のある資料を作成できます。

また、融資支援の実績を持つ税理士の場合、融資相談から面談対策まで総合的なサポートを幅広く受けられるのも嬉しいポイントです。

創業後の経営支援にも対応しているなど、初回相談から一貫したサポートを受けられる点は、忙しい事業者にとって大きな安心材料となるでしょう。

税理士に創業融資の相談をする2つのデメリット

税理士に創業融資の相談をするデメリットは、以下の2つです。

税理士に創業融資の相談をする2つのデメリット

- 2回目以降の相談は費用が発生することが多い

- 担当税理士が創業融資に詳しいとは限らない

税理士は初回無料で相談できるところが多い一方、2回目以降の相談や本格的なサポートを依頼する際は、費用が発生するケースがほとんどです。そのため、税理士のサポートを受けて創業融資に臨む場合は、「成功報酬」「月額料金」「手数料」などの料金体系を細かく確認しておきましょう。

また、税理士はあくまで税務・会計の専門家であり、必ずしも融資支援を専門的に行っているとは限りません。担当する税理士によっては、創業融資に関する知識や支援実績が十分でない可能性もあるため、相談先は慎重に比較検討することが大切です。

なお、「資金調達支援の成功報酬の相場や、料金体系」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

税理士への融資相談がおすすめな人

税理士への融資相談は、以下のような人におすすめです。

- 的確なアドバイスで創業融資の準備をしっかり整えたい人

- 創業後も税務・会計面で継続的なサポートを受けたい人

確実に融資を成功させたい方は、創業融資に詳しい税理士に依頼することで、精度の高い書類を作成でき、審査を有利に進められます。場合によっては、税理士が金融機関との面談に同席してくれるケースもあるため、丁寧な説明で納得感を高められるかもしれません。

また、税理士は資金繰りや節税対策についてもアドバイスできることから、税務・会計面で継続的な支援を受けたい方も利用を検討しましょう。

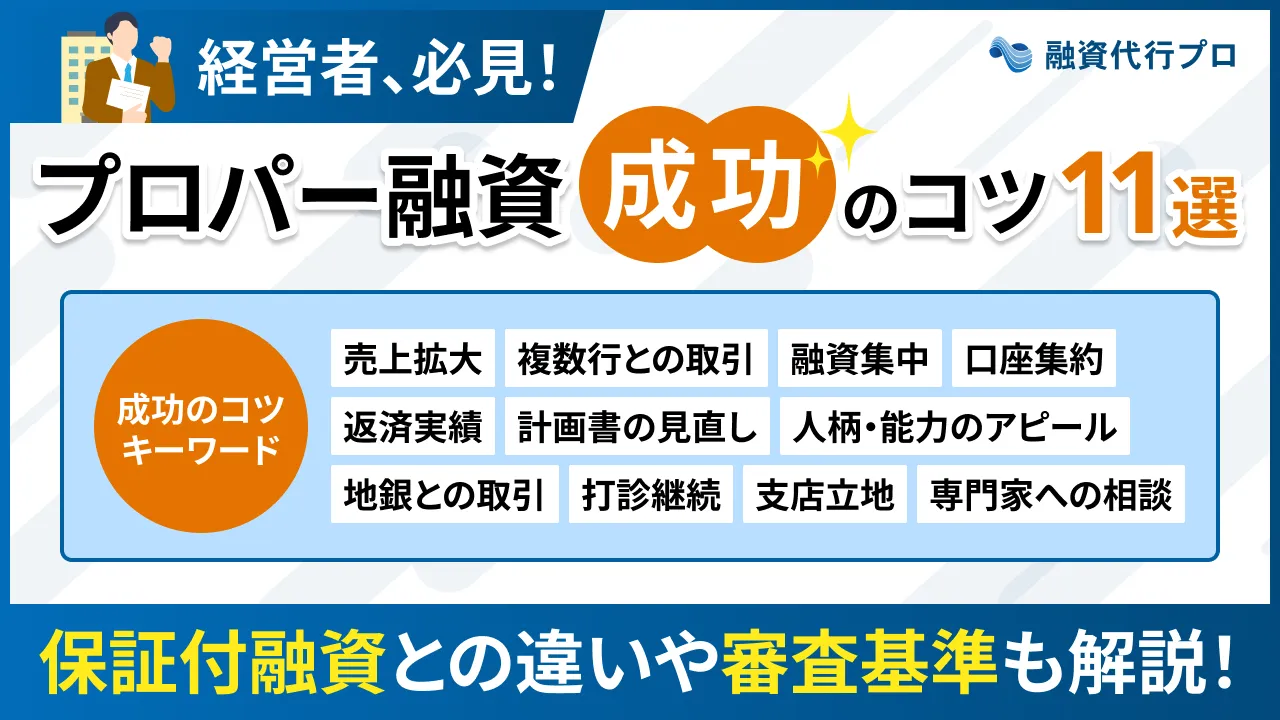

窓口4. 融資代行サービス

融資代行サービスでは、創業融資を含む「融資のプロ」が、最適な融資制度の選定から書類作成支援まで、総合的なサポートを行っています。

本格的な支援を受ける場合は費用が発生しますが、「成功報酬型」を採用している業者を選べば、融資が成功するまではコストがかかりません。

また、多くの業者では無料相談を受け付けているため、プロのアドバイスを受けながら、サービスを慎重に比較検討できる点もメリットです。

融資代行サービスの無料相談を利用する際は、気になる業者の公式サイトにアクセスし、指定の方法で申込み手続きを進めましょう。

融資代行サービスに相談できる内容

融資代行サービスは、融資に特化した専門家が多数在籍している点が大きな魅力です。そのため、創業融資についても以下の内容を相談できます。

- 各種融資制度の比較検討

- 最適な融資制度の提案

- 各種書類の作成支援、代行

- 金融機関との面談対策

業者によっては、税理士や金融機関出身者など専門性の高いスタッフが在籍しており、知識と経験を活かしたきめ細やかなサポートが可能です。

料金については、多くの業者が「着手金+成果報酬型」を採用している一方、融資代行プロのように「完全成功報酬型」で支援を受けられるサービスもあります。

創業後の資金繰り管理や経営改善支援まで継続的に対応しているサービスを選べば、より効率的で確実性の高い資金調達サポートが期待できるでしょう。

融資代行サービスに創業融資を相談する3つのメリット

融資代行サービスに創業融資の相談をするメリットは、以下の3つです。

融資代行サービスに創業融資の相談をする3つのメリット

- 融資に特化した専門性の高いサービスを受けられる

- 総合的なサポートで準備にかかる時間と手間を軽減できる

- 成果報酬型の料金体系でリスクを最小限に抑えられる

融資代行サービスの大きなメリットは、融資に関する専門性の高さです。創業融資をはじめとする融資に特化した知識と経験を豊富に持っているため、実現性の高い具体的な提案やアドバイスを受けられます。

細かなサポート内容は業者によって異なりますが、基本的には初回相談から融資実行まで、一貫したサポートを受けられることがほとんどです。これにより、創業融資の準備にかかる時間と手間を大幅に軽減でき、開業準備に集中して取り組める点も大きなメリットといえます。

また、完全成功報酬型のサービスを選べば、「お金を払ったのに融資を受けられなかった」といったリスクを回避することも可能です。

融資代行サービスに創業融資を相談する2つのデメリット

融資代行サービスに創業融資を相談するデメリットは、以下の2つです。

融資代行サービスに創業融資を相談する2つのデメリット

- 業者によってサポートの質、実績、知識の差が大きい

- 創業融資に成功すれば最終的に費用がかかってしまう

融資代行サービスは民間企業が運営しているため、サポートの質やスタッフの知識に厳密な基準はなく、業者によってバラつきがあります。そのため、業者選びの際は、専門性の高いスタッフが在籍しているか、十分な支援実績があるのかなどを確認した上で利用先を検討しましょう。

また、完全成功報酬型のサービスを選んだとしても、創業融資に成功した場合、最終的には費用の支払いが発生する点にも注意が必要です。融資代行サービスを利用する際は、予期せぬ出費で資金繰りを悪化させないよう、成功時のコストもあらかじめ計算しておきましょう。

融資代行サービスへの融資相談がおすすめな人

融資代行サービスへの相談は、以下のような人におすすめです。

- 多少コストをかけても確実に融資を成功させたい人

- 実績豊富なコンサルタントの支援を受けたい人

- とにかく手間を省いて本業に専念したい人

融資代行サービスの大きな強みは、「融資に特化したコンサルタントから専門的なサポートを受けられること」です。そのため、多少のコストがかかったとしても、プロの助言を受けながら確実に融資を成功させたい方に適したサービスといえます。

税理士や金融機関出身者が在籍しているサービスを選べば、金融機関の評価ポイントを的確に押さえた事業計画書を作成できるでしょう。

また、融資代行サービスはサポート範囲が広いため、「本業が忙しい」「開業準備に専念したい」などの悩みを抱える方も積極的に活用すべきです。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「日本政策金融公庫」「信用金庫」「銀行」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、創業融資を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「創業融資」に強い /

※【毎日 限定5名まで】

創業融資の無料相談を受ける際に知っておくべき「3つの注意点」

創業融資の相談をスムーズに進めるためには、以下3つの注意点を押さえておきましょう。

- 注意点1. 既存借入金の「返済遅延」「延滞」を解消する

- 注意点2. 健全かつ潤沢な自己資金を用意しておく

- 注意点3. 事業につながる経験・実績を整理する

「日本政策金融公庫」「自治体」「民間金融機関」に相談する場合は特に、入念な準備を行うことで、創業融資の審査も有利に進められます。

注意点1. 既存借入金の「返済遅延」「延滞」を解消する

創業融資の無料相談を受ける際は、他金融機関による既存借入金の「返済遅延」「延滞」を事前に解消しておくことが重要です。

中小企業や小規模事業者を積極的に支援している金融機関に相談しても、既存借入金の返済状況に問題があると、融資を断られやすくなってしまいます。そのため、まずはクレジットカードやローンも含めた支払い状況を一度確認し、遅延・延滞を解消した上で融資相談に臨みましょう。

クレジットカードやローンの支払い状況を確認できる信用情報機関は、主に以下の3つです。

信用情報を確認できる3つの機関

いずれも1,000〜1,500円程度の手数料で開示請求できます。返済遅延や延滞が発覚した場合は、速やかに支払いを済ませましょう。

すでに銀行や信用金庫などの金融機関から借入があり、返済が滞っている場合は、早めにリスケジュールの相談をすることが大切です。

既存借入金の返済遅延や延滞を解消した状態で融資の相談をすれば、金融機関から信用を得やすくなり、審査も有利に進められます。

なお、「銀行にリスケを相談する際の注意点」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

注意点2. 健全かつ潤沢な自己資金を用意しておく

創業融資の相談から融資実行までをスムーズに進めるためには、健全かつ潤沢な自己資金を用意しておくことも大切です。

創業融資の審査では、創業者がどれだけ本気で事業に取り組もうとしているのかを見極める指標として「自己資金額」が重視されます。そのため、相談段階であっても、自己資金が少ない場合や出所が不明確な場合は、金融機関に警戒されて融資を受けにくくなってしまうのです。

自己資金は、金融機関や家族・知人からの借入などではなく、コツコツと自分で貯蓄した返済義務のない資金であることが求められます。特に創業間もないケースでは、自己資金が潤沢であるほど審査で有利に働くため、「創業資金総額の3分の1」を目安に準備しておきましょう。

創業者が自己資金を増やす方法は、以下のとおりです。

- 保険の解約返戻金

- 個人名義の不動産や金融資産(株式、投資信託)

- 家族や親族による贈与

- 資産の売却

- 退職金 など

十分な自己資金を用意してから創業融資の相談をすると、より現実的な話が進みやすくなり、結果として希望額に近い融資を受けられます。

なお、「融資以外の資金調達方法」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

注意点3. 事業につながる経験・実績を整理する

創業融資の相談を行う際は、事業につながる経験や実績について、あらかじめ整理しておきましょう。

創業融資の審査では、事業計画や売上予測といった数字だけでなく、「その事業を遂行できる人物かどうか」という経営者自身の能力も重視されます。つまり、十分な経営実績がなくても、これまでの業務経験や成果を事業にどう活かせるのかを具体的に説明すれば、融資の可能性を高められるのです。

自身の経験・実績を整理する際は、これまでの職務経歴や活動内容を洗い出し、創業予定の事業と関連する要素がないか探ってみましょう。たとえば、事業内容と無関係に見える経歴でも、「営業経験」「資格・スキル」などが事業と結びついていれば、実現性の高い計画として評価されます。

過去の経験・実績と事業内容の関連性を提示できると、金融機関から「事業の成功確率が高い」と評価されやすくなり、融資を前向きに検討してもらえるはずです。

最適な「税理士」「融資代行サービス」を選ぶ3つのポイント

「税理士」「融資代行サービス」はサービスの品質にバラつきがあるため、以下3つのポイントを意識して選ぶことが大切です。

- ポイント1. 信頼性の高い運営元であるか

- ポイント2. 必要なサポートを受けられるか

- ポイント3. 費用体系の透明性は高いか

自社にピッタリの相談先を見つけることで、創業融資の成功率も一気に高められます。

ポイント1. 信頼性の高い運営元であるか

創業融資の相談にあたって税理士や融資代行サービスを選ぶ際は、信頼性の高い運営元であるかどうかを確認しましょう。

日本政策金融公庫や自治体であれば、信頼性の高さをすぐに判断できますが、民間企業が運営するサービスは見極めが難しいです。税理士や融資代行サービスの質は「運営元」に大きく左右されるため、まずは運営体制を慎重に見る必要があります。

具体的には、公式サイトなどで以下の項目をチェックしましょう。

運営元の信頼性を見極める際のチェック項目

- 設立年月日

- 支援実績、対応件数

- 詳しい事業内容

- サポートの範囲

- 料金体系

これらの情報を丁寧かつ明確に開示している業者ほど、利用者に対して誠実な姿勢で向き合っている運営元だと判断できます。口コミサイトやSNSで、「法外な手数料が設定されていないか」「強引な営業・勧誘がないか」なども確認しておくと安心です。

運営元の信頼性を確認した上でサービスを選べば、トラブルやミスマッチを未然に防ぎつつ、安心して相談を進められるでしょう。

ポイント2. 必要なサポートを受けられるか

最適な税理士や融資代行サービスを選ぶためには、自社にとって本当に必要なサポートを受けられるかどうかを確認することも重要です。業者によってサポート内容は大きく異なるため、知名度や料金だけで判断せず、必要な支援を受けられるのかしっかりと見極めましょう。

たとえば、初めて融資を受ける創業者の場合は、口頭のアドバイスだけでなく、事業計画書の作成支援まで対応してくれる業者を選ぶと安心です。

できるだけコストを抑えたい場合は、「無料で受けられるサポートの範囲」を明確にしておくと、予期せぬ追加費用の発生を防げます。

サポート内容を確認する際は、公式サイトの情報をチェックした上で、必要に応じて問い合わせを行い、十分に納得してから相談に進みましょう。

ポイント3. 費用体系の透明性は高いか

創業融資の相談先として、税理士や融資代行サービスを利用する際は、費用体系の透明性が高いかどうかを確認することも大切です。

費用体系が不明確な業者を選ぶと、サービス内容が料金と見合っていなかったり、想定外のコストが発生したりする可能性があります。

税理士や融資代行サービスは、「着手金」「成功報酬」「オプション費用」が複雑に設定されているため、事前にしっかりチェックしましょう。

具体的な費用体系を確認するときのポイントは、以下のとおりです。

- 初回相談のみを無料としているのか

- 契約時に着手金を支払う必要はあるのか

- 融資成功までにどのような費用が発生するのか

- 追加業務を依頼する場合はいくらかかるのか

- 月額顧問料とは別に費用が発生するのか(税理士の場合)

融資成功までにかかる費用はもちろん、どのタイミングで支払いが発生するのかも確認しておくと、資金計画を立てやすくなります。

公式サイトだけで詳しい情報がわからない場合は、問い合わせをしたり、初回相談の際に直接質問したりするのがおすすめです。このとき、質問に対して曖昧な回答をせず、具体的かつ明確に費用体系を説明してくれる業者であれば、安心して任せられるでしょう。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「日本政策金融公庫」「信用金庫」「銀行」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、創業融資を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「創業融資」に強い /

※【毎日 限定5名まで】

なお、「資金調達支援の相場や信頼できる専門家を見つけるポイント」について詳しく知りたい方は、以下記事も併せてチェックしてみましょう。

「創業融資の相談」についてよくある質問

創業融資の相談についてよくある質問を、下記にまとめました。融資相談について、さらに詳しい内容を知りたい方は、ぜひ参考にしてください。

創業融資の相談後に、申込みを取りやめることはできますか?

創業融資の相談後に、融資の申込みを取りやめることは可能です。今後融資を受ける際に、審査で不利になることもありません。

ただし、融資を再度申し込む場合は、新たに事業計画書などの提出を求められる可能性があるため、忘れず準備しておきましょう。

創業融資の相談で失敗すると審査に落ちやすくなりますか?

「自己資金を用意できていない」「具体的な事業内容を説明できない」状態で創業融資の相談を行うと、審査に落ちやすくなってしまいます。

厳密に言うと、創業融資の相談は「融資審査」ではありません。しかし、金融機関は相談内容や経営者の姿勢から「本当にお金を貸しても大丈夫な事業者かどうか」を慎重に見極めています。

そのため、創業融資について相談する際は、後の審査に影響する可能性があることを考慮し、しっかり準備を整えておくことが大切です。

よりスムーズに融資を受けたい場合は、いきなり金融機関に相談するのではなく、「よろず支援拠点」など他の窓口を利用することも検討してみましょう。

個人事業主でも創業融資の相談に応じてもらえますか?

個人事業主でも、創業融資の相談に応じてもらえます。たとえば、日本政策金融公庫では「新規開業・スタートアップ支援資金13」といった制度が利用可能です。

一方、自治体や民間金融機関では、個人事業主の相談に対応していないケースもあるため、事前に公式サイトなどで確認しておきましょう。

なお、「日本政策金融公庫の新規開業・スタートアップ支援資金を成功させるコツ」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

創業融資の相談では担当者からどんなことを聞かれますか?

創業融資の相談では、以下のような質問をされるケースが多いです。

- この事業を始めようと思った動機は何ですか?

- これまでの経験をどうやって事業に活かしますか?

- 商品やサービスの強みや競合との違いは何ですか?

- 仕入先や販売先は決まっていますか?

- 他の銀行や消費者金融からの借入はありますか?

上記を参考に質問を想定し、回答内容を考えておくと、初めて創業融資を受ける方でも冷静に対応できるでしょう。

創業融資の相談をする際は、何を持っていくべきですか?

創業融資の相談段階で書類提出を求められることはありませんが、会社案内や事業計画書などの資料を用意しておくと、スムーズに話を進められます。

融資が初めてで、事業計画書を作るのが難しい場合は、「商工会・商工会議所」「よろず支援拠点」などの相談窓口を先に活用しましょう。

オンラインで創業融資の相談ができるところはありますか?

本記事で紹介した相談窓口の中で、オンライン相談に対応していることを明記しているのは「日本政策金融公庫」です。

よろず支援拠点も、「北海道よろず支援拠点14」など、地域によってオンライン相談に対応しているところがあります。

税理士や融資代行サービスも、業者によってオンライン相談を受けられる場合があるため、まずは公式サイトを確認してみましょう。

創業融資を受ける前に複数の窓口へ相談しても大丈夫ですか?

創業融資を受ける前に、複数の窓口へ相談することは問題ありません。むしろ、複数の相談窓口を利用することで、最適な融資制度を見つけられたり、手厚いサポートを受けやすくなったりする可能性があります。

たとえば、融資代行サービスで最適な融資制度の提案を受けてから金融機関に相談すると、効率的に資金を調達できるでしょう。また、融資代行サービスで事業計画書の作成支援を受ければ、金融機関の納得感を高める資料を作成でき、審査も有利に進められるはずです。

相談先によってはコストがかかる場合もありますが、複数の相談窓口を上手く活用することで、創業融資の成功率を高められます。

自社に合った創業融資の相談先を見つけて、効率的に資金調達を進めよう

自社に合った創業融資の相談先を見つけると、「事業計画書の作成支援」「面談対策」などの幅広いサポートによって、効率的に資金調達を進められます。

無料で創業融資の相談ができる窓口は、以下の7つです。

▼無料で創業融資の相談ができる「7つの窓口」

| 相談窓口 | メリット | デメリット | おすすめの人 |

|---|---|---|---|

| 日本政策金融公庫 | ・創業初期でも融資を受けられる ・比較的低金利で資金調達できる ・担保・保証人不要の制度がある | ・入念な準備が必要 ・自治体よりは金利が高め | ・経営実績がほとんどない人 ・担保・保証人の確保が難しい人 ・事業計画書の作成方法を知りたい人 |

| 自治体 | ・金利を低く抑えられる ・独自の優遇措置を受けられる ・総合的な経営相談ができる | ・創業融資がない自治体もある ・保証料の支払いが発生する ・融資実行までの期間が長い | ・できるだけ借入コストを抑えたい人 ・公的制度を有効活用したい人 ・融資以外の経営支援も受けたい人 |

| 民間金融機関 | ・融資実績が社会的信用につながる ・関係構築で資金調達が有利になる | ・審査は厳しい ・融資限度額が低い ・金利は公的機関より高い | ・社会的信用力を重視する人 ・金融機関との関係を築きたい人 ・経営の総合的な支援を受けたい人 |

| 商工会・商工会議所 | ・事業計画書の作成支援を受けられる ・総合的な経営相談ができる ・最適な融資制度を提案してもらえる ・有力税理士とつながりやすくなる | ・事前に加入手続きを行って会員になる必要がある ※年間1万〜3万円ほど | ・最適な融資制度を見つけたい人 ・長期的に経営支援を受けたい人 ・経営者仲間と繋がりたい人 |

| よろず支援拠点 | ・専門家の経営支援を受けられる ・幅広いネットワークを活用できる | ・相談先の拠点に必ずしも創業融資の専門家がいるとは限らない | ・専門家の相談を無料で受けたい人 ・何度も相談して理解を深めたい人 ・最適な支援機関につなげてほしい人 |

| 税理士 | ・税務のサポートを受けられる ・長期的な経営支援を受けられる | ・追加費用が発生する ・顧問料も必須の場合が多い ・創業融資に詳しいとは限らない | ・融資の準備を丁寧に行いたい人 ・税務・会計面で支援を受けたい人 |

| 融資代行サービス | ・融資の成功率が高い ・専門性の高い支援を受けられる ・準備にかかる手間を軽減できる ・失敗時のリスクを抑えられる | ・コンサルタントのスキルに差が出る ・成功報酬がかかる | ・確実に融資を成功させたい人 ・専門家の支援を受けたい人 ・手間を省いて本業に専念したい人 |

積極的に融資を受けたい場合は日本政策金融公庫や自治体、どこで創業融資を受けるか迷っている場合は商工会・商工会議所やよろず支援拠点に相談しましょう。

より確実に融資を成功させたいのであれば、税理士や融資代行サービスなど、専門家の総合的な支援を受けられる相談先を活用するのがおすすめです。

ただし、業者によってサービスの質は大きく異なるため、運営元の信頼性や料金体系を丁寧に確認し、安心して利用できるところを選びましょう。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「日本政策金融公庫」「信用金庫」「銀行」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、創業融資を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「創業融資」に強い /

※【毎日 限定5名まで】

本記事で紹介した内容をもとに、最適な相談先を活用し、創業融資の成功やスムーズな開業準備にお役立ていただければ幸いです。

本記事はここまでになりますが、繰り返し読み返して理解を深めるためにも、「ブックマーク」して、あとから何度も読み返すことをオススメします。

_20250924.png)