創業したり、会社を運営するうえで、急ぎで資金調達しなければならない場面もあります。例えば、

中小企業の経営者A

中小企業の経営者A期日までに支払わなければならない請求書があるが、資金がない。

でも…取引先に経営難だと思われたくない。

こんなときには、銀行などの金融機関の審査(3週間〜2ヶ月)を待っていることもできないため、途方に暮れることもあるでしょう。また基本的に、急ぎの資金調達は下記3点で不利であることも理解しておきましょう。

◆ 急ぎの資金調達が不利な3つの理由

- 理由1:手元資金がない

→資金が少ない危ない会社にお金を出したい金融機関はありません - 理由2:選択肢少ない

→時間の余裕がないため、選択肢も条件も狭くなります - 理由3:条件交渉できない

→時間がないので、提示された条件を飲むしかない

その上で、実は即日〜1ヶ月以内に資金調達できるものは意外に多くあるものです。

筆者は「中小企業の融資代行プロ」という資金調達支援サービスで、これまで多くの会社の資金調達をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|中小企業の融資代行プロ

2.財務コンサル|御社の社外CFO

3.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の法人〜売上80億の法人

1人法人〜個人事業主

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、「“スグにできる”10個の資金調達法」をご紹介します。

この記事で実現できること

- 急ぎの資金調達方法10個がわかり、資金調達確率が上がる

- 急ぎの資金調達の注意点がわかり、失敗しにくくなる

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】

「急ぎの資金調達」方法、10個紹介

急ぎで資金調達で活用できる「資金調達方法を10個」ご紹介します。紹介する資金調達方法は、下記の通り即日から1ヶ月程度でお金を用意できるものばかりです。

◆ 急ぎで活用できる10個の資金調達法

| 資金調達 スピード | 手法名 | 金利・手数料 | 推奨できる会社 |

|---|---|---|---|

| 即日~2日以内 | 1.ビジネスローン (ノンバンク) | 普通 | 【調達可能額】〜1,000万 ・少し金利が高くても確実に資金獲得したい ・担保資産を持っていない |

| 即日~3日以内 | 2.請求書カード払い | 低い | 【調達可能額】〜1億 ・「支払いを伸ばせば」乗り越えられる ・請求書を持っている |

| 即日~3日以内 | 3.ニ社間ファクタリング | 高い | 【調達可能額】〜500万 ・即日資金が必要だが、借入はしたくない ・売掛債権を持っている |

| 1週間前後 | 4.不動産担保ローン | 低い | 【調達可能額】〜1億 ・担保になる不動産を所有している ・必要な資金調達額が大きい |

| 1週間前後 | 5.手形割引 | 低い | 【調達可能額】〜1,000万 ・1週間以内で利用可能な手形を持っている |

| 1週間~1か月 | 6.プロパー融資 | 低い | 【調達可能額】1,000万〜1億 ・金融機関と関係良好で、財務状態も良い ・今後も、金融機関との関係性を重視したい |

| 1週間~1か月 | 7.信用保証協会付き融資 | 低い | 【調達可能額】〜8,000万 ・金融機関との取引経験が浅い ・財務状況は、低い〜普通 |

| 1週間~1か月 | 8.三社間ファクタリング | 普通 | 【調達可能額】〜500万 ・資金確保までに時間的余裕がある ・ファクタリングの手数料を抑えたい |

| 1週間~1か月 | 9.流動資産担保融資 (ABL) | 普通 | 【調達可能額】〜5,000万 ・担保可能な流動資産(主に売掛債権)を持っている ・可能な限り、売掛先に知られずに資金調達したい |

| 即日〜1ヶ月 | 10.副業・法人保険解約 火災/地震保険金請求 在庫売却など | 高い | 【調達可能額】〜500万 ・「時間」「保険」「資産」がある ・不動産売却、在庫の売却、株券売却、法人保険解約、火災保険・地震保険の保険金請求などがある |

方法1. ビジネスローン/事業者ローン(ノンバンク)

ビジネスローンは、「担保・保証人なし」で即日〜2日以内にお金を用意できる資金調達法です。銀行など金融機関が提供しているものもありますが、カード会社・消費者金融などのノンバンクが提供しているものが一般的です。

「必要書類が少ない」、「審査が比較的緩い」など、銀行融資と比較するとハードルが低くいことがメリットです。

デメリットは、融資よりは少し金利が高い点です。「無理なく返済できるか?」を検討してから利用しましょう。また、借りられる上限金額も銀行の融資と比較すると少額です。借りたい金額によっては、ビジネスローンでは足りないこともありますので、事前に確認しておきましょう。

金利も安く、比較的早く資金調達ができるおすすめのビジネスローンについては、下記「比較表」や「記事」をご参考ください。

ビジネスローン比較軸(重要)

- 金利

→最低金利も重要だが、最大金利にも注目 - 限度額

→最大融資額が出ることは滅多にない - 最長返済期間

→長いほど資金繰りは楽だが、条件が厳しくなる - 融資実行までの期間

→短いほど良い - 必要書類

→少なければ少ないほど良い

◆ おすすめビジネスローン商品の比較表

※比較表は、横にスクロールできます>

\オススメNo.1/  【創業&赤字ok】 おすすめ度 (5.0 / 5.0) | \オススメNo.2/ AGビジネスサポート 【アイフルグループ】 おすすめ度 (4.5 / 5.0) | \オススメNo.3/ キャレント 【返済負担少め】 おすすめ度 (4.0 / 5.0) | \オススメNo.4/ 【赤字・税金滞納OK】 おすすめ度 (4.0 / 5.0) | \オススメNo.5/ 【最短40分!!】 おすすめ度 (3.5 / 5.0) | \オススメNo.6/ アクト・ウィル 【年商5,000万~法人向け】 おすすめ度 (3.5 / 5.0) | \オススメNo.7/ 【最大2000万!!】 おすすめ度 (1.0 / 5.0) | |

| 対象 | 法人 | 法人 個人事業主 | 法人 | 法人 | 法人 個人事業主 | 法人 (年商5000万以上) | 法人 個人事業主 |

| 金利 | 0.9%〜14.0% | 3.1%~18.0% | 7.8%~18.0% | 8.0%~18.0% | 10.0〜18.0% (不動産担保有は2.5%~) | 7.5%〜15.0% | 10.0%~15.0% (審査厳しめ) |

| 必要書類 | 不要 銀行口座の入出金履歴 | 2種類 本人確認書類 決算書/確定申告書など | 2種類 本人確認書類 登記簿謄本 など | 2種類 本人確認書類 決算書 | 4種類 本人確認書類 登記簿謄本 決算書/確定申告書 印鑑証明 など | 2種類 本人確認書類 決算書 など | 4種類 本人確認書類 登記簿謄本 決算書/確定申告書 印鑑証明 など |

| 限度額 | 10〜1,000万円 | 50~1,000万円 | 1〜500万円 | 50万~1億円 | 30~500万円 (不動産担保有は ~1億円) | 300〜1億円 | 30〜2,000万円 (審査厳しく難易度高い) |

| 返済期間 | 自由 | 5年/最長 | 10年/最長 | 1年/原則 | 35年/最長 | 5年/最長 | 3年/最長 |

| 審査 スピード | 最短2日 | 最短即日 | 最短即日 (最短30分) | 最短即日 | 最短即日 (最短40分) | 最短即日 (最短60分) | 最短即日 |

| 担保 保証人 | 不要 | 不要 | 不要 | 不要 | 不要 | 原則不要 | 不要 |

| その他 商品 | なし (シンプル1商品) | 不動産担保融資 不動産投資融資 ファクタリング 売掛債権担保融資 補助金POファイナンス | キャッシング | 不動産担保融資 有価証券担保融資 車担保融資 商業手形担保融資 売掛金担保融資 | 不動産担保融資 車担保融資 介護/診療報酬担保 売掛債権担保融資 | 不動産担保融資 手形割引 有価証券担保融資 車担保融資 商業手形担保融資 売掛債権担保融資 | 不動産担保融資 手形・小切手貸付 動産担保融資 介護/診療報酬担保 売掛債権担保融資 |

| 公式HP | 公式サイト>

※まず銀行口座を開設 | 公式サイト>

| 公式サイト>

| 公式サイト>

|

即日で調達できるおすすめのビジネスローンを比較して検討したい方は、下記の記事が参考になりますので、ぜひご覧ください。

方法2. 請求書カード払い

「請求書カード払い」とは、通常の請求書をカード払いに変更することで支払い期日を最大60日間延長できる仕組みです。

最大の特徴は、カード決済の与信枠内であれば即時に利用可能であり、カード与信枠が大きければ億単位の支払いを先延ばしすることも可能です。これにより、短期的な手元資金の確保が容易になり、急な支払いも先延ばしすることが可能になります。また、取引先への支払いを遅延させることなく、運転資金を確保できるのも大きなメリットです。

しかし、中長期的な視点では注意が必要です。手数料や利息が発生するため、継続的な利用はコスト増加につながります。また、このサービスへの依存度が高まると、本質的な財務改善が後手に回る恐れがあります。

請求書カード払いサービスは、適切に活用すれば強力な資金繰り改善ツールとなりますが、あくまで一時的な対策として位置づけ、根本的な経営改善と併せて検討することが重要です。短期的な視点だけでなく、長期的な財務健全性を考慮した上で、慎重に判断しましょう。

手数料も安く、即日〜3日以内で支払いを先延ばしにできる「請求書カード払いサービス」は、下記の比較表をご参考ください。

◆ おすすめの請求書カード払いサービス

※比較表は、横にスクロールできます>

| サービス名 | おすすめ \ No.1 /   | おすすめ \ No.2 / マネーフォワード請求書カード払い | おすすめ \ No.3 /   Fintoカード後払い | おすすめ \ No.4 /   | おすすめ \ No.5 /   フリーウェイ請求書カード払い | おすすめ \ No.6 /   | おすすめ \ No.7 / ラボルカード払い | おすすめ \ No.8 /   | おすすめ \ No.9 /   1Click後払い | おすすめ \ No.10 /   DGFT請求書カード払い | おすすめ \ No.11 /   JCB請求書カード払い |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 評価 | (5.0 / 5.0) | (4.5 / 5.0) | (4.5 / 5.0) | (4.0 / 5.0) | (4.0 / 5.0) | (3.5 / 5.0) | (3.5 / 5.0) | (3.0 / 5.0) | (2.5 / 5.0) | (2.0 / 5.0) | (1.5 / 5.0) |

| 手数料 | 2.95% (最低手数料600円) | 2.70% (10万以下一律3,000円) | 最安 2.50% (5万以下一律1,400円) | 3.0% (1万未満一律300円) | 2.70% (最低手数料600円) | 2.9% (最低手数料900円) | 3.0~3.5% (1万円~利用可) | 4.0% (1万円~利用可) | 3.8% (最低手数料5,000円) | 3.0% (1万以下一律300円) | 2.98% (1万以下一律300円) |

| 事前審査 | なし | あり | なし | なし | なし | なし | あり | 原則、不要 | なし | あり | なし |

| 振込スピード | 最短当日 | 最短2営業日 | 最短翌日 | 3営業日以内 | 最短当日 | 最短当日 | 最短当日 | 最短翌日 | 3営業日 | 3営業日 | 3営業日 |

| 使えるクレカ | |||||||||||

| 先延ばし期間 (最大) | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大60日 | 最大40日 |

| 対象 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 |

| 公式HP | 公式サイト> | 公式サイト>

| 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> |

なお、即日で支払いを先延ばしできるおすすめの「請求書カード払い」を比較したい方は、下記の記事が参考になるので、ぜひご覧ください。

方法3. 二社間ファクタリング

ファクタリングとは、経営者が持っている売掛債権をファクタリング会社が買い取る方法です。その後、取引先はファクタリング会社に支払いをします。即日から3日以内に現金を手にできます。

ファクタリングは融資・借金ではなく、債権売買契約です。そのため、金融機関から融資を受けられない、審査を待つ時間がないというときにも活用できます。

ファクタリングには、ニ社間ファクタリングと3社間ファクタリングがあります。

そのなかでもニ社間ファクタリングは、取引先にファクタリング会社を利用していることを知られずに済みます。

ファクタリング会社を利用していることが取引先に知れると、あの会社は経営難なのかもしれない、取引を続けたくないと思われてしまう可能性もあります。

そのため、このニ社間ファクタリングを利用して取引先にバレずにお金を動かす方法はおすすめです。

しかし、後にご紹介する三社間ファクタリングよりも手数料が高いというデメリットもあります。売掛債権の10〜20%程度は手数料として差し引かれてしまいますので注意しましょう。

※ファクタリングで資金調達していると銀行融資が受けずらくなるデメリットもあるので注意が必要です。

なお、ファクタリングの仕組みやメリット・デメリット、おすすめのファクタリングサービスを知りたい方は、下記の記事を参照ください。

方法4. 不動産担保ローン

所有している土地、建物、マンションといった不動産を担保にするローンです。金利が低く、一度に高額の融資を受けられるという特徴があります。

どこの不動産担保ローンを利用するかによりますが、数千万円ほど融資が受けられるケースもあります。

不動産ローンは、信託銀行からノンバンク、消費者金融など多くの場所で提供されており、比較的利用しやすいです。ノンバンク系の不動産担保ローンの審査は早く、即日でお金を借りられる場合もあります。

しかし、書類の用意、審査によっては時間がかかることも。

それでも1週間以内に現金を手に出来ることが多いため、急いでいる方にはおすすめです。不動産の担保価値は非常に高いため、お金を借りやすいのです。

しかし不動産の価値だけでなく、利用者の信用力も必要になりますので、過去に何度も融資を受けている、返済していないローンがあるという場合は審査に落ちる可能性もあります。

返済できない場合は、不動産を失ってしまうというリスクもきちんと覚えておきましょう。

不動産担保ローンの「仕組み」や「おすすめの業者」を知りたい方は、下記の「比較表」や「記事」が参考になるはずです。ご一読ください。

不動産担保ローン比較軸(重要)

- 金利

→最低金利も重要だが、最大金利にも注目 - 融資限度額

→最大融資額が出ることは滅多にない - 最長返済期間

→長ければ長いほど資金繰りは楽だが、条件が厳しい - 融資実行までの期間

→早ければ早いほど良い

◆ 筆者おすすめの不動産担保ローン会社14社

※比較表は、横にスライドできます >>

| 商品名 | \イチオシ!!/ トラストホールディングス (5.0 / 5.0) | \イチオシ!!/ セゾンファンデックス (4.5 / 5.0) |   おすすめ度 (4.0 / 5.0) | マテリアライズ おすすめ度 (3.5 / 5.0) |   おすすめ度 (3.5 / 5.0) | MIRAIアセットファイナンス (3.5 / 5.0) | 日宝 おすすめ度 (3.0 / 5.0) | 総合マネージメントサービス おすすめ度 (3.0 / 5.0) | おすすめ度 (2.5 / 5.0) | 丸の内AMS おすすめ度 (2.5 / 5.0) | MRF おすすめ度 (2.5 / 5.0) | つばさコーポレーション (2.5 / 5.0) | ジェイエフシー(JFC)

(2.0 / 5.0) | おすすめ度 (1.0 / 5.0) |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 商品名 | 不動産担保ローン | 事業者向け 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産・土地担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産担保融資 | 不動産担保ローン | 不動産担保ローン | 不動産担保ローン | 不動産事業者向けローン | 不動産担保融資 |

| 金利 | 3.45~7.45% | 3.15~9.9% | 2.49~8.99% | 4.8~9.8% | 4.0~9.8% | 4.0~9.5% | 4.0~9.9% | 3.4~9.8% | 2.5~15.0% | 3.8~15.0% | 6.0~15.0% | 4.0~15.0% (条件合えば) 3.8~7.8% | 5.86~15.0% | 8.0~15.0% |

| 返済期間 | ~30年 | ~25年 | ~30年 | ~20年 | ~35年 | ~20年 | ~30年 | ~35年 | ~35年 | ~35年 | ~35年 | ~30年 | 3ヶ月~10年 | 5年/最長 |

| 限度額 | 100万円~10億円 | 500万円~5億円 | 100万円~5億円 | 100万~3億円 | 100万~2億円 | 30万~5億円 | 50万~5億円 | 30万~3億円 | 300万~1億円 | 500万~5億円 | 50万~3億円 | 記載なし | 300万~5億円 | 300万~1億円 |

| 融資スピード | 最短即日 | 最短即日 | 最短即日 | 最短翌日 (審査は即日) | 最短3日 | 最短翌日 (審査は即日) | 最短3日 | 最短3日 | 最短即日 | 最短2日 | 最短3日 | 最短即日 (1週間目安) | 最短3日 | 最短即日 |

| 対象 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 |

| 対応可能エリア | 全国 | 全国 | 全国 | 全国 | 全国 (一都三県が強い) | 全国 (一都三県が強い) | 全国 | 全国 | 全国 | 一都三県 (東京/神奈川/埼玉/千葉) | 西日本エリア 大阪、京都、兵庫、中四国、九州(沖縄県除) | 全国 | 全国 | 全国 |

| 必要書類 | 不動産登記簿謄本 印鑑証明書 住民票 本人確認書類 実印 | 不動産登記簿謄本 決算書2期分(確定申告書) 本人確認書類 など | 不動産登記簿謄本 決算書2期分(確定申告書) 本人確認書類 など | 不動産資料 収入証明書類 身分証明書 など | 要問合せ | 不動産登記簿藤本 収入証明書 本人確認書類 など | 要問合せ | 不動産登記簿謄本 印鑑証明書 本人確認書類 など | 不動産登記簿謄本 決算書2期分(確定申告書) 印鑑証明書 本人確認書類 納税証明書 | 本人確認書類2点 不動産登記簿謄本 源泉徴収票の写し 印鑑証明書 住民票 固定資産税評価証明書 残高証明書 など | 本人確認書類2点 不動産登記簿謄本 事業実績証明書類 残高証明書 権利証 実印 印鑑証明書 など | 要問合せ | 要問合せ | 不動産登記簿謄本 決算書2期分(確定申告書) 印鑑証明書 本人確認書類 納税証明書 |

| その他 融資商品 | なし | リースバック 補助金POファイナンス | ビジネスローン ファクタリング 売掛債権担保融資 補助金POファイナンス | なし | なし | なし | なし | リースバック | 車担保融資 介護/診療報酬担保 売掛債権担保融資 | なし | なし | なし | 事業者ローン 個人ローン | 手形・小切手貸付 動産担保融資 介護/診療報酬担保 売掛債権担保融資 |

| 公式HP | 公式サイト >

| 詳細はこちら > | 公式サイト>

| 公式サイト >

| 公式サイト >

| 公式サイト>

| 公式サイト >

| 公式サイト >

| 公式サイト >

| 公式サイト>

| 公式サイト>

|

方法5. 手形割引

手形割引は、会社が所有している約束手形を手形割引会社や金融機関に買い取ってもらうという方法です。

取引先の支払期日までに買い取ってもらうことで、期日を待たずにお金を手にできます。

手形の額面をそのまま買い取ってもらえるわけではなく、期日までの利息、手数料を差し引かれるのでその点は留意しておきましょう。手数料は金融機関や手形割引会社によっても変動しますが、1.5〜20%程度です。

金融機関が行う手形割引は依頼人の信用度を審査しますが、手形割引会社が行う手形割引は手形だけの信用度を審査します。

そのため、手形割引会社に依頼した方がよりスピーディーに現金にできます。その分手数料は高くなるので注意してください。

また、その手形の支払をする義務がある会社が倒産した、支払ができる状況ではなくなってしまったなど、不渡り手形になってしまった場合は、手形割引会社を利用した人が手形を買い戻さなければならないというデメリットもあります。

なお、手形割引の仕組みやメリット・デメリットについて詳しく知りたい方は、下記の記事を参考にしてください。

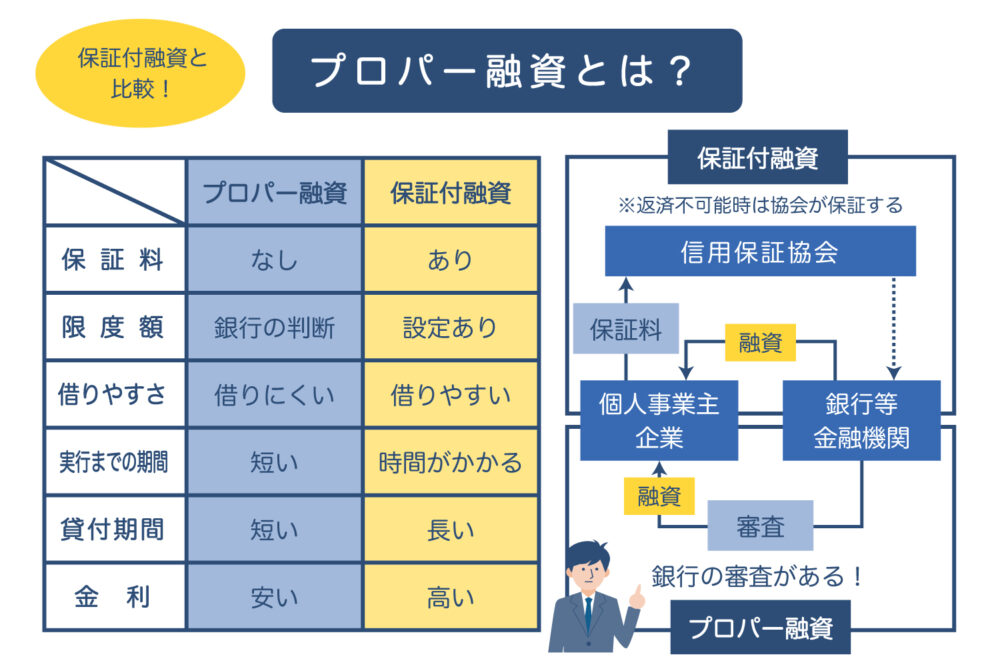

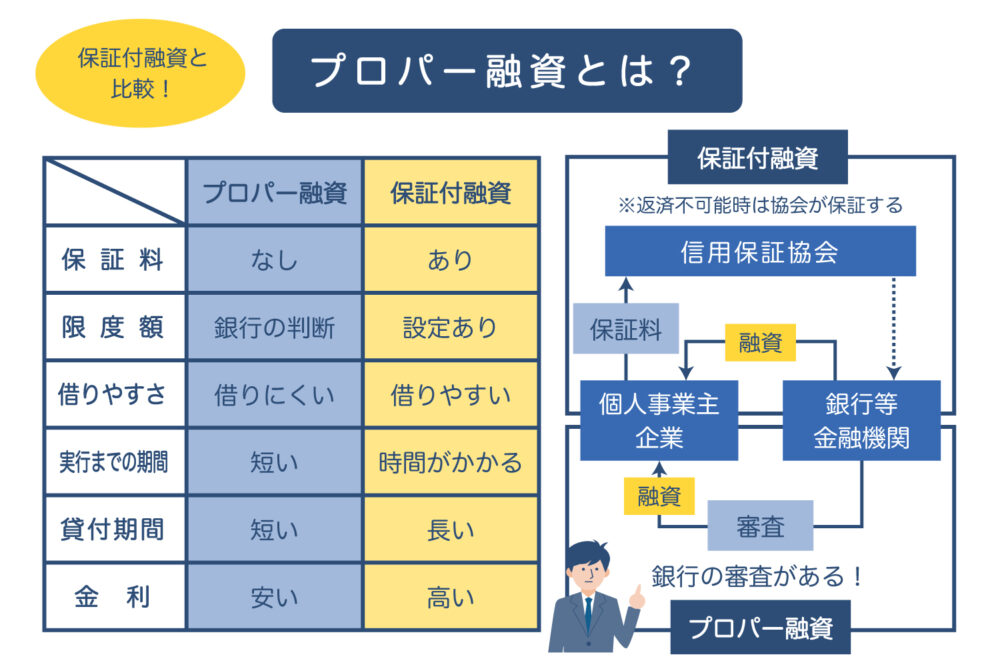

方法6. プロパー融資

銀行の独自の審査によって無保証でお金を貸してくれるのがプロパー融資です。保証料などがかからず、返済についても比較的安心して利用できます。

しかし貸し倒れのリスクを防ぐため、かなり信用度の高い会社でなければ審査に落ちてしまいます。

一方でプロパー融資の審査に通ったということは、その会社の信用力の高さをアピールできるチャンスでもあります。プロパー融資の融資は0.9〜2%程度の低金利です。

審査が厳しい分、お金を借りる面ではなにかとメリットが多いですが、その分審査に時間がかかります。

1〜2週間は審査結果が出ないので、緊急でお金が欲しいという方にはやや不向きです。

プロパー融資の審査基準やコツについて詳しく調べたい方は、下記の記事が参考になるでしょう。

方法7. 信用保証協会付き融資

信用保証協会という公的機関が、中小企業や小規模の事業者に向けて貸付を行っているのが信用保証付き融資です。

プロパー融資の審査に通らないような小さな会社でも信用保証付き融資なら受けられることが多いです。実績が少ない、担保がないといった場合は、プロパー融資よりも信用保証付き融資の方が利用しやすいです。

信用保証付き融資の金利は1〜3.5%程度と、プロパー融資には及ばないものの低金利であることには間違いありません。返済できなくなってしまった場合は、信用保証協会が残高を立て替えてくれるのも特徴のひとつ。

信用保証料が必要であり、融資を実行するまでに1週間〜1ヶ月程度かかるというデメリットも覚えておきましょう。

信用保証協会の審査に通るコツや断られる理由ついて詳しく知りたい方は、下記の記事を参考にすると成功確率が高まります。ご参照ください。

方法8. 三社間ファクタリング

三社間ファクタリングは、ファクタリング会社、ファクタリングを利用する会社、その会社と取引している会社の三社間で行われるファクタリングのことです。

売掛債権をファクタリング会社が買い取る際に、取引先にファクタリングを利用していることを通知しなければなりません。

そのため、取引先に現状お金がないことが発覚してしまうというデメリットがあります。

※ファクタリングで資金調達していると銀行融資が受けずらくなるデメリットもあるので注意が必要です。

また、取引先に通知して同意を得なければならないので、その分売掛債権を買い取ってもらうまでに時間がかかります。

二社間ファクタリングの場合は即日から数日で現金化が可能ですが、三社間ファクタリングの場合は1週間から1ヶ月かかると覚えておきましょう。

しかしメリットとして、ニ社間ファクタリングよりも手数料が安い、という点があります。だいたい、売掛債権の1〜5%が手数料となることが多いです。

時間的に余裕があり、少しでも手数料を減らしたいという場合はこの三社間ファクタリングを利用してもよいでしょう。

なお、ファクタリングの仕組みやメリット・デメリット、おすすめのファクタリングサービスを知りたい方は、下記の記事を参照ください。

方法9. 流動資産担保融資(ABL)

不動産のような担保がない場合に、売掛債権のような流動資産を担保として融資を受けるのが流動資産担保融資(ABL)です。売上や売掛金があるものの手元に現金がないというときに利用する方が多いです。

ファクタリングと同様、(主には)売掛債権を利用しますが、この場合は融資なので、受け取ったお金は返済が必要です。また、取引先が期日までに支払をしなかった場合は、売掛債権担保融資を利用した人に支払の義務が発生します。

流動資産担保融資(ABL)は銀行でもノンバンクでも申し込めますが、ノンバンク系の方がよりスピーディーに現金を手にできます。金利が高くなるというデメリットだけ注意しておきましょう。

流動資産担保融資(ABL)の仕組みや、資金調達の流れについて詳しく知りたい方は、下記の記事をお読みください。

方法10. 副業や、保険金解約などで資金調達

もしも時間的に余裕があるのなら、借りるのではなく、実際にお金を稼いで資金調達するというシンプルな方法も検討しましょう。

副業というとアルバイトなどで時間を作らなければならない、給料を受け取るまでに時間がかかるというイメージがありますが、近年はネットやスマホで簡単にお金を稼ぐ方法もたくさんあります。隙間の時間を見つけて、お金になる行動はできないか考えてみましょう。

また、副業以外でも以下のような資金調達でまとまったお金を手に入れることも可能でしょう。

- 不動産を売却する

- 不要在庫を売る

- 株券を売却する

- 法人保険を解約する

- 火災保険や地震保険の保険金請求ブランド品や貴金属を買い取りしてもらう

なお、「在庫売却の資金調達する方法」、「法人保険解約返戻金で資金調達する方法」、「火災・地震保険の保険金請求で資金調達する方法」について、もっと詳しく知りたい方は、下記の記事が参考になるので是非ご覧ください。

急ぎの資金調達方法の注意点は「何度も使うと資金繰りが悪化する」こと

急ぎで資金を調達する方法はたくさんありますが、ローンやファクタリングなどは何度も利用することで資金繰りが悪化してしまう可能性があります。

ローンや融資であっても、売掛債権を買い取ってもらう方法であっても、手数料や金利は必ず発生するものです。その分、損をしているということをしっかり自覚して利用しなければなりません。

手元に現金が必要なときには今回ご紹介したような方法はおすすめですが、デメリットが大きいため、緊急でない限りは極力使用を控えるようにしましょう。

ローン・融資の場合は返済計画をしっかり立て、無理のないスケジュールにしてください。今後の売上を見込んで、返済のためにまたお金を借りなければならないという悪循環に陥らないように注意しましょう。

急いで資金調達するなら、悪徳業者に注意!2つの見分け方も伝授します。

急ぎで資金調達をしようとすると、あまり調査・分析に時間をかけられないために、ヤミ金業者など悪徳業者に引っかかる方も出てきます。下記の項目に該当する業者は、悪徳業者の可能性があるので避けましょう。

◆ 悪徳の可能性がある業者の特徴

- 対象者や、融資条件が記載されていない

- 金利の表記がない

- 「無条件で融資OK」といった記載がある

その上で、「しっかり調べてる時間がないよ…」「自分じゃ見分けられないよ…」という方でも、簡単に「悪徳業者か否か?」を見分ける方法、下記2つをご紹介します。

◆ 悪徳業者を簡単に見分ける2つの方法

- 金融庁の情報を参照する

- 日本貸金業協会の情報を参照する

それではそれぞれ、詳しく解説していきます。

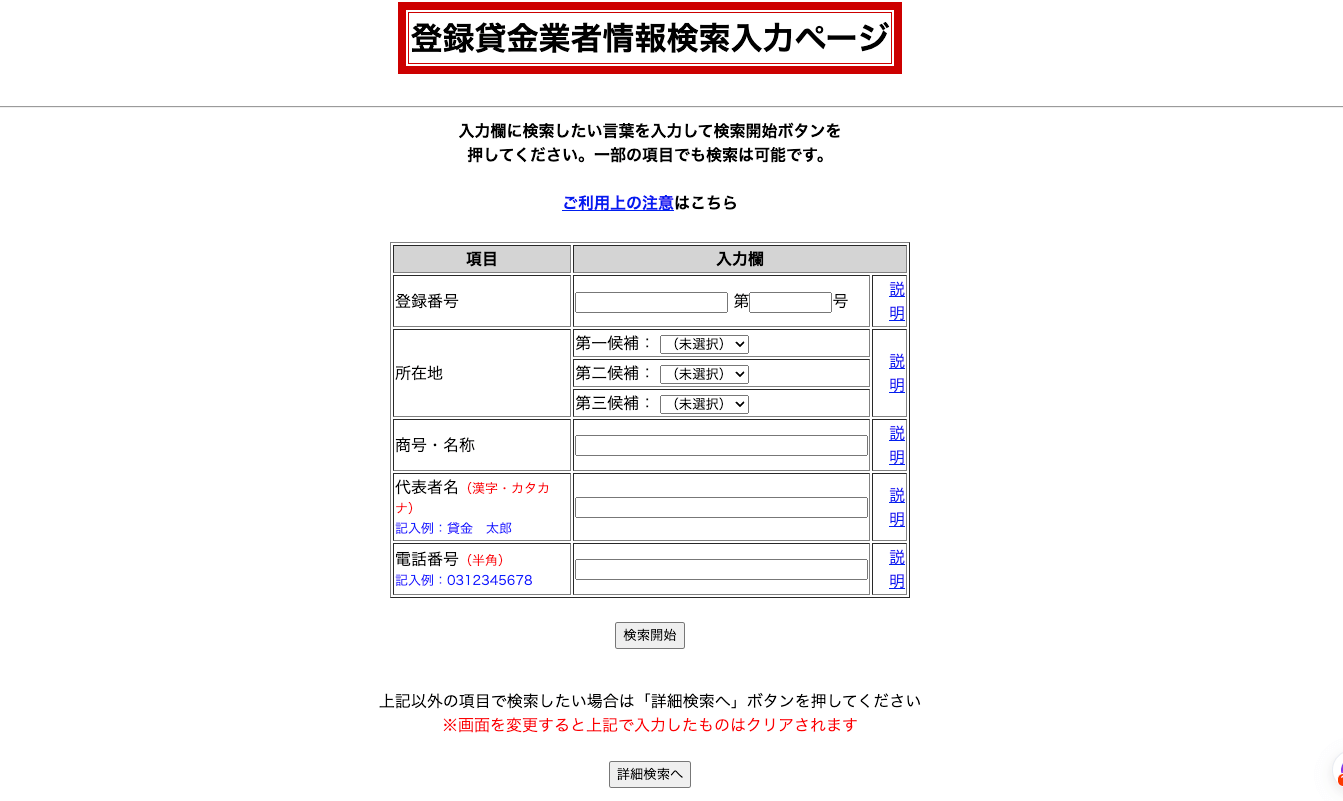

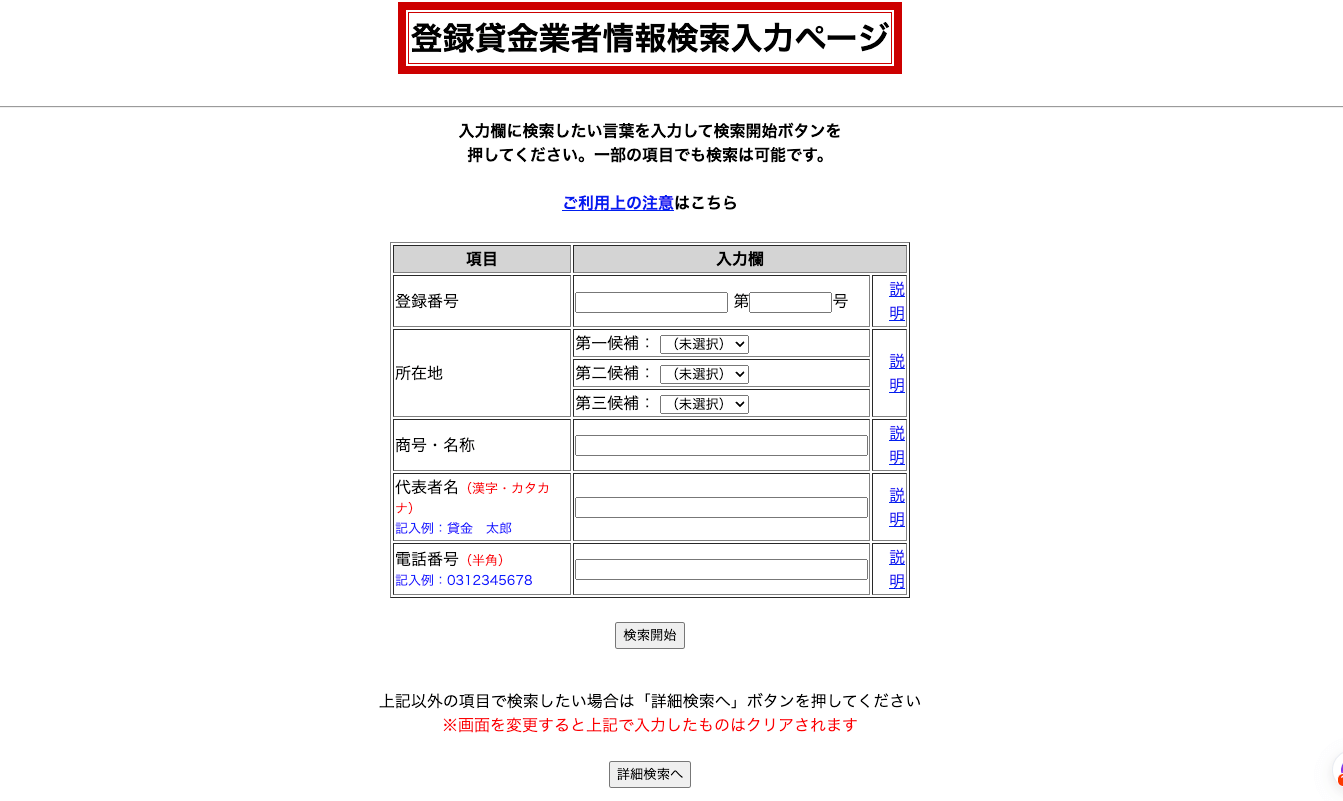

見分け方1. 金融庁の情報を参照する

金融庁から、「登録貸金業者情報検索入力ページ」というサービスが提供されています。こちらの検索サービスで、正規の登録業者かどうかを見極めましょう。

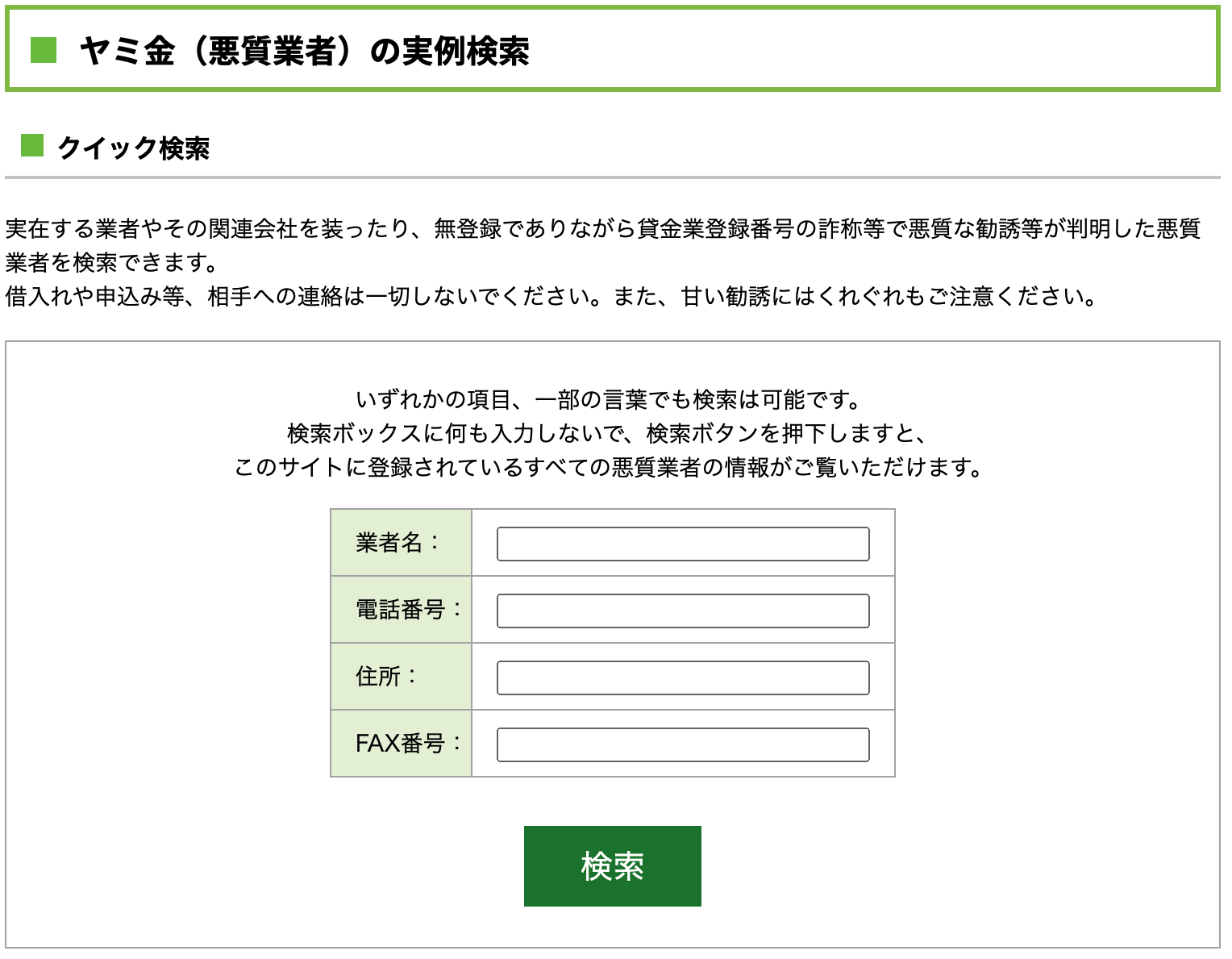

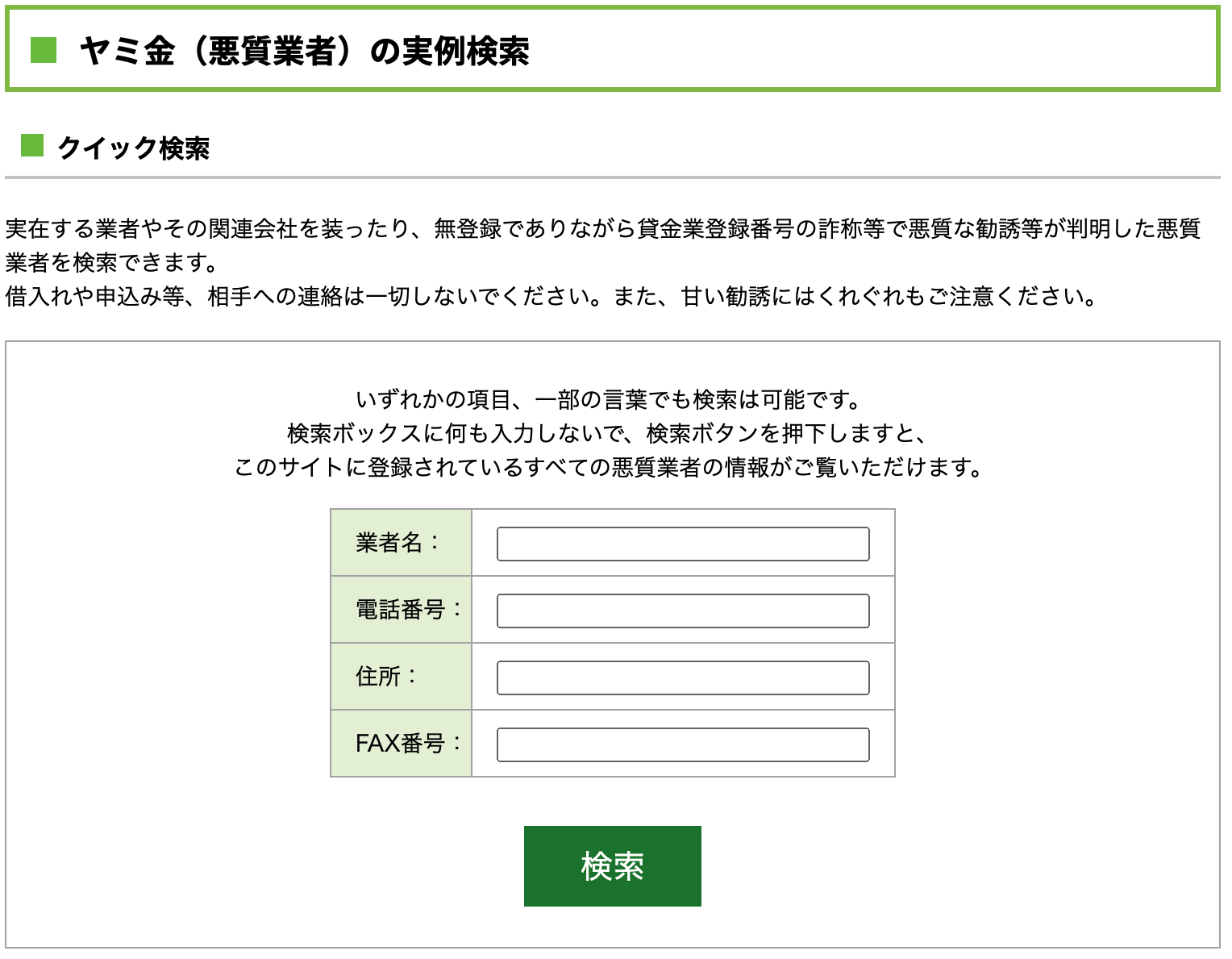

見分け方2. 日本貸金業協会の情報を参照する

日本貸金業協会の公式サイトでも、ヤミ金(悪質業者)の検索が可能です。

急ぎで資金調達するなら、手間も省ける資金調達のプロに頼ろう!

緊急で資金調達をする必要があるという場合に役立つのが、私たち「中小企業の融資代行プロ」のような資金調達支援サービスです。

資金調達支援サービスは、依頼人に代わって数ある資金調達方法の中から最適なものを選び、書類の用意、手続き、申請などをすべて支援してくれます。

とくに事業を始めたばかりの経営者は、資金調達情報の収集から比較、申し込みをするだけでもかなりの時間をロスしてしまいます。また、資金調達方法の知識がないため、失敗してしまうことも…。

そんなとき、資金調達支援サービスを利用すれば、スムーズに資金調達ができ、資金調達のノウハウも身につけられます。

- 「社内に財務や経理に詳しい人がいない」

- 「お金について相談できる相手がいない」

というときには、ぜひ「中小企業の融資代行プロ」に相談してみてください。それぞれの資金調達方法から、メリット、デメリットを比較して依頼人に最適な方法をアドバイスしてくれます。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】

急ぎでも、資金調達は慎重に実施しよう!

急ぎで資金が必要になったときの資金調達方法をご紹介いたしました。融資、ローン、売掛債権の売却などさまざまな方法がありますが、いずれの方法にもデメリットは潜んでいます。

何度も利用し続けると、下記のデメリットが発生しますので、ご利用にはくれぐれもご注意ください。

◆ 何度も利用すると発生するデメリット

- 金利や手数料に苦しめられる

- クセになってしまう

- いざというときに融資が受けられなくなる

そのため、急時以外は使わないようにして、日頃から資金繰りには気をつけましょう。

「1〜2ヶ月以内」で通常融資で資金調達したいけど、時間も知識もないという場合は、私たち「中小企業の融資代行プロ」のような、代行業者に依頼することもおすすめです。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

中小企業の融資代行プロは「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで3,900社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「資金」も「気持ち」もグッと楽になる!! /

※【毎日 限定3名まで!!】