人材派遣会社の開業には数千万円規模の資金が必要となるため、融資の活用が欠かせません。

人材派遣会社の開業で融資を検討している方は、以下のようなお悩み・疑問をお持ちではないでしょうか?

「人材派遣会社が使える融資制度はあるのかな?おすすめの金融機関も合わせて知りたい」

「人材派遣会社が融資を受けるときは、どう手続きを進めると良いのだろう」

「初めての融資で審査が不安…。少しでも成功に近づける方法を知りたい」

人材派遣会社の開業に向けて融資制度を活用すれば、自己資金だけでは不足しがちな開業資金を十分に賄うことができます。また「経費の支払いと売上入金の間に生じるタイムラグ」「派遣単価の下落による利益率の低下」といった、業界特有の資金繰り課題も解消できるでしょう。

人材派遣会社の開業時に利用できる融資制度は、以下の4つです。

人材派遣会社の開業時に利用できる融資制度4選

- 制度1. 日本政策金融公庫|新規開業・スタートアップ支援資金

- 制度2. 地方自治体|制度融資

- 制度3. 民間金融機関|信用保証協会付融資

- 制度4. 民間金融機関|不動産担保融資

また、目的や状況に応じて以下3つの資金調達方法も活用すると、さらに資金繰り改善や開業準備を進めやすくなります。

人材派遣会社の開業時に利用できる資金調達方法3選

- 方法1. 補助金・助成金

- 方法2. ビジネスローン

- 方法3. ファクタリング

それぞれのメリットや注意点を理解し、人材派遣会社の開業に向けて最適な方法を見つけましょう。

筆者は「融資代行プロ」という成果報酬型の「融資コンサル」サービスで、これまで多くの人材派遣会社の融資をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、融資のプロである筆者が、「人材派遣会社の開業時に利用できる融資制度」や「融資を成功させるコツ」等、以下の内容を丁寧に解説します。

融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 人材派遣会社が融資制度を活用すべき理由

- 人材派遣会社の開業で使える融資制度・資金調達方法

- 人材派遣会社が開業に向けて融資を受ける流れ

- 人材派遣会社が開業に向けて融資を成功させるコツ

- 人材派遣会社を設立するステップ

「少しでも有利な条件で融資を受けたい」「開業資金をしっかり確保し、安心して準備を進めたい」とお考えの方は、ぜひ本記事を参考にしてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「人材派遣会社の融資に強い」相談先はコチラ /

※【毎日 限定5名まで】

人材派遣会社が融資制度を活用すべき3つの理由

人材派遣会社が融資制度を活用すべき理由は、以下の3つです。

- 理由1. 人材派遣会社の設立には多額の資金が必要

- 理由2. 派遣先の経営状況によって売掛金の未回収リスクがある

- 理由3. 売上が伸びても縮小しても資金繰りが悪化しやすい

開業に向けた融資の利用目的を明確にするためにも、チェックしておきましょう。

理由1. 人材派遣会社の設立には多額の資金が必要

人材派遣会社の設立には多額の初期費用が必要となるため、融資制度を活用して資金調達することが重要です。

人材派遣会社を設立するには、以下の図解のような要件を満たして「労働者派遣事業許可」を取得しなければなりません。

- 資産の総額から負債の総額を控除した額(基準資産額)が、1事業所あたり2,000万円以上であること

- 基準資産額が、負債の総額の7分の1以上であること

- 自己名義の預貯金が、1事業所あたり1,500万円以上であること

また人材派遣会社は、従業員の給与や事務所の家賃などを先に支払う必要があるのに対して、取引先からの支払い入金までは1〜2ヶ月程度かかります。

つまり、入金よりも支払いの方が先行しがちなビジネスモデルのため、会社の設立資金”以外”に、売上が入金されるまでの間に事業を運営していくための「十分な運転資金」の準備もしておくべきなのです。

融資制度を活用すれば、初期費用に加えて、これらの運転資金もまとめて確保でき、「労働者派遣事業許可」の取得や人件費等のコスト負担を軽減して事業を始められるでしょう。

参考:労働者派遣事業許可及び更新申請に必要な資産要件|厚生労働省

理由2. 派遣先の経営状況によって売掛金の未回収リスクがある

人材派遣会社は、常に売掛金の未回収リスクを抱えているため、開業時に融資制度を活用して不測の事態に対応できる体制を整えておくことも大切です。

人材派遣会社のビジネスモデルは、取引先の要望に応じて人材を送り込み、その対価として代金の支払いを請求する仕組みです。そのため、取引先の経営が不安定な場合、倒産や支払い遅延によって売掛金を回収できず、資金繰りが悪化するリスクを常に抱えています。

売掛金を回収できなくても、従業員への給与や固定費などの支払いは毎月発生するため、資金不足が長期化すれば事業の継続自体が難しくなります。

このような売掛金の未回収リスクにも備えて融資を受けておけば、取引先からの支払いが遅れても、資金繰りに余裕を持って事業を続けられます。

十分な運転資金を確保しておけば、新規顧客の開拓や事業拡大など、将来に向けた新しい挑戦にも踏み出しやすくなるのです。

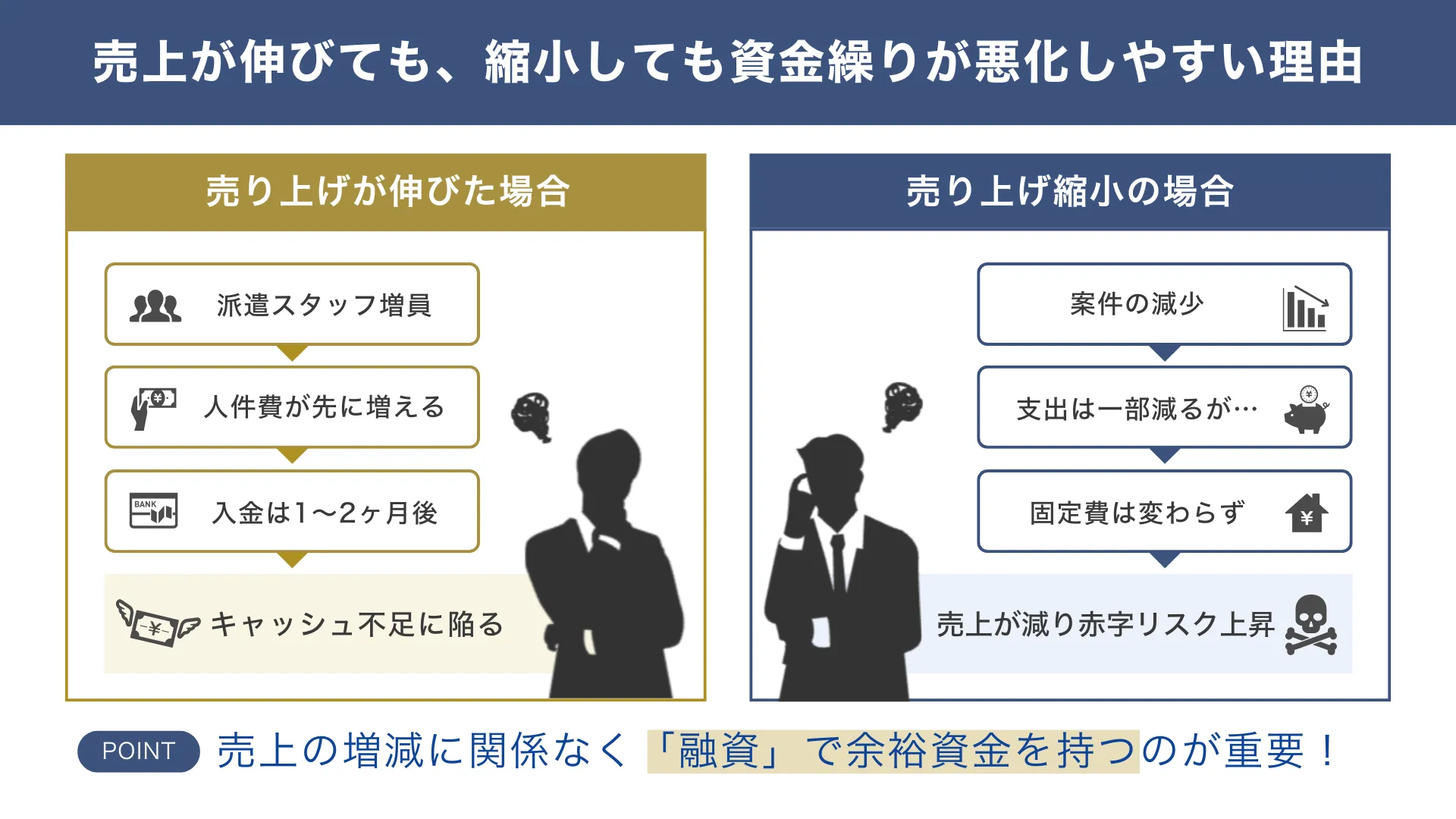

理由3. 売上が伸びても、縮小しても資金繰りが悪化しやすい

人材派遣会社は以下の図解のように、売上の増減にかかわらず資金繰りが不安定になりやすい業種であるため、融資制度を活用して安定した財務基盤を整えておくべきです。

▼人材派遣会社は資金繰りが不安定になりやすい

経費や人件費の支払いから売上入金までに発生するタイムラグにより、売上が伸びれば先行支出が膨らみ、売上が縮小すれば固定費の負担が重くなってしまうのです。

たとえば、新規案件の受注に伴い派遣スタッフを増員すると、入金は1〜2ヶ月後でも人件費の支払いはすぐに発生するため、資金繰りの負担も大きくなります。一方、売上が縮小すると支出は一部減少するものの、給与や家賃といった固定費は変わらず発生するため、収支のバランスが崩れて赤字に陥るリスクが高まるでしょう。

融資制度を活用すれば、売上拡大時に必要となる運転資金を事前に確保できるほか、売上が減少した際に固定費をカバーできる余裕資金を持つことも可能です。

開業初期に限らず、事業が軌道に乗った後も状況に応じて融資を受ければ、どのような局面でも安定した資金繰りを実現し、長期的に経営を続けられます。

人材派遣会社の開業時に利用できる融資制度4選

人材派遣会社の開業時に利用できる融資制度は、以下の4つです。

- 制度1. 日本政策金融公庫|新規開業・スタートアップ支援資金

- 制度2. 地方自治体|制度融資

- 制度3. 民間金融機関|信用保証協会付融資

- 制度4. 民間金融機関|不動産担保融資

経営実績や信用力が乏しい事業者でも、無理なく資金調達できる融資制度を紹介しているため、ぜひ参考にしてください。

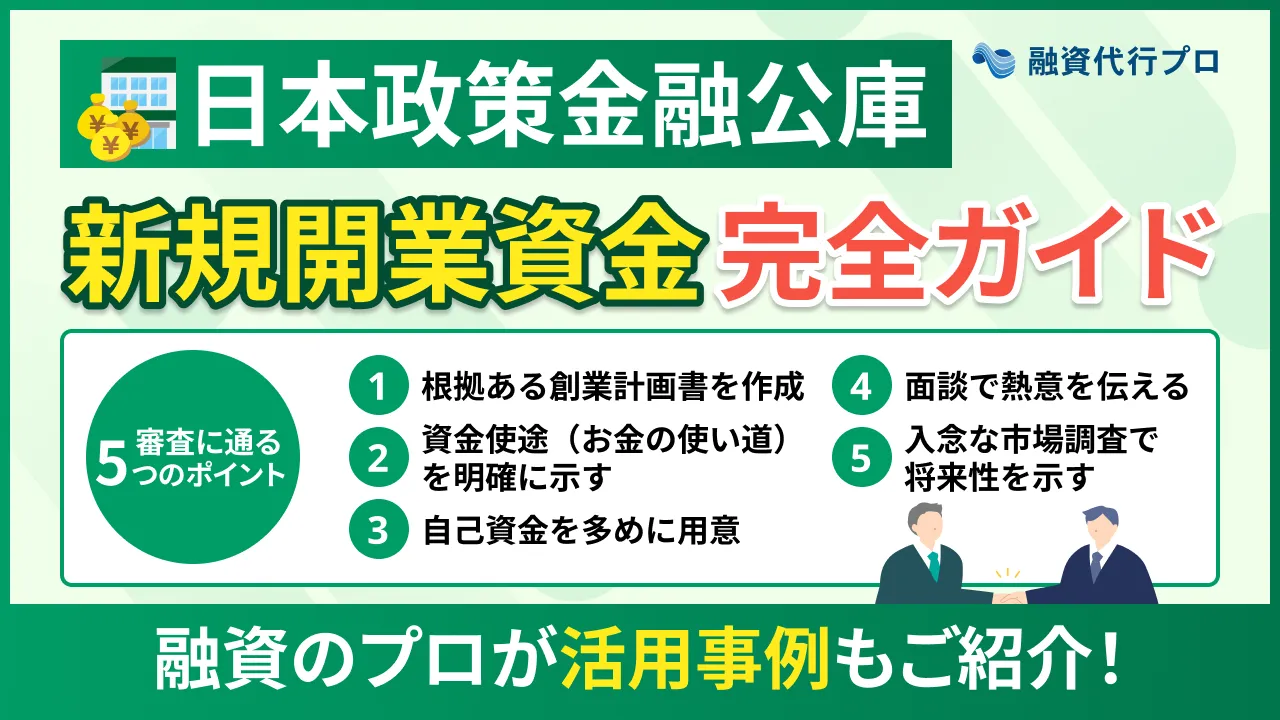

制度1. 日本政策金融公庫|新規開業・スタートアップ支援資金

日本政策金融公庫は、民間金融機関の取り組みを補完しつつ、中小企業や個人事業主の資金調達を支援する政策金融機関です。民間金融機関からの借入が難しい創業期の事業者や、信用力の乏しい事業者に長期・低利での融資を行うことで、事業運営を後押ししています。

日本政策金融公庫が提供している「新規開業・スタートアップ支援資金」は、幅広い方の創業をサポートする融資制度です。経験や年齢を問わず創業に挑戦する人にとって融資を受けやすい仕組みが整っているため、資金繰りに負担をかけず開業準備をスムーズに進められます。

「新規開業・スタートアップ支援資金」の詳細情報は、以下のとおりです。

▼日本政策金融公庫「新規開業・スタートアップ支援資金」の詳細情報

| 利用対象者 | ・女性 ・若者 ・シニア ・廃業歴等があり創業に再チャレンジする方 など |

|---|---|

| 資金使途 | 設備資金および運転資金 |

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 金利 | ・有担保:1.90〜3.90% ・無担保:2.90〜4.40% |

| 返済期間 | ・設備資金:20年以内(うち据置期間5年以内) ・運転資金:10年以内(うち据置期間5年以内) |

「新規開業・スタートアップ支援資金」の融資限度額は最大7,200万円と、人材派遣会社の開業に向けて十分な資金を確保できるのが特徴です。そのうち4,800万円までは運転資金として調達できるため、売上の回収前にさまざまな支払いが発生しても、資金繰りに余裕を持って対応できます。

返済期間は最長20年まで設定でき、元金の返済を猶予する「据置期間」も最大5年あることから、開業初期におけるコスト負担の軽減も可能です。女性、若者、シニアなど特定の条件に当てはまる方であれば、上記の基準利率より低い金利(1.25〜4.00%)で融資を受けられます。

他にも、優遇措置を受けられる条件は多数用意されているため、利用の際は、公式サイトで該当する項目がないか確認しておきましょう。

なお、「新規開業・スタートアップ支援資金の活用事例や審査通過のコツ」を詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

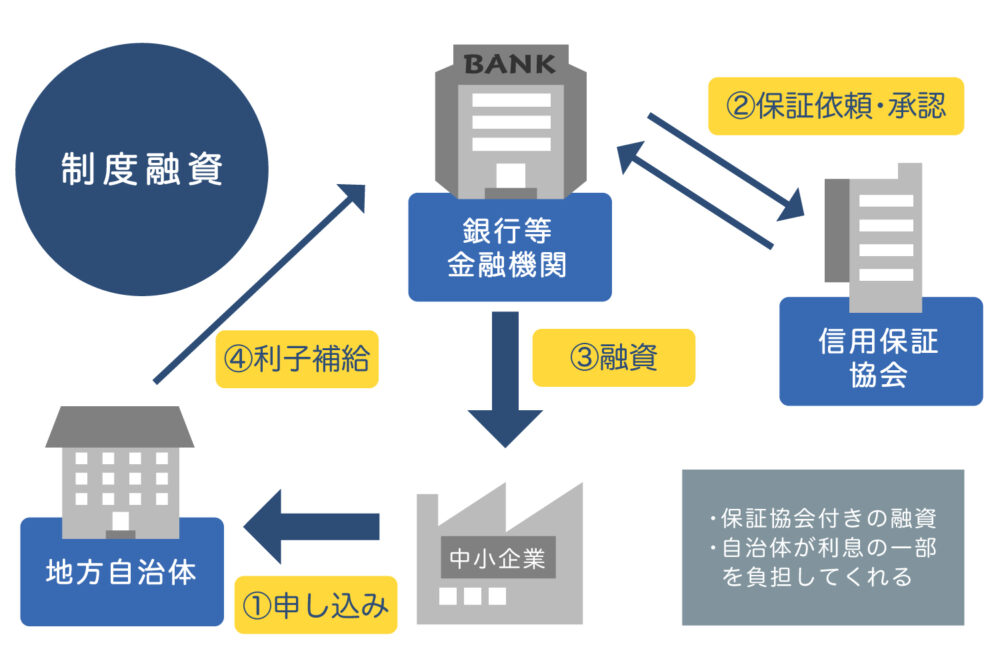

制度2. 地方自治体|制度融資

制度融資は、資金繰りに悩む事業者を支援するために、地方自治体が民間金融機関や信用保証協会と連携して実行する融資制度です。特に創業期の事業者は、民間金融機関から単独で融資を受けるのは難しいですが、自治体や信用保証協会の支援を受けることで無理なく資金調達できます。

また、制度融資における最大のメリットは、利息や信用保証料の支払いを自治体が「一部」または「全額」負担してくれることです。利息や信用保証料のコスト負担を抑えて資金調達できるため、開業直後も資金繰りの安定化を図りやすくなります。

制度融資の一例として、東京都新宿区が創業期の事業者向けに実施している「創業資金」の詳細情報を、下記にまとめました。

▼東京都新宿区制度融資「創業資金」の詳細情報

| 資金使途 | 創業時の運転・設備資金 |

|---|---|

| 貸付限度額 | 2,000万円 |

| 金利 | 1.80%以下(自己負担0.20%以下、区負担1.6%以下) |

| 信用保証料の補助 | 1/2補助(上限26万円) |

| 返済期間 | 7年以内 |

新宿区の制度融資は、金利1.80%のうち区が1.60%を負担してくれるため、実質的な自己負担は0.20%以下と、非常に低利で資金調達できる点が大きな魅力です。信用保証料も半額(上限26万円)まで補助を受けられるなど、創業期の事業者が資金繰りに余裕を持って開業準備を進められる仕組みが整っています。

ただし、制度融資は自治体によって対象者や補助内容が異なるため、必ずしも上記のような有利な条件で借入できるとは限らない点に注意が必要です。

自治体・民間金融機関・信用保証協会それぞれの審査を受ける分、資金調達まで2〜3ヶ月程度の期間を要する点にも気をつけましょう。

なお、「制度融資に申込む流れやメリット」を詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

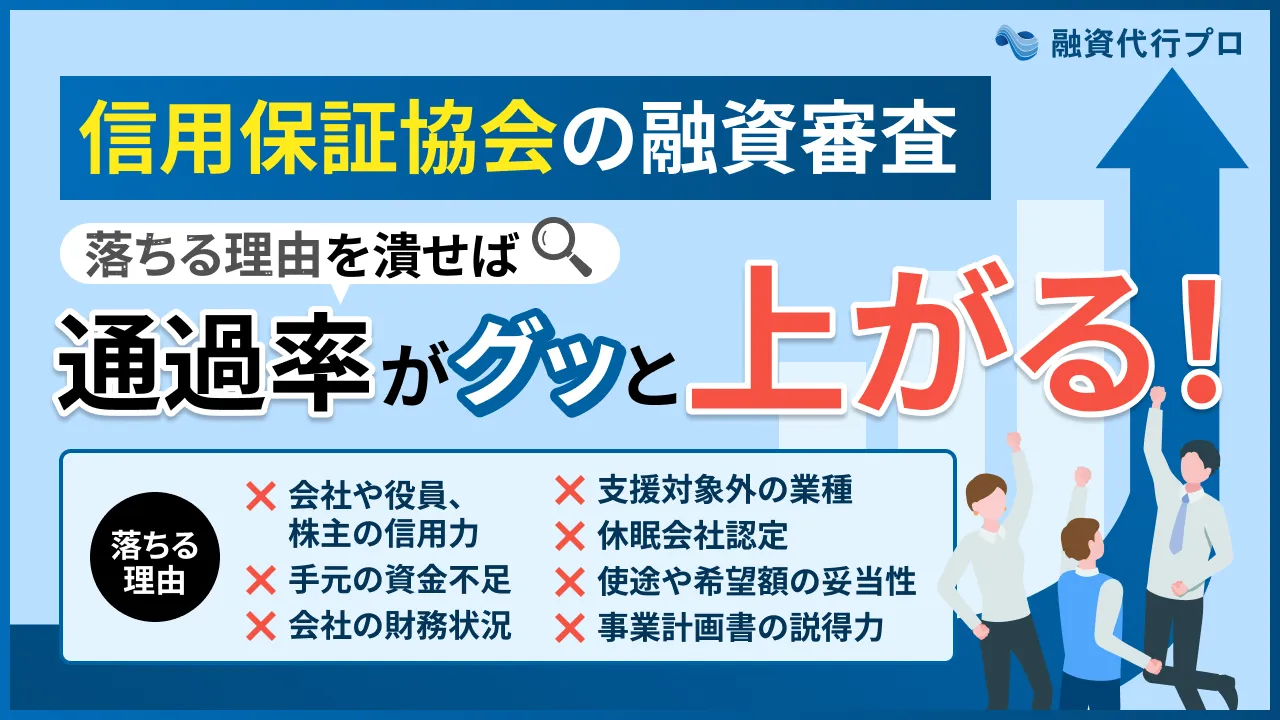

制度3. 民間金融機関|信用保証協会付融資

「信用保証協会付融資」は、事業者が金融機関からスムーズに資金調達できるよう、信用保証協会が公的な保証人となってサポートする融資制度です。

信用保証協会の保証が付くことで、金融機関の貸し倒れリスクが軽減されるため、開業前後で実績や信用力が十分でない事業者でも融資を受けやすくなります。

「信用保証協会付融資」の詳細情報は、以下のとおりです。

▼信用保証協会付融資の詳細情報

| 借入可能額 | 2億8,000万円 |

|---|---|

| 金利 | 銀行に支払う利息(2.00%前後)+信用保証協会に支払う保証料(0.45〜1.90%) |

| 審査期間 | 2週間〜1ヶ月程度 |

| 返済期間 | 運転資金:7年以内 設備資金:10年以内 |

「信用保証協会付融資」は最大2億8,000万円まで借入可能なため、開業初期の運転資金から将来的な事業拡大の資金まで幅広く対応できます。

返済期間は運転資金が最長7年、設備資金が最長10年となっており、多額の資金を調達しても無理のない返済計画を立てられるのは嬉しいポイントです。

デメリットとしては、制度融資と異なり、利息や信用保証料の支払いを全て自己負担しなければならない点が挙げられます。そのため、長期で借り入れる際は開業後の資金繰りを圧迫しないよう、利息や信用保証料を含めた総返済額を事前に計算しておきましょう。

なお、「信用保証協会の融資審査を突破するコツ」を詳しく知りたい方は、以下記事を必ずチェックしてください。

制度4. 民間金融機関|不動産担保融資

「不動産担保融資」は、企業や個人が保有する土地・建物などの不動産を担保に差し入れて、金融機関から資金調達する融資制度です。

不動産を担保にすることで、金融機関の資金回収リスクが下がるため、無担保の融資に比べて低金利かつ長期の借入が可能となります。

「不動産担保融資」の詳細情報は、以下のとおりです。

▼不動産担保融資の詳細情報

| 借入可能額 | 不動産の評価額に掛け目(評価額の50〜80%程度)を乗じた金額 |

|---|---|

| 金利 | 1.00〜5.00%程度 |

| 審査期間 | 2週間〜2ヶ月程度 |

| 返済期間 | 最長30〜35年程度 |

「不動産担保融資」の借入可能額は、不動産評価額に掛け目(50〜80%程度)を乗じた金額で決定されます。そのため、担保に設定する不動産によっては、自己資金や通常の融資では難しい数千万円〜1億円規模の資金調達も可能です。

返済期間は最長30〜35年と長期に設定できるため、仮に億単位の融資を受けても毎月の返済負担を抑えつつ、資金繰りを安定させられます。

ただし「不動産担保融資」では、不動産の評価額をそのまま借りられるわけではなく、掛け目を差し引いた金額が実際の借入額となる点に注意が必要です。

また、返済が滞った場合は不動産を差し押さえられるリスクもあるため、利用の際は、返済能力に見合った範囲で借入額を設定しましょう。

なお、融資のプロである筆者おすすめの「低金利で借りられる不動産担保ローン14社」を知りたい方は、以下記事も合わせてチェックしてみてください。

人材派遣会社の開業時に利用できる資金調達方法3選

人材派遣会社を開業する際は、融資制度と合わせて以下3つの資金調達方法も活用しましょう。

- 方法1. 補助金・助成金

- 方法2. ビジネスローン

- 方法3. ファクタリング

資金調達の幅を広げることで、より効率的かつ確実に開業準備を進められます。

方法1. 補助金・助成金

「補助金・助成金」は、国や自治体が、新規事業の立ち上げや経営改善といった事業者の取り組みを支援するために支給する資金です。融資と違って返済義務が発生しないため、開業直後の売上が安定しない時期も資金繰りに余裕を持って事業に専念できます。

人材派遣会社の開業におすすめの「補助金・助成金」は、以下のとおりです。

▼人材派遣会社の開業におすすめの「補助金・助成金」

| 補助金・助成金 | 限度額 |

|---|---|

| 経済産業省「ものづくり・商業・サービス生産性向上促進補助金」 | 2,500万円 |

| 中小企業基盤整備機構「IT導入補助金」 | 3,000万円 |

| 各都道府県「地方創生起業支援事業 起業支援金」 | 200万円 |

| 全国商工会連合会「小規模事業者持続化補助金(創業枠)」 | 200万円 |

| 東京都「創業助成事業」 | 400万円 |

| 厚生労働省「キャリアアップ助成金」 | 120万円(1人あたり) |

| 厚生労働省「人材確保等支援助成金」 | 150万円 |

| 厚生労働省「働き方改革推進支援助成金」 | 150万円 |

補助金は支給限度額が比較的高く、数千万円単位の資金を受け取れる場合もあるため、開業時に大規模な設備投資を必要とする事業者にとって有効な手段だといえます。

ただし、補助金を受け取れる事業者の数は限られており、審査も厳格に行われることから、必ずしも受給できるとは限らない点に注意が必要です。申請書類や事業計画の精度が問われるため、補助金を申請する際は、時間と労力をかけて入念に審査の準備を進めなければなりません。

一方、助成金は雇用保険に加入している企業であれば申請できるものが多く、補助金に比べて審査ハードルも低いのが特徴です。支給額は数十万円〜数百万円程度と小規模ですが、人材確保や労働環境整備などの経費に資金を充てることで、スムーズに開業準備を進められます。

なお、「補助金・助成金の申請方法」を詳しく知りたい方は、以下記事を必ずチェックしてください。

方法2. ビジネスローン

「ビジネスローン」は、法人や個人事業主が、事業運営に必要な資金を銀行やノンバンク(消費者金融や信販会社など)から借り入れる資金調達方法です。多くの場合、担保や保証人が不要で書類準備などの煩雑な手続きも省けるため、融資制度に比べてスピーディーにまとまった資金を確保できます。

「ビジネスローン」の詳細情報は、以下のとおりです。

▼「ビジネスローン」の詳細情報

| 借入可能額 | 50万円〜1,000万円 |

|---|---|

| 金利 | 8.00〜18.00%程度 |

| 審査期間 | 即日〜1週間 |

| 返済期間 | 1年〜5年程度 |

「ビジネスローン」は最短即日に資金を受け取れるため、採用活動の追加費用や備品購入などで突発的な支払いが発生したときも迅速に対応できます。限度額は比較的低いものの、事業規模や財務状況に合わせて少額から利用すれば、返済負担を抑えつつ無理のない範囲で開業準備を進めることも可能です。

ただし、金利は8.00〜18.00%と、通常の融資に比べて高く設定されているため、長期で借り入れると総返済額が大きく膨らむ点に注意しなければなりません。開業後の資金繰りを悪化させないためにも、申込みの際は本当に必要な分だけを少額で借り入れ、コスト負担を最小限に抑えることを意識しましょう。

なお、資金調達のプロが厳選した「審査が通りやすい9つのビジネスローン」「即日融資に対応したビジネスローン」について詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

方法3. ファクタリング

「ファクタリング」は、企業が持つ「売掛債権(売掛金)」をファクタリング会社に買い取ってもらうことで、早期に現金化する資金調達方法です。売掛先の信用力を基準に審査が行われるため、金融機関からの融資を受けにくい創業期の事業者でも、無理なくまとまった資金を集められます。

「ファクタリング」の詳細情報は、以下のとおりです。

▼ファクタリングの詳細情報

| 買取可能額 | 「無制限」が多い |

|---|---|

| 金利 | 2社間:10.00〜30.00%程度 3社間:1.00〜10.00%程度 |

| 審査期間 | 最短2時間〜1週間 |

| 返済期間 | 売掛金の支払いサイトまで |

「ファクタリング」最大の魅力は、最短2時間で売掛金を現金化し、突発的な支払いにスピーディーに対応できることです。これにより、取引先から追加人員を求められた場合の急な採用コストも賄うことができ、信頼関係を維持しながら安定した経営を続けられます。

ただし、「ファクタリング」で受け取れるのは、売掛金から手数料を差し引いた金額であるため、長期的に利用すると資金繰りが悪化しやすくなる点に注意が必要です。

また、「ファクタリング」は繰り返し利用できる一方、同じ売掛金を複数回譲渡した場合は法令違反となってしまいます。そのため、利用の際は売掛金ごとに「譲渡日」「金額」「譲渡先」などを記録し、重複が生じないよう徹底管理しましょう。

その他、急な資金調達が必要な場合は、「給与債権」を買い取ってもらうことで給料日前に現金化する、以下の「給与前払いサービス【PAYMO(ペイモ)】」のような給与支払いファイナンス(給与ファクタリング)の活用も検討できます。

】.webp)

派遣スタッフへの給与立替負担を外部資金でカバーすることで、資金ショートを未然に防げます。利用の際は手数料がどれくらいなのかを必ずチェックし、スタッフからの信用を損ねないよう事前説明をした上で資金調達しましょう。

なお、融資のプロである筆者が厳選した「即日入金ファクタリング14社」を詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

人材派遣会社が開業に向けて融資を受ける流れ

人材派遣会社が開業に向けて融資を受ける一般的な流れは、以下のとおりです。

融資相談・申込み

金融機関の窓口で行う融資相談では、担当者に資金使途や借入希望額を伝え、どの制度が適しているかを確認しましょう。会社案内や事業計画書などを持参すると、より具体的な話が聞けます。

必要書類の準備

金融機関の融資審査では、主に以下の書類について提出を求められます。詳しい内容は金融機関によって異なるため、事前に確認しておきましょう。

- 事業計画書

- 資金繰り表

- 資金使途明細

- 自己資金の証明書類

- 開業届

- 登記簿謄本

- 印鑑証明書

- 公共料金の支払状況がわかる書類

- 確定申告書または源泉徴収票(直近2年度分) など

創業時は決算書がないため、将来の売上予測や資金計画の根拠を示す書類を用意することが重要です。

担当者との面談

金融機関の担当者に事業内容や資金の使い道、返済計画について口頭で説明します。事前に提出書類を熟読し、質問に対して一貫性のある回答をすることが大切です。

審査

金融機関が面談内容や書類をもとに、事業計画の妥当性、返済能力を総合的に判断します。金融機関や利用する制度によって異なりますが、申込みから審査完了までにかかる期間は一般的に2週間〜1ヶ月程度です。

融資契約・実行

審査通過後、金利や返済期間、担保条件などを確認して金融機関と契約を結びます。借入後は返済状況を定期的に報告する姿勢を示すと、金融機関からの信頼を得やすくなるでしょう。

開業後も金融機関との信頼関係を維持するには、返済期日を厳守するのはもちろん、資金不足に陥りそうなときは速やかに相談するなど、誠実な対応を心がけることが重要です。

人材派遣会社が開業に向けて融資を成功させる3つのコツ

人材派遣会社が開業に向けて融資を受ける際は、以下3つのコツを押さえて準備を進めましょう。

- コツ1. 希望額の3割を目安に十分な自己資金を用意する

- コツ2. 実現可能性の高い事業計画書を作成する

- コツ3. 融資の専門家からアドバイスをもらう

提出書類を丁寧に作成するのはもちろん、資金面でも事業に対する本気度をアピールすることで、審査通過の可能性を高められます。

コツ1. 希望額の3割を目安に十分な自己資金を用意する

人材派遣会社が開業に向けて融資を成功させるには、希望額の3割を目安に十分な自己資金を用意することが大切です。

金融機関は融資審査において、「計画的に資金を準備しているか」「事業に対する本気度は高いか」などを慎重にチェックしています。特に人材派遣会社は、「労働者派遣事業許可」の取得だけでも数千万円の資金が必要となるため、自己資金がどれだけあるかは金融機関にとって重要なポイントです。

自己資金が融資希望額の3割に満たない場合は、以下の方法で少しでも多くの資金を調達しましょう。

- 補助金・助成金

- クラウドファンディング

- 退職金

- 保険の解約返戻金

- 家族・親族による贈与

- 資産の売却 など

自己資金を確保する際は、金融機関に「見せ金」と判断されるリスクがある点に注意しなければなりません。

「見せ金」は、会社の設立時に資本金が多くあるように見せかけるため、一時的に第三者からお金を借りる行為です。

審査を有利に進めたいからといって資金を多く見せてもバレる可能性が高く、金融機関からの信用を失えば融資を受けられなくなってしまいます。

そのため、上記の方法で自己資金を増やす際は、資金の出所を証明できる書類を確実に用意しておきましょう。正当な自己資金として認められれば、希望額に近い融資を受けられるだけでなく、「誠実で透明性の高い人物」と高い評価を得られる可能性もあります。

なお、「銀行融資以外の資金調達方法」を詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

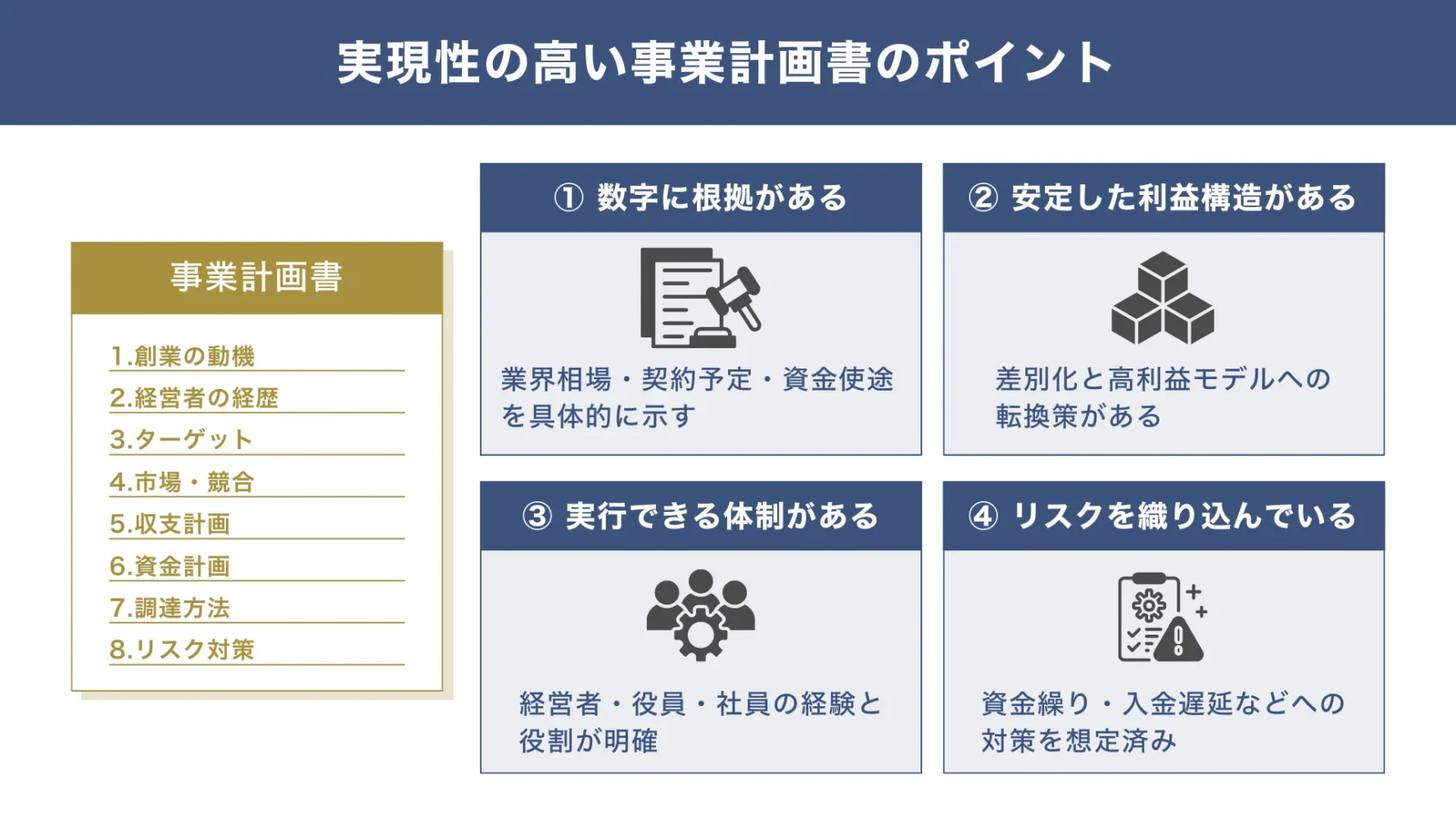

コツ2. 実現可能性の高い事業計画書を作成する

人材派遣会社が融資審査を有利に進めるためには、実現可能性の高い事業計画書を作成することも重要です。

金融機関は、融資審査で「貸したお金が確実に返ってくるかどうか」を最も重視しています。売上や利益などの数字に根拠がなく、見通しが曖昧な事業計画書では、「返済原資を確保できる可能性が低い」と融資を見送られるでしょう。

そのため、事業計画書を作成する際は、数字・データに基づく根拠や業界特性を反映した戦略などを盛り込む必要があります。

人材派遣業は特殊な業界であるため、筆者が現場で融資支援をしている経験上、事業計画書には以下の内容を必ず記載すべきだと考えます。

事業計画書の構成

- 創業の動機

- 経営者の経歴・スキル(経営者の人間性と経験を示す項目)

- ターゲット

- 立地選定理由

- 市場動向分析と競合優位性(独自性のある付加価値サービス、差別化戦略)

- 具体的な収支計画・売上予測の根拠(どのような職種で何名の派遣を行うかシミュレーション)・返済計画

- 必要な資金(設備資金・運転資金)と調達方法(自己資金の明確化)

- 人材派遣業特有のリスク(景気変動、離職率)と具体的な対策

また、実現可能性の高い事業計画書にするためには、以下のポイントを意識しましょう。

▼実現可能性の高い事業計画書を作成するときのポイント

- 業界全体の相場から売上予測を示す

- 資金使途の内訳を細かく記載する

- 売上入金より支払いが先行する業界特有の資金繰り課題を盛り込む

- 契約予定の取引先情報を添付して売上予測の数字を裏付ける

- 競合他社との差別化要因(特定分野への特化、高い専門性、充実した教育研修、地域密着型サービスなど)を明確にし、それが持続可能である根拠を示す

- 利益率の高い事業モデルに転換するための具体策を示す

- 主要な役員・社員の経歴や役割を記述する

人材派遣業における粗利益率(マージン率)は、派遣料金から派遣スタッフへの給与等を差し引いたものであり、人材の質、教育研修、サポート体制などの「付加価値」が反映されます。この構造を理解した上で、競合他社とどのように差別化し、より高いマージン率を取れるビジネスにするか提示しましょう。

また、人材派遣業では派遣元責任者など有資格者の配置が許可要件にも関わるため、「役員・社員の経歴や役割を記述する」といった点の重要性はさらに高まります。

特に開業初期は、事業が計画通りに進まないことも考えられるため、入金遅延や稼働率低下などのリスクを想定し、それに対する解決策も明記しておきましょう。

明確な根拠に基づく資金計画を数字で示し、リスク対策まで織り込んだ事業計画を立てることで、「実現可能性が高い」と判断されやすくなり、審査を有利に進められます。

なお、「融資審査で高評価を得られる事業計画書の作り方」を詳しく知りたい方は、以下記事を必ずチェックしてください。

コツ3. 融資の専門家からアドバイスをもらう

人材派遣会社の開業に向けて、資金調達の成功率をさらに高めるには、融資の専門家からアドバイスをもらうことも検討しましょう。

融資の専門家は、金融機関が融資の可否を判断する際、どこを重視して審査するのかを熟知しています。そのため、アドバイスを受ければ売上予測や事業戦略に根拠のある、金融機関にとって「実現可能性の高い」計画書を作成できるでしょう。

専門家のサポートを依頼する際は、無料相談を活用しながら「融資の支援実績は豊富か」「サポート内容が利用目的に合致しているか」などを確かめるのがポイントです。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、人材派遣会社の開業に向けた融資を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

\「人材派遣会社の融資に強い」相談先はコチラ /

※【毎日 限定5名まで!!】

人材派遣会社を設立する4つのステップ

人材派遣会社を設立する際は、以下4つのステップに沿って準備を進めましょう。

- ステップ1. 「派遣元責任者講習」を受講する

- ステップ2. 事業所・資本金を用意する

- ステップ3. 会社設立の手続きを進める

- ステップ4. 労働局に「労働者派遣事業許可」の申請を行う

開業の際はさまざまな要件を満たす必要があるため、スケジュールに余裕を持って着実に準備することが大切です。

ステップ1. 「派遣元責任者講習」を受講する

人材派遣会社が「労働者派遣事業許可」を取得するには、派遣事業に関するさまざまな知識について学ぶ「派遣元責任者講習」を受講しなければなりません。

人材派遣会社を含む労働派遣事業者は、適切な雇用管理による派遣労働者の保護を目的に、「派遣元責任者」を選任・配置することが法律で義務付けられています。一定の要件を満たせば誰でも「派遣元責任者」になれますが、多くの場合は会社の代表である経営者自身が1人目の責任者になることが一般的です。

講習は「一般社団法人 日本人材派遣協会」などの団体が全国各地で実施しており、オンラインでも参加できます。参加費用は3,000〜10,000円程度です。資格の有効期限は3年間となっているため、期間満了日の30日前までに厚生労働大臣に許可有効期間の更新申請を行いましょう。

「派遣元責任者講習」の日程や実施機関について詳しく知りたい方は、厚生労働省が公開している以下のページを参考にしてください。

参考:派遣元責任者講習の日程及び講習機関等について|厚生労働省

ステップ2. 事業所・資本金を用意する

「派遣元責任者講習」を受講したら、「労働者派遣事業許可」の取得要件を満たせるよう、事業所の開設や資本金の準備を進めます。

人材派遣会社の開業に向けて「労働者派遣事業許可」を取得するには、事業所と資産について、それぞれ以下の要件をクリアしなければなりません。

「労働者派遣事業許可」の取得に必要な「事業所」の要件

- 事業に使用する面積がおおむね20㎡以上であること

- 風俗営業や性風俗特殊営業等が密集する場所に位置しないこと

「労働者派遣事業許可」の取得に必要な「資産」の要件

- 資産の総額から負債の総額を控除した額(基準資産額)が、1事業所あたり2,000万円以上であること

- 基準資産額が、負債の総額の7分の1以上であること

- 自己名義の預貯金が、1事業所あたり1,500万円以上であること

参考:労働者派遣事業許可及び更新申請に必要な資産要件|厚生労働省

事業所の設置場所や広さについては、労働局の実地調査で確認されます。そのため、事業所を用意する際は複数の物件を比較しながら、確実に要件を満たしているか慎重に検討しましょう。

資産についても、許可申請までに手元になければ厚生労働省から事業開始の許可が下りないため、早い時期から資本金を準備しておくことが重要です。自己資金だけで賄えない場合は、融資を受けたり補助金・助成金を活用したりするなど、さまざまな方法を組み合わせながら資金調達しましょう。

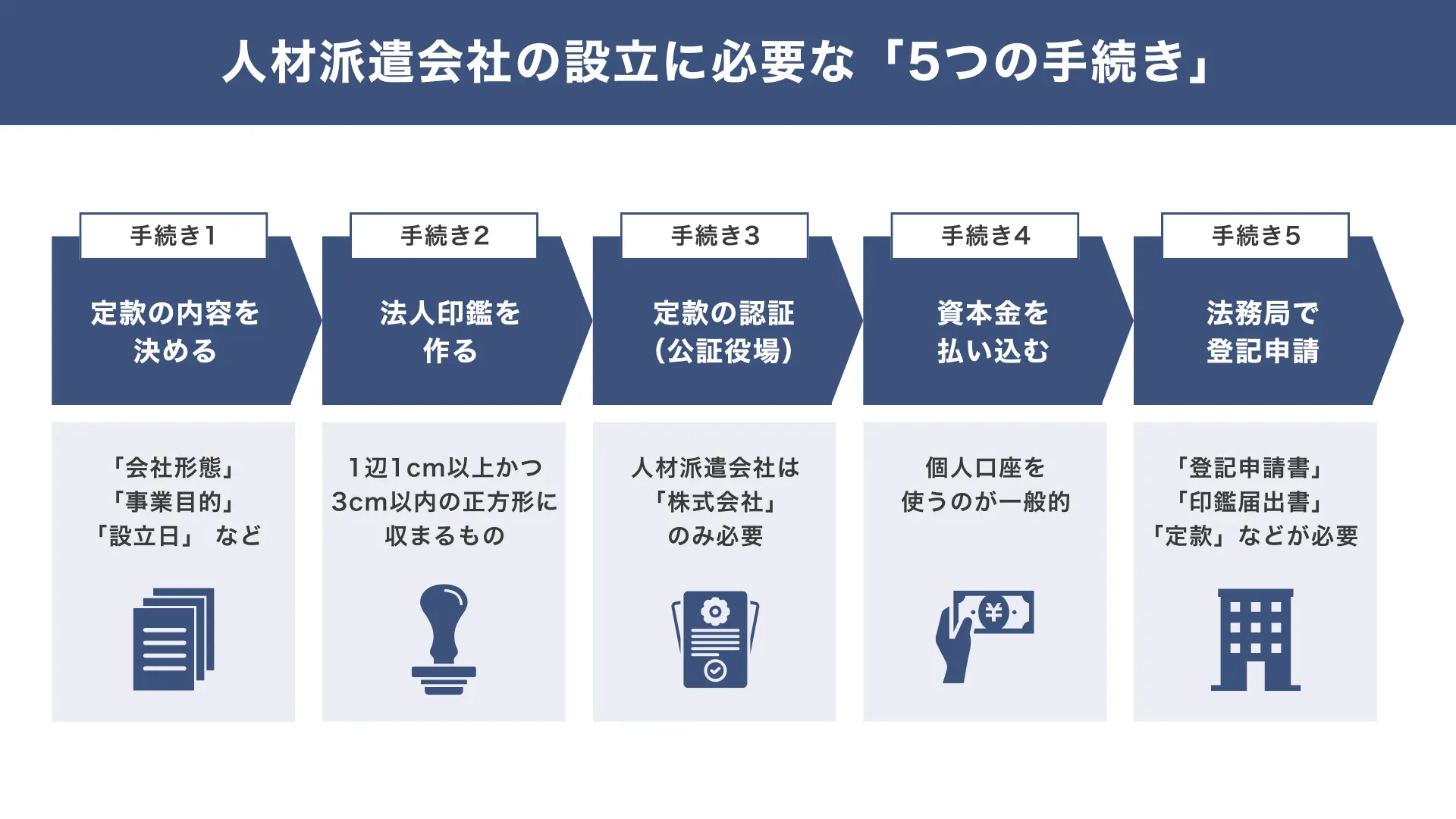

ステップ3. 会社設立の手続きを進める

事業所や資本金の準備が整ったら、会社設立の手続きを進めます。人材派遣会社を設立する流れは、他の一般的な企業の手順と同じです。

人材派遣会社の設立に必要な5つの手続きを、以下の図解にまとめました。

- 手続き1. 定款に記載する基本的事項を考える:会社形態、事業目的、設立日など

- 手続き2. 法人登記に必要な印鑑を作成する:1辺の長さが1cm以上かつ3cmの正方形に収まるもの

- 手続き3. 公証役場で定款の認証を受ける:人材派遣会社の場合は「株式会社」のみ必要

- 手続き4. 資本金を払い込む:法人口座はまだ開設できないため個人口座を使うのが一般的

- 手続き5. 法務局で登記申請を行う:定款や登記申請書、印鑑届出書などが必要

書類に不備がなければ、申請を行ってから10日ほどで登記が完了します。

会社設立の手続きには約10〜30万円ほどの費用が必要となるため、設立予定の会社形態に合わせて事前に資金を用意しておきましょう。

ステップ4. 労働局に「労働者派遣事業許可」の申請を行う

会社設立の手続きが完了したら、労働局に「労働者派遣事業許可」の申請を行います。

「労働者派遣事業許可」の申請に必要な4つの書類は、以下のとおりです。

- 書類1. 労働者派遣事業許可申請書

- 書類2. 労働者派遣事業計画書

- 書類3. 事業所の使用権を証明する書類

- 書類4. 派遣元責任者の住民票の写し など

参考:労働者派遣事業を適正に実施するために-許可・更新等手続マニュアル-(p.9〜p.12)|厚生労働省

上記に加え、法人の場合は「定款」「登記事項証明書」など、個人事業主の場合は「住民票」「納税証明書」などが必要となります。また許可申請の際は、手数料(12万円+55,000円×(2か所以降の事業所数-1))に相当する額の収入印紙を申請書に貼り付けなければなりません。登録免許税(1件あたり9万円)の納付、および領収書の提出も必要です。

許可証の受領までは一般的に2〜3ヶ月程度かかるため、事業開始予定日から逆算して早めに許可申請を行いましょう。

人材派遣会社の開業に必要な費用・内訳

人材派遣会社を開業するには、「労働者派遣事業許可」の取得や人材確保、事業所の整備などで少なくとも1,500万円以上の資金が必要だといわれています。開業後は売上入金が1〜2ヶ月程度遅れることを考慮し、数ヶ月分の運転資金も確保しておきましょう。

上記を踏まえた、開業資金の具体的な費用・内訳は、以下のとおりです。

▼人材派遣会社の開業に必要な費用・内訳

| 法人設立費 | 約10〜30万円 |

|---|---|

| 労働者派遣事業許可取得費 | 約30〜50万円 |

| 資本金 | 1,500万円〜 |

| オフィスの賃貸費用 | 約100〜300万円 |

| 人材採用費用 | 約100〜300万円 |

| 設備・備品購入費 | 約100〜200万円 |

| システム・ソフトウェア導入費 | 約20〜50万円 |

| 広告宣伝費 | 約50〜200万円 |

| 運転資金(3ヶ月分) | 約1,000〜2,000万円 |

| 合計 | 約2,910〜4,630万円 |

開業資金を見積もる際は、法人設立費やシステム導入費などの「初期費用」と、人件費や通信費などの「運転資金」を分けて細かく算出しましょう。

必要な資金を正確に把握すれば、余計な借入をせずに毎月の返済負担を抑えられるのはもちろん、融資審査でも資金使途について納得してもらいやすくなります。

「人材派遣の融資」についてよくある質問

人材派遣会社の融資について、よくある質問を下記にまとめました。安定した経営を実現するためのヒントを紹介しているので、ぜひチェックしてみてください。

人材派遣会社は儲かりやすい事業ですか?

人材派遣会社は、自社で雇用する派遣社員を取引先に派遣し、その対価として賃金に手数料を上乗せした報酬を得ることで利益を上げています。収益構造だけ見ると「楽に稼げる業種」というイメージが先行しがちですが、実際はそこまで大きな利益が出ているわけではありません。

「一般社団法人 日本人材派遣協会」の調査によると、取引先からの報酬を100%とした場合、派遣社員に支払う給与や諸経費を差し引いた人材派遣会社の営業利益率は1.2%程度にとどまることが明らかになりました。

利益を上げるにはコスト削減に取り組む必要がありますが、研修・教育費や社会保険料は上昇傾向にあるため、大幅に削減するのは難しいのが現実です。

そのため、会社を持続的に成長させるには、新規取引先の開拓や派遣社員の定着による稼働率の引き上げに取り組むことが求められます。

人材派遣業の粗利益率は、人材の質やサポート体制などの「付加価値」が反映されることも踏まえ、より高いマージン率を取れるビジネスにすることも大切です。

赤字決算でも人材派遣業は融資を受けられますか?

赤字決算の人材派遣会社でも、融資を受けられる可能性は十分にあります。

中でもおすすめなのは、日本政策金融公庫の融資制度です。中小・零細企業を積極的に支援する金融機関のため、赤字決算で融資に成功した事例も多数存在します。

日本政策金融公庫の融資審査を受ける際は、以下のポイントを押さえておきましょう。

▼日本政策金融公庫の融資審査を受けるときのポイント

- 事業計画の具体性

-

なぜ赤字になったのか、そして今後どのように改善し、利益を出していくのかを具体的に示す事業計画書が必要です。

- 返済能力の根拠

-

事業で生み出される利益とキャッシュフローの見込み、具体的な事業計画と市場分析に基づく収支計画、創業者の資産状況や別収入の有無などを明確に提示し、返済能力をアピールしましょう。

- 自己資金の準備

-

自己資金が潤沢にあるほど、金融機関は貸し倒れリスクが低いと判断します。

- 担保余力や保証協会の利用

-

これらも融資判断の材料となることがあります。

審査を通過できるか不安が残る場合は、融資の専門家に相談することも検討しましょう。

なお、「日本政策金融公庫の融資を攻略するコツ」について詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

人材派遣業の資金繰りを悪化させる主なリスクは何ですか?

人材派遣業の資金繰りを悪化させる主なリスクは、以下のとおりです。

▼人材派遣業の資金繰りを悪化させる主なリスク

| 派遣先からの支払いサイトの長さ | 派遣先からの入金が数ヶ月かかる一方で、派遣スタッフへの給与は月単位、あるいは日払い・週払いで支払う必要があるため、手元の現金が減少し資金繰りが悪化しやすくなります。 |

|---|---|

| 派遣先の経営悪化・倒産 | 派遣先が経営悪化に陥ると、支払いサイトが長くなったり、派遣料金が回収不能になったりします。この場合でも、派遣会社はスタッフに給与を支払う義務があるため、大きな資金損失につながります。 |

| 競合他社との競争激化 | 競合が多い業界のため、派遣料金の引き下げや日払い体制の確立などで差別化を図ると、キャッシュインの減少やキャッシュアウトの増加につながり、資金繰りが悪化します。 |

| 派遣社員の不足による売上減少 | 派遣社員が不足すると企業に人材を派遣できなくなり、売上が伸びなくなります。派遣社員の確保には求人広告費などの出費が必要で、これも資金繰りを圧迫します。 |

| 固定費の負担 | 売上拡大時に、給与以外の営業担当者や事務員の人件費、オフィス家賃などの固定費を増やすと、売上縮小時に固定費が重荷となり赤字に転落しやすくなります。 |

| 社会保険料の高額化 | 人材派遣業では社会保険料が高額になる傾向があり、資金繰りが悪化すると支払いが困難になります。なお、社会保険料の滞納は会社の財産差し押さえにつながる義務違反です。 |

| トラブルによる賠償責任 | 派遣スタッフが派遣先でトラブルを起こした場合、派遣元が損害賠償責任を負うことになります。 |

| システム投資 | 近年、ITを活用した人材管理・雇用マッチングが主流となっており、システム開発への投資も必要になります。 |

これらのリスクに対応するには、月次資金繰り表の作成やキャッシュフローの継続的な把握、ファクタリングの活用など、適切な資金管理と資金調達方法の検討が欠かせません。

ファクタリングの「2社間」とはどういう仕組みですか?

「2社間ファクタリング」とは、売掛先の企業に知られることなく、売掛債権を持つ企業(利用者)とファクタリング会社の2社で契約を交わす仕組みです。

ファクタリングの利用を売掛先に通知する「3社間ファクタリング」と異なり、単独で資金調達できるため、取引先との関係性に影響を与えずに資金繰りを改善できます。

ただし、2社間ファクタリングの手数料は10.00〜30.00%と、3社間(1.00〜10.00%)に比べて高く設定されている点に注意しなければなりません。

資金繰りを悪化させないためには、手元に入るお金が少なくなることを理解した上で、短期的に利用することが重要です。

以下の記事では、「即日入金の2社間・3社間ファクタリング」を紹介しているため、ぜひ参考にしてください。

融資制度を有効活用して人材派遣会社の開業準備をスムーズに進めよう!

人材派遣会社の開業に向けて融資制度を有効活用すると、業界特有の資金繰り課題を改善しながら安心して開業準備を進められます。

人材派遣会社の開業時に利用できる融資制度・資金調達方法は、以下のとおりです。

人材派遣会社の開業時に利用できる融資制度4選

- 制度1. 日本政策金融公庫|新規開業・スタートアップ支援資金

- 制度2. 地方自治体|制度融資

- 制度3. 民間金融機関|信用保証協会付融資

- 制度4. 民間金融機関|不動産担保融資

人材派遣会社の開業時に利用できる資金調達方法3選

- 方法1. 補助金・助成金

- 方法2. ビジネスローン

- 方法3. ファクタリング

融資を成功させるには、自己資金を用意したり実現可能性の高い事業計画書を作成したりして、確実に返済できることをアピールしましょう。必要に応じて融資の専門家からアドバイスを受ければ、事業計画の説得力が増し、さらに資金調達の成功率を高められます。

本記事はここまでになりますが、融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、人材派遣会社の開業に向けた融資を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「人材派遣会社の融資に強い」相談先はコチラ /

※【毎日 限定5名まで!!】

本記事で紹介した内容をもとに、効率よく資金を確保できる方法を選定し、人材派遣会社の開業準備にお役立ていただければ幸いです。

_20250924.png)