法人向けビジネスローンには「ノンバンク系」「銀行系」などさまざまな種類があり、資金調達の目的や希望額に合ったサービスを選ぶことが重要です。

法人向けビジネスローンの利用を検討している方は、以下のようなお悩み・疑問をお持ちではないでしょうか?

銀行融資を断られた…次なる資金調達として、おすすめの法人向けビジネスローンを使いたい」

法人向けビジネスローンの選び方のコツを知りたい。何を見て判断すれば良いの?」

急遽、資金が必要になったが、銀行融資では間に合わない!即日融資の法人向けのビジネスローンを見つけたい」

自社の状況に合ったビジネスローンを活用して資金調達すれば、無理のないコストで、効率的に資金繰りの改善を図れます。

中でも、ノンバンク系ビジネスローンであれば、「最短即日・無担保・赤字不問」での逆転調達が可能です。

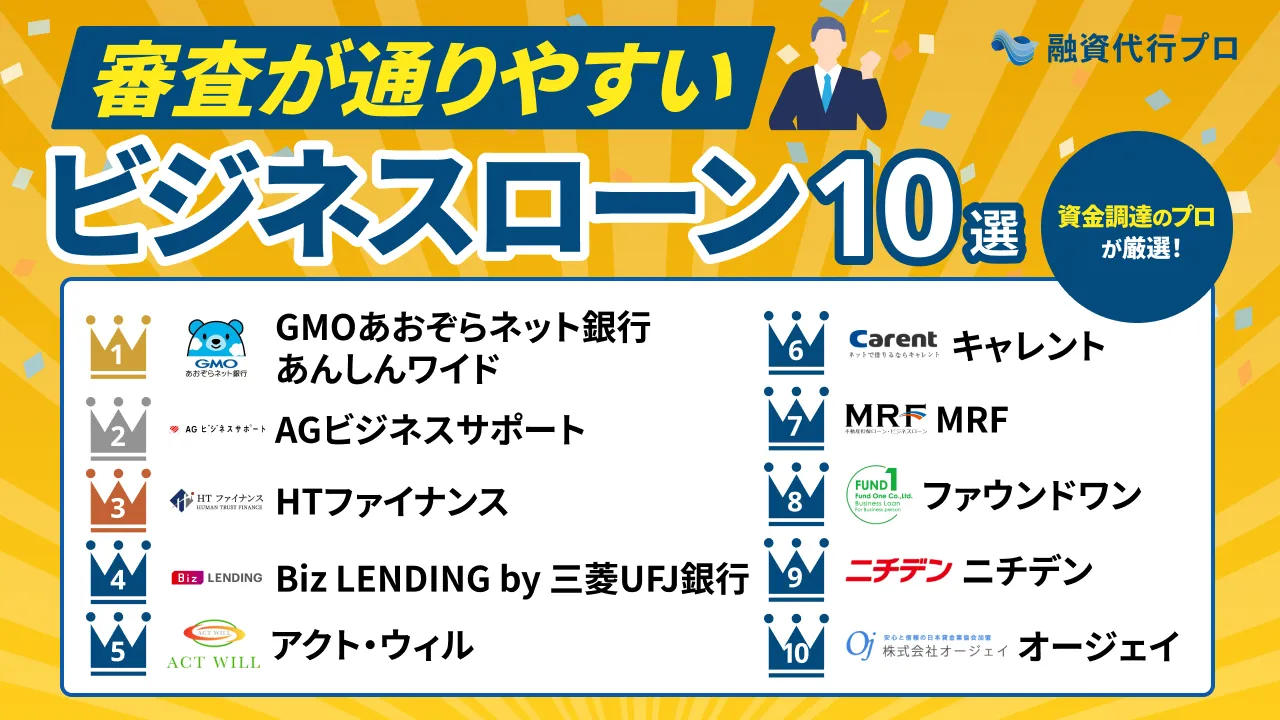

融資のプロである筆者が厳選した、「法人向けのおすすめビジネスローン16社」を下記にまとめました。以下5つののポイントをもとに比較表を作成しているため、ぜひ参考にしてください。

法人向けビジネスローン「5つの比較ポイント」

- 金利

- 融資限度額

- 融資スピード

- 返済条件

- 必要書類

【限度額・スピード重視】

ノンバンク系のおすすめ法人向けビジネスローン9社

※比較表は、横にスライドできます >

| 商品名 | \おすすめNo.1/ AGビジネスサポート 【アイフルグループ】 おすすめ度 (5.0 / 5.0) | \おすすめNo.2/ HTファイナンス 【赤字・税金滞納OK】 おすすめ度 (4.5 / 5.0) | \おすすめNo.3/ キャレント 【返済負担少なめ】 おすすめ度 (4.0 / 5.0) | \おすすめNo.4/ アクト・ウィル 【法人/最大1億円】 おすすめ度 (3.5 / 5.0) | \おすすめNo.5/ オージェイ 【最大1億円‼】 おすすめ度 (3.5 / 5.0) | \おすすめNo.6/ クレディセゾン 【プライム上場企業】 おすすめ度 (3.0 / 5.0) | \おすすめNo.7/ ドコモ・ファイナンス 【好きなプランを選べる】 おすすめ度 (2.0 / 5.0) | \おすすめNo.8/ ファンドワン 【審査は最短40分‼】 おすすめ度 (1.5 / 5.0) | \おすすめNo.9/ ジャパン・ファイナンシャル・ソリューションズ(JFS) 【赤字決算でも相談可能】 おすすめ度 (1.0 / 5.0) |

| 金利 | 3.1%~18.0% | 8.0%~18.0% | 7.8%~18.0% | 7.5%~15.0% | 10.0%~15.0% | 2.8〜9.6% | カードローン型:5.0〜18.0% 完済型:4.8〜17.8% ※100万円以上の借入は上限14.9% | 10.0~18.0% (不動産担保有は2.5%~) | 8.0〜14.9% |

| 融資限度額 | 50万円~1,000万円 | 50万~1億円 | 1~500万円 | 300万~1億円 | 30万〜1億円 | 110〜950万円 | 10〜1,000万円 | 30~500万円 (不動産担保有は~1億円) | 100〜5,000万円 |

| 融資スピード | 最短即日 | 最短即日 | 最短即日 (最短30分) | 最短即日 (最短60分) | 最短即日 | 最短1週間 | 最短即日 (最短40分) | 最短即日 (最短40分) | 不明 (最短1日) |

| 返済期間 | 5年/最長 | 1年/原則 | 10年/最長 | 3年/最長 | 5年/最長 | 9年2ヶ月/最長 | 10年/最長 | 1〜5年/実績 | 3年2ヶ月/最長 |

| 必要書類 | 2種類 本人確認書類 決算書・確定申告書 | 2種類 本人確認書類 決算書 | 2種類 本人確認書類 登記簿謄本 | 2種類 本人確認書類 決算書 | 4種類 本人確認書類 登記簿謄本 決算書・確定申告書 印鑑証明 | 1種類 所得証明書類 | 2種類 本人確認書類 年収を確認できる書類 (確定申告書など) | 4種類 本人確認書類 登記簿謄本 決算書・確定申告書 印鑑証明 | 7種類以上 予約申込書 個人情報取扱同意書 商業登記事項証明書 本人確認資料 決算書または税務申告書・所得証明書 資金繰り表または事業計画書 その他書類(必要に応じて) |

| 公式サイト | 公式サイト>

| 公式サイト>

| 公式サイト>

| 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> |

※比較表は、横にスライドできます >

【金利・信頼性重視】

銀行系のおすすめ法人向けビジネスローン7社

※比較表は、横にスライドできます >

| 商品名 | \おすすめNo.1/ GMOあおぞらネット銀行 おすすめ度 (5.0 / 5.0) | \おすすめNo.2/ 住信SBIネット銀行 おすすめ度 (4.0 / 5.0) | \おすすめNo.3/ 三菱UFJ銀行 おすすめ度 (3.5 / 5.0) | \おすすめNo.4/ PayPay銀行 おすすめ度 (3.0 / 5.0) | \おすすめNo.5/ りそな銀行 おすすめ度 (2.5 / 5.0) | \おすすめNo.6/ 楽天銀行 おすすめ度 (2.0 / 5.0) | \おすすめNo.7/ おすすめ度 (1.0 / 5.0) |

| 金利 | 0.9%~14.0% | 不明 「借入条件のお知らせ」で通知 | 0.8〜14.0% | 1.8%~13.8% | 3.1〜14.0% | 不明 | 不明 |

| 融資限度額 | 10万円~1,000万円 | 50〜3,000万円 | 50〜1,000万円 | 10万円~1,000万円 | 10〜1,000万円 | 100万円〜1億円 | 不明 |

| 融資スピード | 最短2日 | 最短当日 | 最短2営業日 | 最短翌営業日 | 不明 | 不明 | 不明 |

| 返済期間 | 自由 | 1年/最長 | 1年/最長 | 自由 | 自由 | 5年/最長 | 不明 |

| 必要書類 | 不要 入出金履歴 (各銀行口座OK) | 不要 入出金履歴 (SBIの口座限定) | 1種類 本人確認書類 | 2種類 本人確認書類 決算書・確定申告書 など | 3種類 直近2期分の決算書 履歴事項全部証明書 本人確認書類 | 1種類〜 決算書 もしくは 確定申告書3期分 | 5種類以上 決算書 税務申告書 納税証明書 商業登記簿謄本 (発行後3ヶ月以内のもの) 資金使途が分かる書類 (設備資金の場合)など |

| 公式サイト | 公式サイト>

※まずは口座開設 | 公式サイト>

※まずは口座開設 | 公式サイト>

| 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> |

※比較表は、横にスライドできます >

低コストで素早く資金調達できるものを厳選しているため、どのビジネスローンにするか迷っている方は、上記の中から選べば間違いないでしょう。

より確実に、最適なビジネスローンを選ぶには、「金利」「必要書類」「限度額」など、さまざまな視点から比較検討することが重要です。

筆者は「融資代行プロ」という成果報酬型の「融資コンサル」サービスで、これまで多くの会社のビジネスローン選びをご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、融資のプロである筆者が、「おすすめの法人向けビジネスローン」や「選ぶコツ」等、以下の内容を丁寧に解説します。ご支援の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 自社に最適な法人向けビジネスローンを見つける方法

- おすすめ法人向けビジネスローン16社

- 自社にピッタリの法人向けビジネスローンを選ぶコツ

- 法人向けビジネスローンを利用する流れ・活用すべき企業の特徴

- 法人向けビジネスローンを利用するメリット・デメリット

「最適なサービスで早急に資金繰りを改善したい」「赤字でも利用できるビジネスローンを見つけたい」とお考えの方は、ぜひ本記事を参考にしてください。

【状況別】自社に最適な法人向けビジネスローンを見つける方法

法人向けのビジネスローンをチェックする前に、まずは自社に最適なサービスを見つけるための方法を押さえておきましょう。

具体的なポイントは、以下の3つです。

- 「今日・明日中に現金が必要」なら大手ノンバンク

- 「1週間程度の余裕がある」ならネット銀行系

- 「数千万円以上の大口」なら不動産担保型

状況に合ったビジネスローンを選ぶことで、資金繰りの安定化を図りやすくなります。

「今日・明日中に現金が必要」なら大手ノンバンク

「1日でも早く資金調達したい」のように緊急度が高い方には、最短即日で融資を受けられる大手ノンバンクのビジネスローンがおすすめです。たとえば、「HTファイナンス」や「AGビジネスサポート」が提供しているビジネスローンがおすすめです。

必要書類が少なく、オンライン審査にも対応しているなど、スピード・審査の柔軟さのどちらも別格です。

このように、審査の柔軟性やスピード感は圧倒的であるものの、金利は高く設定される傾向にあるため、返済計画を立てた上で融資を申込む必要があります。

即日融資可能

\「老舗・安心ブランド」 /

特徴・メリット

- 「赤字」「債務超過」「リスケ中」も借入OK

- 「金利3.1%〜、最大1,000万円」の調達可能

- 担保は原則不要(手数料も無し!)

- 審査申込〜入金まで最短即日!24時間365日

\即日審査・即日入金で最大1,000万円/

※アイフルグループだから、安心です

ビジネスローン

\「資金調達」最後の砦 /

※「突発的な資金ニーズ」にも対応

特徴

- 「赤字」「社保・税金滞納」もOK

- 最短即日で融資実行

- 国指定の認定支援機関で安心

- オンライン完結

- 担保/保証人は不要

- 融資額「最大1億円」

\赤字・滞納ありでもスピード審査/

※運営元は「認定支援機関」で安心運営

「1週間程度の余裕がある」ならネット銀行系

金利を重視しつつ、従来の銀行ほど審査に時間をかけたくない場合は、「GMOあおぞらネット銀行」「PayPay銀行」などのネット銀行がおすすめです。

事業計画書や決算書不要で審査を行うケースが多く、創業1年未満の法人でも、融資を受けられるチャンスがあります。

ただし、ビジネスローンを利用するには、法人口座を開設する必要があるため、手続きに時間がかかる可能性がある点は考慮しておきましょう。

なお、筆者が厳選した「おすすめのネット銀行の融資(ビジネスローン)」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

「数千万円以上の大口」なら不動産担保型

無担保・無保証人で融資を受けられる法人向けビジネスローンは、融資限度額が1,000万円前後になるケースが多く見られます。筆者の経験上、実際の相場は300〜600万円程度です。

そのため、1,000万円以上の融資を希望する場合は、以下の「セゾンファンデックス」などが提供している「不動産担保ローン」を利用すると良いでしょう。

不動産担保ローンは、企業の財務状況より不動産価値を重視する傾向にあるため、赤字や債務超過であっても、大口融資を受けられる可能性があります。銀行融資のリスケ中でも融資を受けやすい点は、非常に魅力的なポイントです。

ただし、前提として担保不動産を保有している必要があるため、融資を受けられる企業は限られるでしょう。

なお、「低金利でおすすめの不動産担保ローン14社」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

【限度額・スピード重視】ノンバンク系のおすすめ法人向けビジネスローン9社

ノンバンク系のビジネスローンは、審査の柔軟性が高く、最短即日で融資を受けやすい点が大きな魅力です。

ここでは、筆者がおすすめする9つの「ノンバンク系ビジネスローン」を紹介します。

以下5つのポイントをもとに、比較表を作成しました。

法人向けノンバンク系ビジネスローン「5つの比較ポイント」

- 金利

- 融資限度額

- 融資スピード

- 返済条件

- 必要書類

【限度額・スピード重視】

ノンバンク系のおすすめ法人向けビジネスローン9社

※比較表は、横にスライドできます >

| 商品名 | \おすすめNo.1/ AGビジネスサポート 【アイフルグループ】 おすすめ度 (5.0 / 5.0) | \おすすめNo.2/ HTファイナンス 【赤字・税金滞納OK】 おすすめ度 (4.5 / 5.0) | \おすすめNo.3/ キャレント 【返済負担少なめ】 おすすめ度 (4.0 / 5.0) | \おすすめNo.4/ アクト・ウィル 【法人/最大1億円】 おすすめ度 (3.5 / 5.0) | \おすすめNo.5/ オージェイ 【最大1億円‼】 おすすめ度 (3.5 / 5.0) | \おすすめNo.6/ クレディセゾン 【プライム上場企業】 おすすめ度 (3.0 / 5.0) | \おすすめNo.7/ ドコモ・ファイナンス 【好きなプランを選べる】 おすすめ度 (2.0 / 5.0) | \おすすめNo.8/ ファンドワン 【審査は最短40分‼】 おすすめ度 (1.5 / 5.0) | \おすすめNo.9/ ジャパン・ファイナンシャル・ソリューションズ(JFS) 【赤字決算でも相談可能】 おすすめ度 (1.0 / 5.0) |

| 金利 | 3.1%~18.0% | 8.0%~18.0% | 7.8%~18.0% | 7.5%~15.0% | 10.0%~15.0% | 2.8〜9.6% | カードローン型:5.0〜18.0% 完済型:4.8〜17.8% ※100万円以上の借入は上限14.9% | 10.0~18.0% (不動産担保有は2.5%~) | 8.0〜14.9% |

| 融資限度額 | 50万円~1,000万円 | 50万~1億円 | 1~500万円 | 300万~1億円 | 30万〜1億円 | 110〜950万円 | 10〜1,000万円 | 30~500万円 (不動産担保有は~1億円) | 100〜5,000万円 |

| 融資スピード | 最短即日 | 最短即日 | 最短即日 (最短30分) | 最短即日 (最短60分) | 最短即日 | 最短1週間 | 最短即日 (最短40分) | 最短即日 (最短40分) | 不明 (最短1日) |

| 返済期間 | 5年/最長 | 1年/原則 | 10年/最長 | 3年/最長 | 5年/最長 | 9年2ヶ月/最長 | 10年/最長 | 1〜5年/実績 | 3年2ヶ月/最長 |

| 必要書類 | 2種類 本人確認書類 決算書・確定申告書 | 2種類 本人確認書類 決算書 | 2種類 本人確認書類 登記簿謄本 | 2種類 本人確認書類 決算書 | 4種類 本人確認書類 登記簿謄本 決算書・確定申告書 印鑑証明 | 1種類 所得証明書類 | 2種類 本人確認書類 年収を確認できる書類 (確定申告書など) | 4種類 本人確認書類 登記簿謄本 決算書・確定申告書 印鑑証明 | 7種類以上 予約申込書 個人情報取扱同意書 商業登記事項証明書 本人確認資料 決算書または税務申告書・所得証明書 資金繰り表または事業計画書 その他書類(必要に応じて) |

| 公式サイト | 公式サイト>

| 公式サイト>

| 公式サイト>

| 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> |

※比較表は、横にスライドできます >

ノンバンク系ビジネスローンで筆者が1番おすすめするのは、審査が柔軟で融資スピードも早い「AGビジネスサポート」です。

それぞれのノンバンク系ビジネスローンについて、詳しく解説していきます。

おすすめ1. AGビジネスサポート|事業者向けビジネスローン

AGビジネスサポートの「事業者向けビジネスローン」は、ノンバンク系の中でも低金利(3.1%〜)で融資を受けられるビジネスローンです。

Webで24時間365日いつでも融資を申し込めるため、時間や場所に関係なく、忙しい経営者の方でも簡単に手続きを進められます。

- ノンバンクの中でも低金利で融資を受けられる

- Webから24時間365日いつでも申し込める

- 赤字や債務超過でも最短即日で資金調達できる

- 申込みの時間帯によっては翌日以降の融資になる

- 対象者に年齢制限が設けられている

AGビジネスサポートの「事業者向けビジネスローン」の詳細情報は、以下のとおりです。

▼AGビジネスサポート「事業者向けビジネスローン」の詳細情報

| 貸金業者登録番号 | 関東財務局長(9)第01262号 |

| 商品名 | 事業者向けビジネスローン |

| 運営会社 | AGビジネスサポート株式会社 |

| 金利 | 3.1〜18.0% |

| 融資限度額 | 50〜1,000万円 |

| 融資スピード | 最短即日 |

| 返済期間 | 5年/最長 |

| 融資対象者 | 法人(75歳まで)/個人事業主(69歳まで) |

| 必要書類 | 本人確認書類決算書・確定申告書 |

「事業者向けビジネスローン」は、大手消費者金融「アイフル」のグループ会社が運営しており、安心して取引できる点がメリットです。

審査も柔軟に行っているため、赤字決算や債務超過、銀行リスケ中の企業でも「最短即日」で融資を受けられる可能性があります。

ただし、申込時間帯によっては融資実行が翌日以降になってしまう点や、対象者に年齢制限が設けられている点には注意が必要です。

AGビジネスサポートを実際に利用した人の声を、下記にまとめました。

▼AGビジネスサポート「事業者向けビジネスローン」の利用者の声

法人での借入ですので審査は少し時間がかかりました。登記事項証明書や決算書原則が必要になりますので手続きは少し面倒です。

引用:価格.com1

他社からも150万円くらい借りていましたが、希望額の借入ができて良かったです。

引用:価格.com

ビジネスローンですので、必要な書類は多く審査では会社の事も色々と調べられるようですが、希望額の借入ができました。銀行だとなかなか融資してくれませんでしたが、こちらで200万の融資が可決しました。

引用:価格.com

AGビジネスサポートでは、公式サイトから簡単に利用手続きを進められます。自社の借入可能額がわかる「5秒診断」も利用できるため、ぜひ以下から申込みを行いましょう。

即日融資可能

\「老舗・安心ブランド」 /

特徴・メリット

- 「赤字」「債務超過」「リスケ中」も借入OK

- 「金利3.1%〜、最大1,000万円」の調達可能

- 担保は原則不要(手数料も無し!)

- 審査申込〜入金まで最短即日!24時間365日

\即日審査・即日入金で最大1,000万円/

※アイフルグループだから、安心です

なお、「AGビジネスサポートの口コミや評判」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

おすすめ2. HTファイナンス|無担保無保証融資

HTファイナンスの「無担保無保証融資」は、銀行融資を受けるのが難しい企業にも対応している「審査の柔軟性」が特徴のビジネスローンです。

多くの金融機関が敬遠しがちな「赤字決算」「税金滞納」がある法人でも審査対象となる点は、他のビジネスローンにはない強みといえます。

- 赤字決算や税金滞納がある企業でも審査対象になる

- 希望額が1,500万円以下の場合、手続きがWeb上で完結する

- 最大1億円の大口融資を受けられる

- 運営元は国に認められた「認定支援機関」

- 二期目以降の法人でなければ融資を受けられない

HTファイナンスの「無担保無保証融資」の詳細情報は、以下のとおりです。

▼HTファイナンス「無担保無保証融資」の詳細情報

| 貸金業者登録番号 | 東京都知事(1)第31997号 |

| 商品名 | 無担保無保証融資 |

| 運営会社 | ヒューマントラスト株式会社 |

| 金利 | 8.0〜18.0% |

| 融資限度額 | 50万円〜1億円 |

| 融資スピード | 最短即日 |

| 返済期間 | 1年/原則 |

| 融資対象者 | 法人 |

| 必要書類 | 本人確認書類 決算書など |

希望額が1,500万円までであれば、申込みから融資実行までをWeb上で完結でき、最短即日での融資にも対応しています。融資限度額は最大1億円となっているため、緊急のつなぎ資金から大規模な設備投資まで、さまざまな資金需要をカバーできるでしょう。

運営元は、中小企業支援に関する専門的知識や実務経験が一定レベル以上にあると認定された「認定支援機関」である点も安心です。

ただし、融資対象は「国内に本社を置く二期目以降の法人」に限られており、創業間もない企業は利用できない点に注意しましょう。

HTファイナンスでは、会社名や借入希望額などを入力するだけで簡単に融資を申し込めるため、ぜひ以下から手続きを進めてみてください。

ビジネスローン

\「資金調達」最後の砦 /

※「突発的な資金ニーズ」にも対応

特徴

- 「赤字」「社保・税金滞納」もOK

- 最短即日で融資実行

- 国指定の認定支援機関で安心

- オンライン完結

- 担保/保証人は不要

- 融資額「最大1億円」

\赤字・滞納ありでもスピード審査/

※運営元は「認定支援機関」で安心運営

なお、「HTファイナンスの評判や審査難易度」について詳しく知りたい方は、以下記事も併せてチェックしてみましょう。

おすすめ3. キャレント|キャレントスーパーローン

キャレントの「キャレントスーパーローン」は、最短30分で審査が完了という「圧倒的なスピード感」を誇るビジネスローンです。

インターネットから24時間365日いつでも申込みが可能で、平日14時までに契約時の必要書類を提出すれば、即日融資を受けられます。

- 最短30分で審査が完了し、即日での融資も受けられる

- 三菱UFJ銀行の口座があれば、自動引き落としで返済できる

- 返済期間が長く、資金繰りに余裕を持って返済できる

- 即日融資を受けるには「平日14時まで」に書類提出が必要

- 限度額は最大500万円となっており、大口融資にはやや不向き

三菱UFJ銀行の預金口座を持っている場合、自動引き落としで借入金を返済できるため、支払期日を忘れる心配がありません。

キャレントの「キャレントスーパーローン」の詳細情報は、以下のとおりです。

▼キャレント「キャレントスーパーローン」の詳細情報

| 貸金業者登録番号 | 東京都知事(5)第31399号 |

| 商品名 | キャレントスーパーローン |

| 運営会社 | 株式会社IPGファイナンシャルソリューションズ |

| 金利 | 7.8〜18.0% |

| 融資限度額 | 1〜500万円 |

| 融資スピード | 最短即日(審査は最短30分) |

| 返済期間 | 10年/最長 |

| 融資対象者 | 法人 |

| 必要書類 | 本人確認書類 登記事項証明書など |

「キャレントスーパーローン」の返済期間は10年と長めに設定されているため、毎月のコスト負担を抑えながら無理なく返済できます。

ただし、融資限度額は最大500万円となっていることから、新規事業の立ち上げや設備投資など、大口の資金調達にはあまり向いていません。

とはいえ、銀行から融資を断られた企業や、赤字決算の企業でも相談に対応してもらえるため、積極的に活用を検討してみましょう。

キャレントの公式サイトでは、借入額の目安をたったの3秒で提示してくれる「借入診断」を行っています。申込みも最短3分で完了するため、ぜひ以下から手続きを進めてみてください。

\ 「即日で資金獲得」するならコチラ!/

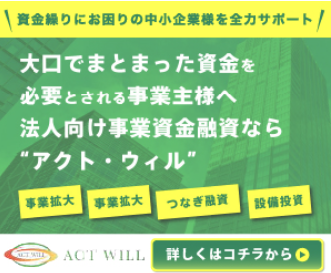

おすすめ4. アクト・ウィル|ビジネスローン

アクト・ウィルの「ビジネスローン」は、中小企業のサポートを専門とする会社が、最大1億円の融資を実行するビジネスローンです。

審査は最短60分で完了し、即日融資にも対応しているため、急ぎで資金を確保しなければならない企業に適しています。

- 最短60分の審査で最大1億円の融資を受けられる

- 代表者の連帯保証を付ければ「無担保」で利用できる

- 不動産担保融資など豊富なメニューが用意されている

- 即日融資を受けるには「当日の午前中」までに申込みを済ませる必要がある

- 完全な「無担保・無保証人」で融資を受けられるわけではない

アクトウィルの「ビジネスローン」の詳細情報は、以下のとおりです。

▼アクト・ウィル「ビジネスローン」の詳細情報

| 貸金業者登録番号 | 東京都知事(3)第31521号 |

| 商品名 | ビジネスローン |

| 運営会社 | アクト・ウィル株式会社 |

| 金利 | 7.5〜15.0% |

| 融資限度額 | 300万円〜1億円 |

| 融資スピード | 最短即日(審査は最短60分) |

| 返済期間 | 1ヶ月〜3年 |

| 融資対象者 | 法人 |

| 必要書類 | 本人確認書類 決算書など |

「ビジネスローン」は原則として法人契約になるため、代表者の連帯保証があれば、無担保で融資を受けられます。

審査は最短60分で完了するものの、確実に即日融資を受けたい場合は「当日の午前中」までに申込みを済ませるのがおすすめです。

また、アクト・ウィルでは、ビジネスローンの他にも「不動産担保融資」「商業手形割引」など、豊富なメニューを用意しています。それぞれ限度額や利率などが大きく異なるため、まずは無料相談を活用しましょう。

アクト・ウィルのビジネスローンを実際に利用した人の声を、下記にまとめました。

▼アクト・ウィル「ビジネスローン」の利用者の声

対応が早くて丁寧でした。ありがとうございました。

引用:Googleマイビジネス2

ビジネスローンの種類が豊富で、こちらに見合った対応をしてくれました。

引用:Googleマイビジネス

何度も書類提出させた上、約束の期日に連絡をいただけず、その際にも謝罪は無し。しかも2回。即日だのと謳っているが、1週間待たされてメールで落ちたとの連絡。何度も電話でやり取りしていたのにメールで終わりはないでしょう。

引用:Googleマイビジネス

アクト・ウィルでは、メールでの融資相談を24時間受け付けています。融資の申込みもたったの30秒で完了するため、ぜひ以下から手続きを進めてみてください。

\ 赤字・債務超過・リスケ中もOK /

特徴・メリット

- 「赤字」「債務超過」「リスケ中」でも借入OK

- 審査申込〜入金まで最短即日!24時間365日

- 「金利7.5%〜、最大2億円」で調達可能

- 担保・保証は原則不要(手数料も無し)

\「最短60分」審査で「最大2億円」/

※「余計な手数料もなし」で安心

なお、以下記事では「アクト・ウィルの評判や審査」について解説しています。サービスの特徴を詳しく知りたい方は、ぜひチェックしてみてください。

おすすめ5. オージェイ|無担保融資

オージェイの「無担保融資」は、創業直後で営業年数が短い法人でも、最大1億円の資金調達を実現できるビジネスローンです。

30万円からの小口融資にも対応しているため、一時的な資金繰りの悪化を改善する手段としても有効活用できます。

- 創業直後の法人でも最大1億円の融資を受けられる

- 30万円からの小口融資にも柔軟に対応している

- 運営元は「日本貸金業協会」に加盟している

- 即日融資を受ける場合は早い時間帯に手続きしなければならない

- 必要書類が比較的多く、手続きに時間と手間がかかりやすい

オージェイの「無担保融資」の詳細情報は、以下のとおりです。

▼オージェイ「無担保融資」の詳細情報

| 貸金業者登録番号 | 東京都知事(4)第31549号 |

| 商品名 | 無担保融資 |

| 運営会社 | 株式会社オージェイ |

| 金利 | 10.0〜18.0% |

| 融資限度額 | 30万円〜1億円 |

| 融資スピード | 最短即日 |

| 返済期間 | 5年/最長 |

| 融資対象者 | 法人/個人事業主 |

| 必要書類 | 本人確認書類 登記簿謄本 決算書・確定申告書 印鑑証明など |

オージェイの「無担保融資」では、早い時間帯に申込み手続きを済ませることで、即日での契約・融資に対応してもらえる可能性があります。

運営元が、貸金業の適正な運営や利用者保護を目的として設立された「日本貸金業協会」に加盟している点も、安心できるポイントです。

オージェイでは、「無担保融資」以外にもさまざまな商品が用意されており、自社に最適なプランを提案してもらえるため、まずは一度相談してみましょう。

メールのお問い合わせであれば、24時間受け付けているため、ぜひ以下から手続きを進めてみてください。

\ 最短即日で「最大2,000万円」を調達 /

おすすめ6. クレディセゾン|ビジネスサポートローン

クレディセゾンの「ビジネスサポートローン」は、2.8〜9.6%の低金利で、最大950万円の融資を受けられるビジネスローンです。

あらかじめ設定された融資枠の範囲内で借入できる仕組みとなっており、提携先金融機関のATMから自由にお金を引き出せます。

- ノンバンク系の中でも低金利で融資を受けられる

- あらかじめ設定された融資枠の範囲内で自由に借りられる

- 既存のビジネスカードに機能を追加するだけで利用できる

- 融資スピードは「最短1週間」とやや遅い

- 融資額が100万円を超えなければ利用できない

「ビジネスサポートローン」の詳細情報は、以下のとおりです。

▼クレディセゾン「ビジネスサポートローン」の詳細情報

| 貸金業者登録番号 | 関東財務局長(14)第00085号 |

| 商品名 | ビジネスサポートローン |

| 運営会社 | 株式会社クレディセゾン |

| 金利 | 2.8〜9.6% |

| 融資限度額 | 110〜950万円 |

| 融資スピード | 最短1週間 |

| 返済期間 | 9年2ヶ月/最長 |

| 融資対象者 | 法人/個人事業主 |

| 必要書類 | 所得証明書類 |

「ビジネスサポートローン」は、既存のビジネスカードに機能を追加するだけで利用できるため、新たにカードを発行する必要がありません。

以下のビジネスカードを持っている方であれば、今すぐに融資審査を受けられます。

「ビジネスサポートローン」の審査をすぐに受けられるカード

- 【年会費無料】セゾンコバルト・ビジネス・アメリカン・エキスプレス®

- 【年会費3.3万円(税込)】セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

ただし、所得証明書を提出してから審査が完了するまでには、1週間〜10日程度かかる点に注意しましょう。また、融資枠が110万円を超えなければサービスを利用できないため、少額の融資を希望する企業にはやや不向きです。

なお、クレディセゾンでは、融資を申し込む前のお問い合わせも公式サイトから受け付けています。専用フォームから、会社名や電話番号を入力するだけで簡単に相談できるため、ぜひ以下から手続きを進めてみてください。

\ 運営元は「プライム上場企業」で安心/

おすすめ7. ドコモ・ファイナンス|BUSINESS LOAN

ドコモ・ファイナンスの「BUSINESS LOAN」は、「カードローン型」「完済型」の2つから自社に合った借入方法を選べるビジネスローンです。

資金使途や経営状況に応じて最適なプランを選べるため、無理のない資金繰りを実現しやすく、計画的に返済を続けられます。

- 2つのタイプから自社に合った借入方法を選べる

- 必要書類が少なく、最短即日で融資を受けられる

- ドコモサービスの利用者以外でも融資を申し込める

- 100万円以上の借入を行った場合、上限金利を14.9%に抑えられる

- 事業計画や収支計画の提出を求められる場合もある

「BUSINESS LOAN」の詳細情報は、以下のとおりです。

▼ドコモ・ファイナンス「BUSINESS LOAN」の詳細情報

| 貸金業者登録番号 | 関東財務局長(14)第00170号 |

| 商品名 | BUSINESS LOAN |

| 運営会社 | 株式会社ドコモ・ファイナンス |

| 金利 | ・カードローン型:5.0〜18.0% ・完済型:4.8〜17.8% ※100万円以上を借り入れる場合は上限14.9% |

| 融資限度額 | 10〜1,000万円 |

| 融資スピード | 最短即日(審査は最短40分) |

| 返済期間 | 10年/最長 |

| 融資対象者 | 法人/個人事業主 |

| 必要書類 | 本人確認書類 年収を確認できる書類(確定申告書など) |

カードローン型は、利用可能枠の範囲内で何度でも自由に借入でき、完済型は必要なお金を一度にまとめて借りられるのが特徴です。そのため、必要に応じて繰り返し利用したい企業には「カードローン型」、計画的に返済したい企業には「完済型」が向いています。

また、「BUSINESS LOAN」では100万円以上の借入を行った場合に、上限金利を14.9%に抑えられるのも嬉しいポイントです。

必要書類も少なく最短即日で融資を受けられますが、場合によっては「事業計画」「収支計画」の提出を求められる可能性がある点に注意しましょう。

ドコモ・ファイナンスの「BUSINESS LOAN」は、スマートフォンやパソコンからいつでも申込みが可能です。ドコモユーザー以外の方も融資を受けられるため、ぜひ以下から手続きを進めてみてください。

\ 好みのスタイルで「最大1,000万円」を調達可能 /

おすすめ8. ファンドワン|事業者ローン

- 最短40分の審査でスピーディに資金調達できる

- 独自の審査基準で、赤字企業でも融資を検討してもらえる

- 「売掛債権担保融資」「不動産担保融資」などの商品も取り揃えている

- 他のビジネスローンに比べて必要書類が多い

- 融資限度額は最大500万円とやや低い

ファンドワンの「事業者ローン」は、一時的な運転資金の補充や事業拡大に向けた資金調達など、幅広い目的に対応しているビジネスローンです。

運営元は2020年創業と業歴が短いものの、他のビジネスローンに比べてスピード感のある融資を受けられる点は、大きな強みといえます。

「事業者ローン」の詳細情報は、以下のとおりです。

▼ファンドワン「事業者ローン」の詳細情報

| 貸金業者登録番号 | 東京都知事(2)第31816号 |

| 商品名 | 事業者ローン |

| 運営会社 | ファンドワン株式会社 |

| 金利 | 10.0〜18.0% |

| 融資限度額 | 30〜500万円 |

| 融資スピード | 最短即日(審査は最短40分) |

| 返済期間 | 1〜5年/実績 |

| 融資対象者 | 法人 |

| 必要書類 | 本人確認書類 登記簿謄本 決算書・確定申告書 印鑑証明など |

ファンドワンは独自の審査基準を設けているため、赤字決算や税金滞納がある企業でも、融資を検討してもらえる可能性が高いです。

また、事業者ローン以外にも「売掛債権担保融資」「不動産担保融資」などの商品を揃えており、最大1億円の融資にも対応しています。

ただし、必要書類は他のビジネスローンに比べて多い傾向にあるため、融資を申し込む際は時間に余裕を持って準備を進めましょう。

ファンドワンのビジネスローンが気になる方は、ぜひ以下から申込み手続きを進めてみてください。

\ 「最短40分」「最短即日」で資金調達 /

なお、以下記事では「ファンドワンの口コミ・評判」について詳しく解説しているため、そちらも併せてチェックしてみましょう。

おすすめ9. ジャパン・ファイナンシャル・ソリューションズ(JFS)|ビジネスローン

ジャパン・ファイナンシャル・ソリューションズ(JFS)のビジネスローンは、専任の担当者が資金繰りを丁寧にサポートしてくれる点が特徴です。

銀行融資を受けにくい企業であっても、創業50年以上にわたって培ったノウハウをもとに、オーダーメイドの最適なプランを提案してもらえます。

- 最短1日で申込みから審査まで完了する

- 融資限度額は最大5,000万円と高く設定されている

- リスケ中や赤字決算の企業にも対応している

- オーダーメイドの資金調達プランを提案してもらえる

- 事業計画書や資金繰り表を事前に作成しなければならない

- 審査完了から融資実行までにかかる期間は不明

「ビジネスローン」の詳細情報は、以下のとおりです。

▼ジャパン・ファイナンシャル・ソリューションズ「ビジネスローン」の詳細情報

| 貸金業者登録番号 | 関東財務局長(14) 第01468号 |

| 商品名 | ビジネスローン |

| 運営会社 | 株式会社ジャパン・ファイナンシャル・ソリューションズ |

| 金利 | 8.0〜14.9% |

| 融資限度額 | 100〜5,000万円 |

| 融資スピード | 不明(審査は最短1日) |

| 返済期間 | 3年2ヶ月/最長 |

| 融資対象者 | 法人 |

| 必要書類 | 予約申込書・個人情報取扱同意書 商業登記事項証明書 本人確認資料 決算書または税務申告書・所得証明書 資金繰り表または事業計画書 その他書類(必要に応じて) |

JFSは、中小企業の資金調達支援を中心に事業を展開しているため、リスケ中や赤字決算の企業に対しても柔軟な対応が期待できます。

融資限度額は最大5,000万円で、短期資金から長期資金まで幅広く対応できるほか、最短1日で申込みから審査まで完了する点もメリットです。

ただし、審査・契約時の必要書類は多く、資金繰り表や事業計画書を作成しなければならないため、入念に準備した上で融資を申込みましょう。

JFSのビジネスローンが気になる方は、ぜひ以下から申込み手続きを進めてみてください。

\ 「リスケ中」「赤字決算」でも柔軟な対応が可能 /

【金利・信頼性重視】銀行系のおすすめ法人向けビジネスローン7社

金利や信頼性を重視する法人には、銀行系のビジネスローンがおすすめです。筆者おすすめの「銀行系ビジネスローン7社」を、下記にまとめました。

比較表は、以下5つのポイントをもとに作成しています。

法人向け銀行系ビジネスローン「5つの比較ポイント」

- 金利

- 融資限度額

- 融資スピード

- 返済条件

- 必要書類

【金利・信頼性重視】

銀行系のおすすめ法人向けビジネスローン7社

※比較表は、横にスライドできます >

| 商品名 | \おすすめNo.1/ GMOあおぞらネット銀行 おすすめ度 (5.0 / 5.0) | \おすすめNo.2/ 住信SBIネット銀行 おすすめ度 (4.0 / 5.0) | \おすすめNo.3/ 三菱UFJ銀行 おすすめ度 (3.5 / 5.0) | \おすすめNo.4/ PayPay銀行 おすすめ度 (3.0 / 5.0) | \おすすめNo.5/ りそな銀行 おすすめ度 (2.5 / 5.0) | \おすすめNo.6/ 楽天銀行 おすすめ度 (2.0 / 5.0) | \おすすめNo.7/ おすすめ度 (1.0 / 5.0) |

| 金利 | 0.9%~14.0% | 不明 「借入条件のお知らせ」で通知 | 0.8〜14.0% | 1.8%~13.8% | 3.1〜14.0% | 不明 | 不明 |

| 融資限度額 | 10万円~1,000万円 | 50〜3,000万円 | 50〜1,000万円 | 10万円~1,000万円 | 10〜1,000万円 | 100万円〜1億円 | 不明 |

| 融資スピード | 最短2日 | 最短当日 | 最短2営業日 | 最短翌営業日 | 不明 | 不明 | 不明 |

| 返済期間 | 自由 | 1年/最長 | 1年/最長 | 自由 | 自由 | 5年/最長 | 不明 |

| 必要書類 | 不要 入出金履歴 (各銀行口座OK) | 不要 入出金履歴 (SBIの口座限定) | 1種類 本人確認書類 | 2種類 本人確認書類 決算書・確定申告書 など | 3種類 直近2期分の決算書 履歴事項全部証明書 本人確認書類 | 1種類〜 決算書 もしくは 確定申告書3期分 | 5種類以上 決算書 税務申告書 納税証明書 商業登記簿謄本 (発行後3ヶ月以内のもの) 資金使途が分かる書類 (設備資金の場合)など |

| 公式サイト | 公式サイト>

※まずは口座開設 | 公式サイト>

※まずは口座開設 | 公式サイト>

| 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> |

※比較表は、横にスライドできます >

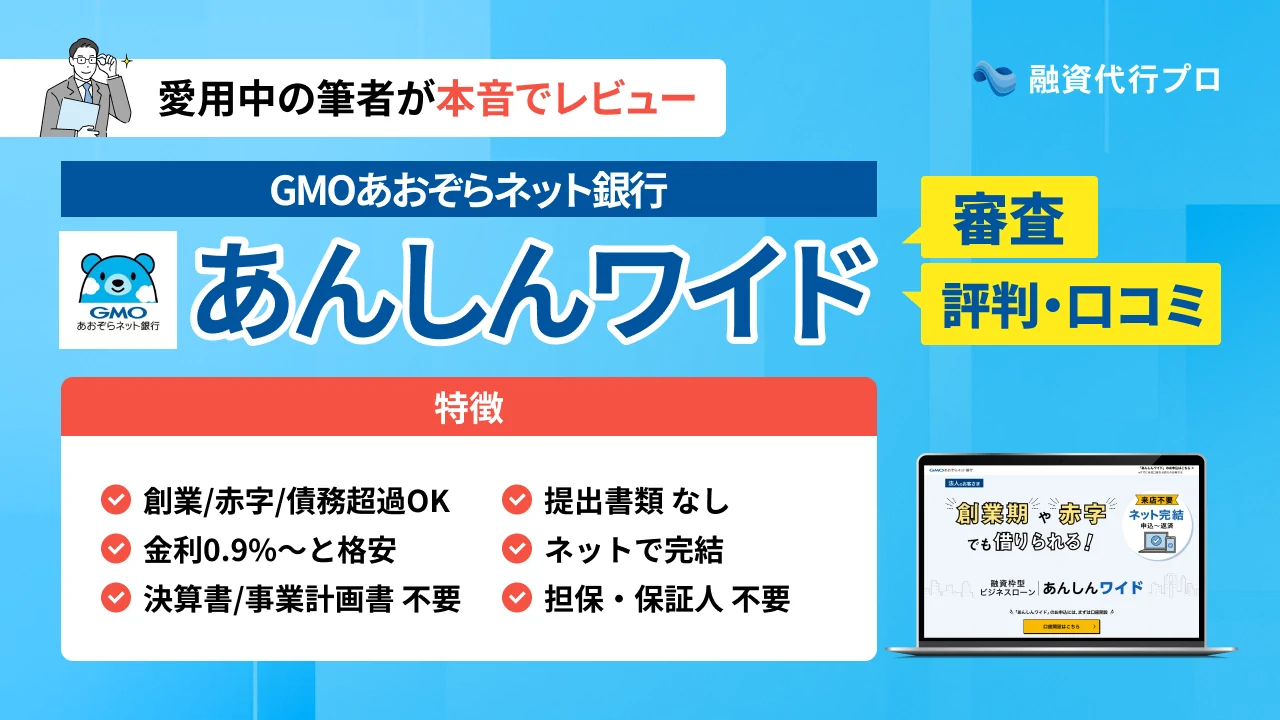

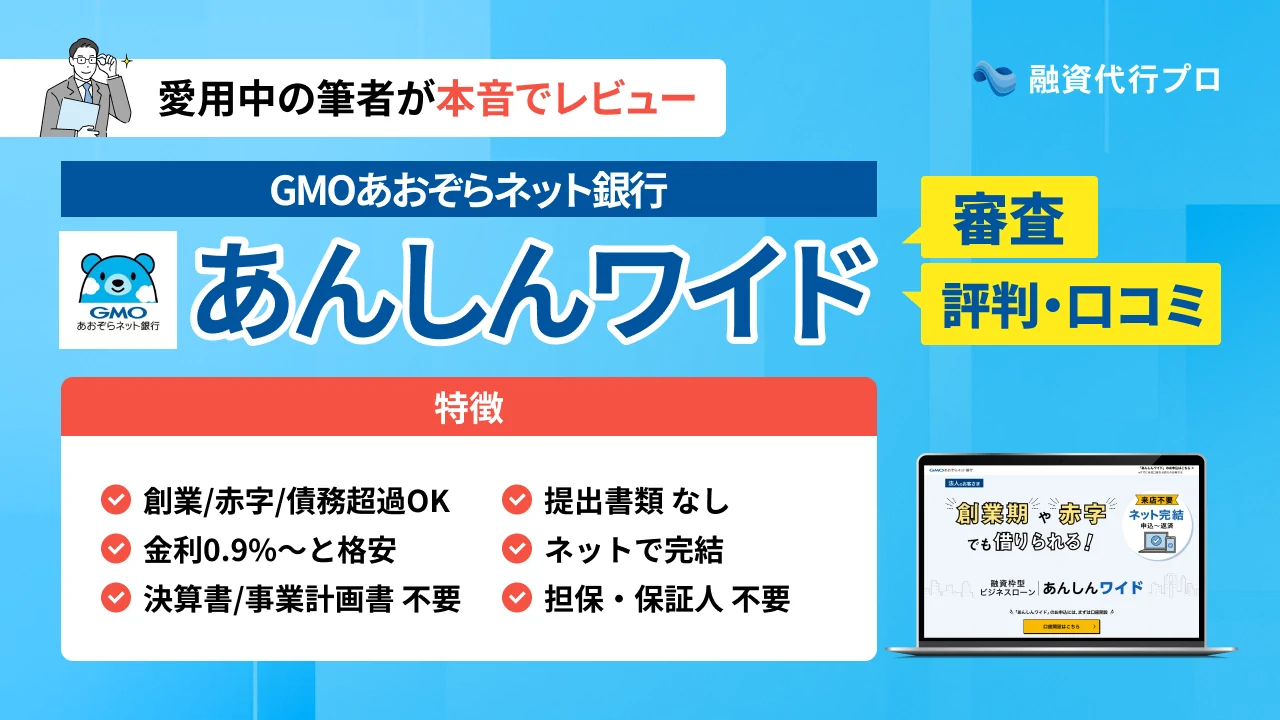

結論、銀行系ビジネスローンで1番おすすめできるのは、GMOあおぞらネット銀行の「あんしんワイド」です。

他のビジネスローンと併せて、詳しいサービス内容を見ていきましょう。

おすすめ1. GMOあおぞらネット銀行|あんしんワイド

GMOあおぞらネット銀行の「あんしんワイド」は、銀行系ビジネスローンの中でも「金利の低さ」が大きな魅力のビジネスローンです。

最低金利は0.9%と、通常の銀行融資よりも低い金利で資金調達できる可能性があるため、返済負担が過度に重くなる心配がありません。

- 業界最安水準の金利で最大1,000万円の融資を受けられる

- 必要書類は「入出金履歴のみ」で事務負担を軽減できる

- 申込みから融資実行までオンライン完結で手続きできる

- GMOあおぞらネット銀行の法人口座を開設しなければならない

- 上限金利は14.0%と銀行融資に比べて高い

「あんしんワイド」の詳細情報は、以下のとおりです。

▼GMOあおぞらネット銀行「あんしんワイド」の詳細情報

| 金融庁 銀行免許番号 | 関東財務局長(登金)第665号 |

| 商品名 | あんしんワイド |

| 運営会社 | GMOあおぞらネット銀行株式会社 |

| 金利 | 0.9〜14.0% |

| 融資限度額 | 〜1,000万円 |

| 融資スピード | 最短2営業日 |

| 返済期間 | 自由 |

| 融資対象者 | 法人 |

| 必要書類 | 入出金履歴のみ(各銀行口座OK) |

「あんしんワイド」は、担保や保証人が不要で、提出書類も「入出金履歴のみ」であるため、最短2営業日というスピードで融資を受けられます。

融資枠の範囲内であれば、追加の審査なしで自由に借入・返済ができるなど、自社の状況に合わせて資金を柔軟に活用できる点もメリットです。

GMOあおぞらネット銀行の「あんしんワイド」を実際に利用した人の声を、下記にまとめました。

▼GMOあおぞらネット銀行「あんしんワイド」の利用者の声

短期の資金繰りで困ってる起業家さんに、GMOのビジネスローンはかなりおすすめです。審査が早く、赤字でも借りられて、経営者保証なし。ありがたすぎる。

引用:X(Twitter)3

なお、「あんしんワイド」を利用するには、GMOあおぞらネット銀行の法人口座を開設しなければなりません。口座開設の手続きはすべてオンラインで完結し、最短即日での開設にも対応しているため、法人口座をお持ちでない方は、以下の公式サイトから無料の口座開設を済ませておきましょう。

\「筆者も活用中」なビジネスローン/

特徴・メリット

- 赤字/創業時/債務超過でも借入OK

- 「金利0.9%〜、最大1,000万円」

※ 余計な手数料も無し! - 決算書・事業計画も不要!

- 担保・保証人も不要!

- 審査申込〜借入は最短2営業日!

- 24時間365日、お申込み可能(※)

※ システムメンテナンス時を除く

\15分で開設!即日ネットで完了/

※安心・安全のGMOグループが運営!

「GMOあおぞらネット銀行【あんしんワイド】の評判や審査内容」を詳しく知りたい方には、以下の記事もおすすめです。

おすすめ2. 住信SBIネット銀行|事業性融資dayta

住信SBIネット銀行の「事業性融資dayta」は、提出書類が原則不要で、最短即日の融資を受けられるビジネスローンです。

銀行担当者によるヒアリングや面談もないため、時間や手間を徹底的に省きながら、申込み手続きを進められます。

- 提出書類が不要で最短即日での融資を受けられる

- 「借入条件のお知らせ」で借入額や金利を把握できる

- 銀行担当者との面談もなく、オンライン完結で資金調達できる

- 審査前から借入額が制限されている

- 法人口座を一定期間利用しなければ「借入条件のお知らせ」を受け取れない

「事業性融資dayta」の詳細情報は、以下のとおりです。

▼住信SBIネット銀行「事業性融資dayta」の詳細情報

| 金融庁 銀行免許番号 | 関東財務局長(登金)第636号 |

| 商品名 | 事業性融資dayta |

| 運営会社 | 住信SBIネット銀行 株式会社 |

| 金利 | 不明(「借入条件のお知らせ」で通知) |

| 融資限度額 | 50〜3,000万円 |

| 融資スピード | 最短当日 ※ただし、SBIからの提案を待つ必要があるため、能動的には借入しずらい |

| 返済期間 | 1年 |

| 融資対象者 | 法人 |

| 必要書類 | 不要 |

「事業性融資dayta」は、銀行から毎月届く「借入条件のお知らせ」で、現時点の借入可能額や金利を把握できるのが特徴です。

返済の見通しを持ちやすくなる点はメリットですが、審査前から借入額が制限されているため、必要な資金を十分に調達できない可能性があります。

また、審査通過後は元本と利息の返済に加えて、事務手数料(契約金額の2.2%)が発生する点にも注意しなければなりません。

とはいえ、少ない手間で素早く融資を受けられる点は非常に魅力的であるため、急ぎの資金調達が必要な場合は、前向きに利用を検討しましょう。

「事業性融資dayta」のさらに詳しい情報が気になる方は、ぜひ以下からチェックしてみてください。

\書類不要!最短当日に融資を受けられる /

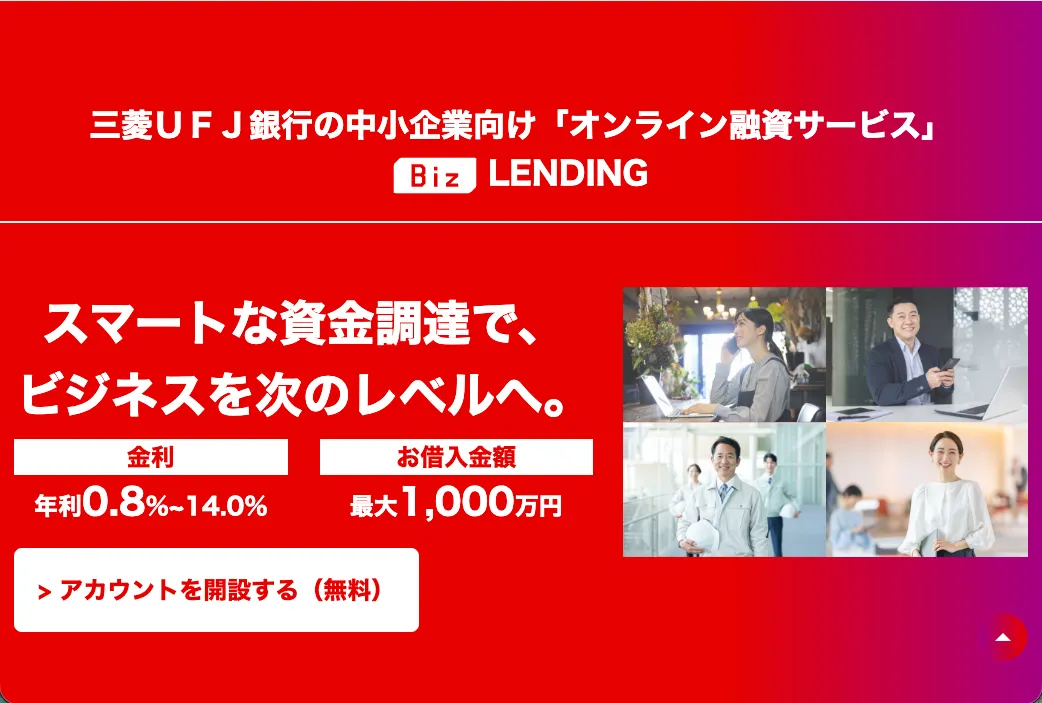

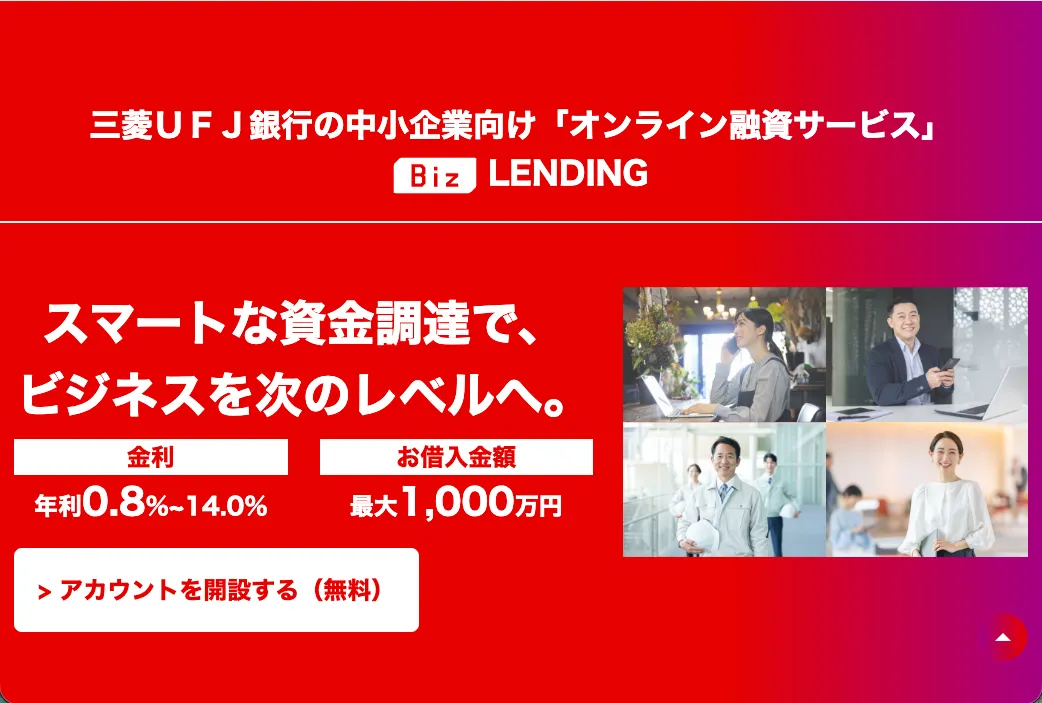

おすすめ3. 三菱UFJ銀行|Biz LENDING

三菱UFJ銀行の「Biz LENDING」は、業界最低水準の金利で融資を実行している、中小企業向けのビジネスローンです。

AIを活用した次世代型のスピード審査により、融資の申込みから入金まで、最短2営業日で手続きを完結できます。

- メガバンク融資の安心感

- 0.8%からの低金利融資

- AI審査でスピード審査。オンライン完結

- 必要書類は「本人確認書類」のみ(決算書、事業計画書不要)

- 担保・保証人が不要で心理的負担を軽減

- 三菱UFJ銀行の口座を開設している必要あり

「Biz LENDING」の最大の特徴は、メガバンクの「三菱UFJ銀行」が直接提供するビジネスローンでありながら、決算書・事業計画書の提出が一切不要である点です。

通常、銀行本体からの融資となれば決算書や事業計画書を持ち込み、何度も面談を重ねるのが常識です。しかし「Biz LENDING」は、AIが三菱UFJ銀行の口座入出金データを分析して審査を行うため、面倒な書類準備や来店がいりません。

さらに、申し込みから入金まで最短2営業日で完結するというスピード感も、従来の銀行融資では考えられない速さです。

ノンバンク並みの利便性を持ちながら、「三菱UFJ銀行」という圧倒的な社会的信用と、年率0.8%〜という銀行ならではの低金利を享受できる点が、他社サービスとの決定的な違いです。

「Biz LENDING」の詳細情報は、以下のとおりです。

▼三菱UFJ銀行「Biz LENDING」の詳細情報

| 金融庁 銀行免許番号 | 関東財務局長(登金)第5号 |

|---|---|

| 商品名 | Biz LENDING |

| 運営会社 | 株式会社三菱UFJ銀行 |

| 金利 | 0.8〜14.0% |

| 融資限度額 | 50〜1,000万円 |

| 融資スピード | 最短2営業日 |

| 返済期間 | 1年/最長(分割返済) ※または最長3ヶ月(一括返済) |

| 担保・保証人 | 不要 |

| 融資対象者 | 法人(株式会社、合名・合資・合同・有限会社) |

| 必要書類 | 代表者の本人確認書類のみ ※運転免許証やマイナンバーカード等 |

「Biz LENDING」を利用するには、以下2つの条件をすべて満たす必要があります。

「Biz LENDING」の利用条件

- 三菱UFJ銀行で一定期間以上の入出金履歴がある口座を持っていること

- 三菱UFJ銀行に借入残高・借入極度がないこと(関連法人を含む)

融資対象は限られるものの、入出金データをもとに審査を行う仕組みによって、決算書の提出が不要となる点は嬉しいポイントです。

来店不要で24時間365日いつでも申込みを受け付けており、担保や保証人を用意する必要もないため、手軽に融資を受けられます。

Biz LENDINGがオススメの理由

「Biz LENDING」がオススメの理由は、やはり「メガバンクの安心感」と「スペックの高さ」です。

- メガバンクの圧倒的な信頼感

怪しい業者は使いたくない経営者も安心。三菱UFJ銀行が直接貸し手となるビジネスローン。 - 決算書・事業計画書も不要の革新性

銀行口座の入出金の動きだけで審査。書類準備の必要がなく、本業に集中したまま資金調達が可能。 - 銀行金利×スピード融資

ノンバンクのような高金利を避けつつ、最短2営業日という早さで資金確保できます。

「銀行から借りたいが、手間や時間はかけられない」。そんな経営者のわがままを叶えるビジネスローンです。

すでに三菱UFJ銀行の口座をお持ちの経営者であれば、まず検討すべきだと筆者は考えます。

「Biz LENDING」を活用したい方は、まずは下記「公式サイト」からアカウント登録(無料)をして、自社がいま「いくら借りられるか」を確認しておきましょう。

ビジネスローン

\「金利0.8%~の低金利」最短2営業日/

※「三菱UFJ銀行」ブランドの安心感

特徴

- メガバンク「三菱UFJ銀行」が提供

- 最短2営業日で融資実行

- 必要書類:代表者の本人確認書類だけ

- オンライン完結(来店不要)

- 担保/保証人は不要

- 融資額「最大1,000万円」

\ 信頼・安心のメガバンク高品質のビジネスローン /

※決算書・事業計画書は不要で、低金利

おすすめ4. PayPay銀行|ビジネスローン

PayPay銀行の「ビジネスローン」は、事務手数料やビジネス用口座の維持費など、元本・利息以外のコスト負担を抑えられるビジネスローンです。

申込みから融資実行までの手続きは、すべてオンライン上で完結するため、本業が忙しい経営者でも手軽に資金調達できます。

借入額に応じて月々2,000円〜の返済が可能となっており、資金繰りを圧迫するリスクを軽減できるのも嬉しいポイントです。

- 元本や利息以外のコスト負担を抑えられる

- 申込みから融資実行までオンライン上で完結する

- 借入額に応じて月々2,000円〜返済できる

- PayPay銀行のビジネス用口座を開設しなければならない

- 設立後2年以上経過していない法人は利用できない

「ビジネスローン」の詳細情報を、下記にまとめました。

▼PayPay銀行「ビジネスローン」の詳細情報

| 金融庁 銀行免許番号 | 関東財務局長(登金)第624号 |

| 商品名 | ビジネスローン |

| 運営会社 | PayPay銀行株式会社 |

| 金利 | 1.8〜13.8% |

| 融資限度額 | 10〜1,000万円 |

| 融資スピード | 最短翌営業日 |

| 返済期間 | 自由(契約期間5年) |

| 融資対象者 | 法人/個人事業主 |

| 必要書類 | 本人確認書類 決算書・確定申告書など |

ビジネスローンを利用するには、PayPay銀行の「ビジネス用口座」を開設しなければなりません。

ビジネス用口座は、ビジネスローンの申込みと同時に開設できますが、融資実行までに最短5営業日程度かかる点に注意が必要です。

また、設立後2年以上(決算2期終了)経過していない法人は、融資対象から外れてしまう点も押さえておきましょう。

PayPay銀行の「ビジネスローン」を実際に利用した人の声を、下記にまとめました。

▼PayPay銀行「ビジネスローン」の利用者の声

カード型ビジネスローンは、使い勝手が良いので、小規模企業にとってはありがたい。金利が恐ろしく高いが、即時に借入できる与信枠が数百万確保されるので最終手段として使える。

引用:Googleマイビジネス4

PayPay銀行のビジネスローンや法人口座について詳しく知りたい方は、以下から公式サイトをチェックしてみてください。

\ オンライン完結で事務負担を軽減! /

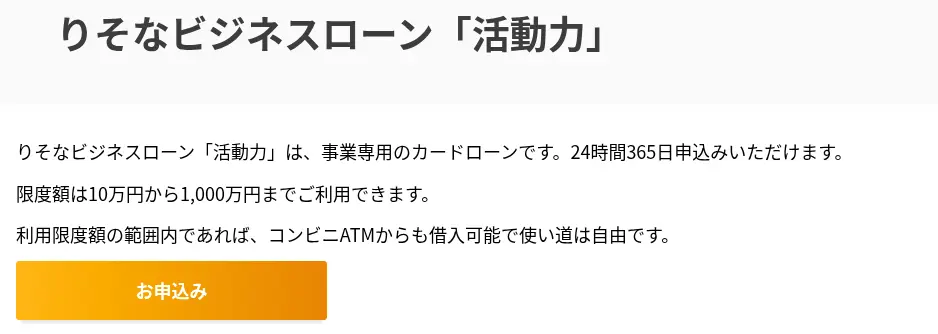

おすすめ5. りそな銀行|活動力

りそな銀行の「活動力」は、コンビニATMからでも気軽に事業資金を借入できる「カードローン形式」のビジネスローンです。

公式サイトから24時間365日いつでも申込みができ、現時点で法人口座がない場合でも、Web上で開設手続きを進められます。

- コンビニATMからいつでも気軽に借入できる

- 法人口座がなくてもWeb上で開設手続きを進められる

- 運営元は国内大手銀行グループで安心

- 審査完了までに一定の日数を要する可能性が高い

- 申込書類や契約書類は郵送しなければならない

「活動力」の詳細情報は、以下のとおりです。

▼りそな銀行「活動力」の詳細情報

| 金融庁 銀行免許番号 | 近畿財務局長(登金)第3号 |

| 商品名 | 活動力 |

| 運営会社 | 株式会社りそな銀行 |

| 金利 | 3.1〜14.0% |

| 融資限度額 | 10〜1,000万円 |

| 融資スピード | 不明 |

| 返済期間 | 自由(契約期間は3年) |

| 融資対象者 | 法人/個人事業主 |

| 必要書類 | 直近2期分の決算書 履歴事項全部証明書 本人確認書類 |

りそな銀行の「活動力」は、融資枠の範囲内で自由に借入できる仕組みとなっており、急な資金需要にも柔軟に対応できる点がメリットです。

全国に提携ATMがあるため、突発的な支払いが発生した場合でもスピーディに現金を用意しやすく、取引先との信頼関係を維持できます。

ただし、公式サイトには審査完了までに一定の日数を要する旨が記載されていることから、融資スピードは遅い可能性がある点に注意しましょう。

また、申込書類や契約書類を郵送する必要があるため、記載漏れなどで融資実行が遅れないよう、一つずつ丁寧に確認しながら手続きを進めることが大切です。

りそな銀行の「活動力」について詳しく知りたい方は、ぜひ以下からチェックしてみてください。

\ 国内大手銀行グループで高い信頼性 /

おすすめ6. 楽天銀行|楽天銀行ビジネスローン

楽天銀行の「楽天銀行ビジネスローン」は、銀行系ビジネスローンでありながら、最大1億円の融資を実現できる点が大きな魅力です。

100万円程度の比較的少額な融資にも対応しているため、日々の運転資金から大型の設備投資まで、幅広い資金需要をカバーできます。

- 銀行系でありながら最大1億円の融資を受けられる

- 100万円程度の比較的小規模な融資にも対応している

- 担保や保証人を用意しなければならない

- 申込み段階では金利を把握できない

「楽天銀行ビジネスローン」の詳細情報は、以下のとおりです。

▼楽天銀行「楽天銀行ビジネスローン」の詳細情報

| 金融庁 銀行免許番号 | 関東財務局長(登金)第609号 |

| 商品名 | 楽天銀行ビジネスローン |

| 運営会社 | 楽天銀行株式会社 |

| 金利 | 不明(固定・変動金利) |

| 融資限度額 | 100万円〜1億円 |

| 融資スピード | 不明 |

| 返済期間 | 5年 |

| 融資対象者 | 法人/個人事業主 |

| 必要書類 | 決算書もしくは確定申告書3期分など |

融資限度額が高く設定されている点は大きなメリットですが、ビジネスローンを利用するには、担保や保証人を用意しなければなりません。

そのため、担保や保証人を確保するのが難しい「創業期の企業」「業績が悪化している企業」にとっては、負担が大きくなる可能性があります。

上記を踏まえると、「楽天銀行ビジネスローン」は、銀行融資よりも少ない手間で資金を借り入れたい企業に適した選択肢といえます。

担保や保証人探しに苦労する場合は、無理に楽天銀行で融資を受けようとするのではなく、他のビジネスローンを検討するのがおすすめです。

楽天銀行ビジネスローンの内容をさらに詳しく知りたい方は、以下から公式サイトをチェックしてみてください。

\ 「最大1億円」の融資を受けられる /

おすすめ7. 三井住友銀行|ビジネスセレクトローン

「ビジネスセレクトローン」は、日本の3大メガバンクの一つである三井住友銀行が、法人向けに提供しているビジネスローンです。

「業歴2年以上」「取扱窓口に来店可能であること」など、他のビジネスローンに比べて利用条件が厳しく設定されています。

- 三大メガバンクの一つであるため安心して取引できる

- 他のビジネスローンに比べて利用条件が厳しい

- 融資を受ける際は、事務手数料を支払わなければならない

三井住友銀行の「ビジネスセレクトローン」の詳細情報は、以下のとおりです。

▼三井住友銀行「ビジネスセレクトローン」の詳細情報

| 金融庁 銀行免許番号 | 関東財務局長(登金)第54号 |

| 商品名 | ビジネスセレクトローン |

| 運営会社 | 株式会社三井住友銀行 |

| 金利 | 不明 |

| 融資限度額 | 不明 |

| 融資スピード | 不明 |

| 返済期間 | 不明 |

| 融資対象者 | 法人 |

| 必要書類 | 決算書 税務申告書 納税証明書 商業登記簿謄本(発行後3ヶ月以内のもの) 資金使途が分かる書類(設備資金の場合)など |

「ビジネスセレクトローン」を利用する際は、金利とは別に、33,000〜99,000円の事務手数料を支払う必要があります。

また、固定金利で融資を受ける場合は、上記の事務手数料に加えて、33,000円の当初手数料を支払わなければなりません。

三井住友銀行のブランドは大きな魅力であるものの、他のビジネスローンよりもコスト負担が重くなる点に注意しましょう。

「ビジネスセレクトローン」の詳しい内容を知りたい方は、以下から公式サイトをチェックしてみてください。

\ メガバンクの資金力を活かした融資が可能 /

自社にピッタリの法人向けビジネスローンを選ぶ「6つのコツ」

自社にピッタリの法人向けビジネスローンを選ぶコツは、以下の6つです。

- コツ1. 金利や諸費用を含めたコストは高すぎないか

- コツ2. 必要書類や手続きの負担は少ないか

- コツ3. 審査や融資実行までのスピードは早いか

- コツ4. 希望通りの金額を借りられる限度額かどうか

- コツ5. 自社にとって合った借入方法か

- コツ6. 無理のない返済期間・条件を設定できるか

多角的な視点から比較検討することで、無理なく資金調達できるビジネスローンを見つけられます。

コツ1. 金利や諸費用を含めたコストは高すぎないか

法人向けのビジネスローンを選ぶ際は、金利や諸費用を含めた返済コストは高すぎないかを事前にチェックしましょう。

一般的に、ビジネスローンの金利相場は4.0〜18.0%と、銀行融資など他の資金調達方法に比べて高く設定されています。そのため、金利が高いビジネスローンを選ぶと、返済時の負担が大きくなってしまい、資金繰りを圧迫するリスクが高まるのです。

中長期的な返済が必要な場合は特に、たった1%の違いでも総返済額に大きな差が生じるため、注意しなければなりません。

また、ビジネスローンでは、借入時に提示される金利だけでなく、「保証料」「事務手数料」などの諸費用が発生する場合もあります。

無理のない返済計画を立てるためにも、まずは返済シミュレーションを行いながら、毎月の返済額や総コストを把握しましょう。

返済シミュレーションを行う際は、以下のサイトを参考にしてください。

参考:事業融資【返済シミュレーション】|株式会社融資代行プロ

「おすすめの低金利ビジネスローン」を効率よく見つけたい方には、以下の記事がおすすめです。ぜひチェックしてみてください。

コツ2. 必要書類や手続きの負担は少ないか

自社にピッタリの法人向けビジネスローンを選ぶには、必要書類や手続きの負担が少ないかどうかを確認しておくことも大切です。

原則として、ビジネスローンを利用する際は審査を受けなければなりません。審査時に提出を求められる書類は、金融機関や商品によってさまざまです。そのため、仮に融資を急いでいる場合は、必要書類が少ないビジネスローンを選ぶことで、スピーディに資金調達できるでしょう。

ビジネスローンの申込方法も、「オンラインで完結」「来店が必要」など、金融機関によって大きく異なる点に注意が必要です。たとえば、申込みから融資実行までオンラインで完結するビジネスローンを選べば、忙しい経営者でもスムーズに手続きを進められます。

ただし、オンラインでの手続きは契約内容を見落としやすいため、金利や手数料などの細かい条件をしっかり確認しておくことが重要です。

なお、筆者が愛用しているGMOあおぞらネット銀行の「あんしんワイド」などは、口座開設さえしていれば、書類不要で審査を受けられます。

「あんしんワイドの評判や審査」については以下記事で解説しているため、ぜひチェックしてみてください。

コツ3. 審査や融資実行までのスピードは早いか

審査や融資実行までのスピードが早いビジネスローンを選ぶと、「今すぐお金を借りたい」という緊急時にも柔軟に対応できます。

ビジネスにおいて、「支払期限が迫っている」「予期せぬトラブルが発生した」など、突発的な事象で資金が必要になるケースは多いです。

そのような場面で、申込みから融資実行までに時間がかかるビジネスローンを選ぶと、取引先への支払いが滞り、機会損失のリスクが高まってしまいます。

そのため、ビジネスローンを比較する際は、以下のポイントを確認した上で、迅速な対応が期待できる会社を選ぶことが重要です。

- 「無担保・無保証人」で融資を受けられる

- 「最短即日融資」「○分で審査完了」と明示している

- 申込みから融資実行までオンラインで完結する

- 最低限の必要書類で融資を申し込める

スピーディに融資を受けられるビジネスローンを選べば、急な資金需要にも落ち着いて対応でき、チャンスを逃さずに事業を続けられます。

「最短即日融資」など、より早いスピード感を重視する企業には、「ノンバンク系」「オンライン完結型」のビジネスローンがおすすめです。

なお、「即日融資でおすすめのビジネスローン」をピンポイントでチェックしたい方は、以下記事も併せて参考にしてください。

コツ4. 希望通りの金額を借りられる限度額かどうか

法人向けのビジネスローンを選ぶ際は、自社が希望する借入額に対応した限度額が設定されているかも確かめておきましょう。

必要なタイミングで迅速に資金調達できたとしても、十分な金額を確保できなければ、設備投資や事業拡大を思うように進められません。資金不足によって追加融資が必要になると、手続きや資金管理が複雑化し、担当者の負担が大きくなる可能性もあります。

そのため、ビジネスローンを比較する際は、希望額を明確にした上で、その金額をカバーできる限度額の会社を選ぶことが大切です。

たとえば、限度額が1億円に設定されている金融機関としては、「HTファイナンス」「アクト・ウィル」「オージェイ」などが挙げられます。

ただし、ビジネスローンでは必ずしも上限額を借りられるわけではありません。審査結果によっては、希望額を調達できない場合もある点に注意しましょう。

コツ5. 自社にとって合った借入方法か

ビジネスローンの借入方法には以下の2種類があり、それぞれ特徴が大きく異なります。そのため、ビジネスローンを選ぶ際は、どちらの仕組みが自社にとって使いやすいのかを確かめておくことが大切です。

法人向けビジネスローンの借入方法

- 借入額を一括で受け取る方法

- 融資枠の範囲内で繰り返し借入・返済を行う方法

一括で融資を受ける方法は、必要な金額をまとめて調達できる反面、借入直後から全額に対して利息が発生する点がデメリットです。

融資枠の範囲内で自由に借り入れる方法は、状況に応じて柔軟に資金を活用できる一方、資金管理が複雑になる可能性があります。

安定的に返済を続けながら効率的に資金を活用するには、自社の資金需要に合った借入方法のビジネスローンを選ぶことが重要です。

たとえば、新規事業の立ち上げや大型の設備投資など、資金を一度にまとめて使う場合は、一括で融資を受ける方法が適しています。つなぎ資金や運転資金の補充として活用する場合は、融資枠の範囲内で繰り返し借入できるタイプの方が、自社にとって使いやすいでしょう。

使い勝手の良いビジネスローンを選ぶと、資金の使い道やタイミングに応じて柔軟に借入できるため、安定経営を実現しやすくなります。

コツ6. 無理のない返済期間・条件を設定できるか

無理のない返済期間や条件を設定できるかを確認することも、自社にピッタリのビジネスローンを選ぶ上で重要なポイントです。

ビジネスローンは商品によって返済期間や返済方法が大きく異なり、条件によっては毎月の返済負担が重くなる可能性があります。そのため、ビジネスローンを選ぶ際は、「返済期間をどの程度まで設定できるのか」「どのような返済方法があるのか」を確かめましょう。

返済期間は、「最長10年」など長めに設定できるビジネスローンを選ぶことで、毎月の返済負担を最小限に抑えられます。

返済方法については、主に以下の2種類があるため、それぞれの特徴を押さえた上で自社に合った方法を選びましょう。

ビジネスローンの返済方法

- 元利均等返済:元本と利息を合わせた返済額が一定

- 元金均等返済:返済額のうち「元本のみ」が一定

元利金等返済は返済の見通しを持ちやすい一方、元金均等返済よりも総返済額が多くなる点がデメリットとして挙げられます。元金均等返済は、返済が進むにつれて返済額が少なくなるものの、借入直後の返済額がもっとも高くなる点に注意が必要です。

なお、ビジネスローンの返済条件を比較する際は、「繰上返済」「据置期間」の有無についても確認しておきましょう。

無理のない条件で返済できるビジネスローンを選べば、毎月のコスト負担が軽減されるため、安定した資金繰りを維持しやすくなります。

法人向けビジネスローンを利用する流れ

法人向けのビジネスローンを利用する際の流れは、以下のとおりです。

ビジネスローンの利用を申し込む

まずは、「Web」「電話」「店舗窓口」などでビジネスローンの利用を申し込みます。特にWebでの申込みは、24時間365日対応しているケースが多く、時間を気にせず手続きを進められる点がメリットです。

仮審査の結果が届く

金融機関によっては、申込内容をもとに仮審査を行う場合があります。仮審査に通過した後は本審査があるため、短時間で審査が完了するビジネスローンを選んでおくと安心です。なお、仮審査の結果は、担当者から電話やメールで届きます。

必要書類を用意する

仮審査を通過したら、「本人確認書類」「決算書」などの必要書類を用意します。多くの場合、公式サイトに必要書類が掲載されているため、あらかじめ用意しておけば、スムーズに審査を受けられるでしょう。

本審査を受ける

本審査の主な評価項目は、企業の「返済能力」「財務状況」「取引実績」などです。追加資料の提出を求められる場合もあるため、迅速かつ丁寧に対応しましょう。

契約後に資金を受け取る

本審査の通過後は、金融機関と契約を締結し、指定口座に融資金を振り込んでもらいます。計画的に資金を活用できるよう、借入方法の種類を事前に確認しておくことが大切です。

融資実行後は、資金繰りを徹底的に管理し、期日に遅れないようスケジュールに余裕を持って返済を続けましょう。ビジネスローンの支払いが滞ると、銀行融資にも影響を及ぼす可能性があるため、確実に返済することが重要です。

法人向けビジネスローンを活用すべき「業種」「企業の特徴」

資金繰りが厳しいからといって、すべての企業がビジネスローンを活用すべきとは限りません。ビジネスローンを使った資金調達が向いている企業には、一定の共通点があります。

たとえば、法人向けビジネスローンを活用すべき「業種」は、以下のとおりです。

法人向けビジネスローンを活用すべき「業種」

- 建設・建築業

- 製造業

- 飲食業

- 卸売業

- 小売業

- 観光・旅館・ホテル業

- システム受託開発

- 医療・介護

これらの業種は、先行して支払わなければならない費用が多く、売上発生と入金までのタイムラグが発生しやすい特徴があります。一時的に資金繰りが悪化しやすいため、最短即日でまとまった資金を確保できるビジネスローンとは、非常に相性が良いといえるでしょう。

また、以下の特徴に当てはまる企業にも、法人向けビジネスローンはおすすめです。

- 自転車操業に陥る予兆があり、資金繰りを改善する必要がある

- 契約から着金までの期間が長く、一時的に資金が不足している

- 季節変動で売上のアップダウンが激しい事業に取り組んでいる

- 補助金や助成金に申請しているものの、入金までの期間が長い

- 1,000万円未満の「軽微な設備投資」が必要な状況にある

- 1,000万円未満の「運転資金」を補充しなければならない

ビジネスローンは、銀行融資に比べて金利が高い傾向にあるため、一時的な資金不足を解消する「つなぎ資金」として活用するのが効果的です。

迅速に資金調達できるメリットを活かし、緊急時の資金繰り対策として有効活用すれば、経営の安定化も図りやすくなります。

ビジネスローンとは「事業資金に特化したローン商品」

ビジネスローンは、銀行や消費者金融などの金融機関が法人・個人事業主向けに提供している、事業資金に特化したローン商品です。設備資金や運転資金はもちろん、「赤字の補填」「つなぎ資金」など、幅広い用途に活用できます。

原則「無担保・無保証人」で利用でき、必要書類も少ないため、最短即日で申込みから融資実行までの手続きを進められる点がメリットです。

金利は4.0〜18.0%程度と高い傾向にあるものの、自社の状況に応じて上手く活用すれば、事業機会を逃さず安定した経営を続けられます。

「ノンバンク系」と「銀行系」の違い

ビジネスローンは、「ノンバンク系ビジネスローン」と「銀行系ビジネスローン」の2つに大きく分けられます。

銀行系は「銀行」「公的機関」が提供するビジネスローンで、ノンバンク系は「信販会社」「消費者金融」などが提供するビジネスローンです。

銀行系とノンバンク系の主な違いを、下記にまとめました。

▼「銀行系ビジネスローン」「ノンバンク系ビジネスローン」の違い

| ノンバンク系ビジネスローン | 銀行系ビジネスローン | |

|---|---|---|

| 金融機関 | 信販会社、消費者金融 | 銀行、公的機関 |

| 金利 | 8.0〜18.0%/年率 | 1.0〜15%/年率 |

| 融資限度額 | 〜1,000万円(1億円の会社もある) | 1,000万円〜1億円 |

| 審査難易度 | 柔軟 | 厳格 |

| 審査スピード | 即日〜数日 | 数日〜数週間 |

ノンバンク系ビジネスローンの限度額は低く、金利も高めに設定されていますが、担保・保証人が不要で審査スピードが早い点は大きな魅力です。

銀行系ビジネスローンは、低金利で多額の融資を受けられる可能性があるものの、審査は厳格で融資実行までに比較的時間がかかる傾向があります。

資金調達を行う際は、上記の特徴を踏まえて、事業規模や自社のニーズに合ったビジネスローンを選びましょう。

他の資金調達方法との違い

「銀行融資」「カードローン」「ファクタリング」の3つは、ビジネスローンと混同されがちな資金調達方法です。

そこで、ビジネスローンと他の資金調達方法との違いを下記にまとめました。

▼ビジネスローンと他の資金調達方法との違い

| ビジネスローン | 銀行融資 | カードローン | ファクタリング | |

|---|---|---|---|---|

| 資金使途 | 事業資金 | 事業資金 | 生活資金 | 事業資金以外も可能 |

| 限度額 | 1,000万円〜1億円 | 数千万円〜数億円(上限なしの場合もある) | 数十万円〜数百万円 | 売掛金の金額まで |

| 金利 | 4.0〜18.0% | 1.0〜3.0% | 2.0〜18.0% | 2社間:10.0〜30.0% 3社間:1.0〜10.0% |

| 審査期間 | ノンバンク系:即日〜数日 銀行系:数日〜数週間 | 2週間〜1ヶ月 | 即日〜1週間 | 数時間〜1週間 |

| 返済期間 | 1〜5年程度 | 5〜10年程度 | 自由 | 売掛金の支払いサイトまで |

| 担保・保証人 | 原則不要 | なし、あり両方 | なし | 売掛金が実質的な担保 |

銀行融資は金利が低く、数千万円〜数億円規模の資金調達が見込めるものの、審査が厳格に行われる点には注意しなければなりません。

カードローンは個人向けのサービスであるため、限度額は数十万円〜数百万円と少なく、生活資金として利用されるケースが多いです。

ファクタリングは売掛金を売却する資金調達方法を指し、最短数時間で資金を確保できる点が大きな魅力といえます。ただし、ビジネスローンや銀行融資に比べて金利が高く、繰り返し利用することで資金繰り悪化のリスクが高まる点に注意が必要です。

ビジネスローンの利用を検討している企業は、上記を参考に、どの資金調達方法が自社にとって最適なのかを見極めましょう。

なお、「銀行融資の審査の流れやコツ」「法人におすすめのカードローン」「筆者おすすめの即日入金ファクタリング」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

法人向けビジネスローンを利用する「5つのメリット」

法人向けビジネスローンを利用するメリットは、以下の5つです。

- メリット1. 最短即日で融資を受けられる

- メリット2. 総量規制の対象外となる(多額の融資が可能)

- メリット3. 原則「無担保・無保証人」で利用できる

- メリット4. 赤字企業でも柔軟に対応してもらえる

- メリット5. オンラインですべての手続きが完結する

銀行融資が難しい企業でも柔軟に対応してもらえるため、経営の立て直しや資金繰り改善を図りやすくなります。

メリット1. 最短即日で融資を受けられる

法人向けのビジネスローンを利用する最大のメリットは、審査スピードが圧倒的に早く、最短即日で融資を受けられることです。「50万円を明日中に支払わなければならない」などの事態に直面しても、素早く融資を受けることで、迅速に資金を用意できます。

通常の銀行融資では、決算書の審査や面談、稟議などを行うため、融資実行までに最短でも2週間程度かかるケースが多いです。しかし、ビジネスローンはオンラインで簡単に申込みできるサービスが多く、必要書類も最小限に抑えられています。

その結果、「審査」「契約」「融資実行」といった一連のプロセスを簡略化できるため、早ければ申込当日にまとまった資金を確保できるのです。

たとえば、以下のビジネスローンでは、最短即日で数百万円〜1億円程度の融資を受けられます。

最短即日で融資を受けられるビジネスローン

- AGビジネスサポート「事業者向けビジネスローン」

記事内の解説に飛びます - HTファイナンス「無担保無保証融資」

記事内の解説に飛びます - キャレント「キャレントスーパーローン」

記事内の解説に飛びます - アクト・ウィル「ビジネスローン」

記事内の解説に飛びます - オージェイ「無担保融資」

記事内の解説に飛びます - ファンドワン「事業者ローン」

記事内の解説に飛びます

特にノンバンク系ビジネスローンは、オンライン上ですべての手続きが完結し、最短即日で資金を調達できるサービスが多い傾向です。

突発的な設備修繕や仕入れによる支払いが発生した場合でも、ビジネスローンを活用すれば、事業の流れを止めずに対応できるでしょう。

なお、「即日融資でおすすめのビジネスローン」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

メリット2. 総量規制の対象外となる(多額の融資が可能)

法人向けビジネスローンは、個人の借入額を制限する「総量規制」の対象外となるため、事業規模に応じて多額の融資を受けられます。

「総量規制」は、消費者金融や信販会社などの金融機関から、個人が借入できる金額を「年収の3分の1まで」に制限する仕組みです。

あくまで個人の過度な借入を防ぐことを目的とした制度であるため、事業活動を行う法人には、原則として総量規制が適用されません。そのため、法人がビジネスローンを利用する際は、財務状況や返済能力に応じて、必要な資金を適切なタイミングで調達できるでしょう。

なお、個人事業主の場合も、返済能力が十分にあると判断されれば、借入額の制約なく融資を受けられる可能性があります。

ただし、ビジネスローンの限度額は銀行融資よりも低い傾向にあるため、希望通りの金額を調達できるか事前に確認しておきましょう。

メリット3. 原則「無担保・無保証人」で利用できる

原則「無担保・無保証人」で融資を受けられる点も、法人向けビジネスローンを利用する大きなメリットです。自社が保有する資産を担保に入れたり、保証人を立てたりする必要がないため、精神的負担を軽減しながら融資を申し込めます。

通常、銀行融資では担保や保証人の設定を求められる傾向にあるものの、資金繰りに悩む多くの企業は、担保・保証人探しに苦労しがちです。借入金の返済が滞れば、資産を差し押さえられて事業の継続が困難になるだけでなく、親族や友人に迷惑をかけるかもしれません。

一方、ビジネスローンでは担保や保証人を用意する必要がないため、差し押さえなどの不安を抱えず、スムーズに資金調達できます。

ただし、企業の信用力を補完する目的から、代表者が連帯保証人になることを前提とするビジネスローンもある点には注意が必要です。

メリット4. 赤字企業でも柔軟に対応してもらえる

法人向けビジネスローンでは、独自の審査基準で返済能力を判断するため、赤字企業でも柔軟に対応してもらえる可能性があります。

法人向けビジネスローンは、直近の業績だけでなく、現在の売上状況や将来の成長性も踏まえて、総合的に審査を行うのが特徴です。そのため、一時的に赤字が出ている企業でも、将来的に安定した利益が見込めると判断されれば、融資を前向きに検討してもらえます。

本記事で紹介したビジネスローンのうち、赤字企業でも利用しやすい会社は、以下のとおりです。

赤字企業でも利用しやすいビジネスローン

- GMOあおぞらネット銀行「あんしんワイド」

記事内の解説に飛びます - HTファイナンス「無担保無保証融資」

記事内の解説に飛びます - AGビジネスサポート「事業者向けビジネスローン」

記事内の解説に飛びます - キャレント「キャレントスーパーローン」

記事内の解説に飛びます - オージェイ「無担保融資」

記事内の解説に飛びます - ファンドワン「事業者ローン」

記事内の解説に飛びます

ビジネスローンを利用することで資金調達の幅が広がると、資金繰りも安定しやすくなり、経営改善に集中して取り組めます。

仕入れ費や外注費などの支払いも滞りなく行えるため、信用低下や取引縮小のリスクを防ぎつつ、安定した事業を続けられるでしょう。

メリット5. オンラインですべての手続きが完結する

法人向けビジネスローンは、申込みから融資実行までの手続きをオンラインで完結できる点も、大きなメリットです。

多くのビジネスローンは、「Webフォームでの申込み」「書類のデータ提出」「電子契約」など、店舗に行かなくても資金を調達できる仕組みが整っています。そのため、本業が忙しく資金調達を行う暇がない経営者でも、時間や場所に縛られず、必要なタイミングで融資を受けられるのです。

オンラインですべての手続きが完結するビジネスローンとしては、以下の4つが挙げられます。

オンラインですべての手続きが完結するビジネスローン

- GMOあおぞらネット銀行「あんしんワイド」

記事内の解説に飛びます - AGビジネスサポート「事業者向けビジネスローン」

記事内の解説に飛びます - 三菱UFJ銀行「Biz LENDING」

記事内の解説に飛びます - クレディセゾン「ビジネスサポートローン」

記事内の解説に飛びます - PayPay銀行「ビジネスローン」

記事内の解説に飛びます

ただし、オンライン完結を謳っていても、「申込み以外は対面」「書類提出は郵送」としているサービスもあるため、選ぶ際は注意が必要です。

オンラインですべての手続きが完結すれば、資金調達にかかる手間や時間を大幅に削減でき、結果として本業に専念しやすくなります。

また、オンラインであれば全国どこからでも手続きが可能なため、店舗に出向くのが難しい地方の企業でも、気軽に利用できるでしょう。

法人向けビジネスローンを利用する「4つのデメリット」

法人向けビジネスローンを利用する際は、以下4つのデメリットも押さえておくべきです。

- デメリット1. 銀行融資と比べて金利は高い

- デメリット2. 大口の資金調達には向いていない

- デメリット3. ノンバンクからの借入は信用情報に影響しやすい

- デメリット4. 不当な貸付を行う悪徳業者が多い

目的や状況によっては、他の資金調達方法を検討した方が良いケースもあるため、一つずつ慎重にチェックしましょう。

デメリット1. 銀行融資と比べて金利は高い

法人向けビジネスローンを利用する際に気をつけるべきデメリットは、銀行融資に比べて金利が高めに設定されることです。銀行融資の金利相場は1.0〜3.0%程度であるのに対し、ビジネスローンは4.0〜18.0%となるため、毎月の返済負担が重くなる可能性があります。

資金繰りが厳しい状況で多額の融資を受けると、返済に追われて事業に十分な資金を回せず、本来の目的を果たせなくなるかもしれません。

コスト負担を抑えながらビジネスローンを活用するためには、金利が低めに設定されている「銀行系ビジネスローン」を選ぶのがおすすめです。

ノンバンク系を利用する際も、必要最小限の金額を短期間で返済できるように条件を設定すれば、返済負担が軽くなり、資金繰りも安定させやすくなります。

事前に入念な返済シミュレーションを行い、資金調達の目的と期間を明確にしておくことが、ビジネスローンを上手に活用するポイントです。

単純に「金利が高い」という理由で融資を受けないのは、戦略不足といえます。

たとえば、300万円を10%で借り入れた場合、1日あたりの利息は840円ほどです。この程度のコストでビジネスチャンスを掴めるのであれば、経営における合理性は高いと筆者は考えます。

デメリット2. 大口の資金調達には向いていない

法人向けビジネスローンの一般的な限度額は数百万円〜1,000万円程度と、大口の資金調達には向いていない点もデメリットとして挙げられます。

審査結果によっては上限額を借入できない場合もあり、設備投資や新規事業立ち上げなど、多額の初期費用が必要な場面で資金が不足するでしょう。必要資金をビジネスローンだけで賄おうとして複数の借入を行えば、資金管理が複雑になったり、金利負担が重くなったりするかもしれません。

ビジネスローンを活用して効率的に資金調達するためには、資金使途や希望額に応じて、銀行融資など他の調達手段を併用しましょう。

たとえば、一時的な資金不足をビジネスローンで解消しつつ、銀行融資で多額の資金を調達すれば、返済コストを最小限に抑えられます。

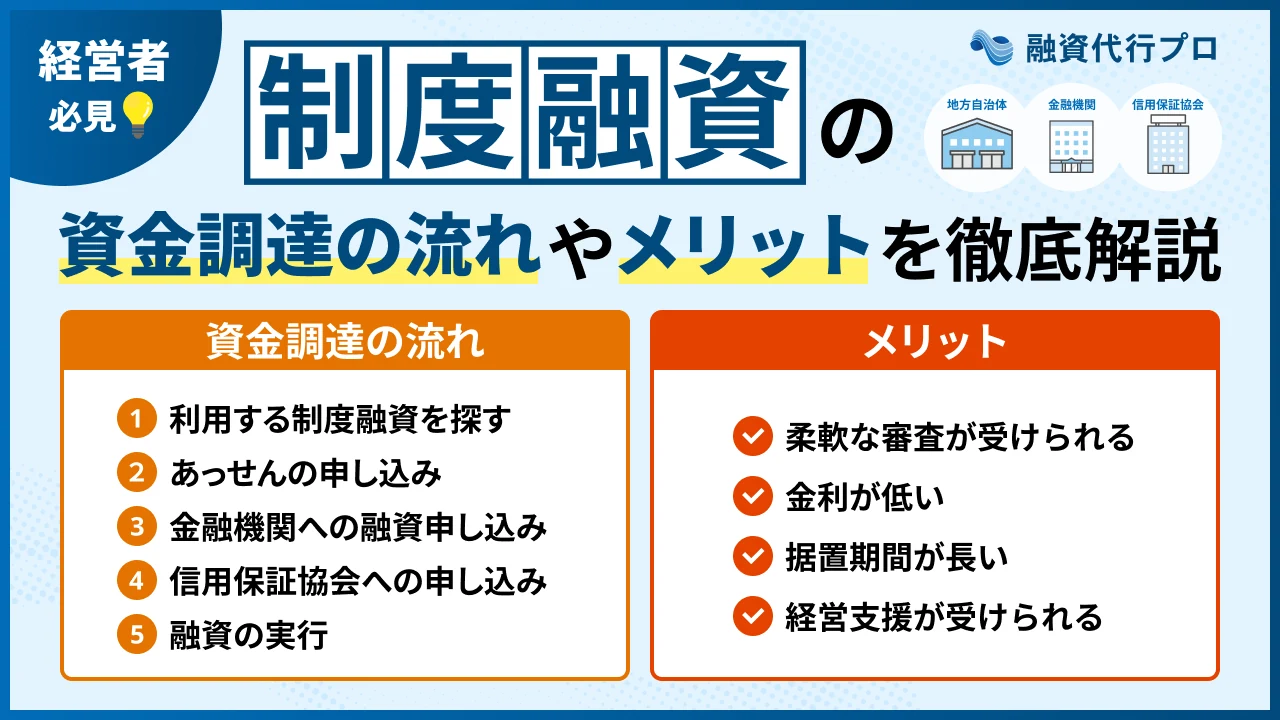

銀行融資を受けるのが難しい場合は、「日本政策金融公庫」や「制度融資」など、公的機関が提供している融資制度を活用するのがおすすめです。

日本政策金融公庫や制度融資は、中小企業の資金調達支援を主な目的としているため、低金利で数千万円規模の融資を受けられる可能性があります。

なお、「日本政策金融公庫の融資」「制度融資」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

デメリット3. ノンバンクからの借入は信用情報に影響しやすい

ノンバンク系ビジネスローンを利用する際は、借入履歴が信用情報に影響しやすく、銀行からの評価が下がる可能性がある点に注意が必要です。

銀行融資の審査では、企業の財務状況や信用力、返済能力を見極めるために、ノンバンクからの借入履歴や返済状況をチェックする場合があります。そのため、ノンバンクから複数の借入があると「資金繰りに余裕がないのではないか」と不信感を抱かれ、融資を断られるリスクが高まるのです。

ノンバンクからの借入によって銀行融資を受けにくくなると、結果的にビジネスローンへの依存度が高まり、返済負担も重くなってしまうでしょう。

上記のリスクが生じる点を踏まえると、ビジネスローンは運転資金や突発的な資金不足を補う手段として、一時的に活用するのが望ましいです。

将来的に銀行融資を検討している場合は、ビジネスローンの利用目的や返済状況を説明できるようにしておくと、理解を得やすくなります。

デメリット4. 不当な貸付を行う悪徳業者が多い

法人向けビジネスローンは利便性の高さが大きな魅力である一方、不当な貸付を行う悪徳業者が多い点に注意しなければなりません。

資金調達を急いでいる場合は特に、「審査なし」「誰でも借りられる」などの謳い文句に惹かれやすいため、慎重に見極めることが重要です。

不当な貸付を行う悪徳業者には、主に以下のような特徴が見られます。

- 「必ず融資可能」「審査なし」などの甘い言葉を強調している

- 金利・返済条件・手数料に関する具体的な説明がない

- 「今すぐ申し込まないと条件が変わる」と早急な契約を求める など

正規の貸金業者かどうかを見極めるには、以下のサイトで「貸金業登録を行っているか」「過去にトラブルはないか」を調べましょう。

悪徳業者かどうかを見極めるWebサイト

- 金融庁:登録貸金業者情報検索入力ページ

- 日本貸金業協会:ヤミ金(悪質業者)の実例検索

業者名や所在地などを入力するだけで簡単に調べられるため、急ぎの資金調達を必要としており、時間の余裕がない場合でも安心です。

早急に資金を確保しなければならない状況であっても、冷静に相手を見極めることが、悪徳業者の被害を防ぐ最善の方法といえます。

法人向けビジネスローンの借入前に必須の「出口戦略」

資金繰りが厳しくなると、つい「借りる方法」に目が行きがちですが、「どう返して、どう収益化するか」といった出口戦略を見極めることも重要です。

「資金繰り問題の根本解決」につながらない借入は、ただ倒産を早めるだけだと筆者は考えます。ビジネスローンで一時的に資金を確保できても、事業の利益率が改善しなければ、高金利の借入がキャッシュフローを圧迫することになるでしょう。

そのため、借入金を「単なる支払い」ではなく、どのように売上拡大やコスト削減に結びつけるのかを、借入前に計画しておくことが大切です。

また、ビジネスローンで資金調達する際は、「銀行評価を下げないためのつなぎ資金」として活用することも検討しましょう。

ノンバンクからの借入は、銀行の信用スコアにマイナスの影響を与える可能性があります。しかし、ビジネスローンを「一時的な短期資金」として活用し、早期完済すれば決算書に残ることはありません。その結果、銀行から「資金調達能力の高さ」を評価されれば、融資の成功率も高められるでしょう。

このように、ビジネスローンを利用する際は、さまざまな角度から出口戦略を考えることが重要です。

法人向けビジネスローンで資金調達に成功した2つの事例

ここでは、筆者が実際に「ビジネスローン」を活用して中小企業の資金調達をご支援した、生々しい事例を2つ紹介します。

- 事例1. G社様(年商7,000万円 / 飲食事業者)

- 事例2. S社様(年商5,000万円 / 社会福祉事業者)

いずれも「取引銀行から融資を断られた」ところからスタートした事例となりますので、ぜひ参考にしてください。

事例1. G社様(年商7,000万円 / 飲食事業者)

- 創業:2019年

- 業界:飲食店運営、および有名アトラクション機器整備

- 年商:5,000万円

- 従業員数:5名

- 資金使途:運転資金

飲食業を経営しているG社様は、既存銀行から3,400万円の借入があるものの、依然として運転資金が500万円不足している状況でした。

税理士の会計処理により、赤字を隠すための「代表者貸付」が大きく膨らんでいたことから、取引銀行の追加融資も断られています。

そこで、弊社サポートのもとで法人向けビジネスローンを活用した結果、以下のような成果を得られました。

法人向けビジネスローンの活用結果

- 調達金額:500万円

- 当面の資金繰り逼迫は回避

現在は、取引銀行から融資を受けられる状態まで財務状況を改善できるよう、事業再生に取り組んでいます。

事例2. S社様(年商5,000万円 / 社会福祉事業者)

- 創業:2015年

- 業界:保育園、およびデイサービス施設運営(重症心身障害児対象)

※合計5施設運営 - 年商:5,000万円

- 従業員数:50名

- 資金使途:運転資金

保育園やデイサービス施設を運営しているS社様は、施設開所にかかる初期投資として1億円の借入を行っており、直近の決算も赤字でした。また、組織変更(他の社会福祉法人に3事業所の事業譲渡)の予定がある一方で、運転資金が1,000万円不足しているという課題も抱えていました。

既存の取引銀行(信金・商工中金)に相談したところ、「譲渡前の融資はできない」と言われたことが、ビジネスローンの活用に至った背景です。

弊社のサポートによって、S社様がビジネスローンを活用した結果、以下のような成果を得られました。

法人向けビジネスローンの活用結果

- 調達金額:1,000万円

- 事業譲渡完了までの十分な運転資金を確保

上記の事例から、赤字決算で銀行融資を断られた企業でも、ビジネスローンを利用すれば1,000万円の資金調達を実現できることがわかります。

「法人向けビジネスローン」についてよくある質問

法人向けビジネスローンについてよくある質問を、下記にまとめました。さまざまなケースを想定したビジネスローンの活用についてご回答していますので、ぜひ参考にしてください。

自社に合った「法人向けビジネスローン」で効率的に資金繰りを改善しよう

自社に合った法人向けビジネスローンを見つけられると、柔軟な審査で多額の融資を受けることができ、資金繰り改善や経営の安定化につなげられます。

筆者が厳選した「おすすめ法人向けビジネスローン16社」は、以下のとおりです。

中でも筆者は、「AGビジネスサポート(ノンバンク系)」「GMOあおぞらネット銀行(銀行系)」の2つをおすすめします。

法人向けビジネスローン「5つの比較ポイント」

- 金利

- 融資限度額

- 融資スピード

- 返済条件

- 必要書類

【限度額・スピード重視】

ノンバンク系のおすすめ法人向けビジネスローン9社

※比較表は、横にスライドできます >

| 商品名 | \おすすめNo.1/ AGビジネスサポート 【アイフルグループ】 おすすめ度 (5.0 / 5.0) | \おすすめNo.2/ HTファイナンス 【赤字・税金滞納OK】 おすすめ度 (4.5 / 5.0) | \おすすめNo.3/ キャレント 【返済負担少なめ】 おすすめ度 (4.0 / 5.0) | \おすすめNo.4/ アクト・ウィル 【法人/最大1億円】 おすすめ度 (3.5 / 5.0) | \おすすめNo.5/ オージェイ 【最大1億円‼】 おすすめ度 (3.5 / 5.0) | \おすすめNo.6/ クレディセゾン 【プライム上場企業】 おすすめ度 (3.0 / 5.0) | \おすすめNo.7/ ドコモ・ファイナンス 【好きなプランを選べる】 おすすめ度 (2.0 / 5.0) | \おすすめNo.8/ ファンドワン 【審査は最短40分‼】 おすすめ度 (1.5 / 5.0) | \おすすめNo.9/ ジャパン・ファイナンシャル・ソリューションズ(JFS) 【赤字決算でも相談可能】 おすすめ度 (1.0 / 5.0) |

| 金利 | 3.1%~18.0% | 8.0%~18.0% | 7.8%~18.0% | 7.5%~15.0% | 10.0%~15.0% | 2.8〜9.6% | カードローン型:5.0〜18.0% 完済型:4.8〜17.8% ※100万円以上の借入は上限14.9% | 10.0~18.0% (不動産担保有は2.5%~) | 8.0〜14.9% |

| 融資限度額 | 50万円~1,000万円 | 50万~1億円 | 1~500万円 | 300万~1億円 | 30万〜1億円 | 110〜950万円 | 10〜1,000万円 | 30~500万円 (不動産担保有は~1億円) | 100〜5,000万円 |

| 融資スピード | 最短即日 | 最短即日 | 最短即日 (最短30分) | 最短即日 (最短60分) | 最短即日 | 最短1週間 | 最短即日 (最短40分) | 最短即日 (最短40分) | 不明 (最短1日) |

| 返済期間 | 5年/最長 | 1年/原則 | 10年/最長 | 3年/最長 | 5年/最長 | 9年2ヶ月/最長 | 10年/最長 | 1〜5年/実績 | 3年2ヶ月/最長 |

| 必要書類 | 2種類 本人確認書類 決算書・確定申告書 | 2種類 本人確認書類 決算書 | 2種類 本人確認書類 登記簿謄本 | 2種類 本人確認書類 決算書 | 4種類 本人確認書類 登記簿謄本 決算書・確定申告書 印鑑証明 | 1種類 所得証明書類 | 2種類 本人確認書類 年収を確認できる書類 (確定申告書など) | 4種類 本人確認書類 登記簿謄本 決算書・確定申告書 印鑑証明 | 7種類以上 予約申込書 個人情報取扱同意書 商業登記事項証明書 本人確認資料 決算書または税務申告書・所得証明書 資金繰り表または事業計画書 その他書類(必要に応じて) |

| 公式サイト | 公式サイト>

| 公式サイト>

| 公式サイト>

| 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> |

※比較表は、横にスライドできます >

【金利・信頼性重視】

銀行系のおすすめ法人向けビジネスローン7社

※比較表は、横にスライドできます >

| 商品名 | \おすすめNo.1/ GMOあおぞらネット銀行 おすすめ度 (5.0 / 5.0) | \おすすめNo.2/ 住信SBIネット銀行 おすすめ度 (4.0 / 5.0) | \おすすめNo.3/ 三菱UFJ銀行 おすすめ度 (3.5 / 5.0) | \おすすめNo.4/ PayPay銀行 おすすめ度 (3.0 / 5.0) | \おすすめNo.5/ りそな銀行 おすすめ度 (2.5 / 5.0) | \おすすめNo.6/ 楽天銀行 おすすめ度 (2.0 / 5.0) | \おすすめNo.7/ おすすめ度 (1.0 / 5.0) |

| 金利 | 0.9%~14.0% | 不明 「借入条件のお知らせ」で通知 | 0.8〜14.0% | 1.8%~13.8% | 3.1〜14.0% | 不明 | 不明 |

| 融資限度額 | 10万円~1,000万円 | 50〜3,000万円 | 50〜1,000万円 | 10万円~1,000万円 | 10〜1,000万円 | 100万円〜1億円 | 不明 |

| 融資スピード | 最短2日 | 最短当日 | 最短2営業日 | 最短翌営業日 | 不明 | 不明 | 不明 |

| 返済期間 | 自由 | 1年/最長 | 1年/最長 | 自由 | 自由 | 5年/最長 | 不明 |

| 必要書類 | 不要 入出金履歴 (各銀行口座OK) | 不要 入出金履歴 (SBIの口座限定) | 1種類 本人確認書類 | 2種類 本人確認書類 決算書・確定申告書 など | 3種類 直近2期分の決算書 履歴事項全部証明書 本人確認書類 | 1種類〜 決算書 もしくは 確定申告書3期分 | 5種類以上 決算書 税務申告書 納税証明書 商業登記簿謄本 (発行後3ヶ月以内のもの) 資金使途が分かる書類 (設備資金の場合)など |

| 公式サイト | 公式サイト>

※まずは口座開設 | 公式サイト>

※まずは口座開設 | 公式サイト>

| 公式サイト> | 公式サイト> | 公式サイト> | 公式サイト> |

※比較表は、横にスライドできます >

法人向けビジネスローンを選ぶ際は、「金利や手数料などのコストが高くないか」「審査や融資実行までのスピードは早いか」などを確かめましょう。

ビジネスローンは融資限度額が低めに設定される傾向があるため、必要な資金を十分に借りられるか確認することも重要です。

また、「1日でも早く資金調達したい」「少し時間の余裕がある」など、自社の状況に合ったビジネスローンを選べば、さらに効率よく融資を受けられるでしょう。

本記事で紹介した内容をもとに、自社に最適な法人向けビジネスローンを選び、資金繰り改善や経営の安定化にお役立てください。

本記事はここまでになりますが、繰り返し読み返して理解を深めるためにも、「ブックマーク」して、あとから何度も読み返すことをオススメします。

※本ページは金融庁、中小企業庁、経済産業省等公的機関、日本貸金業協会、全国銀行協会等金融団体、その他、各銀行・ビジネスローン・請求書カード払い・クレジットカード等金融商品の公式サイトを元に、公正・公平に比較し記事制作しています。

※本ページは可能な範囲にて正確な情報掲載を目指しておりますが、その内容の正確性や安全性を保証するものではありません。

※本ページで紹介されている金融商品のお申し込みは、ご自身で各Webサイトをご確認の上、ご判断をするようお願いします。

※本ページのコンテンツ内容は、専門的・客観的な知識や経験に基づく執筆・編集体制の元、信憑性のあるクチコミ・体験談を収集しています。

※本ページでは、本事業運営費用の確保を目的とし、広告配信を導入しています。なお、掲載される広告商品・サービスの概要・比較・評価等情報は、客観的事実に基づいたもので、利益関係による優遇等は一切ありません。

_20250924.png)