資金繰りが苦しくて抜け出したい…。でも、何から手を付けていいか分からない…。

とりあえず、借りられるところから借りて対処しても問題ないだろうか?先のことは後で考えればいいだけだし。

資金繰りとは、会社の資金を管理し将来に渡り不足しないように調整することです。

資金繰りに失敗して、必要なキャッシュが底を尽きれば会社が倒産する恐れもあり、悪化している時こそ正しい対処が求められます。

私は「御社の社外CFO」という財務コンサルティングサービスでたくさんの経営者をご支援してきましたが、資金繰りが上手な経営者はほぼ全員、安定・堅実な経営をしている傾向があります。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、資金調達方法やリスケジュールの仕方、資金繰りが苦しい時の相談窓口を紹介します。

この記事を読めば、こんなことが実現できます

- 資金繰り悪化時の資金調達方法が分かり、焦って危険性の高い方法を選択せずに済みます

- リスケジュールのリスクとやり方を理解でき、不要なリスケをせず、資金繰りの改善を図れます

なお、ひとりで資金繰り改善をするのに不安があれば、資金繰りや財務に強いコンサルティング会社を頼るのが一般的です。もし、財務に強いコンサルティング会社を比較したい方は、下記の記事が参考になるはずです。ぜひご覧ください。

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※口だけじゃなく、しっかり並走いたします!

資金繰りが苦しい「8つの理由・原因」

資金繰りが悪化する理由はさまざまですが、多くの場合、下記8つの理由と原因に帰結します。

◆ 資金繰りが悪化する8つの原因

- 赤字経営

- 売掛金回収の長期化

- ずさんな在庫管理

- 得意先の倒産

- 設備投資の失敗

- 納税や過剰な節税

- 長期借入金の本数増加

- 売上の急増

資金繰りが悪化した原因が特定できない限り、正しい対策を打つことは不可能です。資金繰りが悪化した原因を見極め、適切に対処しましょう。

資金繰り悪化原因1. 赤字経営

どんなに売上があっても、借入金が多く稼ぎのほとんどを返済に充てている場合、資金繰りは苦しい状態のままです。

- 突発的な売上高の減少

- 無計画な借入れ

- 高額な経費など

赤字経営に陥る要因はさまざまなため、個別に状況を見極め対応が必要です。合わせて、資金繰りの悪化を防ぐためにも資金繰り表を作成し、毎月どの程度キャッシュが入ってきて、いくら支払いに必要か把握するようにしましょう。

資金繰り悪化原因2. 売掛金回収の長期化

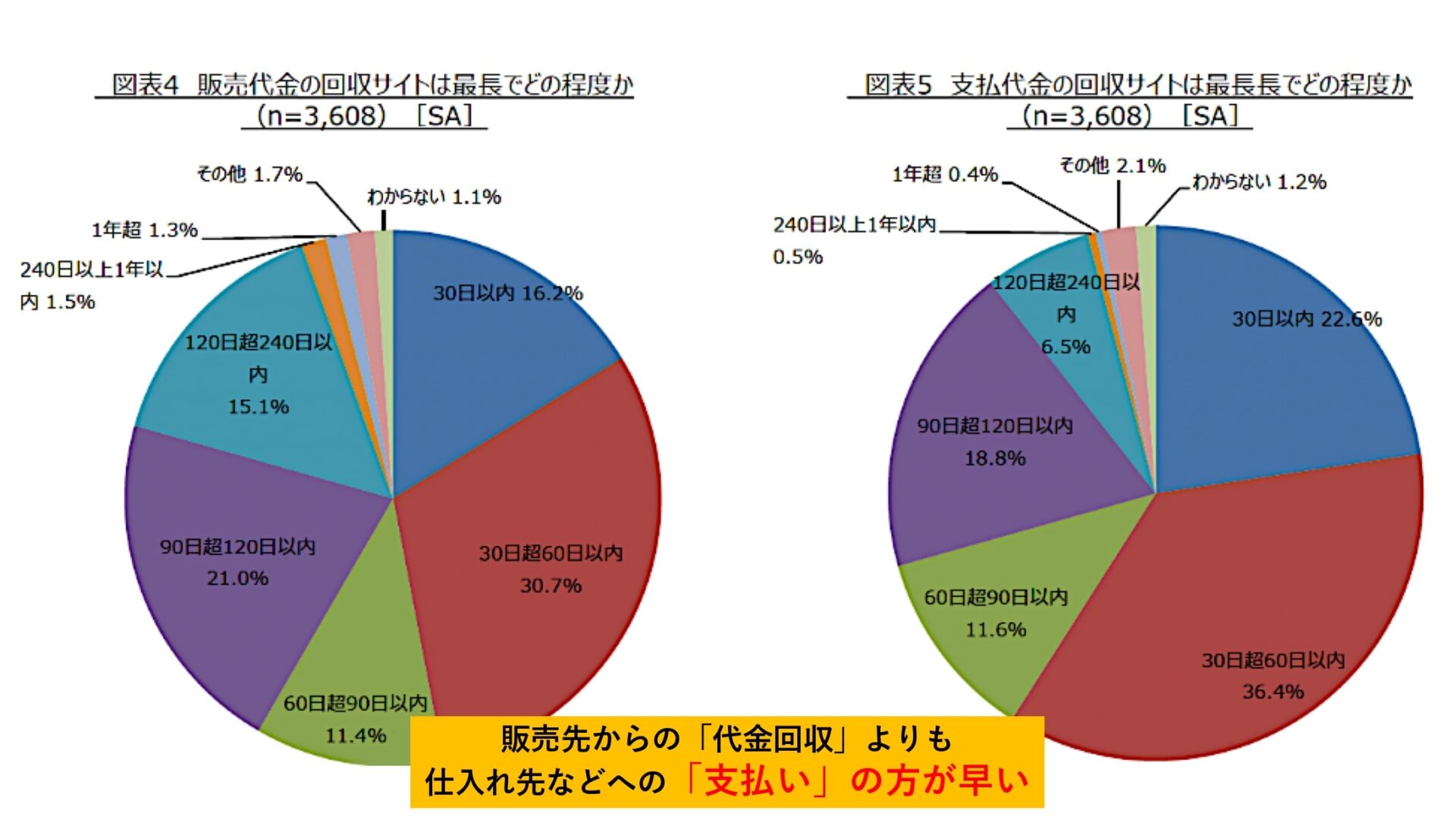

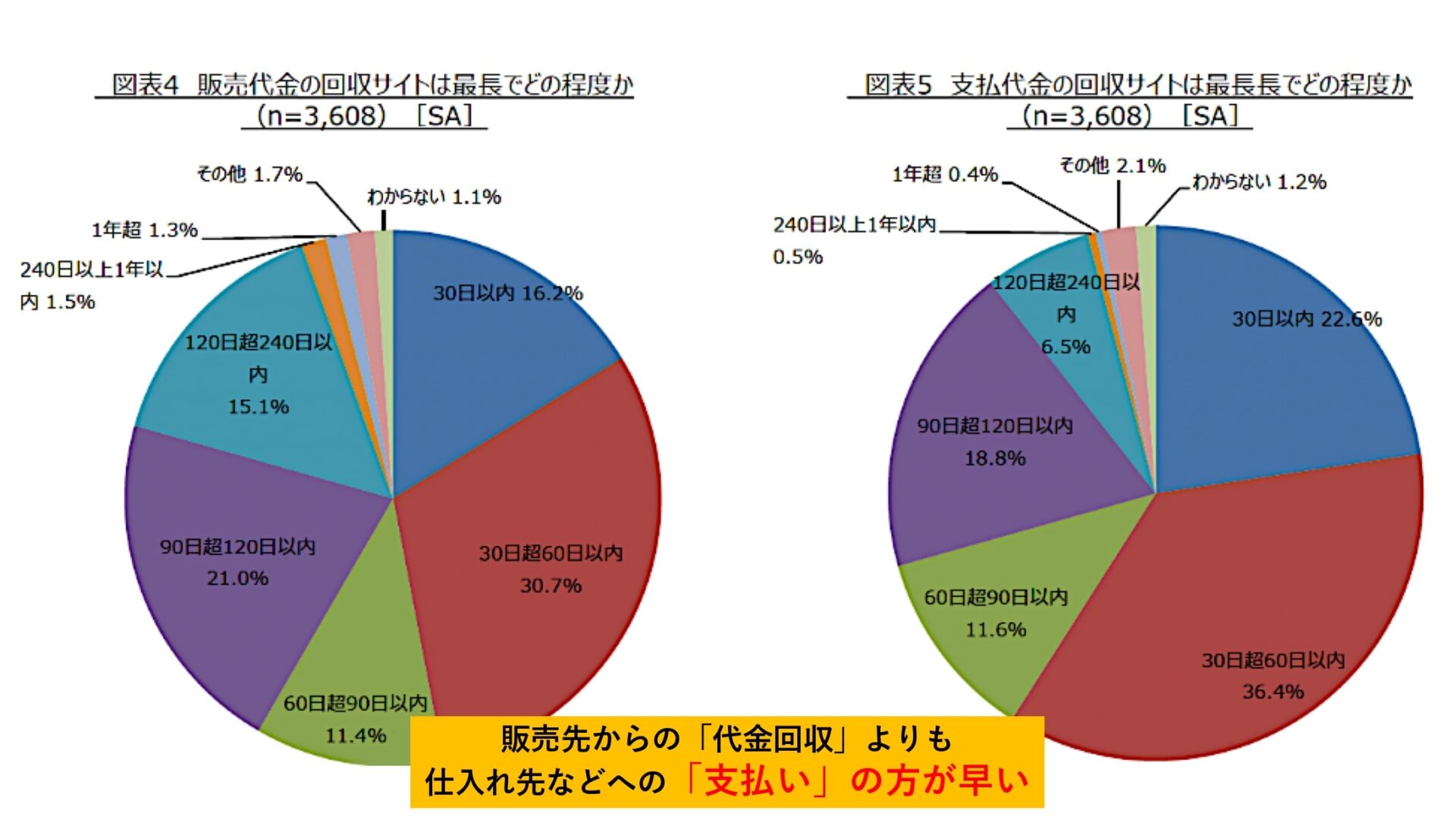

売掛金の回収までの期間(回収サイト)が長ければ、商品を販売してもキャッシュが振り込まれるまで時間がかかってしまいます。

例えば、1,000万円分の商品を販売しても支払いサイトが90日なら、手元に入金されるのは90日後です。

上記のように、手元に現金がないと帳簿上は黒字でも気が付いた時には資金繰りが悪化していることもあります。入出金サイトを確認し、自社の支払いと、先方の入金に大きな差がでないように管理しましょう。

資金繰り悪化原因3. ずさんな在庫管理

商品在庫は、資金を商品に変えたもののため、多すぎても少なすぎても売上悪化の原因になります。特に在庫が過剰であれば、保管コストが余分にかかります。

販売機会を逃せば値下げが必要となり、それでも売れなければ廃棄処分が必要です。適正在庫を把握し、売上機会の損失を防いで、無駄なコストがかからないように注意しましょう。

資金繰り悪化原因4. 得意先の倒産

得意先が倒産すれば、多くの場合、売掛金の回収は難航します。回収に係る手続きも複雑なため、通常の業務を停止し対応する必要があれば、その分の人的・時間的コストも発生します。

もし倒産防止共済(経営セーフティ共済)など連鎖倒産を防ぐ保険制度や、法人保険(経営者保険)などに加入している場合は、その保険の貸付制度を使ってしのぐこともできるでしょう。

しかし、そのような保険に入っていない場合は会社にある現金を切り崩しながら耐えるしかありませんので、日頃から営業担当者より得意先の情報を確認し、不安があれば取引規模を縮小するなどの対応が必要です。

資金繰り悪化原因5. 設備投資の失敗

事業資金を投じて設備投資をしたものの、役に立たなければ、資金繰り悪化を招いてしまいます。投資した設備を現場で使いこなせるかなどの判断も必要になります。

設備投資をする際は、長期的な視点から投資が必要か、採算が取れるか、投資資金をどのように調達するかなど、入念な計画が必要です。

主に製造業のような、多額な設備投資を必要な場合や、飲食店・美容室・介護福祉事業の多店舗展開といった際によく見られるケースです。この場合は、早急に財務リストラ(過去の設備の売却など)をおこなって、手元の資金を確保することが重要です。

資金繰り悪化原因6. 納税や過剰な節税

納税額を正しく把握していないと、支払い時に現金が不足する恐れがあります。また、節税目当てで利益が出てもその大半を費用として使ってしまうと、手元にキャッシュが残らないため、資金繰りは厳しくなります。

資金繰り悪化原因7. 長期借入金の本数増加

決算書では見えてこない、実は1番厄介な資金繰り悪化原因が「長期借入金の本数増加」があります。

たくさん借入をできることはいいことですが、何本も長期借入をしてしまうと毎月の返済額が多額になり、資金繰りを悪化させる原因となります。

資金繰り悪化原因8. 売上の急増

売上が急増すると、先立つ支払い経費である「仕入代金」や「人件費」なども増加するため、通常の支払額以上の現金を用意しなければいけません。これを「増加運転資金」と呼びます。

そのため、増加運転資金が必要なケースにおいては、一時的に資金繰りの悪化を招きやすくなります。黒字倒産の多くは、このパターンで発生します。

なお、資金繰り悪化の原因や改善方法についてもっと詳しく知りたい方は、下記の記事をご参考ください。

【状況別】資金繰りが苦しい時の「5つの資金調達方法」

資金繰りが厳しい時は、緊急度により資金調達の方法が異なります。特に「早急に現金が必要」なケースの場合、焦って危険性の高い資金調達方法を利用してしまうこともあり得ます。

危険な資金調達手法を選ばないためにも、資金繰りが苦しい時に使える下記、代表的な5つの資金調達方法について解説します。

◆ 資金繰りが苦しい時の5つの資金調達方

- 家族や友人・知人に借りる

- 売掛金の回収

- ビジネスローン

- 銀行融資

- 資産の売却

間違った資金調達で破綻に向かわないためにも、日頃から資金繰りの管理をし、余裕をもって対処しましょう。

資金調達方法1. 家族や友人・知人に借りる

緊急時に安全に資金を調達するには、家族や友人から借入れるのも方法の1つです。ただし、事業に必要な金額によっては、資金をまかなえない可能性があります。

さらに、親族からの借入れは、方法によっては贈与税がかかるケースもあるため事前に確認しましょう。返済が滞ったり、資金繰りが改善しなかったりなど、トラブルがあれば人間関係に亀裂が入ることが多い点にも注意が必要です。

トラブルにならない家族・知人からの借入方法やリスクについては、下記の記事をご覧ください。

資金調達方法2. 売掛金の回収

近々ではないものの資金繰りが厳しい時は、未回収の売掛金がないか確認し、回収を急ぎましょう。支払いサイトが長期化している得意先があれば、サイト変更の交渉も行います。

もし、交渉が難航するようなら取引先の変更も視野に入れましょう。売掛金の回収方法には、売掛債権を売却し手数料を差し引いた代金を受け取る「ファクタリング」で即日で資金調達をするというやり方もあるものの、デメリットも多いため利用する際は注意が必要です。

資金調達方法3. ビジネスローン

ビジネスローンとは、事業運営に活用する目的のためのローン商品のことです。

資金調達が難しい中小企業や個人事業主が対象のため、金利は多少高めなものの、

- 審査が優しい(通りやすい)

- 調達額は100万〜1000万円前後

といった特徴があり、比較的使いやすい金融商品です。なお、ビジネスローンの概要やおすすめのビジネスローン比較については、下記の記事をご参考ください。

資金調達方法4. 銀行融資

将来的に資金繰りが悪化しそうな時など、多少時間に余裕があるなら日本政策金融公庫や銀行などの事業融資を受けられるように準備しましょう。

これらの融資は必要書類が多く、審査まで1カ月以上かかることもあるものの、金利が低く安全性が高い点がメリットです。また、疫病や災害による資金繰り悪化に対する融資制度もあるため、受けられるものがないか確認してみましょう。

銀行融資を早く受けるコツや銀行融資の仕組み、銀行融資で必要な書類については、下記の記事をご参考ください。

資金調達方法5. 資産の売却

有価証券や商品在庫など、流動性が高く、売却していない資産は売却しキャッシュに変えましょう。特に、商品在庫などが余っていれば値下げや在庫処分セールなどを行い販売するのも方法です。

また、土地、建物、機械などの固定資産は売却まで時間がかかる他、事業に影響がでないか確認してから処理しましょう。

【絶対NG】資金繰りが苦しくても、「やってはダメな6つ資金繰り方法」

資金繰りが苦しいと、下記のような「短絡的な対策」に走りがちです。

◆ 短絡的な対策例

- 多方面への支払いを先延ばしにする

- 安易な方法で資金調達をする

やってはダメな資金調達(資金繰り)手法は下記6つです。

◆ やってはダメな6つの資金繰り方法

- 従業員への給与未払い(遅延も×)

- 税金などの滞納(社会保険、法人税、消費税など)

- 取引先への支払い滞納

- 融通手形の振り出し

- ファクタリングの利用

- 銀行返済を止める(リスケジュール)

しかし、これらの方法は、後々、事業運営に悪影響を及ぼす可能性もあるため、「あくまで最終手段である」ということを認識しておきましょう。

また、これから紹介する対策の前に「資金繰りが悪化した原因」」「どうしたら解決できるのか?」については、必ず特定しておきましょう。

【NG度:★★★★★】従業員への給与未払い(遅延も×)

従業員への給与支払いは、資金繰りが苦しくても必ず最優先しましょう。

理由は簡単で、労働基準法の違反ですし、最悪の場合は、刑事罰に問われ労務トラブルにも繋がります。

法律違反という罪は重く、銀行からの借入ができなくなることはもちろん、罰金の支払い、弁護士費用の支払いなど、むしろ、大きな出費と時間を浪費することに繋がります。

それでも「従業員への給与支払いがキツい…」というのであれば、リストラを検討する必要があります。

【NG度:★★★★】税金などの滞納(社会保険、法人税、消費税など)

税金の支払いも、法律に定められた義務となります。そのため、税金などの滞納もかなり重い罰や扱いを受けることになるので注意が必要です。

税金や社会を滞納しても、スグに処分されることはありません。通常は督促状が送付され、その後、何度か書類や電話による督促を受けることになります。しかし、それを放置すると、ある日突然差し押さえや公売などの処置がとられるのです。(滞納すると、それだけの処罰を受けます。)

なお、税金を滞納すればその分の遅延税の余分な支払いも必要です。さらに市税などの滞納では、各自治体の行う融資制度を利用できなくなることになります。

また税金の滞納は、新たに銀行からの融資が受けられなく要因にもなります。銀行審査では、必ず税金・社会保険料の滞納の有無がチェックされるため、万が一、滞納があると融資審査は通りません。

このように、税金や社会保険料の滞納は、企業の社会的信用の低下につながり、今後、事業を進める上でかなり不利な扱いを受けることになります。

どうしても税金の支払いが困難な時は、そのまま放置せずに、まずは担当の行政機窓口に相談しましょう。

【NG度:★★★】取引先(買掛金や外注支払い)への支払い滞納

取引先への支払い遅延も、資金繰りが苦しくても気を付けておきたいポイントです。

ただし、取引先への支払い遅延は、先ほど解説した「給与未払い」「税金滞納」のような法律違反ではありません。取引先との契約は民間契約のため、まだ交渉の余地はあるといえるでしょう。

その代わり、交渉をした瞬間に相手には取引不安を与えることになりますし、それが長い目でみた「会社の信用失墜」につながり、「今後の取引を断られてしまう」ことは理解しておきましょう。

もし、「あと少しだけ支払いを先延ばしできれば、乗り切れそう…」そんな時は、「請求書カード払い」という、請求書の支払い期日をカード払いで最大60日先延ばしできるサービスを使ってみましょう。

おすすめの「請求書カード払い」サービスを比較したい方は、下記の記事が役に立ちますので、ぜひご覧ください。

【NG度:★★★】融通手形の振り出し

本来、手形とは商取引の決済手段として利用されます。しかし、実際の商取引がない状態で資金調達を目的として振り出される手形を融通手形や信用手形といいます。

手形である以上、支払い期日までには支払い資金を準備しなくてはいけません。万が一、手形を借りた企業が資金を捻出できなければ、手を振り出した企業まで倒産する危険があります。

融通手形は通常、銀行から資金調達ができないような信用の低下した企業が行う手段として認識されているため、振り出しの噂が流れれば企業の信用低下にもつながります。

【NG度:★】ファクタリングの利用

ファクタリングは、銀行融資よりも圧倒的にスピードが早く、無担保で資金が獲得できるのがメリットです。

しかし、手数料がかなり割高な商品が多く、万が一、業績を立て直して資金繰りが改善しなければ、手数料の支払いだけで事業を圧迫していきます。さらに、銀行の融資審査にも大きな悪影響が出るため、申し込む際は、デメリットをよく理解した上で利用しましょう。

ファクタリングで資金調達をするのであれば、1~3ヶ月で資金繰りが解決する場合にのみ活用を検討し、それ以上の資金繰り改善の対策としては、次に紹介する「リスケジュール(条件変更)」を実施することから始めましょう。

なお、即日で使えるファクタリングを比較したい方は、下記の記事をご参考ください。

【NG度:★】銀行返済を止める(リスケジュール)

実は、銀行への返済を止めるリスケジュールは、資金繰りが厳しいときに検討できる最も筋のよい手法です。

経営者の中には(銀行を舞台にしたドラマの影響もあって)、

「返済は最優先…!返済を止めたら取り立てられる…。」

「税理士に、条件変更だけはするなって言われてる…。」

というような、間違ったイメージと知識をお持ちの方もいらっしゃいますが、実際は、銀行への返済を止める(条件変更/リスケ)ことはすんなりできることが多いのです。(ただし、半年以内に借入をおこなったばかりの場合はリスケできないこともあります)

そのため、資金繰りが本当に苦しいときには、銀行への返済以外の支払いを優先し、1番最後に返済をすることが重要です。

リスケを申し込む判断軸は、下記2点を具体的に検討・実施してもダメならリスケを申し込むべきでしょう。

- 金融機関に経営改善計画書を作成して提出しても、融資を断られる。

- 経営悪化の原因が特定できているが、短期(2~3ヶ月)で解決はできない。

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※口だけじゃなく、しっかり並走いたします!

余裕を持った資金繰りの返済スケジュールとは

金融機関から事業資金を借り入れたら、多くの場合、元本と利息を合わせて返済していかなければいけません。資金繰りを考える際は、資金の調達だけでなく、余裕をもった返済スケジュールを組むことも大切です。

無理のあるスケジュールを組んで資金調達をすれば、借入金支払いのためにまた借入金を増やすなど、経営リスクを高める可能性もあります。

短期借入か長期借入かによって返済スケジュールは異なる

なお、返済スケジュールを組む際は、短期借入か長期借入かにも注意しましょう。

特に、高金利の短期借入などを利用した時は、できるだけ早く返済できるようにスケジュールを組む必要があります。高金利の借入れは返済が遅れれば遅れるほど、利息分の支払いが事業を圧迫するためです。

事業拡大のための長期借入など、低金利の融資なら、返済スピードよりも無理なく返していけるか判断し計画を立てましょう。特に、事業の見通しが甘く月々の返済額を大きく設定しすぎると、後から経営を圧迫する可能性もあります。

返済原資を明確にする

余裕を持った返済スケジュールを組む上では、返済原資を明らかにすることも大切です。例えば、事業が軌道に乗り、設備投資をするための借入金であれば、毎月の利益から返済できるでしょう。

しかし、資金繰りが悪化した状態で借入れをするなら、固定資産の売却などにより返済する必要もでてきます。原資が曖昧なまま返済スケジュールを組むと、結局、予定どおり返せなくなる恐れがあります。

シミュレーションにより実際の返済期間を確認する

以上のように、返済原資を明確にした後は「事業資金用返済シミュレーション」なども活用し、毎月・毎年の返済額を確認しましょう。

日本政策金融公庫:事業資金用 返済シミュレーション

なお、元利均等返済か元金均等返済かなど、返済方式によっても月々の返済額が若干こうなるため、その点も踏まえて計画を立てましょう。

融資のリスケジュールを行う流れ:4ステップ

リスケジュールとは、借入金の返済計画を見直し月々の返済額を一時的に減額するなど、返済条件を変更してもらうことです。リスケジュールを行うと、新規の借入れが難しくなるなどのデメリットはあるものの、返済困難による差し押さえなどのリスクを回避できます。

資金繰りが悪化し、月々の返済が困難になれば、リスケジュールも検討しましょう。融資のリスケジュールを行う流れを解説します。

ステップ1. 資金調達のための手段を尽くす

先に、リスケジュールの交渉をする際は、会社は既に資金繰り改善の手段を取りつくしている必要があります。さらに、リスケジュールを行えば基本的に新規融資は受けられないため、経常収入や手元資金により事業を継続させられることも求められます。

銀行に申し込む際は、リスケジュールさえできれば事業を継続させられると主張できる状態でなければいけません。

ステップ2. 必要書類を準備する

リスケジュールを申し込むには、一般的に以下の書類が必要です。

条件変更確認書類:返済条件の変更を銀行に申し込むための書類です。決まった様式はないものの、金融機関によってはフォーマットを用意しているケースもあるため確認しましょう。

内容は、条件変更を行う期間、現在の返済状況、変更後の返済状況などを記載します。条件変更の希望が分かるように記載しましょう。

経営改善計画書:どのように事業を改善していくか記載します。こちらも、決まった様式はありません。作成するときは、勘定科目別の現状と計画を明確にし、業務改善のための具体策を複数案盛り込みます。

資金繰り表:リスケジュールを「した時」と「しなかった時」の2通りを作成します。これにより、リスケジュールをしない場合に資金がショートする、ということを客観的に証明します。

なお、金融機関によっては他の書類が必要になるケースもあるため、求められれば作成し提出しましょう。

ステップ3. 各金融機関と交渉する

資料を作成したら、金融機関にリスケジュールの依頼をします。依頼すれば必ず実行される訳ではなく、事業改善の見込みがないと判断されれば断られることもあります。

また、借入れをしてすぐにリスケジュールを依頼するなども断られる典型です。もし、断られれば粘り強く交渉する必要があります。

なお、複数行から借りている場合は、それぞれにリスケジュールを依頼します。その際は、全行一律同じ条件で交渉しなければいけないため注意しましょう。

ステップ4. リスケジュールは早めに終了する

リスケジュールが認められた後は、早めに元の返済条件に戻せるようにしましょう。

リスケジュール期間中は新規融資が受けられないなどのデメリットがあるだけでなく、銀行側の負担にもなります。そのため、事業が正常に戻ってもリスケを継続するのではなく、速やかに元の返済条件に戻すようにしましょう。

そもそも中小企業は、資金繰りが苦しくなりがちである

中小企業は、恒常的に「支払いが先行する」取引をしていることが多く、資金繰りが悪くなりがちです。資金繰りの行き詰まりは、会社が潰れるの原因のため、社長は資金繰りこそ細心の注意を払うべきなのです。

実際に、帝国データバンクが中小企業庁に提出したデータ資料においても、「中小企業が支払い先行型である」という事実が記載されています。

決済に関するアンケート調査|経済産業省 中小企業庁

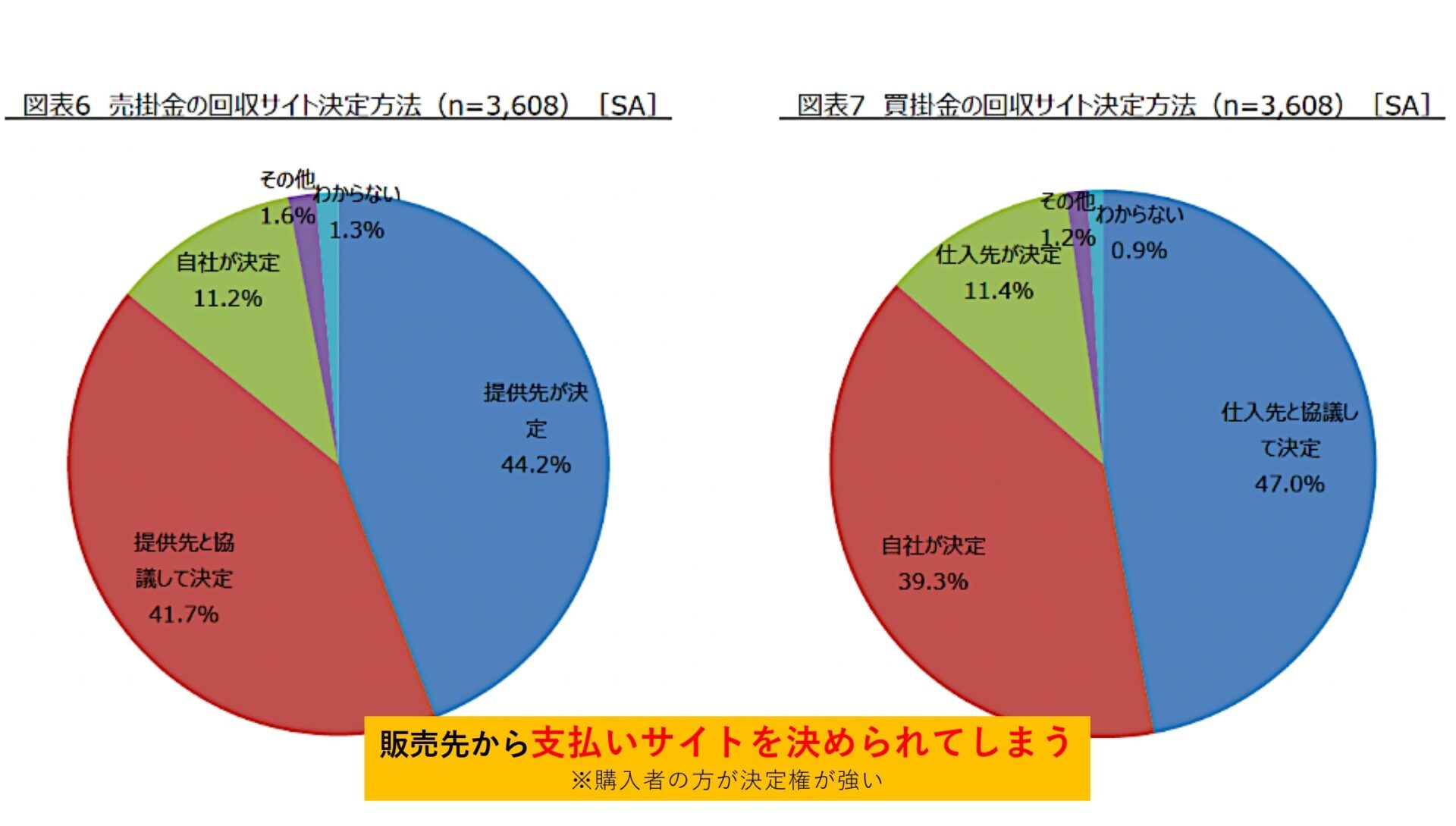

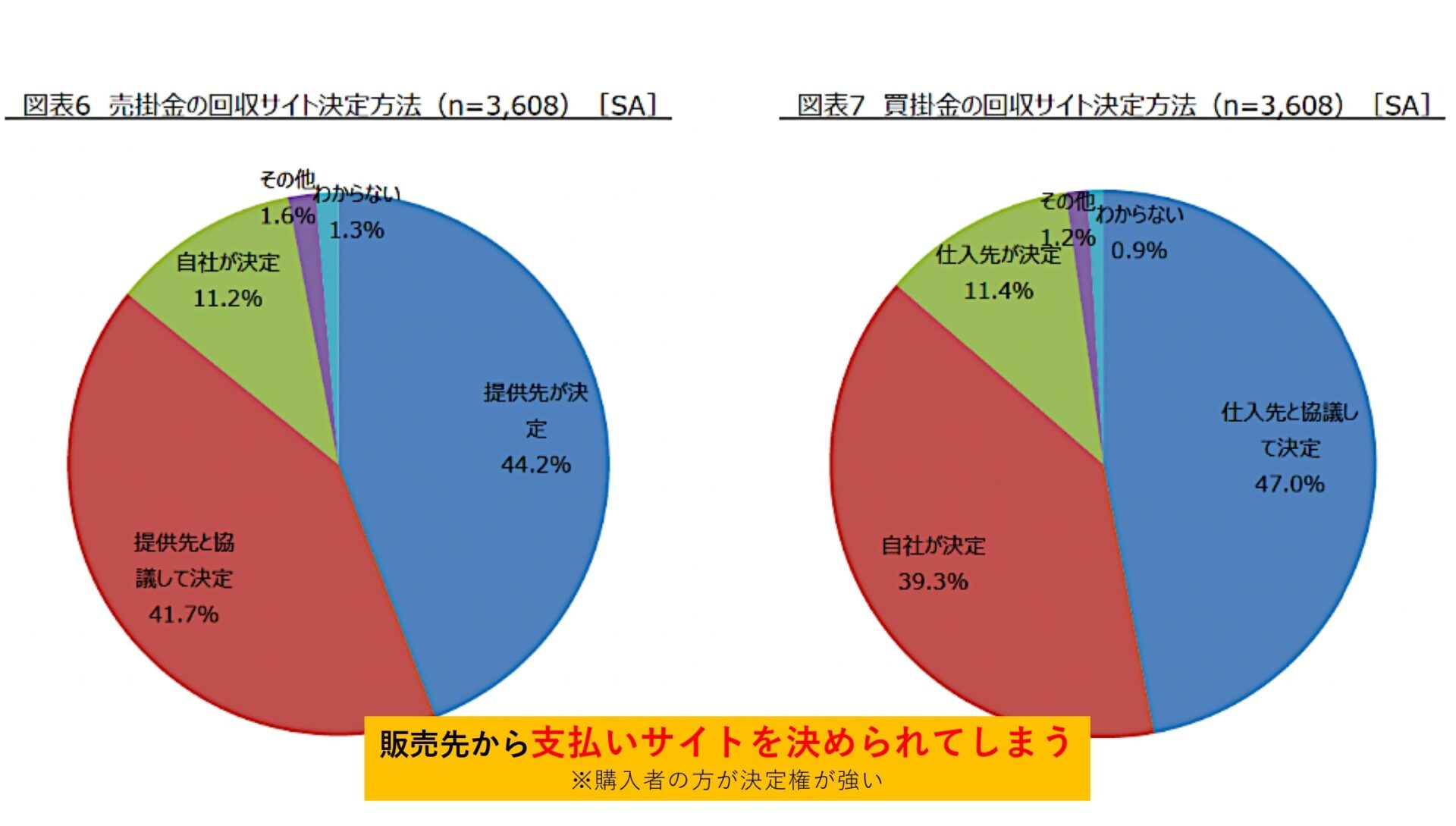

また、この支払いサイトは取引先からの要望で決まることが多く、どれだけ頑張って交渉しても変えることは難しいのも事実です。

決済に関するアンケート調査|経済産業省 中小企業庁

そのため、資金繰りが悪くならないように管理をすることが大切なのです。

資金繰りが苦しい時は支援窓口や機関へ相談を

資金繰りが苦しい時は焦って行動せずに、支援窓口などにも相談してみましょう。自社で抱え込んでしまうと、対応を誤るなどして、余計に資金繰りが悪化するケースもあります。

ここでは、相談窓口を複数紹介します。

国や地方自治体の窓口

国の制度としては、中小企業庁や経済産業局などが地域ごとに「経営改善・資金繰り相談窓口」を開設し電話相談を受け付けています。また、中小企業の再生を専門に行う公的機関としては、中小企業再生支援協議会が47都道府県に設置されています。

支援協では銀行のリスケジュールなどにも対応し、再生可能性のある中小企業をサポートしています。「中小企業電話相談ナビダイヤル」より相談可能です。

他に、各商工会議所では資金繰り悪化の立て直しに対し、専門家による相談を受け付けています。なお、窓口で相談する場合、事前予約が必要なこともあるため確認しましょう。

これらの相談窓口の多くは無料で利用できる点がメリットです。

専門家

税理士や中小企業診断士、行政書士など、各専門家への相談も有効です。

ただし、それぞれの専門家に相談する際は、見直しが必要な箇所ややるべきことをある程度明確にしたほうがよいでしょう。例えば、行政書士は、書類の作成方法は指示できるものの、経営課題の発見はできません。

もし、漠然としており何をしてよいか分からないなら、経営相談ができる専門家に依頼しましょう。

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※口だけじゃなく、しっかり並走いたします!

資金繰りが苦しい時は焦らずに適切な方法で対処しよう

注意して経営を続けていても、突発的に資金繰りが悪化してしまうことはあります。そのような時は、焦って高金利の借入れをするのではなく、まずは自社の状況を把握しどのような手段が取れるか確認しましょう。

もし、手段を尽くしても改善が難しい場合は、リスケジュールの検討も有効です。また、自社のみで解決が難しい時は、専門家への相談も合わせて行いましょう。

もしもあなたが、

「資金繰りが厳しくなる予定だが、どうやって対処していけばいいのかわからない…」

という中小企業の経営者であれば、「財務コンサルティングサービス【御社の社外CFO】」にご相談(無料)ください。

「財務コンサルティングサービス【御社の社外CFO】」を活用すると、財務プロ人材があなたに代わって、

- 財務戦略の構築から施策の実施

- 銀行など、金融機関の対応

- また、場合によってはリスケジュール支援

など幅広い財務支援をしてくれるので、「あなたは “資金繰り” や “財務不安” から解放」されますよ。

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※口だけじゃなく、しっかり並走いたします!

_20250924.png)