「赤字決算は融資で不利になる」これは事実ではあるものの、決して「絶対」ではありません。実は、赤字の「中身(種類)」や、適切な「金融機関」・「融資制度」を選択することで、赤字決算でも融資審査を通過できるケースは多々あります。

赤字決算の企業におすすめの融資を探している方は、以下のようなお悩み・疑問をお持ちではないでしょうか?

「赤字になったら融資を受けるのは厳しいと聞いているが、本当に無理なのかな?」

「赤字決算でも融資を受けられる方法があるなら、ぜひ知りたい…!」

「今期は赤字になりそうなので、融資を受けるためのコツを今から押さえておきたい」

結論、赤字決算でも融資は受けられますが、審査では不利であるのは事実です。

しかし、以下4つのケースに当てはまる企業であれば、審査のポイントを押さえることで、融資を受けやすくなります。

赤字決算でも融資を受けられる「4つのケース」

- ケース1. 創業赤字

- ケース2. ポジティブな赤字(投資性・戦略的赤字)

- ケース3. 一時的な損失による赤字(一過性の赤字)

- ケース4. 黒字化の見込みがある赤字

一方、以下5つのケースに該当する企業は、融資を断られる可能性が高いでしょう。

赤字決算で融資の難易度が高い「5つのケース」

- ケース1. 3期以上連続している慢性的な赤字

- ケース2. 利益の私的流用による赤字

- ケース3. 債務超過が伴う赤字

- ケース4. 経営改善計画がない赤字

- ケース5. 返済余力がない状態の赤字

少しでも融資の成功率を上げるには、本記事で紹介する「赤字決算でも利用できる融資制度」や「赤字決算でも融資を受けるコツ」を押さえた上で、自社に合う資金調達方法を活用しましょう。

筆者は「御社の財務責任者」という「財務・資金繰りコンサルサービス」で、これまで多くの赤字企業の融資をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、財務・資金繰りのプロである筆者が、「赤字決算でも利用できる融資制度」や「成功のコツ」等、以下の内容を丁寧に解説します。融資のご支援の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 赤字決算でも融資を受けられるケース

- 赤字決算で融資の難易度が高いケース

- 赤字決算でも利用できる融資制度・資金調達方法

- 赤字決算の企業が融資を成功させるコツ・注意点

- 赤字決算のメリット・デメリット

「赤字だけど何とかして資金調達したい」「自社でも申し込める融資制度を知りたい」とお考えの方は、ぜひ本記事を参考にしてください。

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※赤字決算から融資を受けられる状態になるまで、並走支援します!

【結論】赤字決算でも融資は受けられる。しかし、審査では確実に不利になる

赤字決算の企業でも融資を受けることはできますが、金融機関は「返済能力」を重視するため、黒字企業に比べると審査では確実に不利になるでしょう。金融機関は、事業計画書や決算書、資金繰り表などの書類をもとに、「安定的に利益を出せるか」「無理なく返済を継続できるか」といったポイントを評価します。

赤字決算は、支出が収入を上回っている状態を指すため、融資審査において「利益を確保できる見込みがない」「返済能力が低い」とみなされがちです。連続赤字で資金繰りが逼迫している場合は特に「返済リスクが高い」と判断されやすく、融資を申込んでも断られたり、希望額から大幅に減額されたりするでしょう。

しかし、赤字が一時的なものであり、経営改善に向けた取り組みや今後の成長性を明確に示せば、赤字決算でも融資を受けやすくなります。

資金繰りの悪化を防ぎ、迅速に経営改善を行うためにも、本記事で紹介する融資制度や資金調達方法、成功のコツを確実に押さえましょう。

赤字の「質」が重要!赤字決算でも融資を受けられる「4つのケース」

赤字決算でも融資を受けられるケースは、以下の4つです。

- ケース1. 創業赤字

- ケース2. ポジティブな赤字(投資性・戦略的赤字)

- ケース3. 一時的な損失による赤字(一過性の赤字)

- ケース4. 黒字化の見込みがある赤字

赤字が一時的なもので、将来的に収益の改善が見込める場合は、資金繰りが厳しい企業でも融資を受けられる可能性があります。

ケース1. 創業赤字

「創業赤字」は、会社の立ち上げ時に発生する設備投資や人件費、広告宣伝費などの出費がかさみ、一時的に赤字になっている状態です。創業期は、事業が軌道に乗るまで時間がかかりやすいため、赤字決算でも金融機関からそれほど問題視されないケースが多く見られます。

「創業赤字」の企業が融資を受ける際は、以下のポイントを明確に示すことで、審査を有利に進められるでしょう。

- 月次の売上が伸びていること

- 3年以内の黒字化が見込まれること

- 設立当初に立てた計画の7割程度の実績があること など

当初の計画よりも実績が下回っている場合は、早急に戦略を練り直し、具体的な経営改善策を立てて実行に移すことが大切です。

ケース2. ポジティブな赤字(投資性・戦略的赤字)

「ポジティブな赤字」は、研究開発費や店舗拡大など、将来の収益拡大につながる先行投資によって生じた赤字です。

具体的には、以下のような事例が挙げられます。

「ポジティブな赤字」の事例

- 工場の業務効率化を図るために新型機械を導入した

- DX推進のため、次世代ERP(統合基幹業務システム)へ刷新した

- 次世代の主力製品のため、基礎技術への長期的な研究投資をした

- 都心一等地への旗艦店(フラッグシップショップ)の出店をした

- 新ブランドの認知度を高めるため、大規模な広告宣伝を実施した など

新規事業や研究開発によって赤字決算となった場合は、計画的な投資であることに加え、短期間で投資資金を回収できる見込みがある点を示すのがポイントです。「戦略的な赤字」であり、数値などのデータを使いながら「短期間で回復できる」ことを説明できれば、金融機関も理解を示してくれるでしょう。

さらに説得力を高めるためには、精度の高い「事業計画書」と「資金繰り表」をセットで提出することも重要です。

ケース3. 一時的な損失による赤字(一過性の赤字)

一時的な損失で赤字になっている場合、その原因を明確に説明できれば、金融機関から融資を受けられる可能性が高まります。赤字の原因が「経営の失敗」などの構造的な問題でなければ、「返済能力は十分にある」と判断されるためです。

翌期以降に黒字回復が見込める場合は、赤字決算であっても金融機関からは問題視されにくいでしょう。

たとえば、以下のようなケースは企業に大きな損失が出ても、「一時的な赤字」として金融機関に理解してもらいやすいです。

金融機関に理解してもらいやすい赤字の状況

- 不採算事業や店舗を撤退させるために費用がかかった

- 会社の立上げに伴い初期費用がかさんだ

- 役員の退職金が膨らんだ

- 災害やコロナなどの災害があった

- 含み損のある土地や株式を売却した

- 不良在庫を処分したことで「処分損」が発生した

- 新規事業や研究開発で経費の支払いが先行した

- 減価償却によって会計上の利益が低くなった

減価償却費は「現金支出を伴わない費用」であるため、融資審査では、実質的なキャッシュフローがプラスで推移していることを説明しましょう。本業の営業利益がプラスであれば、赤字決算が一時的なものであり、翌年度以降も続くものではないと論理的に証明できるはずです。

これらの状況を決算書に整理するのは大変ですが、金融機関の担当者は膨大な数の顧客を抱えていることを踏まえ、丁寧な説明を心がけましょう。

ケース4. 黒字化の見込みがある赤字

黒字化の見込みがある赤字についても、「経営改善計画書」を作成し、収益拡大の見通しを具体的に説明することで、融資を受けやすくなります。赤字になってから計画書を作成するのではなく、日頃から改善計画をもとに事業を行っている実績があれば、さらに高い評価を得られるでしょう。

金融機関は、単に「赤字かどうか」だけでなく、将来的な収益改善の見込みや経営計画の実現性を総合的に精査した上で審査を行います。そのため、赤字の原因が「新規事業の立ち上げ」「設備更新」など、企業の成長につながる支出であれば、将来的に黒字化が期待できると判断されやすいのです。

融資を受けるまでに時間がある場合は、経営改善計画書を日頃から金融機関の担当者と共有しておくことで、「計画性の高い経営者」と印象付けられるでしょう。赤字になって初めて計画書を作成する企業も、過去の取り組みや、それによって得られた成果を数値で示すと、審査を有利に進められます。

黒字化の見込みがあることはもちろん、経営改善に向けて計画的に行動している姿勢もアピールすれば、赤字決算でも融資を前向きに検討してもらえるはずです。

赤字決算で融資の難易度が高い「5つのケース」

以下5つのケースに該当する赤字決算の企業は、融資の難易度が高い可能性があります。

- ケース1. 3期以上連続している慢性的な赤字

- ケース2. 利益の私的流用による赤字

- ケース3. 債務超過が伴う赤字

- ケース4. 経営改善計画がない赤字

- ケース5. 返済余力がない状態の赤字

融資審査でマイナス評価を避けるためにも、上記に当てはまる部分がないかチェックしてみてください。

ケース1. 3期以上連続している慢性的な赤字

3期以上連続で赤字を計上している場合、金融機関からの信用が大きく低下するため、融資を受けるのは極めて難しくなります。連続赤字は「本業で利益を出せていない」「経営改善策が機能していない」という状況を示すため、金融機関は「今後も黒字転換は難しい」と判断するのです。

通常、民間金融機関では2期連続で赤字決算となった場合、融資を認めないケースが多く見られます。公的機関である「日本政策金融公庫」も、赤字の内容によって2期連続までは対応してもらえる可能性がありますが、3期以上続くと融資はほぼ絶望的でしょう。

既に融資を受けている場合でも、赤字決算が続いている状況を金融機関に報告すると、融資を中止されたり、一括返済を求められたりする可能性があります。

金融機関は、一般消費者から預かった預金をもとに融資を行う事業です。非常に保守的な考え方をするため、赤字が3期以上続く場合、融資はほぼ見込めません。

なお、「日本政策金融公庫の融資の攻略法」について詳しく知りたい方は、以下の記事を併せてご覧ください。

ケース2. 利益の私的流用による赤字

赤字決算の中でも、経営者による利益の私的流用が原因で発生した赤字は、金融機関からの評価が大きく下がりやすい点に注意が必要です。創業や設備投資による一時的な赤字とは異なり、私的流用は経営姿勢そのものに問題があると判断されるため、金融機関は融資に対して消極的になります。

前提として、会社の利益は経営者であっても個人的な目的で使用できません。

私的流用が発覚した場合は、「業務上横領罪」などの刑事責任を問われる可能性もあります。経営者による利益の私的流用は、融資に悪影響を及ぼすだけでなく、資金繰りの悪化や信用力の低下、取引停止など、さまざまなデメリットをもたらすでしょう。

そのため、社内で私的流用が判明した際は、会計処理の適正化や専門家のサポートによる財務体質の改善を行い、健全な資金管理体制を構築することが大切です。

ケース3. 債務超過が伴う赤字

金融機関は、赤字決算よりも、負債が資産を上回る「債務超過」を特に嫌う傾向があるため、債務超過を伴う赤字企業への融資はほぼ不可能と考えて良いでしょう。

債務超過は、企業が保有する資産を全て売却しても負債を返済しきれない状態を指します。資金を回収できる保証がないため、金融機関からは「非常にリスクが高い」と判断されがちです。

1〜2年で債務超過を解消できる場合は、具体的な数値計画を提示することで融資の可能性が高まりますが、改善の見通しが立たない場合は諦めざるを得ないでしょう。債務超過を伴う赤字決算の企業は、「返済能力」「財務健全性」「経営改善の実現性」のいずれも低い傾向にあるため、融資審査は極めて慎重に行われます。

少しでも融資の可能性を高めるには、赤字や債務超過の原因を徹底的に分析し、自己資本を増やして「資産が負債を上回る状態」を継続的に維持することが重要です。

ケース4. 経営改善計画がない赤字

経営改善計画を策定せずに赤字が続いている企業は、金融機関から「経営の立て直しが期待できない企業」と判断されやすいため、融資も難しくなります。赤字の決算書を提出するだけだと、金融機関は「このまま赤字が長期化して返済原資を確保できなくなるのではないか」という疑念を払拭しきれません。

一方、赤字であっても原因を分析し、実行可能な改善策を提示すれば、「借りた資金をどのように返済するのか」を明確にでき、金融機関からの評価を高められます。

経営改善計画を立てないまま赤字を放置すると、融資審査に通らなくなるだけでなく、資金繰りが急速に悪化し、手元資金が枯渇して倒産に至るかもしれません。そのため、融資を申し込む際は、「現状分析」「課題」「解決策」「行動スケジュール」などを整理した経営改善計画書を必ず作成しておきましょう。

なお、「赤字決算での経営改善計画書の作り方やテンプレート」について詳しく知りたい方は、以下の記事を併せてご覧ください。

ケース5. 返済余力がない状態の赤字

返済に充てられる現金をほとんど保有していない企業は、「自転車操業」状態にあるため、リスクを嫌う金融機関は融資を実行できません。

「自転車操業」は、借入金を返済するために別の金融機関から新たに融資を受けるという、資金繰りの悪循環に陥っている状態を指します。

最初は上手く回っていても、借入を重ねるうちに返済額が膨らみ、信用が低下して追加融資が難しくなるため、倒産リスクも高まるのです。

赤字決算の企業は、安定したキャッシュフローを確保するのが難しいため、他の借入によって返済資金を賄っているケースが多く見られます。しかし、自己資金が不足し、借入金への依存度が高くなると、金融機関から「貸し倒れリスクが高い」と判断され、融資を受けにくくなるでしょう。

返済余力がなくなる原因はさまざまですが、まずは「コスト削減」や「利益率の高いサービス提供」などを行い、より多くの現金を手元に残すことが大切です。

赤字決算でも利用できる融資制度4選

赤字決算の企業は、以下4つの融資制度を活用して資金を確保しましょう。

- 制度1. 経営環境変化対応資金(セーフティネット貸付)|日本政策金融公庫

- 制度2. 挑戦支援資本強化特別貸付(資本性ローン)|日本政策金融公庫

- 制度3. 不動産担保融資|民間金融機関

- 制度4. 流動資産担保融資(ABL)|民間金融機関

低金利で利用できる制度が多いため、返済負担を最小限に抑えながら資金繰りの安定化を図れます。

制度1. 経営環境変化対応資金(セーフティネット貸付)|日本政策金融公庫

日本政策金融公庫は、民間金融機関の取り組みを補完しつつ、中小企業や小規模事業者の資金調達を積極的に支援する政策金融機関です。民間金融機関から融資を受けにくい事業者を支援する目的で設立された金融機関であるため、赤字決算の企業でも、無理のない条件で資金を調達できる可能性があります。

特に赤字決算の企業におすすめの制度は、経済環境の変化により一時的に売上が減少している事業者を対象とした「経営環境変化対応資金(セーフティネット貸付)」です。

「経営環境変化対応資金」の詳細情報を、以下にまとめました。

▼日本政策金融公庫「経営環境変化対応資金(セーフティネット貸付)」の詳細情報

| 利用対象者 | 社会的、経済的環境の変化など外的要因により、一時的に売上の減少等業況悪化を来しているが、中長期的にはその業況が回復し発展することが見込まれる方で、次のいずれかに該当する方 ・最近の決算期における売上高が前期または前々期に比し5%以上減少している方 ・最近3ヵ月の売上高が前年同期または前々年同期に比し5%以上減少しており、かつ、今後も売上減少が見込まれる方 ・最近の決算期における純利益額または売上高経常利益率が前期または前々期に比し悪化している方 など |

| 資金使途 | 社会的な要因などにより企業維持上緊急に必要な設備資金及び経営基盤の強化を図るために必要な長期運転資金 |

| 融資限度額 | 7億2,000万円 |

| 金利 | 2.0〜2.6%(長期運転資金に限り、上限2.5%) ※2025年11月22日時点の金利 |

| 返済期間 | ・設備資金:15年以内(うち据置期間3年以内) ・運転資金:8年以内(うち据置期間3年以内) |

「経営環境変化対応資金」の融資限度額は7億2,000万円と高く設定されており、事業継続のために必要な資金をまとめて確保できるのが大きなメリットです。設備資金と長期運転資金のいずれにも対応しているため、コスト増加に対応する仕入れ費や、業務効率化に向けた設備投資など、経営状況に合わせて柔軟に活用できます。

金利は2.0〜2.6%(長期運転資金は上限2.5%)と、民間金融機関に比べて低めです。そのため、赤字決算でも、毎月のコスト負担を抑えながら安定的な返済計画を立てられます。

ただし、「経営環境変化対応資金」には、上記の他にも複数の利用条件が設けられているため、申請前に公式サイトで最新情報を確認しておきましょう。

なお、「日本政策金融公庫の融資を攻略するコツ」について詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

制度2. 挑戦支援資本強化特別貸付(資本性ローン)|日本政策金融公庫

日本政策金融公庫の「挑戦支援資本強化特別貸付(資本性ローン)」も、赤字決算などで経営改善に取り組む事業者におすすめの融資制度です。「資本性ローン」では、通常の融資とは異なり、一定の条件を満たすことで借入金が「自己資本」とみなされるため、資金調達と同時に財務体質を強化できます。

「挑戦支援資本強化特別貸付」の詳細情報は、以下のとおりです。

▼日本政策金融公庫「挑戦支援資本強化特別貸付(資本性ローン)」の詳細情報

| 利用対象者 | 新規事業、経営改善、企業再建などに取り組む方であって、地域経済の活性化のために一定の雇用効果が認められる事業、地域社会にとって不可欠な事業、技術力の高い事業などに取り組む方 |

| 融資限度額 | 15億円 |

| 金利 | 0.5〜3.95%(貸付後1年ごとに、直近決算の業績に応じて適用) ※2025年11月22日時点の金利 |

| 返済期間 | 5年1ヶ月または6年から20年までの各年(期限一括償還) |

「挑戦支援資本強化特別貸付」の大きなメリットは、原則「無担保・無保証人」で、最大15億円という多額の資金を調達できることです。担保にできる資産や保証人を確保するのが難しい企業でも、心理的負担を軽減しつつ、経営の安定化につなげられます。

金利は、貸付後1年ごとに直近の決算内容をもとに見直され、業績に応じた利率が適用される仕組みです。業績が悪化している場合は、金利が0.50%まで引き下げられるため、経営が厳しい状況でも資金繰りを改善しやすくなります。

返済方法は、元金を最終回にまとめて返済する「期限一括返済」が採用されており、それまでは利息のみの支払いで済むのも嬉しいポイントです。

ただし、融資を受けた後は四半期ごとに経営状況を報告する必要があり、書類作成に手間がかかってしまう点に注意しましょう。

制度3. 不動産担保融資|民間金融機関

「不動産担保融資」は、企業が保有する土地や建物などの「不動産」を担保として提供し、民間金融機関から資金を調達する融資制度です。不動産を担保に入れることで、金融機関の貸し倒れリスクが大幅に軽減されるため、赤字決算の企業でも低金利かつ長期の融資を受けやすくなります。

「不動産担保融資」の詳細情報は、以下のとおりです。

▼「不動産担保融資」の詳細情報

| 借入可能額 | 不動産の評価額に掛け目(評価額の50〜80%程度)を乗じた金額 |

| 金利 | 1.0〜5.0%程度 |

| 審査期間 | 2週間〜2ヶ月程度 |

| 返済期間 | 最長30〜35年程度 |

「不動産担保融資」の借入額は、担保に差し入れる不動産の評価額に応じて決まるため、資産価値が高ければ1億円以上の資金を確保できる可能性があります。資金使途の自由度が高く、設備資金や運転資金はもちろん、「税金・社会保険料の支払い」「既存借入金の返済」に資金を活用できるのもメリットです。

一方、不動産を担保にすることで、返済が滞ったときに資産を差し押さえられたり、強制的に売却されたりするリスクが発生する点には注意しなければなりません。また、他の融資制度に比べて審査期間が長引く傾向にあるため、申込みの際は一定期間がかかることを考慮し、スケジュールに余裕を持って準備を進めましょう。

なお、融資のプロである筆者が厳選した「おすすめの不動産担保ローン」を詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

制度4. 流動資産担保融資(ABL)|民間金融機関

「流動資産担保融資(ABL)」は、不動産以外の「売掛債権」「在庫」など、流動性の高い(現金化しやすい)資産を担保に入れて民間金融機関から融資を受ける制度です。

「担保にできる不動産がない」「既に他の融資で不動産を担保に入れている」などの場合でも、ABLを活用すれば、比較的低い金利で資金を調達できる可能性があります。

「流動資産担保融資」の詳細情報は、以下のとおりです。

▼「流動資産担保融資」の詳細情報

| 借入可能額 | 売掛金の50〜70%(筆者の経験上、最低でも1億円以上で金融機関が審査してくれる) |

| 金利 | 2.0〜10.0%程度 |

| 審査期間 | 2週間〜1ヶ月程度 |

| 返済期間 | 3ヶ月〜5年程度 |

ABLの審査では、「企業の財務状況」よりも「流動資産の価値」が重視されるため、赤字決算や債務超過に陥っている企業でも融資を受けやすい点が大きなメリットです。価値の高い流動資産を保有していれば、まとまった資金を確保でき、資金繰り改善や経営の安定化につなげられます。

ただし、筆者の経験上、金融機関に取り扱いを検討してもらうには、最低でも1億4,000万円〜2億円程度の資産を用意し、1億円以上の融資を希望しなければなりません。

また、融資を受けた後は、金融機関に対して「売掛金の残高」や「在庫数量の推移」など、流動資産の管理状況を定期的に報告する必要があります。報告書の作成に手間はかかってしまうものの、金融機関と密にコミュニケーションを取ることで関係強化につながるため、丁寧な対応を心がけましょう。

なお、「流動資産担保融資の活用事例や資金調達方法」を詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

赤字決算でも利用できる「融資以外」の資金調達方法6選

赤字決算でも利用できる「融資以外」の資金調達方法は、以下の6つです。

- 方法1. ビジネスローン

- 方法2. ファクタリング

- 方法3. 資産の売却

- 方法4. セール&リースバック

- 方法5. クラウドファンディング

- 方法6. 請求書カード払い

「債務超過を伴う赤字」などで、金融機関から融資を受けるのが難しい場合は、上記の方法で資金繰りを改善しましょう。

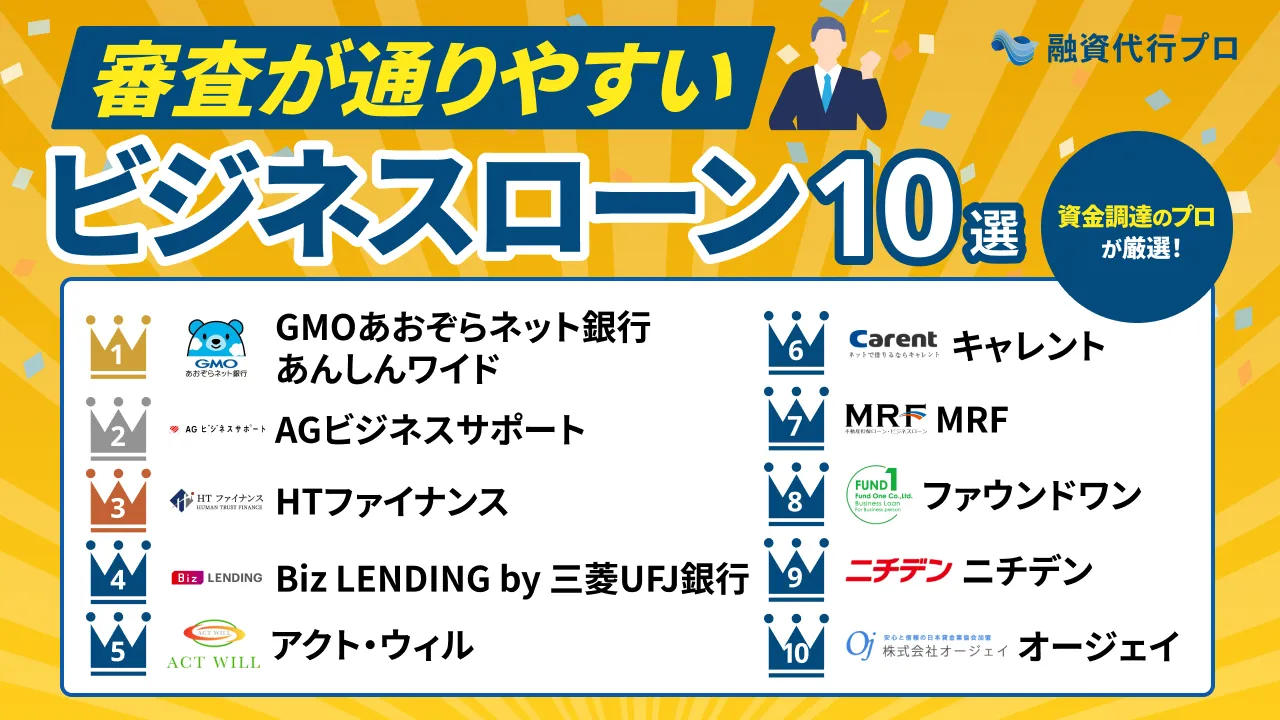

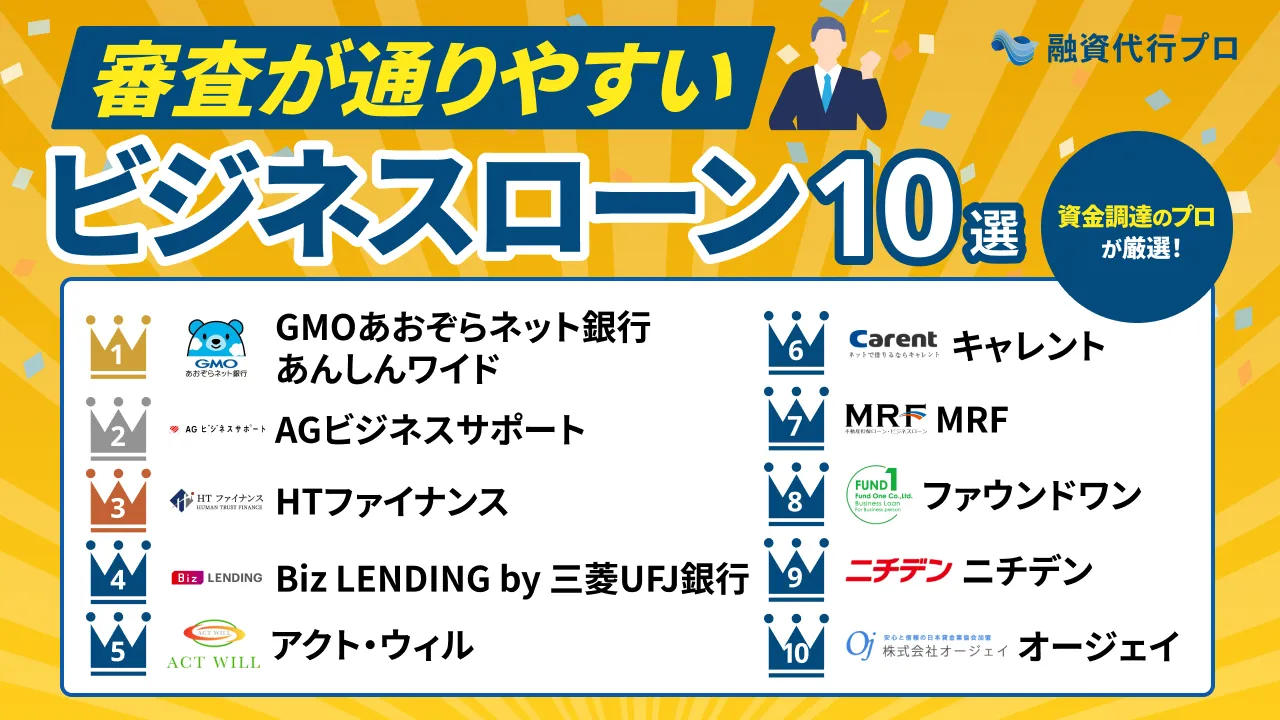

方法1. ビジネスローン

「ビジネスローン」は、運転資金や設備資金などの事業に使うお金を「銀行」「消費者金融」「信販会社」などの金融機関から借り入れる資金調達方法です。公的機関や銀行の融資制度に比べて、審査が柔軟かつスピーディに行われるため、赤字決算で信用力が乏しい企業でも、短期間でまとまった資金を確保できます。

「ビジネスローン」の詳細情報は、以下のとおりです。

▼「ビジネスローン」の詳細情報

| 借入可能額 | 50万円〜1,000万円 |

| 金利 | 8.00〜18.00%程度 |

| 審査期間 | 即日〜1週間 |

| 返済期間 | 1〜5年程度 |

「ビジネスローン」は、オンラインでの申込みや最短即日審査に対応しているケースが多く、ほとんどの場合は決算書や事業計画書などの提出も必要ありません。手続きが簡単で振込もスムーズに行われるため、「数日後に支払いがある」「仕入れ資金をすぐに確保したい」などの資金繰りが厳しい状況でも、柔軟に対応できるでしょう。

また、担保や保証人は原則不要であることから、返済が難しくなった場合に資産を失ったり、周囲に迷惑をかけたりするリスクがないのも安心できるポイントです。

ただし、「ビジネスローン」の金利は8.0〜18.0%と比較的高く設定されているため、利用の際は、毎月の返済コストを考慮した上で借入額を決めましょう。

なお、筆者が厳選した「審査が通りやすいビジネスローン」「即日の融資が期待できるビジネスローン」について詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

方法2. ファクタリング

「ファクタリング」は、企業が持っている売掛金(売掛債権)をファクタリング会社に売却し、本来の支払期日よりも前に現金化する資金調達方法です。

主に企業間取引を行う事業者は、売上が発生しても実際の入金までに1〜2ヶ月かかるケースが多く、その間に発生する経費の支払いで資金繰りが悪化する傾向にあります。そこで「ファクタリング」を活用し、売掛金の入金前に手元資金を確保すれば、資金繰りに余裕が生まれて各種支払いに対応でき、経営の安定化につなげられるでしょう。

「ファクタリング」の詳細情報を、下記にまとめました。

▼「ファクタリング」の詳細情報

| 買取可能額 | 「無制限」が多い |

| 金利 | 2社間:10.00〜30.00%程度 3社間:1.00〜10.00%程度 |

| 審査期間 | 最短2時間〜1週間 |

| 返済期間 | 売掛金の支払いサイトまで |

「ファクタリング」は、企業の財務状況ではなく「売掛先の信用力」が審査対象となるため、赤字決算の企業でもスムーズに資金を調達できるのが大きなメリットです。審査スピードも最短2時間と非常に早く、手元に現金がなくても売掛金があれば、「仕入れ費」「人件費」「社会保険料」などの支払いにも迅速に対応できます。

ただし、実際の入金額は売掛金から手数料が差し引いた金額となっており、この手数料は他の資金調達方法と比べて高めに設定されている点に注意が必要です。調達できる金額も「売掛金の範囲内まで」と制限があるため、売掛金が少なく、まとまった資金を確保したい場合は、他の方法も併せて検討してみましょう。

なお、「即日入金のおすすめファクタリング14社」について詳しく知りたい方は、以下記事を必ずチェックしてください。

方法3. 資産の売却

「資産の売却」は、会社が所有する「不動産」「機械設備」「株式」などを売却して資金を調達する方法です。資産を売却すると、手元資金が増えて資金繰りを改善できるだけでなく、「維持管理コストの削減」「自己資本比率の上昇」などのメリットも得られます。

たとえば、配送業などで保有している「車両」を売却すると、以下のような維持管理コストを大幅に削減できるでしょう。

- 車両整備費

- 保険料

- 税金(自動車税、重量税など)

- 駐車場代

- 運転者の人件費 など

資産の売却によって「自己資本比率(総資本に占める自己資本の割合)」が高くなれば、財務状況が健全な企業として融資を受けやすくなります。

ただし、使用中の資産を売却すると、事業の継続が難しくなったり、代替品を確保するために追加コストがかかったりする可能性がある点に注意が必要です。資産を売却する際は、事業への影響が少ないものから検討し、「レンタル費」や「購入費」などの追加コストも事前に把握しておきましょう。

なお、「売却可能な資産や資金調達の手順」について詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

方法4. セール&リースバック

「セール&リースバック」は、不動産や機械設備などの売却と同時にリース契約を締結し、まとまった資金を調達しながら資産を継続利用する手法です。

通常、資産を売却すると手元からなくなりますが、「セール&リースバック」では、リース料を毎月支払うことで事業を止めずに資産を使い続けられます。そのため、「資産を売却したいが手放すのは難しい」「資産の保有リスクを分散させながら資金を調達したい」などの課題を抱えている企業におすすめです。

原則として資金使途に制限がなく、調達した資金は「設備投資」や「新規事業の立ち上げ」など、さまざまな用途に活用できます。売却した資産は貸借対照表上から除外され、その分「自己資本」が増えることで、財務体質の強化につなげられる点も嬉しいポイントです。

リース料は比較的高いものの、金融機関からの融資を受けにくく、資産の売却で事業継続が難しくなる企業にとっては、メリットが大きい資金調達方法だといえます。

なお、「セール&リースバックの仕組みやおすすめの経営者」について詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

方法5. クラウドファンディング

「クランドファンディング」は、インターネットを介してプロジェクトを立ち上げ、不特定多数の人々(出資者)から少額ずつ資金を調達する方法です。

企業の財務状況よりもプロジェクトの内容が重視されるため、赤字決算でも事業やサービスの魅力を伝えることで、十分な資金を集められるでしょう。

「クラウドファンディング」は、資金調達の仕組みや出資者に対するお礼(リターン)の種類によって、以下の5種類に大きく分けられます。

「クラウドファンディング」の種類

- 購入型クラウドファンディング

- 寄付型クラウドファンディング

- 融資型クラウドファンディング

- 株式投資型クラウドファンディング

- ファンド型クラウドファンディング

中でも、「購入型」「寄付型」のクラウドファンディングは、融資と違って返済義務が発生しないため、負債を増やさずに資金繰りの改善を図れる点がおすすめです。「購入型」の場合、リターンとして商品やサービスを提供する必要はありますが、出資者がそのまま顧客になれば、SNSの発信などで認知度を高められるでしょう。

ただし、プロジェクト内容が曖昧だったり、魅力的なリターンを用意できなかったりすると、支援者の共感を得られず、資金が集まりにくくなるため注意が必要です。

「購入型クラウドファンディング」を活用する際は特に、プロジェクトの目的を明確にした上で、出資者が支援したくなるようなリターンの設定を心がけましょう。

なお、「クラウドファンディングを成功させるコツ」について詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

方法6. 請求書カード払い

「請求書カード払い」は、取引先から受け取った請求書の支払い方法を「銀行振込」から「クレジットカード決済」に切り替え、支払いを先延ばしにするサービスです。サービス会社が一時的に取引先への振込を代行することで、資金繰りが厳しい赤字決算の企業でも、カードの引き落とし日(最大60日後)まで手元資金を残せます。

「請求書カード払い」の詳細情報は、以下のとおりです。

▼「請求書カード払い」の詳細情報

| 手数料 | 2.5〜4.0% |

| 事前審査 | 「なし」の会社が多い |

| 振込スピード | 最短即日〜3営業日 |

| 先延ばし期間 | 最大60日 |

「請求書カード払い」は、融資のように資金を借り入れる仕組みではないため、審査なしで利用できるケースが多く、最短即日の振込にも対応してもらえます。手数料は2.5〜4.0%と、類似サービスのファクタリングに比べて非常に低く設定されており、コスト負担を抑えながら資金繰りを改善できる点もメリットです。

一方、利用限度額や支払いの先延ばし期間には限度があり、多額の資金を長期的に調達する手段としては適していない点がデメリットとして挙げられます。

赤字が続いており、慢性的な資金不足に悩んでいる場合は、「請求書カード払い」だけでなく、「融資の活用」「資産の売却」なども併せて検討してみましょう。

なお、筆者おすすめの「即日請求書カード払い11社」を詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

赤字決算の企業が融資を受ける流れ

ここでは、日本政策金融公庫を例に、赤字決算の企業が融資を受ける流れを紹介します。

事前相談

融資を申し込む前に、まずは日本政策金融公庫の窓口で事前相談を行いましょう。「会社案内」「決算書」「事業計画書」などを持参すれば、担当者から融資について具体的なアドバイスをもらえます。

融資の申込み

融資の申込み方法は、「支店窓口」「郵送」「オンライン」から選択可能です。日本政策金融公庫では、主に以下の書類を提出する必要があります。

- 「会社案内」「製品カタログ」などの参考資料

- 法人の登記事項証明書

- 最新3期分の決算書や税務申告書

- 納税証明書

- 最近の試算表(決算月から時間が経っている場合)

- 設備投資の概要がわかる資料(見積書など)

- 担保の内容がわかる資料(登記事項証明書など)

その他、補足資料の提出を求められる場合があるため、担当者の指示に従って準備しましょう。

審査

日本政策金融公庫の融資審査では、「面談」「書類審査」「現地調査」などが行われます。面談では、提出書類をもとに事業計画の内容を詳しく聞かれるため、一貫性のある回答を心がけましょう。

融資の決定・契約

融資審査を通過した場合は、日本政策金融公庫と貸付契約の打ち合わせを行います。「貸付契約」「抵当権設定」などの手続きを終えた数日後、指定の口座に入金される仕組みです。

期限に遅れることなく計画的に返済できるよう、「返済期間」「金利」などの条件は入念に確認しておきましょう。

民間金融機関で融資を受ける場合も、「事前相談→申込み→審査→契約」といった基本的な手続きの流れはほとんど変わりません。返済期間中は、資金不足に陥らないよう日々の入出金を徹底管理し、返済が難しくなりそうな場合は早めに相談するなどして、金融機関との信頼関係を維持しましょう。

赤字決算の企業が融資を成功させる6つのコツ

赤字決算の企業が融資を成功させるコツは、以下の6つです。

- コツ1. 赤字の原因を分析し、解消できることを証明する

- コツ2. 実現可能性の高い「経営改善計画書」を作成する

- コツ3. 説得力のある事業計画書で将来性をアピールする

- コツ4. 資金繰り表を作成して具体的な返済計画を示す

- コツ5. 資金使途を明確にして会社の成長につながることを示す

- コツ6. 財務のプロに依頼して融資を受けられる状態まで並走してもらう

事前準備を丁寧に行うことで、スムーズかつ確実な資金調達を実現できます。

コツ1. 赤字の原因を分析し、解消できることを証明する

赤字決算の企業が融資を成功させるには、赤字の原因を丁寧に分析した上で、将来的に解消できることを証明しましょう。

金融機関は、審査において「赤字」という過去の実績だけでなく、「将来的に黒字化して返済できるか」といった今後の見通しも踏まえて融資の可否を判断します。そのため、赤字の原因が「研究開発」や「減価償却」による一時的なものであり、改善策も実行できることを示せば、「返済が見込める」と評価されやすくなるでしょう。

たとえば、過去何年かの決算書や売上推移表を提示すると、赤字が一時的なものであり、解消可能であることが担当者に伝わりやすくなります。売上増加の見込みがある場合は、「取引先との契約書」「見積書」「顧客リスト」などの資料を提出し、借入後は安定的に返済できることをアピールしましょう。

これらの根拠をもとに「なぜ赤字になったのか」「どのように黒字化を実現するのか」を具体的に説明すれば、信頼性が高まり、審査を有利に進められます。

コツ2. 実現可能性の高い「経営改善計画書」を作成する

赤字決算の企業が融資を受けるためには、現状の分析を踏まえて、実現可能性の高い「経営改善計画書」を作成することも重要です。

「経営改善計画書」は、企業が直面している課題を整理し、将来的な業績向上を目的として、具体的な改善策や数値目標をまとめた書類を指します。

繰り返しになりますが、赤字決算の企業が融資審査を有利に進めるには、赤字が一過性のものであり、着実に解消できることを証明しなければなりません。そのため、経営改善計画書には「現状の分析」と「今後の対策」を明確に記載することが大切です。

現状分析では、何が原因で赤字決算に陥っているのかを分析します。「商品」「部門」「取引先」などに分類し、赤字の原因をピンポイントで把握しましょう。

その後、赤字の原因を解消する「今後の対策」を明記します。具体的な改善策の例は、以下のとおりです。

- 資産の売却

- 新規顧客の開拓

- 役員報酬の削減

- 従業員のリストラ など

「売上増加の見込み」だけでなく、役員報酬の削減や不採算部門の整理など、経営者の覚悟を示す項目を積極的に盛り込みましょう。改善策によって達成が見込まれる数値目標も記載しておくと、さらに説得力が高まります。

赤字決算であるにもかかわらず、経営改善計画書を提出せずに融資を受けるのは危険です。希望的観測ではない、地に足のついた計画を作成した上で融資審査に臨みましょう。

なお、「経営改善計画書のテンプレート」を入手したい方は、以下記事を必ずチェックしてください。

コツ3. 説得力のある事業計画書で将来性をアピールする

説得力のある事業計画書を作成し、企業の将来性を具体的にアピールすることも、赤字決算の企業が金融機関からの信頼性を高める上で欠かせません。

赤字決算の企業に対する融資審査では、「経営改善策の内容」だけでなく、「安定的に返済できるだけの利益を生み出せるか」という返済能力の高さも重視されます。そのため、事業計画書には、根拠のある売上予測や実現性の高い戦略を明確に示し、継続的に利益を確保できる体制が整っていることをアピールしましょう。

具体的に意識すべきポイントは、以下のとおりです。

- 数値の根拠を「過去の売上実績」「契約書」などの資料で裏付ける

- 「市場データ」「業界動向」などの客観的資料も積極的に活用する

- 「誰が」「いつ」「どのように」計画を実行するのか明確にする

- 「税理士」「商工会議所」など専門家の意見書を添付する など

根拠のない売上予測や安易な黒字化計画は、かえって信頼を損なう原因となるため、楽観的な見通しを避け、再現性のある数値で説明することが重要です。

また、想定されるリスクと対応策も併せて記載すれば、金融機関に「現実的な経営判断ができる企業」と評価されやすくなり、融資の成功率を高められます。

なお、「金融機関が事業計画書で重視するポイント」を詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

コツ4. 資金繰り表を作成して具体的な返済計画を示す

赤字決算の企業が融資を成功させるには、資金繰り表を作成して「どのように返済原資(借入金の返済に充てるお金)を確保するのか」を具体的に示しましょう。

「資金繰り表」は、会社の収支を月ごとにまとめた表で、毎月の「収入」「支出」だけでなく、特定の時期に発生する一時的な資金の流れも記載されています。

現在は赤字でも、資金繰り表を通じて「返済原資をどのタイミングで確保できるのか」を示せば、金融機関の不安が解消され、前向きに融資を検討してもらえるでしょう。

資金繰り表を作成する際は、少なくとも1年先までを見通し、過去の実績や受注予定などのデータをもとに、売上や支出の数値を設定するのがポイントです。融資後の預金残高がショートしないこと、返済原資を確保できることも明確に示しましょう。

たとえば、近い将来に新規事業で大幅な売上や利益が見込める場合、その内容を資金繰り表に記載すれば、「返済の見込みがある」と判断されやすくなります。「経営改善計画書」や「事業計画書」の説得力をさらに高めるためにも、赤字決算の企業が融資を受ける際は、積極的に資金繰り表を作成しましょう。

なお、「経営改善計画書の作り方」や「資金繰り表の作成方法」を詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

コツ5. 資金使途を明確にして会社の成長につながることを示す

赤字決算の企業が融資の成功率を高めるには、借入金を何のために活用し、どのように会社の成長につなげていくのかを明確に示すことも不可欠です。

金融機関は「貸したお金が確実に返ってくること」を重視するため、資金使途が曖昧で将来的な収益拡大の見通しが立たない場合は、融資をためらう可能性があります。融資審査では資金使途を具体的な数値で示し、売上増加やコスト削減につながる「計画的な支出」であることを示さなければなりません。

金融機関に資金使途を伝える際は、以下のポイントを意識しましょう。

- 「金額」「対象経費」「目的」「期待される効果」を明記する

- 投資によってどれくらいの効果が見込まれるのかを数値で示す

- より高い効果が期待される支出から記載し、計画性をアピールする

- 借入金に依存しすぎず、自己資金で賄う姿勢も見せる など

「○○の新型設備に500万円を投資することで、年間コストを150万円削減できる」のように、期待される効果を数値で示すと、金融機関に納得してもらいやすくなります。

資金使途についても「設備投資」「人材採用」などの抽象的な表現ではなく、「○○の設備導入費」「営業担当2名の採用および研修費」と詳しく記載することが重要です。

コツ6. 財務のプロに依頼して融資を受けられる状態まで並走してもらう

赤字決算でも融資による資金調達は可能ですが、黒字企業と比べると、審査を通過しにくいことは間違いありません。そこで、赤字決算の企業が資金調達を成功させるには、専門的な知識と経験を持つプロに並走してもらうことが重要です。

赤字決算の場合、金融機関は「返済能力」や「経営改善の見込み」を慎重に判断するため、通常よりも審査が厳しく行われる傾向にあります。このとき、事業計画書や経営改善計画書などの提出書類に少しでも説得力が欠けていると、「返済リスクが高い」と判断され、融資を受けにくくなるでしょう。

しかし、金融機関に詳しい財務のプロに並走してもらえば、ポイントを押さえた資料づくりや、赤字の原因を前向きに伝えるための戦略的なアドバイスを受けられます。

金融機関の融資に詳しいプロのサポートを受けることで、効率的に審査を攻略でき、赤字決算の企業でも十分な資金を調達できるでしょう。

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※赤字決算から融資を受けられる状態になるまで、並走支援します!

赤字決算で融資を受けるときの「3つの注意点」

赤字決算の企業が融資を受けるときは、以下3つの注意点に気をつける必要があります。

- 注意点1. 調達した資金を「赤字の補填」に充てない

- 注意点2. 税金や社会保険料の支払いを滞納しない

- 注意点3. 会社の業績が悪くても嘘をつかない

融資審査で評価を下げないよう、一つずつ丁寧にチェックしてください。

注意点1. 調達した資金を「赤字の補填」に充てない

赤字決算の企業が融資を受ける際は、調達した資金を「赤字の補填」に充てないように注意すべきです。

融資の目的は、借入金を活用して企業の収益力を高め、安定的に返済できる体制を整えることにあります。そのため、借入金は「設備導入費」「人件費」など資金使途を明確にした上で、事業を成長させるために有効活用しなければなりません。

中には、調達した資金で赤字を補填しようとする企業もありますが、それでは売上増加につながらず、返済原資を生み出せなくなってしまいます。赤字を埋めるために借入を繰り返すと、資金繰りが慢性的に悪化して自転車操業に陥り、最終的に融資を受けられなくなるでしょう。

現在、赤字決算で既存借入金の返済が難しい場合は、新たに融資を申込むのではなく、まずは金融機関に返済計画の見直しを依頼することが大切です。

注意点2. 税金や社会保険料の支払いを滞納しない

税金や社会保険料の支払いが滞っていると融資を受けにくくなるため、赤字決算で資金繰りが厳しい状況でも、支払期日は必ず守りましょう。

赤字決算の企業が融資を申し込む場合、金融機関が慎重に確認するポイントは「税金や社会保険料の支払いを適正に行っているかどうか」です。一時的な赤字であっても、税金や社会保険料の滞納があると「法律上の義務を果たしていない」とみなされ、金融機関からの評価が大きく下がってしまいます。

長期間にわたって支払いが滞っていると、金融機関は企業の資金管理能力や経営姿勢に疑念を抱き、審査をより厳格に行う可能性があります。

そのため、赤字決算の企業が融資を申し込む際は、事前に税金や社会保険料の未納がないかを確認し、早めに支払いを済ませておくことが重要です。

注意点3. 会社の業績が悪くても嘘をつかない

赤字決算の企業が融資を申込むとき、審査を有利に進めようとして虚偽の説明をする経営者もいますが、業績が悪くても決して嘘をついてはいけません。嘘をついて業績をよく見せようとしても金融機関にバレる可能性が高く、虚偽の申告が発覚すれば、融資はほぼ不可能となります。

また、経営状況の良い点だけを伝えるのも避けるべきです。金融機関から「情報を隠す体質がある」と判断され、かえって審査で不利になるかもしれません。

融資を受ける際は、業績が悪くても正確な情報を開示し、現実的な改善策を示す方が、「信用できる経営者」として前向きに評価される可能性があります。

金融機関は「数字のプロ」であり、決算書等をもとに企業の資金状況を正確に分析できるため、一時的に数字を取り繕っても嘘を通すことはできません。赤字の原因を隠さず、正直さと誠実さを持って今後の改善策を論理的に説明することが、結果的に赤字決算の企業が融資を成功させる近道となるのです。

赤字決算の「3つのメリット」

赤字決算はマイナスの印象を持たれがちですが、実は以下3つのメリットがあります。

- メリット1. 法人税を支払う必要がなくなる

- メリット2. 「繰越欠損金控除」を活用できる

- メリット3. 前年度に支払った法人税の還付金を受け取れる

上記のメリットを最大限に活用し、資金繰りの改善につなげましょう。

メリット1. 法人税を支払う必要がなくなる

赤字決算の大きなメリットは、企業の利益に対して課される「法人税」を支払う必要がなくなることです。

法人税額は、企業が1年間の事業活動で得た収入から「経費」や「所得控除」を差し引いた金額(課税所得)に、所定の税率を乗じて算出されます。

法人税額=課税所得金額×税率

利益が発生していない赤字決算の場合、課税所得がマイナスとなるため法人税の支払いもなくなり、納税による資金流出を抑えられます。

赤字決算の企業は十分な利益を確保できず、資金繰りも厳しくなりがちですが、法人税の支払いが免除されることで資金を手元に残しやすくなるでしょう。

参考:法人税の税率|国税庁

メリット2. 「繰越欠損金控除」を活用できる

赤字決算の企業は「繰越欠損金控除」を活用できる点も、大きなメリットとして挙げられます。

「繰越欠損金控除」は、過去の事業年度で発生した赤字を翌年以降に繰り越し、将来の黒字と相殺することで、法人税の負担を軽減できる制度です。

業績が回復して黒字化した場合も、過去の赤字分を課税所得から控除できるため、安定した売上を維持しながら、さらなる資金繰りの安定化につなげられます。

赤字の繰り越しは最長10年まで認められており、多額の損失が出た場合、長期にわたって「黒字との相殺」や「税負担の軽減」を図れる点もメリットです。

ただし、「繰越欠損金控除」を利用するには、赤字が発生した事業年度および翌年以降も「青色申告書」で確定申告を行わなければならない点に注意しましょう。

参考:青色申告書を提出した事業年度の欠損金の繰越控除|国税庁

メリット3. 前年度に支払った法人税の還付金を受け取れる

中小企業が赤字決算になった場合、前年度に支払った法人税の一部を「還付金」として受け取れる可能性があります。

「欠損金の繰戻し還付」と呼ばれる制度で、前年度が黒字だった場合に当期の赤字をさかのぼって相殺し、支払い済みの税金を取り戻せる点がメリットです。融資とは異なり、「還付」は企業が保有していた資金が戻される仕組みのため、返済の必要がなく、追加の借入も行わずに手元資金を確保できます。

ただし、「欠損金の繰戻し還付」は中小企業向けの制度であり、利用するためには主に以下の要件を満たさなければなりません。

「欠損金の繰戻し還付」の利用条件

- 資本金もしくは出資金が1億円以下であること

- 資本もしくは出資を有しないこと

- 青色申告書で確定申告を行っていること など

法的に会社を消滅させる「解散」や、自然災害が発生した事業年度に赤字が出た場合は、中小企業以外の法人でも還付金の受け取りが可能です。

赤字決算は企業の倒産リスクを高める要因の一つですが、単なる損失として終わらせず戦略的に活用することで、経営を立て直す第一歩につなげられます。

赤字決算の「3つのデメリット」

赤字決算の主なデメリットは、以下の3つです。

- 資本金もしくは出資金が1億円以下であること

- 資本もしくは出資を有しないこと

- 青色申告書で確定申告を行っていること など

上記のリスクを回避するためにも、さまざまな資金調達方法を組み合わせながら、効率的に資金繰りを改善しましょう。

デメリット1. 信用低下により融資を受けにくくなる

赤字決算の企業が資金調達を行う際の大きなデメリットは、財務状況の悪化により金融機関からの信用が低下し、融資を受けにくくなることです。

一時的な業績悪化による赤字であっても、決算書上の数値がマイナスであれば、金融機関に「返済能力が低い」と判断される可能性が高まります。その結果、新規融資を断られたり、希望額よりも少ない金額しか借りられないなど、不利な状況に陥りやすくなるでしょう。

融資を受けられず、設備資金や運転資金を確保できなくなると、経営改善や事業拡大の進捗が滞り、事業の継続が難しくなるかもしれません。

赤字決算の企業が融資を受けやすくするためには、金融機関に対して「赤字の原因」と「今後の改善策」を具体的に説明することが大切です。

事業計画書だけでなく、経営改善計画書や資金繰り表も作成し、将来的な売上見込みを数値で示せば、赤字決算でも前向きに評価されやすくなります。

デメリット2. 赤字決算が続くと倒産リスクが高まる

赤字決算が長期化すると、企業の財務基盤が急速に弱まり、債務超過や資金ショートに陥るなど、倒産リスクが高まる点もデメリットです。

何年にもわたって赤字が続く状態は、「収入よりも支出が常に上回っており、慢性的に資金繰りが悪化している」ことを意味しています。事業活動を通じて十分な利益を確保できなければ、内部留保(自己資本)が減少し、経営に必要な運転資金も徐々に枯渇していくでしょう。

赤字補填のために資金を調達しても、利益が伸びず黒字化できない場合は、さらに借入を重ねることとなり、債務超過につながってしまいます。債務超過になると、金融機関から融資を受けるのが難しくなり、最終的に資金不足で倒産してしまうかもしれません。

赤字決算が続くと、このような悪循環に陥る可能性があるため、原因を分析したり、専門家に相談したりして早急に改善を図ることが大切です。

デメリット3. 赤字でも一部の税金は支払う必要がある

赤字決算になると課税所得がマイナスとなるため、法人税の支払いは免除されますが、一部の税金については支払いが発生する点に注意しましょう。

具体的には、以下の税金を支払わなければなりません。

赤字決算でも支払いが発生する税金

- 法人税の均等割:企業規模や資本金に応じて発生

- 事業所税:人口30万人以上の都市で事業所を営む場合に発生

- 固定資産税:土地や建物などを所有する場合に発生

- 消費税:課税売上高が1,000万円を超える場合に発生

赤字決算で手元資金が不足している状況の中、税金の支払いによって現金が減ると、資金繰りがさらに厳しくなってしまいます。しかし、資金繰りに余裕がないからといって税金の支払いを滞納すると、金融機関からの信用を失いかねません。

そのため、融資を検討している赤字決算の企業は、事前に納税額を把握してから資金計画を立て、期日に遅れないよう着実に支払いを行いましょう。

「赤字決算の融資」についてよくある質問

赤字決算の融資について、よくある質問を下記にまとめました。赤字から脱却するためのヒントを紹介しているため、ぜひ参考にしてください。

赤字決算や赤字体質の会社には、どのような特徴・共通点がありますか?

赤字決算や赤字体質の企業には、以下のような特徴や共通点があります。

▼赤字決算や赤字体質の企業の「特徴」「共通点」

- 1. 経営数字に弱い

-

論理的な判断が苦手で、損得を正しく見極められない

- 2. 改善スピードが遅い

-

経営上の課題を把握しても、1週間以上放置してしまう

- 3. 改善活動ができていない

-

「やりっぱなし」の状態が多く、改善や振り返りができていない

- 4. 売上偏重である

-

利益や資金繰りのバランスを考慮せず、売上を伸ばすことだけを重視してしまう

- 5. ビジネスモデルが悪い

-

そもそも利益が出にくいビジネスモデルを構築している会社も意外と多い

これらの特徴や共通点は、実際の経営現場で改善するのが難しい項目です。

社内で解決するのが難しい場合は、苦手な部分を支援してくれるパートナーを見つけることも検討しましょう。

\【毎月限定10社】財務の不安が消える/

※赤字決算から融資を受けられる状態になるまで、並走支援します!

赤字経営でも会社が潰れない理由は何ですか?

赤字経営でも会社が潰れない理由としては、以下の内容が挙げられます。

- 前期までは黒字で手元資金に余裕がある

- 本業以外の収入が安定している

- 価値の高い資産を保有している など

前提として、会社が潰れるのは赤字決算が続いた結果、手元資金が完全に枯渇したときです。前期までの利益が黒字で、事業を継続できるだけの資金が手元に残っていれば、赤字でもすぐに倒産することはありません。

価値の高い資産を保有している場合も、担保に入れたり売却したりすることで資金を調達できるため、倒産リスクを回避できるでしょう。

会社がわざと赤字決算にするメリットはありますか?

会社がわざと赤字決算にするメリットは、主に「節税対策」です。

赤字決算の企業は、課税所得金額がマイナスになるため、企業の所得に対して課せられる「法人税」の支払いが免除されます。また、「繰越欠損金控除」を活用し、将来発生する黒字と相殺することで、法人税の負担を軽減できるのも大きなメリットです。

ただし、赤字決算のメリットを得ようとして不要な支出を増やすと、結果的に手元資金が減って倒産リスクが高まるため注意しましょう。

赤字経営になったら何年もちますか?

赤字経営の企業が何年事業を継続できるのかは、会社の状況や資金体制によって大きく異なるのが現状です。

実際、赤字が続いてもすぐに倒産しない企業もあれば、初めての赤字でも資金繰りが行き詰まり、倒産に至る企業もあります。

赤字経営の企業が倒産を回避するためには、事業継続に必要な運転資金を安定的に確保し続けることが重要です。金融機関の融資制度や、それ以外の資金調達方法を上手く活用し、資金繰りを安定させながら黒字化を目指しましょう。

ただし、3期以上連続して赤字決算になると、融資を受けるのは非常に厳しくなるため注意が必要です。

赤字決算の企業でも上場できますか?

赤字決算の企業でも、上場できる可能性は十分にあります。しかし、上場するためには「株主数」「流通株式」「財政状況」などで一定の基準を満たさなければなりません。

たとえば、「プライム市場」の上場基準は、以下のとおりです。

▼「プライム市場」の上場基準(一部抜粋)

| 株主数 | 800人以上 |

|---|---|

| 流通株式 | ・流通株式数2万単位以上 ・流通株式時価総額100億円以上 ・流通株式比率35%以上 |

| 時価総額 | 250億円以上 |

| 純資産の額 | 連結純資産の額が50億円以上 |

| 事業継続年数 | 3か年以前から株式会社として継続的に事業活動をしていること |

赤字決算の企業が上場すると、認知度や信用力が向上し、資金調達の幅を広げられる可能性があります。

上場の影響により成長率が大きく伸びれば、利益が拡大して赤字からの脱却も図れるでしょう。

赤字で融資を受けられない企業は潰れてしまうのでしょうか?

赤字で融資を受けられない企業が必ずしも潰れるとは限りませんが、資金調達が難しくなることで倒産リスクは高まります。

そもそも会社が倒産する根本的な原因は、安定した売上を確保できないために支払いが滞る「資金繰りの悪化」です。融資を受けられない状態が続くと、経費の支払いに充てる資金を十分に確保できなくなり、最終的に倒産してしまうこともあります。

赤字決算で融資を受けるのが難しい場合は、「ビジネスローン」「ファクタリング」などを活用し、手元資金に余裕を持たせましょう。

なお、筆者おすすめの「ビジネスローン」「ファクタリング」を詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

赤字の金額が大きいと融資を受けるのは難しくなりますか?

赤字の金額が大きい企業は、同じ赤字決算の企業に比べて、融資を受けるのが難しくなる可能性があります。

金融機関が融資審査で最も重視しているのは、「貸した資金を確実に回収できるかどうか」です。赤字額が大きいほど、利益を生み出す力が低いことを意味するため、金融機関からは「安定して返済できる見込みがない」と判断されやすくなります。

ただし、赤字が一時的なものであり、将来的に黒字化できる見込みを具体的に示せば、赤字額が大きくても融資を受けやすくなるでしょう。

審査に臨む際は、「赤字の原因」や「今後の対策」を明確に示した経営改善計画書を作成し、赤字を確実に解消できることを証明するのがポイントです。

赤字決算でも諦めずにコツを押さえて融資に挑戦しよう!

赤字決算でも諦めず、成功のコツを押さえて融資に臨めば、事業に必要な資金を十分に確保し、資金繰りの改善や経営の立て直しにつなげられます。

赤字決算で「融資を受けやすいケース」「融資の難易度が高いケース」は、以下のとおりです。

赤字決算でも融資を受けられる「4つのケース」

- ケース1. 創業赤字

- ケース2. ポジティブな赤字(投資性・戦略的赤字)

- ケース3. 一時的な損失による赤字(一過性の赤字)

- ケース4. 黒字化の見込みがある赤字

赤字決算で融資の難易度が高い「5つのケース」

- ケース1. 3期以上連続している慢性的な赤字

- ケース2. 利益の私的流用による赤字

- ケース3. 債務超過が伴う赤字

- ケース4. 経営改善計画がない赤字

- ケース5. 返済余力がない状態の赤字

また、自社の財務状況に合わせて以下の融資制度・資金調達方法を活用しましょう。

- 制度1. 経営環境変化対応資金(セーフティネット貸付)|日本政策金融公庫

- 制度2. 挑戦支援資本強化特別貸付(資本性ローン)|日本政策金融公庫

- 制度3. 不動産担保融資|民間金融機関

- 制度4. 流動資産担保融資(ABL)|民間金融機関

- 方法1. ビジネスローン

- 方法2. ファクタリング

- 方法3. 資産の売却

- 方法4. セール&リースバック

- 方法5. クラウドファンディング

- 方法6. 請求書カード払い

赤字決算の企業が融資を成功させるには、赤字が一時的なものであり、将来的に黒字化が見込める点を明確に証明することが重要です。「経営改善計画書」「事業計画書」「資金繰り表」をしっかりと作成し、客観的根拠に基づく説明をすれば、金融機関からの評価も高まるでしょう。

本記事はここまでになりますが、繰り返し読み返して理解を深めるためにも、「ブックマーク」して、あとから何度も読み返すことをオススメします。

なお、赤字決算でも融資の成功率を高めるには、「御社の財務責任者」のような財務のプロに依頼し、融資を受けられる状態まで並走してもらうのもおすすめです。

「御社の財務責任者」では、「銀行」「公庫」「商工中金」といった金融機関に在籍した、豊富な知識・経験を持つプロのコンサルタントが、赤字企業の融資を徹底的にサポートします。赤字の中、1人で資金調達に臨むのが不安という経営者の方は、お気軽に無料の財務相談をお申し込みください。

/財務

財務戦略〜財務改善は、知識・経験もなく「何となく」で進めると必ず失敗します。財務には幅広い知識と経験が必要であり、CFOの存在が欠かせません。

財務コンサル “御社の財務責任者” は、月7万円(税抜)~で「財務・資金繰りの不安」から経営者を解放するサービスです。これまで、あらゆる業界の「ベンチャー〜中堅企業」のご支援実績がございます。

そんな私たちに、財務・資金繰りの無料相談をしてみませんか?詳しくは▼下記ボタン▼をクリックしてください。

\【毎月限定10社】財務の不安が消える/

※赤字決算から融資を受けられる状態になるまで、並走支援します!

本記事で紹介した内容をもとに、自社の財務状況に最適な融資制度を活用し、経営改善にお役立ていただければ幸いです。

_20250924.png)