介護事業の開業には、多額の資金が必要となるため、多くは金融機関の融資制度を利用しています。介護事業を経営されている経営者の方は、以下のようなお悩み・疑問をお持ちではないでしょうか?

「介護事業を開業したいが自己資金が足りない…。どこに相談すれば良いのだろう?」

「介護事業を立ち上げたいが、金融機関からどれくらいの融資を受けられるだろう?」

「介護事業の開業融資は初めてで不安。審査通過のコツを知りたい」

介護事業者が金融機関からの融資を活用できると、介護事業の開業に必要だといわれている500〜1,500万円の資金をまとめて確保できる、スムーズに開業準備を進められます。

介護事業者が開業時に利用できる融資制度は、以下の5つです。

介護事業者が開業時に利用できる融資制度5選

- 方法1. 福祉医療機構(WAM)の福祉貸付制度

- 方法2. 日本政策金融公庫の融資

- 方法3. 地方自治体の制度融資

- 方法4. 銀行の融資(信用保証協会付き融資)

- 方法5. 信用金庫の融資

その他、以下の資金調達方法も活用できます。

介護事業者でも利用できる資金調達方法2選

- 方法1. 補助金・助成金

- 方法2. ビジネスローン

金利や限度額、返済期間などは制度によって異なるため、開業に必要な費用や毎月のコスト負担を踏まえて、あなたにピッタリの方法を選びましょう。

筆者は「融資代行プロ」という成果報酬型の「融資コンサル」サービスで、これまで多くの介護事業者の開業融資をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、融資のプロである筆者が、「介護事業の開業時に利用できる融資制度」や「融資審査に通過するコツ」等、以下の内容を丁寧に解説します。融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 介護事業の開業時に利用できる融資制度・資金調達方法

- 介護事業者が開業に向けて融資を受ける流れ

- 介護事業者向けの融資制度・資金調達方法を選ぶポイント

- 融資審査に落ちやすい介護事業者の特徴・審査通過のコツ

- 介護事業の開業に必要な資金・内訳

「自分にピッタリの融資制度を見つけたい」「融資の流れを押さえて確実に資金調達したい」とお考えの方は、ぜひ本記事を参考にしてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「介護事業の融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

介護事業者が開業時に利用できる融資制度5選

介護事業者が開業時に利用できる融資制度は、以下の図解のように5つあります。

▼介護事業者が開業時に利用できる5つの融資制度

- 方法1. 福祉医療機構(WAM)の福祉貸付制度

- 方法2. 日本政策金融公庫の融資

- 方法3. 地方自治体の制度融資

- 方法4. 銀行の融資(信用保証協会付き融資)

- 方法5. 信用金庫の融資

上記の中には、1億円以上の融資を実行している金融機関もあります。これから開業する方でも、融資を受けやすい制度を紹介しているので、ぜひチェックしてみてください。

方法1. 福祉医療機構(WAM)の福祉貸付制度

福祉医療機構(WAM)は、「福祉の増進」「医療の普及および向上」の2つを目的として2003年に設立された、「厚生労働省」所管の独立行政法人です。「福祉貸付制度」と「医療貸付制度」の2つが提供されており、介護事業者は主に「福祉貸付制度」を利用できます。

福祉貸付制度の詳細情報は、以下のとおりです。

▼福祉医療機構「福祉貸付制度」の詳細情報

| 貸付対象施設 | ・特別養護老人ホーム ・ケアハウス ・認知症高齢者グループホーム ・老人デイサービスセンター など |

|---|---|

| 利用対象 | ・社会福祉法人 ・一般社団法人 ・NPO法人 ・営利法人 など |

| 融資限度額 | 下記のうち、いずれか低い額 ・(所要額 − 法的・制度的補助金)×融資率 ・担保評価額×80% |

| 金利 | 下記のいずれかを選択 ・完全固定金利(1.2〜2.2%) ・10年経過ごとに金利見直し制度 |

| 償還期間 | 最長30年 |

| 担保 | 原則、「融資対象建物」および「その敷地」 |

| 保証人 | 下記のいずれかを選択 ・保証人不要制度(貸付利率に0.05%上乗せ) ・個人保証 |

福祉貸付制度は、事業の開業・運営にあたって必要となる設備資金等を「長期・固定・低利」で融資しているのが大きな特徴です。返済期間が長いため、毎月のコスト負担を抑えられるのはもちろん、資金繰りにも余裕が生まれて他の必要経費にお金を回しやすくなります。

固定金利となっており、景気や市場金利の変動に影響されることなく、長期的な返済計画を立てられるのもメリットです。

また、福祉医療機構では融資実行後も「経営セミナー」や「コンサルティング」などのサポートを受けられることから、初めて開業する方でも安心して事業に挑戦できます。

なお、「福祉医療機構(WAM)の融資のコツや注意点」について詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

方法2. 日本政策金融公庫の融資

日本政策金融公庫は財務省が管轄している政策金融機関で、民間の金融機関では対応しきれない中小企業・小規模事業者・個人に向けて融資を行っています。日本政策金融公庫の融資制度は、民間金融機関よりリスクの高い融資をする割には金利が低く、返済期間も長く設定されているのが特徴です。そのため、開業後も無理のないペースで借入金を返済できるでしょう。

公庫が提供している融資制度には、無担保・無保証人で多額の資金調達ができるものもあります。

これから開業する介護事業者におすすめの融資制度は、「ソーシャルビジネス支援資金」と「新規開業・スタートアップ支援資金」の2つです。詳細を以下にまとめました。

▼日本政策金融公庫「ソーシャルビジネス支援資金」の詳細情報

| 利用対象者 | ・NPO法人 ・NPO法人以外で「保育サービス事業」「介護サービス事業」等、「社会的課題の解決を目的とする事業」を営む方 |

|---|---|

| 資金使途 | 設備資金、および運転資金 |

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 金利 | ・有担保:1.7〜3.7% ・無担保:2.7〜4.2% |

| 返済期間 | ・設備資金:20年以内(うち据置期間5年以内) ・運転資金:10年以内(うち据置期間5年以内) |

▼日本政策金融公庫「新規開業・スタートアップ支援資金」の詳細情報

| 利用対象者 | ・女性 ・若者 ・シニア ・廃業歴等があり創業に再チャレンジする方 など |

|---|---|

| 資金使途 | 設備資金、および運転資金 |

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 金利 | ・有担保:1.7〜3.7% ・無担保:2.7〜4.2% |

| 返済期間 | ・設備資金:20年以内(うち据置期間5年以内) ・運転資金:10年以内(うち据置期間5年以内) |

なお、「日本政策金融公庫の新規開業資金の審査のコツや事例」について詳しく知りたい方は、以下の記事が参考になるので、併せてご覧ください。

どちらの制度も融資限度額は7,200万円に設定されているため、不動産の購入など大規模な設備投資が必要な場合でも、借入金で十分カバーできます。無担保で融資を受けると金利が多少高くなってしまうものの、それでも銀行とあまり変わらない金利負担で資金調達できるのは、非常に嬉しいポイントです。

なお、「日本政策金融公庫の融資を攻略するコツ」について詳しく知りたい方は、以下記事を必ずチェックしてください。

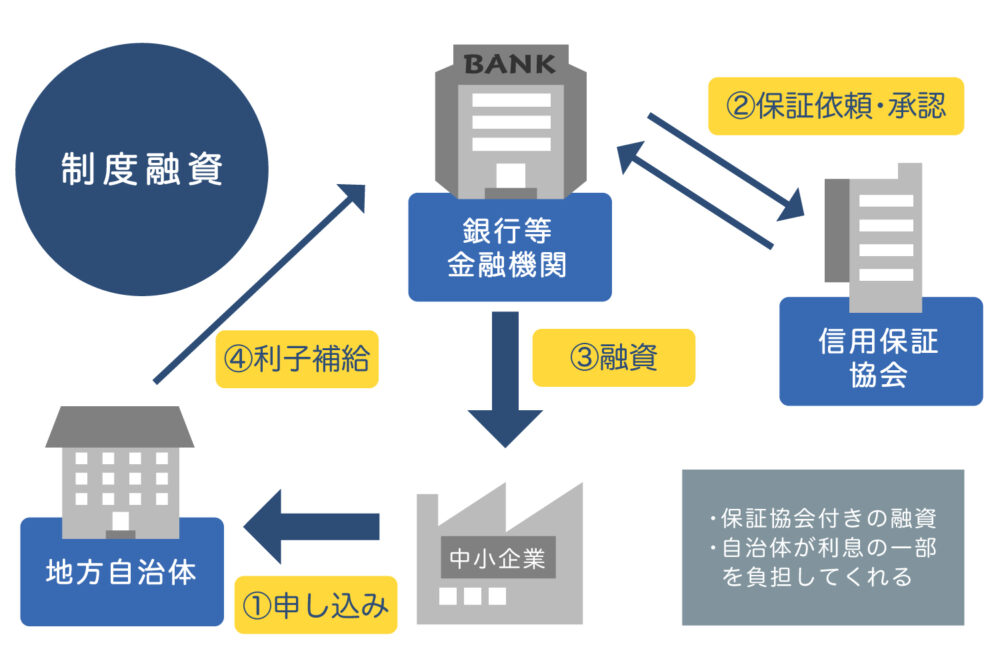

方法3. 地方自治体の制度融資

制度融資は、「地方自治体」「信用保証協会」「金融機関」の3機関が連携し、地域の中小企業に対して融資を実行する制度です。経営実績や資金力が乏しい中小企業は、民間の金融機関に融資を申込んでも「返済困難に陥るリスクが高い」と判断されやすく、融資が難しい傾向にあります。

しかし、制度融資は資金不足の中小企業を支援し、経営を安定させることを目指しているため、これから介護事業を開業する方でも、積極的に融資してもらえる可能性が高いです。

代表例として、東京都と名古屋市が開業予定の事業者向けに実施している制度融資を紹介します。

▼東京都中小企業制度融資「創業」の詳細情報

| 利用対象者 | 都内に事業所があり、東京信用保証協会の保証対象業種を営む中小企業者で以下3点のいずれかに該当する方 ・現在事業を営んでいない個人で、創業しようとする具体的な計画を有している ・創業した日から5年未満である中小企業者等 ・分社化しようとする会社又は分社化により設立された日から5年未満の会社 |

|---|---|

| 資金使途 | 設備資金、運転資金 |

| 融資限度額 | 3,500万円 |

| 返済期間 | ・設備資金:10年以内(うち据置期間1年以内) ・運転資金:7年以内(うち据置期間1年以内) |

▼名古屋市制度融資「新事業創出資金」の詳細情報

| 利用対象者 | 名古屋市内で開業する会社または個人で、1から6のいずれかに該当すること ・事業を営んでいない個人で、1か月以内に新たに開業すること ・事業を営んでいない個人が、新たに開業してから 5年未満であること ・事業を営んでいない個人で、2か月以内に新たに会社を設立すること ・事業を営んでいない個人が、会社を設立してから 5年未満であること ・創業者である個人事業主が設立した会社であり、創業から 5年未満であること ・会社が新たに会社を設立しようとするか、または、新たに設立された会社で設立してから5年未満であること |

|---|---|

| 資金使途 | 設備資金、運転資金 |

| 融資限度額 | 3,500万円 |

| 金利 | 【設備・運転資金】 ・3年以内:1.0% ・5年以内:1.1% ・7年以内:1.2% 【設備資金】 ・10年以内:1.3% |

| 信用保証率 | 0.79〜0.99% |

| 返済期間 | ・設備資金:10年以内(うち据置期間1年以内) ・運転資金:7年以内(うち据置期間1年以内) |

制度融資は「信用保証協会」を保証人とする仕組みのため、通常の銀行融資よりも審査に通りやすいのが大きなメリットです。融資を受ける際は、信用保証協会に「信用保証料」を支払う必要があるものの、地方自治体が保証料を「一部」または「全額」補助してくれるため、毎月のコスト負担を抑えて資金調達できます。

ただし、制度融資では地方自治体・信用保証協会・金融機関の審査をそれぞれ受ける必要があるため、申込みから融資実行までに3ヶ月程度かかる点に注意しましょう。

「制度融資を活用するメリットや申込みの流れ」について詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

方法4. 銀行の融資(信用保証協会付き融資)

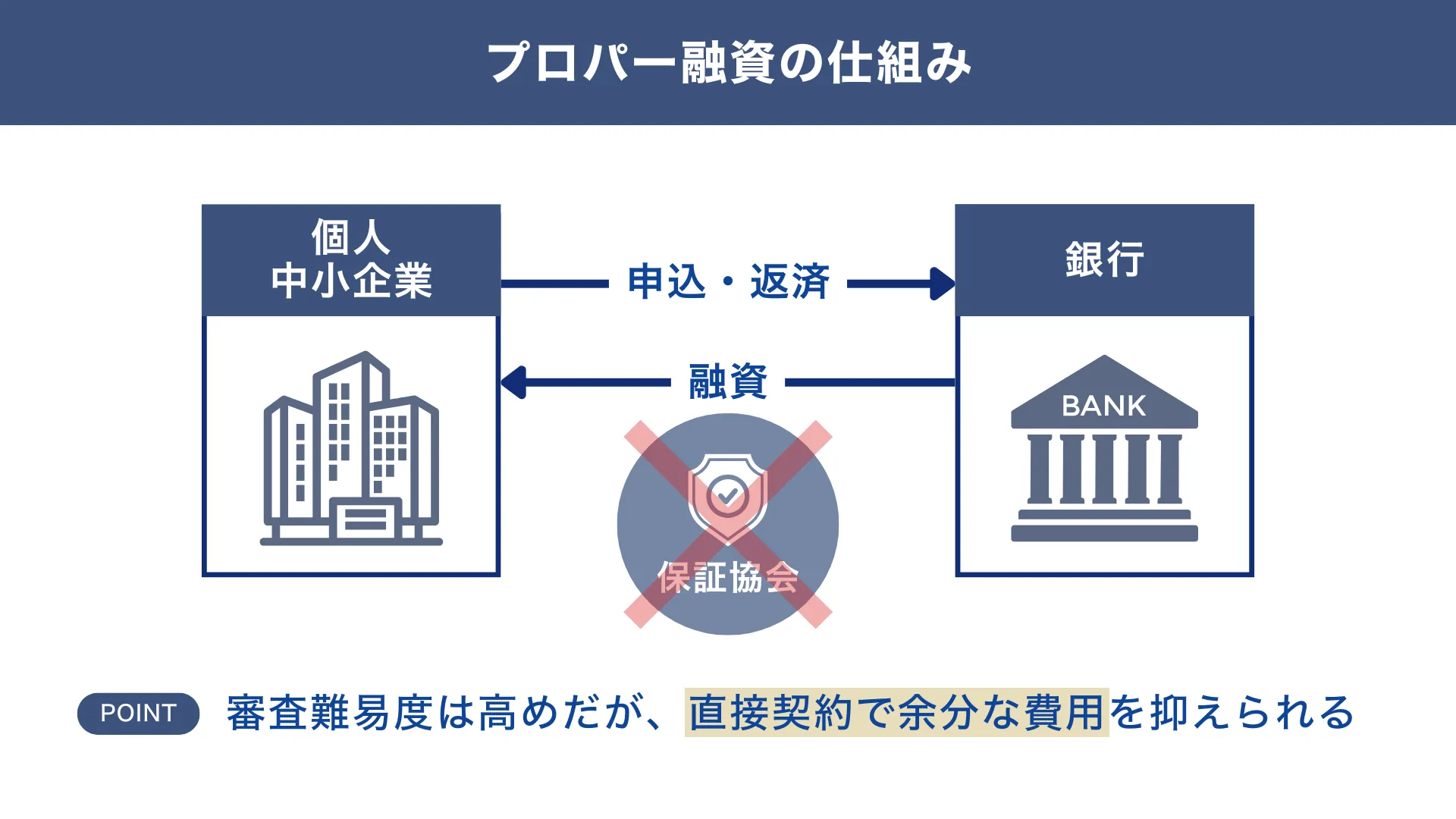

都市銀行(メガバンク)や地方銀行からお金を借りる「銀行融資」も、介護事業者が開業時に使える資金調達方法の一つです。ただし筆者の経験上、銀行から直接融資を受ける「プロパー融資」は貸し倒れリスクが大きいため、銀行側がスグに対応できる融資ではありません。審査もかなり厳格のため、開業に際して最初に取り組むにはハードルが高いと言わざるを得ません。

「プロパー融資の仕組み」については、以下の図解をご参考ください。

▼プロパー融資の仕組み

そこでおすすめなのが、信用保証協会を保証人とする「信用保証協会付融資」です。信用保証協会付融資は、借入金の返済が難しくなったときに信用保証協会が弁済してくれる仕組みのため、経営実績の乏しい事業者でも融資を受けやすくなります。

信用保証協会付融資の詳細情報は、以下のとおりです。

▼「信用保証協会付融資」の詳細情報

| 融資限度額 | 2億8,000万円 |

|---|---|

| 金利 | 1.0〜3.0%程度 |

| 保証料率 | 0.5〜2.2%程度 |

| 審査期間 | 2週間〜2ヶ月程度 |

| 返済期間 | ・設備資金:10年以内 ・運転資金:7年以内 |

信用保証協会付融資の限度額は2億8,000万円と、かなり高めに設定されています。そのため、複数の融資先を利用しなくても、不動産・車両購入や施設改修など大規模な設備投資に対応できるでしょう。

ただし、信用保証協会付融資を受ける際は、銀行の利息に加えて「信用保証料」を信用保証協会に支払わなければなりません。また、通常の銀行融資に比べて審査期間が長くなりやすい点や、信用保証協会が弁済したからといって借入金がなくなるわけではない点にも注意が必要です。

なお、「信用保証協会における融資審査の基準や対処法」について詳しく知りたい方は、以下記事もぜひチェックしてみてください。

方法5. 信用金庫の融資

信用金庫は、特定の地域に暮らす人が利用者・会員となって、互いに助け合うことを目的とした協同組織の金融機関です。

中小企業・個人事業主を長期的に支援する役割を担っているため、資金力が足りない事業者でも、前向きに融資を検討してくれる可能性があります。ただし銀行と同じく、多くが「信用保証協会付きの融資」になります。

信用金庫から直接融資を受ける場合の条件・金利などは、以下のとおりです。

▼「信用金庫の融資」の詳細情報

| 利用対象者 | 原則として信用金庫の会員 (出資金は信用金庫によって異なるが最低でも1,000円ほど) |

|---|---|

| 融資限度額 | 100〜2,000万円ほど (利用する商品や会社の状況によって異なる) |

| 金利 | 2.0〜4.0%前後 |

原則、信用金庫で融資を受けるには会員(出資者)になる必要があります。会員になるための出資金は「1,000円」ほどで問題ありませんが、各地域の信用金庫によって異なるため事前に確認しておきましょう。

※少なくとも筆者が取引している信用金庫さんは1,000円で問題ありませんでした。

また、信用金庫は日本政策金融公庫や銀行など、他の金融機関に比べて金利が高めに設定されており、返済期間が長くなるにつれて、コスト負担も増えてしまう点がデメリットといえます。

とはいえ、信用金庫は地域密着の親身な対応をしてくれる点が大きな魅力です。地域に根ざしたサービスを展開したい方は、前向きに利用を検討しましょう。

なお、「信用金庫の融資審査に通るコツ」を詳しく知りたい方は、以下記事を必ずチェックしてください。

「自社に合った融資制度選び」から専門家の支援を受けたい方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。

「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、介護事業の開業に向けた融資を徹底的にサポートします。お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「介護事業の融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

福祉医療機構(WAM)と日本政策金融公庫の使い分け

「福祉医療機構(WAM)」と「日本政策金融公庫」は、どちらも介護事業の資金調達でよく使われる融資ですが、同じ「公的融資」でも向いているケースが異なります。

使い分けとしては、例えば以下のようなケースになります。

▼基本的な使い分けの例

- 福祉医療機構(WAM):大規模な整備投資で長期返済を希望するなら

- 日本政策金融公庫:小〜中規模の資金を迅速に確保したい創業期

借入の規模や返済期間・金利で選ぶなら、福祉医療機構は長期・固定・低利が特徴です。例えば、数千万円規模の設備投資をしても、返済期間を最長30年まで取れるため、月々の返済負担を抑えながら安定経営を目指す事業者に向いています。一方、日本政策金融公庫は創業期から利用しやすい点が強みです。比較的小規模な資金をスピーディーに調達できるため、まずはデイサービスを立ち上げたいと考える人に適しています。

次に、実績や信用力の面から考えると、福祉医療機構はある程度の法人基盤や担保を持つ事業者が対象になります。自治体との関係ができていたり、既に他の事業を運営していたりする場合は、福祉医療機構のほうが好条件で融資を受けやすいでしょう。日本政策金融公庫は創業直後の個人や新法人でも相談しやすく、事業計画が明確であれば前向きに審査してもらえる傾向があります。

資金の使い道で考えると、福祉医療機構は建築・改修・大型設備などの「施設整備型」に向いています。建物や浴室、リフトなどを整える段階で力を発揮します。一方、日本政策金融は開業資金と運転資金をセットで借りられる点がメリットです。人件費や家賃、広告費など、事業を立ち上げた直後の資金繰りを安定させるにはこちらの方が柔軟に融資を受けられます。

介護事業者向け「融資以外の資金調達方法」2選

「返済リスクなしで資金調達したい」「できるだけ早く借りたい」という会議事業者の方は、以下2つの資金調達方法がおすすめです。

- 方法1. 補助金・助成金

- 方法2. ビジネスローン

ただし、それぞれ注意点もあるため、デメリットを十分に理解した上で活用しましょう。

方法1. 補助金・助成金

補助金や助成金は、国や地方自治体から「事業の発展」や「労働環境の改善」に向けて支給されるお金です。融資と違って返済の必要がないため、自己資金の負担を軽減できるのはもちろん、開業後も運転資金に余裕が生まれやすくなります。

ただし、補助金・助成金を受け取るには、煩雑で複雑な要件を満たした上で、たくさんの書類を作成し提出した上で、審査に通過しなければなりません。

具体的な支給額や要件、公募期間などは以下のとおりです。

▼「補助金・助成金」の詳細情報

| 補助金 | 助成金 | |

|---|---|---|

| 管轄 | 経済産業省 | 厚生労働省 |

| 支給額 | 数十万円〜数千万円 (1億円以上もあり) | 数万円〜数百万円 |

| 審査難易度 | 30〜50%の採択率 | ほぼ100%の確率で受給 |

| 支給時期 | 申請から数ヶ月〜1年以上後 | 申請から数ヶ月〜1.5年以上後 |

| 公募期間 | 1ヶ月程度 | 通年募集が行われるケースが多い |

補助金の主な財源は税金で、支給額も高めに設定されているため、助成金に比べて審査のハードルが高い傾向にあります。また、補助金の着金は実際に事業でお金を使った1年後が目安です。そのため、短期的な資金繰り改善には使えないことも考慮しておきましょう。

一方、助成金の支給額は高くても数百万円程度ですが、申請要件をクリアすれば、ほぼ確実に受給できる点が大きなメリットです。

それぞれの特徴を理解したうえで、ご自身の状況に合ったものを選びましょう。

なお、介護事業所の開業にあたって、なるべく月々のコスト負担を抑えたい方は、以下の補助金・助成金がおすすめです。

▼開業予定の介護事業者が申請できる補助金・助成金

| 補助金・助成金 | 限度額 |

|---|---|

| 経済産業省「ものづくり・商業・サービス生産性向上促進補助金」 | 2,500万円 |

| 東京都「創業助成事業」 | 400万円 |

| 全国商工会連合会「小規模事業者持続化補助金(創業枠)」 | 200万円 |

| 各都道府県「地方創生起業支援事業 起業支援金」 | 200万円 |

補助金・助成金は申請のタイミングが限られていたり、支給までに時間がかかったりするため、余裕のあるスケジュールで準備を進めることが大切です。

「補助金・助成金の申請方法やポイント」について詳しく知りたい方は、以下記事も合わせてチェックしておきましょう。

方法2. ビジネスローン

ビジネスローンは、銀行や消費者金融、信販会社、クレジットカード会社などが提供している、法人・個人事業主向けの事業資金調達を目的としたローン商品です。

他の方法に比べて審査のハードルが低く、「最短即日振込」など融資実行までのスピードも早いため、十分な経営実績を持っていない方でも必要なタイミングで素早く資金調達し、スムーズに開業準備を進められます。

ビジネスローンの借入可能額や金利、審査期間などの目安は以下のとおりです。

▼「ビジネスローン」の詳細情報

| 借入可能額 | 50万円〜1,000万円 |

|---|---|

| 金利 | 5.0〜18.0%程度 |

| 審査期間 | 即日〜1週間 |

| 返済期間 | 1年〜5年程度 |

ビジネスローンの一般的な借入可能額は50〜1,000万円となっていますが、中には1億円までの融資を実行している会社もあります。大規模な設備投資などで多額の資金を必要としている方は、限度額が高めに設定されているビジネスローンを利用することで、計画通りに準備を進められるでしょう。

ただし、ビジネスローンは「金利が高い」「返済期間が短い」などのデメリットがあり、月々の返済負担が大きくなる可能性があります。ビジネスローンを利用する際は、返済シミュレーションを入念に行い、無理のない資金計画を立てることが大切です。

なお、融資のプロである筆者が厳選した「審査に通りやすいビジネスローン」について詳しく知りたい方は、以下記事をぜひチェックしてみてください。

介護事業者が開業に向けて融資を受ける流れ【4ステップ】

介護事業者が開業に向けて融資を受ける際の流れは、以下のとおりです。

事業計画書などの必要書類を作成

融資相談の申込みをする際、具体的な事業内容や将来のビジョンを伝えられるように作成するのがポイントです。筆者の経験上、介護事業に精通している地方銀行や信用金庫の担当者は少ないと感じます。そのため、丁寧で精緻な事業計画書を作成したり、ビジネスモデルや事業特性の説明をしたりすることが必要です。

金融機関の窓口で融資相談と申込み

Web上で融資の申込みができる金融機関も多いですが、担当者に直接相談したい場合は窓口に行くのがおすすめです。融資相談では、借入条件や必要書類などをしっかり確認しましょう。

担当者との面談・審査

必要書類を用意できたら、担当者との面談を行います。面談で主に聞かれるのは、提出書類だけでは判断できない資金使途や事業計画などについてです。面談後は、金融機関で融資の可否を判断する審査が行われます。

金融機関との契約・融資実行

審査に通過すると、金融機関との契約手続きに移行します。複数の契約書を提出し、内容に不備がなければ指定の銀行口座に融資額が振り込まれ、融資完了です。

融資の実行後は、金融機関との契約内容に基づいて借入金の返済を行います。月々の返済が経営を圧迫していないか定期的にチェックし、余裕のある計画を立てて確実に返済していきましょう。

介護事業者が融資制度・資金調達方法を選ぶ「4つのポイント」

融資制度や資金調達方法は理解したものの、どの制度・方法が自分に合っているかわからない方もいるでしょう。介護事業の開業に向けて、あなたにピッタリの融資制度・資金調達方法を選ぶためには、以下4つのポイントを押さえることが重要です。

「資金調達方法」を選ぶ4つのポイント

- ポイント1. 借入額|必要な分だけ借りられるか

- ポイント2. 金利・手数料|支払いは負担にならないか

- ポイント3. 審査スピード|スピーディに資金調達できるか

- ポイント4. 返済期間|月々の返済負担が重くならないか

安定した事業運営を続けるためにも、多角的な視点から最適な資金調達方法を選びましょう。

ポイント1. 借入額|必要な分だけ借りられるか

融資制度や資金調達方法を選ぶ際は、介護事業の開業に必要な資金がどれくらいなのかを計算した上で、それぞれの借入額をチェックすることが重要です。

審査を通過して資金調達に成功しても、そもそも希望額を借りられなければ開業準備が滞ったり、追加融資の手続きで業務負担が増えたりする可能性があります。かつ筆者の経験上、開業の段階での追加融資は、「計画性のなさ」が金融機関に伝わってしまうため、かなりハードルが高いです。

事業をスムーズに開始するためにも、まずは詳細な資金計画を立てて必要な費用を洗い出し、その上で「借りたい金額を借りられる制度かどうか」を見極めましょう。

ポイント2. 金利・手数料|支払いは負担にならないか

金利が高い融資制度・資金調達方法を選ぶと、月々の返済負担が重くなり、開業後の経営を圧迫する可能性があります。そのため、どの方法で資金調達すべきか検討する際は、金利も必ずチェックしましょう。

たとえば、1,500万円を「年利2%」「返済期間30年」で借りる場合、毎月の返済額は約8.8万円(88,379円)、総返済額は約2,600万円(26,016,667円)となります。

一方、同じ1,500万円を「年利4%」「返済期間30年」で借りる場合、毎月の返済額は約12万円(121,203円)、総返済額は約3,200万円(32,033,333円)です。

▼1,500万円を借りる場合の「金利」と「返済額」の差

| 借入条件 | 毎月の返済額 | 総返済額 |

|---|---|---|

| 年利2%、返済期間30年 | 約8.8万円 (88,379円) | 約2,600万円 (26,016,667円) |

| 年利4%、返済期間30年 | 約12万円 (121,203円) | 約3,200万円 (32,033,333円) |

金利の差は2%のため、返済額もあまり変わらないように思えますが、実際はトータルで約600万円の差が生じます。このように、わずかな差でも金利が返済額に与える影響は大きいため、資金調達の際は以下のような「事業融資返済シミュレーション」を使って計画を立てながら、少ないコスト負担で借りられる方法を探すことが大切です。

ポイント3. 審査スピード|スピーディに資金調達できるか

介護事業の開業に向けて融資制度・資金調達方法を選ぶ際は、申込みから融資までにどれくらいの時間を要するのかもチェックしましょう。融資の実行までに想定以上の時間がかかると、物件の契約・改修工事・スタッフ採用などの準備に遅れが出てしまい、予定通りに事業を開始できない可能性があります。

できるだけ早く開業資金を確保したい方には、最短即日で融資を実行できる「ビジネスローン」の活用がおすすめです。

一方、開業までに時間的な余裕があり、審査スピードよりも「金利の低さ」や「返済期間の長さ」を重視したい方は、「日本政策金融公庫」「福祉医療機構」「制度融資」などの利用を検討しましょう。

ポイント4. 返済期間|月々の返済負担が重くならないか

介護事業の開業準備を進めるとき、返済期間が長めに設定されている融資制度・資金調達方法を選ぶと、毎月のコスト負担を抑えやすくなります。多額の資金調達に成功しても、返済期間が短いと月々の返済額も大きくなり、場合によっては「収益のほとんどを借入金の返済に充てている」という事態に陥りかねません。

毎月の返済額が大きいために運転資金が不足すれば、設備費や人件費など、事業を続けるために必要な支出が制限され、利用者に継続的なサービスを提供できなくなります。

資金調達の際は他のポイントと合わせて返済期間もチェックし、少ない負担で希望額を調達できる制度・方法を利用しましょう。

「融資のポイント」を押さえながら融資を進めたい方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。

「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、介護事業の開業に向けた融資を徹底的にサポートします。お気軽に無料の融資相談をお申し込みください。

\「介護事業の融資に強い」相談先はコチラ/

※【毎日 限定5名まで】

融資審査に落ちやすい介護事業者の「3つの特徴」

筆者のこれまでの経験上、融資審査に落ちやすい介護事業者の特徴は以下の3つです。

- 特徴1. 明らかに自己資金が少ない

- 特徴2. 借入金の返済遅延・税金の滞納が多い

- 特徴3. 事業計画がわかりにくい、もしくは現実的でない

上記に1つでも当てはまる場合は、それぞれ原因を突き止め、融資審査を受けるまでに解消しておきましょう。それでは、詳しく解説していきます。

特徴1. 明らかに自己資金が少ない

介護事業の開業に向けて最適な融資制度・資金調達方法を探している方は、自己資金に不安があるから融資を検討しているはずです。ただし、明らかに自己資金が少ない状態で融資審査に臨むと、金融機関から「自分で資金を用意する努力をしていない」「貸し倒れのリスクが高い」と判断され、審査に落ちたり、融資額を減額されたりする可能性が非常に高まります。

融資を受けるには、少なくとも融資希望額に対して3割程度の自己資金を準備しておきましょう。仮に1,000万円を借りるのであれば、300万円程度の自己資金が必要です。

どうしても自己資金が足りないときは、親族からの借入や、投資家やVC(ベンチャーキャピタル)、クラウドファンディングといった、融資以外の方法も活用しながら希望額の3割程度を目安に資金調達して融資審査に臨みましょう。

特徴2. 借入金の返済遅延・税金の滞納が多い

過去の金融機関からの借入金の返済遅延や、税金・社会保険の滞納がある介護事業者に対して、金融機関は融資を出しません。返済遅延の履歴は信用情報機関に登録されているため、過去に返済遅延・滞納を繰り返している場合も融資審査に落ちやすくなります。

借入金や税金の他にも、以下の支払いが遅れている場合は、早急に対応しておきましょう。

- 公共料金

- 社会保険料

- 家賃

- クレジットカード

- 携帯電話料金

- 奨学金返済 など

過去の履歴は変えられないため、まずは現時点における遅延・滞納をできるだけ早く完済し、信用情報を少しでも健全な状態に保つことが大切です。

特徴3. 事業計画がわかりにくい、もしくは現実的でない【融資の専門家の独自目線】

わかりにくい、もしくは現実的でない事業計画を作成・提出するのも、融資審査に落ちやすい介護事業者の特徴として挙げられます。金融機関の融資審査において、事業計画の「現実性」や「根拠の明確さ」はとても重視されています。

そのため、事業の実現可能性や財務計画・収益予測の説得力が低いと、「本当に返済できるのか」と疑念を抱かれ、融資を見送られる可能性が高まります。

また、介護業は特殊な業界であるため、筆者が現場で融資支援をしている経験上、地方銀行や信用金庫の担当者は介護事業にあまり詳しくない方が多い印象を受けています。そのため、事業計画書を作成する際は、介護事業に関する理解も深めてもらえるように、以下の図解のような項目を記載しましょう。

▼介護事業者が事業計画書に記載すべき項目

介護事業者が事業計画書に記載すべき項目

- 介護業は社会的意義が高く、 地域インフラの一部として重要な業種であること

- 介護分野は、医療分野にもまして労働集約的な業種であり、人材確保が経営の根幹をなす業種であること

- 重労働でもあるため、慢性的な人手不足となっており、採用競争が激しいこと

- 介護事業は社会保障制度の一部として公定価格が定められており、3年に1回のペースで介護保険料の改定があること

- 人員体制・サービス内容・設備の充実は、事業収益とトレードオフの関係にあること

- 施設やサービス、人員体制によって利用者数に上限があるため、定員の関係で売上の上限が決まってしまうこと

- 売上の入金が2ヶ月後になってしまうため、運転資金は多めに確保すべきであること

加えて、サービス内容に応じて、それぞれ以下の要素も盛り込んでみてください。

▼提供サービスに応じて事業計画書に盛り込むべき内容

| 在宅系サービス (通所介護(デイサービス)など) | ・要支援者や介護度の低い利用者が多く、本人の意思表明も問題ないこと ・利用率を高めるには、利用者本人が納得できるサービスの提供や、モチベーションを上げる工夫が必要であること |

| 入居系サービス (特別養護老人ホームなど) | ・利用者は介護度が高いケースが多く、本人の意思よりも「毎月の介護費用の負担」が家族にとって重要であること ・利用率を高めるには、引受人となる子息などの納得感を得る必要があること |

事業計画書を作成する際は、上記の内容も参考に、実現可能性や将来性の高い事業であることが伝わるよう、明確な根拠をもとに説得力のある内容を記載しましょう。

なお、「銀行融資で高い評価を得られる事業計画書の作り方」を詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

介護事業者が融資審査に通過する3つのコツ

介護事業者が融資審査に通過するためには、以下3つのコツを押さえましょう。

- コツ1. 自己資金を集める(希望額の3割程度が目安)

- コツ2. 説得力のある事業計画書を作成する

- コツ3. 十分に人材確保できることをアピールする

また、金融庁が各金融機関向けに作成した「業種別支援の着眼点」を活用するのもおすすめです。金融機関の現場職員は、この資料をもとに介護事業の経営体制をチェックしています。そのため、介護事業者も金融庁の資料を参考にすることで、金融機関に見られるポイントを把握できるはずです。

コツ1. 自己資金を集める(希望額の3割程度が目安)

介護事業者が融資審査に通過するためには、融資希望額の3割程度を目安に自己資金を集め、返済能力の高さを証明しましょう。自己資金を多めに確保できれば借入額を抑えられるため、融資審査に通りやすくなるだけでなく、開業後も資金繰りに余裕を持って無理なく返済できます。

融資以外で自己資金を集める方法は、以下のとおりです。

- 返済不要の補助金・助成金を活用する

- 事業パートナーを見つけて共同出資する

- クラウドファンディングでお金を集める

- 不動産などの保有資産を売却する など

融資審査では、自己資金をどうやって確保したのかもチェックされるため、短期間で一気にかき集めると本来の資金よりも多く見せかける「見せ金」と疑われるおそれがあります。

そのため、どのような方法で資金調達したのか証明できる資料を融資審査の際に提出し、金融機関からの信頼性を高めるなどの対策をすると安心です。

なお、「銀行融資以外の資金調達方法」について詳しく知りたい方は、以下記事も必ずチェックしてください。

コツ2. 説得力のある事業計画書を作成する

融資審査の成功率を上げるためには、明確な見通しを持った説得力のある事業計画書を作成することも重要です。

事業の目的やビジョンが明文化されており、過去の実績や市場データに基づく具体的な計画が盛り込まれていると、返済能力や本気度の高さが金融機関に伝わり、融資審査も通りやすくなります。

また、事業計画書の作成時に特に押さえておくべきポイントは、以下のとおりです。

▼事業計画書の作成にあたって押さえるべきポイント

| 1. 業界特性と事業収益構造 | 公定価格と収入の上限 | ・介護事業の収入は、主に介護保険に基づき国が定める介護報酬(公定価格)によって決まる ・事業所の定員数によって収入に上限があるため、収益確保のためには業務の効率化や生産性の向上が不可欠 |

|---|---|---|

| 収益とコストのトレードオフ | ・サービスの質向上や競争力強化に向けて人員・設備を充実させると、コスト負担が増えるため、限られた事業収益との間で常にバランスを取る必要がある | |

| 収入≒粗利益の構造 | ・介護報酬が売上の大部分を占めることから「収入≒粗利益」という特徴がある | |

| 規模・範囲の経済 | ・収益を確保するためには、全体の運営効率を上げる必要がある ・経営の効率化に向けて、利用者数を増やす「規模の経済」や、グループ化などによる「範囲の経済」を意識することが求められる | |

| 2. 財務・計数面での着眼点 | 人件費率(目安60〜70%) | ・介護事業は労働集約的なサービスのため、人件費が最大のコスト要因 ・人件費率は、概ね60〜70%を目安に計算するのがポイント ・人件費率が低い場合、人員不足によってサービス提供に支障を来たし、結果として収入減につながるおそれがある |

| 稼働率とサービス単価 | ・事業収入は「利用者数 × サービス単価」で構成される ・単価はサービスの種類と利用者の要介護度で決まるため、定員に対する実利用者の割合を示す「稼働率」と、利用者の要介護度構成が収益を左右する重要なKPIだと示す | |

| 資金繰り | ・介護報酬の入金はサービス提供から約2か月後だが、ビジネスモデル上、利用者数が安定すれば資金繰りに窮することは少ない ・ただし、過大な設備投資や事業拡大を進めた場合は、返済負担や人件費の支払いで資金繰りが急激に悪化する可能性がある | |

| 3. 事業性のアピール | 人材の確保と定着 | ・慢性的な人手不足が業界の課題であり、職員の定着率がサービスの質と事業の安定性に直結する ・従業員の勤続年数、資格者の状況、採用・退職の状況、職員間のコミュニケーションなどで特筆すべきことがあれば、アピール材料にする |

| 利用者獲得のルート(営業活動) | ・介護事業は、ケアマネジャーや病院、地域包括支援センターとの連携によって利用者獲得につながるケースが多い ・介護業界の事業者は、営業活動を苦手とする傾向にあるため、営業活動に力を入れている、自信があるとアピールできれば加点につながる | |

| テクノロジーの導入 | ・介護業界は慢性的な人手不足であることから、生産性向上のためにテクノロジーを導入するのは、大きなアピールポイントとなる ・見守りセンサーやインカム、ケア記録ソフトや介護ロボットなどのテクノロジー導入の状況を記載することで、戦略性や将来性のアピールにつながる |

上記に加えて、事業計画書を作成する際は、介護事業について詳しく知らない人でもスムーズに内容を理解できるよう、専門用語はなるべく避けて、わかりやすい表現を心がけましょう。

また、以下の項目も漏らさずに記載をしておきましょう。

▼事業計画書に盛り込むべき内容

- 事業概要

-

読み手がイメージしやすいよう、事業内容やサービスの目的を具体的に記載する

- 代表者のプロフィール・事業ビジョン

-

事業を通して「どのような社会をつくりたいか」「どのように利用者に喜んでほしいか」を伝える

- サービスの特徴

-

介護サービスが利用者にどのような価値をもたらすのか、競合他社とどのような部分が違うのかを説明する

- 市場や競合の分析結果

-

利用者の定員数やターゲット層、施設のコンセプトを明確にする

- 収支計画

-

「利用者1人あたりの単価×利用者数」のように数字の根拠を示し、売上予測に説得力を持たせる

- 資金使途・資金計画

-

「不足分を融資で補うこと」を意識し、収支計画をもとに必要な金額を明示する

- 返済計画

-

月々の返済額が経営を圧迫しないか綿密にシミュレーションしながら、収支計画と整合性のある計画を示す

「事業計画書の詳しい記載項目や銀行が重視するポイント」について詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

コツ3. 十分に人材確保できることをアピールする

「十分に人材を確保できる」この点をアピールできると、慢性的な人手不足の介護事業者でも「安定した事業運営が見込める」と評価される可能性が高まります。

介護事業は「利用者から目を離せない時間が多い」「介助時における労働災害のリスクが高い」など、現場職員の労働負担が大きくなりやすい業種の一つです。そのため、正社員・パート職員のどちらも定着しない傾向にあり、人手不足が深刻化しています。

開業の時点で十分な人材を確保できる見込みがなければ、融資審査においても「計画通りに利益が出ないのでは」「そもそも事業を続けられるか怪しい」と判断されかねません。

金融機関に安心して融資してもらうためにも、「人員確保に向けた採用戦略」や「定着率を高める労働環境の整備」などを事業計画書に盛り込み、懸念材料をなくしましょう。

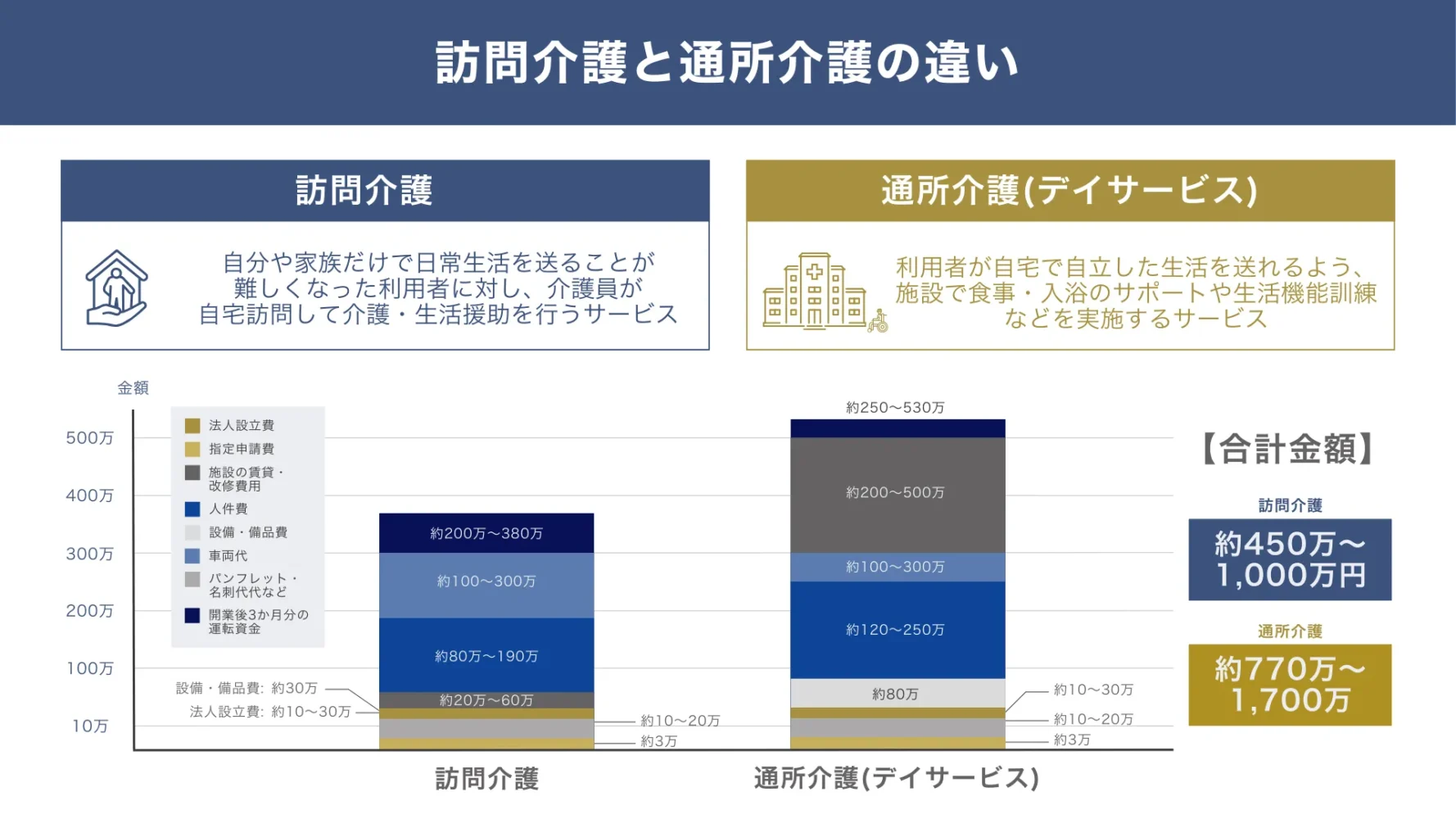

【サービス別】介護事業の開業に必要な資金・内訳

同じ介護事業であっても、サービス形態によって初期費用や運転資金は異なります。介護事業の主なサービス形態は、「訪問介護」と「通所介護」の2種類です。

▼介護サービスの種類と概要

| 介護サービスの種類 | 概要 |

|---|---|

| 訪問介護 | 自分や家族だけで日常生活を送ることが難しくなった利用者に対し、介護員が自宅訪問して介護・生活援助を行うサービス |

| 通所介護 | 利用者が自宅で自立した生活を送れるよう、施設で食事・入浴のサポートや生活機能訓練などを実施するサービス |

以下に「訪問介護」と「通所介護」を開業する場合の必要な費用・内訳をまとめました。ぜひ参考にしてください。

▼訪問介護と通所介護の初期費用

| 訪問介護 | 通所介護 | |

|---|---|---|

| 法人設立費 | 約10〜30万円 | |

| 指定申請費 | 約3万円 | |

| 施設の賃貸・改修費用 | 約20〜60万円 | 約200〜500万円 |

| 人件費 | 約80〜190万円 | 約120〜250万円 |

| 設備・備品費 | 約30万円 | 約80万円 |

| 車両代 | 約100〜300万円 | |

| パンフレット・名刺代など | 約10〜20万円 | |

| 開業後3ヶ月分の運転資金 | 約200〜380万円 | 約250〜530万円 |

| 合計 | 約450〜1,000万円 | 約770〜1,700万円 |

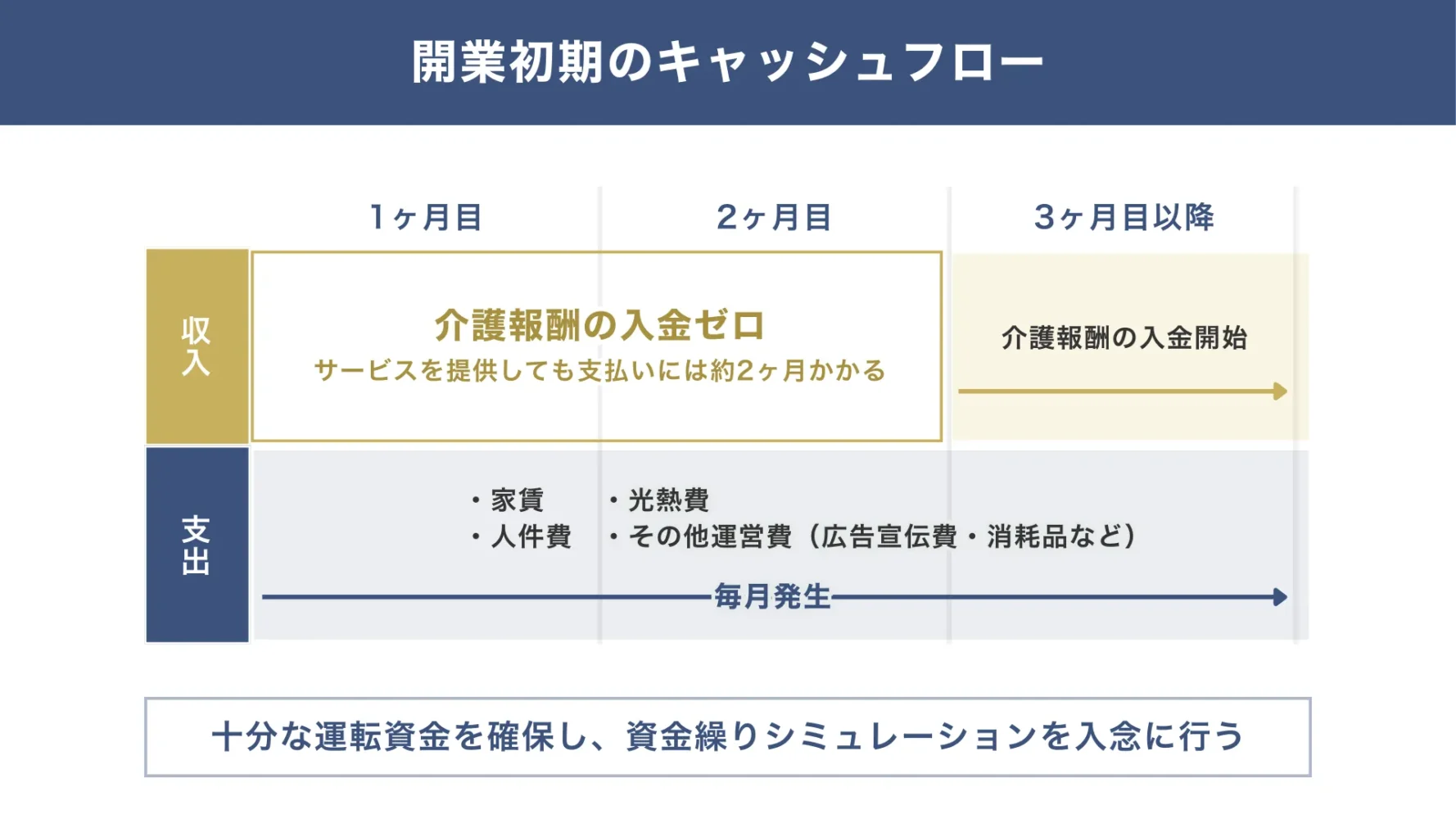

介護事業を開業する場合、以下の図解のように介護報酬が入金されるまでに2〜3ヶ月程度の期間が空くため、初期費用に加えて、当面の運転資金も用意しておかなければなりません。上記を参考に、改めて初期費用や運転資金がどれくらい必要なのかを整理し、十分な資金調達と無理のない返済を実行できる方法を選びましょう。

▼開業初期のキャッシュフローイメージ図

介護融資のコツを学びながら専門家の支援を受けたい方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。

「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、介護事業の開業に向けた融資を徹底的にサポートします。お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「介護事業の融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

「介護事業の融資」についてよくある質問

介護事業の開業に向けた融資制度について、筆者が現場でよくもらう質問を以下にまとめました。より理解を深めたい方は、ぜひ参考にしてください。

融資で借りたお金は返さなくても大丈夫ですか?

融資を受ける場合は、基本的に返済が必要です。返済不要な融資制度は存在しません。

返済リスクなしで資金調達したい場合は、国や地方自治体が支給する「補助金・助成金」制度や、エンジェル投資家やファンド、ベンチャーキャピタル(VC)といった出資者を活用しましょう。

自治体の「補助金、助成金」や「エンジェル投資家」などについては以下の記事で詳しく紹介しています。併せてご覧ください。

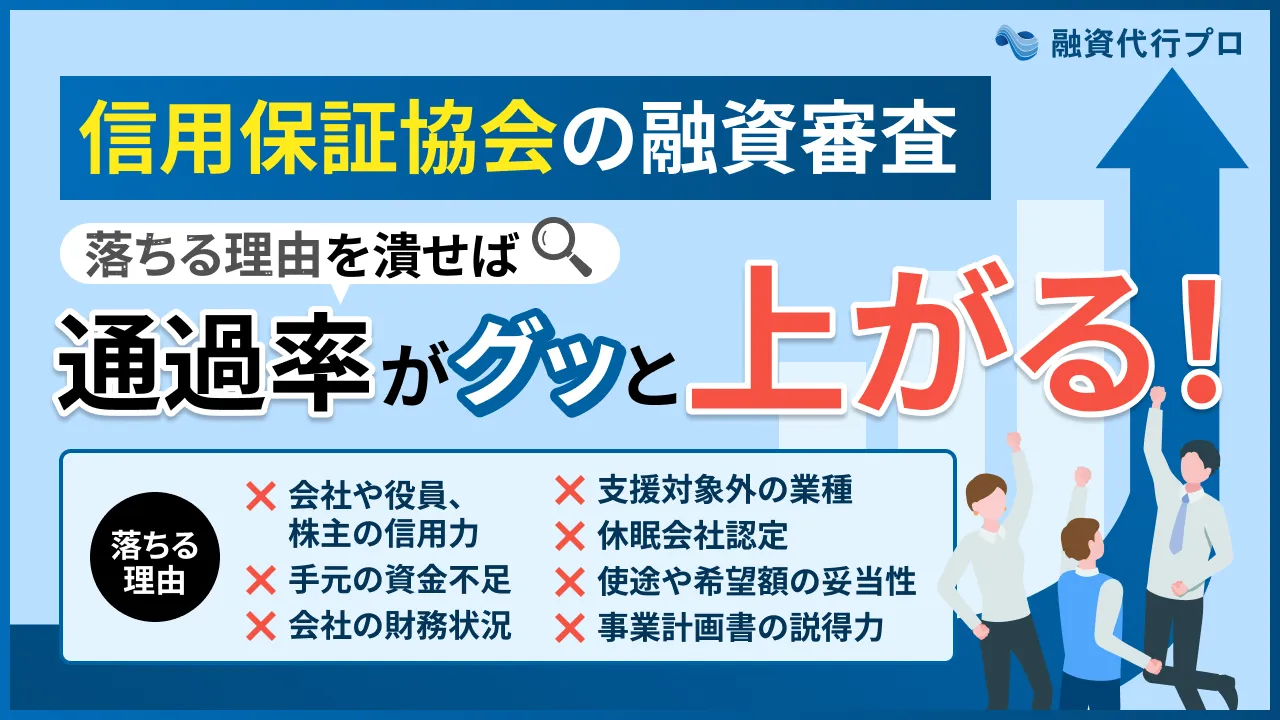

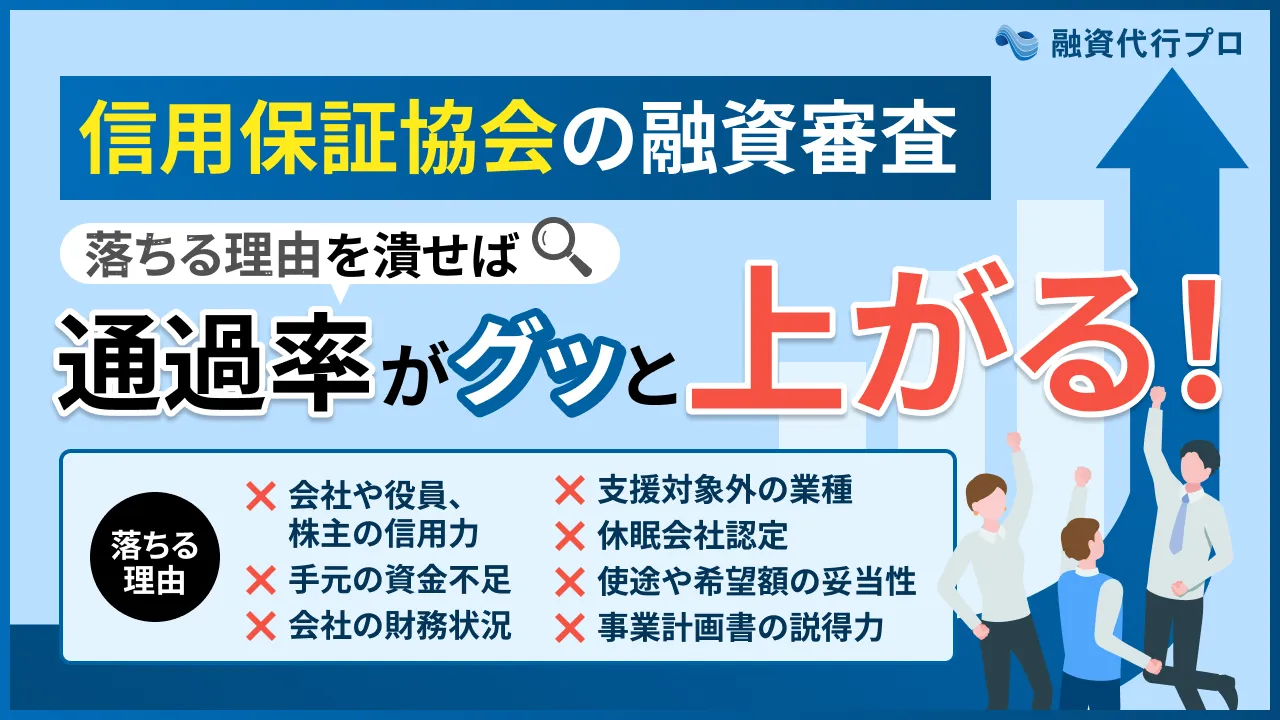

信用保証協会の審査は難しいですか?

信用保証協会の審査基準は各機関によって異なるため、一概に難しいとは言い切れません。ただし、中には審査で重視するポイントを公開している信用保証協会もあります。

たとえば「東京信用保証協会」が審査で重点的に見るポイントは、以下の4つです。

- 保証資格:事業規模や業種等の各要件

- 資金使途:借入目的、必要性、効果等

- 返済能力:資金繰り、資金調達力、財務諸表等

- 経営者:企業経営力、経営意欲、信頼性等

信用保証協会の保証付きで融資を受ける際は、上記のポイントを参考に審査の準備を進めましょう。なお、「信用保証協会の審査基準や通過のコツ」について、さらに詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

自己資金がなくても創業融資は受けられますか?

自己資金なしで創業融資を受けるのは難しいものの、可能性がゼロというわけではありません。

自己資金のない方が融資を受ける場合は、日本政策金融公庫や地方自治体の制度融資など、比較的審査ハードルが低い制度を活用するのがおすすめです。とはいえ、自己資金がないと融資希望額が通らなかったり、金利が高くなる可能性があります。

どちらにせよ、「自己資金がゼロの状態」で融資を受けることは、筆者はおすすめしていません。スムーズに資金調達して介護事業を始めるためにも、さまざまな方法を駆使して、少しでも多くの自己資金を確保し、融資審査に臨みましょう。

自己資金が200万円ある場合の融資額はどれくらいですか?

自己資金が200万円ある場合、融資で借りられる金額は600〜800万円程度です。

一般的に、融資額は自己資金の3〜4倍程度が目安だといわれています。介護事業の開業にあたって1,000万円以上の融資を受けたい方は、少なくとも250〜350万円程度の自己資金を集めておきましょう。

自分に合う介護事業者向けの融資制度・資金調達方法を見つけてスムーズに準備を進めよう!

介護事業の開業にあたって、金融機関の融資制度を活用すると、500〜1,500万円は必要だといわれている開業資金をまとめて調達でき、資金繰りに余裕を持ちながら準備を進められます。

介護事業者が利用できる融資制度・資金調達方法は、以下のとおりです。

介護事業者が開業時に利用できる融資制度5選

- 方法1. 福祉医療機構(WAM)の福祉貸付制度

- 方法2. 日本政策金融公庫の融資

- 方法3. 地方自治体の制度融資

- 方法4. 銀行の融資(信用保証協会付き融資)

- 方法5. 信用金庫の融資

介護事業者でも利用できる資金調達方法2選

- 方法1. 補助金・助成金

- 方法2. ビジネスローン

融資を受ける際は、希望額の3割程度の自己資金を確保し、借入金の返済遅延・税金の滞納などをなくした上で、審査に臨みましょう。説得力のある事業計画書を作成することも、重要なポイントです。入念な準備によって、金融機関から高い評価をもらえれば、理想の形で融資を成功させることができ、滞りなく開業までつなげられるでしょう。

本記事はここまでになりますが、融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

介護事業の開業に向けた融資を成功させたい経営者の方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、介護事業の開業に向けた融資を徹底的にサポートします。

介護事業の開業に向けた融資はもちろん、その他の資金調達方法に関するアドバイスや手続きの代行を成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「介護事業の融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

本記事で紹介した内容をもとに、スムーズな開業準備と安定した事業運営を図れる資金調達方法を見つけて、介護事業の経営にお役立てください。

_20250924.png)