「資金繰り」や「銀行取引」を戦略的に進めるため、プロパー融資を検討している経営者は多いでしょう。また、プロパー融資について、こんなお悩み・疑問もお持ちではないでしょうか?

プロパー融資の取引を開始したいが、どうすればプロパー融資の審査を通過できるかがわからない…。

プロパー融資であればまとまった資金を調達できると聞いたが、そもそも、プロパー融資がどんな特徴の融資なのか知りたい…。

今の取引銀行と、結構長いお付き合いになる。でも、一向にプロパー融資の提案をもらえないな…。どうしてなんだろう?(プロパー融資の審査基準とかあるのかな?)

実は、「プロパー融資は、優良企業の証」と言われるほど、プロパー融資は難易度の高い融資です。なぜならプロパー融資とは、保証協会を通さず銀行から融資を受ける手法のため、銀行側に極端にリスクが高い融資だからです。

そのため、「財務状況が良く」、かつ「金融機関と信頼関係が築けている」会社にしか、プロパー融資の取引はできないのです。

ただし、難易度が高い代わりにに、プロパー融資は【保証料不要】で、1か月以内に比較的大きな額の融資が実現するため、コストを抑え、スグに融資を受けたい経営者には最適です。

筆者は、「融資代行プロ」という資金調達サービスで経営者をたくさんご支援してきましたが、プロパー融資を引き出せる経営者はほぼ全員、安定・堅実な経営をしている傾向がありました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、プロパー融資について下記を詳しく解説します。融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

1. プロパー融資の概要

2. プロパー融資と保証付融資の違い

3. プロパー融資の審査基準

4. 利用するメリット4つとデメリット2つ

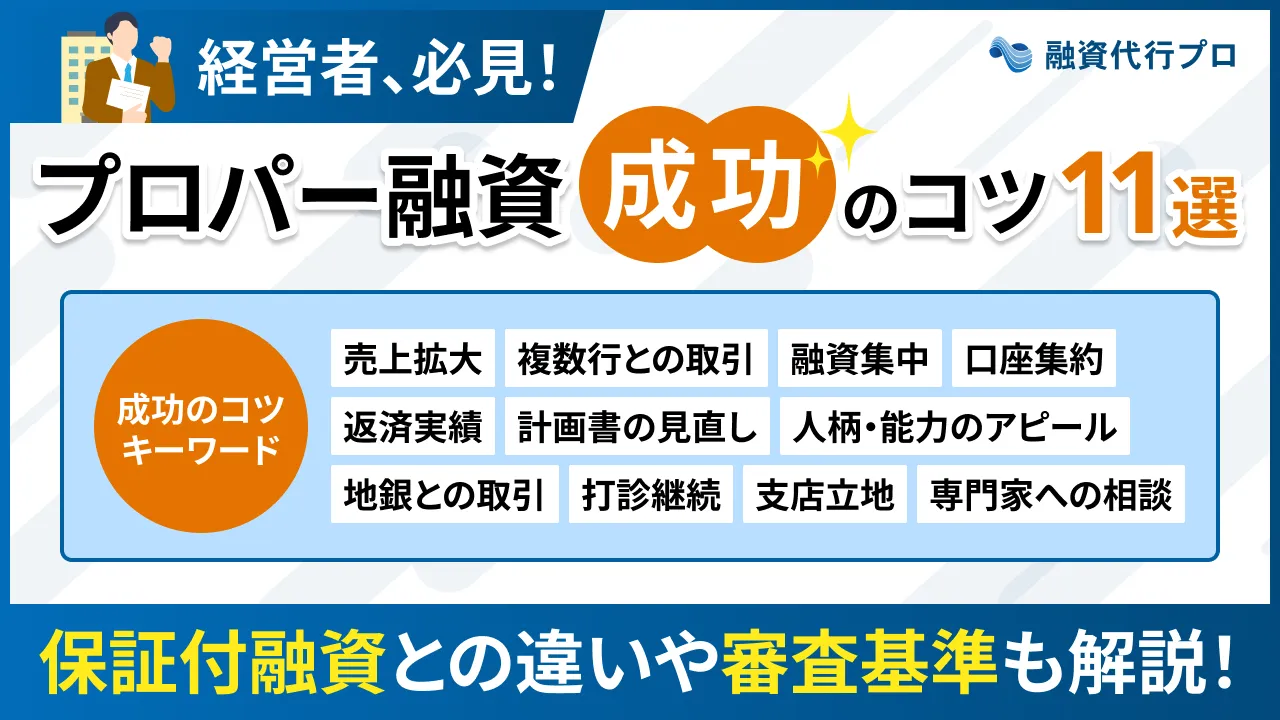

5. プロパー融資を引き出す11のコツ

プロパー融資は中小企業の経営にとって、下記のようなメリットがあります。

- 企業の信用力を示せる

- 信用保証料がかからない

- 金利が安くなる(プロパー融資実績が重ねられれば)

- 信用保証協会付き融資の限度額を消費しない(融資上限なし)

- 融資が実行される期間が短い(すぐ資金調達できる)

「プロパー融資」で実現できること

- 日々の資金繰り不安から解放される

- 銀行からの信頼を勝ち取れる

- 会社が安定して、あなたの精神状態も安定する

- 口座残高を気にせず、資金をドンドン投資に回せる

本記事を読めば、プロパー融資について他の経営者よりも詳しくなり、「プロパー融資を有利に進めるためには何をすればいいのか?」も理解ができます。

\プロパー融資を狙うなら/

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「プロパー融資に強い」相談先はコチラ/

※【毎日 限定5名まで】

プロパー融資とは、保証なしで融資を受けること(信用力が高い証拠)

プロパー融資とは、公的機関である「信用保証協会を付けず」に、銀行から直接融資を受ける融資のことです。

融資を受ける際は、銀行が企業の業績や担保、信用力や返済能力などをチェックします。銀行はプロパー融資に対し100%の責任を負うこととなり、貸し倒れのリスクも生じるため、融資の際は特に慎重にならざるを得ません。

そのため、中小企業がプロパー融資を検討する際は、財務内容が良好である、ある程度業歴があるだけでなく、銀行と信頼関係を築いているかもポイントです。

厳しく見られるため、「審査に通ると一人前」と考えられているほど、企業にとっては社会的信用力を図る大切な指標として認識されています。

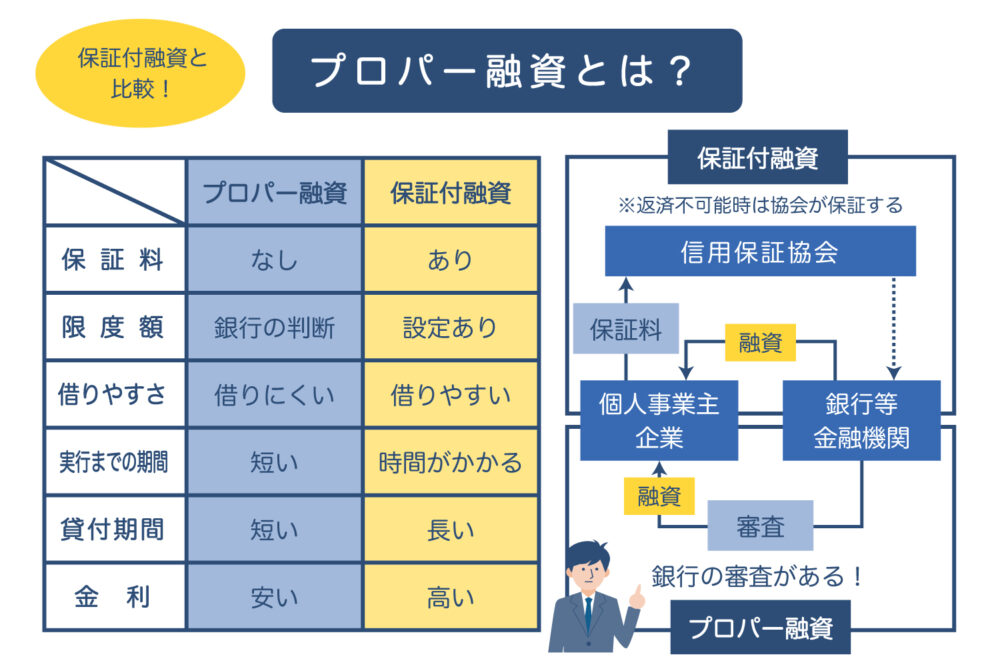

「プロパー融資」と「保証協会付き融資」の8つの違い

中小企業がよく使う融資には、プロパー融資と信用保証協会による保証付き融資があります。

保証付融資は「マル保」とも呼ばれており、債務者が返済不能となったときは、保証協会が銀行に対して借入額の8~10割を保証する仕組みになっています。

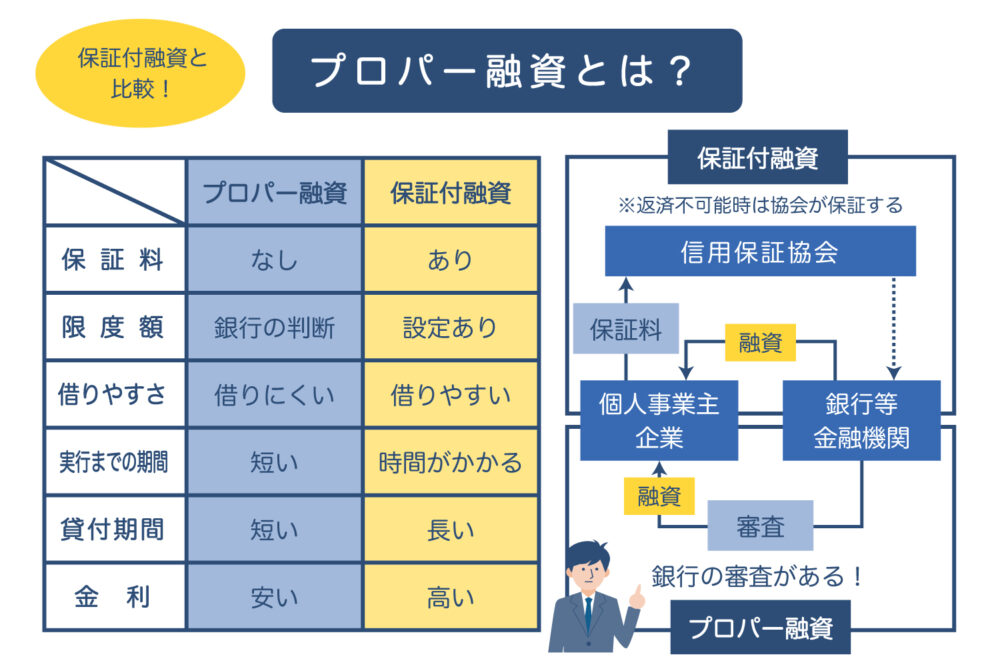

「プロパー」と「保証協会付き」、それぞれの違いを表にまとめると下記のようになります。

▼「プロパー」と「保証協会付き」の違い

| プロパー融資 | 保証協会付き融資 |

|---|---|

| <特徴> 銀行が企業に対し、100%の責任を負い行う融資 <メリット> 信用保証料がかからない 融資審査が速い プロパー実績で、会社の信用力が上がる 融資上限度額がない(もしくは高額融資が可能) 金利は安くなりやすい など ※プロパー融資の実績を積み重ねた場合 <デメリット> 創業期や、業績が芳しくないと受けられない 審査はかなり厳しい(なかなか通らない) 融資を受けた後、銀行からの管理が厳しい 返済期間は短くなりがち(~3年前後) | <特徴> 信用保証協会が銀行と企業の間に入り行う融資制度 <メリット> 創業期や、業績が悪い場合も受けらる可能性あり 審査が通りやすい 融資を受けた後、銀行から管理はされずらい 返済期間を長くしやすい(5~7年) <デメリット> 企業側が保証料の支払いが必要 審査が遅い 融資限度額(8000万円)がある など ※担保ありの場合は2億8000万円が上限 |

上記のように、中小企業では保証協会付き融資の方が審査は通りやすいのですが、金融機関側にリスクが大きいプロパー融資の審査は通りづらいのが現状です。

銀行と企業の間に保証協会が入ることで、これから事業を立ち上げる人や個人事業者でも融資を受けやすくなる点がメリットです。銀行の審査に通らないときは、保証付融資の利用を検討していきます。

信用保証協会付き融資(マル保)について詳しく知りたい方は、下記の記事をご覧ください。

ここでは、プロパー融資と信用保証協会による保証付き融資との違いを以下の8つの観点から比較していきます。

- 違い1. 信用保証料

- 違い2. 融資の限度額

- 違い3. 借りやすさ

- 違い4. 融資実行までの期間

- 違い5. 貸付(返済)期間

- 違い6. 金利

- 違い7. 保証人や担保の有無

- 違い8. 融資対象

それぞれ詳しく解説していきます。

違い1. 信用保証料

プロパー融資は、保証協会付き融資では必須の「信用保証料」の支払いが必要ありません。その代わり、銀行は債務者が返済不能になると残債が回収できないリスクを負うことになります。この状態を「貸し倒れ」と言います。

一方、保証協会付き融資では、貸倒れのリスクを信用保証協会が保証してくれるため、その対価として企業が信用保証料の支払いをすることが必要です。保証料はだいたい、年利で1%程度です。

会社によっては、保証料の年利は変わってきますが、それのベースになっているのはその会社の業績・財務状況であることは覚えておきましょう。つまり、業績・財務状況が良ければ年利は低くなり、逆の場合は相場よりも高くなります。

返済は銀行に対して直接行いますが、万が一返済できなくなったときは、保証協会が残債の8~10割を銀行に対して支払ってくれるのです。これを「代位弁済」と言い、銀行はこの保証があるからこそ、個人事業主に対しても融資を実行してくれるようになります。

違い2. 融資の限度額

プロパー融資は、銀行独自の判断で融資限度額が変化します。そのため、「この金額までなら貸し出せる」と銀行が考える金額で融資が受けられるため、融資限度額がありません。

一方、保証協会付き融資は、無担保では8,000万円、不動産などの有担保であっても上限は2億8,000万円に設定されています。保証協会付き融資ではこれ以上の融資金額は望めないため、プロパー融資を検討することになります。

違い3. 借りやすさ

保証協会付き融資は、万が一、債務者が返済できなくなっても信用保証協会が補償するので、比較的柔軟に審査が通ります。そのため、保証協会付き融資の方が圧倒的に借りやすいといえます。

逆に、プロパー融資は「銀行が貸し倒れリスクを負う」ため、銀行の厳しい審査を通らなければいけません。

違い4. 融資実行までの期間

保証協会を通さずに銀行だけが審査を行うので、プロパー融資は比較的短い期間(2~3週間)で審査が終わります。しかし保証協会付き融資は、銀行と信用保証協会の両方が審査することになるため、最短1ヶ月、長いと6ヶ月といった長い審査期間が必要です。

スピーディーな融資を望むなら、プロパー融資が向いています。

違い5. 貸付(返済)期間

プロパー融資は、「返済期間が短いケースが多い」です。

一方で、保証協会付き融資はゆっくり返済ができる傾向にあります。返済期間が短いということは、それだけ毎月の返済額負担が大きくなるということです。経営を圧迫してしまう恐れがあることを理解しておきましょう。

違い6. 金利

見た目上の金利は、保証協会付き融資の方が安くなる傾向があります。しかし、保証協会へ払う保証料も加味すると、プロパー融資の方がトータルで安くなることも多いようです。

一般的に、プロパー融資でも取引が積み上がると信用力が高くなり、少しづつ金利が低くなっていきます。また、プロパー融資が受けられる企業は信用力が高いと判断されるため、他の銀行からの融資の呼び水になったり、低金利での融資交渉がしやすくなったりする副次的効果もあります。

違い7. 保証人や担保の有無

プロパー融資は、基本的には「保証人」「担保」は必要ありませんが、中には、銀行がリスクを避けるため、保証人を要求されたり、不動産担保を要求をしてくることがあります。

その一方で、昨今は保証協会付き融資は原則として保証人や担保の必要はなく、融資を利用裏やすくなっています。ただし、こちらも財務状況によっては担保・保証人が必要になる場合もあるので、注意が必要です。

違い8. 融資対象

プロパー融資は、基本的に融資対象が財務状況がよく、年商規模も大きい「大企業」や「中堅・中小企業」がメインであり、創業から3期経っていない企業はプロパー融資は受けづらいです。

その一方で、保証協会付き融資は中小企業や小規模事業者がメインとなっており、ベンチャー企業や創業から間もない企業でも融資を受けやすくなっています。ただし「一般社団法人 全国信用保証協会連合会」でも明示されているように、企業規模や業種など一部規定もあるため注意が必要です。

なぜ中小企業はプロパー融資を引き出す必要があるのか?

審査が厳しいプロパー融資に、中小企業がわざわざ挑戦すべき理由は、ある程度の年商を超えると、公的融資だけでは資金調達が厳しくなるためです。

下記の通り、公的制度で融資できる資金は1億円が限界です。

▼ 公的制度の融資の限界

| 保証協会付き融資 | 8,000万円まで (「担保なし」の上限。不動産担保あれば2億円が上限) |

| 日本政策金融公庫 | 2,000万円まで (支店決裁の上限。本部決裁では4,800万円が上限。※ただし、かなり厳しい) |

そのため、1億円以上の資金調達が必要になる頃までには、プロパー融資の取引ができていることが重要なのです。

プロパー融資は、銀行別で年商基準がある

事業資金の借入金目安は月商の3ヵ月~6ヵ月分です。これより少なければ事業を成長させるのに不十分であり、逆に多ければ資金繰りの悪化につながりかねません。

年商2億円までの中小企業なら、「公的制度」や「公庫などの公的金融機関」の融資限度額を合わせた1億円の資金調達が可能です。しかし、年商が3億円を超えると、1億円の枠だけでは事業資金の調達が困難となりはじめるため、プロパー融資の検討が必要となります。

また、金融機関によってもプロパー融資を真剣に検討してくれる年少の基準があります。正しくは、あなたの会社の財務状況や、それぞれの金融機関の基準がありますので、ざっくりの基準として参考にしてください。

なお、「あなたの会社に合う銀行の選び方(融資取引すべき銀行)」については、以下の記事が参考になるので必ず目を通しておきましょう。

日本政策金融公庫

日本政策金融公庫は、「国民生活事業」か「中小企業事業」かによってプロパー融資の規模が変わってきます。

「国民生活事業」は、年商が数百万円規模の事業者でも十分に検討をしてもらえます。一方、「中小企業事業」は比較的大きな年商規模の会社をターゲットとしているため、年商10億以上の会社が対象となります。

日本政策金融公庫

無担保*プロパー融資の上限額(目安)

国民生活事業:〜2,000万円まで

中小企業事業:1億〜3億前後

信用金庫・信用組合:年商1億以上で、数百〜3,000万円前後が上限額

信用金庫・信用組合は、年商1億円を超えてくるとプロパー融資の検討タイミングとなります。

ただし、信用金庫・信用組合がプロパー融資することはレアケースです。そのため、信用金庫などにプロパー融資を相談する際には、ダメで元々の前提で提案をしてもらうようにしましょう。

信用金庫・信用組合

無担保*プロパー融資の上限額(目安)

数百〜3,000万円前後

※信金・信組の規模による

地方銀行:年商3億以上で、5,000万〜1億円前後が上限額

地方銀行は、年商3億円を超えてくるとプロパー融資の検討タイミングとなります。

地方銀行

無担保*プロパー融資の上限額(目安)

5,000〜1億円前後

※地銀の規模による

商工中金:年商5億以上で、1億円前後が上限額

商工中金は、年商5~10億前後の会社になるとプロパー融資を検討してくれるでしょう。

商工中金

無担保*プロパー融資の上限額(目安)

1億円前後

都市銀行(メガバンク):年商10億以上で、1億円~上限なし

都市銀行は、年商10億円を超えてくるとプロパー融資の検討タイミングとなります。

中小企業が事業を成長させるためには、まとまった借入金は不可欠です。設備投資などが必要になる前に、早めにプロパー融資を引き出すための取り組みを行いましょう。

メガバンク(都市銀行)

無担保*プロパー融資の上限額(目安)

1億円〜※上限なし

※メガバンクの規模による

\プロパー融資を狙うなら/

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「プロパー融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

資金調達の方法は一覧にすると37種類もあるため、プロパー融資以外を検討したい方は、他の手法と合わせて比較検討すると良いでしょう。

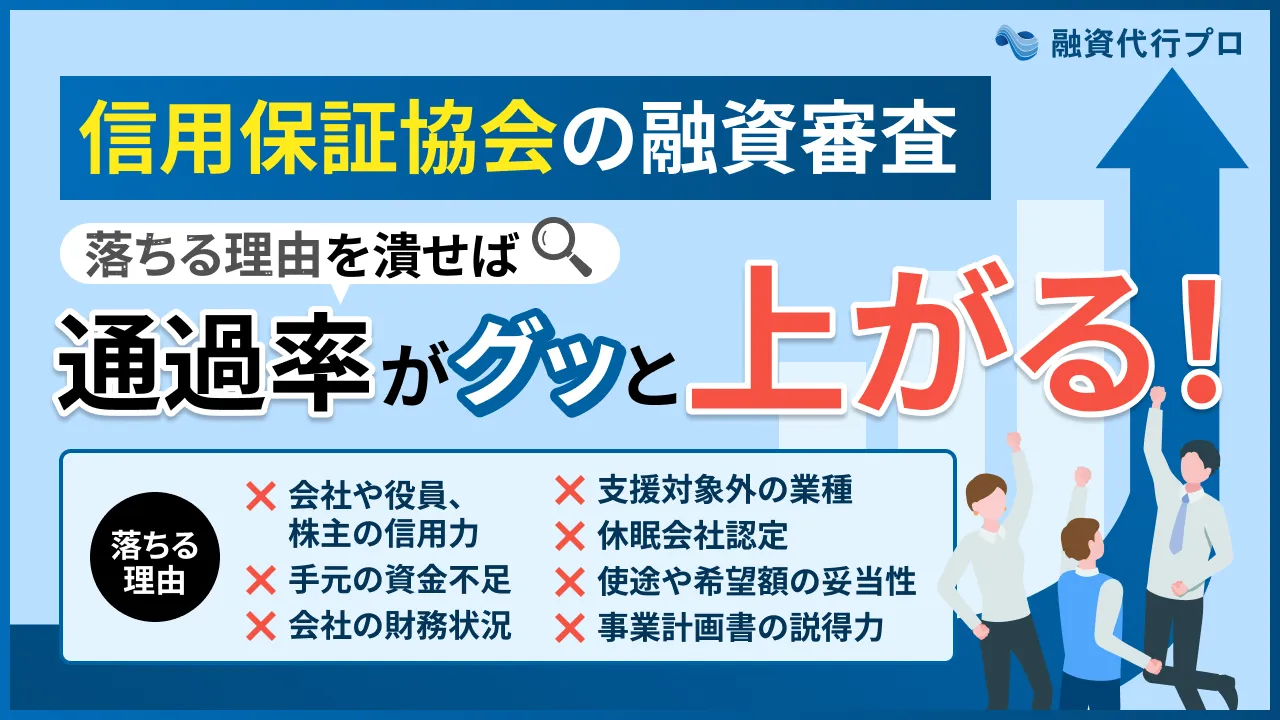

プロパー融資の「5つの審査基準」

「プロパー融資の審査は厳しい」とお伝えしてましたが、具体的にはどのような審査基準が設けられているのでしょうか。ここでは、プロパー融資審査でチェックされる以下の5つの審査基準について解説します。

◆ プロパー融資の5つの審査基準

- 審査基準1. 直近3年間の財務状況

- 審査基準2. 業歴

- 審査基準3. 自己資本比率

- 審査基準4. 融資額と用途

- 審査基準5. 返済能力

それでは、それぞれ詳しく見ていきましょう。

審査基準1. 直近3年間の財務状況

審査では、決済資料をもとに直近3年間の財務状況を見ていきます。なかでも、とくに重視されるのは以下の4つの資料です。

◆ プロパー融資で重視される資料

- 損益計算表(PL)

- 貸借対照表(BS)

- 勘定科目内訳明細書

- 納税証明書

銀行は上記の資料をもとに、財務状況を10~12段階に格付けして融資可能かどうか判断していきます。

損益計算表(PL)

「営業利益率と額」が特に見られています。

貸借対照表(BS)

「現預金の多さ」と「資本の厚さ」、「平均利益剰余金額」「不良資産(在庫や売掛金等)の有無」「借入金の残高」「債務償還年数」がよく見られる傾向があります。

平均利益剰余金 = 利益剰余金 ÷ 設立からの経過年数

債務償還年数 = 借入金の返済残高 ÷ (税引き後利益 + 減価償却費)

※10年を下回ることが好ましい

勘定科目内訳明細書

勘定科目内訳明細書で銀行が重視するポイントは、下記の記事で詳しく解説していますのでご覧ください。

納税証明書

あらゆる税金の滞納がないか?を見られます。

ただし、現状だけで判断されるのかと言うとそうではなく、今後の改善余地についても見てもらえます。大体、過去3年分のBSとPL、勘定科目内訳明細書の数値や、実績を見れていると思って間違いありません。

そのため、「今期が赤字だったから利用できない」というわけではないため、あまり悲観する必要はありません。

審査基準2. 業歴

業歴の長さは業績の安定性を示すため、どれくらい事業を営んでいるのかについてもチェックされます。規模が大きくない企業であっても、業歴が5年以上あれば有利になることは十分考えられます。

また、今までの融資歴についても見られることを理解しておきましょう。たとえ保証付融資であっても、融資を受けて返済した記録があるときはプラスに働いてくれます。

審査基準3. 自己資本比率

自己資本比率も、審査ではチェック対象です。

自己資本比率は、融資などによって得た「他人資本」を差し引いた「自己資本の割合」のことです。当然、自己資本比率が高いほど業績が安定していると考えられ、審査に通りやすくなります。(目安は30%以上と言われています)

ただし、自己資本比率が高ければいいのかというと、そうではありません。筆者が経営する「融資代行プロ」が現場で融資のご支援をしている感覚だと、銀行は自己資本比率よりも、手持ちの現金比率の方を重要視していると感じます。

極端な話ですが…、あなたが下記の2社を担当していたとしたら、どちらであればプロパー融資を検討するでしょうか?

| 自己資本比率 | 手元現金の額 | |

|---|---|---|

| A社 | 50% | 50万円 |

| B社 | 10% | 5億円 |

A社|自己資本比率は50%だが、手元現金は50万円(銀行からほぼ借入なし)

B社|自己資本比率は10%だが、手元現金は5億円(銀行からたくさん借りている)

会社とは基本、現金をたくさん持っていれば早々に潰れることはありません。(「Cash is KING」なんて言いますもんね)

正しい自己資本比率の上げ方、悪い自己資本比率の上げ方については下記を参照しましょう。

良い自己資本比率の高め方

- 売上を上げ、経費を削減して会社に利益を残す

→当期純利益を増やす - 余計な節税をやめ、納税をして会社に利益を残す

→利益剰余金を増やす - 増資する

→自己資金投入もしくは、資金調達

悪い自己資本比率の高め方

- 借入金(融資)を返し、自己資本比率を上げる

- 銀行からの融資提案を断り、自己資本比率を上げる

自己資本比率も高めつつ、利益や借入でどんどん現金を増やしていってプロパー融資に近づけるようにしましょう。

審査基準4. 融資額と用途

いくら業績が好調でも、現実的でない額の融資は受けられません。申込額が返済できる範囲内の金額かどうか、どのような資金として使用されるのかについても、審査の時点で厳しく見られます。

経営のために計画的に融資額を使用し、身の丈にあった額の融資を希望していることをアピールすることが大切です。

審査基準5. 返済能力

プロパー融資は、返済能力がある企業に対して実行されます。そのため、現在の借入額や資産、事業の利益などを総合的に判断し、返済能力があるかどうかについても慎重に判断されます。今までに返済の遅れや滞納があるときは、審査に通りにくくなります。

今後利用する予定がある人は、決して遅延や滞納が起きないように注意しましょう。その他、銀行の融資審査のコツや必要書類について詳しく知りたい方は、下記の記事をご参照ください。

プロパー融資を活用する6つのメリット

プロパー融資には、下記のような6つのメリットが存在しています。

- メリット1. 信用保証料がかからない

- メリット2. 融資額の上限がない

- メリット3. スピーディーな融資が可能

- メリット4. 信用力が向上する

- メリット5. 金利が比較的低くなる

- メリット6. 審査日数が比較的短い

それぞれ、しっかり理解するために下記からの解説をご確認ください。

メリット1. 信用保証料がかからない

プロパー融資における最大の利点は、保証料がかからない点です。

保証付融資の場合、融資額の0.45~2.20%の保証料を利息にプラスして支払うことになります。額が大きくなればなるほど保証料は増えていくため、企業にとっては大きな負担となるでしょう。

プロパー融資は保証料不要で金利も低いので、総返済額を大幅に減らすことが可能となります。

メリット2. 融資額の上限がない

先述したように保証付融資は、無担保のときは8,000万円、有担保のときは2億8,000万円が限度額に設定されています。

しかし、プロパー融資では銀行の裁量で上限なく融資が受けられます。もちろん現実的に返済できる金額でないと認可は下りませんが、まとまった資金が必要なときはプロパー融資がおすすめです。

メリット3. スピーディーな融資が可能

保証付融資では、銀行に加えて信用保証協会による審査も必要なため、3か月程度期間を要することがあります。

他方で、プロパー融資は最短1週間、長くても1か月以内には融資が実行されます。すぐに資金がほしいというときは、プロパー融資が最適です。

メリット4. 信用力が向上する

信用力が向上することも、プロパー融資の大きな利点です。

一度審査に通ってしまえば、次回以降も審査に通る可能性が高くなりますし、ほかの企業からの信頼も格段に上がります。

ただし、遅延なく返済し続けなければ、信用力は下がってしまいます。一度審査に通ったからといって安心せず、健全な資金運用を心がけましょう。

メリット5. 金利が比較的低くなる(取引回数を重ねれば)

プロパー融資は、取引の回数を重ねていくと信用保証協会保証付き融資よりも金利が低くなっていく傾向があるのはメリットのひとつです。

プロパー融資は、銀行側の裁量で金利を上げ下げができます。そのため、取引回数が多くなり信用度が高くなった企業には、金利が低くてもどんどん借りて欲しいのです。

通常、金利は融資の申込者の信用度に応じて設定されるため、プロパー融資の回数を積んだ企業の場合には、低金利で融資を受けることが可能になるのです。

メリット6. 審査日数が比較的短い

プロパー融資の場合、審査日数が比較的短くなります。なぜなら、銀行単独で融資の可否を判断できるからです。

信用保証協会保証付き融資の場合、銀行による審査だけでなく、信用保証協会による審査も通過しなければいけません。そのため、審査完了までに約1ヵ月〜1ヵ月半程度かかり、プロパー融資よりも時間が長くなってしまいます。

一方プロパー融資の場合、銀行が独自で審査をするため短期間で審査が完了します。一般的に審査までかかる期間は、無担保の場合は1〜2週間程度、担保ありの場合は3週間程度です。また、すでに取引実績のある優良企業の場合には、1〜2週間程度で審査が完了するケースもあります。

企業は融資による資金調達を急ぐ場合もあるため、そのようなタイミングでは早めに融資を受けられるプロパー融資は魅力的です。

プロパー融資を活用する2つのデメリット

プロパー融資を活用するメリットは多くありますが、その一方でデメリットもいくつか存在します。主なデメリットは以下の2つです。

- デメリット1. 審査に通りにくい

- デメリット2. 返済期間が短い

それぞれについて、詳しく解説していきます。

デメリット1. 審査に通りにくい

プロパー融資のデメリットは、なんといっても審査に通りにくい点でしょう。有名企業や業績を大きく伸ばしている企業を除けば、多くの企業が苦戦することになります。

だからといって、チェックが厳しすぎて大企業しか利用できないというわけでもありません。3回以上決算を迎えていて財政状況が悪くなければ、チャレンジしてみる価値はあります。

デメリット2. 返済期間が短い

返済期間が短くなる点も、デメリットとして挙げられます。返済期間が長引けば、それと比例して経営状況は変化していきます。

経営状況の変化は、銀行にとって「業績が悪化して債権の回収ができなくなるリスクが高まる」ということを意味します。

最悪の場合、債権が回収できなくなることも考えられるので、プロパー融資では早く貸し出した代金を回収したいと考えているのです。

ただし、何度も融資を受けたことがある企業は、返済期間を長く設定することも可能です。長期間の融資を申し込む際は、あらかじめ何度か実績を積んでおくことをおすすめします。

銀行からプロパー融資が提案されないのは、なぜ?

結論、基本的に銀行からプロパー融資の提案をしてくることはありません。銀行にリスクのあるプロパー融資を提案される企業とは、

- 既にプロパー融資の付き合いがある会社

- 他の銀行に融資割合を取られたくない会社

など、とにかく優良企業と言われる会社だけです。通常の中小企業99%では、向こうから提案されることはないと思って間違いありません。

それではプロパー融資を提案したいと思われる会社になるには、どんな手立てがあるのでしょうか?次から、プロパー融資審査の通過のコツを11個紹介していきます。

プロパー融資の審査を通過する11のコツ

プロパー融資の審査を通るコツやノウハウはたくさんあります。本章では、そんなたくさんのプロパー融資のコツの中でも、経営者のみなさんが比較的取り組みやすい下記11個のコツに絞って解説をしていきます。

◆ プロパー融資の審査通過の11のコツ

- プロパー融資の対象になる売上規模まで事業を伸ばす

- 複数の銀行と融資取引をしておく

- 保証協会付き融資を、複数銀行に分散させない

- プロパー融資を希望する金融機関に、現預金取引口座をまとめる

- 保証付融資を受けて返済実績を積む

- 決算書や事業計画書を見直す

- 人柄や経営者の能力をアピールする

- 信用金庫/信用組合より、地方銀行と取引する

- 根拠を持って、何度も「プロパー融資を打診する」

- 金融機関の支店の立地

- 融資専門の税理士やコンサル会社に相談する

コツ1. プロパー融資の対象になる売上規模まで事業を伸ばす

プロパー融資を受けるのであれば、売上は3億前後までは伸ばし、利益も確保しておきましょう。

メガバンク・地方銀行・信用金庫・信用組合、どの金融機関からプロパー融資を受けるかによっても基準は大きく違いますが、少なくとも売上規模が1億円以下でプロパー融資を受けられることはまずありません。

信用金庫なら1億円以上、地方銀行なら3億円以上、都市銀行なら10億円以上は年商規模が必要でしょう。なぜなら、銀行が売上規模の小さい会社に融資をすると下記のリスクが表面化します。

- 融資上限額は売上額と(ほぼ)比例しているため、あまり貸し出しができずに利益が取れない

- 売上規模が小さい会社は、融資を回収できないリスク&倒産リスクが高い

そのため、金融機関からもある程度は魅力的と思われる事業規模まで伸ばすことが重要なのです。具体的には、下記3つの状態を目安にするといいでしょう。

業績・状況の目安

- 3年連続「売上3億円前後」

- 3年連続「経常利益率3%以上」

→勿論、営業利益はプラスが前提 - 債務超過でない

この状態であれば、そろそろプロパー融資を受けるテーブルに乗ることができるでしょう。

コツ2. 複数の銀行と融資取引をしておく

プロパー融資を引き出したいなら、メインバンクだけ密な関係性を築くのではなく、サブバンクともしっかり関係性は作っておきましょう。なぜなら、複数銀行と取引をしておくことで、競争原理を働かせるためです。

そのためにも、日頃からサブバンクからも話を聞きながら、定期的に融資提案をしてもらいましょう。

そうすることで…

「今、融資をしておかないと他の銀行に取られてしまう…」

「プロパー融資を提案しないと、他の銀行にシェアを奪われるかも…」

こんな風に、それぞれの銀行に思ってもらう必要があるのです。

銀行も私たちと同じ、競争市場の中にいる営利企業です。銀行にも「放っておいたらダメな会社」と意識をしてもらうために、複数銀行と取引をする必要があるのです。

具体的には、銀行の中間決算「9月」、本決算の「3月」に向けて、サブバンクには「7月」、もしくは「1月」に融資提案をしてもらうようにしましょう。

サブバンクからの提案書はだいたい1ヶ月後には届きますので、それを元にメインバンクにも融資の交渉を進めるのです。

銀行は、決算月(つまり9月と3月)に融資残高が一気に減ることを嫌います。かつ、その残高が減った原因が「他の銀行に融資提案を取られた」となると(彼らの中では)大ごとです。

そのため、決算前のサブバンクからの良い提案はメインバンクからすると大きな脅威であり、メインバンクも融資条件の交渉テーブルに乗らざるを得なくなるのです。

一方、どれだけ優良企業であったとしても、競争相手(他の銀行)がいなければ、わざわざ銀行側は自分にリスクが大きいプロパー融資を進める必要はないのです。

会社経営で非常に重要な、メインバンクとサブバンクの作り方・付き合い方について詳しく知りたい場合は、下記の記事を参考にしてください。

コツ3. 保証協会付き融資を、複数銀行に分散させない

中小企業庁の「信用補完制度の見直し」により、平成30年4月1日から、金融機関は制度融資への依存を避けるため、プロパー融資も並行して行うことが求められています。

しかし、企業が複数の金融機関から制度融資を受けていると、銀行側としては、メインバンクが判然とせず、プロパー融資をすべきかが不明確になってしまいます。

プロパー融資を引き出したいなら、何行からも制度融資を受けるのではなく、行数を2~3行程度に絞って取引をしましょう。

コツ4. プロパー融資を希望する金融機関に、現預金取引口座をまとめる

プロパー融資を希望する金融機関の口座に、現預金の取引を寄せておくことは重要です。

現預金の取引とは、例えば、

- 売掛金の着金口座にする

- 買掛金の支払い口座にする

- 為替取引の口座にする

- 従業員の給与口座に指定する

など、会社の現金の入出金を寄せていくことを指します。

入出金を1つの金融機関に寄せることにより、金融機関には下記のメリットが発生します。

- 手数料が入ってくる(支払い手数料など)

→儲けさせてくれる顧客と認識してもらう - その法人のお金の流れを把握できる

→リスクの高い融資をしやすくなる

特定の金融機関に「お金の流れを開示する」ことと「手数料を寄せる」ことで、メインバンクとして認識・信頼してもらえるためプロパー融資が通りやすくなるのです。

コツ5. 保証付融資を受けて返済実績を積む

審査では今までの経歴もチェックされるため、実績のために保証付融資を受けておくこともおすすめです。とくに立ち上げたばかりの企業は銀行からの融資が難しいので、保証付融資を繰り返して信頼を積み上げましょう。

「この企業はしっかりと返済してくれる」と思ってもらえれば、審査に通る可能性が高まります。

コツ6. 決算書や事業計画書を見直す

融資審査では、「決算書」と「事業計画書」が大きく影響します。

融資審査に申し込む際には、これらの書類をしっかりと見直し、マイナスとなる内容を改善する必要があります。利益を上げて利益剰余金を積み増し、自社の現預金の割合を高めることは当たり前として、不良在庫の処分や経費の削減なども有効です。

提出を求められる書類は銀行ごとに違いますが、ほかにも以下のような書類が見られることが多いです。

- 貸借対照表

- 試算表

- 資金繰り表

- 登記事項証明書

- 税務申告書

- 納税証明 など

書類の不備は信頼度の低下につながるため、必要なものをあらかじめ確認しておき、スムーズに提出できるようにしましょう。

特に決算書は銀行融資にとって、非常に重要な書類です。プロパー融資を申し込みたいのであれば、最低限でも下記3点が揃った決算書の内容にしておきましょう。

- 負債よりも資産が大きい(債務超過ではない)

→B/Sより「資産の部の合計 – 資産の部の合計」 - 簡易キャッシュフローが「プラス以上」ある

→「税引後利益 + 減価償却費」がプラス以上

→ココがマイナスの場合、返済不可能と思われます。 - 債務償還年数が10年未満

→「借入金残高 ÷ 簡易キャッシュフロー」が10未満

→借入金残高は「短期借入金」「長期借入金」などの合計

もちろん、粉飾決算はアウトです(そもそも、スグにバレます)。

なお、銀行が融資審査で決算書の何を見ているのか?をもっと詳細に知りたい方は、下記の記事が参考になるはずです。ぜひご参考ください。

また、上記以外の銀行融資で必要な書類については、下記の記事を参考にしてください。

コツ7. 人柄や経営者の能力をアピールする

審査は書類や業績などを中心に行われますが、申込み者の人柄も審査結果に影響します。審査を行うのは機械ではなく、一人の人間です。

事業に対する熱意が高いことや将来を考えて行動していることをアピールできれば、それだけ信用力が増して有利に働くことがあります。

ただし、人柄だけで審査が通ることはありません。当然のことながら、書類上の業績が基準を満たしていることが前提となります。

しかし、人柄が最後のひと押しとなる可能性は十分に考えられるため、銀行と面談する際は熱意や人柄を伝えられるように工夫しましょう。

コツ8. 信用金庫/信用組合より、地方銀行と取引する

プロパー融資を受けたいなら、信用金庫や信用組合よりも、地方銀行(規模によっては都市銀行)との取引を優先しましょう。理由は、地方銀行の方が信用金庫や信用組合よりも利益が大きく、プロパー融資を行えるだけの体力があるためです。

したがって、1億円以上など、高額のプロパー融資を希望するなら、地方銀行との取引を優先しましょう。

なお、「地方銀行の融資」について詳しく学びたい方は、以下の記事が参考になるので必ず確認しておきましょう。

コツ9. 根拠を持って、何度も「プロパー融資を打診する」

融資の度に、「プロパー融資でお願いできませんか?」と打診するのも意外と効果が見込めます。

普通の経営者は1度プロパー融資を断られるとその後も交渉しないことが多いようですが、何度も打診をしているうちにプロパー融資に見合った企業体質になっていることもあるのです。

「財務状況が良くなれば、銀行のからプロパー融資を提案してくるだろう」

と思われる方も多いと思いますが、基本的に銀行はリスクを抑えた融資をしたいものです。銀行の方からプロパー融資を提案をしてくることは、ほぼありません。

もちろん、中には銀行員から「御社がプロパー融資ですか…(フっ)」と小馬鹿にされてしまうこともあるでしょう。

しかし、銀行員に馬鹿にされないよりも、プロパー融資で資金調達できることの方が重要です。ぜひ、諦めずに何度も何度もアタックしてみましょう。

コツ10. 金融機関の支店の立地

いくらあなたの会社の財務状況、業績に問題がなくともプロパー融資が通らないケースが存在します。それは、お付き合いのある金融機関の支店が、住宅街などの法人が少ないエリアにある場合です。

法人が少ないエリアの支店は、「法人融資に慣れていない」「一般向けのノルマが大きい(保険販売や投資信託、住宅ローンなど)」など、法人融資にあまり積極的ではない傾向が強いのです。これを専門家の間では「金融立地の違い」と呼んだりします。

そのため、基本的には法人が多いエリアにあなたの会社の本社を登記することがおすすめです。これだけでも、会社の資金調達力は大きく変わりますので、融資が必須のビジネスにおいては、本社のエリア選定には注意しましょう。

ちなみに、商工中金と日本政策金融公庫の「中小企業事業」については、支店の立地によって差が出ることは少ない(基本的には優秀なスタッフが多い)です。そのため、金融機関の立地を気にすべきは「信用組合」「信用金庫」「地方銀行」です。

コツ11. 融資専門の税理士やコンサル会社に相談する

審査に通す自信がないときは、融資業務を得意とする税理士や、弊社「融資代行プロ」のようなコンサル会社に相談してみましょう。

- 「どのような要素を見られるのか?」

- 「どのようなプロセスで審査が進むのか?」

について熟知している専門家であれば、好印象を残すための対策についてアドバイスが貰えます。

ただし、税理士やコンサル会社でも資金調達を苦手にしているところは多いので、専門性が高いところを選択することが重要です。

\プロパー融資を狙うなら/

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「プロパー融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

プロパー融資の申込みに必要な書類

「金融機関にプロパー融資の打診をするなら、どんな書類を揃えれておけばいいのか?」と疑問に思う経営者も多いでしょう。

プロパー融資を受けるなら、3年以上「業績が良く」、「財務状況も良好」な状況で打診することが基本です。

また、プロパー融資で必要になる書類は申込者や融資先によって異なりますが、一般的に必要とされている書類は以下のとおりです。

◆ プロパー融資で求められる書類(一般的)

- 決算書:直近1年間の事業による収支状況がわかる書類(貸借対照表、損益計算書、キャッシュフロー計算書、株主資本等変動計算書など)

- 月次試算表:決算書の内容を月別に試算した書類

- 資金繰り表:今後想定される事業による収支の一覧表

- 銀行取引一覧表:取引をしている銀行ごとに、預金や借入状況などをまとめた一覧表

- 事業計画書:会社概要や事業内容、経営方針などを記載した書類

- 借入申込書:プロパー融資を利用する銀行指定の借入申込書

- 商業登記簿謄本(登記事項全部証明書):会社の登記簿謄本(履歴事項全部証明書)

- 納税証明書:確定申告後の所得額や納税額、未納がないことを証明する書類

上記必要書類のうち、銀行から求められた書類を提出します。場合によっては、上記以外の書類の提出を求められることもあります。

銀行は、これらの提出書類をもとに融資の審査を行っているため、記載漏れや虚偽記載などがないように慎重に準備してください。

プロパー融資の「3つの間違った常識」

金融機関からのプロパー融資は難易度が高いため、実際に融資を受けている経営者は少ないものです。そのため、正しい情報が出回りにくく、逆に間違った知識を聞くことも多くなります。

本章では、実際に中小企業の融資支援をしている私たち「融資代行プロ」が、経験をもとに、下記3つの間違ったプロパー融資の常識をご紹介していきます。

◆ プロパー融資の3つの間違った常識

- プロパー融資であれば、金利は安いはず

- 業績が良ければ、プロパー融資をしてもらえる

- 無借金(借入¥0)経営であれば、プロパー融資に有利

それでは、それぞれについて詳しく解説していきます。

間違った常識1. プロパー融資であれば、金利は安いはず

プロパー融資の金利は、高くなるのが当たり前(常識)です。なぜなら、プロパー融資は銀行にとって大きなリスクを取る融資のため、金利を高くしないと割に合わないのです。

ごく稀に、「プロパー融資の金利が高い!」と言って憤慨される経営者をお見受けしますが、銀行側から嫌煙されるキッカケになるので改めましょう。

もちろんプロパー融資でも、下記の状態の会社であれば、安い金利条件で融資取引ができることは大いにあり得ます。

- 業績が良い状態が継続的に続いている

- プロパー融資の返済実績が積み上がっている

- 銀行と良好な関係を続けられている

信用・信頼関係の構築や積み重ねが大切なのは、銀行取引も商売も一緒なのです。

間違った常識2. 業績が良ければ、プロパー融資をしてもらえる

銀行側にリスクの大きいプロパー融資を引き出すには、あなたの会社の業績が良いことは大前提(必須条件)となります。例えば、「連続黒字」「債務超過ではない」「預金残高が多い」状態などが挙げられます。

しかし、決算の業績がいいからといって、どの会社も銀行からプロパー融資を提案してもらえるわけではありません。

プロパー融資は基本的に、業績が良いタイミングで、こちら(経営者)から銀行にプロパー融資の提案をお願いしない限りは、実施されることはありません。

プロパー融資は銀行にとって大きなリスクを伴う融資です。そのため、できるのであれば業績の良い会社にも、銀行のリスクが少ない保証協会付き融資で借りて欲しいのです。

ただし、戦略もなしに「プロパー融資にしてよ〜」と交渉をしても、プロパー融資になる確率は非常に低いものです。むしろ、根拠のない交渉は銀行側から嫌われてしまうので注意しましょう。

既にそれなりの額、保証協会付き融資で融資取引のある銀行・信用金庫に対して、業績が良いタイミングで交渉をしてみましょう。

ほとんどの中小企業にとって、プロパー融資を引き出したいのであれば、保証協会付き融資はセットです。

間違った常識3. 無借金(借入¥0)経営であれば、プロパー融資に有利

無借金経営の状態とは、いわば「銀行と関係性が築けていない状態」のことを指します。

果たして、関係性も築けておらず、あなたの会社(ビジネス)のことを知らない銀行が、リスクの高いプロパー融資を提案してくれるでしょうか?

また、無借金経営に誇りをお持ちの経営者の方も多くお見受けします。

さまざまな経営方針がおありかと思いますので一概には言えませんが、無借金経営で毎年少しづつ利益を貯めて、事業を少しづつ大きくしていくのも一つですが、大きく借入を起こして、大きく・短期間で商売を展開することもひとつの選択肢です。

「借入すると金利が…」という声が聞こえてきそうですが、今や金利は微々たるもの(1~2%前後)です。金利以上に、ビジネスで稼げば良いのです。

大きく借入を起こすのであれば、銀行とプロパー融資でつながっておくことは必要要件となりますので、あまり無借金にこだわらずに銀行をうまく活用されるのが良いかと思います。

プロパー融資を受けるための「4つのコツ」

プロパー融資は保証付き融資と比べて審査条件が厳しくなりますが、その分メリットも大きい融資方式です。銀行との信頼関係を築き、経営状態を明確にし、資金の流れを見えるようにしておくことが、プロパー融資を受けるうえでの鍵となります。

ここでは、実際に中小企業の融資支援をしている私たち「融資代行プロ」が、経験をもとに、プロパー融資を受けるための具体的な4つのコツを解説します。

◆ プロパー融資を受けるための4のコツ

- 保証付き融資を先に受ける

- 財務内容の改善を図る

- 入出金履歴を特定の金融機関の口座に集約する

- プロパー融資に精通している税理士に相談する

それでは、それぞれについて詳しく解説していきます。

コツ1. 保証付き融資を先に受ける

最初からプロパー融資を申請するのはハードルが高いため、まずは保証付融資(信用保証協会付きなど)を利用して、返済実績を積むことが非常に有効です。

保証付き融資をきちんと返済していくことで、「きちんと資金を管理し返済できる企業」という信頼性を銀行に示すことができます。

また、保証付き融資の利用経験を通じて、銀行からの質問・確認事項などの実態がわかるので、プロパー融資申請時の準備にもなります。

コツ2. 財務内容の改善を図る

銀行はプロパー融資において、企業の財務健全性を重視します。借入申請前に以下のような財務改善策を実施することが重要です。

- 売上拡大:新たな顧客を獲得する、既存顧客からの取引を増やすなどの施策で売上を底上げする

- コスト削減:原価管理、人件費・経費のムダを見直す

- 利益率の改善:高利益商品・サービスの比率を高める、低利益のものは見直す

- 在庫・債権の管理強化:滞っている在庫や回収不能リスクのある債権を減らす

これらを中長期で継続し、数期にわたって安定した財務指標を示せることが、銀行の信頼を得るうえで有利に働きます。

コツ3. 入出金履歴を特定の金融機関の口座に集約する

銀行は入出金の流れを見て、企業の「商流」「取引先相手」「資金管理体制」を把握します。複数口座で資金が分散していると、どこにどれだけ資金があるのか、どのように使われているのかを把握しにくくなるため、以下のような工夫が重要です。

- メインバンクを定める

- 入出金をメインバンク口座に集約し、事業実態を把握できるようにする

これらの対策を実行することで、銀行側に透明性・安定性・資金管理能力がある印象を与えやすくなり、プロパー融資の審査でプラスになります。

ポイント4. プロパー融資に精通しているコンサルタントに相談する

融資申請の準備から実際の交渉まで、プロパー融資には専門知識が求められる場面が多いです。そこで、以下のような支援をしてくれる融資コンサルタントを活用することをおすすめします。

- 申請書類作成のサポート

- 決算書作り

- 金融機関選び

- 銀行との交渉支援

なお融資コンサルタントは、「金融機関出身者」であることが重要です。なぜなら、プロパー融資を出す側の気持ちや審査プロセスがわかっているため、より精度の高いプロパー融資交渉が期待できるからです。

\プロパー融資を狙うなら/

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「プロパー融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

銀行が、信用保証協会付き融資しか対応してくれないケース(プロパー融資が厳しい理由・条件)

銀行取引に慣れた経営者の方であれば、信用保証協会付き融資(マル保)よりも、借りる法人側に有利なプロパー融資で取引をしたいと考える方も多いでしょう。

しかし、どう頑張ってもマル保でしか融資取引をしてもらえない下記ケースも存在します。

- (その銀行との)初めての融資取引

- 赤字決算の直後

- 創業後5年以内

それぞれ、簡単に解説をしていきます。

ケース1. (その銀行との)初めての融資取引

新しい融資取引銀行(地銀・信用金庫)の場合は、プロパー融資取引をすることは難しいでしょう。結果として、マル保(保証協会付き融資)の取引をするケースが非常に多くなります。

一方で、初めての取引であったとしても「向こう(銀行・信用金庫)から提案をしてきた場合」においては、プロパー融資取引をすることも十分に可能です。

「借りてください」と言ってきたのは銀行・信用金庫なので、取引の交渉材料としてプロパー融資提案を求めることができるのです。

ケース2. 赤字決算の直後(もしくは業績が良くない)

当然のことながら、赤字決算直後はプロパー融資の提案は受けにくいと思っておきましょう。また赤字でなかったとしても、業績が悪化しているタイミングでもプロパー融資を受けることは厳しいと思っておくのが無難です。

逆に言うと、赤字決算のような融資が受けづらいタイミングのためにマル保(保証協会付き融資)が存在しているので、このタイミングではマル保を積極的に活用して資金繰りを支えることが良い戦略となります。

ケース3. 創業後5年以内

決算書が5年分揃っていない会社の場合は、プロパー融資ではなくマル保(保証協会付き融資)を提案されるでしょう。

銀行は、会社の業歴や安定性を非常に重要視しますので、5年経っていない会社に対してはリスクの高いプロパー融資を提案できないのです。

銀行が信用保証協会付き融資にせざるを得ない理由(事業性評価融資の限界)

実際に現場で融資のご支援をしていると、ほとんどの中小・零細企業は、銀行から信用保証協会付き融資(マル保)しか提案されることはありません。

これは、なにも銀行だけが悪いというわけではなく、銀行を取り巻く環境がそうさせているのだと強く感じています。

銀行融資にマル保が多い理由

- 融資で儲からなくなっている

- 銀行員の人数が大幅に足りない

- 銀行員の大量離職が起きた

- 優秀な銀行員ほど独立・転職する

- 保全ありきの審査しかできない

上記の事情から、銀行は一昔前よりもジックリと顧客に向き合い、コンサルティングをしながら融資を進めることが(構造上)できなくなっています。このことから、最近の銀行員の方は、事業性を評価するのがかなり難しくなっている可能性が高いのです。(金融庁からは強く求められているんですが)

また銀行に融資の相談にくる経営者も、「すぐに融資して欲しい!」といった、資金繰りギリギリで相談しに来てしまうため、実際問題、時間をかけて評価をしてあげられないといった背景もあります。

しっかりと事業を評価して融資をしてもらいたいのであれば、少なくとも3ヶ月前(理想は6ヶ月前)から銀行と関係性をつくって、担当銀行員と上司を巻き込みながら、戦略的、かつ計画的に銀行融資に取り組んでいく必要があると言えます。

その他、プロパー融資でよくある疑問(Q&A)

ここでは、プロパー融資に関連するよくある質問をまとめました。これからプロパー融資で資金調達を考えている方、または銀行取引を戦略的に考える経営者はぜひ参考にしてください。

信用を積み上げてプロパー融資を受けよう

プロパー融資は、信用保証協会を通さずに銀行から融資を受けることを意味します。保証料が不要で融資額の上限がないため、ほかの融資と比べるとメリットが多く、審査に通ることは企業にとって一種のステータスになります。

ただし、プロパー融資はチェックの基準が厳しいです。そのため、申込時は多くの審査基準をクリアする必要があります。利用を検討する際は、今回お伝えしたポイントを押さえて、少しでも有利に進むように工夫することが大切です。

プロパー融資をご検討の際は、融資に慣れたプロが在籍している「融資代行プロ」までお気軽にご相談ください。

\プロパー融資を狙うなら/

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「プロパー融資に強い」相談先はコチラ/

※【毎日 限定5名まで!!】

<参考記事>

全国信用保証協会連合会|ご利用条件

_20250924.png)