事業承継向けの融資は、後継者による株式取得や相続税納付、事業資産の取得など、事業承継において重要な役割を果たす融資です。

事業承継で融資の活用を検討している経営者の方は、以下のようなお悩み・疑問をお持ちなのではないでしょうか?

「事業承継に多額の資金が必要だが、融資を活用することはできるのかな?」

「事業承継の融資が活用すべき銀行・金融機関や、それぞれの特徴を知りたい。」

「事業承継の成功事例や、成功のコツを知りたい。」

結論、事業承継であっても、一定の条件を満たせば銀行・金融機関からの融資を活用することは可能です。具体的に、事業承継向けの融資を提供している銀行・金融機関は以下のとおりです。

「事業承継向けの融資」を提供している5つの金融機関

- 金融機関1. 日本政策金融公庫

- 金融機関2. 信用保証協会

- 金融機関3. 商工中金

- 金融機関4. 民間の金融機関

- 金融機関5. 地方自治体(制度融資)

融資を受けることで、事業承継もスムーズに進み、承継後の安定した経営活動を早く手に入れることができます。

筆者は「融資代行プロ」という成果報酬型の「融資コンサル」サービスで、これまで多くの会社の事業承継の融資をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、融資のプロである筆者が以下の内容を丁寧に解説します。融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 事業承継融資の成功事例

- 事業承継融資を提供している銀行・金融機関

- 事業承継融資を成功させるポイント

- 事業承継で融資を受ける流れ

- 事業承継融資のメリット・デメリット

事業承継の融資を検討中の方は、ぜひ本記事を参考にしてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\事業承継融資を成功させるなら/

※【毎日 限定5名まで】

融資の活用で事業承継を成功させた3つの事例

冒頭でも述べたとおり、事業承継で融資を活用することは可能です。ここでは、融資の活用で事業承継に成功した企業の3つの事例を紹介します。

- 事例1. 株式会社山陽砕石

- 事例2. 株式会社加藤

- 事例3. 岩本写真館

それぞれ、詳しく解説していきます。

事例1. 株式会社山陽砕石

株式会社山陽砕石(山陽砕石)は、沖縄振興開発金融公庫(沖縄公庫)からの融資で事業承継を成功させました。

後継者不在の課題を抱えていた承継元は、事業承継のために令和元年9月に山陽砕石を新設。沖縄公庫から株式取得のための融資を受けたことで、事業承継を成功させています。

融資を活用した事業承継の結果、製品の安定的な製造や供給が可能になり、より安定した経営基盤の強化が図られました。また、事業存続による従業員の雇用維持や、地域社会の活性化などの効果も期待されています。

事例2. 株式会社加藤

株式会社加藤は、日本政策金融公庫(日本公庫)による「事業承継・集約・活性化支援資金」を活用して事業承継を行った企業です。

福岡県で自動車整備業を営む同社は、後継者不在を理由に廃業を検討していました。しかし、顧客の廃業を惜しむ声から事業承継を目的に株式会社加藤を設立。日本公庫と福岡銀行の協調融資を受け、事業承継を行いました。

その結果、従来の自動車整備サービスを続けながら、地域の雇用を守ることに成功しています。

事例3. 岩本写真館

続いては、日本公庫と空知商工信用組合、北海道事業承継・引継ぎ支援センターの3機関による協調融資によって事業承継を成功させた事例です。

岩本写真館は地元住民から90年以上親しまれてきた写真館ですが、後継者不在につき事業存続が危ぶまれていました。同社が空知商工信用組合に相談したところ、写真館での独立を検討していた小出氏から事業承継の希望がありました。

小出氏は事業承継のために新法人として合同会社を設立。3機関の協調融資に加え、自治体の「商店街環境整備事業補助金」も活用し、岩本写真館の事業を承継しています。

小出氏は事業承継後も店名を「岩本写真館」としており、前経営者のサポートを受けながら地元住民のために事業を続けています。

これらの事例からも分かるとおり、事業承継では立場や状況によって必要となる資金や融資方法が大きく異なります。後継者の自己資金だけで対応するのが難しいケースも多く、適切な金融機関や制度を選ぶことが必要となります。

この記事では、事業承継で活用できる金融機関や融資の種類の特徴、成功させるためのポイントを分かりやすく解説します。

事業承継向けの融資で活用すべき5つの金融機関

事業承継向けの融資を提供している金融機関には、主に以下の5つがあります。

事業承継向けの融資を提供している5つの金融機関

- 金融機関1. 日本政策金融公庫

- 金融機関2. 信用保証協会

- 金融機関3. 商工中金

- 金融機関4. 民間の金融機関

- 金融機関5. 地方自治体(制度融資)

それぞれの金融機関の特徴や、それぞれの金融機関を活用するのにおすすめの企業についても詳しく解説しますので、自社に合った金融機関選びにご活用ください。

金融機関1. 日本政策金融公庫

こんな会社におすすめ

事業承継にあたり、民間金融機関の融資が難しい状況でも資金調達を検討したい方

日本政策金融公庫は、国の政策にもとづき民間の金融機関が行う取り組みを補完する「政府100%出資の政策金融機関」です。日本政策金融公庫では、地域経済の維持・発展を目的に事業承継を行う中小企業に対し、資金調達を支援する融資制度「事業承継・集約・活性化支援資金」を設けています。

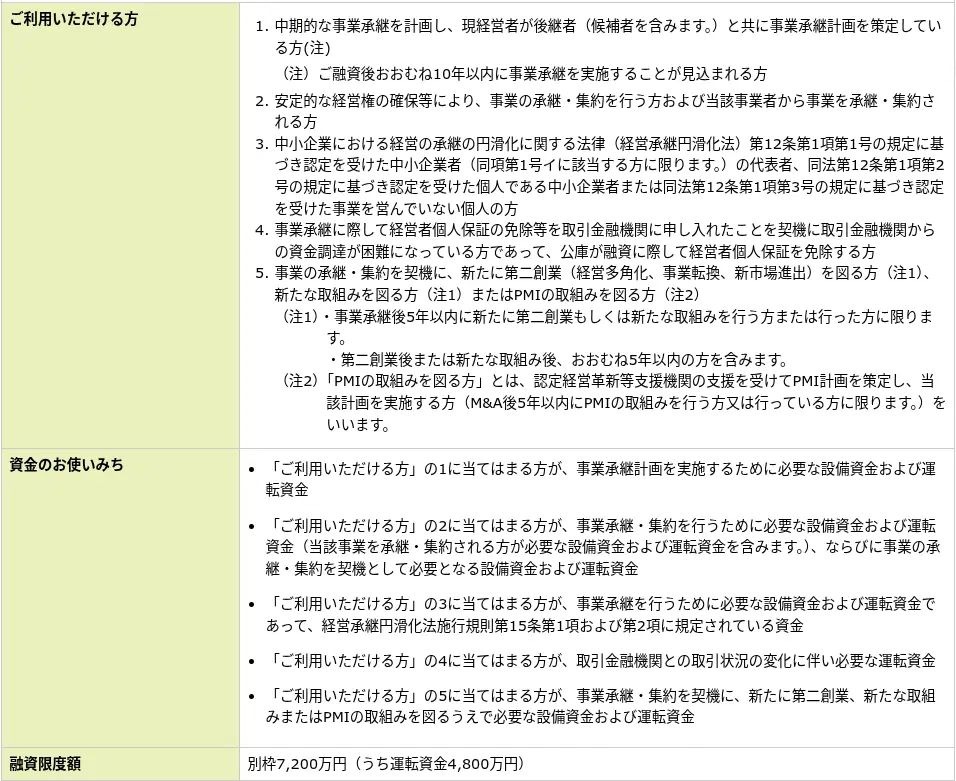

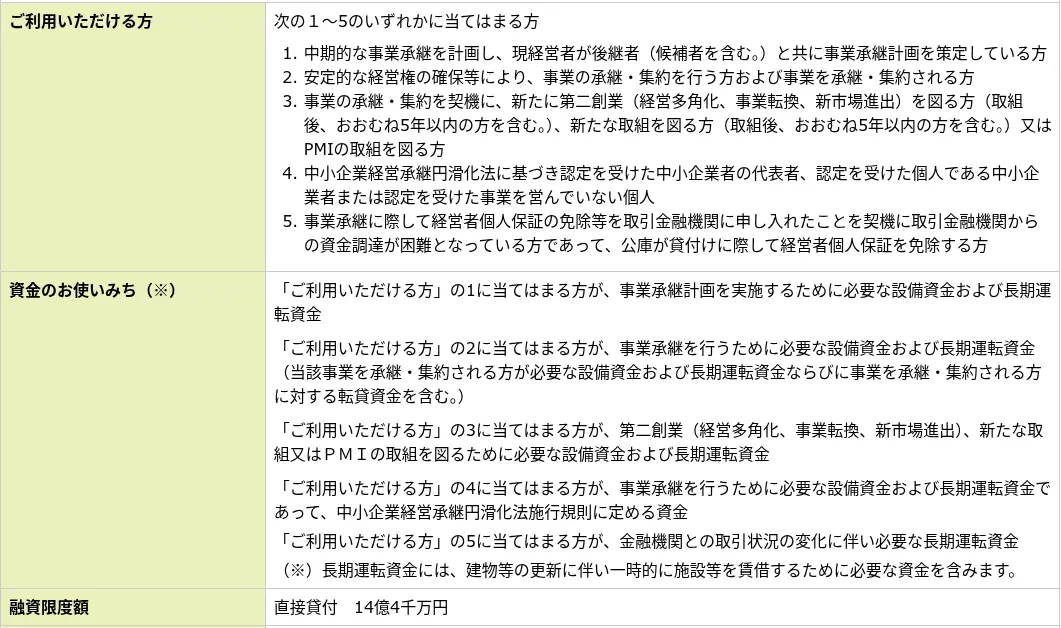

この制度は、小規模事業者向けの「国民生活事業」と、中小企業向けの「中小企業事業」の2種類があります。それぞれの利用対象者や資金使途、融資限度額は以下のとおりです。

小規模事業者向け事業承継融資

中小企業向け事業承継融資

どちらを利用する場合も、融資を受けるには中期的な事業承継を計画し、現経営者が後継者とともに事業承継計画を策定している必要があります。融資利率は上限2.5%と比較的低い利率に抑えられており、条件を満たせばさらに割安の特別利率の適用を受けられるのも特徴です。

さらに、日本政策金融公庫では後継者不在の課題を抱える企業をサポートするため、無料の「事業承継マッチング支援」を行っています。そのため、できるかぎり金利を抑えて融資を受けたい企業や、M&Aなどのマッチング支援を検討している企業にとっておすすめの金融機関といえるでしょう。

なお、「日本政策金融公庫で融資を受ける際の攻略法」について詳しく知りたい方は、以下の記事も合わせてチェックしてみてください。

金融機関2. 信用保証協会

こんな会社におすすめ

事業承継に必要な資金を、信用力を補完しながら銀行から調達したい方

信用保証協会は、中小企業や小規模事業者が金融機関からスムーズに融資を受けられるよう、融資の保証をしている公的機関です。信用保証協会が保証人となり会社と金融機関の間に入ってくれるため、連帯保証人や担保がない事業者でも金融機関からの事業承継融資を受けやすくなります。

信用保証協会で利用できる事業承継の保証制度は、以下のとおりです。いずれも、限度額は2億8,000万円となっています。

▼信用保証協会による事業承継の保証制度

| 特徴 | 対象者 | 資金使途 | 限度額 | |

|---|---|---|---|---|

| 事業承継特別保証 | 経営者保証不要の事業承継を支援 | 3年以内に事業承継を予定している法人など | ・事業資金 | 2億8,000万円 |

| 事業承継サポート保証 | 持株会社による事業会社の株式買取を支援 | 新設持株会社 | ・事業会社の株式取得資金 | |

| 経営承継関連保証 | 中小企業者の事業承継を支援 | 経済産業大臣の認定を受けた中小企業者 | ・株式の取得資金 ・納税資金 ・運転資金など | |

| 特定経営承継関連保証 | 後継者による株式等取得を支援 | 経済産業大臣の認定を受けた中小企業者の代表者 | ・株式等の取得資金 ・事業用資産の取得資金など | |

| 経営承継準備関連保証 | M&Aによる事業承継を支援 | 経済産業大臣の認定を受けた中小企業者 | ・株式等の取得資金 ・事業用資産等の取得資金など | |

| 特定経営承継準備関連保証 | EBO等による事業承継を支援 | 経済産業大臣の認定を受けた事業を営んでいない個人 | ・株式等の取得資金 ・事業用資産等の取得資金など | |

| 経営承継借換関連保証 | 経営者保証なしの融資への借換 | 経済産業大臣の認定を受けた中小企業者 | ・経営の承継に必要な資金のうち、認定日から経営承継日までの借換資金 |

信用保証協会は、さまざまな事業承継の方法に対応した保証制度を取り扱っているのが大きな強みです。そのため、2億8,000万円までの事業承継融資を検討している企業や、経営者保証不要で融資を受けたい企業にとって有効な金融機関であるといえます。

なお、以下記事では「信用保証協会の融資審査」について詳しく解説しています。信用保証協会の融資を検討している方は必ずご覧ください。

金融機関3. 商工中金

こんな会社におすすめ

事業承継を含む中長期の経営課題について、専門的な支援を受けながら融資を進めたい方

商工中金(株式会社商工組合中央金庫)は、全国47都道府県に拠点を構える中小・中堅企業専門の融資に強い金融機関です。商工中金では事業承継を支援する融資を行っている他、以下のさまざまなサポートを提供しています。

▼商工中金の「事業承継サポートのメニュー」

| サポート名 | 具体的な内容 |

|---|---|

| 情報提供サポート | ・簡易株価算定 ・提携税理士の無料相談など |

| 事業引継ぎサポート | ・M&Aの検討や譲渡、引き渡し ・後継者育成支援コンサルティングなど |

| 専門家派遣サポート | ・承継計画の作成、実行 ・経営改革の推進など |

| 金融サポート | ・事業承継支援貸付 ・自社株承継信託の媒介など |

| 資産運用・管理サポート | ・定期預金 マイハーベスト ・不動産の有効活用など |

融資だけでなく、事業承継全般について相談したい方におすすめの金融機関です。また、商工中金は低金利で融資が受けられるのも魅力です。融資はほぼ「プロパー融資」にも関わらず、1.0~3.0%程度の低金利で融資が受けられます。

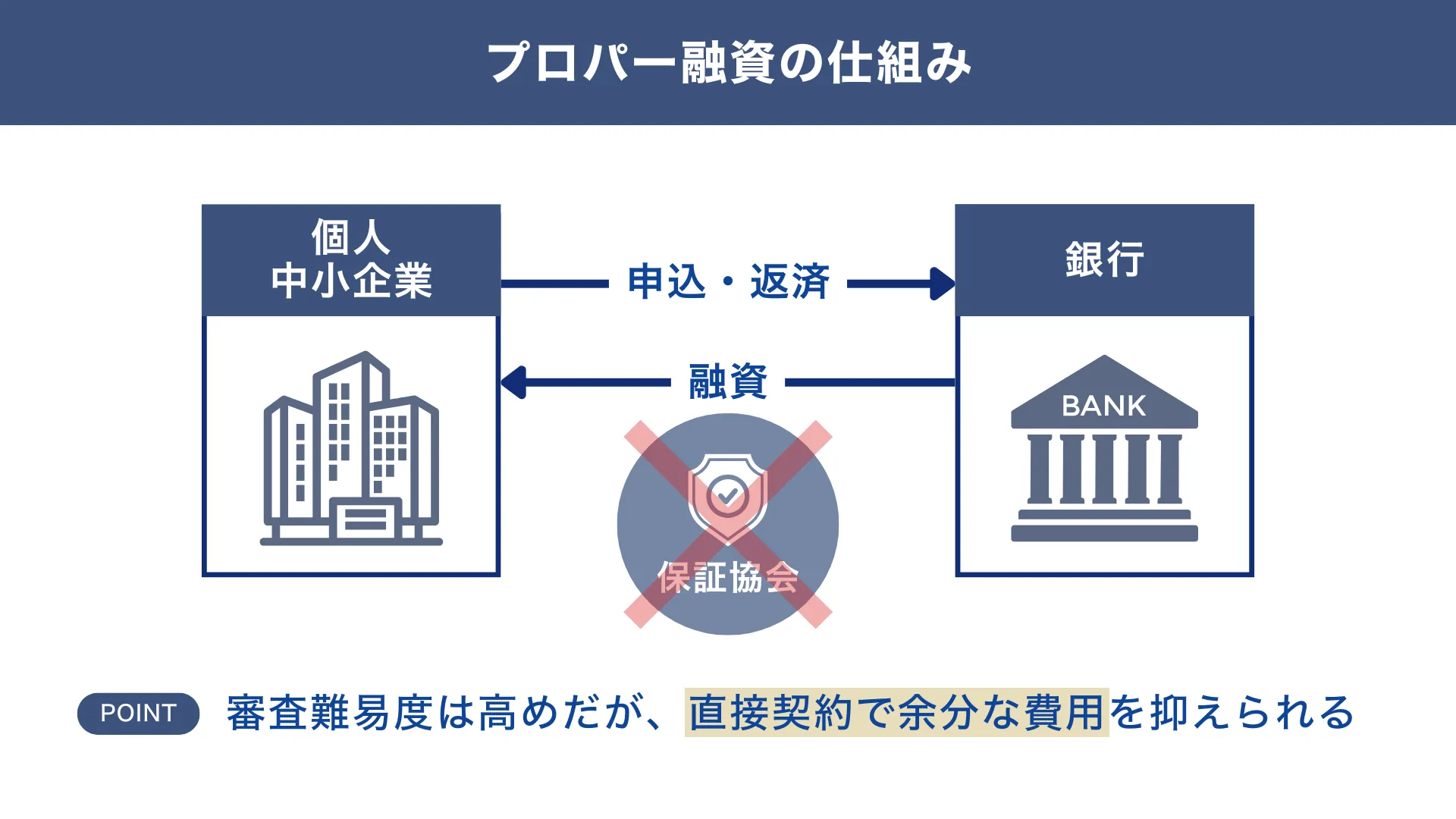

プロパー融資とは、以下の図解のように保証協会の保証が付かない(余計な経費が発生しない)融資のことです。

▼プロパー融資の仕組み

ただし、商工中金の融資のご支援をする筆者の経験上、商工中金は融資審査の難易度が比較的高い(適正)ため、実績や資金のない企業は審査はそう簡単には通らないでしょう。

とはいえ、審査に通れば好条件で融資が受けられ、他の金融機関からも一目置かれている商工中金とお付き合いができるようになるため、商工中金からの融資は積極的の検討してみるべきでしょう。

以下記事では「商工中金の融資」について、融資の難易度や制度の条件、審査に通るためのコツを詳しく解説しています。ぜひご参考ください。

金融機関4. 民間の金融機関

こんな会社におすすめ

事業承継後も、継続的な取引関係を前提に融資を受けたい方

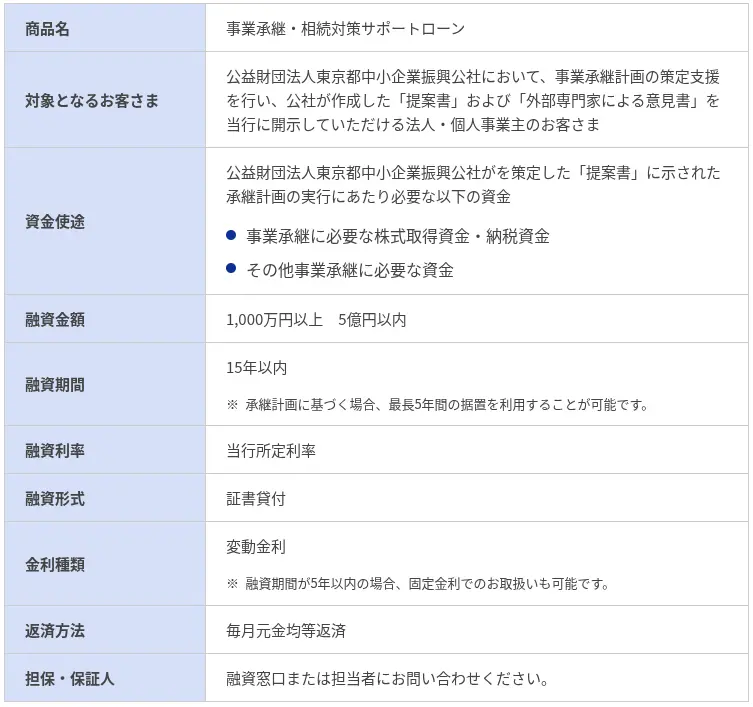

民間の金融機関による融資制度は「事業承継応援ローン」や「事業承継サポートローン」など、さまざまな名称で提供されています。資金使途が「自社株取得のみ」であるものや、事業承継計画の策定が必須であるものなど、金融機関によって制度の内容もバラバラです。

ここでは例として「きらぼし銀行」と「大阪信用金庫」の融資制度について紹介します。

▼きらぼし銀行の「事業承継・相続対策サポートローン」

首都圏の中小企業や個人向けの金融機関である「きらぼし銀行」では、事業承継に必要な資金を調達するための制度として「事業承継・相続対策サポートローン」を提供しています。

制度を利用する条件は、主に以下の2つです。

- 東京都中小企業振興公社で事業承継計画の策定支援を行っていること

- 公社が作成した提案書および外部専門家による意見書を開示すること

承継計画にもとづく事業承継を行う場合、元本の返済が最大5年間猶予されるため、後継者は事業運営を軌道に乗せるための時間を確保できます。

そのため、計画的な事業承継でじっくりと経営の安定化を図りたい企業にとっては、最適な金融機関だといえるでしょう。

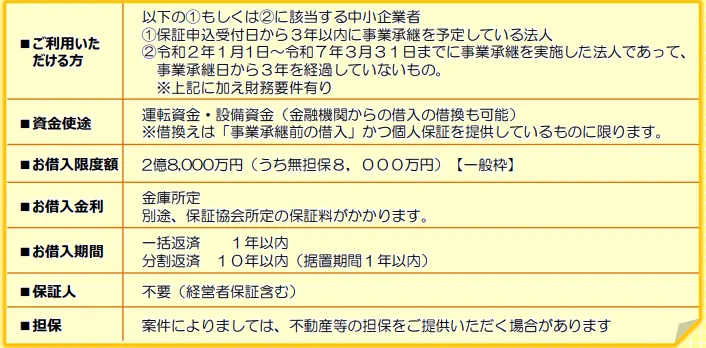

▼大阪信用金庫の「事業承継特別保証」

大阪信用金庫では、経営者保証なしで融資を受けられる「事業承継特別保証」を提供しています。3年以内に事業承継を予定・実施している法人であれば保証を受けられる可能性がありますが、個人事業主は対象外のため注意が必要です。

借換は「事業承継前の借入」かつ個人保証を提供しているものに限られるものの、経営者保証なしで融資を受けられるのは大きなメリットといえるでしょう。経営者保証がネックになり、事業承継が思うように進まない企業におすすめです。

なお、以下記事では「地方銀行の融資」や「信用金庫の融資」、「銀行融資審査の通過率を上げるコツ」について詳しく解説しています。融資を検討している方、融資審査に通るか不安に思っている方はぜひチェックしてみてください。

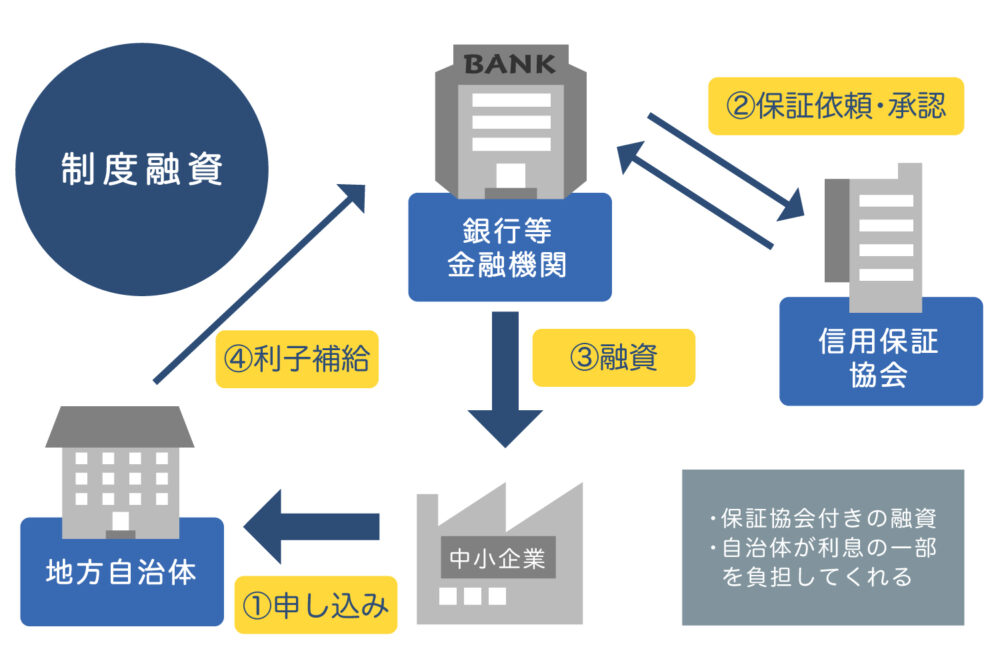

金融機関5. 地方自治体(制度融資)

こんな会社におすすめ

事業承継にあたり、自治体の支援制度を活用して、資金負担を軽減したい方

事業承継では、地方自治体が金融機関や信用保証協会と連携し中小企業や小規模事業者に融資する「制度融資」も活用できます。

ここでは、例として「東京都江東区」と「神奈川県」の融資制度を紹介します。

「東京都江東区の制度融資」では、5年以内に事業承継を予定もしくは実施した区内の中小企業者向けに、融資を斡旋しています。区内で引き続き1年以上同一事業を営んでいることや、事業承継後も江東区内で事業を続けることなどが制度の利用条件です。

▼東京都江東区の「事業承継支援資金」

ただし、制度は親族内承継や従業員承継を対象としており、M&Aなど第三者承継は原則対象とならない点に注意しましょう。

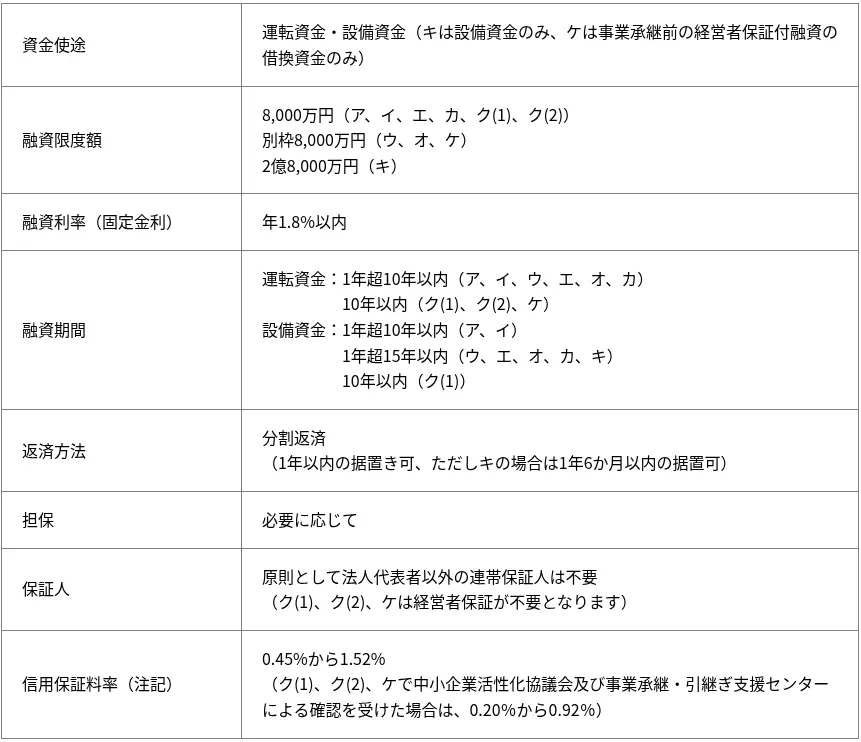

「神奈川県の制度融資」の事業承継融資の対象者は幅広く、条件によって融資限度額や融資期間が異なります。

▼神奈川県の事業承継融資制度

いずれの融資を受ける場合も「資産超過であること」「返済緩和している借入金がないこと」など一定の要件は満たさなければなりませんが、柔軟な審査や低金利など制度融資ならではのメリットを受けられるのは大きいでしょう。

同じ地域で長期的に事業を続ける予定の方は、各自治体で実施している制度融資の検討をおすすめします。

なお、「制度融資」について詳しく知りたい方は、以下の記事も合わせてチェックしてみてください。

なお、事業承継融資の金融機関・銀行選びは、融資に関する経験・知識が重要なため、自己判断で進めると失敗する可能性が高いと筆者は考えます。事業承継の融資を成功させたい方は、事業承継融資に詳しいプロの力を借りることも検討しましょう。

「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、事業承継融資を徹底的にサポートします。

事業承継融資はもちろん、その他の資金調達方法に関するアドバイスや手続きの代行を成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\事業承継融資を成功させるなら/

※【毎日 限定5名まで】

事業承継融資を成功させる7つのポイント

事業承継融資を成功させるには、以下7つのポイントを押さえておく必要があります。

- ポイント1. 後継者との合意形成は完璧にしておく

- ポイント2. 適正な株価(譲渡価格)の算定

- ポイント3. 後継者の資質と覚悟のアピール

- ポイント4. 「経営者保証」への対策とスキーム選定

- ポイント5. 事業承継後も返済可能な事業計画を示す

- ポイント6. 金融機関との早期かつ密な対話

- ポイント7. 事業承継に詳しい金融機関、もしくは専門家に頼る

それでは、それぞれのポイントについて詳しく解説していきます。

ポイント1. 後継者との合意形成は完璧にしておく

事業継承において一番やってはいけないのは、後継者の納得を得ないまま手続きを進めることです。

後継者の合意形成を雑に済ませると、後から「やっぱり辞めた」「こんな話聞いてない!」などの問題が発生し、事業承継が頓挫する可能性があります。筆者の経験上、後継者との合意形成が不十分なために、事業承継がうまく進まないケースはかなり多いと感じております。

事業承継を成功させるには、まず後継者が「この会社を引き継ぎたい」と思える状態を整えることが重要です。具体的には以下のポイントを解消した状態で、後継者に事業承継を進めましょう。

- 後継者にとって魅力的な会社にする

- 後継者が少ないリスクで引き継げるようにする

- 承継後に後継者が不利益を被らないようにする

また、合意形成の際は事業承継に関して多額の資金が必要になる点も伝えておきましょう。事業承継にかかる具体的な金額も早い段階で提示しておくと、資金調達に向けて計画的に準備を進められます。

事業承継に必要な資金が多額になる場合は、後継者の負担が大きくならぬよう、資金調達の支援も積極的に検討してください。このように、後継者との合意形成を完璧にしておくことで、スムーズに事業承継を進められます。

ポイント2. 適正な株価(譲渡価格)の算定

「いくらで会社を譲るか」を、親子や当事者の言い値で決めてはいけません。銀行は「その価格に見合う返済能力があるか」をシビアに見るからです。実力以上の高値がつくと「過剰債務」とみなされ、融資の審査が通らない可能性も高まります。

融資を成功させる鉄則は、税理士など第三者による「客観的な株価算定」を受けることです。

また、純資産を上回る価格(のれん代)をつける場合は、「なぜその価値があるのか」を、技術力や顧客基盤といった「将来の稼ぐ力」で論理的に説明する必要があります。

ドンブリ勘定はやめて、銀行が納得する根拠を用意しましょう。

ポイント3. 後継者の資質と覚悟のアピール

中小企業の融資審査では、決算書などの数字以上に「誰が経営するのか」という人物評価もカギとなります。そのため、後継者の「経営者としての資質」は良く見られています。

業界経験や計数感覚はもちろん、面談での受け答えから「この人に融資しても大丈夫か」を厳しく審査していきます。

次に重要なのが「覚悟」です。全額借入に頼らず、後継者自身も自己資金を用意することで、「本気度」が伝わり信用力が跳ね上がります。また、承継後も現社長が顧問として支える体制を示すと、銀行は非常に安心します。

「数字」だけでなく「熱意と体制」も加えて、銀行を味方につけましょう。

ポイント4. 「経営者保証」への対策とスキーム選定

「後継者に、連帯保証の重荷を背負わせたくない」

その心配は、今は事業承継の制度が整っているので安心してください。金融庁の方針により、条件を満たせば経営者保証なしでの融資が可能になっています。

以下の「経営者保証に関するガイドライン」の3要件を満たすことで、経営者保証を外すことは可能です。

▼経営者保証が外れる条件

- 公私混同の解消:法人と個人の財布を分ける

- 財務基盤の強化:会社単体で返済できる

- 情報の透明性:金融機関への適時開示

これらを整備しつつ、民間銀行だけで対応が難しい場合は、日本政策金融公庫や信用保証協会の「保証人不要」に対応した特別制度を組み合わせるのが定石です。

正しい知識で交渉し、後継者に足かせを残さない承継を目指しましょう。

ポイント5. 事業承継後も返済可能な事業計画を示す

事業承継融資では、事業を引き継ぐこと自体よりも、承継後も安定して返済を続けられるかどうかが重要な判断ポイントになります。後継者が就任したあとの経営体制や収益構造が明確でなければ、金融機関は融資に慎重にならざるを得ません。

そのため、事業承継後の事業計画では、売上や利益の見通しだけでなく、どのような体制で事業を運営していくのか、現経営者がどの程度関与するのかといった点も具体的に示すことが大切です。承継によって事業の方向性が大きく変わらないことを説明できれば、金融機関にとっても返済リスクを判断しやすくなります。

また、借入金の返済原資がどこから生まれるのかを明確にしておくことも欠かせません。承継後の収益から無理なく返済できる計画になっているかを示すことで、事業承継融資の実行に向けた前向きな評価につながります。

ポイント6. 金融機関との早期かつ密な対話

事業承継は数年がかりの大プロジェクトです。絶対にやってはいけないのは、全てが決まってから銀行に「事後報告」することです。

計画段階からメインバンクに相談し、「一緒に事業承継を進める」スタンスで巻き込むことが有効です。会社も事情も深く理解している状態の方が、銀行担当者も社内稟議を通しやすいものです。

また、簿外債務などの「都合の悪い情報」こそ、最初に共有することも鉄則です。隠していたことが後で発覚すれば、信頼は即座に崩壊し、最悪、融資を全額回収されてしまいます。

良いことも悪いことも全て共有して、銀行を「審査する人」から「頼れる伴走者」に変えることが成功の近道です。

ポイント7. 事業承継に詳しい金融機関、もしくは専門家に頼る

事業承継は、一生のうちに何度も行うものではありません。そのため、事業承継の知識・経験が豊富な経営者自体も非常に少ないでしょう。予期せぬトラブルを回避し事業承継融資を成功させるには、事業承継に詳しい金融機関や専門家に頼ることも大切です。

金融機関は、事業承継の対応実績が豊富にあるため、事業承継で起こりやすいトラブルや、スムーズに成功させる方法を熟知しています。株式移転や相続税対策など、資金調達の枠を超えた相談に対応してくれる場合もあります。

関係性を築けている金融機関であれば、自社の経営実態や財務状況を把握しているため、スムーズに話を進められるでしょう。

もし「金融機関に相談しづらい」「そもそも、どの金融機関に相談すべきか分からない」場合は、弊社のような事業承継の融資相談を多く受けている融資のプロに任せるのもおすすめです。

「融資代行プロ」では、金融機関に10〜30年も在籍したコンサルタントが、これまで培ったノウハウを駆使して事業承継融資の成功確率をグッと高めます。事業承継融資に必要な情報収集・資料作成なども全面的にバックアップしますので、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\事業承継融資を成功させるなら/

※【毎日 限定5名まで】

事業承継の資金調達で融資を受ける流れ【5ステップ】

事業承継で融資を受ける際の流れは、以下5ステップです。

事業承継の時期や課題、具体的な方法を盛り込んだ事業承継計画を策定します。日本政策金融公庫の融資制度を利用する場合は必須となるため、忘れず計画書を作成しましょう。

融資を受けたい金融機関の窓口で、事業承継の相談を行いましょう。このとき、事業承継計画や決算書があると話し合いがスムーズに進みます。

制度に応じた必要書類を準備し、融資の申込みをします。Webサイトから申し込みできる金融機関もあります。

各金融機関にて審査が行われます。

融資決定後、金融機関と貸付契約を結びます。融資金が振り込まれた後は、取り決めた方法で返済します。

事業承継計画書は、利用する金融機関によって作成・提出が求められない場合もあります。

しかし、事業承継計画書は事業承継の流れを明確にし、スムーズに承継準備を進める上で重要な書類です。そのため、承継後の安定的な経営活動を実現させるためにも、事業承継を行う際は計画書を作成し、見える化しておくべきだと筆者は考えます。

なお、事業承継計画書のテンプレートは、日本公庫のWebサイトからダウンロード可能です。

事業承継の資金調達で融資を受ける3つのメリット

事業承継の資金調達で融資を受けるメリットは、以下の3つです。

- メリット1. 自己資金不足でも、事業承継できる

- メリット2. 株式の希薄化を防げる

- メリット3. 設備投資や新規事業にも使える

それぞれ詳しく見ていきましょう。

メリット1. 自己資金不足でも、事業承継できる

自己資金が不足している場合、融資で費用を補うことにより、スムーズに事業承継が進められます。

親族内承継や従業員承継であれば、資金が足りなくても自己資金が貯まるまで承継を延期することもあります。しかし、M&Aによる事業承継の場合、理想的な承継先を見つけても十分な自己資金がなければタイミングを逃してしまうかもしれません。

融資を受けると、一気にまとまった資金を調達できるため、M&Aによる事業承継をする場合も最適なタイミングで迅速に進められます。

メリット2. 株式の希薄化を防げる

融資による資金調達は、新株の発行による株式の希薄化を防げます。

事業承継の資金調達方法には、既存株主以外の新しい出資者に新株を発行する「第三者割当増資」という方法もあります。返済義務を負うことなく迅速に資金調達ができますが、発行済株式数が増えると、株式の希薄化を懸念する既存株主が反発したり、経営の自由度が下がったりする恐れがあります。

一方、融資を受けることで増資せずに資金調達できるため、株式が希薄化するリスクを防げます。

持株比率が維持されることで、既存株主との関係維持や自由度の高い経営が可能になり、承継後も将来の成長に向けた施策を着実に進められるでしょう。

なお、「第三者割当増資」について詳しく知りたい方は、以下の記事も合わせてご参考ください。

メリット3. 設備投資や新規事業にも使える

各金融機関で利用する制度によっては、融資金を設備投資や新規事業などに充てられる場合もあります。今回紹介した金融機関のうち、融資金を設備投資や新規事業開拓に活用できる制度は以下のとおりです。

- 日本政策金融公庫「事業承継・集約・活性化支援資金」

- 信用保証協会「経営承継関連保証」「特定経営承継関連保証」

- 大阪信用金庫「事業承継特別保証」

- 東京都江東区「事業承継支援資金」

- 神奈川県「事業承継融資制度」

事業承継の枠を超えた資金を調達し、新しい分野へと事業の幅を広げることで、承継後も企業の継続的な発展が期待されます。事業承継を通してさらなる事業拡大を図りたい方は、設備投資や新規事業開拓に使える融資制度の活用も検討してみましょう。

事業承継の資金調達で融資を受ける際の3つの注意点

事業承継融資には注意点もいくつか存在します。融資で思わぬ損失を被らぬよう、以下3つの注意点は把握しておきましょう。

- 注意点1. 利息や保証料がかかる

- 注意点2. 資金調達までに時間がかかる

- 注意点3. 審査に落ちる可能性がある

それぞれ詳しく解説していきます。

注意点1. 利息や保証料がかかる

事業承継の融資を受ける際は、他の融資と同様に利息がかかります。

たとえば、日本政策金融公庫の「事業承継・集約・活性化支援資金」における年利は、上限2.5%です。仮に1億円の融資を5年返済で受けた場合、1年間で227万円の利息がかかる計算になります。また、経営者や後継者の個人保証をつけず、信用保証協会などの信用保証制度を利用した場合、融資金額に応じた保証料の支払いも発生します。

つまり、自己資金だけで事業承継を行う場合と比較すると、事業承継融資を受ける方がトータルの負担は大きくなってしまうのです。事業承継の融資を受ける際は、利息や保証料の負担も考慮し、無理のないスケジュールで少しずつ返済しましょう。

注意点2. 資金調達までに時間がかかる

事業承継の融資を受ける場合、必要書類の作成から審査の通過まで1〜2ヶ月程度かかる点にも注意が必要です。

株式取得や税金の納付、設備投資など事業承継に必要な支払いが発生してからでは、支払期限に間に合わない可能性があります。支払いが滞ると企業は社会的信用を失い、事業承継に支障が出るかもしれません。そのため、余裕を持って資金調達の準備を進めるべきだと筆者は考えます。

事業承継を検討し始めた段階で金融機関や専門家に相談しておくと、いつまでに・何をすべきかが明確になるため、効率的な資金調達が可能になるでしょう。

「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、事業承継融資を徹底的にサポートします。事業承継融資はもちろん、その他の資金調達方法に関するアドバイスや手続きの代行を成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\事業承継融資を成功させるなら/

※【毎日 限定5名まで】

注意点3. 審査に落ちる可能性がある

事業承継に限らず、融資を受けるには企業の成長性や返済可能性、資金使途の明確性などさまざまな審査基準をクリアしなければなりません。事業承継の融資であっても、要件を満たさなければ審査に落ちてしまう可能性は十分にあり得ます。

融資審査の基準は明確に提示されていないものの、筆者の経験上、以下の特徴に当てはまる企業は審査に落ちるリスクが高いと考えられます。

- 制度の利用対象者に該当していない

- 資金使途や融資希望額が妥当でない

- 会社の財務状況が悪い

- 企業としての信用力が足りない

- 会社が解散したものと見なされている

- 信用力に問題がある役員、株主が在籍している

- 自己資金が足りず返済不能になるリスクがある など

融資審査に通ることを前提に事業承継を進めると、審査に落ちたときの対応が遅れ、事業存続が危ぶまれてしまいます。融資を受ける際は審査に落ちる場合も想定した上で、幅広い視点から資金調達や事業承継の方法を考えておくことが大切です。

事業承継で融資が必要になる4つのケース

事業承継で融資の活用を検討しているものの、「本当に融資が必要なのか?」と判断に迷っている方もいらっしゃるのではないでしょうか。

事業承継で融資が必要になるケースは、主に以下のとおりです。融資の活用を悩んでいる方は、自社に当てはまる項目がないかチェックしてみましょう。

事業承継で融資が必要になる4つのケース

- 親族や従業員以外の第三者に事業を引き継ぐ場合

- 分散した事業用資産や株式を買い取る場合

- 親族内承継で発生した相続税・贈与税などを支払う場合

- 後継者の信用力が低い中で安定した経営を実現させたい場合

基本的に、M&Aなどの第三者承継を行う場合は、株式や事業用資産を買い取るために資金調達する必要があります。親族内承継や社内事業承継であっても、税金の支払いや株式等の分散がある場合は、まとまった資金を用意しなければなりません。

また、後継者の信用力が低く十分な資金を調達できない可能性がある場合も、承継後の運転資金として事前に融資を受けておきましょう。

「事業承継融資」についてよくある質問

「事業承継融資」について、筆者が実際の現場でよくいただく質問を以下にまとめました。同じような疑問をお持ちの方はぜひ参考にしてください。

事業承継の資金調達で融資を受ける場合の返済期間は?

事業承継の資金調達で融資を受ける場合の返済期間は、利用する金融機関によって異なります。例として、日本政策金融公庫「事業承継・集約・活性化支援資金」の返済期間を以下にまとめました。

▼日本政策金融公庫「事業承継・集約・活性化支援資金」の返済期間

| 資金の種類 | 返済期間 |

|---|---|

| 設備資金 | 20年以内(うち据置期間5年以内) |

| 運転資金 | 10年以内(うち据置期間5年以内) |

また、東京都江東区による「事業承継支援資金」の返却期間は「9年以内(据置12か月含む)」となっています。

どの金融機関の融資を受けるにしても、融資を受ける際は事前に返却期間を確認し、期間内に完済できるかを検討した上で必要な手続きを進めましょう。

既に別の金融機関から融資を受けている場合は、後継者に引き継がれますか?

事業承継では、どの承継方法を採用した場合も融資は「会社の資産」として後継者に引き継がれるのが基本です。ただ、中には後継者の心理的負担を考慮し、事業承継のタイミングで負債を引き継がない方針をとる金融機関もあります。

利用する金融機関によって「前社長に融資の保証を残す」「後継者社長に保証を残す」などのスタンスは大きく異なります。場合によっては事業承継の妨げになるケースもあることも多いため、金融機関選びはとても重要です。

なお、個人事業主の場合、借入金の名義は経営者本人であることが多いため、後継者への承継は自由に選択できます。

事業承継の3つの承継とは何ですか?

事業承継における3つの承継とは「親族内承継」「親族外承継」「第三者承継(M&A)」を指し、「誰が後継者になるか」という点が異なります。

それぞれの概要を以下の表にまとめました。

▼事業承継の種類

| 種類 | 特徴 | メリット | デメリット |

|---|---|---|---|

| 親族内承継 | 子どもや孫などの親族に事業を引き継ぐ方法 | ・従業員や取引先から受け入れてもらいやすい ・承継する時期を柔軟に設定できる | ・後継者のスキルが不足していると経営に影響する ・後継者に承継意欲がないと引き継げない |

| 親族外承継 | 従業員や役員などの親族以外に事業を引き継ぐ方法 | ・親族内承継より後継者の選択肢が広がる ・企業文化や企業理念を引き継ぎやすい | ・株式取得時の後継者の費用負担が大きい ・親族や他の従業員からの理解が必要 |

| 第三者承継 (M&A) | 社外の第三者に事業を引き継ぐ方法 | ・後継者育成の必要がない ・売却益を得られる | ・企業価値によっては買い手がつかない ・買収先によっては企業文化や企業理念を引き継げない |

筆者の経験上、事業承継は「親族内承継」か「親族外承継」を強くおすすめします。なぜなら、どの承継方法を選んだとしても、上手くいくかどうかは結局、承継先の「やる気」と「社内の納得度」がとても重要だからです。

第三者承継(M&A)では、この重要な要因のうち「社内の納得度」がどうしてもトラブルになりがちです。そのため、親族または従業員に適任者がいる場合は、親族内承継または親族外承継を検討することが望ましいと筆者は考えます。

融資を活用して、事業承継をスムーズに成功させよう!

事業承継で融資を活用すると、「株式取得」や「税金支払い」など事業承継に必要な資金的な障壁をスムーズに解決することが可能です。

事業承継向けの融資を提供している金融機関は、以下の5つです。

「事業承継向けの融資」を提供している5つの金融機関

- 金融機関1. 日本政策金融公庫

- 金融機関2. 信用保証協会

- 金融機関3. 商工中金

- 金融機関4. 民間の金融機関

- 金融機関5. 地方自治体(制度融資)

また、融資を活用して事業承継を成功させるには、以下2つのポイントを押さえましょう。

- ポイント1. 後継者との合意形成は完璧にしておく

- ポイント2. 事業承継に詳しい金融機関、もしくは専門家に頼る

上記をもとに事業承継を進めることで、企業の技術やノウハウを次世代へと確実に引き継ぎ、承継後も発展を続けられます。本記事はここまでになりますが、融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

事業承継融資を成功させたい経営者の方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、事業承継融資を徹底的にサポートします。

事業承継融資はもちろん、その他の資金調達方法に関するアドバイスや手続きの代行を成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\事業承継融資を成功させるなら/

※【毎日 限定5名まで

_20250924.png)