資金繰りで苦戦している経営者の方は、必ず借りられる借入先を探しつつ、以下のようなお悩みや疑問をお持ちではないでしょうか?

「銀行の融資審査に落ち続けている…。必ず借りられる借入先はないのだろうか?」

「ビジネスローンは審査が通りやすいと聞いた。おすすめのビジネスローン会社が知りたい」

資金調達に苦戦し、資金がショート寸前…今スグできる資金繰り対策はないだろうか?」

ビジネスローンは銀行融資と比較して審査に通りやすいのが特徴です。そのため、ビジネスローン=必ず借りられるというイメージをお持ちの方もいるでしょう。しかし結論、「必ず借りられるビジネスローン」は存在しません。なぜなら、どの金融機関も貸し倒れのリスクを軽減するために、借入時に返済能力を調査・評価する審査を行うからです。

必ず借りられるビジネスローンは存在しませんが、「銀行融資に落ちた」「赤字・債務超過」「信用情報に不安がある」経営者に対しても、比較的審査が柔軟なビジネスローンがあります。

筆者のおすすめは以下8社のビジネスローンです。

「金利控え目」ビジネスローン8社

- おすすめNo.1

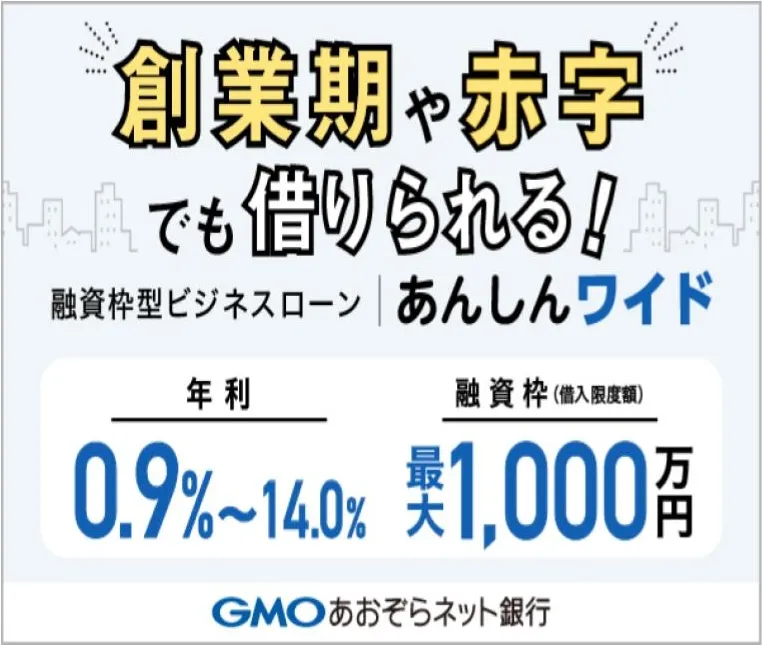

GMOあおぞらネット銀行【あんしんワイド】 ※まずは口座開設(無料) 15分で完了

※まずは口座開設(無料) 15分で完了 - おすすめNo.2

AGビジネスサポート

- おすすめNo.3

HTファイナンス

- おすすめNo.4

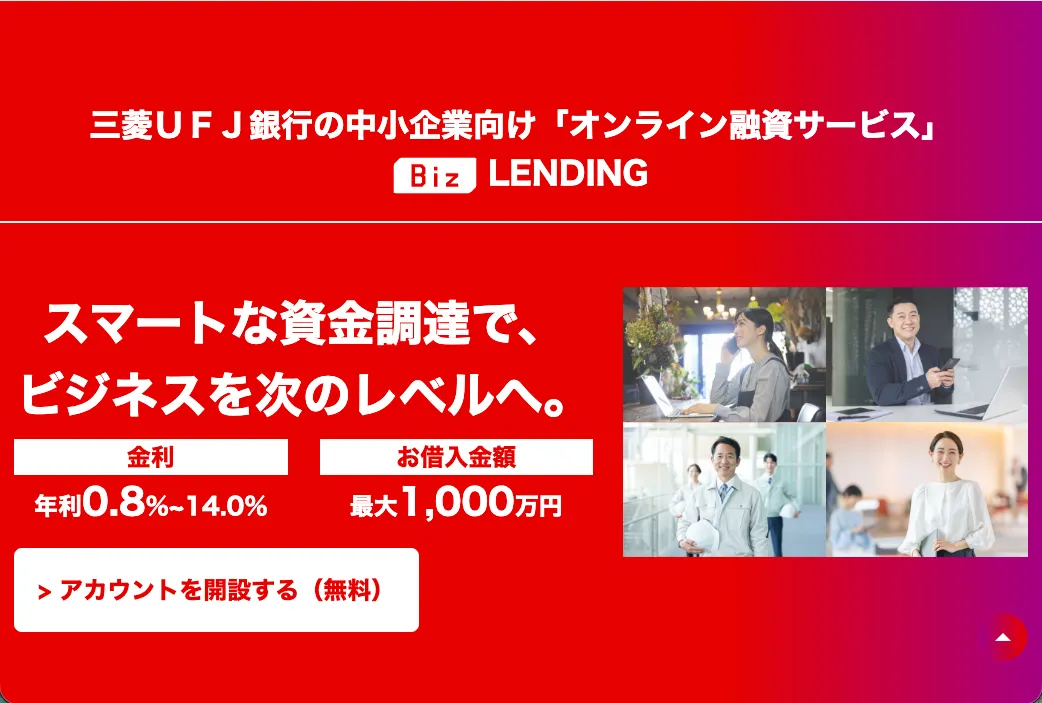

Biz LENDING by三菱UFJ銀行

- おすすめNo.5

アクト・ウィル

- おすすめNo.6

キャレント

- おすすめNo.7

ファンドワン

- おすすめNo.8

オージェイ

筆者は「融資代行プロ」という成果報酬型の「融資コンサル」サービスで、これまで多くの銀行融資がダメだった経営者の、ビジネスローン選びもご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では融資のプロである筆者が、「借入しやすいビジネスローン」や「ビジネスローン審査のポイント」等、以下の内容を丁寧に解説します。

- 事業資金を調達したいときのおすすめビジネスローン

- ビジネスローン審査を成功させるポイント

- 資金ショート寸前の経営者が取るべき施策・避けるべき行動

- 安全に借入できる公的金融機関

- 融資に積極的な民間金融機関

「銀行融資に落ち続けている」「手元資金が不足して資金繰りに苦慮している」とお困りの方は、ぜひ本記事を参考にしてください。

結論:必ず借りられるビジネスローンは存在しない

ビジネスローンの特徴として、銀行融資に比べて融資審査に通りやすいことがあげられますが、原則として必ず借りられるビジネスローンは存在しません。

ビジネスローンとは、事業資金を調達する目的で利用できる融資商品で、銀行やクレジットカード会社、消費者金融などが取り扱っています。どの金融機関も「貸金業法」や「銀行法」に基づき、借入希望者の返済能力を調査・評価する審査を行うことが義務付けられており、審査なしで融資をすることは法律で禁止されています。そのため、返済能力が基準に満たないと判断されれば、借入はできません。

裏を返すと「必ず借りられる」「無審査で借りられる」などの表現を使う貸金業者は、闇金などの違法な貸付業者である可能性が高いといえます。

資金繰りに困窮すると、つい飛びつきそうになりますが、いかなる状況でも必ず借りられる金融機関は存在しないことは知っておきましょう。

必ず借りられるビジネスローンはありませんが、「銀行融資に落ちた」「赤字・債務超過」「信用情報に不安がある」状態でも借りやすいビジネスローンはあります。なかでも「なるべく早く、金利負担を抑えて資金調達したい」という方におすすめなのが「早期審査」「金利が安い」のビジネスローンです。

数多くある商品の中から筆者がおすすめする審査が通りやすいビジネスローンは、以下8社です。

\オススメNo.1/ あんしんワイド おすすめ度 (5.0 / 5.0) | \オススメNo.2/ AGビジネスサポート おすすめ度 (4.5 / 5.0) | \オススメNo.3/ HTファイナンス おすすめ度 (4.5 / 5.0) | \オススメNo.4/ Biz LENDING おすすめ度 (4.0 / 5.0) | \オススメNo.5/ アクト・ウィル おすすめ度 (4.0 / 5.0) | \オススメNo.6/ キャレント おすすめ度 (3.5 / 5.0) | \オススメNo.7/ ファンドワン おすすめ度 (3.0 / 5.0) | \オススメNo.8/ オージェイ おすすめ度 (1.0 / 5.0) | |

| 対象 | 法人 | 法人 個人事業主 | 法人 | 法人 | 法人 | 法人 | 法人 個人事業主 | 法人 個人事業主 |

| 金利 | 0.9%〜14.0% | 3.1%~18.0% | 8.0%~18.0% | 0.8%〜14.0% | 7.5%〜15.0% | 7.8%~18.0% | 10.0〜18.0% (不動産担保有は2.5%~) | 10.0%~15.0% (審査厳しめ) |

| 必要書類 | 不要 銀行口座の入出金履歴 | 2種類 本人確認書類 決算書/確定申告書など | 2種類 本人確認書類 決算書 | 1種類 本人確認書類 | 2種類 本人確認書類 決算書 など | 2種類 本人確認書類 登記簿謄本 など | 4種類 本人確認書類 登記簿謄本 決算書/確定申告書 印鑑証明 など | 4種類 本人確認書類 登記簿謄本 決算書/確定申告書 印鑑証明 など |

| 限度額 | 10〜1,000万円 | 50~1,000万円 | 50万~1億円 | 50~1,000万円 | 300〜2億円 | 1〜500万円 | 30~500万円 (不動産担保有は ~1億円) | 30〜2,000万円 (審査厳しく難易度高い) |

| 返済期間 | 自由 | 5年/最長 | 1年/原則 | 1年/最長 | 5年/最長 | 10年/最長 | 35年/最長 | 3年/最長 |

| 審査 スピード | 最短2日 | 最短即日 | 最短即日 | 最短2日 | 最短即日 (最短60分) | 最短即日 (最短30分) | 最短即日 (最短40分) | 最短即日 |

| 担保 保証人 | 不要 | 不要 | 不要 | 不要 | 原則不要 | 不要 | 不要 | 不要 |

| その他 商品 | なし (シンプル1商品) | 不動産担保融資 不動産投資融資 ファクタリング 売掛債権担保融資 補助金POファイナンス | 不動産担保融資 有価証券担保融資 車担保融資 商業手形担保融資 売掛金担保融資 | – | 不動産担保融資 手形割引 有価証券担保融資 車担保融資 商業手形担保融資 売掛債権担保融資 | キャッシング | 不動産担保融資 車担保融資 介護/診療報酬担保 売掛債権担保融資 | 不動産担保融資 手形・小切手貸付 動産担保融資 介護/診療報酬担保 売掛債権担保融資 |

| 公式HP | 公式サイト>

※まず銀行口座を開設 | 公式サイト>

| 公式サイト>

| 公式サイト>

| 公式サイト>

|

「早期審査」「金利が安い」ビジネスローンを借りられると、突発的な仕入れや支払いにも対応できるため、スムーズな事業運営が可能になります。支払期限に間に合わない事態を防ぐことで、取引先からの信用も損なわずに済むでしょう。

「自分に合ったビジネスローンを見つけたい」という方は、即日・早期審査のビジネスローンをご確認ください。

ビジネスローン審査を成功させるための4つのポイント

銀行融資より審査に通りやすいとはいえ、ビジネスローンにも審査があります。そのため、以下4つのポイントを押さえて着実に準備を進めることが大切です。

- ポイント1. 「事業計画」と「財務状況」の提示

- ポイント2. 「事業実績」と「信用力」

- ポイント3. 抜かりない「書類準備」

- ポイント4. 事業が比較的好調な時に申込む

それぞれのポイントについて、詳しく解説します。

資金調達で失敗したくない方は、資金調達に失敗する会社の共通点をチェックしておきましょう。

ポイント1. 「事業計画」と「財務状況」の提示

実現可能な事業計画と、健全な財務状況を金融機関に提示することで、返済能力があることをアピールできます。

たとえば、資金使途については「運転資金」「設備資金」といった大枠だけでなく、以下のように詳しい内容を記載します。

- 新規顧客獲得のため「広告宣伝費として○○万円」

- 生産性向上のため「新型機械導入費として○○万円」

- これにより「月間△個の増産」、「○○万円の売上増」を見込む

売上予測や利益計画には、過去の実績や市場データ、業界動向などの客観的な情報を盛り込み、明確な根拠をもとに作成した事業計画であることを示しましょう。

ビジネスローンは、「赤字でもOK」「債務超過でもOK」と謳っているものもありますが、営業利益が黒字、資産超過であることが好ましいのは間違いありません。もしも赤字や債務超過であっても、「赤字・債務超過は一過性(短期的)である」という、理由と改善策が明確に提示できれば、審査時に考慮される可能性は高まります。

資金繰り表を作成し、将来的な入出金の予測を提示することも、金融機関に「返済能力がある」と判断されるためには重要なポイントです。

なお、「銀行融資で評価が上がる事業計画書の作り方」や「銀行向けの資金繰り表の作り方」についてもチェックしておきましょう。(ビジネスローンの審査でも使える内容です)

ポイント2. 「事業実績」と「信用力」

事業実績と信用力の高さをアピールすることも大切です。

金融機関によっては、以下の経験や実績が加点ポイントになる場合があります。

- 業界経験

- 事業実績

- 専門知識

- 人脈

- 大手との継続的な取引実績

これらの経験や実績がある場合は、事業計画書で具体的にアピールしましょう。

また、経営者個人の信用情報も審査で重視されるポイントといえます。既存の借入や税金、社会保険料の支払いは遅れがないことが好ましいため、法人税・消費税・社会保険料の支払遅延や滞納、その他ローンの延滞などに気を付けましょう。

ポイント3. 抜かりない「書類準備」

滞りなくビジネスローンを借り入れるためには、抜け漏れなく書類を準備することも欠かせません。

金融機関によって多少違いはあるものの、ビジネスローンの審査を受ける際は、以下の書類を準備する必要があります。

ビジネスローンの審査に必要な書類

- 金融機関指定の申込書

- 決算書・試算表

- 本人確認書類

- 事業計画書

- 納税証明書

- 登記事項証明書

- 通帳のコピー など

必要書類は事前にリストアップし、漏れなく正確に、そしてきれいに整えて提出しましょう。

書類を準備する際は、借入希望額が事業計画に基づいた妥当な金額になっているか確認することも重要です。「借りられるだけ借りよう」といって、根拠もなく希望額が多すぎると審査に通りにくくなるため、必要に応じて「最小限の金額で申込む→返済実績を作ってから追加の借入を検討する」などの方法も検討してみてください。

また、当然のことですが書類に虚偽の記載をしたり、審査に不都合な事実を隠したりするのは絶対にNGです。虚偽記載が発覚した場合は融資を引き上げられたり、二度と融資を受けられなくなったりするため、審査に不利な内容だとしても正確な情報を伝えましょう。

ポイント4. 事業が比較的好調な時に申込む

資金繰りに困窮してから慌てて申し込むよりも、業績の良い時期の方が「返済能力が高い」と判断され、審査に通りやすくなります。

具体的には、以下のタイミングで申込みの手続きを進めると良いでしょう。

- 売上・利益が増加傾向にあるタイミング

- 税金・社会保険料の未納がないタイミング

- 月商の2~3ヶ月分以上の現預金が手元にあるタイミング など

業績が好調なうちであれば、他の金融機関や異なる種類のローンでも借り入れられる可能性もあります。

資金ショート寸前の経営者が取るべき7つの施策

手元のお金が不足し、資金ショート寸前の状態に陥っている経営者の方は、まずキャッシュの流出を最小限にとどめ、手元資金を確保することに注力しましょう。

取るべき具体的な施策は以下の7つです。

- 施策1. 支払いの一時停止・延期交渉

- 施策2. 売掛金の早期回収

- 施策3. 不要資産の即時売却・現金化

- 施策4. 即日・短期の資金調達

- 施策5. 資金繰り表の徹底的な作成・見直し

- 施策6. 経費の徹底的な削減

- 施策7. 金融機関への本格的な相談

それぞれの施策について、詳しく解説します。

施策1. 支払いの一時停止・延期交渉

手元資金を少しでも多く確保する施策としては、買掛金や未払金の支払いを一時停止・延期できないか交渉する方法があります。支払いの先送りに成功すれば、当面の運転資金を温存することが可能です。

▼「支払いの一時停止・延期交渉」の具体例

- 買掛金・未払金の支払い延期

- 借入金の返済をリスケジュール

- 役員報酬のカット

リスケジュール:金融機関への返済が苦しくなったときに借入条件を変更すること

いずれも全額での対応が難しい場合は、一部だけでも期日を延ばしたり報酬をカットしたりすることで、資金に余裕が生まれやすくなります。

その他、以下の項目も参考に、支払いを一時停止・延期できるものはないか検討してみてください。

- 外注費

- 水道光熱費

- 通信費

- 家賃

- リース料 など

仕入先や取引先との交渉が難しい場合は、支払いを先延ばしにできるサービス「請求書カード払い」の活用もおすすめです。

請求書の支払いを最大60日延期できるため、資金の流出を先延ばしにできます。

施策2. 売掛金の早期回収

入金予定の売掛金をリストアップし、期日より前の入金を検討してもらえないか依頼・交渉するのも一つの手です。早期入金に対する割引など、相手側のメリットになる提案をすることで支払ってくれる可能性が高まります。

売掛金を回収するときは、確実性が高い大口の取引先から優先的に交渉しましょう。ただし、いきなり支払いを要求されると取引先は不信感を抱くため、相手の立場や担当者との関係性を見極め、慎重に交渉することが大切です。

なお、「売掛金の未回収金を支払ってもらう交渉術」の記事もぜひご覧ください。

今回とはシチュエーションが少し異なりますが、取引先からの印象を下げずに要求を受け入れてもらうテクニックを解説しています。

施策3. 不要資産の即時売却・現金化

不要な資産を売却して現金化するのもおすすめです。売却できる不要資産には、以下のようなものがあげられます。

▼売却対象となる不要資産の例

- 遊休資産(事業目的で取得したものの使用されていない資産)

- 不要な機械設備

- 有価証券

- ゴルフ会員権 など

損失が出ても即座に売却して現金化することで、一時的に手元のキャッシュを増やせます。

業務に支障が出ない範囲であれば、車両の売却も検討しましょう。買取業者や買取サイトで不要資産の買取価格を見積もっておくと、「思ったより資金が集まらなかった」という事態を防げます。

詳しく知りたい方は、「資産売却の具体的な方法」をご確認ください。

施策4. 即日・短期の資金調達

「今すぐ資金を確保しなければならない」という場合は、即日・短期で資金調達できる方法を実行しましょう。具体的には「ファクタリング」と「親族・知人からの借入」の2つがあります。

まずはファクタリングですが、以下の図解のような資金調達サービスです。

ファクタリング:売掛債権をファクタリング会社に売却することで、本来の支払日よりも早く現金化できるサービス。即効性があり、赤字や税金・社会保険料の滞納がある場合でも利用可能。

ただし、ファクタリングは手数料が非常に高い(手数料10~20% / 1回の利用)ため、利用の際は手数料率以上に収益が見込める時だけ使うようにしましょう。

親族や知人からの借入は、他の方法で資金調達できなかった場合の最終手段として検討するのがおすすめです。思わぬ金銭トラブルが発生したときに備え、借用書は必ず作成しておきましょう。

なお、「おすすめのファクタリング会社」や「家族から起業資金を借入する際の借用書の書き方」についても合わせてチェックしてみてください。

施策5. 資金繰り表の徹底的な作成・見直し

将来的な入出金を予測する「資金繰り表」の徹底的な作成・見直しを行うことも重要です。

資金繰り表を正しく作成すると、いつ・どれくらい不足するのか具体的な金額とタイミングが明確になるため、資金が枯渇する前に改善策を打てます。

資金繰り表には、今後1〜3ヶ月程度における資金の出入りを日次ベースで記載します。また、将来的な資金繰り表だけでなく、楽観的な予測は排除し、最悪の事態を想定した資金繰り表も作成しておきましょう。

なお、「資金繰り表の作り方」については、以下の記事でさらに詳しく解説しているので、ぜひチェックしてみてください。

施策6. 経費の徹底的な削減

不要不急な支出を徹底的にカットすることで、経費を大幅に削減できます。具体的には以下の項目を検討しましょう。

- 広告宣伝費:チラシ、ネット広告など

- 交際費:会食、贈答品など

- 出張費:顧客訪問、出張など

- 消耗品費:コピー用紙、文具など

- 外注費:デザイン、事務サポートなど

また、固定費も見直しやすい支出の一つです。

- 家賃:店舗、事務所など

- 通信費:インターネット、携帯など

- 光熱費:電気、水道、ガス

- 保険料:損害保険、火災保険など

一つひとつの金額は小さくても、経費の見直しを積み重ねることで、結果的に大きなコスト削減につながります。日常的な支出を意識的に管理すれば、資金繰りの改善効果も大きく現れるでしょう。

施策7. 金融機関への本格的な相談

上記の施策を実行しても資金調達が難しい場合は、金融機関にリスケジュールの本格的な相談をしましょう。資金繰り表や事業改善計画を作成し、誠意を持って交渉することで「財務状況を正しく把握しており、改善の意思がある」と判断され、事業継続に必要な資金を確保しやすくなります。

リスケジュールが難しければ、以下のように経営状況が悪化した企業向けの融資を検討するのも一つの手です。

▼資金繰りに困窮している場合に利用できる融資制度

| 制度 | 内容 |

|---|---|

| つなぎ融資 | 緊急で資金が必要なとき短期間の融資を受けられる制度 |

| セーフティネット貸付1 | 経営状況が悪化した企業向けの融資制度 |

つなぎ融資は日本政策金融公庫や銀行などの金融機関、セーフティネット貸付は日本政策金融公庫で受けられます。

どちらを利用する場合も、まずは融資を受ける目的や資金使途を明確にし、抜け漏れなく必要書類を準備しましょう。

絶対に避けるべき5つの行動

資金繰りが逼迫しており、早急に借入したい場合でも、以下5つの行動は絶対に避けましょう。

- 違法な高金利業者(闇金)からの借入

一時的に資金を得られても、法外な金利で返済不能に陥りやすくなり、経営破綻につながります。 - 虚偽の説明による資金調達や詐欺的な行為

発覚した場合は法的責任を問われ、社会的な信用も失ってしまいます。 - 場当たり的な対応や問題の先送り

根本的な問題解決にはならず、結果的に支払遅延や倒産のリスクを高めます。 - 安易な個人資産の全投入

経営者保証等でやむを得ない場合はあるものの、生活まで破綻しないよう冷静な判断が必要です。 - 税金や社会保険料の滞納

延滞税や差し押さえのリスクがあるため、支払いが難しい場合は税務署等に相談しましょう。

いずれの行為も経営破綻の引き金となるリスクが多数存在しています。資金ショート寸前の状態に陥っているときこそ、現状を冷静に見極め、正しい方法で手元資金の確保に取り組みましょう。

安全に借入できる2つの公的金融機関

以下2つの公的金融機関では、ビジネスローン以外の方法で安全に資金を借り入れることができます。

- 公的金融機関1. 日本政策金融公庫

- 公的金融機関2. 商工中金

融資制度のメリットや注意点も解説しますので、それぞれ理解した上で利用の有無を検討しましょう。

銀行融資に興味がある方は、銀行融資の種類も併せてご確認ください。

公的金融機関1. 日本政策金融公庫

日本政策金融公庫は、民間金融機関の金融サービスを補完する「政府100%出資の政策金融機関」です。預金業務と融資業務を行っている民間金融機関とは異なり、融資業務のみを実施しています。

日本政策金融公庫の大きな強みは、創業時や経営状況が厳しい事業者向けの融資制度が手厚く、民間金融機関に比べて融資を受けやすい点です。

その他、日本政策金融公庫には以下のメリットがあります。

- 低金利で融資を受けられる

- 審査基準が比較的緩い傾向にある

- 無担保・無保証で融資を受けられる

- 融資までの期間が短い

- 返済期間が長い

- 他金融機関からの融資を受けやすくなる

- 事業に関するアドバイスももらえる など

日本政策金融公庫の融資は、創業したばかりで実績のない経営者や、民間金融機関での融資が厳しい状態にある経営者におすすめです。

気になる方は、日本政策金融公庫の融資の攻略法についてもチェックしてみてください。

公的金融機関2. 商工中金

商工中金とは「株式会社商工組合中央金庫」の略称で、政府・民間企業が共同出資している半官半民の金融機関です。商工中金では、主に中小企業向けの預金口座取引や融資業務を実施しています。

商工中金の特徴は、数多くある金融機関の中でトップクラスの品質を誇っている点です。具体的な数値は明らかになっていないものの、比較的低金利で融資を受けられるため、返済額を抑えながら効率的に資金調達できます。

他にも、商工中金には以下のようなメリットがあります。

- サービスが豊富に用意されている

- 資金繰り改善のコンサルティングもしてくれる

- 危機対応融資としても利用できる

商工中金では信頼性の高い取引が期待できるほか、経営や資金繰りに関する的確な助言を受けることで安定的な事業を続けられるでしょう。 ただし、商工中金の融資審査は難易度が比較的高い点に気をつけなければなりません。

商工中金での融資を検討している方は、商工中金の融資難易度や審査に通るコツについてもチェックしておきましょう。

融資に積極的な4つの民間金融機関

資金繰りに困窮している経営者におすすめの民間金融機関は、以下の図解にある4つの金融機関です。

- 民間金融機関1. ノンバンク

- 民間金融機関2. ネット銀行

- 民間金融機関3. 信用金庫・信用組合

- 民間金融機関4. 地方銀行

都市銀行(メガバンク)でも融資は受けられますが、筆者の経験上、資金ショートしているような状況の方が審査を通過するのはほぼ無理だといえます。そのため、ここでは紹介を省略し、より成功確率の高い金融機関にしぼって解説していきます。

民間金融機関1. ノンバンク

ノンバンクとは、預金業務を行わない「融資に特化した金融機関」です。具体的には、信販会社や消費者金融、ビジネスローン会社などの金融機関が該当します。

ノンバンクは銀行と異なり、審査基準の独自性が高く、融資のハードルが低い点が特徴です。他にも、融資の手軽さにおいて以下のメリットがあります。

- 審査のスピードが早い

- 銀行に比べて必要書類が少ない

- Web上で融資を受けられる

- 利用枠によっては何度でも借入・返済できる

スピーディに融資を受けるためには、利用条件や必要書類を事前にチェックし、不備なく準備しておくことが大切です。

民間金融機関2. ネット銀行

ネット銀行とは、実店舗を持たずWeb上だけで金融サービスを提供する金融機関です。実店舗がある銀行・信用金庫よりも審査が通りやすく、概ね2〜3日で融資を受けられます。

その他、ネット銀行で融資を受けるメリットは以下のとおりです。

- 必要書類が少なく準備に手間がかからない

- 担保・保証人が不要であるケースが多い

- 24時間いつでもWeb上で取引が可能

金利は1〜10%と若干高めではありますが、「10〜1,000万円」の融資が数日で完了するため、一時的な資金繰り改善として活用するなら最も有効な手段といえるでしょう。

なお、自社に合うサービスを見つけたい方は「おすすめのネット銀行融資(ビジネスローン)」を参考にしてください。

民間金融機関3. 信用金庫・信用組合

信用金庫・信用組合とは、地域の活性化や地域振興を目的として運営されている、非営利・相互扶助型の金融機関です。

信用組合の融資制度は、原則として組合員を対象にしていますが、信用金庫は組合員でなくても、一定の条件を満たせば融資を受けられます。ただし、より良い条件で融資を受けるためには組合への加入が必要です。

信用金庫・信用組合の融資制度には、以下のメリットがあります。

▼信用金庫・信用組合で融資を受けるメリット

| 機関 | メリット |

|---|---|

| 信用金庫 | ・貸し渋り、貸し剥がしが少ない ・地域内の中小企業、零細企業でも融資を受けられる |

| 信用組合 | ・地域密着の支援を得意としている ・実績や資金がない企業でも利用できる ・小口顧客との関係も重視している |

ただし、どちらも他の金融機関と比べて金利が若干高く、融資限度額が低い点に注意が必要です。低金利の大口融資を検討する場合は、日本政策金融公庫や地方銀行が提供する融資との併用や、乗り換えも検討しましょう。

なお、「信用金庫の融資審査」や「信用金庫で審査落ちする可能性」についてもチェックしてみてください。

また、公的機関である信用保証協会が保証人となる「信用保証協会付き融資」を受ける場合は、「信用金庫・信用組合」と「信用保証協会」の両方で審査を行う必要があります。

「信用保証協会の融資審査を通過するコツ」を事前に確認しておきましょう。

審査に時間がかかるため、早急に資金調達したい方は他の手段も検討しておきましょう。

民間金融機関4. 地方銀行

地方銀行は、各地方や都道府県内を営業基盤にした銀行です。地域密着型で運営しているため、該当地域に本社や支店がある中小企業・個人事業主は融資の取引が可能です。

地方銀行で融資を受けるメリットは、以下のとおりです。

- 信用保証協会が保証人となる「保証協会付融資」を受けやすい

- 信用金庫に比べて金利が低い

- 選ぶ銀行や金融商品によっては借入期間が長い

- 創業時の融資にも積極的に対応してくれる

融資の希望額が「1億円以上」になる場合は、取引先の有力候補として検討の余地があります。

1億円未満でも融資取引ができる可能性はありますが、親身な対応はあまり期待できません。

「必ず借りられる」という甘い言葉に惑わされず計画的な借入を!

原則として必ず借りられるビジネスローンは存在しませんが、「早融資までスピードが早く、金利も安い」ビジネスローンに申込むことで、早めに負担の少ない資金調達を実現できます。

日頃から融資のご支援をしている筆者がおすすめするのビジネスローンは、以下の8社です。

「金利控え目」ビジネスローン8社

- おすすめNo.1

GMOあおぞらネット銀行【あんしんワイド】 ※まずは口座開設(無料) 15分で完了

※まずは口座開設(無料) 15分で完了 - おすすめNo.2

AGビジネスサポート

- おすすめNo.3

HTファイナンス

- おすすめNo.4

Biz LENDING by三菱UFJ銀行

- おすすめNo.5

アクト・ウィル

- おすすめNo.6

キャレント

- おすすめNo.7

ファンドワン

- おすすめNo.8

オージェイ

また、資金がショート寸前の状態に陥っているときは、以下7つの施策でキャッシュの流出をできる限り抑えましょう。

- 施策1. 支払いの一時停止・延期交渉

- 施策2. 売掛金の早期回収

- 施策3. 不要資産の即時売却・現金化

- 施策4. 即日・短期の資金調達

- 施策5. 資金繰り表の徹底的な作成・見直し

- 施策6. 経費の徹底的な削減

- 施策7. 金融機関への本格的な相談

本記事で紹介した方法を実践し、計画的な借入で資金繰り改善を実現してください。

※本ページは金融庁、中小企業庁、経済産業省等公的機関、日本貸金業協会、全国銀行協会等金融団体、その他、各銀行・ビジネスローン・請求書カード払い・クレジットカード等金融商品の公式サイトを元に、公正・公平に比較し記事制作しています。

※本ページは可能な範囲にて正確な情報掲載を目指しておりますが、その内容の正確性や安全性を保証するものではありません。

※本ページで紹介されている金融商品のお申し込みは、ご自身で各Webサイトをご確認の上、ご判断をするようお願いします。

※本ページのコンテンツ内容は、専門的・客観的な知識や経験に基づく執筆・編集体制の元、信憑性のあるクチコミ・体験談を収集しています。

※本ページでは、本事業運営費用の確保を目的とし、広告配信を導入しています。なお、掲載される広告商品・サービスの概要・比較・評価等情報は、客観的事実に基づいたもので、利益関係による優遇等は一切ありません。

_20250924.png)