メンテナンス業は、先行支出の多さや競合との価格競争により資金繰りが悪化しやすい業種です。そのため、経営の安定化には融資の活用が必要条件になります。

メンテナンス業の経営者で融資を検討している方は、以下のようなお悩み・疑問をお持ちではないでしょうか?

「メンテナンス業向けの融資制度はあるのかな?どの金融機関を選ぶべきだろう」

「メンテナンス業の事業計画書の書き方や、融資の流れを把握したい」

「融資が初めてで自信がない…。融資審査で押さえるべきポイントは?」

メンテナンス業は「清掃」「設備管理」「保守点検」を中心に行う業種で、景気に左右されず安定した需要が見込める点が大きな魅力です。しかし、労働集約型ビジネスのため、事業を継続させるには運転資金の確保が生命線となります。

結論、メンテナンス業の事業者におすすめの融資制度は、以下の8つです。

メンテナンス業が利用できる融資制度8選

- 制度1. 日本政策金融公庫|一般貸付

- 制度2. 日本政策金融公庫|新規開業・スタートアップ支援資金

- 制度3. 日本政策金融公庫|マル経融資(小規模事業者経営改善資金)

- 制度4. 地方自治体|制度融資

- 制度5. 民間金融機関|プロパー融資

- 制度6. 民間金融機関|信用保証協会付融資

- 制度7. 民間金融機関|不動産担保融資

- 制度8. 民間金融機関|流動資産担保融資(ABL)

以下3つの資金調達方法も活用すれば、さらに資金繰りを安定させられます。

メンテナンス業「融資以外の資金調達方法3選」

- 方法1. 補助金・助成金

- 方法2. ビジネスローン

- 方法3. ファクタリング

融資審査に通過するためのポイントも押さえ、効率的かつ確実な資金調達を実現させましょう。

筆者は「融資代行プロ」という成果報酬型の「融資コンサル」サービスで、これまで多くのメンテナンス業の融資をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、融資のプロである筆者が、「メンテナンス業で利用できる融資制度」や「事業計画書の書き方」等、以下の内容を丁寧に解説します。融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

- メンテナンス業で利用できる融資制度・資金調達方法

- メンテナンス業の開業に向けて融資を受ける流れ

- メンテナンス業の融資で事業計画書に記載すべき内容

- メンテナンス業の融資を成功させるコツ

「自社にピッタリの融資制度を見つけたい」「スムーズに資金調達して事業を前進させたい」とお考えの方は、ぜひ本記事を参考にしてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「メンテナンス業の融資に強い」相談先はコチラ /

※【毎日 限定5名まで】

メンテナンス業で利用できる融資制度8選

メンテナンス業の事業者が利用できる融資制度は、以下の8つです。

- 制度1. 日本政策金融公庫|一般貸付

- 制度2. 日本政策金融公庫|新規開業・スタートアップ支援資金

- 制度3. 日本政策金融公庫|マル経融資(小規模事業者経営改善資金)

- 制度4. 地方自治体|制度融資

- 制度5. 民間金融機関|プロパー融資

- 制度6. 民間金融機関|信用保証協会付融資

- 制度7. 民間金融機関|不動産担保融資

- 制度8. 民間金融機関|流動資産担保融資(ABL)

希望額や利用目的に合わせて、無理のない条件で借りられる融資制度を選びましょう。

制度1. 日本政策金融公庫|一般貸付

日本政策金融公庫は、民間金融機関だけでは資金調達が難しい事業者を対象に、融資を通じて創業や新規事業の立ち上げを支援している政策金融機関です。創業間もない事業者や、担保・保証人の確保が難しい事業者でも長期かつ低利で融資を受けられるため、毎月の返済負担を軽減しながら資金繰りの安定化を図れます。

日本政策金融公庫が提供している幅広い業種の中小企業向けの融資制度「一般貸付」の詳細情報は、以下のとおりです。

▼日本政策金融公庫「一般貸付」の詳細情報

| 融資限度額 | 4,800万円(特定設備資金の場合は7,200万円) |

|---|---|

| 金利 | ・有担保:1.9〜3.9% ・無担保:2.8〜4.3% ※2025年10月18日時点の金利 |

| 審査期間 | 2週間〜1ヶ月 |

| 返済期間 | ・設備資金:10年以内(うち据置期間2年以内) ・運転資金:5年以内(うち据置期間1年以内) ・特定設備資金:20年以内(うち据置期間2年以内) |

「一般貸付」の融資限度額は、運転資金と設備資金を合わせて最大4,800万円と、比較的高めに設定されています。そのため、作業車両の購入や長期的な運転資金の確保など、経営状況に合わせて幅広い用途での活用が可能です。

返済期間も運転資金で5年以内、設備資金で10年以内となっており、多額の借入を行っても資金繰りに余裕を持ちながら無理なく返済できます。商品や業種の変更に必要な「特定設備資金」を調達する場合は、限度額や返済期間が優遇されるため、対象経費が利用条件に当てはまるか事前に確かめておきましょう。

なお、一般貸付を含む「日本政策金融公庫の融資を攻略するコツ」を詳しく知りたい方は、以下記事を合わせてチェックしてみてください。

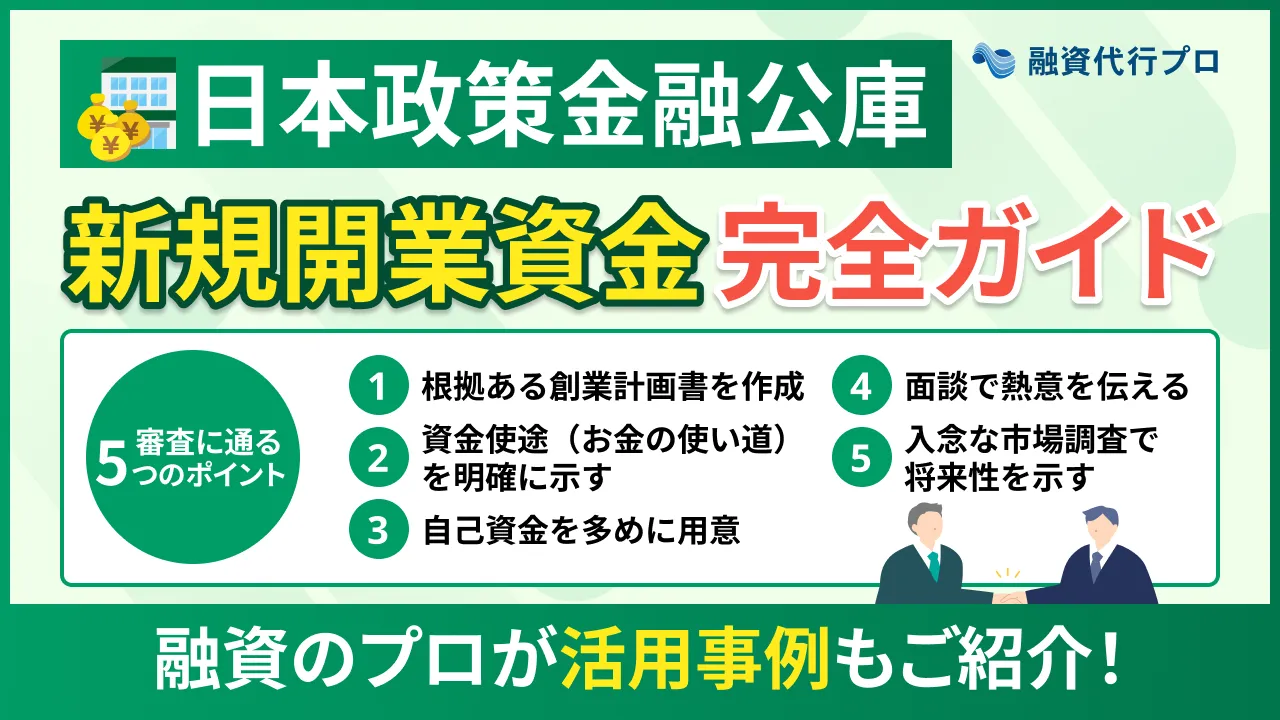

制度2. 日本政策金融公庫|新規開業・スタートアップ支援資金

日本政策金融公庫の「新規開業・スタートアップ支援資金」は、新たに事業を始める方や創業間もない事業者の資金調達を支援する融資制度です。

女性や若者、シニアの方、過去に廃業歴がある方など、幅広い層の事業者を対象としており、開業に必要な運転資金や設備資金を手厚くサポートしています。

「新規開業・スタートアップ支援資金」の詳細情報は、以下のとおりです。

▼日本政策金融公庫「新規開業・スタートアップ支援資金」の詳細情報

| 利用対象者 | ・女性 ・若者 ・シニア ・廃業歴等があり創業に再チャレンジする方 など |

|---|---|

| 資金使途 | 設備資金および運転資金 |

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 金利 | ・有担保:1.9〜3.9% ・無担保:2.8〜4.3% ※2025年10月18日時点の金利 |

| 返済期間 | ・設備資金:20年以内(うち据置期間5年以内) ・運転資金:10年以内(うち据置期間5年以内) |

「新規開業・スタートアップ支援資金」の最大のメリットは、原則「無担保・無保証」で融資を受けられることです。

特に創業期の事業者は十分な経営実績がなく、不動産などの担保や保証人を確保できないケースも多く見られます。しかし、この制度であれば担保・保証人を用意する必要がないため、信用力の乏しい創業初期でも安心して融資にチャレンジできます。

利率の引き下げ要件が多数用意されており、一定の条件を満たすことで金利負担を軽減できるのも魅力です。「女性・若者・シニアの方」や「中小会計を適用する方」など、対象者によって適用される利率は異なるため、利用の際は事前に確認しておきましょう。

なお、「新規開業・スタートアップ支援資金の活用事例や審査のポイント」を詳しく知りたい方は、以下記事を合わせてチェックしてみてください。

制度3. 日本政策金融公庫|マル経融資(小規模事業者経営改善資金)

日本政策金融公庫の「マル経融資(小規模事業者経営改善資金)」は、商工会や商工会議所などの経営指導を受けている小規模事業者が利用できる融資制度です。原則として担保・保証人を必要としない制度のため、資産や信用力に不安のある小規模事業者でも、経営改善に向けてまとまった資金を調達できる可能性があります。

「マル経融資(小規模事業者経営改善資金)」の詳細情報は、以下のとおりです。

▼日本政策金融公庫「マル経融資(小規模事業者経営改善資金)」の詳細情報

| 利用対象者 | 商工会、商工会議所又は都道府県商工会連合会の実施する経営指導を受けている小規模事業者(商工業者に限る。)で、商工会、商工会議所等の推薦を受けた方 |

|---|---|

| 資金使途 | 経営改善に必要な資金 |

| 融資限度額 | 2,000万円 |

| 金利 | 2.0% ※2025年10月18日時点の金利 |

| 返済期間 | 10年以内(うち据置期間2年以内) |

メンテナンス業の場合、作業車両や工具類の維持費用、人件費、事務所の賃料など、日々発生する運転資金が資金繰りの大きな負担となります。しかし、「マル経融資」を活用すれば最大2,000万円の資金を金利2.00%で調達できるため、返済コストを抑えつつ運転資金を安定的に賄えるでしょう。

商工会議所などから継続的な経営指導を受けることで、経営課題の改善に取り組みながら事業の安定化を図れるのも嬉しいポイントです。

ただし、「マル経融資」を利用するには、以下の条件を満たした上で商工会や商工会議所の推薦を受けなければなりません。

- 小規模事業者であること

- 原則6ヵ月以上、商工会、商工会議所等の経営改善普及事業に基づく経営指導を受けている者であること

- 最近1年以上、商工会、商工会議所等の地区内で事業を行っていること

- 所得税、法人税、事業税及び都道府県民税や市町村民税(均等割りを含む。)を原則としてすべて完納していること

- 商工業者であり、かつ日本公庫(国民生活事業)の非対象業種等でないこと

開業から1年未満の事業者や、商工会議所などで6ヶ月以上の経営指導を受けていない事業者は利用対象外となるため、注意が必要です。

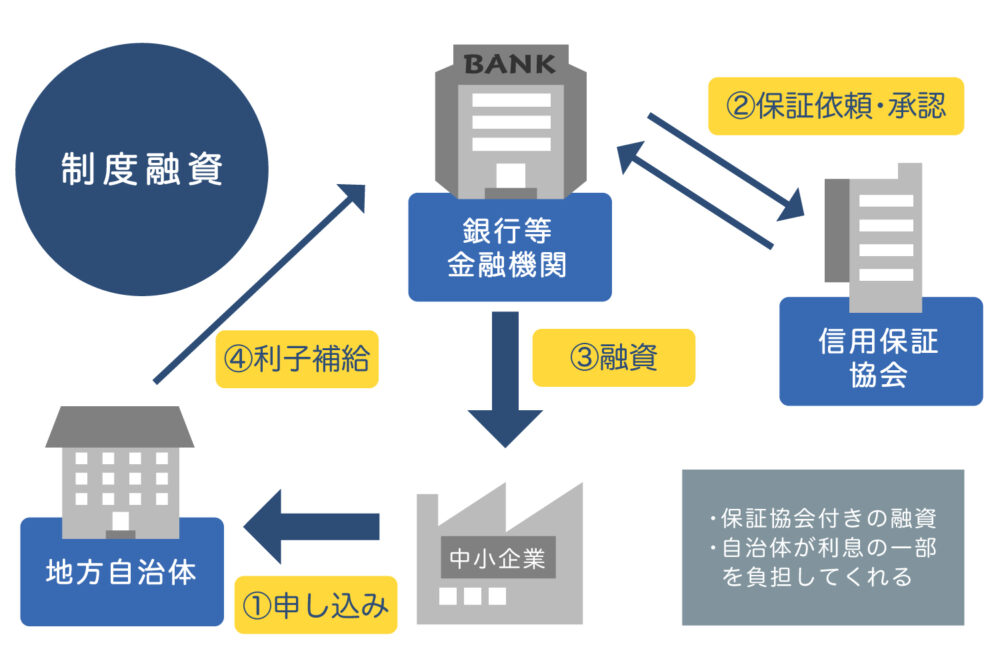

制度4. 地方自治体|制度融資

制度融資は、地方自治体・信用保証協会・民間金融機関の3機関が連携して、資金調達の難しい中小企業や小規模事業者に融資を実行する制度です。信用保証協会の保証を付けることで、金融機関の貸し倒れリスクが大幅に軽減されるため、信用力に不安がある事業者でも資金調達の可能性を広げられます。

また、自治体によっては「利子補給」や「保証料の補助」を受けられる場合もあり、毎月の返済負担や総返済額を抑えられるのも大きなメリットです。

たとえば、東京都新宿区の制度融資「創業資金」では、利子や信用保証料について以下の補助を受けられます。

▼東京都新宿区制度融資「創業資金」の詳細情報

| 資金使途 | 創業時の運転・設備資金 |

|---|---|

| 貸付限度額 | 2,000万円 |

| 金利 | 1.8%以下(自己負担0.20%以下、区負担1.6%以下) |

| 信用保証料の補助 | 1/2補助(上限26万円) |

| 返済期間 | 7年以内 |

信用保証協会の保証を付けると、利息に加えて保証料の支払いが必要となり、返済負担が大きくなる点がデメリットです。しかし、新宿区では金利を0.20%以下に抑えることができ、保証料も半額補助されるため、資金繰りに余裕を持ちながら返済を進められます。

このように、制度融資では自治体から手厚い支援を受けられますが、利子や保証料の補助は全ての自治体で実施されているわけではない点に注意が必要です。自治体だけでなく、金融機関や信用保証協会が関わることで審査も長引く傾向にあるため、利用の際は3ヶ月程度を目安に準備を進めましょう。

なお、「制度融資の申込み方法」を詳しく知りたい方は、以下記事を必ずチェックしてください。

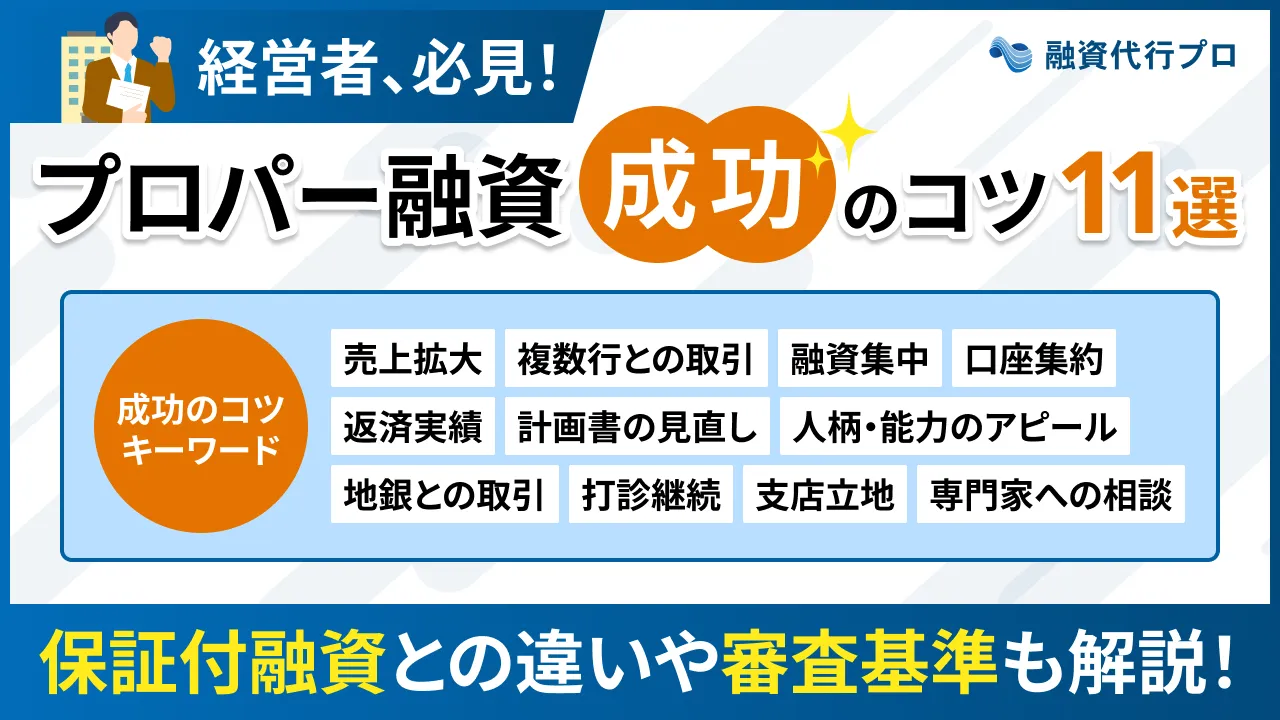

制度5. 民間金融機関|プロパー融資

「プロパー融資」は、信用保証協会の保証を付けず、金融機関が独自の審査基準にもとづき実行する融資制度です。金融機関が直接貸し倒れリスクを負うため、審査のハードルは高く、融資を受けられるのは一定の信用力がある優良企業に限られます。

ただし、一度審査を通過すれば低金利で多額の資金を調達できるため、新拠点の開設や大型設備の導入など、事業拡大に向けた取り組みをスムーズに進められるでしょう。

「プロパー融資」の詳細情報は、以下のとおりです。

▼プロパー融資の詳細情報

| 借入可能額 | 上限なし |

|---|---|

| 金利 | 1.00〜3.00%程度 |

| 審査期間 | 3週間〜2ヶ月程度 |

| 返済期間 | 運転資金:最長5年程度 設備資金:最長20年程度 |

「プロパー融資」は低金利で上限なく借りられるのはもちろん、厳しい審査を通ることで企業の信用度を高められる点も大きなメリットです。「保証なしで金融機関から直接融資を受けた」という事実を取引先にアピールすれば、新規の取引や契約交渉において有利に働く可能性があります。

他の金融機関で融資を受ける際も、限度額や返済期間を柔軟に設定してもらえるなど、有利な条件で資金調達しやすくなるでしょう。

とはいえ、審査は厳格に行われるため、融資を申込む際は事業計画書や決算書の内容を徹底的に見直し、事業の安定性や返済能力の高さを明確に示すことが重要です。

なお、「プロパー融資の審査条件や成功のコツ」を詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

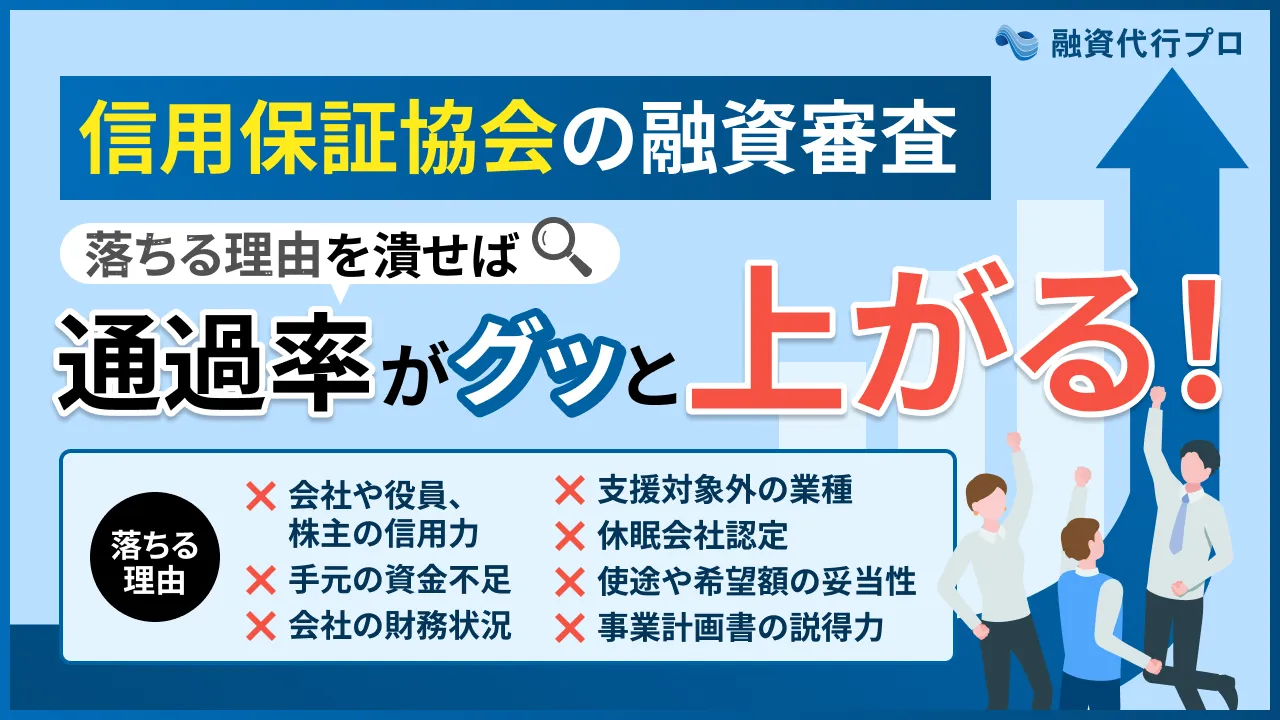

制度6. 民間金融機関|信用保証協会付融資

「信用保証協会付融資」は、事業者が民間金融機関から融資を受ける際に、信用保証協会が保証人の役割を担うことで資金調達のハードルを下げる制度です。事業者の返済が滞った場合は、信用保証協会が借入金を立て替える仕組みとなっているため、金融機関は安心して融資を実行できます。

このことから、創業期の事業者や経営実績・信用力が乏しい事業者など、プロパー融資を受けるのが難しい方にとって有効な資金調達方法だといえるでしょう。

「信用保証協会付融資」の詳細情報は、以下のとおりです。

▼信用保証協会付融資の詳細情報

| 借入可能額 | 2億8,000万円 |

|---|---|

| 金利 | 銀行に支払う利息(2.0%前後)+信用保証協会に支払う保証料(0.45〜1.9%) |

| 審査期間 | 2週間〜1ヶ月程度 |

| 返済期間 | 運転資金:7年以内 設備資金:10年以内 |

「信用保証協会付融資」の限度額は最大2億8,000万円と高く設定されており、事業拡大に向けた取り組みや大規模な設備投資にも柔軟に対応できます。運転資金は最長7年、設備資金は最長10年と余裕を持った返済計画を立てられるため、事業が軌道に乗るまでの資金繰りも安定させやすいでしょう。

ただし、プロパー融資とは異なり、信用保証協会に支払う保証料(0.45〜1.90%)が利息に上乗せされることで、総返済額が大きくなる点に注意が必要です。また、信用保証協会が借入金を立て替えても返済義務が免除されるわけではないため、利用の際は資金管理を徹底して計画的に返済しましょう。

なお、「信用保証協会の審査に落ちる理由や対処法」を詳しく知りたい方は、以下記事を合わせてチェックしてみてください。

制度7. 民間金融機関|不動産担保融資

「不動産担保融資」は、事業者が所有する土地や建物などの不動産を担保に差し入れることで、金融機関から資金を借り入れる融資制度です。不動産を担保にすることで金融機関の貸し倒れリスクが軽減されるため、比較的低い金利で多額の融資を受けられます。

資金使途は自由に設定できるケースが多く、運転資金や設備資金など、事業運営に関する幅広い用途に資金を充てられるのも大きなメリットです。

「不動産担保融資」の詳細情報を、以下にまとめました。

▼不動産担保融資の詳細情報

| 借入可能額 | 不動産の評価額に掛け目(評価額の50〜80%程度)を乗じた金額 |

|---|---|

| 金利 | 1.00〜5.00%程度 |

| 審査期間 | 2週間〜2ヶ月程度 |

| 返済期間 | 最長30〜35年程度 |

「不動産担保融資」は、担保となる不動産の評価額に応じて借入額が決定される仕組みのため、場合によっては数千万円〜1億円以上の資金調達も可能です。返済期間は最長30〜35年と長期に設定できるため、大口の融資を受けても、毎月のコスト負担を軽減しながら無理なく返済できるでしょう。

ただし、借入後に返済が困難となった場合には、担保に設定した不動産を差し押さえられてしまうリスクがある点に注意が必要です。また、融資の申込みから実際の借入までに2ヶ月程度かかるケースもあるため、資金調達の際はスケジュールに余裕を持って準備を進めましょう。

なお、融資のプロである筆者が厳選した「低金利で借りられるおすすめの不動産担保ローン」を知りたい方は、以下記事を必ずチェックしてください。

制度8. 民間金融機関|流動資産担保融資(ABL)

「流動資産担保融資(ABL)」は、売掛金や在庫、機械設備といった流動資産(短期間で現金化できる資産)を担保として金融機関から資金調達する融資制度です。事業活動の中で日常的に発生する流動資産を担保にできるため、不動産を所有していない事業者でも無理なく資金を確保して経営の安定化を図れます。

「流動資産担保融資」の詳細情報は、以下のとおりです。

▼流動資産担保融資の詳細情報

| 借入可能額 | 売掛金の50〜70%(筆者の経験上、最低でも1億円以上で金融機関が審査してくれる) |

|---|---|

| 金利 | 2.0〜10.0%程度 |

| 審査期間 | 2週間〜1ヶ月程度 |

| 返済期間 | 3ヶ月〜5年程度 |

「流動資産担保融資」の借入額は、担保となる売掛金や在庫、機械設備の評価額によって決定されます。そのため、流動資産を多く保有している企業ほど、より多額の資金調達が可能です。

ただし筆者の経験上、借入希望額が1億円を超えないと審査を受けるのは難しいため、申込みの際は最低でも1億4,000万円〜2億円程度の流動資産を用意しておきましょう。

また、融資を受けると、金融機関に対して流動資産の管理状況を定期的に報告しなければなりません。しかし、報告業務を通じて金融機関との信頼関係を築けるのは、大きな利点といえるでしょう。

なお、金融機関の中でも「流動資産担保融資」に強いのは「商工中金」です。商工中金の担当者は審査能力が高く、担保の算定を正確に行ってくれます。

「流動資産担保の成功事例」や「商工中金の融資審査を通過するコツ」について詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

メンテナンス業で利用できる「融資以外の資金調達方法」3選

メンテナンス業の事業者には、融資の他にも以下3つの資金調達方法がおすすめです。

- 方法1. 補助金・助成金

- 方法2. ビジネスローン

- 方法3. ファクタリング

「返済不要な資金を調達したい」「今すぐにお金が必要」という方は、融資制度と組み合わせて活用することも検討しましょう。

方法1. 補助金・助成金

「補助金・助成金」は、国や地方自治体が中小企業や個人事業主の政策目標に沿った事業活動を支援するために支給するお金です。金融機関からの融資と異なり返済義務が発生しないため、資金繰りの負担を軽減させながら、設備投資や人材育成など幅広い取り組みに資金を活用できます。

メンテナンス業におすすめの「補助金・助成金」は、以下のとおりです。

▼メンテナンス業におすすめの「補助金・助成金」

| 補助金・助成金 | 限度額 |

|---|---|

| 経済産業省「事業再構築補助金」 | 1億円 |

| 経済産業省「中小企業新事業進出補助金」 | 9,000万円 |

| 経済産業省「ものづくり・商業・サービス生産性向上促進補助金」 | 2,500万円 |

| 中小企業基盤整備機構「中小企業省力化投資補助金」 | 1億円 |

| 中小企業基盤整備機構「IT導入補助金」 | 3,000万円 |

| 東京都「創業助成事業」 | 400万円 |

| 全国商工会連合会「小規模事業者持続化補助金(創業枠)」 | 200万円 |

| 各都道府県「地方創生起業支援事業 起業支援金」 | 200万円 |

| 厚生労働省「キャリアアップ助成金」 | 120万円(1人あたり) |

| 厚生労働省「人材開発支援助成金」 | 1,000万円(1事業所1年あたり) |

「補助金・助成金」を受給するには審査を通過する必要がありますが、その条件や難易度は制度によって異なります。

たとえば、補助金の支給限度額は数千万円〜数億円と高く設定されている一方で、厳格な審査を通過しなければ受給を認められません。助成金の支給限度額は、数十万円〜数百万円と補助金に比べて小規模となっていますが、その分審査の難易度も低いのが特徴です。

「補助金・助成金」は制度ごとに対象となる経費が定められているため、申請時には資金使途が募集条件と合致しているか事前に確認しておきましょう。

なお、「補助金・助成金の申請方法や注意点」を詳しく知りたい方は、以下記事も合わせてチェックしてみてください。

方法2. ビジネスローン

「ビジネスローン」は、法人や個人事業主が銀行や消費者金融、信販会社などから事業資金を借り入れる資金調達方法です。担保や保証人を用意しなくても借りられるケースが多く、手続きも簡単に行えるため、他の融資制度より短期間で資金を確保できます。

「ビジネスローン」の詳細情報は、以下のとおりです。

▼「ビジネスローン」の詳細情報

| 借入可能額 | 50万円〜1,000万円 |

|---|---|

| 金利 | 8.0〜18.0%程度 |

| 審査期間 | 即日〜1週間 |

| 返済期間 | 1年〜5年程度 |

メンテナンス業は、繁忙期の人件費増加や部品・資材の仕入れ、車両の急な修理など、予期せぬ資金需要に直面することがよくあります。

「ビジネスローン」は最短即日〜1週間で融資を実行できるため、これらの急な支払いや想定外の出費が発生した際も迅速に対応できるでしょう。ただし、金利は8.0〜18.0%と高く、返済期間も最長5年と短く設定されていることから、毎月のコスト負担が大きくなりやすい点には注意が必要です。

「ビジネスローン」を活用して資金繰りを安定させるには、申込みの際に売上や入金サイクルを踏まえて、確実に返済できる金額を設定しましょう。

なお、筆者が厳選した「審査が通りやすいビジネスローン」や「即日融資に対応したビジネスローン」について詳しく知りたい方は、以下記事も必ずチェックしてください。

方法3. ファクタリング

「ファクタリング」は、企業が保有する売掛金をファクタリング会社に売却し、支払期日を待たずに現金化する資金調達方法です。

金融機関からの融資とは異なり、借入ではなく売掛金を売却する仕組みのため、資金調達後も基本的に返済義務は発生しません。通常は1〜2ヶ月後に入金される売掛金を早期に現金化することで、資金繰りの安定化を図りやすくなるでしょう。

「ファクタリング」の詳細情報は、以下のとおりです。

▼ファクタリングの詳細情報

| 買取可能額 | 「無制限」が多い |

|---|---|

| 金利 | 2社間:10.00〜30.00%程度 3社間:1.00〜10.00%程度 |

| 審査期間 | 最短2時間〜1週間 |

| 返済期間 | 売掛金の支払いサイトまで |

「ファクタリング」の審査は最短2時間で完了するため、「今すぐに手元資金が必要」という状況でもスピーディな対応が可能です。審査では、利用者の返済能力よりも売掛先の信用力が重視されることから、赤字決算や税金の滞納がある事業者でも柔軟に利用できます。

資金使途に制限がなく、人件費や備品購入費、外注費の支払いなど、財務状況に合わせて幅広い用途に資金を活用できるのも嬉しいポイントです。

一方、他の資金調達方法に比べて手数料が高く、実際に受け取れる金額も売掛金の範囲内にとどまる点に注意しなければなりません。売掛金から手数料が差し引かれる分、長期的に利用することで資金繰りが悪化する可能性もあります。そのため「ファクタリング」は、あくまでも一時的な資金繰り対策として活用しましょう。

なお、「即日入金のおすすめファクタリング14社」を知りたい方は、以下記事も合わせてチェックしてみてください。

メンテナンス業で融資を受ける流れ【4ステップ】

ここからは、日本政策金融公庫を例に、メンテナンス業の事業者が融資を受ける際の流れを紹介します。他の金融機関で融資を受ける際も、基本的な流れは共通しているため、ぜひ参考にしてください。

相談・申込み

まずは、日本政策金融公庫の窓口や電話で融資の事前相談を行いましょう。会社案内や決算書、事業計画書を用意しておくと「事業の強み」や「経営課題」を正確に伝えられ、より具体的な提案も受けやすくなります。

必要書類の準備

融資を受ける際は、以下に挙げる必要書類を準備しましょう。

- 会社案内、製品カタログなどの参考資料

- 法人の登記事項証明書

- 直近3期分の決算書・税務申告書

- 納税証明書

- 最新の試算表(決算から時間が経っている場合)

- 設備投資計画に関する資料(見積書など)

- 担保内容を確認できる資料(登記事項証明書など)

その他、利用する制度によって補足資料の提出が求められる場合もあるため、事前確認が必要です。

審査

審査では、担当者との面談や現地調査が行われます。事業計画の内容と矛盾がないよう、あらかじめ想定問答を用意したり、必要な設備を整えたりしておきましょう。

貸付契約・融資実行

契約締結や抵当権設定などの手続きを終えた後、指定の口座に融資金が振り込まれます。手数料などが差し引かれる関係上、入金額が借用証書に記載された金額と異なる場合があるため、入金後は実際の金額を必ず確認しましょう。

融資実行後は、資金繰り表を活用して入出金の流れを把握し、収入管理やコスト削減などで返済資金を確保しながら計画的に返済することが重要です。返済が厳しくなりそうな場合は、早めに相談することで資金繰り改善の提案を受けやすくなるのはもちろん、金融機関との信頼関係も維持できます。

メンテナンス業の融資で「事業計画書」に記載すべき4つの内容【融資の専門家の独自目線】

メンテナンス業の融資では、「事業計画書」の内容が審査結果を大きく左右します。

メンテナンス業は特殊な業界であるため、筆者が現場で融資支援をしている経験上、事業計画書には以下4つの内容を必ず記載すべきだと考えます。

- 内容1. 安定的な人材確保に向けた採用・育成・定着戦略

- 内容2. 継続的な売上確保の取り組み

- 内容3. 業務効率化やDX化を進める具体的な取り組み

- 内容4. 競合他社との差別化を図る「独自の強み」

業界特有の課題解決に向けた戦略を盛り込むことで、事業の安定性が評価されやすくなり、審査を有利に進められます。

日本政策金融公庫が公開している事業計画書のテンプレートや記入例も参考に、記載内容を検討してみてください。

内容1. 安定的な人材確保に向けた採用・育成・定着戦略

メンテナンス業の融資で事業計画書を作成する際は、安定的な人材確保に向けた採用・育成・定着戦略を盛り込みましょう。

メンテナンス業界では、作業員の高齢化や人手不足が深刻化しており、人材の確保が大きな経営課題となっています。また、メンテナンス業は労働集約型ビジネスであり、十分な人材を確保できなければ受注機会の減少や、品質低下による取引先との関係悪化を招きかねません。

金融機関も「安定した事業運営に必要な人員体制を維持できるか」を重視しているため、事業計画書には人材確保に向けた取り組みを明記することが大切です。

具体的には、以下のような採用・育成・定着戦略を記載しましょう。

▼事業計画書に盛り込むべき人材の採用・育成・定着戦略

| 採用戦略 | ・地元人材や若手層を対象とした採用計画 ・専門資格を持つ人材の積極的な採用 ・中途採用やシニア人材の活用方針 など |

| 育成戦略 | ・入社後研修の実施計画 ・資格取得支援制度 ・多能工化(複数の業務をこなせるようにする対策) ・安全教育や技能向上研修の実施スケジュール など |

| 定着戦略 | ・労働環境改善(シフト調整、休日制度の整備) ・評価制度やキャリアパスの明示 ・福利厚生の充実 など |

これらの取り組みを「年間採用人数」「研修実施回数」などの数字とともに示すと、説得力が高まり、金融機関からの信頼を得やすくなります。

また、技術やノウハウが特定の人に偏る「属人化」のリスクに触れるのもポイントです。メンテナンス業は人材に売上が大きく左右されるため、熟練者の離職による売上変動リスクを踏まえ、どのような事前対策を講じているかアピールする必要があります。

戦略に沿って必要な人材を安定的に確保すれば、受注の増加にも柔軟に対応でき、作業品質の向上や取引先からの信頼獲得にもつなげられるでしょう。

内容2. 継続的な売上確保の取り組み

メンテナンス業の融資では、事業計画書に「継続的な売上げ確保の取り組み」を記載することも大切です。

金融機関は、融資審査で「貸したお金が確実に返ってくるかどうか」を重視しています。そのため、事業計画書には売上を継続的に伸ばすための具体策を盛り込み、安定した返済原資を確保できることをアピールしましょう。

事業計画書に記載すべき「継続的な売上確保の取り組み」は、以下のとおりです。

▼事業計画書に記載すべき「継続的な売上確保の取り組み」

- 顧客との関係性構築

-

顧客との関係性を維持・強化していることや、顧客情報を収集・管理し、販売促進に活用していることを示しましょう。これらの取り組みは、リピート率向上や新規顧客獲得のベースとなります。

大手のように巨額の広告費を使えない中小零細企業にとって、顧客と強固な関係性を構築できる仕組みが整っていることは重要です。経営の安定化を図るには、顧客と年間保守契約を結び、事務処理や価格交渉の工数を減らすといった工夫も必要でしょう。

- 受注の見通し

-

売上予測の裏付けとしては、取引先との契約書を掲示することが最も高く評価されます。契約書がない場合でも、受注予定の案件一覧や見込み先のリストを作成し、客観的な根拠として提出しましょう。

- 複数の収入源の存在

-

メンテナンス業は参入障壁が低いため、競合も多い傾向です。そのため、本業以外に関連事業(資機材の販売、リフォームなど)を行っている場合は、その売上構成(割合)を明示し、複数の収入源が存在することをアピールしましょう。

これらの事業が本業収益を補填しているのか、または赤字や在庫変動などの財務的な負担を生んでいないか精査し、事業計画書に盛り込むのも大切なポイントです。

このように、安定した売上が見込めることを数字とともに示すことで、事業の将来性や持続性が伝わり、融資の成功率を高められます。

内容3. 業務効率化やDX化を進める具体的な取り組み

メンテナンス業の事業者が融資に向けて計画書を作成する際は、業務効率化やDX化を進める具体的な取り組みを盛り込むことも重要です。

メンテナンス業界では、資材価格の高騰、賃上げによる人件費の増加などが続いているものの、取引先との契約料金は大幅に上がらない傾向にあります。そのため、経営の安定化を図るには、業務効率化やDX化によるコスト削減を進めなければなりません。

DX化とは、デジタル技術を活用して業務プロセスを根本的に変革し、企業の競争力を強化することです。

業務効率化やDX化に向けた具体策を事業計画書に盛り込めば「経営課題の改善に積極的に取り組んでいる」とアピールでき、金融機関から信頼されやすくなります。

メンテナンス業における業務効率化・DX化の具体的な取り組みは、以下のとおりです。

業務効率化・DX化の具体的な取り組み

- 点検・修繕記録のデジタル化

- 作業マニュアルの電子化・動画化

- AIや専用ソフトによる作業スケジュールの調整

- 清掃・警備ロボットの導入

- 顧客管理システムの導入で契約内容を一元管理 など

システム導入や機器購入には初期投資が必要ですが、長期的に見ると、従業員の負担軽減や作業効率化によるコスト削減の効果が期待できます。

これらの取り組みを事業計画書に記載するときは、費用対効果を数値で示し、返済原資を安定的に確保できることを証明しましょう。

内容4. 競合他社との差別化を図る「独自の強み」

メンテナンス業の事業者が融資審査で高い評価を得るためには、競合他社との差別化を図る「独自の強み」を事業計画書に記載するのも重要なポイントです。

メンテナンス業界は市場規模が比較的安定しているものの、新規のオフィスビルや商業施設の増加は限定的で、新しい需要が大きく伸びているわけではありません。そのため、競合同士が価格を下げて限られた案件を奪い合う傾向が強く、利益率の定価や資金繰りの悪化につながるケースも多く見られます。

このような環境下で金融機関に事業の安定性をアピールするには、価格競争に巻き込まれない「独自の強み」に基づく差別化戦略を明確に示すことが不可欠です。

メンテナンス業で競合他社と差別化を図る「独自の強み」としては、以下の内容が挙げられます。

- 経営者の経歴

- 空調・電気・給排水など特定分野に強みを持つ専門技術

- 国家資格・専門資格保有者の比率が高いこと

- 24時間365日の緊急対応体制

- 作業内容や点検結果を数値化・可視化して報告

- 業務効率化やDX化による作業時間の短縮

- 災害発生時の迅速な復旧対応の実績 など

他社にはない「独自の強み」を見つけるには、自身の経験や自社の実績、顧客からの評価を徹底的に棚卸しし、競合と比較して違いを明確にしましょう。

特に、経営者の経歴は欠かせません。単なる経歴の羅列ではなく、過去の経験(業界経験年数や資格)を今回の事業にどう活かせるのか具体的に結びつけて書きましょう。

また、専門性の証明として資格保持者の存在をアピールするのもポイントです。たとえば、ビルメンテナンス業であれば、以下のような責任者クラスの資格保有者の有無と経歴を記載することをおすすめします。

- ビル管理士(建築物環境衛生管理技術者)

- 第三種電気主任技術者(電験三種) など

価格以外で顧客に選ばれる理由を数字や実績とともに提示できれば、「安定した収益の確保が見込める」と評価され、審査にも通りやすくなるでしょう。

メンテナンス業の融資を成功させる3つのコツ

メンテナンス業の融資を成功させるコツは、以下の3つです。

- コツ1. 自己資金は融資希望額の「3割」を目安に用意する

- コツ2. 事業運営に必要な「設備資金」「運転資金」を整理する

- コツ3. 融資のプロによる的確なアドバイスを受ける

事業計画書に限らず、他の角度からも計画性や返済能力の高さをアピールすることで、審査に通りやすくなります。

コツ1. 自己資金は融資希望額の「3割」を目安に用意する

メンテナンス業の事業者が融資を成功させるには、希望額の3割程度を目安に自己資金を用意しておきましょう。たとえば、1,000万円の融資を受ける場合は、少なくとも200〜300万円の自己資金が必要です。

金融機関は、事業者の返済能力を見極める指標の一つとして「自己資金の割合」を重視しています。そのため、希望額の3割程度の自己資金を確保しておくと、金融機関から「計画性が高い」と判断されやすくなり、融資審査を有利に進められるはずです。

融資希望額に対して自己資金が少ない場合は、以下の方法で少しでも多くの資金を確保しましょう。

- 補助金・助成金

- クラウドファンディング

- 退職金

- 保険の解約返戻金

- 家族・親族による贈与

- 資産の売却 など

融資審査に向けて自己資金を増やす際は、資金の出所を証明する通帳や書類を確実に準備しておくことが大切です。正当に受け取ったお金でも出所が不明瞭であれば、「一時的に借りたお金ではないか」「返済に回せない資金ではないか」と疑われ、審査で不利になる可能性があります。

金融機関に自己資金と認めてもらうには、通帳の入出金履歴や贈与契約書、保険解約返戻金の通知書などを用意し、資金の正当性を証明しなければなりません。十分な自己資金を確保しておくと、審査の通過率が高まるのはもちろん、借入額が減ることで返済負担の軽減や資金繰りの安定化にもつなげられます。

なお、上記の他にも「融資以外の資金調達方法」について詳しく知りたい方は、以下記事を合わせてチェックしてみてください。

コツ2. 事業運営に必要な「設備資金」「運転資金」を整理する

メンテナンス業の事業者が融資審査を通過するためには、事業運営に必要となる「設備資金」と「運転資金」を整理しておくことも欠かせません。

融資審査では、事業計画の妥当性や返済能力の高さを証明するために、資金の使い道(資金使途)や融資希望額を具体的に示すことが求められます。設備資金と運転資金を区別した上で「何のために、いくら必要なのか」を提示すれば、説得力が増して希望額に近い金額を調達できる可能性が高まるでしょう。

資金使途や融資希望額を具体的に示すためには、まず以下の項目に沿って「設備資金」と「運転資金」を明確に区別します。

▼メンテナンス業における「設備資金」「運転資金」

| 設備資金 | ・作業車両の購入費 ・高圧洗浄機の購入 ・高所作業機器 ・工具・検査機器の購入費 ・倉庫・作業場の改修費 ・ITシステム導入費 など |

| 運転資金 | ・外注費 ・人件費 ・部品・資材の仕入れ費 ・燃料費 ・車両維持費 ・家賃 ・光熱費 など |

その上で、「リフト車2台の購入費1,200万円」「外注費の前払い300万円」など金額の根拠を示すと、金融機関は「本当に必要な資金なのか」を判断しやすくなるでしょう。設備資金については見積書を添付することも、説得力を高めるポイントです。

事業計画と照らし合わせた結果「この計画なら返済原資を確保できる」と評価されれば、金融機関からの信用度が高まり、前向きに融資を検討してもらえます。

なお、設備資金があまりにも自己資金に見合わない金額となってしまう場合には、リースを積極的に検討するのがおすすめです。

リースは、設備投資にかかる資金を賄うために利用される資金調達方法を指します。

一度に多額の資金を支払う必要がなく、借入額を抑えたい場合や、融資の借入枠を温存したい場合に活用できるのがメリットです。リース期間中は定額支払いとなるため、金利情勢に左右されず、固定資産税の申告事務や保険手続きも効率化できます。

リースの活用も検討した上で、必要な設備資金を算出すれば、自己資金が少なくても適切な借入額を設定でき、融資の成功率も高められるはずです。

コツ3. 融資のプロによる的確なアドバイスを受ける

メンテナンス業の事業者が融資審査に臨む際は、融資のプロから的確なアドバイスを受けることも検討しましょう。

金融機関は「返済計画の妥当性」や「財務内容の健全性」など、専門的な観点から融資の可否を慎重に判断しています。融資のプロに相談すると、これらの専門的な内容をカバーできるため、金融機関に「信頼できる事業者」と評価されやすくなるでしょう。

的確なアドバイスを通して事業計画書の完成度を高めれば、借入後の資金繰りにも余裕が生まれやすくなり、長期的に安定した経営を続けられます。融資審査に向けてプロに依頼する際は、無料相談などを活用して支援実績やサポート内容を詳しく確認し、コストや利用目的に合うサービスを選びましょう。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、メンテナンス業の融資を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「メンテナンス業の融資に強い」相談先はコチラ /

※【毎日 限定5名まで!!】

「メンテナンス業の融資」についてよくある質問

メンテナンス業の融資について、よくある質問を下記にまとめました。融資を受ける際に多くの事業者が抱きがちな疑問に一つずつ回答しているため、ぜひ参考にしてください。

無理なく資金調達できる融資制度を使って、メンテナンス業の経営を安定させよう

メンテナンス業の経営者が無理なく融資制度を活用すれば、安定的な人材確保や売上拡大に向けた取り組みに専念でき、経営の安定化へとつなげられます。

メンテナンス業の事業者が利用できる融資制度・資金調達方法は、以下のとおりです。

メンテナンス業が利用できる融資制度8選

- 制度1. 日本政策金融公庫|一般貸付

- 制度2. 日本政策金融公庫|新規開業・スタートアップ支援資金

- 制度3. 日本政策金融公庫|マル経融資(小規模事業者経営改善資金)

- 制度4. 地方自治体|制度融資

- 制度5. 民間金融機関|プロパー融資

- 制度6. 民間金融機関|信用保証協会付融資

- 制度7. 民間金融機関|不動産担保融資

- 制度8. 民間金融機関|流動資産担保融資(ABL)

メンテナンス業「融資以外の資金調達方法3選」

- 方法1. 補助金・助成金

- 方法2. ビジネスローン

- 方法3. ファクタリング

融資を受ける際は、業界特有の課題解決に向けた戦略を事業計画書に盛り込み、事業の安定性や収益性をアピールしましょう。他にも「自己資金」や「資金使途」など、さまざまな角度から計画性や返済能力の高さを示すことで、融資を前向きに検討してもらいやすくなります。

本記事はここまでになりますが、融資の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、メンテナンス業の融資を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,400社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「メンテナンス業の融資に強い」相談先はコチラ /

※【毎日 限定5名まで!!】

本記事で紹介した内容をもとに、自社にピッタリの融資制度を活用し、資金繰りの安定化や事業拡大にお役立てください。

_20250924.png)