中小企業の資金調達は難しいと言われていますが、豊富な種類の中から自社にピッタリの方法を選ぶことで、十分な資金を確保できる可能性があります。

中小企業向けの資金調達方法を探している方は、以下のようなお悩み・疑問をお持ちではないでしょうか?

「ウチみたいな中小企業でも、本当に資金を調達できるんだろうか?」

「一般的に、中小企業はどんな方法で事業資金を集めているんだろう?」

「中小企業は資金調達が難しいって聞いたけど本当かな…。成功のためにやるべきことを知りたい」

中小企業にとって大事な生命線は、「利益」ではなく「現金」です。現金があれば、赤字でも会社が潰れるケースは少ないため、資金調達は事業存続に不可欠な戦略だといえます。

一般的に、中小企業が資金調達に失敗してしまうパターンは、以下の4つです。

中小企業が資金調達に失敗してしまう「4つのパターン」

- パターン1. 自己資本比率が低い

- パターン2. 担保にできる不動産が少ない

- パターン3. 事業計画書の内容が不十分

- パターン4. 金融機関と関係性が築けない

資金調達を成功させるには、以下から自社にピッタリの手段を見つけましょう。

◆中小企業におすすめの「資金調達法19選」

| デットファイナンス | 1. 日本政策金融公庫からの融資 2. 地方自治体による制度融資 3. 銀行融資 4. ビジネスローン 5. 社債(公募債や私募債) |

|---|---|

| エクイティファイナンス | 6. 株主割当増資 7. 第三者割当増資 8. 公募増資(時価発行増資) 9. 転換社債型新株予約権付社債(転換社債) 10. ベンチャーキャピタル(VC) 11. エンジェル投資 12. ベンチャーデット |

| アセットファイナンス | 13. 流動資産担保融資(ABL) 14. 不動産担保融資 15. 資産の売却 16. セール&リースバック 17. ファクタリング |

| その他の資金調達方法 | 18. 補助金・助成金 19. クラウドファンディング |

多くの中小企業は「銀行融資」にとらわれがちですが、実際にはさまざまな種類の資金調達方法を活用できます。本記事で紹介する成功のポイントも押さえながら、効率的かつ確実に資金を調達し、経営の安定化を図りましょう。

筆者は「融資代行プロ」という成果報酬型の「融資コンサル」サービスで、これまで多くの中小企業の資金調達をご支援してきました。

- 資金調達・財務コンサル会社の経営者

1.融資コンサル|融資代行プロ

2.財務コンサル|御社の財務責任者

3.社外CFOサービス|御社の社外CFO

4.事業計画書の作成代行サービス - 経営コンサル会社の経営者

新規事業コンサル|(株)Pro-D-use - その他、エクイティ支援実績なども多数

これまでの支援実績

創業前後の個人/法人〜中堅企業

調達額「200万円」〜「9.5億円」

多業界の資金調達 / 財務コンサル実績

本記事では、資金調達のプロである筆者が、「中小企業が資金調達に失敗するパターン」や「おすすめの資金調達方法」等、以下の内容を丁寧に解説します。中小企業の資金調達支援の現場で培ったリアルで濃い内容なので、「ブックマーク」して、あとから何度も読み返すことをオススメします。

- 中小企業が資金調達に失敗してしまうパターン

- 中小企業におすすめの資金調達方法

- 中小企業の資金調達を成功させるポイント

「中小企業が抱える課題をクリアして資金調達を成功させたい」「自社に合った方法で効率的に資金を確保したい」とお考えの方は、ぜひ本記事を参考にしてください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「中小企業の資金調達」を成功率UP /

※【毎日 限定5名まで】

結論:中小企業でも資金調達は可能だが融資は受けにくい傾向にある

中小企業でも資金調達は可能ですが、大企業に比べると財務基盤が弱い傾向にあるため、特に金融機関からの融資は受けにくいのが現状です。

中小企業の売上・利益は景気や取引先の状況に左右されやすく、業績の変動幅が大きい特徴があります。人手不足やデジタル化の遅れによって業務効率化が進まず、売上の低迷を招いている点も課題です。

その結果、金融機関から「返済リスクが高い」と融資を断られ、資金繰りに苦しむ悪循環に陥ってしまいます。

中小企業が資金調達できる可能性はゼロとは言い切れませんが、このような状況から事業継続が難しくなる企業が一定数存在するのも事実です。

ただし、中小企業の多くは「資金調達=銀行融資」と考える傾向が強く、選択肢が限られていることで資金繰りが悪化しているケースもあります。中小企業が利用できる資金調達方法は、金融機関からの融資に限らず、株式発行や資産売却、補助金・助成金など、さまざまです。

効率的かつ確実に資金繰りを改善するためにも、本記事で紹介する資金調達方法の中から自社に合った手段を選び、計画的に準備を進めましょう。

中小企業が資金調達に失敗してしまう「4つのパターン」

中小企業が資金調達に失敗するときのよくあるパターンは、以下の4つです。

- パターン1. 自己資本比率が低い

- パターン2. 担保にできる不動産が少ない

- パターン3. 事業計画書の内容が不十分

- パターン4. 金融機関と関係性が築けない

資金調達を行う際は、上記に当てはまる部分がないか事前にチェックしておきましょう。

パターン1. 自己資本比率が低い

中小企業が資金調達に失敗する大きな理由は、総資本に対する自己資本の割合を示す「自己資本比率」が低い傾向にあることです。

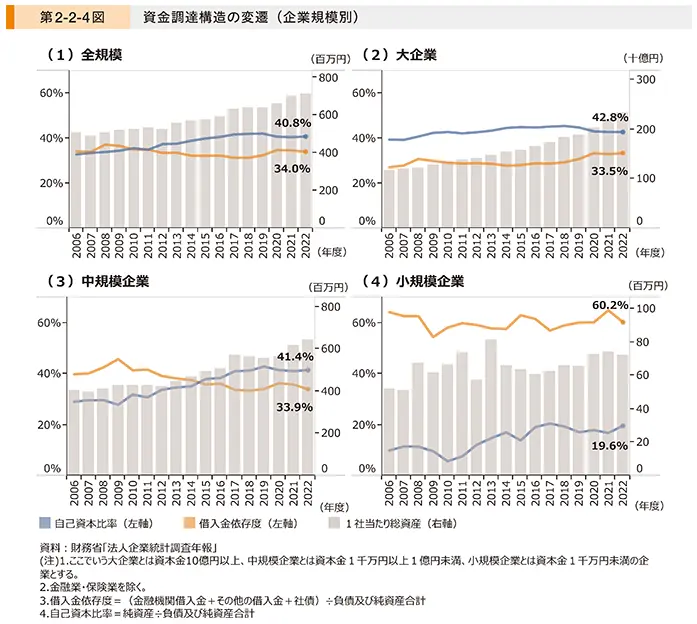

中小企業庁の「2024年版 中小企業白書」1では、資本金1,000万円未満の小規模企業における自己資本比率は19.6%であることが明らかになりました。

中小企業は資金力や人材力が限られているため、安定した経営基盤を整えるのが難しく、「売上の変動」「想定外の支出」によって資金繰りが悪化しやすいです。

多くの中小企業では、資金不足を賄うために借入金を活用していますが、それによって自己資本比率はさらに低下しています。実際、小規模企業における借入金の依存度は60.2%と高い傾向です。

自己資本比率の低下が続くと、金融機関や投資家から「リスクが高い」と判断されやすくなり、結果として資金調達が難しくなってしまいます。

パターン2. 担保にできる不動産が少ない

中小企業は担保にできる不動産の規模や数が限られていることも、資金調達に失敗するパターンの一つです。

金融機関の融資審査では、リスク軽減を図る要素として「担保にできる不動産を持っているかどうか」が重視されます。そのため、自社名義の土地や建物を持っていない企業は、金融機関から「リスクが高い」と判断され、融資を受けにくくなるのです。

担保が少ないことを理由に資金調達できなくなると、「資金不足で事業成長が進まない→融資を受けられない」という悪循環に陥ってしまいます。

パターン3. 事業計画書の内容が不十分

金融機関や投資家に提出する事業計画書の内容が不十分であることも、中小企業が資金調達に失敗する大きな原因です。

金融機関や投資家は、事業計画書を通して企業の成長性や返済可能性を判断します。しかし、事業計画の内容が薄いと返済能力を疑問視され、融資や出資に対して消極的になってしまうのです。

中小企業が作成する事業計画書は、内容が形式的であったり、売上の見通しに具体的な根拠が示されていなかったりするケースが多く見られます。企業の現状や市場動向を十分に把握しないまま作成された計画書は、数字に一貫性がなく前提条件も曖昧なため、事業の将来性を正確に判断できません。

中小企業が資金調達を成功させるには、現状分析を丁寧に行った上で、将来のビジョンが明確な事業計画書を作成しましょう。

「市場変動」「原価高騰」など想定されるリスクも踏まえて計画を立てると、「実現可能性の高い事業計画」として、高い評価を受けやすくなります。

なお、「銀行融資で好印象を残せる事業計画書の作り方」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

パターン4. 金融機関と関係性が築けない

金融機関と良好な関係を築けていない中小企業も、資金調達に失敗する傾向があります。

多くの中小企業は、普段から金融機関と接点を持つ機会が少なく、必要なときだけ相談する「単発の付き合い」になりがちです。金融機関側からすると、企業の経営方針や財務状況を把握しづらいため、融資判断においても慎重な姿勢を取ることになります。

資金調達をスムーズに進めるには、金融機関を「対等なビジネスパートナー」と捉えて継続的な関係を築くことが大切です。

具体的に意識すべきポイントを、以下にまとめました。

- 担保や保証人の有無だけでなく「事業そのものの成長性・収益性」をアピールする

- 金融機関が求める情報を、「なぜその数字になるのか」も含めて先回りで提供する

- 定量的要素(自己資本比率など)、定性的要素(経営者の資質や事業の将来性など)の両方を伝える

金融機関には四半期に1回程度のペースで訪問し、上記のポイントを意識してコミュニケーションを取りましょう。

「翌月15日までに月次試算表を提出する」「ネガティブな情報も積極的に開示する」など、迅速かつ透明性のある対応を心がけることで、信頼性の向上につながります。

業績が悪化した場合は、早めに相談して経営改善を図ることも重要です。遅くとも資金ショートに陥る3ヶ月前までに相談すれば、金融機関も適切な支援策を検討しやすくなるでしょう。

なお、「銀行向けの適切な決算報告の仕方」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、中小企業の資金調達を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「中小企業の資金調達」を成功率UP /

※【毎日 限定5名まで】

中小企業におすすめの「デットファイナンス」を活用した資金調達方法5選

デットファイナンスは、「金融機関からの融資」や「社債発行」など、負債を増やす形で資金を調達する方法です。

返済義務があるため、毎月一定のコスト負担が発生するものの、持株比率を維持することで資金調達後も自由度の高い経営を実現できます。

中小企業におすすめのデットファイナンスは、以下の5つです。

- 方法1. 日本政策金融公庫からの融資

- 方法2. 地方自治体による制度融資

- 方法3. 銀行融資

- 方法4. ビジネスローン

- 方法5. 社債(公募債や私募債)

それぞれの特徴を把握し、自社にピッタリの資金調達方法を見つけましょう。

なお、「デットファイナンスの種類やメリット・デメリット」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法1. 日本政策金融公庫からの融資

日本政策金融公庫は、国が100%出資する政策金融機関で、中小企業や個人事業主、新規開業者などを対象にさまざまな融資制度を提供しています。

民間企業では対応が難しいケースでも積極的に融資を行っており、「創業」「設備投資」「資金繰りの改善」など幅広い目的に応じて活用できる点が特徴です。

中小企業向けの代表的な融資制度としては、ほとんどの業種が長期・低利で資金を調達できる「一般貸付」が挙げられます。

一般貸付の詳細情報を、下記にまとめました。

▼日本政策金融公庫「一般貸付」の詳細情報2

| 融資限度額 | 4,800万円(特定設備資金の場合は7,200万円) |

|---|---|

| 金利 | ・有担保:2.0〜4.1% ・無担保:2.9〜4.5% ※2025年12月1日時点の金利 |

| 審査期間 | 2週間〜1ヶ月 |

| 返済期間 | ・設備資金:10年以内(うち据置期間2年以内) ・運転資金:5年以内(うち据置期間1年以内) ・特定設備資金:20年以内(うち据置期間2年以内) |

一般貸付の融資限度額は最大4,800万円と高く、運転資金と設備資金のどちらにも活用できるため、経営状況に合わせて柔軟に資金繰りを改善できます。

返済期間は5〜10年と比較的長期の返済が可能で、元本の支払いを猶予される「据置期間」を1〜2年設定できるのも大きなメリットです。

特に、創業初期の企業は事業が軌道に乗るまで資金繰りが安定しにくいため、据置期間を設定することで、返済開始までのコスト負担を大幅に軽減できるでしょう。

なお、「日本政策金融公庫の融資を攻略するコツ」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

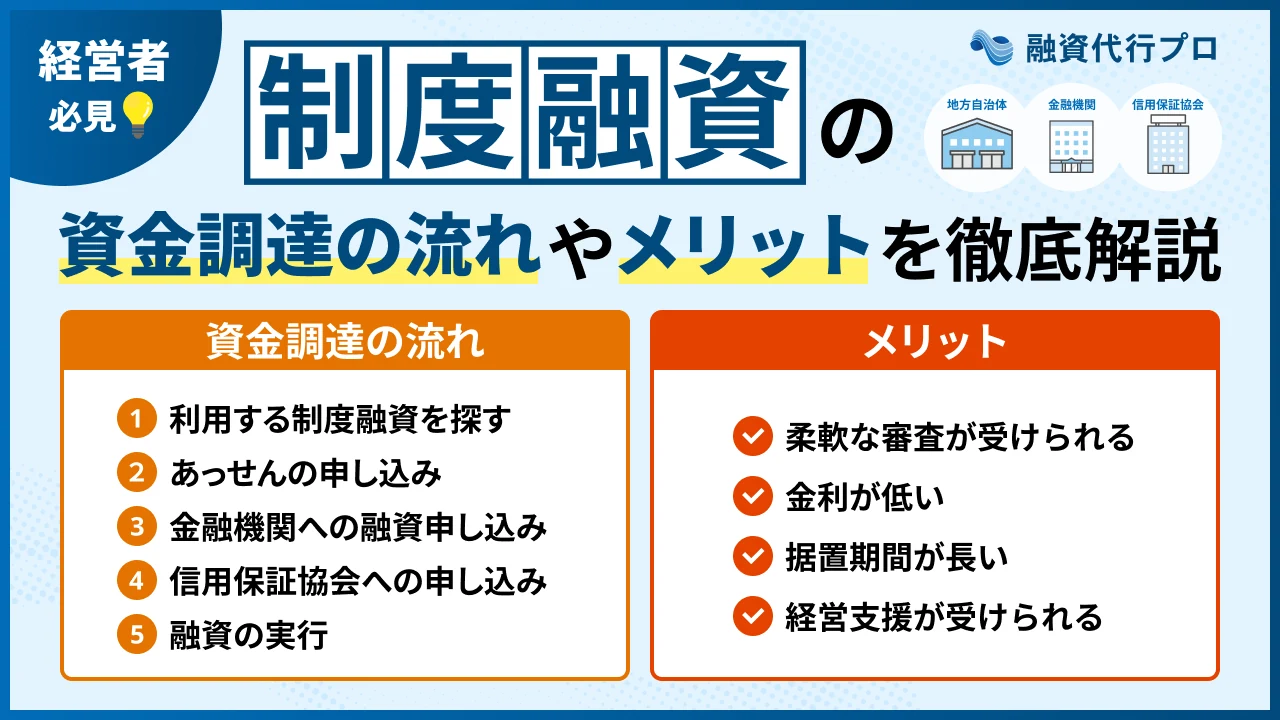

方法2. 地方自治体による制度融資

「制度融資」は、地方自治体・信用保証協会・民間金融機関の3機関が連携して実施する公的な融資制度です。

民間金融機関から融資を受けるのが難しい中小企業や個人事業主を対象に、資金調達のハードルを下げるためのサポートを行っています。

信用保証協会の保証が付くことで審査に通りやすくなるのはもちろん、利息や保証料の補助によって、返済負担を抑えながら資金繰りの安定化を図れる点がメリットです。

制度融資の例として、東京都が実施している「創業融資」の詳細情報を、下記にまとめました。

▼東京都制度融資「創業融資」の詳細情報3

| 資金使途 | 設備資金および運転資金 |

|---|---|

| 融資限度額 | 3,500万円 |

| 金利 | 固定金利(2.1〜2.6%以内)または変動金利 |

| 返済期間 | ・設備資金:10年以内(うち据置期間1年以内) ・運転資金:7年以内(うち据置期間1年以内) |

| 信用保証料の補助 | 3分の2を補助 |

「創業融資」は、固定金利で2.10〜2.60%と民間金融機関より低い金利が設定されており、信用保証料についても東京都が3分の2を補助しています。そのため、資金繰りが不安定になりがちな創業期の企業でも、実質的なコスト負担を大幅に軽減しながら、開業準備に必要な資金を調達できるでしょう。

ただし、制度融資は地方自治体・信用保証協会・金融機関の3機関が連携する仕組みのため、相談から融資実行まで時間がかかる点に注意が必要です。制度融資を利用する際は、資金調達までに3ヶ月程度かかることを想定し、スケジュールに余裕を持って準備を進めましょう。

なお、「制度融資の流れやメリット・デメリット」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

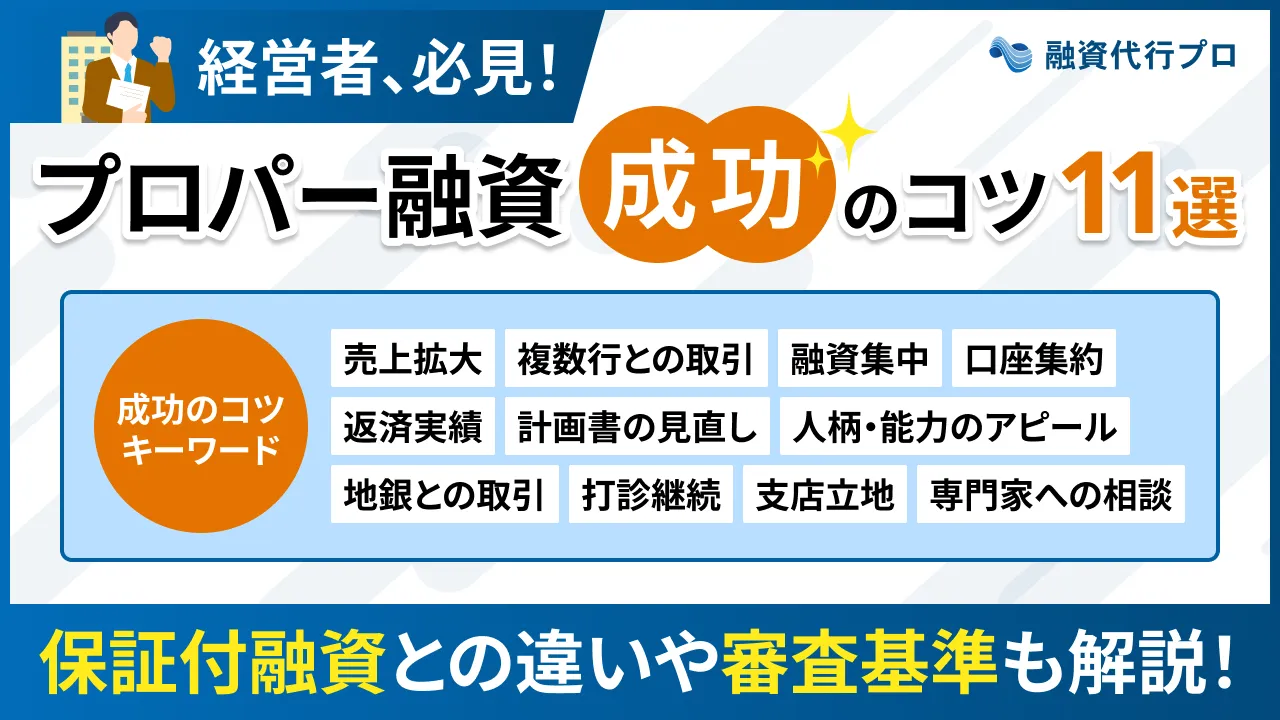

方法3. 銀行融資

「銀行融資」は、銀行・信用金庫・信用組合などの民間金融機関が実行する融資で、多くの中小企業はメインの資金調達方法として活用しています。

中小企業が利用できる代表的な融資制度は、「プロパー融資」と「信用保証協会付融資」の2つです。それぞれの特徴や詳細情報を、下記にまとめました。

▼「プロパー融資」の詳細情報

| 借入可能額 | 上限なし |

|---|---|

| 金利 | 1.0〜3.0%程度 |

| 審査期間 | 3週間〜2ヶ月程度 |

| 返済期間 | 運転資金:最長5年程度 設備資金:最長20年程度 |

▼「信用保証協会付融資」の詳細情報

| 借入可能額 | 2億8,000万円 |

|---|---|

| 金利 | 銀行に支払う利息(2.0%前後)+信用保証協会に支払う保証料(0.45〜1.9%) |

| 審査期間 | 2週間〜1ヶ月程度 |

| 返済期間 | 運転資金:7年以内 設備資金:10年以内 |

プロパー融資は、金融機関が100%の貸し倒れリスクを負って融資を実行する制度です。そのため審査は厳しく、信用力の高い企業でなければ融資を受けるのは難しいでしょう。ただし、審査を通過すると「経営基盤が安定している企業」として認められ、他の金融機関で融資を受ける際も、交渉を有利に進められる可能性があります。

信用保証協会付融資は、信用保証協会の保証を付けることで金融機関のリスクが軽減されるため、信用力の乏しい企業でも審査に通りやすい点がメリットです。利用の際は、利息に加えて信用保証協会に支払う「信用保証料」の支払いが発生する点を踏まえ、資金繰りを悪化させないよう慎重に返済計画を立てましょう。

なお、「プロパー融資の審査条件・成功のコツ」や「信用保証協会付き融資の審査のコツ」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

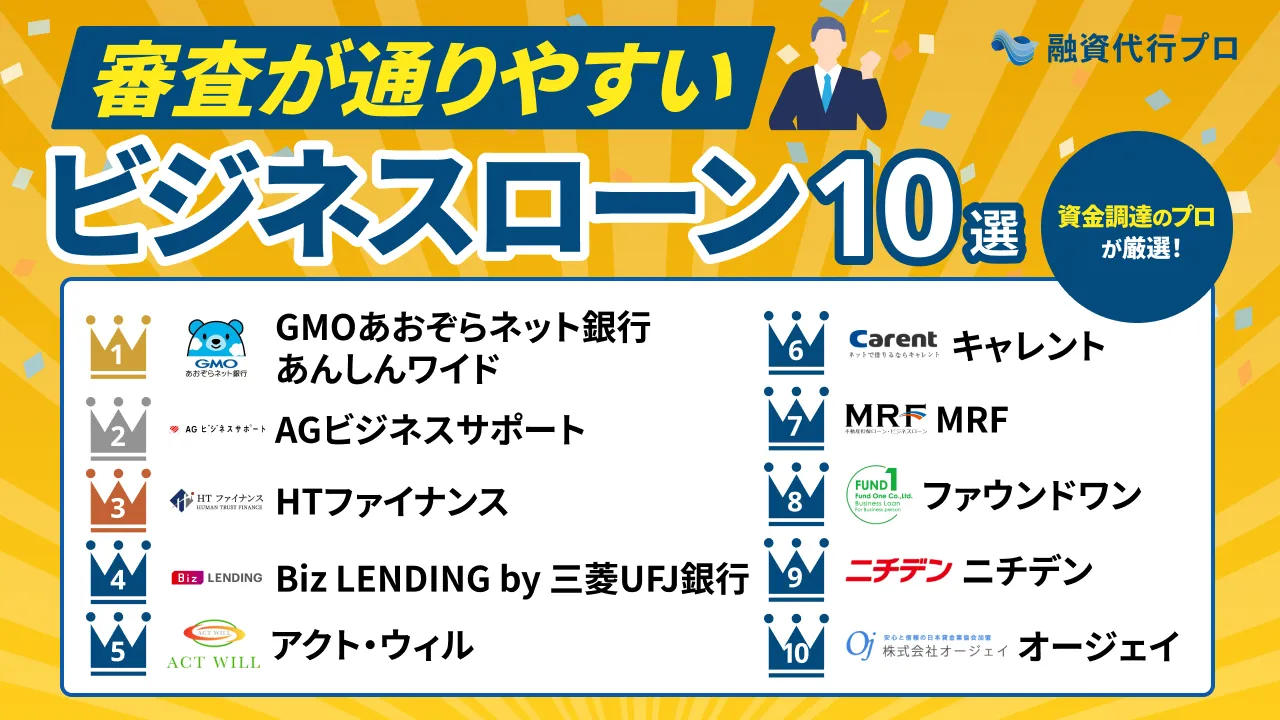

方法4. ビジネスローン

「ビジネスローン」は、銀行やノンバンク(消費者金融・信販会社など)から事業資金を借り入れる資金調達方法です。

公的機関や銀行が提供する融資制度とは異なり、必要書類が少なく審査もスピーディに行われるため、最短即日でまとまった資金を確保できます。

ビジネスローンの詳細情報は、以下のとおりです。

▼「ビジネスローン」の詳細情報

| 借入可能額 | 50万円〜1,000万円 |

|---|---|

| 金利 | 8.0〜18.0%程度 |

| 審査期間 | 即日〜1週間 |

| 返済期間 | 1年〜5年程度 |

ビジネスローンは、圧倒的な審査スピードだけでなく、原則「無担保・無保証」で融資を受けられる点も大きなメリットです。

資金繰りが悪化している企業は、担保や保証人の確保が難しい傾向にありますが、ビジネスローンを利用すれば、これらの負担を大幅に軽減できます。

ただし、ビジネスローンの金利は8.0〜18.0%と他の方法に比べて高く、無計画に利用すると、かえって資金繰りを悪化させる可能性がある点に注意が必要です。

特にノンバンクは金利が高く設定される傾向にあるため、借入額を必要最小限に抑えたり、一時的な利用に留めたりして、計画的に資金調達を行いましょう。

なお、筆者が厳選した「審査に通りやすい9つのビジネスローン」「即日で借りられる7つのビジネスローン」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法5. 社債(公募債や私募債)

「社債」は、企業が投資家から事業資金を調達するために発行する債券です。株式とは異なり返済義務が発生するため、企業は利息の支払いと満期時の返済を行います。

金融機関以外の投資家に社債を購入してもらうことで、資金調達の幅を広げられる点や、「利率」「返済期間」をある程度柔軟に決められる点がメリットです。

中小企業が利用できる社債は、大きく分けて「公募債」と「私募債」の2種類があります。それぞれの特徴やメリット・デメリットを下記にまとめました。

▼「公募債」「私募債」の特徴

| 公募債 | 私募債 | |

|---|---|---|

| 特徴 | 不特定多数の投資家を対象に、公募の手続きを経て発行する社債 | 金融機関や特定少数の投資家を対象に、公募の手続きを経ずに発行する社債 |

| メリット | ・多額の資金を調達できる ・対外的な知名度向上につながる | ・償還期間や利率を柔軟に設定できる ・発行手続きをスムーズに行える |

| デメリット | ・信用力の高い企業でなければ難しい ・手続きが多く時間がかかりやすい | ・原則として償還条件を変更できない ・保証制度を活用する場合は保証料を支払わなければならない |

公募債は多くの投資家を対象としているため、数百億〜数千億円規模の資金調達を見込めますが、信用力の高い企業でなければ発行できないケースが多いです。一方、私募債は公募債に比べて資金調達のハードルが低く、銀行や信用保証協会の保証を付けることで、信用力が乏しい企業でも資金を集めやすくなります。

上記の点から、資金繰りに困っている中小企業には「私募債」の利用がおすすめです。

ただし、保証制度を利用すると「保証料」や「手数料」の支払いが発生するため、利息も加えた資金調達コストを把握した上で発行額を検討しましょう。

なお、「社債発行で資金調達する方法」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、中小企業の資金調達を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「中小企業の資金調達」を成功率UP /

※【毎日 限定5名まで】

中小企業におすすめの「エクイティファイナンス」を活用した資金調達方法7選

エクイティファイナンスは、株式発行によって自己資本を増やしつつ、投資家から資金を調達する方法です。株式の希薄化が生じるリスクはあるものの、返済義務のない資金を確保でき、財務体質の強化につなげられる点は大きなメリットといえます。

中小企業におすすめのエクイティファイナンスは、以下の7つです。

- 方法1. 株主割当増資

- 方法2. 第三者割当増資

- 方法3. 公募増資(時価発行増資)

- 方法4. 転換社債型新株予約権付社債(転換社債)

- 方法5. ベンチャーキャピタル(VC)

- 方法6. エンジェル投資

- 方法7. ベンチャーデット

金融機関からの融資が難しい場合は、上記の方法も検討してみましょう。

なお、「エクイティファイナンスの種類やメリット・デメリット」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法1. 株主割当増資

「株主割当増資」は、企業が資金調達のために新しい株式を発行し、既存株主に新株の購入権を優先的に割り当てる方法です。

既存株主は、自身が保有する株数に応じて新株を取得できるため、持株比率が意図せず下がってしまうリスクを防げます。発行側の企業にとっては、公平性を保ちながら新株の購入権を割り当てることで、実質的な株主構成を維持し、経営への影響を最小限に抑えられる点がメリットです。

また、取引相手は会社の状況を理解している既存株主であるため、新たな出資者を探したり、事業内容や経営方針を最初から説明したりする手間が省けます。

ただし、新株購入はあくまで任意であり、株主が引受けに応じなければ、十分な資金を調達できない可能性がある点に注意が必要です。

新規事業の立ち上げや事業拡大に向けて大規模な資金調達を行う場合は、他の方法を組み合わせて活用することも検討しておきましょう。

方法2. 第三者割当増資

「第三者割当増資」は、「投資家」「取引先」「金融機関」など既存株主以外の第三者に対して新株を発行し、資金を調達する方法です。

企業と関係性のある相手を「特定の第三者」として株式を割り当てるため、他の資金調達方法に比べてスムーズに契約手続きを進められます。

「特定の第三者」として選ばれるケースが多い関係者は、以下のとおりです。

「特定の第三者」として株式を割り当てる関係者

- 社内の役員や取引先

- 業務提携している会社

- 取引関係にある金融機関

- ベンチャーキャピタル(VC)

- エンジェル投資家

上記の関係者に自社の株式を保有してもらうと、長期的な協力体制を築きやすくなり、業務提携や技術支援などで成長スピードを高められます。

ただし、第三者割当増資は新たな株主を増やす資金調達方法であり、新株発行によって1株あたりの価値が低下する「株式の希薄化」が生じる点に注意が必要です。

何の説明もなしに資金調達を行うと、既存株主との関係悪化につながるリスクもあるため、丁寧な事前説明や全体のバランス調整などの配慮を心がけましょう。

なお、「第三者割当増資の手続き方法やメリット・デメリット」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法3. 公募増資(時価発行増資)

「公募増資(時価発行増資)」は、不特定多数の投資家を対象に、市場価格(時価)に近い価格で株式を発行する資金調達方法です。

利用対象は上場企業に限られますが、市場価格よりも割安な新株を発行することで、多くの投資家から出資を受けやすくなります。

時価に基づいて発行価格が決まる仕組みのため、市場価格が高ければ1株あたりの価格も上がり、少ない発行数で多額の資金を得られる点がメリットです。

多くの投資家に広く参加してもらうことで、企業の認知度が高まり、将来の資金調達やブランド価値の向上につなげられる点も大きな魅力といえるでしょう。

ただし、市場環境や発行株数によっては株主が大幅に増加し、手続きが煩雑化したり、既存株主との関係を悪化させたりする可能性があるため注意が必要です。

方法4. 転換社債型新株予約権付社債(転換社債)

「転換社債型新株予約権付社債(転換社債)」は、企業の株価が一定期間内に決められた価格へ達したとき、株式に転換できる権利を付与された社債です。

エクイティファイナンスに分類される方法ではあるものの、利息の支払いや額面金額の返済が必要となる点から、デットファイナンスの性質も兼ね備えています。

転換社債は、普通社債よりも低コストで資金を調達しつつ、株式に転換された際に「負債」から「資本」へと切り替えられる点が大きなメリットです。投資家にとっても、社債として定期的に利息を受け取りながら、株価上昇時にキャピタルゲイン(株式売却益)を狙えるなど、利益を得やすい仕組みが整っています。

ただし、転換社債の権利が行使されなかった場合は、期間満了時に額面金額を全額返済しなければならない点に注意が必要です。

多額の資金流出によって、資金繰りも急激に悪化する可能性があるため、転換社債を利用する際は、将来の返済に備えて計画的に資金を積み立てておきましょう。

方法5. ベンチャーキャピタル(VC)

「ベンチャーキャピタル(VC)」は、将来的な成長が期待できるベンチャー企業やスタートアップに対して出資を行う投資会社です。単に資金提供を行うのではなく、投資先の成長を促し、「株価の上昇」「上場」「M&A」などを通じて利益を得ることを目的としています。

ベンチャーキャピタルは、複数の投資家から集めた資金を活用して出資を行う仕組みのため、数千万円〜数億円規模の資金を調達できる点が大きなメリットです。専門家による経営アドバイスや新規取引先の紹介など、幅広いサポートを提供している会社もあり、事業の成長スピードを高められます。

ただし、ベンチャーキャピタルから資金調達を行う際は、短期間での成長を求められる可能性がある点に注意しなければなりません。多額の資金を得ようとして株式を渡しすぎると、経営者の持株比率が下がり、経営の主導権を握られて柔軟な意思決定が難しくなる可能性もあります。

「成長の見込みがない」と判断されると、早期に資金回収が行われるため、資金調達後は定期的な業績報告を通じて、目標達成に近づいていることをアピールしましょう。

なお、「ベンチャーキャピタルから資金調達する際の注意点」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法6. エンジェル投資

「エンジェル投資」は、創業初期のスタートアップに対し、「エンジェル投資家」と呼ばれる個人投資家が資金を提供する仕組みです。

ベンチャーキャピタルの出資と似ている資金調達方法ですが、投資スピードや出資額は大きく異なります。

エンジェル投資は、投資家が個人の判断で意思決定を行うため、ベンチャーキャピタルに比べてスピーディな資金調達が可能です。ただし、エンジェル投資家はリスク分散のために複数の企業へ少額ずつ投資するケースが多く、1社あたりの出資額は数百万円〜2,000万円程度と少ない傾向にあります。

なお、エンジェル投資はベンチャーキャピタルと同様、投資家が株主となることで経営の自由度が下がる可能性がある点に注意しましょう。

資金調達後も安定した経営を続けるには、経営方針や支援スタイルなどの条件が自社の希望にピッタリ合う投資家を見つけることが大切です。

「エンジェル投資家の探し方や成功のコツ」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法7. ベンチャーデット

「ベンチャーデット」は、主にスタートアップが活用する資金調達方法で、デット(融資)とエクイティ(株式発行)の両方の特徴を併せ持っています。具体的には、スタートアップが金融機関に対して新株予約権(将来株式を取得する権利)を発行し、その対価として「無担保・無保証」の融資を受ける仕組みです。

新株予約権を発行した時点では「株式の希薄化」が生じないため、エクイティファイナンス特有のデメリットを回避しつつ、多額の資金を調達できます。

たとえば、都市銀行の「りそな銀行」が提供しているベンチャーデットの詳細情報は、以下のとおりです。

▼りそな銀行「ベンチャーデット」の詳細情報4

| 利用対象者 | 設立3年以上経過している、シリーズA以降かつベンチャーキャピタルから資金調達実績のあるスタートアップ企業 ※シリーズA:スタートアップ企業における成長ステージの一つで成長資金の調達を目的とする段階 |

|---|---|

| 資金使途 | 成長資金 |

| 借入可能額 | 5,000万円〜5億円 |

| 返済期間 | 1年1ヶ月〜5年以内 |

ベンチャーデットで調達した資金は「借入金」に該当するため、公的機関や銀行の融資と同じく、元本に利息を上乗せした金額を返済しなければなりません。金融機関にとってハイリスクな融資であることから金利は高く、資金繰りを悪化させる可能性がある点にも注意が必要です。

また、りそな銀行の場合、ベンチャーキャピタルから資金調達を行った実績のあるスタートアップでなければ対応不可となっています。

注意点は多々ありますが、不動産などの資産がなくても数億円規模の資金を確保できる点は、創業間もないスタートアップにとってメリットが大きいといえるでしょう。

なお、ベンチャーデットを含めた「ベンチャー企業におすすめの資金調達方法」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

中小企業におすすめの「アセットファイナンス」を活用した資金調達方法5選

アセットファイナンスは、企業が保有する「不動産」「機械設備」「売掛債権」などの資産を活用して資金を調達する方法です。

資産を担保にして融資を受ける方法や、資産そのものを売却して資金を得る方法など、さまざまな種類があります。

中小企業におすすめのアセットファイナンスは、以下の5つです。

- 方法1. 流動資産担保融資(ABL)

- 方法2. 不動産担保融資

- 方法3. 資産の売却

- 方法4. セール&リースバック

- 方法5. ファクタリング

流動化できる資産がなければ利用できない手段ですが、企業の財務状況よりも「資産価値」が重視されるため、信用力が乏しい企業でも多額の資金を得られるでしょう。

なお、「アセットファイナンスの種類やメリット・デメリット」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

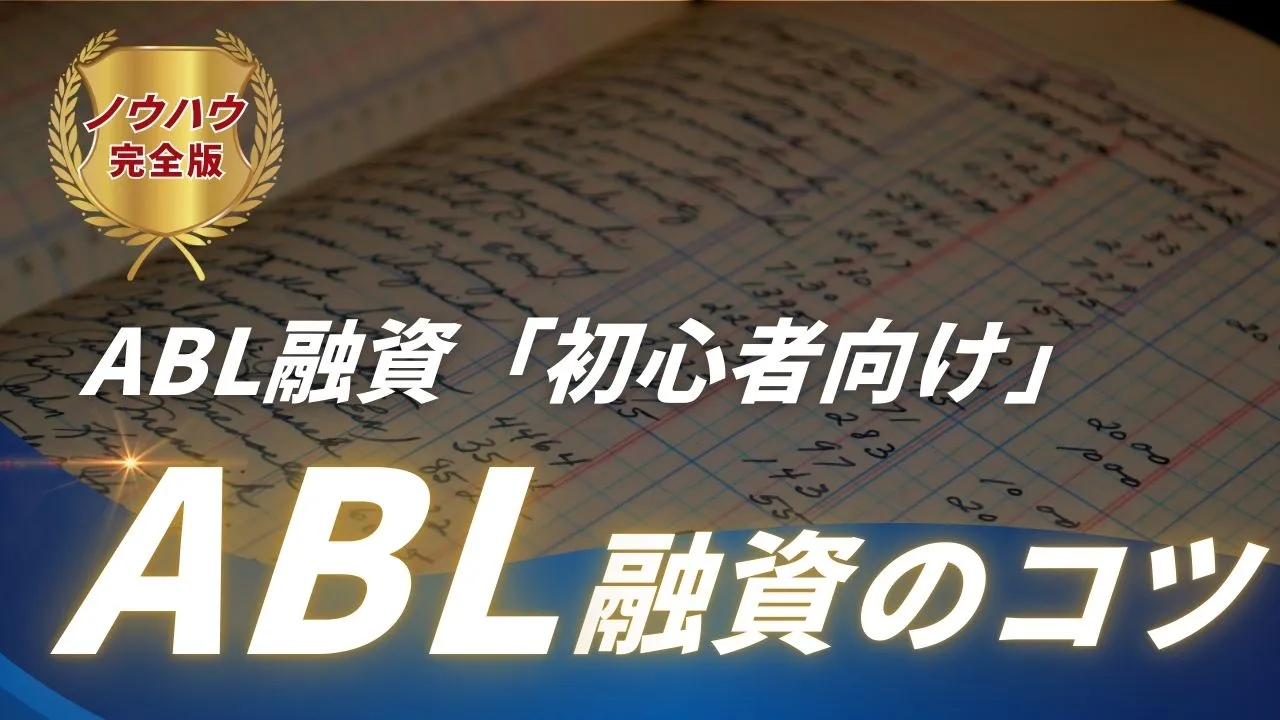

方法1. 流動資産担保融資(ABL)

「流動資産担保融資(ABL)」は、売掛金や在庫、機械設備などの「流動資産(短期間で現金化できる資産)」を担保に融資を受ける資金調達方法です。

土地や建物などの不動産を保有していなくても、流動資産を活用することで金融機関のリスクを軽減できるため、比較的低金利で資金を借りられます。

流動資産担保融資(ABL)の詳細情報は、以下のとおりです。

▼「流動資産担保融資(ABL)」の詳細情報

| 借入可能額 | 売掛金の50〜70%(筆者の経験上、最低でも1億円以上で金融機関が審査してくれる) |

|---|---|

| 金利 | 2.0〜10.0%程度 |

| 審査期間 | 2週間〜1ヶ月程度 |

| 返済期間 | 3ヶ月〜5年程度 |

流動資産担保融資では、赤字や債務超過の企業でも価値の高い資産を保有していれば、億単位の資金を調達できる可能性があります。しかし、筆者の経験上、希望額が1億円を超えないと金融機関は積極的に取り扱ってくれないため、最低でも1億4,000万円〜2億円程度の価値が見込める資産が必要です。

融資を受けた後は、金融機関に対して定期的に資産の管理状況を報告しなければなりません。ただし、丁寧なやり取りを心がけることで、関係強化につなげられます。

なお、流動資産担保融資に強い金融機関は「商工中金」です。審査能力が高く、担保の算定を正確に行ってくれる可能性が高いため、前向きに利用を検討してみましょう。

「流動資産担保融資の成功事例」や「商工中金の審査を通過するコツ」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法2. 不動産担保融資

「不動産担保融資」は、企業が保有する不動産(事業所・工場・店舗など)を担保に、金融機関から融資を受ける資金調達方法です。

担保にできる不動産を持っている中小企業は、不動産担保融資を活用することで、「低金利・長期」の返済負担が少ない資金調達を実現できます。

不動産担保融資の詳細情報は、以下のとおりです。

▼「不動産担保融資」の詳細情報

| 借入可能額 | 不動産の評価額に掛け目(評価額の50〜80%程度)を乗じた金額 |

|---|---|

| 金利 | 1.0〜5.0%程度 |

| 審査期間 | 2週間〜2ヶ月程度 |

| 返済期間 | 最長30〜35年程度 |

不動産担保融資では、土地や建物の評価額を基準に借入額が決まるため、立地・物件の状態によっては1億円以上の融資を受けられる可能性があります。原則として資金使途に制限がなく、運転資金や設備資金はもちろん、社会保険料の支払いや既存借入金の返済など、幅広い目的に活用できるのもメリットです。

ただし、返済不能となった場合は、金融機関が資金回収のために不動産を差し押さえたり、競売にかけたりする可能性がある点に注意しましょう。自社ビルなどを担保に設定すると、差し押さえによって事業継続が困難になるため、どの不動産を担保に入れるのか慎重に検討することが大切です。

なお、筆者厳選の「低金利で利用できる不動産担保ローン14社」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法3. 資産の売却

資金調達コストを最小限に抑える方法としては、企業が保有する不動産や機械設備、車両などを現金化する「資産の売却」がおすすめです。

返済不要の資金を確保することで、資金繰りが安定しやすくなるのはもちろん、株式発行による「株式の希薄化」が生じる心配もありません。

企業が売却できる資産の例を、以下にまとめました。

▼売却可能な資産の例

| 不動産 | ・本社・事業所 ・社宅 ・駐車場 ・資材置き場 など |

|---|---|

| 有価証券 | ・投資信託・債券 ・子会社・関連会社の株式 ・ゴルフ会員権 など |

| 機械設備・車両 | ・遊休設備 ・旧型機械 ・旧型車両 ・余剰な社用車 ・建設機械・重機 など |

| 知的財産権 | ・特許権 ・商標権 ・著作権 ・営業権 など |

| その他 | ・売掛債権 ・在庫(棚卸資産) ・事業そのもの(事業譲渡) など |

資産を売却すると、「修繕費」「税金」「保険料」などの維持管理コストが大幅に削減される点も大きなメリットです。調達した資金は「自己資本」として計上できるため、財務体質が強化され、金融機関からの信用力が向上して融資を受けやすくなります。

ただし、使用中の資産を売却する場合は、「当該事業の停止」や「代替品の購入」により追加コストが発生する可能性がある点に注意しましょう。

なお、「資産売却の手順やメリット・デメリット」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法4. セール&リースバック

「セール&リースバック」は、企業が保有する不動産や設備を一度売却し、同時にリース契約を結ぶことで資産を継続的に利用する仕組みです。

単なる資産売却とは異なり、「資金調達後も事業に必要な資産をそのまま使い続けられる」点が大きな特徴だといえます。

セール&リースバックで資金調達を行うメリットは、以下のとおりです。

- 比較的短い期間で資金調達できる

- 売却前と同じように事業を続けられる

- 資産の保有リスクを軽減できる

- 周りにバレることなく売却できる など

セール&リースバックでは、特定の専門業者に直接資産を売却するため、自分で買い手を探すよりもスムーズにまとまった資金を調達できます。周囲に知られずに資産を売却することで、取引先から「資金繰りが厳しいのでは」と不信感を抱かれるリスクを回避できる点も嬉しいポイントです。

ただし、セール&リースバックの売却価格は相場の7〜8割程度で、毎月支払うリース料は高めに設定される点に注意しなければなりません。

セール&リースバックだけに依存すると、かえって資金繰り悪化のリスクが高まるため、一時的な対応策として利用を検討しましょう。

なお、「セール&リースバックのメリット・デメリット」や「おすすめの不動産リースバック会社」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法5. ファクタリング

「ファクタリング」は、企業が保有する売掛債権(売掛金を将来的に受け取る権利)をファクタリング会社に売却し、早期に現金化する資金調達方法です。

本来であれば1〜2ヶ月後に入金される売掛金を、最短即日〜1週間程度で現金化できるため、突発的な支払いが発生したときの緊急措置として活用できます。多くの企業が保有する売掛債権を資金調達に活かせる点も、流動資産や固定資産が少ない企業にとって大きなメリットです。

ファクタリングの詳細情報を、下記にまとめました。

▼「ファクタリング」の詳細情報

| 買取可能額 | 「無制限」が多い |

|---|---|

| 金利 | 2社間:10.0〜30.0%程度 3社間:1.0〜10.0%程度 |

| 審査期間 | 最短2時間〜1週間 |

| 返済期間 | 売掛金の支払いサイトまで |

ファクタリングは、企業の財務状況よりも「売掛先の信用力」が重視されるため、赤字や債務超過の企業でも比較的利用しやすいのが特徴です。

「償還請求権」がない契約を選べば、売掛先から資金を回収できなくても、ファクタリング会社に未回収分を返還する必要はありません。

自社とファクタリング会社で契約を交わす「2社間ファクタリング」の場合、取引先に知られることなくサービスを利用できる点も嬉しいポイントです。ただし、手数料は10.00〜30.00%と高く設定されているため、繰り返しの利用で資金繰りを悪化させないよう、必要な場面に限定して利用しましょう。

なお、筆者おすすめの「即日入金ファクタリング14社」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

中小企業におすすめの「その他」の資金調達方法2選

中小企業が利用できる資金調達方法としては、以下の2つもおすすめです。

- 方法1. 補助金・助成金

- 方法2. クラウドファンディング

資金調達の目的や希望額に合わせて、ぜひ活用を検討してみてください。

方法1. 補助金・助成金

「補助金・助成金」は、国や自治体が企業の取り組みを支援するために交付する資金です。

最大の特徴は返済義務がない点で、「設備投資」「販路開拓」「IT導入」「人材育成」など、さまざまな目的に応じた制度が用意されています。

中小企業が利用できる主な補助金・助成金は、以下のとおりです。

▼中小企業におすすめの「補助金・助成金」

| 補助金・助成金 | 限度額 |

|---|---|

| 経済産業省「ものづくり・商業・サービス生産性向上促進補助金5」 | 2,500万円 |

| 経済産業省「IT導入補助金6」 | 3,000万円 |

| 経済産業省「中小企業新事業進出補助金7」 | 7,000万円 |

| 経済産業省「中小企業省力化投資補助事業8」 | 1億円 |

| 厚生労働省「キャリアアップ助成金9」 | 120万円(1人あたり) |

| 厚生労働省「人材確保等支援助成金10」 | 150万円 |

| 厚生労働省「働き方改革推進支援助成金11」 | 150万円 |

補助金・助成金は、どちらも返済不要の資金ですが、資金調達の際は「審査難易度」「支給額」などが大きく異なる点に注意しなければなりません。

主に経済産業省が管轄する「補助金」は、数千万円〜数億円程度の大規模な資金を得られる一方で、審査難易度は高い傾向にあります。「助成金」は主に厚生労働省が管轄しており、必要書類を提出すればほぼ確実に受給できますが、支給額は数十万円〜100万円程度と少額なのが特徴です。

補助金や助成金に申請する際は、これらの違いや各制度の趣旨を理解した上で、自社の目的に合った制度を活用しましょう。

また、補助金と助成金は、申請から受給までに数ヶ月〜1年以上かかる点や、対象経費をあらかじめ立て替えなければならない点にも注意が必要です。

なお、「補助金・助成金の資金調達方法や種類」について詳しく知りたい方は、以下記事も併せてチェックしてみてください。

方法2. クラウドファンディング

「クラウドファンディング」は、インターネットを通じて、不特定多数の人々(支援者)から少額ずつ資金を集める仕組みです。

金融機関や投資家からの資金調達が難しい企業でも、多くの支援者に事業の魅力が伝われば、大規模な資金を確保できます。

また、プロジェクトの目的や支援者に対するお礼(リターン)によって、以下の5種類に分けられるのも特徴です。

▼クラウドファンディングの種類

- 購入型

-

最も一般的なクラウドファンディングで、自社の商品・サービスがリターンとして設定される

- 寄付型

-

災地支援や自然保護活動など、社会貢献性の高いプロジェクトで利用されるケースが多い

- 融資型

-

不特定多数の支援者から小口融資を受ける方法で、定期的に元本と利息を返済する必要がある

- 株式投資型

-

未上場企業でも利用でき、資金提供を受ける代わりに自社の非公開株をリターンとして提供する

- ファンド型

-

特定のプロジェクトに対して出資を募る方法で、事業の収益による「分配金」がリターンとなる

資金調達の際は、プロジェクトの目的や内容を整理し、条件に合ったクラウドファンディングを活用しましょう。支援者にとって魅力的なリターンを設定し、SNSなどで積極的に情報発信を行うことで、十分な資金を確保できる可能性が高まります。

ただし、プロジェクトの公開後は、競合他社にアイデアを盗用されやすくなる点に注意しましょう。また、プロジェクト開始後の変更や中止は認められないため、「事業を本当に実行できるのか」を事前に吟味しておくことが大切です。

なお、「クラウドファンディングのメリット・デメリットや成功のコツ」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

中小企業が資金調達を成功させる5つのポイント

中小企業が資金調達を成功させるポイントは、以下の5つです。

- ポイント1. 自社の成長フェーズに合った資金調達方法を選ぶ

- ポイント2. 自社の目的や財務状況に合った方法を選ぶ

- ポイント3. 不要なコストを削減した上で希望額を検討する

- ポイント4. 将来のビジョンが明確な事業計画書を作成する

- ポイント5. 資金調達に詳しいプロのアドバイスを受ける

資金調達方法の選び方や事前準備を丁寧に行うことで、資金繰りの改善につなげやすくなります。

ポイント1. 自社の成長フェーズに合った資金調達方法を選ぶ

中小企業が資金調達を行う際は、自社が今どの成長段階にあるのかを把握した上で、最適な手段を選びましょう。

成長フェーズに合わない資金調達方法を選ぶと、審査や交渉で不利になったり、返済負担が過度に重くなったりする可能性があります。資金繰りを安定させながら事業を継続するためには、今の経営状況やリスク許容度に合った方法を活用することが大切です。

企業の成長フェーズに応じた最適な資金調達方法を、下記にまとめました。

▼成長フェーズごとの最適な資金調達方法

| 成長フェーズ | 資金調達の目的 | 資金調達方法 |

|---|---|---|

| 創業期 | 信用力の土台を構築 | ・日本政策金融公庫の融資 ・エンジェル投資家の出資 |

| 成長期 | 事業成長の加速 | ・プロパー融資 ・ベンチャーキャピタルの出資 ・補助金 / 助成金 |

| 安定期・成熟期 | 財務体質の強化と次世代への準備 | ・社債(公募債、私募債) ・事業承継やM&Aを見据えた資金調達 |

自社の状況と照らし合わせながら、無理なく資金調達できる方法を選びましょう。

ポイント2. 自社の目的や財務状況に合った方法を選ぶ

中小企業が資金調達を成功させるには、自社の目的や財務状況に合った方法を選ぶことも重要です。

「融資」「株式発行」「資産活用」など、多岐にわたる手段の中から自社にピッタリの方法を選ぶことで、資金繰り改善や事業拡大をスムーズに進められます。

たとえば、早急に資金を確保しなければならない場合は、「ビジネスローン」「ファクタリング」など最短即日で実行できる資金調達方法がおすすめです。赤字決算や債務超過で融資を受けるのが難しい企業であれば、資産を活用した「アセットファイナンス」で経営改善に必要な資金を調達できるでしょう。

自社にピッタリの資金調達方法を選ぶためには、「何の資金がどれくらい必要なのか」「現在の財務状況はどうなっているのか」を事前に整理しておくのがポイントです。

目的や財務状況に合った方法で資金調達を行い、無理な借入や過度なコスト負担を回避できれば、計画的な資金運用で経営の安定化につなげられます。

ポイント3. 不要なコストを削減した上で希望額を検討する

中小企業が資金調達後に経営を安定させるには、不要なコストを削減した上で希望額を慎重に検討することも大切です。

特にデットファイナンスで資金調達する場合、必要な金額より多く借りてしまうと返済負担が重くなり、資金繰りを悪化させる可能性が高まります。エクイティファイナンスを活用する場合も、希望額が高すぎると投資家探しや交渉の難易度が上がるでしょう。

そのため、まずは社内のコスト構造を見直し、削減できる支出を整理した上で、実際に不足している金額を正確に把握する必要があります。

具体的には、以下のポイントを意識してコスト削減を図りましょう。

▼コスト削減で意識すべきポイント

- 固定費の見直し

-

「家賃」「通信費」「サブスクリプション契約」など、毎月発生する固定費を削減することで、手元資金に余裕が生まれます。

- 変動費の最適化

-

広告費や外注費について「費用対効果がどれくらいあるのか」を検証し、効果の薄い支出を減らしていきましょう。

- 小さな出費の見直し

-

「交際費」「文具費」などの小さな出費も、年間で見ると大きな支出につながるため、丁寧に見直しを図ることが重要です。

不要なコストを削減してから希望額を決定すれば、必要なタイミングで十分な資金を確保しやすくなり、経営の安定化に向けて資金を有効活用できます。

また、無駄のない資金計画は「計画性の高い企業」という印象を与えるため、金融機関や投資家からの評価が高まり、融資審査や交渉を有利に進められるはずです。

ポイント4. 将来のビジョンが明確な事業計画書を作成する

中小企業が資金調達に臨む際は、事業の方向性や成長戦略など、将来のビジョンを明確に示した事業計画書を作成しましょう。

事業計画書は、金融機関や投資家が「返済能力」「事業の継続性」「企業の成長性」を見極め、融資・出資の可否を判断する上で重要な役割を果たしています。どの資金調達方法を選ぶ場合でも、事業計画は企業の将来を左右する「基準」となるため、どのようなビジョンを描いているのか丁寧に盛り込むことが大切です。

将来のビジョンが明確な事業計画書を作成するには、まず以下の項目について、具体的な数値目標を設定しましょう。

- 売上規模

- 市場シェア

- 新規顧客数

- 新規事業の開始時期

- 設備導入後の生産量 など

その上で、「業界動向」「顧客ニーズ」「自社の強み」などの現状分析を丁寧に行うと、目標達成のために実行すべき施策が見えてきます。

目標達成に向けた成長戦略を記載するときは、想定されるリスクを考慮しつつ、客観的な数値を使って計画を立てるのがポイントです。一定期間における現金の収支をまとめた「資金繰り表」を活用し、お金の流れを可視化すれば、さらに説得力を高められるでしょう。

このように、企業の目標や収益の見通しが明確な事業計画書を作成すると、金融機関や投資家からの信頼性が高まり、資金調達をスムーズに進められます。

なお、「銀行融資で高い評価を得られる事業計画書の作り方」を詳しく知りたい方は、以下記事を必ずチェックしてください。

ポイント5. 資金調達に詳しいプロのアドバイスを受ける

中小企業が金融機関や投資家から十分な資金を得るためには、資金調達に詳しいプロのアドバイスを受けることも検討しましょう。

資金調達方法には、「デットファイナンス」「エクイティファイナンス」「アセットファイナンス」など、さまざまな選択肢があります。しかし、それぞれ審査で重視するポイントや必要書類、資金調達のプロセスは大きく異なるため、自社に合った方法を見つけるのは難しいのが実情です。

そこで、専門家のサポートを受けると、自社の目的や状況にピッタリの方法を選定でき、無理のない条件で資金調達を進められます。

的確なアドバイスによって、説得力のある事業計画書を作成できれば、金融機関や投資家から信頼を得やすくなり、審査通過の可能性を高められるはずです。

資金調達後の継続的な経営支援を行っているサービスもあるため、効率的かつ確実に経営の安定化を図りたい方は、まず無料相談から活用してみましょう。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、中小企業の資金調達を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「中小企業の資金調達」を成功率UP /

※【毎日 限定5名まで】

「中小企業の資金調達」についてよくある質問

中小企業の資金調達について、よくある質問を下記にまとめました。少しでも資金調達を有利に進めたい方は、ぜひ参考にしてください。

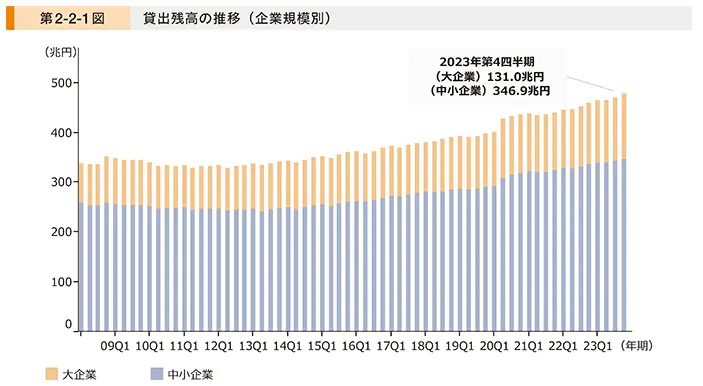

中小企業の資金需要はどのくらいですか?

中小企業の資金需要は、企業の成長ステージや経営状況によって大きく異なりますが、全体的な傾向としては高まってきています。

中小企業庁の「2024年版 中小企業白書」12では、中小企業に対する金融機関の貸出残高が、過去最高の約346.9兆円に達していることが明らかとなりました。

新型コロナウイルス感染症の影響で大幅に増加し、近年は増加率が縮小傾向にあるものの、貸出残高そのものは増え続けています。

中小企業が抱える経営上の弱点は何ですか?

中小企業が抱える経営上の弱点として考えられる要素は、以下のとおりです。

- 少子高齢化による人材不足・後継者不足

- 資金力不足による財務基盤の脆弱さ

- DX導入の遅れによる生産性の低さ など

これらの弱点を克服するには、まず自社に合った方法を活用して手元資金を増やし、その資金を人材採用・育成や業務効率化に充てましょう。

財務体質を改善しつつ、従業員にとって働きやすい環境を整えることで、生産性向上や売上拡大につながり、長期的な安定経営が可能になります。

「従業員300人」「資本金1,000万円」の会社は中小企業ですか?

上記の条件が中小企業に当てはまるかどうかは、会社の業種によって大きく異なります。

業種ごとに決められている中小企業の定義は、以下のとおりです。

▼中小企業の定義13

| 製造業その他 | 資本金の額または出資の総額が3億円以下の会社、または常時使用する従業員の数が300人以下の会社および個人 |

|---|---|

| 卸売業 | 資本金の額または出資の総額が1億円以下の会社、または常時使用する従業員の数が100人以下の会社および個人 |

| 小売業 | 資本金の額または出資の総額が5,000万円以下の会社、または常時使用する従業員の数が50人以下の会社および個人 |

| サービス業 | 資本金の額または出資の総額が5,000万円以下の会社、または常時使用する従業員の数が100人以下の会社および個人 |

自社が中小企業に該当するのか確かめたい場合は、上記を参考にしてみてください。

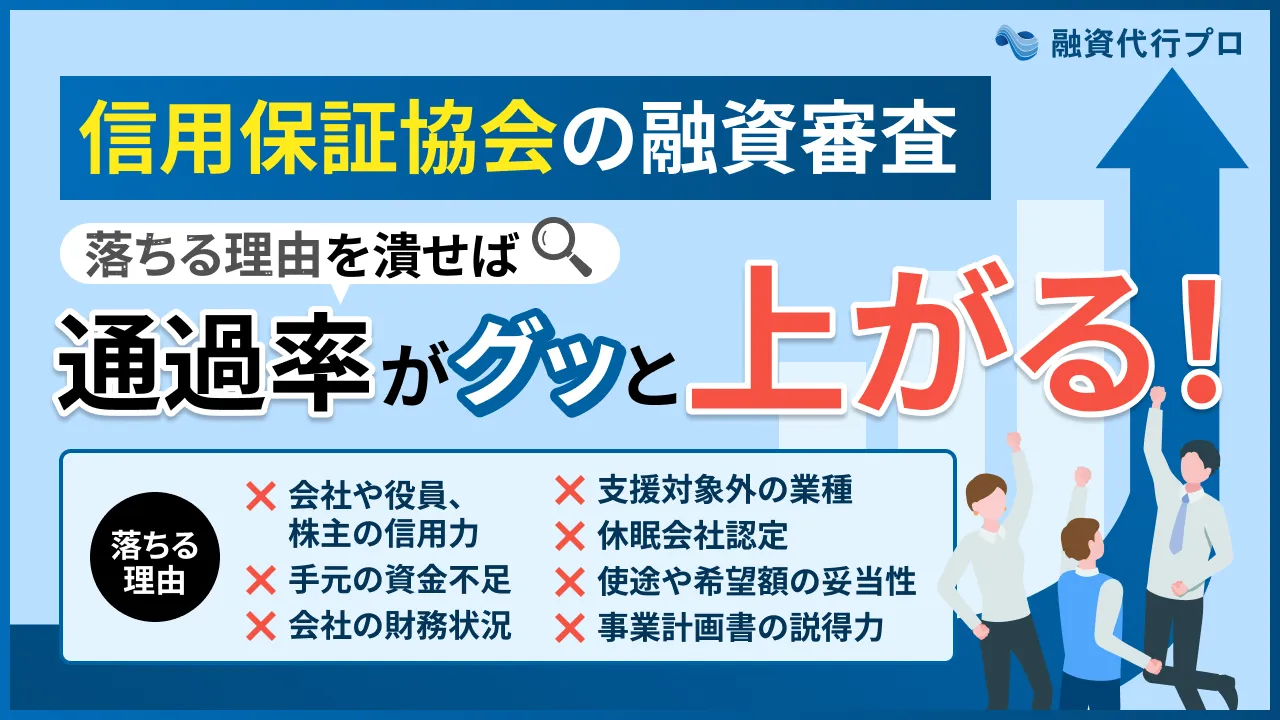

融資審査に通らないのはなぜですか?

金融機関の融資審査に通らない理由として考えられるものは、以下のとおりです。

- 財務状況に問題がある

- 税金や社会保険料を滞納している

- 契約不履行や自己破産の記録がある

- あまりにも急な融資を要求している

- 曖昧な資金使途を示している など

融資審査に落ちた場合は、上記に当てはまる項目がないかチェックし、それぞれ課題を解消してから再挑戦しましょう。

なお、「銀行融資の審査に落ちる理由や成功のコツ」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

最大7,200万円を無担保・無保証人で借りられる融資制度はありますか?

日本政策金融公庫の「新規開業・スタートアップ支援資金14」では、原則「無担保・無保証人」で最大7,200万円の融資を受けられます。

「新規開業・スタートアップ支援資金」は、幅広い方の創業を支援する融資制度で、一定の要件を満たせば、通常よりも低い金利で利用できるのがメリットです。

該当する要件によって適用される利率は異なるため、融資を受ける際は事前に公式サイトをチェックし、返済総額を見積もっておきましょう。

なお、「新規開業・スタートアップ支援資金の活用事例」を詳しく知りたい方は、以下記事も併せてチェックしてみてください。

自社に合った資金調達方法を活用して中小企業ならではの課題を解消しよう

自社に合った方法で資金調達すると、財務基盤が安定しにくい中小企業でも、多額の資金を効率的に確保できる可能性があります。

中小企業が資金調達に失敗する「よくあるパターン」や、おすすめの資金調達方法は以下のとおりです。

中小企業が資金調達に失敗してしまう「4つのパターン」

- パターン1. 自己資本比率が低い

- パターン2. 担保にできる不動産が少ない

- パターン3. 事業計画書の内容が不十分

- パターン4. 金融機関と関係性が築けない

◆中小企業におすすめの「資金調達法19選」

| デットファイナンス | 1. 日本政策金融公庫からの融資 2. 地方自治体による制度融資 3. 銀行融資 4. ビジネスローン 5. 社債(公募債や私募債) |

|---|---|

| エクイティファイナンス | 6. 株主割当増資 7. 第三者割当増資 8. 公募増資(時価発行増資) 9. 転換社債型新株予約権付社債(転換社債) 10. ベンチャーキャピタル(VC) 11. エンジェル投資 12. ベンチャーデット |

| アセットファイナンス | 13. 流動資産担保融資(ABL) 14. 不動産担保融資 15. 資産の売却 16. セール&リースバック 17. ファクタリング |

| その他の資金調達方法 | 18. 補助金・助成金 19. クラウドファンディング |

中小企業が資金調達を成功させるには、まず自社の「成長段階」「目的」「財務状況」を整理した上で、最適な手段を選びましょう。将来のビジョンが明確な事業計画書を作成しておくと、金融機関や投資家から信用を得やすくなり、審査・交渉を有利に進められます。

本記事はここまでになりますが、繰り返し読み返して理解を深めるためにも、「ブックマーク」して、あとから何度も読み返すことをオススメします。

より効率的に資金調達したい場合は、プロの専門家からアドバイスを受けるのもおすすめです。

「自社にあった融資で資金調達したい」方は、成果報酬型の融資コンサルサービスの「融資代行プロ」にお気軽にご相談(無料)ください。「融資代行プロ」は、「銀行」「公庫」「商工中金」といった金融機関に10〜30年も在籍した、豊富な知識・経験を持つプロのコンサルタントが、中小企業の資金調達を徹底的にサポートします。

その他の資金調達方法に関するアドバイスや手続きの代行も成果報酬1%~でコンサルティングしているため、お気軽に無料の融資相談をお申し込みください。

日本政策金融公庫、商工中金、地銀、信用金庫・信用組合の融資は、知識・経験なく「何となく」で進めると必ず失敗します。融資には「金融機関の理解」と「ノウハウと実務経験」が必要です。

融資代行プロは、金融機関出身のコンサルタントが「成果報酬型1%~」で融資コンサル/代行するサービスです。これまで5,700社以上の融資相談を受け「200万円〜9.5億円の融資成功」の実績を挙げてきました。

そんな私達に無料の融資相談をしませんか?詳細は下記ページをご覧ください。

成果報酬型の融資コンサルはコチラ>

\「中小企業の資金調達」を成功率UP /

※【毎日 限定5名まで】

本記事で紹介した内容をもとに、中小企業ならではの課題を解消しつつ資金調達に取り組み、資金繰り改善や安定経営にお役立ていただければ幸いです。

_20250924.png)